- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 21-10-2011

Stifel Nicolaus понизил рейтинг до Hold с Buy Intl Flavors (IFF) и PetroQuest Energy (PQ)

Standpoint Research понизил рейтинг до Hold с Buy FedEx (FDX), Natl Oilwell Varco (NOV), Tempur-Pedic (TPX), Triumph Group (TGI) и W.R. Berkley (WRB)

Avondale понизил рейтинг до Mkt Perform с Mkt Outperform Calix Networks (CALX)

Needham понизил рейтинг до Hold с Buy FLIR Systems (FLIR)

HSBC Securities понизил рейтинг до Neutral с Overweight BHP Billiton (BHP)

Stifel Nicolaus повысил рейтинг до Buy с Hold DCT Industrial Trust (DCT)

Ardour Capital повысил рейтинг до Buy с Accumulate Covanta (CVA)

Needham повысил рейтинг до Hold с Underperform Synaptics (SYNA)

Robert W. Baird повысил рейтинг до Outperform с Neutral Seagate Tech (STX)

По итогам сессии основные фондовые индексы Европы показали положительную динамику в преддверии насыщенных выходных. Инвесторы всё больше верят в то, что Франции и Германии в предстоящие дни удастся уладить все разногласия по поводу европейского стабилизационного фонда. В пятницу, 21 октября, состоится встреча министров финансов стран еврозоны, а на следующий день собрание проведут министры всех стран Европейского Союза. В воскресенье, 23 октября, пройдёт саммит лидеров ЕС, вторая сессия которого запланирована на 26 октября. Канцлер Германии Ангела Меркель сообщила о том, что ей требуется получить поддержку парламентского комитета, и сделать это до воскресенья она не успевает - поэтому саммит был разбит на две части.

Ситуация с Грецией не выглядит сейчас совсем безнадёжной. Несмотря на то, что "тройка" (ЕЦБ, ЕС и МВФ) заявила об "угрожающем" ухудшении ситуации с госдолгом страны, принятие правительством Греции мер бюджетной экономии, несмотря на протесты, позволило говорить о возможности выделения нового транша финансовой помощи.

Агентство Standard & Poor’s сообщило вслед за Moody’s, что оно может понизить кредитный рейтинг Франции, находящийся в настоящий момент на наивысшем уровне ААА. Однако негатив от данного известия был скомпенсирован заявлением агентства Fitch Ratings о том, что оно не намерено пересматривать рейтинг этой европейской страны.

По итогам торгового дня национальные фондовые индексы выросли во всех западноевропейских рынках, за исключением Люксембурга. Британский FTSE 100 вырос на 1,9%. Основной индекс фондового рынка Германии DAX поднялся на 3,5%. Французский CAC 40 увеличился на 2,8%.

Общий позитивный настрой на европейских рынках охватил и банковские и сырьевые компании, котировки которых восстанавливались после двухнедельного снижения. Так, акции UniCredit и Banco Santander подросли на 6,6% и 2,9% соответственно. Бумаги Societe Generale добавили в свой актив 5,69%. В свою очередь, котировки Kazakhmys, Rio Tinto Group и Antofagasta ушли в плюс на 3,1%, 4,5% и 5,5% соответственно благодаря росту цен на медь и ряд других промышленных металлов на торгах в Лондоне.

Акции Neste Oil поднялись на 5,7%, чему способствовало повышение их инвестиционного рейтинга аналитиками Credit Suisse Group. Lundin Petroleum выросла на 10% на новости о том, что компания Statoil удвоила оценку запасов нефти на месторождении Aldous Major South в Северном море. Lundin также владеет долей в данном месторождении.

Котировки французского производителя автомобильных запчастей Valeo выросли на 6,6% после публикации им отчёта о 14%-ном росте продаж в третьем квартале.

Акции второго по величине в Европе туроператора Thomas Cook Group подскочили на 13,1% на сообщении о том, что банки пересмотрели условия кредитования компании в сторону смягчения, а также согласились предоставить краткосрочное финансирование.

Шведский производитель грузовиков Scania сообщил об 11%-ном падении квартальной операционной прибыли, которая, тем не менее, превзошла прогнозы аналитиков. В результате, акции компании выросли на 5%.

Второй по величине в Европе производитель оборудования для аэрокосмических объектов Safran отчитался о 5,2%-ном повышении квартальной выручки, однако его котировки снизились на 8,0% на сообщении о том, что спрос на его продукцию достиг лишь нижней границы его прогнозного диапазона.

Фондовые индексы США к середине сессии демонстрируют уверенный рост. Инвесторы активизировали покупки, воодушевившись благоприятными отчетами компаний и некоторым разъяснением ситуации по поводу программы воскресных переговоров в Брюсселе, в рамках которых лидеры Франции и Германии пообещали провести обсуждение мер по борьбе с кризисом для их последующего утверждения.

Вчерашние тревоги по поводу возможного перенесения саммита на более поздний срок оправдались лишь частично. Согласно совместному заявлению Франции и Германии, в воскресенье пройдет первая часть встречи, а окончательное одобрение программы спасения региона произойдет не позднее среды, 26 октября, на которую намечено проведение второй части саммита. Решение раздробить саммит на два этапа руководство двух стран объяснило тем, что ЕС требуется дополнительное время для окончательного скрепления "глобального и амбициозного" плана.

Dow 11,755.82 +214.04 +1.85%, Nasdaq 2,633.99 +35.37 +1.36%, S&P 500 1,235.09 +19.70 +1.62%

В составе индекса Dow Jones Industrial Average почти все компании демонстрируют рост. В лидерах повышения Travelers (TRV), Walt Disney (DIS) и American Express (AXP), прибавляющие от 3% до 4%, в минусе лишь компании General Electric (GE) и Verizon Communications (VZ).

Представители финансового сектора и сырьевые компании оказались в плюсе на фоне общего оптимизма. Рыночная капитализация американских банков Bank of America и Morgan Stanley увеличилась на 1,4% и 2,3% соответственно. Бумаги крупнейшего в США производителя алюминия Alcoa и нефтяника ConocoPhillips выросли на 2% и 2,2% соответственно.

Оператор сети ресторанов быстрого питания McDonald’s добавил в свой актив 2,8%. В третьем квартале чистая прибыль компании выросла на 8,6% до $1,51 млрд или $1,45 на акцию при средних прогнозах аналитиков в размере $1,43 на акцию. Благоприятная динамика объясняется появлением в меню новых продуктов и диверсификацией более дорогих и бюджетных блюд с целью удовлетворения потребностей клиентов, ставших более тщательно подходить к расходам на фоне сложной ситуации с занятостью в стране.

Акции производителя диверсифицированной продукции Honeywell выросли на 5,2% благодаря 45%-ному росту прибыли в третьем квартале и повышению прогноза по годовым результатам. Так, в компании ожидают прибыль на уровне от $4,00 до $4,05 на акцию и продажи в размере $36,5 млрд - $36,7 млрд.

Котировки крупнейшего в мире производителя жестких дисков Seagate Technology взлетели на 22,6% в результате превышения квартальной прибылью прогнозов аналитиков на 8,3%. Кроме того, аналитики сразу двух компаний - ThinkEquity Partners и Robert W. Baird & Co повысили рейтинг его бумаг.

Золото выросло сегодня впервые на этой неделе, однако по- прежнему находится на пути к максимальному недельному снижению за месяц, так как растущая неопределенность по поводу способности лидеров еврозоны разработать план спасения на саммите в воскресенье скинула котировки до минимумов двух недель.

В последнее время золото все чаще ведет себя как рисковый товарный актив, в то же время, на "желтый металл" сохраняется спрос со стороны азиатских потребителей.

Декабрьские фьючерсы на золото выросли до 1.649,8$ за тройскую унцию, однако общее падение цены за неделю составило около 3,5 процента.

Сырая нефть выросла впервые за три дня на фоне ожиданий инвесторов результатов саммита ЕС. Нефть также выросла после того, как крупнейшие корпорации США McDonald и Honeywell International сообщили, что прибыль превысила оценки аналитиков.

Декабрьские фьючерсы на нефть выросли до $ 88,89 за баррель на Нью-Йоркской товарной бирже.

Декабрьские фьючерсы на нефть марки Brent поднялись до $ 111,50 за баррель на лондонской ICE Futures Europe Exchange.

В минусе находятся только акции Microsoft (MSFT) (-0.81%), Verizon (VZ) (-0.86%) и GE (GE) (-2,22%).

Максимальный рост сейчас показывают акции McDonald's (MCD) (+3,24%).

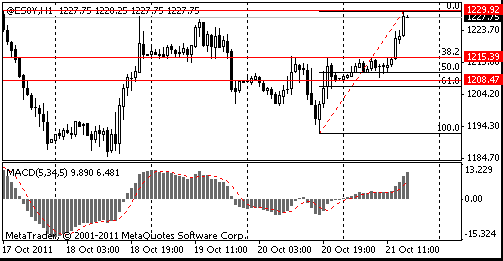

В случае отката от достигнутых максимумов ближайшей поддержкой будет область $1215,40 (38,2% FIBO $1192,20-$1229,90, максимум 20 октября).

В данный момент фьючерс котируется по $1227.75.

Фьючерсы растут на фоне ожиданий грядущего саммита ЕС, на который многие возлагают очень большие надежды.

Саммит ЕС пройдет в воскресенье. На данном саммите европейские лидеры обсудят глобальные методы борьбы с кризисом. Однако, главные решения, как отметили в правительстве Германии, будут приняты на саммите в среду.

Рынки поддерживают сообщения о расширении Европейского фонда финансовой стабильности (EFSF). Ранее были слухи его расширении до 2 трлн евро, позже уже говорили о компромиссном варианте 940 млрд евро.

В течении сегодняшней сессии не запланированы публикации каких-либо макроэкономических данных. Внимание стоит обратить на выступление члена Комитета по открытым рынкам ФРС Н. Кочерлакота, которое состоится в 17:00 GMT.

Основные фондовые индексы мира завершили сессию или еще торгуются разно направлено: Nikkei -0.04%, Hang Seng +0.24%, Shanghai Composite -0.60%, FTSE +1.11%, CAC +1.57%, DAX +2.10%.

Нефть (ноябрьский фьючерс Nymex WTI) котируется по цене $87.14 за баррель (+1,2%).

До начала регулярной сессии цена золота выросла до уровня $1645,30 за тройскую унцию (+2,0%).Новости компаний:

В фокусе участников рынка находится квартальные отчеты DOW-компонентов Microsoft (MSFT) (акции -0.07% на премаркете), Verizon (VZ) (акции 0.00% на премаркете), GE (GE) (акции упали на 1,73% на премаркете), McDonald's (MCD) (акции выросли на 3,00% на премаркете).

На текущий момент FTSE 5,425 +40.38 +0.75%, CAC 3,113 +29.24 +0.95%, DAX 5,802 +35.34 +0.61%.

Рынки поддерживают сообщения о том, что Европейский фонд финансовой стабильности (EFSF) может быть расширен до 940 млрд евро.

Nikkei 225 8,679 -3.26 -0.04%

Hang Seng 18,053 +69.82 +0.39%

S&P/ASX 4,142 -3.04 -0.07%

Shanghai Composite 2,317 -14.09 -0.60%

Азиатские фондовые индексы торговались на отрицательной территории, на фоне опасений относительно перспектив плана помощи в разрешении европейских долговых проблем.

По итогам сессии основные фондовые индексы азиатского региона продемонстрировали отрицательную динамику вслед за американскими и европейскими площадками, в очередной раз оказавшись под влиянием европейского негатива. Накануне произошли неудачные размещения долговых бумаг во Франции и Испании, а также понижение рейтинга сразу 12 немецких банков агентством Moody’s.

Еще одним поводом для беспокойства послужило состояние рынка недвижимости Китая. Правительство Китая давит на банки, рекомендуя им снизить уровень предоставления "высокорисковых кредитов" девелоперам. Кроме того, согласно официальным статистическим данным, цены на жилье в стране упали в октябре в 33 из 70 городов. И в СМИ появилась информация о том, что некоторые девелоперы могут опустить цены на недвижимость и в других городах.

Японский индекс Nikkei 225 снизился на 1,2%, а основной индикатор австралийской фондовой биржи S&P/ASX 200, гонконгский индекс Hang Seng и китайский Shanghai Composite просели на 1,9%, 1,7% и 1,9% соответственно.

В связи с новостями с рынка недвижимости Китая в минусе оказались местные девелоперы. Котировки China Resources, China Overseas Land & Investment и China Vanke убавили из своего актива 4%, 5,2% и 2,9% соответственно.

Региональные банки ослабили свои позиции на фоне европейских проблем. Так, Sumitomo Mitsui Financial Group и Westpac Banking убавили из своего актива 2,8% и 2,3% соответственно.

По той же причине в минусе оказались компании, чей бизнес в высокой степени зависим от европейских рынков. Акции японского поставщика электроники Sony подешевели на 1,4%, рыночная капитализация гонконгского оператора контейнерных терминалов Hutchison Whampoa опустилась на 0,4%.

Сырьевые компании и представители горнодобывающего сектора завершили сессию снижением в результате падения цен на нефть и металлы. BHP Billiton и Rio Tinto убавили из своего актива 2,5% и 1,5% соответственно, а бумаги Cnooc просели на 2,1%.

Котировки тайваньского производителя микрочипов Nanya Technology увеличились на 6,8% благодаря сообщению о продаже 10,83 млрд акций по цене NT$2,77 за каждую в рамках частного размещения.

Европейские фондовые индексы снизились второй день подряд на фоне усиления опасений, что стоимость заимствований в еврозоне может превысить приемлемые уровни и усугубить долговой кризис. Дополнительной нервозности инвесторам добавила канцлер Германии Ангела Меркель, намекнув, что ее страна может не поддержать валютные меры по борьбе с кризисом в еврозоне. Отвечая на призыв британского премьера Дэвида Кэмерона к более активным действиям, А.Меркель подчеркнула, что европейским институтам "не следует притворяться, что они имеют больше мощи, чем есть на самом деле".

Президент Европейского центрального банка Марио Драги в своей речи на Европейском банковском конгрессе во Франкфурте призвал к тому, чтобы европейский стабилизационный фонд EFSF заработал как можно раньше на полную мощность. Драги напомнил, что лидеры ЕС решили создать EFSF более 1,5 лет назад, а около месяца назад было принято решение о том, чтобы EFSF заработал в полную силу. При этом он отметил, что воплощения в жизнь данного решения пока не видно, в то время как отсрочка является губительной для экономики еврозоны. Глава ЕЦБ подчеркнул, что риски снижения темпов роста экономики зоны евро усилились.

Появилась информация о том, что ЕЦБ будет предоставлять дополнительные денежные средства для МВФ с целью оказания финансовой помощи проблемным странам еврозоны. Идея возникла на фоне обострения долгового кризиса в Европе, который грозит поглотить Италию и даже Францию. Ожидается, что решение по данному вопросу будет вынесено 8 декабря, когда состоится очередной саммит ЕС.

Новый премьер-министр Италии Марио Монти получил вотум доверия нижней палаты парламента 556 голосами «за» и 61 "против". Монти объявил о масштабных реформах и сказал, что итальянцы противостоят "серьезной угрозе". Министр экономики Испании заявил, что еврозона должна сообща находить решения в борьбе с долговым кризисом. Что касается испанских облигаций, то их доходность не согласуется с экономическими показателями, а средний срок погашения испанского долга означает, что стране не грозят проблемы ещё 6 или 7 лет.

Национальные фондовые индексы упали в 15 из 18 западноевропейских рынков. С плюсом закрылись биржи в Италии, Португалии и Испании. Британский FTSE 100 упал на 1,1%, а французский CAC 40 и немецкий DAX потеряли 0,4% и 0,9% соответственно.

Акции финского производителя средств для очистки воды Kemira упали на 14%, показав самое значительное снижение с января 2008 года, после сокращения прогнозов прибыли.

Котировки оборонной компании из Великобритании Chemring снизились на 13% до 14-летнего минимума в связи с заявлениями компании о снижении выручки и прогнозах операционной прибыли хуже оценок аналитиков.

ARM Holdings, производитель процессоров для iPhone от компании Apple, убавил из своего актива 3,9% после появившейся информации о замедлении роста расходов на научные исследования в 2012 году.

Акции производителя углеродных продуктов SGL Carbon выросли на 1,2% после того, как крупнейший в мире производитель автомобилей класса люкс BMW купил 15% акций компании. Представители BMW сказали, что «удовлетворены» нынешним состоянием холдинга, и не исключают дополнительных покупок акций в будущем.

Управляющая компания франкфуртской биржи Deutsche Boerse добавила в свой актив 2,8% после того, как франкфуртская Deutsche Boerse и европейско-американская NYSE Euronext предоставили Еврокомиссии подробный план объединения для устранения опасений ЕС за возможную монополизацию на европейском рынке деривативов при слиянии двух фондовых площадок. Среди мер, направленных на убеждение европейского регулятора в том, что сделка не ограничит конкуренцию, площадки указывают намерения продать часть своего бизнеса в области деривативов. В частности, NYSE Euronext избавится от клиринговой компании Bclear. Deutsche Boerse пойдет на аналогичный шаг и продаст свой бизнес по деривативам.

Рыночная капитализация второго по величине в мире производителя цемента Holcim выросла на 2,2% после того, как аналитики Exane BNP Paribas повысили рейтинг акций компании.

По итогам торгов фондовые индексы США снизились, балансируя всю сессию между выигрышами и убытками, после того, как спад в хай-тек и энергетическом секторах перевесил оптимизм инвесторов по поводу ускорения экономики.

Опубликованный сегодня американский индекс опережающих индикаторов в октябре вырос сильнее, чем прогнозировали экономисты, что свидетельствует о том, что первая по величине мировая экономика продолжит рост в 2012. Индекс опережающих индикаторов CB, который оценивает перспективы экономического развития на ближайшие 3-6 месяцев, повысился на 0,9%, что является максимальным приростом с февраля. Положительная динамика, отмеченная в сфере потребительских расходов, жилищного строительства и производства, в совокупности с сокращением потерь на рынке труда, указывают на то, что экономика пока успешно противостоит финансовому напряжению на рынках, вызванному долговым кризисом в Европе.

В то же время, сегодня состоялось выступление президента ФРБ Нью-Йорка Уильяма Дадли, в ходе которого он подчеркнул, что темпы роста экономики страны во втором полугодии остаются на слишком низком уровне для того, чтобы началось сокращение безработицы. По мнению У.Дадли, после глобального финансово-экономического кризиса 2008г. мировой экономике удалось стабилизироваться в середине 2009г., но экономики отдельных государств продолжают восстанавливаться с разной скоростью. Так, развивающиеся экономики быстрее возвращаются к прежним темпам экономического роста, чего нельзя сказать о развитых странах. В США экономическое восстановление идет более медленными темпами, чем ожидалось.

Dow 11,796.16 +25.43 +0.22%, Nasdaq 2,572.50 -15.49 -0.60%, S&P 500 1,215.65 -0.48 -0.04%

В составе индекса Dow Jones Industrial Average компании более двух третей компаний смогли закрепиться на положительной территории. В лидерах повышения отметились Hewlett-Packard (HPQ, +2,6%) и Boeing (BA, +2,1%). Hewlett-Packard сообщил об изменениях в составе топ-менеджмента, а лидер мирового авиастроения Boeing подтвердил заказ на 230 новых самолётов от индонезийской авиакомпании Lion Air на общую сумму в $21,7 млрд. Это крупнейший за всю корпоративную историю Boeing коммерческий контракт на поставку авиалайнеров, как по количеству самолётов, так и по сумме заказа.

На фоне двухдневного падения мировых цен на нефть максимальное снижение среди компонентов Dow зафиксировала нефтедобывающая компания Chevron (CVX, -2,2%). Акции еще одного представителя отрасли Halliburton упали на 2,9%.

Наихудший результат среди секторов в составе S&P 500 сегодня показал технологический сектор. Компания Salesforce.com, крупнейший производитель программного обеспечения для CRM, отчиталась о $3,8-миллионном убытке в третьем квартале, что способствовало снижению её котировок на 10%. Акции оператора беспроводной связи Clearwire рухнули на 21% после того, как Wall Street Journal сообщил о возможном отказе компании от выплаты дивидендов в связи с крупными убытками.

Бумаги производителя продуктов питания H.J.Heinz подешевели на 3,3% в связи с тем, что он опубликовал данные о снижении квартальной прибыли. Чистая прибыль пищевого гиганта снизилась в отчётный период до $237 млн. или 73 цента в пересчёте на одну обыкновенную акцию против $251,4 млн. или 78 центов на акцию в аналогичный период прошлого года.

Change % Change Last

Nikkei 225 8,682 -90.39 -1.03%

Hang Seng 17,983 -326.12 -1.78%

S&P/ASX 200 4,145 -68.78 -1.63%

Shanghai Composite 2,331 -46.15 -1.94%

FTSE 100 5,385 -65.81 -1.21%

CAC 40 3,084 -73.27 -2.32%

DAX 5,766 -147.05 -2.49%

Dow 11,541.78 +37.16 +0.32%

Nasdaq 2,598.62 -5.42 -0.21%

S&P 500 1,215.39 +5.51 +0.46%

10 Year Yield 2.18% +0.02 --

Oil $85.98 +0.68 +0.80%

Gold $1,623.20 +10.30 +0.64%

00:00 США Речь члена Комитета по открытым рынкам ФРС Н. Кочерлакота

06:00 Япония Речь главы Банка Японии М. Сиракавы

07:40 Еврозона Речь президента ЕЦБ Ж.-К. Трише

08:00 Германия Индекс делового климата IFO Октябрь 107.5 106.3

08:00 Германия Индекс текущих условий IFO Октябрь 117.9 116.5

08:00 Германия Индекс ожиданий IFO Октябрь 98.0 97.0

08:30 Великобритания Потребность государственного сектора в наличности, млрд Сентябрь 11.8

08:30 Великобритания Чистые заимствования гос. сектора, млрд. Сентябрь 15.9 15.0

11:00 Канада Базовый индекс потребительских цен Банка Канады, г/г Сентябрь +1.9% +1.9%

11:00 Канада Индекс потребительских цен, м/м Сентябрь +0.3% +0.1%

11:00 Канада Индекс потребительских цен, г/г Сентябрь +3.1% +3.0%

11:00 Канада Базовый индекс потребительских цен Банка Канады, м/м Сентябрь +0.4% +0.2%

17:00 США Речь члена Комитета по открытым рынкам ФРС Н. Кочерлакота

Закрытие фондовых индексов:

Change % Change Last

По итогам торговой сессии четверга основные фондовые индексы азиатского региона продемонстрировали отрицательную динамику на фоне опасений дальнейшего ухудшения зашедшей в тупик ситуации с разрешением долгового кризиса в еврозоне. Инвесторы обеспокоены отсутствием договоренности между президентом Франции Николя Саркози и канцлером Германии Ангелой Меркель касательно расширения европейского фонда финансовой стабильности (EFSF). Как стало известно, Франция предлагает преобразовать его в банк, в то время как Германия внесла предложение, согласно которому EFSF необходимо использовать для страхования части выпусков государственных облигаций стран ЕС, обременённых долговыми проблемами. Ожидается, что саммит в Брюсселе, намеченный на ближайшие выходные, привнесет хоть какую-то определенность, однако участники торгов не возлагают на него больших надежд. Кроме того, разочарованием стали результаты экономического обзора "Бежевой Книги", опубликованного ФРС США. Несмотря на то, что было упомянуто о восстановлении некоторых отраслей страны, в целом было выражено беспокойство по поводу дальнейших перспектив американской экономики.

В результате торгов китайский Shanghai Composite, австралийский S&P/ASX 200, японский Nikkei 225 и гонконгский Hang Seng потеряли убавили из своего актива 1.9%, 1.6%, 1.03% и 1.8% соответственно.

Акции крупнейшего в Японии поставщика жидкокристаллических дисплеев Sharp снизились на 2,1%, в то время как мировой лидер в сфере производства игровых консолей Nintendo уменьшил рыночную капитализацию на 1,8%. При этом акции гонконгского розничного продавца модной одежды Esprit Holdings, большая часть выручки которого приходится на рынки Европы, подешевели на 7,8%.

Падение цен на сырьевые товары привело к понижению котировок отдельных азиатских компаний: южнокорейского производителя драгоценных металлов Korea Zinc - на 10%, крупнейшей в мире горнодобывающей компании BHP Billion - на 2,5%, крупнейшего в Китае производителя меди Jiangxi Copper - на 3,7%.

Рыночная капитализация второго по величине в Тайване производителя микросхем компьютерной памяти Nanya Technology снизилась на 6,8% в связи с расширением квартального чистого убытка с NT$2,27 млрд годом ранее до NT$12 млрд ($398 млн).

Котировки третьего по рыночной капитализации в Китае кредитора Agricultural Bank of China и еще одного представителя отрасли China Citic Bank опустились на 1,4% и 2,1% соответственно на фоне заявления председателя комиссии по банковскому регулированию Китая о необходимости поддержания "строгого контроля" над рисками, связанными с частным кредитованием.

Среди азиатских компаний, акции которых выросли, можно выделить гонконгского производителя ароматов для сигарет, бытовой химии и косметики Huabao International Holdings и японскую энергетическую компанию Tokyo Electric Power (Tepco). Их акции выросли на 8,2% и 36% соответственно.

Торги в Европе завершились падением фондовых индексов на фоне опасений в отношении долгового кризиса. Инвесторы настроены пессимистично и уже не ждут чудес от запланированного на ближайшее воскресенье саммита в Брюсселе, поскольку если лидеры стран еврозоны до сих пор не пришли к единому мнению, решение вопроса о плане спасения региона от кризиса, вполне вероятно, вновь откладывается на неопределенный срок. Данные опасения усугубились на фоне появившейся в СМИ информации о том, что правительство Германии не исключает возможности перенесении саммита на более поздний срок в связи с тем, что решение вопроса о расширении стабилизационного фонда застопорилось, и лидеры стран не могут придти к единому решению. Прошлой ночью президент Франции Николя Саркози прилетел во Франкфурт для проведения переговоров с канцлером германии Ангелой Меркель, президентом ЕЦБ Жан-Клодом Трише и директором МВФ Кристин Лагард. Однако председатель Еврогруппы Жан-Клод Юнкер заявил, что пока разногласия уладить не удалось, и переговоры продолжаются.

По итогам торгового дня национальные фондовые индексы упали в 16 из 18 западноевропейских рынках. Британский FTSE 100 снизился на 1,2%. Основной индекс фондового рынка Германии DAX упал на 2,5%. Французский CAC 40 потерял 2,3%.

Банки возглавили падения на биржах: итальянские Intesa Sanpaolo и UniCredit убавили из своего актива 9,8% и 12% соответственно, французский Societe Generale зафиксировал удешевление акций на 7,6%.

Котировки крупнейшей в Европе биотехнологической компании Actelion обвалились на 9,7% в связи с негативными ожиданиями касательно продаж в следующем году. Пессимистичный настрой компании объясняется усиливающимся ценовым давлением и интенсификацией конкуренции на рынке США.

Рыночная капитализация второго по величине в мире производителя кабелей Nexans опустилась на 7,8% после того, как аналитики Goldman Sachs Group понизили рейтинг его акций. Крупнейший в Европе производитель офисной бумаги Mondi убавил из своего актива 7,1% в связи с понижением рейтинга аналитиками

В плюсе по итогам торгов оказался мировой лидер в сфере производства мобильных телефонов Nokia, котировки которого продвинулись на 5,5% благодаря тому, что убыток компании в третьем квартале оказался ниже прогнозов аналитиков. Поставщик сетевого оборудования Ericsson добавил в свой актив 4% также в результате превышения квартальными результатами ожиданий аналитиков.

Фондовые индексы США выросли, компенсируя понесенные ранее потери, после заявления о том, что правительства европейских стран рассматривают выделение 1,3 триллиона долларов для сдерживания долгового кризиса. Лидеры Франции и Германии по итогам совместного обсуждения пообещали предоставить согласованный и утвержденный план на следующей неделе, в среду 26 октября. Позитива рынку придало сообщение Федерального резервного банка о том, что производственный индекс Филадельфии вырос до 8,7 с минус 17,5 в прошлом месяце, показав самый большой месячный прирост за 30 с лишним лет. Это было воспринято как сигнал о том, что промышленное производство сможет поддержать экономику США, отягощенную слабостью жилищного сектора и рынка труда.

Dow 11,541.78 +37.16 +0.32%, Nasdaq 2,598.62 -5.42 -0.21%, S&P 500 1,215.39 +5.51 +0.46%

В составе индекса Dow Jones Industrial Average две трети компаний улучшили свои результаты. Существенным повышением отметились акции банка JPMorgan Chase & Co. (JPM) и алюминиевого гиганта Alcoa Inc. (АА). Крупнейший в мире производитель микропроцессоров Intel (INTL), показавший вчера увеличение на 3.6% после позитивной отчетности, сегодня продемонстрировал максимальное падение среди компонентов Dow (-2.6%).

Все отраслевые сектора индекса S&P 500 показали рост во главе с сектором конгломератов (+1.5%). В «зеленой зоне» оказалось большинство акций финансовых компаний. Bank of America (ВАС) увеличил свою рыночную капитализацию на 1.1%, а тройка остальных крупнейших банков США, Wells Fargo, JPMorgan(JPM) и Citigroup добавили в свой актив более 2.3%.

Крупнейшая табачная компания Philip Morris International выросла на 3,3% после сообщения о прибыли превысившей оценки аналитиков. Росту прибыли способствовали увеличение поставок и рост цен на сигареты в Азии.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.