- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 19-10-2011

Ticonderoga понизил рейтинг до Neutral с Buy Amphenol (APH)

Global Hunter Securities понизил рейтинг до Neutral с Buy Kodiak Oil & Gas (KOG)

Standpoint Research понизил рейтинг до Hold с Buy Gilead Sciences (GILD)

BB&T Capital Mkts понизил рейтинг до Hold с Buy Lance (LNCE)

Stifel Nicolaus понизил рейтинг до Hold с Buy Rightnow Tech (RNOW)

BB&T Capital Mkts повысил рейтинг до Buy с Hold Calavo Growers (CVGW) и Con-way (CNW)

Needham повысил рейтинг до Buy с Hold Citrix Systems (CTXS)

Robert W. Baird повысил рейтинг до Outperform с Neutral UniFirst (UNF)

Wunderlich повысил рейтинг до Buy с Hold New Oriental Education & Technology (EDU)

Charter Equity повысил рейтинг до Buy с Mkt Perform Intel (INTC)

По предварительным оценкам, прибыль American Express Co. (АХР) по итогам квартала выросла на 6.7% по сравнению с предыдущим кварталом, и на 158.4% за год.

По итогам сессии основные европейские индексы закрылись преимущественно в плюсе на фоне слухов о достижении согласия между Францией и Германией по поводу расширения ESFS до 2 трлн евро. Опровержение этих слухов не слишком повлияло на ход торгов: инвесторы по-прежнему надеются на позитивные новости с предстоящего саммита. Тем временем, согласно информации, опубликованной в Financial Times Deutschland, министр финансов Германии Шойбле сообщил регуляторам о том, что размер ESFS может быть увеличен максимум до 1 трлн евро.

По итогам сессии национальные фондовые индексы выросли в 11 из 18 западноевропейских рынков.

Британский индекс FTSE 100 поднялсяна 0,7%. На торгах в Лондоне горнодобывающие компании показали смешанную динамику - BHP Billiton (-0,2%), Vedanta Resources (+0,9%), Rio Tinto (-0,7%), Xstrata (-1,1%), а нефтегазовые компании BP и Royal Dutch Shell закрылись в плюсе на 1,4% и 1,6% соответственно.

Британский ритейлер Home Retail Group сообщил о том, что прибыль в первом полугодии упала на 70%, и по итогам сессии акции компании закрылись в 16,9%-ном минусе.

Рыночная капитализация британской компании Ashtead Group, сдающей оборудование в аренду, увеличилась по итогам торгов на 6% после того, как американский аналог United Rentals отчитался о большей прибыли, чем ожидали аналитики.

Немецкий индекс DAX поднялся на 0,6. На торгах в Германии наилучшую динамику продемонстрировали представители финансового сектора - Commerzbank (+4,7%), Allianz (+4,3%), Deutsche Bank (+4,2%), но в наибольшем плюсе остался Software (+12%). Акции второго по величине в Германии разработчика программного обеспечения для бизнеса Software взлетели на 12% в связи с подтверждением менеджментом годового прогноза по продажам. По предварительным данным прибыль в третьем квартале выросла, а операционная прибыль повысилась до 73 млн евро с 69,1 млн евро годом ранее. Акции энергетических компаний также заметно подорожали - RWE (+4%), E.ON (+2,3%).

Котировки крупнейшей в Германии строительной компании Hochtief повысились на 3,7% на новости о повышении инвестиционного рейтинга акций аналитиками Goldman Sachs.

Французский индекс САС 40 вырос на 0.5%. Лидером прироста стали компании финансового сектора. Французский кредитор Natixis поднялся на 2.8%

Фондовый рынок США в первой половине торговой сессии демонстрирует смешанную динамику на фоне противоречивой информации, поступающей из корпоративной и макроэкономической сфер. Опубликованная сегодня макроэкономическая статистика по рынку жилья была неоднозначной - с одной стороны, количество разрешений на строительство домов за сентябрь сократилось с 0,625 млн до 0,594 млн при средних прогнозах в 0,610 млн; с другой стороны, число начатых строительств домов за тот же месяц увеличилось сильнее прогнозов - с 0,572 млн до 0,658 млн, тогда как ожидалось 0,590 млн. Вышедшая отчетность Intel превзошла ожидания, а Apple, напротив, разочаровала инвесторов. По сведениям из Европы информация о достижении договоренности между Францией и Германией касательно увеличения европейского стабфонда была опровергнута на полуофициальном уровне.

Dow 11,610.50 +33.45 +0.29%, Nasdaq 2,643.44 -13.99 -0.53%, S&P 500 1,225.16 -0.22 -0.02%

В составе индекса Dow Jones Industrial Average около половины компаний отступает, а положительная динамика индекса обусловлена главным образом крупным ростом акций Intel и Travelers. Помимо этих двух бумаг, более 1% прибавляют Cola-Cola и Bank of America; теряют свыше 1% акции HP, DuPont, J&J.

Акции Citigroup прибавляют 2,8% на фоне слухов о том, что банк договорился с Комиссией по ценным бумагам и биржам (SEC) о выплате $300 млн для разрешения иска о введении инвесторов в заблуждение по сделкам с высокорисковыми ипотечными бумагами.

Крупнейший в мире производитель микропроцессоров Intel (INTL) продвинулся на 3,9% благодаря обнадеживающим квартальным финансовым результатам - чистая прибыль за третий квартал выросла с $2,96 млрд или 52 центов на акцию годом ранее до $3,47 млрд или 65 центов на акцию при средних прогнозах в 61 цент на акцию.

Apple теряет 3,9% - квартальная прибыль впервые за 6 с лишним лет разочаровала Уолл-Стрит, составив $6,62 млрд или $7,05 на акцию при средних прогнозах аналитиков на уровне $7,31 на акцию.

Золото падает третий день подряд на фоне сообщений о том, что Франция и Германия близки к договоренности о повышении размера EFSF на 2 триллиона евро, что привело к снижению спроса на золото как способ защиты капиталов.

Декабрьские фьючерсы на золото упали до $ 1644.30 за унцию на Comex в Нью-Йорке.

Фьючерсы на нефть выросли после того, как Министерство энергетики США сообщило о неожиданном снижении запасов. За прошедшую неделю поставки упали на 4 730 тысяч баррелей до 332 900 тысяч при прогнозируемом росте запасов на 2 млн баррелей.

Ноябрьские фьючерсы на нефть выросли выше вчерашних максимумов до $ 89,5 на Нью-Йоркской товарной бирже.

Ранее фьючерсы также выросли после данных о закладке новых фундаментов, показавших рост на 15%, максимум с апреля 2010 года.

В 06:00 GMT Швейцария опубликует сальдо баланса внешней торговли за сентябрь (ожидается рост до 1.37B против 0.81B в предыдущем месяце). В 06:00 GMT Германия отчитается по инфляции за сентябрь (ожидается увеличение на 0.4% против снижения на 0.3% в предыдущем месяце). В 08:30 GMT Британия опубликует данные по изменению объёма оборота розничной торговли с учетом затрат на топливо за сентябрь. В 12:30 GMT в Канаде выйдут данные по изменению объема оптовой торговли за август. США в 12:30 GMT опубликует число первичных обращений за пособием по безработице за октябрь (ожидается незначительное повышение), в 14:00 GMT - объем продаж жилья на вторичном рынке за сентябрь (ожидается снижение до 4.95M против 5.03M в предыдущем месяце), производственный индекс ФРС-Филадельфии за октябрь (прогнозируется увеличение) и индекс опережающих индикаторов за сентябрь. В 23:01 GMT Британия опубликует индекс доверия потребителей за сентябрь (ожидается рост до 50 против 48 в предыдущем месяце).

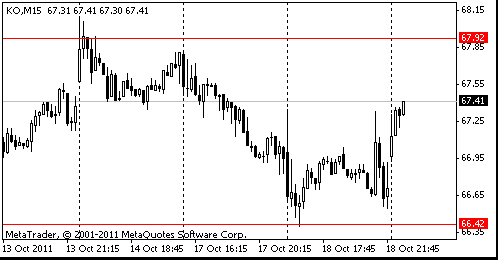

В Gabelli отмечают, что Coca-Cola (KO) может повысить свои европейские продажи в 2012 году на фоне проведения олимпиады и чемпионата Европы по футболу. Акции KO +1.08%.

Ближайшее сопротивление отмечено на уровне $67,90/00 (обьласть максимумов 12-14 октября). Ближайшая поддержка - $66,40 (минимум 18 октября).

Фьючерсы торговались в минусе, корректируясь после вчерашнего роста. Давление на фьючерс оказал опубликованный квартлаьный отчет Apple, который разочаровал участников рынка.

Позже поддержку фьючерса оказали сообщения о том, что Франция и Германия договорились об увеличении Европейского фонда финансовой стабильности (EFSF) до 2 трлн евро. Это улучшило общие настроений в преддверии запланированного на выходные саммита G20. Инвесторов воодушевили четкие указания на то, что лидеры ЕС, предпринимают активные шаги для решения долговых проблем перед саммитом в выходные.

Позитивно на настроениях участников рынка также отразились данные по рынку недвижимости США, а именно данные по количеству закладок новых домов, которые оказались значительно лучше прогнозов. Однако, стоить отметить, что в целом опубликованные данные оказались смешанными, поскольку наряду с ростом закладок новых домов данные по разрешениям на строительство вышли хуже прогнозов.

Данные по индексу потребительских цен показали рост инфляции на 0,3% в сентябре (как и прогнозировалось), при этом в годовом исчислении инфляция составила +3,% при прогнозе +3,%.

Сегодня после начала торгов будут опубликованы данные по запасам сырой нефти в США, которые могут оказать влияние на нефтяные котирвоки и соответственно акции данного сектора (Chevron Corp. (CVX), Exxon Mobil Corp. (XOM)).

Основные фондовые индексы мира завершили сессию или еще торгуются преимущественно в плюсе: Nikkei +0.35%, Hang Seng +1.29%, Shanghai Composite -0.25%, FTSE +0.84%, CAC +0.74%, DAX +0.90%.

Нефть (ноябрьский фьючерс Nymex WTI) котируется по цене $88.78 за баррель (+0,50%).

До начала регулярной сессии цена золота выросла до уровня $1655,40 за тройскую унцию (+0,2%).Новости компаний:

В фокусе участников рынка находится квартальные отчеты Intel (INTC) и Apple.

Прибыль Intel по итогам отчетного квартала выросла на 17% и составила $0,65 в расчете на одну акцию при рекордной для компании выручке $14.2 млрд. Компания также сообщила о повышении программы выкупа собственных акций на $10 млрд. Акции компании выросли на 3,9% на премаркете.

Прибыль Apple по итогам отчетного квартала выросла на 54% до $6.62 млрд или $7,05 в расчете на одну акцию при выручке $28.3 млрд. Тем не менее, акции компании снизились на более чем 5% на премаркете, поскольку финансовые результаты за отчетный период в первые за многие годы оказались ниже прогнозов.

На текущий момент FTSE 5,475 +64.78 +1.20%, CAC 3,177 +36.07 +1.15%, DAX 5,966 +88.23 +1.50%.

Поддержку рынкам оказали сообщения о том, что Франция и Германия договорились об увеличении Европейского фонда финансовой стабильности (EFSF) до 2 трлн евро. Это улучшило общие настроений в преддверии запланированного на выходные саммита G20. Инвесторов воодушевили четкие указания на то, что лидеры ЕС, предпринимают активные шаги для решения долговых проблем перед саммитом в выходные.

Hang Seng 18,306 +229.04 +1.27%

S&P/ASX 4,214 +26.82 +0.64%

Shanghai Composite 2,378 -5.97 -0.25%

Азиатские фондовые площадки торговались на положительной территории, на фоне сильной отчетности некоторых американских компаний.

По итогам азиатской сессии основные фондовые индексы снизились в связи с замедлением темпов роста экономики Китая вследствие ужесточения денежно-кредитной политики и ослабления экспорта в стране. Вышедшие макроданные показали, что в третьем квартале ВВП Китая вырос на 9,1% г/г, что оказалось меньше прогнозов аналитиков, ожидавших 9,2%-ное увеличение показателя. За последние несколько лет правительство Китая пять раз повышало процентные ставки с целью установления контроля над ценами на потребительские товары и недвижимость. Вышедшие данные лишь усилили всеобщий негатив, связанный с сомнениями относительно скорейшего разрешения долгового кризиса в еврозоне. Еще одним поводом для пессимистических настроений стало падение цен на сырьевые товары.

Крупнейший производитель алюминия в Китае Aluminum Corp. of China снизился на 4,2%, тогда как акции китайского производителя угля China Coal Energy упали на 6,2%.

Котировки крупнейшей в мире горнодобывающей компании BHP Billiton уменьшились на 3,3%, а акции второго по величине в мире представителя отрасли Rio Tinto Group стали ниже на 5,3%.

Акции южнокорейского производителя цинка Korea Zinc упали на 3,6%, тогда как котировки японского продавца сырья Mitsubishi опустились на 2,5%.

Китайская компания China Merchants Holdings, занимающаяся инвестированием в порты, и крупнейший по рыночной стоимости кредитор Китая Industrial & Commercial Bank of China снизились на 7,5% и 6,1% соответственно.

Другие азиатские представители финансового сектора также продемонстрировали негативные результаты в связи с падением квартальной выручки таких американских кредиторов, как Citigroup и Wells Fargo. Акции крупнейшего в Японии банка Mitsubishi UFJ Financial Group снизились на 1,8%, а котировки австралийского кредитора National Australia Bank стали меньше на 2,1%.

Акции гонконгского розничного продавца модной одежды Esprit Holdings, 83% выручки которого поступает из Европы, снизились на 6,4%, в то время как крупнейший в Японии экспортёр потребительской электроники Sony, 70% выручки которого приходится на зарубежные рынки, уменьшился на 1,2%.

По итогам торгов основные фондовые индексы Европы упали на фоне обеспокоенности относительно возможного понижения рейтинга Франции, а также вышедших в Китае макростатистических данных, оказавшихся хуже прогнозных. Агентство Moody’s заявило о вероятности понижения кредитного рейтинга Франции с уровня Ааа, ссылаясь на слабый кредитный портфель и возможность повышения долговой нагрузки в связи с оказанием помощи страдающим от долгового кризиса странам ЕС. Экономика Китая показала в третьем квартале наихудшие с 2009 г. результаты, расширившись лишь на 9,1% г/г при ожидаемом сокращении темпов роста с 9,5% г/г до 9,2% г/г. Эти данные добавили пессимизма в ход торгов в связи с увеличением опасений игроков относительно возможного замедления темпов восстановления мировой экономики, а также способствовали снижению цен на медь, никель, цинк и ряд других промышленных металлов.

По итогам сессии национальные фондовые индексы упали в 7 из 18 западноевропейских рынков. Британский FTSE 100 снизился на 0,5%. Основной индекс фондового рынка Германии DAX прибавил 0,3%, а французский CAC 40 потерял 0,8%.

Акции крупнейшей в мире горнодобывающей компании BHP Billiton снизились на 0,8%, а её конкурент Rio Tinto потерял 4,3% на фоне снижения цен на медь.

Компания Xstrata заявила о 1,6%-ном росте производства энергетического угля и о 4%-ном снижении производства меди. В результате, её котировки упали на 1,3%.

Понижение прогноза по рейтингу Франции способствовало тому, что акции французских банков BNP Paribas и Societe Generale снизились на 3,6% и 5% соответственно.

Рыночная капитализация крупнейшей в Европе авиакомпании Air France-KLM уменьшилась на 2,5% после того, как её совет директоров уволил исполнительного директора.

Акции второго по величине в Европе производителя автомобильных шин Continental выросли на 4,4% на сообщении о том, что фирма Schaeffler Beteiligungsholding расширила свою долю акций, имеющих право голоса, до 36%.

Осведомлённые лица предоставили информацию о том, что крупнейший в мире поставщик йогурта Danone ведет переговоры о продаже брендов по производству бутилированной воды Evian и Volvic японской компании Suntory Holdings. На этой новости акции Danone подросли на 2,2%.

По сообщению Европейской ассоциации автопроизводителей, продажи в Европе бренда Audi, принадлежащего фирме Volkswagen, выросли на 20%, повысив свою долю в данном регионе до 23,2%. При этом европейские продажи автомобилей BMW увеличились в минувшем месяце на 6,8%. На этих данных акции Volkswagen подросли на 1,7%, а котировки BMW увеличились на 1,1%.

Фондовые индексы США выросли, отправив индекс S&P500 к самому высокому уровню с августа на фоне позитивной отчетности Bank of America Corp. и роста финансовых акций, а также вноь появившегося оптимизма по поводу прогресса в расширении европейского фонда финансовой стабильности. Также поддержку рынку оказала опубликованная статистика по ценам производителей - ускорение темпов их роста было воспринято как признак оживления экономики; кроме того, индекс текущего состояния и ожиданий по рынку жилья NAHB увеличился с 14 до 18 пунктов и превысил прогнозы.

Среди компонентов индекса Dow Jones Industrial Average в минусе закрылись лишь International Business Machines (IBM) и Coca-Cola (KO).

Акции IBM отступили на 4,1% на фоне опубликованной квартальной отчетности - выручка увеличилась на 8% до $26,2 млрд при средних прогнозах аналитиков в $26,26 млрд. Отчетность показала замедление роста в разрезе продаж программного обеспечения и услуг IBM.

Лидер прироста Bank of America (BAC) продвинулся более чем на 10% после того, как отчитался о чистой прибыли за третий квартал с превышением прогнозов - прибыль составила $6,23 млрд или 56 центов на акцию по сравнению с зафиксированным годом ранее убытком на уровне $7,3 млрд или 77 центов на акцию. На Уолл-Стрит в среднем ожидали прибыль в размере 19 центов на акцию.

Все сектора индекса S&P500 выросли. Максимальный прирост показали финансовый сектор (+3.5%), а также сектора промышленных товаров и конгломератов (+3.2%). Минимальный прирост у сектора здравоохранения (+1%). Благодаря позитивным статданным по рынку жилья продвинулись застройщики, сектор жилстроя в составе индекса S&P прибавил 9,6%. Акции Toll Brothers подскочили на 12,8%, Lennar - на 9,3%.

Компании Caterpillar Inc. (САТ) и Alcoa Inc. (АА) добавили более 3,9%, показав максимальный рост среди компаний, наиболее привязанных к экономическому росту.

Change % Change Last

Nikkei 225 8,742 -137.69 -1.55%

Hang Seng 18,076 -797.53 -4.23%

S&P/ASX 200 4,187 -88.50 -2.07%

Shanghai Composite 2,383 -56.92 -2.33%

FTSE 100 5,410 -26.35 -0.48%

CAC 40 3,141 -24.96 -0.79%

DAX 5,877 +17.98 +0.31%

Dow 11,577.05 +180.05 +1.58%

Nasdaq 2,657.43 +42.51 +1.63%

S&P 500 1,226.65 +25.79 +2.15%

10 Year Yield 2.15% -0.00 --

Oil $88.35 +0.01 +0.01%

Gold $1,661.40 +8.60 +0.52%

04:30 Япония Общепромышленный индекс активности, м/м Август +0.4% -0.4%

08:00 Еврозона Сальдо платежного баланса, с учетом сезонных поправок, млрд Август -12.9 -7.3

08:30 Великобритания Протоколы заседания Банка Англии

12:30 США Разрешения на строительство, млн Сентябрь 0.620 0.610

12:30 США Закладки новых домов, млн Сентябрь 0.571 0.594

12:30 США Индекс потребительских цен, м/м Сентябрь +0.4% +0.3%

12:30 США Индекс потребительских цен, г/г Сентябрь +3.8% +3.8%

12:30 США Индекс потребительских цен, базовое значение, м/м Сентябрь +0.2% +0.2%

12:30 США Индекс потребительских цен, базовое значение, г/г Сентябрь +2.0% +2.1%

12:30 Канада Индекс ведущих индикаторов, м/м Сентябрь 0.0% +0.3%

14:30 США Изменение запасов нефти, млн. баррелей неделя по 14 октября 1.344

18:00 США Бежевая книга ФРС Октябрь

Закрытие фондовых индексов:

Change % Change Last

Nikkei 225 8,742 -137.69 -1.55%

Hang Seng 18,076 -797.53 -4.23%

S&P/ASX 200 4,187 -88.50 -2.07%

Shanghai Composite 2,383 -56.92 -2.33%

FTSE 100 5,410 -26.35 -0.48%

CAC 40 3,141 -24.96 -0.79%

DAX 5,877 +17.98 +0.31%

Dow 11,577.05 +180.05 +1.58%

Nasdaq 2,657.43 +42.51 +1.63%

S&P 500 1,226.65 +25.79 +2.15%

10 Year Yield 2.15% -0.00 --

Oil $88.35 +0.01 +0.01%

Gold $1,661.40 +8.60 +0.52%

По итогам азиатской сессии основные фондовые индексы снизились в связи с замедлением темпов роста экономики Китая вследствие ужесточения денежно-кредитной политики и ослабления экспорта в стране. Вышедшие макроданные показали, что в третьем квартале ВВП Китая вырос на 9,1% г/г, что оказалось меньше прогнозов аналитиков, ожидавших 9,2%-ное увеличение показателя. За последние несколько лет правительство Китая пять раз повышало процентные ставки с целью установления контроля над ценами на потребительские товары и недвижимость. Вышедшие данные лишь усилили всеобщий негатив, связанный с сомнениями относительно скорейшего разрешения долгового кризиса в еврозоне. Еще одним поводом для пессимистических настроений стало падение цен на сырьевые товары.

Крупнейший производитель алюминия в Китае Aluminum Corp. of China снизился на 4,2%, тогда как акции китайского производителя угля China Coal Energy упали на 6,2%.

Котировки крупнейшей в мире горнодобывающей компании BHP Billiton уменьшились на 3,3%, а акции второго по величине в мире представителя отрасли Rio Tinto Group стали ниже на 5,3%.

Акции южнокорейского производителя цинка Korea Zinc упали на 3,6%, тогда как котировки японского продавца сырья Mitsubishi опустились на 2,5%.

Китайская компания China Merchants Holdings, занимающаяся инвестированием в порты, и крупнейший по рыночной стоимости кредитор Китая Industrial & Commercial Bank of China снизились на 7,5% и 6,1% соответственно.

Другие азиатские представители финансового сектора также продемонстрировали негативные результаты в связи с падением квартальной выручки таких американских кредиторов, как Citigroup и Wells Fargo. Акции крупнейшего в Японии банка Mitsubishi UFJ Financial Group снизились на 1,8%, а котировки австралийского кредитора National Australia Bank стали меньше на 2,1%.

Акции гонконгского розничного продавца модной одежды Esprit Holdings, 83% выручки которого поступает из Европы, снизились на 6,4%, в то время как крупнейший в Японии экспортёр потребительской электроники Sony, 70% выручки которого приходится на зарубежные рынки, уменьшился на 1,2%.

По итогам сессии национальные фондовые индексы упали в 7 из 18 западноевропейских рынков. Британский FTSE 100 снизился на 0,5%. Основной индекс фондового рынка Германии DAX прибавил 0,3%, а французский CAC 40 потерял 0,8%.

Акции крупнейшей в мире горнодобывающей компании BHP Billiton снизились на 0,8%, а её конкурент Rio Tinto потерял 4,3% на фоне снижения цен на медь.

Компания Xstrata заявила о 1,6%-ном росте производства энергетического угля и о 4%-ном снижении производства меди. В результате, её котировки упали на 1,3%.

Понижение прогноза по рейтингу Франции способствовало тому, что акции французских банков BNP Paribas и Societe Generale снизились на 3,6% и 5% соответственно.

Рыночная капитализация крупнейшей в Европе авиакомпании Air France-KLM уменьшилась на 2,5% после того, как её совет директоров уволил исполнительного директора.

Акции второго по величине в Европе производителя автомобильных шин Continental выросли на 4,4% на сообщении о том, что фирма Schaeffler Beteiligungsholding расширила свою долю акций, имеющих право голоса, до 36%.

Осведомлённые лица предоставили информацию о том, что крупнейший в мире поставщик йогурта Danone ведет переговоры о продаже брендов по производству бутилированной воды Evian и Volvic японской компании Suntory Holdings. На этой новости акции Danone подросли на 2,2%.

По сообщению Европейской ассоциации автопроизводителей, продажи в Европе бренда Audi, принадлежащего фирме Volkswagen, выросли на 20%, повысив свою долю в данном регионе до 23,2%. При этом европейские продажи автомобилей BMW увеличились в минувшем месяце на 6,8%. На этих данных акции Volkswagen подросли на 1,7%, а котировки BMW увеличились на 1,1%.

Фондовые индексы США выросли, отправив индекс S&P500 к самому высокому уровню с августа на фоне позитивной отчетности Bank of America Corp. и роста финансовых акций, а также вноь появившегося оптимизма по поводу прогресса в расширении европейского фонда финансовой стабильности. Также поддержку рынку оказала опубликованная статистика по ценам производителей - ускорение темпов их роста было воспринято как признак оживления экономики; кроме того, индекс текущего состояния и ожиданий по рынку жилья NAHB увеличился с 14 до 18 пунктов и превысил прогнозы.

Акции IBM отступили на 4,1% на фоне опубликованной квартальной отчетности - выручка увеличилась на 8% до $26,2 млрд при средних прогнозах аналитиков в $26,26 млрд. Отчетность показала замедление роста в разрезе продаж программного обеспечения и услуг IBM.

Лидер прироста Bank of America (BAC) продвинулся более чем на 10% после того, как отчитался о чистой прибыли за третий квартал с превышением прогнозов - прибыль составила $6,23 млрд или 56 центов на акцию по сравнению с зафиксированным годом ранее убытком на уровне $7,3 млрд или 77 центов на акцию. На Уолл-Стрит в среднем ожидали прибыль в размере 19 центов на акцию.

Все сектора индекса S&P500 выросли. Максимальный прирост показали финансовый сектор (+3.5%), а также сектора промышленных товаров и конгломератов (+3.2%). Минимальный прирост у сектора здравоохранения (+1%). Благодаря позитивным статданным по рынку жилья продвинулись застройщики, сектор жилстроя в составе индекса S&P прибавил 9,6%. Акции Toll Brothers подскочили на 12,8%, Lennar - на 9,3%.

Компании Caterpillar Inc. (САТ) и Alcoa Inc. (АА) добавили более 3,9%, показав максимальный рост среди компаний, наиболее привязанных к экономическому росту.

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.