- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 05-08-2011

Deutsche Bank понизил рейтинг Univ Elec UEIC с Buy до Hold.

Avondale понизил рейтинг Dolby Labs DLB с Mkt Outperform до Mkt Perform.

Argus понизил рейтинг Health Management HMA с Buy до Hold.

KeyBanc Capital Mkts понизил рейтинг WMS Industries с Buy до Hold.

Morgan Keegan понизил рейтинг Diana Shipping DSX с Outperform до Mkt Perform.

DA Davidson повысил рейтинг Rayonier RYN с Neutral до Buy.

DA Davidson повысил рейтинг Weyerhaeuser WY с Neutral до Buy.

DA Davidson повысил рейтинг Portland Gen Elec POR с Neutral до Buy.

DA Davidson повысил рейтинг Domtar UFS с Neutral до Buy.

Brean Murray повысил рейтинг Chesapeake Utilities Bd CPK с Hold до Buy.

Все секторы S&P торгуются в минусе или же практически не прибавили рост. Единственный сектор, который восстановился сегодня в зеленую зону - конгломератов (+0.1%). Лидером продаж выступает энергетический сектор (-3.3%) на фоне падения цен на сырье.

Рынки продолжают восстанавливаться на спекуляциях о том, что ЕЦБ готов покупать итальянские и португальские облигации на случай, если Италия продолжит проводить реформы.

Индексы отступили от достигнутых минимумов после новостей о том, что ЕЦБ готов покупать итальянские и португальские облигации на случай, если Италия продолжит проводить реформы.

Цены на нефть возобновили падение на фоне спекуляций, что превысившие ожидания данные по рынку труда США не смогут поддержать спрос на нефть.

На данный момент сентябрьские фьючерсы на нефть котируются по $84.74 за баррель (-2.18%).

Динамика фьючерсов указывает на рост основных фондовых индексов США в начале сессии. На текущий момент фьючерс S&P +9.9, фьючерс Nasdaq +13.5.

Закрытие фондовых индексов:

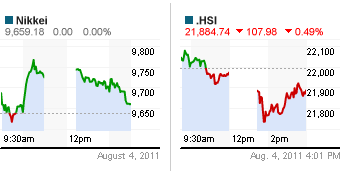

Nikkei +22.04 (0.23%) 9,659.18

Topix 0.39 (-0.05%) 826.36

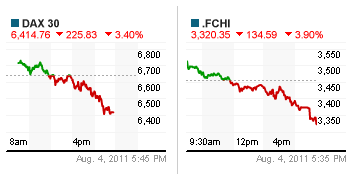

DAX -225.83 (-3.40%) 6,414.76

CAC -134.59 (-3.90%) 3,320.35

FTSE-100 -191.37 (-3.43%) 5,393.14

Dow Dow -512.76 (-4.31%) 11,383.70

Nasdaq -60.27 (-4.78%) 1,200.07

S&P500 -136.68 (-5.08%) 2,556.39

10-Years 2.40% -0.217

Oil -0.19 (-0.22%) 86.44

Gold -8.60 (-0.52%) 1,650.40

Фондовые рынки Азии закрыли четверг смешанно.

Японский индекс Nikkei (+0.23%) был поддержан резким падением иены.

Сегодня японские власти впервые с марта провели интервенцию на валютном рынке с целью ослабить позиции национальной валюты, что угрожает экономике.

По итогам сегодняшнего заседания Банк Японии принял решение повысить объем выкупа гоблигаций до 15 трлн. иен ($189 млрд.) с 10 трлн. Также Банк Японии оставил учетную ставку неизменной - в области 0-0.1%. Заседание по просьбе правительства было закончено на день раньше.

Лидерами на японских рынках выступили компании Hitachi и Mitsubishi Heavy Industries, после того как руководство компаний объявили о планах объединять несколько своих предприятий с целью создания одной из крупнейших в мире компаний инфраструктуры. В результате акции Mitsubishi Motor поднялись на 4.1%, а Hitachi Construction Machinery – на 1.9%.

Также в Токио выросли акции производителя видеоигр Konami (+5.1%), после того как компания сообщила о росте чистой прибыли 3 раза за второй квартал, что превысило ожидания аналитиков.

Что касается других азиатских рынков, большинство из них понесли потери. Рынки все еще оставались под давлением опасений о негативных перспективах роста мировой экономики.

В Австралии существенно пострадал банковский сектор: акции Australia New Zealand Banking Group. упали на 1.3%, акции National Australia Bank Ltd. - на 2.4%, акции Rio Tinto Ltd. - на 2.3%, акции Leighton Holdings Ltd. – на 0.3%.

Австралийский индекс S&P/ASX 200 закрылся с потерями 1.3%.

Европейские рынки закончили торги четверга с потерями от 3% до 4%.

Сегодня рынки Европы стремительно падали после того, как президент ЕЦБ Трише сказал, что возобновление напряженности ЕС будет встречено повышением ликвидности и расширением сроков связанных с финансированием операций.

После этого спред доходности между 10-летними гособлигациями Италии против немецких бондов достиг нового рекорда на уровне 391 пункт. Рост спреда между долговыми обязательствами Испании, Франции и Бельгии против германдских также усилил беспокойство относительно долгового кризиса в ЕС.

Это все только усилило опасения за темп восстановления экономик США и Европы.

Спекуляции относительного того, что Федеральная резервная система рассматривает вариант возобновить политику количественного смягчения не поддерживали рынки.

Банки понесли самые максимальные потери с того времени, как Греции был предоставлен последний транш помощи. В особенности пострадали банки Италии: акции Intesa Sanpaolo упали на 10.4%, акции UniCredit – на 9.3%. В Великобритании акции Barclays снизились на 7.8%, акции Royal Bank of Scotland Group PLC- на 6.1%, акции Barclays PLC - на 8%, а акции Deutsche Bank в Германии - на 4%.

Снизились также акции добывающих компаний: акции Xstrata PLC потеряли 8.5%, а акции Anglo American PLC - 4.8%.

«Голубые фишки» обрушились сегодня на 4%-5%.

Для Wall Street 4 августа стало самым худшим днем со времен кризиса 2008 года.

Инвесторы серьезно опасаются за темпы восстановления экономики США и мировой в целом поскольку макроэкономические показатели на протяжении продолжительного времени показывают худшие результаты, чем можно было бы ожидать.

Вчера как Wall Street Journal опубликовал статью, в которой бывшие члены руководства ФРС США высказались за то, что американский ЦБ должен будет рассмотреть возможность реализации новой программы количественного смягчения в случае дальнейшего ослабления экономики США. Но это не поддержало рынки.

«Люди сейчас осознают, что стимулирование экономики не работало, и сейчас мы можем вернуться обратно к рецессии», - прокомментировал Питер Шифф, президент брокерской компании Euro Pacific Capital.

Экономика: Еженедельный отчет по первичным обращениям за пособием по безработице за неделю по 30 июля, которой показал рост на 400 тыс. а то время, как ожидался рост на 410 тыс. Но эти данные никак не могли поддержать рынок на фоне текущих опасений.

Участники рынка ожидают пятничных данных по уровню безработице в США.

Корпоративные новости: Среди Dow-компонентов максимальные потери понесли акции Alcoa (AA -9.3%), Caterpillar (CAT -7.0%) и Bank of America (BAC – 7.4%), а среди S&P-компонентов - Apple (AAPL -3.9%), Google (GOOG -3.9%) и Netflix (NFLX -5.5).

Не смотря на сильные квартальные отчеты упали акции таких компаний как Costco Wholesale Corp. (COST -0.7%). Limited (LTD -1.3%), LinkedIn (LNKD -9.6%). Негативными оказались финансовые результаты гигантов General Motors (GM -4.3%) и AIG (AIG -6.4%).

По итогам закрытия пятничной сессии фондовые индексы показали значительное падение, при этом индекс Nikkei упал на 359.3 пп (-3.72%) до 9299.88. Индекс TOPIX отступил на 25.20 пп до 801.16.

Nikkei +22.04 (0.23%) 9,659.18

Topix 0.39 (-0.05%) 826.36

DAX -225.83 (-3.40%) 6,414.76

CAC -134.59 (-3.90%) 3,320.35

FTSE-100 -191.37 (-3.43%) 5,393.14

Dow Dow -512.76 (-4.31%) 11,383.70

Nasdaq -60.27 (-4.78%) 1,200.07

S&P500 -136.68 (-5.08%) 2,556.39

10-Years 2.40% -0.217

Oil -0.19 (-0.22%) 86.44

Gold -8.60 (-0.52%) 1,650.40

01:30 Австралия Отчёт Резервного Банка Австралии по денежно-кредитной политике

03:30 Япония Решение по ставкам Банка Японии - 0.00-0.10% 0.00-0.10%

05:00 Япония Индекс ведущих индикаторов Июнь 99.6

05:00 Япония Индекс совпадающих индикаторов Июнь 106.3

07:15 Швейцария Индекс потребительских цен, м/м Июль -0.2% -0.5%

07:15 Швейцария Индекс потребительских цен, г/г Июль +0.6%

08:30 Великобритания Индекс закупочных цен производителей, г/г Июль +17.0%

08:30 Великобритания Индекс отпускных цен производителей, м/м Июль +0.1%

08:30 Великобритания Индекс отпускных цен производителей, г/г Июль +5.7%

08:30 Великобритания Индекс закупочных цен производителей, м/м Июль +0.4%

10:00 Германия Промышленное производство, м/м Июнь +1.2%

10:00 Германия Промышленное производство, г/г Июнь +7.6%

11:00 Канада Изменение числа занятых, м/м Июль +28.4К

11:00 Канада Уровень безработицы Июль 7.4%

12:30 США Занятость в несельскохозяйственных отраслях Июль +18К +70К

12:30 США Уровень безработицы Июль 9.2% 9.2%

12:30 США Средняя почасовая оплата труда Июль 0.0% +0.2%

12:30 США Средняя продолжительность рабочей недели Июль 34.3 34.3

14:00 Канада Индекс деловой активности менеджеров от Ivey Июль 68.2 68.9

19:00 США Потребительский кредит Июнь 5.1 5.0

Закрытие фондовых индексов:

Nikkei +22.04 (0.23%) 9,659.18

Topix 0.39 (-0.05%) 826.36

DAX -225.83 (-3.40%) 6,414.76

CAC -134.59 (-3.90%) 3,320.35

FTSE-100 -191.37 (-3.43%) 5,393.14

Dow Dow -512.76 (-4.31%) 11,383.70

Nasdaq -60.27 (-4.78%) 1,200.07

S&P500 -136.68 (-5.08%) 2,556.39

10-Years 2.40% -0.217

Oil -0.19 (-0.22%) 86.44

Gold -8.60 (-0.52%) 1,650.40

Фондовые рынки Азии закрыли четверг смешанно.

Японский индекс Nikkei (+0.23%) был поддержан резким падением иены - японские власти впервые с марта провели интервенцию на валютном рынке с целью ослабить позиции национальной валюты, чрезмерный рост которой угрожает экономике.

По итогам сегодняшнего заседания Банк Японии принял решение повысить объем выкупа гоблигаций до 15 трлн. иен ($189 млрд.) с 10 трлн. Также Банк Японии оставил учетную ставку неизменной - в области 0-0.1%.

Лидерами на японских рынках выступили технологические компании Hitachi и Mitsubishi Heavy Industries, после того как представители компаний объявили о планах объединить несколько своих предприятий с целью создания одной из крупнейших в мире компаний даной инфраструктуры. В результате акции Mitsubishi Motor поднялись на 4.1%, а Hitachi Construction Machinery – на 1.9%.

Также в Токио выросли акции производителя видеоигр Konami, после того как компания сообщила о росте чистой прибыли 3 раза за второй квартал, что превысило ожидания аналитиков. По итогам дня акции Konami прибавили 5.1%.

Что касается других азиатских рынков, большинство из них понесли потери. Рынки все еще оставались под давлением вчерашгих опасений негативных перспектив роста мировой экономики.

В Австралии существенно пострадал банковский сектор: акции Australia New Zealand Banking Group. упали на 1.3%, акции National Australia Bank Ltd. - на 2.4%, акции Rio Tinto Ltd. - на 2.3%, акции Leighton Holdings Ltd. – на 0.3%.

Австралийский индекс S&P/ASX 200 закрылся с потерями 1.3%.

Европейские рынки закончили торги четверга с потерями от 3% до 4%.

Сегодня рынки Европы стремительно падали после того, как президент ЕЦБ Трише сказал, что возобновление напряженности в ЕС будет встречено повышением ликвидности и расширением сроков связанных с финансированием операций.

После этого спред доходности между 10-летними гособлигациями Италии против немецких бондов достиг нового рекорда. Рост спреда между долговыми обязательствами Испании, Франции и Бельгии против германдских также усилил беспокойство относительно долгового кризиса в ЕС.

Спекуляции относительного того, что ФРС рассматривает вариант возобновить политику количественного смягчения не поддерживали европейские рынки.

Банки понесли максимальные потери с того времени, как Греции был предоставлен последний транш помощи. В особенности пострадали банки Италии: акции Intesa Sanpaolo упали на 10.4%, акции UniCredit – на 9.3%. В Великобритании акции Barclays снизились на 7.8%, акции Royal Bank of Scotland Group PLC- на 6.1%, акции Barclays PLC - на 8%, а акции Deutsche Bank в Германии - на 4%.

Снизились также акции добывающих компаний: акции Xstrata PLC потеряли 8.5%, а акции Anglo American PLC - 4.8%.

«Голубые фишки» обрушились сегодня на 4%-5%.

Для Wall Street 4 августа стало самым худшим днем со времен кризиса 2008 года.

Инвесторы серьезно опасаются за темпы восстановления экономики США и мировой в целом, поскольку макроэкономические показатели на протяжении продолжительного времени показывают худшие результаты, чем можно было бы ожидать.

Вчера Wall Street Journal опубликовал статью, в которой бывшие члены руководства ФРС США высказались за то, что американский ЦБ должен будет рассмотреть возможность реализации новой программы количественного смягчения в случае дальнейшего ослабления экономики США. Но этот фактор не поддержал рынки.

«Люди сейчас осознают, что стимулирование экономики не работало, - и сейчас мы можем вернуться обратно к рецессии», - прокомментировал Питер Шифф, президент брокерской компании Euro Pacific Capital.

Экономика: Еженедельный отчет по первичным обращениям за пособием по безработице за неделю по 30 июля показал рост на 400 тыс. в то время, как ожидался рост на 410 тыс. Но эти данные никак не могли поддержать рынок на фоне текущих опасений.

Участники рынка ожидают пятничных данных по уровню безработице в США.

Корпоративные новости: Среди Dow-компонентов максимальные потери понесли акции Alcoa (AA -9.3%), Caterpillar (CAT -7.0%) и Bank of America (BAC - 7.4%), а среди S&P-компонентов - Apple (AAPL -3.9%), Google (GOOG -3.9%) и Netflix (NFLX -5.5).

Не смотря на сильные квартальные отчеты упали акции таких компаний как Costco Wholesale Corp. (COST -0.7%), Limited (LTD -1.3%) и LinkedIn (LNKD -9.6%). Негативными оказались финансовые результаты гигантов General Motors (GM -4.3%) и AIG (AIG -6.4%).

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.