- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 30-08-2023

Согласно результатам опроса, проведенного Reuters:

- Существует высокая вероятность того, что Банк Канады повысит ключевую ставку еще как минимум один раз (12 из 20 опрошенных экономистов)

- Банк Канады 6 сентября сохранит процентные ставки овернайт на уровне 5,0% (31 из 34 экономистов)

- 3 экономиста предположили повышение ставки на 25 базисных пунктов до 5,25% в сентябре

- 8 из 34 экономистов ожидают еще одного повышения ставки до 5,25% к концу этого года (по сравнению с 1 в июльском опросе)

- 24 из 34 экономистов ожидают, что центральный банк будет поддерживать ставку на достигнутом уровне по крайней мере до конца 2024 г.

- Цены на жилье упадут на 5% в 2023 году и вырастут на 2% в 2024 году (против -8,9% и +2% в июньском опросе)

Напомним, инфляция в июле выросла больше, чем ожидалось, до 3,3%. Банк Канады ставит целью отметку 2%.

Банк Канады объявит свое решение по ставке на следующей неделе (в среду, 6 сентября). Фьючерсные рынки предполагают отсутствие изменений на следующей неделе, но по-прежнему расходятся во мнениях относительно того, будут ли ставки повышены еще раз в 2023 году.

Пара EURUSD сегодня устремилась ввысь и при этом продвинулась выше 50%-ной срединной точки снижения от августовского максимума? пишут аналитики forexlive.com. Этот уровень находится на отметке 1,09148. Цена также поднялась выше области пиковых колебаний между 1,0911 и 1,09179, которая заключает внутри себя этот вышеназванный уровень.

Выше этого уровня также была пробита 100-дневная скользящая средняя на уровне 1,09258.

Цена достигла максимума на 1,09448, не дойдя всего 6 пунктов до следующей цели – уровня Фибо 61,8% коррекции на 1,09501.

Однако в конечном итоге цена вновь опустилась ниже 100-дневной скользящей средней. Это стало разочарованием, поскольку ранее эта 100-дневная скользящая средняя останавливала ралли (плюс-минус несколько пунктов) 16 августа и затем - 22 августа. Поэтому прорыв выше нее стал бы значимым бычьим событием, но этот прорыв не удался.

Просадка ниже уровня Фибо 50% коррекции будет еще одним негативным фактором для пары. И наоборот, если уровень срединной точки удержится, и цена снова поднимется выше 100-дневной скользящей средней, это вновь придаст покупателям уверенности. Таким образом, это сейчас решающая «линия на песке» для покупателей, надеющихся на дальнейший рост.

- Аналитики Эрик Балчунас и Джеймс Сейффарт повышают свои прогнозы относительно одобрения биткоин-ETF.

- Недавно SEC получила замечание за отказ в удовлетворении заявки компании Grayscale на преобразование GBTC в ETF.

- В течение следующей недели SEC предстоит рассмотреть несколько заявок на спотовые биткоин-ETF.

Спотовые биткоин-ETF находятся в центре внимания криптовалютной индустрии в течение последних нескольких недель. Как только BlackRock подала свою заявку, за ней последовали многие другие компании, но позиция Комиссии по ценным бумагам и биржам США (SEC) заставляла рынок скептически относиться к их потенциальному одобрению. Тем не менее, на этой неделе старшие аналитики по ETF неожиданно повысили шансы на успех.

Шансы биткоин-ETF на одобрение повышаются

Аналитики Bloomberg по ETF Эрик Балчунас и Джеймс Сейффарт опубликовали в Твиттере обновленный прогноз относительно одобрения биткоин-ETF. Согласно их оценкам, шансы на одобрение такого ETF теперь составляют 75% благодаря недавней победе Grayscale.

Мы с @JSeyff повышаем нашу оценку шансов на запуск спотового биткоин-ETF в этом году до 75% (95% - к концу 24-го года). Хотя мы учитывали победу Grayscale в нашей предыдущей оценке (65%), единогласие и решительность решения суда превзошли все ожидания и оставили SEC "очень мало возможностей для маневра", сообщает @NYCStein - Эрик Балчунас (@EricBalchunas) 30 августа 2023 г.

Ранее на этой неделе Апелляционный суд США по округу Колумбия вынес решение в пользу Grasycale по ее иску против SEC. Иск был подан в связи с тем, что регулирующий орган отклонил просьбу о преобразовании фонда Grayscale Bitcoin Trust (GBTC) в ETF.

Ранее SEC объясняла это тем, что такие ETF склонны к манипулированию ценами из-за отсутствия регулирующего органа, подобного Чикагской товарной бирже (CME) для фьючерсных биткоин-фондов. Суд не принял этот момент во внимание, заявив,

Поскольку спотовый и фьючерсный рынки биткоина тесно связаны между собой, вполне логично, что манипуляции на любом из этих рынков повлияют на цену фьючерсов на биткоин". Отклонение предложения Grayscale было произвольным и своевольным, поскольку Комиссия не смогла объяснить, почему она по-разному относится к аналогичным продуктам.

Суд постановил, что SEC должна рассмотреть заявку BlackRock на спотовый биткоин ETF. Эта победа стала одним из факторов, способствовавших ралли, в результате которого 29 августа цена биткоина превысила отметку $27 000. В ближайшие несколько дней истекают сроки рассмотрения в SEC ряда заявок на другие спотовые биткоин-ETF. Первым на очереди стоит Bitwise Bitcoin ETP Trust, с дедлайном 1 сентября.

-638290078067134181.png)

Ближайшие дедлайны для рассмотрения заявок на спотовые биткоин-ETF

В этом месяце SEC уже отложила решение по заявке ARK Invest на спотовый биткоин-ETF и может сделать то же самое с Bitwise.

Дальнейшие задержки с одобрением ETF могут поставить под угрозу присутствие криптовалюты на этом уровне финансового рынка.

Аналитики RBC рекомендуют продавать AUD/CAD, так как ожидают снижения цены в направлении 0,8600 под влиянием ключевых данных из Китая и роста доллара США.

В RBC сообщили о том, что наращивают короткую позицию по AUD/CAD в своем портфеле лучших сделок этой недели, с целью на продвижение к 0,8600 и со стопом на 0,8850.

"Отскок в кроссах с участием AUD за последние две недели, похоже, созрел для продажи по мере того как мы ожидаем релиза ключевых данных по Китаю в конце недели", - отмечают эксперты.

«Мы сохраняем прицел на рост доллара США, который, возможно, будет усилен на этой неделе денежными потоками, характерными для конца месяца, что в целом будет означать превосходство CAD в кроссах G10", - добавили в RBC.

- США, Минэнерго: запасы нефти за нед. на 25 августа -10,584 млн бар. против прогноза -3,267 млн и пред.-6,135 млн – на минимуме с декабря 2022 года

- Запасы бензина -214 тыс. против прогноза -933 тыс. и пред.

- Запасы дистиллятов +1,235 млн против прогноза +189 тыс. и пред.

- Запасы в Кушинге -1,5 млн бар. – на минимуме с января

- Загрузка производственных мощностей НПЗ -1,2% против прогноза 0,0% и пред.

- Производство 12,8 млн бар/д против пред. 12,8 млн – в районе новых циклических пост-ковидных максимумов

Опубликованный накануне аналогичный отчет Института нефти API показал сокращение запасов нефти на 11,486 млн баррелей против прогноза -2 млн, так что сегодняшний результат уже не стал слишком большой неожиданностью для трейдеров по черному золоту.

Нефть WTI перед релизом торговалась на подступах к $82, а после публикации данных продолжила рост.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

- Незавершенные сделки по продаже жилья в июле +0.9% м/м против прогноза -0.6%

- Показатель за предыдущий месяц (0,3%) пересмотрен до 0,4%

- Индекс незавершенных сделок по продаже жилья 77.6 против 76.8 в предыдущем месяце

Этот индекс ожидаемых продаж жилья является опережающим индикатором активности в секторе недвижимости и измеряет активность по заключению контрактов на покупку жилья. Он основывается на данных о подписанных контрактах на покупку существующих односемейных домов и кондоминиумов.

Поскольку контракты на покупку жилья заключаются за месяц или два до его фактической продажи, данный индекс обычно опережает показатели продаж вторичного жилья на месяц или два.

Прирост индекса в июне стал первым с февраля. Его прирост в течение двух месяцев подряд – первый подобный эпизод с января-февраля этого года.

- Пара EUR/USD сохраняет бычий настрой, наблюдавшийся до сих пор на этой неделе.

- Дальнейшее укрепление может привести к возврату цены к 55-дневной SMA в районе 1,0970.

В среду EUR/USD набрала обороты и поднялась к недельным максимумам в районе 1.0930, укрепленым также 100-дневной SMA.

Текущая динамика пары, похоже, пока говорит в пользу продолжения похода на север. При этом на графике отмечается промежуточное препятствие в виде 55-дневной SMA на уровне 1.0968, которое предшествует психологической отметке 1.1000 и августовской вершине 1.1064 (от 10 августа).

В то же время пара, скорее всего, продолжит привлекать покупателей, пока находится выше 200-дневной SMA, сегодня проходящей на уровне 1.0810.

- DXY развивает внутринедельное снижение и угрожает уровню 103,00.

- Дальнейший откат может привести к возврату в область 102,50.

Индекс доллара DXY падает уже третью сессию подряд и в среду испытает на прочность уровень поддержки 103,00.

Если потери усилятся и индекс прорвется ниже 200-дневной SMA (на 103,07), то он может вернуться к промежуточным уровням сопротивления, представленным 55-дневной и 100-дневной SMA на 102,47 и 102,33 соответственно. Они предшествуют августовскому минимуму на 101,74 (от 4 августа).

Пока индекс находится выше ключевой 200-дневной SMA, прогнозы по нему остаются конструктивными.

Дневной график DXY

- В среду пара EUR/JPY продолжила ралли к северу от отметки 159,00.

- Далее в игру вступает ключевой круглый уровень 160.00.

EUR/JPY продолжает привлекать покупателей и в среду преодолевает рубеж 159,00.

Если движение на север получит дополнительный импульс, то кросс должен преодолеть недавние максимумы 2023 года в районе 159,50 (от 22 августа), расположенные перед ключевым круглым уровнем 160,00. В случае пробоя последнего уровня не ожидается появления какого-либо значимого сопротивления вплоть до максимума 2008 года на отметке 169,96 (от 23 июля).

Долгосрочный прогноз для кросса выглядит благоприятным, пока цена находится выше 200-дневной SMA, сегодня проходящей на уровне 147,84.

Дневной график EUR/JPY

- ВВП США за второй квартал был пересмотрен с 2,4% до 2,1%.

- Индекс доллара США продолжил снижение после выхода данных по ВВП.

Во втором квартале экономика США выросла на 2,1% в годовом исчислении, что оказалось ниже предыдущей оценки 2,4%. "Обновленные оценки в основном отражают пересмотр в сторону понижения частных инвестиций в товарно-материальные запасы и инвестиций в основной капитал, что было частично компенсировано пересмотром в сторону повышения расходов государственных и местных органов власти", - говорится в сообщении Бюро экономического анализа. В первом квартале реальный ВВП увеличился на 2,0%.

Индекс цен расходов на личное потребление (PCE) вырос на 2,5%, что на 0,1 процентного пункта ниже предыдущей оценки. Без учета цен на продукты питания и энергоносители индекс PCE увеличился на 3,7%, что на 0,1 процентного пункта ниже предыдущей оценки.

Реакция рынка

После выхода отчета по ВВП доллар США понес новые внутридневные потери. Ранее индекс уже оказался под давлением из-за данных по занятости от ADP. На момент написания индекс DXY торгуется на уровне 103,20, снизившись внутри дня на 0,25% и достигнув самого низкого внутридневного уровня за неделю.

В августе занятость в частном секторе США выросла на 177 000 человек, как показали в среду данные, опубликованные Automatic Data Processing (ADP). Этот показатель последовал за июльским приростом на 371 000 (пересмотренным с 324 000) и оказался ниже рыночных ожиданий 195 000.

"Рост заработной платы у постоянных сотрудников в годовом исчислении составил 5,9%, что является самым медленным темпом роста с октября 2021 года", - отмечается в пресс-релизе ADP. Кроме того, рост заработной платы также замедлился до 9,5% в категории тех, кто меняет работу.

Оценивая отчет, можно сказать, что "показатели этого месяца соответствуют темпам создания рабочих мест до начала пандемии", - отметила Нела Ричардсон, главный экономист ADP.

"После двух лет исключительного роста, связанного с восстановлением экономики, мы переходим к более поддерживаемым темпам роста заработной платы и занятости, поскольку экономические последствия пандемии ослабевают", - добавила она.

Реакция рынка

Доллар США оказался под небольшим давлением продаж в качестве первой реакции на данные по занятости от ADP. На момент написания индекс доллара США снизился внутри дня на 0,1% и составлял 103,38.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к основным валютам за сегодня. Доллар США слабее всего торговался против фунта стерлингов.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.24% | -0.35% | 0.01% | -0.03% | 0.14% | -0.06% | -0.07% | |

| EUR | 0.26% | -0.12% | 0.27% | 0.21% | 0.37% | 0.17% | 0.16% | |

| GBP | 0.35% | 0.11% | 0.38% | 0.32% | 0.49% | 0.28% | 0.29% | |

| CAD | -0.01% | -0.26% | -0.37% | -0.06% | 0.13% | -0.08% | -0.09% | |

| AUD | 0.03% | -0.20% | -0.34% | 0.05% | 0.17% | -0.02% | -0.04% | |

| JPY | -0.06% | -0.38% | -0.52% | -0.11% | -0.22% | -0.24% | -0.21% | |

| NZD | 0.07% | -0.19% | -0.30% | 0.06% | 0.02% | 0.21% | -0.01% | |

| CHF | 0.06% | -0.18% | -0.28% | 0.07% | 0.03% | 0.21% | 0.00% |

Таблица показывает процентное изменение курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR/JPY.

- Инфляция CPI в Германии в августе немного снизилась.

- Пара EUR/USD остается в небольшом внутридневном плюсе, торгуясь ниже уровня 1.0900.

Инфляция в Германии, измеряемая индексом потребительских цен (ИПЦ), в августе снизилась до 6,1% в годовом исчислении с 6,2% в июле. Это значение оказалось выше рыночных ожиданий 6%. В месячном исчислении индекс ИПЦ вырос на 0,3%, совпав с прогнозом аналитиков и июльским ростом.

Годовой Гармонизированный индекс потребительских цен (HICP), который Европейский центральный банк (ЕЦБ) предпочитает использовать для измерения инфляции, за тот же период вырос на 6,4% по сравнению с 6,5% в июле и рыночным прогнозом 6,2%. Месячный показатель HICP увеличился на 0,4%.

Реакция рынка

Пара EUR/USD не продемонстрировала немедленной реакции на эти данные и на момент написания торговалась с небольшим внутридневным повышением на уровне 1.0885.

Аналитики TD Securities оценивают последние данные из США и прогнозируют предстоящие.

Из данных второго уровня на очереди ADP и продажи домов

"Вакансии JOLTS и потребительское доверие оказались ниже консенсуса. Мы ожидали понижательных рисков по обоим показателям, но они оказались еще сильнее. Число открытых вакансий сократилось на 338 тыс. против консенсус-прогноза снижения на 82 тыс. Соотношение числа вакансий и числа ищущих работу снизилось, а число увольнений осталось неизменным.

Потребительское доверие также снизилось на 7,9, тогда как рынок ожидал лишь 1,0. В целом эти данные указывают как на ослабление потребительской активности, так и на охлаждение рынка труда, что привело к росту ставок и завышению цен. Мы по-прежнему ожидаем, что в пятницу будет опубликован более сильный показатель по занятости - 180 тыс. человек против консенсуса в 170 тыс. человек, поскольку рынок труда остается устойчивым без увеличения числа увольнений.

В среду выйдут данные второго уровня: ADP и продажи домов, а также вторые релизы ВВП и базового PCE . В пятницу все внимание будет приковано к отчету NFP, поэтому рынок может продемонстрировать некоторую реакцию на любой из этих релизов."

Аналитики Rabobank отмечают, что рынкам предстоит внимательно изучить новые данные по рынку труда в США.

Прогноз по ВВП от ФРБ Атланты в третьем квартале составил 5,9%

"Оценка числа занятых в частном секторе за август от ADP составляет 195 тыс. человек, что ниже июльского показателя в 324 тыс. человек. Хотя июльские данные свидетельствуют о том, что на рынке труда сохраняется тенденция к росту, они также почти в два раза превысили оценку BLS, которая предполагала несколько более скромное изменение числа занятых в частном секторе на 172 тыс. человек. При отсутствии значимой корреляции между двумя отчетами точность прогнозов ADP представляется в основном случайной. Если их оценка верна, то это будет удачей. Если же она неверна, то это удобная мишень для очередной порции насмешек в адрес экономистов.

Мы также увидим вторую оценку ВВП США за второй квартал. Ожидается публикация 2,4%, без изменений по сравнению с первой оценкой. С приближением сентября рынки, скорее всего, проигнорируют эти данные, ориентированные на прошлое, и сосредоточатся на росте в третьем квартале". Прогноз ФРБ Атланты GDPNow на этот квартал составляет 5,9%. Кто бы мог подумать об этом год назад, когда председатель ФРС Пауэлл предупреждал, что политика ФРС принесет боль домохозяйствам и бизнесу?"

Чиновник ЕЦБ Марио Чентено заявил в своём выступлении, что показатели роста в последнее время удивляют снижением. "Материализуются риски снижения темпов роста, изложенные в июньских прогнозах", - добавил он.

Скорее всего, ЕЦБ в сентябре снова придется скорректировать более пессимистичные сценарии роста. Но, учитывая упорство инфляции, похоже, что ЕЦБ придется склониться к еще одному повышению ставок в следующем месяце, прежде чем подумать о паузе.

Вероятность повышения ставки на 25 б.п. теперь снизилась до ~52%. И это меньше, чем примерно 61% ранее.

Пока что данные по индексу потребительских цен в немецких землях представляют собой неоднозначную картину, но, по крайней мере, они не демонстрируют постоянного неожиданного роста инфляции в этом месяце. Северный Рейн-Вестфалия (5.9% против 5.8% ранее) и Баден-Вюртемберг (7.0% против 6.8% ранее) демонстрируют небольшой рост. Но это компенсируется показателями в Баварии (5.9% против 6.1% ранее) и Гессене (6.0% против 6.1% ранее).

Бранденбург пришел с показателем 7.1% в годовом исчислении в августе, что выше, чем 6.7% в июле. Таким образом, баланс немного смещается в сторону положительного результата данных.

Согласно оследним данным, опубликованным Европейской комиссией 30 августа 2023 г., итоговое потребительское доверие в еврозоне за август -16.0 против предварительных -16.0.

Ключевые тезисы:

- Экономическая уверенность 93.3 против ожидаемых 93.7.

- Ранее 94.5.

- Промышленное доверие -10.3 против ожидаемых -9.9.

- Ранее -9.4, пересм. до -9.3.

- Доверие услуги 3.9 против ожидаемых 4.2.

- Ранее 5.7, пересм. до 5.4.

Данные указывают на смягчение экономических настроений в еврозоне и отражает растущий пессимизм в отношении экономики по мере приближения к третьему кварталу.

- Предыдущее значение 54,66тыс.; пересмотрено до 54,61 тыс.

- Прогноз 51 тыс.

Число одобренных ипотечных кредитов в Великобритании в июле продолжает снижаться, и это еще один признак того, что более высокие ставки оказывают давление на условия на рынке жилья. Между тем, чистое заимствование потребительских кредитов физическими лицами сократилось до 1,2 млрд фунтов стерлингов в июле по сравнению с 1,6 млрд фунтов стерлингов в июне, при этом годовой темп роста снизился до 7,3% с 7,5% ранее.

- Пара USD/CHF восстанавливается на фоне снижения экономических данных по Швейцарии.

- Инвесторы будут следить за данными по инфляции в Швейцарии в поисках дальнейших подсказок относительно повышения процентных ставок ШНБ.

- Участники рынка ожидают выхода экономических данных из США, чтобы получить более четкое представление о решении ФРС.

Пара USD/CHF восстанавливается после потерь, зафиксированных в предыдущие два дня, и на момент написания статьи торгуется около 0.8800 в ходе европейской сессии в среду. Пара испытывает повышательное давление в связи с публикацией в среду в Швейцарии неблагоприятного отчета ZEW Survey - Expectations (за авг.). Отчет показал значение -38.6 против консенсус-прогноза -31.3 и предыдущего значения -32.6.

По мнению Credit Suisse, большинство аналитиков ожидают, что ШНБ проведет очередное повышение ключевой процентной ставки в третьем квартале (3 кв.), учитывая ожидаемый рост инфляции, прогнозируемый на предстоящий осенний сезон. Кроме того, в пятницу будет опубликован индекс потребительских цен (CPI) Швейцарии, который, как ожидается, в августе замедлился . Участники рынка будут следить за показателем инфляции, чтобы лучше понять решение ШНБ по монетарной политике.

Индекс доллара США (DXY) дрейфует в районе 103,70, восстанавливаясь после недавних потерь. Этот разворот можно объяснить ростом доходности казначейских облигаций США, что оказывает поддержку доллару. Стоит отметить, что преобладающие "голубиные" настроения в отношении политики Федеральной резервной системы (ФРС) США способствуют ослаблению доллара.

В ходе симпозиума в Джексон-Хоуле председатель ФРС Джером Пауэлл подчеркнул, что любые будущие решения в отношении процентных ставок будут основываться на анализе данных. В связи с этим инвесторы будут внимательно следить за поступающими данными по экономике США, стремясь получить более полное представление об экономической ситуации в стране.

В макроэкономическом графике среды выделяются важные события, в частности, публикация статистики по изменению занятости в США от ADP за август и предварительные данные по валовому внутреннему продукту в годовом исчислении за второй квартал (Q2). Ожидается, что эти данные окажут существенное влияние на формирование стратегий перед открытием новых торговых позиций по паре USD/CHF.

Пара GBP/USD стабилизировалась выше уровня 1.2600 после небольшого роста в понедельник и вторник. Осторожные настроения на рынке ограничивают рост пары в начале среды, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- 1.2630 (бывший уровень сопротивления, статичный уровень) будет выступать в качестве точки разворота для GBP/USD в ближайшей перспективе. До тех пор, пока пара остается выше этого уровня, покупатели могут сохранять интерес. При таком сценарии следующими целями восстановления могут стать уровни 1.2670 (50-SMA) и 1.2700 (100-SMA, Фибо 23.6% коррекции последнего нисходящего тренда), а затем 1.2770 (200-SMA).

- В случае прорыва 1.2630 пара GBP/USD может оказаться под новым техническим медвежьим давлением и отступить в направлении 1.2600 (20-SMA, психологический уровень) и 1.2560 (конечная точка нисходящего тренда).

Во вторник пара GBP/USD второй день подряд демонстрировала рост, однако в начале среды ей не удалось сохранить бычий импульс. Как пишет аналитик FXStreet Эрен Сензегер, "ближайшая техническая перспектива подчеркивает нерешительность пары, поскольку инвесторы остаются в стороне в ожидании данных по занятости в США от ADP за август.

Ралли риска, наблюдавшееся на американской сессии во вторник, помогло паре GBP/USD подняться. Инвесторы начали пересматривать вероятность того, что Федеральная резервная система еще раз повысит учетную ставку в этом году, после того как отчет JOLTS показал, что число вакансий в июле сократилось третий месяц подряд, достигнув самого низкого уровня с мая 2021 года - 8,8 млн.

Ожидается, что в августе занятость в частном секторе США увеличится на 195 тыс. человек после роста на 324 тыс. человек, зафиксированного в июле. Показатель в диапазоне от 100 000 до 150 000 может привести к тому, что инвесторы продолжат склоняться к тому, что ставка ФРС не будет изменена в 2023 году, и это негативно скажется на курсе доллара США. По данным CME Group FedWatch Tool, в настоящее время рынки заложили в цены 50%-ную вероятность того, что процентная ставка ФРС останется неизменной в диапазоне 5,25%-5,5% до конца года.

Участники рынка также будут внимательно следить за событиями на Уолл-стрит. Фьючерс на индекс S&P 500 в последний раз за день потерял 0,15%. Во вторник индекс S&P 500 вырос на 1,45%. Если основные фондовые индексы в США откроются в красном цвете и продолжат снижаться, доллар США может сохранить устойчивость по отношению к своим конкурентам, даже если он ослабнет на первых порах в ответ на данные по занятости от ADP".

Пара EUR/USD в середине недели начала консолидироваться выше уровня 1,0850 после сильного роста во вторник. Как пишет аналитик FXStreet Эрен Сензегер, "технический прогноз пары на ближайшую перспективу указывает на "бычий" крен, поскольку инвесторы ожидают отчета по инфляции из Германии и данных по занятости в частном секторе США.

Доллар США (USD) оказался под сильным давлением продаж на американской сессии во вторник после того, как Бюро статистики труда США сообщило, что число вакансий в последний рабочий день июля сократилось до 8,8 млн. с 9,1 млн. в июне. Это значение оказалось значительно ниже рыночных ожиданий (9,46 млн.), что свидетельствует об ухудшении ситуации на рынке труда.

В начале среды из Германии поступили данные о том, что годовой индекс потребительских цен (CPI) в земле Северный Рейн-Вестфалия в августе вырос на 5,9% по сравнению с 5,8%-ным увеличением, зафиксированным в июле. По данным агентства Reuters, вероятность повышения ключевой ставки Европейского центрального банка (ЕЦБ) на 25 базисных пунктов в сентябре выросла до 60% с примерно 50% накануне после выхода этих данных. Между тем, годовой индекс потребительских цен в Испании в августе увеличился на 2,6% после роста на 2,3% в июле.

Прогнозируется, что индекс потребительских цен в Германии в августе увеличится на 6,2% в годовом исчислении. Более высокие показатели могут помочь евро укрепиться против своих конкурентов, усиливая ожидания ястребиной политики ЕЦБ.

В США будет опубликован августовский индекс ADP Employment Change. Ожидается, что занятость в частном секторе увеличится на 195 тыс. человек после впечатляющего роста на 324 тыс. человек, зафиксированного в июле. Разочаровывающий результат на уровне 150 000 или ниже может подтвердить потерю импульса на рынке труда США и спровоцировать новую волну снижения курса доллара, в то время как показатель, близкий к 300 000, может оказать обратное влияние на динамику валюты в преддверии ожидаемого в пятницу отчета по занятости за август".

Пара EUR/USD стабилизировалась выше уровня 1.0850 после решительного ралли вторника. Пара может столкнуться с сильным сопротивлением на уровне 1.0900, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- На момент публикации пара EUR/USD торговалась ниже 1.0900, где находится уровень 23.6% коррекции последнего нисходящего тренда и 100-SMA на 4-часовом графике. Если пара поднимется выше этого уровня и подтвердит его в качестве поддержки, то 1.0930 (статический уровень) может выступить в качестве промежуточного сопротивления перед 1.0960-1.09970 (38.2% коррекции, 200-SMA).

- Тем временем пара EUR/USD вышла из нисходящего регрессионного канала, а индекс относительной силы (RSI) поднялся выше 50, что свидетельствует о бычьих изменениях в ближайших технических перспективах.

- С точки зрения снижения, ближайшая поддержка расположена на 1.0840 (50-SMA) перед 1.0820 (20-SMA, верхняя граница нисходящего канала) и 1.0800 (психологический уровень, средняя точка нисходящего канала).

Пара USD/CNH пока остается в диапазоне 7,2500-7,3300, комментируют экономист Ли Сью Энн и стратег по рынкам Квек Сер Леанг из UOB Group.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы ожидали, что доллар США будет торговаться в боковом диапазоне между 7,2800 и 7,3050. Впоследствии доллар торговался в более широком диапазоне, чем ожидалось (7.2800/7.3105). Ценовые движения по-прежнему выглядят "консолидационными", и сегодня мы ожидаем, что доллар будет торговаться между 7,2750 и 7,3040.

Прогноз на 1-3 недели: Наш последний обзор был сделан в прошлый четверг (24 августа, цена спот 7.2840), когда мы подчеркнули, что "недавнее усиление восходящего импульса ослабло, и доллар США, вероятно, будет торговаться в диапазоне 7.2500/7.3300 в настоящее время".

По мнению экономиста Ли Сью Энн и стратега по рынкам Квек Сер Леанг из UOB Group, в ближайшие несколько недель пара USD/JPY будет колебаться в диапазоне 144,50-147,20.

Ключевые тезисы

Прогноз на 24 часа: Наше предположение о том, что доллар США будет торговаться в диапазоне, вчера оказалось неверным. Вместо того чтобы торговаться в диапазоне, доллар взлетел до самого высокого уровня с ноября прошлого года (147,36). Но рост был недолгим, так как с максимума доллар упал до 145,66. Пока нет явного усиления нисходящего импульса, доллар может опуститься ниже минимума в районе 145,65. Однако любое снижение будет в рамках широкого диапазона 145,35/146,70. Другими словами, не ожидается, что USD прорвется ниже 145,35.

Прогноз на 1-3 недели: Два дня назад (28 августа, цена спот 146,45) мы отметили, что "слабое восходящее давление предполагает, что доллар может подняться до 147,00, возможно, 147,50". Вчера доллар США ненадолго поднялся до 147,36, а затем упал до минимума 145,66. Хотя наш "сильный уровень поддержки" на 145,35 не был пробит, умеренное восходящее давление ослабло. Риск снижения, похоже, нарастает, но пока рано говорить о том, готов ли доллар США к продолжительному снижению. В настоящее время мы считаем, что доллар США, скорее всего, будет торговаться в диапазоне 144,50-147,20.

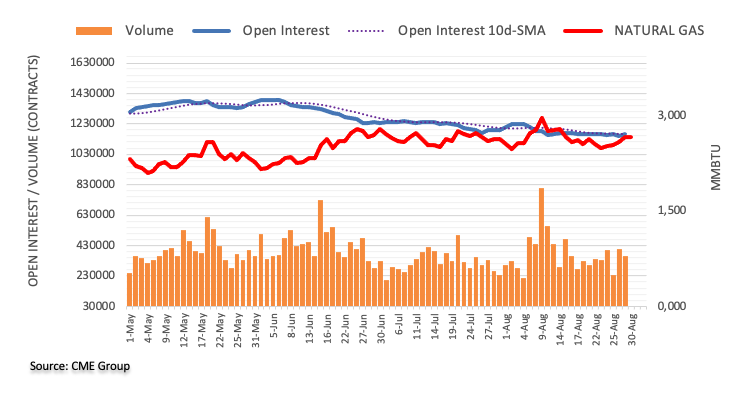

Согласно предварительным данным CME Group,во вторник показатель открытого интереса по фьючерсам на природный газ сменил предыдущее дневное падение и вырос почти на 12 тыс. контрактов.. В то же время торговые объемы, напротив, сократились примерно на 41,6 тыс. контрактов, частично сведя на нет предыдущий дневной прирост.

Природный газ сталкивается со следующим барьером на уровне 3,00 долл.

Во вторник цены на природный газ продолжили недельный восходящий тренд. Это произошло на фоне роста открытого интереса и свидетельствует о том, что в краткосрочной перспективе этот товар ожидает дополнительный рост. Тем не менее, следующее сопротивление возникает в районе ключевой отметки $3,00 за MMBtu.

Вот что необходимо знать в среду, 30 августа:

В начале среды доллар США удерживает свои позиции после значительных потерь против своих конкурентов во вторник. Европейская комиссия опубликует данные о настроениях в деловых кругах и среди потребителей в еврозоне. Позже участники рынка будут пристально следить за данными по индексу потребительских цен (CPI) в Германии. В США выйдут августовские данные по занятости ADP, сальдо торгового баланса за июль и данные по валовому внутреннему продукту (ВВП) за второй квартал.

Во вторник индекс доллара США развернулся в южном направлении и потерял 0,5% после того, как Бюро статистики труда США сообщило, что число вакансий в последний рабочий день июля сократилось до 8,82 млн. с 9,16 млн. (пересмотрено с 9,58 млн.) в июне. Доходность 10-летних казначейских облигаций США снизилась более чем на 2% после выхода этого сообщения и оказала дополнительное влияние на доллар США. В первой половине дня в Европе в среду индекс доллара США держится за небольшой дневной прирост чуть выше 103,50, а доходность 10-летних казначейских облигаций США остается в положительной зоне выше 4,1%.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Сильнее всего доллар США торговался против новозеландского доллара.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.08% | 0.08% | 0.10% | 0.29% | 0.33% | 0.44% | 0.09% | |

| EUR | -0.10% | 0.01% | 0.03% | 0.22% | 0.25% | 0.36% | 0.00% | |

| GBP | -0.09% | -0.01% | 0.02% | 0.21% | 0.25% | 0.36% | 0.01% | |

| CAD | -0.10% | -0.01% | -0.01% | 0.19% | 0.23% | 0.36% | 0.00% | |

| AUD | -0.29% | -0.22% | -0.21% | -0.20% | 0.03% | 0.16% | -0.21% | |

| ИЕНА | -0.33% | -0.25% | -0.26% | -0.24% | -0.07% | 0.09% | -0.24% | |

| NZD | -0.44% | -0.38% | -0.37% | -0.35% | -0.16% | -0.11% | -0.35% | |

| CHF | -0.09% | -0.01% | -0.01% | 0.02% | 0.21% | 0.25% | 0.33% |

Карта показывает процентное изменение курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR (базовая)/JPY (валюта котировки).

Данные из Австралии показали на азиатской сессии, что годовой индекс потребительских цен вырос в июле на 4,9%, что заметно ниже июньского роста на 5,4% и ниже рыночных ожиданий в 5,2%. После роста во вторник пара AUD/USD потеряла свои позиции на фоне слабых данных по инфляции. На момент публикации пара снизилась на 0,3% по сравнению с предыдущим днем и составила 0,6460.

Поднявшись во вторник до самого высокого с ноября уровня выше 147.00, пара USD/JPY совершила резкий разворот на американской сессии и закрыла день на отрицательной территории ниже 146.00. Член правления Банка Японии (BoJ) Наоки Тамура заявил в начале среды, что время выхода из мягкой политики должно быть не "слишком поздним, но и не слишком ранним", воздержавшись при этом от комментариев по поводу валютных курсов. На европейской сессии пара остается на положительной территории вблизи 146.50.

Во вторник пара EUR/USD выросла более чем на 50 пунктов, но потеряла бычий импульс перед тестированием уровня 1.0900. В последний раз пара консолидировала свои недельные достижения чуть выше уровня 1.0850.

Пара GBP/USD во вторник второй день подряд закрылась в плюсе, так как она выиграла от слабости доллара и улучшения настроений в отношении риска. В середине недели пара удерживается выше уровня 1.2600.

Цена на золото резко выросла во вторник и достигла самого высокого уровня за последние три недели вблизи отметки 1 940 долл. В среду доходность 10-летних американских облигаций несколько снизилась, и пара XAU/USD торгуется с небольшим понижением в течение дня на уровне около 1 935 долл.

Биткойн набрал бычий импульс и во вторник поднялся выше отметки 27 000 долл., после чего перешел в фазу консолидации на уровне около 27 500 долл. Курс Ethereum во вторник вырос почти на 5% и стабилизировался выше отметки 1700 долл.

Срочнгые новости: Grayscale выиграла судебный процесс против Комиссии по ценным бумагам и биржам США, цена биткоина приблизилась к отметке 28 000 долл.

По мнению экономиста Ли Сью Энн и стратега по рынкам Квек Сер Леанг из UOB Group, более устойчивое развитие событий станет вероятным, как только пара AUD/USD преодолеет уровень 0,6500.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы ожидали, что AUD будет торговаться между 0,6400 и 0,6450. В ходе торгов в Нью-Йорке AUD опустился до 0,6401, после чего взлетел выше 0,6450 (максимум был достигнут на отметке 0,6487). Быстрый рост импульса говорит о том, что AUD может прорваться выше 0,6500. Так как пара приближается к уровню перекупленности, AUD, возможно, не сможет закрепиться выше этого уровня. Следующее сопротивление на уровне 0,6530 вряд ли появится. В случае прорыва AUD ниже уровня 0,6440 (незначительная поддержка находится на уровне 0,6460), это будет свидетельствовать об ослаблении текущего повышательного давления.

Прогноз на 1-3 недели: В прошлую пятницу (25 августа, цена спот 0,6420) мы придерживались мнения, что "вместо дальнейшего отскока AUD, скорее всего, будет пока торговаться в диапазоне 0,6365/0,6500". Вчера AUD отскочил до 0,6487. Восходящий импульс усилился, хотя и не настолько, чтобы говорить о том, что AUD готов к устойчивому росту. Для устойчивого роста AUD должен пробить и удержаться выше уровня 0.6500. Если в ближайшие несколько дней AUD останется выше уровня 0,6400 ("сильная поддержка"), то есть шанс, что AUD прорвется выше 0,6500.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы по евро

- 1.0775 1.4 млрд

- 1.0800 1.4 млрд

- 1.0865 414 млн

- 1.0875 1 млрд

- 1.0900 13 млрд

- 1.0990 590 млн

- GBP/USD: суммы в фунтах

- 1.2600 316 млн

- USD/JPY: суммы в долларах

- 145.50 2.8 млрд

- 146.30 710 млн

- 147.50 815 млн

- USD/CHF: суммы в долларах США

- 0.8850 807 млн

- AUD/USD: суммы в AUD

- 0.6500 604 млн

- 0.6535 602 млн

- USD/CAD: USD

- 1.3440 492 млн

- 1.3560 1.2 млрд

- NZD/USD: суммы в NZD

- 0.6150 603 млн

- EUR/GBP: евро

- 0.8625 301 млн

- 0.8725 747 млн

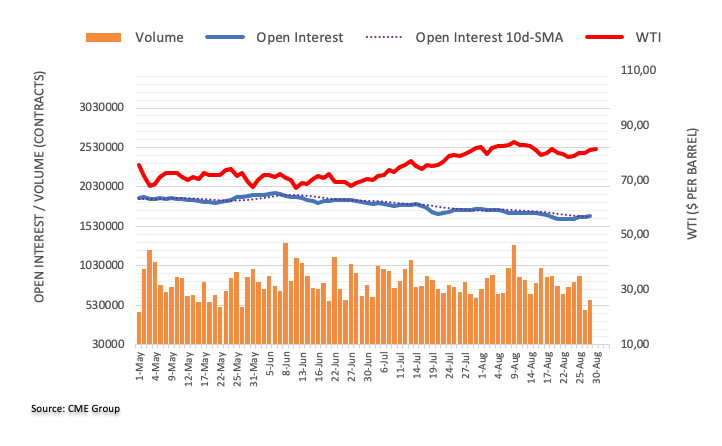

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на нефть вырос четвертую сессию подряд, на этот раз примерно на 8,6 тыс. контрактов. Торговые объемы возобновили восходящий тренд и выросли примерно на 128,5 тыс. контрактов..

WTI: в центре внимания остается пик 2023 года в районе 85,00 долл.

Отскок цен на WTI во вторник сопровождался ростом открытого интереса и объемов, что оставляет открытой дверь для дальнейшего роста в ближайшей перспективе и нацеливания на максимум с начала года в 84,85 долл. за баррель (10 августа).

Аналитики Australia and New Zealand Banking Group (ANZ) высказывают свою точку зрения на пакет экономических данных Австралии, вышедших в среду.

Ключевые тезисы

"Месячный показатель индекса потребительских цен (CPI за июль 2023 г. оказался ниже рыночных и наших ожиданий, составив 4,9% г/г, что является обнадеживающим фактором в преддверии CPI за III квартал. Хотя цены на электроэнергию в июле подскочили (6,0% м/м с учетом влияния скидок), а арендная плата продолжала ускоряться, годовой рост общих расходов на жилье был в целом стабильным (7,3% г/г в июле против 7,4% в июне).

Общий объем выполненных строительных работ вырос на 0,4% кв/кв, что относительно близко к нашим ожиданиям роста на 0,2% кв/кв.

Короче говоря, рост объема выполненных строительных работ в июньском квартале замедлился, хотя и после более сильного результата в мартовском квартале".

По мнению экономиста Ли Сью Энн и стратега по рынкам Квек Сер Леанг из UOB Group, GBP/USD может столкнуться с торговлей в диапазоне выше уровня 1,2685.

Ключевые тезисы

Прогноз на 24 часа: Мы ожидали, что вчера фунт будет торговаться в боковом диапазоне между 1,2570 и 1,2650. В ходе торгов в Нью-Йорке фунт упал до 1,2563, а затем быстро вырос до 1,2673. Несмотря на относительно быстрый рост, восходящий импульс не слишком усилился. Тем не менее, если фунт не пробьется ниже уровня 1.2580 (незначительная поддержка находится на уровне 1.2605), он может расти и дальше. Однако пока не видно достаточного импульса для того, чтобы GBP преодолел основное сопротивление на уровне 1.2685.

Прогноз на 1-3 недели: Наш последний анализ был сделан в прошлую пятницу (25 августа, цена спот на 1.2600), согласно которому фунт, скорее всего, ослабнет до 1.2530, возможно, до 1.2480. Затем фунт упал до 1.2548 и отскочил. Вчера фунт еще больше отскочил до 1,2655. Нисходящий импульс начинает ослабевать, и вероятность ослабления фунта до 1,2530 значительно снизилась. Тем не менее, только прорыв уровня 1,2685 (без изменения "сильного уровня сопротивления") будет свидетельствовать о том, что фунт, скорее всего, будет торговаться в диапазоне, а не снижаться дальше.

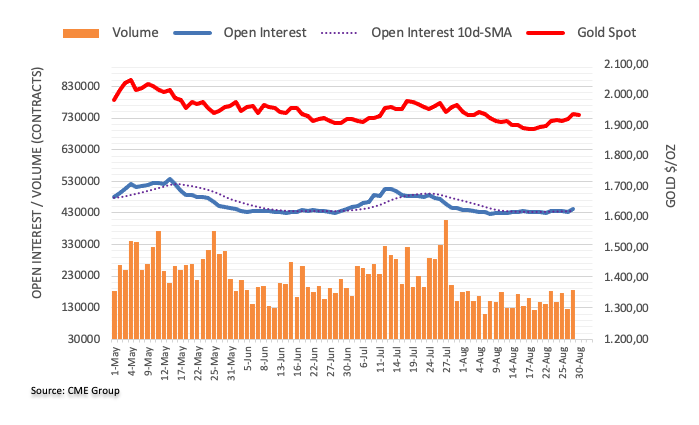

Согласно предварительным данным CME Group,во вторник показатель открытого интереса по фьючерсам на золото вырос почти на 10 тыс. контрактов после трех последовательных дневных откатов. Торговые объемы последовали примеру и выросли примерно на 61,5 тыс. контрактов, сохранив неустойчивую динамику еще на одну сессию.

Золото теперь нацелено на область $1955

Во вторник цены на золото расширили восходящую тенденцию, превысив ключевую отметку $1930 на фоне роста открытого интереса и объемов. Тем не менее, дальнейшее повышение цен представляется вероятным в ближайшей перспективе, а промежуточной целью является 100-дневная SMA, которая сегодня находится на уровне $1955 за тройскую унцию.

Дальнейшее снижение курса EUR/USD, похоже, теряет силу, отмечают экономист Ли Сью Энн и стратег по рынкам Квек Сер Леанг из UOB Group.

Ключевые тезисы

Прогноз на 24 часа: Мы не ожидали внезапного роста волатильности, когда евро на короткое время опустился до 1,0780 в ходе торгов в Нью-Йорке, а затем поднялся и взлетел до 1,0891. Несмотря на перекупленность, быстрый рост может протестировать уровень 1,0915, после чего ослабнет. Маловероятно, что основное сопротивление на уровне 1,0955 окажется под угрозой. Поддержка находится на уровне 1.0855, а затем 1.0835.

Прогноз на 1-3 недели: После того как евро упал до 1,0764 и отскочил, в нашем последнем обзоре от понедельника (28 августа, цена спот на 1,0795) мы подчеркнули, что евро может консолидироваться в течение нескольких дней, прежде чем снизиться до 1,0730. Мы добавили, что "если евро пробьет уровень "сильного сопротивления" 1.0875, это будет означать, что слабость евро, начавшаяся в начале прошлой недели, стабилизировалась". Вчера евро прорвался выше уровня 1.0875 (максимум - 1.0891). Слабость евро не только стабилизировалась, но и наметился восходящий импульс. В настоящее время евро, скорее всего, будет торговаться с восходящим уклоном. Однако пока неясно, хватит ли ему импульса, чтобы пробить основной уровень сопротивления 1,0955 (см. обновленный прогноз на 1-3 месяца ниже). Восходящий тренд сохраняется до тех пор, пока евро остается выше уровня 1.0805 ("сильный уровень поддержки") в течение следующих нескольких дней.

"Время выхода из мягкой политики должно быть не слишком поздним, но и не слишком ранним", - заявил в среду член правления Банка Японии (BoJ) Наоки Тамура.

Дополнительные комментарии

Свертывание мягкой политики в начале следующего года будет зависеть от различных данных на тот момент.

Отмена отрицательной ставки, контроля кривой доходности- все это варианты на случай, если Банк Японии откажется от мягкой политики.

Даже если Банк Японии откажется от отрицательной ставки, это не будет ужесточением денежно-кредитной политики или повышением ставки, поскольку денежно-кредитные условия останутся свободными.

Потребуется еще некоторое время, чтобы судить о том, насколько устойчиво Япония достигает целевого уровня цен, установленного Банком Японии.

В каком порядке и какими темпами Банк Японии будет выходить из мягкой политики, будет зависеть от экономических условий на тот момент.

Отмена отрицательной ставки станет возможной, если появится возможность устойчивого и стабильного достижения целевого уровня инфляции в 2%.

Не буду комментировать уровни и движения валютных курсов.

Решение о том, можно ли ожидать устойчивого достижения целевого уровня инфляции в 2%, может быть принято до января-марта следующего года или позже

Июльское решение Банка Японии не было напрямую направлено на валюту.

Очень важно, чтобы движение валютных курсов отражало экономические и финансовые основы.

Банк Японии будет проводить денежно-кредитную политику, внимательно следя за влиянием валютных колебаний на экономику страны.

Реакция рынка

USD/JPY сдерживает рост на фоне вышеупомянутых комментариев. Курс пары отступает от внутридневных максимумов 146,26 и в настоящее время она торгуется на уровне 146,19, продолжая расти на 0,22% за день.

Представители Международного валютного фонда (МВФ) положительно оценили размещение глобальным кредитором специальных прав заимствования (SDR), но в то же время предостерегли от поспешного размещения в будущем, учитывая текущие условия повышения процентных ставок и инфляции, сообщает Reuters.

В новости приводится запись в блоге финансового директора МВФ Бернарда Лауверса и начальника отдела стратегии Джейлы Пазарбасиоглу, в которой высказываются опасения по поводу не слишком легкой практики кредитования в будущем.

"Хотя размещение СПЗ является очень полезным и важным механизмом укрепления доверия и повышения устойчивости мировой экономики и финансов, оно не является серебряной пулей", - написали руководители финансового и стратегического департаментов МВФ в новом блоге, опубликованном вместе с полным отчетом по данному вопросу, сообщает Reuters.

В новости также говорится о том, что на сегодняшний день МВФ выделил почти 1 трлн. СПЗ, что заставляет проявлять осторожность, в то же время высоко оценивается последний и самый крупный транш помощи в размере около 650 млрд. долл. для борьбы с COVID.

В ходе своего четырехдневного визита в Пекин министр торговли США Джина Раймондо выразила жалобы американских компаний на то, что Китай "является рискованным для ведения бизнеса" своими штрафами, рейдами и другими действиями.

Министр также подвергла критике действия китайского правительства в отношении производителя микросхем Micron Technology.

Агентство Reuters также сообщило, что министр торговли США Раймондо настаивает на том, что Соединенные Штаты не хотят отделяться от Китая.

Американский дипломат также отметила, что не получила никаких обязательств по Boeing, Intel или Micron, добавив при этом, что "я была очень тверда в наших ожиданиях. Думаю, я была услышана".

В начале среды в Азии посольство Китая в США jоправдало свою проверку кибербезопасности американского чипмейкера Micron, сославшись на соображения национальной безопасности, особенно после того, как министр торговли США Джина Раймондо пожаловалась на трудности, с которыми сталкиваются американские компании в Китае.

Посольство Китая, однако, также исключило предположения о направленности действий против конкретных стран или регионов, а также отвергло разговоры о том, что Пекин не хочет выпускать определенные технологии или продукты из какой-либо конкретной страны.

"Китай работает над тем, чтобы еще больше облегчить доступ на рынок и относиться к иностранным компаниям так же, как и к отечественным", - заявили в посольстве КНР в Вашингтоне, добавив при этом, что Китай только еще шире откроет свои двери для внешнего мира.

Народный банк Китая (НБК) установил центральный курс USD/CNY на среду на уровне 7,1816 против предыдущего фиксинга 7,1851 и ожиданий рынка 7,2773. Стоит отметить, что накануне курс USD/CNY закрылся вблизи отметки 7,2796.

Помимо фиксинга USD/CNY, ЦБ также раскрыл детали операций на открытом рынке (OMO), сообщив, что китайский центральный банк вводит 382 млрд. юаней через 7-дневные операции обратного РЕПО по ставке 1,80% против предыдущих 1,80%.

Однако с учетом того, что срок погашения обратного репо сегодня составляет 301 млрд. юаней, чистое вливание в рамках ОМО в течение дня составит около 82 млрд. юаней.

О фиксинге Народного Банка

Китай сохраняет жесткий контроль над курсом юаня на материке.

Оншорный юань (CNY) отличается от оффшорного (CNH) ограничениями на торговлю, причем последний контролируется не так жестко.

Каждое утро Народный банк Китая (НБК) устанавливает так называемый дневной фиксинг, основанный на уровне закрытия предыдущего дня и котировках межбанковского дилера.

Член правления Банка Японии (BoJ) Наоки Тамура выскажет свое мнение о перспективах экономики и инфляции в ходе своего выступления в среду.

Ключевые тезисы

Лично я считаю, что устойчивое и стабильное достижение целевого уровня инфляции в 2% явно не за горами.

В настоящее время целесообразно сохранять мягкую политику, учитывая неопределенность в отношении перспектив достижения ценовой цели.

Мы находимся на этапе, когда необходимо смиренно смотреть на динамику заработной платы и цен.

Мы надеемся, что в январе-марте следующего года появится дополнительная ясность относительно перспектив достижения ценовой цели.

Не стоит ожидать повышения доходности 10-летних облигаций до 1,0%, новый предел установлен в качестве защитной меры.

Неопределенность в отношении экономических и ценовых перспектив Японии очень высока.

Решеникие Банка Японии в июле было направлено на то, чтобы сделать работу по контролю кривой доходности более гибкой.

Поведение корпораций при установлении цен изменилось по сравнению с периодом дефляции.

Наблюдается положительный цикл между заработной платой и инфляцией, поскольку рост заработной платы улучшает потребительские настроения.

Японский экспорт, объем производства движутся в боковом направлении, капвложения растут умеренными темпами.

Вероятно, экономика Японии продолжит восстанавливаться под влиянием внутреннего спроса.

Велика вероятность того, что темпы роста экономики Японии превысят ожидания.

Инфляция в Японии, скорее всего, на время замедлится, а затем снова умеренно ускорится.

Не исключено, что инфляция превысит ожидания.

Я считаю, что мы можем ожидать высокого роста заработной платы в ходе весенних переговоров по заработной плате в следующем году.

Банк Японии будет принимать меры по сдерживанию чрезмерного роста процентных ставок, например, увеличивать объемы покупки облигаций, если мы увидим спекулятивные движения и резкую волатильность ставок, отклоняющуюся от фундаментальных показателей.

Основным ключом к прогнозу денежно-кредитной политики является достижение Японией положительного цикла роста заработной платы и инфляции.

Согласно последним данным, опубликованным Австралийским статистическим бюро (ABS) в среду, ежемесячный индекс потребительских цен (CPI) в Австралии вырос на 4,9% за год до июля 2023 г. по сравнению с годовым ростом на 5,4%, отмеченным в июне.

Рынок ожидал роста на 5,2% в отчетном периоде.

Основные выводы

"Наиболее значительно выросли цены на жилье (+7,3%) и продукты питания и безалкогольные напитки (+5,6%).

Компенсацией роста цен стало автомобильное топливо (-7,6%)

Внимательно отслеживаемый показатель цен без учета волатильных товаров и поездок в отпуск замедлился до 5,8% с 6,1%".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 24.708 | 1.99 |

| Золото | 1937.496 | 0.9 |

| Палладий | 1246.18 | -0.05 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 56.98 | 32226.97 | 0.18 |

| Hang Seng | 353.29 | 18484.03 | 1.95 |

| KOSPI | 8.75 | 2552.16 | 0.34 |

| ASX 200 | 50.7 | 7210.5 | 0.71 |

| DAX | 138.27 | 15930.88 | 0.88 |

| CAC 40 | 48.72 | 7373.43 | 0.67 |

| Dow Jones | 292.69 | 34852.67 | 0.85 |

| S&P 500 | 64.32 | 4497.63 | 1.45 |

| NASDAQ Composite | 238.63 | 13943.76 | 1.74 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64784 | 0.73 |

| EURJPY | 158.688 | 0.11 |

| EURUSD | 1.0879 | 0.54 |

| GBPJPY | 184.441 | -0.11 |

| GBPUSD | 1.26432 | 0.3 |

| NZDUSD | 0.59683 | 0.99 |

| USDCAD | 1.35525 | -0.33 |

| USDCHF | 0.87831 | -0.56 |

| USDJPY | 145.871 | -0.42 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.