- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 29-02-2024

- USD/JPY снизилась на 0,47%, отреагировав на намек Такаты из Банка Японии о возможном выходе из стимулирующей программы, что вызвало спекуляции на рынке.

- Технический анализ выявил важную поддержку на уровне 149,21, в центре внимания потенциальный отскок или дальнейшее падение.

- Прорыв ниже 149,21 может привести к дальнейшим потерям с целью 148,31 и, возможно, к области 146,00.

USD/JPY торгуется с ниже уровня Тенкан-сен 150,03 после "ястребиных" комментариев члена Банка Японии (BoJ) Такаты. Он заявил, что Банк Японии должен рассмотреть возможность принятия гибких ответных мер, включая отказ от стимулирования денежно-кредитной политики, что инвесторы восприняли как нормализацию денежно-кредитной политики. На момент написания статьи пара торговалась по 149,98, снизившись на 0,47%.

Анализ цены USD/JPY: nехническая перспектива

На дневном графике видно, что пара отметила минимум на уровне 149,21, Senkou Span A, после чего возобновила восходящее движение и, таким образом, осталась чуть ниже уровня 150,00. Пробитие последнего уровня приведет к движению к Тенкан-сен и возобновлению восходящего тренда к отметке 151,00.

И наоборот, если USD/JPY останется ниже отметки 150,00 и достигнет дневного закрытия ниже 149,21, ожидайте падения к Киджун-сен на 148,31, перед отметкой 148,00. Если она будет преодолена, пара может направиться к вершине Облака Ишимоку (Кумо) в районе 146,00-146,15.

Ценовое движение USD/JPY - дневной график

Немецкий DAX и британский FTSE 100 выросли. Фондовые рынки закрылись со смешанными результатами:

- Немецкий DAX, +0,44%

- Французский CAC, -0,34%

- Британский FTSE 100, +0,07%

- Испанский Ibex, -0,67%

- Итальянский FTSE 100, +0,10%

- Индекс Euro Stoxx практически не изменился

Поскольку трейдеры в Европе ищут точку выхода, американские акции незначительно снизились

- Индекс Dow industrial average снизился на -110 пунктов или -0,28% до 38841

- Индекс S&P -3,70 пункта или -0,07% до 5065

- Индекс NASDAQ -0,80 пункта или -0,01% на отметке 15946,06:

- EUR/USD падает на 0,29% после того, как отчет по инфляции PCE в США показал ожидаемое замедление, сведя на нет ранние достижения.

- Мягкая инфляция в Германии и снижение доходности в еврозоне способствуют снижению пары с дневных максимумов.

- Комментарии чиновников ФРС о будущем снижении ставок влияют на настроения рынка, при этом основное внимание уделяется экономическим данным.

Пара EUR/USD изменила свой курс в четверг после того, как отчет по инфляции в США показал минимальный скачок инфляции, что первоначально вызвало ралли до дневного максимума 1,0855. Однако рост был недолгим: пара достигла 1,0807, упав на 0,29%.

EUR/USD падает на фоне снижения доходности в ЕС и отчета по инфляции в Германии

Последний отчет по инфляции от Бюро экономического анализа США (BEA) показал, что индекс цен расходов на личное потребление (PCE) замедлился с 2,6% до 2,4% г/г, как и ожидалось, о чем было сообщено в четверг. Кроме того, предпочитаемый Федеральной резервной системой показатель инфляции, базовый PCE, который исключает волатильные товары, вырос на 2,8% г/г, что ниже декабрьского значения 2,9% и соответствует консенсусу.

Данные способствовали росту пары EUR/USD, которая пробила ключевое сопротивление 200-дневной скользящей средней (DMA) на уровне 1,0828 и достигла дневного максимума. Тем не менее, падение доходности в Еврозоне (ЕС) и слабый отчет по инфляции из Германии в ходе европейской сессии привели к снижению курса к текущим уровням.

Данные по жилищному строительству в США были опубликованы Национальной ассоциацией риэлторов. Незавершенные сделки по продажам жилья упали с 5,7% за месяц в январе до -4,9%. В то же время, индекс PMI Чикаго в феврале составил 44,0, что ниже консенсуса 48,0 и предыдущего значения 46.

Выступления представителей ФРС привлекают внимание

Тем временем президент ФРБ Атланты Рафаэль Бостик заявил, что экономические данные должны подсказать ФРС, когда начать снижение ставок, что, по его словам, может произойти летом. Бостик признал, что инфляция замедляется, но они должны оставаться "бдительными и внимательными".

Президент ФРБ Чикаго Остан Гулсби сказал, что политика является ограничительной, и вопрос заключается в том, "как долго мы хотим оставаться ограничительными".

Анализ цены EUR/USD: техническая перспектива

Качели в EUR/USD в четверг открыли дверь медведям, чтобы опустить цену ниже 200- и 100-DMA, а также пробить линию тренда поддержки. Прорыв последней может стать причиной отката к минимуму 3 октября 1,0448. С другой стороны, если покупатели ухватятся за область 1.0800, то пара может консолидироваться в диапазоне 1.0800-1.0850.

Президент ФРБ Чикаго Остан Д. Гулсби отметил в четверг, что данных по инфляции за один месяц недостаточно для того, чтобы принимать решение о денежно-кредитной политике в целом.

Основные моменты

- Даже если январские данные по PCE демонстрируют хороший подъем, мы должны быть осторожны с экстраполяцией.

- ФРС добилась значительного прогресса в отношении долгосрочной инфляции.

- Нужно быть осторожными с аргументами, предполагающими, что цепочка поставок фиксирована, и не стоит ожидать дальнейших преимуществ в 2024 году.

- Лаги для шоков в сфере предложения труда, вероятно, довольно длинные.

- Гулсби из ФРС продолжает уделять внимание тому, почему инфляция на рынке жилья не снизилась еще больше.

- Если существенный рост производительности труда продолжится, это окажет влияние на монетарную политику.

- Воздействие шока предложения на инфляцию требует времени, что позволяет предположить, что преимущества цепочки поставок для дезинфляции еще впереди.

Президент Федерального резервного банка Атланты Рафаэль Бостик заявил в четверг, что, вероятно, будет уместно снизить учетную ставку летом, сообщает Reuters.

Бостик отметил, что последние несколько показателей инфляции показали, что возвращение к целевому уровню в 2% будет нелегким, и подтвердил, что необходимо сохранять бдительность и внимательность.

"Экономические данные в конечном итоге будут нашим ориентиром в вопросе о том, когда начнется снижение ставок", - добавил он.

Реакция рынка

Эти комментарии не вызвали заметной реакции рынка. На момент публикации индекс доллара США практически не изменился за день и составил 103,92.

Евростат опубликует данные по гармонизированному индексу потребительских цен (HICP) Еврозоны за февраль в пятницу, 1 марта. По мере приближения к моменту публикации мы приводим прогнозы экономистов и исследователей пяти крупнейших банков относительно предстоящей инфляции в ЕС.

Ожидается, что HICP Еврозоны снизится до 2,5% после 2,8% г/г в январе. В то же время базовый HICP снизится с 3,3% до 2,9%. Последний раз базовая инфляция держалась ниже 3% в феврале 2022 года - как раз перед вторжением России на Украину.

Commerzbank

На первый взгляд, февральские данные о потребительских ценах должны послужить зерном на мельнице "голубей" в Управляющем совете ЕЦБ. Ведь ожидается, что уровень инфляции снизился с 2,8 до 2,7 %. В частности, снижение инфляции без учета волатильных цен на энергоносители и продукты питания с 3,3 % до 3,0 % должно подстегнуть спекуляции о скором снижении ставки.

TDS

Мы ожидаем, что инфляция в еврозоне продолжит снижаться в феврале, при этом основной показатель, вероятно, упадет до 2,6% г/г, а базовый - до 24-месячного минимума в 2,9% г/г. Динамика основных показателей должна быть конструктивной; мы ожидаем, что базовая инфляция товаров упадет до 1,5% г/г - самого низкого уровня с июля 2021 года, а продолжающееся ослабление динамики услуг, вероятно, приведет к снижению показателя г/г до 20-месячного минимума 3,6%. Энергетика оказывает некоторое повышательное давление на показатель, отчасти благодаря эффекту базы в компоненте природного газа, а также благодаря росту цен на электроэнергию во Франции примерно на 9% за месяц, поскольку правительство способствует постепенному прекращению действия тарифного щита, который защищал домохозяйства от резкого роста цен в предыдущие годы. Цены на бензин также выросли примерно на 2,5% за месяц в феврале на фоне роста оптовых цен на нефть.

SocGen

Мы ожидаем, что основная и базовая инфляция в январе снизится на 0,3пп до 2,5% и 3% соответственно, с некоторым риском в сторону снижения. Наш прогноз по базовой инфляции находится на грани 2,9%, поэтому существует риск более слабого показателя.

Citi

Предварительный февральский показатель HICP в еврозоне в пятницу, безусловно, является потенциально ключевой точкой данных. Мы ожидаем, что основной HICP, скорее всего, еще больше снизится к целевому уровню (до 2,5%), хотя предупреждаем, что базовый HICP может выйти с показателем выше среднего на 0,3% за месяц (SA).

Wells Fargo

Данные по инфляции за февраль могут повлиять на то, будет ли ЕЦБ снижать процентные ставки уже в апреле или займет более терпеливую позицию, дождавшись заседания в июне. Ожидается, что февральский индекс потребительских цен принесет больше хороших новостей по инфляции, при этом эффект базы, вероятно, приведет к дальнейшему замедлению базовой инфляции до 2,5% в годовом исчислении, а базовая инфляция, по прогнозам, также замедлится до 2,9%. Также будет интересен вопрос о том, замедлится ли инфляция в сфере услуг с текущих 4,0%. Если инфляция CPI в Еврозоне замедлится в соответствии с прогнозом или даже преподнесет сюрприз в сторону понижения, это сохранит возможность апрельского снижения ставки. Однако сюрприз в сторону повышения, который приведет к прерыванию тенденции к дезинфляции, поддержит некоторые из более "ястребиных" взглядов политиков ЕЦБ и снизит вероятность апрельского снижения ставки.

Евро (EUR) занимает третье место по динамике за год после доллара США (USD) и фунта стерлингов (GBP). Экономисты Rabobank анализируют перспективы EUR/USD.

Сильные аргументы в пользу сохранения бычьего настроя в отношении доллара США

Хотя мы признаем, что евро оказался более устойчивым, чем мы ожидали, в этом году, мы по-прежнему считаем, что фундаментальные факторы благоприятствуют доллару США.

Мы сохраняем наш трехмесячный прогноз на уровне 1,0500 и по-прежнему считаем, что вероятность того, что пара EUR/USD останется в диапазоне 1,0400-1,1200 в течение следующих 18-24 месяцев, выше, чем вероятность того, что валютная пара удержится на уровне выше 1,1500.

Наш трехмесячный прогноз на 1,0500 сопровождается ожиданием умеренного роста до 1,0900 в начале следующего года по мере продления снижения ставок ФРС.

Экономисты Commerzbank не ожидают ослабления доллара в среднесрочной и долгосрочной перспективе. Таким образом, положительные сюрпризы для евро вероятны только в ближайшей перспективе.

Сильный доллар оправдан в долгосрочной перспективе

Мы видим некоторый потенциал роста для EUR/USD в краткосрочной перспективе.

Удивительная инфляция в Еврозоне и более или менее синхронное вступление ФРС и ЕЦБ в цикл снижения ставок должны оказать небольшое положительное влияние на евро.

Однако в среднесрочной перспективе ослабление доллара не оправдано. Текущее укрепление доллара будет оправдано, если (как мы ожидаем) США будут иметь преимущество в росте над Еврозоной (и большинством западных промышленно развитых стран) в течение всего нашего прогнозного периода.

Источник: Исследования Commerzbank

- Пара EUR/GBP торгуется на уровне 0,8550 после достижения максимума 0,8570.

- Показатель базовый HICP в Германии вырос в феврале медленнее, чем ожидалось.

- Слабые данные по инфляции подогревают надежды на скорое сокращение ставок ЕЦБ.

Пара EUR/GBP незначительно выросла на сессии четверга, но затем отступила от максимума 0,8570. Это произошло на фоне более слабых данных по инфляции от Гармонизированного индекса потребительских цен Германии (HICP), которые подогрели ставки на скорое изменение политики Европейского центрального банка (ЕЦБ).

Предварительные данные по HICP в Германии за февраль показали дальнейшее замедление инфляции до 2,7% в годовом исчислении, что совпало с прогнозами, но снизилось по сравнению с январским показателем в 3,1%. Месячный показатель инфляции, как и ожидалось, составил 0,6%, что стало отскоком после январского снижения на 0,2%. Базовая инфляция, на которую обращает внимание ЕЦБ, выросла на 2,5%, что немного ниже ожидаемых 2,6% и ниже предыдущего значения 2,9%. Замедление темпов роста базовой инфляции указывает на возможность скорой корректировки политики ЕЦБ, поскольку президент Кристин Лагард намекнула на возможное снижение ставок предстоящим летом, а в 2024 году Европейский банк ожидает снижение более чем на 100 б.п.

Технический анализ EUR/GBP

Если рассматривать индекс относительной силы (RSI) для пары EUR/GBP, то он находится на положительной территории, что подтверждает, что в данный момент на рынок в основном влияют покупатели, но его плоский характер говорит о том, что рынок находится в равновесии, и ни покупатели, ни продавцы не получают дополнительных преимуществ.

Что касается гистограммы расхождения скользящих средних (MACD), то она демонстрирует нисходящий импульс с последовательностью уменьшающихся зеленых баров, что свидетельствует о нарастании негативного импульса. Такое сочетание сигналов говорит о том, что покупателям трудно удержать импульс, но если они удержатся выше 20-дневной простой скользящей средней (SMA), то перспективы на ближайшее время могут остаться несколько позитивными.

Дневной график EUR/GBP

Могут ли универсальные тарифы Трампа оживить инфляцию? Экономисты Rabobank анализируют, как повышение импортных тарифов может повлиять на траекторию инфляции и, следовательно, на курс ставки ФРС.

Универсальные тарифы усложнят миссию ФРС по возвращению инфляционного джина в бутылку

Основываясь на текущих опросах общественного мнения и ожидая ухудшения экономических данных в 2024 году, мы решили предположить победу Трампа в нашем текущем раунде прогнозирования мировой экономики.

Учитывая первый срок президентства Трампа и его недавние высказывания о торговой политике, мы должны ожидать широкого роста импортных тарифов при его президентстве . Это может привести к росту инфляции, особенно в 2025 году, что усложнит задачу ФРС по возвращению инфляции к целевому уровню 2% устойчивым способом. При прочих равных это может привести к сокращению объема снижения ставки, которое ФРС планирует на 2025 год.

Фунт стерлингов (GBP) консолидируется на более высоких уровнях в этом месяце после укрепления в январе. Экономисты MUFG Bank анализируют перспективы GBP.

Бюджет Великобритании - следующее ключевое событие для фунта стерлингов

Следующим ключевым событием для фунта стерлингов на предстоящей неделе станет оглашение бюджета правительством 6 марта.

Ожидается, что в предвыборном бюджете будут предусмотрены фискальные льготы, которые могут стать новым стимулом для укрепления фунта.

Хотя размер потенциальных фискальных льгот вряд ли будет достаточным для существенного изменения показателей британской экономики, они могут помешать Банку Англии снизить ставку раньше, в мае или июне.

В дальнейшем возможны расхождения между Банком Англии и другими крупными центральными банками в том, как они продолжают применять QT.

Японская иена (JPY) демонстрирует наилучшие результаты после того, как член правления Банка Японии (BoJ) Хадзиме Таката подал сильный сигнал о необходимости прекращения политики отрицательных процентных ставок. Экономисты Scotiabank анализируют перспективы USD/JPY.

Весеннее начало ужесточения монетарной политики со стороны Банка Японии укрепит перспективы ралли иены во втором квартале

Иена растет после комментариев главы Банка Японии Такаты. Он заявил, что ценовой ориентир центрального банка "наконец-то становится видимым", что говорит о том, что Банк Японии может быть ближе к повышению ставки.

USD/JPY все еще далека от технической поддержки на 149,55, которая может разблокировать падение обратно к области 148,00, но перспектива весеннего начала мягкого раунда ужесточения кредитно-денежной политики со стороны Банка Японии усилит вероятность ралли в JPY во втором квартале, в соответствии с сезонными закономерностями.

- Первичные заявки на пособие по безработице выросли на 215 тыс. по сравнению с неделей ранее.

- Повторные заявки на пособие по безработице также преподнесли положительный сюрприз.

Число граждан США, обратившихся за пособием по безработице, увеличилось на 215 тысяч за неделю, закончившуюся 24 февраля, согласно данным Министерства труда США (DoL), опубликованным в четверг. Данные оказались ниже первоначальных оценок и последовали за ростом на 202 тыс. на предыдущей неделе.

Дальнейшие подробности публикации показали, что предварительный сезонно скорректированный уровень застрахованной безработицы составил 1,3% (с 1,2%), а 4-недельное скользящее среднее значение составило 212,50 тысяч, что на 3,000 тысяч меньше пересмотренного среднего значения предыдущей недели.

Кроме того, число заявок на пособие по безработице за неделю, закончившуюся 17 февраля, увеличилось на 45 тыс. до 1,905 млн.

Реакция рынка

Индекс доллара США (DXY) колеблется в районе отметки 103,80 после выхода более слабого, чем ожидалось, отчета по рынку труда США, торгуясь почти без изменений по сравнению с уровнем закрытия среды.

По данным Статистического управления Канады, темпы роста ВВП в октябре-декабре превысили ожидания, увеличившись на 1,0% в годовом исчислении, что сменило годовое сокращение на 1,1%.

Кроме того, темпы роста ВВП увеличились на 0,2% по сравнению с предыдущим кварталом, а по предварительным данным, в январе экономика Канады выросла на 0,4%.

Реакция рынка на данные по темпам роста ВВП Канады

Пара USD/CAD откатывается от первоначального роста и колеблется в районе 1,3570 после публикации данных,

Инфляция в США, измеряемая изменением индекса цен расходов на личное потребление (PCE), снизилась до 2,4% в годовом исчислении в январе, сообщило Бюро экономического анализа США в четверг. Это значение последовало за ростом на 2,6%, зафиксированным в декабре, и совпало с ожиданиями рынка. В месячном исчислении индекс цен PCE вырос на 0,3%, как и прогнозировалось.

Базовый индекс цен PCE, который исключает волатильные цены на продукты питания и энергоносители, вырос на 2,8% в годовом исчислении, что соответствует оценкам аналитиков.

Другие детали отчета показали, что личные доходы выросли на 1% в январе, в то время как личные расходы выросли на 0,2%.

Реакция рынка на данные по инфляции PCE

Эти цифры, похоже, не оказывают заметного влияния на динамику доллара США по отношению к его конкурентам. На момент публикации индекс доллара США практически не изменился за день и составил 103,90.

GBP/USD удерживает нейтральный диапазон 1,2600/1,2700. Экономисты Scotiabank анализируют перспективы пары.

Фунт должен значительно продвинуться от текущих уровней, чтобы усилить направленный импульс

В результате боковой торговли фунтом в течение последних нескольких месяцев краткосрочные, среднесрочные и долгосрочные графики DMI находятся на слабых и нейтральных уровнях. Это говорит о том, что пара должна значительно оттолкнуться от текущих уровней, чтобы усилить направленный импульс.

В краткосрочной перспективе вероятна дальнейшая неустойчивая торговля в диапазоне, так как рынок ищет более четкое направление.

Поддержка - 1,2600/1,2615. Сопротивление - 1,2700/1,2715.

- Инфляция в Германии в феврале выросла немного медленнее, чем ожидалось.

- После выхода данных пара EUR/USD остается на отрицательной территории ниже 1,0850.

Инфляция в Германии, измеряемая изменением индекса потребительских цен (CPI), снизилась до 2,5% в годовом исчислении в начале февраля против 2,9% в январе, сообщило немецкое агентство Destatis в четверг. Это значение оказалось ниже рыночных ожиданий 2,6%. В месячном исчислении индекс CPI вырос на 0,4%.

Гармонизированный индекс потребительских цен (HICP), который Европейский центральный банк (ЕЦБ) предпочитает использовать для измерения инфляции, вырос на 0,6% в месячном исчислении. В годовом исчислении HICP вырос на 2,7% за тот же период - более низкими темпами, чем результат 3,1% в декабре.

Реакция рынка

Пара EUR/USD снизилась в качестве немедленной реакции на релиз и на момент написания потеряла 0,12% внутри дня, достигнув отметки 1,0823.

USD/CAD незначительно повышается на довольно спокойных торгах в конце месяца. Экономисты Scotiabank анализируют перспективы пары.

Доллар США сохраняет явное преимущество перед канадским долларом

Пассивные потоки ребалансировки хеджирования могут оказать незначительную поддержку CAD, но резкое расширение спредов между США и Канадой во второй половине месяца продолжает оказывать давление на более широкие перспективы CAD.

Доллар США сохраняет явное преимущество перед канадским долларом в более широкой перспективе, а рост в среду незначительно продлил новогодний рост пары.

Небольшой внутренний диапазон (в пределах диапазона среды) сегодня, однако, указывает на некоторое нежелание пары идти выше и на дефицит импульса за этим движением.

Сопротивление - 1,3610/1,3620. Поддержка - 1,3540/1,3550.

EUR/USD остается в середине диапазона 1,0800-1,0900. Шон Осборн, главный валютный стратег Scotiabank, анализирует перспективы пары.

Флэтовая торговля в краткосрочной перспективе

Внутридневные ценовые движения оставляют пару EUR/USD торговаться более или менее посередине между уровнем поддержки 1,0800 и уровнем сопротивления 1,0890.

Трендовый импульс слаб и предполагает флэтовую торговлю в краткосрочной перспективе.

Более долгосрочная ценовая динамика, на мой взгляд, выглядит немного более благоприятной, но для дальнейшего развития пара должна восстановиться - и удержаться - в верхней части диапазона 1.0800 - 1.0900.

Экономисты Commerzbank считают, что у доллара сохраняются возможности для роста.

Доллар вряд ли снова значительно упадет

Разрыв между ожиданиями рынка и FOMC в отношении снижения ставок практически исчез с начала года, после того как в прошлом году рынки закладывали в цены гораздо более масштабное снижение ставок, чем предполагал в будущем сам FOMC.

Теперь, когда рынок и ФРС, похоже, пришли к единому мнению, должно быть ясно одно: пока не появятся данные, свидетельствующие о трещинах в текущей истории ФРС, доллар вряд ли снова значительно упадет. В результате участникам рынка, делающим ставки на ослабление доллара, скорее всего, придется нелегко.

EUR/USD не смогла убедительно пробиться выше 200-дневной скользящей средней (DMA) на уровне 1,0827. Экономисты Société Générale анализируют перспективы пары.

Инфляция снизится ниже 2% в августе

Мы прогнозируем снижение предварительного индекса CPI еврозоны в пятницу до 2,5%, что на 0,5пп выше целевого уровня ЕЦБ. Мы считаем, что в августе инфляция снизится до уровня ниже 2%.

Мы прогнозируем, что базовый показатель замедлится до 3% в январе, но не исключаем снижения ниже этого уровня, что подогреет оптимизм в отношении снижения ставки этим летом.

Протокол заседания ЕЦБ на прошлой неделе уже дал понять, что прогноз по инфляции будет пересмотрен в сторону понижения, что не вызвало особого доверия к гособлигациям Германии.

Точка перегиба в росте заработной платы в прошлом квартале, жесткие условия финансирования и флэтовая динамика денежной массы M3 создают перспективу менее ястребиного заявления ЕЦБ на следующей неделе, но это не то, что инвесторы активно рассматривают в данный момент.

На прошлой неделе пара EUR/USD предприняла слабую попытку бычьего прорыва от 200-DMA, но потерпела неудачу на первом же препятствии в районе 1,0900. Евробыки могут предпринять все возможные усилия, если данные по PCE в США окажутся неутешительными.

Курс NZD/USD упал после того, как Резервный банк Новой Зеландии (РБНЗ) вернулся к "голубиному" удержанию ставки. Экономисты DBS Bank анализируют перспективы киви.

Председатель ФРС Пауэлл будет стремиться удержать рынки от переоценки ожиданий чрезмерного снижения ставок

Поскольку склонность РБНЗ к повышению ставок уменьшилась, пара NZD/USD стала уязвима к усилению доллара США на фоне сегодняшних сюрпризов со стороны американских данных.

Хотя консенсус-прогноз предполагает, что базовый дефлятор PCE в США снизится до 2,8% г/г в январе с 2,9% в декабре, ФРС будет больше обеспокоена ожидаемым ростом до 0,4% м/м с 0,2%.

Если число первичных заявок на пособие по безработице в США вновь неожиданно упадет, то данные по занятости в несельскохозяйственном секторе на следующей неделе, вопреки ожиданиям, могут не показать просадку ниже отметки в 200 тысяч.

Во время выступления в Конгрессе 6-7 марта председатель ФРС Джером Пауэлл постарается удержать рынки от переоценки ожиданий чрезмерного снижения ставок на фоне устойчивой экономики США, что, по мнению ФРС, может затормозить или обратить вспять достигнутый к настоящему времени прогресс в восстановлении ценовой стабильности.

Подготовка официальных лиц к предстоящему повороту процентных ставок в Японии продолжается. Майкл Пфистер, валютный аналитик Commerzbank, анализирует последствия для иены (JPY) прекращения политики отрицательных процентных ставок.

Ключевые тезисы

С каждым новым заявлением становится все яснее, что Банк Японии хочет прекратить политику отрицательных процентных ставок в ближайшем будущем, хотя эффект второго круга в Японии пока не очень заметен. В краткосрочной перспективе такой выход, безусловно, положителен для иены.

Конечно, возможно, что это еще одна неудачная попытка Банка Японии наладить коммуникацию. Если это правда, и Банк Японии решится на более чем символический выход из политики отрицательных процентных ставок в ближайшие месяцы, это станет еще одним серьезным разочарованием для рынков, как мы уже видели несколько раз за последние два года. Такое разочарование, безусловно, будет негативным для еены.

Однако вероятность этого, скорее всего, будет уменьшаться с каждым последующим заявлением. Таким образом, выход из сверхсвободной монетарной политики, похоже, стремительно приближается. В долгосрочной перспективе такой выход может представлять определенный риск для еены. Однако в краткосрочной перспективе я бы не стал ставить против иены в ближайшие месяцы, как я делал это несколько месяцев назад.

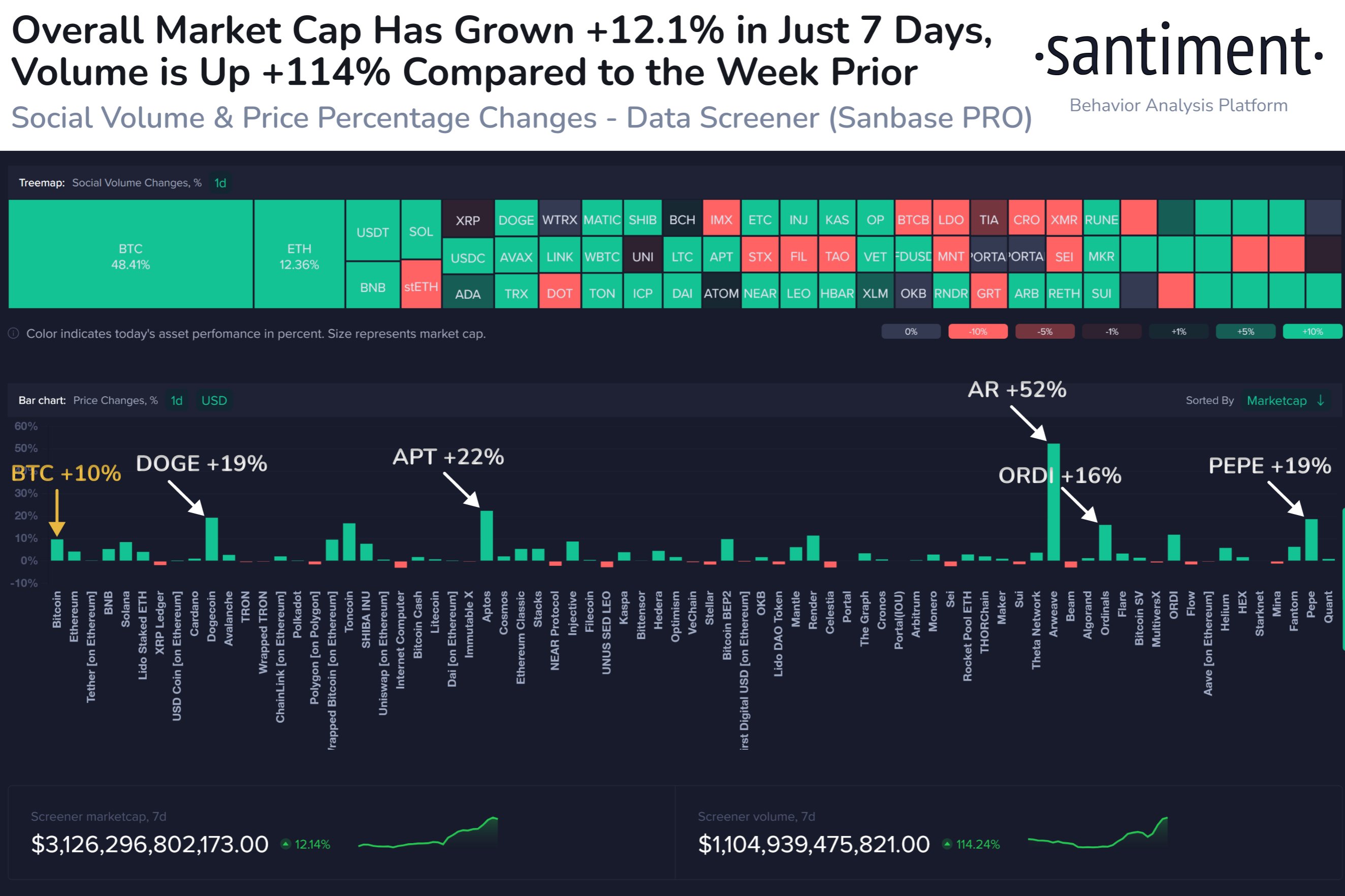

- В среду цена биткоина взлетела в район 64 000 долларов, что вызвало рост альткоинов и привело к увеличению общей капитализации крипторынка.

- За последние 24 часа цены на PEPE, Dogecoin, Aptos и Ordinals выросли в два раза.

- Общие объемы торгов на крипторынке за прошедшую неделю увеличились на 114%, а рыночная капитализация выросла на 12%.

Цена биткоина выросла до нового годового максимума в районе $64 000 на бирже Binance, что обусловило рост общей капитализации криптовалютного рынка. Ончейн-данные криптовалютного трекера Santiment показывают, что за последнюю неделю капитализация криптовалютного рынка выросла на 12%.

Ряд альткоинов продемонстрировал двузначный рост, поскольку ралли BTC привело к ротации капитала в альтернативные активы. Самыми крупными победителями, согласно данным Santiment, стали PEPE, Dogecoin (DOGE), Aptos (APT), Ordinals (ORDI) и Arweave (AR).

Лидеры роста среди криптовалют на этой неделе

Данные Santiment выделяют DOGE, AR, APT, PEPE и ORDI как главных победителей: держатели этих активов, вероятно, получили двузначные прибыли за прошедшую неделю. В то время как цена биткоина выросла более чем на 10%, эти активы подорожали на 19%, 52%, 22%, 19% и 16% соответственно.

Ралли в этих альткоинах, вероятно, поддерживается побочным эффектом от роста биткоина, переходящим на активы с меньшей рыночной капитализацией, и общим настроением участников рынка, которое улучшилось после того, как биткоин взлетел к $64 000.

Общий объем транзакций в криптовалютах на этой неделе вырос на 114%, отмечает Santiment. Это поддерживает текущий рост альткоинов и биткоина.

Капитализация рынка криптовалют и самые успешные альткоины. Источник: Santiment

Ончейн-трекеры предполагают, что другие альткоины в экосистеме, монеты-мемы, такие как Shiba Inu, могли извлечь выгоду из недавней активности трейдеров. Так, ралли PEPE привело к тому, что некий кит реализовал прибыль и сменил позицию на SHIB. Данные Lookonchain показывают, что кит вывел с Binance 75,9 млрд SHIB на сумму 893 000 долларов.

Умный кит внес 1,97 трлн $PEPE($6,07 млн) на #Binance и получил прибыль в размере $3,49 млн.

Затем он изменил свою позицию с $PEPE на $SHIB, вывев 75,9 млрд $SHIB($893 тыс.) с #Binance 3 часа назад.https://t.co/X67O2VjR1y pic.twitter.com/nL7rRDZCXT

Учитывая недавний рост вышеупомянух монет, трейдеры должны следить за ралли цен или ротацией капитала из Solana (SOL), Fetch (FET), Bonk Inu (BONK) и других токенов. Активность кошельков китов может указать на то, куда направляется капитал дальше, и какой альткоин может "всплыть" в ходе продолжающегося бычьего забега.

В среду фондовые индексы США завершили торги снижением. Промышленный индекс Dow Jones (DJIA) завершил сессию снижением третью сессию подряд примерно на 23 пункта (-0.1%) до 38949.02, в то время как более широкий индекс S&P500 завершил сессию понижением примерно на 0.2% до 5069.76. Nasdaq продемонстрировал худший результат среди трех основных индексов, завершив сессию снижением почти на 0.6% до 15947.74. Доходность казначейских облигаций США снизилась по всей кривой. Доходность 10-летних UST закрыла сессию снижением на 3.9 б.п. до 4.264%, а доходность 2-летних UST снизилась на 5.6 б.п. до 4.637%. В результате инверсия спреда доходности 2-летних и 10-летних облигаций сузилась (на +1.8 б.п.) до -37.2 б.п.

В среду доллар США вырос по отношению ко всем основным валютам. Индекс доллара США (DXY) вырос на 0.14% до 103.975 (с закрытия предыдущей сессии на 103.829). Пара EUR/USD торговалась до внутридневного минимума 1.0847 перед закрытием нью-йоркской сессии на 1.0838. Пара GBP/USD остановилась на 1.2662. Пара USD/JPY завершила день выше на 150.69. NZD оказался валютой с худшими показателями: пара NZD/USD закрылась с понижением более чем на 1% до 0.6098 (с 0.6171), за ней следовал AUD с закрытием AUD/USD на 0.6496.

Что касается азиатских валют, преобладающая сила доллара США была очевидна на протяжении всей торговой сессии в среду и соответствовала распродаже региональных акций, а также в Азии и Китае. Внутренняя валютная пара USD/CNY по-прежнему ограничена уровнем 7.20, закрепленным Народным банком Китая (НБК), который удержал официальную ежедневную фиксирующую ставку CFETS на уровне 7.11. Однако оффшорная пара USD/CNH поднялась выше 7.21 до 7.2180. Кроме того, пара USD/KRW в течение дня подскочила до 1337, а затем немного упала до 1334. Пара USD/HKD также выросла с 7.8240 до 7.8270. Между тем, пары USD/MYR и USD/THB восстановились с 4.76 до 4.77 и с 35.85 до 36.05 соответственно. Аналогичным образом, пара USD/IDR поднялась с 15650 до 15685, поскольку пара USD/SGD выросла с 1.3440 до 1.3460.

Сегодня в Азии мы увидим публикацию ряда макроэкономических данных по всему региону, включая уровень безработицы в январе и промышленное производство в январе на Тайване, а также данные по торговле во Вьетнаме за февраль. Ключевые данные в США будут сосредоточены на инфляционных отпечатках в форме январского дефлятора PCE (оценка Bloomberg: 0.3% за месяц, 2.4% в годовом исчислении с 0.2% за месяц, 2.6% в годовом исчислении в декабре) и основной PCE (оценка 0.4% за месяц, 2.8% в годовом исчислении с 0.2% за месяц, 2.9% в годовом исчислении в декабре). Другие ключевые данные по США включают личный доход в январе (оценка 0.4% в месяц с 0.3% в декабре), личные расходы (оценка 0.2% в месяц с 0.7%) и еженедельные первичные заявки на пособие по безработице (оценка 210000 против 201000 на предыдущей неделе). Цены также будут в центре внимания в Европе, поскольку мы получим предварительные данные по инфляции CPI за февраль в Германии, Франции и Испании перед публикацией совокупного ИПЦ еврозоны в пятницу (1 марта).

Золото (XAU/USD) торгуется в узком торговом диапазоне в преддверии выхода свежих данных по инфляции в США - Core PCE, которые могут дать понять, когда ФРС изменит свое решение, считают экономисты MUFG Bank.

Ключевые тезисы

Золото торгуется в узком торговом диапазоне в преддверии выхода сегодня свежих данных по инфляции в США - Core PCE, которые могут дать понять, когда ФРС начнет цикл смягчения.

Трейдеры, торгующие свопами, по-прежнему оценивают мало шансов на то, что ФРС снизит стоимость заимствований до июня, после того как последние данные подтвердили исключительность США (повышение ставок исторически негативно для беспроцентных слитков). Однако ETF-фонды в последние 12 дней сокращали запасы золота, в результате чего общий объем золота в ETF-фондах снизился на 3.5% с начала этого года - самый низкий уровень с января 2020 года.

Наше мнение остается прежним. Мы по-прежнему считаем, что краткосрочные движения будут привязаны к данным, потенциально влияющим на принятие решений ФРС, в то время как снижение цены будет ограничено сильной поддержкой со стороны двух других каналов (поддерживающий спрос со стороны центральных банков и роль слитков как геополитического хеджа последней инстанции).

USD/JPY вновь упала ниже уровня 150,00. Экономисты из MUFG Bank анализируют перспективы пары.

ФРС в итоге снизит ставки сильнее, чем планирует в настоящее время

Мы по-прежнему считаем, что предстоящий отказ Банка Японии от сверхмягкой политики поможет оказать дополнительную поддержку глубоко недооцененной иене. Однако это также потребует от ФРС начать снижать ставки, чтобы уменьшить расхождения в политике с Банком Японии.

Мы по-прежнему считаем, что ФРС в конечном итоге снизит ставки больше, чем планирует в настоящее время, но недавний рост экономической активности и инфляции в США в начале этого года ставит под сомнение нашу точку зрения.

Наш прогноз падения USD/JPY ниже уровня 140,00 позднее в этом году основан на предположении, что рост экономики США замедлится в ответ на повышение ставок, а инфляция продолжит ослабевать и вернется к целевому уровню ФРС.

Аналитики UOB Group анализируют ближайшие перспективы пары USDJPY.

24-ЧАСОВОЙ ПРОГНОЗ

Вероятно, доллар будет снижаться и протестирует отметку 150,00; устойчивый прорыв ниже этого уровня представляется маловероятным.

Вчера мы указали, что "дальнейшая торговля в диапазоне представляется вероятной", и ожидали, что доллар будет торговаться между 150,20 и 150,75. Фактические торги проходили между 150,35 и 150,84. Похоже, что основной настрой в паре несколько ослаб, и доллар, скорее всего, протестирует отметку 150,00. Однако учитывая слабое понижательное давление, устойчивый прорыв этого уровня маловероятен. Сопротивление находится на уровне 150,70, и далее - на 150,90.

1-3 НЕДЕЛИ

Учитывая снижение волатильности, доллар, скорее всего, будет торговаться в более узком диапазоне 149,30/150,90.

Мы уже более недели ожидали, что пара будет торговаться в диапазоне. В нашем обновлении от 26 февраля (спот на 150.50) мы подчеркнули, что, учитывая недавнее снижение волатильности, доллар, скорее всего, будет оставаться в более узком диапазоне 149.30/150.90. Мы продолжаем придерживаться того же мнения. Если доллар прорвется выше 150,90, это может спровоцировать рост до 152,00.

Резервный банк Новой Зеландии (RBNZ) решил оставить свою официальную ставку денежной наличности (OCR) без изменений на уровне 5.50% на своем первом заседании года. Однако уклон был ястребиным, и центральный банк выступал против смягчения политики в ближайшее время.

Обновленные прогнозы РБНЗ в последнем заявлении о монетарной политике показывают, что средний OCR достигнет пика в 5.60% в этом году по сравнению с 5.69% ранее. Прогнозы также предполагают, что снижение ставок начнется в первой половине 2025 года.

Общий вывод РБНЗ заключается в том, что риск дальнейшего повышения ставок уменьшился, что подтверждает наше мнение о том, что OCR достиг своего пика в текущем цикле. Однако снижение ставок, вероятно, произойдет не так быстро, как ожидалось ранее. Мы переносим наш текущий прогноз по снижению ставок со 2 кв. 2024 г. до 4 кв. 2024 г.

Доллар США, вероятно, консолидируется в диапазоне 7.2000/7.2200. Нисходящий импульс демонстрирует признаки затухания, пишут аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Ключевые тезисы

- Прогноз на 24 часа: «Доллар США, вероятно, консолидируется в диапазоне 7.2000/7.2200. Вчера мы отметили, что индикаторы импульса в основном остаются неизменными, и ожидаем, что доллар консолидируется в диапазоне 7.2000/7.2200. Затем доллар США торговался спокойно между 7.2115 и 7.2200, а затем закрылся без изменений на 7.2145. Ценовая динамика не дает новых подсказок, и мы по-прежнему ожидаем консолидации доллара США в диапазоне 7.2000/7.2200».

- Прогноз на 1-3 недели: «Нисходящий импульс демонстрирует признаки затухания. Прорыв уровня 7.2250 будет означать, что уровень 7.1770 не появится в поле зрения. С начала прошлой недели мы придерживаемся негативного взгляда на доллар США. В понедельник (26 февраля, спот на 7.2050) мы указали, что нисходящий импульс демонстрирует признаки затухания, и прорыв 7.2250 (без изменений уровня «сильного сопротивления») будет означать, что уровень 7.1770 не появится в поле зрения». На наш взгляд, изменений нет».

NZD может ослабнуть до 0.6065, прежде чем станет вероятной стабилизация. NZD может продолжить ослабление, но на данном этапе неясно, хватит ли импульса для достижения 0.6040, пишут аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Ключевые тезисы

- Прогноз на 24 часа: «NZD может ослабнуть до 0.6065, прежде чем станет вероятной стабилизация. Хотя мы ожидали вчера ослабления новозеландского доллара, мы считали, что он вряд ли сможет преодолеть основную поддержку на 0.6100. Однако новозеландский доллар упал до минимума 0.6083. Неудивительно, что резкое и быстрое падение является перепроданностью. Тем не менее, у NZD есть возможность ослабнуть до 0.6065, прежде чем станет вероятной стабилизация. Основная поддержка на 0.6040 вряд ли окажется под угрозой. Сопротивление находится на 0.6115, за которым следует 0.6130».

- Прогноз на 1-3 недели: «NZD может продолжить ослабление, но на данном этапе неясно, хватит ли импульса для достижения 0.6040. Два дня назад (27 апреля, спот на 0.6165) мы подчеркнули, что новозеландский доллар, похоже, вступил в фазу консолидации и, вероятно, на данный момент будет торговаться между 0.6100 и 0.6200. Вчера новозеландский доллар опустился ниже 0.6100 и упал до минимума 0.6083. Быстрое падение кажется перепроданным, но до тех пор, пока 0.6155 не будет пробит, новозеландский доллар может продолжать слабеть. Однако еще неизвестно, хватит ли импульса для достижения 0.6040».

Слабость перепроданности AUD может распространиться до 0.6475, прежде чем станет вероятной стабилизация. 0.6445 вряд ли появится в поле зрения. AUD, скорее всего, будет торговаться с нисходящим уклоном, пишут аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Ключевые тезисы

- Прогноз на 24 часа: «Слабость перепроданности AUD может распространиться до 0.6475, прежде чем станет вероятной стабилизация. 0.6445 вряд ли появится в поле зрения. Резкое падение австралийского доллара до минимума на 0.6488 вчера стало неожиданностью (мы ожидали, что пара будет торговаться в диапазоне). Хотя резкое и быстрое снижение является перепроданным, слабость австралийского доллара может продлиться до 0.6475, прежде чем станет вероятной стабилизация. Основная поддержка на 0.6445 вряд ли появится. Уровни сопротивления находятся на 0.6510 и 0.6525».

- Прогноз на 1-3 недели: «AUD, скорее всего, будет торговаться с нисходящим уклоном. Ожидается, что минимум середины месяца, около 0.6445, окажет надежную поддержку. С середины месяца мы придерживаемся слегка позитивного взгляда на австралийский доллар. В нашем последнем сообщении, опубликованном два дня назад (27 февраля, спот на 0.6540), мы отметили, что восходящий импульс начинает ослабевать, и вероятность роста австралийского доллара до 0.6610 уменьшилась. Вчера австралийский доллар упал ниже нашего уровня сильной поддержки на 0.6520. Мало того, что восходящий импульс угас, однако тенденция к снижению также усилилась, хотя и ненамного. Отсюда австралийский доллар, скорее всего, будет торговаться с нисходящим уклоном, но минимум середины месяца, около 0.6445, как ожидается, окажет надежную поддержку. Чтобы сохранить импульс, AUD должен оставаться ниже 0.6550».

Сегодня в США выходят данные по расходам на личное потребление (PCE). Экономисты ING анализируют перспективы доллара в преддверии выхода данных.

DXY завершит неделю скорее выше, чем ниже 104,00

Что касается инфляции, то дефлятор PCE (предпочтительный показатель инфляции для ФРС) за четвертый квартал был пересмотрен в сторону повышения с 2,0% до 2,1%, а сегодня мы увидим январские показатели. Мы ожидаем, что базовый показатель за месяц составит 0,4%, что, на наш взгляд, подтвердит недавнюю "ястребиную" переоценку ожиданий по ставке ФРС.

С точки зрения валютного рынка, мы считаем, что доллар получит сегодня некоторую поддержку на фоне выхода отчета. Данные по личным расходам и еженедельный отчет по заявкам на пособие по безработице также должны повлиять на доллар.

На индекс DXY, который укрепляется за счет евро, сегодня могут повлиять первые данные по инфляции CPI в еврозоне, но мы считаем более вероятным исходом, что индекс закончит неделю выше, а не ниже отметки 104,00.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EUR/USD , пара колеблется сегодня в узком диапазоне вблизи 1,0850, пока инвесторы ожидают выхода ключевых отчетов.

«Позже сегодня в Германии Destatis опубликует предварительные данные по индексу потребительских цен за февраль. В годовом исчислении инфляция CPI, согласно прогнозам, снизится до 2,6% с 2,9% в январе. Гармонизированный индекс потребительских цен (HICP), который Европейский центральный банк (ЕЦБ) предпочитает использовать для измерения инфляции, как ожидается, увеличится на 0,6% в месячном исчислении после снижения на 0,2% в декабре. Если месячный показатель HICP вырастет сильнее, чем ожидалось, первоначальная реакция рынка может помочь евро сохранить устойчивость против своих конкурентов.

На повестке дня в США будет представлен индекс цен на расходы на личное потребление (PCE) за январь. Высокие показатели индексов CPI и PPI за январь реанимировали ожидания задержки в развороте курса политики Федеральной резервной системы (ФРС).

Прогнозируется, что базовая инфляция PCE, исключающая волатильные цены на продукты питания и энергоносители, в январе вырастет на 0,4% в месячном исчислении. Рынки полностью закладывают в цены сохранение статуса-кво по ставке ФРС в марте и считают, что вероятность того, что ФРС предпочтет еще одну паузу в мае, составляет 80%, согласно данным инструмента CME FedWatch Tool.

Если месячная базовая инфляция PCE вырастет в январе больше, чем ожидалось, доллар США может набрать силу, а инвесторы пересмотрят свои ожидания относительно снижения процентных ставок в 2024 году. Президент ФРБ Нью-Йорка Джон Уильямс заявил в среду, что перспективы инфляции улучшились, и его базовый сценарий предусматривает три снижения ставок в этом году.

С другой стороны, слабый месячный показатель базового PCE на уровне или ниже 0,2% может спровоцировать распродажу доллара в качестве немедленной реакции рынка».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD , в среду пара восстановилась от недельного минимума, достигнутого ниже 1,0800, и завершила день практически во флэте. Утром четверга пара колеблется в узком диапазоне вблизи 1,0850.

«Пара EUR/USD пробилась ниже восходящей линии тренда, однако после тестирования 200-периодной простой скользящей средней (SMA) на четырехчасовом графике начала отскок. В то же время индекс относительной силы вернулся выше отметки 50, отражая нерешительность продавцов.

В качестве ключевого сопротивления выступает 1,0860 (уровень Фибоначчи 38,2% коррекции последнего нисходящего тренда, линия восходящего тренда). Если пара стабилизируется выше этого барьера, она может нацелиться на 1.0900-1.0910 (психологический уровень, коррекция Фибоначчи 50%) и 1.0940 (статический уровень).

Отметка 1.0820 (200-периодная SMA) остается непробитой в качестве динамической поддержки перед 1.0800-1.0790 (психологический уровень, коррекция Фибоначчи 23,6%, 100-периодная SMA) и 1.0760 (статический уровень)».

Аналитики UOB Group анализируют ближайшие перспективы пары GBPUSD.

24-ЧАСОВОЙ ПРОГНОЗ

Ожидается, что фунт будет торговаться в диапазоне, вероятно, между 1,2635 и 1,2695.

Вчера мы ожидали, что пара будет торговаться в диапазоне 1,2650/1,2705. Однако фунт просел до 1,2624, после чего отскочил. Значительного усиления импульса не наблюдается, и мы по-прежнему ожидаем, что пара будет торговаться в диапазоне, вероятно, между 1,2635 и 1,2695.

1-3 НЕДЕЛИ

Моментум быстро угасает; прорыв уровня 1,2620 укажет на то, что фунт, скорее всего, будет торговаться в диапазоне.

Мы с середины прошлой недели ожидали, что фунт будет торговаться с повышательным уклоном. В нашем последнем обзоре от 27 февраля (спот на 1.2680) мы отметили, что "восходящий импульс несколько усилился, и вероятность роста фунта до 1.2735 также немного возросла".

Вчера фунт просел в район нашего "сильного уровня поддержки" 1.2620 (минимум - 1.2624). Моментум быстро ослабевает, и прорыв ниже 1,2620 будет означать, что фунт, скорее всего, будет торговаться в диапазоне, а не направится вверх к 1,2735.

Аналитики UOB Group анализируют ближайшие перспективы пары EURUSD.

24-ЧАСОВОЙ ПРОГНОЗ

Евро, скорее всего, будет торговаться в диапазоне, вероятно, между 1,0805 и 1,0865.

Хотя мы ожидали вчера ослабления пары, мы считали, что "любое снижение вряд ли пробьет уровень 1,0820" и "сильная поддержка на 1,0790 вряд ли окажется под угрозой". Мы ошиблись в первом случае, но оказались правы во втором. На торгах в Лондоне евро резко, но ненадолго, упал до 1,0795, а затем отскочил от минимума и закрылся с небольшими изменениями на отметке 1,0836 (-0,07 %).

Кратковременное падение не привело к усилению импульса. Сегодня, вместо того чтобы продолжить ослабление, пара, скорее всего, будет торговаться в диапазоне - вероятно, между 1,0805 и 1,0865.

1-3 НЕДЕЛИ

Моментум начинает ослабевать; евро должен прорваться выше 1.0895 в ближайшее время, иначе он, скорее всего, будет консолидироваться, а не расти дальше.

Вчера (28 февраля, спот на 1.0840) мы отметили, что импульс начинает ослабевать, и евро "должен прорваться выше 1.0895 в течение 1-2 дней, иначе он, скорее всего, будет консолидироваться, а не расти дальше". После этого евро ненадолго опустился до 1,0795. Нисходящий импульс еще больше ослаб. Однако пока мы продолжаем придерживаться прежней точки зрения. Обратите внимание, что отметка 1,0795 находится недалеко от нашего уровня "сильной поддержки" 1,0790. Ее прорыв будет означать, что евро не будет расти дальше.

Сегодня будут опубликованы данные по Франции, Германии и Испании, в общей сложности почти 65% от HICP. Новые данные по инфляции в Еврозоне должны быть опубликованы в пятницу. Это даст нам приблизительный показатель для пятничных цифр. Майкл Пфистер, валютный аналитик Commerzbank, анализирует, как данные по инфляции могут повлиять на евро (EUR).

Ключевые тезисы

Евро может получить определенную выгоду сегодня, если национальные данные по инфляции окажутся неожиданными. Это будет явным признаком того, что и в пятницу мы увидим более высокие цифры. Но я хочу обратить внимание на другое. А именно, евро вряд ли выиграет от такого же сюрприза, как и доллар, от дефлятора PCE.

Сегодняшние данные по национальной инфляции должны преподнести гораздо больше сюрпризов, чем дефлятор PCE, чтобы ожидания рынка по процентным ставкам также резко изменились. Как я уже сказал, евро также должен выиграть от более высоких цифр, но не так сильно, как доллар, в случае аналогичных сюрпризов.

Пара EUR/USD продолжает торговаться около 1.0850. Экономисты ING анализируют перспективы пары.

Ключевые тезисы

Индексы CPI Франции и Германии могут не привести к большим изменениям в риторике ЕЦБ.

Мы не ожидаем, что сегодняшние региональные данные или пятничные CPI по еврозоне приведут к изменению позиции ЕЦБ на заседании ЕЦБ на следующей неделе.

Недавнее выступление главы ЕЦБ Кристин Лагард в парламенте ЕС подтвердило, что ЕЦБ все еще ищет более убедительные доказательства, прежде чем действовать в соответствии с оптимистичными ожиданиями дезинфляции. Это, вероятно, включает в себя ожидание данных по заработной плате за первый квартал, и мы считаем, что вероятность снижения ставки до июньского заседания невелика.

Мы ожидаем давления на EUR/USD после сегодняшних данных по PCE в США.

Что нужно знать в четверг, 29 февраля:

Доллар США (USD) потерял силу на американской сессии среды, в то время как доходность казначейских облигаций США снизилась. Индекс доллара США (DXY) остается ниже 104.00 в начале торгов в четверг, поскольку внимание рынка переключается на данные по индексу цен на товары личного потребления (PCE) за январь, который является предпочтительным показателем инфляции, рассчитываемым ФРС США. Участники рынка также будут пристально следить за предварительным индексом потребительских цен (CPI) за февраль из Германии и ВВП за четвертый квартал по Канаде.

После падения почти на 1% доходность 10-летних казначейских облигаций США колеблется между 4.25 и 4.3% в первой половине дня в Европе. Тем временем фьючерсы на фондовые индексы США торгуются без изменений после того, как основные индексы Уолл-стрит закрылись с небольшим понижением в среду. Прогнозируется, что базовая инфляция PCE в США вырастет на 0.4% в месячном исчислении. Еженедельные первичные заявки на пособие по безработице, ожидаемые продажи жилья, личные доходы и личные расходы за январь также будут включены в повестку дня американской экономики. Наконец, во второй половине дня с речами выступят несколько политиков ФРС.

Цена доллара США на этой неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Доллар США был самым слабым по отношению к японской иене.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.17% | 0.05% | 0.47% | 0.72% | -0.58% | 1.35% | -0.31% | |

| EUR | 0.17% | 0.21% | 0.64% | 0.89% | -0.40% | 1.53% | -0.15% | |

| GBP | -0.04% | -0.21% | 0.43% | 0.68% | -0.60% | 1.32% | -0.35% | |

| CAD | -0.48% | -0.65% | -0.44% | 0.26% | -1.06% | 0.89% | -0.80% | |

| AUD | -0.74% | -0.90% | -0.69% | -0.24% | -1.29% | 0.64% | -1.04% | |

| JPY | 0.56% | 0.39% | 0.64% | 1.05% | 1.31% | 1.90% | 0.24% | |

| NZD | -1.38% | -1.55% | -1.33% | -0.90% | -0.65% | -1.96% | -1.70% | |

| CHF | 0.32% | 0.15% | 0.35% | 0.79% | 1.05% | -0.26% | 1.67% |

Тепловая карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской йене, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая)/JPY (котировка).

Пара USD/JPY оказалась под сильным медвежьим давлением на азиатской сессии четверга и опустилась ниже 150.00 впервые за неделю. Член правления Банка Японии (BoJ) Хадзиме Таката отметил, что весенние переговоры по заработной плате набирают обороты, и добавил, что высокие темпы повышения заработной платы вызовут постоянные ожидания роста доходов домохозяйств. Комментируя перспективы политики, Таката заявил, что им необходимо рассмотреть вопрос о гибком ответе, включая выход из монетарного стимулирования. Далее он уточнил, что не думает повышать процентные ставки одно за другим.

Данные из Австралии показали, что розничные продажи выросли на 1.1% в месячном исчислении в январе после снижения на 2.7%, зафиксированного в декабре. После падения более чем на 0.7% в среду пара AUD/USD в четверг начала восстановление и на момент публикации торговалась на положительной территории выше 0.6500.

Прогнозируется, что канадская экономика будет расти годовыми темпами на 0.8% в четвертом квартале после спада на 1.1%, зафиксированного в предыдущем квартале. Достигнув самого высокого уровня с середины декабря на 1.3606, пара USD/CAD начала коррекцию вниз и на момент публикации торговалась без изменений на 1.3570.

Пара EUR/USD восстановилась после недельного минимума, достигнутого в среду ниже 1.0800, и закрыла день практически без изменений. В начале четверга пара колеблется в узком канале ниже 1.0850. Немецкое агентство Destatis сообщило, что розничные продажи в январе снизились на 0.4% в месячном исчислении, что значительно превзошло ожидания рынка относительно роста на 0.5%.

Пара GBP/USD прервала шестидневную серию побед в среду. Пара остается в фазе консолидации ниже уровня 1.2700 утром в Европе в четверг.

Золото выиграло от снижения доходности в США в среду и продемонстрировало незначительный рост. Пара XAU/USD торгуется у верхней границы своего краткосрочного диапазона чуть ниже $2040.

- Кросс AUD/JPY торгуется с понижением вблизи 97.65 в начале европейской сессии четверга.

- Новая словесная интервенция и растущие спекуляции о том, что Банк Японии откажется от сверхсвободной монетарной политики, способствуют укреплению японской иены.

- Розничные продажи в Австралии в январе выросли на 1.1% м/м, что ниже ожиданий в 1.5% м/м.

Кросс AUD/JPY торгуется на отрицательной территории четвертый день подряд в начале европейской сессии четверга. Снижение кросса поддерживается вербальной интервенцией и "ястребиными" комментариями члена правления Банка Японии (BoJ) Хадзимэ Таката. На момент публикации текста кросс AUD/JPY торговался на 97.65 (-0.24%).

В четверг член правления Банка Японии Хадзимэ Таката заявил, что японскому центральному банку необходимо рассмотреть возможность гибкого подхода, включая отказ от отрицательных процентных ставок и контроля доходности облигаций. Ранее в этом месяце заместитель управляющего Банка Японии Синъити Утида заявил, что центральный банк пересмотрит другие компоненты своей системы стимулирования после прекращения действия отрицательных ставок. Тем не менее, "ястребиные" комментарии японских властей оказывают некоторую поддержку японской иене (JPY) и выступают в качестве препятствия для AUD/JPY.

Между тем, новая словесная интервенция со стороны японских властей может ограничить рост кросса. Главный валютный дипломат Японии Масато Канда заявил, что центральный банк предпримет соответствующие меры, если движения валют покажутся ему слишком волатильными.

На австралийском фронте розничные продажи в Австралии в январе выросли на 1.1% за месяц после падения на 2.7% в декабре, что оказалось хуже ожиданий рынка, ожидавшего роста на 1.5%. Данные по розничным продажам в Австралии могут убедить Резервный банк Австралии (РБА) рассмотреть возможность более длительного удержания процентных ставок.

В будущем участники рынка будут следить за австралийским индексом PMI для производственной сферы от Judo Bank за февраль, а также за японскими данными по уровню безработицы за январь и индексом PMI для производственной сферы от Jibun Bank. Трейдеры будут ориентироваться на эти данные и искать торговые возможности по AUD/JPY.

Розничные продажи в Германии в январе упали на 0.4% по сравнению с предыдущим месяцем, замедлившись после снижения на 1.6% в декабре, показали официальные данные, опубликованные Destatis в четверг. Рыночные ожидания предполагали рост на 0.5%.

Розничные продажи в крупнейшей экономике Еврозоны упали на 1.4% г/г в январе по сравнению с 1.7% годовым падением, зафиксированным в декабре, что оказалось выше прогноза -1.5%.

Реакция EUR/USD на данные из Германии

Смешанные данные из Германии не смогли повлиять на курс евро, удерживая EUR/USD в диапазоне около 1.0835 на момент написания статьи.

Цена евро сегодня

В таблице ниже показано процентное изменение курса евро (EUR) по отношению к перечисленным основным валютам за сегодня. Наиболее сильным евро оказался по отношению к швейцарскому франку.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.04% | -0.02% | -0.03% | -0.34% | -0.61% | -0.10% | 0.01% | |

| EUR | -0.05% | -0.06% | -0.06% | -0.36% | -0.64% | -0.13% | -0.03% | |

| GBP | 0.02% | 0.06% | -0.01% | -0.30% | -0.58% | -0.08% | 0.02% | |

| CAD | 0.02% | 0.08% | 0.00% | -0.28% | -0.59% | -0.06% | 0.03% | |

| AUD | 0.34% | 0.35% | 0.30% | 0.29% | -0.28% | 0.23% | 0.31% | |

| JPY | 0.60% | 0.65% | 0.59% | 0.56% | 0.28% | 0.52% | 0.60% | |

| NZD | 0.08% | 0.14% | 0.08% | 0.06% | -0.24% | -0.52% | 0.12% | |

| CHF | 0.00% | 0.05% | -0.02% | -0.03% | -0.32% | -0.61% | -0.08% |

Тепловая карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской йене, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая)/JPY (котировка).

Как сообщило в четверг агентство Reuters со ссылкой на четыре источника, на встрече политиков ЕЦБ во Франкфурте на прошлой неделе было решено, что ЕЦБ будет придерживаться принципа нижнего предела, при которой центральный банк фактически устанавливает минимальную ставку, по которой банки будут предоставлять кредиты друг другу.

Дополнительные тезисы

ЕЦБ не будет единолично решать, сколько ликвидности предоставить банковской системе после того, как он закончит сбрасывать избыточные резервы через несколько лет.

Политики согласились с тем, что коммерческие банки помогут определить это, занимая необходимые им резервы у ЕЦБ.

Чтобы облегчить эту задачу, ЕЦБ сделает заимствования более дешевыми для банков, снизив ставку на еженедельных аукционах наличных, которая в настоящее время составляет 4.5%, и приблизив ее к депозитной ставке в 4.0%.

Политики также договорились, что будут терпимы к некоторым колебаниям краткосрочной ставки евро (ESTR), ориентира на межбанковском рынке, вокруг собственной депозитной ставки ЕЦБ.

Они рассчитывают объявить о новых рамках, известных на рыночном языке как "нижний предел, определяемый спросом", в следующем месяце, возможно, уже на заседании ЕЦБ 13 марта.

Реакция рынка

Евро практически никак не отреагировал на вышеупомянутый отчет, пара EUR/USD на момент публикации находится вблизи 1.0835.

Член правления Банка Японии (BoJ) Хадзимэ Таката вновь дал комментарий СМИ после того, как уже раздул ожидания "ястребиного" поворота в политике ранее в этот четверг.

Дополнительные тезисы

- Я не хочу выделять какой-либо шаг в политике, когда упоминаю "гибкие ответные меры".

- Я не думаю о том, чтобы повышать процентные ставки одну за другой.

- Постепенные шаги будут необходимы в условиях неоднозначной ситуации вокруг малого бизнеса.

- Остаются различные варианты отказа от системы управления кривой доходности.

- Мы не будем отвечать автоматически на какую-либо цель.

- Не существует точного сценария выхода из монетарной политики.

- Мы должны сохранить некоторые меры смягчения в той или иной степени.

- Важно избегать разрывов при выходе из монетарной политики.

- Монетарная политика должна оставаться согласованной с реальной экономикой и финансовой средой.

- Важно, чтобы стратегия выхода не была слишком сложной.

Член правления Банка Японии (BoJ) Хадзимэ Таката заявил в четверг, что центральному банку нужно рассмотреть возможность принятия гибких ответных мер, включая выход из режима монетарного стимулирования.

Дополнительные тезисы

Достижение целевого уровня инфляции в 2% становится все более очевидным, несмотря на неопределенность перспектив экономики.

Меры по выходу могут включать в себя отказ от системы управления кривой доходности, отказ от отрицательных ставок, обязательства по превышению.

Необходимо помнить о балансе между эффектом смягчения и побочными эффектами.

Экономика входит в цикл роста зарплат и цен, уходя от хронического цикла дефляции.

В случае выхода из него Банк Японии должен предпринять соответствующие политические шаги, обращая внимание на состояние своего баланса.

Весенние переговоры о зарплатах набирают обороты.

Многие компании предлагают повышение зарплат больше, чем в 2023 году.

Высокие темпы повышения зарплат будут способствовать постоянным ожиданиям роста доходов населения.

Небольшие компании все еще сталкиваются с проблемой переноса затрат на цены, но некоторые из них делают перспективные инвестиции в производительность и человеческие ресурсы.

Корпоративный сектор становится устойчивым к росту доходности при сворачивании монетарной политики.

Глава Резервного банка Новой Зеландии Адриан Орр заявил в четверг, что он уверен в том, что текущая официальная денежная ставка сдерживает спрос, но она должна оставаться на текущем уровне, чтобы сдерживать инфляцию, сообщает Reuters.

Ключевые тезисы

Мы уверены, что инфляция вернется в целевой диапазон 1-3%, но это при условии, что мы сохраним ограничительную позицию в отношении официальной денежной ставки.

Внутри страны экономика ведет себя так, как и ожидалось: процентные ставки находятся на прежнем уровне, условия торговли - тоже на прежнем, поэтому расходы сдерживаются, а инфляция снижается.

Согласно официальным данным, опубликованным Австралийским бюро статистики (ABS) в четверг, объем розничных продаж в Австралии, отражающий уровень потребительских расходов, в январе вырос на 1.1% по сравнению с предыдущим значением в 2.7%. Показатель оказался слабее рыночных ожиданий: рост составил 1.5%.

Казначей Австралии Джом Эдвард Чалмерс в начале четверга отметил в интервью, что предполагаемый базовый уровень мягкой посадки мировой экономики не гарантирован.

Основные тезисы

- Данные по ВВП Австралии за 4 квартал, скорее всего, окажутся довольно слабыми.

- Глобальная мягкая посадка предполагается по умолчанию.

- Сценарий мягкой посадки не гарантирован, риски сохраняются.

- Местные экономические показатели в Австралии подвержены такому же риску.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.461 | 0.04 |

| Золото | 2034.946 | 0.25 |

| Палладий | 931.62 | -0.21 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -31.49 | 39208.03 | -0.08 |

| Hang Seng | -253.95 | 16536.85 | -1.51 |

| KOSPI | 27.24 | 2652.29 | 1.04 |

| ASX 200 | -2.6 | 7660.4 | -0.03 |

| DAX | 44.73 | 17601.22 | 0.25 |

| CAC 40 | 5.99 | 7954.39 | 0.08 |

| Dow Jones | -23.39 | 38949.02 | -0.06 |

| S&P 500 | -8.42 | 5069.76 | -0.17 |

| NASDAQ Composite | -87.56 | 15947.74 | -0.55 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64945 | -0.71 |

| EURJPY | 163.316 | 0.11 |

| EURUSD | 1.08377 | -0.04 |

| GBPJPY | 190.792 | -0.02 |

| GBPUSD | 1.26607 | -0.17 |

| NZDUSD | 0.60961 | -1.18 |

| USDCAD | 1.35766 | 0.38 |

| USDCHF | 0.87884 | 0.05 |

| USDJPY | 150.7 | 0.14 |

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.