- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 28-09-2023

Мексиканский песо в последние дни понес значительные потери. Экономисты Commerzbank анализируют перспективы пары USD/MXN.

Ключевые тезисы

Хотя перспективы реальных процентных ставок пока остаются привлекательными, поддержка песо со стороны ограничительной монетарной политики Банка Мексики, возможно, достигла своего пика.

Скорее всего, на первый план выйдут другие проблемы, влияющие на обменный курс: Помимо перспектив США, мы считаем, что главным из них будут выборы, которые пройдут летом. В этом контексте, вероятно, на первый план вновь выйдут сохраняющиеся структурные проблемы Мексики. Динамика обменного курса в последние недели подтверждает наше мнение о том, что риски обесценивания MXN постепенно возрастают.

Экономисты Wells Fargo ожидают дальнейшего ослабления основных европейских валют.

Ключевые тезисы

Опросы настроений в обеих странах в последние месяцы резко ухудшились, и низкие показатели Европы по сравнению с США должны оказать давление на обе валюты.

Европейский центральный банк и Банк Англии также сигнализировали о том, что политические ставки, вероятно, достигли своего пика, что ослабляет поддержку процентных ставок для соответствующих валют.

Мы ожидаем ослабления фунта и евро в начале 2024 года, ориентируясь на минимум по кабелю в районе 1.1600 и минимум по EUR/USD в районе 1.0200.

Экономисты ANZ Bank анализируют корреляцию между доходностью американского доллара и золотом и обсуждают перспективы желтого металла.

Ключевые тезисы

История показывает, что доходность золота остается достойной во время циклов повышения ставок и превосходит доходность во время смягчения и снижения ставок.

Отрицательная бета по отношению к доходности американских облигаций ослабевает во время циклов повышения ставок и усиливается во время циклов смягчения.

В 2024 году укрепление доллара США, скорее всего, сойдет на нет. Мы считаем, что укрепление доллара США сохранится до конца года, однако более твердые ожидания снижения ставок и замедление темпов экономического роста приведут к тому, что в следующем году доллар снова начнет падать.

- Пара EUR/USD отскочила от новых восьмимесячных минимумов в районе 1.0490.

- Дальнейшее давление продаж должно быть направлено на минимумы с начала года на 1.0481.

EUR/USD удается восстановить темпы роста вскоре после достижения в четверг новых многомесячных минимумов в области 1.0490.

Сохранение нисходящего тренда делает пару уязвимой для дальнейших потерь с ближайшей целью на минимуме 2023 года на 1.0481 (6 января).

Если пара окажется ниже ключевой 200-SMA на 1.0827, она, вероятно, столкнется с дополнительным ослаблением.

EUR/USD: дневной график

- Продажи домов в США в августе резко сократились.

- Индекс доллара США остается на отрицательной территории ниже 106.30.

По данным Национальной ассоциации риэлторов, в августе объем ожидаемых продаж жилья в США снизился на 7.1%. Этот показатель последовал за июльским увеличением на 0.9% и оказался значительно хуже рыночных ожиданий, предполагавших снижение на 0.8%.

В годовом исчислении объем ожидаемых продаж жилья упал на 18.3%.

Комментируя полученные данные, Лоуренс Юн, главный экономист NAR, отметил, что ставки по ипотечным кредитам с августа превышают 7%, что сокращает круг покупателей жилья.

"Некоторые потенциальные покупатели берут паузу и пересматривают ожидания относительно местоположения и типа жилья, чтобы лучше соответствовать своему бюджету", - добавил он.

Реакция рынка

Доллар США после выхода этого отчета остается под давлением. На момент написания статьи индекс доллара США торговался со снижением -0.4% на 106.23.

Разница в доходности между США и Японией сейчас больше, чем в октябре прошлого года, когда пара USD/JPY поднялась выше 150. Кит Джукс, главный глобальный валютный стратег Société Générale, анализирует перспективы иены и их последствия для пары AUD/USD.

Ключевые тезисы

Разница в доходности между США и Японией, реальной или номинальной, пяти- или десятилетней, сегодня больше, чем 11 месяцев назад, когда пара USD/JPY ненадолго превысила 150. Только страх перед реакцией политики удерживает иену здесь. Прорыв осложнит ситуацию, усилив понижательное давление на юань (чему китайские власти активно сопротивляются), а также на остальные валюты Азиатско-Тихоокеанского региона. А если японцы начнут проводить серьезные интервенции, то это усилит повышательное давление и на американскую доходность.

USD/JPY, вероятно, пробьет 150 в октябре (на следующей неделе или около того).

Сегодняшний небольшой отскок AUD вряд ли можно назвать минимумом. В октябре прошлого года мы наблюдали прорыв ниже 0.62 вскоре после того, как USD/JPY достигла 150, и мы ожидаем повторения этого события в этом году.

- DXY находится под давлением после достижения новых максимумов с начала года.

- Дополнительный рост нацелен на достижение уровня 107.00 и выше.

DXY испытывает понижательное давление и в четверг покидает область максимумов 2023 года в диапазоне 106.80/85.

Несмотря на продолжающуюся техническую коррекцию, дальнейшее повышение курса пока представляется вероятным. Преодоление максимума года может подтолкнуть индекс к преодолению недельной вершины на 107.19 (30 ноября 2022 г.) перед еще одним недельным пиком на 107.99 (21 ноября 2022 г.).

В то же время, пока индекс находится выше ключевой 200-SMA, расположенной сегодня на 103.08, перспективы его, как ожидается, останутся конструктивными.

DXY: дневной график

Федеральная резервная система (ФРС) вернет инфляцию к целевому уровню и имеет шанс совершить чудо, добившись этого без рецессии, заявил в четверг президент ФРС Чикаго Остан Гулсби, сообщает Reuters.

Основные тезисы

- Придерживаясь мнения о неизбежности сокращения рабочих мест для замедления инфляции, мы рискуем совершить ошибку в ближайшей политике.

- Некоторые данные показывают, что инфляция скоро достигнет целевого уровня без дальнейшего ужесточения политики и лишь при умеренном замедлении роста.

- ФРС должна быть очень осторожной, чтобы не привязывать политику к историческим взаимосвязям, которые могут не оправдать себя в текущей экономике.

- Последние данные, когда инфляция замедляется без сокращения рабочих мест, идут вразрез с прошлыми закономерностями США.

- Долгосрочные инфляционные ожидания хорошо закреплены и могут помочь снизить инфляцию с меньшей экономической болью, чем раньше.

- Важность ожиданий и авторитет ФРС делают предложения о повышении целевого уровня инфляции с 2% весьма рискованными.

- Риски для прогноза включают цены на нефть, замедление темпов роста в Китае, возможность затяжной забастовки автопроизводителей в США или разрушительного закрытия правительства.

- Жилищный сектор будет играть ключевую роль в продолжении инфляции в ближайшие несколько кварталов, при этом существует риск, что рост цен на жилье может также привести к увеличению рыночной арендной платы.

- Заработная плата обычно отстает от цен, поэтому краткосрочные изменения не должны использоваться для прогнозирования инфляции.

Реакция рынка

Доллар США после этих комментариев остается под давлением. На момент написания статьи индекс доллара США торговался со сниженеим -0.3% на 106.30.

Сентябрьская коррекция песо продолжается. Экономисты ING анализируют перспективы USD/MXN.

Ключевые тезисы

Высокие процентные ставки в США оказывают давление на развивающиеся валюты по всему миру - даже на могущественный мексиканский песо. Кроме того, в этом месяце песо предстоит свернуть портфель валютных интервенций Банка Мексики, что, по нашему мнению, может оказать негативное влияние на MXN в этом месяце и, возможно, в октябре.

Поскольку доллар будет оставаться сильным в течение следующих нескольких недель, пара USD/MXN может подняться к 200-DMA на 17.85 или даже на короткое время подняться выше 18. Тем не менее, нам нравится многоквартальный курс песо, и мы ожидаем хорошего интереса к покупке песо, если пара USD/MXN будет торговаться выше 18.

- Первичные заявки на пособие по безработице в США выросли на 2 000 за неделю, завершившуюся 23 сентября.

- Число заявок на пособие по безработице за неделю, завершившуюся 16 сентября, уменьшилось на 12 000.

- Индекс доллара США остается на отрицательной территории ниже отметки 106,30.

Первичные заявки на пособие по безработице за неделю, завершившуюся 23 сентября, составили 204 000, показали в четверг еженедельные данные Министерства труда США. Это второй самый низкий показатель с конца января. Это произошло вслед за предыдущим значением 202 000 (пересмотренным с 201 000) и оказалось ниже рыночных ожиданий в 215 000. "Четырехнедельное скользящее среднее значение составило 211 000, что на 6 250 меньше пересмотренного среднего значения предыдущей недели", - говорится в сообщении DOL.

За неделю, завершившуюся 16 сентября, число повторных заявок на пособие по безработице сократилось на 12 000 и составило 1,670 млн., что ниже рыночных ожиданий, составлявших 1,675 млн.

Реакция рынка

Индекс доллара США установил новые дневные минимумы ниже отметки 106,30 после выхода данных по США, включающих новую оценку роста ВВП за второй квартал.

- Рост экономики США во II квартале составил 2.1% в годовом исчислении, как и ожидалось.

- Индекс доллара США остается на отрицательной территории ниже 106.50.

Реальный валовой внутренний продукт (ВВП) США во втором квартале вырос на 2.1% в годовом исчислении, показала в четверг окончательная оценка Бюро экономического анализа США (BEA). Это значение совпало с предыдущей оценкой и ожиданиями рынка.

"Обновление показателя в основном отразило пересмотр в сторону понижения потребительских расходов, который был частично компенсирован повышением инвестиций в нежилые основные фонды, экспорта и инвестиций в товарно-материальные запасы", - говорится в сообщении BEA.

"Импорт, который является вычитаемым показателем при расчете ВВП, был пересмотрен в сторону понижения", - говорится в публикации.

Реакция рынка

Доллар США остается в минусе после выхода этих данных. На момент написания статьи индекс доллара США торговался со снижением -0.4% на 106.24.

Инфляция в Германии, измеряемая изменением индекса потребительских цен (CPI), снизилась до 4.5% в годовом исчислении в сентябре с 6.1% в августе, как показала оперативная оценка Destatis в четверг. Это значение оказалось ниже ожиданий рынка в 4.6%. В месячном исчислении индекс потребительских цен вырос на 0.3%, что соответствует ожиданиям рынка и августовскому росту.

Годовой гармонизированный индекс потребительских цен (HICP), предпочтительный показатель инфляции ЕЦБ, резко упал до 4.3% с 6.4% за тот же период.

Ключевые тезисы

Евро сохранил силу, несмотря на более мягкие, чем прогнозировалось, показатели инфляции в Германии. На момент написания пара EUR/USD торговалась с ростом +0.4% на 1.0540.

Сегодня трейдеры ожидают приличного движения вниз по доллару США. Экономисты Scotiabank анализируют перспективы доллара.

Конец месяца в фокусе

Пассивная ребалансировка к концу месяца и квартала может контролировать рост доллара США.

Появляется все меньше информации о том, что более широкое продвижение доллара выглядит чрезмерным, а некоторые основные валюты все больше снижаются по отношению к доллару, но это уже давно является действующим фактором, и доллар не ослабевает.

Высокая абсолютная и относительная доходность, а также устойчивые цены на нефть в целом поддерживают доллар, и хотя сегодня мы наблюдаем снижение доллара, на данный момент потребуется гораздо больше усилий, чтобы сигнализировать о какой-либо коррекции или устойчивой слабости доллара.

Рост DXY еще может продолжиться в направлении 107/109.

За последние несколько часов пара EUR/USD дважды тестировала уровни ниже 1,05. Экономисты Scotiabank анализируют перспективы пары.

Препятствия сохраняются

После того как в среду евро дважды протестировал бласть 1,05, возможно, в краткосрочной перспективе был достигнут небольшой минимум/уровень разворота. В настоящее время пара формируется небольшое двойное дно, но рост может быть ограничен областью 1,0550/1,0600.

Евро выглядит глубоко перепроданным, по крайней мере, в краткосрочной перспективе, но для того, чтобы предположить, что намечается более устойчивый отскок, паре необходимо вернуть отметку 1,06+.

Поддержка находится на уровне 1.0475/1.0480.

Курс луни снижается, но это, по сути, означает отсутствие движения пары USD/CAD в районе уровня 1,35. Шон Осборн, главный валютный стратег Scotiabank, анализирует перспективы пары.

USD/CAD остается в режиме консолидации

С технической точки зрения пара USD/CAD остается в режиме консолидации; в среду рост расширился немного больше, чем я ожидал, но ценовое движение по-прежнему выглядит консолидационным (модель "медвежий клин/флаг") после падения доллара в середине сентября.

Ослабление ниже краткосрочной поддержки 1,3490 должно привести к тому, что доллар сдаст свои позиции до 1,34-1.3450.

Сопротивление находится на уровне 1.3540/1.3550.

Пара GBP/USD сегодня демонстрирует солидную - по последним меркам - сессию. Экономисты из Scotiabank анализируют перспективы пары.

Фунт выглядит сильно перепроданным в краткосрочной перспективе

Пара GBP/USD выглядит сильно перепроданной в краткосрочной перспективе, а внутридневные ценовые сигналы являются бычьими, что может указывать на рост до 1,2250-1.23.

Фунт должен преодолеть отметку 1.2350, чтобы продемонстрировать более значимую техническую силу.

Поддержка находится на уровне 1.2100/1.2110.

Пара EUR/USD впервые с января торгуется ниже отметки 1,05. Экономисты Rabobank анализируют перспективы пары.

Пара EUR/USD может оставаться на более низком уровне до 2024 года

Доллар США, вероятно, будет оставаться на хорошем уровне до тех пор, пока на рынке не появится уверенность в том, что он может вернуться в более рискованные активы. На наш взгляд, это означает, что доллар США будет пользоваться поддержкой со стороны спроса на "безопасное жилье" даже в условиях замедления роста экономики США. В результате курс EUR/USD может оставаться более низким в течение длительного времени.

Наши прогнозы для Еврозоны указывают на техническую рецессию во втором полугодии и медленное восстановление в следующем году. Сложившаяся ситуация указывает на возможность дальнейшего понижательного давления на евро. С другой стороны, растущие опасения по поводу фискальных обязательств правого правительства Италии также могут стать негативным фактором для евро, поскольку это может создать напряженность в отношениях с Брюсселем в будущем.

После пробоя прежнего целевого уровня 1,06 мы пересмотрели наши прогнозы в сторону понижения и теперь ожидаем, что в трехмесячной перспективе курс EUR/USD опустится до 1,02, а в 2024 году останется более низким.

Пара AUD/USD наконец-то привлекает покупателей после падения на 2,7% с прошлой недели. Экономисты Société Générale анализируют перспективы пары.

Поддержка 0.6310, сопротивление 0.6440

Пара AUD/USD не смогла преодолеть отметку 0,6525, представляющую собой максимум конца августа и 50-DMA. Она пытается прорваться ниже недавней зоны консолидации, что означает возобновление нисходящего импульса.

Неспособность преодолеть отметку 0,6440, 61,8%-ную коррекцию недавнего падения, может означать продолжение снижения.

Следующие потенциальные цели расположены на уровне 0,6310, трендовой линии, соединяющей минимумы марта и мая, и уровни проекции вблизи 0,6200/0,6170.

Стратеги ANZ Bank анализируют перспективы меди.

Повышательное давление на цены сохраняется

В текущем году спрос на медь, вероятно, вырастет почти на 4%, что приведет к сохранению незначительного дефицита предложения на рынке.

Поскольку запасы меди находятся вблизи многолетних минимумов, давление на цены сохраняется.

Мы ожидаем, что к концу этого года медь будет торговаться вблизи уровня 9 000 долл.

В среду пара GBP/USD подошла на расстояние касания к отметке 1.2100, а в четверг провела азиатскую сессию в узком канале. Каккпишет аналитик FXStreet Эрен Сензегер, "в первой половине дня в Европе пара набрала обороты и поднялась выше 1,2150.

Ралли доходности казначейских облигаций США продолжилось в середине недели, поскольку рынки отреагировали на отсутствие прогресса в переговорах по бюджету США. Если республиканцы и демократы не достигнут соглашения о финансировании правительства до крайнего срока 1 октября, инвесторы могут воздержаться от покупок рисковых активов. Отражением осторожного настроения на рынке является то, что фьючерсы на американские фондовые индексы торгуются практически без изменений на европейской сессии.

По словам ведущего демократа Сената Чака Шумера, следующее процедурное голосование по законопроекту о временном финансировании, как ожидается, состоится в четверг.

Позднее в этот день в США будут опубликованы окончательные данные по росту валового внутреннего продукта (ВВП) за второй квартал и еженедельные данные по первичным заявкам на пособие по безработице. Однако участники рынка, скорее всего, будут следить за развитием событий на рынках облигаций. Коррекция доходности американских облигаций может негативно сказаться на курсе доллара и помочь росту пары GBP/USD. Если тупиковая ситуация между Палатой представителей и Сенатом останется неразрешенной, то техническая коррекция пары может остаться ограниченной в ближайшей перспективе".

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по паре, "в среду пара GBP/USD подошла на расстояние касания к отметке 1.2100, а в четверг провела азиатскую сессию в узком канале.

Индикатор относительной силы (RSI) на 4-часовом графике наконец-то поднялся выше отметки 30, что свидетельствует о том, что пара начала корректировать состояние перепроданности. Верхняя граница нисходящего регрессивного канала выступает в качестве ключевого сопротивления на уровне 1,2200. Если GBP/USD удастся закрепиться выше этой отметки, то следующими целями восстановления могут стать уровни 1.2260 (50-периодная простая скользящая средняя (SMA), статический уровень) и 1.2300 (психологический уровень, статический уровень).

С точки зрения снижения, первая поддержка расположена на уровне 1.2150 (середина нисходящего канала) перед 1.2100 (психологический уровень, статический уровень) и 1.2050 (статический уровень)".

С середины июля курс AUD/USD значительно ослаб. Экономисты Commerzbank анализируют перспективы пары.

Основное внимание РБА уделяет инфляции

В настоящее время данные рисуют картину достаточно устойчивой экономики, которая все еще удивительно способна выдержать повышение процентных ставок. В конечном счете, все еще сильные экономические показатели говорят о том, что риски для монетарной политики РБА склоняются в сторону ужесточения.

В настоящее время рынок не определился, будет ли еще одно повышение ставки в этом году. Наиболее подходящим моментом для этого, вероятно, будет ноябрьское заседание, поскольку незадолго до него будут опубликованы новые квартальные данные по инфляции. Если эти данные окажутся неожиданно высокими и будут свидетельствовать о сохранении базового инфляционного давления, то есть вероятность, что РБА отреагирует на это и вновь повысит ставку.

Однако пока, скорее всего, он будет придерживаться концепции "более высокие дольше", поддерживаемой сильной экономикой. На наш взгляд, это должно поддержать австралийский доллар в ближайшие месяцы.

Старший экономист Элвин Лью и младший экономист Джестер Кох из UOB Group оценивают недавно опубликованные данные по промышленному производству в Сингапуре.

Основные тезисы

Объем промышленного производства в Сингапуре в августе сократился на 12,1% г/г, что стало самым слабым показателем с ноября 2019 г., в то время как сокращение объема промышленного производства в июле было пересмотрено в сторону незначительного ухудшения до -1,1% г/г (ранее: -0,9%). Снижение промпроизводства в августе на 12,1% г/г оказалось значительно хуже консенсус-прогноза Bloomberg -3,1% и даже ниже нашего более "медвежьего" прогноза - 6,5%. С учетом сезонной корректировки промпроизводство в августе сократилось на 10,5% м/м по сравнению с предыдущим месяцем, в то время как рост в предыдущем месяце был пересмотрен до более низкого уровня 3,7% (с 4,1%). Аналогичным образом, августовский показатель м/м св. оказался значительно слабее консенсуса Bloomberg (-1,5% м/м SA) и нашей оценки -4,4%. За первые 8 месяцев 2023 года промпроизводство сократилось на 6,6% г/г.

Прогноз по промпроизводству - Последние данные по проипроизводству подтверждают, что цикл спада в электронике и, в более широком смысле, цикл спада в торговле еще не достиг дна. Поскольку внешний спрос, скорее всего, еще больше ослабнет в условиях повышения процентных ставок и ужесточения глобальных финансовых условий, мы ожидаем, что слабость производственной активности сохранится до конца года, а любые признаки восстановления, по нашему мнению, появятся лишь в 1 кв.24. В связи с этим мы понижаем наш прогноз промышленного производства на 2023 год до -7,0% по сравнению с предыдущим прогнозом в -5,4%. Одновременно мы понижаем наш прогноз ВВП на 2023 г. до 0,4% (ранее: 0,7%), что несколько ниже нижней границы официального прогноза MTI в 0,5-1,5%, и сохраняем наш прогноз роста на 2024 г. на уровне 3,0%, хотя и с рисками снижения. Мы ожидаем, что предварительная оценка ВВП Сингапура за 3 кв. 23 г. будет опубликована на неделе 09-13 октября одновременно с октябрьским заявлением по денежно-кредитной политике, которое, вероятно, состоится 13 октября (пн.).

Старший экономист UOB Group Элвин Лью и младший экономист Джестер Кох рассматривают последние данные по инфляции в Сингапуре.

Основные тезисы

Общий индекс потребительских цен Сингапура в августе снизился до 4,0% г/г (0,9% м/м) с 4,1% г/г (-0,2% м/м) в июле, что соответствует консенсусу Bloomberg, но ниже оценки UOB в 4,3% г/г.

Базовая инфляция (не включающая расходы на частный транспорт и жилье) в августе снизилась до 3,4% г/г (0,1% м/м) с 3,8% г/г (0,2% м/м) в июле, что ниже консенсуса Bloomberg в 3,5% г/г и прогноза UOB в 3,6% г/г.

Наш прогноз инфляции - Мы сохраняем наш прогноз общей инфляции на 2023 год на уровне 4,7% и базовой инфляции на уровне 4,0%. Без учета эффекта от повышения GST мы ожидаем, что в 2023 г. общая инфляция составит в среднем 3,7%, а базовая инфляция - 3,0%, что все еще выше "стандартного" целевого уровня в 2%. Риски для инфляции остаются повышенными, учитывая недавние потрясения в сфере поставок продовольствия, связанные с климатическими явлениями, экспортными ограничениями и пошлинами, введенными Индией, а также недавний резкий рост мировых цен на нефть.

Доллар продолжает неуклонно расти. Экономисты ING анализируют перспективы доллара.

Похоже, что DXY может укрепиться до 107,00/107,20

Теоретически прекращение работы правительства США должно быть лишь немного негативным для доллара, так как в этом случае пострадает активность, а не кредитоспособность США. Однако для того, чтобы развернуть доллар, потребуется очень многое, и он вполне может оставаться в плюсе до середины октября, когда американским корпорациям в Калифорнии нужно будет платить налоги.

DXY, похоже, может устремиться к 107,00/107,20, и, возможно, самой большой угрозой для доллара является продажа Банком Японии 20-30 млрд. долл. вблизи 150 в USD/JPY на фоне того, что японские власти внимательно следят за валютными рынками.

Пара NZD/USD резко упала и едва смогла удержаться над отметкой 0,59. Экономисты ANZ Bank анализируют перспективы киви.

История с укреплением доллара США - единственная главная тема

Довольно говорить о "продаже доллара на росте"; вместо этого он становится главной темой! Хотя это и согласуется с нарративом "мягкой посадки" экономики, мы все же хотим предостеречь вас от ошибок и предлагаем воспринимать движения конца месяца/квартала с некоторой долей иронии.

Тем не менее, киви продолжает удерживать позиции во многих кроссах, в частности, в NZD/AUD, и в этом заслуга широкого дифференциала процентных ставок. На следующей неделе состоится заседание РБНЗ, которое станет следующим важным ориентиром на этом волатильном пути.

В среду пара EUR/USD опустилась ниже отметки 1,0500 и приблизилась на расстояние нескольких пунктов к минимуму 2023 года - 1,0483. Какк пишет аналитик FXStreet, "в начале четверга пара, похоже, стабилизировалась выше 1,0500, поскольку инвесторы готовятся к выходу ключевых макроэкономических данных.

Распродажа казначейских облигаций США продолжилась в середине недели, поскольку отсутствие прогресса в переговорах по бюджету США заставило инвесторов перестроиться на возможное негативное влияние остановки работы правительства на кредитный рейтинг США. "Я не вижу поддержки в Палате представителей" законопроекта о финансировании, представленного Сенатом, заявил в среду спикер Палаты представителей от республиканцев Кевин Маккарти. Ожидается, что следующее процедурное голосование по законопроекту состоится в четверг.

В результате доходность американских облигаций продолжила расти, а доллар США стал основным "безопасным" активом, что заставило пару EUR/USD остаться под давлением.

Инфляция в Германии, измеряемая изменением индекса потребительских цен (CPI), по прогнозам, снизится в сентябре до 4,6% в годовом исчислении с 6,1% в августе. Ранее в этот день региональные данные из Германии подтвердили ослабление ценового давления. Годовая инфляция CPI в Бранденбурге снизилась до 5,6% с 7,1%, а в Гессене - до 4,7% с 6%.

Более низкие, чем прогнозировалось, показатели CPI в Германии могут затруднить сохранение устойчивости евро по отношению к своим конкурентам. С другой стороны, более высокие показатели, чем ожидалось (что маловероятно) могут помочь EUR/USD укрепиться.

Из экономических новостей США можно отметить окончательный пересмотр показателя роста валового внутреннего продукта (ВВП) за второй квартал и еженедельные данные по количеству первичных заявок на пособие по безработице. Однако участники рынка могут проигнорировать эти данные и сосредоточиться на политических событиях. В случае если республиканцы и демократы придут к соглашению, чтобы избежать остановки работы правительства до 1 октября, тяга к риску могут стать доминирующей на финансовых рынках и вызвать резкое ослабление доллара США".

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пара опустилась ниже отметки 1,0500 и почти вплотную приблизилась к минимуму 2023 года на 1,0483. Сегодня цена стабилизировалась выше 1,0500.

«С технической точки зрения пара EUR/USD остается перепроданной и торгуется под нижней границей нисходящего регрессионного канала. Кроме того, индикатор относительной силы (RSI) на 4-часовом графике держится ниже отметки 30.

Если пара EUR/USD поднимется выше 1,0530 и стабилизируется в пределах канала, она может скорректироваться в направлении 1,0560 (20-периодная простая скользящая средняя (SMA), срединная точка нисходящего канала) и 1,0600 (верхняя граница нисходящего канала).

В качестве ближайшей поддержки выступает отметка 1.0500 (психологический уровень, статический уровень). Четырехчасовое закрытие ниже нее может открыть дверь для более устойчивого снижения в направлении 1,0430 (статический уровень с ноября 2022 года) и 1,0400 (психологический уровень)».

Пара USD/INR большую часть последних одиннадцати месяцев держалась в узком диапазоне 2,5%. Экономисты ANZ Bank анализируют перспективы пары.

INR будет отставать от более широкого азиатского валютного комплекса

Значительное положительное сальдо платежного баланса может не привести к существенному укреплению рупии, поскольку РБИ может продолжать наращивать свои валютные резервы, удерживая курс индийской валюты в узком диапазоне.

Стабильный обменный курс также способствует стабилизации импортируемой инфляции, поддерживая экспорт и производство. Однако это ослабляет стимулы экспортеров и импортеров к хеджированию и может усложнить управление ликвидностью на внутреннем рынке в условиях поглощения валютных резервов, когда инфляция растет.

Мы ожидаем, что INR будет отставать от более широкого азиатского валютного комплекса, как только доллар США начнет ослабевать.

USD/INR - 23 декабря 82,80 Март 24 82,50 Июнь 24 82,00 Сентябрь 24 81,50 Декабрь 24 80,00 Март 25 79,50 Июнь 25 79,00 Сентябрь 25 79,00 Декабрь 25 79,00

В среду пара GBP/USD продолжила свое снижение и подошла на расстояние касания к отметке 1.2100. Экономисты ING анализируют дальнейшие перспективы фунта стерлингов.

Попавший под огонь

Стерлинг, вероятно, попал под огонь в связи с корректировкой позиций. Спекулянты пытались поддерживать длинные позиции по евро и стерлингу в течение весны, несмотря на укрепление доллара. Предположительно, теперь эти позиции были сокращены.

Как и EUR/USD, пара GBP/USD остается уязвимой и может просесть в область 1,20/1,21.

Читайте также:

- GBP/USD может вновь закрепиться выше 1,27 к концу года - ANZ

-

GBP/USD продолжает смотреть в направлении 1,2100 - UOB

По мнению аналитиков UOB Group, в настоящее время в паре USD/CNH сохраняется вероятность продолжения торговли в диапазоне.

Ключевые тезисы

24-часовой прогноз: Вчера мы ожидали, что доллар США будет торговаться в боковом диапазоне 7,3000/7,3200. Однако доллар упал до 7,3008, а затем вырос до максимума 7,3268. Несмотря на повышение, восходящий импульс усилился лишь немного. Сегодня у доллара сохраняются возможности для роста, но любое продвижение на север вряд ли будет угрожать ключевому сопротивлению на 7.3400 (еще одно сопротивление располагается на уровне 7.3300). Поддержка находится на 7.3100, а затем на 7.3000.

Следующие 1-3 недели: Мы продолжаем придерживаться той же точки зрения, что и в прошлый четверг (21 сентября, спот 7.3150), согласно которой недавнее понижательное давление ослабло, и доллар США, скорее всего, будет торговаться в диапазоне, вероятно - между 7.2800 и 7.3400.

EUR/USD впервые с начала января опустилась ниже отметки 1,0500. Экономисты ING анализируют перспективы пары.

Несколько новых негативных моментов

Вероятно, все согласятся с тем, что доминирующей тенденцией является сильный доллар. Однако два события, произошедшие на этой неделе, предупреждают о том, что евро, возможно, столкнулся с внутренними факторами для самостоятельного ослабления. Италия увеличивает бюджета, а некоторые чиновники Европейского центрального банка обсуждают возможность значительного повышения минимальных обязательных резервов (MRR). Мы считаем, что повышение MRR будет однозначно негативным фактором для евро.

Похоже, пока нет причин бороться с медвежьим трендом в паре EUR/USD. Но сегодня следите за инфляцией в Германии и Испании - вдруг она даст импульс для последнего повышения ставки ЕЦБ. Если нет, то ожидайте продолжения дрейфа EUR/USD в область 1.0400/1.0410.

По мнению стратегов UOB Group, пара USD/JPY нацелилась на ключевую область 150,00.

Ключевые тезисы

24-часовой прогноз: Вчера мы указали, что "уклон доллара США является повышательным". Однако мы считали, что "любое продвижение на север вряд ли достигнет отметки 149.50". Затем доллар вырос больше, чем ожидалось, и достиг максимума на 149.72. Склонность к росту сохраняется, но сегодня уровень 150,00, скорее всего, будет недосягаем. Восходящий тренд ослабнет, если доллар прорвется ниже 149,05 (незначительная поддержка находится на уровне 149,20).

Следующие 1-3 недели: Два дня назад (26 сентября, спот 148,95) мы указали, что "восходящий импульс еще больше усилился, и пара может продвинуться до 149,50". Вчера (27 сентября) доллар вырос до максимума 149,72. Восходящий импульс продолжает усиливаться, хотя и незначительно. Доллар может продвинуться к отметке 150.00, если останется выше 148.55 (наш уровень "сильной поддержки", ранее находившийся на отметке 148.10).

В настоящее время валютные аналитики заняты вопросом о том, преодолеет ли USD/JPY отметку 150. Экономисты Commerzbank анализируют перспективы пары.

Магический уровень 150 в паре USD/JPY

Я с сочувствием отношусь к участникам рынка, которые не мучаются по поводу интервенций. В 1990-х и начале 2000-х годов многие делали ставку против Министерства финансов, и многие обожглись на этом.

Ставить на терпение Минфина по-прежнему опасно. Тем более что министр финансов Судзуки все сильнее закручивает гайки вербальных интервенций. Он подчеркнул, что Министерство финансов "внимательно наблюдает за ситуацией на валютном рынке с чувством срочности и неотложности".

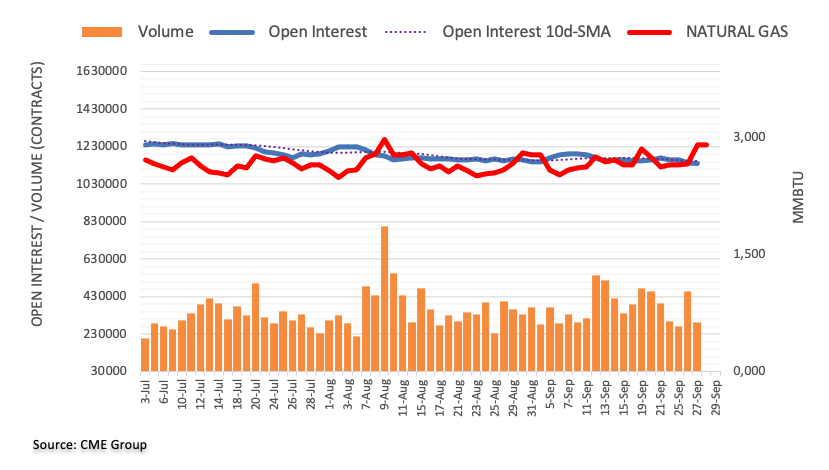

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на природный газ продолжил просадку трех предыдущих дней и на этот раз понизился на 179 контрактов. В то же время торговые объемы развернулись после роста предыдущего дня и сократились порядка на 161,3 тыс. контрактов.

Природный газ: потенциал роста ограничен уровнем 3,00

В среду цены на природный газ резко выросли и достигли многонедельных максимумов в районе 2,90 долл. Такая динамика на фоне понижения показателей открытого интереса и объемов указывает на весьма ограниченный потенциал дальнейшего роста цены и сулит коррекцию в самой ближайшей перспективе. Сильное сопротивление находится в районе отметки $3,00 за MMBtu жесткий барьер для роста.

Вот что необходимо знать в четверг, 28 сентября:

В середине недели доллар США (USD) продолжил опережать своих конкурентов, и индекс USD достиг нового максимума 2023 года вблизи отметки 107,00 на фоне продолжающейся распродажи облигаций, в результате которой доходность 10-летних облигаций впервые с 2007 года превысила отметку 4,6%. В преддверии выхода данных по инфляции в Германии за сентябрь рынки остаются относительно спокойными. В экономическом календаре США будут представлены еженедельные данные по первичным заявкам на пособие по безработице, а также окончательный пересмотр данных по росту валового внутреннего продукта (ВВП) за второй квартал и августовские данные по незавершенным продажам жилья.

Растущие опасения по поводу остановки работы правительства США и ее потенциального негативного влияния на кредитный рейтинг США привели к тому, что рынки продолжили продавать американские облигации. "Я не вижу поддержки в Палате представителей" законопроекта о финансировании, представленного Сенатом, - заявил в среду спикер Палаты представителей от республиканцев Кевин Маккарти. Ведущий демократ Сената Чак Шумер сообщил, что следующее процедурное голосование по законопроекту, как ожидается, состоится в четверг. После позитивного открытия дня основные индексы Уолл-стрит утратили импульс и закрылись практически без изменений, что отразило мрачное настроение на рынке. В первой половине дня в Европе фьючерсы на фондовые индексы США торгуются с незначительным повышением.

Цена доллара США на текущей неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Самым сильным доллар США оказался против швейцарского франка.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 1.47% | 0.98% | 0.14% | 1.11% | 0.64% | 0.33% | 1.54% | |

| EUR | -1.49% | -0.49% | -1.33% | -0.33% | -0.85% | -1.14% | 0.09% | |

| GBP | -0.99% | 0.49% | -0.83% | 0.15% | -0.34% | -0.65% | 0.57% | |

| CAD | -0.15% | 1.32% | 0.83% | 0.98% | 0.49% | 0.19% | 1.40% | |

| AUD | -1.12% | 0.34% | -0.15% | -0.98% | -0.50% | -0.80% | 0.43% | |

| ИЕНА | -0.66% | 0.85% | 0.36% | -0.51% | 0.49% | -0.30% | 0.92% | |

| NZD | -0.34% | 1.13% | 0.65% | -0.19% | 0.80% | 0.30% | 1.22% | |

| CHF | -1.58% | -0.09% | -0.58% | -1.42% | -0.43% | -0.92% | -1.23% |

Таблица показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR/JPY.

Пара EUR/USD впервые с начала января опустилась ниже отметки 1.0500 и на момент написания консолидировала внутринедельные потери вблизи этого уровня. Прогнозируется, что годовой индекс потребительских цен (CPI) в Германии в сентябре вырастет на 4,6%, резко снизившись по сравнению с 6,4% в августе. До этих данных Евростат опубликует данные по потребительским и деловым настроениям за сентябрь.

В среду пара GBP/USD продолжила падение и приблизилась на расстояние касания к отметке 1.2100. В первой половине дня в Европе пара колеблется в узком канале ниже 1.2150.

Пара USD/JPY в среду продолжила рост, но утратила устойчивость перед тестированием уровня 150,00, так как инвесторы заняли выжиательную позицию на фоне растущей угрозы интервенции Банка Японии. На утренних торгах в Европе пара устойчиво держится ниже отметки 149,50. Министр финансов Японии Шуничи Судзуки в очередной раз заявил, что не исключает принятия любых ответных мер в случае чрезмерной волатильности на валютных рынках.

Цена на золото понесла значительные потери на фоне роста доходности казначейских облигаций США. Во второй половине недели курс XAU/USD впервые с марта упал ниже отметки $1 880 и на момент написания консолидировал свои потери, торгуясь в районе $1 8750.

Пара NZD/USD может продолжить ослабевать, пока она торгуется ниже уровня 0,5970, считают стратеги UOB Group.

Ключевые тезисы

24-часовой прогноз: Мы не ожидали, что NZD упадет до минимума 0,5901 (мы прогнозировали, что он будет торговаться в диапазоне). Хотя нисходящий импульс не слишком усилился, у NZD есть возможность повторно протестировать уровень 0,5900, прежде чем станет возможным более устойчивый отскок. Следующая поддержка на 0,5880 вряд ли окажется под угрозой. Сопротивление находится на уровне 0,5940, за которым следует 0,5955.

Следующие 1-3 недели: В нашем прогнозе от 25 сентября (спот 0,5955) говорилось, что "хотя восходящий импульс немного усилился, NZD должен пробить отметку 0,6015 и удержаться выше нее, прежде чем станет возможным устойчивый рост". Вчера (27 сентября) NZD упал ниже нашего "сильного уровня поддержки" 0,5905. Этот прорыв аннулировал наш прогноз. Мы имеем дело не только с ослаблением восходящего импульса, но и с наращиванием нисходящего. Пока NZD остается ниже 0,5970 (наш "сильный уровень сопротивления"), в ближайшие дни он может ослабнуть до 0,5860.

В среду в паре EUR/USD была пробита отметка 1,05. Экономисты Commerzbank анализируют перспективы пары.

Данные из США играют ключевую роль

Показатель объема заказов на товары длительного пользования в августе оказался гораздо сильнее, чем ожидали аналитики. Сегодня снова должны быть опубликованы данные по США. Я надеюсь, что они будут близки к рыночным ожиданиям. Если доллар ослабнет, то это будет сигналом того, что на текущих уровнях воздух для доллара становится разреженным.

Если же доллар будет укрепляться и дальше, то мы придем к выводу, что тенденция укрепления доллара сохраняет импульс. В среду макроданные не оказали нам такой услуги, но сегодня у нас есть еще одна возможность.

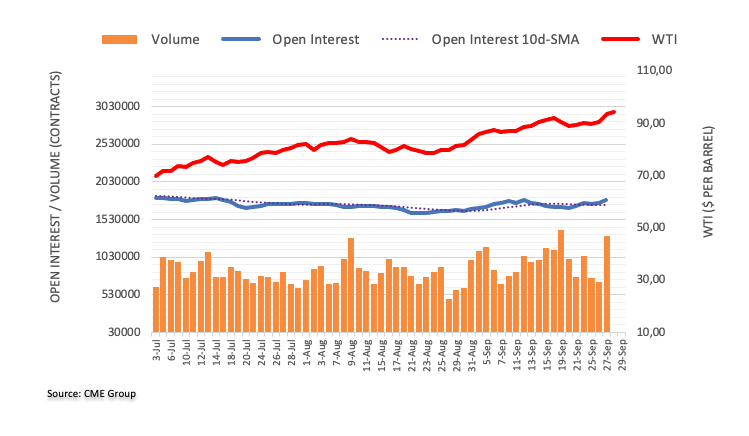

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть продолжил восходящий тренд предыдущего дня и на этот раз повысился порядка на 35+тыс. контрактов. Торговые объемы тем временем последовали этому примеру и увеличились примерно на 615 тыс. контрактов, что стало самым большим внутридневным приростом с начала апреля.

Теперь WTI нацелилась на отметку 100,00

В среду цены на нефть марки WTI, продолжили внутринедельный рост и поднялись до новых максимумов 2023 года, преодолев отметку 94,00 долл. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал продолжения роста цены в самой ближайшей перспективе. Ближайшим сопротивлением теперь является психологическая отметка 100,00 долл. за баррель.

- В четверг биржа Binance объявила о том, что платежный сервис Paysafe прекратил поддержку переводов в евро на биржу.

- Криптовалютная биржа попросила своих пользователей конвертировать остатки в евро на своих счетах в USDT.

- Этот шаг был предпринят на фоне растущего давления на криптовалютные компании со стороны регулирующих органов по всему миру.

Binance приостанавливает обработку платежей в евро

Компания Binance, одна из ведущих криптовалютных бирж в мире, объявила в четверг, что Paysafe, европейская платежная система, в одностороннем порядке приняла решение "прекратить обработку депозитов в евро для пользователей Binance". Таким образом, клиенты биржи больше не могут пополнять свои счета в евро через Paysafe.

Пользователям Paysafe рекомендуется заранее предпринять соответствующие действия. Чтобы смягчить ситуацию, биржа предложила пострадавшим пользователям "конвертировать остатки евро на своих счетах Binance в USDT до 2023-10-31. Тем временем пользователи могут продолжать выводить свои остатки в евро со счетов Binance на свои банковские счета".

Регуляторные проблемы Binance нарастают

После краха американской биржи FTX компания Binance постоянно находится под пристальным вниманием регулирующих органов. В июне 2023 г. Комиссия по ценным бумагам и биржам США (SEC) подала иск против Binance.

Кроме того, Binance сообщила о своем полном уходе из России, заявив, что "работа в России несовместима со стратегией Binance по соблюдению нормативных требований".

В последние несколько месяцев цена монеты Binance также подвергалась сильному обстрелу, но BNB держался на удивление хорошо, учитывая шквал "медвежьих" новостей. В настоящее время BNB торгуется на уровне $212.

CHF стал самой успешной валютой G10 по отношению к доллару США. Экономисты ANZ Bank анализируют перспективы франка.

ШНБ будет сохранять бдительность в отношении отскока инфляции

Швейцарский национальный банк (ШНБ), вероятно, сохранит "ястребиную" позицию в вопросе денежно-кредитной политики, защищаясь от роста импортируемой инфляции, несмотря на паузу по ставкам на сентябрьском заседании.

Внешнее давление, оказываемое импортируемой инфляцией, находится под пристальным вниманием ШНБ, а это означает, что CHF может получить валютную интервенцию в случае чрезмерно сильного ослабления, особенно против евро и доллара.

Наш целевой уровень для пары USD/CHF на конец года составляет 0,88.

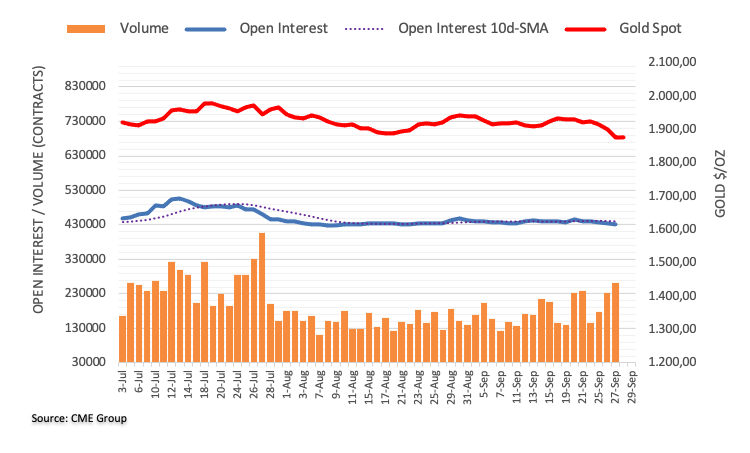

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на золото продолжил полосу просадки и на этот раз понизился порядка на 3,7 тыс. контрактов. Торговые объемы тем временем, напротив, увеличились третью сессию подряд, теперь примерно на 30,6 тыс. контрактов.

Золото получает первоначальную поддержку в районе 1870

В среду цены на золото снизились до шестимесячных минимумов в районе 1870 долл. за тройскую унцию. Такая динамика, вкупе с понижением показателя открытого интереса, указывает на весьма ограниченный потенциал дальнейшего падения цены и оставляет открытой дверь для отскока в самой ближайшей перспективе. Тем временем 200-дневная скользящая средняя на уровне $1927 становится следующей целью для попытки восстановления.

Аналитики UOB Group отмечают, что курс GBP/USD может ослабнуть еще больше и вернуться к области 1.2100.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы придерживались мнения, что "дальнейшее ослабление фунта не исключено, но слабый нисходящий импульс предполагает, что ключевая поддержка на уровне 1,2100, скорее всего, будет недосягаема". Наше мнение оказалось верным, так как фунт упал до минимума 1,2111, а затем закрылся на уровне 1,2135 (-0,19%). Хотя слабость британского фунта еще не стабилизировалась, нисходящий импульс демонстрирует признаки угасания. Сегодня у фунта есть возможность протестировать отметку 1.2100, но прорыв ниже этого уровня маловероятен. Сопротивление находится на 1.2160; если GBP пробьется выше 1.2190, это будет означать, что слабость пары стабилизировалась.

Следующие 1-3 недели: Нам нечего добавить к прогнозу от 26 сентября (спот на 1.2215). Как уже отмечалось, слабость фунта, начавшаяся в начале месяца, сохраняется. Фунт может продолжить снижение, и следующим уровнем, за которым следует наблюдать, является 1.2100. Слабость пары будет сохраняться до тех пор, пока она остается ниже 1.2220 (наш "сильный уровень сопротивления", ранее находившийся на отметке 1.2245). В перспективе, если фунт прорвется ниже 1.2100, появится возможность его дальнейшего падения до 1.2050, прежде чем возрастет риск восстановления.

- По мнению Эрика Балчунаса, фьючерсные ETF на Ethereum, скорее всего, будут доступны для торговли уже 3 октября.

- В качестве причины ускоренного одобрения аналитик Bloomberg назвал желание SEC "покончить с этим делом".

- Всем заявителям было предложено обновить свои заявки до выходных, чтобы получить одобрение до 2 октября.

Если утверждение биткоин-ETF продолжает оставаться спорным вопросом для США, то утверждение фьючерсных ETF на Ethereum может и не вызвать таких разногласий. Комиссия по ценным бумагам и биржам США (SEC), которая уже много месяцев занимается спотовыми BTC-ETF, скорее всего, одобрит торговлю ETH-ETF в течение ближайших семи дней.

Фьючерсный ETF на Ethereum будет запущен в октябре?

По мнению старшего аналитика Bloomberg по ETF Эрика Балчунаса, SEC, скорее всего, не будет возражать против фьючерсных ETF на Ethereum и ускорит их утверждение. Как написал Балчунас в своем аккаунте в X (бывший Twitter), скорее всего, ETF на ETH будут одобрены к понедельнику, 2 октября, и станут доступны для торговли инвесторам уже на следующий день - 3 октября, во вторник.

Балчунас заявил, что SEC хочет ускорить запуск ETH-ETF только для того, чтобы "поскорее разделаться с этим делом". Это удивительно, поскольку, когда речь идет о спотовых ETF на биткоин, SEC пытается оттянуть их одобрение как можно дольше.

UPDATE: Слышал, что SEC хочет ускорить запуск фьючерсных ETF на Ether (потому что они хотят поскорее избавиться от этой задачи до правительственного шатдауна), поэтому они попросили подателей заявок обновить свои документы до вечера пятницы (не такая уж простая задача - уложиться в 48 часов, особенно для независимых эмитентов), чтобы документы могли вступить в силу в понедельник, а торги начались во вторник. https://t.co/gKyQFK12aM

- Эрик Балчунас (@EricBalchunas) 28 сентября 2023 г.Для того, чтобы получить одобрение, заявителям на ETH-ETF было предложено обновить свои заявки до конца пятницы. Если все пойдет по плану и SEC оперативно одобрит заявки, то BTF компании Valkyrie станет первым фьючерсным ETF на Ethereum, запущенным в США. За ним могут последовать и другие ETF, поскольку на очереди стоят еще 15 заявок на ETH-ETF.

Spot Bitcoin ETF продолжает оставаться головной болью

Несмотря на вероятность ускоренного утверждения фьючерсных ETF на Ethereum, SEC вряд ли изменит свою позицию в отношении спотовых биткоин-ETF. На это указывает тот факт, что буквально недавно SEC отложила принятие решения по еще одной заявке на спотовый BTC-ETF от Ark Invest 21Shares.

Это произошло несмотря на то, что Комитет по финансовым услугам Палаты представителей США в своем письме на этой неделе потребовал от регулирующего органа немедленно одобрить спотовые BTC-ETF. Законодатели назвали стандарты, по которым SEC отказывает спотовым ETF, "непоследовательными и дискриминационными" и призвали ускорить процесс их одобрения.

По мнению стратегов UOB Group, дальнейшее снижение может привести к тому, что пара EUR/USD в ближайшей перспективе откатится в район 1,0430.

Ключевые тезисы

24-часовой прогноз: Хотя мы ожидали вчера снижения евро, мы считали, что "ключевая поддержка на уровне 1,0515 вряд ли вступит в игру". Мы не ожидали обвала, в ходе которого евро прорвался ниже 1,0515 и упал почти до минимума этого года 1,0482 (минимум Нью-Йорка - 1,0486). Резкое падение привело к сильной перепроданности, но еще не стабилизировалось. Сохраняется возможность дальнейшего снижения пары до 1,0470, прежде чем стабилизация станет вероятной. На этот раз мы придерживаемся мнения, что следующая поддержка на уровне 1.0430 вряд ли вступит в игру. Сопротивление находится на 1.0530; если евро прорвется выше 1.0555, это будет означать, что слабость пары стабилизировалась.

Следующие 1-3 недели: В прошлый четверг (21 сентября, спот 1.0655) мы отметили, что "евро, скорее всего, будет торговаться в диапазоне 1.0590/1.0730". Мы добавили, что "если он пробьется ниже 1.0590, это, вероятно, приведет к устойчивому снижению до 1.0515" После прорыва пары ниже 1.0590, в нашем обзоре от 26 сентября (спот на 1.0590) мы указали, что ценовая динамика предполагает, что евро "вероятно, ослабнет до 1.0515 в ближайшие дни". Вчера (27 сентября) евро прорвался ниже 1.0515 и упал до минимума 1.0486. Ценовые движения продолжают указывать на слабость евро. Следующий уровень для наблюдения находится на отметке 1.0430. Прорыв выше 1.0585 (наш "сильный уровень сопротивления", ранее находился на отметке 1.0650) будет свидетельствовать о том, что евро не будет снижаться дальше.

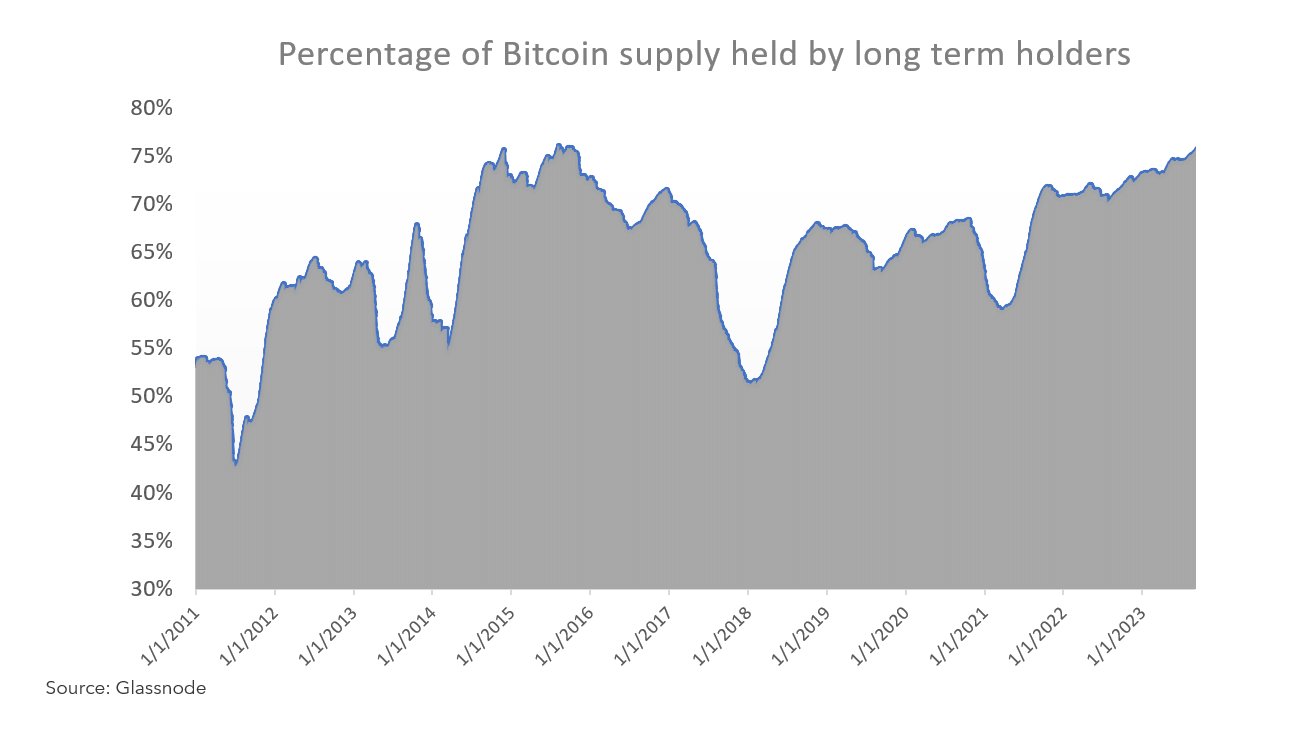

- Данные Reflexivity показывают, что доля биткоинов, находящихся у долгосрочных ходлеров, достигла максимальных значений с конца 2015 года.

- При этом трейдеры, купившие биткоин во второй половине 2022 г. и в начале 2023 г., по-прежнему остаются в прибыли.

В последние несколько недель цена биткоина (BTC) демонстрировала пониженную волатильность, что объяснялось отсутствием катализатора, который бы придал рынку определенный импульс. Внимание наблюдателей рынка по-прежнему приковано к Комиссии по ценным бумагам и биржам США (SEC), которая, как надеется криптосообщество, должна одобрить заявки на создание спотового биткоин-ETF.

Долгосрочные держатели биткоина продолжают аккумулировать

Долгосрочные держатели биткоина (BTC) продолжают наращивать свои портфели, как свидетельствуют данные компании Reflexivity, ведущего отраслевого исследователя цифровых активов. Используя данные компании Glassnode, Reflexivity показывает, что доля биткоина, принадлежащая долгосрочным держателям, достигла максимального уровня с конца 2015 года.

Долгосрочные держатели BTC

В недавнем отчете компания MicroStrategy сообщила, что в период с 1 августа по 24 сентября она приобрела еще 5 445 BTC общей стоимостью 147,3 млн долл.

Компания MicroStrategy приобрела еще 5 445 BTC на сумму ~147,3 млн долл. по средней цене 27 053 долл. за #биткоин. По состоянию на 9/24/23 @MicroStrategy приобрела 158 245 $BTC на сумму ~$4,68 млрд по средней цене $29 582 за биткоин. $MSTR https://t.co/GbJtUoQfXv

- Michael Saylor⚡️ (@saylor) September 25, 2023Между тем прибыльные дни биткоина свидетельствуют о том, что в конечном итоге стратегия холдинга доказала свою эффективность: инвесторы, которые приобрели BTC во второй половине 2022 года и в первой половине 2023 года, все еще находятся в зоне нереализованной прибыли, поскольку цена биткоина продолжает держаться выше равновесного уровня $23 933.

1-дневный график BTC/USDT

Равновесный уровень $23 933 совпадает с уровнем Фибоначчи 50% коррекции в рыночном диапазоне от минимума $15 429 до максимума $32 438. Напомним, что "медвежий" рынок начался примерно в мае 2022 года и был спровоцирован крахом экосистемы Terra Luna, последствия которого до сих пор преследуют криптоотрасль.

Равновесный уровень в $23 933 является ценой безубыточности. Удержание цены биткоина выше этого уровня свидетельствует о том, что покупатели, накопившие средства на "медвежьем" рынке, остаются в прибыли. Если считать их долгосрочными покупателями, то они остаются выше своих уровней входа.

- За две недели цена Chainlink выросла более чем на 32%, приблизившись к отметке $8.

- Объем предложения токена на биржах сократился более чем на 9 млн LINK, что является хорошим признаком.

- Недавнее ралли вновь привлекло инвесторов, однако они могут столкнуться с потенциальной просадкой.

В последние дни цена Chainlink демонстрировала исключительные результаты, что позволило инвесторам получить прибыль. Однако дальнейший рост потребует охлаждения рынка, прежде чем ралли сможет продолжиться.

Цена Chainlink достигла месячного максимума

Цена Chainlin выросла на 32% за последние две недели. Недавнее восстановительное ралли привело к прорыву уровня сопротивления $7,4, и успешное повторное тестирование этого уровня в качестве уровня поддержки теперь имеет решающее значение для поддержания дальнейшего роста.

Однако если посмотреть на индекс относительной силы (RSI), то кажется вероятным, что альткоин может нарисовать несколько красных свечей или запустить боковое движение, по крайней мере, на ближайшие несколько дней. Это связано с тем, что индикатор находится в зоне перекупленности выше отметки 70,0, что обычно приводит к коррекциям, в ходе которых рынок остывает после перегрева.

1-дневный график LINK/USD

Таким образом, максимум, что ожидает LINK - это всего лишь откат к уровню $6,9. Если же ралли продолжится, то следующей целью альткоина станет отметка $8, пробив которую, он поднимется до $8,3. Достижение этой цели приведет к отмене "медвежьего" сценария и настроит LINK на рост к максимумам 2023 года на уровне $8,5.

Аккумулирование LINK может усилиться

Ралли, вероятно, повысило интерес инвесторов к монете, что привело к снижению давления продаж. Предложение токена на биржах сократилось более чем на 9 млн LINK (порядка 63 млн долл. по текущей цене).

Это положительный сигнал, поскольку он свидетельствует о том, что инвесторы либо перевели свои активы на "холодный" кошелек, либо приобрели больше токенов LINK. В любом случае это позволит избежать сильной просадки во время коррекций.

%20[06.26.43,%2028%20Sep,%202023]-638314649720631441.png)

Предложение Chainlink на биржах

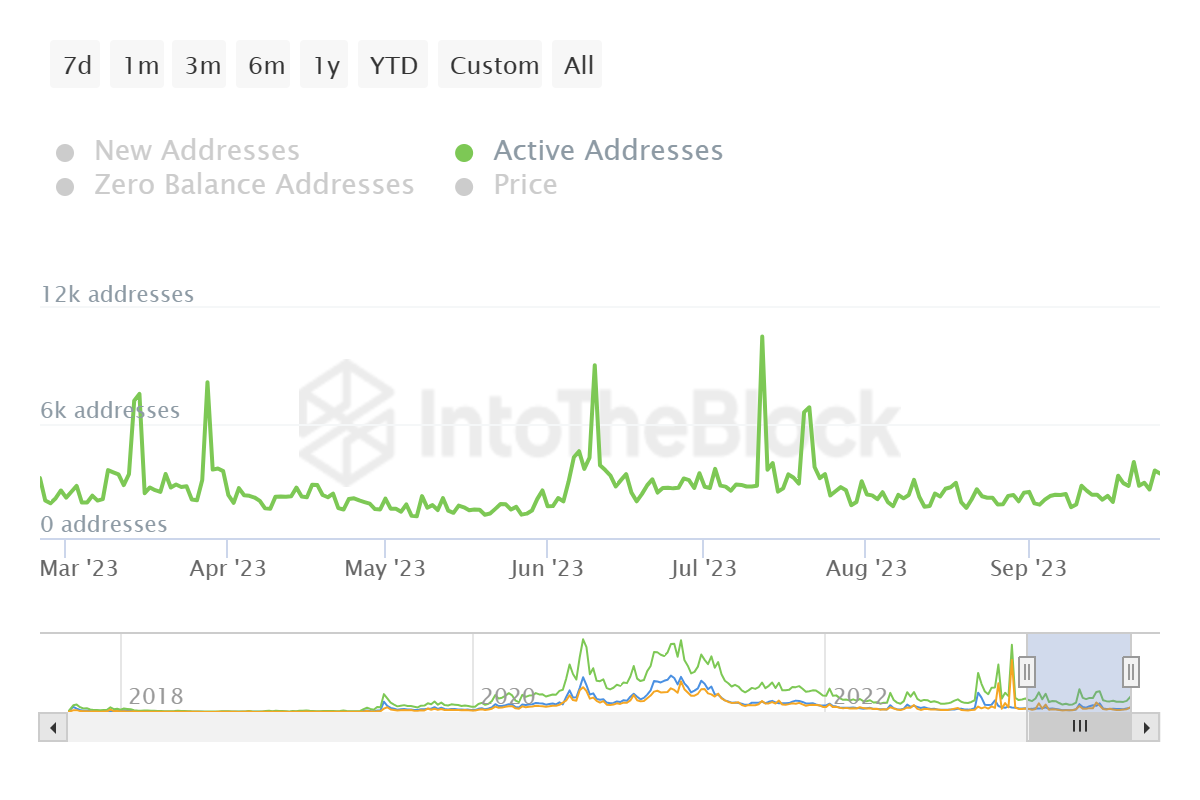

Об оптимизме инвесторов свидетельствует и их присутствие в сети. Количество адресов, по которым проводятся транзакции в сети, на прошлой неделе достигло двухмесячного максимума, перевалив за 3,5 тыс. Показатель активных адресов является хорошим индикатором интереса инвесторов и помогает определить, будет ли ралли устойчивым или нет.

Активные адреса Chainlink

Поскольку большое количество активных инвесторов говорит о бычьем настрое, цене LINK, возможно, удастся избежать значительного падения.

Министр финансов Японии Сюнъити Судзуки в четверг вновь заявил, что не исключает принятия любых ответных мер в случае чрезмерной волатильности валютных курсов.

Дополнительные комментарии

Важно, чтобы валюты двигались стабильно.

Внимательно следим за динамикой валютных курсов.

В ответ на вопрос о планах по проверке ставки отказался от комментариев.

Реакция рынка

На момент написания статьи пара USD/JPY торгуется в красной внутридневной зоне в районе149,30, забросив недавние попытки приблизиться к значимой отметке 150.

Согласно официальным данным, опубликованным Австралийским статистическим бюро (ABS) в четверг, объем розничных продаж в Австралии, являющийся показателем потребительских расходов, в августе вырос на 0,2% в месячном исчислении по сравнению с июльским приростом на 0,5%.

Рыночный консенсус-прогноз предполагал увеличение показателя на 0,3%.

Реакция рынка

Пара AUD/USD не обратила внимания на разочаровывающие австралийские данные. На момент написания статьи цена подбирается к отметке 0,6380, торгуясь в зеленой внутридневной зоне.

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7,1798 по сравнению с зафиксированным накануне курсом 7,1717 и прогнозом 7,3239.

Также ЦБ сообщил, что вливает 508 млрд юаней в рамках операций на открытом рынке (OMO) через 7-дневные RR, устанавливая ставку на уровне 1,80%, и 105 млрд юаней через 14-дневные RR, устанавливая ставку на уровне 1,95%.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Последние данные, опубликованные Национальным банком Новой Зеландии (National Bank of New Zealand) в четверг, показали, что показатель делового доверия от ANZ за сентябрь улучшился до значения 1,5 против результата -3,7 в предыдущем месяце. Тем временем показатель перспектив экономической активности ANZ составил 10,9 в сентябре против 11,2% в августе.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.539 | -1.38 |

| Золото | 1875.156 | -1.36 |

| Палладий | 1223.5 | -0.34 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 56.85 | 32371.9 | 0.18 |

| Hang Seng | 144.97 | 17611.87 | 0.83 |

| KOSPI | 2.1 | 2465.07 | 0.09 |

| ASX 200 | -7.9 | 7030.3 | -0.11 |

| DAX | -38.42 | 15217.45 | -0.25 |

| CAC 40 | -2.23 | 7071.79 | -0.03 |

| Dow Jones | -68.61 | 33550.27 | -0.2 |

| S&P 500 | 0.98 | 4274.51 | 0.02 |

| NASDAQ Composite | 29.24 | 13092.85 | 0.22 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.63513 | -0.71 |

| EURJPY | 157.089 | -0.3 |

| EURUSD | 1.05037 | -0.66 |

| GBPJPY | 181.524 | 0.21 |

| GBPUSD | 1.21374 | -0.16 |

| NZDUSD | 0.59208 | -0.4 |

| USDCAD | 1.3495 | -0.15 |

| USDCHF | 0.92013 | 0.51 |

| USDJPY | 149.552 | 0.37 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.