- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 27-06-2023

Ссылаясь на осведомленные источники, агентство Reuters сообщило во вторник, что политики Европейского центрального банка (ЕЦБ) считают маловероятной паузу в повышении ставок в июле или сентябре на фоне неуступчивой инфляции.

"Беседы с семью представителями ЕЦБ, устанавливающими ставки, на ежегодном форуме ЕЦБ в Синтре, Португалия, показали, что большинство из них ожидают нового повышения стоимости заимствований как на июльском, так и на сентябрьском заседаниях, несмотря на признаки ослабления экономики еврозоны", - отмечает Reuters.

Реакция рынка

EUR/USD цепляется за свой сильный дневной рост выше 1,0950 после выхода этого заголовка.

- Пара USD/JPY поднялась до самого высокого уровня с ноября 2022 года - 144,17.

- Данные по товарам длительного пользования и жилью оказались выше ожиданий.

- Доходность облигаций США растет в преддверии выступления Пауэлла в среду.

Во вторник пара USD/JPY подскочила до нового многомесячного максимума 144,17 после оптимистичных данных по экономической активности. Доллар укрепился на фоне роста доходности казначейских облигаций США в преддверии выступления Джерома Пауэлла в среду. Управляющий Уэда из Банка Японии (BoJ) также выступит с речью, что потенциально может повлиять на динамику цен на японскую йену.

Доходность облигаций США растет после выхода экономических данных из США

Бюро переписи населения США сообщило, что заказы на товары длительного пользования выросли на 1,7% по сравнению с маем, тогда как рынки ожидали сокращения на 1%. Заказы без учета транспорта выросли на 0,6%, а без учета оборонной промышленности - на 3%. Кроме того, продажи на первичном рынке жилья в мае выросли на 12%, что намного превысило прогнозируемое рынками изменение на 0,5% и стало сигналом устойчивости рынка жилья.

Как реакция, индекс DXY нашел поддержку на дневном минимуме 102,32 и восстановился до 102,50. Доходность американских облигаций также восстановилась, поскольку сильная экономическая активность может намекнуть на более агрессивное ужесточение политики Федеральной резервной системы (ФРС) в будущем. Двухлетняя ставка выросла с минимума 4,65% до 4,75%, а доходность пяти- и десятилетних облигаций выросла до 4,01% и 3,75%. Кроме того, на рынке облигаций может наблюдаться волатильность в среду, когда Джером Пауэлл выступит с речью на форуме Европейского центрального банка в Синтре, Португалия.

При этом иена может вырасти на перспективах интервенции Банка Японии, если японская валюта продолжит терять в цене против доллара США, поскольку пара приближается к отметке 145,00. Губернатор Уэда также выступит на форуме ЕЦБ,и инвесторы будут искать подсказки как для потенциальной интервенции по иене, так и для дальнейших шагов по монетарной политике.

USD/JPY: уровни для наблюдения

Согласно дневному графику, USD/JY сохраняет бычий настрой в краткосрочной перспективе, но коррекция не должна быть исключена, так как индикаторы; в частности, относительная сила (RSI) находится на территории перекупленности уже почти неделю. Более того, индикатор расхождения конвергенции скользящих средних (MACD) отмечает восходящие зеленые бары, а пара торгуется выше 20,100 и 200-дневной простой скользящей средней (SMA).

Уровни поддержки: 143.00,142.30, 142.00

Уровни сопротивления: 144.00, 144.50, 145.00

USD/JPY Дневной график

-638234801441266085.png)

- Положительные данные по заказам на товары длительного пользования и потребительскому доверию в США снижают привлекательность золота.

- Резкий рост продаж на первичном рынке жилья и растущая доходность казначейских облигаций усугубляют проблемы золота.

- Участники рынка будут внимательно следить за предстоящим выступлением председателя ФРС Пауэлла.

Цена на золото отступает после достижения дневного максимума $1930,66 на фоне благоприятных данных из США, которые свидетельствуют об устойчивости экономики, несмотря на повышение стоимости заимствований, установленное Федеральной резервной системой США (ФРС). Повышение доходности казначейских облигаций США является препятствием для желтого металла. Пара XAU/USD торгуется на уровне $1919, потери составляют 0,18%.

XAU/USD находится под давлением на фоне резкого роста доходности казначейских облигаций США

Пара XAU/USD остается под давлением на фоне позитивных настроений на рынке. Заказы на товары длительного пользования в США удивили участников рынка, увеличившись в мае на 1,7% м/м, что выше прогнозов снижения на -1% и на 0,5% выше апрельских данных, составивших 1,2%. Данные ослабили опасения относительно жесткой посадки в США, о чем свидетельствует снижение цен на золото, которое обычно рассматривается в качестве актива-убежища во время замедления роста мировой экономики.

В дополнительных данных, за исключением транспортных перевозок, заказы выросли на 0,6%, что выше прогнозов сокращения на -0,1% и превзошло апрельское падение на -0,6%.

Conference Board (CB) недавно сообщил, что уровень потребительского доверия в июне повысился до 109,7, побив прогнозы 104 и превысив майское значение 10,5. Комментарии Даны Петерсон, главного экономиста Conference Board, показали, что американцы настроены позитивно в отношении поиска работы, хотя ожидания доходов немного снизились; в то же время, потребители видят снижение инфляции в будущем.

Продажи на первичном рынке жилья в США выросли в мае до самого быстрого темпа более чем за год, что оказало поддержку доллару США (USD), который продолжил укрепляться по отношению к ценам на драгоценные металлы. Продажи подскочили на 12,2% за месяц против 3,5% в апреле и составили 763 тыс. домов в годовом исчислении с учетом сезонной корректировки, как показало Министерство торговли США.

Между тем, индекс долла ра США (DXY), который отслеживает стоимость бакса против корзины аналогов, падает на 0,20%, до 102,552; но доходность казначейских облигаций США растет. Доходность 10-летних казначейских облигаций США составляет 3,772%, увеличившись на 4,2 базисных пункта, что повышает реальную доходность в США с 1,54% до 1,592% с закрытия понедельника, что является встречным ветром для XAU/USD.

Учитывая этот фон, а также то, что председатель Федеральной резервной системы (ФРС) США Джером Пауэлл выступает на мероприятии Европейского центрального банка (ЕЦБ) в Синтре, цены на XAU/USD, вероятно, будут находиться в узком диапазоне, пока трейдеры анализируют комментарии Пауэлла. В последнее время председатель ФРС оставался нейтрально-ястребиным, хотя он неоднократно повторял, что речь идет еще о двух повышениях ставок, но инструмент CME FedWatch Tool показывает, что участники рынка не верят, что ФРС повысит ставки дальше диапазона 5,25%-5,50%.

Анализ цены XAU/USD: Технический прогноз

Пара XAU/USD остается нейтрально-медвежьей после того, как 7 июня произошел медвежий крест, при этом 20-дневная экспоненциальная скользящая средняя (EMA) опустилась ниже 50-дневной EMA. На момент написания статьи 20-дневная EMA закрывает расстояние до 100-дневной EMA, которая находится на отметке $1937,88 и выступает в качестве сильной динамической поддержки, а покупатели XAU не могут пробить этот уровень. Если XAU/USD продлит свои потери ниже $1900, следующим уровнем поддержки станет 200-дневная ЕМА на $1895,65. При пробое последнего уровня XAU/USD может опуститься к следующему минимуму колебаний - дневному минимуму 8 марта на $1809,48.

Золоту не хватает направленности после попытки переговора в России. Экономисты Commerzbank анализируют перспективы XAU/USD.

Вчерашняя быстрая коррекция цены на золото кажется оправданной

Что касается цены на золото, то ключевым вопросом является степень влияния внутренней напряженности в России или возможного свержения правительства на мировую денежно-кредитную политику. В этом контексте, предположительно, важную роль будет играть реакция цен на сырьевые товары, и будут ли потенциально значительные колебания цен рассматриваться скорее как экономический или инфляционный риск. Поскольку предсказать это в настоящее время практически невозможно, вчерашняя быстрая коррекция цены на золото кажется оправданной.

Более того, ожидания дальнейшего повышения ставок, прежде всего в США, вероятно, продолжат ослаблять настроения на рынке золота. Ситуация вряд ли улучшится в ближайшее время, так как во время конференции центральных банков, которая пройдет на этой неделе в португальском городе Синтра, руководители центральных банков (Пауэлл выступает завтра), вероятно, продолжат придерживаться более ястребиного тона.

Экономисты OCBC Bank ожидают, что по-прежнему "ястребиная" позиция ЕЦБ и несколько устойчивый рост еврозоны поддержат евро.

Поддержку оказывает дивергенция в политике ЕЦБ и ФРС

В целом, все еще устойчивый рост в ЕС, несколько "ястребиная" политика ЕЦБ (по сравнению с ФРС, которая может пойти на снижение ставки первой) и потенциально умеренный или мягкий профиль доллара США должны поддержать восстановление евро.

Риски сохраняются: (1) импульс роста ЕС; (2) любая эскалация ситуации в России и Украине - энергетические и инфляционные риски; (3) если рост доллара вернется с новой силой (глобальное бегтво от рисков или возобновление агрессивного ужесточения ФРС); (4) ЕЦБ неожиданно проявит "голубиный" наклон.

Ежемесячный индекс CPI, который должен выйти в среду, является одним из последних данных перед следующим решением РБА по процентной ставке. Экономисты Commerzbank анализируют, как эти данные могут повлиять на австралийский доллар.

РБА, скорее всего, снова возьмет паузу в начале июля

Поскольку РБА сейчас, похоже, приближается к пику текущего цикла процентных ставок, а предпочтительные для РБА квартальные данные по инфляции должны быть представлены в следующем месяце, центральный банк, вероятно, снова возьмет паузу в начале июля.

Однако если данные по инфляции продолжат указывать на рост инфляционного давления, то в августе вполне может последовать еще одно повышение ставки. В результате австралийский доллар, скорее всего, вырастет, если завтрашние данные окажутся неожиданными.

- Продажи на первичном рынке жилья в США выросли в мае гораздо сильнее, чем ожидалось.

- Индекс доллара США восстановился от дневных минимумов после этих данных.

Продажи новых односемейных домов выросли на 12,2% в мае до 763 000 в год с учетом сезонных колебаний, показали данные, опубликованные во вторник Бюро переписи населения США и Министерством жилищного строительства и городского развития.

Эти данные последовали за апрельским ростом на 3,5% (пересмотрено с +4,1%) и оказались намного выше рыночных ожиданий роста на 0,5%.

Медианная цена продажи за тот же период составила $416 300, снизившись на 7,6% по сравнению с $450 700 в мае 2022 года.

Реакция рынка

После выхода данных индекс долла ра США немного восстановился после дневных минимумов и на момент написания потерял 0,25%, достигнув отметки 102,50.

Экономисты ABN Amro изменили свой взгляд на ФРС, а также на доллар США.

Агрессивное снижение ставок в 2024 году

Теперь мы ожидаем, что рецессия начнется в 4 квартале, а снижение ставок произойдет в 1 квартале 2024 года. Мы ожидаем последнего повышения ставки на 25 б.п. на июльском заседании ФРС и никакого снижения ставок в этом году. Мы по-прежнему прогнозируем агрессивное снижение ставок в 2024 году. Теперь мы ожидаем 175 б.п. снижения ставок в 2024 году.

В результате изменения нашего взгляда на ФРС мы повысили наш прогноз по доллару США. Мы больше не ожидаем снижения ставок ФРС в этом году и уменьшаем общее количество снижений ставок в 2023-2024 годах. Это положительный фактор для доллара США. Наш взгляд примерно соответствует рыночному.

- Потребительские настроения в США усилились в июне.

- Индекс доллара США остается на отрицательной территории вблизи 102,50.

Настроения потребителей в США улучшились в июне: индекс потребительского доверия Conference Board вырос до 109,7 с 102,5 в мае (пересмотрено с 102,3).

Дальнейшие подробности публикации показали, что индекс текущей ситуации вырос до 155,3 с 148,9, а индекс потребительских ожиданий поднялся до 79,3 с 71,5.

Наконец, ожидания потребительской инфляции на один год в июне практически не изменились и составили 6%.

Реакция рынка

Индекс доллара США остается на отрицательной территории в районе 102,50 после выхода данных.

По мнению экономистов Morgan Stanley, Мексика готова оседлать волну аутсорсинга в ближнее зарубежье.

Дальнейшие перспективы для отечественных компаний в ближайшие пять лет

Если американское производство должно быть менее зависимым от Китая, мы считаем, что путь будет лежать через Мексику. Ожидается, что аутсорсинг в ближнее зарубежье будет длительной и устойчивой гонкой, которая может помочь создать новые экосистемы в существующих производственных центрах Мексики.

По мере роста ВВП и производства в Мексике должны расти и корпоративные прибыли, особенно в финансовом, промышленном и потребительском секторах. На самом деле, в периоды роста ВВП выше среднего мексиканские акции, как правило, превосходят по стоимости, прибыльности и операционным показателям.

Тенденция перехода к аутсорсингу в ближнее зарубежье уже привела к повышению курса мексиканских акций, и стратеги видят дальнейший рост для национальных компаний в ближайшие пять лет, поскольку вторая волна роста аутсорсинга в ближнее зарубежье набирает обороты.

Экономисты ABN Amro понизили свои прогнозы по EUR/USD по четырем причинам.

Спекулятивные позиции по евро чрезвычайно велики

Во-первых, мы больше не ожидаем снижения ставки ФРС в этом году и ожидаем меньшего количества общих снижений ставки в 2023-2024 годах. Это положительный фактор для доллара США.

Во-вторых, если ЕЦБ начнет снижать ставки уже в декабре, евро пострадает. В-третьих, агрессивное снижение ставок ЕЦБ в 2024 году окажет большее понижательное давление на евро, чем снижение ставок ФРС на доллар. Это связано с тем, что рынки уже ожидали значительного снижения ставок ФРС, но не ЕЦБ.

В-четвертых, спекулятивные позиции по евро чрезвычайно велики.

Наши новые прогнозы составляют 1,08 (конец 2023 года) и 1,05 (конец 2024 года).

- EUR/USD сохраняет оптимизм во вторник.

- Дальнейшее повышение может привести к повторному тестированию барьера 1.1000.

EUR/USD усиливает рост понедельника и во вторник поднимается к 3-дневным максимумам в диапазоне 1.0970/75.

Ценовые движения пары выглядят более уверенными на данный момент. Тем не менее, следующий уровень сопротивления находится на психологическом барьере 1.1000 перед июньским пиком 1.1012 (22 июня). Отсюда пара, как ожидается, начнет движение к вершине 2023 года чуть ниже 1.1100 (26 апреля).

Если рассматривать более долгосрочную перспективу, то позитивный взгляд остается неизменным, пока пара находится выше 200-дневной SMA, сегодня на уровне 1.0572.

Дневной график EUR/USD

- Цены на жилье в США продолжили расти в апреле.

- Индекс доллара США продолжает снижаться ниже отметки 102,50.

Цены на жилье в США в апреле выросли на 0,7% в месячном исчислении, показали ежемесячные данные, опубликованные Федеральным агентством жилищного финансирования США во вторник. Это значение последовало за ростом на 0,5%, зафиксированным в марте, и оказалось лучше ожиданий рынка в +0,3%.

Между тем, индекс цен на жилье S&P/Case-Shiller в апреле составил -1,7% в годовом исчислении по сравнению с -1,1% в марте.

Реакция рынка

Индекс доллара США продолжает торговаться на отрицательной территории ниже 102,50 после выхода данных.

- DXY усиливает недельное снижение и приближается к отметке 102,40.

- Следующей поддержкой станет область 102,00.

DXY сохраняет недельный медвежий настрой и отступает к диапазону 102,40/35 во вторник.

Индекс оказался под новым понижательным давлением после преодоления вершины 103,00 на прошлой неделе. На фоне этого у индекса еще есть возможность вернуться к июньским минимумам в районе 102.00, в то время как устойчивое пробитие этого уровня может привести к более глубокому снижению к апрельско-майским минимумам в районе 101.00. Отсюда индекс Dow достигнет минимума 2023 года в районе 100,80, зафиксированного 14 апреля.

Если смотреть на более широкую картину, то пока индекс находится ниже 200-дневной SMA на отметке 105,03, перспективы для него остаются негативными.

Дневной график DXY

Пара EUR/USD продолжает расти во вторник, преодолев порог 1.0950 в середине европейской сессии, так как улучшившееся настроение рынка подрывало спрос на доллар США в течение первой половины дня. Как пишет главный аналитик FXStreet Валерия Беднарик, "в то же время евро нашел поддержку в "ястребиных" комментариях президента Европейского центрального банка (ЕЦБ) Кристин Лагард.

Выступая на Форуме ЕЦБ по центральным банкам, Лагард повторила, что инфляция в еврозоне слишком высока и будет оставаться такой слишком долго, добавив, что политикам придется снизить ставки до "достаточно ограничительного" уровня и удерживать их на этом уровне "столько, сколько необходимо".

С другой стороны, улучшение настроений стало результатом уменьшения опасений по поводу глобального экономического спада. Кроме того, финансовые рынки постепенно переваривают идею о том, что в этом году крупнейшие экономики могут пойти на дополнительное повышение ставок, хотя и не настолько, чтобы спровоцировать резкую рецессию. Ранее в этот день агентство Fitch Ratings повысило прогноз валового внутреннего продукта (ВВП) Китая на 2023 год с 5,2% до 5,6% после подъема в первом квартале, что еще больше поддержало позитивные настроения.

Доллар США продолжил падение после выхода отчета по заказам на товары длительного пользования в США, а пара EUR/USD продолжила рост до области 1,0970. По данным Бюро переписи населения США, заказы в мае выросли на 1,7% за месяц, а основной показатель, заказы на капитальные товары необоронного назначения без авиационной техники, увеличился на 0,7%, превысив ожидания рынка.

Позже в этот день в США будут опубликованы июньский индекс потребительского доверия CB, который ожидается на уровне 103,9 против 102,3 в предыдущем месяце, майские продажи новых домов и июньский индекс производственной активности ФРС Ричмонда".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Пара EUR/USD снова пытается покорить порог 1.1000, хотя продавцы вокруг последнего сдерживают продвижение с середины апреля. Годовой пик был установлен на отметке 1.1091 в начале мая, за которым последовало снижение примерно на 450 пунктов до 1.0634, откуда пара возобновила рост.

Технические показатели на дневном графике склоняют риск в сторону повышения, так как технические индикаторы направлены строго на север. Индикатор Momentum находится на 2-месячном максимуме без признаков бычьего истощения, а индекс относительной силы (RSI) в настоящее время находится на уровне 59, отражая постоянный покупательский интерес. В то же время 20 простая скользящая средняя (SMA) поднимается выше плоской 100-дневной скользящей средней, обеспечивая динамическую поддержку на уровне 1,0810 и одновременно указывая на то, что быки контролируют ситуацию.

В ближайшей перспективе 4-часовой график благоприятствует продолжению восходящего движения. Технические индикаторы находятся на положительных уровнях, восстанавливаясь после перепроданности, зафиксированной на прошлой неделе. Кроме того, пара ускоряет рост выше всех своих скользящих средних, при этом плоская 20-дневная SMA обеспечивает динамическую поддержку в ценовой зоне 1,0925. Наконец, 100-дневная скользящая средняя поднимается выше плоской 200-дневной скользящей средней, обе значительно ниже текущего уровня, что намекает на усиление покупательского интереса.

Уровни поддержки: 1,0925 1,0870 1,0820

Уровни сопротивления: 1.0985 1.1040 1.1090"

- USD/CAD стремительно двинулся к отметке 1,3180, поскольку канадская инфляция замедлилась, как и ожидали инвесторы.

- Годовые темпы основной и базовой инфляции в Канаде замедлились до 3,4% и 3,7% соответственно.

- Слабые цены на нефть оказали сильное давление на канадский доллар.

Пара USD/CAD стремительно поднялась до отметки 1,3180, так как Статистическое управление Канады сообщило о снижении данных по индексу потребительских цен (CPI) (май), как и ожидали участники рынка. Месячный общий индекс потребительских цен составил 0,4%, в то время как аналитики ожидали 0,5%. В прошлом месяце общий CPI показал скорость 0,7%.

Годовая базовая инфляция замедлилась до 3,4%, как и ожидали участники рынка. Месячный базовый CPI , не учитывающий волатильные цены на нефть и продукты питания, также замедлился до 0,4% против ожиданий 0,5%. В годовом исчислении базовая инфляция снизилась до 3,7% против консенсус-прогноза 3,9% и предыдущего релиза 4,1%.

Инвесторы должны отметить, что данные по занятости в Канаде за май также оказались слабее ожиданий. Однако однократная слабость рынка труда и слабые данные по инфляции недостаточны для того, чтобы заставить Банк Канады (BoC) отказаться от ужесточения политики.

Между тем, цены на нефть резко упали, поскольку влияние политической нестабильности в России ослабевает. Цена на нефть потеряла весь свой прирост, вызванный столкновением Москвы и наемников, так как фундаментальные показатели рынка все еще слабы. Опасения по поводу глобальной рецессии не ослабли, поскольку борьба с упрямой инфляцией еще далека от завершения.

Стоит отметить, что Канада является ведущим экспортером нефти в США, и слабые цены на нефть оказывают влияние на канадский доллар.

Звездный рост, достигнутый фьючерсами на индекс S&P500 в начале европейского периода, сейчас ослаб, и ожидается, что индекс 500 акций откроется на незначительно позитивной ноте. Тема аппетита к риску значительно ослабла.

Индекс доллара США (DXY) установил свежий дневной минимум на отметке 102,45, поскольку инвесторы ожидают выступления председателя Федеральной резервной системы (ФРС) Джерома Пауэлла, чтобы получить рекомендации по процентным ставкам.

- Заказы на товары длительного пользования в США неожиданно выросли в мае.

- Индекс доллара США остается на отрицательной территории около 102,50.

Заказы на товары длительного пользования в США выросли на 1,7%, или на $4,9 млрд, в мае до $288,2 млрд, сообщило Бюро переписи населения США во вторник. Этот показатель последовал за увеличением на 1,2%, зафиксированным в апреле, и оказался лучше ожидаемого рынком снижения на 1%.

"Без учета транспорта новые заказы выросли на 0,6%", - говорится далее в публикации.- "Без учета оборонной промышленности новые заказы выросли на 3,0%. Транспортное оборудование, которое также росло три месяца подряд, возглавило рост, повысившись на $3,9 млрд, или 3,9%, до $102,6 млрд".

Реакция рынка

Индекс долла ра США остается в минусе, несмотря на хорошие данные, и на момент напиания потерял 0,25%, достигнув отметки 102,50.

- Годовая инфляция в Канаде снизилась с 4,4% в апреле до 3,4% в мае.

- USD/CAD растет после выхода экономических данных Канады и США, достигнув нового максимума выше 1,3160.

Годовая инфляция в Канаде, измеряемая индексом потребительских цен (CPI), снизилась до 3,4% в мае с 4,4% в апреле, сообщило во вторник Статистическое управление Канады. Данное показание совпало с ожиданиями рынка. В месячном исчислении CPI вырос на 0,4% в мае, по сравнению с прогнозом аналитиков в 0,5%.

Кроме того, базовый индекс потребительских цен Банка Канады, который исключает волатильные цены на продукты питания и энергоносители, снизился до 3,7% в годовом исчислении с 4,1% в апреле, что ниже рыночного консенсуса в 3,9%.

Реакция рынка

Канадский доллар ослаб после выхода отчета. USD/CAD вырос после выхода отчета, достигнув нового дневного максимума на уровне 1,3172.

Экономисты Scotiabank анализируют технический прогноз EUR/USD.

Широкая тенденция к росту остается нетронутой

Рост евро больше похож на отталкивание от минимума прошлой недели, но тот факт, что поддержка 40-дневной скользящей средней (1.0845) сдержала падение евро, является значимым и говорит о сохранении более широкой тенденции к росту, даже если осцилляторы несколько разнонаправлены.

Если внутридневные достижения смогут преодолеть незначительное сопротивление на уровне 1.0950, то рост может снова распространиться на область 1.10.

См. - EUR/USD: явно ястребиный подход ЕЦБ к политике контрастирует с ФРС и должен поддержать евро - Scotiabank

- USD/JPY почувствовала давление продаж в районе 144.00, однако, похоже, что рост предпочтителен.

- Настроения на рынке ухудшились, так как инвесторы начинают осторожничать в преддверии сезона отчетности второго квартала.

- Опрос Reuters показал, что чиновники Банка Японии могут вмешаться, если USD/JPY поднимется до 145.00.

Пара USD/JPY столкнулась с давлением продаж вблизи критического уровня сопротивления 144,00 в конце лондонской сессии. Актив незначительно снизился, однако тенденция к росту все еще сохраняется, так как индекс доллара США (DXY) пользуется хорошей поддержкой в районе 102,50 в преддверии выхода данных по заказам на товары длительного пользования в США.

Фьючерсы на индекс S&P500 потеряли большую часть прибыли, поскольку склонность к риску участников рынка резко снизилась. Настроения на рынке ухудшились, так как инвесторы стали осторожнее в преддверии сезона отчетности второго квартала. Инвестиционное сообщество не уверено в корпоративных прибылях, так как ожидается, что технологические акции представят слабые прогнозы из-за повышения процентных ставок Федеральной резервной системой (ФРС), а чистый процентный доход (ЧПД) банков может остаться под давлением из-за жестких условий кредитования.

Индекс доллара США (DXY) демонстрирует ненаправленную динамику в преддверии выхода данных по заказам на товары длительного пользования в США. Согласно предварительному отчету, экономические показатели сократились на 1,0% против роста на 1,1%. Заказы на товары длительного пользования без учета оборонной промышленности остаются на прежнем уровне против снижения на 0,7%. Доходность 10-летних казначейских облигаций США резко снизилась до 3,72%.

Между тем, японская иена в целом находится под давлением, поскольку Банк Японии (BoJ) продолжит ультра-доверительную политику. Сильное снижение курса японской иены усилило надежды на скрытую интервенцию Банка Японии. Опрос Reuters показал, что чиновники Банка Японии могут вмешаться, если USD/JPY поднимется до 145,00. Кроме того, министр финансов Японии Шуничи Судзуки заявил, что он "отреагирует должным образом, если движения валютного курса станут чрезмерными".

- EUR/JPY отыгрывает потери двух сессий подряд.

- Кросс поднимается к свежим максимумам 2023 года выше 157,00.

EUR/JPY возобновляет рост после двухдневной заминки и поднимается к новым максимумам 2023 года, превысив отметку 157.00 во вторник.

Учитывая текущее ценовое движение, дальнейший рост в ближайшей перспективе представляется вполне вероятным. При этом продолжение восходящего тренда должно встретить следующее препятствие на недельном максимуме 163,09 (22 августа 2008 года).

Однако сохраняющиеся условия перекупленности кросса указывают на то, что в краткосрочной перспективе не следует исключать более глубокого отката.

Пока что дальнейший рост выглядит предпочтительным, пока кросс торгуется выше 200-дневной SMA, сегодня на уровне 144,89.

Дневной график EUR/JPY

GBP/USD оторвалась от предыдущего максимума, но получила поддержку на падениях. Экономисты из Scotiabank анализируют технические перспективы пары.

Очевидна твердая поддержка при снижении до 1,2695

Фунт торгуется в расширенном диапазоне консолидации после того, как на прошлой неделе был протестирован и не был пробит уровень 1.2850. Однако на снижениях х до 1.2695 наблюдается твердая поддержка, и краткосрочные графики показывают, что рынки стабильно покупают фунт стерлингов на падениях ниже этой фигуры.

Последовательный спрос на незначительных снижениях ниже 1,27 является бычьим, по крайней мере, с краткосрочной точки зрения.

Сопротивление находится на уровне 1,2750/55, а затем ожидается возвращение к уровню 1,28+.

Экономисты Scotiabank анализируют технический прогноз USD/CAD.

Ограниченные возможности или потенциал для укрепления доллара США

Отскок пары от внутридневного минимума, достигнутого ранее в ходе торгов в Лондоне, придает краткосрочному ценовому движению слегка позитивный оттенок, но более широкий нисходящий тренд в USD/CAD сохраняется и остается глубоко укоренившимся на краткосрочных, среднесрочных и долгосрочных графиках. С технической точки зрения, возможности или потенциал для укрепления доллара США ограничены, а незначительный рост остается поводом для продажи, поскольку нисходящий тренд сохраняется.

Сопротивление находится на уровне 1,3175/80 и, более твердое, на уровне 1,3200/25.

Поддержка - 1.31 и 1.2980/90.

EUR/USD уверенно восстанавливает позиции, поскольку Лагард подчеркивает перспективы повышения ставок, сообщают экономисты Scotiabank.

Очевидно, что дверь остается намеренно открытой для продления цикла повышения ставок после июля

Президент ЕЦБ Лагард выступила ранее на форуме центрального банка и подтвердила "ястребиный" взгляд на ставки, отметив, что - при отсутствии каких-либо серьезных изменений - банк снова ужесточит ставки в июле и что вряд ли политики смогут "с полной уверенностью заявить, что пик ставок был достигнут" в ближайшее время. Очевидно, что дверь специально оставлена открытой для того, чтобы цикл повышения ставок продолжался и после июля.

Ястребиный подход ЕЦБ к политике - не приостанавливать и не "растягивать" повышение ставок - контрастирует с ФРС и должен поддержать евро в ближайшие недели.

Старший экономист UOB Group Элвин Лью анализирует последние данные по промышленному производству в Сингапуре.

Основные тезисы

Промышленное производство (ПП) Сингапура в мае снова сократилось больше прогноза, подтверждая слабые перспективы промышленного производства. В мае объем промышленного производства сократился на -3,9% м/м, 10,8% г/г, что хуже медианного прогноза Bloomberg +2,6% м/м, -7,3% г/г, но немного ближе к нашим прогнозам -1,0% м/м св, -11,1% г/г. Между тем, индекс ПП за апрель был пересмотрен в сторону повышения до -1,6% м/м, -6,5% г/г (против предварительного прогноза -1,9% м/м, -6,9% г/г). Это был восьмой месяц подряд снижения г/г, самое глубокое сокращение в текущем нисходящем цикле и худшая серия с 2015 года (11 месяцев снижения г/г).

Перспективы ПП - Хотя нас продолжает радовать ускоряющийся рост в компонентах транспортного машиностроения - аэрокосмической, морской и офшорной промышленности, последние майские данные ПП также подтверждают наши прогнозы по снижению производства из-за ухудшающегося цикла спада в электронике и ослабления внешнего спроса, который еще не нащупал дна в текущем цикле. Мы сохраняем наш прогноз по сокращению производства в Сингапуре в 2023 году на 5,4%. Мы по-прежнему ожидаем, что рост ВВП Сингапура за полный год составит 0,7% в 2023 году (нижняя граница диапазона официального прогноза роста), что отражает наш более осторожный внешний прогноз. Мы подтверждаем наше мнение, что существует значительный риск того, что Сингапур войдет в техническую рецессию в первом полугодии 2023 года, в основном из-за слабости обрабатывающей промышленности.

USD/CAD тестирует область минимумов 1,31 в преддверии отчета по канадскому CPI. Экономисты Scotiabank анализируют перспективы пары.

Тенденции остаются позитивными для CAD

Ожидается, что майские данные по CPI покажут рост на 0,4% (консенсус) за месяц (Scotia 0,5% м/м) при росте на 3,4% за год.

Хотя замедление темпов инфляции в годовом исчислении в определенной степени порадует политиков, ежемесячный прирост основных цен остается значительным, и, в частности, медленный прогресс в базовой инфляции.

Ожидается, что медианный показатель базовой инфляции в мае замедлится лишь до 4,0% с 4,2% в апреле, а более частотные показатели базовых цен недавно показали, что давление на базовую инфляцию, по сути, снова растет. Это детали, которые могут быть не сразу очевидны при публикации основных показателей, что может означать, что любая распродажа CAD на фоне охлаждения основных показателей будет недолгой и, вероятно, обратится вспять, если основные показатели останутся на высоком уровне.

Тенденции CAD выглядят позитивно на кроссах, и есть потенциал для дальнейшего, более широкого роста CAD в ближайшей перспективе.

Смотрите - Предварительный обзор CPI Канады: Прогнозы шести основных банков, ожидается резкое замедление инфляции в мае

Экономисты Société Générale анализируют техническую перспективу USD/CNH.

Пауза не исключена

Пара USD/CNH переживает неустанный рост после прорыва диапазона консолидации в прошлом месяце. Она достигла потенциального сопротивления 7,25/7,26, представляющего собой пик ноября 2022 года, который также является верхней границей крутого восходящего канала. Дневной MACD стал плоским; это не разворотный сигнал, но пауза не исключена.

20-DMA вблизи 7,16 должна стать потенциальной поддержкой. Только если пара не сможет защитить ее, может возникнуть риск краткосрочного нисходящего тренда.

Сегодняшние данные по инфляции в Канаде будут иметь ключевое значение для формирования ожиданий рынка в отношении июльского решения Банка Канады. Экономисты ING анализируют прогноз по CAD.

Инфляционные показатели в фокусе внимания

Консенсус-прогноз ожидает довольно существенного замедления общей инфляции с 4,4% до 3,4%, в то время как базовый показатель должен замедлиться до 4,0%. Мы по-прежнему склоняемся к мнению, что Банк Канады пойдет на очередное повышение ставки в июле, и, чтобы убедить его не делать этого, сегодня может потребоваться показатель инфляции ниже консенсус-прогноза.

В любом случае, учитывая, что ФРС все еще угрожает ужесточать политику дальше, трудно полностью исключить ужесточение политики Банка Канады, и CAD может еще не скоро потерять свою привлекательность для рынков, учитывая его высокий статус среди валют Б10 в сегменте торгов carry.

Мы по-прежнему нацелены на уровни ниже 1,30 в третьем квартале.

По мнению экономиста Ли Сью Энн и рыночного стратега Квек Сер Леанга из UOB Group, в ближайшей перспективе восходящий импульс по USD/CNH, вероятно, приведёт к прорыву 7.2500.

Ключевые тезисы

Прогноз на 24 часа: "Мы не ожидали сильного роста доллара США, в результате которого он взлетел до максимума 7.2460 (мы ожидали, что он будет торговаться в диапазоне). Несмотря на сильную перекупленность, рост доллара США пока не подает признаков разворота. Другими словами, доллар, скорее всего, будет расти дальше, хотя основное сопротивление на 7.2800 вряд ли окажется под угрозой (незначительное сопротивление находится на 7.2650). Чтобы сохранить импульс, USD должен оставаться выше 7.2280 (второстепенная поддержка находится на 7.2350)".

Прогноз на следующие 1-3 недели: "Вчера (26 июня, спот на 7.2120) мы отметили, что хотя импульс не сильно улучшился, доллар может расти дальше, хотя и медленнее. Мы добавили: "Следующий уровень, за которым нужно следить выше 7.2300, - это 7.2500". Мы не ожидали такого быстрого роста. Доллар вырос до 7.2460. Несмотря на рост, мы все еще не обнаружили явного усиления импульса. Тем не менее, USD может прорваться выше 7.2500, но пока неясно, появится ли в поле зрения 7.2800. С другой стороны, прорыв уровня 7.1980 ("сильный уровень поддержки" вчера был на 7.1700) будет означать, что USD не будет расти дальше".

После того, как слабые индексы PMI еврозоны оказали давление на евро в пятницу, единая валюта смогла лучше справиться с более сильным падением индекса делового климата ifo вчера. Экономисты Commerzbank обсуждают перспективы EUR/USD.

Для решений ЕЦБ по монетарной политике решающее значение имеет не экономика, а динамика инфляции

Для решений ЕЦБ по монетарной политике решающее значение имеет не экономика, а инфляция. В среду будут опубликованы первые оценки за июнь от стран еврозоны, а в пятницу - общий уровень инфляции в еврозоне.

Существуют опасения, что базовая инфляция будет оставаться устойчиво высокой. На этом фоне, с точки зрения рынка, вероятно, преждевременно делать ставку на скорую паузу в цикле повышения ставок ЕЦБ на данном этапе. По этой причине данные могут оказать поддержку евро на этой неделе.

Неделя началась довольно спокойно для большинства классов активов. Экономисты ING обсуждают перспективы доллара США.

Ключевые тезисы

Сегодня главным событием дня станут данные по потребительскому доверию от Conference Board, хотя в центре внимания также будут майские данные по заказам на товары длительного пользования и продажам новых домов, а также июньский индекс производственной активности ФРС Ричмонда. Консенсус-прогноз указывает на относительно твердый набор цифр, и мы не видим причин для серьезного несогласия.

Учитывая низкую вероятность "голубиного" поворота председателя ФРС Джерома Пауэлла в его завтрашней речи в Синтре, ускорение падения доллара не кажется очень вероятным.

Экономисты OCBC Bank ожидают, что пара USD/JPY останется устойчивой в ближайшей перспективе. Однако в среднесрочной перспективе иена будет восстанавливаться, поскольку Банк Японии на определенном этапе откажется от режима YCC, а ФРС приостановит или изменит свою политику.

Ключевые тезисы

Значительное преимущество доллара США для кэрри-трейда может поддерживать пару до тех пор, пока ожидания рынка в отношении ФРС не станут менее ястребиными или пока Банк Японии не изменит свою политику.

Недавний резкий рост USDJPY до 143 повышает риск того, что чиновники начнут начнут дуть против ветра. Такие действия только замедлят темпы роста USD/JPY, особенно если восходящий тренд сохранится. Разворот тренда потребует изменения динамики рынка (т.е. разворот доллара США или сужение дифференциала доходности и т.д.).

В перспективе мы ожидаем, что USD/JPY будет торговаться ниже на фоне умеренно-мягкого профиля доллара (так как ужесточение ФРС переходит в поздний цикл и доллар может упасть, когда наступит пауза или разворот) и ожиданий того, что Банк Японии перейдет к нормализации политики на фоне роста инфляционного давления в Японии.

Пара EUR/USD восстановила позиции и поднялась во вторник к 1.0950. Президент ЕЦБ Лагард повторила ястребиное послание на Форуме ЕЦБ по центральным банкам. Улучшение настроения в отношении рисков может помочь паре подняться выше, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Премьер-министр Китая Ли Цян заявил во вторник, что экономический рост во втором квартале, по прогнозам, будет сильнее, чем в первом. Выступая на пленарном заседании, посвященном открытию ежегодной встречи новых чемпионов Всемирного экономического форума, Ли отметил, что целевой показатель годового роста страны составляет 5%.

- Эти комментарии позволили потокам риска вернуться на рынки, и основные фондовые индексы в Азии зарегистрировали сильный рост. В свою очередь, доллар США пытался найти спрос, что позволило паре EUR/USD восстановить свои позиции.

- Между тем, президент ЕЦБ Лагард вновь заявила, что процентные ставки необходимо привести в достаточно ограничительное состояние и четко дать понять, что они будут оставаться на этих уровнях столько, сколько потребуется. "Маловероятно, что в ближайшем будущем центральный банк сможет с полной уверенностью заявить, что пик ставок достигнут", - добавила Лагард, что помогло евро сохранить силу.

- Во второй половине дня в американском календаре выйдут майские заказы на товары длительного пользования и индекс потребительского доверия от Conference Board за июнь. В преддверии выхода этих данных фьючерсы на фондовые индексы США растут от 0.2% до 0.4% за день. Если во второй половине дня настроение на рынке останется приподнятым, доллар США может остаться в минусе, и наоборот.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, сегодня пара набрала бычий импульс и продвинулась к отметке 1.0950.

«EUR/USD поднялась выше уровня 1.0920 (уровень Фибоначчи 23,6% коррекции последнего восходящего тренда) и закрыла последние две четырехчасовые свечи выше 20-периодной и 50-периодной простых скользящих средних (SMA). Более того, индикатор относительной силы (RSI) на том же графике поднялся выше 50, подтверждая бычий настрой в краткосрочной перспективе.

EUR/USD столкнется с первым препятствием на уровне 1.0940, где проходит нижняя граница пробитого восходящего регрессивного канала. Если пара вернется в канал, то отметка 1.0960 (статический уровень) станет промежуточным сопротивлением перед 1.1000 (психологический уровень).

С точки зрения снижения, сильная поддержка, похоже, сформировалась на уровне 1.0930/20 (20-периодная SMA, 50-периодная SMA, коррекция Фибоначчи 23,6%). Четырехчасовое закрытие ниже этого уровня может открыть дверь для нового снижения к 1.0870 (коррекция Фибоначчи 38,2%) и 1.0830 (100-периодная SMA, коррекция Фибоначчи 50%)».

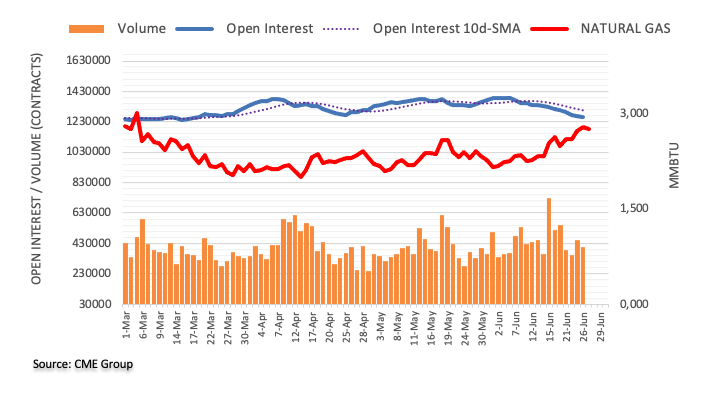

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на природный газ снова просел и теперь понизился примерно на 4,3 тыс. контрактов. В то же время торговые объемы последовали этому примеру и сократились примерно на 48,5 тыс. контрактов, возобновив нисходящий тренд.

Природный газ: следующей целью быков является $3,00

В понедельник цены на природный газ выросли четвертую сессию подряд. Такая динамика на фоне понижения показателей открытого интереса и объемов указывает на потенциал коррекции и отскока цены в самой ближайшей перспективе. Тем временем, ближайшим барьером для быков будет являться сильное сопротивление в районе мартовской вершины чуть выше отметки $3,00 за MMBtu.

Вчера турецкая лира в какой-то момент проскочила отметку 26.00. Экономисты Commerzbank обсуждают перспективы TRY.

С точки зрения международных торговых партнеров, политика, связанная с принудительной конвертацией валютной выручки экспортеров, была бы более интересной темой. Конечно, банки должны соблюдать строгие лимиты, и ослабление этих лимитов, скорее всего, будет означать, что они немедленно начнут использовать более крупные разрешенные длинные валютные позиции. Гипотеза о том, что этого не произойдет и что вместо этого чистый иностранный капитал перетечет в турецкие активы, из-за "феи уверенности" может быть проверена только в среднесрочной перспективе, да и то только в том случае, если будет похоже, что проводятся реальные, необратимые реформы.

Время покажет. Но односторонние полномочия президента Тайипа Эрдогана в этом отношении, его способность отменить эти новые инициативы в любой момент по своему усмотрению, в сочетании с его продемонстрированным отсутствием терпения к традиционной политике, стоят на пути "феи уверенности".

Между тем, лира пополняет инфляцию будущих месяцев с угрожающей скоростью.

Представитель Банка Англии Свати Дхингра заявила во вторник, что "зарплаты реагируют на инфляцию с запаздыванием".

"Внешний шок еще не полностью прошел", - добавила она.

Экономисты ING анализируют перспективы EUR/GBP.

Нет противодействия агрессивным ожиданиям

Сегодня утром кривая Sonia закладывала в цены пиковую ставку на уровне 6,15-6,20% к концу этого года и сохраняла возможность повышения ставки на 50 б.п. в августе (в цены заложено 44 б.п.).

Данные могут возражать против таких агрессивных действий в дальнейшем, но большинство чиновников Банка Англии вряд ли будут решительно выступать против рыночных ожиданий ужесточения.

У EUR/GBP нет большого пространства для снижения, но отскок к 0,88, скорее всего, будет происходить очень постепенно.

Глава ЕЦБ Лагард выступит на форуме в Синтре во вторник. Экономисты Société Générale анализируют перспективы EUR/USD.

Ключевые тезисы

Мы считаем, что настойчивость сегодня означает несомненное повышение ставок на 25 б.п. в июле и, возможно, в сентябре, а также отсутствие колебаний в нашем стремлении обеспечить возвращение инфляции к 2% в среднесрочной перспективе.

Эффективность более жесткой политики, когда реальные ставки отрицательны, а удельные затраты на рабочую силу растут в два раза быстрее целевого уровня инфляции, является спорной. С момента последнего визита Лагард в сад Фейтории да Кондесса и после периода повышения ставки на 400 б.п. базовая инфляция выросла с 3.7% до 5.3%. Если наши экономисты правы, данные за июнь, которые будут опубликованы в пятницу, покажут ускорение до 5.6%.

Пара EUR/USD упала на 0.7% во время выступления Лагард в прошлом году. 10-летний EUR IRS вырос на 8 базисных пунктов. Сегодняшнее повторение удержит EUR/USD ниже 1.09 и поможет 10-летним свопам отразить давление вокруг 200-DMA на 2.95%.

AUD является валютой, очень чувствительной к циклам глобального экономического роста, ужесточению политики ФРС, спросу на сырьевые товары и юаню, пишут экономисты OCBC Bank.

Конструктивный прогноз, но ФРС и юань могут сдерживать рост в ближайшее время

Ближайшая перспектива: Еще 1-2 повышения ставки ФРС, сохраняющаяся слабость юаня и опасения по поводу роста мировой экономики могут временно подорвать AUD.

Более широкая перспектива: Ожидается, что австралийский доллар будет торговаться с повышением, поскольку ФРС приближается к завершению цикла ужесточения, в экономике Китая возможен разворот на ожиданиях стимулирования экономики, а также возможно потепление связей между Австралией и Китаем (например, возобновление импорта древесины, угля из Австралии; ячмень, вино, мясо могут стать следующими, в то время как премьер-министр Австралии, вероятно, посетит Пекин). Туризм, образование и недвижимость в Австралии могут выиграть от дальнейшего потепления отношений между Китаем и Австралией, и это может стать положительным фактором для австралийского доллара.

Понижательные риски: 1/ масштабы колебаний курса CNH; 2/ укрепление доллара США или неожиданное продление цикла ужесточения ФРС; 3/ перспективы роста мировой экономики - если ее замедление усугубится; 4/ любое событие, связанное с риском для рынка, или неожиданный "голубиный" настрой со стороны РБА.

Президент Европейского центрального банка (ЕЦБ) Кристин Лагард выступает со вступительным словом на Форуме ЕЦБ по центральным банкам, который проходит во вторник в Синтре.

Ключевые цитаты

Мы должны гарантировать, что инфляционные ожидания останутся под контролем, пока идет процесс догоняющего роста заработной платы.

Мы еще не увидели полного воздействия совокупного повышения ставок, решения о котором мы принимали с июля прошлого года.

Если компаниям удастся вернуть 25% потерянной маржи прибыли, что предусмотрено нашими прогнозами, инфляция в 2025 году может быть значительно выше, чем в базовом сценарии - почти на 3%.

Маловероятно, что в ближайшем будущем центральный банк сможет с полной уверенностью заявить, что пик по ставкам достигнут.

Экономисты Commerzbank обсуждают перспективы CAD в преддверии данных по инфляции в Канаде.

Неопределенность в отношении развития инфляции высока

Неопределенность в отношении динамики инфляции высока, как показали недавние сюрпризы в публикациях данных - не только в Канаде. На этом фоне имеет смысл сохранять гибкость. Это означает, что публикации данных играют важную роль, поскольку они будут оказывать решающее влияние на будущие действия в сфере денежно-кредитной политики.

Если сегодняшние данные по инфляции преподнесут сюрприз в повышательную сторону, подобно апрельским данным, спекуляции о дальнейшем повышении ставки в июле, вероятно, усилятся. В настоящее время этот шаг еще не полностью заложен в цены. Это может оказать дополнительную поддержку CAD против USD, так как рынок немного более скептичен в отношении дальнейшего повышения ставки ФРС по сравнению с Банком Канады.

Президент Европейского центрального банка (ЕЦБ) Кристин Лагард выступает со вступительным словом на Форуме ЕЦБ по центральным банкам, который проходит во вторник в Синтре.

Ключевые цитаты

Инфляция в еврозоне слишком высока

Мы стремимся к достижению цели по инфляции, несмотря ни на что.

Лицам, ответственным за денежно-кредитную политику, необходимо решительно бороться с этой динамикой, чтобы она не привела к самореализующейся спирали.

Мы не можем колебаться и пока не можем объявить о победе.

Мы должны вывести ставки на "достаточно ограничительную" территорию, чтобы зафиксировать ужесточение нашей политики.

Вторая фаза инфляционного процесса сейчас начинает усиливаться.

Мы должны четко заявить, что будем оставаться на этих уровнях столько, сколько потребуется.

Влияние роста заработной платы на инфляцию в последнее время усилилось.

Вот что вам нужно знать во вторник, 27 июня:

В начале вторника наблюдается позитивный сдвиг в настроении инвесторов в отношении рисков, фьючерсы на фондовые индексы США торгуются на положительной территории после резкого снижения основных индексов Уолл-стрит в понедельник. Президент Европейского центрального банка (ЕЦБ) Кристин Лагард выступит со вступительной речью на открытии ежегодного Форума ЕЦБ по центральным банкам, а позднее сегодня несколько представителей ЕЦБ дадут комментарии по вопросам политики и инфляции. Экономическая повестка дня в США будет включать заказы на товары длительного пользования и продажи новых домов за май, а также индекс потребительского доверия CB за июнь.

В азиатские торговые часы премьер-министр Китая Ли Цян заявил, что Китай по-прежнему находится на пути к достижению целевого показателя годового экономического роста в размере около 5,0% в этом году. "Китай будет принимать более прагматичные меры для расширения внутреннего спроса и стимулирования жизнеспособности рынка", - добавил Ли. Индексы Shanghai Composite и Hang Seng выросли более чем на 1% во вторник. Отражая негативное влияние улучшения настроения в отношении рисков на динамику доллара США, индекс доллара США (DXY) снижается к отметке 102,50.

Пара EUR/USD в понедельник закрылась во флэте вблизи отметки 1.0900, но в начале вторника восстановилась. На момент написания пара росла в направлении 1.0950.

Получив поддержку со стороны возобновившейся слабости доллара, GBP/USD растет к 1.2750 в первой половине дня в Европе. Член MPC Банка Англии Сильвана Тенрейро представит на мероприятии ЕЦБ доклад под названием "Монетарная политика в условиях шока предложения: роль инфляционных ожиданий".

USD/CAD остается в минусе и торгуется на самом низком с сентября уровне ниже 1,3130. Статистическое управление Канады опубликует данные по индексу потребительских цен (CPI) за май в начале американской сессии.

AUD/USD набрал бычий импульс в азиатские торговые часы и поднялся выше 0,6700, чему способствовал оптимизм в отношении Китая.

USD/JPY продолжает двигаться в боковом направлении в районе 143,50, так как японская иена с трудом привлекает спрос в условиях позитивной рыночной конъюнктуры. Во вторник министр финансов Японии Шуничи Судзуки повторил, что "будет реагировать соответствующим образом, если движения валютных курсов станут чрезмерными".

В понедельник цена на золото завершила день практически без изменений, а скромный отскок показателей доходности казначейских облигаций США ограничил рост XAU/USD. Пара торгуется сегодня в небольшом внутридневном плюсе в районе отмктки $1 930.

Биткоин во вторник четвертый день подряд остается в консолидационном канале выше $30 000. После падения на 2% в понедельник Ethereum восстанавливается в направлении $1 900 в первой половине дня в Европе.

Продолжение восходящего импульса может побудить USD/JPY вернуться к области 144.00, комментируют экономисты UOB Group.

Ключевые тезисы

24-часовой прогноз: После того, как в прошлую пятницу доллар США взлетел до максимума на 143,91 и откатился, вчера мы отметили, что "условия сильной перекупленности в сочетании с предварительными признаками замедления импульса указывают на возможность дальнейшего отката доллара США". Мы добавили: "Однако любое снижение вряд ли приведет к прорыву ниже 142,75". В ходе торгов в Лондоне доллар США упал до минимума на 142,93, а затем восстановился. Похоже, что доллар перешел в фазу консолидации и сегодня, скорее всего, будет торговаться между 142,80 и 143,80.

Следующие 1-3 недели: В нашем прогнозе от 23 июня (спот на 143.10) говорилось, что доллар США, скорее всего, продолжит расти, и следующим значимым уровнем для быков будет 144.00. Наша точка зрения не изменилась. Однако краткосрочный импульс несколько ослаб, но только прорыв ниже 142.30 (нашего уровня "сильной поддержки") будет свидетельствовать о том, что укрепление доллара, начавшееся около 1,5 недель назад, подошло к концу.

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на нефть повысился порядка на 6,6 тыс. контрактов. Торговые объемы тем временем продолжили нисходящий тренд второй день подряд и на этот раз сократились примерно на 148 тыс. контрактов.

WTI: Ближайшее препятствие находится на уровне $72,00

Цены на WTI начали неделю в позитивном настроении, хотя быкам не удался убедительный прорыв отметки $70,00. Такая динамика, вкупе с повышением показателя открытого интереса, указывает на потенциал отскока цены в самой ближайшей перспективе. При этом следующим сопротивлением для быков является недавняя недельная вершина над отметкой $72,00.

Симпозиум ЕЦБ в Синтре стартует сегодня, со вступительной речью Лагард и выступлениями других членов ЕЦБ. Экономисты ING анализируют перспективы евро.

Ожидаются "ястребиные" комментарии в Синтре

Самое главное, что ЕЦБ, как оказалось, в первую очередь сосредоточился на проблемах инфляции, а не на обсуждении роста экономики. Синтра была сценой для важных разворотов в монетарной политики в прошлом, но в этом году послание может быть повторением ястребиного тона, который мы услышали по итогам последнего заседания: повышение ставки в июле необходимо, повышение ставки в сентябре обсуждается.

Президент ЦБ Кристин Лагард выступит сегодня утром, а затем мы услышим Панетту (голубь) и Шнабель (ястреб).

В конечном итоге, EUR/USD может торговаться недалеко от 1.0900 в конце саммита в Синтре.

По мнению экономистов UOB Group, пара NZD/USD рискует углубить откат, как только пробьет отметку 0,6100.

Ключевые тезисы

24-часовой прогноз: После того, как NZD отскочил от минимума на 0.6118 в прошлую пятницу, мы отметили вчера, что "восстановление в условиях перепроданности предполагает, что NZD вряд ли будет слабеть дальше". Мы ожидали, что NZD будет консолидироваться и торговаться в диапазоне 0.6130/0.6190. В соответствии с нашими ожиданиями, NZD консолидировался, хотя и в более узком диапазоне, чем ожидалось (0,6139/0,6177). Сегодня NZD может продолжить консолидацию, вероятно, между 0,6135 и 0,6180.

Следующие 1-3 недели: Вчера (26 июня, спот на 0.6150) мы отметили, что "нисходящий импульс немного усилился, но NZD должен совершить чистый прорыв ниже 0.6100, прежде чем станет вероятным устойчивое снижение". Мы добавили, что "вероятность прорыва NZD ниже 0,6100 пока невелика, но она сохранится, если NZD останется ниже 0,6210 (наш "сильный уровень сопротивления") в ближайшие несколько дней". Мы продолжаем придерживаться того же мнения.

Экономисты ANZ Bank ожидают, что AUD будет задавать настрой по отношению к киви на этой неделе в преддверии выхода ключевых данных по Австралии и решения РБА на следующей неделе.

Еще одна невыразительная сессия

Поскольку сегодня не запланировано выхода никаких местных или австралийских данных, скорее всего, это будет еще одна неинтересная сессия. Основное внимание будет уделено завтрашним данным по индексу потребительских цен в Австралии, которые станут ключевым фактором для решения РБА на следующей неделе, что, в свою очередь, важно для киви в рамках корреляции с оззи (и, несомненно, важно для NZD/AUD).

Следующие 7 дней, похоже, будут определяться и диктоваться динамикой AUD, учитывая другие данные по оззи, такие как розничные продажи, и учитывая, насколько скуден график данных по Новой Зеландии, а также то, что РБНЗ придерживается режима ожидания.

Экономисты ANZ Bank поделились своими прогнозами по паре USD/CNY.

Цикл повышения ставок ФРС завершится во второй половине этого года

Мы не считаем текущую слабость юаня структурной.

В дальнейшем, во второй половине этого года цикл повышения ставок ФРС завершится, и рынки начнут закладывать в цены снижение ставок, что ослабит поддержку для доллара США.

Текущая волна пессимизма в отношении роста экономики Китая ослабнет, и мы ожидаем возобновления портфельных потоков капитала. Это создаст предпосылки для восстановления юаня.

USD/CNY (прогноз на конец периода) - 2023 6,80; 2024 6,60; 2025 6,50

По мнению экономистов UOB Group, GBP/USD, похоже, перешла в фазу консолидации.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы подчеркнули, что "движение цены, вероятно, является частью фазы консолидации", и мы ожидали, что GBP будет торговаться в диапазоне между 1,2690 и 1,2760. После этого фунт торговался в диапазоне 1.2689/1.2748 и закрылся практически во флэте на отметке 1.2712 (-0.03%). Ценовые движения не дают новых подсказок, и мы по-прежнему ожидаем, что фунт будет торговаться в диапазоне, вероятно, между 1,2685 и 1,2750.

Следующие 1-3 недели: Наш прогноз от 22 июня (спот на 1.2770) предполагал, что недавнее укрепление фунта закончилось, и он, вероятно, будет торговаться между 1.2650 и 1.2850. Наше мнение не было ошибочным, поскольку последние несколько дней британский фунт вел себя относительно спокойно. Хотя основной настрой в паре несколько ослаб, нет никаких признаков того, что фунт готов к продолжительному снижению. Другими словами, пока мы продолжаем придерживаться прежней точки зрения.

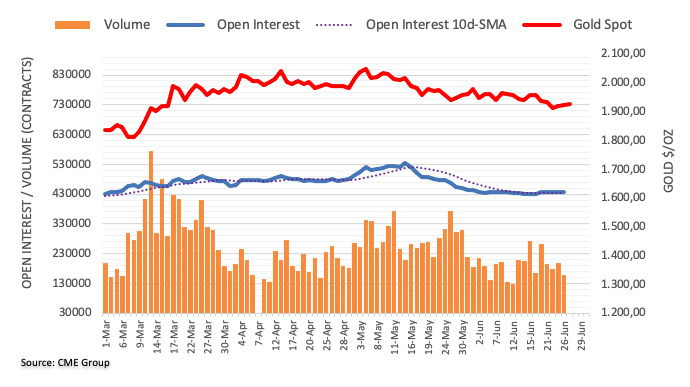

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на золото сохраниk неустойчивую динамику и повысился порядка на 1,2 тыс. контрактов. Торговые объемы тем временем возобновили нисходящий тренд и сократились примерно на 42 тыс. контрактов.

Золото столкнется с промежуточным препятствием выше $1940

Цены на золото в понедельник продолжили развивать недавний рост. Такая динамика, вкупе с повышением показателя открытого интереса, указывает на потенциал дальнейшего продолжения роста цены в самой ближайшей перспективе. Промежуточное препятствие для быков представлено в виде 100-дневной SMA на уровне $1943.

Экономисты UOB Group полагают, что EUR/USD все еще рискует продолжить снижение в ближайшей перспективе.

Ключевые тезисы

24-часовой обзор: После того, как в прошлую пятницу евро упал до 1.0841, а затем отскочил, вчера мы отметили, что "резкий отскок от минимума в условиях сильной перепроданности предполагает, что евро вряд ли будет слабеть дальше". Мы ожидали, что пара будет консолидироваться и торговаться в диапазоне 1.0870/1.0940. Наше мнение о том, что евро будет консолидироваться, не было ошибочным, хотя он торговался в гораздо более узком диапазоне, чем ожидалось (1,0886/1,0920). Диапазон шириной в 34 пункта является самым узким внутридневным диапазоном в этом году. Индикаторы моментума нейтральны, и сегодня евро может продолжить консолидацию, вероятно, между 1.0890 и 1.0940.

Следующие 1-3 недели: К нашему вчерашнему обновлению (26 июня, спот на 1.0900) нечего добавить. Как было отмечено, недавнее 2-недельное укрепление евро закончилось. Резкое падение с прошлой пятницы говорит о том, что евро, скорее всего, будет торговаться с понижательным уклоном вниз. Однако отметка 1.0840 является надежным уровнем поддержки, и пробить его будет непросто. Стоит отметить, что существует еще одна надежная поддержка в районе 1.0805. С другой стороны, прорыв выше 1.0970 (нашего уровня "сильного сопротивления") будет означать, что тенденция к снижению ослабла.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в евро

- 1.0810 300 млн

- 1.0835 367 млн

- 1.0875 592 млн

- 1.0900 717 млн

- 1.0915 919 млн

- 1.1000 612 млн

- USD/CHF: суммы в долларах США

- 0.9000 469 млн

- AUD/USD: суммы в AUD

- 0.6680-90 638 млн

- USD/CAD: суммы в долларах США

- 1.3250 460 млн

- EUR/GBP: суммы в евро

- 0.8600 316 млн

- 0.8650 401 млн

- 0.8700 313 млн

Премьер Госсовета КНР Ли Цян заявил во вторник, что Китай все еще находится на пути к достижению целевого показателя годового роста экономики в размере около 5,0% в этом году.

Дополнительные цитаты

Китай будет принимать более прагматичные меры для расширения внутреннего спроса и стимулирования жизнеспособности рынка.

Рост экономики Китая во II квартале будет более быстрым, чем в I квартале.

Представитель Европейского центрального банка (ЕЦБ) Мартин Казакс заявил во вторник, что он ожидает, что центральный банк может повысить процентные ставки и после июльского заседания, если инфляция останется слишком высокой.

Он добавил, что ожидания рынка в отношении снижения ставок в начале 2024 года ошибочны.

Дополнительные комментарии

Слабость экономики вряд ли поможет справиться с инфляцией.

Сохраняются сильные риски сохранения высокой инфляции.

Не думает, что в июле ЦБ будет чувствовать себя достаточно комфортно, чтобы сказать "мы закончили".

Реакция рынка

На этих ястребиных замечаниях Казакса EUR/USD удерживается вблизи 1.0925 после отскока, прибавив +0.20% внутри дня.

Выступая в понедельник, министр финансов Японии Шуничи Судзуки сказал, что он "будет реагировать соответствующим образом, если движения валютного курса станут чрезмерными".

Дополнительные цитаты

Валютные курсы должны двигаться стабильно, отражая фундаментальные показатели.

Последние движения валютных курсов являются резкими, односторонними.

Реакция рынка

Японская иена, похоже, нашла сегодня небольшую поддержку, пара USD/JPY держится на момент написания чуть ниже отметки 143,50, держась практически во внутридневном флэте.

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7,2098 по сравнению с предыдущим фиксингом 7,2056 и ожиданиями рынка 7,2194. Стоит отметить, что USD/CNY закрылся на отметке 7,2425 в предыдущий день. Таким образом, центральный банк Китая установил курс материкового юаня (CNY) на самом низком уровне с ноября 2022 года.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

"Банк Англии повысит стоимость заимствований на 50 базисных пунктов (б.п.) выше, чем предполагалось две недели назад, двумя шагами по +25 б.п., так как повышенную инфляцию оказалось сбить сложнее, чем ожидалось", - говорится в последнем опросе 52 экономистов, проведенном агентством Reuters.

Стоит отметить, что опрос от 14 июня предполагал, что политики Банка Англии остановятся на уровне 5,00% в следующем квартале.

"Снижение стоимости заимствований не ожидается до второго квартала следующего года", - добавили участники опроса.

Основные выводы

Рынки сейчас закладывают в цены конечную ставку на уровне 6,00%, и хотя это выше, чем медиана опроса, подавляющее большинство респондентов, 31 из 34, на дополнительный вопрос ответили, что больший риск для их прогноза конечной ставки заключается в том, что она достигнет пика выше, чем они ожидают в настоящее время.

Только один экономист в качестве базового прогноза назвал пик на 6,00%.

Более 95% участников данного опроса и опроса от 14 июня, 43 из 45, повысили свои прогнозы на 3 квартал.

Сорок из 52 участников опроса заявили, что Банк снизит темпы повышения ставки до 25 базисных пунктов 3 августа, но дали высокую медианную 40%-ную вероятность еще одного повышения ставки на 50 базисных пунктов.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.785 | 1.61 |

| Золото | 1923.08 | 0.01 |

| Палладий | 1307.5 | 1.57 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -82.73 | 32698.81 | -0.25 |

| Hang Seng | -95.84 | 18794.13 | -0.51 |

| KOSPI | 12.1 | 2582.2 | 0.47 |

| ASX 200 | -20.5 | 7078.7 | -0.29 |

| DAX | -16.88 | 15813.06 | -0.11 |

| CAC 40 | 20.93 | 7184.35 | 0.29 |

| Dow Jones | -12.72 | 33714.71 | -0.04 |

| S&P 500 | -19.51 | 4328.82 | -0.45 |

| NASDAQ Composite | -156.74 | 13335.78 | -1.16 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66732 | -0.05 |

| EURJPY | 156.446 | -0.1 |

| EURUSD | 1.0906 | 0.03 |

| GBPJPY | 182.333 | -0.22 |

| GBPUSD | 1.27106 | -0.09 |

| NZDUSD | 0.61618 | 0.28 |

| USDCAD | 1.31502 | -0.22 |

| USDCHF | 0.89517 | -0.09 |

| USDJPY | 143.458 | -0.12 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.