- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 22-11-2023

- Пара EUR/USD находится в районе уровня 1,0865, просев почти на 0,40%.

- Доллар США опирается на позитивные данные по числу обращений за пособиями по безработице, подтверждающие устойчивость рынка труда.

- С другой стороны, октябрьские показатели по товарам длительного пользования оказались слабее, чем ожидалось.

На сессии среды евро снизился по отношению к доллару США и просел в район отметки 1,0865. Падение было спровоцировано публикацией сильных данных по числу заявок на пособие по безработице, которые напомнили инвесторам, что Федеральная резервная система (ФРС) может воспринять это как угрозу для борьбы с инфляцией.

Еженедельные данные Министерства труда США показали, что число первичных заявок на пособие по безработице за неделю, завершившуюся 18 ноября, составило 209 000 - меньше ожидаемых 225 00 - и стало самым низким показателем за последние пять недель. Негативным моментом стали данные Бюро переписи населения США о том, что объем заказов на товары длительного пользования в США упал на 5,4% после роста на 4,6% в предыдущем месяце и оказался хуже ожидаемого сокращения на 3,1%.

Несмотря на негативные данные по заказам, доллар США уверенно торгуется против своих конкурентов, а индекс DXY вырос до 104,10, подорожав на 0,50%. Возможно, инвесторов испугали сильные данные по рынку труда, так как в среду в протоколе ноябрьского заседания Федерального комитета по открытым рынкам (FOMC) сообщалось, что чиновники не удовлетворены прогрессом, достигнутым в области инфляции. В соответствии с этим все данные, угрожающие работе ЦБ, могут возобновить рост ястребиных ожиданий в отношении ФРС.

Важные уровни по EUR/USD

Несмотря на то, что индекс относительной силы (RSI) демонстрирует отрицательный уклон, но при этом остается на положительной территории, свидетельствуя о том, что на горизонте наметился значительный медвежий импульс. Кроме того, снижающиеся зеленые бары индикатора MACD еще больше поддерживают эти настроения, сигнализируя о потенциальном медвежьем пересечении, поскольку "медведи" укрепляют свои позиции.

Более того, поскольку "медведи" последовательно укрепляют свои позиции, это может поставить под угрозу положение пары выше 20-, 100- и 200-дневных простых скользящих средних (SMA). Следующая поддержка находится в районе 1,0800 (200-дневная SMA) и 1,0790 (100-дневная SMA). В качестве сопротивления выступают уровни 1.0900, 1.09030 и 1.0960.

Дневной график EUR/USD

-638362663463096580.png)

Рост экономики США превзошел все ожидания и сохраняет устойчивую динамику в преддверии 2024 года. Экономисты ANZ Bank излагают свой базовый прогноз роста на следующий год.

Рост экономики США замедлится, в 2024 году ожидается мягкая посадка

Мы ожидаем, что в 2024 году экономика США совершит мягкую посадку по мере того, как темпы ее роста будут снижаться в ответ на агрессивное ужесточение политики Федеральной резервной системы, рост рынка труда замедлится и вклад фискальной политики ослабнет.

Мы прогнозируем, что в следующем году ВВП вырастет примерно на 1,1% по сравнению с ростом на 2,4% в 2023 году. Мы не исключаем, что на определенном этапе будет наблюдаться период умеренно отрицательного роста, но это соответствует "мягкой посадке".

Мы не ожидаем, что президентские выборы в следующем году окажут существенное влияние на темпы экономического роста или политические настройки. ФРС является независимым органом и будет продолжать определять политику по своему усмотрению. Мы ожидаем, что снижение ставок начнется в третьем квартале.

С 2020 года рост пары EUR/JPY составил около 40%. Экономисты ING анализируют перспективы пары.

Пара EUR/JPY демонстрирует умеренную положительную корреляцию с мировыми фондовыми рынками

Пара EUR/JPY имеет умеренную положительную корреляцию с мировыми фондовыми рынками. Если сформируется более традиционный бизнес-цикл, при котором акции будут снижаться в преддверии рецессии в США (обычно они снижаются за полгода до начала рецессии), а облигации будут расти, то пара EUR/JPY должна снизиться в соответствии с нашими прогнозами. Если же снижение ставок в США приведет к росту как облигаций, так и акций, то мы, вероятно, недооцениваем динамику EUR/JPY.

Что касается облигаций, то мы с интересом будем наблюдать за динамикой доходности в еврозоне. Текущие инвертированные кривые доходности в Европе делают слишком дорогим для японских инвесторов валютное хеджирование портфелей европейских облигаций. Бычий рост крутизны европейских кривых доходности приведет к росту коэффициентов валютного хеджирования и, в итоге, к росту пары EUR/JPY.

- США, Минэнерго: запасы нефти за нед. на 17 ноября +8,701 млн бар. против прогноза +0,9 млн и пред. +3,6 млн

- Запасы дистиллятов -1,018 млн против прогноза -761 тыс. и пред. -1,4 млн – сокращение 8-ю неделю подряд

- Запасы бензина +749 тыс. против прогноза -150 тыс. и пред. -1,5 млн

- Запасы в Кушинге +858 тыс. против пред. +1,9 млн

- Загрузка производственных мощностей НПЗ +0,9% против прогноза +0,9% и пред. +0,9%

- Производство 13,2 млн бар/д против пред. 13,2 млн – остается на новых циклических постковидных максимумах

Опубликованный накануне аналогичный отчет Института нефти API показал резкое увеличение запасов нефти на 9,05 млн баррелей против прогноза +1467 млн, так что сегодняшний результат уже не стал большой неожиданностью для трейдеров по черному золоту.

Нефть WTI в преддверии релиза торговалась в районе отметки $74, где и осталась после публикации данных.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

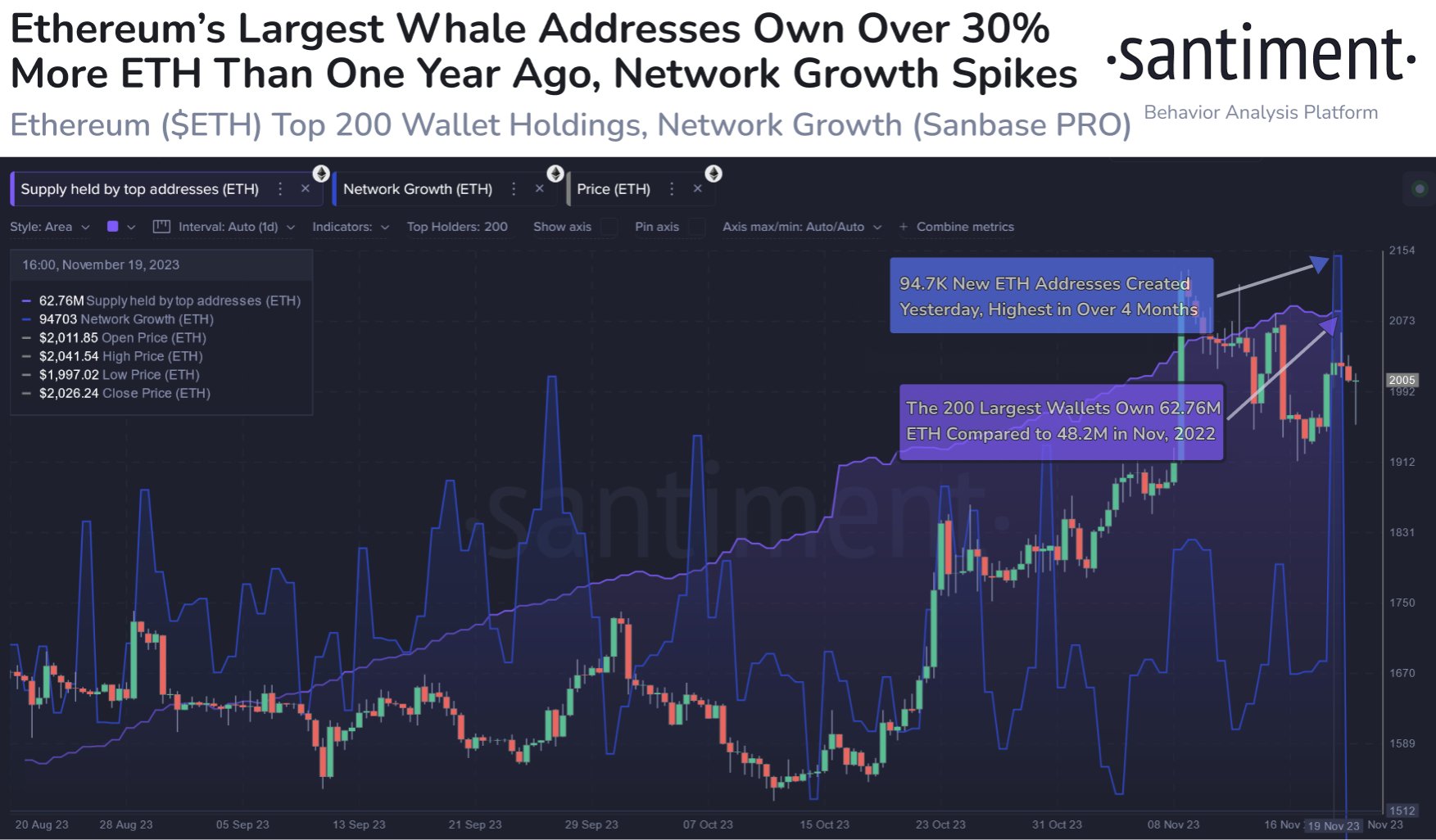

- 200 крупнейших кошельков в сети Ethereum хранят монеты на сумму 124,1 млрд долларов США.

- Предложение ETH на биржах за последние шесть месяцев сократилось почти на 20%, что поддерживает рост цены.

- Ethereum преодолел психологический барьер на уровне 2 000 и нацелился на уровень 2 200 долларов США, отмеченный в мае 2022 года.

В сети Ethereum отмечается значительный рост накоплений крупными инвесторами. В течение последнего года они постоянно пополняли свои запасы токенов ETH, а во вторник сеть зафиксировала максимальный всплеск числа новых кошельков.

Ethereum-кошельки аккумулируют ETH

По данным криптовалютного трекера Santiment, 200 крупнейших адресов пополнили свои кошельки на 62,76 млн токенов ETH. Стоимость токенов составляет порядка 124,1 млрд долларов, причем с ноября 2022 года эти кошельки увеличили свои запасы ETH на 30,3%.

Во вторник было создано 94 700 новых кошельков Ethereum, что является одним из самых высоких пиковых показателей с июля 2023 года.

Новые адреса ETH и активы китов

Предложение Ethereum на биржах достигло самого низкого уровня за последние полгода

По данным Santiment, предложение токенов ETH на биржах за последние полгода сократилось почти на 20% и достигло самого низкого уровня за последние полгода, что подтверждает "бычий" прогноз по альткоину. Давление продаж на альткоин последовательно снижается, давая цене пространство для роста.

%20[13.21.44,%2022%20Nov,%202023]-638362376964987637.png)

Предложение ETH на биржах

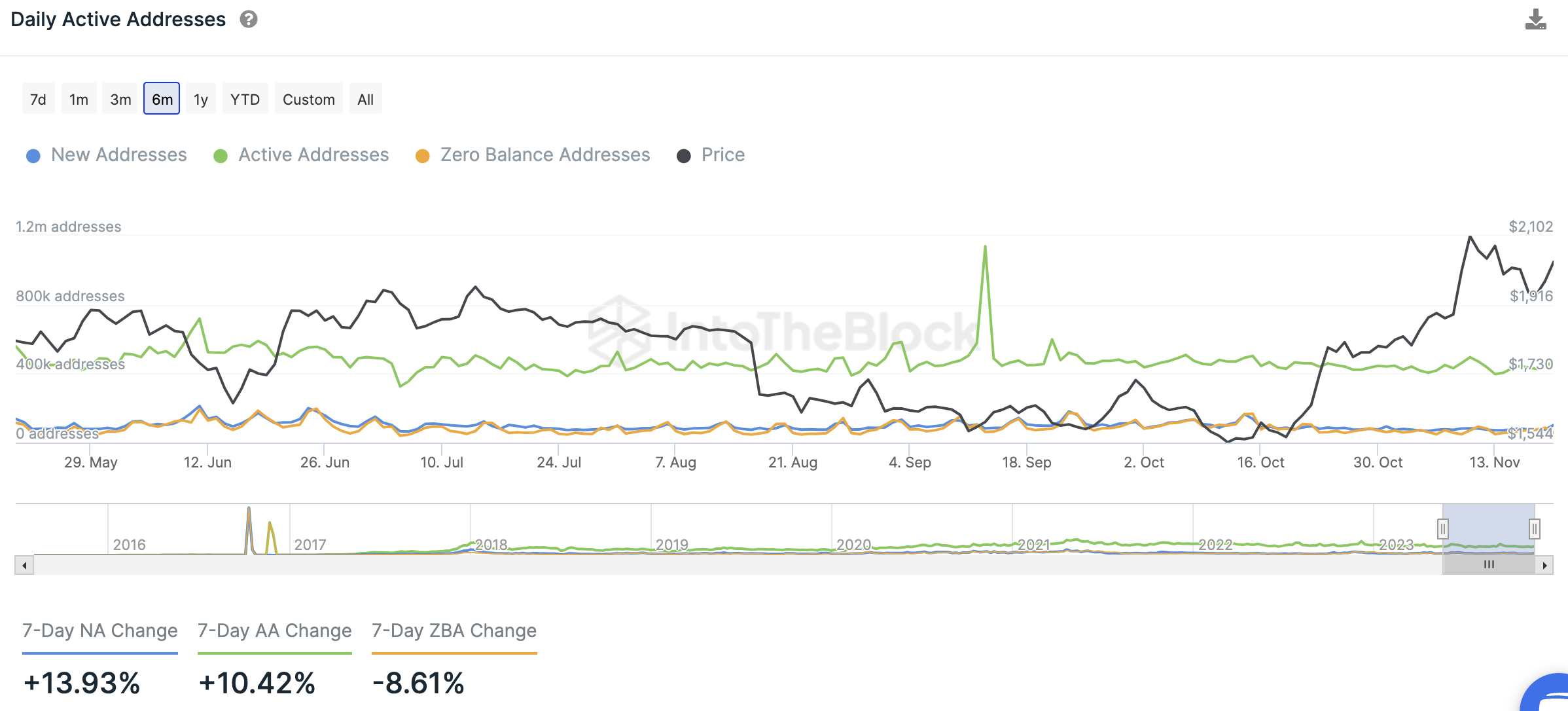

В то время как объем предложения снижается, наблюдается рост активности со стороны кошельков ETH. Приведенный ниже график от аналитической платформы IntoTheBlock указывает на рост числа активных и новых адресов в сети Ethereum за последнюю неделю. Эта ончейн-метрика позволяет определить спрос на Ethereum среди участников рынка и активность в сети ETH. Повышение активности и увеличение числа новых кошельков во время восходящего ценового тренда, как правило, считается "бычьим" фактором для актива.

Активные адреса и новые адреса, созданные в сети ETH

В начале вторника цена Ethereum преодолела психологический барьер 2000 долларов и может продолжить рост. Следующим значимым ценовым уровнем для Ethereum является отметка 2 200 долларов США, выше которой цена не поднималась с мая 2022 года.

После публикации последнего протокола заседания FOMC экономисты Rabobank не считают, что последние данные могут подтолкнуть ФРС к действиям.

Необходимость в дополнительном повышении ставки не кажется настоятельной

Протокол заседания FOMC от 31 октября - 1 ноября подтверждает зависимость Комитета от поступающих данных и намерение действовать осторожно.

Мы больше не должны придавать слишком большое значение оставшемуся повышению ставки, заложенному в сентябрьский точечный прогноз. Более того, недавнее снижение доходности было отчасти вызвано ухудшившимися экономическими и инфляционными данными, поэтому срочность дополнительного повышения ставки не кажется существенной.

Поскольку FOMC считает, что мягкая посадка уже не за горами, было бы глупо рисковать, повышая ставки больше, чем это необходимо. Если до декабрьского заседания мы увидим более сильные данные по экономике и инфляции, то долгосрочные ставки, скорее всего, восстановятся и заменят собой повышение ставки. Поэтому мы не ожидаем дальнейшего повышения ставок.

Мы ожидаем, что ФРС сохранит статус-кво до середины следующего года. К этому времени, как мы ожидаем, FOMC будет готов к снижению ставок, поскольку рост безработицы (отметим, что в этом году она незаметно выросла с 3,4% до 3,9%), скорее всего, сопровождаемый рецессией, даст Комитету уверенность в том, что инфляция находится на правильном пути.

Цена золота реагирует на геополитические риски. Стратеги ANZ Bank анализируют перспективы "желтого металла".

Закупки золота центральными банками выросли

Золото получает выгоду от попутных ветров в виде повышенного геополитического риска, ослабления доллара США и снижения доходности казначейских облигаций США. В ответ на это восстанавливаются инвестиционные потоки.

Объем закупок золота центральными банками высок и, вероятно, достигнет 1 050 т в 2023 году. Спрос на физическое золото также выглядит высоким: в октябре импорт золота в Индию вырос на 60% по сравнению с аналогичным периодом прошлого года.

Читайте также: Золото: пока еще рано говорить об устойчивом ралли XAU/USD выше отметки 2000 - TDS

2024 год должен стать решающим для индекса S&P 500. Экономисты Société Générale анализируют перспективы индекса на следующий год.

Индекс S&P 500 ожидается на уровне 4 750 к концу 2024 года

Индекс S&P 500 должен находиться на территории "покупок на падении", поскольку опережающие индикаторы доходности продолжают улучшаться. Тем не менее, к концу года путь для индекса будет далеко не гладким, поскольку мы ожидаем легкой рецессии в середине года, распродаж на кредитном рынке во втором квартале и продолжающегося количественного ужесточения.

S&P 500 должен обеспечить инвесторам положительную доходность в 2024 году, и мы сохраняем наш целевой прогноз на конец 2024 года на уровне 4 750 (неизм. по сравнению с прогнозом прошлого квартала).

- Первичные заявки на пособие по безработице в США за неделю, завершившуюся 18 ноября, сократились на 24 тыс.

- Число повторных заявок на пособие по безработице за неделю, завершившуюся 11 ноября, снизилось до 1,84 млн.

- Индекс доллара США вырос до 103,70 после выхода данных по заявкам на пособие по безработице и заказам на товары длительного пользования.

Первичные заявки на пособие по безработице составили 209 000 за неделю, завершившуюся 18 ноября, как свидетельствуют опубликованные в четверг данные Министерства труда США. Это самый низкий показатель за последние пять недель, и он оказался лучше рыночных ожиданий 225 000. Данные за предыдущую неделю были пересмотрены на повышение с 231 000 до 233 000.

Число повторных заявок на пособие по безработице за неделю, закончившуюся 11 ноября, сократилось на 22 000 и составило 1,84 млн. Это первое снижение показателя после роста в течение восьми недель подряд.

Реакция рынка

Наряду с заявками на пособие по безработице также были опубликованы данные по заказам на товары длительного пользования. Индекс доллара США незначительно вырос, достигнув уровней выше 103,70.

- Объем заказов на товары длительного пользования в США в октябре сократился сильнее, чем ожидалось.

- Индекс доллара США продолжает колебаться в узком диапазоне выше отметки 103,50.

Объем заказов на товары длительного пользования в США в октябре снизился на 5,4%, или на 16 млрд долл. до 279,4 млрд долл. Этот показатель последовал за ростом на 4,6%, зафиксированным в сентябре, и оказался хуже рыночных ожиданий, предполагавших спад на 3,1%.

"За исключением транспортного сектора, объем новых заказов практически не изменился", - говорится в пресс-релизе. "Без учета оборонной промышленности объем новых заказов снизился на 6,7%. Заказы на транспортное оборудование, сокращавшиеся по итогам трех из четырех последних месяцев, стали главным драйвером снижения на 16,0 млрд долларов, или на 14,8%, до 92,1 млрд долларов".

Реакция рынка

Индекс доллара США не продемонстрировал реакции на этот отчет и на момент написания вырос на 0,1% внутри дня, торгуясь в районе 103,70.

За последний месяц пара EUR/GBP умеренно выросла. Экономисты Danske Bank анализируют перспективы кросса.

Встречные ветры для британского фунта сохранятся

Мы ожидаем, что экономические показатели Великобритании будут относительно хуже, чем в еврозоне, а завершение цикла повышения ставок Банком Англии окажет давление на британский фунт.

В ближайшей перспективе, как мы ожидаем, пара будет торговаться до конца года в диапазоне на фоне незначительных расхождений в показателях экономического роста и монетарной политики.

Наша цель по паре EUR/GBP в 12-месячной перспективе составляет 0,89.

Управление по бюджетной ответственности (Office for Budget Responsibility, OBR) опубликовало обновленный "экономический и фискальный прогноз" развития экономики, основные тезисы из которого приведены ниже.

Ожидается, что к концу прогнозного периода основной долг составит 94% от ВВП.

По прогнозам OBR, отношение базового государственного долга к ВВП в 2023/24 году составит 91,6% (мартовский прогноз - 92,4%).

В 2024/25 гг. отношение базового государственного долга к ВВП составит 92,7% (мартовский прогноз 93,7%).

По прогнозам OBR, объем заимствований будет снижаться в этом и следующем году.

По прогнозам OBR, дефицит бюджета на 2023/24 год составит 4,5% от ВВП (мартовский прогноз - 5,1% от ВВП).

По прогнозам OBR, дефицит бюджета на 2024/25 гг. составит 3% от ВВП (мартовский прогноз - 3,2% от ВВП).

По прогнозам OBR, дефицит бюджета на 2025/26 гг. составит 2,2% от ВВП (мартовский прогноз - 2,8% от ВВП).

По прогнозам OBR, дефицит бюджета на 2027/28 гг. составит 1,6% от ВВП (мартовский прогноз - 1,7% от ВВП).

По прогнозам OBR, дефицит бюджета на 2028/29 гг. составит 1,1% от ВВП.

По прогнозам OBR, рост ВВП в 2023 году составит 0,6% (мартовский прогноз -0,2%).

По прогнозам OBR, рост ВВП в 2024 году составит 0,7% (мартовский прогноз - 1,8%).

По прогнозам OBR, рост ВВП в 2025 году составит 1,4 (мартовский прогноз - 2,5%).

По прогнозам OBR, рост ВВП в 2026 году составит 1,9% (мартовский прогноз - 2,1%).

По прогнозам OBR, рост ВВП в 2027 году составит 2% (мартовский прогноз 1,9%).

По прогнозам OBR, рост ВВП в 2028 году составит 1,7%.

Экономисты Commerzbank ожидают, что в следующем году пара EUR/CHF будет демонстрировать умеренный рост.

Возможности для укрепления франка к 2025 году

В следующем году мы ожидаем умеренного снижения курса франка по отношению к евро.

Евро должен выиграть от того, что ожидания рынка относительно снижения процентных ставок в еврозоне, скорее всего, окажутся преждевременными. В то же время инфляция в Швейцарии в следующем году, скорее всего, останется на низком уровне, что означает, что ШНБ должен позволить франку несколько снизиться в цене.

Однако к 2025 году мы отмечаем возможности для укрепления франка. Это объясняется тем, что инфляция в Швейцарии, скорее всего, останется низкой, в то время как в еврозоне она должна превышать целевой уровень ЕЦБ.

Министр финансов Великобритании Джереми Хант представил в среду осеннее заявление по бюджету, прокомментировав, что в нем рассмотрены такие аспекты, как сокращение размера долга, снижение налогов и оплата труда.

Дополнительные цитаты

Мы снизим налоги на бизнес.

По мнению Управления по бюджетной ответственности (Office for Budget Responsibility, OBR), совокупное воздействие этих мер приведет к снижению инфляции и росту ВВП.

По оценкам OBR, инфляция снизится до целевого уровня 2% в 2025 году.

Экономисты ING анализируют перспективы EUR/SEK на следующий год.

Риксбанк предпочтет экономическому росту борьбу с инфляцией

Мы ожидаем еще одного повышения ставки Риксбанком до конца года. Оно должно стать последним в этом цикле, но мы полагаем, что политики по-прежнему отдают предпочтение борьбе с инфляцией, а не проблемам экономического роста. Ортодоксальные и неортодоксальные попытки поддержать крону останутся частью сценария, и мы не можем исключить расширения программы валютного хеджирования в 2024 году.

Снижение ставки ФРС должно способствовать ротации в пользу таких валют, как SEK, и позволит кроне заработать на торгах carry и недооцененности.

Во второй половине 2024 года мы прогнозируем курс EUR/SEK в районе около 11,00.

Канадский доллар в этом месяце прогнулся перед долларом США. Экономисты MUFG Bank анализируют перспективы луни.

Возможности для дальнейшего снижения ставок Банка Канады будут заложены в цену следующего года

Несмотря на относительную устойчивость американской экономики, рынок ставок в США все еще закладывает в цену возможность дальнейшего снижения ставок Банком Канады примерно на 0,2 пункта к концу следующего года. Учитывая, что канадский рынок ставок в настоящее время оценивает вероятность снижения ставок примерно как -75 б.п., это оставляет возможность для дальнейшего снижения ставок Банком Канады в следующем году, что может оказывать давление на динамику канадского доллара в будущем.

В результате мы ожидаем, что USD/CAD продолжит торговаться в верхней части диапазона 1,30-1,40.

Вице-президент Европейского центрального банка (ЕЦБ) Луис де Гиндос заявил в среду, что "центральный банк не будет заранее предрешать дальнейшие шаги в отношении уровня ключевой процентной ставки".

Дополнительные цитаты

Не наблюдалось экстремальных движений спредов по облигациям.

Обсуждать снижение ставки преждевременно.

ЕЦБ зависит от поступающих данных, и его политическая коммуникация очень ясна.

Надежды рынков на "мягкую посадку" экономики могут быть несколько оптимистичными.

Реакция рынка

Пара EUR/USD не впечатлилась этими комментариями и на момент написания продолжает держаться в диапазоне около отметки 1,0900.

Золото превысило отметку $2000. Стратеги TD Securities анализируют перспективы желтого металла.

У ФРС есть возможности для смягчения денежно-кредитной политики

Ослабление макроэкономических данных и замедление инфляции заставили некоторых полагать, что у ФРС есть возможности для смягчения денежно-кредитной политики, и сейчас рынки закладывают в цены вероятность снижения ставки в марте примерно как 30%.

Этот рост, по-видимому, носит технический характер, и пока еще рано говорить об устойчивом ралли, которое позволило бы золоту удержаться выше отметки $2000.

Мы прогнозируем торговлю в диапазоне от $1 979 до $2 009.

Этой осенью норвежская валюта получила поддержку. Однако экономисты Danske Bank ожидают, что NOK снова ослабнет.

Укреплление NOK окажется временным

Мы сохраняем негативный прогноз по NOK.

В ближайшей перспективе мы не исключаем дальнейшего укрепления NOK, однако подчеркиваем, что считаем такое укрепление временным и по-прежнему предполагаем, что в ближайшие 6 месяцев пара EUR/NOK пробьет отметку 12,00.

Мы по-прежнему считаем, что NOK фундаментально недооценена, но не видим повода для разворота в ближайшие 12 месяцев, так как глобальные "встречные ветры" для валюты, похоже, вернутся.

Прогноз: 11,70 (1М), 11,90 (3М), 12,10 (6М), 12,10 (12М)

Пара USD/MXN колеблется в районе отметки 17,20. Экономисты Société Générale анализируют перспективы пары.

200-DMA вблизи 17,60 может ограничить краткосрочный рост

Пара USD/MXN демонстрирует устойчивое движение вниз, встретив жесткое сопротивление вблизи линии тренда, прочерченнойс ноября 2021 года на уровне 18,48/18,60. Повторная интеграция в пределы предыдущего основания означает, что восходящий импульс пропал.

Пара находится вблизи сентябрьского минимума 17,00, который может стать потенциальной поддержкой.

200-DMA вблизи 17,60 может ограничить краткосрочный рост.

Ниже 17,00 следующие цели расположены на уровне 16,60 и уровнях проекции 16,05/15,92.

В среду ЕЦБ в своей оценке финансовых условий в еврозоне, проводимой раз в два года, подчеркнул, что перспективы финансовой стабильности неустойчивы.

Дополнительные тезисы

История свидетельствует о том, что мягкая посадка затруднена, но не невозможна.

Слабая экономика повышает риски стабильности, связанные с повышением ставок.

Крайне важно достичь договоренности с ЕС по фискальным правилам.

Теневые банки имеют очень низкий запас ликвидности.

Доллар США начал отскок после сильной распродажи. Экономисты MUFG Bank анализируют перспективы доллара.

Является ли недавняя распродажа доллара чрезмерной?

Протокол заседания FOMC показал, что все участники FOMC были согласны с тем, что им следует "действовать осторожно", а политические решения на каждом заседании будут по-прежнему "основываться на совокупности поступающей информации".

Протокол заседания FOMC не изменил ожиданий рынка в отношении политики ФРС. Ценовые движения на валютном рынке, похоже, больше говорят о том, что доллар США стал перепроданным.

Недавнее движение доллара США вниз не было полностью подкреплено движением спредов доходности не в пользу США. Это одна из причин, по которой мы предостерегаем от более продолжительной распродажи доллара в ближайшей перспективе.

Позднее в этот день министр финансов Великобритании Хант выступит с осенним бюджетным заявлением. Технический прогноз на ближайшую перспективу остается "бычьим" для пары, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Позднее в ходе сессии министр финансов Великобритании Джереми Хант выступит с осенним бюджетным заявлением. Ожидается, что Хант объявит о значительном снижении налогов для предприятий с целью стимулирования экономического роста, повышении национального прожиточного минимума и увеличении доходов низкооплачиваемых работников примерно на 10%.

- Пока трудно оценить влияние этих мер на инфляцию и инфляционные ожидания, но последние комментарии официальных представителей Банка Англии (BoE) позволяют предположить, что они по-прежнему осторожно относятся к отказу от дополнительного ужесточения политики в будущем.

- Во второй половине дня на экономическом поле США выйдут данные по заказам на товары длительного пользования за октябрь и еженедельные первичные заявки на пособие по безработице.

- Если число первичных обращений за пособием по безработице продолжит расти, то доллару США (USD) будет трудно найти спрос. Инвесторы также будут внимательно следить за событиями на Уолл-стрит в преддверии праздника Дня благодарения. В случае, если после открытия торгов будет преобладать тяга к риску, доллар США может ослабнуть по отношению к конкурентам.

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Во вторник пара GBP/USD закрыла третий торговый день подряд на положительной территории и достигла самого высокого уровня с начала сентября - 1,2560.

Несмотря на недавний откат, индикатор относительной силы (RSI) на 4-часовом графике уверенно держится выше отметки 50, что говорит о том, что продавцы по-прежнему не решаются делать ставку на устойчивое снижение.

1.2500 (20-периодная простая скользящая средняя (SMA), психологический уровень) выступает в качестве первой поддержки перед 1.2470 (38,2% коррекции Фибоначчи нисходящего тренда с июля по октябрь) и 1.2420 (50-периодная SMA). 1.2550 (статический уровень) может выступить в качестве промежуточного сопротивления перед 1.2600 (50% коррекции по Фибоначчи) и 1.2670 (статический уровень августа)".

Цены на золото достигли $2000. Экономисты UBS анализируют перспективы желтого металла.

Ключевые тезисы

Золото является потенциально эффективным инструментом хеджирования от обострения геополитических конфликтов.

Несмотря на то, что неопределенность в отношении процентных ставок в ближайшей перспективе может привести к колебаниям курса золота, быки могут рассмотреть возможность покупки этого металла с помощью опционов (покупка ниже $1900).

Мы считаем, что инвесторам, имеющим длинные позиции по золоту, следует придерживать их в ожидании восстановления в ближайшие 6-12 месяцев.

В преддверии праздника Дня благодарения доллар США сохраняет устойчивость по отношению к своим конкурентам. Экономисты ING анализируют перспективы доллара.

Объемы торгов снизятся в четверг, когда в США отмечается День благодарения

Ожидается, что объемы торгов снизятся в четверг, когда в США отмечается День благодарения, однако этот праздник означает, что мы увидим первичные заявки на пособие по безработице в США раньше, чем обычно. Ожидается, что число заявок на пособие по безработице вырастет, что свидетельствует об увеличении рабочей силы на рынке труда.

Что касается общей картины, то мы склонны полагать, что пока еще рановато ожидать дальнейшего развития "медвежьего" тренда по доллару. Для этого потребуются существенно более слабые данные по США или официальный отказ ФРС от дальнейшего повышения ставки.

- Пара USD/CHF завершает полосу неудач на фоне вероятности дальнейшего ужесточения политики ФРС.

- Девятидневная EMA выступает в качестве ключевого барьера, за которым следует психологический уровень 0,8900.

- Прорыв ниже уровня 0,8850 может подтолкнуть пару к трехмесячным минимумам.

Пара USD/CHF прервала трехдневную полосу неудач, поднявшись к отметке 0,8860 в ходе европейской сессии в среду. Девятидневная экспоненциальная скользящая средняя (EMA) на уровне 0,8892 выступает в качестве сопротивления, совпадающего с психологической областью на уровне 0,8900.

Прорыв выше этого уровня может открыть для пары USD/CHF двери для тестирования следующего барьера в районе 23,6% коррекции Фибоначчи на уровне 0,8913, а затем и ключевого уровня 0,8950.

Протокол заседания Федерального комитета по открытым рынкам (FOMC) во вторник позволил предположить, что может потребоваться дополнительное ужесточение денежно-кредитной политики, если новые данные не достигнут целевого уровня инфляции, установленного Федеральной резервной системой (ФРС), что может быть причиной укрепления пары USD/CHF. До тех пор пока не будет очевидного и последовательного прогресса в достижении целевого уровня инфляции, Совет директоров решил придерживаться своей жесткой позиции.

Однако технические индикаторы по паре USD/CHF поддерживают текущую нисходящую тенденцию. 14-дневный индекс относительной силы (RSI) ниже 50 указывает на "медвежьи" настроения, свидетельствующие о том, что пара теряет импульс.

Кроме того, линия схождения скользящих средних (MACD) находится ниже центральной линии, а дивергенция - ниже сигнальной линии, что указывает на то, что пара USD/CHF может повторно протестировать основную поддержку на уровне 0,8850. Если произойдет прорыв ниже этого уровня, то пара может направиться в район психологического уровня 0,8800, приближаясь к трехмесячному минимуму 0,8795.

USD/CHF: дневной график

Пара EUR/USD развернулась после подъема к новым многомесячным максимумам выше 1.0950. В США выйдут данные по заказам на товары длительного пользования и заявкам на пособие по безработице, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Протокол заседания ФРС от 31 октября/1 ноября позволил доллару США (USD) закрепиться в конце вторника после "медвежьего" начала недели. Согласно опубликованным данным, чиновники отметили, что дальнейшее ужесточение политики будет целесообразным, если прогресс в достижении цели по инфляции окажется недостаточным.

- В то же время глава ЕЦБ Кристин Лагард заявила, что, по ее мнению, в ближайшие месяцы инфляция вновь немного вырастет, и добавила, что сейчас не время праздновать победу. Эти комментарии помогли паре EUR/USD ограничить потери.

- Позже в течение дня в американской экономике будут опубликованы октябрьские заказы на товары длительного пользования, а Министерство труда опубликует еженедельные данные по первичным заявкам на пособие по безработице. Прогнозируется, что объем заказов на товары длительного пользования сократится на 3.1%, а число первичных обращений за пособием по безработице за неделю, завершившуюся 18 ноября, снизится до 225000 с 231000.

- Значительное снижение числа заявок на пособие по безработице может оказать поддержку доллару США и повлиять на курс EUR/USD в начале американской сессии.

- В четверг рынки США останутся закрытыми в связи с празднованием Дня благодарения, и торговая активность на американской сессии может стать сдержанной.

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"После того как во вторник пара EUR/USD поднялась до самого высокого с начала августа уровня выше 1.0950, она развернулась в южном направлении и завершила день на отрицательной территории.

Пара EUR/USD вернулась в пределы восходящего регрессивного канала, а индикатор относительной силы (RSI) на 4-часовом графике опустился чуть ниже отметки 50, что говорит о возможности продолжения нисходящей коррекции в ближайшей перспективе.

1,0850 (50% коррекция Фибоначчи нисходящего тренда с июля по октябрь) выступает в качестве ключевой поддержки для EUR/USD перед 1,0825 (50-периодная простая скользящая средняя (SMA), средняя точка восходящего канала) и 1,0800 (психологический уровень, статический уровень).

Первое сопротивление расположено на уровне 1.0900 (верхняя граница восходящего канала, психологический уровень) перед 1.0950 ( 61,8% коррекции) и 1.1000 (психологический уровень, статический уровень)".

- В среду USD/CAD привлекает новых покупателей и получает поддержку от комбинации факторов.

- Более низкий индекс потребительских цен Канады подрывает позиции луни и выступает в качестве попутного ветра на фоне умеренного укрепления доллара.

- Однако смешанная техническая ситуация заставляет проявлять осторожность, прежде чем определять направление движения на ближайшую перспективу.

В среду пара USD/CAD вновь обретает положительную динамику и удерживается выше круглой отметки 1,3700 на протяжении первой половины европейской сессии.

Канадский доллар (CAD) ослаблен более слабыми данными по потребительской инфляции, опубликованными во вторник, которые, похоже, развеяли надежды на дальнейшее повышение ставки Банком Канады (BoC). С другой стороны, доллар США (USD), опираясь на "ястребиный" протокол заседания FOMC, который был опубликован накануне, восстанавливается с самого низкого уровня с 31 августа и выступает в качестве попутного ветра для пары USD/CAD. В то же время сдержанная динамика цен на сырую нефть не дает существенного импульса для привязанного к сырьевым товарам луни.

С технической точки зрения пара пока демонстрирует устойчивость ниже уровня 38,2% коррекции Фибоначчи ралли сентября-ноября и находит некоторую поддержку вблизи линии восходящего тренда двухмесячной давности. Последняя находится вблизи 50-дневной простой скользящей средней (SMA) в районе 1,3670-1,3665, которая теперь должна стать ключевой поворотной точкой и определить ближайшую траекторию движения пары USD/CAD.

Поскольку осцилляторы на дневном графике начинают набирать негативную динамику, убедительный прорыв ниже 50-дневной SMA будет рассматриваться как новый триггер для медвежьих трейдеров и откроет путь для значительного снижения. В этом случае пара USD/CAD может еще больше ослабнуть ниже уровня 50% Фибо в районе 1,3640-1,3635 и ускорить падение к отметке 1,3600 на пути к зоне 1,3580-1,3575, или уровню 61,8% Фибо.

С другой стороны, любое последующее движение вверх, скорее всего, натолкнется на сопротивление вблизи недельного максимума в районе 1,3750, а затем на область 1,3775, или уровень 23,6% Фибо. Некоторое количество последующих покупок сведет на нет все ближайшие негативные тенденции и позволит паре USD/CAD отвоевать отметку 1,3800. В дальнейшем импульс может распространиться на зону предложения 1,3835-1,3840 и пик с начала года вблизи уровня 1,3900.

Дневной график USD/CAD

Технические уровни для наблюдения

Экономисты ING анализируют перспективы GBP в преддверии публикации осенней отчетности Великобритании.

Ключевые тезисы

Сегодня канцлер Джереми Хант также намерен добиться снижения налогов. Это будет такое снижение, которое не нарушит планов по стабилизации долговой траектории Великобритании в пятилетней перспективе.

Мы считаем, что смягчение фискальной политики будет приветствоваться стерлингом на данном этапе, и по-прежнему выступаем за то, чтобы пара EUR/GBP вновь торговалась ниже 0.8700.

- Пара GBP/USD прервала трехдневную серию побед на фоне роста доллара США.

- ФРС еще больше ужесточит политику, если целевой уровень инфляции не будет достигнут.

- Глава Банка Англии Бейли опроверг слухи о том, что Банк Англии может начать смягчать свою политику к июню 2024 года.

Пара GBP/USD прервала трехдневную серию побед после падения с 11-недельного максимума 1.2559 из-за роста курса доллара США (USD). В среду в ходе европейской сессии пара GBP/USD торгуется ниже около отметки 1,2520.

Ястребиные комментарии официальных лиц Банка Англии (BoE), прозвучавшие во вторник, помогли фунту стерлингов (GBP) и послужили попутным ветром для пары GBP/USD. Более того, Эндрю Бейли, управляющий Банка Англии (BoE), во вторник на слушаниях в Комитете по казначейству предупредил инвесторов о том, что они недооценивают продолжительность инфляции в Великобритании и придают слишком большое значение последним данным.

Управляющий Бейли также преуменьшил слухи о том, что Банк Англии начнет смягчение политики к июню 2024 года, и подчеркнул, что центральный банк будет поддерживать высокие процентные ставки в течение длительного времени.

В преддверии оглашения осеннего бюджета Великобритании премьер-министр страны Риши Сунак заявил, что правительство намерено снизить налоги в ответ на снижение инфляции. Ожидается, что канцлер казначейства Джереми Хант объявит о политике, направленной на ускорение экономического роста, одной из главных целей которой является предложение по увеличению инвестиций в бизнес.

Протокол заседания Федерального комитета по открытым рынкам (FOMC) во вторник был выдержан в умеренно "ястребиных" тонах, что оказало поддержку доллару США (USD). Члены Комитета обсудили возможность дальнейшего ужесточения денежно-кредитной политики, если свежие данные не будут соответствовать цели Федеральной резервной системы (ФРС) по инфляции. Совет принял решение сохранять жесткую политику до тех пор, пока не будет достигнут явный и устойчивый прогресс в достижении поставленной Комитетом цели по инфляции.

В среду инвесторы, вероятно, будут ожидать выхода ключевых данных из США, включая еженедельные заявки на пособие по безработице и опрос о настроениях потребителей в Мичигане. Кроме того, на четверг запланирована публикация предварительного индекса менеджеров по закупкам (PMI) от S&P Global/CIPS в Великобритании (UK).

Решится ли Риксбанк на повышение процентных ставок в четверг? Экономисты Commerzbank анализируют перспективы SEK в преддверии заседания центрального банка.

Отсутствие сигналов о дальнейшем повышении ставок окажет незначительное влияние на крону

Риксбанк должен повысить процентные ставки еще раз. Это стало бы сюрпризом для рынка и оказало бы дополнительную поддержку кроне. Однако я могу также представить, что он оставит все без изменений и сохранит в своем курсе небольшую вероятность повышения ставки в начале следующего года. Это означало бы просто немного отложить пик ставки на случай, если инфляция будет снижаться медленнее, чем ожидается.

Если же правительство оставит ставки без изменений, не сигнализируя о возможности дальнейшего повышения ставки, то это не станет большим сюрпризом для рынка и, следовательно, не окажет существенного влияния на курс кроны.

Глава Резервного банка Австралии (РБА) Мишель Буллок рассказала о последнем решении по денежно-кредитной политике на ежегодном ужине ABE в Сиднее в среду.

Ключевые цитаты

Наша инфляционная проблема становится все более внутренней, обусловленной спросом.

Более существенное" ужесточение денежно-кредитной политики является правильным ответом на инфляцию, обусловленную спросом.

Инфляция в цепочке поставок ослабевает, и ей предстоит еще немного поработать.

Однако австралийская инфляция имеет широкую направленность, а ее среднее значение остается слишком высоким.

Цены сильно растут на большинство товаров и услуг, которые мы все потребляем.

Стоимость услуг сильно растет, поскольку спрос опережает предложение.

Общение РБА с фирмами показывает, что давление на внутренние издержки сохраняется.

По данным, полученным в результате общения с фирмами, загрузка производственных мощностей очень высока, рынок труда напряжен.

Потребуется время, чтобы инфляция, обусловленная спросом, вернулась к целевому уровню 2-3%.

Отмечается стремление охладить спрос при сохранении роста занятости.

Реакция рынка

Пара AUD/USD немного реагирует на"ястребиные" комментарии главы РБА и в настоящее время снижается на 0,37% в течение дня до 0,6530.

Фунт стерлингов стал одним из наиболее успешных валют вторника. Сегодня канцлер Великобритании Джереми Хант представит "Осеннее заявление". Экономисты Danske Bank анализируют, как фунт может отреагировать на это.

Канцлер будет опасаться включать в заявление все, что не просигнализирует о поддерживаемости долга

Высказывались предположения о том, будет ли объявлено о снижении налогов наряду с другими изменениями в подоходном налоге, налоге на наследство и/или национальном страховании.

Представленные меры должны помочь Консервативной партии, демонстрирующей низкие результаты в опросах в преддверии выборов. Согласно последнему опросу Politico, проведенному 17 ноября, консерваторы составляют 27% голосов, в то время как лейбористы вырвались вперед с 45%. Однако, учитывая, что скандал с "мини-бюджетом" еще свеж в памяти, канцлер будет опасаться включать в бюджет то, что не обеспечит поддерживаемость долга на прогнозном горизонте.

В целом, мы не ожидаем, что это событие будет иметь большое значение для рынка и, соответственно, для британского фунта.

Вот что необходимо знать в среду, 22 ноября:

После резкого падения в понедельник индекс доллара США (USD) во вторник смог продемонстрировать небольшой дневной прирост. В начале среды доллар США сохраняет устойчивость по отношению к своим конкурентам. В преддверии праздника Дня благодарения в США будут опубликованы данные по заказам на товары длительного пользования за октябрь, а также еженедельные первичные заявки на пособие по безработице от Министерства труда США. Позже на американской сессии Европейская комиссия опубликует предварительные данные по индексу потребительского доверия за ноябрь.

В протоколе заседания ФРС от 31 октября - 1 ноября Федеральная резервная система (ФРС) подтвердила зависимость от данных и готовность политиков действовать осторожно. Вместе с тем, как следует из документа, участники заседания отметили, что дальнейшее ужесточение политики будет уместным, если прогресс в достижении целевого уровня инфляции окажется недостаточным. Доходность базовых 10-летних казначейских облигаций США после публикации стабилизировалась на уровне около 4,4%, а основные индексы Уолл-стрит завершили день с умеренными потерями.

Цена доллара США на текущей неделе

В приведенной ниже таблице показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Доллар США был наиболее слаб по отношению к японской иене.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.08% | -0.62% | -0.10% | -0.45% | -0.72% | -0.66% | -0.31% | |

| EUR | 0.08% | -0.54% | 0.01% | -0.35% | -0.61% | -0.56% | -0.20% | |

| GBP | 0.62% | 0.55% | 0.53% | 0.18% | -0.08% | -0.02% | 0.32% | |

| CAD | 0.08% | -0.01% | -0.55% | -0.37% | -0.63% | -0.57% | -0.21% | |

| AUD | 0.44% | 0.37% | -0.17% | 0.35% | -0.27% | -0.21% | 0.13% | |

| ИЕНА | 0.71% | 0.61% | -0.13% | 0.63% | 0.26% | 0.07% | 0.39% | |

| NZD | 0.65% | 0.57% | 0.04% | 0.56% | 0.21% | -0.06% | 0.34% | |

| CHF | 0.29% | 0.20% | -0.33% | 0.21% | -0.16% | -0.39% | -0.36% |

Карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять EUR (база)/JPY (валюта котировки).

В начале среды агентство Reuters сообщило, что советники правительства Китая будут рекомендовать целевой показатель экономического роста на следующий год в диапазоне от 4,5% до 5%. "Ожидается, что монетарные стимулы будут играть более ограниченную роль, поскольку центральный банк по-прежнему обеспокоен увеличением разницы в процентных ставках с Западом", - говорится далее в сообщении.

Во вторник пара EUR/USD закрылась на отрицательной территории, но смогла удержаться выше уровня 1.0900. Президент Европейского центрального банка (ЕЦБ) Кристин Лагард заявила во вторник, что сейчас не время начинать объявлять о победе над инфляцией.

Пара GBP/USD демонстрирует рост третий торговый день подряд и во вторник достигла самого высокого уровня с начала сентября выше отметки 1,2550. В начале среды пара консолидирует свои достижения ниже этого уровня. В часы европейских торгов министр финансов Великобритании Джереми Хант выступит с заявлением по осеннему бюджету.

В последней оценке министерство финансов Японии сообщило о снижении прогноза общего состояния экономики на ноябрь, ссылаясь на негативное влияние слабого спроса на капитальные расходы и потребительские расходы. Пара USD/JPY упала к отметке 147,00 и достигла самого низкого уровня за последние два месяца, после чего начала отскок. На момент публикации статьи пара торговалась на положительной территории в районе 149,00.

Ралли золота продолжилось во второй половине дня во вторник, и пара XAU/USD впервые с начала ноября поднялась выше отметки 2000 долл. На момент написания статьи пара торговалась с небольшим повышением в течение дня на уровне 2 005 долл.

Смягчение доллара США и признаки оттепели в отношениях между США и Китаем способствовали укреплению юаня в течение последней недели. Экономисты Commerzbank анализируют перспективы USD/CNY.

Стабилизация, а не резкое возобновление роста активности

Юань, вероятно, продолжит укрепляться в случае дальнейшего снижения курса доллара. Однако мы считаем маловероятным дальнейшее существенное укрепление юаня в ближайшей перспективе, т.е. уход курса USD/CNY ниже отметки 7.

Конечно, китайские власти, вероятно, предпримут более агрессивные шаги по укреплению рынка жилья, поддержке финансирования застройщиков, решению долговых проблем местных органов власти и увеличению расходов на инфраструктуру. Эти шаги будут положительно сказываться на перспективах роста экономики Китая. Однако мы ожидаем скорее стабилизации, чем резкого ускорения роста.

Хотя разница в отрицательных процентных ставках между Китаем и США сокращается, она, скорее всего, сохранится, учитывая несовпадение направлений политики ФРС и Народного Банка Китая.

- Серебро второй день подряд набирает положительную динамику и торгуется вблизи недельной вершины.

- Техническая ситуация благоприятствует "быкам" и поддерживает перспективы дальнейшего роста.

- Для подтверждения позитивного настроя необходим выход за пределы многомесячной нисходящей линии тренда.

Серебро (XAG/USD) второй день подряд привлекает покупателей в среду и удерживает свои скромные внутридневные достижения до начала европейской сессии. Белый металл, однако, остается ниже отметки $24,00, или недельного максимума, достигнутого во вторник, который совпадает с нисходящей линией тренда, проходящей от майского максимума, и теперь должен стать ключевой поворотной точкой.

С технической точки зрения недавний прорыв через очень важный барьер 200-дневной простой скользящей средней (SMA) благоприятствует "бычьим" трейдерам. Более того, осцилляторы на дневном графике удерживаются на положительной территории и пока далеки от зоны перекупленности. Это, в свою очередь, говорит о том, что путь наименьшего сопротивления для XAG/USD лежит в сторону повышения, и поддерживает перспективы дальнейшего роста.

Однако быкам, прежде чем делать новые ставки, необходимо дождаться выхода за пределы сопротивления нисходящей линии тренда в районе отметки $24,00. В этом случае XAG/USD может преодолеть промежуточный барьер $24,20-$24,25 и предпринять новую попытку покорить психологическую отметку $25,00. Некоторое количество покупок за пределами области $25,15-$25,20 создаст основу для движения к возвращению отметки $26,00 впервые с мая.

С другой стороны, 200-дневная SMA, которая в настоящее время находится в районе $23,30, может продолжить защищать ближайший понижательный тренд. Любое последующее снижение может привлечь новых покупателей и, скорее всего, останется ограниченным вблизи отметки $23,00. Однако убедительный прорыв ниже этой отметки может вызвать агрессивные технические продажи и потянуть XAG/USD дальше к зоне $22,35-$22,30 на пути к отметке $22,00.

Дневной график серебра

Технические уровни для наблюдения

Пара EUR/USD незначительно снизилась в ходе сессии вторника. Экономисты Commerzbank анализируют перспективы пары в преддверии длинных выходных.

Торговля в паре EUR/USD будет довольно вялой в преддверии выходных

Что касается доллара, то последние экономические данные, на которые он может отреагировать, должны выйти сегодня: заказы на товары длительного пользования, первичные заявки на пособие по безработице и индекс настроений Мичиганского университета. Если данные подтвердят мнение рынка о том, что ФРС будет вынуждена снизить ставки в ближайшее время, то доллар может снова подешеветь на несколько пунктов.

В четверг должны быть опубликованы индексы PMI еврозоны за ноябрь. Если они зафиксируют рост, то рынок может скорректировать свои ожидания снижения ставки ЕЦБ, что приведет к укреплению евро.

Однако мы не ожидаем, что эти индексы будут свидетельствовать о восстановлении активности, в лучшем случае мы ожидаем стабилизации на территории рецессии. Это означает, что они, скорее всего, не смогут оказать дополнительную поддержку евро против доллара, позволив евро двигаться в сторону повышения и к отметке 1,10.

В преддверии выходных торговля в паре EUR/USD будет довольно вялой и заставит всех нас зевать. Но никогда не знаешь, какие сюрпризы могут скрываться за углом, например, на геополитическом фронте. В этом случае тонкие объемы торгов могут привести к сильным колебаниям.

- USD/MXN укрепилась на фоне "ястребиного" протокола FOMC.

- Комитет FOMC может продолжить повышение процентных ставок, если данные не покажут прогресса в достижении целевого уровня инфляции.

- Рынки ожидают, что в среду мексиканские розничные продажи продемонстрируют рост.

Пара USD/MXN держится около отметки 17.2000 с медвежьим настроем в ходе азиатской сессии в среду. Однако пара USD/MXN получила поддержку, поскольку Федеральный комитет по открытым рынкам (FOMC) во вторник в протоколе заседания продемонстрировал сдержанный "ястребиный" тон.

Члены комитета FOMC заявили, что денежно-кредитная политика может быть ужесточена еще больше, если дополнительные данные не покажут прогресса в достижении целевого уровня инфляции, установленного Федеральной резервной системой (ФРС). Члены комитета также согласились с тем, что политика должна оставаться ограничительной еще некоторое время, по крайней мере, до тех пор, пока инфляция не будет явно и стабильно снижаться в направлении целевого показателя Комитета.

Индекс доллара США (DXY) пытается продолжить рост и в настоящее время находится вблизи отметки 103,60. Несмотря на повышение ставок по казначейским обязательствам США в среду, доллар США (USD) сталкивается с трудностями. К моменту написания ставки по 10-летним и 2-летним облигациям США выросли до 4,41% и 4,88% соответственно.

В среду ожидается публикация данных мексиканских розничных продаж (предполагается рост), а в четверг - инфляции за первое полугодие ноября. Ожидается, что индекс потребительских цен в Мексике немного вырастет, но базовый индекс несколько снизится.

Кроме того, Банк Мексики (Banxico) должен опубликовать протокол последнего заседания, в котором решение о сохранении ставок без изменений сопровождалось изменением терминологии с "на длительный период" на "в течение некоторого времени".

Кроме того, по предварительным оценкам, приведенным агентством Reuters, рост экономики Мексики в октябре составил 2,9% в годовом исчислении.

В среду инвесторы будут ожидать данных из США, в том числе еженедельных заявок на пособие по безработице и опроса о настроениях потребителей в Мичигане. Экономический календарь в Мексике остается неактивным, трейдеры ждут данных, которые могут повлиять на фьючерсы Banxico.

- Пара GBP/USD привлекает продавцов в районе 1,2525 на ранней европейской сессии в среду.

- Пара удерживается выше 50- и 100-часовой EMA с восходящим уклоном; индикатор RSI находится на "бычьей" территории выше 50.

- 1,2580 выступает в качестве непосредственного уровня сопротивления для GBP/USD; начальный уровень поддержки расположен на отметке 1,2456.

Пара GBP/USD прервала трехдневную серию побед в ходе ранней европейской сессии в среду. Снижение пары поддерживается возобновившимся спросом на доллар США. На момент публикации пара GBP/USD теряет 0,09% за день и торгуется на уровне 1,2525.

В понедельник глава Банка Англии (BoE) Эндрю Бейли заявил, что пока рано думать о снижении ставок и, возможно, придется снова повышать стоимость заимствований, если инфляция окажется более устойчивой, чем предполагалось. Бейли также заявил, что конфликт в секторе Газа увеличил вероятность того, что инфляция снова вырастет.

С технической точки зрения, пара GBP/USD находится выше 50- и 100-часовых экспоненциальных скользящих средних (EMA) с восходящим уклоном на четырехчасовом графике, что указывает на то, что путь наименьшего сопротивления лежит вверх. Кроме того, индекс относительной силы (RSI) находится на "бычьей" территории выше 50, что указывает на благоприятные перспективы дальнейшего роста.

Верхняя граница полосы Боллинджера на уровне 1,2580 выступает в качестве непосредственного уровня сопротивления для пары. Следующий барьер для роста находится вблизи максимума 4 сентября на уровне 1.2642. Дополнительным сопротивлением является максимум 1 сентября 1.2713, расположенный на пути к максимуму 30 августа 1.2746.

С точки зрения снижения, начальный уровень поддержки для GBP/USD расположен вблизи максимума 16 ноября на отметке 1.2456. Далее на юг следующая цель снижения находится на 50-часовой EMA. Ключевым уровнем противостояния станет отметка 1.2400, представляющая собой слияние нижней границы полосы Боллинджера и психологической круглой отметки. Пробитие этого уровня приведет к снижению к 100-часовой EMA на уровне 1.2357.

Четырехчасовой график GBP/USD

-638362293545191376.png)

- Пара EUR/JPY набирает обороты в районе 162,35, увеличившись за день на 0,26%.

- Бычий прогноз сохраняется, так как кросс все еще держится выше ключевой 100-часовой EMA.

- Ключевой уровень сопротивления расположен на отметке 163,00; 161,62 выступает в качестве начального уровня поддержки для EUR/JPY.

Кросс EUR/JPY прервал четырехдневную полосу неудач в начале европейской сессии в среду. Кросс отскочил от недельного минимума 161,24 и поднялся выше отметки 162,00. В настоящее время пара EUR/JPY торгуется в районе 162,35, повышаясь на 0,26% за день.

Согласно четырехчасовому графику, "бычьи" перспективы сохраняются, так как кросс по-прежнему находится выше ключевых 100-часовых экспоненциальных скользящих средних (EMA) на четырехчасовом графике. Кроме того, индекс относительной силы (RSI) находится на "бычьей" территории выше 50, что указывает на благоприятные перспективы дальнейшего роста.

Критический уровень сопротивления для кросса находится на психологически круглой фигуре 163,00. Следующим препятствием станет слияние верхней границы полосы Боллинджера и максимума 19 ноября в зоне 163,50-163,55. Прорыв выше этой зоны приведет к росту до максимума за год (c начала года) 164,30.

С точки зрения снижения, 100-часовая EMA на уровне 161,62 выступает в качестве начального уровня поддержки для EUR/JPY. Далее на юг следующая цель снижения кросса будет находиться вблизи нижней границы полосы Боллинджера на уровне 161,13. Пробитие последней приведет к снижению до минимума 7 ноября 160,43, а затем к психологической круглой фигуре 160,00.

Четырехчасовой график EUR/JPY

-638362323298941452.png)

- Пара GBP/JPY колеблется в диапазоне в среду под влиянием комбинации разнонаправленных сил.

- Предположения о том, что Банк Японии вскоре прекратит политику отрицательных ставок, оказывают поддержку японской йене и сдерживают рост пары.

- Вчерашние "ястребиные" высказывания главы Банка Англии Бейли продолжают оказывать поддержку британскому фунту и ограничивают его снижение.

Кросс-курс GBP/JPY не может воспользоваться результатами уверенного восстановления более чем на 150 пунктов от области 184,45, или двух с половиной недельного минимума, и колеблется в узком торговом диапазоне в ходе азиатской сессии в среду. Цены остаются ниже круглой отметки 186,00, что требует некоторой осторожности, прежде чем подтвердить, что недавний резкий откат с самого высокого уровня с ноября 2015 года коснулся прошлой недели.

Японская иена (JPY) продолжает демонстрировать относительный рост на фоне растущих ожиданий того, что Банк Японии (BoJ) прекратит политику отрицательных процентных ставок в начале 2024 года. Поскольку инфляция в сентябре 18-й месяц подряд превысила целевой уровень в 2%, глава Банка Японии Кадзуо Уэда заявил на прошлой неделе, что центральный банк не обязательно будет ждать, пока реальная заработная плата станет положительной, прежде чем прекратить десятилетнюю аккомодационную политику. Это, в свою очередь, рассматривается как ключевой фактор, оказывающий негативное влияние на кросс GBP/JPY.

Однако понижательная тенденция остается сдержанной на фоне "ястребиных" высказываний главы Банка Англии (BoE) Эндрю Бейли, прозвучавших во вторник. Выступая на слушаниях в комитете по казначейству, Бейли заявил, что инфляция в конце года будет несколько ниже, чем ожидалось, но риски все еще остаются повышенными. Бейли добавил, что центральный банк не исключает возможности дальнейшего повышения процентных ставок в будущем. Это, в свою очередь, послужило попутным ветром для британского фунта (GBP) и оказало некоторую поддержку кроссу GBP/JPY.

Кроме того, стабильная динамика фондовых рынков может подорвать "безопасную" иену и способствовать ограничению любого значительного снижения. В отсутствие каких-либо важных для рынка экономических новостей из Великобритании вышеупомянутый смешанный фундаментальный фон требует некоторой осторожности перед тем, как делать агрессивные направленные ставки по кроссу GBP/JPY.

Технические уровни для наблюдения

В 2023 году индонезийская рупия оказалась под давлением, особенно во второй половине года. Экономисты ING анализируют перспективы IDR.

В 2024 году экспорт, вероятно, ждет еще один сложный год

В 2024 году экспорт, вероятно, ждет еще один сложный год, поскольку большинство основных торговых партнеров испытывают трудности в экономике. Это может привести к устойчивому давлению на IDR в течение всего 2024 года.

Поскольку Банк Индонезии по-прежнему сохраняет относительно узкую разницу в процентных ставках с ФРС (75 б.п.), IDR может оставаться под давлением до тех пор, пока эта разница не увеличится в результате дополнительного повышения ставок ЦБ Индонезии или потенциального снижения ставок ФРС в 2024 году.

Вот что вам нужно знать в среду, 22 ноября:

Доллар США вырос во вторник, что расценивается как коррективное движение, поскольку доллар остается уязвимым до тех пор, пока внимание рынка не вернется к истории роста, а не к тому, что Федеральная резервная система (ФРС) прекратит дальнейшее повышение ставок.

Протокол заседания FOMC показал, что члены сочтут целесообразным дальнейшее ужесточение денежно-кредитной политики, если "поступающая информация укажет на то, что прогресс в достижении цели Комитета по инфляции был недостаточным". Кроме того, участники "пришли к выводу, что было бы целесообразно, чтобы политика оставалась на ограничительной позиции в течение некоторого времени, пока инфляция явно не начнет устойчиво снижаться в направлении цели Комитета".

Индекс доллара США (DXY) достиг дна на отметке 103,17, самого низкого уровня с августа, а затем развернулся вверх, поднявшись выше 103,50. Коррекция произошла, поскольку доходность облигаций США оставалась стабильной.

Данные из США, которые будут опубликованы в среду, включают еженедельные заявки на пособие по безработице, заказы на товары длительного пользования и опрос потребительских настроений Мичиганского университета. В четверг рынки США останутся закрытыми в связи с Днем благодарения.

Пара EUR/USD завершила торги снижением после того, как отступила от уровня выше 1,0950. Евро под давлением на фоне снижения пары EUR/GBP, которая упала до 0,8700. Евростат опубликует данные по потребительскому доверию с предварительными оценками за ноябрь.

Фунт показал одни из лучших результатов, чему способствовали ястребиные комментарии представителей Банка Англии по денежно-кредитной политике. Пара GBP/USD зафиксировала самое высокое дневное закрытие с начала сентября, выше 1,2500. Канцлер Великобритании Джереми Хант выступит с заявлением об осеннем прогнозе, сосредоточив внимание на решениях, касающихся налогов и государственных расходов.

Пара USD/JPY достигла дна на отметке 147,08 и отскочила, поднявшись до 148,30. Пара демонстрирует признаки стабилизации.

Данные по инфляции из Канады показали, что индекс потребительских цен (ИПЦ) вырос на 3,1% по сравнению с прошлым годом, что ниже прогноза рынка в 3,2% и ниже 3,8%, зафиксированных в октябре. Цифры указывают на то, что инфляция продолжает замедляться и оказала ограниченное влияние на рынок.

Аналитики TD Securities о канадской инфляции:

Предпочтительный для Банка Англии базовый индекс потребительских цен замедлился до 3,55% с 3,80% в годовом исчислении, что является минимумом нового цикла, но прогресс был еще более заметным за 3 месяца в годовом исчислении, со снижением до 2,96% с 3,7%. Это представляет собой прорыв ниже их недавнего диапазона, который укрепит уверенность Банка в том, что политика является достаточно жесткой, чтобы полностью вернуть инфляцию к целевому показателю. Это могло бы способствовать изменению тона Банка Англии в начале следующего года, но Банку все равно нужно будет увидеть больше свидетельств ослабления инфляционного давления.

Пара USD/CAD остается на прежнем уровне около 1,3700, демонстрируя нерешительность. Глава Банка Канады Тифф Маклем выступит с речью сегодня

Австралийский доллар отстал, несмотря на умеренно ястребиный протокол заседания Резервного банка Австралии и комментарии главы Буллок. Пара AUD/USD достигла 200-дневной простой скользящей средней и развернулась вниз, опустившись в район 0,6550. Тенденция остается восходящей. В среду Буллок выступит снова, однако никаких сюрпризов не ожидается.

Золото резко подорожало, несмотря на стабильную доходность, и достигло пика в 2007 долларов. Затем оно откатилось в район 2000 долларов. Критический уровень для прорыва - 2010 долларов.

- Пара EUR/USD укрепилась после того, как президент ЕЦБ Лагард заявила, что объявлять о победе над инфляцией преждевременно.

- Пара может вновь попытаться достичь психологического уровня 1.1000, поскольку технические индикаторы поддерживают восходящий тренд.

- Психологический уровень 1.0900 выступает в качестве непосредственной поддержки, подкрепленной семидневной EMA на уровне 1.0874.

Пара EUR/USD пытается восстановить потери, понесенные на предыдущей сессии, и торгуется немного выше в районе 1.0910 в ходе азиатской сессии в среду. Некоторую поддержку паре EUR/USD оказывают "ястребиные" заявления президента Европейского центрального банка (ЕЦБ) Кристин Лагард.

Президент Лагард заявила на мероприятии в Берлине, что пока рано объявлять о победе над инфляцией и что ставки, основанные на потоке краткосрочных данных, преждевременны.

Технические индикаторы для пары EUR/USD поддерживают текущий восходящий тренд. 14-дневный индекс относительной силы (RSI) выше 50 свидетельствует о бычьих настроениях, указывающих на то, что пара набирает силу.

Кроме того, линия схождения скользящих средних (MACD) находится выше центральной линии, а дивергенция выше сигнальной линии указывает на то, что пара EUR/USD может вновь попытаться нацелиться на барьер на психологическом уровне 1.1000 после августовского максимума 1.1064.

Что касается снижения, то в качестве непосредственной поддержки выступает психологический уровень 1.0900, за которым следует семидневная экспоненциальная скользящая средняя (EMA) 1.0874, а затем следующий крупный уровень 1.0850. Решительный прорыв ниже этого уровня может оказать давление на пару EUR/USD и направить ее в район 23,6% коррекции Фибоначчи на уровне 1,0841.

EUR/USD: дневной график

Правительство Японии в среду впервые за десять месяцев понизило прогноз по развитию экономики, сославшись на то, что слабый спрос негативно сказывается на капитальных и потребительских расходах, сообщает Reuters

Ключевые цитаты

"Экономика восстанавливается умеренными темпами, хотя в некоторых областях в последнее время наблюдался застой.

Хотя условия ведения бизнеса и доходы компаний продолжают улучшаться, сила корпоративного сектора не обязательно отражается на заработной плате и инвестициях.

Внутреннему спросу, такому как корпоративные инвестиции и потребительские расходы, не хватает силы".

Народный банк Китая (PBoC) установил центральный курс USD/CNY на предстоящую торговую сессию в среду на уровне 7,1254 - самом сильном с 19 июня - по сравнению с оценками Reuters на уровне 7,1468.

По сообщению агентства Reuters, советники правительства Китая на ежегодной Центральной конференции по экономической работе правящей коммунистической партии будут рекомендовать целевые показатели экономического роста на следующий год в диапазоне от 4,5% до 5,5%.

Ключевые моменты:

- Пять из семи советников высказались за целевой показатель около 5%, что соответствует цели этого года.

- Один советник предложит цель в 4,5%, а другой - в диапазоне 5,0-5,5%.

- По мнению советников, это потребует от Пекина усиления налогово-бюджетного стимулирования.

- Ожидается, что монетарные стимулы будут играть более ограниченную роль, поскольку центральный банк по-прежнему обеспокоен увеличением разницы в процентных ставках с Западом.

Премьер-министр Японии Фумио Кисида, выступая в среду перед членами парламента, заявил, что денежно-кредитная политика Банка Японии (БЯ) не направлена на то, чтобы направлять валютные курсы в определенное русло. Кисида добавил, что его правительство ожидает от Банка Японии проведения соответствующей денежно-кредитной политики и обмена мнениями с правительством.

- Федеральная резервная система опубликовала протокол своего заседания с 31 октября по 1 ноября.

- Протокол показал, что члены согласились с тем, что политические решения по-прежнему будут основываться на совокупности поступающей информации.

Федеральный комитет по открытым рынкам (FOMC) опубликовал протокол своего ноябрьского заседания, на котором ФРС сохранила процентные ставки без изменений в диапазоне от 5,25% до 5,5%, как и ожидалось. Документ показал, что участники отметили, что дальнейшее ужесточение политики было бы целесообразным, если прогресс в достижении целевого уровня инфляции будет недостаточным.

Основные выводы из протокола:

Участники оценили, что, хотя условия на рынке труда оставались жесткими, они смягчились с начала года, отчасти в результате недавнего увеличения предложения рабочей силы.

Участники пришли к выводу, что текущая денежно-кредитная политика была ограничительной и оказывала понижательное давление на экономическую активность и инфляцию.

Они также подчеркнули, что им потребуются дополнительные доказательства, чтобы быть уверенными, что инфляция явно находится на пути к цели Комитета в 2 процента.

Участники отметили, что ситуация на рынке труда остается напряженной.

Участники отметили, что в последние месяцы финансовые условия значительно ужесточились из-за существенного роста доходности долгосрочных казначейских облигаций, среди прочих факторов.

В качестве повышательных рисков для инфляции участники указали на возможность того, что прогресс в борьбе с дезинфляцией остановится или инфляция вновь ускорится из-за сохраняющейся динамики экономической активности.

Несмотря на то, что инфляция замедлилась с середины прошлого года, она оставалась значительно выше долгосрочной цели Комитета в 2 процента, и участники по-прежнему полны решимости снизить инфляцию до 2-процентной цели Комитета.

Все участники сочли целесообразным сохранить целевой диапазон ставки по федеральным фондам на уровне от 5 ¼ до 5½ процентов на этом заседании.

Участники пришли к выводу, что сохранение этой ограничительной политики на этом заседании будет способствовать дальнейшему прогрессу в достижении целей Комитета, предоставляя больше времени для сбора дополнительной информации для оценки этого прогресса.

Все участники согласились с тем, что Комитет в состоянии действовать осторожно и что политические решения на каждом заседании будут по-прежнему основываться на совокупности поступающей информации и ее влиянии

Участники отметили, что дальнейшее ужесточение денежно-кредитной политики было бы целесообразным, если бы поступающая информация указывала на то, что прогресс в достижении цели Комитета по инфляции был недостаточным.

Участники ожидали, что данные, поступающие в ближайшие месяцы, помогут прояснить, в какой степени продолжается процесс дезинфляции, совокупный спрос снижается в условиях ужесточения финансовых и кредитных условий, а рынки труда достигают лучшего баланса между спросом и предложением.

Все участники пришли к выводу, что было бы целесообразно, чтобы политика оставалась на ограничительной позиции в течение некоторого времени, пока инфляция явно не начнет устойчиво снижаться в направлении цели Комитета.

Участники в целом пришли к выводу, что, поскольку денежно-кредитная политика остается на ограничительной территории, риски для достижения целей Комитета стали более двусторонними. Но поскольку инфляция по-прежнему значительно превышает долгосрочные цели Комитета, а рынок труда остается напряженным, большинство участников продолжили видеть повышательные риски для инфляции.

Многие участники отметили, что, несмотря на то, что экономическая активность была устойчивой, а рынок труда по-прежнему оставался сильным, риски снижения экономической активности сохранялись.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.745 | 1.34 |

| Золото | 1998.516 | 1.02 |

| Палладий | 1076.11 | -0.3 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -33.89 | 33354.14 | -0.1 |

| Hang Seng | -44.18 | 17733.89 | -0.25 |

| KOSPI | 19.22 | 2510.42 | 0.77 |

| ASX 200 | 19.8 | 7078.2 | 0.28 |

| DAX | -0.8 | 15900.53 | -0.01 |

| CAC 40 | -17.48 | 7229.45 | -0.24 |

| Dow Jones | -62.75 | 35088.29 | -0.18 |

| S&P 500 | -9.19 | 4538.19 | -0.2 |

| NASDAQ Composite | -84.55 | 14199.98 | -0.59 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.65551 | 0.01 |

| EURJPY | 161.919 | -0.13 |

| EURUSD | 1.09122 | -0.23 |

| GBPJPY | 186.031 | 0.32 |

| GBPUSD | 1.25364 | 0.29 |

| NZDUSD | 0.60488 | 0.45 |

| USDCAD | 1.37007 | -0.13 |

| USDCHF | 0.88355 | -0.14 |

| USDJPY | 148.392 | 0.04 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.