- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 21-11-2024

Президент ФРБ Чикаго Остан Гулсби в четверг попал в новостные ленты, комментируя будущие темпы снижения ставок ФРС в условиях инфляции, которая якобы находится на пути к целевому уровню ФРС в 2%.

Основные моменты

Инфляция находится на пути к 2%.

Рынок труда близок к стабильной полной занятости

Есть ощущение, что в течение следующего года ставки окажутся немного ниже, чем сейчас.

Возможно, имеет смысл замедлить темпы снижения ставок, поскольку ФРС приближается к точке, где ставки закрепятся.

Меня больше успокаивает тот факт, что мы не потерпели неудачу в условиях полной занятости.

- Курс EURCAD упал на 0,19% в четверг, достигнув отметки 1,4700, самой низкой с 1 июля.

- Поскольку индикаторы находятся на территории глубокой перепроданности, пара EURCAD может консолидироваться с повышением, но общий прогноз остается негативным.

Пара EURCAD снизилась на 0,19% до 1,4700 на сессии четверга, достигнув самого низкого уровня с 1 июля. С тех пор валютная пара неуклонно падает на фоне усиливающегося давления продаж, о чем свидетельствуют индекс относительной силы (RSI) и MACD (дивергенции схождения/расхождения скользящих средних). Общий импульс выглядит медвежьим, и пара, вероятно, продолжит свой нисходящий тренд в ближайшей перспективе, как следует из нашего предыдущего технического анализа.

Технические индикаторы для пары EURCAD указывают на то, что нисходящий тренд, скорее всего, продолжится. RSI находится на уровне 27, что указывает на перепроданность, и наклонен вниз, что говорит о росте давления продаж. MACD также указывает на усиление давления продаж, так как гистограмма красная и растет. Общий прогноз по паре EURCAD медвежий, и пара, скорее всего, продолжит снижение в ближайшей перспективе, но не стоит исключать и восходящую коррекцию.

Хотя глубокая перепроданность может привести к краткосрочной консолидации, прогноз остается негативным. Такие индикаторы, как RSI и MACD, указывают на продолжающееся давление продаж, и пара, вероятно, будет снижаться и дальше.

Дневной график EURCAD

- Пара USDCAD держится выше 1,3950, так как ближайшие перспективы доллара США остаются устойчивыми.

- Первичные заявки на пособие по безработице в США оказались ниже прогноза в 220 тыс.

- Трейдеры сократили ставки на снижение процентной ставки Банка Канады на декабрьском заседании.

Пара USDCAD снижается, но удерживает ближайшую поддержку 1,3950 на североамериканской сессии в четверг. Пара стремится возобновить восходящее движение на фоне твердых краткосрочных перспектив доллара США, подкрепленных растущими сомнениями в том, что Федеральная резервная система (ФРС) снизит процентные ставки на декабрьском заседании.

ФРС начала цикл смягчения политики со снижения процентной ставки на 50 базисных пунктов (б.п.) в сентябре и продолжила этот процесс в этом месяце снижением процентной ставки на 25 б.п. Однако трейдеры, похоже, не определились с продолжением цикла снижения ставок в следующем месяце на ожиданиях, что реализация экономической программы избранного президента Дональда Трампа приведет к росту инфляции и экономического роста в США.

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, снизился на американской сессии до отметки 106,50 после публикации данных о первичных заявках на пособие по безработице за неделю, завершившуюся 15 ноября. Курс доллара снизился, несмотря на то, что Министерство труда сообщило, что число лиц, впервые обратившихся за пособием по безработице, снизилось до 213 тыс. человек по сравнению с прогнозами 220 тыс. человек и предыдущим значением 219 тыс. человек, пересмотренным в сторону повышения с 217 тыс. человек.

В канадском регионе трейдеры снизили некоторые ставки в поддержку второго подряд более значительного, чем обычно, снижения процентной ставки на 50 базисных пунктов (б.п.) Банком Канады (BoC) на декабрьском заседании. Спекуляции на рынке в отношении снижения процентной ставки Банка Канады на 50 б.п. немного уменьшились после более быстрого, чем ожидалось, роста данных по индексу потребительских цен (CPI) в Канаде за октябрь. Отчет по CPI показал, что общая инфляция выросла на 2%, превысив прогнозы в 1,9% и предыдущий релиз в 1,6% в годовом исчислении.

Для получения дополнительной информации о возможных действиях по процентной ставке на декабрьском заседании, инвесторы обратят пристальное внимание на ежемесячные розничные продажи в Канаде за сентябрь, которые будут опубликованы в пятницу. Экономисты ожидают, что розничные продажи стабильно выросли на 0,4%.

- Пара USDJPY, возможно, развивает ценовую модель "расширение".

- Если это так, то она может иметь медвежий разворотный потенциал, что приведет к значительному падению цен.

Пара USDJPY может все еще находиться в процессе формирования модели "расширение" с медвежьим потенциалом. Если это так, то, скорее всего, цена в конечном итоге снизится к нижней границе паттерна на уровне 151,50. После этого она может даже пробиться ниже этой линии и снизиться к прогнозируемой цели модели "Расширение" (BF) на уровне 148,54.

USDJPY 4-часовой график

Пара USDJPY преодолела верхнюю границу BF, и это может быть как признаком исчерпания восходящего тренда, так и признаком бычьего настроя.

Не исключено, что паттерн может оказаться ложным, и в этом случае пара USDJPY все еще будет находиться в сильном среднесрочном восходящем тренде. Если это так, то, учитывая принцип технического анализа "тренд - твой друг", шансы на повышение будут выше.

В таком случае прорыв выше уровня 156,25, скорее всего, подтвердит дальнейший рост с целью на уровне 157,86 (максимум 19 июля).

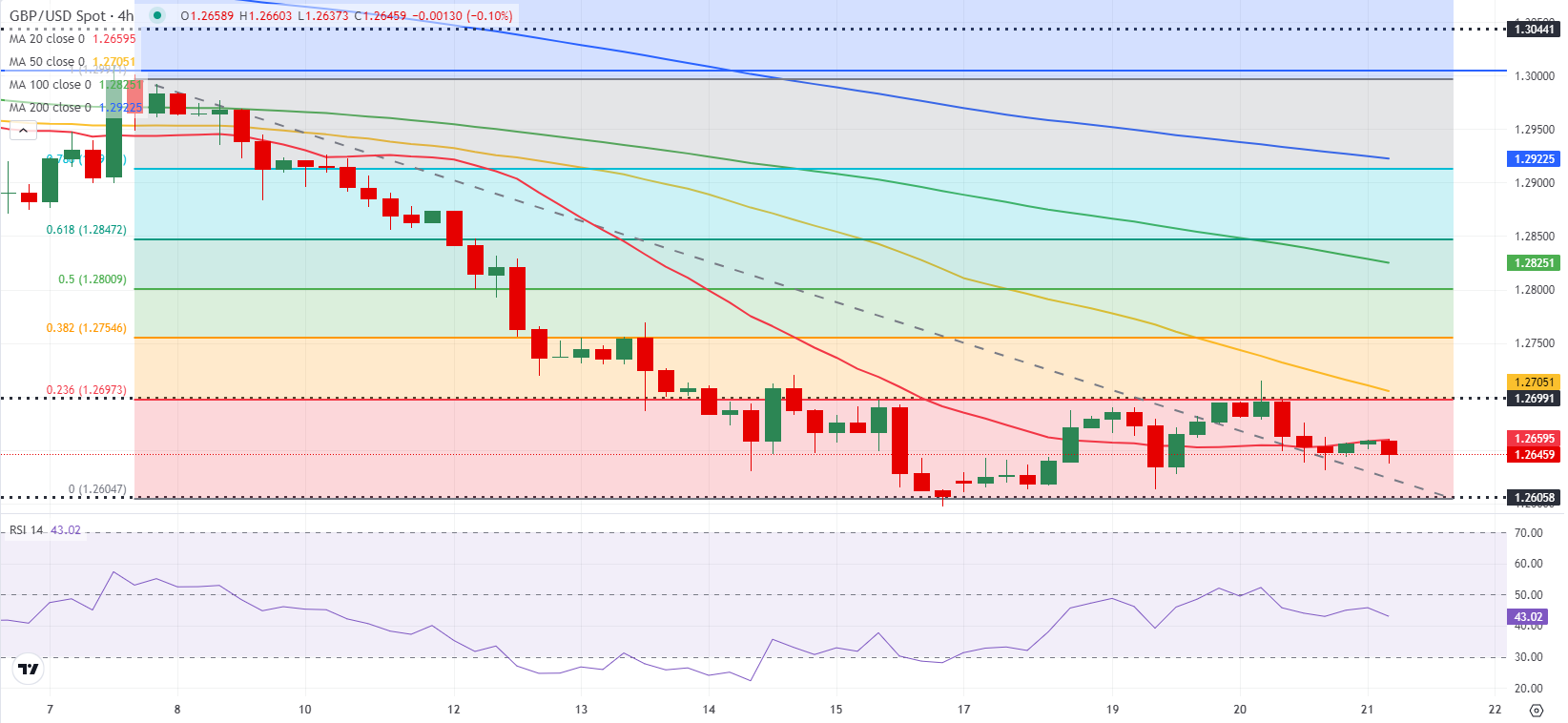

- Пара GBPUSD упала, так как рынок реагирует на глобальную напряженность и горячие данные по инфляции в Великобритании.

- Технические индикаторы указывают на дальнейшее снижение, пара находится ниже 200-дневной SMA.

- Ключевыми уровнями поддержки являются 1,2600 и майский минимум 1,2445, с потенциалом повторного тестирования годовых минимумов.

- Восстановление выше 1.2665 и 200-дневной SMA будет иметь решающее значение для разворота текущего медвежьего импульса.

Фунт стерлингов упал против доллара США в начале североамериканской сессии, так как трейдеры переваривали эскалацию российско-украинского конфликта, результаты президентских выборов в США и горячие данные по инфляции в Великобритании. Пара GBPUSD торгуется на уровне 1,2624, снизившись на 0,21%.

Прогноз по GBPUSD: технические перспективы

Дальнейшее снижение ожидается после того, как пара GBPUSD опустилась под 200-дневную простую скользящую среднюю (SMA) на уровне 1,2818. Кроме того, пара отметила последовательную серию понижающихся максимумов и понижающихся минимумов, прпокладывая себе путь к промежуточной поддержке на уровне 1,2665, дневном минимуме 8 августа. Это и осцилляторы, такие как индекс относительной силы (RSI), указывающие на присутствие продавцов, подтверждают медвежий уклон пары.

Следующий уровень поддержки находится на 1,2600, за ним следует дневной минимум от 9 мая на 1,2445, а затем будет протестирован минимум с начала этого года на 1,2299.

Если покупатели хотят вернуть контроль над ситуацией, им необходимо, чтобы пара GBPUSD поднялась выше 1,2665, затем ожидаются 1,2700 и 200-дневная SMA.

Ценовой график GBPUSD - дневной

Pound Sterling FAQs

Фунт стерлингов (GBP) - старейшая валюта в мире (886 год нашей эры) и официальная валюта Соединенного Королевства. По данным на 2022 год, это четвертая по объему торговли иностранная валюта (FX) в мире, на ее долю приходится 12% всех транзакций, в среднем 630 миллиардов долларов в день. Его ключевыми торговыми парами являются GBP/USD, или "Кабель" (Cable), на долю которой приходится 11% валютного рынка, GBP/JPY, или "Дракон", как его называют трейдеры (3%), и EUR/GBP (2%). Фунт стерлингов выпускается Банком Англии. За эмиссию фунта отвечает Банк Англии.

Единственным наиболее важным фактором, влияющим на стоимость фунта стерлингов, является денежно-кредитная политика, проводимая Банком Англии. Банк Англии основывает свои решения на том, достиг ли он своей основной цели “ценовой стабильности” – устойчивого уровня инфляции в районе 2%. Основным инструментом для достижения этой цели является корректировка процентных ставок. Когда инфляция становится слишком высокой, Банк Англии пытается обуздать ее, повышая процентные ставки, что удорожает доступ к кредитам для населения и предприятий. В целом, это позитивно для фунта стерлингов, поскольку более высокие процентные ставки делают Великобританию более привлекательным местом для размещения своих денег мировыми инвесторами. Когда инфляция падает слишком низко, это является признаком замедления экономического роста. В этом сценарии Банк Англии рассмотрит возможность снижения процентных ставок для удешевления кредитов, чтобы предприятия занимали больше средств для инвестирования в проекты, способствующие росту.

Выходящие данные отражают состояние экономики и могут повлиять на стоимость фунта стерлингов. Такие показатели, как ВВП, индекс PMI для производственной сферы и сферы услуг, а также уровень занятости, могут повлиять на курс фунта. Сильная экономика благоприятно сказывается на стерлинге. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Англии повысить процентные ставки, что напрямую укрепит фунт. В противном случае, если экономические данные будут слабыми, фунт стерлингов, скорее всего, упадет.

Еще одним важным релизом для фунта стерлингов является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные экспортные товары, ее валюта выигрывает исключительно за счет дополнительного спроса со стороны иностранных покупателей, стремящихся приобрести эти товары. Поэтому положительный чистый торговый баланс укрепляет валюту, и наоборот.

- Пара EURCHF снизилась до новых минимумов после пробоя фигуры "треугольник".

- Согласно теории технического анализа, вероятно продолжение снижения.

Пара снизилась EURCHF после выхода из модели "треугольник". Вероятно, снижение продолжится до достижения следующей цели снижения, которая была пересмотрена в сторону повышения до 0,9145 - 0,9150. Это 61,8% экстраполяция Фибоначчи от высоты нижней части треугольника, цель, сформированная с помощью теории технического анализа.

Дневной график пары EURCHF

Медвежий тренд, предшествующий формированию треугольника (с 27 мая), еще больше склоняет шансы в пользу развития нисходящего движения.

Другим потенциальным уровнем поддержки и более консервативной целью является ключевой минимум 5 августа на уровне 0,9210.

По словам главного валютного стратега Scotiabank Шона Осборна, объем государственных заимствований Великобритании (17,4 млрд фунтов стерлингов) в октябре вырос значительно быстрее ожиданий, а последний обзор промышленных тенденций от CBI свидетельствует об умеренном улучшении ситуации с заказами в секторе обрабатывающей промышленности Великобритании.

Фунт давит на основание недавнего диапазона консолидации

"Сегодня выступит представитель Банка Англии Манн, которая, вероятно, подтвердит осторожный подход к смягчению политики, обозначенный ее коллегами в последние дни.

Фунт стерлингов все еще держится в пределах диапазона консолидации прошлой недели - но только пока. Ценовое движение продолжает соблюдать границы фигуры медвежьего флага, но основание фигуры флага на уровне 1,2637 находится под очевидным давлением.

Пробой ниже должен привести к возобновлению более широких потерь фунта и тестированию уровня 1.2550/60. Риски склоняются к более полной коррекции ралли от 1.23 за апрель/сентябрь".

- Первичные заявки на пособие по безработице превысили консенсус-прогноз и выросли до 213 тысяч.

- Повторные заявки на пособие по безработице выросли до 1,908 млн за неделю, завершившуюся 8 ноября.

Как сообщило Министерство труда США в четверг, количество новых заявок на получение пособия по безработице выросло до 213 тыс. за неделю, завершившуюся 15 ноября. Этот показатель оказался выше первоначальных оценок (220 тыс.) и ниже показателя предыдущей недели в 219 тыс. (пересмотрен с 217 тыс.).

Кроме того, число повторных заявок на пособие по безработице выросло на 36 тыс. и составило 1,908 млн. за неделю, завершившуюся 8 ноября.

Реакция рынка

Доллар США (DXY) продолжает восстанавливаться второй день подряд, держась к северу от барьера 106,00, на фоне возобновления бычьей динамики и роста геополитической напряженности.

Евро (EUR) торгуется сегодня с ослабленным настроем, отмечает главный валютный стратег Scotiabank Шон Осборн.

Евро торгуется с ослабленным настроем внутри дня

"Голубиные" комментарии представителя ЕЦБ Вилльруа, похоже, стали движущей силой. Он отметил, что победа над инфляцией не за горами, экономические риски склоняются в сторону понижательных и что ЕЦБ должен продолжать смягчать ограничительную политику. Он также предположил, что новый раунд тарифов может не так сильно повлиять на инфляцию в еврозоне."

"Обратите внимание, что сегодня выступают еще несколько представителей ЕЦБ, включая главного экономиста Лейна (18.30).

Медвежьи ценовые сигналы в районе максимумов начала недели около 1,06 делают евро склонным к дальнейшему ослаблению в краткосрочной и среднесрочной перспективе."

"Краткосрочные ценовые модели указывают на формирование небольшой двойной вершины в районе пиков 1.0605 ранее на этой неделе, и более четкий прорыв ниже минимумом между этими вершинами (1.0524) предполагает движение вниз к 1.0440 - фактически тест ключевой поддержки 1.0450 - в ближайшие несколько дней."

Канадский доллар (CAD) мало изменился в ходе сессии. По словам главного валютного стратега Scotiabank Шона Осборна, слабые акции контрастируют со в целом сильными сырьевыми товарами, а спреды по краткосрочным денежным облигациям несколько сужаются.

CAD возвращается в район 1,3950

"Смешанные краткосрочные импульсы для CAD и ограниченное количество внутренних данных (промпроизводство) оставляют рынкам мало поводов для размышлений о направлении движения CAD. Кроссы (EURCAD ниже 1,47 впервые с июля) могут оказать CAD небольшую поддержку, но даже незначительные потери USDCAD удерживают пару в стороне от оценки ее справедливой стоимости (1,4032 сегодня)".

"Краткосрочный трендовый импульс ослаб до уровня, близкого к нейтральному, после отката USD от пика начала недели. Спот продолжает находить поддержку в районе 1.3950/60, но на недельном графике есть некоторые неуверенные позитивные признаки для CAD, при этом USD не удается удержать прорыв прошлой недели выше уровня сопротивления 1.4040 (на данный момент)".

"Слабость USD ниже 1.3950 может привести к тому, что спот вернется в среднюю/верхнюю часть диапазона 1.38-1.39. Сопротивление - 1.4000/10".

Доллар США (USD) демонстрирует сегодня смешанный настрой с тенденцией к некоторому укреплению. Слабые (но отошедшие от минимумов) акции и повышенное внимание к Украине после атаки России с использованием МБР способствуют росту курса иены, отмечает главный валютный стратег Scotiabank Шон Осборн.

Доллар США смешался против основных валют

"Вчерашняя ценовая динамика в долларе США в целом сохраняет фокус на возможности дальнейшего роста в ближайшей перспективе, поскольку DXY продолжает следовать паттерну торгов, последовавших за первой победой президента Трампа. Небольшое падение доллара США является риском на рубеже месяца перед возобновлением роста в декабре, если модель продолжит повторяться".

"Обратите внимание, что ожидания снижения ставки ФРС на декабрьском FOMC постепенно ослабевают: сейчас рынки закладывают в цену всего 1-3 б.п. - фактически это прогноз 50/50 - несмотря на отсутствие важных данных на этой неделе. Неделю назад в цену закладывали -20 б.п. Представитель ФРС Боуман (с правом голоса) вчера заявила, что ФРС следует проводить осторожную политику и что нейтральная ставка может быть "гораздо выше", чем уровни до пандемии. Сегодня после вчерашнего календарного затишья появятся новые данные".

"В 16.30 мск. выходят исследование ФРБ Филадельфии по деловым перспективам и данные по еженедельным заявкам на пособие по безработице. Опережающие индикаторы США и продажи вторичного жилья будут представлены в 18:00, а индекс сектора обрабатывающей промышленности от ФРБ Канзас-Сити - в 18.30. Позже выступят представители ФРС Хаммак, Гулсби (не голосующий) и Барр. Вечером в Японии будут опубликованы данные по инфляции CPI за октябрь."

Госдума сегодня приняла закон о федеральном бюджете на 2025-й и плановый период 2026-2027 годов.

Как сообщает агентство РИА Новости, бюджет поддержали 335 депутатов, один высказался против, воздержались 77 человек.

Ниже приводятся основные параметры бюджета:

На 2025 год:

- доходы — 40,296 трлн рублей;

- расходы — 41,469 трлн рублей;

- дефицит — 0,5% ВВП;

- объем ВВП — 214,575 трлн рублей;

- инфляция — не выше 4,5%

На 2026 год:

- доходы — 41,841 трлн рублей;

- расходы — 44,022 трлн рублей;

- дефицит — 0,9% ВВП;

- объем ВВП — 230,568 трлн рублей;

- инфляция — не выше 4%.

На 2027 год:

- доходы — 43,154 трлн рублей;

- расходы — 45,915 трлн рублей;

- дефицит — 1,1% ВВП;

- объем ВВП — 248,313 трлн рублей;

- инфляция — не 4%.

- Пара USDJPY упала к отметке 154,00, несмотря на то, что доллар США остается устойчивым.

- Ожидается, что политика Дональда Трампа будет способствовать росту инфляции и экономике в США.

- Банк Японии Уэда не стал говорить о повышении процентной ставки в декабре.

Пара USDJPY опустилась к отметке 154,00 на европейской сессии четверга. Актив слабеет, несмотря на то, что доллар США (USD) растет, и индекс доллара США (DXY) поднимается до отметки 106,70. Индекс доллара стремится вернуться к годовому максимуму 107,00, поскольку инвесторы ожидают, что Федеральная резервная система (ФРС) будет реже снижать процентные ставки в рамках текущего цикла смягчения политики.

Ожидается, что ФРС будет воздерживаться от агрессивного снижения процентных ставок, поскольку эксперты рынка прогнозируют отскок инфляции в США и ускорение экономического роста, учитывая, что победа избранного президента Дональда Трампа в обеих палатах парламента позволит ему плавно реализовать свою экономическую программу.

Трамп пообещал повсеместно повысить импортные тарифы на 10% и снизить налоги, что не позволит ФРС пойти на более глубокое снижение ставок. Вероятность того, что ФРС снизит процентные ставки на 25 базисных пунктов до 4,25-4,50 %, составляет 56 % от 72 % неделю назад, по данным инструмента CME FedWatch.

Nomura ожидает, что ФРС приостановит цикл смягчения политики в декабре. "В настоящее время мы ожидаем, что тарифы приведут к росту реализованной инфляции к лету, и риски склоняются в сторону более ранней и продолжительной паузы", - заявили аналитики Nomura.

Между тем, японская иена (JPY) демонстрирует высокие показатели, несмотря на то, что глава Банка Японии (BoJ) Кадзуо Уэда воздержался от обещания повышения процентной ставки на декабрьском заседании, но оставил этот вариант в силе в своем комментарии на финансовом форуме Europlace в Токио в начале четверга.

"Мы принимаем решения по вопросам монетарной политики на каждом заседании на основе информации, которая становится доступной до заседания", - сказал Кадзуо Уэда и добавил: "До следующего заседания еще месяц, к тому времени появится больше информации".

Japanese Yen FAQs

Японская иена (JPY) является одной из наиболее торгуемых валют в мире. Ее стоимость в целом определяется показателями японской экономики, но более конкретно - политикой Банка Японии, разницей в доходности японских и американских облигаций, отношением трейдеров к риску и другими факторами.

Одной из задач Банка Японии является валютный контроль, поэтому его действия имеют ключевое значение для иены. Иногда Банк Японии напрямую вмешивается в валютные рынки, как правило, для снижения стоимости иены, хотя часто он воздерживается от этого из-за политических опасений своих основных торговых партнеров. Сверхмягкая денежно-кредитная политика Банка Японии в период с 2013 по 2024 год привела к снижению курса иены по отношению к основным конкурентам из-за растущих расхождений в политике Банка Японии и других центральных банков. В последнее время постепенное сворачивание этой сверхмягкой политики оказало иене некоторую поддержку.

Приверженность Банка Японии ультрамягкой денежно-кредитной политике привела к увеличению расхождений с другими центральными банками, особенно с Федеральной резервной системой США. Это способствовало расширению спреда доходности между 10-летними облигациями США и Японии, что благоприятствует росту курса доллара США по отношению к японской иене. Решение Банка Японии в 2024 году постепенно отказаться от сверхмягкой политики в сочетании со снижением процентных ставок в других крупных центральных банках приводит к сокращению этой разницы.

Японская иена часто рассматривается как безопасная гавань. Это означает, что в периоды рыночного стресса инвесторы с большей вероятностью будут вкладывать деньги в японскую валюту из-за ее предполагаемой надежности и стабильности. В неспокойные времена стоимость иены, скорее всего, будет расти по отношению к другим валютам, которые считаются более рискованными для инвестиций.

- Пара EURGBP вернулась в диапазон, в котором она торговалась с конца сентября.

- Вероятно, она продолжит колебаться в этом диапазоне до тех пор, пока не вырвется либо выше него, либо ниже.

- Ложный пробой нижней границы в начале ноября указывает на то, что основание диапазона может быть уязвимым.

Пара EURGBP продолжает торговаться в диапазоне. Пара, вероятно, сейчас находится в боковом тренде, и, учитывая принцип технического анализа "тренд - твой друг", она, вероятно, продолжит колебаться, пока не совершит решительный прорыв в ту или иную сторону.

EURGBP 4-часовой график

Пара совершила ложный пробой 8 ноября, когда произошло снижение до двух с половиной летнего минимума 0,8260. Однако вместо того, чтобы продолжить снижение к цели, сформированной от торгового диапазона, пара EURGBP вернулась внутрь него, где и торгуется сейчас.

Однако, поскольку она находится в боковом тренде, шансы на продолжение бокового движения благоприятны, что предполагает возможность восстановления с текущего уровня вблизи основания диапазона и разворачивания движения вверх к потолку в районе 0,8450.

Пока слишком рано говорить с уверенностью, действительно ли пара EURGBP поднимется к верхней границе диапазона. Кроме того, ложный пробой может быть признаком слабости, за которым последует еще один пробой вниз, что усложнит картину и придаст графику медвежий оттенок.

Если прорыв вниз произойдет, возможно, пара упадет к цели, установленной диапазоном, на уровне 0,8219 - 61,8% расширения Фибоначчи.

Основной индекс SMEI снизился на 0,3 пункта до 50,4 в ноябре; условия кредитования продолжили улучшаться. Субиндексы производительности и ожиданий отступили на территорию сокращения. Сектор обрабатывающей промышленности остался стабильным; индексы в сфере услуг сообщили о дальнейшем снижении продаж, цен и рентабельности. Банковское кредитование оставалось благоприятным для малого и среднего бизнеса; ожидания обесценивания китайского юаня усилились, отмечают экономисты Standard Chartered Хантер Чан и Шуан Дин.

Слабое восстановление

"Наш собственный индекс доверия к малому и среднему бизнесу (SMEI; Bloomberg: SCCNSMEI <Index>) в ноябре снизился до 50,4 с 50,7 в октябре, оставаясь на территории роста второй месяц подряд. При этом субиндексы производительности и ожиданий опустились ниже 50 до 49,6 и 49,8 соответственно, что указывает на смягчение в месячном исчислении после октябрьского отскока.

Показатели сектора обрабатывающей промышленности оставались относительно устойчивыми; субиндексы продаж и производства в ноябре поднялись выше 50. Внутренний и внешний спрос оставался устойчивым в преддверии новогодних праздников, поддерживая новые заказы. В этом месяце вновь выросли продажи в трансграничной онлайн коммерции. Между тем, малые и средние предприятия непроизводственной сферы продолжают сталкиваться с неблагоприятными факторами: субиндексы продаж, инвестиций и рентабельности остаются на территории сокращения уже шестой месяц подряд. Основными факторами снижения оставались недвижимость, строительство, розничная и оптовая торговля. Ожидания среди малых и средних предприятий непроизводственной сферы вновь ухудшились после восстановления в октябре.

Субиндекс кредитования остался на уровне 51,7 в ноябре, так как банки по-прежнему поддерживают кредитование малого и среднего бизнеса. Стоимость финансирования для малого и среднего бизнеса была относительно стабильной, а условия ликвидности - устойчивыми, при этом индикатор избытка денежных средств больше не опускался ниже 50. По сравнению с прошлым месяцем больше опрошенных компаний малого и среднего бизнеса ожидают снижения курса китайского юаня по отношению к доллару США в ближайшие три месяца, в то время как общие ожидания по обменному курсу остаются стабильными."

Пара AUDUSD сформировала промежуточное основание в районе 0.6440 на прошлой неделе и продемонстрировала начальный отскок, отмечает аналитик BBH.

Недавний разворотный максимум 0,6630/0,6685 является ключевой зоной сопротивления

"Дневной MACD пытается подняться выше своей триггерной линии, что указывает на ослабление нисходящего импульса. Отскок может продолжиться в направлении верхней полосы крутого нисходящего канала на уровне 0.6590.

200-DMA и недавний разворотный максимум на 0,6630/0,6685 являются ключевыми зонами сопротивления. Если пара не сможет удержаться на уровне 0,6440, снижение может продолжиться в направлении восходящей линии тренда, прочерченной с октября 2023 года вблизи 0,6360/0,6340."

Индекс доллара США (DXY) вырос на 0,7% и достиг максимума 106,92 на фоне геополитических рисков, но в конце дня прибыль от технологических компаний подстегнула ралли на фондовом рынке США и опустила DXY до 106,65 овернайт, отмечает старший валютный стратег DBS Филипп Уи.

Отсутствие направления на фоне неопределенности

"Индекс SP500 сначала снизился на 1%, но завершил сессию овернайт без изменений на отметке 5917. Доходность 2-летних казначейских облигаций США выросла на 3,4 б.п. до 4,31%, самого высокого уровня с 12 ноября.

После заседания FOMC 6 ноября рынок фьючерсов снизил вероятность очередного снижения ставки на 25 б.п. в декабре с 80% до почти 50%. Доходность 10-летних трежерис выросла на 70-80 б.п. до уровней начала июля, несмотря на два снижения ставки на 75 б.п. в сентябре и ноябре.

ФРС и другие центральные банки по-прежнему стремятся к сокращению ограничения монетарной политики, но проявляют осторожность из-за неопределенности в отношении роста/инфляции в связи с политическими обещаниями Трампа и повышенными геополитическими рисками."

Цены на нефть оказались в некоторой степени защищены растущей напряженностью между Россией и Украиной. Однако цены на природный газ оказались более чувствительны к этим событиям, а золото, как и следовало ожидать, выиграло от спроса на безопасные активы, отмечают аналитики сырьевых рынков ING Уоррен Паттерсон и Эва Мантей.

Геополитические риски растут

"Цены на нефть вчера снизились, несмотря на растущие геополитические риски, связанные с Россией и Украиной. После того как в начале недели Украина выпустила по России ракету американского производства, появились отчеты о том, что теперь Украина выпустила по России ракеты британского производства. Для нефти риск заключается в том, что Украина нанесет удар по российской энергетической инфраструктуре, в то время как другой риск заключается в неопределенности относительно того, как Россия ответит на эти удары."

"Вчерашние еженедельные данные EIA показали, что коммерческие запасы сырой нефти в США выросли на 545 тыс. баррелей за последнюю неделю, при этом более высокий импорт сырой нефти (+1,18 млн баррелей в сутки по сравнению с предыдущей неделей) был почти компенсирован более высоким экспортом сырой нефти (+938 тыс. баррелей в сутки по сравнению с предыдущей неделей). Что касается нефтепродуктов, то запасы бензина выросли на 2,05 млн баррелей, а запасы дистиллятов снизились на 114 тыс. баррелей."

"Европейский природный газ не смог избежать влияния растущей напряженности между Россией и Украиной. Котировки TTF вчера выросли почти на 2,5% на фоне растущего геополитического риска. Рынок также внимательно следит за потоками российского газа в Европу после того, как "Газпром" прекратил поставки в OMV. Однако до сих пор потоки российского газа через Украину остаются стабильными. Тем временем уровень запасов газа в европейских хранилищах упал ниже 90% и сейчас находится чуть ниже среднего за 5 лет значения 91% для этого времени года".

Все, кто думал, что значительный понижательный сюрприз в сентябрьских данных по инфляции в Великобритании беспрепятственно повторится в октябре, вчера были разочарованы. Как отмечает валютный аналитик Commerzbank Майкл Пфистер, не только общая инфляция оказалась немного выше ожиданий (что все еще можно объяснить разовым эффектом от счетов за электроэнергию), но и инфляция в сфере услуг, а значит, и базовая инфляция, также преподнесли сюрприз в сторону повышения.

Пауза Банка Англии теперь почти предрешена

"Два факта вряд ли порадуют Банк Англии. С одной стороны, довольно низкий показатель инфляции в сфере услуг в сентябре по сравнению с предыдущим месяцем, по-видимому, был разовым результатом, искаженным волатильностью цен на путешествия. В октябре эти компоненты вернулись на уровень предыдущих месяцев. С другой стороны, цены на товары снова выросли".

"Мы уже предупреждали в прошлом, что они не должны оказывать постоянного давления на базовую инфляцию в такой степени, и поэтому мы считаем, что последнее событие оправдало нас". Что касается предстоящего заседания Банка Англии в декабре, то цифры говорят о том, что пауза теперь почти предрешена. Даже снижение ставки в феврале ставится под сомнение".

"Мы по-прежнему считаем, что следующее снижение ставки произойдет именно тогда. Аргумент в пользу этого заключается в том, что монетарная политика все еще будет рассматриваться как довольно ограничительная, и политики, безусловно, захотят избежать отставания. Однако если предстоящие данные по инфляции также преподнесут сюрприз в виде положительной динамики, дискуссии, скорее всего, усилятся".

Доллар США (USD) может вырасти до 7,2630; основное сопротивление на уровне 7,2800, скорее всего, будет недосягаемо. В долгосрочной перспективе моментум начинает замедляться; прорыв уровня 7.2000 будет означать, что доллар США не будет расти дальше, отмечают валютные аналитики UOB Group.

Прорыв ниже 7.2000 покажет, что доллар не будет расти дальше

Прогноз на 24 часа: "Вчера мы указали, что доллар может ослабнуть еще больше. Мы оказались неправы. Вместо этого он вырос до 7,2556, закрывшись на отметке 7,2501 (+0,24%). Восходящий моментум усилился, хотя и незначительно. Сегодня есть возможность для роста USD до 7,2630. Сопротивление на уровне 7.2800, скорее всего, будет недостижимо. Слабое восходящее давление сохранится при условии, что не будет пробит уровень 7.2370 (незначительная поддержка находится на 7.2440)."

Прогноз на 1-3 недели: "После ожидания роста пары в течение более чем недели, мы указали в понедельник (18 ноября, спот на 7.2350), что "импульс начинает замедляться, и если доллар пробьется ниже 7.2000 (наш "сильный уровень поддержки"), это будет означать, что USD не будет расти дальше" Последние несколько дней он торговался в относительно спокойной манере, и наше мнение остается неизменным".

В прошлом месяце (17 октября) Европейский центробанк (ЕЦБ) снизил процентные ставки на 25 базисных пунктов. Как отмечает экономист UOB Group Ли Сью Энн, хотя президенту ЕЦБ Кристин Лагард было задано несколько вопросов о дальнейших действиях ЕЦБ, она мало что рассказала, подчеркнув, что ЕЦБ будет полностью зависеть от поступающих данных и будет принимать решение от заседания к заседанию.

ЕЦБ будет ежеквартально продвигаться к нейтральной ставке

"Теперь мы ожидаем, что Европейский центробанк (ЕЦБ) снова снизит ставки на 25 б. п., когда политики соберутся 12 декабря в последний раз в этом году. После этого мы ожидаем, что ЕЦБ будет ежеквартально менять курс в направлении нейтрального уровня".

"Неопределенность, связанная со вторым президентством Трампа, в отношении потенциальных тарифов и поддержки Штатами Украины, может повлиять на экономические настроения в Европе".

"Более широкие инфляционные перспективы по-прежнему связаны с умеренным ценовым давлением со стороны издержек, хотя мы считаем, что чиновники ЕЦБ, вероятно, ожидают, что инфляция будет устойчиво соответствовать целевому уровню центрального банка только в следующем году".

Доллар США (USD) может отступить еще больше; любое снижение, вероятно, ограничится тестом уровня 154,35, отмечают валютные аналитики UOB Group .

Ожидается, что доллар США будет торговаться в диапазоне

Прогноз на 24 часа: "Мы не ожидали резкого роста , который достиг отметки 155,88 (мы ожидали диапазонной торговли). Доллар отступил от максимума, закрывшись на 155,43 (+0,50%). Откат в условиях глубокой перекупленности говорит о том, что USD вряд ли будет расти дальше. Сегодня он может отступить еще больше, но учитывая, что нисходящий импульс не сильный, любое снижение, скорее всего, ограничится тестом 154,35. Основная поддержка на 153,30, как ожидается, не вступит в игру. С точки зрения роста, уровни сопротивления находятся на 155,50 и 155,90".

Прогноз на 1-3 недели: "В понедельник (18 ноября, спот на 154.20) мы отметили, что "текущая ценовая динамика, вероятно, является частью отката, который может продолжиться до 153.20" Мы также подчеркнули, что "если USD пробьется выше 155,80 (наш "сильный уровень сопротивления"), это будет означать, что текущее понижательное давление ослабло". Во вторник доллар упал до минимума 153,28. Вчера он поднялся до максимума 155,88. Прорыв нашего уровня "сильного сопротивления" на 155,80 указывает на ослабление нисходящего импульса. Мы ожидаем, что далее доллар будет торговаться в широком диапазоне, вероятно, между 153,30 и 156,50".

Ожидается, что сегодня Центральный банк Турции (ЦБТ) оставит ставки без изменений на уровне 50%. Основное внимание будет приковано к тону центральных банкиров и их прогнозам относительно первого снижения ставки, отмечает Франтишек Таборски из ING.

USDTRY будет торговаться на 35.000 в конце года

"В своей последней оценке инфляции, признавая более медленную, чем ожидалось, дезинфляцию, ЦБ отметил замедление базовой инфляции в прошлом месяце, вызванное снижением базовой инфляции товаров и более выраженной потерей импульса в сфере услуг, исключая аренду".

"Мы считаем, что ЦБ будет ждать дальнейших данных по инфляции, однако учитывая при этом "голубиные" сигналы, содержащиеся в последнем релизе отчета по инфляции. Тем не менее шансы на декабрьское снижение ставки, на наш взгляд, возросли. В начале недели лира пережила значительную распродажу и скачок ставки по займам, что указывает на закрытие сделок carry и, вероятно, на опасения, что сегодня ЦБ будет слишком "голубиным". Однако рынок быстро вернулся в нормальное состояние и после роста до 34,600 курс USDTRY вчера вернулся к 34,455. Несмотря на то, что первое снижение ставки неминуемо, мы считаем, что carry-торговля останется популярной темой и ожидаем USDTRY на уровне 35.000 в конце года".

Член Управляющего совета Европейского центробанка (ЕЦБ) Яннис Стурнарас заявил в четверг, что "торговые тарифы, скорее всего, вызовут ответную реакцию. И снижение ставки на 25 базисных пунктов (б.п.) в декабре - это правильный ответ".

Дополнительные тезисы

Мы должны снижать ставки каждое заседание, пока они не достигнут 2%.

Нейтральная ставка в среднем составляет около 2%.

Пока слишком рано говорить о том, нужно ли ЕЦБ опускаться ниже нейтрального уровня.

Реакция рынка

На момент написания статьи EURUSD тестирует внутридневные минимумы на уровне 1,0515, снизившись на 0,25% за день.

Новозеландский доллар (NZD) может повторно протестировать уровень 0,5865, после чего вероятен отскок; сильная поддержка на уровне 0,5850 вряд ли окажется под угрозой. В долгосрочной перспективе NZD может постепенно подняться до 0,5960 при условии, что останется выше 0,5850, отмечают валютные аналитики UOB Group.

NZD может постепенно подняться до 0,5960

Прогноз на 24 часа: "Наше вчерашнее мнение о том, что пара будет расти, оказалось неверным, так как киви упал до минимума 0,5864, закрывшись на отметке 0,5877 (-0,58%). Наблюдается небольшое усиление моментума. Сегодня NZD может повторно протестировать уровень 0,5865, после чего вероятен отскок. Сильная поддержка на уровне 0,5850 вряд ли окажется под угрозой. Сопротивление находится на 0,5895, а затем на 0,5910".

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Мы продолжаем придерживаться того же мнения, что и вчера (20 ноября, спот на 0.5910). Как уже было отмечено, восходящий импульс начинает нарастать. При условии, что NZD останется выше 0,5850 (наш уровень "сильной поддержки"), он может постепенно вырасти до 0,5960".

EURCHF остается на минимуме вблизи 0,93, отмечает Крис Тернер из ING.

EURCHF будет продвигаться в направлении 0,92

"В августе мы считали, что EURCHF будет оставаться под давлением продаж до конца года, и последние события только укрепили эту уверенность".

"Нас интересует, опустит ли Центробанк Швейцарии ставки ниже 0,50% в этом цикле смягчения (мы думаем, что нет). А сжатие спредов должно оказать давление на EURCHF, поскольку ЕЦБ снижает ставки на 150 б.п. до лета следующего года."

"Ожидайте, что EURCHF будет прогрызать себе путь в направлении 0,92 - главным риском сейчас, вероятно, является заявление чиновника ШНБ о том, что ставка может снова стать отрицательной."

Ожидается, что австралийский доллар (AUD) будет торговаться между 0,6485 и 0,6535. В долгосрочной перспективе текущие ценовые движения являются частью отскока, который может достичь 0,6560 и, возможно, 0,6600, отмечают валютные аналитики UOB Group.

Текущие ценовые движения являются частью отскока

Прогноз на 24 часа: "Мы ожидали вчера, что пара "поднимется дальше, к 0,6560". Однако AUD резко отступил от максимума 0,6545 до 0,6485, после чего восстановился и закрылся на отметке 0,6506 (-0,40%). Текущее движение цены, вероятно, является частью фазы диапазонной торговли. Сегодня мы ожидаем, что AUD будет торговаться между 0,6485 и 0,6535".

Прогноз на 1-3 недели: "Наш вчерашний прогноз (20 ноября, спот на 0,6530) остается в силе. Как было подчеркнуто, "текущее ценовое движение является частью отскока, который может достичь 0,6560 и, возможно, 0,6600". Мы будем придерживаться этого мнения до тех пор, пока AUD остается выше 0,6460 (наш уровень "сильной поддержки", не изменился)".

EURUSD, похоже, подверглась влиянию событий в Украине на этой неделе. Конфликт переживает период эскалации, поскольку обе стороны стремятся закрепить свои позиции перед возможным обсуждением вопроса о прекращении огня в начале следующего года, отмечает Крис Тернер из ING.

Полный спектр "голубей" и "ястребов" выступит сегодня

"То, что администрация Байдена оказывает Украине дополнительную поддержку до конца года, предупреждает о более агрессивном ответе России, что оказывает давление на европейские валюты и начинает проявляться в росте цен на природный газ. Запасы газа в Европе сейчас несколько ниже среднего пятилетнего значения для этого времени года. Мы все помним скачок цен на газ в 2022 году и ущерб, который он нанес европейским валютам".

"В то же время ЕЦБ публично обсуждает потенциальное инфляционное воздействие потенциальных тарифов Трампа и то, что они означают для цикла смягчения политики. Ястребы считают, что эффект от тарифов может быть значительным, но голуби с этим не согласны".

"На сегодняшней повестке дня мы имеем полный спектр выступлений "голубей" и "ястребов", и все вместе они, возможно, не сдвинут с мертвой точки заложенные в цены ожидания смягчения на 30 б.п., запланированного на декабрьское заседание ЕЦБ. Это оставляет своп-дифференциал EUR:USD очень широким в пользу доллара, и в сочетании с угрозой слабых ноябрьских PMI в Европе завтра, должно удерживать EURUSD в диапазоне 1,05-1,06 сегодня."

Вероятна дальнейшая торговля в диапазоне; слабый базовый настрой в паре GBPUSD предполагает более низкий диапазон 1,2615/1,2685. В долгосрочной перспективе нисходящий импульс начинает замедляться; прорыв выше 1,2725 будет означать, что основная поддержка на уровне 1,2565 останется недосягаема, отмечают валютные аналитики UOB Group.

Прорыв выше 1,2725 оставит недосягаемой ключевую поддержку на 1,2565

Прогноз на 24 часа: "Вчера мы отметили, что "ценовое движение все еще кажется частью фазы диапазонной торговли". Мы ожидали, что GBP будет "торговаться между 1,2630 и 1,2710". Фактически фунт торговался в диапазоне 1,2631/1,2713 и закрылся на отметке 1,2647, снизившись за день на 0,27%. Дальнейшая торговля в диапазоне кажется вероятной, хотя ослабление базового настроя в паре предполагает более низкий диапазон 1,2615/1,2685".

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Мы придерживаемся негативного прогноза по GBP с начала прошлой недели. Вчера (20 ноября), когда фунт находился на уровне 1.2685, мы отметили, что "нисходящий импульс начинает замедляться". Мы добавили, что "прорыв выше 1,2725 будет означать, что основная поддержка на 1,2565 останется недосягаема". На торгах в Лондоне фунт ненадолго поднялся до 1,2713, а затем откатился назад. Моментум не усилился, и мы продолжаем придерживаться того же мнения, что и вчера".

Индекс доллара США DXY продолжает расти, и нетрудно понять, почему. Как отмечает Крис Тернер из ING, ожидания в отношении ставок в США незначительно повышаются, поскольку рынок отказывается закладывать в цену декабрьское снижение ставки ФРС.

DXY останется в новом диапазоне 106-107

"Сейчас в цены закладывается смягчение всего на 8 б.п. В то же время рынок готовится к "Трампу 2.0", а развитие ситуации в зарубежных экономиках далеко не радует. Кроме того, однонедельные депозиты в долларах США теперь дают 4,61% годовых, уступая лишь GBP (4,74%) в сегменте G10. Поэтому неудивительно, что инвесторы и корпорации придерживают свои долларовые инвестиции".

"В понедельник мы говорили о том, что выбор следующего министра финансов США может стать "банановой кожурой" для американских рынков активов. Однако теперь (согласно рынкам ставок) на эту роль претендует бывший член ФРС Кевин Уорш. Он будет считаться надежным чиновником, учитывая его опыт работы в ФРС и роль связного с Уолл-стрит после финансового кризиса 2008-2009 годов".

"На сегодня мы сомневаемся, что данные из США будут двигать рынки, хотя инвесторы снова будут следить за тем, не предвещает ли рост числа еженедельных заявок на пособие по безработице ослабление отчета NFP за ноябрь (выйдет 6 декабря). Ожидаем, что индекс DXY останется в новом диапазоне 106-107, продолжая привлекать покупателей, при этом внимание сегодня будет по-прежнему сосредоточено на событиях в Украине и европейских спикерах."

Евро (EUR), вероятно, будет торговаться в диапазоне между 1,0505 и 1,0575. В долгосрочной перспективе недавний нисходящий тренд евро, вероятно, возобновится, если он пробьется и удержится ниже уровня 1,0490, отмечают аналитики UOB Group.

Евро, вероятно, будет торговаться в диапазоне между 1,0505 и 1,0575

Прогноз на 24 часа: "Во вторник евро резко, но ненадолго упал до 1,0523. Вчера (в среду) мы отметили, что "кратковременное падение не привело к усилению моментума". Мы ожидали, что пара будет "торговаться в диапазоне, вероятно, между 1,0550 и 1,0620". Наше мнение оказалось неверным, так как евро упал до 1,0507, затем цена отскочила и закрылась на отметке 1,0543 (-0,49%). Резкое падение кажется чрезмерным, и вряд ли евро будет слабеть дальше. Сегодня он, скорее всего, будет торговаться в диапазоне между 1,0505 и 1,0575".

Прогноз на 1-3 недели: "После того как мы придерживались негативного настроя по евро в течение двух недель, вчера (20 ноября, спот на 1,0590) мы пересмотрели прогноз на нейтральный, указав, что "слабость евро стабилизировалась". Мы придерживались мнения, что евро "будет консолидироваться между 1,0520 и 1,0685". Хотя впоследствии евро опустился ниже нижней границы ожидаемого нами диапазона (минимум - 1,0507), значительного усиления импульса не произошло. Недавний нисходящий тренд евро, вероятно, возобновится, если он пробьется и удержится ниже 1,0490. Вероятность прорыва EUR ниже 1.0490 будет сохраняться до тех пор, пока не будет пробит уровень 1.0600".

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EUR/USD, скромное увеличение доходности казначейских облигаций США и осторожный настрой рынка помогли доллару США (USD) остаться устойчивым против своих конкурентов в середине недели, что привело к снижению EUR/USD.

«Рано утром в четверг политик Европейского центрального банка (ЕЦБ) Франсуа Вилльруа де Гало заявил, что баланс рисков для роста и инфляции смещается в сторону понижения, добавив, что регулятор должен продолжать снижать степень ограничения денежно-кредитной политики. Эти комментарии, похоже, затрудняют евро привлечение инвесторов.

Позднее сегодня Министерство труда США опубликует еженедельные данные по первичным обращениям за пособием по безработице. С момента достижения 260 000 в начале октября количество первичных заявок на пособие по безработице неуклонно снижалось и достигло самого низкого уровня с апреля на отметке 217 000 на прошлой неделе. Рынки ожидают, что количество первичных заявок на пособие по безработице немного вырастет до 220 000 на неделе, закончившейся 16 ноября. Показатель около 200 000 может оказать поддержку доллару США в качестве немедленной реакции. С другой стороны, ожидаемое увеличение, с показателем выше 240 000, может навредить валюте и открыть дверь для отскока пары EUR/USD.

Экономический календарь США также будет включать данные по продажам вторичного жилья за октябрь и региональные опросы производственной активности за ноябрь от Федерального резервного банка (ФРБ) Филадельфии и Канзас-Сити».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пара не может запустить отскок и торгуется ниже 1,0550 утром в Европе в четверг после закрытия на отрицательной территории в среду.

«Пара остается технически медвежьей в ближайшей перспективе, поскольку участники рынка ожидают выхода макроэкономических данных из США.

Индекс относительной силы (RSI) на 4-часовом графике начал снижаться после роста к отметке 50, что подчеркивает нерешительность покупателей. С точки зрения снижения, отметка 1,0500 (статический уровень, середина нисходящего регрессионного канала) выступает в качестве ключевой поддержки перед 1,0450 (статический уровень) и 1,0420 (нижняя граница нисходящего канала).

Если EUR/USD удастся подняться выше 1,0600-1,0590 (уровень Фибоначчи 23,6% коррекции последнего нисходящего тренда, верхняя граница нисходящего канала) и стабилизироваться там, технические покупатели могут проявить интерес к паре. В этом случае отметка 1,0670 (38,2% коррекции Фибоначчи) может рассматриваться как следующее сопротивление».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по GBP/USD, фунт стерлингов не смог извлечь выгоду из данных по инфляции в Великобритании за октябрь, которые оказались выше прогнозов.

«В первые часы торгов на европейской сессии среды пара GBP/USD выросла после того, как данные из Великобритании показали, что инфляция в октябре выросла быстрее, чем ожидалось. Однако атмосфера бегства от рисков на рынке поддержала доллар США и заставила пару повернуть на юг во второй половине дня.

«На момент публикации фьючерсы на фондовые индексы США снизились на 0,15-0,5 % за день, что указывает на осторожное настроение на рынке. Медвежье открытие Уолл-стрит может поддержать доллар США на американской сессии и привести к дальнейшему снижению пары GBP/USD.

В начале американской сессии Министерство труда США опубликует еженедельные данные по первичным заявкам на пособие по безработице. Рынки ожидают, что количество первичных заявок на пособие по безработице немного вырастет до 220 000 на неделе, закончившейся 16 ноября, по сравнению с 217 000 на предыдущей неделе. Показатель около 200 000 может позволить доллару США укрепиться против своих конкурентов в качестве немедленной реакции. С другой стороны, показатель выше 240 000 может оказать давление на валюту и помочь паре GBP/USD ограничить свои потери».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по GBP/USD, после неудачной попытки стабилизироваться выше 1,2700 в среду, пара GBP/USD вновь оказалась под медвежьим давлением и закрылась с небольшим понижением за день.

«В утренние часы европейской сессии в четверг пара остается под давлением и торгуется чуть ниже 1,2650.

Индикатор относительной силы (RSI) на 4-часовом графике продолжает снижаться к отметке 40, а пара GBP/USD торгуется ниже 20-периодной простой скользящей средней (SMA), что отражает медвежий уклон.

С точки зрения снижения, 1,2600 (статический уровень) выступает в качестве следующей поддержки перед 1,2530 (статический уровень с февраля) и 1,2500 (статический уровень, круглый уровень). С точки зрения роста, промежуточное сопротивление можно заметить на уровне 1,2660 (20-периодная SMA) перед 1,2700 (уровень Фибоначчи 23,6% коррекции последнего нисходящего тренда, 50-периодная SMA) и 1,2750 (38,2% коррекции Фибоначчи)».

Вот что вам нужно знать в четверг, 21 ноября:

Индекс доллара США (USD) остается в фазе консолидации вблизи 106,50 после закрытия на положительной территории в среду. В экономическом календаре США будут представлены еженедельные данные по первичным заявкам на пособие по безработице, а также данные по продажам вторичного жилья за октябрь. Кроме того, ФРБ Филадельфии и Канзас-Сити выпустят региональные опросы по обрабатывающей промышленности за ноябрь.

ЦЕНА Доллара США на этой неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за эта неделя. Доллар США был самым сильным в паре с японской иеной.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.04% | -0.24% | 0.40% | -0.86% | -0.82% | -0.03% | -0.60% | |

| EUR | 0.04% | -0.03% | 0.56% | -0.71% | -0.64% | 0.14% | -0.43% | |

| GBP | 0.24% | 0.03% | 0.61% | -0.67% | -0.61% | 0.14% | -0.40% | |

| JPY | -0.40% | -0.56% | -0.61% | -1.27% | -1.16% | -0.39% | -0.91% | |

| CAD | 0.86% | 0.71% | 0.67% | 1.27% | 0.06% | 0.82% | 0.28% | |

| AUD | 0.82% | 0.64% | 0.61% | 1.16% | -0.06% | 0.76% | 0.22% | |

| NZD | 0.03% | -0.14% | -0.14% | 0.39% | -0.82% | -0.76% | -0.53% | |

| CHF | 0.60% | 0.43% | 0.40% | 0.91% | -0.28% | -0.22% | 0.53% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать доллар США из левой колонки и двигаться вдоль горизонтальной линии к иене, то процентное изменение, отображаемое в поле, будет представлять USD (базовая валюта)/JPY (валюта котировки).

Осторожные настроения на рынке и умеренный рост доходности казначейских облигаций США помогли доллару остаться устойчивым против своих основных конкурентов в среду. В начале четверга доходность эталонных 10-летних казначейских облигаций США держится на уровне около 4,4%, а фьючерсы на фондовые индексы США торгуются разнонаправленно. Помимо релизов макроэкономических данных из США, участники рынка будут внимательно следить за комментариями политиков ФРС. Президент ФРБ Кливленда Бет Хаммак, президент ФРБ Чикаго Остан Гулсби и президент ФРБ Канзас-Сити Джеффри Шмид выступят с речами в часы американской сессии.

В четверг глава Банка Японии Кадзуо Уэда подтвердил, что решение по монетарной политике будет приниматься на каждом заседании ЦБ. "Мы серьезно учитываем изменения валютных курсов при формировании прогноза по экономике и инфляции, включая вопрос о том, что вызывает изменения валютных курсов, которые происходят в данный момент", - пояснил Уэда. После роста на 0,5% в среду, USDJPY остается под медвежьим давлением в начале четверга, и на момент написания торговалась ниже 155,00.

EURUSD , похоже, вошла в фазу консолидации на уровне 1,0550 после закрытия на отрицательной территории в среду. Позже в ходе сессии Европейская комиссия опубликует предварительные данные по потребдоверию за ноябрь.

Золото выросло в среду, продлив свою победную серию третий день подряд. XAUUSD продолжает расти в утренние часы европейской сессии в четверг, и на момент написания торгуется чуть выше $2,660.

После резкого снижения в понедельник и вторник пара USDCAD нашла точку опоры и продемонстрировала небольшой рост в среду. Пара колеблется в узком диапазоне выше 1,3950 в начале европейской сессии. Позднее сегодня Статистическая служба Канады опубликует данные по индексу цен на жилье за октябрь.

GBPUSD не смогла извлечь выгоду из сильных данных по инфляции в Великобритании и понесла небольшие потери в среду. Пара остается относительно спокойной и колеблется в узком канале вблизи 1,2650 в начале четверга.

ФРС - FAQ

Денежно-кредитная политика в США определяется Федеральной резервной системой (ФРС). У ФРС есть две задачи: достижение стабильности цен и содействие полной занятости. Ее основным инструментом для достижения этих целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает процентные ставки, увеличивая стоимость заимствований по всей экономике. Это приводит к укреплению доллара США, поскольку делает США более привлекательным местом для размещения своих средств международными инвесторами. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, чтобы стимулировать заимствования, что оказывает давление на доллар.

Федеральная резервная система (ФРС) проводит восемь заседаний по вопросам политики в год, на которых Федеральный комитет по открытым рынкам (FOMC) оценивает экономические условия и принимает решения по денежно-кредитной политике. В заседании FOMC принимают участие двенадцать должностных лиц ФРС – семь членов Совета управляющих, глава Федерального резервного банка Нью-Йорка и четверо из оставшихся одиннадцати президентов региональных резервных банков, которые избираются сроком на один год на основе ротации.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

В интервью изданию Barron's, опубликованном в четверг, президент ФРБ Нью-Йорка Джон Уильямс заявил, что "прогнозирует охлаждение инфляции и дальнейшее снижение процентных ставок".

Он также отметил, что "2% - это ставка, которая может наилучшим образом сбалансировать цели центрального банка по обеспечению занятости и ценовой стабильности".

Дополнительные комментарии

Рынок труда сейчас находится в равновесии и не оказывает повышательного давления на инфляцию.

Инфляция должна снизиться до 2% и оставаться в этом районе на фоне стабильной ситуации на рынке труда.

Не видит признаков рецессии в поступающих данных.

Совершенно ясно, что монетарная политика сегодня носит ограничительный характер.

Именно поэтому снижение ставок на двух последних заседаниях было "очень уместным".

Мы хорошо позиционируем себя в отношении рисков того, что инфляция будет выше, чем мы ожидаем в следующем году".

Ожидает, что со временем будет уместно дальнейшее снижение ставок до более нормального или нейтрального уровня.

Дополнительные комментарии поступают от главы Банка Японии Кадзуо Уэды, который теперь говорит о монетарной политике и стоимости валютного курса.

Правительству и политикам важно следить за среднесрочной фискальной устойчивостью.

Мы принимаем решения по вопросам монетарной политики на каждом заседании, основываясь на информации, которая становится доступной к моменту заседания.

До следующего заседания по вопросам монетарной политики еще месяц, к тому времени будет больше информации.

Мы не комментируем краткосрочные изменения обменного курса.

Мы со всей серьезностью учитываем изменения обменного курса при формировании нашего экономического и инфляционного прогноза, включая вопрос о том, что является причиной изменений обменного курса, которые происходят в данный момент.

Выступая в четверг на конференции в Токио, политик Европейского центробанка (ЕЦБ) Франсуа Вилльруа де Гало заявил, что "баланс рисков для роста и инфляции смещается в сторону понижения".

Дополнительные комментарии

Победа над инфляцией в Европе не за горами.

Инфляция может устойчиво обосноваиться на уровне 2% в начале 2025 года.

Тарифы Трампа, как ожидается, не приведут к существенному изменению прогноза по инфляции в Европе.

Следует продолжать снижать степень ограничения в монетарной политике.

Темпы сокращения должны определяться гибким прагматизмом.

Мы должны сохранять полную свободу действий на предстоящих заседаниях.

По данным американской депозитарной трастовой и клиринговой корпорации Depository Trust & Clearing Corporation (DTCC), сегодня в Нью-Йорке в 18.00 мск. произойдет экспирация следующих валютных опционов:

EURUSD: суммы в евро

- 1.0470 1.1 млрд

- 1.0500 2.8 млрд

- 1.0515 1.9 млрд

- 1.0540 907 млн

- 1.0550 1.4 млрд

- 1.0600 1.8 млрд

- 1.0610 813 млн

- 1.0650 1.7 млрд

- 1.0690 2.3 млрд

- 1.0695 960 млн

- 1.0700 2.8 млрд

USDJPY: суммы в долларах США

- 154.80 793 млн

- 155.00 993 млн

- 156.00 997 млн

USDCHF: суммы в долларах США

- 0.8485 530 млн

- 0.8625 856 млн

AUDUSD: суммы в AUD

- 0.6450 2 млрд

- 0.6500 592 млн

- 0.6640 560 млн

- 0.6700 916 млн

USDCAD: суммы в долларах США

- 1.4000 616 млн

- 1.4025 825 млн

- 1.4175 1.1 млрд

NZDUSD: суммы в новозеландских долларах

- 0.5875 528 млн

- 0.6030 466 млн

Глава Банка Японии Кадзуо Уэда не затронул вопросы монетарной политики и экономических перспектив во время своего запланированного выступления в четверг.

Ключевые тезисы

Финансовую отрасль ждет еще большая трансформация в связи с недавним появлением генеративного ИИ.

Чтобы в будущем воспользоваться всеми преимуществами технологий, необходимо опираться на знания, полученные в результате опыта и проб и ошибок финансовых специалистов.

Мы видим, как технологии диверсифицировали финансовое посредничество.

Также очень важна нормативная и надзорная база, которая адаптируется к технологическому прогрессу.

Поскольку ИИ продолжает распространяться по всему миру, Банк Японии внимательно следит за реакцией регуляторов в разных юрисдикциях.

Технологический прогресс порождает новые риски для финансовой стабильности.

По мере того как финансовые услуги становятся все более разнообразными и сложными, каналы передачи рисков становятся все менее прозрачными, а действующее финансовое регулирование может быть не в полной мере приспособлено для управления новыми видами финансовых услуг.

Такие условия подчеркивают необходимость обеспечения операционной устойчивости, включая надежное управление кибербезопасностью и рисками третьих лиц.

Как только новая администрация США объявит о новой политике, мы хотели бы включить ее в наш экономический прогноз.

Четыре советника правительства Китая выступили за то, чтобы целевой уровень роста экономики в 2025 году составил около 5%, как и в этом году, сообщило в четверг агентство Reuters.

Один из советников правительства Китая настаивал на том, чтобы целевой уровень составил "выше 4%", в то время как другой рекомендовал диапазон 4,5-5%.

По их словам, "более высокий дефицит бюджета может смягчить влияние ожидаемых тарифов США".

"Вполне возможно нивелировать влияние тарифов Трампа на китайский экспорт за счет дальнейшего расширения внутреннего спроса", - сказал Ю Юндин, один из советников и правительственный экономист, выступающий за цель в районе 5%.

"В следующем году нам следует проводить более жесткую фискальную политику", - сказал Ю, добавив, что дефицит бюджета "определенно должен превысить" запланированный на этот год уровень в 3% от валового внутреннего продукта (ВВП).

AUD - FAQ

Одним из наиболее значимых факторов для австралийского доллара (AUD) является уровень процентных ставок, устанавливаемых Резервным банком Австралии (RBA). Поскольку Австралия является богатой природными ресурсами страной, другим ключевым фактором являются цены на ее крупнейший экспортный товар - железную руду. Важным фактором является состояние китайской экономики, ее крупнейшего торгового партнера, а также инфляция в Австралии, темпы ее роста и торговый баланс. Настроение рынка – приобретают ли инвесторы более рискованные активы (тяга к риску) или ищут безопасные убежища (бегство от рисков) - также является фактором, который влияет на AUD.

Резервный банк Австралии (RBA) влияет на курс австралийского доллара (AUD), устанавливая уровень процентных ставок, по которым австралийские банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок в экономике в целом. Основной целью РБА является поддержание стабильного уровня инфляции на уровне 2-3% путем повышения или понижения процентных ставок. Относительно высокие процентные ставки по сравнению с другими крупными центральными банками поддерживают австралийский доллар, а относительно низкие - наоборот. РБА также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое является отрицательным для австралийского доллара, а второе - положительным для австралийского доллара.

Китай - крупнейший торговый партнер Австралии, поэтому состояние китайской экономики оказывает большое влияние на стоимость австралийского доллара (AUD). Когда дела в китайской экономике идут хорошо, она закупает больше сырья, товаров и услуг в Австралии, что повышает спрос на австралийский доллар и увеличивает его стоимость. Когда китайская экономика растет не так быстро, как ожидалось, все происходит наоборот. Поэтому положительные или отрицательные сюрпризы в данных о росте китайской экономики часто оказывают прямое влияние на австралийский доллар и пары с его участием.

Железная руда - крупнейший экспорт Австралии, составляющий, по данным 2021 года, $118 млрд в год, а основным направлением экспорта является Китай. Поэтому цена на железную руду может быть фактором, определяющим курс австралийского доллара. Как правило, если цена на железную руду растет, австралийский доллар также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на железную руду происходит обратное. Более высокие цены на железную руду приводят к увеличению вероятности положительного торгового баланса Австралии, что также является положительным фактором для австралийского доллара.

Торговый баланс, представляющий собой разницу между тем, что страна зарабатывает на экспорте, и тем, что она платит за импорт, - еще один фактор, который может повлиять на стоимость австралийского доллара. Если Австралия производит очень востребованные экспортные товары, то ее валюта будет дорожать за счет избыточного спроса, создаваемого иностранными покупателями, стремящимися приобрести ее экспорт, по сравнению с тем, что страна тратит на покупку импорта. Таким образом, положительный чистый торговый баланс укрепляет австралийский доллар, а отрицательный торговый баланс имеет обратный эффект.

Сегодня Народный банк Китая установил курс юаня (USD/CNY) на предстоящую торговую сессию на уровне 7,1934 по сравнению с фиксингом предыдущего дня 7,1935 и оценкой Reuters 7,2482.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Значительное повышение или понижение курса по сравнению с ожиданием обычно считается сигналом со стороны ЦБ.

Член Совета управляющих Европейского центрального банка (ЕЦБ) Яннис Стурнарас заявил в среду, что еврозона находится на пороге устойчивого достижения 2%-ной инфляции, сообщает Bloomberg.

Ключевые тезисы

"Инфляция с большей, чем прежде, вероятностью достигнет целевого уровня раньше, чем ожидалось ранее - к началу 2025 года, а не в последнем квартале, как предполагалось в последних прогнозах ЕЦБ".

"Возможно, в нашей политике придется все больше учитывать экономические условия, чтобы не допустить показателей ниже цели по инфляции".

"Хотя у нас не было никаких признаков жесткой посадки, рынки крайне чувствительны к разочаровывающим показателям экономического роста".

"Если будут получены неприятные сюрпризы в отношении роста экономики и мы не сможем отменить ограничительную монетарную политику соответствующими темпами, это может вызвать ненужную турбулентность на рынках, что негативно скажется на экономической и финансовой стабильности".

"Сентябрьский показатель инфляции на уровне 1,7% следует рассматривать и как успех, и как тревожный сигнал".

"Слишком длительная ограничительная политика может привести к инфляции ниже целевого уровня в среднесрочной перспективе и препятствовать росту экономики. Если это произойдет, мы рискуем подорвать доверие к себе".

"Эскалация торговой напряженности между ведущими экономиками посредством тарифов и ответных мер может привести к хаосу в международной торговле и негативно сказаться на доверии и экономической активности на глобальном уровне".

ЕЦБ - FAQ

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой в регионе. Основной задачей ЕЦБ является поддержание стабильности цен, что означает поддержание инфляции на уровне около 2%. Основным инструментом для достижения этой цели является повышение или понижение процентных ставок. Относительно высокие процентные ставки обычно приводят к укреплению евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

В экстремальных ситуациях Европейский центральный банк может применить инструмент политики, называемый количественным смягчением. QE – это процесс, при котором ЕЦБ печатает евро и использует их для покупки активов – обычно государственных или корпоративных облигаций - у банков и других финансовых учреждений. QE обычно приводит к ослаблению евро. Количественное смягчение - это крайняя мера, когда простое снижение процентных ставок вряд ли поможет достичь стабильности цен. ЕЦБ использовал его во время Великого финансового кризиса 2009-2011 годов, в 2015 году, когда инфляция оставалась на низком уровне, а также во время пандемии covid.

Количественное ужесточение (QT) - это обратная сторона QE. Оно предпринимается после QE, когда происходит восстановление экономики и инфляция начинает расти. В то время как при QE Европейский центральный банк (ЕЦБ) покупает государственные и корпоративные облигации у финансовых институтов, чтобы обеспечить их ликвидностью, при QT ЕЦБ прекращает покупать новые облигации и перестает реинвестировать основную сумму, выплачиваемую по уже имеющимся облигациям. Обычно это положительный (или «бычий») фактор для евро.

Президент ФРБ Бостона Сьюзан Коллинз заявила в среду, что необходимо больше снижений процентных ставок, но политикам следует действовать осторожно, чтобы избежать слишком быстрых или слишком медленных шагов, сообщает Bloomberg.

Ключевые тезисы

Дополнительное снижение ставок необходимо, поскольку политика по-прежнему носит ограничительный характер.

Не стоит снижать ставки слишком быстро.

Слишком медленное снижение ставок может повредить рынку труда.

Конечная цель снижения ставок неясна.

Монетарная политика хорошо соответствует экономическим перспективам.

Монетарная политика не имеет заранее заданного курса.

Решения ФРС будут приниматься на каждом заседании.

Любое дальнейшее замедление на рынке труда нежелательно.

Риски для перспектив примерно сбалансированы.

Рынок труда здоров, а инфляция возвращается к 2%.

Высокая производительность труда означает, что рост заработной платы не приведет к инфляции.

Экономика находится в хорошем состоянии.

Продвижение к 2%-ной инфляции может быть неровным.

Политика в области баланса ЦБ наиболее полезна в необычных условиях.

ФРС - FAQ

Денежно-кредитная политика в США определяется Федеральной резервной системой (ФРС). У ФРС есть две задачи: достижение стабильности цен и содействие полной занятости. Ее основным инструментом для достижения этих целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает процентные ставки, увеличивая стоимость заимствований по всей экономике. Это приводит к укреплению доллара США, поскольку делает США более привлекательным местом для размещения своих средств международными инвесторами. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, чтобы стимулировать заимствования, что оказывает давление на доллар.

Федеральная резервная система (ФРС) проводит восемь заседаний по вопросам политики в год, на которых Федеральный комитет по открытым рынкам (FOMC) оценивает экономические условия и принимает решения по денежно-кредитной политике. В заседании FOMC принимают участие двенадцать должностных лиц ФРС – семь членов Совета управляющих, глава Федерального резервного банка Нью-Йорка и четверо из оставшихся одиннадцати президентов региональных резервных банков, которые избираются сроком на один год на основе ротации.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 30.832 | -1.22 |

| Золото | 2649.27 | 0.64 |

| Палладий | 1022.02 | -1.49 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -62.09 | 38352.34 | -0.16 |

| Hang Seng | 41.34 | 19705.01 | 0.21 |

| KOSPI | 10.34 | 2482.29 | 0.42 |

| ASX 200 | -47.7 | 8326.3 | -0.57 |

| DAX | -55.53 | 19004.78 | -0.29 |

| CAC 40 | -31.19 | 7198.45 | -0.43 |

| Dow Jones | 139.53 | 43408.47 | 0.32 |

| S&P 500 | 0.13 | 5917.11 | 0 |

| NASDAQ Composite | -21.33 | 18966.14 | -0.11 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.65057 | -0.31 |

| EURJPY | 163.867 | 0.08 |

| EURUSD | 1.05425 | -0.45 |

| GBPJPY | 196.662 | 0.34 |

| GBPUSD | 1.26527 | -0.18 |

| NZDUSD | 0.58757 | -0.53 |

| USDCAD | 1.39757 | 0.14 |

| USDCHF | 0.88407 | 0.34 |

| USDJPY | 155.43 | 0.51 |

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.