- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 21-06-2023

Экономисты CIBC Capital Markets анализируют перспективы пары EUR/USD.

Сокращение длинных позиций по евро на данный момент

Ближайшие реальные экономические факторы, особенно в производственной сфере, подчеркивают перспективу сокращения длинных позиций по евро на данный момент.

Однако в долгосрочной перспективе мы все еще склоняемся к более высокому прогнозу по евро, учитывая ожидаемые выгоды от потоков, связанных с диверсификацией валютных резервов.

EUR/USD - Q3 2023: 1.06 | Q4 2023: 1.08

Экономисты TD Securities обсуждают завтрашнее решение Банка Англии по процентной ставке и его последствия для пары GBP/USD.

Повышение ставки на +50 б.п. (35%): Ястребиные заявления

MPC повышает ставку на 50 базисных пунктов и дает более ястребиные заявления о намерениях, сигнализируя о том, что ставка, вероятно, будет повышаться в дальнейшем. Комитет дает понять, что он более серьезно обеспокоен сильными последними данными, особенно инфляцией и заработной платой. GBP/USD +1.20%.

Базовый сценарий +25 б.п. (50%): Ястребиный настрой

MPC повышает ставку на 25 б.п. и в основном повторяет свои общие заяления о намерениях. Однако, язык заявления при этом является более ястребиным, MPC явно обеспокоен силой последних данных и тем фактом, что инфляция снижается гораздо медленнее, чем ожидалось. Голосование проходит с результатом 2-5-2 за 0/25/50, при этом Тенрейро и Дхингра проголосовали за сохранение статуса-кво по ставке, а Манн и Хаскел - за ее повышение на 50 б.п. GBP/USD +0.50%.

"Голубиное" повышение на +25 б.п. (15%):

MPC повышает ставку на 25 б.п. и повторяет: "Если появятся свидетельства более устойчивого давления, то потребуется дальнейшее ужесточение денежно-кредитной политики". MPC активно противостоит "ястребиным" ожиданиям в отношении ставки, которые закладываются рынками в цены, что потенциально похоже на ситуацию в ноябре прошлого года. Голосование проходит с результатом 2-6-1 за 0/25/50, при этом Тенрейро и Дхингра продолжают голосовать за сохранение статуса-кво по ставке, а кто-то один (либо Манн, либо Хаскел) голосует за повышение ставки на 50 б.п. GBP/USD -0.25%.

Экономисты Credit Suisse анализируют технический прогноз по золоту (XAU/USD).

XAU/USD нащупает дно в районе 200-DMA на $1,850/49

Золото движется ниже уровня поддержки 100-DMA, и с учетом наличия незначительной вершины мы видим возможности для дальнейшего снижения цены к поддержке на уровне $1,900/1,890, а потенциально - вплоть до 200-DMA на $1,850/49.

В этом случае, как мы считаем, здесь цена должна нащупать основание для возврата к уровню $1 985, а затем для повторного тестирования ключевого сопротивления в районе рекордных максимумов $2 063/2 075. Мы по-прежнему настроены на возможный прорыв рынка к новым рекордным максимумам позднее в течение этого года.

Джером Пауэлл, председатель Федеральной резервной системы (ФРС), выступает сейчас в Комитете по финансовым услугам Палаты представителей и отвечает на вопросы законодателей Конгресса.

Основные тезисы

"Экономика очень сильна".

"Очень сильный рынок труда является движущей силой экономики".

"Инфляция снижается постепенно".

"То, что беспокоит людей, - это действительно инфляция".

"Хотя повышение ставок может быть болезненным, оно замедляет спрос".

"Мы хотим вернуться к стабильности цен, хотим вернуться туда, где инфляция настолько низка, что люди о ней не думают".

"Мы находимся на пути к ценовой стабильности, нам предстоит пройти довольно долгий путь, но мы делаем успехи".

Джером Пауэлл, председатель Федеральной резервной системы (ФРС), выступает сейчас в Комитете по финансовым услугам Палаты представителей и отвечает на вопросы законодателей Конгресса.

Основные тезисы

"Статус доллара как мировой резервной валюты очень важен".

"Мандаты ФРС по инфляции и занятости абсолютно равнозначны".

"Мы должны всецело сосредоточиться на инфляции, так как сейчас мы далеки от этой цели".

"Мы вернем инфляцию к уровню 2%".

"Мы движемся в направлении сокращения баланса, но не вернемся к уровню скудных резервов".

"Важно, чтобы баланс не просто рос с каждым циклом".

"Спрос на резервы может быть нестабильным".

"Мы не хотим оказаться в том же положении, что и в прошлом цикле сокращения".

Джером Пауэлл, председатель Федеральной резервной системы (ФРС), выступает сейчас в Комитете по финансовым услугам Палаты представителей и отвечает на вопросы законодателей Конгресса.

Основные тезисы

"Существует ожидание, согласно которому соотношение числа открытых вакансий и безработных будет снижаться".

"Это способ снизить дефицит рабочей силы на рынке труда без роста безработицы".

"По-прежнему отмечается значительная нехватка рабочей силы".

"Данные свидетельствуют о постепенном охлаждении рынка труда, но у нас все еще сохраняется значительное превышение спроса над предложением".

"Предложение и спрос на жилье приходят в норму".

"Жилищная инфляция значительно снизится в этом и следующем году".

Джером Пауэлл, председатель Федеральной резервной системы (ФРС), выступает сейчас в Комитете по финансовым услугам Палаты представителей и отвечает на вопросы законодателей Конгресса.

Основные тезисы

"Наши банки очень сильно капитализированы".

"Мы очень далеки от нашего целевого уровня инфляции".

"Мы твердо намерены со временем вернуть инфляцию к отметке 2%".

"На примере Silicon Valley мы узнали, что необходимо усилить надзор и регулирование для банков подобного размера".

"Есть ситуации, в которых мы должны быть более решительными, но это относится не ко всем ситуациям".

Экономисты ANZ Bank обсуждают прогноз по паре GBP/USD.

Прогноз по GBP/USD на конец года сохраняется на уровне 1,30

Мы ожидаем, что Банк Англии повысит процентные ставки еще два раза, после чего сделает паузу, и мы не ожидаем снижения ставок в этом году. Однако рынки закладывают в цены конечную ставку на уровне 5,7%.

В перспективе мы считаем, что увеличение дифференциала по конечному уровню ставок между Великобританией и США будет способствовать росту британского фунта.

Мы сохраняем наш прогноз по паре GBP/USD на конец года на уровне 1,30.

Экономисты Société Générale анализируют технический прогноз USD/JPY.

Сопротивление в районе 142,50/142,80

После небольшой паузы пара USD/JPY возобновила фазу отскока. Пара сейчас тестирует полосу многомесячнуого канала; не исключен первоначальный откат, но 200-DMA вблизи 138/137.20, как ожидается, окажет паре поддержку. Успешная защита этого уровня может привести к продолжению восходящего движения.

Следующие потенциальные уровни сопротивления находятся на 142,50/142,80 (уровень Фибо 61,8% коррекции от прошлого года) и 144,40.

Джером Пауэлл, председатель Федеральной резервной системы (ФРС), выступает сейчас в Комитете по финансовым услугам Палаты представителей и отвечает на вопросы законодателей Конгресса.

Основные тезисы

"Уровень ставок и скорость повышения ставок - это разные вещи".

"В начале процесса скорость была важна, сейчас она стала менее важной".

"Возможно, имеет смысл повышать ставки, но более умеренными темпами".

"Мы замедляем темпы, подобно тому, как вы можете замедлить ход автомобиля, когда приближаетесь к месту назначения".

"Регулирование должно быть прозрачным, последовательным и не слишком волатильным".

"Капитал занимает центральное место в регулировании банковской деятельности".

ЦБ Мексики объявит о своем решении по ставке в четверг, 22 июня. Экономисты Rabobank анализируют перспективы MXN в преддверии заседания.

Никаких изменений уровня ставки (11,25%)

Мы прогнозируем сохранение статуса-кво по ставке на уровне 11,25% и ожидаем, что такое решение будет единогласным.

Наш базовый сценарий по-прежнему предполагает, что ставки останутся на уровне 10,25% в 2024 году, но риск склоняется в сторону большего ужесточения.

Сейчас медведи тестируют уровень 17. Наш базовый сценарий предполагает, что этот уровень будет пробит, и подтвержденное закрытие ниже него приведет к тестированию отметки 16,40.

Подготовленный текст речи Джерома Пауэлла, председателя Федеральной резервной системы (ФРС), для выступления в Комитете по финансовым услугам Палаты представителей показал, что почти все участники FOMC ожидают, что будет целесообразно повысить процентные ставки к концу года "несколько дальше" от текущих уровней.

Основные тезисы

"Процесс возвращения инфляции к уровню 2% должен пройти долгий путь".

"Наблюдается некоторый эффект от ужесточения денежно-кредитной политики, но потребуется время, чтобы полностью проявился эффект от сдерживающей денежно-кредитной политики, особенно в отношении инфляции".

"Рынок труда остается очень дефицитным, но рост номинальной заработной платы показывает признаки ослабления, количество вакансий сократилось в этом году".

"Долгосрочные инфляционные ожидания, похоже, остаются хорошо закрепленными".

"Ужесточение условий кредитования, вероятно, окажет давление на экономическую активность, найм и инфляцию, но степень этого влияния остается неопределенной."

"Мы продолжим принимать решения от заседания к заседанию на основе поступающих данных, их последствий для перспектив и баланса рисков".

"Мы по-прежнему привержены идее снижения инфляции до целевого уровня 2% и сохранения инфляционных ожиданий под контролем".

"Снижение инфляции, вероятно, потребует периода экономического роста ниже тренда, некоторого ослабления условий на рынке труда".

"Банковская система США надежна и устойчива".

"Недавние банкротства банков и вызванный ими финансовый стресс подчеркнули важность наличия соответствующих правил и надзорной практики для банков такого размера".

"Необходимо устранить эти уязвимости, чтобы сделать банковскую систему более сильной и устойчивой".

- EUR/USD продолжает демонстрировать неубедительную ценовую динамику.

- Дальнейшее ослабление может привести к повторному тестированию 55-дневной и 100-дневной SMA.

EUR/USD остается внутри диапазона, торгуясь выше уровня 1.0900.

Несмотря на неубедительную ценовую динамику, дальнейший рост пока остается на повестке дня. При этом в идеале паре необходимо в самое ближайшее время преодолеть месячный максимум 1.0970 (от 16 июня), чтобы обеспечить потенциальный тест психологической отметки 1.1000.

Неспособность к убедительному продвижению на север на следующих сессиях может вызвать коррекционное движение сначала к 55-дневной SMA на уровне 1,0881, а затем к 100-дневной SMA на уровне 1,0806. Утрата последней должна ослабить повышательное давление в паре.

Если рассматривать более долгосрочную перспективу, то конструктивный взгляд остается неизменным, пока торги проходят выше 200-дневной SMA, сегодня на уровне 1,0554.

Дневной график EUR/USD

Несмотря на то, что в начале квартала канадский доллар подвергался давлению со стороны более сильного доллара США, он вырос, так как Банк Канады возобновил повышение ставок. Экономисты ANZ Bank анализируют перспективы луни.

Банк Канады, вероятно, еще не закончил ужесточение денежно-кредитной политики

Поскольку экономика остается в хорошем состоянии, Банк Канады, вероятно, еще не закончил ужесточение денежно-кредитной политики. Это означает, что канадский доллар может превзойти все ожидания - особенно на фоне сворачивания цикла ужесточения политики ФРС США.

Мы считаем, что к концу года пара USD/CAD достигнет отметки 1,29.

По мнению экономиста UOB Group Ли Сью Энн, на этой неделе Банк Индонезии сохранит свою ключевую процентную ставку без изменений на уровне 5,75%.

Основные тезисы

Мы по-прежнему ожидаем, что ЦБ сохранит базовую учетную ставку без изменений. Тем не менее, мы прогнозируем снижение ставки в ближайшие месяцы.

По нашему мнению, ключевыми катализаторами для начала цикла снижения ставок станут устойчивое снижение инфляции до целевого диапазона, более устойчивая стабильность рупии, а также растущая потребность в поддержке импульса роста экономики.

Экономисты Société Générale обсуждают перспективы турецкой лиры в преддверии заседания ЦБ Турции.

Возвращение к ортодоксальной политике и приток доходов от туризма поддержат TRY

Мы ожидаем, что ЦБ Турции повысит ставку на 650 б.п. на заседании 22 июня, а за ним последуют два повышения ставки на 500 б.п. в июле и августе. Этот прогнозируемый путь является менее агрессивным, чем предполагалось рыночным консенсус-прогнозом (по данным Bloomberg), но вместе с тем, что, вероятно, будет еще одним хорошим туристическим сезоном с большим притоком твердой валюты, мы считаем, этого будет достаточно для поддержки лиры.

Мы ожидаем, что к концу третьего квартала 2023 года курс USD/TRY достигнет уровней в районе 24. Однако более долгосрочные перспективы остаются омраченными политической неопределенностью.

Фунт стерлингов снижается после очередного релиза высоких показателей инфляции ИПЦ. Экономисты Scotiabank анализируют перспективы стерлинга.

Фокус на Банке Англии

Майские данные показали, что общий индекс ИПЦ вырос на 0,7% за месяц (ожидалось 0,5%) и ускорился до 8,7% за год. Базовый ИПЦ вырос до 7,1% за год.

Эти данные должны зацементировать повышение ставки на 25 б.п. от Банка Англии завтра, при этом свопы закладывают в цены несколько большую вероятность повышения ставки на 50 б.п. (32 б.п. против 28 б.п. до выхода данных).

Фунт стерлингов, который упал почти на цент по отношению к доллару США на фоне данных, похоже, нуждается в более агрессивной поддержкесо стороны ставки.

- Выступление Джерома Пауэлла в Конгрессе США станет важнейшим событием для рынка.

- Ожидаются новые указания относительно дальнейшего пути повышения процентной ставки Федеральной резервной системы.

- Доллар США, фондовые рынки и другие классы активов могут сильно измениться под влиянием слов председателя ФРС.

Председатель Федеральной резервной системы (ФРС) Джером Пауэлл выступает 21 июня перед Комитетом по финансовым услугам Палаты представителей. Слушания под названием "Полугодовой отчет Федеральной резервной системы по денежно-кредитной политике" начнутся в 17:00 мск., и к ним будет приковано пристальное внимание всех участников финансового рынка.

Подготовленный текст выступления Джерома Пауэлла для Комитета по финансовым услугам Палаты представителей, опубликованный в преддверии мероприятия, показал, что председатель ФРС повторит, что почти все участники FOMC ожидают целесообразности повышения процентных ставок к концу года "несколько дальше" от текущих уровней.

"Мои коллеги и я понимаем трудности, которые вызывает высокая инфляция, и мы по-прежнему твердо намерены вернуть инфляцию к нашей цели 2%", - скажет Пауэлл комитету Палаты представителей. "Инфляционное давление продолжает оставаться высоким, и процессу возвращения инфляции к 2% предстоит пройти долгий путь".

Что касается перспектив политики, Пауэлл повторит, что ЦБ продолжит принимать политические решения от заседания к заседанию, основываясь на поступающих данных, их последствиях для перспектив и балансе рисков.

В полугодовом отчете ФРС по денежно-кредитной политике, опубликованном в пятницу, ФРС признала, что перспективы ставки по федеральным фондам подвержены значительной неопределенности, при этом подтвердив, что инфляция в базовом секторе услуг без учета жилья не демонстрирует признаков ослабления. Хотя ФРС оставила ставку без изменений в диапазоне 5-5,25% по итогам июньского заседания, как и ожидалось, "ястребиный" пересмотр конечного уровня ставки в сводке экономических прогнозов свидетельствует о том, что политики считают необходимым дополнительное ужесточение позднее в этом году. Согласно инструменту FedWatch Tool от CME Group, рынки оценивают вероятность повышения ставки на 25 б.п. в июле более чем в 70%.

Члены Палаты представителей зададут Пауэллу вопросы о перспективах политики и ее потенциальном влиянии на экономику. Банковский кризис в марте продемонстрировал негативное влияние высоких процентных ставок на условия финансирования и усилил опасения по поводу замедления экономического роста. Однако некомфортно высокая инфляция и сильный рынок труда должны позволить центральному банку США сохранить концентрацию на восстановлении ценовой стабильности.

О Джероме Пауэлле

"Джером Пауэлл впервые вступил в должность председателя Совета управляющих Федеральной резервной системы 5 февраля 2018 года на четырехлетний срок. Он был переназначен на эту должность и приведен к присяге на второй четырехлетний срок 23 мая 2022 года. Пауэлл также является председателем Федерального комитета по открытым рынкам - главного органа ФРС, определяющего денежно-кредитную политику. Пауэлл является членом Совета управляющих с момента вступления в должность 25 мая 2012 года".

- Розничные продажи в Канаде выросли в апреле более быстрыми темпами, чем ожидалось.

- Индекс цен на новое жилье в мае вырос - впервые с августа 2022 года - на 0,1%.

- USD/CAD остается в районе 1,3210/20, в небольшом внутридневном минусе.

В среду Статистическое управление Канады сообщило, что розничные продажи в апреле выросли на 1,1% в месячном исчислении. Этот показатель оказался выше рыночных ожиданий роста на 0,2%.

"Базовые розничные продажи, которые не включают бензоколонки и продавцов топлива, а также дилеров автотранспортных средств и запчастей, выросли на 1,5% в апреле. В натуральном выражении розничные продажи выросли на 0,3% в апреле", - отметило Статистическое управление Канады в своей публикации.

"Статистическое управление Канады представляет предварительную оценку розничных продаж, которая предполагает, что в мае продажи выросли на 0,5%. В силу своего раннего характера, этот показатель будет пересмотрен. Эта неофициальная оценка была рассчитана на основе ответов, полученных от 40,6% опрошенных компаний".

Другой опубликованный сегодня отчет показал "небольшой рост цен на новое жилье в Канаде в мае". Индекс цен на новое жилье в мае вырос на 0,1% в месячном исчислении, что стало первым повышением с августа 2022 года, превысив прогноз 0%.

Реакция рынка

Пара USD/CAD осталась стабильной, зависнув в районе 1,3210/20 после выхода оптимистичного отчета.

Экономисты Société Générale обсуждают перспективы мексиканского песо.

MXN продолжит получать выгоду от слабого доллара США

Мы настроены конструктивно в отношении MXN и считаем, что местная своп-кривая становится более крутой.

MXN продолжит получать выгоду от ослабленного доллара США, паузы ФРС, интереса инвесторов к риску и снижения доходности казначейских облигаций США.

Мы ожидаем, что в ближайшие кварталы пара USD/MXN будет торговаться в диапазоне 16,40-18,11.

Местная кривая, вероятно, станет более плоской, поскольку ЦБ Мексики начинает цикл смягчения, премия за риск остается низкой в ближайшей перспективе, а доходность трежерис снижается.

Экономисты Scotiabank пишут, что евро получает поддержку со стороны "ястребов" Европейского центрального банка (ЕЦБ).

Ценовая динамика склоняется к "бычьим" тенденциям

Ястребиные комментарии представителей ЕЦБ усиливают ожидания рынка в отношении того, что процентная ставка ЕЦБ достигнет пика на уровне 4%, и это поддерживает евро.

На графике по евро продолжает развиваться небольшой бычий флаг, обеспечивая сегодня цене поддержку в районе 1.0875/80 , с сопротивлением на 1.0930/35.

Далее в качестве уровня сопротивления выступит пятничный пик, расположенный чуть выше отметки 1.0970, а следом в игру вступит область 1.1090/00.

Доллар США продолжает консолидироваться в преддверии выступления председателя ФРС Пауэлла в Палате представителей Конгресса. Шон Осборн, главный валютный стратег Scotiabank, анализирует перспективы доллара.

Голубиные комментарии Пауэлла будут оказывать давление на доллар США

На доллар США будет влиять канал риска в той же степени, что и канал доходности/спредов - рост акций на фоне "голубиных" комментариев Пауэлла окажет давление на доллар США, в то время как "ястребиные" высказывания будут оказывать обратное влияние.

На данный момент возможности для более активного роста доллара США остаются ограниченными, поскольку инвесторы размышляют о перспективах политики ставок в США, и просадка DXY ниже уровня внутридневной поддержки 102.50 будет сигнализировать о возобновлении снижения доллара США в целом.

Кит Юкес, главный глобальный валютный стратег Société Générale, анализирует перспективы GBP после релиза данных по инфляции CPI Великобритании и в преддверии завтрашнего решения Банка Англии по процентной ставке.

Риск повышения ставки в июне на 50 б.п. увеличился

Стерлингу не помогли утренние (высокие) данные по инфляции CPI .

Риск завтрашнего повышения ставки на 50 базисных пунктов увеличился, а риск более глубокого замедления экономики еще больше возрос.

Пара EUR/GBP, возможно, достигла своего циклического минимума.

CAD торгуется в нижней части диапазона 1.32-1.33 в преддверии релиза данных по розничным продажам и протокола заседания Банка Канады. Экономисты Scotiabank анализируют перспективы USD/CAD.

Каковы перспективы ужесточения?

Консенсус-прогноз по розничным продажам в Канаде предполагает рост на 0,4% м/м в апреле после очень слабого отчета за март. Это немного опережает предварительную оценку 0,2% за апрель, которая была опубликована вместе с мартовским отчетом.

Протокол заседания Банка Канады может пролить немного больше света на степень обеспокоенности политиков по поводу укоренившейся инфляции и поможет определить, какой еще объем ужесточения можно ожидать (мы в Scotia ожидаем повышение ставки еще на 25 б.п. ).

Приличные данные и "ястребиный" тон в протоколе заседания Банка будут способствовать росту канадского доллара.

Экономисты Danske Bank обсуждают перспективы нефти.

ОПЕК+, похоже, предпочитает, чтобы нефть Brent торговалась в диапазоне $80-110

Если перспективы спроса ослабнут еще больше, мы ожидаем, что ОПЕК+ пойдет на дальнейшее сокращение добычи. США также могут начать пополнять стратегические запасы.

Мы ожидаем, что в течение ближайшего года средняя цена на нефть марки Brent будет составлять $80 за баррель.

ОПЕК+, похоже, предпочитает, чтобы нефть Brent торговалась в диапазоне $80-110 за баррель.

США, вероятно, начнут покупать нефть для пополнения своих стратегических резервов, если цены упадут значительно ниже $70 за баррель.

- В среду пара EUR/JPY прервала откат 2-х предыдущих дней.

- Текущие условия перекупленности все еще указывают на возможное снижение.

EUR/JPY восстанавливает позиции и прорывается выше ключевого барьера на уровне 155.00 в эту среду.

В то время потенциал дополнительного роста остается в силе, текущие условия перекупленности кросса указывают на то, что в краткосрочной перспективе не следует исключать отката.

В более долгосрочной перспективе возобновление восходящего тренда может привести к поглощению максимума этого года, чтобы затем быки смогли сфокусироваться на недельной вершине, зафиксированной в конце сентября 2008 года на отметке 156,83, которая предшествует ключевому круглому уровню 157,00.

Дальнейший рост выглядит предпочтительным сценарием, пока кросс торгуется выше 200-дневной SMA, сегодня проходящей на уровне 144.62.

Дневной график EUR/JPY

Пара EUR/USD консолидируется сейчас в широком диапазоне после прощупывания линии многолетнего тренда в районе 1.1070/1.1100. Экономисты Société Générale анализируют технические перспективы пары.

Минимум прошлой недели 1.0730 является важной поддержкой

Не исключен ретест недавнего пика вблизи 1.1070/1.1100, который остается важной зоной сопротивления. Если это препятствие будет преодолено, восходящий тренд, вероятно, усилится в направлении 1.1270, уровня Фибо 61,8% коррекции всего нисходящего тренда 2021/2022 годов.

Между тем уровень прошлой недели на 1.0730 является решающей поддержкой. Только если она будет пробита, возникнет риск запуска новой фазы снижения.

USD/JPY демонстрирует дальнейший тактический рост. Экономисты Credit Suisse анализируют технические перспективы пары.

Временная пауза

Хотя мы считаем, что 142.25/50 окажется жестким начальным барьером и вызовет откат/консолидацию, наш общий прогноз остается бычьим, и мы ожидаем, что прорыв выше этого уровня в конечном итоге произойдет. Это придаст свежие силы более широкому восходящему тренду для движения к следующему значимому сопротивлению на "линии шеи" вершины октября/ноября 2022 года на 145,00/12.

Возвращение ниже 139,85 добавит весомости нашему мнению о фазе консолидации, а следующей значимой поддержкой ниже этого уровня будет июньский минимум на 138,48, затем "линия шеи" основания и 200-DMA на 137,78/23, которая в идеале является сильным основанием.

После взлета выше отметки 1,2800 в результате "непосредственной реакции" на данные по инфляции в Великобритании за май, пара GBP/USD изменила свое направление и снизилась к отметке 1,2700 в ходе европейских торгов в среду. Как пишет аналитик FXStreet Эрен С ензегер, "техническая картина пары указывает на медвежий сдвиг в краткосрочной перспективе, поскольку инвесторы готовятся к двухдневному выступлению председателя FOMC Джерома Пауэлла в Конгрессе.

Индекс потребительских цен (CPI) в мае вырос на 8,7% в годовом исчислении, сообщило в среду Управление национальной статистики Великобритании (ONS). Это значение совпало с апрельским ростом и превысило рыночные ожидания в 8,4%. Базовый индекс потребительских цен, который исключает волатильные цены на продукты питания и энергоносители, вырос на 7,1% за тот же период по сравнению с 6,8% в апреле. Между тем, базовые данные отчета показали, что инфляция производителей, измеряемая изменением индекса цен производителей (PPI), в мае снизилась на 1,5% в месячном исчислении.

В сочетании с сильным показателем инфляции заработной платы, опубликованным на прошлой неделе, горячие данные по CPI в Великобритании практически подтвердили "ястребиное" заявление Банка Англии (BoE) в четверг. Негативная реакция в фунте стерлингов может быть результатом рыночных действий по принципу "покупай на слухах - продавай на фактах".

Позже в этот день участники рынка обратят пристальное внимание на комментарии председателя FOMC Джерома Пауэлла в первый день его полугодового выступления в Конгрессе.

Рынки по-прежнему считают, что вероятность того, что Федеральная резервная система (ФРС) оставит свою учетную ставку без изменений в июле, составляет около 20%. Если Пауэлл подтвердит возвращение к повышению ставок в следующем месяце, доллар США может набрать силу и оказать давление на GBP/USD. Инвесторов, однако, больше интересует конечная ставка и то, готова ли ФРС поднять ставки еще как минимум дважды в этом году.

Между тем, восприятие риска также может повлиять на движение GBP/USD во второй половине дня. С начала недели бегство от рисков помогло доллару США устоять против своих конкурентов. Таким образом, продолжительное падение основных индексов Уолл-стрит во время выступления Пауэлла может затруднить восстановление пары, и наоборот".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара GBP/USD пробилась ниже восходящего канала регрессии, а индикатор относительной силы (RSI) на четырехчасовом графике упал ниже 50, что отражает нарастание медвежьего импульса.

1,2700 (23,6% коррекции Фибоначчи последнего восходящего тренда, психологический уровень) выступает в качестве ключевой поддержки. Если GBP/USD упадет ниже этого уровня и начнет использовать его в качестве сопротивления, она может продлить свое падение к 1.2640 (38,2%) коррекции и 1.2600 (психологический уровень, статический уровень).

Первое сопротивление расположено на 1.2750 (нижняя граница восходящего канала) перед 1.2800 (психологический уровень, статический уровень, средняя точка восходящего канала) и 1.2850 (14-месячный максимум, установленный в пятницу)".

Потерял ли австралиец свой блеск? Кит Юкес, главный глобальный валютный стратег Société Générale, анализирует перспективы австралийского доллара

Ключевые тезисы

Решение о повышении ставок было непростым, и хотя мы ожидаем еще одного повышения в этом цикле, это уже заложено в рыночные ожидания.

В конце этого года мы ожидаем, что ставки РБА будут на 75 базисных пунктов ниже ставок ФРС, что почти в точности соответствует текущим рыночным ожиданиям.

РБА должен стать более ястребиным, если мы хотим, чтобы курс AUD/USD вернулся выше 0.70.

Экономисты Credit Suisse анализируют технический прогноз по GBP/USD.

Поддержка перемещается к 13-дневной экспоненциальной средней на уровне 1,2636

Учитывая положительный краткосрочный и среднесрочный импульс, мы ожидаем, что сила распространится на минимумы марта/апреля 2022 года на 1.2973/1.3000. В то время как мы ожидаем, что вначале это область ограничит ралли, рост выше откроет дверь для дальнейшего роста к 1.3091.

Поддержка первоначально переместится к 13-дневной экспоненциальной средней на 1.2636, а затем к пробитому нисходящему тренду на 1.2601/2591, который, как мы ожидаем, в идеале должен ограничить падение и сохранить бычье давление.

Старший экономист UOB Group Элвин Лью рассматривает последние данные NODX в Сингапуре за май и их влияние на перспективы экономического роста.

Основные тезисы

Показатели ненефтяного внутреннего экспорта Сингапура (NODX) ухудшились более значительно, чем ожидалось, что еще больше омрачило экономические перспективы на 2 квартал. В мае NODX упал на 14.7% г/г с -9.8% г/г в апреле, что намного хуже медианной оценки Bloomberg -7.9% и нашего менее медвежьего прогноза -5.7% Это был 8-й месяц сокращения подряд после 22 месяцев непрерывного роста.

На сезонно скорректированной последовательной основе NODX рухнул на -14.6% м/м в мае после двух предыдущих месяцев роста (+2.7% м/м в апреле и +18.4% м/м в марте) и намного хуже медианного прогноза Bloomberg в 1.9%. Майское снижение м/м стало самым резким с марта 2012 года (-14.7%).

Прогноз по экспорту без учета нефти - Более резкий спад экспорта при широком снижении показателей как в электронике, так и в неэлектронике продолжает негативно влиять на спрос на продукцию обрабатывающей промышленности Сингапура. Более негативные данные о снижении экспорта без учета нефти в основных экспортных регионах подтвердили наш осторожный прогноз, и мы продолжаем ожидать устойчивой слабости мирового спроса и того, что мы по-прежнему находимся в нисходящем цикле экспорта электроники. И хотя положительная динамика экспорта без учета нефти в США сохранилась, мы предостерегаем от предположений, что она сохранится далее, особенно учитывая резкое замедление роста в мае. Восстановление экспорта без учета нефти в Китае в мае является положительным знаком, хотя мы не уверены, что оно может быть устойчивым.

Перспективы экспорта остаются плачевными, и мы ожидаем более выраженного сокращения г/г экспорта без учета нефти в течение еще нескольких месяцев, прежде чем ситуация улучшится в конце 2-го полугодия 2023 года. Теперь мы ожидаем, что в 2023 году экспорт без учета нефти сократится на 10% (по сравнению с предыдущим прогнозом -5,5%), что соответствует нижней границе диапазона прогнозов правительства по экспортау без учета нефти "от -10,0% до -8,0%". Мы по-прежнему считаем, что существует значительный риск того, что Сингапур может войти в техническую рецессию в первом полугодии 2023 года, в основном из-за слабости в обрабатывающей промышленности, и сегодняшнее падение экспорта без учета нефти увеличивает этот риск.

Цена на золото остается под давлением растущей доходности казначейских облигаций США, сообщают экономисты ANZ Bank.

Падение доллара США не помогает золоту

Динамика цен на золото в последнее время замедлилась, так как доходность 10-летних облигаций США выросла.

ФРС не повысила ставки на последнем заседании, что привело к падению доллара США ниже отметки 103. Однако золото не нашло значительной поддержки, поскольку вероятность того, что ФРС останется "ястребиной", возросла.

В июне инвесторы ликвидировали золотые ETF-фонды. Тактические длинные позиции также сократились. Тем не менее, риск рецессии в США возрос, поскольку кривая доходности инвертировалась до многолетнего минимума. Такой риск должен заставить фонды вернуться в золото.

Хотя спрос на физическое золото является сдержанным, импорт в Индии и Китае держится на хорошем уровне. Продажи ювелирных изделий в Китае замедлились, но продолжают расти.

Дальнейшее повышение курса USD/CNH должно сохраняться, пока он находится выше 7.2000, комментируют стратег по рынкам UOB Group Квек Сер Леанг и старший экономист Элвин Лью.

Ключевые тезисы

Прогноз на 24 часа: "Хотя мы ожидали вчера роста доллара США, мы придерживались мнения, что он вряд ли сможет прорваться четко выше 7.1800. Однако доллар США прорвался выше 7.1800 и вырос до 7.1889. Восходящий импульс нарастает, и сегодня USD может прорваться выше 7.2000, но пока неясно, сможет ли он закрепиться выше этого крупного уровня сопротивления. Следующее сопротивление на уровне 7.2300 вряд ли появится в поле зрения. Риск роста сохраняется до тех пор, пока USD остается выше 7.1700 (незначительная поддержка находится на 7.1800)".

Прогноз на следующие 1-3 недели: "В прошлую пятницу (16 июня, спот на 7.1380) мы придерживались мнения, что недавнее укрепление доллара закончилось, и ожидали, что он будет торговаться между 7.0900 и 7.1800. Мы не ожидали, что доллар так быстро поднимется выше 7.1800 (максимум американской сессии на 7.1889). Хотя восходящий импульс снова нарастает, доллар должен пробить и удержаться выше 7.2000, прежде чем станет возможным дальнейшее устойчивое продвижение. Если смотреть вперед, то следующее сопротивление выше 7.2000 находится на 7.2300. Вероятность прорыва доллара США выше 7.2000 будет сохраняться до тех пор, пока он остается выше уровня сильной поддержки, который в настоящее время находится на 7.1500".

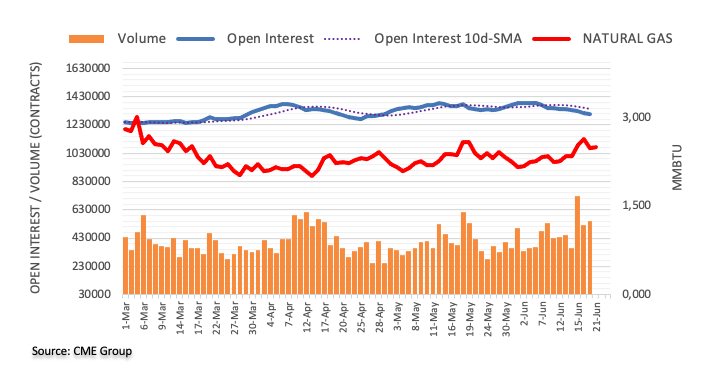

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на природный газ сократился четвертую сессию подряд, теперь почти на 10 тыс. контрактов. В то же время торговые объемы сохранили неустойчивую динамику и выросли почти на 31 тыс. контрактов.

Природный газ: прирост остается ограниченным в районе $2,70

Заметный откат цен на природный газ во вторник произошел на фоне снижения открытого интереса и роста объемов, что на данный момент ведет к дальнейшей консолидации в диапазоне. Тем временем, ожидается, что спорадические попытки "быков" будут продолжать наталкиваться на достойное сопротивление в районе $2,70 за MMBtu.

На этой неделе внимание будет сосредоточено на выступлении главе ФРС Джерома Пауэлла перед Палатой представителей (сегодня) и Сенатом (завтра). Антье Праефке, валютный аналитик Commerzbank, обсуждает перспективы EUR/USD.

Ключевые тезисы

У меня есть сомнения в том, что Пауэлл сможет убедить рынки сегодня и завтра. Ему придется идти на поводу у своих ожиданий относительно следующих заседаний FOMC. Однако, поскольку ФРС все больше ориентируется на глаз, он захочет избежать любого впечатления, что ФРС заранее берет на себя обязательства. Однако чудеса случаются.

На данный момент ЕЦБ кажется более убедительным "ястребом". Это означает, что EUR/USD должна продолжать чувствовать себя спокойно в районе 1.09.

Премьер-министр Японии Фумио Кисида в своем выступлении в среду выразил оптимизм в отношении экономических перспектив страны.

Ключевые тезисы

Мы не можем упустить шанс повысить заработную плату.

Мобилизовать все политические шаги для обеспечения роста заработной платы.

В экономике Японии наметились позитивные сдвиги.

Будет создан новый инвестиционный пакет для таких областей, как полупроводники и энергетика.

Стремится к V-образному восстановлению въездного туризма к 2025 году.

Пара EUR/USD продолжает торговаться выше 1.0900 в начале среды. Доллар США удерживает позиции в преддверии выступления председателя FOMC Пауэлла, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Во вторник бегство от риска на рынке помогло доллару США сохранить устойчивость по отношению к конкурентам. В начале среды фьючерсы на фондовые индексы США практически не изменились за день, а индекс Euro Stoxx 50 остался без изменений, что отражает нейтральную атмосферу.

- Между тем, "ястребиные" комментарии чиновников ЕЦБ продолжают поддерживать евро. По данным Bloomberg, рынки в настоящее время полностью оценивают возможность повышения конечной ставки ЕЦБ до 4% к октябрю, что означает еще два повышения ставки на 25 б.п. в июле и сентябре.

- Во второй половине дня председатель FOMC Джером Пауэлл даст показания перед Комитетом по финансовым услугам Палаты представителей.

- В опубликованном в пятницу отчете ФРС о монетарной политике для Конгресса говорится, что перспективы повышения ставки подвержены значительной неопределенности. Пауэлла, вероятно, спросят о перспективах дополнительного ужесточения политики в ближайшем будущем. Инструмент FedWatch Tool от CME Group указывает на почти 80% вероятность повышения ставки ФРС на 25 б.п. в июле. Если Пауэлл подтвердит такой шаг, доллар США может укрепиться. Однако позиционирование рынка говорит о том, что рост валюты, скорее всего, останется ограниченным, если Пауэлл не откроет дверь для дополнительных повышений ставок. В настоящее время рынки оценивают вероятность того, что к концу года ставка ФРС будет находиться в диапазоне 5.5-5.75%, в <10%.

- С другой стороны, доллар США может оказаться под новым давлением продаж, если Пауэлл примет оптимистичный тон в отношении перспектив инфляции или воздержится от подтверждения повышения ставки в июле.

Представляя в среду свои экономические прогнозы, влиятельный немецкий институт IFO предупредил, что рецессия в Германии будет более резкой, чем ожидалось.

Основные выводы

"Ожидается, что ВВП Германии вырастет на 1,5% в 2024 году по сравнению с 1,7%, прогнозируемыми ранее.

Ожидается, что экономика Германии сократится на 0,4% в этом году против снижения на 0,1%, прогнозируемого ранее.

Инфляция в Германии ожидается на уровне 5,8% в 2023 году, 2,1% в 2024 году.

Ожидается, что уровень безработицы в Германии останется стабильным на 5,3% в этом году, а в 2024 году вырастет до 5,5%".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"EUR/USD ненадолго опустилась ниже 1.0900 в американские торговые часы во вторник, но покупателям евро не составило труда отстоять этот уровень. Выступление председателя FOMC Джерома Пауэлла позднее в этот день могут повлиять на оценку доллара США (USD) и определить действия пары.

Индикатор относительной силы (RSI) на четырехчасовом графике начал расти после снижения до 50 в конце вторника, что говорит о том, что последний откат EUR/USD был скорее технической коррекцией, чем изменением направления движения.

1.0900 (психологический уровень, статический уровень, нижняя граница восходящего канала регрессии) выступает в качестве первоначальной поддержки перед 1.0850 (50% коррекция Фибоначчи последнего нисходящего тренда) и 1.0800 (200-периодная простая скользящая средняя, 38,2% коррекция по Фибоначчи).

Ближайшее сопротивление для EUR/USD расположено на уровне 1.0940 (средняя точка восходящего канала). Если паре удастся стабилизироваться выше этого уровня, она может устремиться выше к 1.0960 (статический уровень) и 1.1000 (психологический уровень, верхняя граница восходящего канала)".

Политик Европейского центрального банка Питер Казимир заявил в среду, что он не уверен в том, что центральный банк продолжит цикл повышения ставок в сентябре.

Ключевые цитаты

"В сентябре продолжение ужесточения политики не решено

По моему мнению, нам нужно, чтобы базовая инфляция была под контролем, чтобы прекратить ужесточение.

Продажи APP сейчас не стоят на повестке дня".

Реакция рынка

Пара EUR/USD продолжает торговаться в диапазоне около 1,0920, ожидая, что заявления председателя ФРС Джерома Пауэлла дадут новый толчок.

Завтрашнее заседание ШНБ может стать решающим событием для EUR/CHF. Экономисты Credit Suisse предполагают два сценария.

Ястребиный (вероятность 60%)

Повышение ставки на 50 б.п. укрепит авторитет ШНБ в борьбе с инфляцией на фоне недавней тенденции снижения основной и базовой инфляции. Этот "ястребиный" сценарий может стать еще более мощным, если ШНБ даст сигнал о дальнейшем повышении процентных ставок в будущем, что должно оказать поддержку франку.

Голубиный (вероятность 40%)

Повышение ставки на 50 б.п., но намек на завершение цикла повышения ставок или повышение ставок только на 25 б.п. в сочетании с "голубиным" языком должно привести к ослаблению швейцарского франка. Пик подразумеваемой ставки близок. Такой "голубиный" сценарий должен привести к ослаблению швейцарского франка на краткосрочной и среднесрочной основе.

Мы придерживаемся нашей текущей цели по EUR/CHF на конец этого квартала на 0.9600 и не исключаем, что в среднесрочной перспективе, если наш "ястребиный" сценарий будет реализован, уровень будет еще ниже. Если ШНБ решит не оправдать наши "ястребиные" ожидания, мы не исключаем потенциального сжатия EUR/CHF до паритета.

Только что был опубликован майский отчет по CPI в Великобритании, и это снова плохой отчет. Экономисты MUFG Bank анализируют последствия последних данных по инфляции в преддверии завтрашнего заседания Банка Англии (BoE).

Еще один сюрприз в виде повышения CPI в Великобритании указывает на возможность повышения ставки на 50 б.п. со стороны Банка Англии

Рост CPI за месяц на 0,7% оказался больше, чем ожидалось - 0,4%. В результате годовой показатель остался неизменным на уровне 8,7%, а не снизился до 8,4%, как ожидалось. Хуже того, именно базовое инфляционное давление стало причиной сюрприза: базовый CPI г/г ускорился с 6,8% до 7,1%, что является новым циклическим максимумом.

Наш прогноз на завтра составлял 25 б.п., но сейчас, учитывая ужасающие данные по инфляции, мы склоняемся в пользу 50 б.п.

Как и раньше, более агрессивные действия должны помочь поднять GBP в ближайшей перспективе, но инвесторы, вероятно, будут испытывать беспокойство по поводу последствий роста, что ограничит масштаб роста на более высоких уровнях, возможно, приближаясь к уровню 1.3000 в GBP/USD. Но мы уже находимся на тонкой грани между высокой инфляцией/политическими действиями Банка Англии и высокой инфляцией/предполагаемой неправильной политикой Банка Англии, подрывающей фунт.

Председатель ФРС Пауэлл сегодня начинает двухдневные выступления в Конгрессе. Успешное "ястребиное" послание может оказать доллару поддержку перед следующемы ключевыми релизами, сообщают экономисты ING.

Доллар останется в основном более чувствительным к данным

Успешный отказ Пауэлла от снижения ставки на этой неделе может оказать доллару некоторую поддержку в ближайшей перспективе, однако рыночное ценообразование по-прежнему не привязано к точечном диаграмме ФРС относительно следующих повышений ставки.

Тем не менее, в первую неделю июля выйдет самый важный набор данных в США, поэтому слова Пауэлла могут определить, закончит ли DXY квартал выше или ниже отметки 102,00.

Рыночный стратег UOB Group Квек Сер Леанг и старший экономист Элвин Лью отмечают, что дополнительный рост USD/JPY сейчас теряет некоторую динамику.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы придерживались мнения, что "у доллара есть возможность подняться выше 142,25, прежде чем увеличится риск отката". Мы заявили, что "поддержка находится на 141,55, а затем на 141,10". Затем доллар вырос до 142,25, после чего резко упал до минимума 141,20. Текущее движение цен, вероятно, является частью фазы консолидации, и сегодня мы ожидаем, что доллар будет торговаться между 141,10 и 142,20.

Прогноз на 1-3 недели: Два дня назад (19 июня, цена спот 141,85) мы отметили, что "импульс значительно усилился", однако мы подчеркнули, что доллар "должен прорваться и остаться выше 142,25, прежде чем станет возможным дальнейший устойчивый рост". Вчера (20 июня) доллар вырос до 142,25, а затем резко отступил. Неспособность" прорваться выше основного сопротивления 142,25 в сочетании с откатом снизила шансы на дальнейший устойчивый рост доллара. Однако только прорыв уровня 140.40 (без изменения уровня "сильной поддержки") указывает на то, что доллар не будет расти дальше.

- Серебро консолидируется после ночного падения до нового месячного минимума.

- Технический настрой поддерживает перспективы дополнительных потерь в ближайшей перспективе.

- Устойчивое укрепление выше $24,00 может свести на нет негативный прогноз.

В среду серебро входит в фазу медвежьей консолидации и колеблется в узком торговом диапазоне чуть выше отметки $23,00, или свежего месячного минимума, достигнутого накануне.

С технической точки зрения, недавние неоднократные неудачи в попытках закрепиться выше 200-периодной простой скользящей средней (SMA), а затем ночной спад благоприятствуют медвежьим трейдерам. Более того, осцилляторы на дневном графике снова начали дрейфовать на отрицательную территорию. Тем не менее, индекс относительной силы (RSI) на часовом графике указывает на перепроданность и требует некоторой осторожности перед позиционированием для дальнейшего падения. Тем не менее, XAG/USD кажется уязвимой к тому, чтобы продолжить недельные потери, зарегистрированные за последние два дня.

Устойчивый прорыв и закрепление ниже отметки $23.00 подтвердит негативный прогноз и потянет белый металл к тестированию майского месячного минимума в районе $22.70-$22.65. За ним следует очень важная 200-дневная SMA, которая в настоящее время находится в районе $22,40-$22,35. Неспособность защитить последнюю ознаменует новый медвежий пробой и откроет круглую цифру $22,00. Нисходящая траектория может получить дальнейшее развитие в направлении следующей соответствующей поддержки в районе горизонтальной зоны $21,50-$21,45 на пути к круглой цифре $21,00.

С другой стороны, область $23,60-$23,65 теперь выступает в качестве непосредственного препятствия перед 200-периодной SMA на 4-часовом графике в районе $23,90. Некоторые последующие покупки за отметкой $24.00 могут вызвать короткое движение и поднять XAU/USD к зоне $24.50-$24.55, или месячному пику, достигнутому на прошлой неделе. Последний должен стать поворотной точкой, которая в случае решительного преодоления позволит быкам вернуть психологическую отметку $25,00 и протестировать зону сопротивления $25,30-$25,40.

Четырехчасовой график серебра

Ключевые уровни для наблюдения

Ранее на этой неделе курс BRL укрепился до однолетнего максимума 4,7595/USD. Экономисты Société Générale анализируют технический прогноз USD/BRL.

Прорыв уровня 4,75 может привести пару к снижению к следующим поддержкам на уровне 4,69

Пара USD/BRL достигла ранее выделенной цели 4,75, что представляет собой уровни проекции для движения вниз. Краткосрочный отскок не исключен, однако 50-DMA на уровне 4.97/5.00, вероятно, будет сдерживать рост. Неспособность пробить этот уровень может привести к продолжению нисходящего тренда.

Прорыв уровня 4,75 может привести пару к снижению к следующим поддержкам на уровне 4,69 и, что более важно, к минимуму, сформированному в прошлом году вблизи 4,61/4,59.

Вот что вам нужно знать в среду, 21 июня:

Рыночная среда, сдерживающая риск, помогает доллару США (USD) удерживать свои позиции в середине недели, поскольку инвесторы ожидают выступления председателя FOMC Джерома Пауэлла перед Комитетом по финансовым услугам Палаты представителей. В экономическом календаре не предвидится релизов макроэкономических данных с высокой степенью влияния, а свежие катализаторы будут ожидаться от комментариев представителей центральных банков.

В среду индексы Shanghai Composite и Hang Seng потеряли более 1%, что отражает неблагоприятное настроение на рынке. Кроме того, фьючерсы на фондовые индексы США торгуются на отрицательной территории после неутешительных результатов основных фондовых индексов во вторник. Индекс доллара США (DXY) цепляется за небольшой дневной прирост выше 102,50 после того, как предыдущие три торговых дня закрылись в зеленой зоне.

Горячие данные по инфляции в Великобритании помогли фунту стерлингов найти спрос ранним европейским утром в среду. Годовая инфляция, измеряемая изменением индекса потребительских цен (CPI), в мае осталась на уровне 8,7%, превысив ожидания рынка в 8,4%. Базовый индекс потребительских цен, который не учитывает волатильные цены на продукты питания и энергоносители, вырос на 7,1% за тот же период, по сравнению с прогнозом аналитиков в 6,8%. Обнадеживает тот факт, что индекс цен производителей снизился в месячном исчислении. После первоначального взлета выше 1,2800 пара GBP/USD снизилась и стабилизировалась выше 1,2750.

EUR/USD продолжает колебаться в очень узком канале выше 1.0900 второй день подряд в среду. Позднее в этот день выступят политики Европейского центрального банка (ЕЦБ) Йоахим Нагель, Изабель Шнабель и Фабио Панетта.

После падения во вторник пара USD/JPY набрала бычий импульс и в последний раз торговалась выше 142.00. "Банк Японии (BoJ) будет терпеливо поддерживать мягкую денежно-кредитную политику для стабильного и устойчивого достижения целевого уровня цен в 2%, сопровождаемого ростом заработной платы", - повторил в среду глава центрального банка Казуо Уэда.

USD/CAD движется вверх и вниз в узком диапазоне выше 1,3200. Статистическое управление Канады выпустит данные по розничным продажам за апрель позднее в ходе сессии.

AUD/USD остается под медвежьим давлением и торгуется на отрицательной территории ниже 0,6800 в среду.

Цена на золото понесла большие потери во вторник, так как инвесторы отреагировали на потенциальное негативное влияние замедления темпов роста в Китае на перспективы спроса на желтый металл. Пара XAU/USD остается относительно спокойной ниже $1,940 в начале среды.

Биткоин набрал бычий импульс и поднялся до самого сильного уровня с первой недели мая выше $28 800. Ethereum вырос более чем на 3% во вторник и продолжил ралли, превысив отметку $1 800 в начале среды.

Пара EUR/USD торгуется немного выше уровня 1,09. Экономисты ING анализируют перспективы пары.

Некоторые риски снижения для EUR/USD сегодня

Сегодня мы услышим выступления двух известных "ястребов", Шнабеля и Нагеля, а также словака Казимира (также "ястреба"). Тем не менее, ожидается, что влияние на EUR/USD будет второстепенным по сравнению с выступлением Пауэлла.

Мы видим некоторые риски снижения для пары сегодня, которая может вернуться в область 1.0850/1.0900.

Еще один инфляционный сюрприз в Великобритании. Экономисты ING анализируют перспективы фунта после данных по CPI.

Еще один инфляционный сюрприз

Базовый CPI неожиданно вырос с 6,8% до 7,1%, в то время как основной показатель остался неизменным на уровне 8,7%, несмотря на консенсус-прогноз, ожидавший снижения до 8,4%.

Воздействие на валютный рынок сюрприза CPI было интересным. Фунт подскочил, но затем быстро сдал позиции: это, вероятно, сигнализирует о том, что возможности для дальнейшего "ястребиного" пересмотра цены на кривой Sonia ограничены, как и позитивные последствия для фунта от новых неожиданных данных.

По мнению стратега по рынкам UOB Group Квек Сер Леанг и старшего экономиста Элвина Лью, пара AUD/USD сейчас, вероятно, перешла в фазу консолидации.

Ключевые тезисы

Прогноз на 24 часа: Наше мнение о консолидации AUD вчера оказалось неверным, так как курс упал до минимума 0,6754, а затем отскочил. Несмотря на отскок, слабость AUD еще не стабилизировалась. Сегодня, при условии прорыва 0,6845 (незначительное сопротивление находится на уровне 0,6820), AUD может повторно протестировать уровень 0,6755, прежде чем стабилизация станет вероятной. Следующая поддержка на уровне 0.6700 вряд ли окажется под угрозой.

Прогноз на 1-3 недели: В нашем последнем обзоре от прошлой пятницы (16 июня, цена спот на 0.6875) мы подчеркнули, что "сила AUD все еще сохраняется". Мы добавили, что "после резкого и стремительного роста в течение последней недели или около того, AUD приближается к надежной зоне сопротивления между 0.6915 и 0.6940" и "эту зону сопротивления будет нелегко пробить". Вчера (20 июня) AUD упал ниже нашего уровня "сильной поддержки" 0.6790. Прорыв уровня "сильной поддержки" указывает на то, что сила AUD зослабла. Пока рано ожидать продолжительного отката. В настоящее время мы ожидаем, что AUD будет торговаться в диапазоне между 0,6700 и 0,6880.

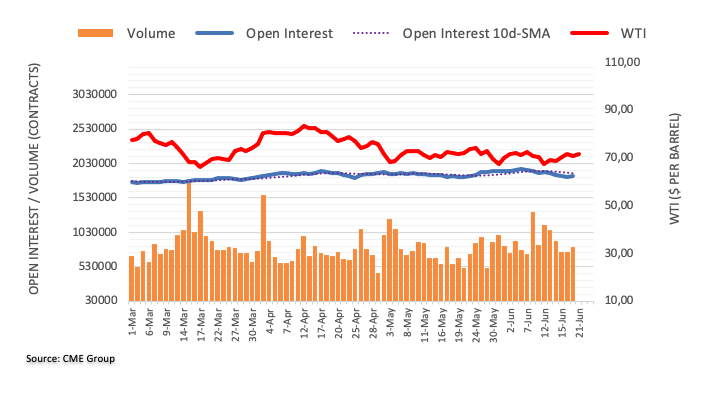

Согласно предварительным данным CME Group, показатель открытого интереса по фьючерсам на нефть вырос примерно на 19,3 тыс. контрактов после четырех последовательных дневных откатов во вторник. Торговые объемы тем временем выросли примерно на 68,2 тыс. контрактов после 4-дневного падения..

WTI может снова опуститься ниже отметки $70,00

Дневной откат цен на WTI во вторник сопровождался ростом открытого интереса и объемов. Тем не менее, в ближайшей перспективе можно ожидать дальнейшей слабости с ощутимой вероятностью еще одного падения в район ниже $70,00.

Пара евро/евро резко выросла. Экономисты Danske Bank анализируют перспективы пары.

Краткосрочная перекупленность, среднесрочный "бычий" сценарий сохраняется

Мы считаем, что ралли чрезмерно, так как оно привело к перекупленности EUR/SEK по отношению к относительным ставкам и нормальным корреляциям.

Хотя мы считаем последнее движение вверх по EUR/SEK чрезмерным, мы сохраняем медвежью позицию по SEK в среднесрочной перспективе на фоне относительной монетарной политики, мрачных перспектив глобального роста и внутренних факторов, вызванных ухудшением ситуации на рынке жилья.

Прогноз: 11.50 (1 м), 11.30 (3 м), 11.40 (6 м), 11.60 (12 м)

"Банк Японии (BoJ) будет терпеливо поддерживать мягкую денежно-кредитную политику для стабильного и устойчивого достижения целевого уровня цен в 2%, сопровождаемого ростом заработной платы", - заявил в среду глава центрального банка Казуо Уэда.

Дополнительные цитаты

Экономика Японии набирает обороты

Экономика Японии, вероятно, будет восстанавливаться умеренными темпами

Финансовая система Японии в целом стабильна

Влияние банкротств американских банков на финансовую систему Японии было ограниченным

Потребительская инфляция в Японии, вероятно, замедлится к середине текущего финансового года

- GBP/USD набирает обороты, чтобы сократить недельные потери, первые за четыре недели, после благоприятных данных по британской инфляции.

- Индекс потребительских цен Великобритании за май составил 8,7% г/г против ожидавшихся 8,4%, базовый индекс потребительских цен совпал с прогнозами рынка и предыдущими показателями и составил 6,8%.

- Ястребиная позиция ФРС, хорошие данные по США и хорошие настроения поддерживают доллар США, несмотря на недавнее бездействие.

- Председатель ФРС Джером Пауэлл выступит с полугодовым отчетом в преддверии заявлений Банка Англии в четверг.

Пара GBP/USD подскочила на 60 пунктов и пробила отметку 1,2800, после чего отступила к 1,2760, так как участники рынка переоценивают данные по инфляции в Великобритании перед открытием торгов в Лондоне в среду.

Индекс потребительских цен (CPI) в Великобритании за май вырос выше рыночных ожиданий на 8,4% и повторно опубликовал показатель 8,7% г/г. При этом базовый индекс потребительских цен, который исключает волатильные продукты питания и энергоносители, совпал с прогнозами аналитиков и зафиксировал стагнацию инфляции, составив 6,8% г/г.

Учитывая благоприятные данные по инфляции в Великобритании, а также опубликованный ранее отчет по занятости, Банк Англии (BoE), похоже, готов объявить об очередном повышении базовой процентной ставки в четверг. Подготовка к этому, похоже, благоприятствовала покупателям GBP/USD в последнее время.

Однако способность доллара США расти четвертый день подряд, несмотря на недавнее бездействие, бросает вызов покупателям пары GBP/USD, даже несмотря на то, что инфляция в Великобритании благоприятствует "ястребам" из Банка Англии.

При этом индекс доллара США (DXY) остается в обороне в районе 102,60, сохраняя четырехдневный восходящий тренд и не проявляя интереса к движению на север. Последнее укрепление доллара США может быть связано с "ястребиными" комментариями политиков ФРС и сильными данными по жилищному строительству в США. Кроме того, геополитические опасения вокруг США и Китая влияют на настроения и поддерживают спрос на безопасный доллар.

На этом фоне фьючерс S&P500 приостановил отступление с самого высокого уровня за последние 14 месяцев, и на момент публикации в основном находился вблизи отметки 4,436, в то время как доходность 10-летних казначейских облигаций США приостановила потери вторника на уровне не ниже 3,74%.

Увидев первоначальную реакцию рынка на данные по инфляции в Великобритании, трейдеры пары GBP/USD должны следить за катализаторами риска в ожидании полугодового отчета председателя ФРС Джерома Пауэлла. Прежде всего, решение по процентной ставке Банка Англии в четверг будет ключевым для трейдеров пары "кабель", чтобы следить за четкими направлениями.

Технический анализ

Перекупленность линии RSI (14) и неспособность пары GBP/USD удержаться выше ключевой линии сопротивления сигнализирует о продолжении предыдущего двухдневного нисходящего тренда в направлении предыдущего месячного максимума около 1,2680. Силу упомянутой ключевой поддержке добавляет 10-DMA.

- Индекс потребительских цен Великобритании в мае вырос на 8,7% г/г против ожидавшихся 8,4%.

- Ежемесячные данные по инфляции CPI Великобритании составили 0,7% в мае против 0,5% ожиданий.

- Пара GBP/USD подскочила к отметке 1.2800 на фоне благоприятных данных по CPI Великобритании.

Согласно последним данным, опубликованным Управлением национальной статистики Великобритании (ONS) в среду, годовой индекс потребительских цен (CPI) Соединенного Королевства в мае вырос на 8,7%, такими же темпами, как и в апреле. Консенсус-прогноз рынка предполагал рост на 8,4%.

Между тем, базовый индекс потребительских цен (за исключением волатильных продуктов питания и энергоносителей) в прошлом месяце вырос на 7,1% по сравнению с апрельским ростом на 6,8%, опередив прогнозы на 6,8%.

Ежемесячные данные показали, что индекс потребительских цен в Великобритании в марте вырос на 0,7% против 0,5% ожиданий и 1,2% ранее.

Индекс розничных цен в Великобритании за май вырос на 0,7% за месяц и на 11,3% за год, опередив ожидания по всему временному горизонту.

Последствия для валюты

В результате импульсивной реакции на данные по CPI Великобритании пара GBP/USD подскочила почти на 40 пунктов и протестировала уровень 1,2800, после чего немного развернулась к уровню 1,2790, где сейчас и колеблется. Пара выросла на 0,19% за день.

GBP/USD: 15-минутный график

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: евро

- 1.0780 1.9 млрд

- 1.0870 453 млн

- 1.0900 529 млн

- 1.0920 567 млн

- 1.0950 683 млн

- GBP/USD: суммы в фунтах

- 1.3000 385 млн

- USD/JPY: суммы в долларах США

- 140.85 400 млн

- 141.00 952 млн

- 142.00 869 млн

- USD/CHF: суммы в долларах США

- 0.8750 818 млн

- 0.8950 690 млн

- 0.9000 837 млн

- AUD/USD: суммы в AUD

- 0.6425 470 млн

- 0.6885 437 млн

- USD/CAD: суммы в долларах США

- 1.3275 631 млн

- NZD/USD: суммы в NZD

- 0.6000 1 млрд

- EUR/GBP: суммы в EUR

- 0.8685 649 млн

GBP/USD все еще может вернуться к уровню 1.2900, пока она будет торговаться выше отметки 1.2700, считают стратег по рынкам UOB Group Квек Сер Леанг и старший экономист Элвин Лью.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы ожидали, что фунт будет торговаться в диапазоне между 1,2765 и 1,2830. Мы не ожидали резкого падения фунта до 1,2714 и быстрого отскока от минимума. Отскоку есть куда расти, но любое продвижение вперед, как ожидается, столкнется с серьезным сопротивлением на уровне 1.2805. Поддержка находится на уровне 1.2735, а затем 1.2700.

Прогноз на 1-3 недели: Мы позитивно оценили GBP 09 июня, когда он торговался на уровне 1.2555. Наше мнение не было ошибочным, и после роста GBP в нашем последнем обзоре от прошлой пятницы (16 июня, цена спот на 1.2780) мы указали, что "сила GBP все еще сохраняется". Мы добавили, что "следующий уровень для наблюдения - 1.2900". Вчера (20 июня) фунт упал до минимума 1.2714. Хотя наш "сильный уровень поддержки" 1.2700 еще не был пробит, восходящий импульс начинает ослабевать. Тем не менее, пока британский фунт не прорвется ниже 1.2700, есть шанс, хотя и небольшой, на дальнейший рост фунта до 1.2900.

Поступают новые комментарии от члена правления Банка Японии (BoJ) Седзи Адачи, на этот раз он рассказал о политике центрального банка по контролю кривой доходности (YCC).

Ключевые цитаты

Чувствую, что будет сложно оценить инфляцию как превышающую наш прогноз, как тенденцию, и скорректировать политику, только имея данные, которые будут доступны к нашему июльскому заседанию.

Мы хотим рассматривать ценовые данные за несколько месяцев и скорость движения цен, чтобы оценить ценовую тенденцию.

Мы не будем привязывать монетарную политику только к движению цен, мы также будем искать любые искажения в кривой доходности, функциях рынка облигаций.

Что делать с нашими обязательствами по превышению, будет связано с нашим решением о том, что делать с YCC.

Использование денежно-кредитной политики в качестве инструмента для сдерживания слабой иены будет препятствовать прогрессу в достижении целевого уровня инфляции в 2%.

Мы не используем денежно-кредитную политику для прямого манипулирования валютными курсами.

Реакция рынка

Пара USD/JPY на момент написания торговалась на уровне 141,7, прибавив 0,22% за день.

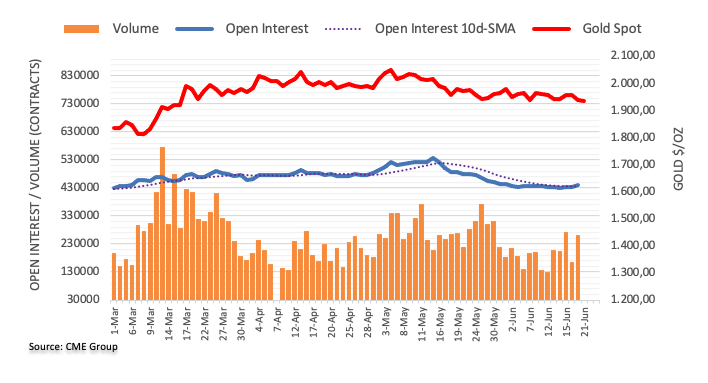

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото повысился, на этот раз примерно на 7,1 тыс. контрактов. Торговые объемы тем временем последовали примеру и выросли примерно на 97,1 тыс. контрактов, частично нивелировав предыдущий заметный откат.

Золоту грозит дополнительная консолидация

Дневное снижение цен на золото во вторник происходило на фоне роста открытого интереса и объемов, что говорит о том, что в ближайшей перспективе нас ожидают дальнейшие потери. Однако ожидается, что желтый металл сохранит текущую консолидацию, существующую с середины мая. Периодические приступы слабости по-прежнему поддерживаются в районе $1925 за тройскую унцию.

По мнению стратега по рынкам UOB Group Квек Сер Леанг и старшего экономиста Элвина Лью, в ближайшие несколько недель ожидается дальнейшее повышение курса EUR/USD с целью повторного тестирования уровня 1,0955.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы указали, что "ценовые движения все еще выглядят консолидированными", и ожидали, что евро будет торговаться в диапазоне 1.0890/1.0950. Наше мнение о консолидации не было ошибочным, так как евро вырос до 1.0946, затем упал до 1.0891, после чего восстановился и закончил день практически без изменений на уровне 1.0916 (-0.05%). Восходящий импульс немного усилился, и сегодня мы ожидаем, что евро поднимется до 1,0955. Маловероятно, что основное сопротивление на уровне 1.1000 окажется в поле зрения. С другой стороны, прорыв уровня 1.0890 (второстепенная поддержка находится на уровне 1.0905) указывает на то, что текущее слабое восходящее давление ослабло.

Прогноз на 1-3 недели: Наш последний отчет был написан в прошлую пятницу (16 июня, цена спот на 1.0940), в котором мы отметили, что евро "вероятно, будет расти дальше, хотя и медленнее". Мы добавили, что "следующий уровень, за которым нужно следить, - 1.1000". После консолидации евро в последние пару дней восходящий импульс несколько ослаб. В ближайшие 1-2 дня евро должен пробить и удержаться выше уровня 1.0955, иначе шансы на продвижение к 1.1000 быстро уменьшатся. И наоборот, если евро прорвется ниже 1.0860 (уровень поддержки 1.0845), это будет означать, что рост евро, начавшийся более недели назад, закончился.

Обзор CPI Великобритании

Стоимость жизни в Великобритании, представленная индексом потребительских цен (CPI) за май месяц, должна быть опубликована сегодня.

Учитывая недавно вышедшие оптимистичные данные по занятости в Великобритании, а также ястребиные опасения по поводу дальнейших действий Банка Англии (BOE), сегодняшние данные по британской инфляции будут ключевыми для трейдеров GBP/USD. Кроме того, важность индекса CPI Великобритании повышается в связи с предстоящим решением Банка Англии по процентной ставке в четверг.

При этом ожидается, что основной индекс CPI в мае снизится до 8,4% г/г против 8,7% ранее. Кроме того, базовый CPI, исключающий волатильные продукты питания и энергоносители, вероятно, останется неизменным на уровне 6,8% г/г. Если говорить о месячных показателях, то CPI может снизиться до 0,5% против 1,2% ранее.

Также важно следить за показателями индекса розничных цен (RPI) за май. Ожидается, что он снизится до 0,5% м/м и 11,2% г/г против 1,5% и 11,4% ранее.

Как это может повлиять на GBP/USD?

GBP/USD остается в обороне выше уровня 1.2750, на момент публикации торги велись вблизи отметки 1.2765, так как в преддверии выхода ключевых данных по инфляции в Великобритании ей не хватает продолжения снижения предыдущих двух дней. Несмотря на это, напряженность в отношениях между США и Китаем и сравнительно более ястребиные комментарии ФРС, чем официальных лиц Банка Англии (BoE), присоединяются к опасениям относительно рецессии в Великобритании, чтобы обеспокоить покупателей пары.

Однако благоприятные данные по занятости в Великобритании и стремление политиков Банка Англии (BoE) к повышению ставок сохраняют надежду на рост фунта стерлингов в преддверии выхода ключевых данных по инфляции в Великобритании.

Тем не менее, учитывая недавнее улучшение британских данных и ожидания преодоления проблем рынка труда, более мягкие данные по инфляции в Великобритании могут помочь медведям по GBP/USD вернуть контроль над ситуацией. Стоит отметить, что положительный сюрприз от британского CPI или базового CPI следует воспринимать с щепоткой соли на фоне "ястребиных" ставок ФРС.

Технически, пара недавно отскочила от нижней линии заявленного восходящего клина, что, в свою очередь, присоединяется к устойчивому RSI (14), чтобы предположить дальнейшее восстановление котировки. Однако 21-SMA вблизи 1.2435 ограничивает немедленное повышение цены GBP/USD.

Народный банк Китая (PBoC) установил центральный курс USD/CNY на 7,1795 в среду, по сравнению с предыдущим фиксингом 7,1596 и ожиданиями рынка 7,1802. Стоит отметить, что USD/CNY закрылась около 7,1821 в предыдущий день.

Помимо фиксинга, центральный банк Китая (PBoC) также поделился подробностями операций на денежном рынке, сообщив, что ЦБ влиявает чистые 143 млрд. юаней по ставке 1,9%.

О фиксинге Народного Банка

Китай сохраняет строгий контроль над курсом юаня на материке.

Оншорный юань (CNY) отличается от офшорного (CNH) ограничениями на торговлю, последний контролируется не так жестко.

Каждое утро Народный банк Китая (PBOC) устанавливает так называемый дневной средний фиксинг, основанный на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

"Президент США Джо Байден во вторник назвал председателя КНР Си Цзиньпина диктатором, добавив, что Си был очень смущен, когда китайский аэростат недавно сбился с курса над США", - сообщило агентство Reuters в начале среды в Азии.

Новость также содержит подробности высказываний Байдена на сборе средств в Калифорнии, указав, что они прозвучали через день после того, как госсекретарь Энтони Блинкен встретился с Си во время поездки в Китай. Стоит отметить, что последний визит Блинкена в Пекин был направлен на ослабление напряженности между двумя странами.

"Президент Китая Си находится в положении, когда он желает возобновления отношений с Соединенными Штатами", - добавляет президент США Байден по сообщению Reuters.

"Несколько членов отметили, что прошлый рост цен на товары и сырье продолжает передаваться на потребительские цены с временным лагом", - говорится в протоколе апрельского заседания Банка Японии (BoJ) по денежно-кредитной политике.

В протоколе заседания Банка Японии также говорится, что премьер-министр Японии Фумио Кисида и глава Банка Японии Кадзуо Уэда согласились с тем, что на данный момент нет необходимости менять совместное заявление правительства и Банка Японии.

Дополнительные детали

Несколько членов отметили, что прошлый рост цен на сырьевые товары и сырьевые материалы продолжает передаваться на потребительские цены с временным лагом.

Другой член отметил, что, в дополнение к влиянию роста цен на сырье, все большее число факторов способствовало тому, что компании повысили свои отпускные цены.

Один из членов высказал мнение, что высокий рост заработной платы может привести, например, к улучшению потребительских настроений.

Другой член высказал мнение, что нет уверенности в том, что отложенный спрос материализуется в такой степени, чтобы компенсировать частное потребление, сдерживаемое во время пандемии.

Один из членов высказал мнение, что в условиях обострения дефицита рабочей силы в 2024 году можно ожидать высокого роста заработной платы.

Один из членов отметил, что компании, которые повысили стартовые зарплаты для новых выпускников в 2023 финансовом году, похоже, планируют в некоторой степени повысить зарплаты в 2024 финансовом году.

Один из членов высказал мнение, что рост заработной платы в 2023 году частично объясняется временными факторами.

Один из членов отметил, что начали наблюдаться признаки благотворного цикла между ценами и зарплатами.

Несколько членов отметили, что для того, чтобы инфляция по индексу потребительских цен (CPI) после замедления вновь выросла до 2%, необходимо, чтобы улучшились показатели заработной платы, ожидания роста компаний и среднесрочные и долгосрочные инфляционные ожидания.

Некоторые члены отметили, что, хотя позиция компаний по установлению цен меняется, инфляция CPI в Японии вряд ли останется на высоком уровне.

Некоторые члены отметили, что банку следует продолжать смягчение денежно-кредитной политики в связи с трудностями в оценке устойчивости будущего повышения заработной платы и изменениями в инфляционных ожиданиях.

Министр финансов Новой Зеландии (НЗ) Грант Робертсон (Grant Robertson) в начале среды в Азии дал комментарии Reuters, подтвердив, что экономическая обстановка в тихоокеанском государстве остается сложной.

Прогнозы по бюджетным расходам "ответственные", - добавил политик, заявив при этом, что он не готов к принятию бюджета жесткой экономии.

Министр финансов НЗ Робертсон ранее критиковал повышение ставок, заявив, что уже давно существуют опасения, что рынок не слишком благоприятен для новозеландцев.

Член правления Банка Японии (BoJ) Седзи Адати в эту среду снова в эфире, он сделал несколько комментариев по поводу перспектив японской инфляции.

Дополнительные цитаты

Влияние падения цен на сырье на CPI проявится с задержкой примерно в девять месяцев.

Влияние падения цен на сырье, вероятно, начнет проявляться в данных по CPI с июля и далее.

Основное внимание уделяется ценам на товары в летний период.

Если цены на товары не упадут летом, возможно, нам придется пересмотреть наш базовый сценарий, согласно которому потребительская инфляция замедлится до уровня ниже 2% примерно в середине текущего финансового года.

Член правления Банка Японии (BoJ) Седзи Адачи заявил в среду, что "еще слишком рано вносить изменения в мягкую монетарную политику".

Дополнительные цитаты

Инфляция ускорилась быстрее, чем я ожидал.

Наш базовый ценовой сценарий чреват неопределенностью.

Прогноз цен содержит как повышательные, так и понижательные риски, причем в долгосрочной перспективе понижательные риски представляются более значительными.

Такие риски для ценового прогноза необходимо учитывать при принятии решения о корректировке денежно-кредитной политики.

Учитывая риски для мировой экономики, японская экономика должна опасаться понижательных рисков.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.149 | -3.46 |

| Золото | 1935.63 | -0.81 |

| Палладий | 1389.4 | -1.26 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 18.49 | 33388.91 | 0.06 |

| Hang Seng | -305.81 | 19607.08 | -1.54 |

| KOSPI | -4.59 | 2604.91 | -0.18 |

| ASX 200 | 62.9 | 7357.8 | 0.86 |

| DAX | -89.88 | 16111.32 | -0.55 |

| CAC 40 | -19.88 | 7294.17 | -0.27 |

| Dow Jones | -245.25 | 34053.87 | -0.72 |

| S&P 500 | -20.88 | 4388.71 | -0.47 |

| NASDAQ Composite | -22.28 | 13667.29 | -0.16 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.67869 | -0.93 |

| EURJPY | 154.37 | -0.42 |

| EURUSD | 1.09198 | -0.02 |

| GBPJPY | 180.448 | -0.64 |

| GBPUSD | 1.27625 | -0.26 |

| NZDUSD | 0.61656 | -0.58 |

| USDCAD | 1.3232 | 0.17 |

| USDCHF | 0.89756 | 0.24 |

| USDJPY | 141.388 | -0.38 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.