- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 19-10-2023

Джером Пауэлл, председатель Федеральной резервной системы (ФРС), заявил Экономическому клубу Нью-Йорка, что значительное ужесточение финансовых условий при более высокой доходности облигаций может иметь последствия для политики. Пауэлл добавил, что комитет по монетарной политике "действует осторожно", и повторил, что они остаются внимательными.

Ключевые цитаты из выступления председателя ФРС Пауэлла

"Больше свидетельств роста выше тренда или того, что рынок труда больше не ослабевает, может послужить основанием для дальнейшего ужесточения денежно-кредитной политики.

Политическая позиция носит ограничительный характер.

Задача балансирования между слишком большим ужесточением и слишком малым усложняется из-за множества неопределенностей

В процессе все еще может быть значительное ужесточение.

Привержен достижению достаточно ограничительной политической позиции.

Рынки опережали изменения в политике ФРС".

- Пара EUR/USD достигла отметки 1,0615 после того, как выступление председателя ФРС Пауэлла заставило доллар колебаться.

- Последующая реакция рынков сглаживает стремительный рост, но евро растет в четверг.

- Первичные заявки на пособие по безработице в США оказались лучше ожиданий, что способствовало улучшению настроений инвесторов.

Пара EUR/USD быстро подскочила до отметки 1,0616 после оптимистичных заявлений председателя Федеральной резервной системы (ФРС) Джерома Пауэлла. Рынки в значительной степени смирились с реакцией ФРС, и евро (EUR) остается вблизи внутридневных максимумов, достигнутых до ФРС, в то время как доллар США (USD) делает небольшой шаг назад в четверг.

Склонность к риску на рынке повышается в течение дня, удерживая доллар США на низком уровне, поскольку инвесторы возвращаются в рисковые активы.

Первичные заявки на пособие по безработице в США превзошли ожидания, показав всего 198 тыс. новых обращений за пособием за неделю 13 октября против ожидавшихся 212 тыс., хотя показатель предыдущей недели был пересмотрен с 209 тыс. до 211 тыс.

Выступления представителей ФРС на этой неделе еще не закончены: в ближайшие 24 часа состоится еще пять выступлений официальных представителей ФРС.

Технический прогноз по EUR/USD

В результате кратковременного роста, вызванного заявлениями ФРС в четверг, пара EUR/USD пытается закрепиться на графике чуть севернее нисходящей линии тренда от 1.1275, и если прорыв будет устойчивым, то пара будет настроена на дальнейший рост и сможет устремиться к 50-дневной простой скользящей средней (SMA) вблизи 1.0700.

С другой стороны, последний пиковый минимум 1,0500 находится рядом в качестве технической поддержки, и прорыв этого уровня откроет путь для дальнейшего медвежьего движения к минимумам 2023 года вблизи 1,0450.

Дневной график EUR/USD

Технические уровни EUR/USD

Председатель Федеральной резервной системы (ФРС) США Джером Пауэлл выступил в Экономическом клубе Нью-Йорка с докладом об экономических перспективах и политике.

Ключевые цитаты

"Возможно, ФРС могла бы сделать меньше во время пандемии

Наша экономика работает очень хорошо.

Анализ доходности облигаций требует смирения.

Доходность облигаций не отражает более высокую ожидаемую инфляцию, взгляд на монетарную политику.

Доходность облигаций растет под влиянием срочных премий.

Рынки видят устойчивость экономики и пересматривают взгляды.

Рынки, возможно, реагируют на дефицит, действия ФРС в отношении баланса.

Рост доходности облигаций, по-видимому, не связан с ожиданиями того, что ФРС предпримет больше действий в отношении ставок.

Неясно, будет ли рост доходности облигаций продолжительным, рынки нестабильны.

Мы будем следить за ростом доходности на рынке, а ФРС будет наблюдать за этим.

Мы знаем, что фискальный курс в конечном счете неустойчив.

Текущая бюджетная ситуация не влияет на выбор политики ФРС в ближайшей перспективе.

Покупки казначейских обязательств за рубежом остаются активными".

Председатель Федеральной резервной системы (ФРС) США Джером Пауэлл выступил в Экономическом клубе Нью-Йорка с докладом об экономических перспективах и политике.

Ключевые цитаты

"Долгосрочный потенциальный рост не сильно меняется, он находится в районе 2%.

Очень трудно понять, как экономика может расти при более высоких ставках.

Не знаю, где остановится денежно-кредитная политика.

Эффективная нижняя граница не является проблемой для экономики, для монетарной политики.

По любым оценкам, нейтральная ставка снижалась в течение последних десятилетий, и неизвестно, где она находится сейчас.

Нейтральная ставка, возможно, повысилась в ближайшей перспективе, в более долгосрочной перспективе неясно.

Доказательств того, что политика слишком жесткая, нет.

Возможно, мы вступаем в более инфляционный период, но трудно сказать.

Проблема ФРС заключается в том, чтобы попытаться выработать правильную политику, чтобы вернуть инфляцию к 2%".

Председатель Федеральной резервной системы (ФРС) США Джером Пауэлл выступил в Экономическом клубе Нью-Йорка с докладом об экономических перспективах и политике.

Ключевые цитаты

"Экономика очень устойчива, рост сильный.

Темпы роста превышают долгосрочный тренд, что является сюрпризо".

Экономика - это история более сильного спроса.

Возможно, на экономику меньше влияют процентные ставки.

Расходы, чувствительные к процентным ставкам, демонстрируют влияние политики ФРС.

Мы видим, что политика работает по обычным каналам".

Я не думаю, что произошел фундаментальный сдвиг в том, как ставки влияют на экономику.

Дело в том, что у нас сильная экономика и рынок труда, а это те элементы, которые мы хотим видеть.

Нет точности в понимании запаздывания монетарной политики.

Рынки опережают изменения в политике ФРС.

Сбережения домохозяйств выросли, расходы увеличились.

Мы должны увидеть, что эффект от монетарной политики прибывает.

ФРС замедлила повышение ставок, чтобы дать политике время подействовать".

Джером Пауэлл, председатель Федеральной резервной системы (ФРС), заявил Экономическому клубу Нью-Йорка, что значительное ужесточение финансовых условий при более высокой доходности облигаций может иметь последствия для политики. Пауэлл добавил, что комитет по монетарной политике "действует осторожно", и повторил, что они остаются внимательными.

Ключевые цитаты из выступления председателя ФРС Пауэлла

"Больше свидетельств роста выше тренда или того, что рынок труда больше не ослабевает, может послужить основанием для дальнейшего ужесточения денежно-кредитной политики.

Политическая позиция носит ограничительный характер.

Задача балансирования между слишком большим ужесточением и слишком малым усложняется из-за множества неопределенностей.

В процессе все еще может быть значительное ужесточение.

Привержен идее достижения достаточно ограничительной политической позиции.

Внимательно относимся к данным, свидетельствующим об устойчивости экономического роста, спросе на рабочую силу.

Более низкие летние показатели инфляции были очень благоприятными, сентябрьские данные были несколько менее обнадеживающими.

Инфляция все еще слишком высока.

Рынок труда напряженный, но постепенно остывает".

Золото выросло в октябре на спросе на безопасные активы на фоне роста геополитической напряженности. Экономисты OCBC Bank анализируют перспективы"желтого металла".

Геополитическая ситуация в Израиле и Хамасе должна создавать двусторонние риски для золота

Тенденция к росту ставок, которая приковывала внимание к золоту в течение последних нескольких недель, похоже, подает признаки угасания, поскольку рынки ожидают свежих комментариев от представителей ФРС. Прекращение ужесточения политики ФРС должно привести к тому, что золото будет лучше покупаться на падениях, а возможный поворот ФРС, наряду со снижением ставок, окажет дополнительную поддержку "золотым быкам".

В то же время геополитическая ситуация в Секторе Газа должна представлять собой двусторонний риск для цен на золото. Эскалация конфликта в виде его расширения (вовлечения большего числа соседей) и/или затяжного конфликта может привести к резкому росту цен на золото, но и обратная ситуация, когда геополитические риски ослабнут, будет способствовать снижению спроса на золото как на "безопасное убежище".

Мы ожидаем, что диапазон 1 860-1 960 долл. сохранится на фоне несколько повышенной волатильности.

Экономисты CIBC Capital Markets по-прежнему видят дополнительные возможности для инвесторов по наращиванию длинных позиций по доллару США до конца текущего года.

Повышение ставок на более длительный срок означает укрепление доллара США

Экономика США менее уязвима в условиях "долгосрочного повышения ставок".

Мы ожидаем, что инвесторы будут наращивать длинные позиции по доллару США, поскольку ФРС, вероятно, будет менее активно реагировать на слабые данные по сравнению с другими центральными банками.

DXY -4 кв. 2023: 108,04 | 1 кв. 2024: 105,65

Пара USD/CAD торгуется около уровней конца августа - начала сентября. Экономисты ING анализируют перспективы пары.

CAD все еще пытается блеснуть

Пара USD/CAD должна оставаться в основном под влиянием неканадских факторов: динамики доллара на фоне выхода данных из США, геополитических событий и связанных с ними последствий для цен на сырьевые товары и настроений в отношении риска.

Хотя мы по-прежнему ожидаем разворота пары вниз на фоне широкого снижения доллара США в первом квартале 2024 г., мы сохраняем нейтральный настрой (1,37/1,38) на декабрь, сохраняя лишь некоторые потенциальные риски снижения на фоне сезонной слабости доллара до конца года.

Объем продаж на вторичном рынке жилья в США, публикуемый Национальной ассоциацией риэлторов, в сентябре снизился на 2%. В августе объем продаж на вторичном рынке в США снизился на 0,7%.

Что такое изменение объема продаж на вторичном рынке жилья в США (м/м)?

Показатель продаж на вторичном рынке жилья, публикуемый Национальной ассоциацией риэлторов, дает оценочное значение состояния рынка жилья. Поскольку рынок жилья считается чувствительным фактором для экономики США, он создает некоторую волатильность для доллара. Как правило, высокие показатели положительно влияют на курс доллара, а низкие - отрицательно.

Когда будет опубликован следующий отчет по объему продаж существующих домов в США (м/м)?

Следующие данные по продажам жилья в США будут опубликованы 17 ноября в 18.00 мск Для получения дополнительной информации ознакомьтесь с записью Продажи на вторичном рынке жилья в США в календаре FXStreet.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Доллар США слабее всего торговался против евро.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.28% | -0.06% | 0.10% | 0.24% | 0.04% | 0.33% | -0.22% | |

| EUR | 0.30% | 0.24% | 0.40% | 0.54% | 0.34% | 0.63% | 0.07% | |

| GBP | 0.06% | -0.26% | 0.16% | 0.32% | 0.11% | 0.39% | -0.16% | |

| CAD | -0.10% | -0.38% | -0.16% | 0.12% | -0.05% | 0.23% | -0.33% | |

| AUD | -0.25% | -0.52% | -0.30% | -0.15% | -0.19% | 0.08% | -0.46% | |

| JPY | -0.03% | -0.34% | -0.13% | 0.04% | 0.20% | 0.29% | -0.28% | |

| NZD | -0.34% | -0.64% | -0.43% | -0.21% | -0.09% | -0.27% | -0.56% | |

| CHF | 0.24% | -0.04% | 0.17% | 0.34% | 0.47% | 0.28% | 0.56% |

Карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая)/JPY (валюта котировки).

Экономисты Deutsche Bank поделились своим прогнозом по доходности 10-летних казначейских обязательств США.

Доходность 10-летних казначейских обязательств США к концу года составит 4,40%, 10-летних облигаций - 2,85%.

В ближайшей перспективе доходность 10-летних казначейских обязательств может подняться выше 5%, однако мы ожидаем, что к концу года она опустится до 4,4%, а к концу II квартала 2024 г. снизится до 4,10%.

Мы ожидаем доходность 10-летних облигаций на уровне 2,85% к концу года и 2,60% к IV кварталу 2024 года.

Экономисты Commerzbank объясняют, почему доллар США должен выиграть от высоких цен на нефть ceteris paribus.

Ключевые тезисы

Если цена на нефть растет, то американские товары в среднем становятся более ценными на мировом рынке, в то время как товары, произведенные другими странами, например, Европой, становятся менее ценными по сравнению с ними.

Цены могут корректироваться с помощью нескольких механизмов, либо цены на европейские товары в евро падают. В настоящее время этого не происходит. Наоборот. Инфляция в Европе высока. Либо долларовые цены на американские товары особенно сильно растут. Этого мы сейчас также не наблюдаем. ФРС уже заметно снизила инфляцию в США.

Поэтому единственный канал, по которому можно сбалансировать относительные цены между американскими и европейскими товарами, - это валютный рынок. Если доллар США дорожает по отношению к евро, то энергоемкие американские товары становятся более дорогими по сравнению с низкоэнергетическими европейскими товарами.

По мнению Кита Джукса, главного глобального валютного стратега Société Générale, облигации не так сильно влияют на иену и евро, как на другие валюты.

Ключевые тезисы

Резкий рост доходности казначейских облигаций США оказывает большее влияние на другие валюты, чем на евро или иену. Неужели настроения настолько медвежьи, а короткие позиции по этим двум валютам настолько велики, что они стали непроницаемыми? Возможно, евро никогда не волновали долгосрочные доходности так сильно, как краткосрочные ставки (которые практически не меняются), а USD/JPY просто реагирует на "большую цифру", пока что избегая попыток прорваться за 150.

Нарратив о более высокой ставки на более длительный срок как со стороны ФРС, так и со стороны ЕЦБ указывает на медленное падение евро. Данные по еврозоне не блестящие, но расхождение между прогнозами роста в США и еврозоне говорит о том, что это в значительной степени заложено в цену. Медленное движение к паритету, но не через него, представляется вероятным.

EUR/USD, возможно, не лучший способ торговли на фоне распродажи рынка облигаций. GBP/USD несколько более уязвима, но одной из валют, которая обычно внимательно отслеживает относительную доходность, является AUD.

- EUR/USD вновь восстанавливается и свожит на нет снижение среды.

- Дальнейшее восстановление может привести к возврату к месячному максимуму в районе 1,0640.

EUR/USD продолжает недельные колебания и возвращается в область 1.0570 после дневного снижения в среду.

Если восстановление наберет более серьезные обороты, то ожидается, что пара сможет преодолеть октябрьский максимум 1.0639 (12 октября) перед вероятным движением к транзитной 55-дневной SMA 1.0721.

В то же время дальнейшие потери сохранятся до тех пор, пока пара будет нацеливаться на область ниже ключевой 200-дневной SMA 1.0819.

Дневной график EUR/USD

В четверг пара EUR/USD удерживается в диапазоне около 1,0550, поскольку инвесторы пытаются оценить новости. Как пишет главный аналитик FXStreet Валерия Беднарик, "с одной стороны, геополитическая напряженность на Ближнем Востоке продолжает нарастать и повышает спрос на безопасные активы. Доходность государственных облигаций резко возросла: 10-летние казначейские облигации США перед открытием торгов в США предлагались под 4,98%, а доходность 2-летних облигаций достигла 5,25%, что является новым многолетним максимумом.

Тем не менее, доллар США не сможет воспользоваться ростом доходности в преддверии выступления председателя Федеральной резервной системы (ФРС) Джерома Пауэлла в Экономическом клубе Нью-Йорка. Пауэлл будет обсуждать экономические перспективы, и его слова могут повлиять на финансовые рынки. Стоит также отметить, что с тех пор, как ФРС предположила, что повышение доходности может нивелировать необходимость повышения ставок для самостоятельного замедления экономики, корреляция между курсом доллара США и доходностью нарушилась. Кроме того, участников рынка беспокоит бюджетный дефицит США и растущие размеры аукционов по финансированию.

С другой стороны, азиатские и европейские фондовые рынки торгуются в красном цвете после того, как слабые отчеты о прибыли американских компаний привели к резкому падению Уолл-стрит в среду. Давление на акции оказывают и последние события в отношениях между Израилем и его соседями. Премьер-министр Израиля Биньямин Нетаньяху заявил в четверг, что конфликт с палестинской группировкой ХАМАС будет длительной войной.

В макроэкономическом календаре еврозоны мало чего интересного. ЕС опубликовал данные по счету текущих операций за август, который с учетом сезонных колебаний оказался профицитным и составил 27,7 млрд. евро, увеличившись по сравнению с предыдущим значением в 21 млрд. евро. США сообщили, что число первичных заявок на пособие по безработице за неделю, завершившуюся 13 октября, составило 198 тыс. Кроме того, индекс деловой активности ФРБ Филадельфии в октябре составил -9, не оправдав ожиданий, но улучшившись по сравнению с предыдущим значением -13,5. После открытия Уолл-стрит будут опубликованы данные по продажам домов за сентябрь".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"В четверг пара EUR/USD удерживается в диапазоне около 1,0550, поскольку инвесторы пытаются оценить новости.

Дневной график пары EUR/USD отражает отсутствие четкой направленности. Пара колеблется вокруг медвежьей 20-й простой скользящей средней (SMA), в то время как более длинные скользящие средние сходятся выше отметки 1,0800. Технические индикаторы остаются в районе своих средних линий, незначительно повышаясь на фоне внутридневного роста, но не давая оснований для бычьего продолжения.

В ближайшей перспективе, согласно 4-часовому графику, риск смещен в сторону повышения. Пара EUR/USD торгуется выше своих 20- и 100-дневных SMA, причем более короткая из них набирает силу. 200-дневная SMA сохраняет нисходящий уклон над текущим уровнем, а технические индикаторы направляются строго на север после пересечения своих средних линий на положительной территории. Пара встречает интерес продавцов перед 1,0600, который, как ожидается, ограничит рост в преддверии выступления Пауэлла.

Уровни поддержки: 1,0545 1,0495 1,0450

Уровни сопротивления: 1.0595 1.0640 1.0685"

- В четверг DXY продолжает демонстрировать нестабильную динамику на текущей неделе.

- Ближайшим сопротивлением является вершина 2023 года в районе 107.30.

В четверг DXY угасает на подъеме среды и торгуется с приличными потерями в районе 106.00.

Похоже, что индекс пока перешел в фазу консолидации. Периодические попытки быков повлиять на ситуацию, тем временем, продолжают нацеливаться на недельный максимум на 106.78 (12 октября) перед вершиной 2023 года на 107.34 (3 октября).

Пока индекс торгуется выше 200-SMA на 103.27, прогноз по нему остается конструктивным.

DXY: дневной график

Несмотря на риски интервенций, в ближайшие месяцы "быкам" по японской иене потребуется дополнительное терпение, считают экономисты CIBC Capital Markets.

Заседание Банка Японии 31 октября еще слишком рано для перемен

Заседание Банка Японии 31 октября еще слишком рано для каких-либо изменений. Действительно, мы по-прежнему помним о том, что глава Банка Японии Кадзуо Уэда заявил в прошлом месяце, что "расстояние до прекращения действия отрицательных ставок" не сильно изменилось.

Несмотря на риски интервенций, мы подтверждаем мнение о том, что "быкам" по японской йене, возможно, придется сохранять терпение, скорее всего, до декабрьского заседания Банка Японии.

USD/JPY - 4 кв. 2023: 145 | 1 кв. 2024: 140

- Пара EUR/JPY продолжает неустойчиво держаться выше 158.00.

- Дальнейшая консолидация пока не исключена.

Пара EUR/JPY восстанавливает восходящую динамику и разворачивает откат среды, возвращаясь в четверг к 158.00 и выше.

Учитывая текущую динамику, в краткосрочной перспективе кросс может продолжить торговлю в диапазоне. В то же время прорыв этого диапазона может привести к тестированию сентябрьского максимума на 158.65 (13 сентября) в преддверии вершины 2023 года на 159.76 (30 августа).

Пока что долгосрочный прогноз для кросса выглядит позитивным, пока он находится выше 200-SMA на 150.59.

EUR/JPY: дневной график

Что касается Федеральной резервной системы, то экономисты Commerzbank по-прежнему не ожидают дополнительного повышения ставок.

ФРС, вероятно, достигла пика повышения ставок

Мы по-прежнему считаем, что ФРС уже достигла своего пика по процентным ставкам.

Несмотря на то, что в среднесрочной перспективе экономика, скорее всего, значительно ослабнет, ФРС вряд ли будет быстро снижать процентные ставки. В конце концов, она вряд ли будет легкомысленно ставить под угрозу с таким трудом достигнутые успехи в борьбе с инфляцией, а подождет, чтобы убедиться в устойчивости снижения инфляции.

Учитывая, что рецессия теперь отложена на II квартал, мы ожидаем первого снижения ставки не ранее начала III квартала 2024 года, а значит, несколько позже, чем раньше.

Цены на промышленную продукцию (м/м) в Канаде в сентябре выросли на 0,4%, превысив ожидавшийся рынками рост на 0,3%. В августе цены на промышленную продукцию в Канаде выросли на пересмотренные 1,9% по сравнению с ожидавшимся ранее ростом на 1,3%.

Что такое цена на промышленную продукцию Канады (м/м)?

Индекс цен на промышленную продукцию, публикуемый Статистическим управлением Канады, отражает изменение цен на основные товары, реализуемые канадскими производителями. Изменения в IPP широко отслеживаются как индикатор инфляции в сырьевом секторе. Высокое значение показателя является положительным ("бычьим") фактором для канадского доллара, в то время как низкое значение показателя является отрицательным ("медвежьим").

Когда будет опубликован следующий отчет по ценам на промышленную продукцию Канады (м/м)?

Следующие данные по ценам на промышленную продукцию Канады (м/м) будут опубликованы 17 ноября в 15/,30 мск.. Для получения дополнительной информации просмотрите запись Цены на промышленную продукцию в календаре FXStreet.

Цена канадского доллара сегодня

В таблице ниже показано процентное изменение курса канадского доллара (CAD) по отношению к перечисленным основным валютам за сегодня. Сильнее всего канадский доллар ослаб по отношению к евро.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.33% | 0.02% | 0.03% | 0.15% | 0.02% | 0.32% | -0.30% | |

| EUR | 0.33% | 0.35% | 0.33% | 0.46% | 0.33% | 0.65% | 0.01% | |

| GBP | -0.03% | -0.34% | -0.01% | 0.13% | -0.01% | 0.30% | -0.34% | |

| CAD | -0.03% | -0.33% | 0.01% | 0.10% | 0.02% | 0.31% | -0.32% | |

| AUD | -0.14% | -0.44% | -0.11% | -0.11% | -0.12% | 0.19% | -0.44% | |

| JPY | -0.01% | -0.38% | -0.02% | 0.00% | 0.13% | 0.27% | -0.34% | |

| NZD | -0.32% | -0.65% | -0.33% | -0.31% | -0.19% | -0.30% | -0.63% | |

| CHF | 0.30% | -0.01% | 0.33% | 0.33% | 0.44% | 0.33% | 0.63% |

Карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в окне, будет представлять EUR (базовая)/JPY (валюта котировки).

Индекс цен на сырье в Канаде в сентябре вырос на 3.5%, превысив ожидавшийся рынками рост на 2.3%. В августе индекс цен на сырье в Канаде вырос на 3%.

Цена канадского доллара сегодня

В таблице ниже показано процентное изменение курса канадского доллара (CAD) по отношению к перечисленным основным валютам за сегодня. Сильнее всего канадский доллар ослаб по отношению к евро.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.31% | 0.05% | 0.03% | 0.17% | 0.02% | 0.34% | -0.29% | |

| EUR | 0.31% | 0.37% | 0.35% | 0.47% | 0.33% | 0.66% | 0.01% | |

| GBP | -0.05% | -0.36% | -0.01% | 0.12% | -0.04% | 0.30% | -0.35% | |

| CAD | -0.05% | -0.36% | 0.00% | 0.08% | -0.02% | 0.29% | -0.34% | |

| AUD | -0.15% | -0.46% | -0.10% | -0.11% | -0.15% | 0.19% | -0.46% | |

| JPY | -0.01% | -0.35% | 0.02% | 0.02% | 0.15% | 0.35% | -0.32% | |

| NZD | -0.34% | -0.67% | -0.33% | -0.31% | -0.19% | -0.33% | -0.65% | |

| CHF | 0.30% | -0.01% | 0.34% | 0.35% | 0.45% | 0.31% | 0.65% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR (базовая)/JPY (котировка).

- Число первичных заявок на пособие по безработице в США за неделю, завершившуюся 14 октября, увеличилось на 13000.

- После выхода данных индекс доллара США остается на отрицательной территории ниже 106.50.

По данным Министерства труда США (DOL), опубликованным в четверг, за неделю, завершившуюся 14 октября, число первичных заявок на пособие по безработице составило 198000. Эти данные последовали за данными предыдущей недели, составившими 211000 (пересмотренными с 209000), и оказались лучше рыночных ожиданий, составивших 212000.

Предварительный уровень застрахованной безработицы с учетом сезонных колебаний составил 1.2%, а 4-недельное скользящее среднее значение - 205750, что на 1000 меньше, чем пересмотренное среднее значение за предыдущую неделю.

"Предварительное значение сезонно скорректированного уровня застрахованной безработицы за неделю, завершившуюся 7 октября, составило 1734000, увеличившись на 29000 по сравнению с пересмотренным значением предыдущей недели", - говорится в публикации.

Реакция рынка

Индекс доллара США остается под медвежьим давлением, несмотря на благоприятные данные. На момент публикации индекс торговался со снижением -0.15% на 106.40.

- Индекс деловой активности в производственном секторе ФРБ Филадельфии в октябре вырос до -9.

- Индекс доллара США опускается к новым дневным минимумам ниже отметки 106.40 после выхода данных из США.

Диффузионный индекс текущей общей активности в производственном секторе Федерального резервного банка Филадельфии вырос в октябре до -9 с -13,5 в сентябре. Это значение оказалось хуже ожиданий рынка -6,6.

"Это уже 15-е отрицательное значение индекса за последние 17 месяцев. Почти 35% фирм сообщили о снижении общей активности в этом месяце, 26% - о повышении, 38% - об отсутствии изменений", - говорится в публикации.

Более подробный отчет показал, что индекс "оплаченных цен" снизился с 25,7 до 23,1; индекс занятости вырос с -5,7 до 4,0, что стало первым положительным показателем с февраля; а индекс диффузии для будущей общей активности снизился с 11,1 до 9,2.

Реакция рынка

Доллар США отступил после выхода данных по количеству заявок на пособие по безработице в США и отчета ФРБ Филадельфии. Индекс доллара США снизился на 0,20% и торговался на дневных минимумах ниже отметки 106,40.

В целом доллар США укрепляется. Экономисты Scotiabank анализируют перспективы доллара.

Стабильность японской йены выглядит несколько любопытно

Стабильность японской йены выглядит несколько любопытно, учитывая ее чувствительность к американской доходности в последнее время, однако более широкий рост доллара США (DXY) выглядит несколько чрезмерным относительно справедливой стоимости, основанной только на краткосрочных спрэдах, что позволяет предположить, что основным фактором укрепления доллара США является влияние геополитических/рыночных рисков.

Доллар США остается уязвимым в случае ослабления данных и усиления убежденности рынка в необходимости разворота ФРС, но слабость маловероятна, пока на рынке преобладает бегство от рисков.

Евро демонстрирует устойчивость к общей тенденции к росту доллара США. Экономисты Scotiabank анализируют перспективы EUR/USD.

Ключевые тезисы

Инвесторы, возможно, слишком пессимистично оценивают экономические перспективы Еврозоны, но незначительный рост евро с внутридневного минимума чуть ниже 1.0530, возможно, больше отражает позиционирование (длинных позиций по доллару могут стать слишком много), чем что-либо еще.

На краткосрочном графике евро торгуется относительно уверенно, но спот остается в узком торговом диапазоне, и для того, чтобы преодолеть трендовое сопротивление на 1.0580/1.0585, евро необходимо прорваться через 1.0555/1.0560. Это вполне возможно, судя по бычьим сигналам на 1 и 6-часовых графиках, но более сильная динамика доллара США может сдержать рост евро сегодня.

Поддержка евро находится на 1.0520/1.0525.

CAD пробил 1.37 против доллара США. Экономисты Scotiabank анализируют перспективы USD/CAD.

Ключевые тезисы

Рост спота выше уровня сопротивления на 1.3700/1.3710, на первый взгляд, оказывает поддержку доллару США, но он отступает от максимумов начала сессии, и краткосрочная картина торговли указывает на риск дрейфа доллара в краткосрочной перспективе.

Прорыв вышеуказанных уровней может привести к падению до 1.3650/1.3660.

Если дневное закрытие будет выше 1.3710, то в ближайшей перспективе мы будем ориентироваться на рост, возможно, в направлении 1.3775.

Пара GBP/USD опускается ниже 1.21. Экономисты Scotiabank анализируют перспективы пары.

Ключевые тезисы

Стерлинг ведёт себя как валюта с высокой бетой (или как более рискованная валюта). После Брексита эта тенденция нашла отражение в сегодняшних результатах, где он недотягивает до евро, швейцарского франка и японской иены.

Курс фунта остается слабым, но после ослабления до уровня 1.2100 и последующего восстановления с него в ходе утренних европейских торгов на часовом графике появился потенциально "бычий" сигнал разворота. Это может предвещать отскок в направлении 1.2140/1.2145.

Поддержка находится на 1.2055.

Экономисты Deutsche Bank ожидают, что индекс S&P500 завершит год вблизи текущих уровней.

Ключевые тезисы

В условиях широко распространенных ожиданий завершения текущего цикла ключевым фактором последнего ралли стало сжатие позиций. Теперь, после сжатия, происходит перетягивание каната между факторами, придающими устойчивость, и рецессионными силами.

В ближайшей перспективе, при наличии ряда потенциальных негативных катализаторов, типичный откат может затянуться.

В дальнейшем вопрос заключается в том, смогут ли продолжаться сюрпризы, связанные с ростом и инфляцией. Мы считаем, что планка для сюрпризов в отношении роста низкая, но не для позитивных сюрпризов в отношении инфляции.

Мы по-прежнему считаем, что к концу года произойдет быстрая распродажа и отскок, в результате чего индекс S&P 500 окажется вблизи текущих уровней, а цель на конец года составит 4 500.

В текущем месяце евро консолидируется на более низких уровнях по отношению к доллару США. Экономисты MUFG Bank анализируют пару.

Ключевые тезисы

Основной риск того, что пара приблизится к паритету, возникнет в случае дальнейшего усиления геополитических рисков на Ближнем Востоке.

Хотя мы ожидаем, что конфликт между Палестиной и Израилем будет оставаться сдержанным, более широкий региональный конфликт может спровоцировать более резкую коррекцию цен на энергоносители и привести к ослаблению евро. Чтобы лучше учесть этот риск, мы меняем наш прогноз по EUR/USD на "медвежий" с "естественного".

Положительным моментом для евро является то, что в конце года появляется все больше свидетельств ускорения экономического роста в Китае, что помогает ослабить еще один риск снижения, который оказывал давление на евро в течение лета.

Экономисты HSBC ожидают стабильности юаня в ближайшей перспективе.

Ключевые тезисы

Рост экономики Китая в 3 квартале составил 4.9%, превысив ожидания. На выходе данных USD/CNY и USD/CNH снизились, но ключевым моментом является устойчивость. Для юаня это может оказаться сложной задачей, если не удастся восстановить оптимизм рынка. Об этом может свидетельствовать, например, разворот чистого оттока средств из Шанхая и Шэньчжэня в рамках Stock Connect.

Мы считаем, что Народный банк Китая (НБК) сохранит позицию по валютной политике, если только китайская экономика не стабилизируется и не потребуется более значительное смягчение денежно-кредитной политики.

Мы ожидаем, что в ближайшей перспективе пара USD/RMB будет двигаться в основном в боковом направлении.

Экономисты Société Générale пересмотрели прогноз по EUR/PLN на четвертый квартал в сторону понижения до 4.35.

Ключевые тезисы

Мы пересматриваем наш базовый прогноз по паре EUR/PLN в сторону понижения, начиная с 4 кв. 2023 г. Наш первоначальный прогноз на 4 кв. 2023 г. составлял 4.60, поскольку многие предвыборные опросы указывали на высокую вероятность "подвешенного" парламента. Такой сценарий мог привести к более дорогостоящим фискальным обещаниям, задержкам с выделением средств из фондов ЕС и потенциальному снижению ставок НБП.

Наш новый прогноз на 4 кв. 2023 г. составляет 4.35, что отражает более высокую вероятность более раннего выделения средств из фондов ЕС и, вероятно, более "ястребиную" позицию НБП в решениях и устных комментариях. Кроме того, это должно отразить повышение курса EUR/USD по сравнению с текущими уровнями, как ожидают наши стратеги из стран G10.

Болевая торговля на рынках золота еще может продолжаться, но появляются первые признаки истощения покупательского спроса, считают экономисты TD Securities.

Исчерпание покупательского спроса на золото налицо

Торговля против рынка шортами по золоту может продолжиться, но, по нашим оценкам, для того чтобы вызвать масштабные алгоритмические длинные покупки, цены должны прорваться значительно выше уровня $2000.

Если не произойдет серьезной эскалации, это указывает на истощение покупок, открывая дверь для потенциальных продаж ниже $1945. Тем не менее, потребуется более значительная активность других групп продавцов, прежде чем алгоритмы вновь обретут часть своих шортов к югу от $1875.

Кажется, что прошла целая вечность с тех пор, как китайская политика взяла курс на превращение юаня в мировую торговую валюту. Экономисты Commerzbank объясняют, почему юань должен обесцениться по отношению к доллару США.

Ключевые тезисы

Доля юаня в трансграничных капитальных операциях SWIFT составляет 2.7%, и он не играет существенной международной роли. И это несмотря на то, что ни одна другая экономика не осуществляет такой объем внешней торговли, как Китай. Приходится констатировать: мир не любит юань.

Остатки прошлых усилий все еще сохраняются. Например, своп-линии, которые Китай заключал с другими странами. Если бы юань превратился в мировую валюту, а кредиты в третьих странах были бы номинированы в юанях, то эти своп-линии могли бы предотвратить резкий обвал этих рынков во время кризиса. Ничего подобного не произошло.

Теперь эти своп-линии перенаправляются на другие цели. Например, в Аргентине для предоставления правительству кредита, который должен быть обеспечен только аргентинским песо, в значительной степени ничего не стоящим на международном рынке. Однако это не является положительным моментом для CNY.

Аргентинское правительство не сможет много сделать с юанями, которые оно получило в результате этой сделки. Ему нужна валюта, с помощью которой можно оплачивать срочно необходимый импорт: доллар. Поэтому вся эта сделка приведет в основном к одному: к снижению курса юаня по отношению к доллару США.

Пара EUR/USD развернулась в боковик ниже 1.0550 после снижения в среду. Председатель ФРС Пауэлл выступит с речью позднее сегодня. Коррекция доходности американских облигаций в сторону снижения может оказать негативное влияние на доллар США, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- В начале четверга рынки остаются относительно спокойными, что позволяет паре EUR/USD консолидировать потери. Между тем, фьючерсы на фондовые индексы США торгуются с небольшим понижением, что свидетельствует о сохранении осторожности инвесторов.

- Во второй половине дня глава ФРС Джером Пауэлл выступит с подготовленным заявлением и ответит на вопросы перед Экономическим клубом Нью-Йорка. Во вторник начнется период отключения ФРС, и Пауэлл может воспользоваться этой возможностью, чтобы прокомментировать перспективы политики.

- Несколько политиков ФРС ранее в этом месяце утверждали, что недавний рост доходности облигаций может позволить им удерживать учетную ставку на стабильном уровне в этом году. Согласно данным CME Group FedWatch Tool, рынки оценивают почти 40% вероятность того, что ФРС повысит ставку на 25 базисных пунктов в декабре.

- Если Пауэлл заговорит, как голубь, и скажет, что ФРС может рассмотреть возможность сохранения ставки на прежнем уровне, учитывая ужесточение условий на рынке облигаций, доллар США может оказаться под давлением. С другой стороны, доллар США, скорее всего, устоит, если Пауэлл подтвердит свою позицию о зависимости от данных и оставит возможность для еще одного повышения ставки до конца года.

Акции находятся под давлением. Экономисты ING анализируют корреляцию валютных курсов с динамикой акций.

Рынки акций выглядят все более уязвимыми

Рынки акций выглядят все более уязвимыми на фоне роста безрисковой ставки и давления на маржу компаний.

Разворот в южном направлении на ключевых фондовых рынках будет способствовать снижению проциклических валют и укреплению доллара.

В условиях бегства от риска индекс доллара США (DXY) будет стремиться к верхней границе диапазона 106-107.

Читайте также: EUR/USD будет прессовать уровень поддержки 1,0500 - ING

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, в среду пара утратила бычий импульс и закрылась на отрицательной территории, а сегодня торгуется в боковом направлении ниже отметки 1,0550.

«На момент написания пара EUR/USD колебалась ниже уровня 1,0550, где проходит 100-периодная простая скользящая средняя (SMA) на 4-часовом графике. Кроме того, индикатор относительной силы (RSI) остается ниже отметки 50, что указывает на медвежий уклон в ближайшей перспективе.

Между тем отметка 1,0500 (психологический уровень, статический уровень) выступает в качестве ключевой поддержки перед 1,0450 (конечная точка последнего нисходящего тренда).

Если пара поднимется выше 1,0550, то область 1,0570 (уровень Фибоначчи 23,6% коррекции последнего нисходящего тренда) может выступить в качестве непосредственного сопротивления перед 1,0600».

Индонезийская рупия - самая худшая валюта в Азии в этом месяце. Экономисты Société Générale анализируют перспективы IDR.

Ключевые тезисы

Мы ожидаем, что ставка Банка Индонезии останется на уровне 5.75%. Базовая инфляция замедлилась до 2.3% (целевой показатель Банка Индонезии 2-4%), но центральный банк воздерживается от смягчения политики из-за слабости IDR. По нашему мнению, следующим шагом будет снижение ставки в 1 кв. 2024 г. или позже.

Рупия ослабла до уровня, который последний раз наблюдался во время пика пандемии, так как пара USD/IDR пробила максимум декабря 2022 года на 15.770, и следующей целью для "медведей" по рупии станет максимум марта 2020 года на 16.625.

Экономисты Commerzbank анализируют последствия роста доходности в США.

Взрыв доходности в США

Реакция доллара на рост доходности в США разочаровывающе слаба. Разумеется, это не обязательно должно оставаться неизменным. Это лишь стоп-кадр текущей ситуации.

Однако он имеет смысл. В эту картину вписывается и дальнейшее падение числа заявок на ипотеку в США, которое достигло 28-летнего минимума. Рынок жилья - один из важнейших каналов, по которому рост процентных ставок может вызвать рецессию. Застой на рынке недвижимости США существенно затруднит гибкость американских работников, что, помимо прямого эффекта, приведет к снижению темпов экономического роста.

Рост доходности, похоже, подтверждает мнение наших американских экономистов, которые по-прежнему ожидают рецессии в США. Мне иногда кажется, что это "последние из могикан" в вопросе рецессии. Но в настоящее время они, похоже, являются теми одинокими голосами, которые в конце концов окажутся правы.

Курс NZD/USD на этой неделе находится под давлением. Экономисты ANZ Bank анализируют перспективы киви.

Большой разрыв между DXY и доходностью облигаций

Укрепление доллара США возобновилось на фоне роста доходности американских облигаций, а спреды процентных ставок в Новой Зеландии по отношению к другим странам сузились после заседания ЦБ на прошлой неделе и релиза данных по инфляции ИПЦ за III квартал на этой неделе.

Ценовая динамика новозеландского доллара выглядит слабой: пара формирует понижающиеся минимумы и понижающиеся максимумы, включая прорыв ниже сентябрьского минимума.

В перспективе наибольшим риском представляется продолжение темы "исключительности доллара США", поскольку между индексом доллара США (DXY) и доходностью облигаций образовался заметный разрыв (который может закрыться).

Вот что необходимо знать в четверг, 19 октября:

Благодаря росту доходности казначейских облигаций США и бегству инвесторов в "безопасные убежища" доллар США в среду превзошел своих конкурентов, а индекс доллара США закрылся на положительной территории. Поскольку доходность 10-летних облигаций США продолжает расти и приближается к отметке 5%, доллар США удерживает позиции в начале четверга. Сегодня председатель Федеральной резервной системы (ФРС) Джером Пауэлл выступит перед Экономическим клубом Нью-Йорка, а в рамках экономической повестки дня США будут опубликованы еженедельные данные по первичным заявкам на пособие по безработице, а также данные по продажам вторичного жилья за сентябрь.

В среду основные индексы Уолл-стрит понесли значительные потери, поскольку инвесторы реагировали на неоднозначные результаты по корпоративным прибылям за третий квартал и эскалацию геополитической напряженности. В первой половине дня в Европе фьючерсы на американские фондовые индексы торгуются с небольшим понижением, что отражает осторожный настрой рынка. "Ближайшие перспективы экономики в целом были охарактеризованы как стабильные или с несколько более слабым ростом", - говорится в опубликованном вечером среды отчете Beige Book ("Бежевой книге") ФРС.

Цена доллара США на текущей неделе

В приведенной ниже таблице показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Доллар США оказался сильнее всего по отношению к новозеландскому доллару.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.26% | 0.10% | 0.53% | 0.01% | 0.13% | 1.31% | -0.47% | |

| EUR | 0.22% | 0.36% | 0.76% | 0.27% | 0.36% | 1.58% | -0.22% | |

| GBP | -0.14% | -0.39% | 0.39% | -0.12% | 0.00% | 1.18% | -0.61% | |

| CAD | -0.56% | -0.82% | -0.43% | -0.54% | -0.42% | 0.76% | -1.03% | |

| AUD | -0.01% | -0.28% | 0.07% | 0.50% | 0.09% | 1.31% | -0.51% | |

| ИЕНА | -0.13% | -0.33% | 0.00% | 0.39% | -0.11% | 1.17% | -0.58% | |

| NZD | -1.38% | -1.63% | -1.27% | -0.84% | -1.36% | -1.24% | -1.89% | |

| CHF | 0.44% | 0.24% | 0.58% | 0.99% | 0.51% | 0.60% | 1.80% |

Тепловая карта показывает процентное изменение курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR/JPY.

Согласно последним сообщениям, израильские воздушные налеты продолжались всю ночь, и Армия обороны Израиля отметила, что произошла "значительная эскалация" конфликта с "Хезболлой".

После того как в среду пара EUR/USD подошла на расстояние касания к отметке 1.0600, она затем изменила направление движения и закрылась на отрицательной территории. В начале четверга пара консолидирует потери, держась в узком канале чуть ниже 1,0550.

После быьей динамики в ходе европейской сессии на фоне более сильных, чем прогнозировалось, данных по индексу потребительских цен (CPI) в Великобритании в среду, пара GBP/USD попала под медвежье давление на американской сессии. Утром в четверг в Европе пара остается в минусе и торгуется ниже уровня 1,2150.

"Это нормально - не объявлять о валютной интервенции сразу после ее проведения. В принципе, мы не даем комментариев, когда проводим интервенции на валютном рынке", - сказал в четверг главный валютный дипломат Японии Масато Канда, отвечая на вопрос о скрытых интервенциях. Пара USD/JPY никак не отреагировала на эти комментарии и на момент написания находилась в боковике выше отметки 149,50.

Золото воспользовалось спросом на "безопасные убежища" и в среду поднялось до самого высокого с конца июля уровня выше отметки 1 960 долл. Однако рост доходности в США привел к тому, что на американской сессии пара XAU/USD растеряла часть набарнных внутри дня очков. В начале четверга пара удерживается вблизи отметки 1 950 долл.

Пара EUR/USD относительно стабильна. Экономисты ING анализируют ее перспективы.

Держится на удивление хорошо

Мы могли бы предположить, что пара EUR/USD будет торговаться немного ниже, учитывая то, что происходило с доходностью в США на этой неделе. Хотя можно сделать вывод, что длинные долларовые позиции - это очень перегруженная торговая площадка, и ценовая динамика EUR/USD на этой неделе говорит об этом, мы считаем, что общая атмосфера бегства от рисков сейчас играет против проциклического евро.

Календарь данных по еврозоне сегодня крайне скуден, и если мы не увидим резкого роста числа заявок на пособие по безработице в США или неожиданно "голубиных" заявлений представителей ФРС, мы ожидаем, что EUR/USD будет давить на уровень поддержки 1,0500. Однако мы бы поостереглись недооценивать риск беспорядочного сокращения открытых (длинных) позиций по доллару и опасались бы более резкой восходящей коррекции, если EUR/USD снова будет торговаться выше 1.0600/0610.

По мнению экономиста UOB Group Ли Сью Энн, ожидается, что на заседании в пятницу ЦБ Китая снизит как 1-, так и 5-летнюю базовую ставку по кредитам для первоклассных заемщиков (Loan Prime Rate, LPR).

Ключевые тезисы

Слабая инфляция и низкие темпы экономического роста поддерживают дальнейшее смягчение денежно-кредитной политики. Мы сохраняем наш прогноз по дальнейшему снижению 1-летней LPR на 10 б.п. и 5-летней LPR на 20 б.п. в 4 квартале 2023 года, что выведет их на уровни 3,35% и 4,00% соответственно к концу года.

В настоящее время мы по-прежнему ожидаем, что процентные ставки останутся на прежнем уровне в 2024 г., исходя из предположения о дальнейшей стабилизации экономики, в то время как ЦБ хочет избежать поощрения дальнейшего наращивания долговой нагрузки.

На рынке сохраняется понижательное давление на иену. Экономисты Commerzbank анализируют перспективы японской валюты.

От Министерства финансов ждут действий

Давление в паре USD/JPY ограничено отметкой 150, поскольку предполагается, что Министерство финансов проведет интервенцию на этом уровне.

Поскольку рынок очень четко воспринял эту точку зрения, Министерство финансов находится под давлением, и от него ждут действий на уровне 150 в паре USD/JPY. Если он не вмешается, когда отметка 150 будет пройдена, его будут воспринимать как беззубого тигра, и иена действительно может войти в штопор. С другой стороны, представляется сомнительным, что Минфин сможет бесконечно защищать уровень USD/JPY, в то время как Банк Японии столь явно ослабляет иену.

Оба фактора в совокупности означают, что угрозы интервенции со стороны МФВ могут в конечном итоге привести к обратному результату: вместо восстановления курса иены может произойти ее обесценение.

Министр Венгрии по фондам ЕС встретится сегодня в Брюсселе с представителями Европейской комиссии для обсуждения вопроса о заблокированных фондах ЕС. Экономисты ING анализируют перспективы HUF.

Переговоры движутся в позитивном направлении

Согласно предыдущей информации, полученной от венгерской стороны, все проблемы должны быть решены к концу ноября. Сроки пока не определены, но, вероятно, мы увидим несколько новостных заголовков на эту тему.

Пока же создается впечатление, что переговоры движутся в позитивном направлении, что должно быть подтверждено сегодня.

Если прогресс в переговорах будет подтвержден, то мы можем увидеть, как EUR/HUF протестирует новые локальные минимумы ниже 384.

С середины августа курс USD/CNY в основном держится в районе 7,30. Экономисты Commerzbank анализируют перспективы юаня.

Давление сохраняется

CNY, вероятно, будет оставаться под давлением до тех пор, пока экономические данные не покажут, что темпы роста в Китае совершили разворот и набирают обороты, хотя, скорее всего, это будет происходить в умеренных масштабах. Тем временем ЦБ Китая продолжит защищать юань.

Мы ожидаем, что в ближайшей перспективе курс USD/CNY останется на уровне около 7,30, а к концу года несколько снизится. В более отдаленной перспективе мы ожидаем, что в 2024 году курс USD/CNY опустится ниже 7,00 в связи с ожиданием ослабления доллара США, так как мы предполагаем, что ФРС снизит ключевую процентную ставку в следующем году.

Курс EUR/CNY будет устойчиво держаться в течение нескольких кварталов, получая выгоду от ограничительной денежно-кредитной политики ЕЦБ в течение какого-то времени.

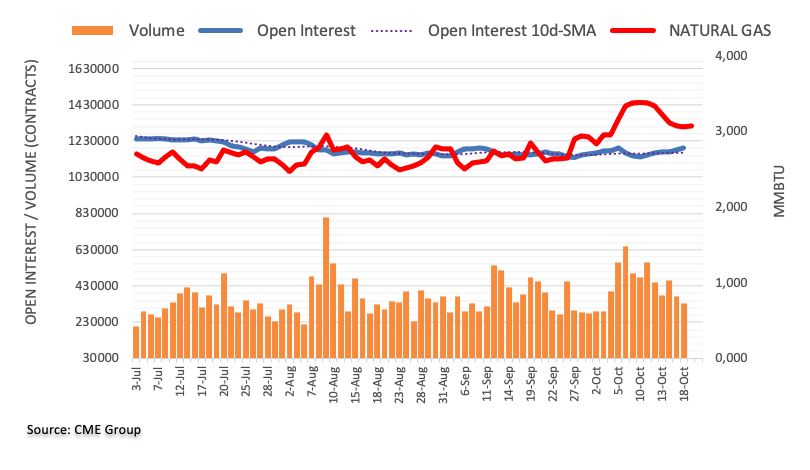

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на природный газ продолжил рост предыдущих дней и на этот раз повысился примерно на 7,5 тыс. контрактов. В то же время торговые объемы продолжили просадку предыдущего дня и теперь сократились порядка на 40,3 тыс. контрактов.

Цены на природный газ получают поддержку на уровне 3,00

В среду цены на природный газ провели неубедительную сессию. Такая динамика на фоне повышения показателя открытого интереса указывает на потенциал дальнейшей торговли в диапазоне в самой ближайшей перспективе. Между тем отметка $3,00 остается приличной поддержкой для цены.

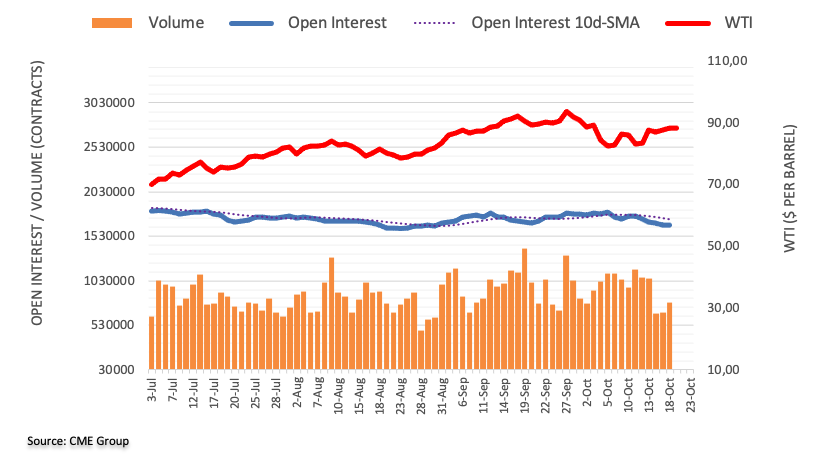

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть продолжил нисходящую динамику 4-х предыдущих дней и на этот раз понизился порядка на 2,8 тыс. контрактов. Торговые объемы тем временем тоже продолжили рост предыдущего дня и теперь увеличились примерно на 115+ тыс. контрактов.

WTI: рост сдерживается уровнем 95,00

Цены на нефть марки WTI продолжили развивать рост вторника и в среду флиртовали с ключевой отметкой 90,00 долл. за баррель. Такая динамика, вкупе с понижением показателя открытого интереса, указывает на потенциал коррекции цены в самой ближайшей перспективе. С точки зрения роста, максимум 2023 года в районе отметки 95,00 долл. за баррель (от 28 сентября) пока остается следующим барьером для быков.

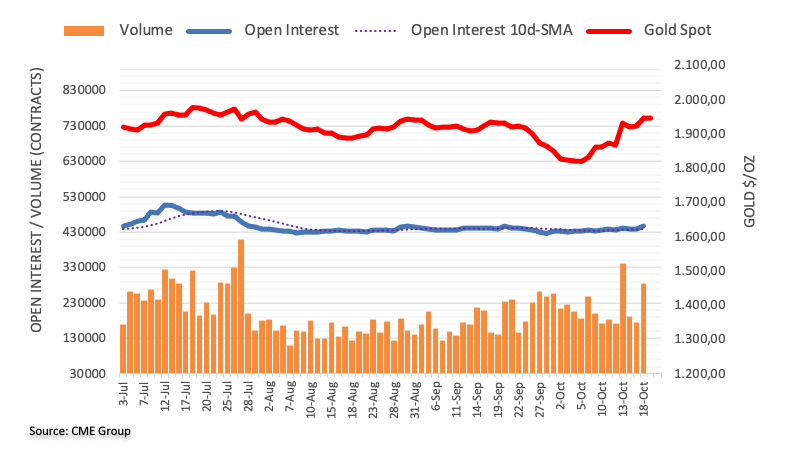

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на золото продолжил рост предыдущего дня и на этот раз повысился порядка на 7,2 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и увеличились примерно на 110,6 тыс. контрактов после двух последовательных дневных падений.

Золото вновь нацелилось на область $1980

В среду цены на золото резко выросли. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал дальнейшего роста цены в самой ближайшей перспективе. Следующим препятствием для быков являются июльские максимумы в районе $1980 за тройскую унцию.

Главный валютный дипломат Японии Масато Канда в ходе своего выступления в четверг высказал свое видение ситуации в основных мировых экономиках.

Ключевые цитаты

Китайская экономика замедляется отчасти из-за неудачной политики.

Экономика США сильнее, чем ожидалось, но "Бежевая книга " указывает на признаки ослабления.

Риски для мировой экономики смещены в сторону снижения из-за замедления темпов роста Китая, российско-украинского конфликта, а теперь и ситуации на Ближнем Востоке.

Валютные рынки зашли в тупик, на мировых рынках наблюдается неприятие риска.

Украина стремится к реформам, освобождаясь от коррупции, которая процветала ранее.

Соглашение между Японией и Южной Кореей о валютных свопах подчеркивает стремление обеих стран стабилизировать финансовые рынки в регионе.

Валютные рынки определяются различными факторами, процентные ставки являются лишь одним из них.

В целом денежно-кредитная политика является стабильной.

Это нормально - не объявлять о валютной интервенции сразу после ее проведения.

В основном мы не комментируем интервенции на валютном рынке, когда нас спрашивают о скрытых интервенциях.

Валюты должны двигаться стабильно, отражая фундаментальные показатели.

Если мы не будем реагировать на чрезмерные движения, это может навредить тем, кто уязвим.

Реакция рынка

На момент написания пара USD/JPY остается в диапазоне, торгуясь вблизи отметки 149,80 и снизившись за день на 0,07%.

В ежеквартальном отчете о состоянии региональных экономик страны Банк Японии повысил оценку для шести из девяти экономических регионов.

Дополнительные тезисы

В ежеквартальном отчете Банк Японии сохранил прежнюю оценку для трех из девяти регионов страны.

Во всех регионах наблюдается оживление или умеренное восстановление экономики.

Во многих регионах экспорт и выпуск продукциинаходятся в боковом диапазоне.

Многие компании заявили, что при принятии решения о том, на сколько они повысят заработную плату в следующем году, они хотят обратить внимание на динамику цен и на действия конкурентов.

Многие фирмы ожидают дальнейшего повышения заработной платы в условиях структурного дефицита рабочей силы.

Многие регионы отметили, что темпы повышения цен компаниями для покрытия издержек снижаются, хотя некоторые компании устанавливают цены с учетом ожиданий будущего повышения заработной платы.

Некоторые руководители филиалов отметили, что слабая иена и рост цен на сырую нефть повышают издержки.

Реакция рынка

На момент написания пара USD/JPY остается в диапазоне, торгуясь вблизи отметки 149,80 и снизившись за день на 0,07%.

- Нисходящий тренд Ethereum, начавшийся три месяца назад, продолжается и на этой неделе, несмотря на ложное ралли.

- На рынках деривативов наблюдается рост открытого интереса к ETH после ложного ралли, в то время как у биткоина наблюдается резкое падение показателя открытого интереса.

- Позитивные настроения достигли пятимесячного пика, и если они сохранятся, это будет свидетельствовать об усилении "бычьих" настроений в отношении ETH.

Хотя биткоин, возможно, является старейшей и наиболее известной криптовалютой в мире, Ethereum наступает ему на пятки. Второй по величине криптоактив неоднократно оказывался в выигрыше у криптоинвесторов и трейдеров по сравнению с BTC, и это вновь происходит после недавнего фиаско со спотовым ETF на BTC.

Ethereum завоевывает интерес трейдеров

С начала октября Ethereum на рынке деривативов держит дистанцию с биткоином. Общий открытый интерес (OI) по BTC составляет в среднем около 6 млрд долларов, в то время как аналогичный показатель для ETH составляет 2,8 млрд долларов.

По данным Santiment, хотя ETH и не обогнал BTC по объему открытого интереса, он все же смог воспользоваться сложившейся ситуацией. Объем открытого интереса по биткоину сократился более чем на 270 млн долл. до 5,7 млрд долл. после недавнего ложного ралли, вызванного фейковой новостью об одобрении спотового ETF на биткоин.

Однако это стало хорошей новостью для Ethereum, поскольку он перетянул на свою сторону часть интереса, утраченного к биткоину. Объем OI в случае ETH увеличился более чем на 93 млн долл. и достиг 2,8 млрд долл.

Подобная ситуация наблюдалась и в сентябре ближе к концу месяца, когда показатели OI по BTC упали, а по Ethereum - выросли.

%20[05.48.28,%2019%20Oct,%202023]-638332721745045573.png)

Открытый интерес по биткоину и Ethereum

Ethereum нуждается в поддержке инвесторов

Несмотря на то что Ethereum может стать новым любимым активом трейдеров, ему все еще необходима устойчивая поддержка со стороны остальных держателей ETH. Согласно взвешенным настроениям, оптимизм в отношении ETH снижается с начала месяца и в среднем граничит с пессимизмом.

%20[05.48.22,%2019%20Oct,%202023]-638332722107786252.png)

Взвешенные настроения по Ethereum

О том же свидетельствуют и активные адреса, отмеченные в сети. Показатель ходлеров ETH, совершающих ончейн-транзакции, в среднем составляет менее 380 000 в день, что свидетельствует о небольшом снижении по сравнению с усредненным августовским показателем 400 000.

%20[05.48.14,%2019%20Oct,%202023]-638332722350883330.png)

Активные адреса в сети Ethereum

Улучшение этих показателей будет свидетельствовать о повышении интереса инвесторов к Ethereum, что будет способствовать потенциальному восстановлению курса этого актива и его возвращению выше отметки 1600 долл.

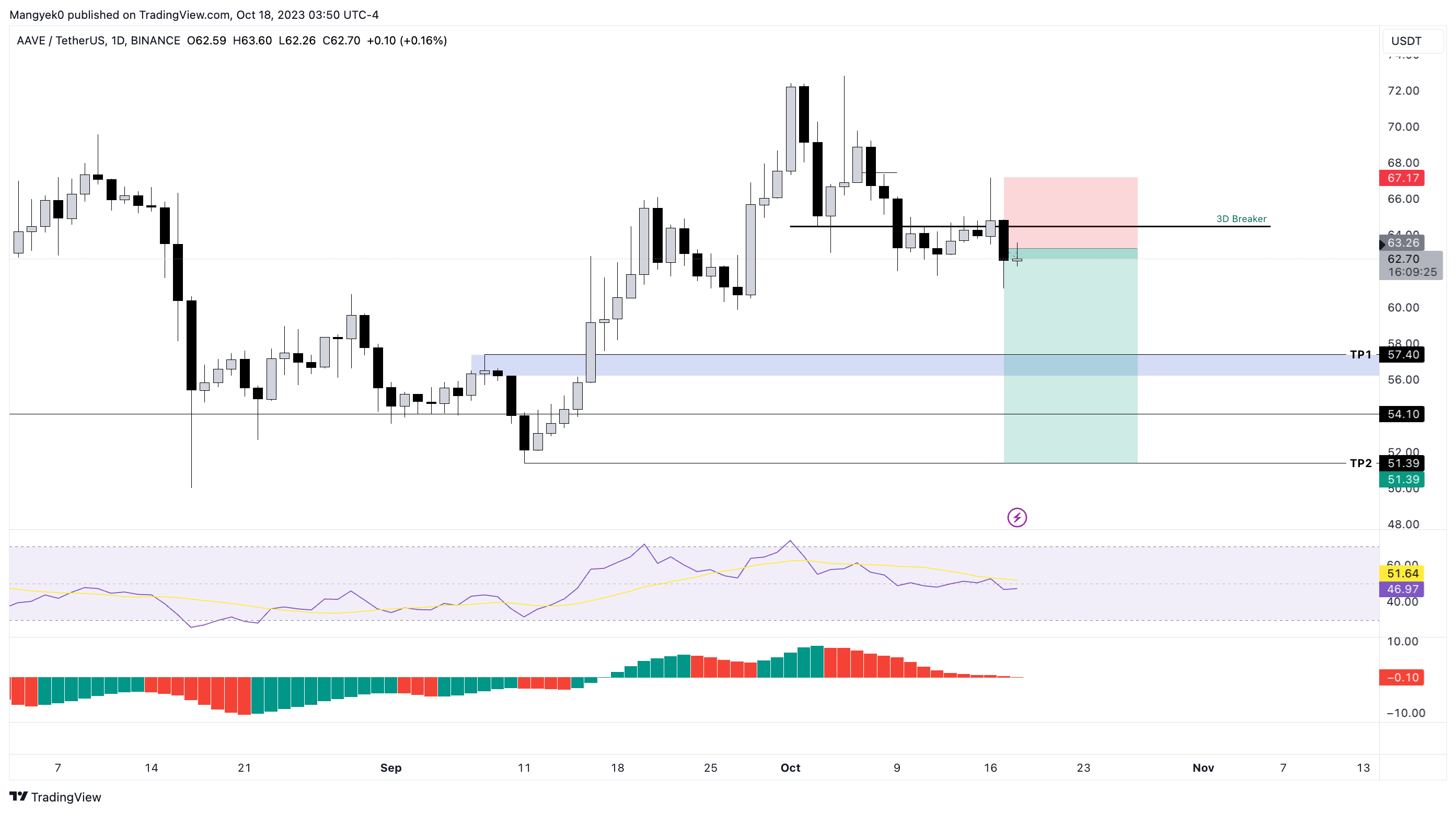

- Цена AAVE сформировала 1 октября локальную вершину на уровне $73,40 и с тех пор начала нисходящий тренд.

- У "медведей" есть возможность для продажи альткоина при повторном тестировании сопротивления на уровне 64,50 долл.

- В результате нисходящий тренд может привести к снижению AAVE на 17% и возврату к минимуму 11 сентября на уровне 51,39 долл.

- Опровержение "медвежьего" сценария произойдет, если AAVE установит повышающийся максимум над $67,17.

Цена AAVE демонстрирует потенциальное начало нисходящего тренда, который может достичь минимумов, последний раз наблюдавшихся в начале сентября. Инвесторам следует быть осторожными с резкими коррекциями, поскольку медведи берут контроль над альткоином, что сулит цене волатильные движения.

Цена AAVE готова к снижению

В период с 11 сентября по 1 октября цена AAVE выросла почти на 40%. Восходящий тренд закончился, так как за последние две недели альткоин сформировал два понижающихся минимума и понижающихся максимума. По мере того как быки теряют контроль над Aave, медведи, скорее всего, будут сбивать альткоин с ног.

Если все больше инвесторов будут фиксировать прибыль, цена AAVE, вероятно, вернется к первому ключевому уровню поддержки $57,40 после 8%-ного снижения. Если "быки" не смогут взять ситуацию под контроль, это приведет к прододжению нисходящего тренда и направит его к критическим уровням поддержки на 54,10 и 51,39 долл.

В целом, возврат к барьеру $51,39 обозначит нисходящий тренд и просадку на 17%, в результате чего цена AAVE окажется на минимальных с 11 сентября уровнях.

1-дневный график AAVE/USDT

С другой стороны, если цена AAVE закроет дневную свечу выше максимума 16 октября на уровне $67,17, то это приведет к формированию повышающегося максимума. Это движение отменит "медвежий" сценарий и, возможно, приведет к реанимации восходящего тренда.

В этом случае цена AAVE может вернуться к пиковому максимуму 6 октября на уровне 69,77 долл.

Главный секретарь кабинета министров Японии Хирокадзу Мацуно заявил в четверг, что он "обеспокоен возможным негативным влиянием роста цен на нефть на экономику и домохозяйства".

Дополнительные комментарии

Премьер-министр Кисида не обсуждал вопрос стабильности нефтяного рынка в ходе недавнего разговора с наследным принцем Саудовской Аравии

Ожидается, что нефтедобывающие страны продолжат работу по обеспечению стабильности на мировом рынке.

Реакция рынка

USD/JPY держится в диапазоне, ниже отметки 150,00 и в небольшом внутридневном минусе.

По итогам октябрьского заседания по денежно-кредитной политике, состоявшегося в четверг, Банк Кореи сохранил ключевую базовую ставку без изменений на уровне 3,50%, продлив паузу уже шестое заседание подряд.

Краткие тезисы заявления ЦБ

Будем сохранять ограничительную политику в течение значительного времени.

Будем следить за замедлением инфляции.

Будем отслеживать риски для финансовой стабильности.

Рост экономики Южной Кореи будет происходить в соответствии с ранее сделанными прогнозами.

Будем наблюдать за понижательными рисками для экономики.

Будем следить за изменениями денежно-кредитной политики в ключевых странах.

Неопределенность в отношении траектории экономического роста высока.

Будем наблюдать за ростом задолженности домохозяйств.

Отмечаются повышательные риски для инфляции.

Ближневосточный кризис усиливает неопределенность для Южной Кореи.

Будем следить за развитием геополитических рисков.

Достижение целевого уровня инфляции может занять больше времени.

Реакция USD/KRW на решение ЦБ по ставке

Пара USD/KRW привлекла свежую волну спроса и подскочила до внутридневных максимумов на 1 358,28 на объявлении решения ЦБ, но затем откатилась от пиковых значений.

Сегодня Народный банк Китая установил курс юаня (USD/CNY) на предстоящую торговую сессию на уровне 7,1795 по сравнению с фиксингом предыдущего дня 7,1795 и оценкой Reuters 7,3038.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Согласно официальным данным, опубликованным Австралийским бюро статистики (ABS) в четверг, уровень безработицы в Австралии в сентябре составил 3,6% по сравнению с прогнозом 3,7% и предыдущим значением 3,7%.

Изменение числа рабочих мест в Австралии в сентябре составило 6,7 тыс. по сравнению с консенсус-прогнозом в 20 тыс. и результатом 64,9 тыс. рабочих мест в августе.

Член правления Федеральной резервной системы (ФРС) Мишель В. Боуман, выступая в четверг на мероприятии Fed Listens, отметила, что инфляция в США снизилась, но все еще остается слишком высокой.

Ключевые цитаты

"Однако несколько удивительным оказалось то, что относительный рост расходов на товары сохраняется, а не возвращается к тенденциям, существовавшим до пандемии".

"Такая картина, которую мы наблюдаем в США, также необычна по сравнению с другими странами с развитой экономикой, где соотношение расходов на товары и услуги, похоже, вернулось к историческим нормам".

Бывший член совета директоров Банка Японии Макото Сакураи заявил в четверг в интервью, что центральный банк может отказаться от отрицательных процентных ставок к концу этого года, чтобы скорректировать чрезмерный в настоящее время уровень смягчения денежно-кредитной политики.

Ключевые цитаты

"Они могут сделать это в любой момент, и это не будет сюрпризом, учитывая текущее восстановление экономики".

"Банк Японии проявляет осторожность, но он постоянно предпринимает политические шаги более быстрыми темпами, чем ожидалось".

"Изменение отрицательной ставки приведет к незначительному изменению формы кривой доходности".

"Но в целом кривая уже поднялась, поэтому вполне нормально, что самая дальняя часть краткосрочных ставок будет расти".

"Сейчас слишком много чрезвычайного смягчения денежно-кредитной политики".

"Проблема в том, что это делает ненужные вещи, например, продолжает расширять баланс Банка Японии".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.831 | 0.21 |

| Золото | 1947.756 | 1.27 |

| Палладий | 1128.89 | -0.69 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 1.96 | 32042.25 | 0.01 |

| Hang Seng | -40.82 | 17732.52 | -0.23 |

| KOSPI | 2.43 | 2462.6 | 0.1 |

| ASX 200 | 21.5 | 7077.6 | 0.3 |

| DAX | -156.78 | 15094.91 | -1.03 |

| CAC 40 | -63.71 | 6965.99 | -0.91 |

| Dow Jones | -332.57 | 33665.08 | -0.98 |

| S&P 500 | -58.6 | 4314.6 | -1.34 |

| NASDAQ Composite | -219.45 | 13314.3 | -1.62 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.63353 | -0.47 |

| EURJPY | 157.858 | -0.34 |

| EURUSD | 1.05363 | -0.38 |

| GBPJPY | 181.902 | -0.31 |

| GBPUSD | 1.21406 | -0.34 |

| NZDUSD | 0.58563 | -0.68 |

| USDCAD | 1.37119 | 0.47 |

| USDCHF | 0.89881 | -0.14 |

| USDJPY | 149.838 | 0.04 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.