- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 18-08-2023

Сейчас золото находится на самом низком уровне с середины марта. Экономисты Commerzbank анализируют перспективы XAU/USD.

Ключевые тезисы

Возобновившийся в последнее время рост доходности в США снижает интерес инвесторов, как среди финансовых инвесторов, ориентированных на краткосрочные позиции, так и среди инвесторов в ETF. В этих условиях физический спрос в Азии вряд ли сможет чем-то помочь, а китайский импорт золота вряд ли сможет сдвинуть цены.

Вместо этого, как и на валютном рынке, внимание, скорее всего, будет приковано к симпозиуму ФРС в Джексон Хоул. Если рынок интерпретирует сказанное на нем как то, что повышение ставки в США становится более вероятным, то курс XAU/USD может еще немного снизиться. Однако мы уверены, что Пауэлл не будет указывать какого-либо конкретного направления.

В целом мы убеждены, что процентные ставки в США уже достигли своего пика. И как только появятся явные признаки того, что рынок признал это, цена на золото должна получить прибыль и снова восстановиться.

Рынок газа переходит в более равновесное состояние. Однако экономисты ANZ Bank отмечают риски, связанные с предложением, которые могут привести к дальнейшему росту цен.

Ключевые тезисы

Вопросы предложения вновь оказались в центре внимания мирового газового рынка. Забастовка в Австралии может поставить под угрозу относительное спокойствие на мировых газовых рынках, наступившее после начала СВО России на Украине в прошлом году.

Рабочие нескольких заводов по производству СПГ в Западной Австралии, управляемых компаниями Chevron и Woodside, угрожают забастовкой из-за проблем с заработной платой и условиями труда. Три крупных завода обеспечивают около 10% мировых поставок, и влияние на рынок будет зависеть от продолжительности перебоев.

Первоначально последствия будут ощущаться в Азии. Большая часть законтрактованных поставок направляется в Японию, но и Китай получает значительную долю. Более того, сокращение поставок может привести к войне за право покупки между Европой и Азией.

Это происходит в тот момент, когда рынок переходит в более равновесное положение. Любые перебои, длящиеся более месяца, вероятно, окажут существенное влияние на баланс спроса и предложения в течение северной зимы, что приведет к переоценке рынка и дальнейшему росту цен.

По мнению стратегов ING, у цен на нефть еще есть потенциал роста.

Ключевые тезисы

Мы считаем, что у рынка еще есть возможности для роста. Наш баланс предполагает, что во второй половине года рынок нефти продолжит укрепляться, и дефицит составит около 2 млн. баррелей в сутки.

Мы оставили наши прогнозы на оставшуюся часть года без изменений. Мы по-прежнему ожидаем, что средняя цена на нефть ICE Brent составит $86/барр. в 3 квартале 23 года и $92/барр. в 4 квартале 23 года.

Наш баланс показывает, что в течение 2024 года на рынке сохранится дефицит. Однако этот дефицит сильно смещен в сторону второй половины 2024 года. Более того, мы видим небольшой профицит в 1-м квартале 24 года, что позволяет предположить, что в начале следующего года цены могут откатиться назад, а затем вновь пойти вверх.

Цена серебра снизилась на фоне возобновившегося понижательного давления на золото. Экономисты ANZ Bank анализируют перспективы XAG/USD.

Ключевые тезисы

Мы считаем, что благоприятные фундаментальные показатели серебра должны проявиться, как только восстановится производственная активность в Китае и на других развитых рынках. Несмотря на сильные фундаментальные показатели, инвестиционный спрос с 2022 г. был незначительным. Это оставляет широкие возможности для роста инвестиционного спроса при текущем уровне цен.

Мы считаем, что существуют фундаментальные факторы, способствующие росту цен. Объем промышленного производства достиг рекордного уровня и составит 580 тыс. т в 2023 г., что на 4% больше, чем в предыдущем году. Обнадеживающие события происходят в сфере торговли благодаря заключению Индией соглашения о всестороннем экономическом партнерстве (CEPA) с ОАЭ. Имеются некоторые узкие места в поставках.

В сентябре прошлого года Министерство финансов (MOF) проводило интервенции по USD/JPY на уровнях выше 145.90. Растут опасения, что слабая иена может мобилизовать Министерство финансов. Антье Праефке, валютный аналитик Commerzbank, анализирует перспективы JPY.

Ключевые тезисы

Хотя экономика США остается устойчивой, что уже ослабило ожидания снижения ставки ФРС и оказывает поддержку доллару, я не вижу особых шансов на то, что иена снова будет дорожать. Напротив, я опасаюсь, что в сложившихся условиях она может еще больше ослабнуть, если Минфин не попытается положить конец падению.

Возможно, Банк Японии и Минфин надеются, что ситуация изменится, когда процентные ставки в США снова начнут снижаться. Мы тоже ожидаем ослабления доллара в этот момент. Но до этого пройдет еще некоторое время. Единственное, чего добьется Минфин своими интервенциями до этого момента, - это выиграет время, поскольку, на наш взгляд, дуть против ветра не может привести к успеху и укрепить иену. Возможно, что эта ставка на время сработает. Но в этом нет уверенности.

- В пятницу пара EUR/USD установила новые минимумы вблизи 1.0840.

- Дальнейшее ослабление может привести к возврату к области 1.0830.

Пара EUR/USD сохраняет многосессионный "медвежий" тренд, который прочно закрепился в конце недели.

Более глубокий откат теперь нацелен на июльский минимум 1.0833 (6 июля). Потеря этой области делает пару уязвимой для вероятного тестирования 200-SMA на 1.0790 в краткосрочной перспективе.

В то же время, пока пара находится выше 200-SMA, позитивный прогноз остается неизменным.

EUR/USD: дневной график

Экономисты RBC Economics ожидают, что в ближайшие дни и недели пара USD/CAD будет торговаться в диапазоне.

Ключевые тезисы

Траектория движения пары USD/CAD в ближайшей перспективе представляется неопределенной и, скорее всего, будет зависеть от развития ситуации вокруг доллара США. В ближайшие дни и недели пара будет двигаться в диапазоне.

Мы сохраняем нашу цель на конец года для USD/CAD на 1.38. Этот прогноз зависит от мягкого восстановления доллара США к концу года.

Замедление темпов роста в США окажет понижательное давление на USD/CAD, в то время как глобальный спад, вероятно, поддержит пару.

Опрос, проведенный агентством Reuters, показал, что из 110 экономистов 99 ожидают, что ФРС оставит процентные ставки без изменений на сентябрьском заседании. Согласно опросу, 80% респондентов не ожидают дальнейшего повышения процентных ставок ФРС в этом году.

Большинство экономистов ожидают, что в следующем году ФРС снизит процентные ставки хотя бы один раз к концу второго квартала.

Вероятность того, что экономика США впадет в рецессию, снизилась до 40% после того. С сентября 2022 года она превышала 50%.

Реакция рынка

Доллар США после опроса несколько ослаб, сократив ранее достигнутые позиции. Акции США немного выросли, хотя и понесли значительные потери. Цена на нефть марки WTI вернулась к $80.00, а цена на золото поднялась к $1895.

- DXY возобновил рост и достиг новых максимумов вблизи 103.70

- Дальнейший рост теперь представляется вероятным выше 200-SMA.

DXY оставляет позади небольшой спад четверга и поднимается к новым многонедельным максимумам вблизи 103.70 в конце недели.

Тем временем индекс сохраняет "бычий" настрой, и ближайшим препятствием для него является майская вершина 104.69 (31 мая), а затем пик 2023 года 105.88 (8 марта).

Стоит отметить, что эта область месячных максимумов усиливается близостью ключевой 200-SMA, сегодня на 103.20.

Убедительный прорыв 200-SMA должен изменить прогноз по индексу на более конструктивный.

DXY: дневной график

В последнее время курс российского рубля снижался ускоренными темпами. Экономисты Commerzbank анализируют, что стоит за ослаблением рубля.

Ключевые тезисы

Обменный курс доллара США к рублю полностью управляется ЦБ РФ. Счет операций с капиталом России в значительной степени закрыт для твердых валют, таких как доллар, иена или евро, из-за западных санкций. Ни повышение ставок не может привлечь иностранный капитал, ни внутренний капитал не может легко уйти из-за негативных экономических перспектив.

В этих условиях нередки случаи внезапного давления на управляемый центральным банком обменный курс. Это вызывает тревогу, что, возможно, открылись каналы оттока капитала, не поддающегося санкциям. Это всегда будет трудно проверить или проанализировать формально, но если это действительно так, то режим может столкнуться с серьезной проблемой финансовой стабильности.

Капитал, стремящийся покинуть Россию, вероятно, имеет структурную мотивацию, и никакие повышения ставки ЦБ не смогут переломить эти стимулы.

- Кросс EUR/JPY продлил откат четверга и прорвался ниже 158.00.

- Область 160.00 выступает в качестве следующей цели роста.

EUR/JPY в пятницу опустился ниже 158.00 и достиг новых недельных минимумов.

В ближайшей перспективе вероятна консолидация в преддверии продолжения роста. На фоне этого ближайшей целью остается 160.00.

Преодоление последнего не должно привести к появлению какого-либо значимого уровня сопротивления до максимума 2008 года на 169.96 (23 июля).

Пока что долгосрочные перспективы кросса выглядят позитивными, пока он находится выше 200-SMA, сегодня на 147.31.

EUR/JPY: дневной график

Цены на золото развернулись в сторону снижения. Экономисты OCBC анализируют перспективы "желтого металла".

Ключевые тезисы

Мы сохраняем наш конструктивный взгляд по золоту.

В ближайшей перспективе сохранение ставок на высоком уровне и рост реальной доходности могут по-прежнему оказывать давление на золото до тех пор, пока не наметится поворот в политике ФРС. В перспективе цикл ужесточения ставок ФРС, скорее всего, завершится. Исторически сложилось так, что в конце цикла ужесточения ФРС цены на золото демонстрируют более высокую динамику.

Хотя альтернативная стоимость владения золотом возросла, следует ожидать, что реальная доходность на определенном этапе снизится. Это будет способствовать росту цен на золото.

В дальнейшем мы будем следить за предстоящим симпозиумом в Джексон-Хоуле (24-26 августа) на предмет каких-либо намеков со стороны ФРС на изменение ранее проводимой политики.

Доллар США устойчив на фоне слабой тяги к риску. Экономисты Scotiabank анализируют перспективы "зеленого доллара".

Ключевые тезисы

Доллар США сохраняет устойчивость после шести последовательных ростов и двух последовательных закрытий выше 200-DMA DXY. Внутридневной диапазон DXY пока удерживается в пределах вчерашнего торгового диапазона, что, однако, намекает на консолидацию в общем бычьем настрое доллара.

Тяга к риску сегодня слаба на фоне опасений относительно перспектив роста экономики Китая и опасений инвесторов, что высокие процентные ставки могут повлиять на доходность фондовых рынков. Слабая тяга к риску способствует росту доллара.

Доходность на всех основных рынках облигаций снижается, но доходность казначейских облигаций США упала меньше (примерно на 5 б.п.), чем на европейских рынках (на 7-10 б.п.), что несколько изменило спреды в пользу доллара. Это, по сути, усиливает поддержку доллара.

Пара USD/CAD торгуется с небольшими изменениями в районе 1.3550. Экономисты Scotiabank анализируют перспективы пары.

Ключевые тезисы

Слабая тяга к риску и незначительное снижение цен на энергоносители являются достаточным фактором для сохранения оборонительного тона CAD на данный момент, в то время как относительно стабильные краткосрочные спреды могут выступать в качестве своеобразного якоря для CAD. Однако внешние факторы будут продолжать оказывать существенное влияние на динамику канадского доллара.

На краткосрочном графике есть некоторые признаки того, что ралли доллара США теряет импульс; ценовая динамика во второй половине недели достигла максимума в районе 1.3550, а повсеместное ралли доллара США ограничивается сужающимся диапазоном, направленным вверх (медвежий клин). Однако явных признаков слабости доллара США на данный момент не наблюдается.

Сопротивление: 1.3550/55. Поддержка (триггер медвежьего пробоя): основание клина на 1.3525.

Курс фунта незначительно снижается по итогам дня. Экономисты Scotiabank анализируют перспективы GBP/USD.

Неудача четверга в прохождении уровня 1,28 является незначительной неудачей

Отскок фунта в начале недели от области минимумов 1,26 все еще выглядит позитивно на краткосрочном графике, но прогресс был ограничен, и неудача четверга в прохождении уровня 1,28 (40-DMA на уровне 1,2805) является, по крайней мере, незначительной неудачей для фунта.

Однако краткосрочный трендовый импульс остается бычьим, и рост выше 1.27 (напомним, что 1,2820 является бычьим триггером для двойного дна 1,2620) должен способствовать дальнейшему росту.

Внутридневная поддержка находится на уровне 1,2700/1,2710.

Пара EUR/USD держится в районе 1,09. Экономисты Scotiabank анализируют перспективы пары.

Поддержка - 1.0835, сопротивление - 1.0920

Краткосрочный трендовый импульс полностью выровнялся, и пара EUR/USD продолжает оставаться в торговом диапазоне 1,0850-1,0900 (приблизительно).

Консолидация, похоже, является темой дня для пары, а внутридневной диапазон удерживается внутри параметров диапазона четверга.

Поддержка находится на уровне 1,0835, июньском минимуме. Сопротивление - 1,0920.

См:

-

Пара EUR/USD пока может продолжать торговаться в узких диапазонах - ING

-

Пару EUR/USD ожидает скучная боковая торговля - Commerzbank

Признаки противодействия ослаблению китайского юаня сдерживают рост доллара. Тем не менее, экономисты MUFG Bank ожидают, что пара USD/CNY продолжит расти.

Признаки сопротивления росту курса USD/CNY вряд ли приведут к развороту

Мы очень сомневаемся, что признаки сопротивления росту курса USD/CNY приведут к развороту в паре USD/CNY. Скорее всего, эта стратегия направлена на сдерживание резких движений и дальнейшее усиление спроса на доллар и оттоку капитала.

Расхождение между фиксингом, установленным Народным Банком, и рыночными оценками фиксинга сейчас является самым большим за всю историю, превысив предыдущий рекорд ноября 2022 года. Тогда снижение инфляции в США и падение доходности американских валют ослабляли повышательное давление. На данном этапе это кажется гораздо менее вероятным, и прорыв внутридневного максимума ноября прошлого года 7,3274 представляется весьма вероятным, в результате чего курс USD/CNY достигнет уровней, которые последний раз наблюдались в декабре 2007 года.

- Пара USD/RUB продолжает торговаться с понижением после повышения ставки ЦБ РФ во вторник.

- Падение USD/RUB может вызвать на рынке чувство осторожности.

- Технические индикаторы усиливают "медвежий" тренд.

В первые часы европейской сессии в пятницу пара USD/RUB падает до отметки 93,10, отыгрывая рост, зафиксированный в четверг. Пара испытывает понижательное давление, что может быть связано с экстренным повышением ставки Центральным банком Российской Федерации (ЦБ РФ) во вторник.

Пара USD/RUB несет потери, несмотря на улучшение экономических данных из США, что может вызвать чувство осторожности на рынке. Оптимизм российских политиков контрастирует с неоднозначной позицией членов Федеральной резервной системы (ФРС) США. Однако повышение доходности казначейских облигаций США и в основном благоприятные данные из США могут оказать поддержку паре USD/RUB. Кроме того, неопределенность на рынке относительно способности ЦБ РФ защитить российский рубль от укрепления доллара США может оставить трейдеров в нерешительности.

Индекс доллара США (DXY) торгуется около отметки 103,50, восстанавливая потери, понесенные в четверг, и оказывая поддержку паре USD/RUB. Это восстановление обусловлено оптимистичными экономическими данными из США, что вызывает осторожные настроения на рынке, поскольку инвесторы ожидают дополнительных сигналов в отношении перспектив инфляции.

Технический анализ российского рубля

Пара USD/RUB продолжает нисходящий тренд, начавшийся в понедельник, и может найти ближайшую поддержку в районе двухнедельного минимума 91,5250. Прорыв ниже этого уровня может подтолкнуть пару USD/RUB к области 50-дневной экспоненциальной скользящей средней (EMA) на уровне 90,82.

Линия схождения скользящих средних (MACD) остается на отрицательной территории и демонстрирует дивергенцию ниже сигнальной линии, что свидетельствует о "медвежьих" настроениях в паре USD/RUB. 14-дневный индекс относительной силы (RSI) продолжает оставаться ниже уровня 50, что подтверждает "медвежий" настрой.

В качестве ключевого уровня сопротивления выступает 21-дневная EMA на уровне 94,36, за которой следует психологический уровень 94,50.

USD/RUB: дневной график

В течение июля нефть марки Brent демонстрировала непрерывное ралли с 74 до 85 долл. за баррель. Экономисты Rabobank анализируют прогноз по нефти.

До IV квартала нефть марки Brent будет торговаться в диапазоне от $72 до $88

Несмотря на столь впечатляющее движение, вызванное сокращением экспорта российской нефти и сокращением добычи в Саудовской Аравии, мы полагаем, что Brent пока не выйдет из годового диапазона от $72 до $88.

На этой неделе мы вновь увидели серьезное сопротивление на отметке $88 за баррель, и мы считаем, что текущие макроэкономические факторы и ухудшающиеся экономические данные из Китая будут удерживать этот потолок. Однако если мы ошибаемся, то, по нашему мнению, нефть продолжит консолидироваться в более высоком диапазоне со следующими уровнями сопротивления на отметках $93/барр. и $98/барр.

Мы подтверждаем нашу точку зрения о том, что нефть марки Brent будет торговаться в диапазоне от $72 до $88 до IV квартала, когда цены, вероятно, вырастут и достигнут среднего уровня $90 за баррель.

Очередной рост доходности казначейских облигаций США и укрепление доллара США оказывают давление на цены на золото. Экономисты ANZ Bank анализируют перспективы "желтого металла".

Возобновление роста курса доллара США - еще один фактор риска

Рост доходности казначейских облигаций США и укрепление доллара оказывают понижательное давление на золото.

Рынок ожидает очередного повышения ставки ФРС на 25 б.п. Если это произойдет, то реальная доходность будет расти и дальше при умеренной инфляции, поскольку повышение доходности увеличивает альтернативную стоимость хранения золота.

Пара USD/JPY сегодня снижается, иена является лучшей валютой Б10. Экономисты MUFG Bank анализируют перспективы пары.

Отсюда потенциал роста ограничен

Пара USD/JPY достигла зоны интервенции, и похоже, что готовность покупать на этих уровнях ослабевает.

Риторика Министерства финансов на этой неделе еще не достигла уровня, соответствующего неизбежной интервенции. В начале этой недели был праздник поминовения усопших, и, возможно, на следующей неделе мы увидим усиление словесного противодействия в преддверии симпозиума в Джексон Хоул 24-26 августа.

Мы по-прежнему считаем, что возможности роста USD/JPY ограничены, и есть более привлекательные способы извлечь выгоду из укрепления доллара США, чем покупка USD/JPY.

Экономисты ING анализируют перспективы EUR/GBP.

Поддержка 0,8500 находится под угрозой

Кривая Sonia полностью закладывает в цену пик ставки Банка Англии на уровне 6,0%, в то время как рынки не уверены в том, что ЕЦБ вообще повысит ставки. Кстати, евро в большей степени, чем Великобритания, подвержен влиянию со стороны Китая. Это говорит о том, что поддержка 0,8500 в паре EUR/GBP находится под угрозой, и мы не исключаем, что она будет протестирована или временно пробита в ближайшие дни.

Однако дифференциал по краткосрочным свопам, когда пара в последний раз торговалась на уровне 0,8500 (середина июля), был примерно на 20-25 б.п. больше в пользу GBP. Это означает, что для поддержания устойчивого снижения в паре EUR/GBP может потребоваться дальнейшее усиление дивергенции в монетарной политике двух ЦБ.

В четверг пара EUR/USD не смогла набрать обороты и второй день подряд закрылась ниже уровня 1,0900. Как пишет аналитик FXStreet Эрен Сензегер, "в начале пятницы пара сохраняет относительное спокойствие на фоне отсутствия значимых данных и продолжает нести недельные потери.

После выхода неоднозначных макроэкономических данных из США доллар с трудом привлекал покупателей на ранней американской сессии в четверг и помог паре EUR/USD начать коррекцию. Однако после неоднозначного открытия основные индексы Уолл-стрит вновь развернулись в южном направлении, что позволило доллару США удержать свои позиции и ограничило рост пары.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Наиболее сильным доллар США был по отношению к фунту стерлингов.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.03% | 0.23% | 0.01% | 0.11% | -0.14% | -0.05% | 0.21% | |

| EUR | -0.03% | 0.18% | -0.01% | 0.08% | -0.18% | -0.08% | 0.18% | |

| GBP | -0.23% | -0.20% | -0.21% | -0.11% | -0.37% | -0.27% | -0.01% | |

| CAD | -0.01% | 0.01% | 0.20% | 0.11% | -0.18% | -0.08% | 0.19% | |

| AUD | -0.14% | -0.10% | 0.09% | -0.12% | -0.28% | -0.19% | 0.07% | |

| ИЕНА | 0.14% | 0.17% | 0.37% | 0.16% | 0.24% | 0.09% | 0.36% | |

| NZD | 0.08% | 0.10% | 0.27% | 0.07% | 0.18% | -0.09% | 0.29% | |

| CHF | -0.22% | -0.19% | 0.00% | -0.20% | -0.10% | -0.37% | -0.26% |

Карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR (базовая)/JPY (валюта котирровки).

Рынки все больше опасаются замедления темпов роста китайской экономики на фоне углубления кризиса в секторе недвижимости. В четверг агентство Reuters сообщило, что компания Evergrande, второй по величине застройщик в континентальном Китае, подала заявление о защите от кредиторов в суд по делам о банкротстве в США.

На момент публикации индекс Euro Stoxx 50 снизился на 0,65%, а фьючерсы на американские фондовые индексы практически не изменились.

В преддверии выходных участники рынка будут обращать пристальное внимание на восприятие рисков. Доллар США, скорее всего, сохранит устойчивость по отношению к своим конкурентам, если инвесторы продолжат искать убежища. Тем не менее, фиксация прибыли в конце европейской сессии может усилить волатильность EUR/USD и открыть дверь для кратковременного отскока".

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, в четверг пара второй день подряд закрылась ниже уровня 1,0900, при этом техническая картина указывает на отсутствие интереса со стороны покупателей.

«Индикатор относительной силы (RSI) на 4-часовом графике остается ниже отметки 50, а пара EUR/USD держится в пределах нисходящего регрессионного канала, сформировавшегося в середине июля, что указывает на наличие медвежьего уклона в ближайшей перспективе.

Отметка 1,0860 (середина нисходящего канала, статический уровень) выступает в качестве непосредственной поддержки. Закрытие ниже этого уровня на 4-часовом графике может привлечь дополнительных продавцов и открыть дверь для более продолжительного снижения к 1.0820 (нижняя граница нисходящего канала) и 1.0800 (психологический уровень).

Тем временем первое сопротивление расположено на уровне 1,0900 (20-периодная простая скользящая средняя (SMA), психологический уровень, верхняя граница нисходящего канала). Если пара сумеет взять этот барьер и начнет использовать его в качестве поддержки, то восстановление может продолжиться в направлении 1.0940 (статический уровень, 50-периодная SMA) и 1.0960 (100-периодная SMA)».

Индекс доллара США консолидирует недельные достижения выше 103,00. Экономисты ING анализируют перспективы DXY.

Баланс рисков умеренно склоняется в сторону повышения для доллара

Сегодняшний календарь в США пуст, и основное внимание, скорее всего, будет приковано к динамике рынка облигаций после того, как в четверг доходность долгосрочных облигаций достигла новых многолетних максимумов.

Совокупный эффект высокой доходности и растущих рисков в Китае позволяет говорить о том, что баланс рисков для доллара умеренно склонен в сторону повышения.

Возврат к отметке 104,00 по DXY остается вполне реальной возможностью в ближайшие дни.

Как и ожидалось, ЦБ Норвегии повысил учетную ставку на 25 базисных пунктов до 4%. Антье Прафке, валютный аналитик Commerzbank, ожидает укрепления норвежской кроны (NOK) в ближайшие месяцы.

ЦБ сделал все, что мог

Банк Норвегии сделал все, что мог на данный момент: повысил ключевую ставку на 25 б.п. до 4%, а также дал понять, что в сентябре вновь повысит ее, если ситуация будет развиваться в соответствии с текущими прогнозами; при этом он также дал понять, что ключевая ставка, возможно, должна быть выше, если крона будет ослабевать, а инфляционное давление сохранится.

Если будущие данные будут соответствовать ожиданиям, ЦБ вновь повысит ставки в сентябре, а затем, вероятно, будет поддерживать их на этом уровне. Если в ближайшие недели поступающие данные будут соответствовать прогнозам регулятора, сделанным в июне, то рынок, скорее всего, все больше будет принимать точку зрения ЦБ, что окажет поддержку NOK. Если же данные окажутся выше прогнозов, то это повысит вероятность того, что Банк Норвегии повысит ставки еще больше, чем прогнозируемая в настоящее время конечная ставка на уровне 4,25%, что, в свою очередь, будет способствовать росту курса NOK.

Я по-прежнему придерживаюсь прогноза об умеренном укреплении кроны в ближайшие месяцы.

Для пары EUR/USD довольно удачно торговаться в районе 1.0900. Экономисты ING анализируют перспективы пары.

Удивительно устойчивая

Похоже, что у евро и других проциклических валют есть возможность пережить эти китайские потрясения без особого ущерба для себя, но это также означает задержку любого существенного ралли против доллара.

Пара EUR/USD пока может продолжать торговаться в узких диапазонах с умеренным медвежьим уклоном в направлении 1,0850.

См.: Пару EUR/USD ожидает скучная боковая торговля - Commerzbank

Пара USD/JPY торгуется с понижением. Экономисты ING анализируют перспективы пары.

Не хватает волатильности, чтобы обеспокоить японские власти

Пара находится на территории валютных интервенций, но, вероятно, не обладает достаточной волатильностью, чтобы обеспокоить японских чиновников.

Тем не менее, перепроданность японской иены и угроза интервенций, скорее всего, усугубят любые медвежьи коррекции USD/JPY.

Ли Сью Энн, экономист UOB Group, считает, что 24 августа Банк Кореи оставит свою учетную ставку без изменений на уровне 3,50%.

Ключевые тезисы

Банк Кореи сохранил прогнозы роста ВВП и общей инфляции на 2023 год на уровне 1,4% и 3,5% соответственно. Базовая инфляция, по прогнозам, продолжит замедляться, но может оказаться несколько выше майского прогноза 3,3%.

Учитывая ослабленные экономические перспективы и общее замедление инфляции, мы по-прежнему ожидаем, что Банк Кореи будет придерживаться политики сохранения статуса-кво по ставкам до конца 2023 года.

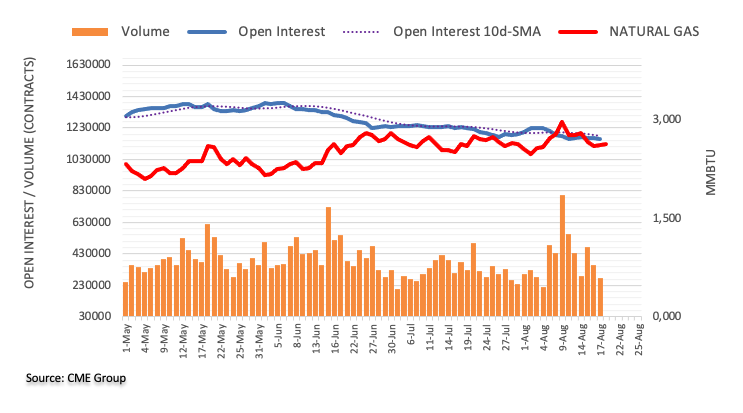

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ снова понизился, 3-ю сессию подряд, на этот раз примерно на 3,7 тыс. контрактов. В то же время торговые объемы продолжили нисходящий тренд предыдущего дня и сократились порядка на 82,3 тыс. контрактов.

Природный газ: поддержка остается в районе 2,50

В четверг цены на природный газ немного восстановились. Такая динамика на фоне понижения показателей открытого интереса и объемов указывает на весьма ограниченный потенциал дальнейшего восстановления цены в самой ближайшей перспективе. Тем не менее, она пока продолжает получать приличную поддержку в районе $2,50.

Вот что необходимо знать в пятницу, 18 августа:

Инвесторы демонстрируют осторожный настрой в последний торговый день недели на фоне новостей из Китая. Индекс доллара США на момент написания консолидировался выше отметки 103,00, а фьючерсы на фондовые индексы США торговались во внутридневном флэте. Евростат опубликует пересмотренные данные по инфляции за июль, а в США сегодня не ожидается выхода важных данных.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к основным валютам за сегодня. Доллар США был наиболее сильным по отношению к фунту стерлингов.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.02% | 0.28% | -0.03% | -0.06% | -0.30% | -0.09% | 0.10% | |

| EUR | 0.01% | 0.28% | -0.02% | -0.05% | -0.30% | -0.08% | 0.11% | |

| GBP | -0.28% | -0.29% | -0.31% | -0.34% | -0.58% | -0.36% | -0.17% | |

| CAD | 0.03% | 0.02% | 0.31% | -0.04% | -0.25% | -0.06% | 0.15% | |

| AUD | 0.07% | 0.06% | 0.35% | 0.04% | -0.21% | -0.02% | 0.17% | |

| ИЕНА | 0.28% | 0.28% | 0.58% | 0.26% | 0.21% | 0.20% | 0.40% | |

| NZD | 0.10% | 0.07% | 0.36% | 0.05% | 0.01% | -0.19% | 0.20% | |

| CHF | -0.12% | -0.13% | 0.16% | -0.14% | -0.19% | -0.40% | -0.21% |

Таблица показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR/JPY.

По сообщению агентства Reuters, Evergrande, вторая по величине риэлторская компания Китая, также известная как самый обремененный долгами застройщик в мире, подала в четверг в американский суд по делам о банкротстве заявление о защите от кредиторов вместе с Tianji Holdings. Гонконгский индекс Hang Seng в пятницу снижается почти на 2%, а индекс Shanghai Composite теряет 0,8%. Пары AUD/USD и NZD/USD оказались под умеренным "медвежьим" давлением в связи с этим событием и снизились в ходе азиатских торгов, после чего в первой половине дня в Европе началась восходящая коррекция. На момент написания статьи пара AUD/USD держится практически во внутридневном флэте на уровне 0,6400, а пара NZD/USD демонстрирует небольшой внутридневной прирост, торгуясь на уровне 0,5930.

Данные из Японии показали сегодня, что национальный индекс потребительских цен в июле вырос на 3,3% в годовом исчислении, что совпало с июньским приростом. Это значение оказалось выше рыночных ожиданий 2,5%. Базовый индекс потребительских цен за тот же период вырос на 4,3% по сравнению с 4,2% в июне. Прервав 8-дневную серию побед и закрывшись на отрицательной территории в четверг, пара USD/JPY продолжает снижаться и в начале пятницы, торгуясь сегодня ниже отметки 145,50.

Розничные продажи в Великобритании в июле снизились на 1,2% в месячном исчислении, сообщило сегодня Управление национальной статистики Великобритании. Этот показатель последовал за июньским снижением на 0,6% и оказался хуже рыночных ожиданий, предполагавших сокращение на 0,5%. После релиза этого отчета пара GBP/USD утратила устойчивость и начала снижаться в направлении 1.2700.

Пара EUR/USD на утренней американской сессии в четверг поднялась выше отметки 1,0900, но не смогла сохранить импульс. После того как основные индексы Уолл-стрит продолжили внутринедельное падение, доллар США набрал силу в конце дня и утащил пару обратно под отметку 1.0900. В начале пятницы пара консолидирует потери, торгуясь ниже уровня 1.0900.

Цена на золото упала до самого низкого с марта уровня 1 884 в конце четверга под давлением растущей доходности казначейских облигаций США. Пара XAU/USD демонстрирует сейчас небольшой отскок, но торгуется ниже отметки 1900. Тем временем доходность 10-летних казначейских облигаций США снизилась за день более чем на 1% и составляет около 4,2% после того, как ранее она достигла самого высокого с октября уровня 4,32%.

В четверг биткоин потерял более 7%, зафиксировав самое большое внутридневное падение за этот год. Пара BTC/USD остается в минусе и в начале пятницы торгуется вблизи отметки $26 500.

Читайте подробнее: Цена биткоина просела до $25 100, по всему рынку ликвидировано длинных позиций на $820 млн

Пара EUR/USD по-прежнему находится в диапазоне около отметки 1,09. Экономисты Commerzbank анализируют перспективы пары.

Всех вполне устраивают текущие уровни в районе 1,09

С начала недели пара постоянно находилась то чуть выше, то чуть ниже отметки 1,09 с небольшим понижательным уклоном. В сезон затишья действительно нет веских причин для полной переоценки EUR/USD.

Я предполагаю, что внимание будет по-прежнему сосредоточено на долларе, а данные по США и индексы PMI еврозоны могут вызвать движение на несколько пунктов, если не будет никаких отклонений; однако гравитационное притяжение отметки 1,09 сохранится, и мы продолжим наблюдать скучную боковую торговлю в паре EUR/USD.

Если бы мне пришлось выбирать ту или иную сторону, я бы отдал предпочтение нижней части диапазона EUR/USD, поскольку экономика США на данный момент оказалась более устойчивой, чем ожидалось, но думаю, что всех вполне устраивают текущие уровни в районе 1,09.

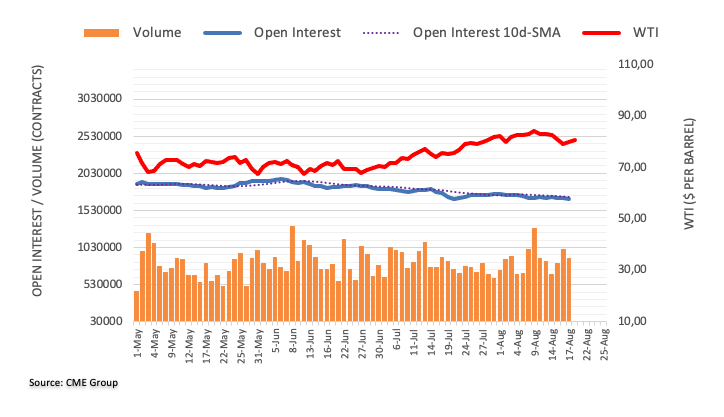

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на нефть понизился 3-ю сессию подряд, на сей раз порядка на 10 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и на этот раз сократились примерно на 111,2 тыс. контрактов, прервав 2-дневную полосу роста.

WTI получает поддержку на уровне 78,00 долл.

В четверг цены на нефть WTI предприняли попытку отскока. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал продолжения этого движения цены в самой ближайшей перспективе. Между тем, как ожидается, область $78,00 будет пока сдерживать понижательный тренд.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: cуммы в евро

- 1.0780 700 млн

- 1.0850 1.4 млрд

- 1.0900 1.7 млрд

- 1.0925 701 млн

- 1.0950 515 млн

- 1.1000 1.1 млрд

- 1.1050 671 млн

- 1.1100 1.3 млрд

- GBP/USD: суммы в фунтах

- 1.2500 449 млн

- 1.2600 434 млн

- 1.2675 370 млн

- 1.2700 637 млн

- 1.2845 447 млн

- USD/JPY: суммы в долларах США

- 142.00 531 млн

- 142.50 531 млн

- 143.00 1.1 млрд

- 145.00 1.3 млрд

- USD/CHF: суммы в долларах

- 0.8700 1.2 млрд

- 0.8860 768 млн

- AUD/USD: суммы в австралийских долларах

- 0.6335 377 млн

- 0.6500 380 млн

- USD/CAD: суммы в USD

- 1.3300 357 млн

- 1.3350 590 млн

- 1.3600 479 млн

Киви все еще держится выше отметки 0,59. Экономисты ANZ Bank анализируют перспективы NZD/USD.

Укрепление доллара и замедление роста в Китае остаются основными глобальными темами

Укрепление доллара США и рост доходности облигаций остаются основными темами/движущими факторами, и индекс DXY уже полностью отыграл свои июльские потери (когда все продавали его, полагая, что ФРС уже закончила свою работу). Вместо этого данные из США остаются устойчивыми, а снижение темпов роста в Китае ставит под вопрос экспортный спрос в Австралии и Новой Зеландии.

В ближайшей перспективе мы по-прежнему ориентируемся на технические факторы, поскольку поддержка 0,5904 (Фибо 61,8% коррекции ралли 2022 года с 0,5512 до 0,6538) сейчас очень близка и "тянет" цену к себе, как гравитация.

Экономисты Commerzbank ожидают, что курс евро/чешской кроны будет немного снижаться в течение 2023 года, а в 2024 году вновь изменит направление.

Прекращение валютных интервенций вряд ли окажет какое-либо влияние на обменный курс

Центральный банк объявил о прекращении режима валютных интервенций. Это означает, что он не будет использовать валютные интервенции для предотвращения ослабления курса нацвалюты. Однако, поскольку в последнее время интервенции все равно не проводились, это не имеет практического значения. Более того, если возникнет новая чрезвычайная ситуация, ЦБ может сделать еще одно заявление и возобновить интервенции. Таким образом, в ближайшие кварталы ослабление национальной валюты, вызванное первоначальной реакцией рынка на эту новость, скорее всего, сойдет на нет.

В 2024 году мы прогнозируем дальнейший риск снижения курса кроны. Основной риск заключается в том, что инфляция может не полностью снизиться до целевого уровня, что в очередной раз подорвет доверие к ЦБ. Более того, между правительством и центральным банком возникли разногласия, поскольку последний критикует экспансионистскую фискальную политику за то, что она является основной причиной высокой инфляции. Такое развитие событий может вновь повысить волатильность чешской кроны в следующем году, если инфляция, как мы ожидаем, окажется устойчивой.

Источник: Commerzbank

- Розничные продажи в Великобритании в июле составили -1,2% м/м, не оправдав прогнозов.

- Базовые розничные продажи в Великобритании в июле снизились на 1,4% по сравнению с предыдущим месяцем.

- Пара GBP/USD снижается в направлении 1.2700 на слабых данных по розничной торговле в Великобритании.

Согласно последним данным Управления национальной статистики (ONS), опубликованным в пятницу, объем розничных продаж в Великобритании в июле снизился на 1,2% м/м против ожидавшихся -0,5% и 0,6% месяцем ранее. Базовый показатель розничных продаж, исключающий продажи автомобильного топлива, снизился на 1,4% за месяц против ожидавшихся -0,7% и 0,7% в июне.

Годовой показатель розничных продаж в Великобритании в июле снизился на 3,2% против ожидавшихся -2,1% и июньского снижения на 1,6%, а базовый объем розничных продаж в отчетном месяце сократился на 3,4% г/г против прогноза -2,2% и предыдущего значения -1,6%.

Основные тезисы (по данным ONS)

Объем продаж в продовольственных магазинах в июле 2023 г. снизился на 2,6%, при этом супермаркеты сообщили, что сырая погода привела к снижению продаж одежды, хотя продажи продуктов питания также снизились; ритейлеры отметили, что рост стоимости жизни и цен на продукты питания продолжает оказывать негативное влияние на объемы продаж.

Объем продаж в магазинах непродовольственных товаров в июле 2023 г. снизился на 1,7% после роста на 0,6% в июне 2023 г. Розничные сети сообщили, что снижение объема продаж за месяц было вызвано плохой погодой, снижающей посещаемость магазинов.

Объем продаж автомобильного топлива в июле 2023 года вырос на 0,7% после падения на 0,6% в июне 2023 года.

Последствия для валютного рынка

Пара GBP/USD протестировала дневные минимумы вблизи отметки 1,2725 на фоне негативных данных по розничным продажам в Великобритании. На момент написания цена отскочила к 1,2737.

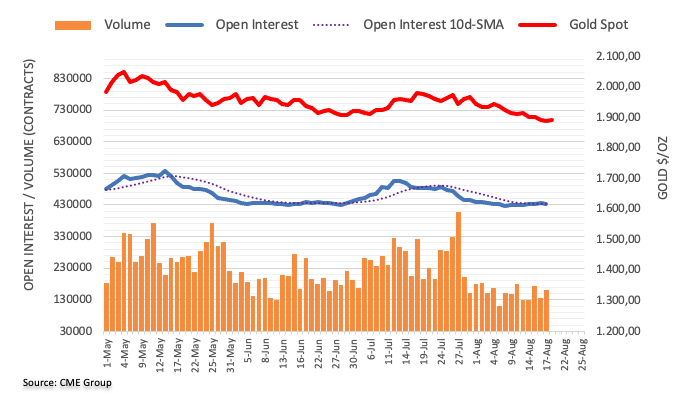

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото прервал 6-дневный восходящий тренд и на этот раз понизился порядка на 1,2 тыс. контрактов. Торговые объемы тем временем прервали снижение предыдущего дня и увеличились примерно на 26+ тыс. контрактов.

Золото получает ближайшую поддержку вблизи отметки $1880

В четверг цены на золото отступали четвертую сессию подряд. Такая динамика, вкупе с понижением показателя открытого интереса, указывает на угасающий потенциал дальнейшего падения цены в самой ближайшей перспективе. Область $1880 за тройскую унцию на данный момент выступает в качестве первоначальной поддержки.

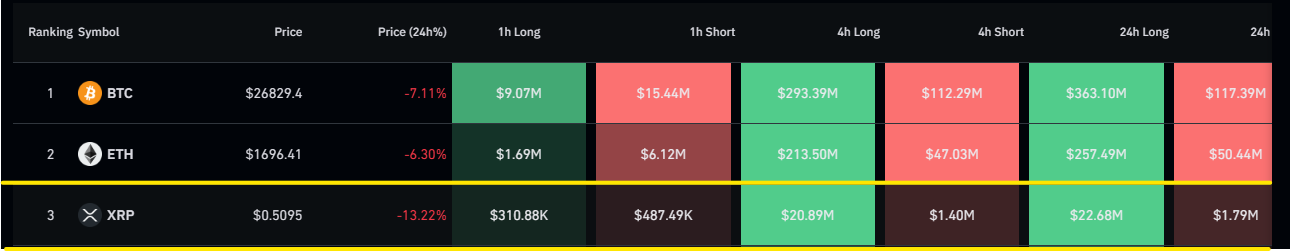

- Цена биткоина упала на 10% и достигла нового многомесячного минимума на отметке 25 166, после чего откатилась выше уровня 26 300.

- В результате общая сумма ликвидаций длинных позиций на криптовалютном рынке составила почти 820 млн долл.

- Это произошло на фоне широкого спектра макроэкономических событий, включая банкротство Evergrande, FUD вокруг SpaceX и свежие новости о противостоянии Ripple и SEC.

Цена биткоина (BTC) опустилась ниже критических уровней и протестировала новые минимумы. Падение сопровождалось активными ликвидациями по всему спектру рынка.

Цена биткоина просела на 10%

Цена биткоина (BTC) потеряла внушительные 10%, хотя затем быстро начала откат. В результате падения курс BTC прорвался ниже двух критических уровней - 27 300 и 26 300 долларов США, повторно протестировав минимумы 16 июня в районе 25 166.

Эта просадка произошла на фоне насыщенного событиями дня:

- Новость о том, что компания SpaceX Илона Маска продала биткоины на сумму до 373 млн долларов, появившаяся на рынке после сообщения Wall Street Journal.

- Второй по величине в Китае тяжеловес в сфере недвижимости Evergrande подал в Нью-Йорке заявление о защите от кредиторов в рамках признания себя банкротом в соответствии с положениями главы 15. На долю этой компании приходится около 40% продаж жилья в Китае.

- Федеральный судья Анализа Торрес удовлетворила просьбу Комиссии по ценным бумагам и биржам США о подаче промежуточной апелляции спустя чуть более месяца после вынесения частичного решения в пользу Ripple. У Комиссии по ценным бумагам и биржам США есть 24 часа, чтобы подать ходатайство в суд, что заставляет рынок волноваться по поводу возможной отмены решения, вынесенного 13 июля.

Эти три события могли привести к суммарным ликвидациям длинных позиций на сумму около 820 млн долларов.

Общая сумма ликвидаций

Длинные позиции по биткоину (BTC), Ethereum (ETH) и Ripple (XRP) составляют соответственно 363,10 млн долларов, 257,49 млн долларов и 22,68 млн долларов.

Топ-3 ликвидаций

Им на пятки наступает Litecoin (LTC), размер ликвидаций длинных позиций по которому составил 17,64 млн.

Откат дает возможность розничным трейдерам войти в рынок

На момент написания статьи цена биткоина составляла $26 777 (7%-ный откат от внутридневного минимума). Похоже, что этот откат дал возможность выжидающим розничным трейдерам войти в рынок. Индекс относительной силы (RSI) движется на север, указывая на растущий импульс, возможно, из-за чувства FOMO ("страх упустить выгодную возможность"), и, как следствие, рынок может изменить направление.

12-часовой график BTC/USDT

Если верить истории, то каждый раз, когда RSI тестировал уровень, обозначенный синим цветом, цена биткоина реагировала на это как минимум 40%-ным скачком на север. Если ситуация повторится, то BTC может вырасти, атаковать розовый блок ордеров (зону предложения) и превратить его в бычий блок перед возможным выходом выше психологической отметки $30 000 и - в рамках лучшего сценария - достижением $36 000.

Тем не менее, зона предложения между $28 463 и $30 000 является более консервативной целью. Именно за этой зоной следует наблюдать, поскольку рынок все еще ждет катализатора.

В пятницу в интервью агентству Reuters помощник главы Резервного банка Новой Зеландии (РБНЗ) Карен Силк заявила: "Замедление темпов роста в Китае и слабый глобальный экономический рост создают риск для прогноза по ставке".

Дополнительные цитаты

Есть "определенные причины для беспокойства" по поводу слабости экономики Китая.

"Там (в Китае), безусловно, есть некоторые проблемы".

"Это наш крупнейший торговый партнер... так что, очевидно, это вызывает у нас беспокойство".

"Давление, которое мы начинаем наблюдать за рубежом в связи с ростом мировой экономики... это риск, который мы считаем понижательным в среднесрочной перспективе".

"Банк по-прежнему ожидает, что цены на молочные продукты будут расти в 2024 году, однако ослабление спроса со стороны Китая на молочные продукты, а также на другие сырьевые товары, такие как продукты лесной промышленности и мясо, представляет риск для экономики".

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7,2006 против предыдущего фиксинга 7,2076 и ожиданий рынка 7,3065. Стоит отметить, что накануне курс USD/CNY закрылся вблизи отметки 7,2888.

Помимо фиксинга USD/CNY, ЦБ также раскрыл детали операций на открытом рынке (OMO), сообщив, что китайский центральный банк вливает 98 млрд юаней через 7-дневные операции обратного РЕПО по ставке 1,80% против предыдущих 1,80%.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

В ходе утренней пятничной сессии в Азии Статистическое бюро Японии опубликовало национальный индекс инфляции потребительских цен (ИПЦ) за июль, который по сравнению с предыдущим годом составил 3,3%, тогда как ожидался результат 2,5% г/г.

Более подробные данные отчета свидетельствуют о том, что индекс потребительских цен без учета свежих продуктов питания вышел в соответствии с прогнозом на уровне 3,1% г/г, что оказалось ниже предыдущего значения 3,3%.

Индекс потребительских цен без учета продуктов питания и энергоносителей немного вырос до 4,3% по сравнению с предыдущим значением 4,2%.

Вторая по величине риэлторская компания Китая, также известная как самый обремененный долгами застройщик в мире, Evergrande в четверг подала в суд США заявление о защите от кредиторов в связи с признанием себя банкротом, сообщает Reuters.

Новость появилась после того, как компания, занимающаяся недвижимостью, объявила о совокупном убытке в размере 81 млрд долл. по итогам 2021 и 2022 годов.

Вместе с Evergrande в суд по делам о банкротстве на Манхэттене обратилась связанная с ней компания Tianji Holdings, которая также требует защиты в соответсвии с главой 15, говорится в сообщении.

При этом акции Evergrande не торгуются с 2022 года, поскольку компания потрясла рынки, пропустив сроки выплат по облигациям.

Напомним, что эта новость появилась на фоне опасений по поводу финансового состояния крупнейшей китайской риэлторской компании Country Garden, которая также пропустила выплаты по облигациям и находится в 30-дневном льготном периоде.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.673 | 1.08 |

| Золото | 1889.056 | -0.27 |

| Палладий | 1218.9 | 0.86 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -140.82 | 31626 | -0.44 |

| Hang Seng | -2.67 | 18326.63 | -0.01 |

| KOSPI | -5.79 | 2519.85 | -0.23 |

| ASX 200 | -49.2 | 7146 | -0.68 |

| DAX | -112.55 | 15676.9 | -0.71 |

| CAC 40 | -68.51 | 7191.74 | -0.94 |

| Dow Jones | -290.91 | 34474.83 | -0.84 |

| S&P 500 | -33.97 | 4370.36 | -0.77 |

| NASDAQ Composite | -157.7 | 13316.93 | -1.17 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64007 | -0.37 |

| EURJPY | 158.488 | -0.43 |

| EURUSD | 1.0868 | -0.12 |

| GBPJPY | 185.842 | -0.2 |

| GBPUSD | 1.27438 | 0.11 |

| NZDUSD | 0.59214 | -0.27 |

| USDCAD | 1.35413 | 0.09 |

| USDCHF | 0.87819 | -0.18 |

| USDJPY | 145.826 | -0.31 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.