- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 17-10-2023

- Пара EUR/USD растет во вторник после восстановления склонности к риску на рынках.

- На фоне положительных данных по розничным продажам в США настроения инвесторов улучшились, что привело к снижению курса доллара.

- Евро растет на фоне падения доллара на широком рынке, возвращаясь к отметке 1.0600.

Пара EUR/USD уверенно держится в зеленой зоне во вторник после того, как данные по розничным продажам в США превзошли ожидания рынка и были пересмотрены в сторону повышения по сравнению с предыдущими показателями, что привело к росту аппетита инвесторов к риску и к снижению доллара США. Это оказало поддержку евро (EUR) и привело к росту пары EUR/USD с раннего минимума дня 1.0532 и к приближению к основному уровню 1.0600.

Основные данные по розничным продажам в США за сентябрь значительно превзошли средние прогнозы рынка, составившие 0,3%, и были опубликованы на уровне 0,7%, а показатель предыдущего месяца был пересмотрен в сторону повышения с 0,6% до 0,8%.

Розничные продажи в США в сентябре выросли на 0,7% против ожидавшихся 0,3%.

Ранее во вторник индекс экономических настроений ZEW в ЕС также превзошел ожидания и составил 2,3, что значительно превысило прогноз -8 и ознаменовало полный отскок от предыдущего показателя -8,9.

Рыночные настроения полностью перешли к тяге к риску, что привело к падению доллара США и вернуло пару EUR/USD к уровням, на которых она первоначально закрепилась после бегства от рисков на прошлой неделе.

В среду будет опубликован Европейский гармонизированный индекс потребительских цен за сентябрь, где основной показатель, согласно прогнозам, останется на уровне 0,3%.

Технический прогноз по EUR/USD

На внутридневных торгах пара EUR/USD оттолкнулась от недавних ценовых уровней и преодолела 200-часовую простую скользящую среднюю (SMA), однако чрезмерное расширение может привести к тому, что краткосрочные заявки окажутся на неизведанной территории с незначительной технической поддержкой.

В ближайшей перспективе ценовое движение приближается к серьезной зоне поддержки/сопротивления 1,0600-1,0620, а внутридневные колебания обеспечивают внутридневную модель поддержки "повышающиеся минимумы".

Реакционное предложение вторника привело к тому, что EUR/USD вновь уперлась в нисходящую линию тренда от 1,1250, и EUR/USD остается медвежьей, торгуясь значительно ниже 50-дневной SMA, которая находится на уровне 1,0700, формируя техническое сопротивление для любых бычьих прорывов.

Часовой график EUR/USD

Дневной график EUR/USD

Технические уровни EUR/USD

Отвечая на вопрос, будет ли он голосовать за сохранение ставки без изменений на следующем заседании, президент Федерального резервного банка Ричмонда Томас Баркинзаявил во вторник, что"политикам предстоит хорошая дискуссия",

Основные тезисы

"Недавний отчет по инфляции был лишь одним из отчетов после нескольких хороших.

Изменение ставок происходит через финансовые условия.

Долгосрочные ставки выросли, что привело к ужесточению условий.

Проблема зависимости от ставок заключается в том, что они могут измениться.

Не знаю, где будут ставки через три недели, учитывая то, что происходит в мире.

Я считаю, что мы придерживаемся ограничительной политики".

Реакция рынка

Индекс доллара США остается под небольшим "медвежьим" давлением после этих комментариев и на момент написания потерял 0,15%, достигнув отметки 106,05.

В течение последнего месяца золото находилось на "американских горках". Экономисты Commerzbank анализируют перспективы"желтого металла".

Ожидается, что к концу 2024 года цена на золото достигнет нового рекордного уровня в 2100 долл.

Мы ожидаем, что в среднесрочной и долгосрочной перспективе цена на золото продолжит расти. При этом восстановление цен, скорее всего, начнется с более низкого уровня, не говоря уже о том, что оно будет более поздним, чем мы прогнозировали ранее. Теперь мы предполагаем, что в конце декабря цена на золото составит примерно 1900 долл. (ранее - 2000 долл.).

Как только появятся более четкие признаки надвигающейся рецессии в США, т.е. примерно с весны следующего года, спекуляции о снижении ставок должны усилиться и придать золоту большую динамику. Таким образом, наш прогноз цены золота на конец 2024 г. остается неизменным - новый рекордный уровень в 2100 долл.

По мнению экономистов ANZ Bank, FOMC может снизить ставки в III квартале 2024 г., если сложившиеся тенденции сохранятся.

Политика в настоящее время является достаточно жесткой, чтобы вернуть инфляцию к уровню 2%

Мы сохраняем наше базовое мнение о том, что ставка по федеральным фондам (FFR) достигла своего пика. Представители ФРС США, похоже, склоняются к мнению, что политика сейчас достаточно жесткая, чтобы вернуть инфляцию к 2%.

По мере укрепления уверенности в том, что ставки достигнут пика, перед политиками встает вопрос о том, как долго им придется удерживать ставки на этом уровне. Сохраняющиеся высокие показатели активности, занятости и некоторых компонентов инфляции не предполагают быстрого поворота.

В настоящее время мы ожидаем, что FOMC впервые снизит ставки в III квартале 2024 года. К этому времени, как мы полагаем, базовая инфляция будет устойчиво двигаться к целевому уровню, и у FOMC не будет причин давить на экономику более высокими реальными ставками.

Торгово-взвешенный индекс доллара США по отношению к корзине из 26 валют вырос более чем на 5% с июльского минимума. Экономисты Национального банка Канады анализируют перспективы доллара.

Разница в процентных ставках поддерживает укрепление доллара

Укреплению доллара США способствовало увеличение разницы в процентных ставках с его основными торговыми партнерами. Доходность в США выросла под влиянием устойчивой инфляции и более значительного, чем ожидалось, роста числа рабочих мест.

В настоящее время мы по-прежнему ожидаем некоторого укрепления доллара США до начала 2024 года, чему может способствовать возобновление геополитической напряженности в связи с открытием нового фронта вооруженного конфликта, на этот раз на Ближнем Востоке.

- Пара EUR/USD частично сводит на нет заметный рост, достигнутый в понедельник.

- В краткосрочной перспективе пара может торговаться в диапазоне.

Во вторник пара EUR/USD ослабляет предпринятую ранее попытку роста к области 1.0580.

Если быки вернут себе преимущество, пара должна преодолеть месячный пик 1,0639 (12 октября), что позволит ей дополнительно вырасти до промежуточной 55-дневной SMA на уровне 1,0735 и недельной вершины 1,0767 (12 сентября).

В то же время дальнейшие потери остаются в силе, пока пара движется в области ниже ключевой 200-дневной SMA.

Дневной график EUR/USD

Экономисты Commerzbank анализируют перспективы GBP в преддверии выхода индекса потребительских цен (CPI) и данных по рынку труда Великобритании.

Спекуляции о дальнейшем повышении ставки могут набрать обороты при неблагоприятных данных

Если данные по рынку труда и инфляции окажутся неблагоприятными, спекуляции о дальнейшем повышении ставки могут вновь набрать обороты на рынке. Это окажет временную поддержку фунту.

Однако мы по-прежнему скептически относимся к решимости Банка Англии бороться с высоким уровнем инфляции, что в очередной раз продемонстрировало сентябрьское заседание, и поэтому ожидаем ослабления фунта в ближайшие месяцы.

- DXY отменяет негативную динамику понедельника и восстанавливает уровень 106,50.

- Дальнейший рост может привести к возвращению к области 106,80 в ближайшей перспективе.

Во вторник DXY удается восстановить равновесие и продвинуться к области 106,50.

Учитывая текущую динамику цен, преодоление недельного максимума 106,78 (12 октября) может подтолкнуть индекс к потенциальному тестированию вершины 2023 года 107,34 (3 октября) в краткосрочной перспективе.

В то же время, пока индекс находится выше ключевой 200-дневной SMA, расположенной сегодня на уровне 103,23, прогноз по нему остается конструктивным.

Дневной график DXY

Экономисты Rabobank ожидают, что низкий уровень склонности к риску ограничит потенциал роста AUD/USD в ближайшие месяцы.

AUD чувствителен к общему уровню склонности к риску

Если предстоящие публикации внутренних данных будут свидетельствовать о том, что экономический фон остается относительно устойчивым, то в ближайшей перспективе для AUD/USD возможен дальнейший потенциал роста, поскольку рынок пересмотрит риск очередного повышения ставки РБА.

При этом австралийский доллар чувствителен к широкому уровню склонности к риску. Мы полагаем, что опасения по поводу глобального роста и, в частности, перспектив китайской экономики, ограничат потенциал роста AUD/USD в ближайшие месяцы.

Пара EUR/USD в течение первой половины вторника торговалась вблизи отметки 1.0550, находясь в узком диапазоне, хотя покупатели сохраняли восходящее давление на фоне продолжающегося ослабления доллара США. Как пишет главный аналитик FXStreet Валерия Беднарик, "кроме того, евро нашел поддержку в благоприятных немецких данных: опрос ZEW показал, что экономические настроения в Германии в октябре улучшились больше, чем ожидалось. Индекс составил -1,1 для страны и 2,3 для зоны евро, а оценка текущей ситуации -79,9, что хуже предыдущего значения -79,4, но лучше ожидаемого рынком значения -80,5.

Между тем финансовые рынки сохраняют осторожность на фоне событий на Ближнем Востоке. Президент США Джо Байден планирует поездку в Израиль для поиска дипломатического решения проблемы эскалации войны между этой страной и палестинской группировкой ХАМАС, хотя пока ситуация продолжает обостряться: в Газе разразился гуманитарный кризис на фоне неизбежного наземного вторжения Израиля.

Перед открытием Уолл-стрит в США были опубликованы данные по розничным продажам за сентябрь, которые неожиданно выросли на 0,7% по сравнению с предыдущим месяцем, что более чем вдвое превышает ожидаемые 0,3%. Позже в ходе американской сессии выйдут данные по промышленному производству и использованию производственных мощностей за сентябрь, а также данные по запасам деловой активности за август. Выступит представитель Федеральной резервной системы (ФРС) Мишель Боуман. Боуман придерживается "ястребиной" точки зрения, поскольку, по ее словам, для сдерживания инфляции, скорее всего, потребуется дальнейшее повышение ставок".

- Объем промышленного производства в США в сентябре продолжил расти.

- Индекс доллара США остается на положительной территории после выхода данных.

Промышленное производство в США в сентябре выросло на 0,3% в месячном исчислении, сообщила во вторник Федеральная резервная система. Эти данные последовали за августовским ростом на 0,4% и оказались лучше рыночных ожиданий, предполагавших отсутствие изменений.

Другие детали отчета показали, что уровень использования производственных мощностей остался на 79,7%.

Реакция рынка

Индекс доллара США после выхода отчета держится за скромный дневной прирост чуть ниже отметки 106,50.

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспектиаы пары:

"Пара EUR/USD отступила от внутридневного максимума 1,0578, достигнутого на фоне благоприятных данных по розничным продажам в США, и торгуется в своей зоне комфорта в районе 1,0540. С технической точки зрения, дневной график показывает, что пара не может преодолеть медвежью 20-ю простую скользящую среднюю (SMA), в то время как более длинные сходятся в районе 1,0830. Индикатор Momentum движется около нейтральных значений, а вот индикатор Relative Strength Index (RSI) уже повернул на юг в пределах отрицательных уровней, не имея достаточной силы для снижения, но все же намекая на ослабление покупательского интереса.

В ближайшей перспективе, согласно 4-часовому графику, EUR/USD имеет нейтрально-медвежий характер. 20-дневная скользящая средняя набирает силу для снижения после падения ниже также медвежьей 100-дневной скользящей средней, при этом пара ненадолго закрепилась выше них, но быстро отступила. Наконец, индикатор Momentum развернулся вниз около своей средней линии, а RSI консолидируется на уровне 46, что снижает риски.

Уровни поддержки: 1,0495 1,0450 1,0400

Уровни сопротивления: 1,0570 1,0610 1,0650"

Золото может выиграть от неприятия риска и снижения альтернативных издержек, но его путь может быть неровным, считают стратеги UBS.

Нестабильные цены в ближайшей перспективе

Многие инвесторы покупают золото в качестве диверсификатора портфеля в периоды геополитической напряженности. Золото также может выиграть от смещения рыночных ожиданий того, что цикл повышения ставок ФРС уже подошел к концу и что ставки в США могут снижаться быстрее в следующем году, если последствия войны приведут к более быстрому, чем ожидалось, замедлению экономической активности в США.

Инвесторы должны учитывать, что неопределенность как в отношении войны, так и в отношении перспектив ставок в США может привести к колебаниям цен на золото в ближайшей перспективе. Однако мы также считаем, что те, кто имеет длинные позиции по золоту, должны удерживать их в ожидании восстановления в течение следующих 6-12 месяцев. По нашим прогнозам, к концу июня 2024 года цена на золото достигнет отметки 1 950 долл.

Тенденция роста курса USD/CAD сохранится до конца года. Однако экономисты CIBC Capital Markets ожидают восстановления курса луни в 2024 году.

Еще больше слабости перед возрождением в 2024 году

Поскольку рынки почти полностью заложили в цены вероятность очередного повышения ставки Банка Канады на четверть пункта в этом году и не дают достаточно высоких шансов на снижение ставки в следующем году, перерасчеты приведут к ослаблению луни в конце 2023 года, а пара USD/CAD, вероятно, достигнет к тому времени отметки 1,39.

По мере того как рынок будет переходить к учету того, что мы считаем более вероятным - снижению ставки ФРС - в следующем году, это будет оказывать давление на доллар США в целом в 2024 году, поддерживая при этом луни, и USD/CAD, вероятно, закончит 2024 год на уровне 1,31.

- Розничные продажи в США в сентябре выросли на 0,7%, что выше консенсуса рынка в 0,3%.

- Основной объем розничных продаж увеличился на 0,6%, как и объем продаж контрольной группы.

- Доллар США набирает обороты после выхода данных, DXY поднимается к дневным максимумам.

Розничные продажи в США в сентябре выросли на 0,7% в месячном исчислении и составили 704,9 млрд. долларов, показали данные Бюро переписи населения США, опубликованные во вторник. Этот показатель последовал за августовским увеличением на 0,8% (пересмотренным с 0,6%) и оказался лучше рыночных ожиданий в 0,3%.

Розничные продажи без учета автотранспорта выросли за тот же период на 0,6% по сравнению с прогнозом аналитиков в 0,2%. Контрольная группа розничных продаж увеличилась на 0,6%.

Реакция рынка

Доллар США укрепился против своих конкурентов. Индекс доллара США (DXY) отскочил от отметки 106,15 и поднялся до уровня 106,40, приблизившись к дневным максимумам. Следующий экономический отчет по США - промышленное производство за сентябрь - выйдет в 16.15 мск..

- Пара USD/JPY продемонстрировала волатильный всплеск на фоне того, что Банк Японии повысил прогнозы инфляции на 2023 и 2024 финансовые годы.

- Рынок настроен сдержанно по отношению к риску в связи с усилением напряженности на Ближнем Востоке.

- Представитель ФРС Дейли предположила, что недавний скачок доходности долгосрочных облигаций эквивалентен одному повышению процентной ставки на 25 б.п.

Пара USD/JPY снизилась до отметки 148,80, но быстро восстановилась до более широкого торгового диапазона в районе 149,50, поскольку ожидается, что Банк Японии (BoJ) объявит прогнозы по инфляции на 2023 и 2024 финансовые годы раньше.

Во вторник агентство Bloomberg сообщило, что новый прогноз базового CPI Банка Японии на 2023 финансовый год, вероятно, приблизится к 3% по сравнению с 2,5% в июле, а на 2024 финансовый год будет установлен на уровне 2% или выше. Повышение прогноза инфляции свидетельствует о том, что Банк Японии уверен в росте заработной платы, что приведет к повышению инфляции.

Надежды на вмешательство японских властей в валютную сферу ослабевают. Японские власти обеспокоены дальнейшими распродажами японской иены и возлагают ответственность за них на волатильные движения. Исторически всплески волатильности сохраняются в течение нескольких недель, но привлекательность японской иены в некоторых кругах слаба из-за адаптации мягкой денежно-кредитной политики Банка Японии. Поэтому власти не могут переломить ситуацию на фоне слабой привлекательности японской иены, поддерживаемой экспансионистской денежно-кредитной политикой.

Между тем, фьючерсы на индекс S&P500 по итогам европейской сессии понесли значительные потери, что свидетельствует о рискованных настроениях на рынке в связи с усилением напряженности на Ближнем Востоке. Индекс доллара США (DXY) отступил от отметки 106,50, поскольку политики Федеральной резервной системы (ФРС) поддержали сохранение процентных ставок на прежнем уровне в ноябре.

Президент ФРБ Сан-Франциско Мэри Дейли высказала мнение, что недавний скачок доходности долгосрочных облигаций эквивалентен одному повышению процентной ставки на 25 базисных пунктов (б.п.). Риск дальнейшего повышения процентных ставок может привести к рецессии экономики.

Доллар США укрепляется незначительно. Экономисты Scotiabank анализируют перспективы доллара.

Риски "слабых" данных для США могут возрасти

Доллар США в целом торгуется более уверенно, но "рыночно-взвешенный" DXY в преддверии североамериканской сессии отступает от достигнутых ранее максимумов и фактически продолжает консолидироваться в пределах октябрьского торгового диапазона.

Риски, связанные со слабыми данными из США, могут возрасти, поскольку процентные ставки начинают оказывать негативное влияние на экономику США, а более широкое ралли доллара все еще выглядит склонным к некоторому техническому откату после отступления DXY от среднесрочной точки сопротивления 107 в начале месяца.

Пара EUR/USD восстанавливается на фоне более сильных, чем ожидалось, результатов опроса ZEW. Экономисты Scotiabank анализируют перспективы пары.

Твердая поддержка при снижении к области 1.0500

Результаты октябрьского опроса ZEW в Германии оказались лучше ожиданий. Показатель текущих оценок снизился, но меньше, чем ожидалось, до 79,9 (с 79,4 в прошлом месяце), а компонент ожиданий улучшился до -1,1 (с -11,4), что также лучше прогноза. Данные свидетельствуют о явном улучшении настроений по мере того, как цикл повышения ставок ЕЦБ (скорее всего) достигает своего пика. Это может стать прелюдией к улучшению экономических показателей.

Внутридневной рост евро был остановлен в районе сопротивления 1,0560/1,0565, но уверенное закрытие торгов в понедельник склоняет технические риски в сторону усиления давления на 1,06 и твердую поддержку при снижении евро в район 1,0500.

Продвижение через 1,0560 позволит евро повторно протестировать уровень 1,06+.

GBP/USD снижается, поскольку данные по заработной плате намекают на ослабление инфляции. Экономисты Scotiabank анализируют перспективы пары.

Данные по заработной плате в Великобритании за август оказались несколько мягче, чем ожидалось.

Средний заработок за август снизился до 8,1% в годовом исчислении по сравнению с 8,5% в июле. Заработок без учета бонусов снизился до 7,8% по сравнению с пересмотренным в сторону повышения значением 7,9% в июле. Рынки считают, что перелом в тенденции роста заработной платы склоняет риски против очередного повышения ставки Банка Англии до конца года, однако в целом рост заработной платы остается очень сильным, и впереди еще несколько ключевых данных (например, CPI в среду), которые могут вновь изменить мнение.

Потеря поддержки на уровне 1,2125 повысит риски повторного тестирования области 1,20 в ближайшие сутки, учитывая слабый/медвежий базовый импульс.

Сопротивление находится на уровне 1,2215/1,2225.

- EUR/JPY чередует рост со снижением в районе 158,00.

- Продолжение боковой торговли, похоже, вполне вероятно.

Пока во вторник пара EUR/JPY движется в узком диапазоне в районе 158,00.

Учитывая текущую динамику, пока что кросс ожидает дальнейшая консолидация. В то же время прорыв этого диапазона может привести к тестированию сентябрьского максимума 158,65 (13 сентября) в преддверии вершины 2023 года 159,76 (30 августа).

Долгосрочный позитивный прогноз для кросса выглядит благоприятным, пока он находится выше 200-дневной SMA, сегодня на уровне 150,42.

Дневной график EUR/JPY

Доллар США снова начал укрепляться, но постепенно, в отличие от прошлогодней динамики. По мнению экономистов HSBC, на этот раз укрепление доллара может быть более продолжительным.

Укрепление доллара

Контрциклическая поддержка доллара США со стороны замедления глобального роста должна сохраняться, но самая быстрая часть ухудшения, возможно, уже позади.

Динамика мировых фондовых рынков остается на прежнем уровне, чему способствовал оптимизм, вызванный тем, что центральные банки завершают циклы ужесточения. Тем не менее, основания для такого оптимизма уже не столь весомы, как раньше, что в итоге может оказать доллару США большую поддержку, чем это было в последнее время.

Возможно, кто-то считает, что в скором времени сила доллара США сойдет на нет, особенно учитывая его переоцененность. Однако в течение последнего десятилетия доллар США неуклонно укреплялся, и он был переоценен, если судить по реальному эффективному обменному курсу (REER). Мы считаем, что на этот раз укрепление доллара будет более устойчивым.

Пара EUR/USD снижается после достижения максимума 1,12 в середине июля. Экономисты National Bank of Canada анализируют перспективы пары.

Ухудшение экономической ситуации в еврозоне

Сочетание менее ястребиного настроя центрального банка, слабых экономических показателей и ухудшения рыночной конъюнктуры, безусловно, сыграло свою роль в последние два месяца.

Сочетание нашего прогноза дальнейшего укрепления доллара США с ухудшением экономической ситуации в еврозоне позволяет нам полагать, что текущее снижение евро может усилиться. Тем не менее, мы ожидаем некоторое улучшение ситуации на более отдаленном горизонте нашего прогноза.

EUR/USD - Q4 2023 1,04 Q1 2024 1,03 Q2 2024 1,07 Q3 2024 1,08

Экономисты MUFG Bank обсуждают перспективы британского фунта в преддверии выхода данных по индексу потребительских цен (CPI) в Великобритании.

Чтобы поколебать ожидания в отношении сохранения статуса-кво Банка Англии в следующем месяце потребуется большой сюрприз в виде повышения инфляции

В настоящее время рынок ставок закладывает в цены вероятность повышения ставки Банка Англии лишь на 6 б.п., а к декабрьскому заседанию MPC - на 11 б.п. Это свидетельствует о том, что участники рынка еще не уверены в том, что цикл ужесточения политики Банка Англии завершен. Однако для того, чтобы поколебать ожидания того, что Банк Англии сохранит статус-кво по ставке в следующем месяце, потребуется большой сюрприз в виде повышения инфляции в сентябрьском отчете CPI в среду.

Мы ожидаем, что отчет отразит дальнейшие свидетельства ослабления инфляционного давления. Более слабое значение индекса потребительских цен приведет к тому, что фунт устремится к нижней границе своего недавнего торгового диапазона против евро и доллара.

Банк Японии с высокой долей вероятности пересмотрит в сторону повышения прогнозные значения базового индекса инфляции потребительских цен (ИПЦ) на 2023 и 2024 финансовые годы, сообщило во вторник агентство Bloomberg.

Новый прогноз Банка Японии по базовому индексу потребительских цен на 2023 финансовый год, вероятно, приблизится к 3% по сравнению с оценкой 2,5% в июле, а на 2024 финансовый год будет установлен на уровне 2% или выше, добавляет агентство.

Реакция рынка

Пара USD/JPY упала ниже отметки 149,00 в качестве непосредственной реакции на эту новость, но затем быстро восстановилась к области 149,50.

Экономисты Commerzbank сохраняют свой прогноз и отмечают умеренный потенциал восстановления CAD в среднесрочной перспективе.

EUR/CAD будет снижаться в среднесрочной перспективе

Канадский доллар выиграет, если, как мы ожидаем, Банк Канады сохранит ключевую ставку на более высоком уровне в течение более длительного времени и будет снижать ее меньше, чем ФРС. Это приведет к сужению дифференциала процентных ставкок между ФРС и Банком Канады и может стать положительным фактором в среднесрочной перспективе.

В краткосрочной перспективе пара EUR/CAD должна отражать тот факт, что ЕЦБ завершил свой цикл повышения процентных ставок, в то время как Банк Канады может провести еще одно повышение ставки. В среднесрочной перспективе, однако, должно проявиться ожидаемое нами временное укрепление евро. Ключевым фактором здесь является ожидание наших экономистов, согласно которому ЕЦБ не будет снижать процентные ставки, вопреки текущим ожиданиям рынка, что является "ястребиным" сигналом, от которого евро должен выиграть.

Источник: Commerzbank

За прошедшую неделю цены на золото подскочили на 6%, в основном из-за войны между Израилем и Хамасом. Экономисты банка ANZ анализируют перспективы желтого металла.

Ключевые тезисы

В то время как война между Израилем и Хамасом будет стимулировать приток средств в золото, наш позитивный взгляд на цены зависит от того, что цикл повышения ставок ФРС подходит к концу. Это приведет к снижению доходности в США, что уменьшит альтернативную стоимость золота.

Рост курса доллара США не окажет негативного влияния на цену золота. Мы сохраняем нашу долгосрочную медвежью позицию по доллару США, что окажет поддержку золоту в 2024 году.

Объем закупок центральных банков, вероятно, будет высоким, а спрос на физическое золото получит сезонный импульс в IV квартале.

Чиновник Банка Англии (BoE) Свати Дхингра заявил во вторник, что рынок труда действительно ослабевает, я не вижу дальнейшего импульса роста заработной платы.

Дополнительные тезисы

Данные о среднем недельном заработке, по-видимому, дают более раздутую картину перспектив заработной платы, чем другие показатели.

Я ожидаю некоторого ослабления темпов роста заработной платы.

Мы должны увидеть некоторое ослабление внутреннего инфляционного давления.

Реакция рынка

Пара GBP/USD консолидирует потери после вышеупомянутых комментариев, удерживаясь в диапазоне около 1.2160 (-0.42%).

Генеральный директор нефтяного гиганта Саудовской Аравии Aramco Амин Насер заявил во вторник, что мы наблюдаем баланс на рынке нефти, несмотря на замедление экономического роста.

Дополнительные тезисы

Если вы не будете инвестировать в нефть и газ, вы будете терять 5-7 млн. баррелей нефти в сутки в год.

Сегодня на нефтяном рынке существует 3 млн. баррелей в сутки свободных мощностей.

Сегодня Канада публикует данные по инфляции за сентябрь. Экономисты ING анализируют перспективы USD/CAD в преддверии выхода отчета по индексу потребительских цен (CPI).

Ключевы тезисы

После августовского показателя в 0.4% ожидается отсутствие изменений за месяц, что оставит годовой показатель на уровне 4.0%. Ожидается, что базовые показатели замедлятся очень незначительно и останутся вблизи 4.0%.

Ожидания рынка в отношении ужесточения Банком Канады остаются высокими по сравнению с ФРС: на январь закладывается 20 б.п. По-прежнему очень напряженный рынок труда выступает против голубиного курса, однако существует большая вероятность того, что при более высоких рыночных ставках, обеспечивающих ужесточение в Канаде, Банк Канады будет более терпим к неровностям на пути дезинфляции.

Учитывая рыночные цены, баланс рисков сегодня склоняется в сторону повышения. Пара USD/CAD вернулась в область 1.3600, но в ближайшей перспективе есть возможности для отскока.

Ссылаясь на источники, знакомые с этим вопросом, Reuters сообщает, что Народный банк Китая (НБК) поручил государственным банкам пролонгировать кредиты местных органов власти на более длительный срок по более низким процентным ставкам.

Дополнительные тезисы

Новые процентные ставки не должны быть ниже, чем по казначейским облигациям Китая со сроком не более 10 лет.

НБК создаст инструмент экстренной ликвидности для банков. Кредиты, выданные через этот инструмент, должны быть погашены в течение двух лет.

Реакция рынка

AUD/USD торгуется с приростом +0.15% на 0.6350.

- Индекс экономических настроений в Германии в октябре от института ZEW повысился до -1.1.

- Пара EUR/USD держится в красной зоне вблизи 1.0550 после благоприятных данных опроса ZEW.

Индекс экономических настроений резко улучшился в октябре до -1.1 против -11.4 в сентябре и ожиданий рынка на -9.

Однако индекс текущей ситуации незначительно вырос до -79.9 с -79.4 ранее, опередив ожидания -80.5.

За тот же период индекс экономических настроений еврозоны ZEW вырос до 2.3 с -8.9, зафиксированных в сентябре. Консенсус-прогноз рынка предполагал значение -8.

Ключевые тезисы

Похоже, что низшая точка пройдена.

Заметный рост экономических ожиданий экспертов финансового рынка в октябре 2023 года.

Оценка текущей экономической ситуации в Германии практически не изменилась.

Повышение экономических ожиданий сопровождается ожиданием дальнейшего снижения темпов инфляции.

Негативные факторы, такие как израильский конфликт, названный некоторыми респондентами в качестве причины пересмотра прогнозов роста в сторону понижения, оказали лишь ограниченное влияние на общий более оптимистичный прогноз.

Реакция рынка

Пара EUR/USD, несмотря на обнадеживающие данные, удерживается вблизи 1.0550 (-0.16%).

Экономисты ANZ Bank анализируют детали протокола заседания РБА.

Ключевые тезисы

Протокол октябрьского заседания правления РБА был составлен более "ястребино", чем сентябрьский, в частности, в конце протокола говорилось о том, что правление не слишком терпимо относится к более медленному возвращению инфляции к целевому уровню, чем ожидается в настоящее время.

Мы считаем, что для повышения ставки в ноябре потребуется некомфортно высокий индекс потребительских цен, возможно, в сочетании с некоторыми признаками укрепления рынка труда.

В ожидании предстоящих данных по рынку труда и инфляции мы по-прежнему считаем, что денежная ставка останется на уровне 4.1%. Однако риски, связанные с действиями РБА, похоже, возрастают.

Пара EUR/USD потеряла бычий импульс после роста в понедельник. В экономическом календаре США выйдут данные по розничным продажам за сентябрь, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- В понедельник основные индексы Уолл-стрит открылись с повышением и продемонстрировали уверенный рост, несмотря на сохранение геополитической напряженности на фоне углубления конфликта между Израилем и Хамасом. На европейской сессии во вторник фьючерсы на фондовые индексы США торгуются без изменений, что указывает на осторожную позицию рынка.

- Позже в этот день Бюро переписи населения США опубликует данные по розничным продажам за сентябрь. Рынки ожидают, что объем продаж увеличится на 0.3% после роста на 0.6%, зафиксированного в августе. Более значительное, чем прогнозировалось, повышение может помочь доллару США найти спрос на фоне первоначальной реакции. Оно свидетельствует о здоровой потребительской активности.

- Инвесторы также будут внимательно следить за динамикой фондовых рынков США. Если основным фондовым индексам удастся закрепить рост, достигнутый в понедельник, доллар может потерять свою силу, даже если данные по США будут выглядеть благоприятно. С другой стороны, доллар США, скорее всего, опередит конкурентов, если во второй половине дня будет преобладать бегство от риска.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пара утратила бычий импульс после роста в понедельник и начала коррекцию после тестирования уровня сопротивления 1.0570.

«Индекс относительной силы на 4-часовом графике отступил ниже отметки 50 после роста выше этого уровня в понедельник, что указывает на отсутствие бычьего импульса.

Отметка 1,0570, где уровень Фибоначчи 23,6% коррекции последнего нисходящего тренда пересекается с 50- и 100-периодной простыми скользящими средними (SMA), выступает в качестве ключевого сопротивления. Если EUR/USD преодолеет этот уровень и превратит его в поддержку, то далее 1,0600 (психологический уровень) может рассматриваться как следующая бычья цель перед 1,0625-1,0630 (38,2% коррекции Фибоначчи, 200-периодная SMA).

Между тем первая поддержка расположена на 1.0500 (статический уровень, психологический уровень) и далее на уровне 1.0450 (конечная точка нисходящего тренда)».

Главным событием сегодняшней сессии должна стать публикация данных по розничным продажам в США за сентябрь. Экономисты ING анализируют, как эти данные могут повлиять на курс EUR/USD.

Курс EUR/USD будет во многом определяться публикацией данных по розничным продажам в США

Пара EUR/USD немного выросла на фоне умеренно позитивной динамики акций. На фоне этого мы также видим, что сырьевые товары, связанные с Китаем, такие как железная руда, демонстрируют неплохие показатели - возможно, на фоне ожидаемого увеличения фискальных и монетарных стимулов со стороны Китая. Это оказывает некоторую поддержку евро, ориентированному на экономический рост.

Мы полагаем, что сегодняшняя динамика пары EUR/USD будет во многом определяться выходом данных по розничным продажам в США. Если мы правы в своих ожиданиях более низких показателей, то EUR/USD может преодолеть внутридневное сопротивление на уровне 1,0575/1,0585 и направиться в область 1,0610/1,0615. Любое закрытие выше этой области указывает на то, что EUR/USD может запустить приличную коррекцию.

Экономисты Commerzbank анализируют перспективы CAD в преддверии выхода данных по инфляции в Канаде.

CAD, скорее всего, не сможет воспользоваться данными

Сегодняшние данные по инфляции за сентябрь могут внести больше ясности в вопрос о том, придется ли Банку Канады предпринимать дальнейшие действия. Согласно консенсусу Bloomberg, улучшения данных по инфляции не ожидается. На этом фоне спекуляции о дальнейшем повышении ставки могут продолжиться. Банк Канады держит дверь открытой для этого в связи с сохраняющимся упорно высоким уровнем базовой инфляции. В основном это может оказать поддержку CAD.

Однако в текущих условиях CAD, скорее всего, не сможет воспользоваться этим. Сильные экономические данные из США оказывают поддержку доллару США. Кроме того, бакс выигрывает от возросшей неопределенности из-за конфликта на Ближнем Востоке. Таким образом, устойчивое восстановление курса канадского доллара по отношению к доллару США пока представляется маловероятным.

Вот что необходимо знать во вторник, 17 октября:

Доллар США (USD) ослаб против своих конкурентов в понедельник, так как после "бычьего" открытия Уолл-стрит на финансовых рынках преобладал интерес к риску. Утром вторника осторожный настрой рынков помогает доллару США удерживать позиции в ожидании данных по розничным продажам и промышленному производству за сентябрь из США. Позднее сегодня также запланировано выступление нескольких представителей ФРС.

Несмотря на эскалацию геополитической напряженности, основные фондовые индексы США в понедельник продемонстрировали уверенный рост. В первой половине дня в Европе фьючерсы на фондовые индексы США торгуются с небольшим понижением. Согласно последним новостям, связанным с конфликтом между Израилем и Хамасом, сильные бомбардировки произошли на юге сектора Газа - в Хан-Юнисе, Рафахе и Дейр-эль-Балахе. Между тем, в среду президент США Джо Байден посетит Израиль. Международный пресс-секретарь Армии обороны Израиля подполковник Джонатан Конрикус заявил CNN, что визит Байдена не осложнит и не задержит наземную операцию в Газе.

Цена доллара США сегодня

В приведенной ниже таблице показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам сегодня. Наиболее сильным доллар США оказался по отношению к фунту стерлингов.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.05% | 0.28% | 0.08% | -0.32% | 0.02% | 0.08% | 0.12% | |

| EUR | -0.04% | 0.24% | 0.04% | -0.37% | -0.04% | 0.03% | 0.09% | |

| GBP | -0.29% | -0.24% | -0.21% | -0.61% | -0.27% | -0.21% | -0.17% | |

| CAD | -0.07% | -0.01% | 0.21% | -0.39% | -0.06% | 0.01% | 0.04% | |

| AUD | 0.32% | 0.36% | 0.59% | 0.39% | 0.33% | 0.38% | 0.43% | |

| JPY | -0.02% | 0.03% | 0.28% | 0.06% | -0.33% | 0.07% | 0.10% | |

| NZD | -0.08% | -0.02% | 0.22% | -0.01% | -0.39% | -0.06% | 0.03% | |

| CHF | -0.12% | -0.07% | 0.17% | -0.03% | -0.44% | -0.09% | -0.03% |

Таблица показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR/JPY.

В понедельник пара USD/CAD закрылась глубоко на отрицательной территории, а в начале вторника стабилизировалась чуть выше уровня 1.3600. Статистическое управление Канады выпустит сегодня данные по индексу потребительских цен (CPI) за сентябрь, а Банк Канады опубликует данные по базовой инфляции.

В ходе азиатских торгов данные из Новой Зеландии показали, что в третьем квартале инфляция, измеряемая изменением индекса потребительских цен (CPI), выросла до 1,8% в квартальном исчислении против 1,1% во втором квартале. Это значение оказалось ниже ожидаемого рынком уровня 2%. После этих данных пара NZD/USD оказалась под сильным "медвежьим" давлением, и на момент написания она торговалась вблизи отметки 0,5900, потеряв 0,5% внутри дня.

Протокол октябрьского заседания Резервного банка Австралии (РБА) показал во вторник, что политики рассматривали возможность повышения ставки еще на 25 базисных пунктов или сохранения ее на прежнем уровне, но затем решили оставить ее без изменений. "Члены РБА признали, что повышательные риски для инфляции вызывают серьезную обеспокоенность", - отметили в РБА. На азиатской сессии пара AUD/USD набрала обороты и поднялась выше отметки 0,6350.

Пара EUR/USD в понедельник закрылась на положительной территории, однако ей не удалось продолжить подъем. В начале европейской сессии пара перешла в фазу консолидации в районе 1.0550.

Годовая инфляция заработной платы в Великобритании, измеряемая изменением среднего заработка без учета бонусов, снизилась до 7,8% в августе против 7,9% в июле, сообщило во вторник Управление национальной статистики Великобритании. После этих данных пара GBP/USD оказалась под небольшим "медвежьим" давлением и на момент написания теряла 0,3%, достигнув отметки 1,2175.

Пара USD/JPY в понедельник не смогла сделать решительного шага ни в одну из сторон и в начале вторника продолжила боковое движение в районе 149,50.

Золото понесло в понедельник потери, несмотря на ослабление доллара, поскольку доходность казначейских облигаций США выросла. Пара XAU/USD во вторник консолидирует свои потери, торгуясь вблизи отметки 1 920$, а доходность 10-летних казначейских облигаций США держится вблизи дневного максимума в районе отметки 4,75%.

По мнению экономистов ING, пара EUR/GBP немного выросла, так как снижение темпов роста заработной платы в Великобритании указывает на то, что Банк Англии сделает еще одну паузу по ставкам.

Рост заработной платы идет в правильном для Банка Англии направлении

Хотя рост заработной платы все еще слишком высок, чтобы нравиться Банку Англии, в последних данных нет ничего, что могло бы подтолкнуть комитет к повышению ставки на ноябрьском заседании.

Похоже, что пара EUR/GBP может устремиться к отметке 0,8700 - в том случае, если в среду сентябрьский индекс потребительских цен также окажется благоприятным.

Экономисты Commerzbank анализируют перспективы доллара в преддверии выхода данных по розничным продажам и промышленному производству в США за сентябрь.

Доллар укрепится, если признаки "мягкой посадки" станут сильнее

В США должны быть опубликованы данные по розничным продажам и промышленному производству, и они должны привлечь, по крайней мере, некоторое внимание на рынке. Если признаки "мягкой посадки" экономики усилятся, это также будет позитивным фактором для доллара США, поскольку это будет означать, что ФРС, вероятно, не будет снижать ключевую процентную ставку в ближайшее время.

Конечно, сегодня данные могут разочаровать. Но этого вряд ли будет достаточно, чтобы разубедить экономических оптимистов. Поэтому это вряд ли окажет негативное влияние на доллар США.

А до тех пор, пока не произойдет ослабления ближневосточного конфликта, доллар США, скорее всего, продолжит пользоваться спросом.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: cуммы в евро

- 1.0475 355 млн

- 1.0500 1.3 млрд

- 1.0525 807 млн

- 1.0600 810 млн

- GBP/USD: суммы в фунтах

- 1.2040 933 млн

- 1.2400 1 млрд

- USD/JPY: суммы в долларах

- 148.00 778 млн

- 148.65 520 млн

- 150.00 1 млрд

- 150.25 505 млн

- USD/CHF: суммы в долларах США

- 0.8965 690 млн

- 0.9055 493 млн

- USD/CAD: суммы в долларах США

- 1.3500 964 млн

- 1.3800 1.1 млрд

- NZD/USD: суммы в новозеландских долларах

- 0.6000 410 млн

Курс EUR/NOK вновь поднялся выше отметки 11,50. Экономисты ING анализируют перспективы пары.

Распродажа облигаций во всем мире негативно сказывается на NOK

В декабре ЦБ Норвегии собирается провести очередное повышение ставки. Оно должно стать последним, но, если NOK обесценится, Банк может легко добавить дополнительное ужесточение: внутренняя экономическая картина не вызывает опасений.

Распродажа облигаций на мировом рынке негативна для NOK, и хотя ужесточение денежно-кредитной политики помогло облегчить боль, недавняя коррекция цен на нефть оставила крону без опоры.

Кроме того, ежедневные продажи валюты будут оставаться высокими до конца года, и понижательные риски для NOK останутся ощутимыми, пока какой-либо разворот в американских данных не поддержит проциклические валюты.

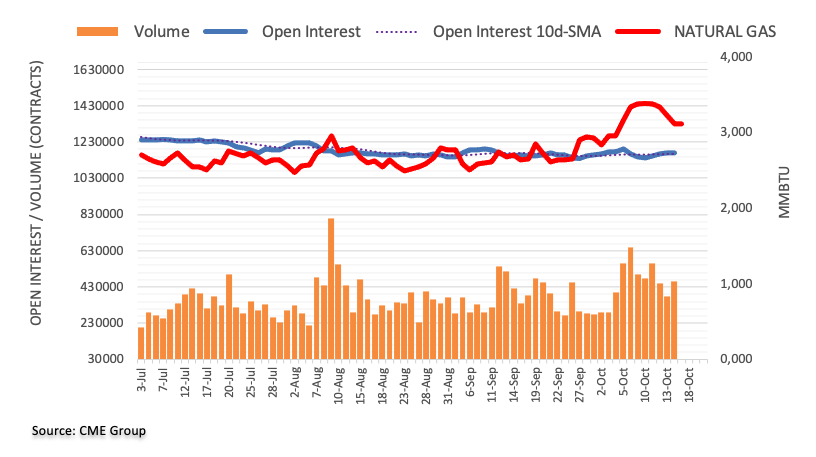

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на природный газ продолжил рост трех предыдущих дней и на этот раз повысился примерно на 2,5 тыс. контрактов. В то же время торговые объемы прервали 2-дневную полосу просадки и теперь увеличились порядка на 81,1 тыс. контрактов.

Природный газ: первая поддержка находится в районе $3,00

В понедельник цены на природный газ снизились. Такая динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал дальнейшей коррекции цены в самой ближайшей перспективе. Между тем отметка $3,00 является приличной поддержкой для цены.

Инфляция заработной платы в Великобритании, измеряемая изменением среднего заработка без учета бонусов, в августе выросла на 7,8% 3 м/г по сравнению с 7,9% в июле, как показали во вторник данные по рынку труда, опубликованные Управлением национальной статистики (ONS). Рынок ожидал роста на 7,8%.

Средняя заработная плата с учетом бонусов выросла за тот же период на 8,1%, что оказалось несколько слабее прогноза аналитиков 8,3%. В августе рост заработной платы составил 8,5%.

В сентябре по сравнению с августом число занятых по платежным ведомостям сократилось на 11 000 человек.

ONS отложило публикацию статистики по занятости на неделю для улучшения качества данных, однако данные по заработной плате были опубликованы в запланированные сроки.

Реакция фунта на отчет

В результате первой реакции фунт стерлингов протестировал внутридневные минимумы ниже 1.2200 на неоднозначных данных по инфляции. На момент написания пара GBP/USD снизилась на 0,20% внутри дня и торговалась на 1,2190.

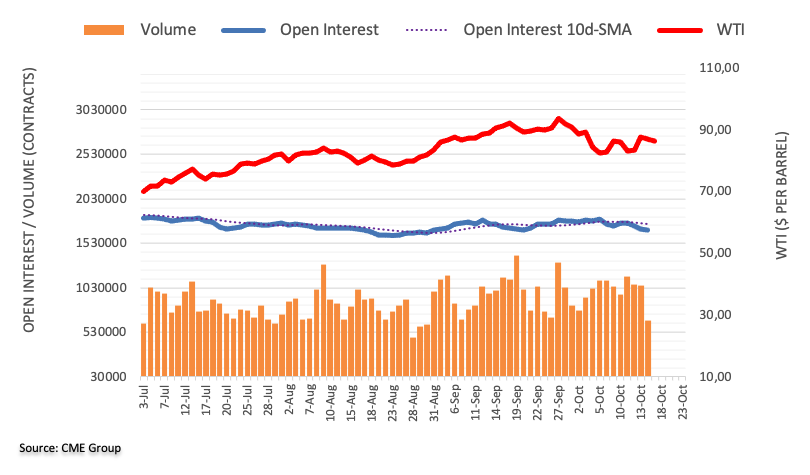

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на нефть продолжил нисходящую динамику двух предыдущих дней и на этот раз понизился порядка на 9,2 тыс. контрактов. Торговые объемы тем временем тоже продолжили просадку третий день подряд и теперь сократились примерно на 397,5 тыс. контрактов.

WTI: рост цен ограничен уровнем $88,00

Цены на нефть марки WTI поднялись до новых максимумов над отметкой $88,00, а затем откатились и завершили сессию понедельника с небольшими потерями. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал продолжения отката цены в самой ближайшей перспективе.

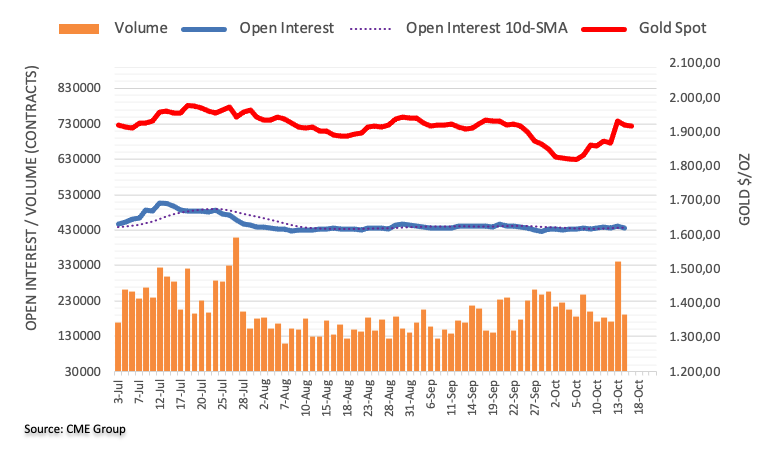

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на золото прервал рост предыдущего дня и на этот раз понизился порядка на 5,2 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и сократились примерно на 150 тыс. контрактов.

Золото получает хорошую поддержку в районе $1900

В понедельник цены на золото снижались. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал дальнейшего отката цены в самой ближайшей перспективе. Тем временем ожидается, что желтый металл получит приличную поддержку в районе ключевой отметки $1900 за тройскую унцию.

Во вторник министр финансов Японии Сюнъити Судзуки отказался комментировать недавние высказывания одного из представителей Международного валютного фонда (МВФ) о валютных интервенциях, заявив, что нет необходимости подробно останавливаться на том, какие факторы будут определять курс валют.

Никаких дополнительных комментариев от японского чиновника по этому вопросу не поступило.

В выходные официальный представитель МВФ заявил, что "недавнее снижение курса иены обусловлено фундаментальными факторами, и критерии для интервенции не были соблюдены".

Во вторник Резервный банк Новой Зеландии (РБНЗ) опубликовал данные по инфляции в третьем квартале 2023 года в рамках своей секторальной факторной модели.

Инфляция во II квартале 2023 г. составила 5,2% в годовом исчислении, резко снизившись по сравнению с показателем 5,7%, зафиксированным во II квартале.

Согласно официальным данным, опубликованным Статистическим управлением Новой Зеландии в начале вторника, индекс потребительских цен (ИПЦ) в Новой Зеландии в III квартале вырос на 5,6% по сравнению с предыдущим годом, что оказалось значительно ниже ожидаемого увеличения на 5,9% за отчетный период. Во втором квартале ИПЦ страны вырос на 6,0%.

Оба показателя находятся под пристальным вниманием РБНЗ.

Об отраслевой факторной модели инфляции РБНЗ

Резервный банк Новой Зеландии располагает набором моделей, позволяющих получать различные оценки базовой инфляции. Секторная факторная модель использует отраслевой подход, оценивая базовую инфляцию на основе двух наборов цен: цен на торгуемые товары, которые либо импортируются, либо подвергаются международной конкуренции, и цен на неторгуемые товары, которые производятся внутри страны и не испытывают конкуренции со стороны импорта.

Сегодня Народный банк Китая установил курс юаня (USD/CNY) на предстоящую торговую сессию на уровне 7,1796 по сравнению с пятничным фиксингом 7,3108 и рыночными ожиданиями 7,3038.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Во вторник Резервный банк Австралии (РБА) опубликовал протокол октябрьского заседания по денежно-кредитной политике, подчеркнув, что аргументы в пользу сохранения ставки на прежнем уровне оказались более весомыми. ЦБ добавил, что на ноябрьском заседании будут представлены данные по инфляции, занятости и обновленные прогнозы.

Основные тезисы

"На октябрьском заседании совет рассматривал возможность повышения ставки на 25 б.п. или сохранения ее на прежнем уровне".

"По мнению членов совета директоров, доводы в пользу сохранения ставки были более весомыми".

"Члены совета директоров отметили, что на ноябрьском заседании будут представлены данные по инфляции, занятости и обновленные прогнозы".

"Члены совета директоров признали, что повышательные риски для инфляции вызывают "серьезную озабоченность".

"Прогресс в снижении инфляции в секторе услуг был медленным".

"Совет директоров имеет низкую терпимость к более медленному возвращению инфляции к целевому уровню".

"Дальнейшее ужесточение может потребоваться, если инфляция будет более устойчивой, чем ожидалось".

"Рост цен на жилье может поддержать потребление, может быть сигналом того, что политика не столь жесткая, как предполагалось".

"Полный эффект от предыдущих повышений ставки не проявится в данных в течение нескольких месяцев".

"Данные свидетельствуют о том, что в сентябрьском квартале экономика продолжала расти умеренными темпами".

"По мнению членов Банка, рынок труда достиг переломного момента".

"Падение курса австралийского доллара по отношению к доллару США ослабило денежно-кредитные условия, хотя и лишь в незначительной степени".

"Торгово-взвешенный курс австралийского доллара лишь немного ниже, чем в начале года, что ограничивает влияние на импортируемую инфляцию".

"Проблемы в экономике Китая могут повлиять на Австралию, если их не удастся сдержать".

О протоколе заседания РБА

Протокол заседания Резервного банка Австралии публикуется через две недели после принятия решения по процентной ставке. Такие протоколы содержат полный отчет о ходе обсуждения политики, включая различия во мнениях. В них также фиксируются результаты голосования отдельных членов Комитета. В целом, если РБА придерживается "ястребиной" позиции в отношении инфляционных перспектив экономики, то рынки считают более вероятным повышение ставки, что положительно сказывается на курсе австралийского доллара.

Президент Федерального резервного банка Филадельфии Патрик Харкер заявил вечером в понедельник, что ФРС не должна дополнительно усиливать давление на экономику путем повышения стоимости заимствований, сообщает Reuters.

Ключевые цитаты

"На данный момент мы не должны думать о каком-либо повышении ставок"

"Вновь заявил, что повышение процентных ставок, скорее всего, закончено, а инфляция ослабевает".

"В отсутствие какого-либо разворота в данных, ФРС должна удерживать ставки на прежнем уровне".

"ФРС не следует рассматривать возможность дальнейшего повышения ставок"

Согласно вечернему сообщению CNN, силы быстрого реагирования морской пехоты США были направлены в воды у побережья Израиля. В состав сил быстрого реагирования вошли 2 тыс. морских пехотинцев и моряков. По словам представителя оборонного ведомства, знакомого с планами властей, эта группа присоединится к растущему числу американских военных кораблей, направляющихся в Израиль в попытке послать сигнал сдерживания Ирану и ливанской боевой группировке "Хезболла".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.596 | -0.38 |

| Золото | 1919.816 | -0.4 |

| Палладий | 1149.02 | 0.41 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -656.96 | 31659.03 | -2.03 |

| Hang Seng | -173.09 | 17640.36 | -0.97 |

| KOSPI | -19.91 | 2436.24 | -0.81 |

| ASX 200 | -24.5 | 7026.5 | -0.35 |

| DAX | 51.33 | 15237.99 | 0.34 |

| CAC 40 | 18.66 | 7022.19 | 0.27 |

| Dow Jones | 314.25 | 33984.54 | 0.93 |

| S&P 500 | 45.85 | 4373.63 | 1.06 |

| NASDAQ Composite | 160.75 | 13567.98 | 1.2 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.63384 | 0.55 |

| EURJPY | 157.855 | 0.37 |

| EURUSD | 1.05577 | 0.38 |

| GBPJPY | 182.628 | 0.56 |

| GBPUSD | 1.22135 | 0.56 |

| NZDUSD | 0.59067 | 0.05 |

| USDCAD | 1.3608 | -0.34 |

| USDCHF | 0.89978 | -0.24 |

| USDJPY | 149.524 | -0 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.