- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 15-11-2023

- Цена биткоина восстановилась над отметкой $36 000, но может начать коррекцию в связи с медвежьей дивергенцией, наблюдавшейся в течение последних трех недель.

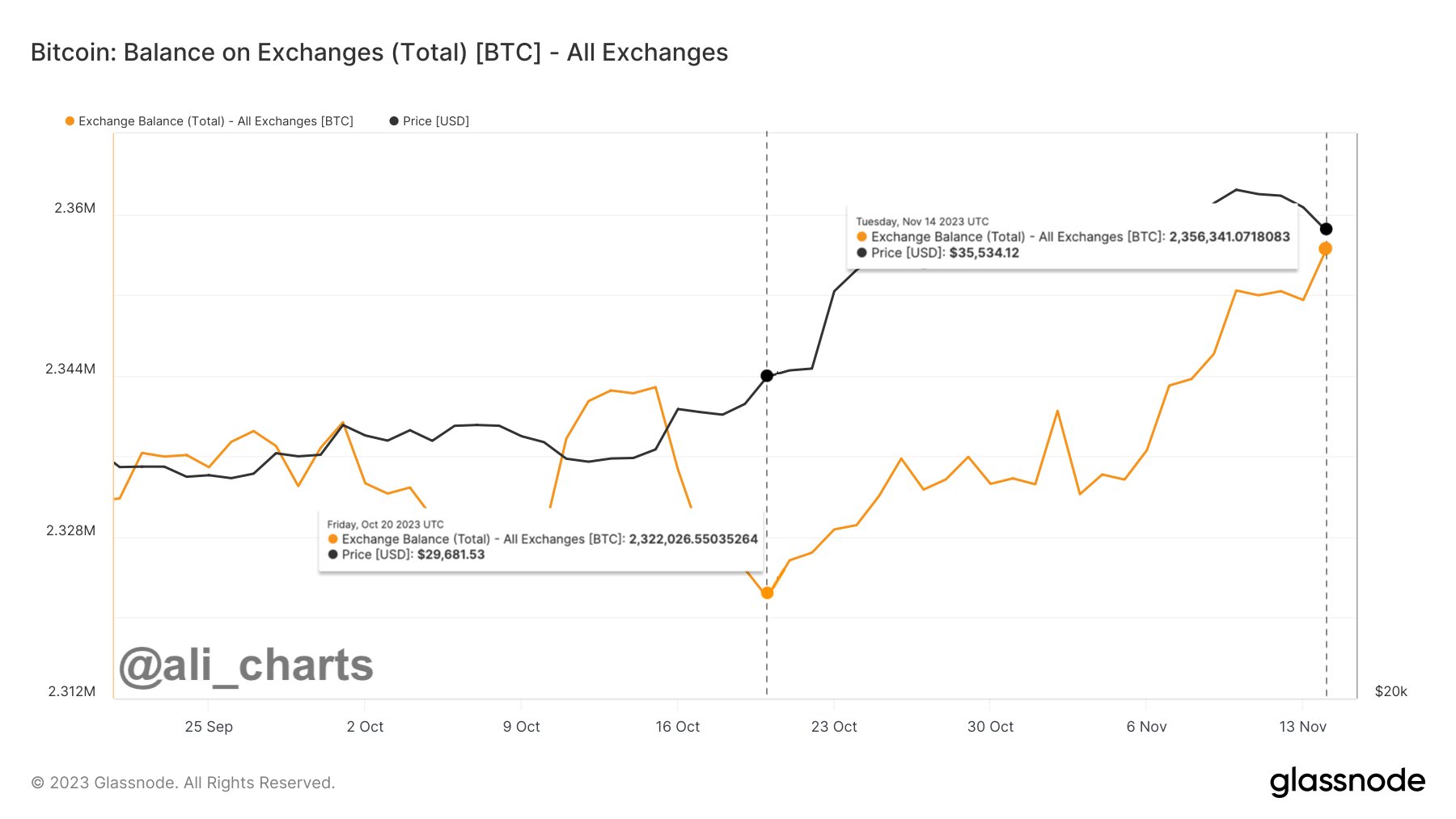

- За последние 30 дней инвесторы отправили на биржи более 34 000 BTC на сумму свыше 1,12 млрд долл.

- Аналитики полагают, что вероятность одобрения спотового ETFна биткоин в текущем окне, обозначенном до 17 ноября, составляет менее 50%.

За последние четыре дня цена биткоина снизилась после почти трехнедельного устойчивого роста, сформировав "медвежью" дивергенцию. Результатом этой дивергенции станет вероятное падение курса биткоина (BTC), прежде чем он сможет возобновить восходящий тренд.

Однако инвесторы, похоже, слишком охотно фиксируют прибыль, о чем свидетельствует приток BTC на биржи. Возможно, им придется подождать еще немного, поскольку заявки на запуск спотовых биткоин-ETF могут быть одобрены еще нескоро.

Одобрение спотовых биткоин-ETF, скорее всего, будет отложено

В настоящее время заявки на спотовые BTC-ETF являются самым сильным катализатором для цены биткоина, но, похоже, в текущем окне они могут быть не одобрены. Это окно, которое началось 8 ноября и продлится до 17 ноября, является крайним сроком, когда Комиссия по ценным бумагам и биржам США (SEC) должна вынести решение по поданным заявкам на ETF.

Итак, мы приближаемся к крайним срокам по заявкам на 3 спотовых #Bitcoin ETF. Есть большая вероятность того, что мы увидим распоряжения SEC о задержке. Задержки НЕ ИЗМЕНИЛИ бы ничего в наших прогнозах относительно 90%-ной вероятности одобрения 19b-4 к 10 января 2024 г. pic.twitter.com/LE7sOlHAHM

- Джеймс Сейффарт (@JSeyff) 14 ноября 2023 г.По мнению аналитика Bloomberg ETF Джеймса Сейффарта, шансы на одобрение заявок на этой неделе составляют менее 50% и более нуля. Однако он сохранил свой прогноз о 90%-ной вероятности одобрения заявок до 10 января 2024 года.

Отсрочка решения SEC до следующего крайнего срока - 17 ноября - будет означать, что регулятору придется вынести решение по 12 заявкам до января, который становится следующим решающим периодом, когда цена биткоина может начать расти.

Цена биткоина будет снижаться

В среду цена биткоина вновь поднялась до отметки $36 000, хотя за последние четыре дня BTC снизился примерно на 4,7%, не сумев преодолеть отметку $38 000. Рост, отмеченный за последние три недели, ознаменовался медвежьей дивергенцией: индекс относительной силы (RSI) формировал понижающиеся максимумы, в то время как цена BTC регистрировала повышающиеся максимумы.

Медвежьи дивергенции указывают на то, что рынок является бычьим, но импульс замедляется, что, как правило, приводит к снижению цены. Это было продемонстрировано в ходе недавнего падения, однако цена биткоина, скорее всего, будет продолжать снижаться, прежде чем начнет восстановление в направлении $38 000.

Это произойдет, если цене BTC удастся отскочить от важного уровня поддержки $33 901, что послужит толчком к взятию барьера $36 833.

1-дневный график BTC/USD

Однако если цена биткоина прорвет этот уровень поддержки, то "бычий" прогноз окажется несостоятельным, что приведет к снижению BTC до отметки $31 507 или ниже.

Биткоин-инвесторы могут повременить с продажами

Биткоин-инвесторы ожидали на этой неделе хороших новостей, касающихся одобрения спотовых BTC-ETF. В соответствии с этим оптимизмом держатели BTC приготовились распродавать свои активы, как только цена начнет расти. Об этом свидетельствует приток на биржи 34 000 BTC на сумму более 1,12 млрд долл.

Баланс биткойн-бирж

Приток средств свидетельствует о том, что инвесторы, скорее всего, будут продавать с целью фиксации прибыли или компенсации убытков, а учитывая недавнее ралли, в случае с BTC это может быть первое.

Однако, учитывая, что вероятность одобрения ETF на этой неделе составляет менее 50%, эти инвесторы могут воздержаться от продажи своих BTC. Если цена биткоина отскочит от отметки $33 901 и поднимется выше, часть из этих 34 000 BTC может быть продана, но более значительная часть фиксации прибыли, скорее всего, произойдет в январе после принятия решения по 12 заявкам.

- CEO ARK Invest Кэти Вуд прокомментировала скорость и стоимость транзакций в сетях биткоина, Ethereum и Solana.

- По мнению Вуд, Solana является наиболее быстрой и рентабельной альтернативой по сравнению с двумя другими активами.

- За день цена SOL выросла более чем на 10%, принеся держателям двузначную прибыль.

Кэти Вуд, генеральный директор ARK Invest, поделилась своим мнением о биткоине, Ethereum и Solana в интервью Squawk Box на CNBC. Сравнивая эти три актива, Вуд прокомментировала блокчейн-протоколы, используемые для проведения платежей, и их экономическую эффективность.

Кэти Вуд поделилась мнением о проекте Solana

Генеральный директор ARK Invest рассказала о крупных инфраструктурных игроках в экосистеме блокчейна. Вуд поделилась своими взглядами на криптовалюты, обсуждая пять новых ETF, запущенных ARK на этой неделе. Эти ETF включают в себя смесь фьючерсов на биткоин, фьючерсы на Ethereum и широкий спектр компаний, торгующих биткоинами и акциями.

Вуд поделилась своим мнением о существующих криптопротоколах и сравнила их между собой по экономической эффективности и скорости. Она отметила, что Ethereum изначально был быстрее и экономичнее биткоина. Однако теперь Solana превзошла по этим показателям второй по величине блокчейн-протокол. Вуд подчеркнула роль Solana в криптопространстве, обсуждая криптовалюты.

Solana приносит держателям двузначную внутридневную прибыль

Токен, созданный как альтернатива Ethereum устроил ралли и за последние 24 часа принес держателям SOL 11,50% прибыли. За последнюю неделю цена Solana выросла на 46%, при этом токен впервые с мая 2022 года коснулся отметки $63,20.

Цена SOL оправилась от потерь, понесенных во время обвала криптобиржи FTX, и в середине октября 2023 года развернула свой многомесячный нисходящий тренд. На момент написания статьи цена SOL на бирже Binance составляла $63,20.

В следующем году курс USD/CAD должен снизиться, считают экономисты ING.

Преимущество луни в торгах carry будет немного снижаться в течение года

Мы ожидаем, что в течение года преимущество луни перед другими высокодоходными валютами будет немного подорвано, хотя структурно более низкая волатильность по сравнению с другими высокодоходными валютами должна сохранить его в качестве хорошего варианта в случае восстановления интереса рынка к торгам carry.

Возврат к уровням ниже 1,30 ко второй половине 2024 года остается нашим базовым сценарием.

USD/CAD - 4Q23 1.37 1Q24 1.35 2Q24 1.33 3Q24 1.29 4Q24 1.27

- США, Минэнерго: запасы нефти за нед. на 10 ноября +3,6 млн бар. против прогноза +1,793 млн и пред. 774 тыс. – на максимуме с августа

- Запасы дистиллятов -1,4 млн против прогноза -1,242 млн

- Запасы бензина -1,5 млн против прогноза +622 тыс.

- Запасы в Кушинге +1,9 млн – на максимуме с сентября

- Производство 13,2 млн бар/д против пред. 13,2 млн – остается на новых циклических постковидных максимумах

Опубликованный накануне аналогичный отчет Института нефти API показал увеличение запасов нефти на 1,335 млн баррелей, так что сегодняшний результат не стал большой неожиданностью для трейдеров по черному золоту.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

Экономисты Société Générale анализируют перспективы AUD/USD после выхода индекса цен на заработную плату в Австралии за третий квартал.

РБА, возможно, придется сохранять "ястребиную" позицию

Сегодняшние данные о росте заработной платы в Австралии в третьем квартале (на 4% по сравнению с предыдущим годом) оказались несколько выше ожиданий, что в значительной степени отражает увеличение минимальной заработной платы. Тем не менее, это оставляет РБА в несколько менее комфортном положении, чем некоторые другие центральные банки, поскольку мы достигаем пиковых значений ставок.

По мере того как дифференциал ставок меняется в пользу австралийского доллара, валюта все еще выглядит недооцененной.

Двухлетний дифференциал ставок сейчас выше, чем в период, предшествовавший пандемии COVID , когда курс AUD/USD составлял 0,70.

Мексиканский песо пережил удачный год. Экономисты ING анализируют перспективы MXN.

Уверенность ЦБ Мексики в процессе дезинфляции может подтолкнуть регулятора к смягчению раньше ФРС

Нам по-прежнему очень нравится песо, и мы не видим угрозы со стороны выборов в июне следующего года. Действительно, у мексиканского правительства есть фискальные возможности для ускорения роста экономики в следующем году. Однако мы начинаем задумываться, не считают ли мексиканские власти MXN слишком сильным.

Похоже, что уверенность ЦБ Мексики в процессе дезинфляции может подтолкнуть его к снижению ставки раньше ФРС. Окончательная траектория приземления ставки от уровня 11,25% может находиться где-то в районе 7-8%, хотя мы сомневаемся, что регулятор захочет, чтобы спред между его ставкой и ставкой в США сузился с текущих 575 б.п. до 400/425 б.п. Это потенциально открывает возможность смягчения на 150 б.п. раньше ФРС. Это все равно оставит предполагаемую доходность MXN выше 10%, и если мы правы в своем прогнозе относительно ослабления доллара в следующем году, то уровень 16,50 для пары USD/MXN будет вполне достижим.

В четверг будут опубликованы данные по рынку труда Австралии за октябрь. Экономисты Commerzbank анализируют перспективы австралийского доллара в преддверии выхода отчета по занятости.

Не стоит придавать слишком большое значение данным по рынку труда Австралии

Данным по занятости не следует придавать чрезмерно высокого внимания.

В краткосрочной перспективе австралийский доллар может вновь оказаться под давлением в случае очередного неприятного сюрприза со стороны данных.

Однако в среднесрочной перспективе актуальными, скорее всего, вновь станут другие темы, такие как упорно сохраняющаяся высокая инфляция и все еще устойчивая реальная экономика.

- EUR/USD находится под давлением после достижения новых максимумов вблизи 1.0900.

- Дополнительный рост может привести цену в район 1.0950 в ближайшей перспективе.

EUR/USD отыгрывает часть недавнего роста до трехмесячных максимумов, достигнутых в среду чуть ниже уровня 1.0900.

При сохранении восходящего тренда может произойти тестирование недельного максимума на 1,0945 (от 30 августа). После его преодоления пара может бросить вызов психологическому барьеру 1.1000.

Пока пара держится выше значимой 200-дневной SMA, ее перспективы должны оставаться конструктивными.

Дневной график EUR/USD

- Индексу доллара США удалось немного прийти в себя после вторничной распродажи.

- Ожидается, что потери ускорятся в случае прорыва ниже месячного минимума 103,98.

Индекс доллара DXY предпринимает попытку слабого восстановления к диапазону 104,30/40 после достижения дна чуть ниже уровня поддержки 104,00 в начале сессии в среду.

Пробой ноябрьского минимума 103,98 (14-15 ноября) должен подготовить почву для быстрого тестирования критической 200-дневной SMA на уровне 103,60 перед недельным минимумом 102,96 (от 30 августа).

Пока индекс остается выше ключевой 200-дневной SMA, расположенной сегодня на уровне 103,60, его перспективы, как ожидается, останутся конструктивными.

Дневной график DXY

Несмотря на то, что Федеральная резервная система США в 2023 году продолжала проводить ограничительную политику, золото показало весьма приличные результаты. Экономисты TD Securities анализируют перспективы желтого металла.

Прогнозируется, что серебро будет демонстрировать хорошие результаты, стремясь к $26

Мы считаем, что сочетание ожидаемого трейдерами "голубиного" курса ФРС в конце 2023 - начале 2024 года с активными покупками со стороны официального сектора должно привести к росту цены до уровня 2100 долл. и выше на устойчивой основе в 2024 году.

В условиях благоприятной конъюнктуры на рынке драгоценных металлов прогнозируется рост цен на серебро до $26. Белый металл выиграет от снижения стоимости транспортировки, повышения промышленного спроса позднее в 2024 г. и дефицита на первичном рынке.

- Пара EUR/JPY поднимается к новым максимумам вблизи отметки 164,00.

- Условия перекупленности предостерегают о, опасностях для дальнейшего роста.

EUR/JPY продолжает расти и в среду флиртует с отметкой 164.00, новыми годовыми максимумами.

В краткосрочной перспективе кроссу вполне по силам дальнейший рост. В случае преодоления максимума 2023 года 163,94 (от 15 ноября) ожидается, что следующий значимый уровень сопротивления вступит в игру не ранее уровня вершины 2008 года на169,96 (от 23 июля).

Тем временем дневной RSI входит в зону перекупленности вблизи отметки 74, открывая дверь для потенциального краткосрочного коррекционного движения.

Долгосрочный прогноз для кросса выглядит благоприятным, пока он находится выше 200-дневной SMA, расположенной сегодня на уровне 152,46.

Дневной график EUR/JPY

Элвин Лью, старший экономист UOB Group, комментирует последние данные по инфляции в США.

Основные выводы

Основные показатели инфляции ИПЦ в США в октябре оказались ниже ожиданий. Базовая инфляция составила 0,0% м/м, 3,2% г/г по сравнению с 0,4% м/м, 3,7% г/г в сентябре, поскольку продолжающийся рост стоимости жилья и продуктов питания был нивелирован снижением цен на бензин. Для сравнения, базовая инфляция ИПЦ в октябре выросла на 0,2% м/м, 4,0% г/г против 0,3% м/м, 4,1% г/г в сентябре.

Пересмотренный прогноз по инфляции в США: Принимая во внимание последнюю траекторию движения цен, мы по-прежнему ожидаем снижения темпов роста общей инфляции к концу 2023 г. и в 2024 г. Мы по-прежнему ожидаем, что к декабрю 2023 г. общая инфляция ИПЦ останется на уровне 3,2%, что означает, что в среднем за 2023 г. базовая инфляция ИПЦ составит около 4,1%, и мы ожидаем, что ослабление цен продолжится в следующем году и инфляция составит в среднем 2,0% в 2024 году.

Мы по-прежнему ожидаем, что базовая инфляция продолжит снижаться, но к концу 2023 г. она может составить лишь 3,9% г/г (предыдущий прогноз: 3,0%), что все еще значительно выше целевого уровня ФРС 2%. За полный год мы ожидаем, что базовая инфляция составит 4,8% в 2023 году (предыдущий прогноз: 4,7%) и продолжит снижаться до 2,2% в 2024 году.

Доллар укрепляется после резких потерь, вызванных релизом данных ИПЦ. Шон Осборн, главный валютный стратег Scotiabank, анализирует перспективы доллара.

В ближайшей и среднесрочной перспективе вероятны новые потери

Резкое снижение курса доллара США в целом во вторник добавляется к растущему числу доказательств того, что ралли доллара во 2-м полугодии разворачивается. Значительная часть роста уже отыграна, но в ближайшей и среднесрочной перспективе, как мне кажется, вероятны новые потери.

Фундаментальные факторы менее благоприятны для доллара, и краткосрочные, среднесрочные и долгосрочные ценовые сигналы сейчас склоняются в сторону снижения курса доллара.

Слабое закрытие индекса доллара DXY в ноябре закрепит долгосрочный (месячный) сигнал разворота на графиках.

С середины года рынки находятся в режиме "покупать доллар на падениях", но с этого момента он перейдет в режим "продавать доллар на ралли".

- Розничные продажи в США в октябре снизились на 0,1%, оказавшись лучше прогноза.

- Базовые розничные продажи в США составили 0,1%, продажи в контрольной группе выросли на 0,2%.

- После выхода американских данных доллар США начал колебаться.

Розничные продажи в США, являющиеся показателем потребительских расходов, в октябре снизились на 0,1% в месячном исчислении по сравнению с сентябрьским ростом на 0,9%, как показали официальные данные Бюро переписи населения США, опубликованные в среду. Результаты оказались лучше рыночных ожиданий, составлявших -0,3%.

Розничные продажи без учета автомобилей в США за отчетный период составили 0,1% по сравнению с прогнозом 0% и сентябрьским приростом на 0,8%.

Контрольная группа розничных продаж за октябрь показала рост на 0,2%.

Реакция рынка

Индекс доллара США (DXY) упал до 103,99, реагируя на данные по розничным продажам в США, но затем отскочил до 104,25, где и колеблется в настоящее время.

- Инфляция цен производителей в США в октябре продолжила замедляться.

- Индекс доллара США остается в дневном диапазоне выше отметки 104,00 после выхода данных по индексу цен производителей.

Индекс цен производителей (PPI) в США в октябре вырос на 1,3% в годовом исчислении по сравнению с результатом 2,2%, зафиксированным в сентябре, как показали данные, опубликованные в среду Бюро статистики труда США. Это значение оказалось ниже рыночных ожиданий, составлявших 1,9%.

Годовой базовый индекс PPI за тот же период вырос на 2,4%, что оказалось ниже августовского показателя и прогноза аналитиков 2,7%. В месячном исчислении базовый индекс цен не изменился.

Реакция рынка

Индекс доллара США продолжает колебаться в относительно узком дневном канале чуть выше отметки 104,00 после выхода данных по индексу цен производителей.

Пара USD/CAD остается ниже уровня 1,37. Экономисты Scotiabank анализируют дальнейшие перспективы пары.

Внутридневное сопротивление находится на уровне 1,3705/1,3710

Падение доллара США приостановилось, но на краткосрочных графиках пара USD/CAD не демонстрирует достаточных успехов, чтобы избежать дальнейшего понижательного давления в направлении ключевого уровня поддержки на 1,3655. Устойчивые потери доллара США при просадке ниже этой отметки будут свидетельствовать о том, что намечается еще один, значительный этап снижения цены.

Внутридневное сопротивление находится на уровне 1.3705/1.3710, а более сильное - на 1.3750/1.3760.

Дальнейший рост курса USD/IDR должен встретить сильное сопротивление в районе 15 840, считает стратег по рынкам Квек Сер Леанг из UOB Group.

Ключевые тезисы

Наше мнение о дальнейшем ослаблении курса USD/IDR на прошлой неделе оказалось ошибочным. Вместо дальнейшего ослабления пара USD/IDR отскочила от 15 500 до 15 710 и завершила неделю на уровне 15 690 (-0,22%). Отскок привел лишь к небольшому усилению импульса.

На этой неделе, несмотря на то, что USD/IDR может продолжить развивать отскок, маловероятно, что рост продвинется выше ключевого сопротивления на уровне 15 840 (второстепенное сопротивление находится на 15 770). Поддержка располагается на 15 615, а затем на 15 570.

Фунт является самой слабой из основных валют по итогам сегодняшнего дня. Экономисты Scotiabank анализируют перспективы британца.

Фунт формирует краткосрочную вершину/разворотный сигнал на внутридневном графике

Фунт формирует краткосрочную вершину/разворотный сигнал ("вечерняя звезда") на внутридневном графике. Пик цены пришелся непосредственно на 200-DMA (1.2514), поэтому ценовые движения заслуживают пристального внимания.

Однако более широкая тенденция по валюте продолжает выглядеть конструктивной, поскольку трендовые индикаторы на внутридневном и дневном графиках настроены по-бычьи.

Незначительные потери фунта пока должны найти поддержку в нижней части диапазона 1,24-1,25.

Пара EUR/USD должна получать поддержку на умеренных снижениях, считают экономисты Scotiabank.

Давление на понижение пока будет ограниченным

Краткосрочные торговые модели указывают на то, что евро, возможно, достиг краткосрочного пика (формирование медвежьей модели "вечерняя звезда" на шестичасовом графике). Тем не менее, понижательное давление на пару пока, скорее всего, будет ограниченным.

Краткосрочные, среднесрочные и долгосрочные технические сигналы склоняются к "бычьим", а сигналы бычьего тренда на внутридневных и дневных осцилляторах выглядят позитивно для евро.

Сильная поддержка для евро должна сформироваться при незначительных просадках цены в район 1,0750.

Во вторник у NOK выдался хороший день после того, как данные по индексу потребительских цен в США оказались немного лучше ожиданий. Экономисты Nordea анализируют перспективы кроны.

Курс EUR/NOK через год должен приблизиться к 11,00, а USD/NOK - к 10,00

Для устойчивого укрепления норвежской кроны необходимо снижение ставок за рубежом, а для этого необходимо, чтобы процесс дезинфляции продолжался такими темпами, чтобы центральные банки считали, что целевой уровень 2% будет достигнут на устойчивой основе. На это потребуется время.

Мы ожидаем, что после лета следующего года несколько снижений ставок ЕЦБ (и, возможно, даже ФРС) окажут поддержку норвежской кроне. Кроме того, стимулирующие меры в Китае должны благоприятно сказаться на экономике и сырьевых рынках в следующем году. Поэтому мы прогнозируем, что через год курс EUR/NOK будет торговаться ближе к 11,00, а USD/NOK - в районе 10,00.

По мнению стратегов UOB Group, в ближайшие несколько недель пара USD/MYR может торговаться между 4,6540 и 4,7550.

Ключевые тезисы

В прошлый понедельник (6 ноября), когда пара торговалась на уровне 4,6900, мы отметили, что "перспективы USD/MYR остаются негативными". Мы добавили, что "цена может упасть до 4,6480, но следующая поддержка на уровне 4,6300, скорее всего, пока останется недосягаема". Хотя USD/MYR затем упала до минимума 4,6260, она вновь устремилась вверх и завершила неделю на уровне 4,7060 (-0,42%). Благодаря резкому отскоку понижательное давление ослабло.

На этой неделе мы ожидаем консолидации USD/MYR, вероятно - в диапазоне 4,6540/4,7550.

Экономисты Morgan Stanley оценивают перспективы доллара на ближайший год.

Недавнее укрепление доллара США продлится еще какое-то время

Мы ожидаем, что текущее укрепление доллара США продолжится еще некоторое время.

Ожидается, что темпы роста экономики США, несмотря на замедление, превзойдут консенсус-прогнозы и останутся вблизи потенциальных темпов роста в первой половине 2024 года. Это будет резко контрастировать с рецессионными или близкими к рецессионным условиями в Европе и довольно низкими темпами роста в Китае.

Если посмотреть на прогнозы наших стратегов по ставкам в США и Европе, то, по их оценкам, ставки движутся в пользу доллара.

Доллар, скорее всего, продолжит опережать другие валюты по всему миру благодаря своим характеристикам актива-убежища в условиях продолжающегося низкого экономического роста, а также понижательных рисков, связанных с очень жесткой денежно-кредитной политикой центральных банков и геополитическими рисками. Доллар предлагает не только ликвидность и статус "тихой гавани", но и высокую доходность, что, конечно, делает его весьма привлекательным.

Тем не менее мы не ожидаем, что эта сила доллара сохранится в течение всего года, поскольку фискальная поддержка экономики США ослабевает, влияние высоких ставок начинает сказываться, рост экономики США замедляется, а ФРС начнет снижать ставки примерно в середине года.

Эйфорическая реакция рынка на публикацию во вторник более слабых, чем ожидалось, данных по инфляции CPI в США теперь будет подвергнута пересмотру. Экономисты Rabobank анализируют перспективы доллара США.

В ближайшие месяцы "быки" по евро, вероятно, столкнутся с препятствиями

Сдерживающие факторы роста в Китае, а также перспектива рецессии в США в начале следующего года и возможность того, что еврозона уже находится в состоянии рецессии, рассматриваются нами как препятствия для интереса к риску и, следовательно, как факторы, поддерживающие доллар США. Досрочное снижение ставки ФРС в сочетании с менее негативным прогнозом по росту китайской экономики будет противостоять этому мнению и подорвет позиции доллара США. Однако вряд ли это будет легкой добычей для "медведей".

Вполне вероятно, что чиновники ФРС пока будут придерживаться осторожной политики. Кроме того, несмотря на то, что в китайских данных, возможно, появляется все больше искр жизни, слабые данные по иностранным инвестициям в эту страну указывают на то, что оптимизм распространится еще не скоро. Кроме того, слабые темпы роста в еврозоне указывают на то, что в ближайшие месяцы "быки" по евро, скорее всего, столкнутся с препятствиями. Экономика Германии находится в состоянии стагнации, поэтому в ближайшие недели евро также может быть подвержен колебаниям из-за спекуляций о снижении ставки.

Данные по индексу потребительских цен в США означают, что наш трехмесячный прогноз по EUR/USD на уровне 1,02 представляется не таким уж достижимым. Мы будем внимательно следить за экономическими данными и реакцией политиков в ближайшие недели, чтобы оценить эту точку зрения.

Исследование, проведенное аналитиками ABN Amro, показывает, что снижение инфляции в США приведет к тому, что ФРС перейдет к снижению ставки скорее раньше, чем позже.

Больше хороших (инфляционных) новостей для ФРС

Инфляция CPI за октябрь оказалась несколько слабее, чем предполагалось. Таким образом, в годовом выражении дезинфляция продолжилась, а общая инфляция снизилась до 3,2% г/г.

Как и ожидалось, падение цен на бензин (отчасти обусловленное снижением маржи в сфере нефтепереработки) стало основным фактором, повлиявшим на снижение инфляции м/м. Однако базовая инфляция также оказалась неожиданно слабой.

В целом, это очень позитивный отчет для ФРС, поскольку уже пять месяцев подряд инфляция остается относительно мягкой. Это еще больше укрепляет нашу уверенность в том, что ФРС прекратила повышать ставки, и увеличивает вероятность того, что ФРС все же может перейти к снижению ставок раньше, чем наш пересмотренный прогноз об июне как вероятной дате.

Аналитики Danske Bank рассказали про свои инфляционные ожидания относительно как США, так и ЕС.

Большая картина

Инфляционные драйверы по-прежнему представляют собой неоднозначную картину, однако в США и еврозоне инфляция, скорее всего, снизится к 2024 году. Базовая инфляция и рост заработной платы начали замедляться в США, но остаются устойчивыми в еврозоне.

(США) Октябрьский индекс потребительских цен преподнес сюрприз в виде снижения как общего, так и базового показателя. Поскольку базовое ценовое давление продолжает ослабевать, мы по-прежнему ожидаем, что ФРС снизит ставки в марте 2024 года.

(ЕС) Инфляция в октябре вновь значительно снизилась под влиянием базовых эффектов со стороны цен на энергоносители и продовольствие, а также ослабления инфляционного импульса. В дальнейшем мы ожидаем продолжения снижения базовой и продовольственной инфляции, в то время как инфляция на энергоносители создает некоторые повышательные риски для общей инфляции.

В опубликованной в среду ежеквартальной оценке Еврокомиссия снизила прогнозы экономического роста еврозоны на текущий и следующий год, отметив, что блок сможет избежать технической рецессии.

Дополнительные тезисы

Прогноз экономического роста на 2023 год снижен до 0,6% с 0,8% ранее.

Прогноз экономического роста на 2024 год - 1,2%, затем 1,6% в 2025 году.

Прогноз роста еврозоны на IV квартал - 0,2% кв/кв после -0,1% в III квартале, без технической рецессии.

Прогноз инфляции на 2023 год - 5,6%, затем 3,2% в 2024 году, 2,2% в 2025 году.

Высокий уровень инфляции, процентных ставок и ослабление внешнего спроса оказали более сильное влияние на рост экономики, чем ожидалось.

Ожидается, что совокупный дефицит бюджета еврозоны снизится до -2,8% от ВВП в 2024 г. с -3,2% в 2023 г. и уменьшится до -2,7% в 2025 г.

По прогнозам, дефицит бюджета Италии, Франции, Бельгии, Словакии и Мальты в 2024 и 2025 гг. будет значительно превышать установленный ЕС лимит в 3%.

Ожидается, что совокупный государственный долг еврозоны снизится в 2024 году до 89,7% от ВВП против 90,4% в 2023 году, а в 2025 году - до 89,5%.

По прогнозам, государственный долг Италии, второй по величине в ЕС, вырастет до 140,6% ВВП в 2024 году и 140,9% в 2025 году против 139,8% в 2023 году.

Данные по индексу потребительских цен в США за октябрь вызвали крупнейшую распродажу доллара США с момента выхода аналогичного отчета по индексу потребительских цен в ноябре 2022 года. Экономисты MUFG Bank анализируют перспективы доллара США.

Ключевые тезисы

Мы полагаем, что масштабы распродажи доллара во вторник могут оказаться значимыми и ознаменовать собой еще один поворотный момент, который приведет к дальнейшему ослаблению доллара.

Теперь ФРС с еще большей вероятностью завершит свой цикл ужесточения. Вероятность снижения ставки к маю 2024 года теперь составляет 80%, а к ноябрю 2024 года - 85 б.п. Остается еще много возможностей для дальнейшего снижения ставки, если данные по активности начнут ослабевать, и в этих условиях продвижение EUR/USD к уровню 1.1500 в 2024 году вполне реально.

Дальнейшее повышение курса USD/THB остается вероятным, хотя посещение зоны 36,50 пока представляется маловероятным, считает рыночный стратег Квек Сер Леанг из UOB Group.

Ключевые тезисы

Хотя мы ожидали ослабления USD/THB на прошлой неделе, мы подчеркнули, что "учитывая условия перепроданности, еще предстоит выяснить, находится ли 35,05 в пределах досягаемости". Мы добавили: "Сопротивление находится на уровне 35,75; прорыв уровня 36,01 будет означать, что USD/THB не будет ослабевать дальше". Затем USD/THB ослабела меньше, чем ожидалось, до 35,38, после чего произошел неожиданно резкий отскок до 36,07.

На этой неделе USD/THB может продолжить отскок, но любое продвижение вряд ли преодолеет основное сопротивление на уровне 36,53 (есть еще одно сопротивление на уровне 36,35). С другой стороны, если USD/THB пробьется ниже уровня 35,65 (второстепенная поддержка находится на уровне 35,85), это будет свидетельствовать о том, что дальнейший отскок не состоится.

Золото выросло после того, как инфляция в США оказалась ниже ожиданий. Стратеги ANZ Bank анализируют перспективы желтого металла.

Ключевые тезисы

Слабые данные по инфляции, вероятно, снимут давление с ФРС, которая будет продолжать ужесточать монетарную политику в этом году. Это вызвало активные покупки драгоценного металла и, вероятно, будет способствовать дальнейшему росту инвестиционного спроса на золото.

Мы также считаем, что геополитическая напряженность становится все более актуальной, что должно привести к появлению структурной премии за риск.

Стремление центральных банков диверсифицировать резервы стало характерной чертой рынка золота с начала 2022 года. Рост геополитических рисков будет подпитывать эту тенденцию. Это должно снизить нагрузку на физический и инвестиционный спрос для устранения рыночного профицита.

После выхода данных по индексу потребительских цен в США пара EUR/USD поднялась выше отметки 1,08. Экономисты Société Générale анализируют перспективы пары.

Сезонный фактор для евро в декабре является "бычьим"

Возвращение доходности 10-летних американских облигаций к 5% выглядит неправдоподобным точно так же, как доходность 10-летних бундов не может вернуться к 3% или Gilts к 4,75%.

Если данные по розничным продажам в США окажутся неожиданными, то сегодня можно будет проверить динамику и направление движения, но разочаровывающий результат может помочь облигациям отвоевать новые позиции и подтолкнуть EUR/USD выше 1,09.

ФРС и другие центральные банки, включая ЕЦБ и Банк Англии, могут прийти к выводу, что после этой недели ничего не изменилось и что мантра "выше и дольше" по-прежнему в силе.

Независимо от сообщений ФРС и ЕЦБ в следующем месяце, сезонные тенденции для евро в декабре являются "бычьими".

По мнению стратега по рынкам Квек Сер Леанг и экономиста Ли Сью Энн из UOB Group, дальнейшая коррекция может привести к снижению курса USD/CNH до области 7.2000 в краткосрочной перспективе.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы придерживались мнения, что доллар США "скорее всего, будет торговаться с понижательным уклоном, но любое снижение вряд ли пробьет основную поддержку на уровне 7,2700". Однако доллар США прорвался ниже уровня 7,2700 и упал до минимума 7,2498. Несмотря на сильную перепроданность, доллар может ослабнуть еще больше. При этом основная поддержка на уровне 7.2380, скорее всего, сегодня недосягаема. Риск снижения сохраняется до тех пор, пока доллар не пробьется выше уровня 7,2770 (незначительное сопротивление находится на уровне 7,2700).

Прогноз на 1-3 недели: Наш последний обзор был сделан в прошлую пятницу (10 ноября, цена спот 7.3020), в котором говорилось, что "недавнее усиление нисходящего импульса ослабло, и доллар, вероятно, будет торговаться в боковом диапазоне между 7.2700 и 7.3320. Вчера доллар США прорвался ниже отметки 7,2700 и упал до уровня 7,2498. Нисходящий импульс усилился, и USD, вероятно, продолжит ослабевать до 7,2380. Если USD прорвется явно ниже 7.2380, то внимание сместится к 7.2000. Для того чтобы сохранить быстрое нарастание импульса, USD не должен пробиться выше 7.3000.

Доллар упал после того, как индекс потребительских цен в США оказался мягче, чем ожидалось. Экономисты ING анализируют перспективы доллара.

Падение доллара выглядит чрезмерным

Мы по-прежнему считаем, что для устойчивого снижения курса доллара необходим поворот в данных по деловой активности - в большей степени, чем история с дезинфляцией, - и с точки зрения краткосрочной оценки это движение выглядит чрезмерным.

Сегодня мы будем внимательно следить за октябрьскими данными по розничным продажам, которые оказались очень высокими в сентябре. Консенсус ожидает снижения основного показателя на 0,3% за месяц, но увеличения на 0,2% индекса без учета цен на автомобили и бензин. Доллар должен быть очень чувствителен к выходу данных. Слабые данные могут подогреть спекуляции о том, что рост будет более мягким и может усугубить дезинфляцию, что приведет к более "голубиным" ставкам на политику ФРС. Однако данные по деловой активности в США имеют тенденцию преподносить сюрпризы в сторону увеличения, и, возможно, еще рано ожидать большого количества слабых показателей.

Доллар США может испытывать трудности с поиском спроса после выхода во вторник отчета по инфляции, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

Инфляция в США, измеряемая изменением индекса потребительских цен (CPI), снизилась в октябре до 3.2% с 3.7% в сентябре, сообщило во вторник Бюро статистики труда США. В месячном исчислении CPI остался на прежнем уровне, а базовый CPI, исключающий волатильные цены на продукты питания и энергоносители, вырос на 0.2%.

Инвесторы начали делать ставки на то, что устойчивое снижение инфляции может заставить ФРС США изменить политику во второй половине следующего года, что приведет к резкому снижению доходности 10-летних американских облигаций. В результате основные индексы Уолл-стрит выросли, а индекс USD потерял 1.5%.

В европейском календаре будут представлены данные по промышленному производству и торговому балансу за сентябрь, но вряд ли эти данные вызовут реакцию рынка. Во второй половине дня рынки будут обращать пристальное внимание на октябрьские данные по розничным продажам и индексу цен производителей из США.

Однако если не произойдет заметного негативного сдвига в рисковых настроениях, доллару США будет трудно сохранить устойчивость по отношению к своим конкурентам, даже если данные окажутся сильнее прогнозов.

Во вторник пара EUR/USD поднялась до самого высокого уровня с конца августа вблизи 1.0900. В начале среды пара немного снизилась, но смогла стабилизироваться выше 1.0850, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара EUR/USD пробила верхнюю границу восходящего регрессивного канала, а индекс относительной силы (RSI) на 4-часовом графике поднялся выше 80, что свидетельствует о крайней перекупленности в ближайшей перспективе.

- С точки зрения снижения, 1.0850 (50% коррекции нисходящего тренда с июля по октябрь) выступает в качестве ближайшей поддержки перед 1.0800 (психологический уровень, статический уровень) и 1.0750 (38.2% коррекции).

- 1.0900 (психологический уровень, статический уровень) образует ближайшее сопротивление перед 1.0950 (61.8% коррекции) и 1.1000 (психологический уровень, статический уровень).

Во вторник в паре EUR/USD наблюдался сильный скачок. Экономисты ING анализируют перспективы пары.

Прорыв выше 1,0900 будет иметь большое значение

Мы склонны считать, что откат к отметке 1,0800 вполне уместен, учитывая краткосрочную оценку (EUR/USD переоценена на 1,5%).

И наоборот, прорыв выше отметки 1.0900 (вероятно, на фоне слабых данных из США) будет иметь большое значение и сделает 1.1000 следующим ключевым сопротивлением.

См.: Идея о цикле снижения ставок ЕЦБ и ФРС является аргументом в пользу роста EUR/USD - Commerzbank

Заместитель министра финансов Японии Рёсэй Акадзава заявил в среду, что "конкретная денежно-кредитная политика зависит от решения Банка Японии (BoJ)".

Аказава сказал, что он "ожидает, что Банк Японии будет проводить денежно-кредитную политику надлежащим образом, поскольку он стремится к быстрому достижению целевого уровня инфляции в 2%".

Реакция рынка

На момент написания статьи пара USD/JPY выросла за день на 0,08% и торгуется на уровне 150,50.

По мнению стратега по рынкам Квек Сер Леанг и экономиста Ли Сью Энн из UOB Group, в ближайшие несколько недель USD/JPY будет находиться в диапазоне 149,50-151,65.

Ключевые тезисы

Прогноз на 24 часа: Мы ожидали, что вчера доллар США будет торговаться в диапазоне 151,05/151,95. Однако в ходе торгов в Нью-Йорке он упал до минимума 150,14. Похоже, что стремительное падение было чрезмерным, и вряд ли доллар будет слабеть дальше. Сегодня USD, скорее всего, будет торговаться в боковом диапазоне 150,10-151,25.

Прогноз на 1-3 недели: С середины прошлой недели мы придерживаемся позитивного взгляда на доллар. Вчера (14 ноября, цена спот на 151.60) мы указали, что "существует риск того, что доллар прорвется выше 151.95 и направится к 152.50". Мы не ожидали резкого падения, которое преодолело "сильный уровень поддержки" на отметке 150,70 (минимумом стал уровень 150,14). Восходящее давление ослабло с прорывом "сильной поддержки". Хотя понижательное давление усилилось, его недостаточно, чтобы говорить о начале устойчивого снижения доллара. В настоящее время USD, скорее всего, будет торговаться в диапазоне 149,50151,65. В перспективе только прорыв ниже уровня 149,50 будет свидетельствовать о том, что доллар готов к продолжительному снижению.

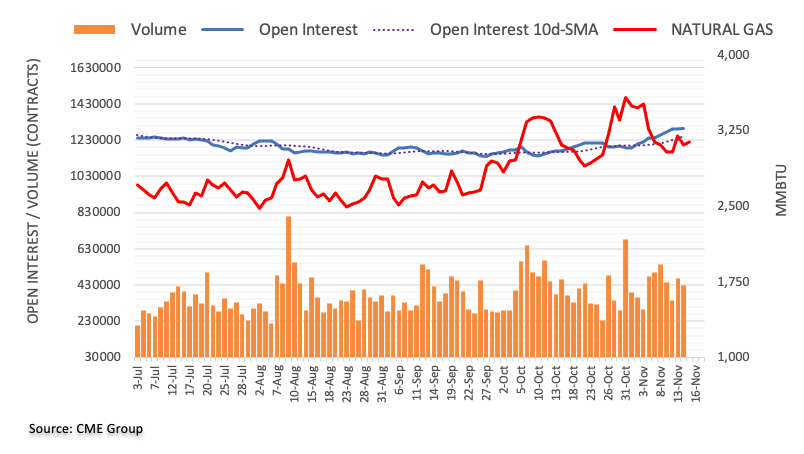

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на природный газ продолжил свой восходящий тренд, увеличившись примерно на 2,4 тыс. контрактов. В то же время торговые объемы возобновили снижение и уменьшились примерно на 38,7 тыс. контрактов..

Природный газ, как представляется, поддерживается областью $3,00

Заметное снижение цен на природный газ во вторник произошло на фоне продолжения тенденции к росту открытого интереса, что позволяет предположить, что в ближайшее время сохранится дальнейшая слабость. Тем не менее, в районе отметки $3,00 за MMBtu существует важная зона противостояния.

По мнению стратега по рынкам Квек Сер Леанг и экономиста Ли Сью Энн из UOB Group, после недавней динамики цен в краткосрочной перспективе AUD/USD может продолжить расти.

Ключевые тезисы

Прогноз на 24 часа: Внезапный взлет AUD, который привел к максимуму 0,6513, стал неожиданностью (мы ожидали, что он будет торговаться в боковом направлении). Непомерный и стремительный рост сильно затянулся, и вряд ли AUD будет расти дальше. Сегодня AUD, скорее всего, будет торговаться в диапазоне, вероятно, между 0,6440 и 0,6525.

Прогноз на 1-3 недели: Вчера AUD резко вырос и преодолел наш "сильный уровень сопротивления" на отметке 0,6440. Прорыв уровня 0,6440 сделал недействительным наше мнение о том, что AUD "скорее всего, будет торговаться с понижательным уклоном до 0,6300". Хотя восходящий импульс усилился после вчерашнего резкого ралли, AUD должен прорваться выше уровня 0,6525, прежде чем станет возможным дальнейшее устойчивое продвижение к уровню 0,6585. Вероятность того, что AUD пробьется выше 0,6525, достаточно высока. С другой стороны, прорыв уровня 0,6400 ("сильный уровень поддержки") будет означать, что AUD не готов к прорыву выше 0,6525.

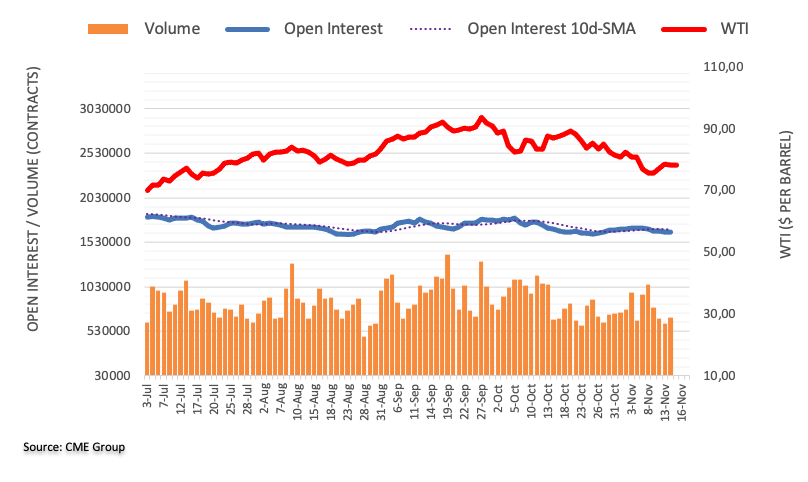

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на нефть продолжил нисходящую динамику предыдущих дней и на этот раз понизился порядка на 6,7 тыс. контрактов. Торговые объемы тем временем увеличились примерно на 57,4 тыс. контрактов после трех последовательных дневных откатов.

WTI остается на уровне 75,00 долл.

Во вторник цены на нефть WTI демонстрировали неуверенную динамику. Колебания цен происходили на фоне снижения открытого интереса и приличного роста объемов. На фоне этого цены на нефть в ближайшей перспективе могут закрепиться ниже отметки 80,00 долл. за баррель.

Экономисты ING ожидают, что экономические данные помогут сформировать нижнюю границу в районе уровня 0,8700 в паре EUR/GBP.

Риск занижения фунта стерлингов на фоне ухудшения экономических перспектив Великобритании

Мы продолжаем указывать на то, что ценообразование на кривой Sonia выглядит слишком консервативным по сравнению с США и Еврозоной, когда речь идет о смягчении кредитно-денежной политики, и это повышает риск занижения фунта стерлингов по мере ухудшения экономических перспектив Великобритании.

Сочетание предварительного улучшения данных по еврозоне и слабых данных по инфляции в Великобритании должно помочь сформировать нижнюю границу в районе 0,8700 в паре EUR/GBP.

По мнению стратега по рынкам Квек Сер Леанг и экономиста Ли Сью Энн из UOB Group,GBP/USD ускорит восходящий тренд после преодоления отметки 1,2580.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы придерживались мнения, что "у фунта есть возможность подняться до 1,2325, прежде чем возрастет риск отката". Как и ожидалось, фунт вырос, не только преодолев отметку 1,2325, но и пробив несколько других уровней сопротивления, взлетев до максимума 1,2506. Ралли сильно затянулось, но фунт может подняться до 1,2530, прежде чем выровняться. Основное сопротивление на уровне 1.2580 пока вряд ли окажется под угрозой. Поддержка находится на уровне 1.2450, а затем 1.2400.

Прогноз на следдующие 1-3 недели: Согласно нашему последнему прогнозу, сделанному в прошлый четверг (09 ноября, цена спот на 1.2285), фунт, скорее всего, будет торговаться в диапазоне 1.2180/1.2400. Фаза торговли в диапазоне явно закончилась после того, как фунт подскочил и преодолел несколько уровней сопротивления подряд в ходе торгов в Нью-Йорке. Хотя фунт, скорее всего, продолжит расти, ему необходимо прорваться выше уровня 1,2580, прежде чем будет возможен дальнейший устойчивый рост. Вероятность прорыва фунта выше 1,2580 будет сохраняться до тех пор, пока он остается выше 1,2350 (текущий уровень "сильной поддержки").

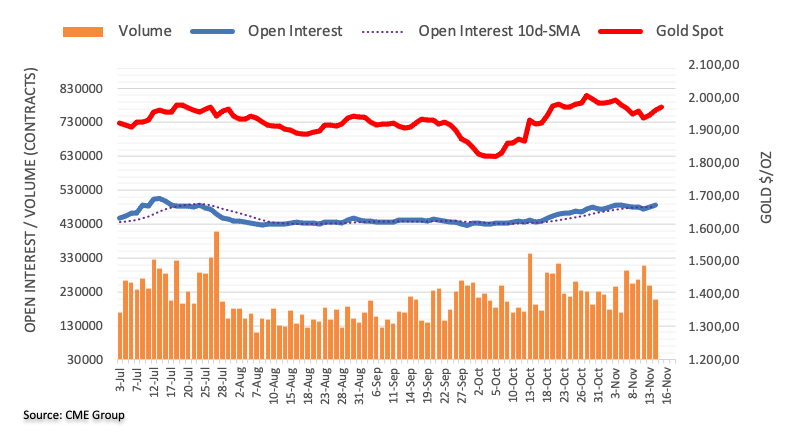

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото продолжил нисходящую динамику предыдущих дней и на этот раз понизился порядка на 9,1 тыс. контрактов. Торговые объемы, тем временем последовали этому примеру и тоже сократились - уже третью сессию подряд - на этот раз примерно на 47,8 тыс. контрактов.

Золото столкнулось со следующим препятствием на уровне $2000

Приличное повышение цен на золото во вторник происходило одновременно с ростом открытого интереса, что свидетельствует о том, что в ближайшей перспективе ожидается дополнительный рост. На фоне этого ожидается, что драгоценный металл вновь устремится к ключевому барьеру на уровне 2000 долл. за тройскую унцию.

Продолжение восходящего импульса может подтолкнуть пару EUR/USD к уровню 1,0945 в ближайшие несколько недель, отмечают стратег по рынкам Квек Сер Леанг и экономист Ли Сью Энн из UOB Group.

Ключевые тезисы

Прогноз на 24 часа: После того как в понедельник евро отскочил от уровня 1,0663, вчера мы отметили, что "отскок, скорее всего, продолжится, но вряд ли удастся преодолеть основное сопротивление на уровне 1,0750". Однако на торгах в Нью-Йорке евро преодолел отметку 1.0750 и взлетел до 1.0887. По итогам дня евро вырос на 1,70%, что является самым большим ростом за год. Дальнейший рост не исключен; учитывая сильную перекупленность, основное сопротивление на уровне 1,0945 сегодня вряд ли появится (есть еще одно сопротивление на уровне 1,0915). Любой откат, вероятно, останется выше уровня 1.0810 (незначительная поддержка находится на уровне 1.0845).

Прогноз на 1-3 недели: В прошлую пятницу (10 ноября, цена спот 1.0665) мы отметили, что перспективы евро нейтральны, и ожидали, что он будет торговаться в боковом диапазоне 1.0580/1.0750. То, как вчера евро подскочил выше 1,0750 и ускорился до 1,0887, явно указывает на то, что он вышел из бокового торгового диапазона. Хотя рост на 1,70% кажется чрезмерным, дальнейшее укрепление евро представляется вероятным. Уровнем для наблюдения является 1,0945. В целом, только прорыв "сильной поддержки" (уровень в настоящее время находится на отметке 1,0770) будет свидетельствовать о том, что евро не будет укрепляться дальше. В ближайшие дни уровень "сильной поддержки" будет повышаться.

Данные по инфляции в США ослабили доллар и тем самым оказали значительное давление на пару USD/JPY. Ульрих Лейхтманн, начальник отдела исследований валютных и сырьевых рынков Commerzbank, анализирует перспективы пары.

Продолжающаяся слабость доллара - единственный сценарий, способный предотвратить постоянный рост пары USD/JPY

Продолжающаяся слабость доллара - единственный сценарий, который может предотвратить постоянное повышение курса USD/JPY. Учитывая политику Банка Японии, я не вижу причин для идиосинкразического восстановления JPY.

В конце концов, ясно одно: если не инфляционные прогнозы, то что-то другое мешает Банку Японии должным образом ужесточить денежно-кредитную политику. И я не могу придумать никакой другой причины, кроме одной очень неприятной и очень негативной для иены: Банк Японии уже давно пришел к выводу, что повышение процентных ставок просто невозможно в условиях безнадежно закредитованного правительства.

- USD/CAD может столкнуться с дальнейшими потерями на фоне роста цен на сырую нефть.

- Технические индикаторы указывают на изменение настроений на рынке в сторону ослабления.

- Основным уровнем поддержки является отметка 1,3600, за которой следует 38,2% коррекции Фибоначчи.

Пара USD/CAD испытывает понижательное давление после выхода во вторник слабых данных по инфляции в США. Кроме того, рост цен на сырую нефть, вероятно, оказывает поддержку канадскому доллару (CAD), усиливая давление на пару USD/CAD.

Технические индикаторы рисуют "медвежью" картину для пары USD/CAD. 14-дневный индекс относительной силы (RSI) ниже уровня 50 указывает на понижательное давление, сигнализируя о медвежьем импульсе и отражая ослабление рыночных настроений.

Кроме того, линия конвергенции скользящих средних (MACD), находясь выше центральной линии, показала дивергенцию ниже сигнальной линии. Это говорит о потенциальном изменении импульса в сторону "медвежьих" настроений в паре USD/CAD.

Пара USD/CAD торгуется в районе 1,3690 на ранней европейской сессии после падения почти на 100 пунктов с предыдущей сессии. В качестве ближайшей поддержки может выступить 50-дневная экспоненциальная скользящая средняя (EMA) на уровне 1,3670.

Прорыв ниже этой отметки может привести к тому, что пара USD/CAD направится в район психологического уровня 1.3600, за которым последует 38,2% коррекция Фибоначчи на уровне 1.3591.

С другой стороны, основным барьером на этом пути является уровень 1.3700. Если произойдет прорыв выше этого уровня, то быки могут вернуться к недельным максимумам в районе уровня 1,3843.

USD/CAD: Дневной график

Индекс потребительских цен США спровоцировал продажи доллара, и пара EUR/USD заметно приблизилась к отметке 1,09. Ульрих Лейхтманн, руководитель отдела исследований валютных и товарных рынков Commerzbank, анализирует перспективы пары.

Значительный потенциал для дальнейшего ослабления доллара

Умеренное развитие инфляции - не самый сильный аргумент в пользу снижения ставки ФРС. Если к этому добавится еще и рецессия, то условия будут подходящими для цикла снижения ставок ФРС. Для меня это означает, что потенциал для дальнейшего ослабления доллара остается значительным.

С точки зрения рынка, несомненно, многое указывает на то, что и на пути вниз ФРС будет действовать более агрессивно, а возможно, и более быстро, чем обычно инертный ЕЦБ.

И поэтому с сегодняшней точки зрения, когда ни один участник рынка не может с уверенностью спрогнозировать детали, идея о цикле снижения ставок для обоих центральных банков является аргументом в пользу более высоких курсов EUR/USD.

Вот что необходимо знать в среду, 15 ноября:

Доллар США (USD) пытается найти спрос, понеся значительные потери против своих основных конкурентов во вторник, а фунт стерлингов (GBP) слабеет в первой половине дня в Европе в среду. В середине недели в Европе будут опубликованы данные по промышленному производству и торговому балансу за сентябрь. На американской сессии участники рынка будут пристально следить за индексом цен производителей (PPI) и данными по розничным продажам за октябрь.

Во вторник в ходе американских торгов индекс доллара США развернулся в южном направлении и потерял 1,5%, продемонстрировав одно из самых больших однодневных падений в этом году. Данные из США показали, что инфляция в США, измеряемая индексом потребительских цен (CPI), в октябре снизилась до 3,2% с 3,7% в сентябре. В свою очередь, основные индексы Уолл-стрит выросли, а базовая ставка 10-летних казначейских обязательств США упала до самого низкого уровня почти за два месяца - ниже 4,5%. В начале среды индекс доллара США консолидирует свои потери чуть выше отметки 104,00, а фьючерсы на фондовые индексы США торгуются с небольшим повышением по итогам дня.

Цена доллара США на текущей неделе

В приведенной ниже таблице показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Доллар США был наиболее слаб по отношению к новозеландскому доллару.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -1.67% | -1.99% | -0.84% | -2.22% | -0.49% | -2.32% | -1.48% | |

| EUR | 1.65% | -0.31% | 0.82% | -0.51% | 1.16% | -0.64% | 0.19% | |

| GBP | 1.95% | 0.32% | 1.12% | -0.23% | 1.46% | -0.33% | 0.50% | |

| CAD | 0.83% | -0.81% | -1.13% | -1.36% | 0.34% | -1.46% | -0.63% | |

| AUD | 2.16% | 0.54% | 0.22% | 1.34% | 1.67% | -0.11% | 0.72% | |

| ИЕНА | 0.49% | -1.18% | -1.48% | -0.34% | -1.71% | -1.82% | -0.97% | |

| NZD | 2.28% | 0.65% | 0.34% | 1.45% | 0.11% | 1.79% | 0.83% | |

| CHF | 1.47% | -0.17% | -0.49% | 0.63% | -0.72% | 0.98% | -0.81% |

Карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR (базовая)/JPY (валюта котировки).

В ходе азиатских торгов в среду из Китая поступили данные о том, что розничные продажи в октябре выросли на 7,6% в годовом исчислении, а промышленное производство увеличилось на 4,6%. Оба показателя оказались немного лучше оценок аналитиков.

Во вторник курс GBP/USD вырос более чем на 200 пунктов и впервые с середины сентября поднялся выше отметки 1.2500. На ранней европейской сессии в среду пара потеряла устойчивость и откатилась на небольшую часть своего роста после того, как Управление национальной статистики Великобритании сообщило, что годовой индекс потребительских цен в Великобритании в октябре вырос на 4,6%, резко снизившись по сравнению с 6,7% в сентябре.

Во вторник пара EUR/USD пробила отметку 1.0800 и продолжила движение в направлении 1.0900, достигнув при этом самого высокого уровня за последние 11 недель. В начале среды пара, похоже, перешла в фазу консолидации выше уровня 1.0850.

Во вторник пара USD/JPY совершила резкую коррекцию вниз на фоне общей слабости доллара и прервала шестидневную победную серию. На момент публикации статьи пара USD/JPY демонстрировала небольшой дневной прирост в районе 150,70. Данные из Японии показали, что объем промышленного производства в сентябре вырос на 0,5% в месячном исчислении.

Золото выиграло от снижения доходности в США и подорожало во вторник почти на 1%. Пара XAU/USD продолжает расти в начале среды и на момент написания выросла на 0,35% и составила около 1 970 долл.

По данным DTCC, сегодня в Нью-Йорке в 18.00 мск. произойдет экспирация следующих опционов:

EUR/USD: суммы в евро

- 1.0675 1.2 млрд

- 1.0700 1.8 млрд

- 1.0720 789 млн

- 1.0800 1 млрд

- 1.0850 1.1 млрд

- 1.0875 1.3 млрд

- 1.0950 554 млн

GBP/USD: суммы в фунтах

- 1.2200 832 млн

- 1.2250 616 млн

- 1.2345 356 млн

- 1.2400 489 млн

- 1.2535 881 млн

USD/JPY: суммы в долларах США

- 150.00 1.7 млрд

- 150.50 566 млн

- 151.27 783 млн

- 152.00 2.6 млрд

- 152.25 721 млн

USD/CHF: суммы в долларах

- 0.8900 425 млн

- 0.8980 494 млн

AUD/USD: суммы в AUD

- 0.6330 590 млн

- 0.6335 1.3 млрд

- 0.6430 450 млн

- 0.6500 849 млн

USD/CAD: суммы в долларах США

- 1.3500 520 млн

- 1.3475 451 млн

Пара USD/INR с начала года держится в узком 3%-ном диапазоне - между 80,50 и 83,50. Экономисты Commerzbank анализируют перспективы пары.

Пара USD/INR удержится на уровне около 83,00 к концу года

Мы прогнозируем, что к концу года пара USD/INR закрепится на уровне около 83,00. Основным фактором риска будет еще более высокий рост цен на нефть, который будет оказывать давление на индийскую валюту, учитывая, что Индия является крупным импортером нефти.

К середине 2024 года пара может вырасти до 84,00, а к концу 2024 года снизиться до 83,50.

- Индекс потребительских цен Соединенного Королевства вырос на 4,6% в годовом исчислении в октябре против ожидавшихся 4,8%.

- Месячная инфляция в Великобритании снизилась до 0% в октябре против прогноза в 0,1%.

- Пара GBP/USD остается ниже 1,2500 на данных по инфляции ИПЦ Великобритании.

Индекс потребительских цен Соединенного Королевства (UK) вырос в годовом исчислении на 4,6% в октябре, резко снизившись с роста на 6,7% в сентябре, показали официальные данные, опубликованные Управлением национальной статистики (ONS) в среду. Данные оказались хуже прогнозов рынка о росте на 4,8%.

Базовый индекс потребительских цен (без учета нестабильных цен на продукты питания и энергоносители) ускорился на 5,7% в годовом исчислении в октябре по сравнению с ростом на 6,1%, наблюдавшимся в сентябре. Рыночный прогноз составил 5,8%.

Между тем, индекс потребительских цен Великобритании в октябре остался на уровне 0% м/м по сравнению с предыдущим месяцем. ожидаемый рост на 0,1% и сентябрьский рост на 0,5%.

Реакция пары GBP/USD на данные по инфляции ИПЦ Великобритании

Пара GBP/USD оказалась под новым давлением продаж на данных по индексу потребительских цен Великобритании, снизившись к отметке 1,2450. На момент написания статьи пара снизилась на 0,19% и торгуется на отметке 1,2473.

- Цена серебра стремится подняться выше отметки $23,20 на фоне ослабления ценового давления со стороны США.

- Индекс доллара США резко упал из-за бегства от рисков.

- Цена серебра восстановилась после того, как обнаружила интерес к покупкам вблизи 61,8% коррекции Фибо на уровне $21,86.

Цена серебра (XAG/USD) обновляет недельный максимум вблизи отметки $23,20 на фоне более высоких темпов инфляции в США в октябре. Белый металл укрепляется на надеждах, что Федеральная резервная система (ФРС) не будет больше повышать процентные ставки.

Фьючерсы на индекс S&P500 прибавили в цене на токийской сессии, что свидетельствует о значительном улучшении склонности участников рынка к риску. Во вторник американские акции активно покупались, поскольку инфляция снизилась сильнее, чем ожидалось.

Индекс доллара США (DXY) торгуется вблизи двухмесячного минимума в районе 104,00 на фоне устойчивого снижения инфляции к уровню 2%. Головная инфляция в октябре значительно снизилась на фоне резкого падения мировых цен на нефть из-за ослабления напряженности на Ближнем Востоке.

Технический анализ серебра

Цена на серебро сильно восстановилась после обнаружения интереса к покупкам вблизи 61,8%-ной коррекции Фибо (построенной от минимума 4 октября в районе $20,70 до максимума 20 октября в районе $23,70) на уровне $21,86. Белый металл торгуется выше 200-периодной экспоненциальной скользящей средней (EMA), что указывает на то, что ближайший тренд стал "бычьим".

Индекс относительной силы (RSI) (14) смещается в "бычий" диапазон 60,00-80,00, что свидетельствует о начале "бычьего" импульса.

Четырехчасовой график серебра

-638356258422904187.png)

- В среду пара EUR/USD остается ниже барьера 1,0900.

- Пара удерживается выше 50- и 100-часовых EMA при перекупленном RSI.

- Непосредственный уровень сопротивления находится в области 1,0895-1,0900; начальный уровень поддержки расположен на отметке 1,0800.

Пара EUR/USD поднимается выше уровня 1.0850, но отступает от уровней ниже 1.0900 в первые часы европейских торгов в среду. Более слабые, чем ожидалось, данные по инфляции в США оказывают некоторое давление на доллар США (USD) и поддерживают пару EUR/USD. Тем не менее, рынки ожидают, что Федеральная резервная система (ФРС) завершит цикл повышения ставок в этом году, и рассчитывают на более раннее снижение ставок во втором квартале 2024 года. В настоящее время пара торгуется в районе 1,0878, потеряв за день 0,03%.

На четырехчасовом графике пара удерживается выше 50- и 100-часовых экспоненциальных скользящих средних (EMA), что указывает на путь наименьшего сопротивления вверх. Индекс относительной силы (RSI) находится на "бычьей" территории выше отметки 50. Однако перекупленность RSI указывает на то, что нельзя исключать дальнейшей консолидации, прежде чем позиционировать себя на ближайшее укрепление EUR/USD.

Область 1,0895-1,0900 выступает в качестве непосредственного уровня сопротивления для пары. Данный уровень представляет собой слияние верхней границы полосы Боллинджера и психологической круглой фигуры. Далее на север следующий барьер находится на уровне 1.0930 (максимум 22 августа). Дополнительным восходящим фильтром для наблюдения является максимум 30 августа на уровне 1,0945 на пути к 1,1000 (круглая фигура и максимум 11 августа).

С другой стороны, начальный уровень поддержки расположен вблизи психологической круглой отметки 1.0800. Следующим уровнем поддержки станет максимум ноября 1.0756, затем 1.0713 (50-часовая EMA) и 1.0672 (100-часовая EMA). Пробитие последнего уровня приведет к падению до минимума 3 ноября на отметке 1,0615.

Четырехчасовой график EUR/USD

-638356236612158627.png)

Согласно предварительным данным по валовому внутреннему продукту (ВВП) за третий квартал 2023 г., экономический рост в Японии составил -0,5% по сравнению с ожидавшимися -0,1% и 1,2% ранее.

Кроме того, в годовом исчислении ВВП сократился на 2,1% против снижения на 0,6% и роста на 4,8% ранее.

Народный банк Китая (PBoC) установил центральный курс USD/CNY на предстоящую торговую сессию в среду на уровне 7,1752 по сравнению с фиксингами предыдущего дня 7,1768 и 7,2564 по оценкам Reuters .

Розничные продажи в Китае за август выросли на 7,6% по сравнению с прогнозом 7,0% и предыдущим показателем 5,5%, свидетельствуют последние данные, опубликованные Национальным бюро статистики (NBS) в среду.

Кроме того, объем промышленного производства в стране составил 4,6% г/г против 4,5% прогноза и 4,5% сентябрьского показателя. Инвестиции в основной капитал в октябре снизились на 2,9% по сравнению с аналогичным периодом прошлого года против 3,1% ожидаемых и 3,1% сентябрьских.

Реакция рынка

Австралийский доллар привлекает некоторое количество покупателей после выхода китайских данных. Пара AUD/USD теряет 0,19% за день и торгуется на уровне 0,6493 на момент написания статьи.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.085 | 3.47 |

| Золото | 1963.216 | 0.88 |

| Палладий | 1017.4 | 3.69 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 110.82 | 32695.93 | 0.34 |

| Hang Seng | -29.35 | 17396.86 | -0.17 |

| KOSPI | 29.49 | 2433.25 | 1.23 |

| ASX 200 | 57.9 | 7006.7 | 0.83 |

| DAX | 269.43 | 15614.43 | 1.76 |

| CAC 40 | 98.62 | 7185.68 | 1.39 |

| Dow Jones | 489.83 | 34827.7 | 1.43 |

| S&P 500 | 84.15 | 4495.7 | 1.91 |

| NASDAQ Composite | 326.64 | 14094.38 | 2.37 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.6507 | 2.12 |

| EURJPY | 163.602 | 0.94 |

| EURUSD | 1.08789 | 1.72 |

| GBPJPY | 187.959 | 1.04 |

| GBPUSD | 1.2498 | 1.91 |

| NZDUSD | 0.60082 | 2.25 |

| USDCAD | 1.36919 | -0.73 |

| USDCHF | 0.88908 | -1.35 |

| USDJPY | 150.392 | -0.87 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.