По данным американской депозитарной трастовой и клиринговой корпорации Depository Trust & Clearing Corporation (DTCC), сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих валютных опционов:

- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 15-10-2024

Deutsche Bank опубликовал аналитическую записку, в которой говорится, что ожидания смягчения политики Федеральной резервной системы все еще слишком агрессивны.

• Маловероятно, что все встанет на свои места для того, чтобы оправдались текущие ожидания по смягчению

• Ожидается сокращение примерно на 200 б.п., включая те 50 б.п., которые мы уже видели.

• Если экономика находится в приличном состоянии, значительный цикл смягчения, несомненно, приведет к росту инфляции при прочих равных условиях

В заметке утверждается, что не только снижение ставки ФРС на 50 базисных пунктов изменило прогноз по инфляции и процентным ставкам в последнее время. Они также наблюдали:

1. Растущие ожидания более агрессивных действий со стороны ЕЦБ;

2. Возросшие геополитические риски и потенциал существенного стимулирования со стороны Китая, что приведет к росту цен на нефть и другие сырьевые товары после летнего спада;

3. Хороший отчет по занятости;

4. В целом хорошие экономические данные по США, включая неожиданный рост индекса потребительских цен на прошлой неделе

В заключении Deutsche Bank отметил:

Это не означает, что инфляция вышла из-под контроля, но рассказы о сильной экономике, относительно агрессивном цикле смягчения политики ФРС и безупречной инфляции больше похожи на рождественский список пожеланий, чем на наиболее вероятный результат. Один или два из них могут легко материализоваться, но заполучить все три будет непросто.

Президент ФРб Сан-Франциско США Мэри Дэйли отметила во вторник, что, хотя ФРС добилась значительного прогресса в сдерживании инфляции и поддержании рынка труда США в пределах долгосрочных средних значений, еще многое предстоит сделать. Политик ФРС также высказалась о текущем спреде снижения ставок, отметив, что, скорее всего, ФРС проведет еще только одно или два снижения ставок в 2024 году.

Основные моменты

Если прогнозы оправдаются, то я вижу еще одно или два снижения ставки в этом году.

Разговоры о постепенном снижении ставок означают меньше, чем кажется.

Я более уверена в том, что ФРС сможет свернуть баланс без проблем для рынка.

Переломные моменты, как сейчас, скорее всего, вызовут больше несогласных.

Отсутствие несогласия ФРС не означает, что чиновники полностью согласны друг с другом.

Отмечаются признаки того, что рынок жилья возвращается к жизни.

Я не удивлюсь беспорядочным экономическим данным.

Ставка 3% может быть примерно нейтральной.

Ставка по фондам находится далеко от того места, где она, вероятно, установится.

Отступление инфляции было широкомасштабным.

ФРС удалось снизить инфляцию без серьезных потрясений.

Я с осторожным оптимизмом смотрю на экономические перспективы.

Продолжение роста остается весьма вероятным.

Рынок труда остыл, в значительной степени нормализовавшись после пандемии.

Экономика явно находится в лучшем положении, инфляция значительно снизилась.

Текущий уровень безработицы близок к долгосрочному уровню.

Данные показывают, что население ожидает дальнейшего снижения инфляции.

Монетарная политика ФРС остается ограничительной, и мы работаем над снижением инфляции.

Продолжение прогресса в достижении целей ФРС не гарантировано, ФРС должна сохранять бдительность.

ФРС должна обеспечить инфляцию на уровне 2%, сохраняя при этом полную занятость на рынке труда.

Риски для мандатов ФРС в отношении занятости и инфляции теперь более сбалансированы.

- Пара EURGBP продолжила терять свои позиции и достигла отметки 0,8330.

- Индикаторы продолжают слабеть, RSI находится глубоко в отрицательной области.

- Пока кросс держится ниже 20-дневной SMA, краткосрочная тенденция будет негативной.

Пара EURGBP продолжила медвежью траекторию во вторник, продлив снижение понедельника и упав до 0,8330, -0,30% за день. Недавнее падение усиливает негативную краткосрочную тенденцию, тем более что кросс остается ниже 20-дневной простой скользящей средней (SMA), которая превратилась в сопротивление.

Неспособность быков отвоевать уровень сопротивления 0,8400 подчеркивает слабость покупательского импульса. Это было подчеркнуто резким падением индекса относительной силы (RSI), который теперь находится на отрицательной территории, опустившись ниже 40. Это указывает на усиление давления продаж по мере того, как RSI все дальше удаляется от нейтральной линии 50.

Индикатор схождения/расхождения скользящих средних (MACD) продолжает подавать медвежьи сигналы. Хотя гистограмма остается зеленой, она отмечает красные бары, указывая на угасание бычьего импульса и дальнейшее ослабление пары.

Для того чтобы медведи сохранили контроль, необходим решительный прорыв ниже уровня поддержки 0,8300 для подтверждения нисходящего тренда.

Уровни поддержки: 0.8320, 0.8300, 0.8280

Уровни сопротивления: 0.8360, 0.8390, 0.8400

Дневной график EURGBP

Биткоин сегодня достиг максимума с конца июля, приблизившись к отметке $68 тыс. На криптобирже Binance цена биткоина сегодня поднималась поднималась до отметки $67 950.

По мнению агентства Bloomberg, росту рисковых активов, и в том числе криптовалют, способствовало ралли на американских рынках.

Тем не менее, после резкого роста до нового максимума актив отступил обратно к $65000-66000. На 17:45 мск актив торговался уже а районе $65,6 тыс.

Тем временем, Ethereum также резко вырос от уровня $2,60 тыс. до $2,67 тыс., обновив максимум с конца сентября, но к 17.30 мск. вернул все завоеванные позиции.

Также общая рыночная капитализация криптовалют за 24 часа увеличилась на 0,8% до $2,42 трлн, а объем торгов составил $121 млн.

Китай импортировал 479 000 тонн некованой меди и изделий из нее в сентябре, согласно данным Главного таможенного управления, опубликованным в понедельник, отмечает аналитик Commerzbank по сырьевым товарам Карстен Фритш.

Импорт меди может снизиться в ближайшие месяцы

"Это на 15% больше, чем в предыдущем месяце. Таким образом, объем импорта примерно соответствует уровню прошлого года. Увеличение импорта, вероятно, было вызвано ожиданием более высокого спроса осенью. Произойдет это или нет, отчасти будет зависеть от успеха мер стимулирования монетарной и фискальной политики, которые уже были реализованы или объявлены.

По состоянию на сегодняшний день импорт меди вырос на 2,6% по сравнению с предыдущим годом. Импорт концентрата меди в сентябре составил 2,44 млн тонн. Это немного ниже, чем в предыдущем месяце, когда был зафиксирован второй по величине уровень с начала ведения серии данных, но почти на 9% выше, чем в предыдущем году.

Импорт за первые девять месяцев текущего года на 3,7% выше, чем за аналогичный период предыдущего года. Последние данные свидетельствуют о том, что предложение медной руды улучшается, что говорит против значительного сокращения производства меди в Китае. Это еще одна причина, по которой импорт меди может снизиться в ближайшие месяцы, что будет свидетельствовать против роста цен на медь".

- Пара GBPUSD поднялась на 0,18% после того, как отчет о занятости в Великобритании показал увеличение числа рабочих мест на 373 000, что превысило прогнозы.

- Несмотря на восходящий импульс, пара остается в диапазоне 1,3000-1,3100, тестируя ключевые уровни сопротивления.

- Прорыв выше 50-дневной скользящей средней на 1,3112 может открыть путь к октябрьскому максимуму 1,3174.

Фунт стерлингов восстановил свои позиции и вырос на 0,18% по отношению к доллару США во вторник после выхода сильного отчета по занятости в Великобритании, который привел к снижению уровня безработицы, а экономика прибавила более 373 000 рабочих мест, превысив прогнозы в 250 000. На момент написания статьи пара GBPUSD торговалась на уровне 1,3081 после отскока от дневного минимума 1,3035.

Прогноз по GBPUSD: технические перспективы

Пара GBPUSD продолжает консолидироваться в диапазоне 1,3000-1,3100 уже шестой день подряд, несмотря на то, что пара достигла максимума 1,3102.

Моментум остается слегка медвежьим, о чем свидетельствует индекс относительной силы (RSI), но поскольку RSI приближается к своей нейтральной линии 50, это может открыть путь для дальнейшего роста.

Если GBPUSD продолжит укрепляться, следующей остановкой станет 50-дневная скользящая средняя (DMA) на уровне 1,3112. После ее преодоления покупатели могут нацелиться на дневной максимум 4 октября на 1,3174, а затем на уровень 1,3200.

С другой стороны, если пара GBPUSD останется ниже 1,3100, это может привести к снижению до психологического уровня 1,3050. Следующим уровнем поддержки станет пиковый минимум 10 октября на 1,3010, а затем дневной минимум 11 сентября на 1,3001.

Ценовое движение GBPUSD - Дневной график

Цена фунта стерлингов сегодня

В таблице ниже показано процентное изменение курса фунта стерлингов (GBP) по отношению к перечисленным основным валютам за сегодня. Курс фунта стерлингов был самым сильным в паре с оззи.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.05% | -0.27% | -0.36% | 0.05% | 0.15% | 0.08% | -0.17% | |

| EUR | -0.05% | -0.31% | -0.41% | -0.02% | 0.11% | 0.02% | -0.22% | |

| GBP | 0.27% | 0.31% | -0.06% | 0.31% | 0.42% | 0.34% | 0.16% | |

| JPY | 0.36% | 0.41% | 0.06% | 0.41% | 0.50% | 0.43% | 0.24% | |

| CAD | -0.05% | 0.02% | -0.31% | -0.41% | 0.10% | 0.04% | -0.14% | |

| AUD | -0.15% | -0.11% | -0.42% | -0.50% | -0.10% | -0.07% | -0.25% | |

| NZD | -0.08% | -0.02% | -0.34% | -0.43% | -0.04% | 0.07% | -0.18% | |

| CHF | 0.17% | 0.22% | -0.16% | -0.24% | 0.14% | 0.25% | 0.18% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать британский фунт стерлингов из левой колонки и двигаться вдоль горизонтальной линии к доллару США, то процентное изменение, отображаемое в поле, будет представлять GBP (базовая валюта)/USD (валюта котировки).

- Пара USDCHF корректируется после достижения пика, продолжая восходящий тренд.

- Пара, вероятно, вернется к бычьему тренду после завершения отката.

Пара USDCHF отступает в рамках краткосрочного восходящего тренда после достижения пика 0,8642 в понедельник. Однако это движение, скорее всего, будет лишь временной коррекцией, прежде чем пара возобновит восходящий тренд и продолжит череду повышающихся максимумов и повышающихся минимумов.

USDCHF 4-часовой график

Пара USDCHF, вероятно, достигнет цели, сформированной после выхода из диапазона, на уровне 0,8680, 100% экстраполяции Фибоначчи (Fib) высоты диапазона выше. Консервативная цель уже достигнута - 0,8627, уровень 61,8% Фибо.

Индекс относительной силы (RSI) вышел из области перекупленности, что дает трейдерам сигнал к ликвидации длинных позиций и коротким продажам.

Утром в понедельник на графике открылся гэп, и есть риск, что рынок может отступить до конца, чтобы заполнить этот гэп. В этом случае возможна коррекция вниз до уровня 0,8574. Для подтверждения вероятной смены тренда потребуется прорыв ниже бывших максимумов диапазона на уровне 0,8541.

Импорт сырой нефти в Китай в сентябре снизился до 11,1 млн баррелей в день, согласно таможенным данным, отмечает валютный аналитик Commerzbank Карстен Фритш.

Сентябрьские данные по переработке сырой нефти сигнализируют о снижении спроса на нефть в Китае

"Это был пятый месяц подряд, когда импорт был ниже уровня предыдущего года. Также наблюдалось снижение по сравнению с предыдущим месяцем, а это означает, что рост в августе до 11,6 млн баррелей в день не стал началом восстановления. За первые девять месяцев текущего года импорт сырой нефти в Китай составил в среднем 11 миллионов баррелей в день.

Это на 3% ниже, чем в соответствующий период прошлого года. В оставшиеся три месяца необходимо значительно увеличить объем импорта, чтобы предотвратить надвигающееся годовое падение. Для этого импорт в период с октября по декабрь должен превысить 12 миллионов баррелей в день, что представляется нереальным.

Совсем недавно в 2021 и 2022 годах импорт сырой нефти в Китай снизился из-за последствий пандемии коронавируса. На этот раз слабый спрос на дизельное топливо и бензин оказывает давление на переработку сырой нефти на нефтеперерабатывающих заводах, которые поэтому импортируют меньше сырой нефти. Поэтому ожидается, что в пятницу данные по переработке сырой нефти в сентябре будут не намного лучше, что сигнализирует о низком спросе на нефть в Китае".

Пара EURUSD во вторник снизилась до отметки 1,0900 после падения до свежего двухмесячного минимума 1,0884. Как пишет главный аналитик FXStreet Валерия Беднарик, "доллар США (USD) оставался востребованным на протяжении всей азиатской сессии, но потерял некоторые позиции после того, как европейские торговые площадки начали работу.

Между тем, евро нашел поддержку в ближайшей перспективе в местных данных, так как немецкий опрос ZEW показал, что настроение в стране и еврозоне в октябре улучшилось. Немецкий индекс составил 13,1, а в ЕС - 20,1, что значительно лучше ожиданий. Однако оценка текущей ситуации в стране снизилась до -86,9 с -84,5 в сентябре.

Улучшение настроения на рынках также подрывает спрос на доллар США. Уолл-стрит выросла в понедельник на фоне значительного роста в технологическом секторе, что способствовало росту азиатских и европейских индексов в первой половине дня. Однако снижение цен на нефть оказывает давление на акции энергетических компаний и на европейские акции и американские фьючерсы.

Перед открытием американских торгов в США был опубликован индекс деловой активности в секторе обрабатывающей промышленности штата Нью-Йорк, который неожиданно снизился до -11,9 в октябре после роста на 11,5 в предыдущем месяце. Позднее сегодня выступят представители Федеральной резервной системы (ФРС) США".

Главный аналитик FXStreet комментирует технические перспективы пары:

"С технической точки зрения, пара EURUSD все еще готова продолжить свое падение. На дневном графике видно, что пара торгуется в районе своего открытия, но при этом установила понижающийся минимум и понижающийся максимум. Кроме того, пара EURUSD развивает импульс ниже почти плоской 100-простой скользящей средней (SMA), оказывающей динамическое сопротивление на уровне 1,0945. В то же время 20 SMA продолжает набирать нисходящую динамику над более длинной скользящей средней, что свидетельствует о постоянном интересе к продажам. Наконец, технические индикаторы находятся в состоянии перепроданности, без явной направленной силы, но и без признаков нисходящего истощения.

В ближайшей перспективе, согласно 4-часовому графику, пара EURUSD находится на пути к продолжению своего падения. Медвежья 20 SMA продолжает отвергать покупателей, в то время как 100 SMA ускоряется, держась ниже медвежьей 200 SMA, расположенной намного выше текущего уровня. Технические индикаторы, тем временем, консолидируются в пределах отрицательных уровней, не давая четких подсказок по направлению, но все же перераспределяя риски в сторону понижения.

Уровни поддержки: 1,0885 1,0840 1,0805

Уровни сопротивления: 1,0935 1,0970 1,1010"

- Пара EURUSD продолжила снижаться и достигать понижающихся минимумов.

- Она почти достигла первой цели для модели разворота "Двойная вершина", которую она завершила в прошлом месяце.

Пара EURUSD упала, пробив долгосрочную линию тренда. Простая скользящая средняя (SMA) за 50 и 100 дней также пробита. Ничто не может остановить медведей сейчас, или так кажется. Тренд является нисходящим, а учитывая, что "тренд - ваш друг", шансы на успех больше.

Дневной график пары EURUSD

Пара EURUSD, вероятно, сформировала разворотную модель "двойная вершина" в августе и сентябре. Первая нисходящая цель паттерна находится на уровне 1,0872, который был почти достигнут на минимуме дня (1,0885). Это соответствует расширению Фибоначчи 61,8% от высоты двойной вершины, экстраполированной вниз (синий заштрихованный прямоугольник на графике).

Следующая цель находится на уровне 1,0874, на (зеленой) 200-дневной SMA. Еще одна более медвежья цель находится на 1,0824, сформированная пробоем линии тренда.

Тот факт, что первоначальная цель на 1,0872 почти достигнута, может означать, что медвежий импульс ослабнет. Однако моментум еще не перепроданность, и прорыв ниже 1,0860, вероятно, будет означать дальнейшее снижение к цели на 1,0824.

Моментум, измеряемый индексом относительной силы (RSI), отражает движение цены вниз, что является мягким медвежьим сигналом.

Цены на нефть резко снизились с начала недели, отмечает валютный аналитик Commerzbank Карстен Фрич.

Цена на нефть Brent опускается ниже отметки $75

"Цена на нефть Brent утром опустилась ниже отметки $75 за баррель, после того как в пятницу торговалась на уровне чуть ниже $79. Вчера слабые данные из Китая изначально привели к давлению продаж. Сегодняшнее падение цен на 4 % связано с сообщениями о том, что Израиль может пощадить нефтяные и ядерные объекты Ирана в рамках объявленного возмездия и вместо этого атаковать военные цели.

По данным Washington Post, премьер-министр Израиля Нетаньяху сообщил об этом правительству США. Это также значительно снизит риск перебоев в поставках. Некоторые арабские страны Персидского залива опасались, что в случае израильской атаки на иранские нефтяные объекты поддерживаемые Ираном военизированные формирования могут ответить нападением на нефтяные объекты в соседних странах."

Рыночные цены на повышение терминальной ставки ФРС, по-видимому, отражают скорее опасения по поводу инфляции, чем по поводу ускорения роста. Ужесточение политики ФРС, вызванное инфляцией, более пагубно для экономики развивающихся стран. Наш индекс устойчивости показывает, что Мексика, Саудовская Аравия и Индия находятся в безопасной категории. Египет, Пакистан и Бангладеш менее устойчивы, отмечает экономист Standard Chartered Мадхур Джа.

Оценка устойчивости к повышению ставок ФРС

"ФРС начала цикл смягчения, однако рынки учитывают повышение конечной ставки ФРС в среднесрочной перспективе. Прогноз повышения конечной ставки ФРС, по-видимому, в основном определяется ожиданиями более высокой инфляции, но также могут все больше учитывать прогнозы более сильного роста в США. То, что способствует повышению конечной ставки, имеет значение для остального мира. Исторически сложилось так, что развивающиеся страны хуже себя чувствуют, когда ФРС ужесточает политику в ответ на опасения по поводу инфляции, поскольку в этом случае не происходит компенсации за счет более высокого спроса в США.

Мы пытаемся определить, какие развивающиеся страны лучше переносят ужесточение условий глобальной ликвидности в среднесрочной перспективе. Мы фокусируемся на макропоказателях, таких как перспективы роста и инфляции, но также принимаем во внимание показатели фискального пространства, индикаторы доверия к политике и состояние внешнего сектора, которые делают экономику особенно уязвимой к менее благоприятным условиям глобальной ликвидности.

Страны Латинской Америки, во главе с Мексикой, доминируют в списке наиболее устойчивых экономик. Реформы Саудовской Аравии, которые, вероятно, ускорят рост, и ее здоровая позиция по внешнему долгу ставят ее в благоприятное положение. Надежность политики Индии, ее ориентация на капитальные вложения и здоровая позиция по внешнему долгу также относят ее к категории более устойчивых. Страны, в которых действуют программы МВФ, такие как Пакистан и Египет, попадают в категорию наиболее уязвимых, хотя многие из них сейчас "поворачивают за угол", пройдя через недавние кризисы".

- Пара EURJPY продолжает пытаться, но не может пробиться выше верхней границы диапазона.

- MACD расходится с ценой по-медвежьи, и существует большая вероятность разворачивающегося снижения.

Пара EURJPY встречает сопротивление в верхней части десятинедельного диапазона и, несмотря на неоднократные попытки, не может прорваться выше нее.

EURJPY 4-часовой график

Пара находится в целом на горизонтальном рынке, в боковом тренде. Поскольку принцип технического анализа заключается в том, что тренды имеют тенденцию к расширению, шансы на продолжение консолидации благоприятны.

Это позволяет предположить, что следующим движением для пары EURJPY будет возврат вниз к основанию диапазона у 154.

Движение ниже 161,91 (минимум 8 октября) подтвердит, что такое движение уже началось. Пробой ниже линии тренда на восходящем участке около 161,70 (черная линия на графике) обеспечит более сильное подтверждение. Следующая цель снижения пары EURJPY будет находиться на уровне 158,32 - минимумы 1 октября и 30 сентября.

Индикатор схождения/расхождения скользящих средних (MACD) расходится с ценой вниз (красные пунктирные линии на графике). В то время как цена при каждой попытке прорыва достигала чуть более высоких максимумов, MACD снижался. Это еще один предупреждающий знак о грядущих потерях.

В качестве альтернативы, возможно, что решительный прорыв выше максимумов диапазона будет означать прорыв вверх и развитие нового краткосрочного восходящего тренда. Решительный ход будет характеризоваться более длинной, чем средняя, зеленой свечой, которая преодолела максимум диапазона и закрылась вблизи его максимума, или тремя зелеными свечами подряд, прорвавшимися выше верхней границы диапазона.

Цена на золото вчера выросла до $2 667 за тройскую унцию, приблизившись менее чем на $20 к историческому максимуму, достигнутому в конце сентября, отмечает валютный аналитик Commerzbank Карстен Фритш.

Цена на золото снова приблизилась к историческому максимуму

"Это тем более примечательно, что с начала октября ожидания снижения процентных ставок со стороны ФРС значительно урезаны. Если в начале месяца еще ожидалось, что к концу года процентные ставки снизятся на 75 базисных пунктов, то теперь ожидается чуть менее 50 базисных пунктов.

Тот факт, что цены на золото оказались под давлением лишь на короткое время и с тех пор восстановили большую часть своих потерь, скорее всего, связан с возросшими геополитическими рисками на Ближнем Востоке. Будучи беспроцентной инвестицией, золото выигрывает не только от ожиданий снижения ставок, но и от своего статуса безопасного актива.

Если сообщения СМИ окажутся правдивыми и Израиль пощадит нефтяные и ядерные объекты Ирана в ходе ожидаемого ответного удара, геополитические риски снизятся, и поддержка цен на золото с этой стороны также ослабнет. Поэтому мы видим небольшие понижательные риски для цены на золото и ожидаем, что цена на золото составит $2 600 к концу года."

Как отмечает экономист UOB Group Элвин Лью, в последнем отчете по инфляции CPI (опубликованном 10 октября) инфляция в США оказалась немного выше ожиданий.

Общий и базовый CPI превысили ожидания в сентябре

"Инфляция CPI в США оказалась немного выше ожиданий: общий индекс CPI вырос на 0,2% м/м, 2,4% г/г в сентябре (август: 0,1% м/м, 2,5% г/г). Несмотря на промах, этот показатель был самым низким с февраля 2021 года. Однако базовый индекс CPI продолжил ускоряться: он вырос на 0,3% м/м (тем же темпом, что и в августе), а по сравнению с показателем 12 месяцев назад он набирает обороты до 3,3% г/г (август: 3,2%). Расходы на жилье и продукты питания стали ключевыми факторами, повлиявшими на общий CPI, компенсировав снижение стоимости энергии, в то время как базовая инфляция услуг ускорилась по целому ряду позиций, включая более дорогие нежилищные услуги.

Мы по-прежнему ожидаем, что темпы роста инфляции в США снизятся, но при этом признаем, что в ближайшей перспективе проблемы явно присутствуют. Мы сохраняем наш прогноз по снижению общего CPI до 2,9% в 2024 году (по сравнению с 4,1%, зафиксированными в 2023 году). Хотя базовая инфляция также может снизиться, она, скорее всего, составит 3,4% в 2024 году (по сравнению с предыдущим прогнозом в 3,3%). Это все еще значительное замедление по сравнению с 4,8% в 2023 году, но по-прежнему значительно выше целевого уровня ФРС в 2%. Наш прогноз общей инфляции и базовой инфляции на 2025 год теперь составляет 2,0%.

Сентябрьское резкое снижение ставки на 50 б.п. все больше выглядит как разовое, и ФРС, вероятно, продолжит смягчение, но постепенными темпами. Не слишком хороший сентябрьский базовый CPI, безусловно, ослабил более агрессивные ожидания снижения ставок ФРС, но, вероятно, не был достаточно горячим, чтобы заставить ФРС сделать паузу. В любом случае, это будет означать постепенность ФРС в темпах смягчения. Мы по-прежнему ожидаем, что ФРС продолжит цикл снижения ставок на оставшихся заседаниях в этом году, с 50-бп снижением до конца 2024 года (т. е. два 25-бп снижения, по одному на заседаниях FOMC 24 ноября и 24 декабря)".

Индекс потребительских цен (CPI) в Китае замедлился до 0,4% г/г в сентябре (прогноз Bloomberg: 0,6%; август: 0,6%), а базовый CPI (без учета продуктов питания и энергии) почти не изменился и составил 0,1% г/г, что является самым низким показателем с марта 2021 года. Инфляция в сфере услуг и инфляция потребительских товаров замедлились до 0,2% г/г (август: 0,5%) и 0,5% г/г (август: 0,7%) соответственно в сентябре, отмечает экономист UOB Group Хо Вуэй Чен.

Базовая инфляция почти не изменилась в сентябре

"Индекс потребительских цен Китая в сентябре замедлился до 0,4 % г/г, а базовый индекс потребительских цен (за исключением продуктов питания и энергии) практически не изменился и составил 0,1 % г/г, что является самым слабым показателем с марта 2021 года. Дефляция PPI в сентябре продолжила углубляться, снизившись на более значительные, чем ожидалось, -2,8% г/г.

Мы сохраняем наш прогноз по CPI и PPI на 2024 год на уровне 0,5% и -2,0%, соответственно, и ожидаем некоторого улучшения до 1,2% и -0,9% в 2025 году. На фоне смягчения ЦБ Китая мы ожидаем снижения ставок по кредитам на 1 и 5 лет до 3,15% и 3,65% к концу 2024 года с текущих 3,35% и 3,85% соответственно.

Центральный банк снизил норму резервных требований (RRR) банков на 0,5% п. п. с 27 сентября, что стало вторым снижением за год, и указал на возможность еще одного снижения на 0,25-0,50% п. п. позднее в этом году. Хотя Министерство финансов Китая на брифинге в субботу (12 октября) пообещало усилить поддержку и заявило, что у центрального правительства еще есть "большие" возможности для увеличения долга и роста основного дефицита бюджета, никаких подробностей о дополнительных стимулах не было."

Рынки валют в регионе ЦВЕ (Центральная и Восточная Европа) вчера были неактивны из-за слабой активности на мировых рынках в связи с праздниками в США, отмечает Франтишек Таборски из ING.

Чешская крона, кажется. находится в подходящем месте

"Чешская крона получила импульс к росту после неожиданно сильных данных по текущему счету за вчерашний день. Мы по-прежнему конструктивно оцениваем медленный рост польского злотого и чешской кроны в регионе, хотя, опять же, снижение пары EURUSD не предполагает возможности более сильного ралли здесь.

С другой стороны, местные ставки продолжают расти, что улучшает перспективы всех валютных курсов стран ЦВЕ, включая венгерский форинт, который пока отстает от аналогов. Учитывая улучшение экономических данных и удивительно сильный платежный баланс, чешская крона, кажется, находится в правильном месте на данный момент.

Рынок был негативно настроен по отношению к чешской кроне до недавнего времени, что говорит о некотором коротком позиционировании, в то время как рост инфляции может спровоцировать ястребиные комментарии центрального банка в преддверии ноябрьского заседания ЦБ Чехии. В среднесрочной перспективе мы видим возвращение EURCZK к отметке 25,00 и ниже. Краткосрочные глобальные условия могут стать проблемой для этого пути, но разница в ставках уже указывает на эти уровни".

Доллар США (USD) торгуется с понижением после 11 дней подряд бычьего роста на торгах в понедельник, отмечает главный валютный стратег Scotiabank Шон Осборн.

Бычий тренд доллара США остановился после одиннадцати последовательных дневных достижений

"Среди валют развитых рынков подобные устойчивые ежедневные или еженедельные бычьи/медвежьи тренды редко затягиваются надолго (более 10 дней или недель в одном направлении, другими словами) без какой-либо паузы или отката. Доллар США в целом выглядит слишком перекупленным и склонным к небольшой коррекции, по крайней мере, на графиках, но это не обязательно означает глубокое или продолжительное падение.

Более широкий рост доллара США поддерживается отскоком доходности в США на фоне устойчивой экономики, а ужесточение президентской предвыборной гонки в США, возможно, оживило "торговлю Трампа" (считается что он за рост, за инфляцию, за тарифы и т. д.), которая была характерна для рынков в середине года.

На сегодняшней сессии несколько более низкие фьючерсы на американские акции и резкое падение сырой нефти (после сообщений о том, что Израиль не будет наносить удары по ядерным и нефтяным объектам Ирана) усиливают фон, поддерживающий доллар".

Данные по инфляции в Норвегии, опубликованные на прошлой неделе, нуждаются, на мой взгляд, в небольшом пояснении. В конце концов, эти данные стали первыми признаками возможного разворота процентных ставок в ближайшем будущем - а Банк Норвегии является одним из немногих центральных банков Б10, который еще не начал снижать процентные ставки, и рынок вряд ли закладывает в цены снижение процентных ставок, по крайней мере, пока, отмечает валютный аналитик Commerzbank Майкл Пфистер.

Разворот в сторону повышения процентных ставок начнется раньше, чем ожидалось

"За последние десять месяцев общий уровень инфляции в среднем был немного ниже, чем соответствует целевому уровню инфляции, за исключением октября и ноября, когда он была значительно выше, чем в последние месяцы. В отношении базовой инфляции картина несколько иная, но и здесь за последние четыре месяца мы наблюдали показатели, которые примерно соответствовали целевому уровню.

Норвегия, похоже, добилась значительного прогресса в достижении целевого показателя. Конечно, следует отметить, что вполне возможно, что в ближайшие месяцы темпы инфляции в Норвегии несколько повысятся. Одним из факторов, указывающих в этом направлении, является то, что цены на нефть сейчас снова выросли. Цены на другие виды энергии также, вероятно, вырастут в связи с предстоящими холодными месяцами. Однако пока неясно, так ли это будет на самом деле.

С другой стороны, это означает, что риски того, что Банк Норвегии начнет разворот процентных ставок раньше, чем ожидалось, значительно возросли за лето. В настоящее время траектория движения процентной ставки Банка Норвегии предполагает возможный первый шаг в марте 2025 года. Но за первым намеком в ноябре последует ли первое снижение ставки на декабрьском заседании или, возможно, в январе? Это кажется гораздо более реалистичным, если последние данные по инфляции подтвердят тренд".

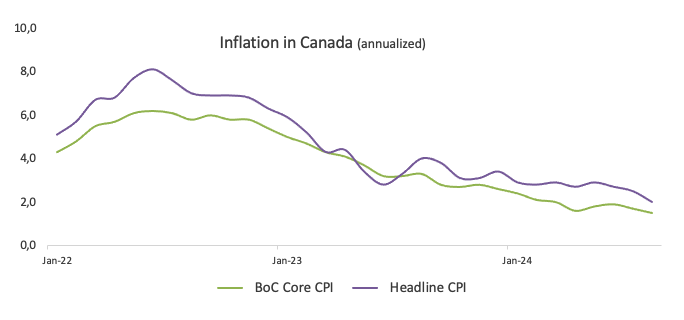

Канадский доллар (CAD) теряет позиции по отношению к доллару США уже 10 дней подряд - по данным Bloomberg, это худшая динамика для CAD с 2017 года. По моему мнению, главный валютный стратег Scotiabank Шон Осборн отмечает, что CAD перепродан, и устойчивая распропродажа, как и бычий тренд по доллару США в целом, вряд ли продолжится без какой-либо паузы или небольшой консолидации.

Канадский доллар становится все более грубым

"Сегодняшний общий CPI, как ожидается, продемонстрирует дальнейший прогресс в общей инфляции - снижение на 0,3% в сентябре при росте на 1,8% за год. Ожидается, что базовые показатели медианной и базовой инфляции выросли на 2,3% (как и в августе) и 2,5% (с 2,4%) соответственно. В условиях, когда канадский доллар находится под давлением, а темпы роста базовой инфляции замедляются, данные могут дать Банку дополнительные основания для отказа от агрессивного снижения ставки в конце месяца.

Нет явных признаков того, что доллар США готов к отступлению, но его ралли выглядит растянутым. Некоторая консолидация в ближайшие несколько дней не станет сюрпризом, но бычий тренд остается довольно сильным, и CAD должен будет восстановиться через 1.3600/10, чтобы показать реальные признаки технической силы. Более вероятно, что незначительные падения (к 1.37-1.3750) будут пользоваться хорошей поддержкой.

RSI пары перекуплен на дневном графике, но DMI выравнивается в пользу USDCAD по краткосрочным, среднесрочным и долгосрочным осцилляторам, что пока будет поддерживать USD на небольших падениях. Сопротивление находится на уровнях 1,3850 и 1,3950 (недавние максимумы)".

Пара EURUSD ненадолго опустилась ниже 1,09 овернайт на фоне укрепления доллара. Покрытие коротких позиций по евро плюс более сильные, чем ожидалось, данные по ожиданиям ZEW за октябрь немного повысили пару, отмечает главный валютный стратег Scotiabank Шон Осборн.

Евро восстанавливается с уровней ниже 1,09

"Индекс настроений инвесторов вырос до 13,1 с 3,6 в сентябре, превысив консенсус-ожидания роста до 10. Эта новость лишь в некоторой степени позитивна для евро, поскольку укрепление настроений поддерживается надеждами инвесторов на более быстрое снижение ставок ЕЦБ.

Более широкий медвежий тренд в паре EURUSD остается хорошо выраженным на краткосрочном графике, но внутридневные ценовые движения отражают некоторый спрос на евро при падении ниже 1,09, с двумя бычьими сигналами "молот", развивающимися в районе минимумов за последние 24 часа.

Евро сталкивается с незначительным сопротивлением на уровне 1,0925 на часовом графике, и сегодня утром ему нужно будет подняться выше этой точки, чтобы продлить отскок до 1,0950-1.10. Однако более широкие технические модели продолжают указывать на снижение к области 1.08, поэтому рынки, скорее всего, будут вынуждены сдерживать скромный рост евро ниже 1.10".

Фунт стерлингов (GBP) продолжает получать поддержку при падении в области минимумов возле 1,30 и сегодня снова отскочил от внутридневного минимума, отмечает главный валютный стратег Scotiabank Шон Осборн.

Фунт пытается нащупать дно

"Данные по Великобритании показали лишь умеренный прогресс в повышении заработной платы (средний недельный заработок снизился до 3,8 % в августе с пересмотренного в сторону повышения уровня 4,1 %). В то время как заявки на пособие по безработице выросли немного больше, чем ожидалось. Свопы продолжают указывать на то, что снижение ставки Банком Англии на 25 б.п. в ноябре - это практически решенный вопрос.

Ценовая динамика фунта демонстрирует некоторые признаки попытки нащупать дно, по крайней мере, в краткосрочной перспективе. Внутридневной график указывает на то, что может сформироваться основание "круглого минимума", поскольку охотники за выгодными сделками используют падение фунта до минимумов возле 1,30. Солидный спрос у европейского минимума предполагает наличие внутридневного основания, по крайней мере, на уровне 1.3030/35.

Сопротивление находится на 1,3115 и 1,3130; преодоление последнего может усилить краткосрочный восходящий импульс."

Несмотря на то, что евро все же удалось превзойти большинство валют G10 в текущем месяце, мнение о том, что ЕЦБ стал более обеспокоен ростом экономики еврозоны, может пробить бреши в броне единой валюты, отмечает валютный аналитик Rabobank Джейн Фоули.

EURUSD будет снижаться в среднесрочной перспективе

"В преддверии заседания ЕЦБ на этой неделе спред 2-летней доходности облигаций Германии и США достиг самого широкого уровня с прошлого июля, что стало разворотом тренда, наблюдавшегося с весны. Это оказало влияние на EURUSD".

"В будущем мы будем внимательно следить за тем, какие заявления о намерениях озвучит президент ЕЦБ Лагард в четверг (если таковые будут). Хотя в ближайшей перспективе "голуби" могут разочароваться в EUR ввиду все еще устойчивой инфляции в секторе услуг, мы все же ожидаем, что EURUSD снизится в среднесрочной перспективе".

"Удивительное отсутствие признания необходимости бюджетной консолидации ни одним из кандидатов в президенты США говорит о том, что фискальная политика может быть более инфляционной в США. Это дает возможность для укрепления доллара США на более длительный срок".

Перед заседанием ЕЦБ в четверг стоит сделать краткий обзор ожиданий рынка и EURUSD. В последние дни ожидания по процентным ставкам ФРС и ЕЦБ частично были существенно пересмотрены: рынок ожидает, что к концу года ФРС снизит ставки в общей сложности менее чем на 50 базисных пунктов, в то время как в отношении ЕЦБ он все еще видит значительное снижение ставок, в частности, в краткосрочной перспективе, отмечает валютный аналитик Commerzbank Антье Праефке.

Доллар США не сможет удержаться ниже отметки 1,09?

"Если президент ЕЦБ Кристин Лагард в четверг выразит обеспокоенность экономическими рисками в еврозоне, а затем данные подтвердят эти опасения, рынок может стать еще более уверенным в будущем снижении ставок и окажет давление на евро. Однако наши экономисты считают, что рынок в целом слишком пессимистично смотрит на динамику ключевых ставок в еврозоне. Сами они ожидают значительно меньшего снижения ставок".

Что касается нашего прогноза по ставке ФРС, то рынок, похоже, настроен слишком оптимистично, так как он ожидает меньшего снижения ставки, чем мы прогнозировали. Коррекция ожиданий в сторону прогноза наших экспертов приведет к потерям в долларе США. Рынку придется скорректировать свои ожидания в отношении ЕЦБ и ФРС, и EURUSD в обозримом будущем будет расти".

"В целом, для меня это означает, что доллару будет сложно самостоятельно удержаться ниже отметки 1,09 в паре EURUSD, но ЕЦБ и Лагард могут потенциально подготовить почву для этого в четверг со стороны евро, если рынок снова повысит ожидания в отношении снижения ставок ЕЦБ".

- Власти готовы к падению рубля до 100 за доллар, сообщают источники

Российский рубль движется к отметке 100 за доллар, и на этот раз власти, похоже, смирились с тем, что рубль достигнет уровня, который ранее вызывал жесткую реакцию, пишет Bloomberg.

Ослабление рубля сейчас не вызывает беспокойства и пойдет на пользу государственному бюджету на фоне планов по увеличению расходов в следующем году, сообщили агентству два осведомленных источника на условиях анонимности. Чиновники готовы позволить рублю достичь отметки 100 за доллар, сказали собеседники.

- «В нынешней ситуации 100 рублей за доллар не так страшны, хотя и имеют определенный инфляционный эффект», - считает Олег Вьюгин, бывший высокопоставленный чиновник Банка России.

Банк России полагается на межбанковские операции для расчета курса рубля с тех пор, как Московская биржа приостановила торги долларами и евро после того, как США ввели санкции против группы в июне. Карательные меры усугубили дефицит иностранной валюты. По данным Центробанка, рубль ослаб примерно на 9% по сравнению с последним торговым днем на бирже.

За тот же период рубль снизился и по отношению к китайскому юаню, который стал основной альтернативой валютам, которые с 2022 года рассматриваются Кремлем как «токсичные». Российская валюта на Московской бирже упала на 11% по отношению к юаню до 13,26, самого низкого уровня с мая.

В прошлом году рубль дважды преодолевал отметку 100 за доллар. Центральный банк отреагировал на это повышением ключевой процентной ставки на 350 базисных пунктов на экстренном заседании в августе прошлого года. Затем в октябре правительство ввело более жесткие меры контроля за движением капитала, обязав 43 группы экспортеров репатриировать 80% своей валютной выручки и почти всю ее продать за рубли на внутреннем рынке.

Прогнозы Министерства экономики показывают, что правительство готовится к ослаблению валюты: чиновники ожидают, что в 2025 году за доллар будут давать в среднем 96,5 рубля по сравнению с 91,2 в этом году.

Недавнее ослабление рубля отражает трудности с внешнеторговыми платежами, с которыми сталкиваются импортеры и экспортеры, говорит Дмитрий Полевой, директор по инвестициям компании Astra Asset Management.

После того как США в июне усилили угрозу введения вторичных санкций в отношении банков -ключевых торговых партнеров России, предприятия столкнулись с растущими трудностями с платежами. Они получают меньше иностранной валюты и испытывают больше трудностей с ее возвращением в Россию из таких стран, как Китай и Турция.

В ответ на это правительство смягчило меры, поддерживавшие рубль. В конце прошлой недели обязательная конвертация экспортной выручки была снижена вдвое - до 25% с 50%. Ранее требования к репатриации выручки уже снижались до 60% в июне, а затем до 40% месяцем позже.

По данным Банка России, в сентябре продажи валюты крупнейшими российскими экспортерами сократились на 30% по сравнению с предыдущим месяцем, поскольку все большая доля расчетов осуществлялась в рублях.

Сразу после событий февраля 2022 года рубль ослаб примерно до 120 за доллар, но быстро восстановился, когда центральный банк в экстренном порядке повысил ключевую ставку более чем в два раза - до 20%, а затем постепенно откатил ее.

Теперь ставка вернулась к отметке 19% и может достичь пикового уровня на заседании ЦБ на следующей неделе, поскольку центральный банк стремится охладить перегретую российскую экономику и сдержать ускоряющуюся инфляцию, которая более чем в два раза превышает целевой уровень 4%.

Доллар США (USD), вероятно, будет торговаться в диапазоне от 149,00 до 149,95. В долгосрочной перспективе представляется вероятным дальнейшее укрепление доллара. Уровни для наблюдения - 150,05 и 151,00, отмечают валютные аналитики UOB Group.

Доллар, вероятно, будет торговаться между 149,00 и 149,95

Прогноз на 24 часа: "Мы ожидали вчера, что доллар США поднимется выше. Однако мы отметили, что "из-за слабого импульса любое продвижение, скорее всего, ограничится тестом 149,70, а основное сопротивление на 150,05 вряд ли вступит в игру". Наше мнение не было ошибочным, хотя доллар вырос больше, чем ожидалось, достигнув максимума на 149,98. Несмотря на укрепление, значительного усиления моментума не произошло. Сегодня, вместо того чтобы продолжить рост, доллар, скорее всего, будет торговаться в диапазоне, вероятно, между 149,00 и 149,95".

Прогноз на 1-3 недели: "Мы ожидаем роста доллара с начала этого месяца. В нашем обзоре от прошлого четверга (10 октября, спот на 149.20) мы подчеркнули, что "хотя восходящий импульс не слишком усилился, дальнейшее укрепление кажется вероятным, и уровни для наблюдения находятся на 150.05 и 151.00". Хотя вчера доллар вырос до 149,98, восходящий импульс не слишком улучшился. Тем не менее, пока не будет пробит уровень 148.40 (наш "сильный уровень поддержки", ранее находившийся на отметке 148.00), у пары сохраняется потенциал для прорыва выше 150.05. На данный момент вероятность того, что доллар поднимется до 151,00, невелика".

Новозеландский доллар (NZD), вероятно, будет консолидироваться в диапазоне 0,6070/0,6110. В долгосрочной перспективе NZD должен пробиться ниже 0,6050, прежде чем станет возможным дальнейшее устойчивое снижение, отмечают валютные аналитики UOB Group.

NZD будет консолидироваться в диапазоне 0,6070/0,6110

Прогноз на 24 часа: "NZD вчера торговался между 0,6071 и 0,6102, что оказалось меньше, чем ожидаемый нами диапазон консолидации 0,6065/0,6115. Не наблюдается усиления ни нисходящего, ни восходящего импульса, и дальнейшая консолидация кажется вероятной. Ожидаемый диапазон на сегодня: 0.6070/0.6110."

Прогноз на 1-3 недели: "Наш обзор от прошлого четверга (10 октября, спот на 0.6070) все еще актуален. Как было подчеркнуто, хотя слабость перепроданности еще не стабилизировалась, NZD "должен пробиться и остаться ниже 0.6050, прежде чем станет вероятным дальнейшее устойчивое снижение" Вероятность прорыва ниже 0,6050 будет сохраняться до тех пор, пока не будет пробит уровень 0,6145 (наш уровень "сильного сопротивления"). Если NZD возьмет барьер на 0,6050, то следующим уровнем для наблюдения станет 0,6005".

Еще одна сырьевая валюта - NZD - сегодня пройдет тест на CPI, отмечает стратег ING по валютным рынкам Франческо Пезоле.

NZD может привлечь покупателей в области 0,6000-0,6050

"Резервный банк Новой Зеландии (РБНЗ) снизил ставку на 50 б.п. в этом месяце, полагая, что инфляция решительно пошла на спад, в то время как опасения по поводу роста экономики усиливаются. Это также является основанием для высокой уверенности рынков в еще одном снижении ставки на полпункта в декабре".

"Хотя общий CPI должен вернуться к средней точке целевого диапазона 2,0%, мы видим риски того, что инфляция, не связанная с торговлей, окажется более высокой, чем надеется РБНЗ. В конечном итоге, NZD также может получить некоторую помощь от сегодняшних показателей инфляции, так как рынки могут быть больше не уверены в декабрьском движении на 50 б.п.".

"NZDUSD остается уязвимой к некоторому хеджированию риска, связанного с Трампом в преддверии выборов, но улучшение профиля ставок может помочь киви привлечь покупателей в области 0,6000-0,6050."

Австралийский доллар (AUD) может повторно протестировать уровень 0,6700, после чего вероятен очередной отскок. В долгосрочной перспективе, как отмечают валютные аналитики UOB Group, направленность AUD остается нисходящей.

Прорыв ниже 0,6700 может означать снижение к 0,6670

Прогноз на 24 часа: "Вчера мы придерживались мнения, что пара "скорее всего, будет торговаться в боковике в диапазоне 0,6710/0,6760". Ценовое движение оказалось не таким, как мы ожидали. На торгах в Нью-Йорке AUD упал до 0,6703, после чего быстро отскочил и закрылся на отметке 0,6726 (-0,36%). Хотя нисходящий моментум лишь немного усилился, AUD может повторно протестировать уровень 0,6700, после чего вероятен еще один отскок. Устойчивое падение ниже 0,6700 представляется маловероятным. Уровни сопротивления находятся на 0,6745 и 0,6760".

Прогноз на 1-3 недели: "В нашем обзоре от 10 октября (спот на 0.6720) мы указали, что "хотя значительного усиления моментума не произошло, понижательный уклон AUD сохраняется". Хотя вчера оззи упал до 0,6703, падение было кратковременным, и это движение не привело к дальнейшему усилению нисходящего импульса. Другими словами, наше мнение остается неизменным. Нисходящий тренд сохранится при условии, что не будет пробит уровень 0,6785 (наш уровень "сильного сопротивления", без изменений)".

Данные по занятости в Канаде, опубликованные на прошлой неделе, оказались довольно сильными. Занятость выросла на 47 тысяч человек, что почти вдвое превысило консенсус-прогноз, а уровень безработицы неожиданно снизился до 6,5%. В тот же день Банк Канады опубликовал обзор деловой активности, который показал дальнейшее ослабление инфляционных ожиданий, а также отскок делового оптимизма и ожиданий будущих продаж, отмечает валютный стратег ING Франческо Пезоле.

USDCAD может не преуспеть с чистым медвежьим прорывом

"Последние данные, вкупе с "ястребиным" пересмотром ожиданий в отношении ФРС, должны быть достаточными, по нашему мнению, чтобы обескуражить тех, кто ожидает снижения ставки Банком Канады на 50 б.п. в этом году. Тем не менее, рынки продолжают прогнозировать снижение ставки Банка Канады на 71 б.п. в течение следующих двух заседаний, при этом закладывают -37 б.п. в заседание на следующей неделе".

"Сегодня публикуются данные по инфляции в Канаде, но мы сомневаемся, что они повлияют на ожидания по ставке Банка Канады. Общий CPI в сентябре опустился ниже 2,0%, но базовые показатели, возможно, забуксовали. Это должно продолжать указывать на снижение ставок, но улучшение ситуации с рабочими местами не оправдывает снижения ставки на 50 б.п.".

"Мы ожидаем, что канадский доллар (CAD) больше укрепит свои позиции в кроссах благодаря некоторой переоценке ястребиных настроений в отношении Банка Канады. USDCAD, возможно, не сможет решительно прорваться вниз, но ужесточение дифференциала ставок должно позволить, по крайней мере, приостановить ралли и, возможно, провести коррекцию к 1,37 в ближайшей перспективе."

Фунт стерлингов (GBP), скорее всего, будет торговаться в боковике, вероятно, в диапазоне 1,3035/1,3085. В долгосрочной перспективе дальнейшего усиления моментума не наблюдается, отмечают валютные аналитики UOB Group.

Прорыв 1,3125 будет означать, что уровень 1,3000 недосягаем

Прогноз на 24 часа: "Вчера мы отметили, что "если фунт останется ниже 1,3090 с незначительным сопротивлением на 1,3070, он, скорее всего, будет снижаться". Мы добавили, что "основная поддержка на 1.3000, вероятно, будет недосягаема (есть еще один уровень поддержки на 1.3025)". Впоследствии фунт снизился до 1,3031, после чего отскочил и закрылся практически без изменений (1,3061, -0,05 %). Движение цены не привело к усилению нисходящего импульса, и сегодня пара, скорее всего, будет торговаться в боковике, вероятно, в диапазоне 1,3035/1,3085."

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Мы придерживаемся негативного прогноза по GBP уже более недели. После падения фунта до 1.3011 и отскока мы отметили в прошлую пятницу (11 октября, спот на 1.3060), что "несмотря на снижение, дальнейшего усиления нисходящего импульса не наблюдается". Мы добавили, что только прорыв выше 1.3125 (наш уровень "сильного сопротивления") будет означать, что барьер 1.3000 на этот раз останется недосягаем. Мы продолжаем придерживаться того же мнения".

Евро сдает позиции в преддверии заседания Европейского центробанка в четверг и уже совершил решительный прорыв ниже уровня 1,090. Возобновившееся расширение дифференциала ставок с долларом США явно побуждает к изменению стратегического позиционирования по EURUSD. Данные CFTC показали, что чистые лонги сократились с 13,5% до 5,9% открытого интереса с начала сентября, отмечает стратег ING по валютным рынкам Франческо Пезоле.

EURUSD может вернуться к росту

"Позиционирование более сбалансировано, поэтому EURUSD может получить поддержку на падении. Кстати, наши модели показывают, что краткосрочная справедливая стоимость составляет около 1,093. Доллар может воссоединиться со снижением нефти, а EURUSD может вернуться к росту. В дальнейшем, если ЕЦБ не удивит в четверг рынки, сохранив статус-кво или выдав неожиданные заявления о намерениях, направление движения пары будет определяться событиями в США в ближайший месяц или около того".

"В Великобритании данные по занятости, опубликованные сегодня утром, не дали однонаправленного сигнала Банку Англии. Уровень безработицы снизился, но это не очень надежный показатель, а рост заработной платы без учета бонусов замедлился, как и ожидалось. Стоит отметить, что в большинстве секторов экономики уровень вакансий сейчас ниже средних показателей до ковида, когда рост зарплат составлял около 3,5% (намного ниже нынешних 5%)".

"Наш британский экономист считает, что есть возможности для дальнейшего снижения темпов роста заработной платы, что в конечном итоге позволит Банку Англии более уверенно снижать ставки. Завтрашний индекс CPI Великобритании - главное событие для рынков фунта, и мы видим риски роста EURGBP, который может повторно протестировать уровень 0,8400".

Нисходящий импульс немного усилился; евро (EUR) может опуститься до 1,0885, прежде чем появится риск более устойчивого отскока. В долгосрочной перспективе существует вероятность пробоя евро ниже основной зоны поддержки 1,0860/1,0885, отмечают валютные аналитики UOB Group.

Евро может прорваться ниже 1,0860/1,0885

Прогноз на 24 часа: "Вчера мы отметили "склонность евро к снижению". Однако мы указали, что "учитывая слабый импульс, любое снижение вряд ли пробьется ниже 1.0900, а следующая поддержка на 1.0885 вряд ли окажется под угрозой". Впоследствии евро упал сильнее, чем ожидалось, до 1,0888, но затем восстановился и закрылся на отметке 1,0909 (-0,26%). Несмотря на снижение, нисходящий моментум усилился лишь немного. Сегодня пара может упасть до 1,0885, после чего вероятен более устойчивый отскок. Следующая поддержка на уровне 1,0860 вряд ли вступит в игру. Чтобы сохранить слабый медвежий импульс, евро должен оставаться ниже 1.0935 (с незначительным сопротивлением на 1.0920)".

Прогноз на 1-3 недели: "В нашем обзоре от 11 октября (спот на 1.0935) мы отметили, что "хотя перспективы пары остаются негативными, нисходящий импульс, похоже, замедляется, и вероятность того, что евро пробьет значимую зону поддержки между 1.0860 и 1.0885, невелика". Вчера он упал до минимума 1,0888. Небольшое усиление моментума говорит о вероятности пробоя ниже уровня поддержки 1,0860/1,0885, но пока неясно, сможет ли цена закрепиться ниже этих уровней. В целом, только прорыв выше 1,0960 (наше "сильное сопротивление") будет означать, что слабость евро, начавшаяся в начале этого месяца, стабилизировалась".

Активность промышленного сектора еврозоны в августе развернулась, как показали последние данные, опубликованные Евростатом во вторник.

Объем промышленного производства на старом континенте вырос на 1,8% м/м по сравнению с ожидаемым ростом на 1,8% и результатом -0,5% в июле.

Промпроизводство в еврозоне выросло на 0,1% в годовом исчислении в августе по сравнению с июльским показателем -2,1%. Консенсус-прогноз рынка предполагал -1,0%.

Реакция EURUSD на данные по промпроизводству в еврозоне

Данные по промышленному производству в Еврозоне не смогли повлиять на курс евро, и пара EURUSD продолжает удерживать позиции выше 1.0900. Пара выросла на 0,04% за день, по состоянию на момент публикации.

ЦЕНА Евро Сегодня

В таблице ниже показано процентное изменение курса евро (EUR) по отношению к перечисленным основным валютам за сегодня. Евро был самым сильным в паре с австралийским долларом.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.03% | -0.15% | -0.46% | 0.09% | 0.15% | 0.08% | -0.24% | |

| EUR | 0.03% | -0.10% | -0.44% | 0.10% | 0.20% | 0.10% | -0.20% | |

| GBP | 0.15% | 0.10% | -0.27% | 0.22% | 0.31% | 0.21% | -0.03% | |

| JPY | 0.46% | 0.44% | 0.27% | 0.55% | 0.61% | 0.53% | 0.27% | |

| CAD | -0.09% | -0.10% | -0.22% | -0.55% | 0.06% | -0.00% | -0.25% | |

| AUD | -0.15% | -0.20% | -0.31% | -0.61% | -0.06% | -0.08% | -0.34% | |

| NZD | -0.08% | -0.10% | -0.21% | -0.53% | 0.00% | 0.08% | -0.25% | |

| CHF | 0.24% | 0.20% | 0.03% | -0.27% | 0.25% | 0.34% | 0.25% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к доллару США, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая валюта)/USD (валюта котировки).

- Индекс экономических настроений ZEW в Германии повысился до 13,1 в октябре.

- EURUSD держится выше отметки 1,0900 после выхода данных по индексу ZEW в Германии и еврозоне.

Основной индекс экономических настроений ZEW в Германии в октябре вырос до 13,1 с 3,6 в сентябре, опередив консенсус-прогноз рынка 10,0.

Индекс оценки текущей ситуации, однако, упал до -86,9 по сравнению с сентябрьским показателем -84,5. Данные не оправдали прогноза -84,5.

Индекс экономических настроений еврозоны ZEW в октябре составил 20,1 против сентябрьского показателя 9,3. Прогноз рынка составлял 16,9.

Ключевые моменты

Экономические настроения в Германии в последнем опросе выросли.

Способствующими факторами являются ожидания стабильных темпов инфляции и связанная с этим перспектива дальнейшего снижения процентных ставок ЕЦБ.

Позитивные сигналы также поступают с экспортных рынков Германии.

Экономические ожидания в отношении еврозоны, США и Китая также значительно улучшились.

Повышение оптимизма в отношении Китая, вероятно, связано с мерами китайского правительства по стимулированию экономики.

Эти события, вероятно, также способствовали росту экономических ожиданий для Германии.

Реакция рынка

Пара EURUSD удерживает позиции после неоднозначных данных ZEW по Германии и еврозоне. Пара прибавляет 0,03% внутри дня и торгуется вблизи отметки 1,0910 по состоянию на момент публикации.

Доллар США (USD) и нефть вчера пошли в противоположные стороны. Доллар США был силен по всему спектру рынка, игнорируя падение нефти, вызванное сообщениями некоторых СМИ о том, что Израиль не планирует наносить удары по нефтяным и ядерным объектам Ирана. Такая динамика, вероятно, является результатом некоторого разочарования инвесторов в деталях мер стимулирования экономики Китая, объявленных в субботу, отмечает валютный стратег ING Франческо Пезоле.

Доллар воссоединяется с более слабой историей нефти

"Сегодня, когда рынки США вновь открываются после длинных выходных, доллар может воссоединиться с более слабой историей по нефти. Кстати, картина по ставкам вряд ли может быть более благоприятной для доллара, чем эта, учитывая, что рынки сейчас закладывают в цены смягчение ФРС только на 44 б.п. к концу года, и данные не улучшились настолько, чтобы заставить рынки пересмотреть эту оценку до 25 б.п.".

"Если мы увидим более независимый рост доллара, мы можем сделать вывод, что это связано с некоторым позиционированием в преддверии выборов в США, которые состоятся через три недели. Рынок активов, похоже, закладывает в цены победу Камалы Харрис, которая рассматривается как наименее разрушительный исход, и, учитывая, насколько близко идут кандидаты в опросах, некоторые защитные позиции могут привести к притоку в доллар перед голосованием".

"Что касается данных, то в США все довольно спокойно. Единственный заслуживающий внимания релиз сегодня - индекс деловой активности в обрабатывающей промышленности Empire, и рынки, вероятно, будут больше заинтересованы в выступлении члена FOMC Мэри Дейли, которая является нейтральной фигурой в комитете и может дать хорошее представление о том, где находится консенсус-прогноз после более высоких, чем ожидалось, данных по занятости и инфляции."

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EURUSD, в отсутствие выхода важных макроэкономических данных осторожные настроения на рынке помогли доллару США (USD) сохранить устойчивость против своих основных конкурентов в понедельник, что привело к снижению EURUSD.

«В начале вторника фьючерсы на фондовые индексы США торгуются с небольшим понижением, что говорит о том, что настроение на рынке еще не улучшилось.

На европейской сессии Евростат опубликует данные по промпроизводству за август, а немецкий институт экономических исследований ZEW выпустит октябрьские данные по настроениям в еврозоне и Германии. Прогнозируется, что индекс экономических настроений ZEW вырастет как в еврозоне, так и в Германии. Если эти данные окажутся неожиданно сильными, первая реакция рынка может помочь евро найти поддержку. Тем не менее, инвесторы вряд ли будут занимать большие позиции в преддверии вердикта Европейского центробанка (ЕЦБ) по монетарной политике, который будет объявлен в четверг.

Во второй половине дня единственным релизом из США, который при этом не вызовет заметную реакцию рынка, станет индекс деловой активности в обрабатывающей промышленности Empire State за октябрь от ФРБ Нью-Йорка».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EURUSD, после спокойного начала недели EURUSD оказалась под умеренным медвежьим давлением на американской сессии в понедельник и закрыла день на отрицательной территории.

«В начале вторника пара не может запустить отскок и торгуется на самом низком уровне с начала августа, чуть ниже 1,0900.

Индекс относительной силы (RSI) на 4-часовом графике немного повысился после снижения до 30, говоря о том, что краткосрочные технические перспективы EURUSD остаются медвежьими, с возможностью технической коррекции.

С точки зрения снижения, отметка 1,0870 (уровень Фибоначчи 78,6% коррекции последнего восходящего тренда) выступает в качестве первой поддержки перед 1,0800 (круглый уровень) и 1,0780 (статический уровень, точка начала восходящего тренда). Если EURUSD поднимется выше 1.0900 (статический уровень) и начнет использовать этот уровень в качестве поддержки, то 1.0950 (коррекция Фибоначчи 61,8%) и 1.1000 (коррекция Фибоначчи 50%) могут рассматриваться как следующие уровни сопротивления».

- Ожидается, что в сентябре индекс потребительских цен в Канаде вырастет на 1,8% г/г.

- В этом году Банк Канады снизил учетную ставку на 75 базисных пунктов.

- Канадский доллар значительно сдал позиции в октябре.

Во вторник Статистическое управление Канады опубликует данные по инфляции, представленные индексом потребительских цен (CPI) за сентябрь. Согласно прогнозам, общий индекс CPI в прошлом месяце мог вырасти на 1,8% в годовом исчислении (г/г).

Наряду с основными данными, Банк Канады опубликует базовый индекс CPI, который исключает более волатильные компоненты, такие как продукты питания и энергия. В августе базовый индекс CPI снизился на 0,1% в месяц и вырос на 1,5% по сравнению с годом ранее. Тем временем общий индекс CPI вырос на 2,0% за последние двенадцать месяцев - самый низкий уровень с февраля 2021 года - и снизился на 0,2% по сравнению с предыдущим месяцем.

Данные по инфляции находятся под пристальным вниманием с точки зрения их потенциального влияния на канадский доллар (CAD), особенно в свете текущего цикла смягчения политики Банка Канады. Стоит напомнить, что в этом году Банк Канады снизил процентную ставку на 25 базисных пунктов на заседаниях в июне, июле и сентябре, доведя базовую процентную ставку до 4,25%.

На валютном рынке канадский доллар дешевеет последние девять дней, в результате чего пара USDCAD впервые с начала августа достигла отметки 1,3800.

Чего мы можем ожидать от уровня инфляции в Канаде?

Аналитики расходятся во мнениях относительно того, как будет развиваться ценовое давление в Канаде в сентябре, хотя и сходятся во мнении, что внутренние основные цены пока будут находиться ниже целевого уровня Банка Канады. Если не произойдет неожиданного сюрприза, то базовый дезинфляционный тренд, скорее всего, побудит Банк Канады сохранить курс на смягчение, начатое в июне.

После снижения ставки 4 сентября глава Банка Канады Тифф Маклем заявил, что снижение ставки на 25 базисных пунктов было уместным, хотя добавил, что чиновники Банка Канады обсуждали различные сценарии, включая замедление темпов снижения ставки и даже снижение на 50 базисных пунктов.

Что касается инфляции, Маклем предположил, что дальнейшее снижение ставок вполне вероятно в свете прогресса Банка Канады в снижении инфляции до целевого уровня 2%. В интервью, данном в Торонто 24 сентября, Маклем подчеркнул важность поддержания инфляции вблизи середины контрольного диапазона 1%-3%. Он также подчеркнул необходимость устойчивого сдерживания базовой инфляции, которая, как он отметил, остается немного выше 2%.

В свете предстоящего релиза аналитики TD Securities отметили: "Мы ожидаем падения CPI до 1,9% из-за значительного влияния бензина, что будет компенсировано стабилизацией основных товаров и сильными компонентами путешествий. Согласно нашему прогнозу, CPI за 3-й квартал не дотянет до июльских прогнозов Банка Канады, но, учитывая снижение цен на нефть и скромный рост базовых показателей Банка Канады в сентябре, мы не считаем, что это оправдывает переход к снижению ставки на 50 б.п.".

Когда выйдут данные по CPI Канады, и как они могут повлиять на USDCAD?

Во вторник в 15:30 мск. Канада опубликует данные по индексу CPI за сентябрь, и реакция канадского доллара будет зависеть только от того, насколько неожиданными окажутся цифры. Если данные не будут сильно отличаться от ожиданий, они вряд ли повлияют на прогноз по ставкам Банка Канады.

USDCAD начала месяц с заметной тенденцией к росту, достигнув в понедельник двухмесячных максимумов в районе 1,3800. Внутримесячное повышение пока происходит на фоне сильного отскока доллара США (USD), который удерживает валюты, связанные с риском, под давлением.

Пабло Пиовано, старший аналитик FXStreet, отмечает, что продолжение восстановления может привести к тому, что USDCAD бросит вызов вершине 2024 года 1,3946 (от 5 августа), а также отметке 1,4000, которую последний раз быки посещали в мае 2020 года.

"В противоположном направлении предварительные уровни поддержки отмечены в районе 100-дневной и 55-дневной SMA на 1,3655 и 1,3618, соответственно, перед более значимой 200-дневной SMA 1,3612. Прорыв ниже этого уровня может вызвать дальнейшее ослабление, потенциально нацеленное на следующую поддержку на сентябрьском основании 1,3418 (от 25 сентября), а также на недельный минимум 1,3358 (от 31 января)", - добавляет Пабло.

Экономический индикатор

Базовый индекс потребительских цен от Банка Канады, м/м

Базовый индекс потребительских цен Банка Канады, ежемесячно публикуемый Банком Канады, отражает изменения цен для канадских потребителей путем сравнения стоимости фиксированной корзины товаров и услуг. Он считается показателем базовой инфляции, поскольку исключает восемь наиболее волатильных компонентов: фрукты, овощи, бензин, мазут, природный газ, проценты по ипотеке, междугородние перевозки и табачные изделия. Показатель м/м сравнивает цены на товары в отчетном месяце с предыдущим. Как правило, высокие показатели являются «бычьими» для канадского доллара (CAD), а низкие - «медвежьими».

Узнать большеСледующий релиз: вт окт. 15, 2024 12:30

Частота: Ежемесячно

Консенсус-прогноз: -

Предыдущее значение: -0.1%

Источник: Statistics Canada

Согласно прогнозам аналитиков Citi, базовая цена на нефть марки Brent в среднем будет составлять $65, но проблемы на Ближнем Востоке могут спровоцировать скачок цен до $120. Этот прогноз был опубликован изданием Wall Street Journal.

- Базовый сценарий предусматривает среднюю стоимость нефти Brent в районе $74 за баррель в 4-м квартале и $65 в 1-м квартале 2025 года «из-за слабых фундаментальных показателей рынка нефти».

- Бычий сценарий - $120 (вероятность 20%), основан на риске эскалации конфликта между Израилем и Ираном и «на опасениях относительно перебоев в поставках, а также на перебоях, аналогичных по масштабу и продолжительности тем, что произошли в 2022 году».

- Вариант «медвежьего» сценария включает начало повышения добычи ОПЕК+ в декабре и снижение рисков со стороны аспекта предложения. В этом случае Brent может торговаться на уровне $60 в четвертом квартале и $55 - в первом квартале 2025 года.

Аналитики Deutsche Bank предупреждают, что время расслабляться еще не настало и что не стоит игнорировать риски повышения инфляции. Они приводят пять причин, по которым инфляция может расти:

- Центральные банки осуществляют более агрессивное, чем ожидалось, краткосрочное смягчение денежно-кредитной политики.

- Цены на сырьевые товары растут из-за мер стимулирования экономики Китая и сохраняющейся напряженности на Ближнем Востоке.

- Экономические данные США остаются сильными, и это позволяет предположить, что экономика может избежать более серьезного спада.

- Сентябрьский отчет по индексу потребительских цен CPI превзошел ожидания, показав более высокую инфляцию.

- Рост денежной массы набирает обороты.

Аналитики Rabobank считают, что доллар США будет укрепляться независимо от того, кто станет президентом в следующем году, а курс EUR/USD не сильно изменится в ближайшей перспективе:

- EUR/USD будет торговаться в районе 1,08 в течение ближайших шести-двенадцати месяцев.

- Политика может внести значительную неопределенность в перспективы доллара США.

- Экономика США устойчивее экономики еврозоны.

- Фискальная политика может быть инфляционной независимо от исхода президентских выборов в США.

- «Инфляционные последствия увеличения бюджетных расходов после выборов, вероятно, будут поддерживать доллар США в следующем году».

Китайские государственные СМИ сообщают о том, что аналитики банка Goldman Sachs повысили прогноз экономического роста Китая до 4,9% в этом году и 4,7% - в следующем.

Xinhua - государственное СМИ Китая, принадлежащее Коммунистической партии Китая процитировало эти прогнозы, воодушевившись тем, что не весь мир так негативно относятся к мерам стимулирования экономики, принятым китайским правительством:

«Последний раунд стимулирования экономики Китая ясно указывает на то, что политики свернули с пути управления циклической политикой и сосредоточились на экономике».

Согласно оценкам GS, ожидается рост экономики Поднебесной:

- на 4,9% в 2024 году по сравнению с предыдущим прогнозом в 4,7%

- и на 4,7% в 2025 году по сравнению с предыдущим прогнозом 4,3%.

Официальный прогноз китайского правительства составляет «около 5%» на 2024 год. Таким образом, оценки Goldman очень близки к ним.

Согласно результатам последнего опроса экономистов, проведенного Reuters по вопросу политики Банка Японии:

- 25 из 49 (51%) экономистов ожидают, что Банк Японии сохранит ставки на текущем уровне до конца года.

- В предыдущем опросе лишь 46% экономистов ожидали, что ставки останутся на прежнем уровне.

- 39 из 45 (87%) экономистов ожидают, что Банк Японии повысит ставки на 25 б.п. к концу марта 2025 г.

Таким образом, восприятие начинает меняться. Некоторые из опрошенных указывают на то, что Банк Японии вряд ли повысит ставку до публикации следующего бюджета в конце декабря. В то же время некоторые говорят, что более благоприятные условия могут сформироваться только после следующего квартального прогноза Банка Японии в январе.

С точки зрения ценообразования на рынке OIS, трейдеры закладывают в цены ~94% вероятности того, что в октябре Банк Японии сохранит статус-кво. Что касается декабря, то в настоящее время в цену заложено всего ~8 б.п.

Вот что вам нужно знать во вторник, 15 октября:

После спокойного начала недели доллар США (USD) набрал силу и сумел развить завоевания предыдущей недели. В понедельник индекс доллара США достиг самого высокого с начала августа уровня выше 103,00. Во вторник в экономическом календаре США не предвидится никаких важных релизов. Евростат опубликует данные по промпроизводству за август, а немецкий институт экономических исследований ZEW выпустит октябрьские данные по настроениям в еврозоне и Германии. Позднее на американской сессии Статистическое управление Канады опубликует данные по индексу потребительских цен за сентябрь. Во второй половине дня запланированы выступления нескольких политиков Федеральной резервной системы (ФРС) США.

ЦЕНА Доллара США за Последние 7 дней

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за последние 7 дней. Доллар США был самым сильным в паре с канадским долларом.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.74% | 0.28% | 0.78% | 1.38% | 0.69% | 0.77% | 0.92% | |

| EUR | -0.74% | -0.46% | 0.03% | 0.64% | -0.05% | 0.00% | 0.17% | |

| GBP | -0.28% | 0.46% | 0.49% | 1.09% | 0.42% | 0.47% | 0.64% | |

| JPY | -0.78% | -0.03% | -0.49% | 0.72% | -0.08% | -0.03% | 0.16% | |

| CAD | -1.38% | -0.64% | -1.09% | -0.72% | -0.68% | -0.60% | -0.45% | |

| AUD | -0.69% | 0.05% | -0.42% | 0.08% | 0.68% | 0.06% | 0.23% | |

| NZD | -0.77% | -0.01% | -0.47% | 0.03% | 0.60% | -0.06% | 0.17% | |

| CHF | -0.92% | -0.17% | -0.64% | -0.16% | 0.45% | -0.23% | -0.17% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать доллар США из левой колонки и двигаться вдоль горизонтальной линии к иене, то процентное изменение, отображаемое в поле, будет представлять USD (базовая валюта)/JPY (валюта котировки).

Данные из Японии, опубликованные во вторни,к показали, что промпроизводство в августе сократилось на 3,3% в месячном исчислении, что совпало с ожиданиями рынка. Между тем, агентство Kyodo сообщило, что премьер-министр Сигэру Исиба заявил, что его правительство намерено составить дополнительный бюджет на текущий финансовый год, который, по прогнозам, превысит прошлогодний на 13,1 трлн иен ($87,6 млрд). После небольшого роста в понедельник, USDJPY снижается в начале вторника и торгуется ниже 149,50.

EURUSD развернулась на юг на американской сессии в понедельник и впервые за два месяца опустилась ниже 1,0900. Пара не может нащупать почву под ногами в утренние часы европейской сессии и остается ниже этого уровня.

USDCAD в понедельник продемонстрировала рост в течение девятого торгового дня подряд. В преддверии выхода отчета по инфляции в Канаде пара держится в начале вторника в небольшом внутридневном плюсе чуть выше уровня 1,3800 .

Во вторник Управление национальной статистики Великобритании сообщило, что уровень безработицы МОТ за три месяца по август снизился до 4,0% после июльского показателя 4,1%. Дополнительные детали отчета показали, что данные по изменению занятости за август составили 373 тыс. по сравнению с 265 тыс. в июле. Кроме того, средний заработок без учета бонусов в Великобритании в августе вырос на 4,9% г/г против роста на 5,1% в июле. GBPUSD не продемонстрировала непосредственной реакции на эти данные и на момент написания торговалась в боковике в районе 1,3050.

Золото не смогло сделать решительный шаг в каком-либо направлении в понедельник и закрыло день практически без изменений. XAUUSD продолжает боковое движение вблизи отметки $2 650 в утренние часы европейской сессии.

EURUSD: суммы в евро

- 1.0850 825 млн

- 1.1000 3.3 млрд

- 1.1025 654 млн

GBPUSD: суммы в фунтах

- 1.3000 492 млн

USDJPY: суммы в долларах США

- 149.00 568 млн

- 149.90 536 млн

USDCHF: суммы в долларах США

- 0.8390 920 млн

- 0.8650 452 млн

AUDUSD: суммы в AUD

- 0.6675 2.7 млрд

- 0.6730 787 млн

- 0.6775 2 млрд

- 0.6800 1.9 млрд

USDCAD: суммы в долларах США

- 1.3610 1.2 млрд

- 1.3705 433 млн

NZDUSD: суммы в новозеландских долларах

- 0.5920 540 млн

- 0.6100 722 млн

EURGBP: суммы в евро

- 0.8400 590 млн

Во вторник агентство Kyodo со ссылкой на премьер-министра Японии Сигэру Исибу сообщило, что правительство страны намерено составить дополнительный бюджет на текущий финансовый год, который, по прогнозам, превысит прошлогодний на 13,1 трлн иен ($87,6 млрд).

Дополнительный бюджет предназначен для финансирования экономического пакета, который может смягчить удар, наносимый домохозяйствам ростом стоимости жизни, сообщает Kyodo.

Реакция рынка

На момент написания статьи пара USDJPY торгуется с внутридневным понижением вблизи отметки 149,40, мало отреагировав на эту новость.

Сегодня Народный банк Китая установил курс юаня (USD/CNY) на предстоящую торговую сессию на уровне 7,0830 по сравнению с фиксингом предыдущего дня 7,0723 и оценкой Reuters 7,0840.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Значительное повышение или понижение курса по сравнению с ожиданием обычно считается сигналом со стороны ЦБ.

Президент ФРБ Миннеаполиса Нил Кашкари успокоил рынки в понедельник, подтвердив зависимость ФРС от поступающих данных и повторив общие тезисы политиков ФРС о состоянии экономики США, включая продолжающееся ослабление инфляционного давления и все еще здоровый рынок труда, несмотря на краткосрочный рост общего уровня безработицы.

Основные моменты

Достигнут прогресс в борьбе с инфляцией, рынок труда остается сильным.

Китай не является серьезным конкурентом для США.

Не беспокоится о том, что юань заменит доллар в качестве мировой резервной валюты.

Конкурентоспособность США устойчива, но ее нельзя принимать как нечто само собой разумеющееся.

Снижение спроса на рабочую силу может привести к росту безработицы.

Биткоин остается бесполезным спустя двенадцать лет.

Видит потенциал для генеративного искусственного интеллекта через два года

- Уровень безработицы в Великобритании снизился до 4,0% за три месяца по август.

- Изменение числа претендентов на пособие по безработице в Великобритании составило 27,9 тыс. в сентябре.

- GBPUSD остается в диапазоне около 1,3050 после неоднозначных данных по занятости в Великобритании.

Уровень безработицы в Соединенном Королевстве (МОТ) снизился до 4,0% за три месяца августа после июльского показателя 4,1%, как показали данные Управления национальной статистики (ONS), опубликованные во вторник. Прогноз рынка составлял 4,1%.

Дополнительные детали отчета показали, что число людей, обращающихся за пособием по безработице, увеличилось на 27,9 тыс. в сентябре по сравнению с ростом на 23,7 тыс. в августе, что оказалось ниже ожидаемого показателя 20,2 тыс.

Данные по изменению занятости за август составили 373 тыс. по сравнению с 265 тыс. в июле.

Между тем, средний заработок без учета бонусов в Великобритании в августе вырос на 4,9% г/г против роста на 5,1% в июле. Показатель совпал с ожиданиями ускорения на 4,9%.

Другой показатель инфляции заработной платы, средний уровень заработка с учетом бонусов, также вырос на 3,8% за тот же период после роста на 4,0% в квартале по июльпротив прогноза +3,8%.

Реакция GBPUSD на отчет по занятости в Великобритании

GBPUSD остается в диапазоне вблизи 1.3050 в ответ на смешанные данные по занятости в Великобритании. Пара торгуется с понижением на 0,14% по состоянию на момент написания статьи на уровне 1,3040.

ЦЕНА фунта стерлингов Сегодня

В таблице ниже показано процентное изменение курса фунта стерлингов (GBP) по отношению к перечисленным основным валютам за сегодня. Британский фунт стерлингов был самым слабым против иены.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.19% | 0.14% | -0.13% | 0.10% | 0.25% | 0.30% | -0.04% | |

| EUR | -0.19% | -0.05% | -0.34% | -0.11% | 0.07% | 0.10% | -0.23% | |

| GBP | -0.14% | 0.05% | -0.27% | -0.04% | 0.12% | 0.15% | -0.11% | |

| JPY | 0.13% | 0.34% | 0.27% | 0.24% | 0.38% | 0.43% | 0.14% | |

| CAD | -0.10% | 0.11% | 0.04% | -0.24% | 0.14% | 0.21% | -0.07% | |

| AUD | -0.25% | -0.07% | -0.12% | -0.38% | -0.14% | 0.05% | -0.23% | |

| NZD | -0.30% | -0.10% | -0.15% | -0.43% | -0.21% | -0.05% | -0.28% | |

| CHF | 0.04% | 0.23% | 0.11% | -0.14% | 0.07% | 0.23% | 0.28% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать фунт стерлингов из левой колонки и двигаться вдоль горизонтальной линии к доллару США, то процентное изменение, отображаемое в поле, будет представлять GBP (базовая валюта)/USD (валюта котировки).