- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 15-09-2020

Основные фондовые индексы США немного выросли, так как акции технологических компаний продолжили дорожать и на рынках возобновился оптимизм по поводу восстановления экономики, в то время как Федеральная резервная система (ФРС) начала свое двухдневное заседание.

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 00:30 | Австралия | Индекс ведущих индикаторов Westpac | Август | 0.1% | |

| 06:00 | Великобритания | Индекс розничных цен, м/м | Август | 0.5% | -0.3% |

| 06:00 | Великобритания | Индекс закупочных цен производителей, г/г | Август | -5.7% | -4.9% |

| 06:00 | Великобритания | Индекс закупочных цен производителей, м/м | Август | 1.8% | 0.3% |

| 06:00 | Великобритания | Индекс отпускных цен производителей, г/г | Август | -0.9% | -0.7% |

| 06:00 | Великобритания | Индекс отпускных цен производителей (м/м) | Август | 0.3% | 0.2% |

| 06:00 | Великобритания | Индекс розничных цен, г/г | Август | 1.6% | 0.6% |

| 06:00 | Великобритания | Индекс потребительских цен, базовое значение, г/г | Август | 1.8% | |

| 06:00 | Великобритания | Индекс потребительских цен, м/м | Август | 0.4% | -0.6% |

| 06:00 | Великобритания | Индекс потребительских цен, г/г | Август | 1% | 0% |

| 09:00 | Еврозона | Сальдо торгового баланса, без сезонных поправок | Июль | 21.2 | |

| 12:30 | Канада | Объем операций с иностранными ценными бумагами, млрд. | Июль | -13.5 | |

| 12:30 | США | Розничные продажи, г/г | Август | 2.7% | |

| 12:30 | США | Розничные продажи за исключением автомобилей | Август | 1.9% | 0.9% |

| 12:30 | США | Розничные продажи | Август | 1.2% | 1% |

| 12:30 | Канада | Индекс потребительских цен, м/м | Август | -0.1% | 0.1% |

| 12:30 | Канада | Базовый индекс потребительских цен Банка Канады, г/г | Август | 0.7% | |

| 12:30 | Канада | Индекс потребительских цен, г/г | Август | 0.1% | 0.4% |

| 14:00 | США | Товарно-материальные запасы | Июль | -1.1% | 0.1% |

| 14:00 | США | Индекс состояния рынка жилья от NAHB | Сентябрь | 78 | 78 |

| 14:30 | США | Изменение запасов нефти по данным министерства энергетики, млн баррелей | Сентябрь | 2.032 | 2.049 |

| 18:00 | США | Экономические прогнозы Комитета по открытым рынкам ФРС | |||

| 18:00 | США | Решение ФРС по ставкам | 0.25% | 0.25% | |

| 18:30 | США | Пресс-конференция Федеральной резервной системы | |||

| 20:00 | США | Общий объем покупок американских ценных бумаг иностранными инвесторами | Июль | -67.9 | |

| 20:00 | США | Чистый объем покупок американских ценных бумаг иностранными инвесторами | Июль | 113 | |

| 22:45 | Новая Зеландия | ВВП, кв/кв | II кв | -1.6% | -12.8% |

| 22:45 | Новая Зеландия | ВВП, г/г | II кв | -0.2% |

Большинство компонентов DOW в плюсе (16 из 30). Лидер роста - Dow Inc. (DOW; +2.30%). Аутсайдер - Caterpillar Inc. (CAT; -3.05%).

9 из 11 секторов S&P в плюсе. Больше всего вырос сектор коммуникационных услуг (+1.26%). Наибольшее снижение показывает финансовый сектор (-0.62%).

Информационно-аналитический отдел TeleTrade

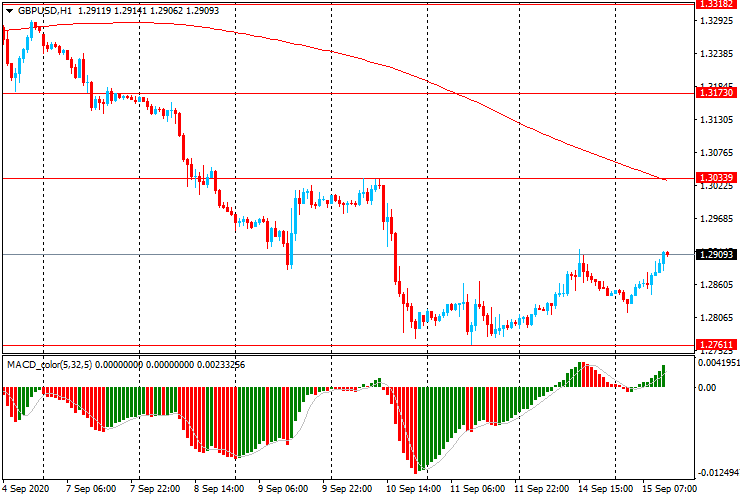

TD Research обсуждает свои ожидания от заседания Банка Англии на этой неделе и видит возможности для частичной компенсации недавней слабости фунта.

"Банк Англии проведет заседание на этой неделе. Но, поскольку на этой неделе не запланирована публикация новых прогнозов и нет необходимости рассматривать программу количественного смягчения, мы думаем, что эту встречу можно было бы упустить из виду. Тем не менее, протоколы августовского заседания Банка Англии действительно отметили некоторую озабоченность по поводу растущих рисков ухудшения ситуации в связи с увеличением числа заражений коронавирусом и недавним срывом переговоров по Брекзиту. Мы думаем, что некоторые из них могут найти отражение в тоне заявления в четверг", - отметили в TD.

"Недавний обвал фунта и кроссов с фунтом был примечателен. Мы не уверены, что "дно" было установлено; наш трекер позиционирования все еще показывает, что рынок все еще держит длинные позиции по фунту. В то же время сокращение длинных позиций было довольно значительным. Но поскольку следующий этап переговоров по Брекзиту не намечен до 28 сентября, мы думаем, что есть некоторые возможности для того, чтобы частично нивелировать недавнюю слабость фунта", - добавили в TD.

Информационно-аналитический отдел TeleTrade

Опубликованные во вторник данные показали, что в августе промышленное производство выросло на 0,4%. Аналитики Wells Fargo отмечают, что восстановление производственного сектора замедляется, но также демонстрирует признаки выхода за пределы сектора потребительских товаров.

"В августе активность в промышленном секторе продолжала расти, но темпы восстановления резко замедлились. Общий объем производства в августе вырос на 0,4%. Это было меньше половины прироста, ожидаемого консенсусом (+1,0%), но произошло сразу после того, как июльский прирост был пересмотрен до 3,5% с первоначально заявленных 3,0%. В результате общий уровень производства примерно соответствовал ожиданиям, но замедление было более резким. В целом, расширение по-прежнему ориентировано на продукты, при этом объем производства в высокотехнологичной отрасли продолжает расти, а объем производства без учета высокотехнологичных отраслей в августе увеличился меньше, и все еще был меньше, чем год назад. Но есть признаки того, что восстановление немного "затихает". Производство оборудования для бизнеса выросло на 1,9%, в то время как в машиностроительной и металлургической отраслях также наблюдался заметный рост. Производство потребительских товаров выросло всего на 0,3%, сдерживаемое в основном откатом в производстве автомобилей. В то время как сила потребительских расходов, более слабый доллар и низкие процентные ставки все еще поддерживают промышленную активность, рост, вероятно, будет еще больше замедляться".

Информационно-аналитический отдел TeleTrade

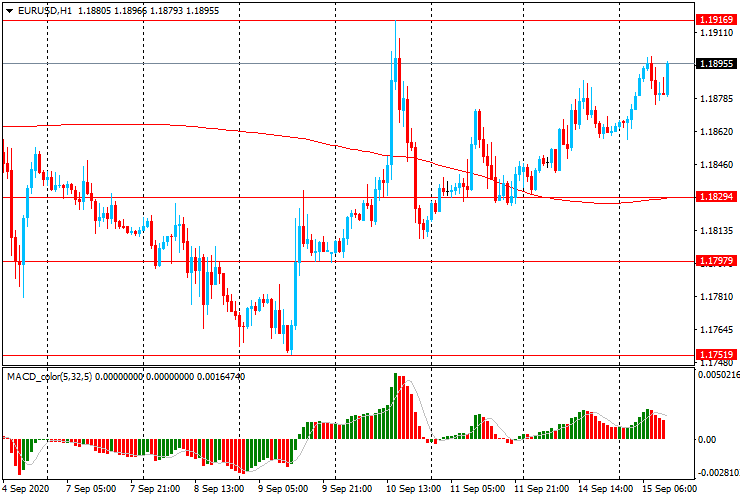

Аналитики MUFG Bank ожидают, что пара EUR/USD в ближайшие недели будет торговаться в диапазоне 1,16 / 1,21. Повышательные риски для евро, по их мнению, включают в себя дополнительные доказательства того, что мировая экономика и европейские экономики продолжают восстанавливаться быстрее, чем ожидалось. Между тем, основные риски снижения включают ускорение случаев заболевания COVID, борьба ЕЦБ с более сильным евро и Брекзит.

"Евро консолидировался на более высоких уровнях по отношению к доллару США в течение последнего месяца. Пара недавно вернулась выше уровня 1.2000, но лишь ненадолго, так как рост вызвал большую озабоченность по поводу укрепления евро со стороны чиновников ЕЦБ. После достижения внутридневного минимума 1,0636 в марте, евро укрепился по отношению к доллару США почти на 13% до своего недавнего пика чуть выше 1,2000. ЕЦБ будет больше обеспокоен темпами недавнего роста евро, а не уровнем выше 1.2000. Согласно нашим долгосрочным моделям оценки, евро более скромно недооценен по отношению к доллару США. Если будут продолжать накапливаться доказательства того, что инфляция продолжает падать - и остается ниже целевого уровня ЕЦБ - давление на ЕЦБ будет нарастать, чтобы он предоставил больше стимулов, потенциально включая большую открытость для снижения ставок вглубь отрицательной территории. В то время как повышенный риск Брекзита без сделки будет сильнее давить на фунт, он также, вероятно, окажет некоторое смягчающее влияние на евро. Все более голубиная политика ФРС продолжает оказывать понижательное давление на доллар США в целом. Это делает более сложным для ЕЦБ "оттолкнуться" от укрепления евро прямо сейчас. Существует риск того, что доллар США скорректируется выше в ближайшей перспективе, если ФРС разочарует каким-либо образом, например, отложит сроки принятия новых мер смягчения до конца этого года".

Информационно-аналитический отдел TeleTrade

Доллар США упал до двухнедельного минимума по отношению к иене на ожиданиях, что Федеральная резервная система сохранит свою мрачную позицию в отношении экономики США, поскольку она борется с пандемией, и оставит процентные ставки в США вблизи нуля.

ФРС начинает двухдневное заседание во вторник, и аналитики ожидают, что Центральный банк США подтвердит свою текущую политику нулевой процентной ставки в течение следующих трех лет.

"Заседание ФРС чревато "голубиным" риском, - сказал Эдвард Мойя, старший аналитик рынка OANDA. - И вы, вероятно, обнаружите, что доллар будет уязвим в преддверии объявления ФРС".

Аналитики считают, что прорыв пары USD/JPY ниже 105,20 может проложить путь для дальнейших технических продаж

"Центральный банк США будет опасаться неопределенности, которую принесут с собой президентские выборы в США, и не захочет вызвать ненужные потрясения на финансовых рынках", - сказал Фавад Разакзада, рыночный аналитик ThinkMarkets.com.

Информационно-аналитический отдел TeleTrade

MUFG Research сохраняет медвежий настрой по фунту в краткосрочной перспективе.

"Фунт остаётся под понижательным давлением, хотя он нашел некоторую поддержку, по крайней мере, временно - он удерживается выше 200-дневной скользящей средней на 1,2735 - а пара EUR/GBP не смогла "пробиться" выше уровня 0,9300. Правительство Великобритании продолжало идти по более конфронтационному пути с ЕС вчера, когда законопроект о внутреннем рынке был закреплен, как и ожидалось, вторым чтением", - отмечает MUFG.

"В целом, мы по-прежнему считаем, что риски остаются смещенными в сторону снижения фунта в краткосрочной перспективе. По-видимому, нет простого и быстрого выхода из последнего тупика в торговых переговорах между Великобританией и ЕС. Сейчас сделка вероятна только очень поздно, и поэтому любой краткосрочный отскок фунта не продлится долго, и присутствует потенциал дальнейшего падения", - добавляет MUFG.

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 20-летние облигации на сумму 21.993 млрд. долларов

Доходность 30-летних облигаций составила 1,213% против 1,185% на предыдущем аукционе.

Отношение спроса и предложения составило 2,39 по сравнению с 2,26 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 60,67% от объёма размещения по сравнению с 62,62% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 15,28% от объёма размещения по сравнению с 11,19% на предыдущем аукционе.

Первичные дилеры выкупили 24,05% от объёма размещения по сравнению с 26,19% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы закрылись с повышением во вторник, поскольку инвесторы переключили свое внимание на предстоящие заседания центральных банков, а именно Федеральной резервной системы США, Банка Японии и Банка Англии.

Всемирная торговая организация постановила, что тарифы, введенные Соединенными Штатами на более чем 200 миллиардов долларов китайских товаров в 2018 году, несовместимы с глобальными торговыми правилами.

Комиссия из трех человек постановила, что Вашингтон не указал, почему тарифы, введенные после расследования случаев принудительной передачи технологий и интеллектуальной собственности, были оправданным исключением из обязательств Вашингтона.

Комиссия обнаружила, что эти пошлины не согласуются с торговыми правилами, поскольку они применяются только к Китаю и превышают максимальные ставки, принятые Соединенными Штатами.

Также было выявлено, что Соединенные Штаты не дали адекватного объяснения выбору товаров, на которые распространяются тарифы, или почему эти меры необходимы, исходя из того, что Вашингтон считал незаконным присвоением китайских компаний и недобросовестной конкуренцией.

"Группа рекомендует Соединенным Штатам привести принимаемые ими меры в соответствие со своими обязательствами...",- говорилось в отчете.

Группа добавила, что она рассматривала только меры США, а не ответные меры Китая, которые Вашингтон не оспаривал в ВТО.

Отметив "беспрецедентную глобальную торговую напряженность", группа из трех человек призвала обе стороны работать над разрешением общего спора.

Соединенные Штаты могут обжаловать решение суда, вынесенное во вторник. Тогда дело может оказаться юридически недействительным, поскольку Вашингтон заблокировал назначение судей в апелляционный орган, не позволив ему созвать минимальное число судей, необходимое для рассмотрения дел.

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США демонстрируют повышение, так как акции технологических компаний продолжают дорожать и на рынках возобновился оптимизм по поводу восстановления экономики, в то время как Федеральная резервная система (ФРС) начинает свое двухдневное заседание.

Благоприятные данные из Китая, Европы, а также США, воскресили оптимизм по поводу восстановления глобальной экономики. Китай обнародовал превысившие ожидания данные по розничным продажам и промышленному производству за август, тогда как отчет ZEW показал, что доверия к экономике Германии - крупнейшей в Европе - неожиданно повысился в сентябре. В свою очередь, в США сообщили о продолжающемся росте объемов промышленного производства в августе. Согласно отчету ФРС, промпроизводство в США выросло на 0.4% в месячном исчислении в августе после повышения на 3.5% в июле (пересмотрено с 3%). Экономисты прогнозировали рост показателя на 1%. При этом производство в обрабатывающей промышленности выросло на 1.0% в прошлом месяце после роста на 3.9% в июле. Экономисты прогнозировали, что объем промышленного производства в августе вырастет на 1.2%. В то же время отчет ФРБ Нью-Йорка указал на солидный рост активности в регионе в начале этого месяца. Индекс активности в производственном секторе от ФРБ Нью-Йорка вырос с 3.7 в августе до 17.0 в сентябре. Экономисты ожидали, что индекс повысится до 6.0. Кроме того, в Министерстве труда США сообщили, что цены на импорт в США выросли в августе больше, чем ожидалось, подкрепляя мнение о нарастании инфляционного давления. Согласно отчету, импортные цены выросли на 0.9% в прошлом месяце. Данные за июль были пересмотрены в сторону повышения, чтобы показать рост цен на импорт на 1.2% вместо 0.7%, как сообщалось ранее. Экономисты прогнозировали рост цен на импорт без учета тарифов на 0.5% в августе. За 12 месяцев до августа импортные цены упали на 1.4% после снижения на 2.8% в июле. В то же время, экспортные цены также выросли на 0.5% в августе после пересмотренного в сторону повышения роста на 0.9% в июле. Ожидалось, что экспортные цены вырастут на 0,4% по сравнению с ростом на 0,8%, первоначально сообщенным в предыдущем месяце.

Сегодня стартует двухдневное заседание ФРС, итоги которого будут обнародованы в среду в 18:00 GMT. Ожидается, что на своем сентябрьском заседании американский центробанк сохранит ставки и программу количественного смягчения (QE) без изменений, а также подтвердит свою новую, более мягкую позицию в отношении инфляции.

Акции Apple (AAPL) в моменте повышаются на 1.7% в преддверии виртуального презентационного мероприятия компании "Time Flies" (“Время летит”). Ожидается, что в ходе этого события технологический гигант представит несколько новых гаджетов, в том числе новые Apple Watch и iPad Air, но не новые iPhone с поддержкой технологии 5G, которые, вероятно, будут презентованы позже этой осенью. Акции Microsoft (MSFT), Amazon (AMZN), Alphabet (GOOG), Netflix (NFLX) и Facebook (FB) также демонстрируют рост - на 1%-3.5%.

Большинство компонентов DOW в плюсе (22 из 30). Лидер роста - Intel Corp. (INTC; +1.98%). Аутсайдер - Caterpillar Inc. (CAT; -2.42%).

10 из 11 секторов S&P в плюсе. Больше всего вырос сектор недвижимости (+1.47%). Снижение показывает только финансовый сектор (-0.43%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 37.86 | +0.60 | +1.61% |

Золото | 1959.50 | -4.20 | -0.21% |

Dow | 27972.00 | +101.00 | +0.36% |

S&P 500 | 3401.50 | +29.25 | +0.87% |

Nasdaq 100 | 11440.25 | +173.75 | +1.54% |

10-летние облигации США | 0.687 | +0.016 | +2.38% |

Информационно-аналитический отдел TeleTrade

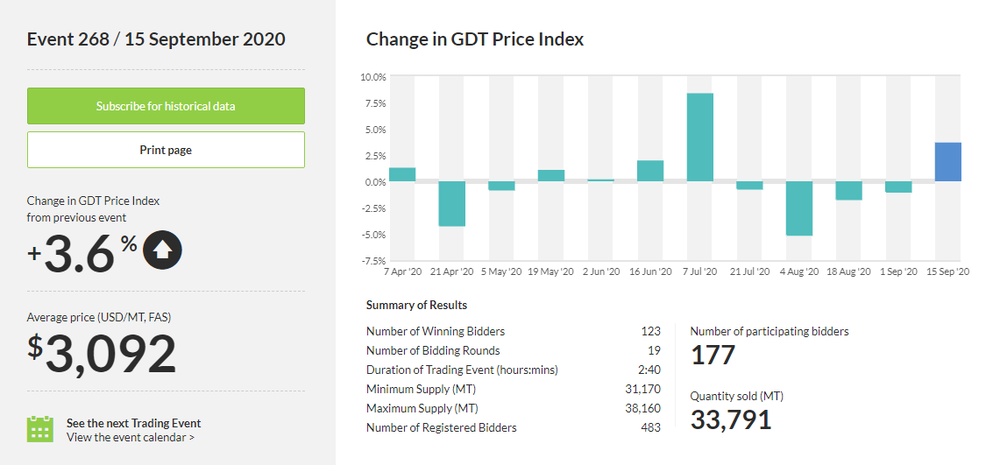

Как стало известно, стоимость молочной продукции выросла на 3,6%, до $3 092 за метрическую тонну после того, как снизилась на 1,0% в ходе предыдущего аукциона. Результаты аукциона также показали, что стоимость цельного сухого молока увеличилась на 3,2%, составив $2 985 за метрическую тонну после того, как упала на 2,0% в ходе предыдущего аукциона. Тем временем, цена обезжиренного сухого молока увеличилась на 8,4%, до $2 889 за метрическую тонну после того, как выросла на 1,8% в ходе предыдущего аукциона.

Молочные товары составляют значимую долю экспорта Новой Зеландии, поэтому динамика их цен напрямую влияет на курс новозеландского доллара. После оглашения итогов аукциона пара NZD/USD торгуется на уровне NZD0.6712, с повышением на 0,20%.

Информационно-аналитический отдел TeleTrade

Котировки нефти выросли более чем на 1,5% во вторник, чему способствовали перебои с поставками в США из-за ураганов, но прогнозы о более медленном, чем ожидалось, восстановлении мирового спроса в результате пандемии оказывали давление на цены.

Как отмечает Barron’s, ситуация с акциями FedEx (FDX) улучшилась в последнее время, так как серия повышений их рейтингов и целевой стоимости аналитиками способствовали росту спроса на них.

Аналитики и инвесторы более оптимистично смотрят на быстро развивающийся рынок электронной коммерции и на то, что это может означать для прибыли FedEx в будущем. Обе группы получат шанс увидеть, были ли их ожидания прибыль оправданы, или же котировки акции логистического гиганта неоправданно росли опережающими темпами, когда компания отчитается за первый квартал своего 2021 финансового года во вторник, 15 сентября, после закрытия торговой сессии.

Ожидания Уолл-стрит и немного последней информации:

- Уолл-стрит ожидает, что FedEx сообщит о квартальной прибыли на уровне $2.70 в расчете на акцию при продажах в размере $17.5 млрд. Аналитики повышают свои оценки прибыли компании: в конце июня средний прогноз предполагал, что компания покажет прибыль в $1.80 на акцию.

- Повышение показателя является положительным, но, стоит напомнить, что по итогам первого квартала своего 2020 финансового года компания отчиталась, что ее прибыль на акцию (EPS) составила $3.05 при продажах в $17 млрд. Т.е., продажи FedEx растут, тогда как ее EPS демонстрирует г/г снижение в течении примерно последних 18 месяцев. Даже до пандемии индустриальная экономика замедлялась, что оказывало давление на рентабельность FedEx.

- Рентабельность сегмента Express упала примерно на 4 процентных пункта в период с четвертого квартала 2018 ФГ по четвертый квартал 2020 ФГ (финансовый год FedEx заканчивается в мае). Маржа прибыли сегмента Ground упала примерно на 7 процентных пунктов за тот же период. Аналитики ожидают, что г/г рост рентабельности возобновится во второй половине 2021 ФГ.

- Ценовые надбавки, введенные FedEx и ее конкурентом United Parcel Service (UPS), а также ужесточение баланса спроса и предложения на рынке авиаперевозок способствовали повышению оценок аналитиками.

- FedEx обычно предоставляет прогноз прибыли на весь год, но руководство не сделало этого на 2021 ФГ из-за пандемии Covid-19. Так само поступили и многие другие промышленные и транспортные компании.

- Рынки опционов предполагают рост акций FedEx на 8-9% после публикации отчета о прибыли. Котировки акции компании демонстрировали движение в среднем на примерно на 10%, вверх или вниз, после опубликованных данных за последние четыре квартала.

- Стоимость акций FedEx за последние три месяца выросла на 79%. Акции UPS прибавили 59% за тот же период. Для сравнения, индексы S&P500 и Dow Jones Industrial Average за аналогичный период выросли на 12% и 10% соответственно. С начала года акции FedEx подорожали примерно на 55%.

На текущий момент акции FDX котируются по $233.15 (-1.35%).

Информационно-аналитический отдел TeleTrade

Цены на золото снизились во вторник, отступив от почти двухнедельного максимума, что было связано с укреплением доллара, хотя надежды на мягкую денежно-кредитную политику со стороны Федеральной резервной системы США ограничили потери драгметалла.

В среду состоится публикация значительного количества данных. В 06:00 GMT Британия опубликует индекс потребительских цен и индекс розничных цен за август. Первый индикатор отслеживает изменение розничных цен на товары и услуги, входящие в потребительскую корзину. В расчет индекса включены цены на продукты питания, одежду, расходы на образование, здравоохранение, транспорт, коммунальные платежи, досуг. Индикатор рассчитывается ежемесячно и является основным «барометром» уровня инфляции в любой стране, в том числе, и в Великобритании. Считается самым важным инфляционным показателем. Второй показатель отражает изменение цен на товары и услуги в магазинах розничной торговли. Индекс рассчитывается на основании цен около 130 тысяч разных товаров потребительского спроса. Является одним из показателей темпов инфляции в Великобритании. Ожидается, что ИПЦ упал на 0,6% годовых, а индекс розничных цен вырос на 0,6% годовых.

В 09:00 GMT еврозона сообщит об изменении сальдо торгового баланса за июль. Показатель отражает совокупность всех торговых операций Еврозоны, за исключением факторов, которые относятся к сезонным. Сальдо торгового баланса – это разницу между объемом произведенной и вывезенной из страны продукции (экспорт) и объемом продукции, ввезенной в страну (импорт). Позитивное сальдо называется профицитом, негативное дефицитом.

В 12:30 GMT Канада выпустит индекс потребительских цен за август. Согласно прогнозу, ИПЦ вырос на 0,1% за месяц и на 0,4% годовых.

Также в 12:30 GMT США объявят об изменении розничной торговли за август. Показатель отражает изменение объема продаж в сфере розничной торговли. Характеризует уровень потребительских расходов и спроса. Кроме основного значения также рассчитывается значение без учета продаж автомобилей, поскольку их величина является очень изменчивой. Показатель без учета автомобилей предоставляет более объективную информацию. Данный показатель является одним из наиболее важных индикаторов состояния американской экономики, так как ее ВВП на 80% обеспечивают конечные потребители. Ожидается, что продажи выросли на 1% относительно июля.

В 14:00 GMT США сообщат об изменении товарно-материальных запасов за июль и выпустят индекс состояния рынка жилья от NAHB за сентябрь. Первый индикатор отражает изменение объема запасов произведенных товаров, комплектующих и полуфабрикатов на складах. При расчете индикатора учитывается статистика по запасам и продажам на всех ступенях производственного процесса (производство, оптовая торговля, розничная торговля). Относительно данного показателя существует следующая закономерность: увеличение запасов в течение нескольких месяцев может свидетельствовать о наличии застойных явлений в экономике. Второй индикатор показывает оптимизм потребителей в секторе недвижимости. Индекс рассчитывается на основании нескольких факторов, к которым относятся продажи новых домов, ожидаемые продажи в ближайшие полгода, а также количество предполагаемых покупателей. Значение показателя выше уровня 50 пунктов указывает на благоприятные перспективы продаж, а ниже указывает на негативный прогноз. Согласно прогнозу, запасы выросли на 0,2% относительно июня, а индекс состояния рынка жилья остался на уровне 78 пунктов.

В 14:30 GMT США заявят об изменении запасов нефти по данным министерства энергетики.

В 18:00 GMT в США будет оглашено решение FOMC по процентной ставке, а также выйдет Сопроводительное заявление FOMC и Экономический прогноз от FOMC. Ожидается, что ставка будет сохранена на уровне 0,25%.

В 18:30 GMT в США состоится пресс-конференция Федеральной резервной системы.

В 20:00 GMT США объявят об изменении общего и чистого объема покупок долгосрочных американских ценных бумаг иностранными инвесторами за июль. Общий показатель отражает разницу между общими покупками ценных бумаг США иностранными инвесторами и общими покупками американскими инвесторами иностранных долгосрочных ценных бумаг. Показатель, в отличии Net Long-term TIC Flows, учитывает и более краткосрочные бумаги. Если индикатор показывает прирост не менее $40 млрд в месяц, то это является положительным сигналом для американской экономики и доллара. Уровень более $80 млрд говорит об очень высоком иностранном интересе со стороны инвесторов к активам США.

В 22:45 GMT Новая Зеландия заявит об изменении объема ВВП за 2-й квартал. Показатель отражает изменение рыночной стоимости всех товаров и услуг, предназначенных для непосредственного употребления, произведённых за определенный период во всех отраслях экономики на территории государства для потребления, экспорта и накопления, вне зависимости от национальной принадлежности использованных факторов производства. Является наиболее полным индикатором состояния экономики. Согласно прогнозу, ВВП упал на 12,8% за квартал.

Информационно-аналитический отдел TeleTrade

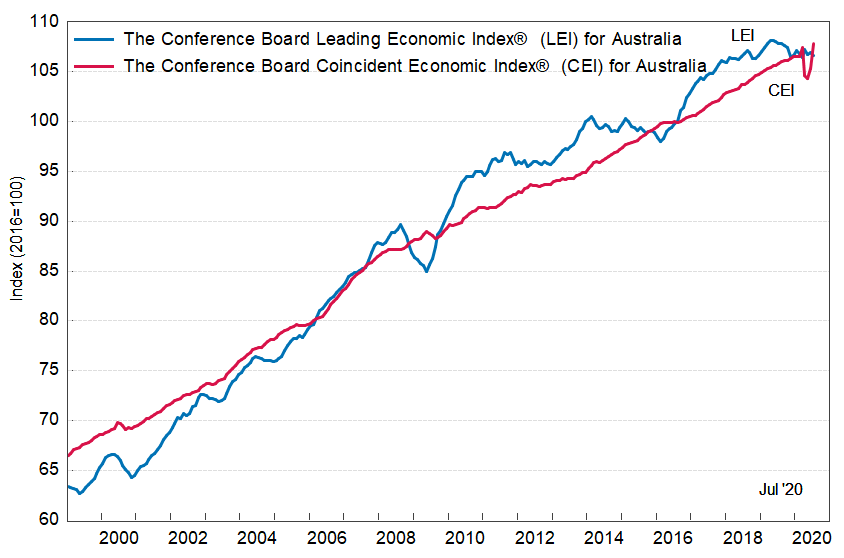

Результаты исследований, опубликованные Conference Board, показали: по итогам июля ведущий экономический индекс (LEI) для Австралии упал на 0,3 процента, и составил 106,6 пункта (2016=100). Напомним, индекс зафиксировал повышение на 0,2 процента в июне и падение на 0,5 процента в мае. В течение шести месяцев (с января по июль 2020 года) показатель упал на 0,5 процента после увеличения на 0,3 процента за предыдущий шестимесячный период (с декабря 2019 года по июнь 2020 года).

Напомним, ведущий экономический индекс является средневзвешенным показателем, который рассчитывается на основании ряда макроэкономических показателей. Показатель характеризует развитие экономики в течение последующих 6-ти месяцев. Существует также эмпирическое правило, что выход значения индикатора в отрицательной области в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Между тем, совпадающий экономический индикатор (CEI) вырос на 2,4 процента в июле, и составил 107,8 пункта (2016 = 100), что последовало за увеличением на 1,0 процента в июне и падением на 0,3 процента в мае. За шестимесячный период (по июль) индекс вырос на 1,2 процента после снижения на 1,1 процента за предыдущий шестимесячный период (с декабря 2019 года по июнь 2020 года).

Информационно-аналитический отдел TeleTrade

Продажи в обрабатывающей промышленности Канады увеличились в июле третий месяц подряд, увеличившись на 7,0% до $53,1 млрд в июле за счет роста продаж автомобилей и запчастей. Тем не менее, объем продаж в обрабатывающей промышленности остался на 5,4% ниже уровня февраля (до пандемии).

Без учета транспорта продажи в обрабатывающей промышленности выросли на 3,3%.

Продажи выросли в 13 из 21 отраслях, что составляет более двух третей (68%) от общего объема продаж в производственном секторе.

Показатели загрузки производственных мощностей выросли, так как многие отрасли продолжали наращивать производство.

Продажи в обрабатывающей промышленности в постоянных долларах выросли на 6,1%, что указывает на более высокий объем проданной продукции в июле.

Продажи в отрасли транспортного оборудования выросли почти на четверть (+ 24,1%) до $11,0 млрд в июле, в основном за счет роста продаж автомобилей и запчастей.

Продажи нефти и угля в июле выросли на 13,0% до $3,7 млрд росту цен и объемов. Тем не менее, продажи в годовом исчислении снизились на -39,4%. Продажи нефтепродуктов в постоянных долларах в июле выросли на 8,9%.

Общие запасы снизились на -0,8% до $86,4 млрд в июле, до самого низкого уровня с февраля 2019 года. В июле запасы снизились в 15 из 21 отрасли, в первую очередь в машиностроении, аэрокосмической промышленности и производстве запчастей.

Отношение запасов к продажам снижается третий месяц подряд, упав с 1,76 в июне до 1,63 в июле.

Новые заказы выросли третий месяц подряд на 9,0% до $52,0 млрд в июле, частично за счет увеличения новых заказов на автомобили и запчасти.

Коэффициент использования производственных мощностей (без учета сезонных колебаний) в обрабатывающем секторе в целом вырос с 74,3% в июне до 74,9% в июле.

Информационно-аналитический отдел TeleTrade

Промышленное производство в США в августе значительно выросло, хотя темпы роста замедляются из-за затягивания пандемии COVID-19.

Федеральная резервная система заявила во вторник, что производство в обрабатывающей промышленности выросло на 1,0% в прошлом месяце после роста на 3,9% в июле. Экономисты прогнозировали, что объем промышленного производства в августе вырастет на 1,2%.

Промышленное производство в США выросло на 0,4% в месячном исчислении в августе, сообщила во вторник Федеральная резервная система США. Это значение последовало за июльским повышением на 3,5% (пересмотрено с 3%). Экономисты прогнозировали рост показателя на 1%.

Загрузка производственных мощностей в промышленном секторе выросла на 0,3 процентных пункта в августе до 71,4%, что на 8,4 процентных пункта ниже долгосрочного среднего показателя (1972–2019 гг.), но на 7,3 процентных пункта выше апрельского минимума.

Информационно-аналитический отдел TeleTrade

EUR/USD: 1.1830 (823 млн), 1.1850 (2.4 млрд), 1.1885 (957 млн), 1.1910 (637 млн)

USD/JPY: 105.00 (1.1 млрд), 105.70 (535 млн), 105.95 (999 млн), 106.00 (665 млн)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 0.68% (0 б.п.).

Нефть (WTI) $37.55 (+0.78%)

Золото $1,977.20 (+0.69%)

Отчет, опубликованный Федеральным резервным банком Нью-Йорка показал значительное ускорение темпов роста региональной производственной активности в сентябре.

ФРБ Нью-Йорка сообщил, что его индекс общих условий ведения бизнеса подскочил до 17,0 в сентябре с 3,7 в августе, при этом положительное значение указывает на рост производственной активности в регионе. Экономисты ожидали, что индекс вырастет до 6,0.

Забегая вперед, ФРБ Нью-Йорка заявил, что компании сохраняют оптимизм в отношении улучшения условий в течение следующих шести месяцев.

Информационно-аналитический отдел TeleTrade

Перед открытием рынка фьючерс S&P находится на уровне 3,401.75 (+0.88%), фьючерс NASDAQ повысился на 1.16% до уровня 11,397.25. Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют рост.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 23,454.89 | -104.41 | -0.44% |

Hang Seng | 24,732.76 | +92.48 | +0.38% |

Shanghai | 3,295.68 | +16.87 | +0.51% |

S&P/ASX | 5,894.80 | -4.70 | -0.08% |

FTSE | 6,103.56 | +77.31 | +1.28% |

CAC | 5,082.15 | +30.27 | +0.60% |

DAX | 13,248.54 | +54.88 | +0.42% |

Октябрьские нефтяные фьючерсы Nymex WTI | $37.70 | +1.18% | |

Золото | $1,974.70 | +0.56% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику, так как оптимистичные данные из Китая и Европы воскресили оптимизм по поводу восстановления глобальной экономики, тогда как инвесторы ожидают начала заседания Федеральной резервной системы (ФРС).

Китай обнародовал превысившие ожидания данные по розничным продажам и промышленному производству за август, тогда как отчет ZEW показал, что доверия к экономике Германии - крупнейшей в Европе - неожиданно повысился в сентябре.

Между тем, данные из США оказались неоднозначными. Отчет ФРС обнаружил, что объем промышленного производства США в августе вырос на 0.4% м/м после увеличения на 3.5% м/м в июле. Экономисты прогнозировали, что показатель покажет прирост на 1% м/м в августе.

В свою очередь, в ФРБ Нью-Йорка сообщили о солидном росте активности в регионе в начале этого месяца. Индекс активности в производственном секторе от ФРБ Нью-Йорка вырос с 3.7 в августе до 17.0 в сентябре. Экономисты ожидали, что индекс составит 6.0.

Кроме того, отчет Министерства труда США показал, что цены на импорт в США выросли в августе больше, чем ожидалось, подкрепляя мнение о нарастании инфляционного давления. Согласно отчету, импортные цены выросли на 0.9% в прошлом месяце. Данные за июль были пересмотрены в сторону повышения, чтобы показать рост цен на импорт на 1.2% вместо 0.7%, как сообщалось ранее. Экономисты прогнозировали рост цен на импорт без учета тарифов на 0.5% в августе. За 12 месяцев до августа импортные цены упали на 1.4% после снижения на 2.8% в июле. В то же время, экспортные цены также выросли на 0.5% в августе после пересмотренного в сторону повышения роста на 0.9% в июле. Ожидалось, что экспортные цены вырастут на 0,4% по сравнению с ростом на 0,8%, первоначально сообщенным в предыдущем месяце.

Сегодня стартует двухдневное заседание ФРС, итоги которого будут обнародованы в среду в 18:00 GMT. Ожидается, что на своем сентябрьском заседании американский центробанк сохранит ставки и программу количественного смягчения (QE) без изменений, а также подтвердит свою новую, более мягкую позицию в отношении инфляции.

Среди сообщений корпоративного характера стоит отметить новость о том, что в понедельник вечером компания Oracle (ORCL; +1.6% на премаркете) подтвердила, что заключила сделку с китайской компанией ByteDance о покупке американского бизнеса TikTok. Стоимость сделки не уточняется. Сделка находится на рассмотрении законодателями США.

В фокусе также находятся акции компании Apple (AAPL; +2.5% на премаркете), которая сегодня вечером проведет виртуальное презентационное мероприятие "Time Flies" (“Время летит”). Ожидается, что в ходе этого события технологический гигант представит несколько новых гаджетов, в том числе новые Apple Watch и iPad Air, но не новые iPhone с поддержкой технологии 5G, которые, вероятно, будут презентованы позже этой осенью.

После закрытия торговой сессии ожидается публикация квартальной отчетности FedEx (FDX; -0.3% на премаркете). Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $2.72 в расчете на акцию при выручке в $17.56 млрд.

Цены на импорт в США выросли в августе больше, чем ожидалось, а прирост за предыдущий месяц был пересмотрен в сторону резкого повышения, поддерживая мнение о нарастании инфляционного давления.

Министерство труда заявило во вторник, что импортные цены выросли на 0,9% в прошлом месяце. Данные за июль были пересмотрены в сторону повышения, чтобы показать рост цен на импорт на 1,2% вместо 0,7%, как сообщалось ранее.

Экономисты прогнозировали рост цен на импорт без учета тарифов на 0,5% в августе.

За 12 месяцев до августа импортные цены упали на -1,4% после снижения на -2,8% в июле.

В отчете говорится, что экспортные цены также выросли на 0,5% в августе после пересмотренного в сторону повышения роста на 0,9% в июле.

Ожидалось, что экспортные цены вырастут на 0,4% по сравнению с ростом на 0,8%, первоначально сообщенным в предыдущем месяце.

Информационно-аналитический отдел TeleTrade

Группа из 50 членов Конгресса от демократов и республиканцев должна представить во вторник двухпартийный закон о борьбе с коронавирусом стоимостью $1,5 трлн в год выборов, чтобы выйти из месячного тупика в переговорах о помощи в связи с COVID-19 между Белым домом и высшими демократами.

Группа лиц, решающих проблемы, в которую входят члены обеих партий в Палате представителей, должна была изложить законодательный пакет на пресс-конференции в 15:00 GMT в Капитолии США.

Группа, которая заявляет, что в течение последних шести недель работала над поиском точки соприкосновения по поводу облегчения коронавируса, должна была предложить эту меру незадолго до того, как депутаты Палаты представителей вернулись в Вашингтон после летних каникул в понедельник.

Это предложение включает в себя еще один раунд прямых чеков американцам, $500 млрд для государственных и местных органов власти и пособий по безработице, а расходы продолжатся после инаугурации президента в январе следующего года, согласно источнику, знакомому с планом.

До ноябрьских выборов осталось меньше двух месяцев, и среди законодателей растет беспокойство по поводу неспособности Конгресса и Белого дома президента Дональда Трампа согласовать пакет мер по оказанию помощи миллионам американцев и экономике, страдающей от пандемии коронавируса.

Переговоры между Белым домом, спикером палаты представителей Нэнси Пелоси и лидером демократов в Сенате Чаком Шумером прервались в начале августа. Демократы требуют $2,2 трлн расходов, в то время как Белый дом дал понять, что готов принять $1,3 трлн.

Лидеры республиканцев Палаты представителей и Сената не участвовали в обсуждениях.

Сенат, контролируемый республиканцами, не принял законопроект о коронавирусе на $300 млрд, несмотря на возражения демократов, которые назвали его неадекватным. Это была упрощенная версия более ранней меры стоимостью $1 трлн, которая также потерпела неудачу.

Информационно-аналитический отдел TeleTrade

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 170.16 | 1.70(1.01%) | 16891 |

ALCOA INC. | AA | 14.25 | 0.20(1.42%) | 1779 |

ALTRIA GROUP INC. | MO | 43.15 | 0.15(0.35%) | 26624 |

Amazon.com Inc., NASDAQ | AMZN | 3,140.00 | 37.03(1.19%) | 53824 |

American Express Co | AXP | 108.02 | 0.75(0.70%) | 3444 |

AMERICAN INTERNATIONAL GROUP | AIG | 29.77 | 0.37(1.26%) | 6396 |

Apple Inc. | AAPL | 118.35 | 2.99(2.60%) | 2464634 |

AT&T Inc | T | 29.27 | 0.13(0.45%) | 59519 |

Boeing Co | BA | 166.71 | 1.36(0.82%) | 70185 |

Caterpillar Inc | CAT | 154.9 | 1.39(0.91%) | 4451 |

Chevron Corp | CVX | 77.85 | 0.56(0.72%) | 9974 |

Cisco Systems Inc | CSCO | 40.54 | 0.17(0.42%) | 38076 |

Citigroup Inc., NYSE | C | 48.74 | 0.59(1.23%) | 357164 |

E. I. du Pont de Nemours and Co | DD | 59.94 | 0.51(0.86%) | 931 |

Exxon Mobil Corp | XOM | 36.97 | 0.31(0.85%) | 62458 |

Facebook, Inc. | FB | 270.69 | 4.54(1.71%) | 129083 |

FedEx Corporation, NYSE | FDX | 237.3 | 0.96(0.41%) | 65176 |

Ford Motor Co. | F | 7.17 | 0.05(0.70%) | 76753 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 16.55 | 0.19(1.16%) | 28178 |

General Electric Co | GE | 6.18 | 0.03(0.49%) | 234388 |

General Motors Company, NYSE | GM | 31.1 | -0.08(-0.26%) | 29926 |

Goldman Sachs | GS | 202.87 | 1.53(0.76%) | 5416 |

Google Inc. | GOOG | 1,530.00 | 10.72(0.71%) | 4818 |

Hewlett-Packard Co. | HPQ | 19.34 | 0.01(0.05%) | 1131 |

Home Depot Inc | HD | 284.25 | 3.60(1.28%) | 3671 |

HONEYWELL INTERNATIONAL INC. | HON | 169.4 | 0.93(0.55%) | 938 |

Intel Corp | INTC | 49.58 | 0.17(0.34%) | 114517 |

International Business Machines Co... | IBM | 122.94 | 0.85(0.70%) | 1962 |

International Paper Company | IP | 41.04 | 0.25(0.61%) | 947 |

Johnson & Johnson | JNJ | 149.26 | 0.91(0.61%) | 4026 |

JPMorgan Chase and Co | JPM | 103.28 | 0.81(0.79%) | 15150 |

Merck & Co Inc | MRK | 84.5 | 0.34(0.40%) | 2597 |

Microsoft Corp | MSFT | 207.69 | 2.28(1.11%) | 172686 |

Nike | NKE | 119.9 | 0.62(0.52%) | 7936 |

Pfizer Inc | PFE | 37.31 | 0.30(0.81%) | 80308 |

Procter & Gamble Co | PG | 139.4 | 0.77(0.56%) | 1357 |

Starbucks Corporation, NASDAQ | SBUX | 87.57 | 0.94(1.09%) | 18811 |

Tesla Motors, Inc., NASDAQ | TSLA | 439.43 | 19.81(4.72%) | 2134217 |

The Coca-Cola Co | KO | 50.97 | 0.26(0.51%) | 14639 |

Travelers Companies Inc | TRV | 115.06 | 0.60(0.52%) | 296 |

Twitter, Inc., NYSE | TWTR | 39.23 | 0.46(1.19%) | 11324 |

UnitedHealth Group Inc | UNH | 310.54 | 1.97(0.64%) | 527 |

Verizon Communications Inc | VZ | 60.53 | 0.21(0.34%) | 4096 |

Visa | V | 206.6 | 1.62(0.79%) | 11227 |

Wal-Mart Stores Inc | WMT | 138.45 | 1.13(0.82%) | 65031 |

Walt Disney Co | DIS | 131.27 | 0.02(0.02%) | 19043 |

Yandex N.V., NASDAQ | YNDX | 64 | 1.42(2.27%) | 20223 |

Аналитики KeyBanc Capital Markets присвоили акциям Alphabet A (GOOG/L) рейтинг Overweight; целевая стоимость $1955

Аналитики KeyBanc Capital Markets присвоили акциям Facebook (FB) рейтинг Overweight; целевая стоимость $330

Аналитики KeyBanc Capital Markets присвоили акциям Netflix (NFLX) рейтинг Overweight; целевая стоимость $590

Аналитики KeyBanc Capital Markets присвоили акциям Twitter (TWTR) рейтинг Sector Weight

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 06:00 | Великобритания | Изменение среднего заработка (за исключением бонусов), 3 м/г | Июль | -0.2% | -0.2% | 0.2% |

| 06:00 | Великобритания | Изменение среднего заработка, 3 м/г | Июль | -1.2% | -1.3% | -1% |

| 06:00 | Великобритания | Уровень безработицы по ILO | Июль | 3.9% | 4.1% | 4.1% |

| 06:00 | Великобритания | Количество заявлений на получение пособий по безработице, тыс. | Август | 94.4 | 100 | 73.7 |

| 06:30 | Швейцария | Индекс цен производителей и импорта,г/г | Август | -3.3% | -3.5% | |

| 06:45 | Франция | Индекс потребительских цен, г/г | Август | 0.8% | 0.2% | 0.2% |

| 06:45 | Франция | Индекс потребительских цен, м/м | Август | 0.4% | -0.1% | -0.1% |

| 08:00 | Франция | Отчет Международного энергетического агентства по рынку нефти | ||||

| 09:00 | Еврозона | Индекс настроений в деловой среде от института ZEW | Сентябрь | 64.0 | 73.9 | |

| 09:00 | Германия | Индекс настроений в деловой среде от института ZEW | Сентябрь | 71.5 | 69.8 | 77.4 |

Юань укрепился до 16-месячного максимума после того, как данные Китая указали на восстановление экономики. Также наблюдается рост австралийского и новозеландского долларов. В то время как доллар США новь теряет позиции

Объем промышленного производства в Китае ускорился, а розничные продажи выросли впервые в этом году, превзойдя прогнозы аналитиков, показали данные, опубликованные накануне. Юань резко вырос как на офшорной, так и на материковой торговле.

Австралийский доллар вырос после того, как протокол заседания центрального банка не показал никаких признаков дальнейшего снижения до рекордно низких процентных ставок.

Доллар США упал, хотя он частично восстановил свои ночные потери в начале лондонских торгов, в результате чего индекс доллара снизился на 0,3% за день снизился до 92,801.

Данные по промышленному производству США будут опубликованы в 13.15 GMT, в то время как рынок ожидает результатов двухдневного заседания Федеральной резервной системы, которое начнется в среду.

Евро вырос на 0,3% по отношению к доллару до $1,1900. Согласно исследованию экономических настроений ZEW, в сентябре настроения инвесторов в Германии выросли, несмотря на негативные последствия Brexit и рост числа коронавирусных инфекций.

Фунт вырос после того, как данные по занятости оказались лучше ожиданий.

Позитивные настроения на валютных рынках также объяснялись надеждами на вакцину от COVID-19. Британский производитель лекарств AstraZeneca возобновил испытания вакцины в Великобритании в субботу, хотя в Соединенных Штатах они остаются приостановленными.

ЕUR/USD: пара торгуется с ростом с $1.1860 до $1.1900

GBP/USD: пара торгуется с незначительным ростом в диапазоне $1.2820-1.2920, но останется около минимумов конца июля

USD/JPY: к началу европейских торгов пара немного выросла с Y105.60 до Y105.80, но вскоре резко снизилась до Y105.50,

В 12:30 GMT Канада сообщит об изменении объема производственных поставок за июль. Также в 12:30 GMT США опубликуют индекс активности в производственном секторе от ФРБ Нью-Йорка за сентябрь и индекс цен на импорт за август. В 13:15 GMT США объявят об изменении загрузки производственных мощностей и объема промышленного производства за август. В 22:45 GMT Новая Зеландия заявит об изменении сальдо платежного баланса за 2-й квартал. В 23:50 GMT Япония сообщит об изменении сальдо баланса внешней торговли за август.

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются с ростом, поскольку инвесторы переключили свое внимание на предстоящие заседания центральных банков - Федеральной резервной системы США, Банка Японии и Банка Англии.

Инвесторы в Европе с нетерпением ждут результатов последнего заседания Федеральной резервной системы США, которое состоится во вторник-среду, хотя не ожидается, что центральный банк внесет какие-либо изменения в свою денежно-кредитную политику.

Между тем, акции в Азиатско-Тихоокеанском регионе в основном выросли после того, как данные показали, что розничные продажи в Китае выросли на 0,5% в августе по сравнению с прошлым годом - это первый положительный отчет за год. Тем не менее, розничные продажи за первые восемь месяцев года снизились на 8,6% по сравнению с прошлым годом, сообщает Национальное бюро статистики.

Промышленное производство Китая выросло в августе на 5,6% по сравнению с прошлым годом, в то время как инвестиции в основной капитал снизились на 0,3% за первые восемь месяцев года.

Что касается динамики индивидуальных цен на акции в Европе, рыночная стимость H&M выросла более чем на 13% в начале торгов после того, как превзошла ожидания по прибыли в третьем квартале.

Акции Fiat Chrysler прибавили более 6% после пересмотра запланированного слияния с производителем Peugeot PSA .

Этот шаг также привел к падению акций французского поставщика автозапчастей Faurecia на -6,6%, в то время как акции немецкого коммерческого банка Grenke упали на -8,8%, опустившись до нижней границы европейского индекса голубых фишек.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 6080.21 | +53,96 | +0,90% |

DAX | 13241,54 | +47,88 | +0,36% |

CAC | 5074,50 | +22,62 | +0,45% |

Информационно-аналитический отдел TeleTrade

DW

ЕС и Китай договорились о защите деликатесов

В соответствии с соглашением в Китае больше не смогут называть любые игристые вина "шампанским", а европейские торговые сети будут обязаны продавать только оригинальную писяньскую пасту из фасоли и аньцзийский белый чай.

Forbes

YouTube представил конкурента TikTok

Компания YouTube вслед за Instagram представила своего конкурента TikTok. Запуск сервиса проходит на фоне возможного запрета китайской соцсети в США.

YouTube представила новый сервис YouTube Reels, призванный конкурировать с китайским сервисом TikTok за внимание молодой аудитории. Сервис позволит записывать 15-секундные вертикальные видео и накладывать на них музыку.

Рынок ожидает новых санкций в отношении России

Как поступит Байден с делом Навального и «Северным потоком - 2», если победит? Любой вариант вызовет недовольство Германии, если только Байдену не удастся убедить немцев отказаться от проекта вообще. Трамп этого сделать не смог. Станет ли инцидент с Навальным переломным моментом?

ТАСС

США, Европа и Япония в августе сократили запасы нефти на 30 млн баррелей

США, Европа и Япония в августе сократили коммерческие запасы нефти на 30 млн баррелей, но все еще превышают среднюю за пять лет норму, пишет ТАСС со ссылкой на отчет Международного энергетического агентства (МЭА).

Информационно-аналитический отдел TeleTrade

Индекс доверия к экономике Германии неожиданно повысился в сентябре, показали данные исследования Центра европейских экономических исследований имени Лейбница (ZEW)

Индекс экономической уверенности неожиданно вырос до 77,4 в сентябре с 71,5 в предыдущем месяце. Экономисты ожидали, что индекс упадет до 69,8.

Индекс текущих условий вырос в сентябре до -66,2 с -81,3 месяц назад. Ожидаемый уровень был -72,0.

“Затянувшиеся переговоры по Брексит и рост числа случаев COVID-19 не могут ослабить позитивный настрой”, - сказал президент ZEW Ахим Вамбах. “Тем не менее, все еще негативный прогноз для банковского сектора свидетельствует об опасениях роста числа невыполнений по кредитам в ближайшие шесть месяцев”, - добавил Вамбах.

Настроения по поводу экономического развития еврозоны в сентябре выросли на 9,9 пункта до 73,9 пункта. Аналогичным образом индикатор текущей экономической ситуации поднялся на 8,9 пункта до -80,9 пункта.

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы закрылись разнонаправленно, несмотря на позитивные сигналы с Уолл-стрит и оптимистичные экономические данные из Китая. Инвесторы проявили осторожность, переключив внимание на предстоящие на этой неделе заседания центральных банков для дальнейшего развития событий.

Заявление Федеральной резервной системы США по денежно-кредитной политике должно быть опубликовано в среду, а Банк Японии и Банк Англии должны объявить о своих соответствующих решениях по денежно-кредитной политике в четверг.

Акции Китая и Гонконга продлили свою успешную серию третий день подряд, так как оптимистичные экономические данные добавили оптимизма в отношении восстановления экономики Китая.

Данные показали, что промышленное производство и розничные продажи в Китае увеличились в августе по сравнению с прошлым годом и превзошли ожидания, в то время как инвестиции в основной капитал снизились в период с января по август.

Японские акции закрылись со снижением на фиксации прибыли после трех дней роста.

Крупнейшие на рынке акции SoftBank Group прибавили 0,3%, а акции Fast Retailing упали на -0,3%.

Фондовые индексы Австралии практически не изменились, так как инвесторы усвоили опубликованный сегодня протокол заседания Резервного банка Австралии по денежно-кредитной политике 1 сентября.

Члены совета по денежно-кредитной политике РБА признали, что беспрецедентный уровень смягчения налогово-бюджетной политики сыграл ключевую роль в поддержании устойчивости австралийской экономики. Политики банка добавили, что они намерены поддерживать в высшей степени гибкую позицию совета директоров до тех пор, пока это необходимо.

В сфере технологий акции Afterpay выросли на 3,4%, Appen - на 1,7%, а WiseTech Global упал на 0,3%.

В горнодобывающем секторе, рыночная стоимость BHP Group выросла на 0,7%, в то время как акции Rio Tinto снизились на -1,5%.

Акции в Сеуле росли четвертый день подряд и закрылись на более чем двухлетнем максимуме, в первую очередь за счет роста акций технологических компаний. Рыночный лидер Samsung Electronics прибавил 1% стоимости бумаг, производитель микросхем SK Hynix подорожал на 2,4%, а гигант интернет-порталов Naver увеличил капитализацию на 3%.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 23 454,89 | -104,41 | -0,44% |

SHANGHAI | 3 295,68 | +16,87 | +0,5% |

HSI | 24 732,76 | +92,48 | +0,38% |

ASX 200 | 5 894,8 | -4,7 | -0,08% |

KOSPI | 2 443,58 | +15,67 | +0,65% |

NZX 50 | 11 770,75 | -19,79 | -0,17% |

Информационно-аналитический отдел TeleTrade

Как сообщило во вторник Федеральное статистическое управление, цены производителей и импортные цены в Швейцарии снизились в августе

Цены производителей и импортные цены в августе упали на -3,5% в годовом исчислении.

Индекс цен производителей упал на -2,2% в годовом исчислении в августе, а импортные цены снизились на -6,1%.

В месячном исчислении цены производителей и импортные цены в августе упали на 0,4 процента.

Как сообщает агентство, последний рост произошел в основном за счет снижения цен на химическую и фармацевтическую продукцию.

Внутренние отпускные цены упали на -0,8% в августе в годовом исчислении и выросли на 0,1% месяц назад.

Информационно-аналитический отдел TeleTrade

Продажи продуктов питания в Великобритании выросли на 5,3% в годовом исчислении за четыре недели до 5 сентября, чему способствовали домашние хозяйства, работающие на дому во время пандемии коронавируса, показали отраслевые данные Nielsen.

Тем не менее, исследователь рынка Nielsen сказал, что рост снизился с 7% в отчете за прошлый месяц, добавив, что в супермаркетах в Великобритании за этот период продолжали расти онлайн-продажи, увеличившись на 102%, в то время как продажи в магазинах упали на -1,6%.

“Розничные продажи продуктов питания все еще увеличиваются за счет домашних хозяйств, работающих на дому, и ожидается, что такие сбои будут продолжаться в обозримом будущем”, - говорится в заявлении Майк Уоткинс, главы британского подразделения розничной торговли и бизнес-аналитики Nielsen.

Ожидалось, что отрасль супермаркетов останется более устойчивой, чем другие типы потребительских расходов, сказал Уоткинс, прогнозируя рост продаж продуктовых магазинов более чем на 6% в последние несколько месяцев года по сравнению с неизменным ростом, наблюдавшимся в конце 2019 года.

Информационно-аналитический отдел TeleTrade

Цены на нефть снижаются, поскольку опасения по поводу медленного восстановления мирового спроса на топливо были подкреплены предупреждениями крупных производителей нефти, но закрытие коротких позиций перед встречей ОПЕК и ее союзников, которая состоится позднее на этой неделе.

Нефть марки Brent подешевела на -0,1%, до $39,56 за баррель, в то время как фьючерсы на американскую нефть марки WTI упали также на -0,1%, до $37,23 за баррель. Оба контракта закрылись немного ниже в предыдущий день.

Крупные производители и трейдеры нефтяной отрасли прогнозируют безрадостное будущее для мирового спроса на топливо из-за продолжающегося нападения пандемии на мировую экономику, когда ОПЕК понижает свой прогноз спроса на нефть.

Мировой спрос на нефть упадет на 9,46 миллиона баррелей в день в этом году, как сообщила в ежемесячном отчете Организация стран-экспортеров нефти (ОПЕК), что больше, чем снижение на 9,06 миллиона баррелей в день, ожидавшееся месяц назад.

Опасения по поводу увеличения мировых поставок после того, как ливийский командующий Халифа Хафтар взял на себя обязательство прекратить многомесячную блокаду нефтяных объектов, также снизили аппетит к риску.

Инвесторы ожидают, что объединенный комитет по мониторингу на уровне министров (JMMC) ОПЕК + в четверг обсудит соблюдение требований о значительном сокращении добычи, хотя аналитики не ожидают дальнейшего сокращения, несмотря на то, что цены на Brent упали ниже $40 за баррель в последние дни.

Опасения по поводу перебоев в поставках в Соединенных Штатах из-за надвигающегося шторма также оказали определенную поддержку.

Энергетические компании, порты и нефтеперерабатывающие предприятия в понедельник поспешили закрыть, поскольку ураган Салли усилился, неуклюже приближаясь к центральному побережью Мексиканского залива США, что стало вторым значительным ураганом, остановившим нефтегазовую деятельность за последний месяц.

Между тем, объем переработки сырой нефти в Китае в августе вырос по сравнению с прошлым годом и стал вторым по величине за всю историю наблюдений, поскольку нефтеперерабатывающие заводы работали над переработкой рекордного импорта, полученного ранее в этом году.

Информационно-аналитический отдел TeleTrade

Согласно данным Управления национальной статистики во вто, занятость в Великобритании снизилась, а уровень безработицы вырос за три месяца до июля.

Уровень безработицы за три месяца до июля составил 4,1%, что на 0,2 процентных пункта выше, чем в предыдущем квартале. Оценка оправдала ожидания.

Тем не менее, сокращение числа занятых было относительно небольшим - 12 000 человек по сравнению со средним прогнозом сокращения на 125 000.

Данные британской налоговой службы показали, что число сотрудников в ведомостях компании упало на 695 000 в период с марта по август по сравнению с резко пересмотренными 659 000 в период с марта по июль.

Экономисты ожидают, что будет потеряно еще больше рабочих мест, поскольку огромные государственные субсидии на сохранение рабочих мест отменяются до истечения срока их действия в конце октября.

“Это трудное время для многих, поскольку пандемия продолжает оказывать сильное влияние на рабочие места и средства к существованию людей”, - сказал в заявлении министр финансов Риши Сунак. - “Вот почему защита рабочих мест и помощь людям в возвращении к работе по-прежнему остаются для меня приоритетом номер один”.

Количество вакансий выросло до 434 000 за три месяца до августа, что почти на 30% больше, чем в период с апреля по июнь, но почти вдвое меньше их уровня до пандемии.

Кроме того, средний заработок, включая бонус, снизился на 1% с мая по июль, в то время как без учета бонуса регулярная заработная плата увеличилась на 0,2%.

Данные показали, что количество обращения за пособием по безработице выросло на 73 700 в августе по сравнению с предыдущим месяцем до 2,7 миллиона. Ожидаемый рост составил 100000.

Информационно-аналитический отдел TeleTrade

Цены на жилье в Австралии снизились во втором квартале впервые за год, показали данные Австралийского бюро статистики.

Цены на жилье упали в июльском квартале на -1,8% в годовом исчислении, изменив рост на 1,6% в мартовском квартале. Это первое снижение с июня 2019 года.

Лидерами падения цен на жилую недвижимость стали рынки Сиднея и Мельбурна .

Глава отдела статистики ABS Эндрю Томадини сказал: “Во всех столицах, кроме Канберры, в июньском квартале 2020 года было зафиксировано падение цен на недвижимость”.

В годовом исчислении цены на жилье выросли на 6,2%, причем во всех столицах, кроме Перта и Дарвина.

“Количество сделок с жилой недвижимостью в восьми столицах в течение июньского квартала 2020 года существенно упало из-за воздействия COVID-19 на рынок недвижимости”, - сказал Томадини.

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 6 048,39 | + 22,14 | + 0,37% |

DAX | 13 231,9 | + 38,24 | + 0,29% |

CAC 40 | 5 062,52 | + 10,64 | + 0,21% |

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 01:30 | Австралия | Индекс цен на недвижимость,кв/кв | II кв | 1.6% | -1% | -1.8% |

| 01:30 | Австралия | Протокол последнего заседания РБА, посвященного вопросам кредитно-денежной политики | ||||

| 02:00 | Китай | Объем инвестиций в основные фонды | Август | -1.6% | -0.4% | -0.3% |

| 02:00 | Китай | Розничные продажи, г/г | Август | -1.1% | 0% | 0.5% |

| 02:00 | Китай | Промышленное производство, г/г | Август | 4.8% | 5.1% | 5.6% |

Доллар упал против большинства основных валют из-за роста спроса на высокодоходные и рисковые активы. Оптимизм на рынках связывают с высокой вероятностью получения вакцины от COVID-19 и заключением крупных корпоративных сделок на мировых фондовых рынках. Британская компания AstraZeneca возобновила клинические испытания своей вакцины против COVID-19, считающейся одной из самых передовых разработок на сегодняшний день. Помимо этого, Pfizer Inc и BioNTech также заявили о расширение свои испытаний с вакциной.

Курс юаня вырос к 16-месячному максимуму после выхода блока позитивной макроэкономической статистики. Согласно опубликованным сегодня данным национального бюро статистики Китая, объем розничных продаж в августе вырос на 0,5% по сравнению с этим же месяцем прошлого года. Стоит отметить, что это первый подобный положительный отчет за 2020 год. Также порадовали инвесторов данные по промышленному производству за август. Показатель вырос на 5,6% по сравнению с прошлым годом, тогда как большинство аналитиков прогнозировало рост промпроизводства всего на 5,1%. Таким образом, все эти цифры указали на устойчивое восстановление экономики в Китае.

Австралийский доллар резко вырос после публикации протоколов последнего заседания Австралийского резервного банка. В опубликованном отчете регулятор ни слова не заявил о каком-либо дальнейшем смягчение монетарной политики, что привело к укреплению австралийской валюты.

Британская валюта немного скорректировала после падения на 3,6% на прошлой неделе, показывая ограниченную реакцию на вчерашние события. Напомним, в понедельник правительство Великобритании получило поддержку в первоначальном Парламентском голосование по спорному законопроекту, который может нарушить сделку по Brexit с Европейским союзом. Ранее чиновники из Брюсселя предупредили, что законопроект премьер-министра Великобритании Бориса Джонсона скорее всего сорвет торговые переговоры и подтолкнет Королевство к варианту беспорядочного Brexit

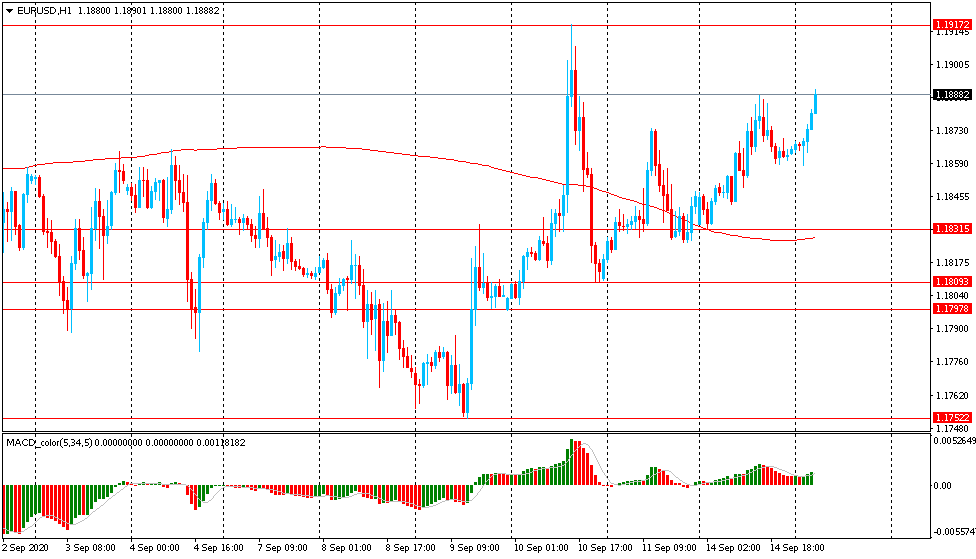

Вчера пара EUR/USD торговалась с повышением и закрыла день на положительной территории около цены $1.1865. Сегодня пара также немного выросла, поднявшись к отметке $1.1890. На часовом графике EUR/USD пробила и закрепилась выше линии скользящей средней МА (200) Н1 ($1.1825). На четырехчасовом графике пара пока остается выше линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на формирование коррекции.

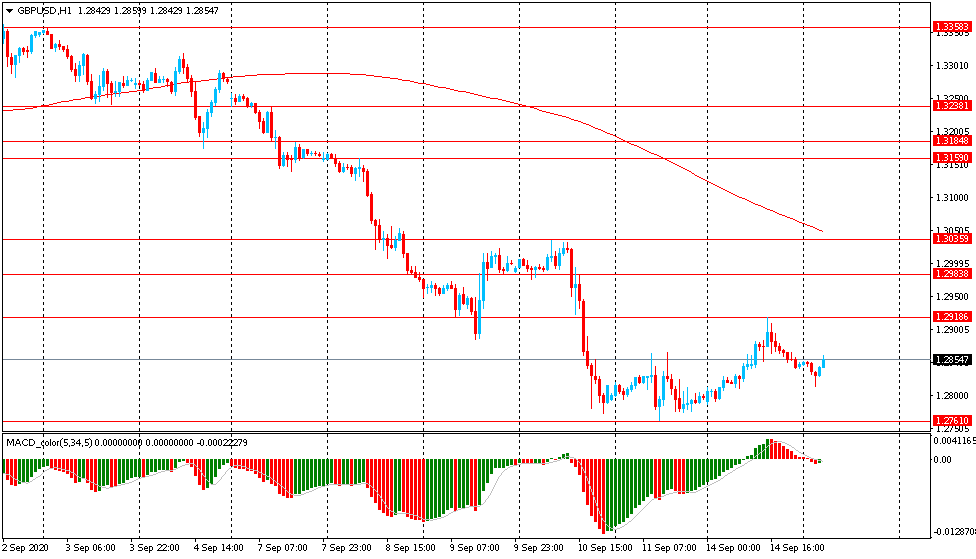

Вчера пара GBP/USD торговалась с небольшим повышением и закрыла день на положительной территории около цены $1.2845. Сегодня пара торговалась в узком диапазоне $1.2815-65, оставаясь вблизи 7-недельного минимума. На часовом графике GBP/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.3050). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

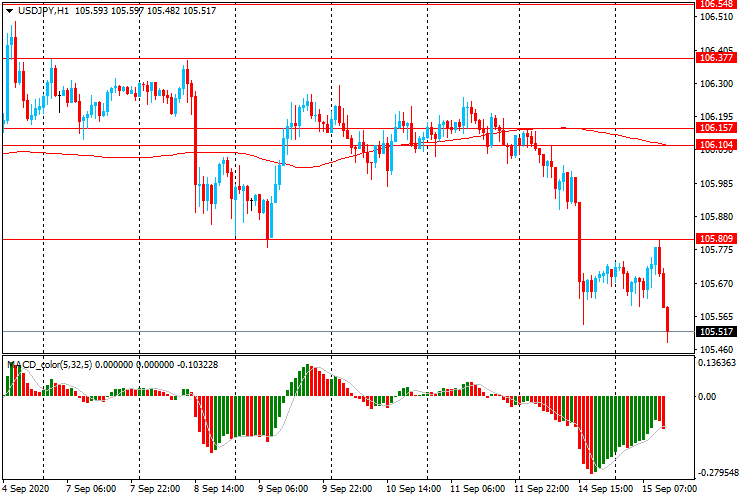

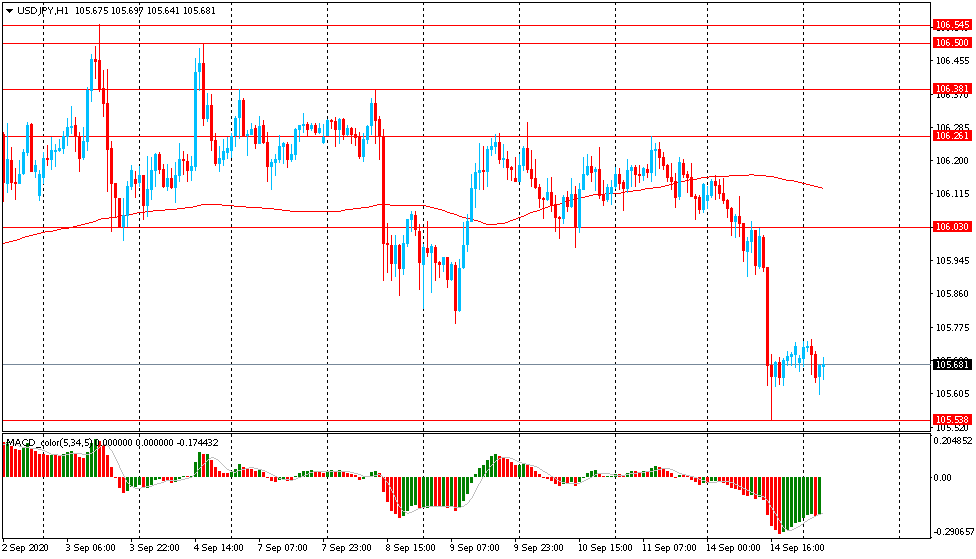

Вчера пара USD/JPY торговалась с понижением и закрыла день в красной зоне около цены Y105.70. Сегодня пара торговалась в узком диапазоне Y105.60-70, оставаясь вблизи 2-недельного минимума. На часовом графике USD/JPY все еще торгуется ниже линии скользящей средней МА (200) Н1 (Y106.15). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

Вторник окажется весьма информативным днем недели. В 06:00 GMT Британия сообщила об изменении числа заявлений на получение пособий по безработице за август, а также уровня безработицы и уровня среднего заработка за июль. В 06:30 GMT Швейцария представила индекс цен производителей и импорта за август. В 06:45 GMT Франция опубликовала индекс потребительских цен за август. В 09:00 GMT Германия и еврозона выпустят индекс настроений в деловой среде от института ZEW за сентябрь. В 12:30 GMT Канада сообщит об изменении объема производственных поставок за июль. Также в 12:30 GMT США опубликуют индекс активности в производственном секторе от ФРБ Нью-Йорка за сентябрь и индекс цен на импорт за август. В 13:15 GMT США объявят об изменении загрузки производственных мощностей и объема промышленного производства за август. В 22:45 GMT Новая Зеландия заявит об изменении сальдо платежного баланса за 2-й квартал. В 23:50 GMT Япония сообщит об изменении сальдо баланса внешней торговли за август.

Информационно-аналитический отдел TeleTrade

DAX +0.2%

FTSE +0.1%

IBEX +0.2%

Европейские фондовые индексы, вероятно, откроются во вторник небольшим ростом на фоне выхода сильных макроэкономических данных из Китая и позитивных новостей о создание вакцины от коронавируса.

Информационно-аналитический отдел TeleTrade

В 07:00 GMT представитель Бундесбанка Модерер выступит с речью

В 07:15 GMT представитель ЕЦБ Панетта выступит с речью

В 09:00 GMT Испания проведет аукцион по продаже 3-месячных гособлигаций

В 13:00 GMT Россия опубликует данные по промпроизводству за август

В 15:30 GMT США проведут аукцион по продаже 42-х и 119-ти дневных гособлигаций

В 17:00 GMT США проведут аукцион по продаже 20-ти летних гособлигаций

Информационно-аналитический отдел TeleTrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2014 (918)

$1.1984 (3803)

$1.1959 (2423)

Цена на момент написания обзора: $1.1896

Уровни поддержки (открытый интерес**, контрактов):

$1.1825 (472)

$1.1805 (900)

$1.1780 (1240)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 9 октября составляет 62510 контракта (согласно данным за 14 сентября), при этом максимальное количество контрактов привязано к страйку $1,1700 (4422);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3094 (258)

$1.3065 (650)

$1.3039 (186)

Цена на момент написания обзора: $1.2862

Уровни поддержки (открытый интерес**, контрактов):

$1.2786 (623)

$1.2768 (710)

$1.2747 (850)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 4 сентября составляет 13582 контракта, при этом максимальное количество контрактов привязано к страйку $1,3600 (1189);

- общий открытый интерес по PUT опционам с датой экспирации 4 сентября составляет 15338 контрактов, при этом максимальное количество контрактов привязано к страйку $1,3150 (2619);

- соотношение PUT/CALL согласно данным за 14 сентября составило 1,13 против 1,11 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

Согласно опубликованным сегодня данным национального бюро статистики Китая, объем розничных продаж в августе вырос на 0,5% по сравнению с этим же месяцем прошлого года. Стоит отметить, что это первый подобный положительный отчет за 2020 год. Тем не менее, розничные продажи по итогам первых восьми месяцев этого года снизились на 8,6% по сравнению с прошлым годом.

Также порадовали инвесторов данные промпромышленному производству за август. Показатель вырос на 5,6% по сравнению с прошлым годом, тогда как большинство аналитиков прогнозировало рост промпроизводства всего на 5,1%. За период с января по август данный показатель вырос на 0,4%, также превысив ожидания большинства экономистов рассчитывающих на +0,2% роста.

Еще один важный показатель, опубликованный сегодня, объем инвестиций в основные фонды Китая, продемонстрировал чуть меньшее замедление, чем прогнозировали экономисты. Вместо ожидаемого снижения на -0.4%, показатель снизился на -0.3%.

Информационно-аналитический отдел TeleTrade

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Brent | 39.32 | -0.71 |

| Серебро | 27.1 | 1.57 |

| Золото | 1956.287 | 0.86 |

| Палладий | 2309.92 | 0.09 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 152.81 | 23559.3 | 0.65 |

| Hang Seng | 136.97 | 24640.28 | 0.56 |

| KOSPI | 31.22 | 2427.91 | 1.3 |

| ASX 200 | 40.1 | 5899.5 | 0.68 |

| FTSE 100 | -5.84 | 6026.25 | -0.1 |

| DAX | -9.18 | 13193.66 | -0.07 |

| CAC 40 | 17.74 | 5051.88 | 0.35 |

| Dow Jones | 327.69 | 27993.33 | 1.18 |

| S&P 500 | 42.57 | 3383.54 | 1.27 |

| NASDAQ Composite | 203.1 | 11056.65 | 1.87 |

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 01:30 | Австралия | Индекс цен на недвижимость,кв/кв | II кв | 1.6% | -1% |

| 01:30 | Австралия | Протокол последнего заседания РБА, посвященного вопросам кредитно-денежной политики | |||

| 02:00 | Китай | Объем инвестиций в основные фонды | Август | -1.6% | -0.4% |

| 02:00 | Китай | Розничные продажи, г/г | Август | -1.1% | 0.1% |

| 02:00 | Китай | Промышленное производство, г/г | Август | 4.8% | 5.1% |

| 06:00 | Великобритания | Изменение среднего заработка (за исключением бонусов), 3 м/г | Июль | -0.2% | -0.2% |

| 06:00 | Великобритания | Изменение среднего заработка, 3 м/г | Июль | -1.2% | -1.3% |

| 06:00 | Великобритания | Уровень безработицы по ILO | Июль | 3.9% | 4.1% |

| 06:00 | Великобритания | Количество заявлений на получение пособий по безработице, тыс. | Август | 94.4 | |

| 06:30 | Швейцария | Индекс цен производителей и импорта,г/г | Август | -3.3% | |

| 06:45 | Франция | Индекс потребительских цен, г/г | Август | 0.8% | 0.2% |

| 06:45 | Франция | Индекс потребительских цен, м/м | Август | 0.4% | -0.1% |

| 08:00 | Франция | Отчет Международного энергетического агентства по рынку нефти | |||

| 09:00 | Еврозона | Индекс настроений в деловой среде от института ZEW | Сентябрь | 64.0 | |

| 09:00 | Германия | Индекс настроений в деловой среде от института ZEW | Сентябрь | 71.5 | 69.8 |

| 12:30 | Канада | Поставки в обрабатывающем секторе промышленности, м/м | Июль | 20.7% | 8.7% |

| 12:30 | США | Индекс активности в производственном секторе от ФРБ Нью-Йорка | Сентябрь | 3.7 | 5.95 |

| 12:30 | США | Индекс цен на импорт, м/м | Август | 0.7% | 0.5% |

| 13:15 | США | Использование мощностей | Август | 70.6% | 71.5% |

| 13:15 | США | Промышленное производство, м/м | Август | 3% | 1% |

| 13:15 | США | Промышленное производство, г/г | Август | -8.2% | |

| 22:45 | Новая Зеландия | Платежный баланс, млрд | II кв | 1.56 | 0.595 |

| 23:50 | Япония | Общее сальдо торгового баланса, млрд. | Август | 11.6 | -37.5 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.72893 | 0.12 |

| EURJPY | 125.414 | -0.21 |

| EURUSD | 1.18647 | 0.19 |

| GBPJPY | 135.774 | -0.02 |

| GBPUSD | 1.2846 | 0.4 |

| NZDUSD | 0.66991 | 0.53 |

| USDCAD | 1.31739 | -0.06 |

| USDCHF | 0.90781 | -0.11 |

| USDJPY | 105.69 | -0.41 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.