- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 15-05-2024

Как пишет аналитик FXStreet Пабло Пиовано, комментируя текущую техническую ситуацию по EUR/USD, сохраняющийся негатив вокруг доллара США (USD) снова оказал поддержку паре, на этот раз подняв ее до пятинедельных максимумов вблизи отметки 1,0900.

«Интенсивное снижение доллара совпало с общей негативной динамикой доходности в США вдоль всей кривой, что усугубилось после того, как данные по инфляции в США, отслеживаемые по индексу CPI, показали снижение потребительских цен в апреле.

Впрочем, в перспективе относительно слабые экономические показатели в еврозоне в сочетании с устойчивостью экономики США поддерживают дивергенцию монетарной политики ФРС и ЕЦБ и благоприятствуют укреплению доллара в более долгосрочной перспективе, особенно учитывая растущую вероятность того, что ЕЦБ снизит ставки задолго до ФРС. Это указывает на потенциал дальнейшего ослабления EUR/USD в среднесрочной перспективе.

Как ожидается, EUR/USD встретит ближайшее сопротивление на апрельском максимуме 1.0885 (9 апреля), затем на мартовской вершине 1.0981 (8 марта), недельном пике 1.0998 (11 января) и на психологическом уровне 1.1000.

С другой стороны, прорыв ниже майского минимума 1,0649 (1 мая) может вернуть в фокус внимания основание 2024 года 1,0601 (16 апреля), за которым последует ноябрьский минимум 2023 года 1,0516 (1 ноября). Как только эта зона будет пройдена, пара может нацелиться на недельный минимум 1,0495 (13 октября 2023 года), затем на основание 2023 года 1,0448 (3 октября) и на круглую отметку 1,0400.

На 4-часовом графике наблюдается устойчивый восходящий тренд. Барьеры для быков выставлены на 1,0885, а затем на 1,0942. Между тем, первоначальная поддержка находится на уровне 1,0766, а затем на 1,0723. Индекс относительной силы (RSI) поднялся выше 81».

Как пишет Валерия Беднарик, главный технический аналитик FXStreet, комментируя текущую техническую ситуацию по золоту, пара XAU/USD достигла свежего трехнедельного максимума выше $2 380,00 в среду и сохраняет бычий настрой на американской сессии.

«Дневной график пары XAU/USD показывает, что быки контролируют ситуацию, хотя судьба более активного ралли остается неясной. Технические индикаторы движутся в пределах положительных уровней с неустойчивой силой, но в то же время находятся на свежих многонедельных максимумах, что поддерживает бычье продолжение. Кроме того, XAU/USD наконец-то поднялась выше находящейся во флэте 20-периодной простой скользящей средней, которая в начале недели обеспечила цене краткосрочную поддержку на уровне $2 335. Наконец, 100- и 200-дневные скользящие средние ускорили свое продвижение на север, находясь значительно ниже текущего ценового уровня, что отражает возобновление покупательского интереса.

Краткосрочная картина выглядит бычьей. Технические индикаторы на 4-часовом графике направлены на юг, а индикатор относительной силы (RSI) вошел на территорию перекупленности без признаков угасания. Кроме того, пара резко отскочила от бычьей 20-дневной SMA, которая набрала восходящий импульс выше бычьих 100- и 200-дневных SMA. XAU/USD может достичь отметки $2 400 в ближайшие сессии, несмотря на широко распространенные признаки интереса рынков к риску.

Уровни поддержки: 2,378.10 2,361.35 2,345.20

Уровни сопротивления: 2 392,50, 2 403,10 2 417,60».

ФРБ Атланты понизил оценку роста ВВП США во II квартале до 3,8% с предыдущей оценки 4,2%. Согласно комментарию ФРБ:

- Оценка модели GDPNow для реального роста ВВП (сезонно скорректированный годовой темп) во втором квартале 2024 года составляет 3,8 % по состоянию на 15 мая, по сравнению с оценкой 4,2 % от 8 мая. После недавних публикаций Бюро финансовой службы Министерства финансов США, Бюро трудовой статистики США и Бюро переписи населения США наш прогноз роста реальных расходов на личное потребление во втором квартале был понижен с 3,9 % до 3,2 %, что было отчасти компенсировано повышением прогноза роста реальных валовых частных внутренних инвестиций во втором квартале с 6,8 % до 7,3 %.

Президент ФРБ Миннеаполиса Нил Кашкари подчеркнул, что Федрезерву необходимо внимательно следить за экономикой, чтобы понять, достаточно ли ограничительными являются текущие ставки. Кашкари принял участие в "каминной беседе" в рамках нефтяной конференции Williston Basin Petroleum Conference.

Основные тезисы

ФРС сосредоточена на базовом спросе в экономике, чтобы снизить инфляцию.

Американцы тратят больше, чем я ожидал.

Рынок жилья оказался более устойчивым, чем я ожидал, и я уделяю этому сектору большое внимание.

Сейчас главный вопрос заключается в том, насколько ограничительной является политика в данный момент?

Возможно, нам придется оставаться на месте еще некоторое время, чтобы понять, куда движется инфляция.

- Киты зафиксировали прибыль по PEPE, продав 1,41 трлн токенов в течение одного месяца с момента покупки монеты-мема.

- На этой неделе киты PEPE получили более 61 млн долларов в виде прибыли.

- Цена PEPE выросла в среду, несмотря на продажи китов.

PEPE, интернет-токен, вдохновленный мемами о лягушонке, столкнулся с активной фиксацией прибыли. Держатели PEPE последовательно реализовывали прибыль с 30 апреля, как видно по трекеру ончейн-активности Santiment.

Цена PEPE сопротивляется падению, несмотря на растущее давление продаж на актив.

Данные криптовалютного трекера Lookonchain показывают, что 15 апреля 2023 года кит потратил 3 000 долларов на покупку 4,9 трлн токенов PEPE (стоимостью 56 млн долларов сейчас). Кит получил прибыль в размере 1,41 трлн токенов PEPE, и в его кошельке осталось еще 3,5 трлн токенов. Реализованная прибыль кита составила $7,4 млн.

Заработал более $46 млн на $PEPE, имея всего $3 тыс., прибыль х15 718!

Этот суперкрупный победитель продал 255 млрд $PEPE($2,3 млн), чтобы снова получить прибыль после того, как цена $PEPE выросла.

Он потратил всего $3 тыс. на покупку 4,9 трлн $PEPE($56 млн в настоящее время) 15 апреля 2023 года и продал 1,41 трлн $PEPE за $7,4 млн... pic.twitter.com/VKGxmK9gCt

Этот кит не одинок в фиксации прибыли. Ончейн-метрика реализованных прибыли/убытков Network Realized Profit/Loss на Santiment показывает, что на этой неделе держатели PEPE получили прибыль в размере более 61 млн долларов.

По мере роста цены PEPE держатели продолжали сбрасывать свои токены и фиксировать прибыль.

%20[17.52.48,%2015%20May,%202024]-638513754012534106.png)

Реализованная прибыль/убытки

На момент написания статьи цена PEPE составляла $0,00001070. Ранее сегодня монета-мем достигла максимума 2024 года на $0,00001161, показав рост почти на 87% с начала 2024 года.

Рыночная капитализация мемного токена превысила $4,6 млрд, и он входит в топ-30 крупнейших по рыночной капитализации криптовалют, согласно данным CoinGecko.

- Пара EUR/USD выросла до 1,0870 на фоне падения доллара США из-за слабых данных по инфляции и розничным продажам в США.

- Данные по инфляции в США снизились в апреле после устойчиво высоких показателей в первом квартале года.

- Представитель ЕЦБ Вунш считает, что вероятность двух снижений ставки очень высока.

EUR/USD обновила месячный максимум в районе 1,0870 на нью-йоркской сессии в среду на фоне того, что индекс потребительских цен (CPI) в США снизился, а ежемесячные данные по розничным продажам за апрель остались во флэте.

Ожидаемое снижение ценового давления в экономике США, наряду со слабыми данными по розничным продажам, являются неблагоприятной ситуацией для доллара США и доходности облигаций. Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, упал до более чем месячного минимума в районе 104,50.

Доходность 10-летних казначейских облигаций США также упала до 4,36%, поскольку сегодняшние данные, как ожидается, усилят ожидания того, что Федеральная резервная система (ФРС) начнет снижать процентные ставки с сентябрьского заседания. Это также успокоит политиков ФРС, которые были обеспокоены тем, что прогресс в процессе дезинфляции застопорился.

Между тем евро сохраняет оптимизм, поскольку инвесторы надеются, что сохранение высоких процентных ставок ФРС замедлит темпы возвращения Европейского центрального банка (ЕЦБ) к нормализации политики.

Во вторник представитель ЕЦБ и глава Национального банка Бельгии Пьер Вунш заявил, что первые два снижения ключевых ставок ЕЦБ на 25 базисных пунктов (б.п.) уже являются практически решенным делом, но добавил, что высокие ставки ФРС США могут привести к замедлению темпов снижения ставок в еврозоне.

Технический анализ: EUR/USD обновил месячный максимум в районе 1.0870

EUR/USD укрепился выше круглого уровня сопротивления 1,0800 и продвинулся к нисходящей границе фигуры "Симметричный треугольник", сформированной на дневном таймфрейме и построенной от максимума 28 декабря около 1,1140. Восходящая граница фигуры "Треугольник" построена от минимума 3 октября на уровне 1,0448. Формация "Симметричный треугольник" демонстрирует резкое снижение волатильности.

Область 1,0870 является решающей для пары. Бычий прорыв из паттерна "Симметричный треугольник" может привести к тому, что евробыки окажутся в лидерах на более длительный период.

14-периодный индекс относительной силы (RSI) вырос до отметки 60,00. Бычий импульс начнет развиваться, если RSI закрепится выше этих уровней.

- GBP/USD преодолела 100-DMA, покупатели набирают обороты.

- Покупательский интерес остается высоким, RSI направлен вверх, но еще не перекуплен.

- Ключевое сопротивление находится на уровне 1,2670 и далее на 1,2700.

- Продавцы нацелены на закрытие ниже 100-DMA, чтобы бросить вызов 1.2600.

Фунт стерлингов вырос примерно на 0,30% и достиг пятинедельного максимума на 1,2670 после публикации индекса потребительских цен (CPI) в США. Данные в основном совпали с прогнозами, показав продолжение процесса дезинфляции, что оказало давление на доллар.

Анализ GBP/USD: техническая перспектива

Пара GBP/USD сохраняет нейтральный восходящий тренд и достигла недельного максимума на отметке 1,2670 после выхода слабого отчета по инфляции в США. Однако пара отступила к 100-дневной скользящей средней (DMA) на 1,2632, которая рассматривается как следующий ключевой технический уровень.

Индекс относительной силы (RSI) показывает, что импульс благоприятствует покупателям. Индекс RSI направлен вверх, и у него сохраняется достаточно пространства, прежде чем демонстрировать условия перекупленности.

Если покупатели вернут себе 100-DMA, следующим сопротивлением станет сегодняшний максимум 1,2670. Прорыв последнего откроет путь к максимуму 9 апреля на 1,2709, что приведет к ралли к следующей зоне офферов на 1,2803 (максимум 21 марта). После ее преодоления следующей остановкой станет максимум этого года (YTD) на 1,2894.

Между тем продавцы сохраняют надежду на то, что курс GBP/USD может упасть ниже 100-DMA и закрыть дневные торги ниже этого уровня, чтобы бросить вызов 1.2600. Как только этот уровень будет пройден, следующей остановкой станет 50-DMA на 1.2591, а затем 200-DMA на 1.2539.

Ценовое действие GBP/USD - дневной график

- Цена серебра выросла до нового майского максимума после выхода данных по США.

- На 4-часовом графике серебро стало перекупленным и находится в процессе отката.

- Оно может скорректироваться ниже, но общий восходящий тренд предполагает, что цена восстановится и продолжит расти.

Цена на серебро (XAG/USD) выросла до нового майского максимума на уровне $29,20 после выхода важных для рынка данных из США.

Серебро находится в краткосрочном восходящем тренде, но, согласно индикатору импульса относитльной силы Relative Strength Index (RSI), оно стало перекупленным.

4-часовой график

Также на графике видна медвежья дивергенция. Она возникает, когда цена поднимается к новому максимуму, но RSI не следует за ней, как это произошло в период с 10 по 15 мая. Это медвежий знак.

Цена отступает на текущем баре и, похоже, формирует медвежий свечной паттерн "Падающая звезда". Если такая модель подтвердится на закрытии и за ней последует еще один медвежий бар, то "Падающая звезда" обозначит краткосрочный разворот вниз.

В сочетании с показаниями RSI это может указывать на то, что серебро скоро подвергнется коррекции - многое зависит от того, как будут развиваться текущий и следующие бары.

Однако в конечном итоге краткосрочный восходящий тренд должен подтвердиться, и цена на серебро устремится вверх. Прорыв максимума дня на уровне $29,20 может дать дополнительное подтверждение того, что цена будет расти до следующего уровня сопротивления в районе $30,00.

Решительный прорыв ниже $27,97 поставит под сомнение краткосрочный восходящий тренд. Чистым прорывом будет считаться длинная красная свеча, которая закроется вблизи минимума, или три красные свечи подряд.

- США, Минэнерго: запасы нефти за нед. на 10 мая -2,508 млн бар. против прогноза -1,35 млн и пред. -1,362 млн

- Запасы бензина -235 тыс. бар. против прогноза +537 тыс. и пред. +915 тыс.

- Запасы дистиллятов -45 тыс. бар. против прогноза +824 тыс. и пред. +560 тыс.

- Запасы в Кушинге -341 тыс. против пред. +1,880 млн

- Загрузка производственных мощностей НПЗ +1,9% против прогноза +0,7% и пред. -1,0% - восстановилась до максимальных с января уровней выше 90%

- Производство 13,1 млн бар/д против пред. 13,1 млн бар/д и циклических постковидных максимумов 13,3 млн

Опубликованный накануне аналогичный отчет Института нефти API показал сокращение запасов нефти на -3,104 млн баррелей против прогноза -1,1 млн, поэтому сегодняшний результат не слишком большим сюрпризом для трейдеров по черному золоту, хотя и оказал поддержку нефтяным котировкам.

Нефть WTI перед публикацией этих данных торговалась на минимальных с февраля уровнях, но после релиза резко выросла.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

Экономический корреспондент The Wall Street Journal (WSJ) Ник Тимираос, который отвечает за освещение политики Федрезерва США и считается инсайдером в ФРС, прокомментировал апрельский отчет по инфляции CPI и то, что он может означать для ФРС.

- Это позволит ФРС более комфортно проводить заседание в июне.

- Скорее всего, потребуется «еще два» отчета, чтобы укрепить уверенность чиновников в том, что инфляция движется к целевому уровню.

- ФРС может быть не готова к снижению ставки до сентября.

- Отчет, вероятно, ослабит опасения в отношении того, что ФРС перейдет к более нейтральному настрою по сравнению с прежним «голубиным».

- Solana впервые в истории превзошла Ethereum по доходности.

- Европейское криптовалютное подразделение Robinhood запустило стейкинг Solana с годовой доходностью почти 5% .

- В среду цена SOL выросла на 2,25%.

Сеть Solana, являющаяся серьезным конкурентом Ethereum, впервые в истории превзошла Ether по прибыльности. Доходность блокчейна определяется как общая экономическая ценность, генерируемая сетью, включая доход от комиссий за транзакции и максимальную извлекаемую ценность (MEV) - максимальную прибыль, которую майнер может извлечь при добыче блока в данной сети.

Solana превысила доходность Ethereum и достигла новой важной вехи

В воскресенье, 12 мая, Solana превзошла доходность блокчейна Ethereum после того, как суммарные комиссии, собранные с транзакций, и показатель MEV на Solana превысили аналогичные показатели на Ethereum. Это событие произошло впервые и знаменует собой ключевую веху для Solana.

Аналитик Леон Вайдманн поделился новостью в недавнем твите на сайте X, используя данные Blockworks.

Впервые в истории #Solana стала более "прибыльной", чем мейннет #Ethereum! pic.twitter.com/HqkUcNNLpm

- Леон Вайдман | On-Chain Insights (@LeonWaidmann) 15 мая 2024 гЕще одно важное обновление в Solana - запуск стейкинга ее нативного токена SOL европейским криптоподразделением Robinhood. Биржа считает, что Solana является одной из самых популярных монет среди ее клиентов в Европейском союзе (ЕС).

Американское отделение Robinhood удалило Solana с платформы в июне 2023 года после того, как американский финансовый регулятор, Комиссия по ценным бумагам и биржам (SEC), заявил, что SOL является незарегистрированной ценной бумагой.

Solana подорожала на 2,15% в среду

На момент написания Solana торговалась на Binance в районе $145, подорожав в среду на 2,15%. Конкурирующий с Ethereum токен вырос в начале мая, но затем утратил импульс, откатившись почти на 10% ниже своего майского пика $159,19.

1-дневный график SOL/USDT

- Компания Google представила версию поисковой системы, работающей на основе генеративного ИИ.

- Astra использует камеры телефонов и искусственный интеллект для распознавания объектов в реальном времени, поиска предметов, определения звуков и многого другого.

- Проект Astra представляет собой значительный скачок в интеграции ИИ.

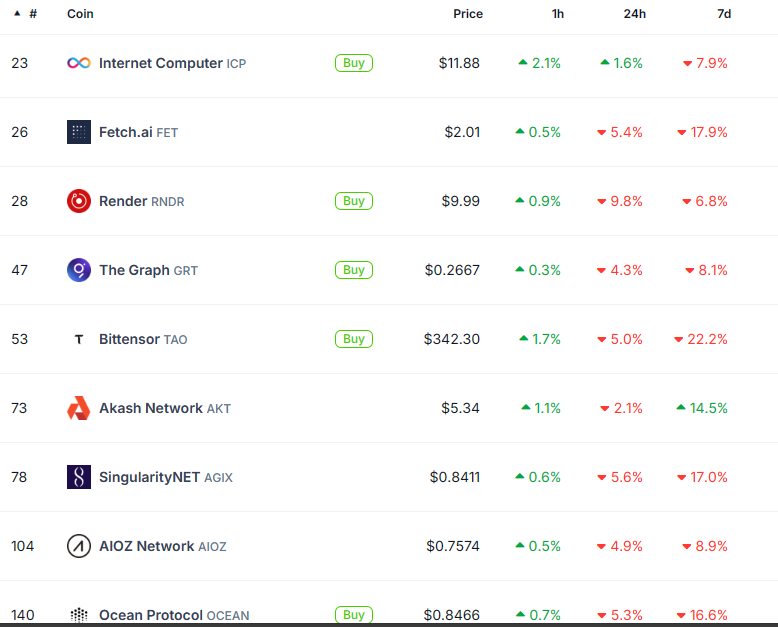

Криптопроекты и токены, связанные с ИИ и большими данными, находятся под давлением, как свидетельствуют данные CoinGecko.

Google анонсирует Astra

Компани Google представила Astra, новую версию поисковой системы, работающую на основе генеративного ИИ. Инструмент использует камеру телефона и искусственный интеллект для распознавания объектов в реальном времени, поиска предметов, определения звуков и многого другого. В частности, ИИ-помощник использует данные с камеры для идентификации объектов, распознавания звуков и вспоминания предыдущих наблюдений. Это достижение направлено на то, чтобы более органично интегрировать ИИ в повседневную жизнь.

Проект Astra - это прототип от @GoogleDeepMind, исследующий, как универсальный ИИ-агент может быть действительно полезен в повседневной жизни. #GoogleIO pic.twitter.com/uMEjIJpsjO

- Google (@Google) 14 мая 2024 гПомимо Google, компания OpenAI, стоящая за ChatGPT, также собирается анонсировать нового рыночного конкурента Google, сообщает Reuters со ссылкой на осведомленные источники. Bloomberg сообщил, что новый поисковый инструмент станет расширением ChatGPT, добавив, что он позволит ChatGPT получать прямую информацию из инернета.

Однако, несмотря на объявление Google, ИИ-токенам не удаось устроить ралли, а данные CoinGecko показывают, что вскоре после выхода этих новостей токены сектора оставались в минусе. Тем не менее, капитализация рынка искусственного интеллекта (ИИ) увеличилась за последние 24 часа и на момент написания составляла 29,8 млрд долларов.

ИИ-токены

США: индекс производственной активности ФРБ Нью-Йорка за май -15,6 против прогноза -16,00. Предыдущий результат -14.3

- Новые заказы -16,5 против -16,2 в прошлом месяце

- Уплаченные цены 28,3 против 33,7 в прошлом месяце

- Цены на выходе 14,1 против 16,9 в прошлом месяце

- Число работников -6,4 против -5,1 в прошлом месяце

- Средняя продолжительность рабочей недели -5,8 против -10,6 в прошлом месяце

- Отгрузки -1,2 против -14,4 в прошлом месяце

- Невыполненные заказы -8,1 против -10,1 в прошлом месяце

- Сроки поставки -9,1 против -7,9 в прошлом месяце

Ожидания на 6 месяцев вперед:

- Общие условия ведения бизнеса 14,5 против 16,7 в прошлом месяце.

- Новые заказы 17,7 против 17,9 в прошлом месяце.

- Уплаченные цены 41,4 против 40,4 в прошлом месяце.

- Цены на выходе 24,2 против 29,2 в прошлом месяце.

- Число работников 6,3 против 4,5 в прошлом месяце.

- Средняя рабочая неделя 0,0 против -4,5 в прошлом месяце.

- Капитальные расходы 2,0 против 6,7 в прошлом месяце.

- Расходы на технологии 5,1 против 2,2 в прошлом месяце.

- Новые заказы 17,7 против 17,9 в прошлом месяце.

- Отгрузки 12,6 против 2,1 в прошлом месяце.

- Невыполненные заказы -2,0 против 0,0 в прошлом месяце.

- Время поставки 4,0 против -3,4 в прошлом месяце

- Складские запасы -11,1 против -11,2 в прошлом месяце

- Розничные продажи в США практически не изменились в апреле.

- Индекс доллара США остается на отрицательной территории ниже 105,00.

В среду Бюро переписи населения США сообщило, что розничные продажи в США в апреле практически остались во флэте в месячном исчислении и составили $705,2 млрд. Данное значение последовало за ростом на 0,6%, зафиксированным в марте, и оказалось ниже рыночных ожиданий 0,4%.

"Объем продаж в розничной торговле практически не изменился по сравнению с мартом 2024 года, но вырос на 2,7% по сравнению с прошлым годом", - говорится в пресс-релизе.

- Продажи без учета автомобилей 0,2% м/м против ожиданий 0,2%. Предыдущий месяц 1,1% пересмотрен до 0,9%.

- Розничная контрольная группа -0,3% против ожиданий 0,1%. Предыдущий месяц 1,1% пересмотрен до 1,0%.

- Продажи без учета автомобилей и бензина -0,1% против результата 1,0% в прошлом месяце, пересмотренного до 0,7%.

Реакция рынка

Доллар США остается под давлением медведей после разочаровывающих данных по розничным продажам. На момент публикации индекс доллара США снизился на 0,37% внутри дня и составлял 104,65.

Инфляция в США, измеряемая изменением индекса потребительских цен (CPI), в апреле снизилась до 3,4% в годовом исчислении против 3,5% в марте, сообщило в среду Бюро статистики труда США (BLS). Результат совпал с прогнозом рынка 3,4%.

Годовой базовый CPI, исключающий волатильные цены на продукты питания и энергоносители, за тот же период снизился до 3,6% с 3,8%, тоже совпав с прогнозом аналитиков. В месячном исчислении общий и базовый индексы CPI выросли на 0,3%.

"Индекс цен в сегменте жилья вырос в апреле, как и индекс бензина. В совокупности эти два индекса обеспечили более 70% месячного прироста индекса по всем статьям", - говорится в пресс-релизе BLS. "Индекс энергоносителей вырос на 1,1%. Индекс продуктов питания в апреле не изменился. Индекс продуктов питания в домашних условиях снизился на 0,2%, а индекс продуктов питания вне дома вырос на 0,3% за месяц".

Реакция рынка на данные по инфляции в США

Доллар США вновь оказался под давлением продаж в качестве немедленной реакции на отчет. На момент публикации индекс доллара США снизился на 0,5% внутри дня и составлял 104,50.

ЦЕНА доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Доллар США был самым слабым по отношению к японской иене.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.35% | -0.41% | -0.84% | -0.29% | -0.60% | -0.81% | -0.41% | |

| EUR | 0.35% | -0.06% | -0.40% | 0.03% | -0.29% | -0.45% | -0.07% | |

| GBP | 0.41% | 0.06% | -0.35% | 0.11% | -0.20% | -0.40% | 0.00% | |

| JPY | 0.84% | 0.40% | 0.35% | 0.50% | 0.20% | -0.03% | 0.40% | |

| CAD | 0.29% | -0.03% | -0.11% | -0.50% | -0.32% | -0.51% | -0.12% | |

| AUD | 0.60% | 0.29% | 0.20% | -0.20% | 0.32% | -0.21% | 0.22% | |

| NZD | 0.81% | 0.45% | 0.40% | 0.03% | 0.51% | 0.21% | 0.41% | |

| CHF | 0.41% | 0.07% | -0.00% | -0.40% | 0.12% | -0.22% | -0.41% |

Тепловая карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать доллар США из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять USD/JPY.

- Пара AUD/USD поднялась до сильного сопротивления и остановилась.

- Для продолжения краткосрочного восходящего тренда цене необходимо решительно прорваться выше этого барьера.

- Успешный прорыв может привести к движению вплоть до конца волны C ценовой модели Measured Move.

Пара AUD/USD достигла ключевого долгосрочного сопротивления в районе 0,6650 и забуксовала.

4-часовой график AUD/USD

Однако пара, вероятно, находится в краткосрочном восходящем тренде, о чем свидетельствует последовательность растущих пиков и впадин от минимумов 19 апреля, видимая на 4-часовом графике. Учитывая старую поговорку о том, что "тренд - твой друг", это означает, что шансы на рост AUD/USD в целом высоки.

Однако для продолжения паре необходимо решительно прорваться выше уровня сопротивления 0,6650. Чистым прорывом будет считаться длинная зеленая свеча, которая закроется вблизи максимума, или три зеленые свечи подряд, которые пробьются выше этой линии.

Если AUD/USD сможет успешно прорваться выше уровня сопротивления, то она, вероятно, двинется вверх к максимуму 8 мая на 0,6667. Его прорыв будет очень бычьим сигналом и приведет к движению вверх к цели на уровне 0,6690. Последняя цель генерируется возможным паттерном Measured Move, который AUD/USD сформировала от минимумов 19 апреля.

Эти модели похожи на большие зигзаги, состоящие из трех волн, обозначенных на графике как A, B и C. В целом ожидается, что волна C будет либо такой же длины, как A, либо коэффициенту Фибоначчи 0,681 длины волны A.

Волна C уже достигла цели Фибоначчи 0,681 на максимумах 3 мая, однако есть вероятность, что она может дойти до второй цели, где C=A, на уровне 0,6690.

С другой стороны, решительный прорыв ниже красной линии тренда будет медвежьим знаком, указывающим на потенциальный разворот краткосрочного тренда.

- Пара EUR/GBP возвращается в среднесрочный диапазон после кратковременного прорыва его верхней границы.

- Пара продолжает консолидацию и может упасть до минимумов диапазона.

- MACD опустился ниже своей сигнальной линии, подавая медвежий сигнал.

Пара EUR/GBP возвращается в свой многомесячный диапазон после временного прорыва его верхней границы 7 мая.

Движение вниз внутри диапазона продолжает боковой тренд пары. По прогнозам, эта тенденция продолжится, учитывая старую рыночную поговорку "тренд - ваш друг".

4-часовой график EUR/GBP

После прорыва выше верхней границы диапазона 7 мая пара EUR/GBP сформировала паттерн "множественная вершина". Сейчас пара пробила линию шеи модели "топпинг" и начала крутой спуск обратно в середину диапазона. Существует вероятность того, что пара может упасть до уровня поддержки 0,8540.

Индикатор расхождения скользящих средних (MACD) 10 мая перешел ниже своей красной сигнальной линии, подав сигнал на продажу. Это привело к еще большему снижению EUR/GBP и, в конечном итоге, к прорыву вниз.

Чтобы подтвердить смену бокового тренда, кросс EUR/GBP должен совершить решительный прорыв минимумов диапазона или максимума 23 апреля.

В случае прорыва ниже основания диапазона такое движение откроет путь к цели снижения на уровне 0,8486 - соотношение Фибоначчи 0,681 от высоты диапазона, экстраполированного вниз от основания канала. Этот метод используется техническими аналитиками для оценки прорывов диапазона. При дальнейшем ослаблении цена может даже достичь следующей цели на уровне 0,8460 - полной высоты диапазона, экстраполированного вниз (1,000).

Решающий прорыв будет характеризоваться длинной красной свечой, которая полностью пробила основание диапазона и закрылась вблизи его минимума, или тремя последовательными красными свечами, которые чисто пробили этот уровень.

Верхняя граница диапазона уже несколько раз была пробита, что говорит о том, что она ослабла и представляет собой менее надежный уровень поддержки или сопротивления. Для подтверждения нового восходящего тренда EUR/GBP будет недостаточно просто пробиться выше верхней границы диапазона, скорее, ему придется установить повышающийся максимум над пиком 23 апреля на отметке 0,8645.

- Пара USD/JPY резко упала до 155.50 на фоне слабого доллара США.

- Спекуляции на тему снижения ставки ФРС в сентябре удерживают доллар США под давлением.

- По оценкам, экономика Японии сократилась на 0.4% в первом квартале этого года.

Пара в среду USD/JPY упала до 155.50 на европейской сессии. Актив падает на фоне того, что доллар США продолжает терять позиции уже третью торговую сессию подряд. Индекс долла ра США (DXY) опустился ниже 105.00. Инвесторы по-прежнему уверены, что ФРС начнет снижать процентные ставки с сентября.

Эти предположения остаются устойчивыми, несмотря на то, что индекс цен производителей США (PPI) в апреле вырос быстрее, чем предполагалось. Инвесторы по-прежнему уверены в снижении ставки, поскольку глава ФРС Джером Пауэлл исключил ожидания дальнейшего ужесточения политики. Однако Пауэлл сказал, что процентные ставки будут оставаться на текущем уровне в течение длительного периода времени.

Между тем, инвесторы ожидают данных по индексу потребительских цен (CPI) в США за апрель. Данные по потребительской инфляции дадут четкое представление о перспективах процентных ставок. Прогнозируется, что годовой базовый индекс потребительских цен снизился до 3.4 % с 3.5 % в марте.

За тот же период базовая инфляция, которая вычитает волатильные цены на продукты питания и энергоносители, по прогнозам, снизилась до 3,6% с предыдущего показателя в 3,8%. Экономисты ожидают, что ежемесячный основной и базовый индекс потребительских цен выросли медленнее на 0,3% по сравнению с предыдущим показателем в 0,4%.

Потребительская инфляция в США оставалась выше прогнозов во все три месяца первого квартала этого года. Продолжение этой тенденции может заставить трейдеров сместить ставки на снижение ставки к концу года или к началу 2025 года.

Так же инвесторы ожидают данных по валовому внутреннему продукту (ВВП) Японии за первый квартал, которые будут опубликованы в четверг.

Экономисты ожидают, что японская экономика сократилась на 0,4 % после роста на 0,1 % в последнем квартале 2023 года. В годовом исчислении, по оценкам, японская экономика сократилась на 1,5%. Слабый рост ВВП вызовет опасения по поводу планов Банка Японии продолжать цикл ужесточения политики.

USD, скорее всего, будет торговаться в диапазоне 1.3500/1.3550. Шанс дальнейшего снижения доллара США все еще остается, хотя и невелик, пишут аналитики UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: «На американской сессии доллар США ненадолго поднялся до максимума на 1.3560. Доллар упал с максимума и закрылся на 1.3519 (-0.12%). Пара торгуется без направления, и доллар США, скорее всего, будет торговаться в диапазоне 1.3500/1.3550».

- Прогноз на 1-3 недели: «Наш последний прогноз датирован прошлой пятницей (10 мая, спот на 1.3520). Мы писали, что несмотря на рост нисходящего импульса, вероятность того, что доллар США протестирует основную поддержку на 1.3440, увеличилась не сильно. Хотя доллар США не смог снизиться ещё больше, нынешнее умеренное нисходящее давление сохраняется. Другими словами, шанс, хотя и не высокий, на дальнейшее снижение доллара все еще есть. Только прорыв 1.3570 (без изменения уровня «сильного сопротивления») будет означать, что текущее умеренное нисходящее давление ослабло».

Доллар США, вероятно, будет торговаться в боковике между 7.2250 и 7.2470, пишут аналитики UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: «Вчера доллар США торговался спокойно и закрылся практически без изменений (7.2405, +0.01%). Плоские индикаторы импульса предполагают, что доллар сегодня, скорее всего, будет торговаться в боковике между 7.2250 и 7.2470».

- Прогноз на 1-3 недели: «Наш прогноз от прошлого четверга (9 мая, спот на 7.2295) остается пока в силе. Как уже отмечалось, недавнее наращивание нисходящей динамики замедлилось. Текущие ценовые движения, вероятно, являются частью фазы консолидации, и доллар США, скорее всего, будет торговаться между 7.2100 и 7.2500».

Пара GBP/USD снизилась к 1,2500 на ранней американской сессии во вторник, но сумела изменить направление движения. Как пишет аналитик FXStreet Эрен Сензегер, "поддержанная давлением продаж доллара США (USD), пара поднялась выше 1,2550 и закрыла день на положительной территории. В начале среды пара остается относительно спокойной вблизи 1.2600, так как инвесторы ожидают ключевых данных по инфляции за апрель из США.

Доллар США ослаб против своих конкурентов во вторник, так как настроение на рынке улучшилось после данных по инфляции производителей, которые показали, что индекс цен производителей (PPI) вырос на 2,2% в годовом исчислении в апреле, как и прогнозировалось. Позже председатель Федеральной резервной системы (ФРС ) Джером Пауэлл отметил, что данные по индексу цен производителей были "довольно смешанными". Пауэлл повторил, что следующим шагом вряд ли будет повышение ставки, добавив, что они, скорее всего, оставят ставку на прежнем уровне.

Позже в ходе сессии Бюро статистики труда США (BLS) опубликует данные по индексу потребительских цен (CPI) за апрель. Ожидается, что в годовом исчислении базовый индекс потребительских цен, исключающий волатильные цены на продукты питания и энергоносители, вырастет на 3,6% после роста на 3,8%, зафиксированного в марте. В месячном исчислении базовый CPI, согласно прогнозам, увеличится на 0,3%.

Инвесторы могут отреагировать на неожиданный рост базового CPI за месяц. Сильный рост на 0,4% или более может возродить ожидания относительно сохранения политики ФРС в сентябре и спровоцировать ралли доллара, что заставит GBP/USD повернуть на юг. С другой стороны, слабые показатели, скорее всего, окажут обратное влияние на оценку доллара и позволят паре продлить восходящий тренд".

Доллар США, скорее всего, будет торговаться между 155.90 и 156.70, пишут аналитики UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: «Доллар США закрылся с небольшим приростом (156.42, +0.14%). Усиления восходящего импульса не произошло. Сегодня доллар США, вероятно, будет торговаться между 155.90 и 156.70».

- Прогноз на 1-3 недели: «Наш прогноз от прошлой пятницы (10 мая, спот на 155.45) все еще остается в силе. Как уже отмечалось, мы ожидаем, что доллар США будет торговаться, вероятно, между 154.00 и 157.20».

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара GBP/USD снизилась к 1,2500 на ранней американской сессии во вторник, но сумела изменить направление движения. Поддержанная давлением продаж доллара США (USD), пара поднялась выше 1,2550 и закрыла день на положительной территории. В начале среды пара остается относительно спокойной вблизи 1.2600, так как инвесторы ожидают ключевых данных по инфляции за апрель из США.

После закрытия выше 200-дневной простой скользящей средней (SMA), расположенной в настоящее время на уровне 1,2540, в понедельник пара GBP/USD продолжила отступать от этого ключевого уровня, отражая интерес покупателей. 0,5% коррекции Фибоначчи последнего нисходящего тренда выступает в качестве непосредственного сопротивления на уровне 1,2600. Как только пара стабилизируется выше этого уровня, она может столкнуться с жестким сопротивлением на 1,2630 (100-дневная SMA), а затем нацелиться на 1,2670 (61,8% коррекции).

1.2540 (200-дневная SMA) выступает в качестве ключевой поддержки перед 1.2500 (психологический уровень, статический уровень) и 1.2450 (23,6% коррекции)".

Увеличение импульса, вероятно, приведет к укреплению новозеландского доллара. Главное сопротивление на 0.6080 на данный момент может оказаться недосягаемым. Риск для новозеландского доллара остается повышательным. Ожидается, что пара встретит значительное сопротивление на 0.6080, пишут аналитики UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: «Вчера новозеландский доллар торговался в диапазоне 0.5995/0.6043 и закрылся на 0.6040 (+0.37%). Хотя увеличение импульса, вероятно, приведет к укреплению новозеландского доллара, основное сопротивление на 0.6080 на данный момент может быть недосягаемым. С другой стороны, если новозеландский доллар упадет ниже 0.6005 (незначительная поддержка находится на 0.6025), это будет означать, что текущее повышательное давление ослабло».

- Прогноз на 1-3 недели: «В прошлую пятницу (10 мая, спот на 0.6035) мы подчеркнули, что ценовое движение предполагает восходящий риск для новозеландского доллара, даже несмотря на то, что пара, как ожидается, по-прежнему значительное сопротивление на 0.6080. Мы будем придерживаться той же точки зрения до тех пор, пока не будет пробит уровень 0.5990 (сильный уровень поддержки, ранее составлявший 0.5975). Забегая вперед, если NZD пробьется выше 0.6080, фокус сместится к 0.6110».

AUD, вероятно, будет расти, но, похоже, у него нет достаточного импульса, чтобы прорваться выше 0.6650. Восходящий импульс начинает нарастать, но AUD должен явно прорваться выше 0.6650, прежде чем станет вероятен устойчивый рост, пишут аналитики UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: «AUD ненадолго упал до 0.6578, а затем восстановился и закрылся на 0.6627 (+0.28%). Восходящий импульс немного усилился. Сегодня AUD, вероятно, поднимется до 0.6650. На данный момент у пары, похоже, нет достаточного импульса для прорыва выше 0.6650. Поддержка находится на 0.6610 и 0.6590».

- Прогноз на 1-3 недели: «Наш последний прогноз был датирован прошлым четвергом (9 мая, спот на 0.6580). Мы писали, что AUD, вероятно, вступил в фазу консолидации и будет торговаться в диапазоне 0.6520/0.6650. Вчера австралийский доллар поднялся до максимума на 0.6628. Восходящий импульс начинает нарастать, и AUD должен прорваться и остаться выше 0.6650, прежде чем станет вероятен устойчивый рост. Перспектива прорыва австралийского доллара выше 0.6650 сохранится до тех пор, пока он будет оставаться выше 0.6570. Забегая вперед, следующий уровень выше 0.6650 находится на 0.6680».

Увеличение импульса предполагает дальнейшее укрепление фунта до 1.2635. Главное сопротивление на 1.2665 вряд ли окажется под угрозой. Импульс начинает расти. GBP, скорее всего, будет торговаться с восходящим уклоном к 1.2635 или даже к 1.2665, пишут аналитики UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: «Вчера фунт торговался в диапазоне 1.2510 и 1.2593, закрывшись с ростом (+0.27%). Увеличение импульса предполагает дальнейшее укрепление фунта до 1.2625. Основное сопротивление на 1.2665 вряд ли окажется под угрозой. Чтобы сохранить динамику, фунту необходимо оставаться выше 1.2540 с незначительной поддержкой на отметке 1.2560».

- Прогноз на 1-3 недели: «Наш последний прогноз датирован прошлой средой (8 мая, спот на 1.2510). Мы писали, что фунт, скорее всего, будет торговаться между 1.2445 и 1.2585. GBP торговался в ожидаемом диапазоне до вчерашнего дня, когда он поднялся немного выше 1.2585 (максимум на 1.2593). Импульс начинает набираться, и фунт, скорее всего, будет торговаться с восходящим уклоном в сторону 1.2635 или даже 1.2665. Позитивный настрой будет сохраняться до тех пор, пока фунт остается выше 1.2510 (текущий уровень «сильной поддержки»)».

Как отмечают аналитики Westpac:

- Мы ожидаем, что на своем майском заседании по денежно-кредитной политике РБНЗ оставит процентную ставку на уровне 5,5%.

- РБНЗ, вероятно, останется доволен перспективами, изложенными в февральском заявлении о денежно-кредитной политике.

- Мы не видим существенных изменений в прогнозах РБНЗ по OCR – смягчение по-прежнему ожидается в 2025 году.

- Более слабый, чем ожидалось, рост ВВП и многочисленные признаки замедления экономического роста должны привести к корректировке в сторону понижения прогноза роста на 2024 год.

- Но прогноз по инфляции остается сложным, поскольку неожиданный рост инфляции, обусловленный неторгуемыми товарами, в первом квартале 2024 года, вероятно, предполагает все еще высокий прогноз по инфляции в краткосрочной перспективе.

- Мнение рынка о том, что OCR будет снижена уже в октябре, вряд ли найдет поддержку.

Есть возможности для продолжения роста евро. Еще неизвестно, сможет ли пара достичь сегодня основного сопротивления на 1.0855. Восходящий импульс еще больше усилился. Вероятность роста евро до 1.0855 возросла, пишут аналитики UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: «После непродолжительного падения до минимума 1.0765 доллар США резко вырос, закрывшись на пятинедельном максимуме 1.0818 (+0.26%). Несмотря на рост, восходящий импульс не сильно увеличился. Хотя сегодня у евро есть возможности для продолжения роста, еще неизвестно, сможет ли он достичь сегодня основного сопротивления на 1.0855. Уровни поддержки находятся на 1.0800 и 1.0775».

- Прогноз на 1-3 недели: «В нашем последнем сообщении от прошлой пятницы (6 мая, спот на 1.0780) мы указали, что, хотя восходящий импульс улучшается, все еще неясно, достаточно ли этого для евро, чтобы достичь основного сопротивления на 1.0855. Вчера евро поднялся до 5-недельного максимума 1.0825. Восходящий импульс еще больше усилился, и вероятность роста евро до 1.0855 возросла. В целом, только прорыв 1.0755 (уровень «сильной поддержки» ранее находился на 1.0720) может указывать на то, что евро не будет расти дальше. Забегая вперед, следующий уровень сопротивления выше 1.0855 находится на 1.0885».

Президент GS Group Джон Уолдрон подтвердил обеспокоенность вопросом госдолга, выступая в интервью Bloomberg:

Правительству США следует задуматься о том, что существует ненасытный спрос на американский долг :

“Нет никаких доказательств того, что мы не можем просто продолжать в том же духе, но те из нас, кто наблюдал за этим в течение длительного времени, обеспокоены такими неустойчивыми темпами”.

“Нам нужно проявить больше дисциплины в системе, если США по-прежнему будут отличным местом для инвестиций”.

Существует необходимость стимулировать некоторые отрасли экономики, но республиканцам и демократам необходимо найти способ повысить дисциплину в бюджетных расходах

Royal Bank of Canada снизил свой прогноз по канадскому доллару, сославшись на расхождение процентных ставок в Канаде и США. Об этом подробнее, но сначала прогнозы:

- Пара USD/CAD поднимется до 1,37 к концу июня 2024 года 1,3850 к концу сентября 1,40 к концу года

- И достигнет пика в 1,42 к середине 2025 года

Комментарии:

По-прежнему ожидается, что Банк Канады снизит ставку четыре раза подряд в этом году и еще на 100 б.п. в 2025 г.

Первое снижение ставки Банком Канады ожидается в следующем месяце, в июне 2024 г.

Аналитики RBC ожидают публикации данных по инфляции в Канаде от 21 мая:

"Июньское снижение ставки Банком Канады не явалется полностью решенным делом, и это может стать небольшим препятствием луни"

паервое снижение ставки Федеральной резервной системой ожидается в декабре 2024 года

Прогноз данных по индексу потребительских цен в США, которые будут опубликованы в среду.

- Ожидается рост цен на энергоносители +0,3% м/м

- Несмотря на очередной заметный рост цен на энергоносители , ожидается, что базовая инфляция замедлится до 0,3% м/м после публикации третьего подряд сильного роста на 0,4% в марте

- Неокругленный прогноз по базовому индексу потребительских цен на уровне 0,27% м/м предполагает большие риски голубиного сюрприза для округленного роста на 0,2%

Розничные продажи

- Ожидайте, что розничные продажи в апреле будут расти третий месяц подряд, открывая второй квартал на устойчивой основе

- Волатильные продажи автомобилей и автозаправочных станций, вероятно, придадут значительный импульс росту

- Контрольная группа также помогает улучшить ситуацию с общим показателем, хотя и снизилась по сравнению с мартом

- Продажи в барах и ресторанах должны остаться устойчивыми

Прогноз по базовому показателю: 0,28% м/м и 3,6% г/г.

Bank of America заявляет, что ожидает заметного замедления темпов инфляции:

Ожидается, что показатель составит 0,33% м/м и 3,4% г/г по сравнению с мартовскими 0,38% и 3,5%

Ожидается, что показатель за 3 месяца в годовом исчислении составит 5,2% г/г по сравнению с 4,6% годом ранее

Ожидается, что базовый индекс потребительских цен составит 0,28% м/м и 3,6% г/г по сравнению с 0,36% и 3,8% в марте

Bank of America ожидает снижения инфляции потребительских цен на основные товары, но по-прежнему высокого показателя в сфере услуг - 0,41% м/м и 5,3% г/г (предыдущие 0,52% и 5,4% соответственно).

- Цена серебра демонстрирует силу на фоне слабого доллара США в преддверии данных по индексу потребительских цен в США.

- В первые три месяца этого года потребительская инфляция в США сохраняла устойчивый рост.

- Доходность облигаций США падает на фоне твердых предположений о том, что ФРС перейдет к нормализации политики с сентября.

Цена серебра (XAG/USD) торгуется в ограниченном диапазоне около $28,60 на европейской сессии в среду. Белый металл держится за рост, вдохновленный слаюым долларом США, который резко упал, несмотря на публикацию сильного отчета по инфляции за апрель по индексу цен производителей (PPI) в Соединенных Штатах.

Годовой показатель PPI вырос ожидаемо, а месячные показатели превзошли ожидания. Индекс доллара США (DXY) опустился ниже отметки 105,00. Привлекательность серебра повышается благодаря слабому доллару. После выхода отчета по индексу цен производителей, глава Федеральной резервной системы (ФРС ) Джером Пауэлл отметил, что в целом данные были смешанными.

Отвечая на вопрос о перспективах инфляции, Пауэлл исключил вероятность дальнейшего повышения ставки, но подчеркнул, что монетарная политика будет оставаться ограничительной в течение длительного периода, чтобы снизить инфляцию. доходность 10-летних казначейских облигаций США снизилась до 4,43%, поскольку трейдеры по-прежнему уверены, что ФРС начнет снижать процентные ставки с сентябрьского заседания. Как правило, падение доходности по процентным активам снижает альтернативную стоимость вложений в активы, не приносящие доход, такие как серебро.

Между тем, инвесторы ожидают данных по индексу потребительских цен (CPI) и ежемесячным розничным продажам в США за апрель, которые будут опубликованы в 15.30 мск. Эти экономические показатели окажут существенное влияние на спекуляции по поводу снижения ставки ФРС.

Потребительская инфляция в США в первом квартале текущего года упорно сохранялась на высоком уровне. Более высокий, чем прогнозировалось, отчет по инфляции в США усилит опасения, что последняя миля на пути к 2%-ной инфляции окажется гораздо более сложной, чем предполагалось ранее.

Технический анализ серебра

Цена на серебро резко восстанавливается после обнаружения покупательского интереса вблизи горизонтальной поддержки, построенной от максимума 14 апреля 2023 года в районе $26,09 на дневном таймфрейме. Вышеупомянутая поддержка ранее была основным сопротивлением для быков по серебру. Белый металл приближается к многолетнему максимуму на уровне $29,80.

Ближайшие перспективы серебра улучшились, так как оно вернулось выше 20-периодной экспоненциальной скользящей средней (EMA), которая торгуется около $27,30.

14-периодный индекс относительной силы (RSI) переместился в "бычий" диапазон 60,00-80,00, что свидетельствует о начале бычьего импульса.

Дневной график серебра

- Пара AUD/JPY продолжает расти благодаря улучшению аппетита к риску в среду.

- Правительство Австралии намерено решить проблему базовой инфляции и смягчить давление на стоимость жизни, выделив миллиарды на финансирование.

- Министр финансов Японии Cинъити Судзуки будет координировать свои действия с Банком Японии в отношении валютного рынка, чтобы принять возможные меры в случае необходимости.

Пара AUD/JPY продолжает свою победную серию, зависнув в районе 103,70 во время европейской сессии в среду благодаря улучшению аппетита к риску. Бюджет Австралии на 2024-25 годы вернулся к дефициту после профицита в размере 9,3 млрд долларов в 2023-24 годах. Правительство Австралии намерено бороться с основной инфляцией и облегчить давление на стоимость жизни, выделяя миллиарды на снижение счетов за электроэнергию и арендную плату, а также на инициативы по снижению подоходного налога.

В среду Австралийское бюро статистики опубликовало индекс цен на заработную плату (Q1), показатель инфляции стоимости рабочей силы. Индекс показал рост на 0,8 % в первом квартале, что немного ниже ожидаемого роста на 0,9 %. В годовом исчислении он вырос на 4,1%, что также немного ниже ожидаемого роста на 4,2%.

Что касается иены, то во вторник министр финансов Японии Cинъити Судзуки заявил, что правительство сотрудничает с Банком Японии, чтобы обеспечить согласованность целей политики в отношении курса валюты. Он также отметил, что они принимают все возможные меры для тщательного мониторинга движения японской йены.

Доходность 10-летних государственных облигаций Японии остается на уровне 0,95%, что является самым высоким показателем за последние шесть месяцев. Это произошло на фоне того, что Банк Японии (BoJ) сократил объем закупок японских государственных облигаций на этой неделе, что стало первым подобным шагом с момента отмены политики отрицательных процентных ставок в марте.

Разница в процентных ставках между Японией и другими крупными экономиками побудила инвесторов занимать японскую йену (JPY) и вкладывать средства в более высокодоходные валюты, что привело к снижению курса JPY.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в евро

- 1.0650 874 млн

- 1.0665 1.2 млрд

- 1.0670 435 млн

- 1.0750 999 млн

- 1.0775 455 млн

- 1.0790 488 млн

- 1.0795 498 млн

- 1.0800 794 млн

- 1.0825 1.3 млрд

- 1.0850 724 млн

- 1.0900 875 млн

- GBP/USD: суммы в фунтах

- 1.2455 487 млн

- USD/CAD: суммы в долларах

- 1.3940 1.2 млрд

- USD/JPY: суммы в долларах

- 155.50 566 млн

- 156.00 1.3 млрд

- AUD/USD: суммы в AUD

- 0.6580 639 млн

- 0.6600 1.6 млрд

- NZD/USD: суммы в NZD

- 0.5915 731 млн

- 0.5945 439 млн

Пара EUR/USD набрала бычий импульс в начале американской сессии во вторник и поднялась выше 1,0800. Как пишет аналитик FXStreet Эрен Сензегер, "пара расширила свой восходящий тренд и в среду достигла самого высокого уровня с 10 апреля. Хотя ближайшие технические перспективы указывают на перекупленность пары, покупатели могут сохранить контроль над ситуацией в случае, если данные по инфляции в США окажутся ниже ожиданий.

Во вторник Бюро трудовой статистики США (BLS) сообщило, что индекс цен производителей (PPI) в апреле вырос на 2,2% в годовом исчислении, после роста на 1,8%, зафиксированного в марте. Эти данные совпали с ожиданиями рынка, но не смогли оказать длительного стимулирующего воздействия на доллар США (USD). Тем временем председатель Федеральной резервной системы (ФРС ) Джером Пауэлл подтвердил, что, возможно, придется придерживаться ограничительной политики дольше, чем ожидалось, чтобы снизить инфляцию до целевого уровня в 2%.

Позже в этот день BLS опубликует данные по индексу потребительских цен (CPI) за апрель. Рынки ожидают, что базовый индекс потребительских цен вырастет на 0,3% в месячном исчислении. Показатель в 0,4% или выше может заставить инвесторов воздержаться от прогноза снижения ставки в сентябре и позволить доллару США укрепиться. С другой стороны, слабый показатель базового CPI в 0,2 % или ниже может привести к тому, что распродажа доллара наберёт обороты.

По данным CME FedWatch Tool, в настоящее время инвесторы оценивают вероятность того, что ФРС оставит ставку без изменений в сентябре, почти в 35%. Такое позиционирование рынка говорит о том, что в преддверии выхода данных доллар США подвержен двустороннему риску".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара EUR/USD удерживается выше 1,0790-1,0800, где 50-дневная и 200-дневная простые скользящие средние (SMA) совпадают. В то же время индикатор относительной силы (RSI) на 4-часовом графике держится выше 70, указывая на перекупленность. Тем не менее, продавцы, скорее всего, останутся в стороне, если область 1,0790-1,0800 будет выступать в качестве поддержки.

1.0865 (статический уровень) выступает в качестве промежуточного сопротивления перед 1.0890-1.0900 (78,6% коррекции Фибоначчи последнего нисходящего тренда, психологический уровень) и 1.0960 (точка начала нисходящего тренда).

Если пара вернется ниже области 1.0790-1.0800 и начнет использовать ее в качестве сопротивления, продавцы могут начать действовать. В этом случае следующей поддержкой может стать уровень 1.0740-1.0750 (38,2% коррекции, 200-периодная простая скользящая средняя (SMA) на 4-часовом графике)".

Агентство Reuters ссылается на конфиденциальную работу наблюдателей Организации Объединенных Наций по санкциям.

- В марте Северная Корея отмыла 147,5 миллионов долларов через платформу виртуальной валюты Tornado Cash

- Эти средства были украдены в прошлом году с криптовалютной биржи HTX.

Наблюдатели Организации Объединенных Наций за соблюдением санкций добавляют:

- В период с 2017 по 2024 год они расследовали 97 предполагаемых северокорейских кибератак на криптовалютные компании на общую сумму около 3,6 миллиарда долларов .

- Только в 2024 году наблюдатели заявили, что они наблюдали за "11 кражами криптовалют"... общая стоимость составляет 54,7 миллиона долларов"

- Пара EUR/USD привлекла покупателей у 1,0825 на фоне ослабления доллара в среду.

- Пара возобновляет рост, так как держится выше ключевой EMA; индикатор RSI находится на бычьей территории.

- Следующий барьер для роста находится на уровне 1,0885; первая медвежья цель расположена на уровне 1,0795.

Пара EUR/USD продолжила ралли к 1.0825 в среду в первые часы европейских торгов. Росту пары способствуют положительные данные обзора экономических настроений ZEW и ослабление доллара США (USD).Инвесторы будут внимательно следить за данными по росту ВВП Еврозоны, который, согласно прогнозам, вырос на 0,3% кв/кв в первом квартале 2024 года.

Согласно дневному графику, пара EUR/USD остается в нисходящем трендовом канале с середины декабря 2023 года. Бычьи перспективы пары вернутся, когда она пересечет ключевую 100-дневную экспоненциальную скользящую среднюю (EMA) снизу вверх. Кроме того, восходящий импульс подкрепляется тем, что 14-дневный индекс относительной силы (RSI) находится на "бычьей" территории в районе 60,80, что указывает на благоприятные перспективы дальнейшего роста.

Основная пара пробила верхнюю границу нисходящего трендового канала и психологический уровень 1,0800. Следующий уровень сопротивления находится на максимуме 9 апреля 1,0885. Дополнительным фильтром для роста является максимум 21 марта на 1,0943, на пути к максимуму 8 марта на 1,0981 и, наконец, к психологическому уровню 1,1000.

С другой стороны, первая цель снижения для EUR/USD появится вблизи 100-дневной EMA на 1,0795. Любая последующая продажа ниже этого уровня приведет к падению до минимума 9 мая на 1,0724. Далее на юг следующий уровень сопротивления расположен в районе минимума 2 мая на 1.0650, за которым следует минимум 16 апреля на 1.0600.

Дневной график EUR/USD

Вот что вам нужно знать в среду, 15 мая:

Доллар США (USD) с трудом сохраняет устойчивость против своих основных конкурентов на утренних европейских торгах в среду. Евростат опубликует предварительные данные по валовому внутреннему продукту (ВВП) за первый квартал. Позже в США будут опубликованы данные по индексу потребительских цен и розничным продажам за апрель, а также индекс деловой активности в производственном секторе штата Нью-Йорк.

Во вторник Бюро трудовой статистики США сообщило, что индекс цен производителей (PPI) в апреле вырос на 2,2% в годовом исчислении. Данное значение последовало за мартовским ростом на 1,8% и оказалось выше рыночных ожиданий в 1,8%. Хотя первоначальная реакция рынка помогла доллару укрепиться, улучшение настроения в отношении рисков привело к тому, что валюта потеряла свою силу позднее на американской сессии. Во вторник индекс доллара второй день подряд закрылся на отрицательной территории и на момент написания колебался ниже отметки 105,00. Между тем, фьючерсы на фондовые индексы США торгуются смешанно в начале среды после того, как основные индексы Уолл-стрит выросли на 0,3-0,7 % во вторник. Наконец, доходность 10-летних казначейских облигаций США снизилась до 4,4%.

Цена доллара США на этой неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Доллар США был самым слабым по отношению к австралийскому доллару.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.50% | -0.51% | 0.39% | -0.21% | -0.58% | -0.57% | -0.04% | |

| EUR | 0.50% | -0.06% | 0.90% | 0.29% | -0.13% | -0.09% | 0.43% | |

| GBP | 0.51% | 0.06% | 0.89% | 0.33% | -0.05% | -0.03% | 0.49% | |

| JPY | -0.39% | -0.90% | -0.89% | -0.64% | -0.94% | -1.02% | -0.42% | |

| CAD | 0.21% | -0.29% | -0.33% | 0.64% | -0.34% | -0.37% | 0.08% | |

| AUD | 0.58% | 0.13% | 0.05% | 0.94% | 0.34% | -0.08% | 0.54% | |

| NZD | 0.57% | 0.09% | 0.03% | 1.02% | 0.37% | 0.08% | 0.52% | |

| CHF | 0.04% | -0.43% | -0.49% | 0.42% | -0.08% | -0.54% | -0.52% |

Тепловая карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать доллар США из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять USD (база)/JPY (валюта котировки).

Пара EUR/USD выиграла от давления продаж вокруг доллара США и выросла на 0,3% во вторник. В начале среды пара продолжает расти и на момент написания торговалась на самом высоком уровне с начала апреля выше 1,0820.

После падения к 1,2500 в начале американской сессии во вторник, пара GBP/USD изменила свое направление и продвинулась к 1,2600 позже в течение дня. В первой половине дня в Европе пара держится чуть ниже этого уровня.

Данные из Австралии на азиатской сессии показали, что индекс цен на заработную плату в первом квартале вырос на 0,8% в квартальном исчислении. Хотя этот показатель оказался немного ниже ожиданий рынка в 0,9%, он не вызвал заметного роста пары AUD/USD. На момент публикации пара выросла на 0,2% по сравнению с предыдущим днем и составила 0,6640. В начале четверга Австралийское бюро статистики опубликует данные по рынку труда за апрель.

Пара USD/JPY продолжила расти, но во второй половине дня во вторник она растеряла часть дневного прироста. В начале среды пара удерживается чуть ниже отметки 156,50.

Золото воспользовалось снижением доходности американских облигаций во вторник и восстановило падение понедельника. Пара XAU/USD в начале среды остается в фазе консолидации выше $2 350.

- Пара NZD/USD удерживает положительную динамику в районе 0,6055, прибавив 0,32% на ранней европейской сессии в среду.

- Пауэлл заявил, что инфляция может оказаться более устойчивой, чем ожидалось, что заставит ФРС дольше удерживать ставку на высоком уровне.

- Аналитики Westpac ожидают, что РБНЗ оставит OCR на уровне 5,5% на майском заседании на следующей неделе.

Пара NZD/USD выросла к отметке 0,6055 в среду в первые часы европейских торгов. Пара растет второй день подряд и держится выше ключевой 100-дневной экспоненциальной скользящей средней (EMA), поддерживаемая более мягким индексом доллара (DXY) ниже уровня 105,00. Окончательные данные по индексу потребительских цен (CPI) и розничным продажам в США за апрель будут в центре внимания позднее в среду.

Председатель Федеральной резервной системы (ФРС ) США Джером Пауэлл заявил во вторник, что инфляция в США может оказаться более устойчивой, чем ожидалось, что заставит ФРС дольше удерживать ставку для достижения целевого показателя центрального банка в 2%. Пауэлл добавил, что вряд ли будет повышать ставки еще, даже если шансы на снижение ставок станут меньше. Инвесторы оценили вероятность снижения ставки ФРС в сентябре 2024 года почти в 65%, согласно данным инструмента FedWatch от CME.

Индекс цен производителей (PPI), оптовая инфляция в США, достиг самого высокого уровня за год, сообщило Бюро трудовой статистики во вторник. Годовой индекс PPI вырос на 2,2% в апреле по сравнению с ростом на 1,8% в марте (пересмотрено с 2,1%), что совпало с прогнозом. Базовый индекс цен производителей подскочил на 2,4% г/г в апреле по сравнению с ростом на 2,1% в предыдущем чтении. Данные по CPI за апрель могут дать некоторые намеки на будущую монетарную политику ФРС. Более высокие показатели инфляции могут отложить сроки снижения ставок на этот год и поднять доллар против своих конкурентов.

Что касается киви, то Резервный банк Новой Зеландии (РБНЗ) проведет свое заседание на следующей неделе. Аналитики Westpac ожидают, что на майском заседании РБНЗ оставит официальную денежную ставку (OCR) без изменений на уровне 5,5%. Вероятно, новозеландский центробанк останется верен прогнозу, озвученному на февральском заседании. Рынки считают, что РБНЗ вряд ли смягчит свою политику до ФРС, что, в свою очередь, может оказать некоторую поддержку киви и стать попутным ветром для NZD/USD на данный момент.

- Пара USD/CHF снижается благодаря падению доллара США и снижению доходности в США.

- Швейцарские цены производителей и импорта упали на 1,8% в апреле, что стало двенадцатым снижением подряд.

Пара USD/CHF снижается вторую сессию подряд, торгуясь в районе 0,9060 в азиатские часы в среду. Снижение пары USD/CHF может быть связано с ослаблением доллара США (USD), так как инвесторы отреагировали на более высокие, чем ожидалось, данные по индексу цен производителей в США за апрель. Инвесторы, вероятно, будут ожидать отчета по индексу потребительских цен, запланированного на среду.

Бюро трудовой статистики США (BLS) сообщило, что индекс цен производителей (PPI) в апреле вырос на 0,5 % по сравнению с предыдущим месяцем, превысив ожидания рынка в отношении роста на 0,3 %. Цены производителей восстановились после мартовского сокращения на 0,1%. Кроме того, базовый индекс цен производителей, который не учитывает волатильные цены на продукты питания и энергоносители, также вырос на 0,5% в месячном исчислении, превысив прогнозы в 0,2%.

Председатель Федеральной резервной системы Джером Пауэлл поделился своим мнением после выхода данных по индексу цен производителей США. Согласно отчету Reuters, Пауэлл ожидает дальнейшего снижения инфляции, но выразил меньшую уверенность в перспективах дезинфляции по сравнению с предыдущими оценками. Он также подчеркнул, что рост валового внутреннего продукта (ВВП), как ожидается, составит 2 % или выше, приписав этот позитивный прогноз силе рынка труда.

В Швейцарии цены производителей и импорта (г/г) в апреле снизились на 1,8%, что стало небольшим улучшением по сравнению с предыдущим снижением на 2,1%. Это двенадцатый период снижения подряд, хотя и самыми медленными темпами с декабря 2023 года. В месячном исчислении показатель инфляции потребительских цен увеличился на 0,6% после роста на 0,1% в предыдущем месяце.

Кроме того, ожидается, что трейдеры будут внимательно следить за показателем промышленного производства (г/г) за первый квартал, выход которого запланирован на пятницу. Этот отчет даст представление об объемах производства в таких отраслях, как промпроизводство в Швейцарии.

Народный банк Китая (НБК), центральный банк страны, в среду сохранил ставку по однолетним среднесрочным кредитам (MLF) на уровне 2,50%. ЦБтакже оставил без изменений пятилетние LPR.

В последний раз однолетняя ставка MLF была снижена в августе 2023 года с 2,65%.

Народный банк Китая (PBoC) установил центральный курс USD/CNY на предстоящую торговую сессию в среду на уровне 7,1049 по сравнению с фиксингами предыдущего дня 7,1053 и 7,2279 по оценкам Reuters.

Президент Федерального резервного банка Канзас-Сити Джеффри Шмид выступил на сельскохозяйственном саммите регионального банка во вторник. Шмид заявил, что инфляция остается слишком высокой и центральному банку США предстоит еще много работы.

Ключевые цитаты

"Политика находится в правильном положении.

Необходимы постоянная бдительность и гибкость

Готовы проявить терпение, пока инфляция не вернется к 2%.

Инфляционные ожидания остаются относительно низкими и устойчивыми.

Инфляция все еще слишком высока, ФРС предстоит еще много работы.

Процентные ставки могут оставаться высокими в течение некоторого времени.

Рынок труда по многим показателям вышел из исторического "кипения".

Есть признаки того, что дисбаланс, вызывающий инфляцию, ослабевает.

ФРС должна предотвратить укоренение инфляции.

Работа ФРС по борьбе с инфляцией облегчается благодаря увеличению предложения.

Я предпочитаю максимально сократить баланс ФРС в соответствии с операционной системой.

Я не думаю, что нам следовало замедлять сокращение баланса

Все, что мы не списали с баланса, мы должны реинвестировать в краткосрочные казначейские обязательства.

Нам нужно место на балансе ФРС, который является инструментом монетарной политики.

Рост производительности может сдерживать инфляцию, а в долгосрочной перспективе может помочь достичь уровня инфляции в 2%".

Как сообщает Wall Street Journal, президент ФРБ Кливленда Лоретта Местер отметила в интервью во вторник, что, по ее мнению, ФРС находится в "очень хорошем положении" в отношении ставок.

Основные моменты

Я не горю желанием рассматривать вопрос о повышении процентных ставок.

ФРС находится в "очень хорошем положении", чтобы изучить экономику, прежде чем наметить путь изменения ставки.

Еще слишком рано делать выводы о том, что мы зашли в тупик или что инфляция развернется.

Есть определенные признаки того, что реальная сторона экономики смягчается, и это помогает вернуть баланс в экономику.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 28.608 | 1.41 |

| Золото | 2357.83 | 0.88 |

| Палладий | 979.74 | 1.78 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 176.6 | 38356.06 | 0.46 |

| Hang Seng | -41.35 | 19073.71 | -0.22 |

| KOSPI | 3.13 | 2730.34 | 0.11 |

| ASX 200 | -23.2 | 7726.8 | -0.3 |

| DAX | -25.8 | 18716.42 | -0.14 |

| CAC 40 | 16.52 | 8225.8 | 0.2 |

| Dow Jones | 126.6 | 39558.11 | 0.32 |

| S&P 500 | 25.26 | 5246.68 | 0.48 |

| NASDAQ Composite | 122.94 | 16511.18 | 0.75 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66248 | 0.26 |

| EURJPY | 169.194 | 0.38 |

| EURUSD | 1.0817 | 0.25 |

| GBPJPY | 196.913 | 0.36 |

| GBPUSD | 1.25895 | 0.23 |

| NZDUSD | 0.60392 | 0.37 |

| USDCAD | 1.36507 | -0.12 |

| USDCHF | 0.90643 | -0.2 |

| USDJPY | 156.408 | 0.13 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.