- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 15-01-2021

В понедельник выйдет умеренное количество данных. В 02:00 GMT Китай заявит об изменении объема ВВП за 4-й квартал, объема инвестиций в основные фонды, объема промышленного производства и объема розничной торговли за декабрь. В 04:30 GMT Япония сообщит об изменении объема промышленного производства за ноябрь. В 11:00 GMT в Германии выйдет ежемесячный отчет Бундесбанка. В 13:15 GMT Канада объявит об изменении числа закладок новых фундаментов за декабрь, а в 13:30 GMT - об изменении объема операций с иностранными ценными бумагами за ноябрь. Кроме того, в 13:30 GMT с речью выступит глава Банка Англии Бейли. Также в понедельник состоится встреча Еврогруппы. В 21:00 GMT Новая Зеландия представит индикатор настроений деловой среды от NZIER за 4-й квартал.

Во вторник объем статистики будет умеренным. В 07:00 GMT Германия выпустит индекс потребительских цен за декабрь. В 07:30 GMT Швейцария опубликует индекс цен производителей и импорта за декабрь. В 09:00 GMT еврозона объявит об изменении сальдо платежного баланса ЕЦБ за ноябрь. В 10:05 GMT Германия и еврозона представят индекс настроений в деловой среде от института ZEW за январь. В 13:30 GMT Канада заявит об изменении объема оптовой торговли за ноябрь и объема производственных поставок за ноябрь. В 21:00 GMT США объявят об изменении чистого и общего объема покупок долгосрочных американских ценных бумаг иностранными инвесторами за ноябрь. В 23:30 GMT Австралия опубликует индекс уверенности потребителей от Westpac за январь.

Среда окажется весьма информативным днем недели. В 07:00 GMT Германия выпустит индекс цен производителей за декабрь. Также в 07:00 GMT Британия представит индекс потребительских цен, индекс розничных цен, индекс закупочных цен производителей и индекс отпускных цен производителей за декабрь. В 10:00 GMT еврозона опубликует индекс потребительских цен за декабрь. В 13:30 GMT Канада выпустит индекс потребительских цен за декабрь. В 15:00 GMT в Канаде будет оглашено решение Банка Канады по основной процентной ставке, а также выйдет Сопроводительное заявление Банка Канады. Кроме того, в 15:00 GMT США опубликуют индекс состояния рынка жилья от NAHB за январь. В 21:45 GMT Новая Зеландия объявит об изменении числа туристов за ноябрь. В 23:50 GMT Япония сообщит об изменении сальдо баланса внешней торговли за декабрь.

В четверг будет представлено значительное количество данных. В 00:00 GMT Австралия заявит об изменении ожиданий по инфляции потребительских цен от MI за январь. В 00:30 GMT Австралия сообщит об изменении уровня безработицы и числа занятых за декабрь. В 03:00 GMT в Японии будет оглашено решение по процентной ставке Банка Японии. В 06:30 GMT в Японии состоится пресс-конференция Банка Японии. В 07:00 GMT Швейцария объявит об изменении сальдо баланса внешней торговли за декабрь. В 09:30 GMT в Британии выйдет отчет об условиях кредитования. В 11:00 GMT Британия заявит об изменении баланса промышленных заказов по данным Конфедерации Британских Промышленников за январь. В 12:45 GMT в еврозоне будет оглашено решение ЕЦБ по основной процентной ставке. В 13:30 GMT в еврозоне состоится пресс-конференция ЕЦБ. Также в 13:30 GMT Канада представит индекс цен на новое жилье за декабрь. Кроме того, в 13:30 GMT США заявят об изменении разрешений на строительство за декабрь, числа закладок новых фундаментов за декабрь и числа первичных обращений за пособием по безработице, а также выпустят производственный индекс ФРС-Филадельфии за январь. В 15:00 GMT еврозона опубликует индикатор потребительской уверенности за январь. Также в 15:00 GMT США представят индекс ведущих индикаторов за декабрь. В 17:00 GMT с речью выступит глава Банка Англии Бейли. В 21:30 GMT Новая Зеландия выпустит индекс деловой активности в производственном секторе от Business NZ за декабрь, а в 21:45 GMT - индекс потребительских цен за 4-й квартал. В 23:30 GMT Япония опубликует индекс потребительских цен за декабрь.

В пятницу выйдет большое количество данных. В 00:30 GMT Япония представит производственный индекс PMI и индекс деловой активности в секторе услуг за январь. Также в 00:30 GMT Австралия заявит об изменении объема розничной торговли за декабрь. В 07:00 GMT Британия сообщит об изменении объёма розничной торговли и чистого объема заемных средств государственного сектора за декабрь. Затем в фокусе окажутся индексы деловой активности в производственном секторе и секторе услуг за январь: в 08:15 GMT отчитается Франция, в 08:30 GMT - Германия, в 09:00 GMT - еврозона, а в 09:30 GMT - Британия. В 13:30 GMT Канада сообщит об изменении объема розничных продаж за ноябрь. В 14:45 GMT США опубликуют индекс деловой активности в производственном секторе и индекс PMI для сферы услуг за январь. В 15:00 GMT США заявят об изменении объема продаж жилья на вторичном рынке за декабрь. В 16:00 GMT США сообщат об изменении запасов нефти по данным министерства энергетики. В 18:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

Информационно-аналитический отдел TeleTrade

Акции и цены на нефть упали в пятницу под давлением усилившихся блокировок и слабых данных по розничным продажам в США, в то время как доллар был на пути к тому, чтобы зафиксировать свою самую сильную неделю более чем за два месяца.

Доходность американских облигаций и акции в последнее время выросли отчасти на фоне ожиданий внедрения вакцин против коронавируса и масштабного плана стимулирования со стороны новой демократической администрации. Избранный президент Джо Байден в четверг обнародовал бюджетный план на сумму 1,9 трлн долларов.

Но вакцинация проводилась медленнее, чем ожидалось, и перспектива более строгих блокировок во Франции и Германии, а также возрождение случаев заболевания COVID-19 в Китае негативно повлияли на настроения рынка.

"Я чувствую, что после всего оптимизма в отношении вакцин мы сейчас живем в реальности очень медленного развертывания, что сильно сказывается на деловой активности", - сказал Хуан Перес, старший валютный трейдер Tempus Inc в Вашингтоне.

"Пока у нас не будет больше гарантий на медицинском фронте, рынки не будут продолжать процветать, несмотря на любую финансовую помощь, которая может быть в пути", - сказал Перес.

Доллар вырос по отношению к евро и фунту стерлингов, в то время как иена практически не изменилась. Акции упали, но остались близки к недавним рекордным максимумам, а инвесторы также переваривали перспективу повышения налогов для оплаты плана.

Доходность облигаций снизилась из-за более слабого, чем ожидалось, показателя розничных продаж в США.

"Сегодняшние разочаровывающие данные по розничным продажам укрепили идею о том, что потребуется больше стимулов", - сказал Ян Люнген, руководитель стратегии ставок США в BMO Capital Markets.

Информационно-аналитический отдел TeleTrade

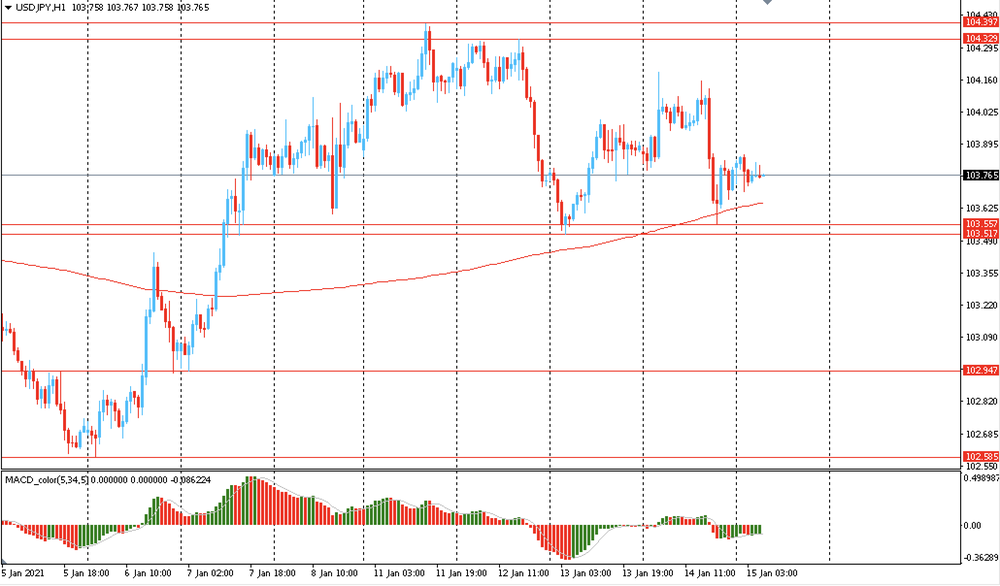

Аналитики Danske Bank сохраняют свои ожидания дальнейшего укрепления японской иены. Они прогнозируют курс USD/JPY на уровне 103,00 через месяц, 102,00 через три месяца и 100,00 через двенадцать месяцев.

"Чтобы приблизиться к отметке 110 иен, нам потребуется существенное изменение номинальных ставок в США и / или мировых цен на сырьевые товары. Однако переизбыток предложения на рынке нефти остается важным фактором, ограничивающим риски роста цен на нефть и, следовательно, риск снижения курса иены (Япония является нетто-импортером). В настоящее время мы не ожидаем, что доходность 10-летних облигаций США вырастет намного выше 1%".

"Изменения в глобальном неприятии риска, сырьевых товарах и внутренних фискальных ответных мерах заставили пару USD/JPY двигаться вперед и назад. Примечательно, что номинальные процентные ставки в США остались в основном неизменными на фоне растущих инфляционных ожиданий и консолидации цен на нефть. В свою очередь, иена была оставлена во власти «азиатского фактора» и снижения реальных ставок, что было отрицательным для доллара США. Таким образом, эти факторы являются негативными для доллара и положительными для иены. В последнее время рост реальных ставок привел к тому, что пара USD/JPY поднялась со 103 до 104".

"Мы сохраняем наши ожидания относительно дальнейшего укрепления иены. Такой рост объясняется не негативным взглядом на глобальные настроения к риску, а скорее тем, что мы ожидаем, что азиатское превосходство поможет иене по отношению к доллару. Таким образом, ключевым риском для нашего профиля становится шок, который резко поднимает кривую доходности США и/или поднимает цены на нефть до высоких 60 долларов США за баррель для Brent. В целом, на фоне этого мы видим небольшой риск роста для EUR/JPY".

Информационно-аналитический отдел TeleTrade

Citi обсуждает перспективы траектории политики ФРС.

"Ключевые лица FOMC подтвердили, что любые разговоры о сужении программы количественного смягчения (QE) преждевременны - Пауэлл сообщил об этом после заявлений Клариды и Брейнарда в начале недели. Пауэлл подтвердил, что ФРС будет ждать устойчивого превышения своего целевого уровня инфляции в 2% и не будет стремиться “повышать ставки в ближайшее время”. Это подтверждает мнение CitiFX Strategy о том, что политика ФРС, несомненно, останется очень "голубиной"", - отмечает Citi.

"Заявление Байдена в значительной степени соответствовало ожиданиям, когда он представит план стимулирования на 1,9 трлн долл. США. CitiFX отмечает, что это может сдержать недавний рост доходности в США. Мы полагаем, что последнее движение вверх в значительной степени было результатом возросших ожиданий предложения и, скорее всего, зашло слишком далеко", - добавили в Citi.

Информационно-аналитический отдел TeleTrade

Нам нужна экспансионистская фискальная политика

Ожидаю, что по мере приближения к полной занятости будет проводиться более жесткая фискальная политика

Нам нужно делать больше для поддержки экономики

Сочетание фискальной и денежно-кредитной политики прямо сейчас уместно

У нас неправильная политика в отношении пандемии. Слишком много людей инфицировано, и мы медлим с вакцинацией

Движущей силой экономики являются проблемы общественного здравоохранения

Не будет полного восстановления, пока люди не почувствуют себя в безопасности

В следующие 6 месяцев ожидается более медленный рост из-за проблем с прививкой

Ожидаем очень сильного 2-го полугодия

Рынок жилья частично силен, потому что ФРС покупает MBS

ФРС не особо ориентирована на какую-то одну доходность

Более высокая доходность облигаций недостаточна, чтобы изменить курс ФРС

Информационно-аналитический отдел TeleTrade

Отчет нефтесервисной компании Baker Hughes показал: с 9 по 15 января количество активных буровых установок по добыче нефти в США выросло на 12 единиц, и составило 287 штук. Напомним, годом ранее количество установок составляло 673 штуки. Количество установок по добыче газа выросло на 1 штуку, и составило 85 единицы. Общее число буровых установок (газовых, нефтяных и прочих) увеличилось на 13 штук, и составило 373 штуки (по сравнению с 796 единиц годом ранее).

Напомним, по итогам недели, завершившейся 8 января, общее число буровых установок в стране увеличилось на 9 штук, и составило 360 штук. Количество нефтяных установок выросло на 8 штук, до 275 единиц. Между тем, число газодобывающих установок выросло на 1 штуку, и составило 84 штуки.

В настоящее время нефть марки West Texas Intermediate торгуется на уровне $52.32 (-2.56%) по сравнению с $52.28 до публикации данных.

Информационно-аналитический отдел TeleTrade

Европейские фондовые рынки снизились в пятницу, поскольку обеспокоенность по поводу новых мер блокировки, политической неопределенности и повторного появления случаев заболевания Covid-19 в Китае ослабило позитивные настроения, вызванные планом стимулирования экономики избранного президента США Джо Байдена на сумму 1,9 трлн долларов.

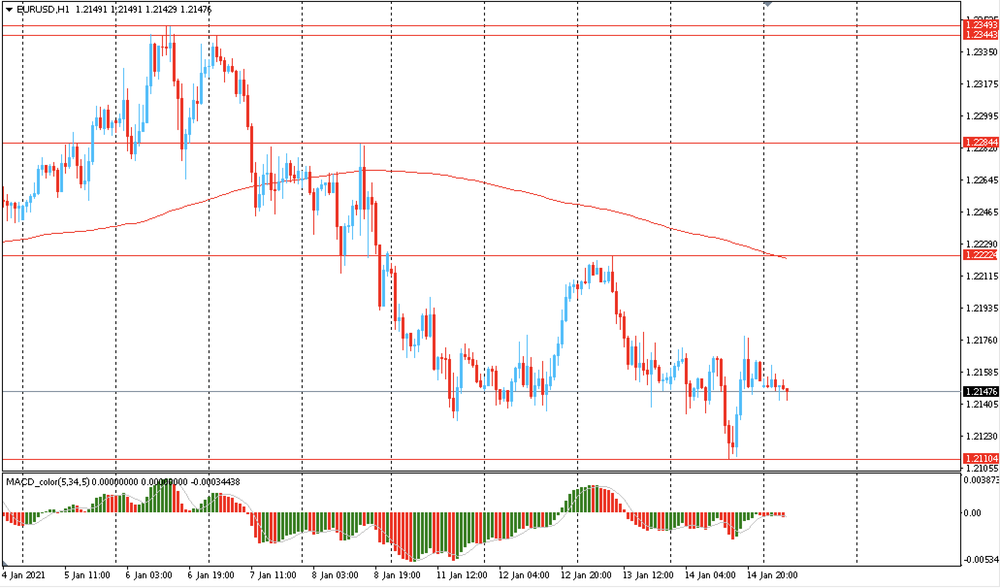

Хотя, возможно, еще слишком рано говорить в пользу устойчивого снижения пары EUR/USD, аналитики Rabobank сохраняют свою точку зрения о том, что фундаментальные показатели как в США, так и в Европе, вероятно, изменились в достаточной степени, чтобы вызвать откат к области 1,20.

"Если ЕЦБ продолжит сталкиваться с большим количеством проблем, чем ФРС повышает инфляционные ожидания, это может предотвратить значительное и устойчивое падение стоимости пары EUR/USD в ближайшие месяцы".

"Без значительного изменения реальных процентных ставок в пользу доллара США трудно ожидать устойчивого разворота курса доллара. Это может произойти только в том случае, если инфляция в США неожиданно снизится или если номинальные ставки в США заметно вырастут. Ввиду постоянной обеспокоенности председателя ФРС Пауэлла рынком труда, его заверений в том, что до повышения ставок еще далеко и что любое сужение программы количественного смягчения будет заранее обозначено, представляется маловероятным, что ФРС изменит свою политику в ближайшие месяцы. Тем не менее, рынок был позиционирован как "длинный" по отношению к евро и "короткий" по отношению к доллару США, и фундаментальные показатели изменились. Учитывая рефляционную торговлю Байдена и перспективу смены направления политического лидерства в Европе в этом году, у инвесторов может не хватить воли продолжать давить вверх курс EUR/USD".

“Мы видим возможности для коррекционной активности, которая приведет к падению EUR/USD до 1. 20 в текущем квартале, прежде чем пара откатиться к 1,22 в 6-месячной перспективе".

Информационно-аналитический отдел TeleTrade

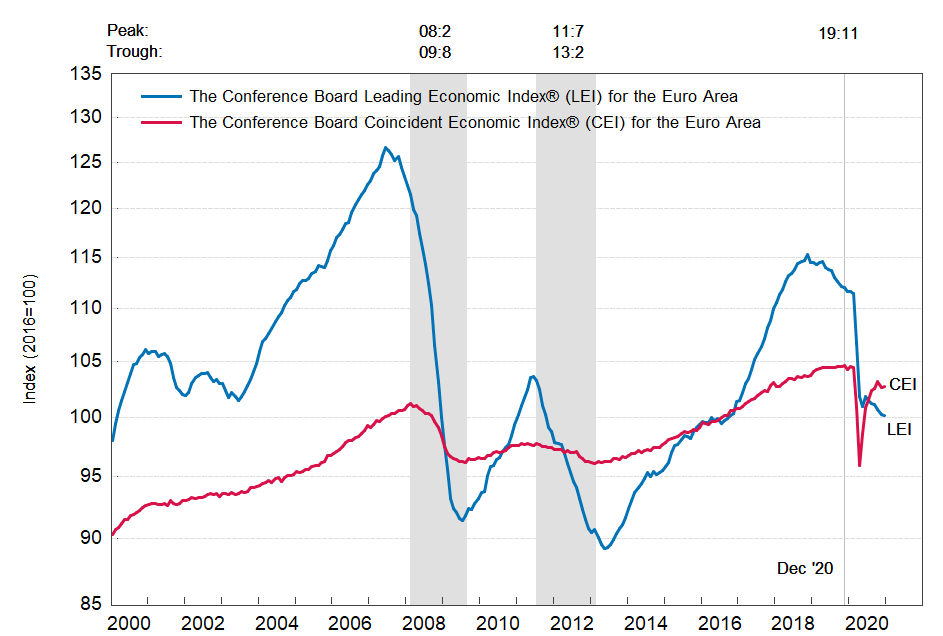

Результаты исследований, опубликованные Conference Board, показали: по итогам декабря ведущий экономический индекс (LEI) для еврозоны упал на 0,1 процента, и составил 100,2 пункта (2016=100).

Напомним, ведущий экономический индекс является средневзвешенным показателем, который рассчитывается на основании ряда макроэкономических показателей. Показатель характеризует развитие экономики в течение последующих 6-ти месяцев. Существует также эмпирическое правило, что выход значения индикатора в отрицательной области в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Между тем, совпадающий экономический индикатор (CEI) вырос на 0,1 процента в декабре, и составил 102,8 пункта (2016 = 100).

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США снижаются, так как инвесторы взвешивают план по восстановлению экономики США избранного президента Джо Байдена, квартальные результаты крупных американских банков и неоднозначные макроэкономические данные.

В четверг вечером Джо Байден представил свой пакет мер по стимулированию экономики размером в $1.9 трлн. $415 млрд. из этой суммы предполагается выделить на борьбу с коронавирусом и программу вакцинации, около $1 трлн. - на выплаты населению (в том числе прямые выплаты по $1.4 тыс. на налогоплательщика), остальное ($440 млрд.) - на помощь малому бизнесу, который очень сильно пострадал из-за пандемии.

Некоторые инвесторы опасаются, что для обеспечения финансирования масштабной помощи правительству в конечном итоге придется прибегнуть к повышению налогов.

Инвесторы также оценивают квартальные результаты таких крупных американских банков как JPMorgan Chase (JPM), Citigroup (C) и Wells Fargo (WFC), публикация которых дала неофициальный старт сезону корпоративной отчетности за четвертый квартал.

В JPMorgan Chase сообщили, что по итогам четвертого квартала 2020 года заработали $3.08 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $2.65 на одну акцию. Квартальная выручка банка превзошла ожидания аналитиков. Несмотря на сильные результаты, стоимость акций JPM упала на 1.6%.

Citigroup отчиталась о квартальной прибыли в $2.08 в расчете на одну акцию, что оказалось выше консенсус-прогноза аналитиков на уровне $1.31 на одну акцию. Однако, квартальная выручка группы не оправдала ожиданий, зафиксировав снижение на 10.2% г/г. Стоимость акции C обвалилась на 4.8%.

Квартальная прибыль Wells Fargo составила $0.64 в расчете на одну акцию, что оказалось лишь незначительно выше средней оценки аналитиков на уровне $0.63 на одну акцию. В то же время квартальная выручка компании показала снижение на 9.7% г/г, что в целом соответствует среднему прогнозу Уолл-стрит. Акции WFC подешевели на 6.1%.

В фокусе внимания также оказались разочаровывающие данные от Министерства торговли, которые показали, что розничные продажи в США продолжили снижаться в декабре, поскольку возобновленные меры по замедлению распространения COVID-19 привели к сокращению расходов в ресторанах и сокращению посещаемости торговых центров. Согласно отчету, розничные продажи упали на 0.7% в прошлом месяце. Данные за ноябрь были понижены, чтобы показать снижение продаж на 1.4% вместо -1.1%, как сообщалось ранее. Экономисты прогнозировали, что объем розничных продаж в декабре не изменится.

Между тем отчет ФРС показал, что объем промышленного производства США вырос на 1.6% в декабре, что является максимальным показателем за пять месяцев, после пересмотренного в сторону повышения роста на 0.5%. Прогноз экономистов предполагал рост на 0.5%.

В свою очередь, данные, опубликованные Мичиганским университетом, обнаружили умеренное ухудшение потребительских настроений в США в январе. Согласно отчету университета, индекс потребительских настроений упал до 79.2 в январе после скачка до 80.7 в декабре. Экономисты ожидали, что индекс снизится до 80.0. При этом индекс текущих экономических условий упал до 87.7 в январе с 90.0 в декабре, в то время как индекс потребительских ожиданий снизился до 73.8 с 74.6.

Большинство компонентов DOW в минусе (19 из 30). Аутсайдер - Dow Inc. (DOW; -3.25%). Лидер роста - The Home Depot Inc. (HD; +1.72%).

8 из 11 секторов S&P в минусе. Наибольшее снижение показывает энергетический сектор (-2.46%). Больше всего вырос сектор коммунальных услуг (+0.32%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 52.48 | -1.09 | -2.03% |

Золото | 1831.00 | -20.40 | -1.10% |

Dow | 30761.00 | -148.00 | -0.48% |

S&P 500 | 3770.25 | -21.00 | -0.55% |

Nasdaq 100 | 12853.25 | -47.75 | -0.37% |

10-летние облигации США | 1.095 | -0.034 | -3.01% |

Информационно-аналитический отдел TeleTrade

Как отмечает CNBC, обнародованная в пятницу отчетность JPMorgan Chase (JPM) показала, что прибыль банка за четвертый квартал 2020 года превзошла прогнозы аналитиков благодаря рекордным результатам его подразделения по торговле ценными бумагами (трединга) и высвобождению денежных средств, ранее зарезервированных для покрытия возможных убытков по кредитам.

Показатели компании за четвертый квартал в сравнении с ожиданиями аналитиков Уолл-стрит, опрошенных Refinitiv:

- Прибыль на акцию: $3.79 против ожидаемых $2.62;

- Выручка: $30.16 млрд. против ожидаемых $28.70 млрд.

Крупнейший банк США по размеру активов сообщил, что по итогам четвертого квартала 2020 года он заработал $3.79 в расчете на одну акцию, что оказалось выше среднего прогноза Уолл-стрит в $2.62 на акцию. Прибыль банка превосходит ожидания, даже если не учитывать $0.72 на акцию, обеспеченных за счет высвобождения денежных средств, ранее зарезервированных для покрытия убытков по кредитам. Выручка JPMorgan составила $30.16 млрд., что также превышает оценку в аналитиков в $28.7 млрд.

Генеральный директор JPMorgan Джейми Даймон назвал два основных события, произошедших в конце 2020 года, - сообщения об эффективных вакцинах от коронавируса и еще один раунд правительственных стимулов, - как причины для сокращения резервов банком. Компания заявила, что высвободила $2.9 млрд. из своей огромной суммы денежных средств, отложенных на случай ожидаемых дефолтов по кредитам в четвертом квартале, что способствовало увеличению прибыли на $1.9 млрд. после списания безнадежных долгов примерно на $1 млрд.

Даймон добавил, что он не считает высвобождение $2.9 млрд. резервных средств частью основных операционных результатов банка, а скорее результатом расчетов, которые "теперь включают несколько многолетних гипотетических сценариев с поправкой на вероятность, которые могут осуществится или могут не осуществится," что может привести к нестабильности от квартала к кварталу.

В прошлом году "отрадой" для банков Уолл-стрит стала торговля на финансовых рынках. По оценкам аналитиков, 2020 год станет лучшим со времени глобального финансового кризиса в плане общей выручки от трейдигна благодаря беспрецедентным действиям Федеральной резервной системы (ФРС) по поддержке рынков. Инвестиционные банкиры также извлекли выгоду из резкого роста спроса на IPO и рекордную волну выпуска долговых бумаг.

JPMorgan сообщил, что его подразделения по торговли ценными бумагами в четвертом квартале зафиксировало рекордную выручку. При этом его выручка от торговли акциями составила $1.99 млрд. (против $1.84 млрд., прогнозируемых аналитиками, опрошенными Refinitiv), тогда как выручка от операций с инструментами с фиксированной доходностью составила $3.95 млрд. (против прогноза в $4.12 млрд.). В прошлом месяце Даймон сообщил, что ожидает, что в четвертом квартале выручка банка от трейдинга и инвестиционного банкинга будет на 20% выше, чем в аналогичном периоде 2019 года.

На текущий момент акции JPM котируются по $137.79 (-2.40%).

Информационно-аналитический отдел TeleTrade

Котировки нефти упали более чем на 2% в пятницу, поскольку опасения по поводу закрытия китайских городов из-за вспышек коронавируса сдерживали ралли, вызванное сильными данными по импорту от крупнейшего в мире импортера нефти и планами США относительно большого пакета мер стимулирования.

Цены на золото упали более чем на 1,5% в пятницу, оказавшись под давлением со стороны укрепления американской валюты. Впрочем, дальнейшее снижение котировок сдерживалось блокировками из-за коронавируса в Европе и "голубиными" политическими шумами со стороны Федеральной резервной системы США.

Товарно-материальные запасы компаний в США увеличились в ноябре, поддерживая ожидания того, что инвестиции запасы, вероятно, будут основным драйвером экономического роста в четвертом квартале.

Товарно-материальные запасы выросли на 0,5% в ноябре после роста на 0,8% в октябре, сообщило в пятницу Министерство торговли. Запасы являются ключевым компонентом валового внутреннего продукта. Ноябрьское повышение совпало с ожиданиями экономистов. В годовом выражении товарно-материальные запасы упали на 3,2% в ноябре.

Согласно предварительному отчету, опубликованному в прошлом месяце, запасы в розничной торговле в ноябре выросли на 0,7%. Это последовало за увеличением на 0,9% в октябре. Запасы автомобилей выросли на 1,9% вместо +1,5%, как сообщалось ранее.

Запасы в розничной торговле без учета автомобилей, которые учитываются при расчете ВВП, выросли на 0,2% вместо +0,3%, как предполагалось в прошлом месяце.

Компании пополняют запасы после того, как они были исчерпаны в начале пандемии. Это помогло поддержать производство. Ожидается, что накопление товарно-материальных запасов частично снизит нагрузку на ВВП из-за увеличения торгового дефицита, который в ноябре достиг более чем 14-летнего максимума.

Экономика росла рекордными темпами 33,4% в третьем квартале после сокращения на 31,4% в апреле-июне, самого глубокого с тех пор, как правительство начало вести учет в 1947 году. Запасы внесли вклад в рост ВВП в третьем квартале после того, как были "тормозом" в течение пяти кварталов подряд. Оценки роста на четвертый квартал в основном ниже 5% из-за вспышки коронавирусной инфекции и истечения срока действия налогово-бюджетных стимулов.

Данные также показали, что оптовые запасы в ноябре не изменились. Запасы производителей выросли на 0,7%. Продажи бизнеса упали на 0,1% в ноябре после роста на 0,9% в октябре. При ноябрьских темпах продаж компаниям потребуется 1,32 месяца, чтобы распродать запасы, что соответствует показателю октября.

Информационно-аналитический отдел TeleTrade

Предварительные данные, опубликованные Мичиганским университетом в пятницу, показали умеренное ухудшение потребительских настроений в США в январе.

В отчете говорится, что индекс потребительских настроений упал до 79,2 в январе после скачка до 80,7 в декабре. Экономисты ожидали, что индекс снизится до 80,0.

"Потребительские настроения незначительно снизились в начале января, несмотря на ужасающий рост числа смертей от COVID-19, бунт и импичмент Трампа", - сказал главный экономист опросов потребителей Ричард Кертин.

Он добавил: "Два компенсирующих сдвига помогли сузить январскую потерю настроений: вакцины от covid-19 и сдвиг в ожиданиях относительно воздействия экономической политики Байдена".

В отчете говорится, что индекс текущих экономических условий упал до 87,7 в январе с 90,0 в декабре, в то время как индекс потребительских ожиданий снизился до 73,8 с 74,6.

Что касается инфляции, то годовые инфляционные ожидания подскочили до 3,0 процента в январе с 2,5 процента в декабре, а пятилетние инфляционные ожидания выросли до 2,7 процента с 2,5 процента.

Информационно-аналитический отдел TeleTrade

Продажи домов в Канаде выросли в декабре на 7,2% по сравнению с ноябрем, установив новый рекорд на фоне резкого роста спроса в районах Торонто и Ванкувера, сообщила в пятницу Канадская ассоциация недвижимости (CREA).

Отраслевая группа сообщила, что фактические продажи без учета сезонных колебаний выросли на 47,2% по сравнению с годом ранее, в то время как индекс цен на жилье группы вырос на 13,0% по сравнению с декабрем прошлого года и на 1,5% с ноября.

Информационно-аналитический отдел TeleTrade

Производство в обрабатывающей промышленности США в декабре больше, чем прогнозировалось, что ознаменовало рост восьмой месяц подряд, поскольку устойчивый, но более умеренный рост спроса и скудные запасы продолжают стимулировать восстановление сектора.

Объем производства на заводах вырос в декабре на 0,9% по сравнению с предыдущим месяцем после роста на 0,8% в ноябре, показали данные Федеральной Резервной Системы.

Общее промышленное производство, которое также включает шахты и коммунальные услуги, подскочило на 1,6% в декабре, что является максимальным показателем за пять месяцев, после пересмотренного в сторону повышения роста на 0,5%.

Медианная оценка предусматривала рост на 0,5% как в обрабатывающей промышленности, так и в промышленном производстве.

Рост промышленного производства в четвертом квартале на 11,2% в годовом исчислении показывает, что производственная активность продолжает неуклонно восстанавливаться. Медленно улучшающаяся экономика, все еще скудные запасы и перспективы более сильного роста в этом году должны продолжать поддерживать промышленность в этом году после того, как пандемия привела к снижению промышленного производства на 6,9% за весь 2020 год.

Тем не менее, препятствия остаются, включая трудовые ограничения на заводах и растущую инфекцию Covid-19, которая может ограничить темпы восстановления.

Другие производственные показатели указывают на устойчивость сектора. Индекс производственной активности Института управления поставками расширился в декабре самыми быстрыми темпами более чем за два года, чему способствовало ускорение новых заказов и самый сильный рост производства с 2011 года.

Между тем, под капотом разочаровывающего декабрьского отчета о рабочих местах, производственные рабочие места выросли на солидные 38 000.

Информационно-аналитический отдел TeleTrade

Активность в производственном секторе Нью-Йорка неожиданно выросла более медленными темпами в январе, как сообщил Федеральный резервный банк Нью-Йорка в опубликованном в пятницу отчете.

ФРС Нью-Йорка сообщила, что ее индекс общих условий ведения бизнеса упал до 3,5 в январе с 4,9 в декабре, хотя положительное значение по-прежнему указывает на рост производственной активности в регионе. Экономист ожидал, что индекс вырастет до 6,0.

Неожиданное падение основного индекса произошло, когда индекс отгрузок упал до 7,3 в январе с 12,1 в декабре, а индекс численности сотрудников упал до 11,2 с 14,2.

С другой стороны, индекс новых заказов вырос до 6,6 в январе с 3,4 в декабре, что указывает на умеренно более быстрый рост.

В отчете говорится, что индекс оплаченных цен также вырос до 45,5 в январе с 37,1 в декабре, в то время как индекс полученных цен вырос до 15,2 с 10,0.

Заглядывая вперед, ФРС Нью-Йорка заявила, что компании сохраняют оптимизм в отношении улучшения условий в течение следующих шести месяцев, хотя индекс будущих условий ведения бизнеса упал до 31,9 в январе с 36,3 в декабре.

“Планируется, что в 2021 году производство останется стабильным, но в ближайшие месяцы рост, скорее всего, замедлится, поскольку вакцины снижают спрос на товары, а потребительские расходы в большей степени склоняются в сторону услуг”, - сказал Орен Клачкин, ведущий экономист Oxford Economics в США.

В следующий четверг Федеральная резервная система Филадельфии выпустит отчет о производственной активности в регионе. Ожидается, что индекс ФРС Филадельфии упадет до 12,6 в январе с 11,1 в декабре.

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.10% (-3 б.п.).

Нефть (WTI) $52.82 (-1.40%)

Золото $1,841.40 (-0.54%)

Перед открытием рынка фьючерс S&P находится на уровне 3,774.00 (-0.45%), фьючерс NASDAQ повысился на 0.02% до уровня 12,904.00. Внешний фон умеренно негативный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют снижение.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 28,519.18 | -179.08 | -0.62% |

Hang Seng | 28,573.86 | +77.00 | +0.27% |

Shanghai | 3,566.38 | +0.47 | +0.01% |

S&P/ASX | 6,715.40 | +0.10 | 0.00% |

FTSE | 6,744.12 | -57.84 | -0.85% |

CAC | 5,620.21 | -60.93 | -1.07% |

DAX | 13,853.02 | -135.68 | -0.97% |

Февральские нефтяные фьючерсы Nymex WTI | $52.91 | -1.23% | |

Золото | $1,837.90 | -0.73% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют разнонаправленные изменения, так как инвесторы взвешивают план по восстановлению экономики США избранного президента Джо Байдена, квартальные результаты крупных американских банков и данные по розничным продажам за декабрь.

В четверг вечером Джо Байден представил свой пакет мер по стимулированию экономики размером в $1.9 трлн. $415 млрд. из этой суммы предполагается выделить на борьбу с коронавирусом и программу вакцинации, около $1 трлн. - на выплаты населению (в том числе прямые выплаты по $1.4 тыс. на налогоплательщика), остальное ($440 млрд.) - на помощь малому бизнесу, который очень сильно пострадал из-за пандемии.

Некоторые инвесторы опасаются, что для финансирования масштабной помощи правительству в конечном итоге потребуется прибегнуть к повышению налогов.

Инвесторы также оценивают квартальные результаты таких крупных американских банков как JPMorgan Chase (JPM), Citigroup (C) и Wells Fargo (WFC), публикация которых дала неофициальный старт сезону корпоративной отчетности за четвертый квартал.

В JPMorgan Chase сообщили, что по итогам четвертого квартала 2020 года заработали $3.08 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $2.65 на одну акцию. Квартальная выручка банка превзошла ожидания аналитиков. Несмотря на сильные результаты, стоимость акций JPM на премаркете упала на 2.4%.

Citigroup отчиталась о квартальной прибыли в $2.08 в расчете на одну акцию, что оказалось выше консенсус-прогноза аналитиков на уровне $1.31 на одну акцию. Однако, квартальная выручка группы не оправдала ожиданий, зафиксировав снижение на 10.2% г/г. Стоимость акции C на премаркете снизилась на 2,3%.

Квартальная прибыль Wells Fargo составила $0.64 в расчете на одну акцию, что оказалось лишь незначительно выше средней оценки аналитиков на уровне $0.63 на одну акцию. В то же время квартальная выручка компании показала снижение на 9.7% г/г, что в целом соответствует среднему прогнозу Уолл-стрит. Акции WFC на премаркете подешевели на 5%.

В фокусе внимания также оказались разочаровывающие данные от Министерства торговли, которые показали, что розничные продажи в США продолжили снижаться в декабре, поскольку возобновленные меры по замедлению распространения COVID-19 привели к сокращению расходов в ресторанах и сокращению посещаемости торговых центров. Согласно отчету, розничные продажи упали на 0.7% в прошлом месяце. Данные за ноябрь были понижены, чтобы показать снижение продаж на 1.4% вместо -1.1%, как сообщалось ранее. Экономисты прогнозировали, что объем розничных продаж в декабре не изменится.

После начала торгов влияние на их ход могут оказать предварительные данные по индексу потребительских настроений от Reuters/Michigan (15:00 GMT) и ноябрьская статистика по товарно-материальным запасам (17:00 GMT).

Цены производителей в США в декабре умеренно выросли, позволяя предположить, что ожидаемое повышение инфляции в ближайшие месяцы, вероятно, не вызовет беспокойства.

Индекс цен производителей для конечного спроса в прошлом месяце увеличился на 0,3% после роста на 0,1% в ноябре, сообщило Министерство труда. За 12 месяцев до декабря индекс цен производителей вырос на 0,8%, что соответствует ноябрьскому росту.

Увеличение стоимости товаров на 1,1% обусловило рост индекса цен производителей в прошлом месяце. Цены на услуги упали на -0,1%.

Экономисты прогнозировали, что индекс цен производителей вырастет на 0,4% в декабре и на 0,8% в годовом исчислении.

На этой неделе правительство сообщило о значительном росте как потребительских, так и импортных цен в декабре. Экономисты ожидают, что в ближайшие месяцы инфляция ускорится, поскольку правительство предоставляет больше денег для стимулирования экономики, а низкие цены в начале кризиса с коронавирусом выпадают из расчетов.

Но любая вспышка инфляции, вероятно, будет временной на фоне значительного спада на рынке труда, где по меньшей мере 18,4 миллиона американцев получают пособия по безработице.

Федеральная резервная система дала понять, что будет мириться с более высокими ценами после того, как инфляция постоянно ниже целевого показателя центрального банка США в 2%.

Без учета нестабильных компонентов продуктов питания, энергии и торговых услуг цены производителей выросли на 0,4%. Так называемый базовый индекс цен производителей вырос в ноябре на 0,1%. За 12 месяцев до ноября основной индекс цен производителей вырос на 1,1% после роста на 0,9% в ноябре.

В прошлом месяце цены на энергоносители подскочили на 5,5% после роста на 1,2% в ноябре. Оптовые цены на продукты питания упали на -0,1%. Цены на основные товары выросли на 0,5%. Маржа услуг по торговле конечным спросом, которая измеряет изменения в прибыли, полученной оптовыми и розничными торговцами, упала на -0,8%. Расходы на здравоохранение выросли на 0,1%, а комиссионные сборы выросли на 1,7%.

Эти расходы на здравоохранение и управление портфелем учитываются в ценовом индексе расходов на личное потребление (PCE), предпочтительном показателе инфляции ФРС.

Информационно-аналитический отдел TeleTrade

Розничные продажи в США продолжили снижаться в декабре, поскольку возобновленные меры по замедлению распространения COVID-19 привели к сокращению расходов в ресторанах и сокращению посещаемости торговых центров, что является последним признаком того, что экономика значительно потеряла скорость в конце 2020 года.

Розничные продажи упали на -0,7% в прошлом месяце, сообщило Министерство торговли. Данные за ноябрь были понижены, чтобы показать снижение продаж на -1,4% вместо -1,1%, как сообщалось ранее. Экономисты прогнозировали, что объем розничных продаж в декабре не изменится.

Без учета автомобилей, бензина, строительных материалов и услуг питания, розничные продажи упали на -1,9% в прошлом месяце после пересмотренного в сторону понижения снижения на -1,1% в ноябре. Эти так называемые основные розничные продажи наиболее точно соответствуют компоненту потребительских расходов в валовом внутреннем продукте. Ранее предполагалось, что в ноябре они снизились на -0,5%.

Отчет последовал вслед за новостями на прошлой неделе о том, что экономика потеряла рабочие места в декабре впервые за восемь месяцев. В январе вероятны дальнейшие потери рабочих мест, поскольку в первую неделю месяца резко выросло количество заявок на пособие по безработице. Данные соответствуют ожиданиям экономистов относительно резкого замедления экономического роста в четвертом квартале.

Избранный президент Джо Байден в четверг представил план финансового стимулирования на $1,9 трлн, который включает в себя усиление ответных мер на вирус и прямую помощь домашним хозяйствам и малому бизнесу. Ожидается, что предлагаемая дополнительная помощь и ускорение внедрения вакцин приведет к росту расходов и экономики во второй половине 2021 года.

Информационно-аналитический отдел TeleTrade

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 166 | -0.41(-0.25%) | 6394 |

ALCOA INC. | AA | 24.57 | -0.52(-2.07%) | 13784 |

ALTRIA GROUP INC. | MO | 41.03 | -0.08(-0.19%) | 14820 |

Amazon.com Inc., NASDAQ | AMZN | 3,140.01 | 12.54(0.40%) | 26802 |

AMERICAN INTERNATIONAL GROUP | AIG | 41 | -0.30(-0.73%) | 994 |

Apple Inc. | AAPL | 129.08 | 0.17(0.13%) | 623284 |

AT&T Inc | T | 29.12 | -0.17(-0.58%) | 79296 |

Boeing Co | BA | 208.7 | -1.21(-0.58%) | 75754 |

Caterpillar Inc | CAT | 196 | -1.40(-0.71%) | 7154 |

Chevron Corp | CVX | 93.79 | -1.70(-1.78%) | 38161 |

Cisco Systems Inc | CSCO | 44.86 | -0.29(-0.64%) | 27256 |

Citigroup Inc., NYSE | C | 68.05 | -0.96(-1.39%) | 578425 |

Deere & Company, NYSE | DE | 301.01 | -1.84(-0.61%) | 1455 |

E. I. du Pont de Nemours and Co | DD | 81.75 | -0.86(-1.04%) | 557 |

Exxon Mobil Corp | XOM | 48.56 | -1.75(-3.48%) | 771941 |

Facebook, Inc. | FB | 248.02 | 2.38(0.97%) | 305005 |

FedEx Corporation, NYSE | FDX | 255.7 | -0.57(-0.22%) | 4728 |

Ford Motor Co. | F | 10.06 | -0.11(-1.08%) | 301716 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 31.25 | -0.74(-2.31%) | 138103 |

General Electric Co | GE | 11.59 | -0.07(-0.60%) | 375743 |

General Motors Company, NYSE | GM | 51.38 | -0.15(-0.29%) | 255322 |

Goldman Sachs | GS | 302 | -5.87(-1.91%) | 55976 |

Google Inc. | GOOG | 1,742.10 | 1.92(0.11%) | 4694 |

Hewlett-Packard Co. | HPQ | 25.4 | -0.22(-0.86%) | 2118 |

Home Depot Inc | HD | 267.05 | -1.29(-0.48%) | 7434 |

HONEYWELL INTERNATIONAL INC. | HON | 207 | -1.61(-0.77%) | 1671 |

Intel Corp | INTC | 58.6 | -0.65(-1.10%) | 218223 |

International Business Machines Co... | IBM | 128.75 | -0.22(-0.17%) | 8086 |

Johnson & Johnson | JNJ | 161 | 0.35(0.22%) | 29433 |

JPMorgan Chase and Co | JPM | 137.9 | -3.27(-2.32%) | 1222711 |

McDonald's Corp | MCD | 208.31 | -0.19(-0.09%) | 9043 |

Merck & Co Inc | MRK | 82 | -0.17(-0.21%) | 12507 |

Microsoft Corp | MSFT | 213.65 | 0.63(0.30%) | 128764 |

Nike | NKE | 140.51 | -0.79(-0.56%) | 8332 |

Pfizer Inc | PFE | 36.76 | 0.01(0.03%) | 1375645 |

Procter & Gamble Co | PG | 135.6 | -0.20(-0.15%) | 5209 |

Starbucks Corporation, NASDAQ | SBUX | 101.51 | -0.31(-0.30%) | 11871 |

Tesla Motors, Inc., NASDAQ | TSLA | 853.03 | 8.03(0.95%) | 918122 |

The Coca-Cola Co | KO | 49.15 | -0.08(-0.16%) | 79361 |

Twitter, Inc., NYSE | TWTR | 45.82 | 0.03(0.07%) | 191424 |

UnitedHealth Group Inc | UNH | 348.5 | -2.03(-0.58%) | 2444 |

Verizon Communications Inc | VZ | 56.98 | -0.06(-0.11%) | 15383 |

Visa | V | 202.22 | 0.36(0.18%) | 53349 |

Wal-Mart Stores Inc | WMT | 146.75 | -0.22(-0.15%) | 18418 |

Walt Disney Co | DIS | 173.35 | -0.08(-0.05%) | 31977 |

Yandex N.V., NASDAQ | YNDX | 69.54 | 0.25(0.36%) | 1013 |

Аналитики DZ Bank повысили рейтинг акций Intel (INTC) до уровня Hold с Sell; целевая стоимость $62

EUR/USD:1.2000 (750 млн), 1.2100 (777 млн), 1.2150 (965 млн), 1.2200 (549 млн), 1.2300 (529 млн)

USD/JPY: 103.00 (437 млн), 103.50 (643 млн), 104.00 (1.0 млрд), 105.00 (794 млн)

GBP/USD: 1.3500 (320 млн), 1.3600 (288 млн), 1.3700 (453 млн), 1.3750 (210 млн), 1.3800 (336 млн)

EUR/GBP: 0.8845 (420 млн), 0.8850 (990 млн), 0.8855 (710 млн), 0.8900 (750 млн)

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 07:00 | Великобритания | Промышленное производство, г/г | Ноябрь | -5.8% | -4.2% | -4.7% |

| 07:00 | Великобритания | Промышленное производство, м/м | Ноябрь | 1.1% | 0.5% | -0.1% |

| 07:00 | Великобритания | Производство в обрабатывающей промышленности, м/м | Ноябрь | 1.6% | 0.9% | 0.7% |

| 07:00 | Великобритания | Производство в обрабатывающей промышленности, г/г | Ноябрь | -6.1% | -4.8% | -3.8% |

| 07:00 | Великобритания | ВВП, г/г | Ноябрь | -8.2% | -8.9% | |

| 07:00 | Великобритания | Общее сальдо торгового баланса | Ноябрь | -2.3 | -5 | |

| 07:00 | Великобритания | ВВП м/м | Ноябрь | 0.6% | -5.7% | -2.6% |

| 07:45 | Франция | Индекс потребительских цен, м/м | Декабрь | 0.2% | 0.2% | 0.2% |

| 07:45 | Франция | Индекс потребительских цен, г/г | Декабрь | 0.2% | 0% | 0% |

| 10:00 | Еврозона | Сальдо торгового баланса, без сезонных поправок | Ноябрь | 29.6 | 26 | 25.8 |

Доллар вырос, а более рискованные валюты упали, когда избранный президент Джо Байден развернул план стимулирования на $1,9 трлн, который был компенсирован новой напряженностью между США и Китаем и ростом числа случаев заражения COVID-19 в Китае.

Индекс доллара демонстрирует самый большой еженедельный прирост с ноября 2020 года, а недавнее восстановление с трехлетних минимумов ставит под сомнение нарратив о понижении доллара в 2021 году.

Хотя отскок доллара несколько замедлился за ночь после того, как председатель Федеральной резервной системы США Джером Пауэлл сказал, что «сейчас не время» говорить об изменении покупок активов ФРС, он снова ускорился с открытием европейских рынков.

Индекс доллара на пути к еженедельному приросту около 0,4%, что сделало эту неделю самой сильной с ноября 2020 года.

Против более сильного доллара евро упал на 0,3%.

Избранный президент Байден изложил свое предложение по пакету стимулов на $1,9 трлн в четверг, но аналитики заявили, что влияние на рынок было ограничено неуверенностью в том, насколько легко демократы смогут получить свои предложения через Сенат.

Уходящая администрация Трампа усилила напряженность в отношениях с Китаем, наложив санкции на китайских чиновников и компании, включая запрет на инвестиции еще девяти компаний - шаги, против которых, по словам Китая, он категорически выступает.

Рост числа инфекций COVID-19 также ухудшает аппетит к риску, поскольку ежедневные случаи заболевания в Китае достигают максимума за более чем 10 месяцев.

Франция ужесточит пограничный контроль COVID-19 и перенесет комендантский час на два часа, в то время как канцлер Германии Ангела Меркель заявила, что хочет «очень быстрых действий» для противодействия распространению мутаций COVID-19 после того, как в Германии зарегистрировано рекордное число смертей.

Австралийский доллар, который рассматривается как надежный показатель риска, упал примерно на 0,5% по отношению к доллару США. Новозеландский доллар также снизился за день примерно на 0,6%.

Доллар вырос примерно на 0,2% по отношению к офшорному китайскому юаню.

Вице-управляющий Народного банка Китая заявил в пятницу, что денежно-кредитная политика Китая окажет необходимую поддержку для восстановления экономики страны в 2021 году, а центральный банк будет поддерживать стабильность юаня.

ЕUR/USD: пара снизилась с $1.2160 до $1.2120 и торгуется около месячного минимума

GBP/USD: пара снизилась с $1.3700 до $1.3620, утратив завоеванные вчера позиции

USD/JPY: пара торгуется в диапазоне Y103.60-85 и тестирует линию скользящей средней МА (200) Н1 (Y103,70).

В 13:30 GMT США объявят об изменении объема розничной торговли за декабрь. Также в 13:30 GMT в США выйдет индекс цен производителей за декабрь и индекс активности в производственном секторе от ФРБ Нью-Йорка за январь. В 14:15 GMT США сообщит об изменении коэффициента загрузки производственных мощностей и объема промышленного производства за декабрь. В 15:00 GMT США представят индекс настроения потребителей от Университета Мичигана за январь и заявят об изменении объема запасов на коммерческих складах за ноябрь. В 18:00 GMT в США выйдет отчет по количеству активных буровых установок по добыче нефти от Baker Hughes.

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Citigroup (C) по итогам четвертого квартала 2020 финансового года (ФГ) достигла $2.08 в расчете на одну акцию (против $1.90 на одну акцию в четвертом квартале 2019 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.31. на одну акцию.

Квартальная выручка компании составила $16.500 млрд. (-10..2% г/г), тогда как средний прогноз аналитиков предполагал $16.707 млрд.

Акции C на премаркете снизились до уровня $67.82 (-1.72%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Wells Fargo (WFC) по итогам четвертого квартала 2020 финансового года (ФГ) достигла $0.64 в расчете на одну акцию (против $0.93 на одну акцию в четвертом квартале 2019 ФГ), что оказалось незначительно выше среднего прогноза аналитиков на уровне $0.63 на одну акцию.

Квартальная выручка компании составила $17.925 млрд. (-9.7% г/г), тогда как средний прогноз аналитиков предполагал $17.996 млрд.

Акции WFC на премаркете снизились до уровня $33.95 (-2.30%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании JPMorgan Chase (JPM) по итогам четвертого квартала 2020 финансового года (ФГ) достигла $3.08 в расчете на одну акцию (против $2.57 на одну акцию в четвертом квартале 2019 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $2.65 на одну акцию.

Квартальная выручка компании составила $29.224 млрд. (+3.3% г/г), тогда как средний прогноз аналитиков предполагал $28.738 млрд.

Акции JPM на премаркете выросли до уровня $141.40 (+0.16%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются со снижением, поскольку опасения по поводу роста напряженности между США и Китаем и ужесточения ограничений на COVID-19, вступающих в силу в Европе, нивелируют оптимизм по поводу того, что избранный президент США Джо Байден объявил о пакете стимулов на сумму $1,9 трлн для стимулирования крупнейшей экономики мира .

Акции Babcock International упали на -18% после того, как оборонная компания заявила, что на прибыль "негативно повлияло" использование гражданских ядерных ресурсов.

Инвестиционный менеджер Ashmore Group увеличил капитализацию на 0,9% после того, как ее активы под управлением (AUM) выросли на $7,5 млрд во втором квартале.

Компания информационных технологий AVEVA выросла на 6,3% после того, как заявила, что сохраняет уверенность в перспективах на весь год.

Акции фармацевтической компании Indivior подскочили на 9% после повышения прогноза годовой выручки.

Компания Bouygues немного выросла после того, как ее телекоммуникационное подразделение представило стратегический план на следующие пять лет, направленный на то, чтобы стать вторым по величине оператором мобильной связи во Франции.

Немецкая группа программного обеспечения для бизнеса SAP продвинулась на 1,4%. Компания сообщила о прибыли за четвертый квартал после уплаты налогов по МСФО в размере 1,93 млрд евро, что на 18% выше 1,64 млрд евро в прошлом году.

Акции Siemens Energy упали в цене почти на -5% после того, как General Electric Co обвинила дочернюю компанию энергораспределительной компании в краже коммерческой тайны при подборе заявок на контракты на газовые турбины.

На экономических новостях, официальные данные показали, что экономика Великобритании в ноябре сокращалась медленнее, чем ожидалось.

Валовой внутренний продукт в ноябре сократился на -2,6% по сравнению с предыдущим месяцем, но медленнее, чем прогнозы снижения на -5,7%.

Потребительские цены во Франции в декабре оставались стабильными в годовом исчислении, как первоначально предполагалось, после роста на 0,2% в ноябре, показали окончательные данные, опубликованные статистическим бюро Insee.

Экспорт еврозоны в ноябре увеличивался седьмой месяц подряд, показали первые оценки Евростата в пятницу.

По сравнению с октябрем экспорт вырос на 2%, а импорт - на 2,4%. Однако по сравнению с месяцем до введения ограничений в феврале оба потока все еще снизились на -4,4% и -4,8% соответственно.

Положительное сальдо торгового баланса составило 25,1 млрд евро с учетом сезонных колебаний по сравнению с положительным сальдо в 25,2 млрд евро в октябре.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 6 746,02 | -55,94 | -0,82% |

DAX | 13 897,22 | -91,48 | -0,65% |

CAC | 5 629,6 | -51,54 | -0,91% |

Информационно-аналитический отдел TeleTrad

Reuters

Amazon сталкивается с коллективным иском из-за цен на электронные книги

На Amazon.com Inc был возбужден коллективный иск, в котором гигант электронной коммерции обвинил гиганта в завышении цен на электронные книги в сговоре с некоторыми издателями.

В иске утверждается, что Amazon и пять крупнейших издателей США, вместе именуемых «Большой пятеркой», согласились на ценовые ограничения, из-за которых потребители переплачивали за электронные книги, приобретенные у них через розничную платформу, отличную от Amazon.com.

Bloomberg

Apple обновит ноутбуки MacBook Pro улучшенным процессором и магнитной зарядкой

В новом поколении ноутбуков Apple MacBook Pro появится более мощный процессор и улучшенный экран, причем у «младшей» модели диагональ вырастет до 14 дюймов, узнал Bloomberg. В компьютеры может вернуться магнитное крепление для зарядки, которое Apple в прошлом году возродила в iPhone

Forbes

Билл Гейтс стал крупнейшим частным владельцем сельхозугодий в США

Билл Гейтс оказался крупнейшим частным владельцем сельскохозяйственных угодий в США: ему принадлежит земля площадью почти 1000 кв. км. Благотворительный фонд миллиардера и его супруги ранее инвестировал в поиски способов увеличить надои коров, вывести куриные яйца лучшего качества и повысить устойчивость урожая к засухе и болезням.

CNBC

Космическая компания главы Amazon запланировала первый полет с людьми на орбиту на апрель

Космическая компания одного из богатейших миллиардеров мира Джеффа Безоса запланировала первый полет с людьми на борту уже на апрель. Накануне она успешно провела 14-й тестовый пуск своей ракеты и корабля. Конкурирующая SpaceX Илона Маска уже дважды успешно доставила людей на орбиту

Частная космическая компания гендиректора Amazon Джеффа Безоса F Blue Origin намерена совершить первый полет в космос с экипажем в апреле 2021 года, рассказали источники CNBC.

Project Syndicate

Сможет ли Америка снова стать лидером?

Автор задается вопросом, сможет ли Байден восстановить международную репутацию и глобальное положение Америки, которые, по его мнению, при Дональде Трампе серьезно пострадали. Однако чем объяснить сохраняющуюся популярность пока ее действующего президента? Не помешает ли это планам «возрождения» США?

Информационно-аналитический отдел TeleTrade

Экспорт еврозоны в ноябре увеличивался седьмой месяц подряд, показали первые оценки Евростата в пятницу.

По сравнению с октябрем экспорт вырос на 2%, а импорт - на 2,4%. Однако по сравнению с месяцем до введения ограничений в феврале оба потока все еще снизились на -4,4% и -4,8% соответственно.

Положительное сальдо торгового баланса составило 25,1 млрд евро с учетом сезонных колебаний по сравнению с положительным сальдо в 25,2 млрд евро в октябре.

В годовом исчислении экспорт товаров снизился в ноябре на -1%, а импорт упал на -4,2%. Положительное сальдо торгового баланса выросло до нескорректированных 25,8 млрд евро с 20,2 млрд евро в предыдущем году.

В период с января по ноябрь положительное сальдо торгового баланса выросло до 205,4 млрд евро с 198,4 млрд евро за аналогичный период прошлого года. Экспорт и импорт упали на -10,2% и -11,6% соответственно.

Информационно-аналитический отдел TeleTrade

Банки еврозоны понесли некоторый ущерб из-за пандемии коронавируса, но это может измениться после отмены официальных мер поддержки, заявил в пятницу главный надзорный орган Европейского центрального банка.

Несмотря на то, что экономика еврозоны была серьезно ограничена, в третьем квартале прошлого года у банков снизились безнадежные кредиты благодаря беспрецедентным правительственным гарантиям и мораториям, а также поддержке со стороны самого ЕЦБ.

Председатель Европейского банковского управления (EBA) Андреа Энриа выдвинул предложение по управлению возможными банкротствами малых и средних банков, которые в настоящее время не подпадают под правила Европейского союза.

“До сих пор влияние пандемии COVID-19 на балансы банков оставалось ограниченным”, - заявил Андреа Энриа в своем выступлении.

“Но мы не должны останавливаться на достигнутом. Мы не можем исключить, что после отмены мер государственной поддержки качество активов некоторых банков может значительно ухудшиться”.

Энриа заявил, что позволять более мелким банкам просто ликвидироваться или спасать их было неэффективно и могло поставить под угрозу стабильность финансовой системы.

“Наличие эффективной и интегрированной системы управления кризисами, в том числе для малых и средних банков, имеет важное значение для сохранения доверия вкладчиков и общества в целом, во избежание финансовой фрагментации и для защиты финансовой стабильности”, - сказал он.

Ввиду отсутствия общеевропейского страхования вкладов он предложил процесс, при котором Единый совет ЕС по урегулированию споров (SRB) инициирует ликвидацию, а национальные органы по урегулированию несостоятельности (NRA) подписывают его.

“SRB будет продолжать играть важную роль в инициировании ликвидации и предложении передачи активов и обязательств банка, но NRA сохранит за собой право блокировать транзакцию, если она будет сочтена чрезмерно дорогой для национального СГД (схема гарантирования депозитов)”, - сказала Энрия.

Информационно-аналитический отдел TeleTrade

Потребительские цены Испании продолжили снижение в декабре, как первоначально предполагалось, как показали окончательные данные, опубликованные статистическим бюро INE.

Индекс потребительских цен снизился на -0,5% в годовом исчислении в декабре после падения на -0,8% в ноябре.

Базовая инфляция в декабре составила 0,1%.

В месячном исчислении потребительские цены выросли в декабре на 0,2%, как и в предыдущем месяце, согласно первоначальной оценке.

В месячном исчислении согласованный индекс потребительских цен ЕС вырос в декабре на 0,2% по сравнению с ростом на 0,1% в первоначальной оценке.

В годовом исчислении HICP упал на -0,6% в декабре по сравнению с -0,8% в предыдущем месяце.

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы закрылись разнонаправленно, поскольку опасения по поводу роста напряженности между США и Китаем нивелируют оптимизм инвесторов по поводу того, что избранный президент США Джо Байден объявил о пакете стимулов на сумму $1,9 трлн для стимулирования крупнейшей экономики мира .

Байден раскрыл детали предложения по стимулированию экономики на $1,9 трлн для поддержки американских домохозяйств и предприятий в условиях пандемии.

Китайские акции завершили неустойчивую торговую сессию на плоской ноте после того, как правительство США внесло в черный список китайского производителя смартфонов Xiaomi Corp и десять других компаний из-за предполагаемых военных связей.

Акции Гонконга закрылись скромным ростом, несмотря на то, что акции Xiaomi упали почти на -10% из-за санкций США.

Японские акции упали с 30-летнего максимума накануне, несмотря на то, что акции технологических компаний выросли на фоне высоких доходов тайваньского производителя микросхем TSMC.

Акции Seiko Epson выросли на 7,3%, Tokyo Electron - на 3,9%, а Advantest - на 2,8% после того, как Taiwan Semiconductor Manufacturing Co (TSMC) опубликовала лучшую за всю историю квартальную прибыль и повысила оценки доходов и капитальных затрат.

Бумаги Canon подорожали на 8,4% после того, как компания повысила прогноз прибыли на только что закончившийся год. Рыночная стоимость Fast Retailing снизилась на -2,9% после сообщения о падении выручки в первом квартале.

Австралийские рынки завершили торги с незначительными изменениями с позитивным настроем, поскольку реакция на план экономического стимулирования США была сдержанной.

Акции энергетических компаний завершились разнонаправленно: акции Santos упали на -1,1%, а акции Beach Energy - на -0,5%.

Акции Gold Miners Evolution Mining, Regis Resources и Northern Star Resources упали примерно на -1%. В технологическом секторе WiseTech Global потерял -2,5%, Appen - 1,7%, а Afterpay вырос на 10%.

Что касается экономических новостей, то Австралийское статистическое бюро заявило, что общая стоимость жилищных кредитов в Австралии выросла с учетом сезонных колебаний на 5,6% в месячном исчислении в ноябре.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 28 519,18 | -179,08 | -0,62% |

SHANGHAI | 3 566,38 | +0,47 | +0,01% |

HSI | 28 573,86 | +77 | +0,27% |

ASX 200 | 6 715,4 | +0,1 | +0,01% |

KOSPI | 3 085,9 | -64,03 | -2,03% |

NZX 50 | 13 024,69 | -91,18 | -0,69% |

Информационно-аналитический отдел TeleTrade

По первоначальной оценке, французские потребительские цены не изменились в декабре, как показали окончательные данные, опубликованные статистическим бюро Insee.

По первоначальной оценке, потребительские цены в декабре оставались стабильными в годовом исчислении после роста на 0,2% в ноябре.

В месячном исчислении потребительские цены выросли на 0,2%, так же, как и в ноябре, и соответствуют предварительным оценкам.

Гармонизированный индекс потребительских цен не менялся ежегодно после роста на 0,2% в предыдущем месяце.

В месячном исчислении цены выросли на 0,2%, как это было в ноябре. Годовая и месячная ставки совпали с предварительной оценкой, опубликованной 6 января.

Данные показали, что базовая инфляция снизилась вдвое до 0,2% с 0,4% в ноябре.

Цены на продукты питания росли на 1% в год, а цены на промышленные товары снизились на 0,9%. Цены на услуги и на табак выросли на 0,7% и 12,5% соответственно. В то же время цены на энергоносители упали на -7%.

Информационно-аналитический отдел TeleTrade

Цены на нефть упали в пятницу, поскольку опасения по поводу закрытия китайских городов из-за вспышек коронавируса сдерживали ралли, вызванное сильными данными по импорту от крупнейшего в мире импортера нефти и планами США относительно большого пакета мер стимулирования.

Нефть Brent упала на -1,2%, до $55,71 за баррель после роста на 0,6% в четверг. Нефть US West Texas Intermediate подешевела на -0,9%, до $53,11 за баррель, поднявшись более чем на 1% на предыдущей сессии.

Нефть Brent демонстрирует первое недельное снижение за три недели, в то время как нефть США демонстрирует третий недельный рост.

В то время как производители сталкиваются с беспрецедентными проблемами уравновешивания уравнений спроса и предложения с расчетом, включающим развертывание вакцины против блокировки, финансовые контракты были усилены сильными акциями и более слабым долларом, что делает нефть дешевле, а также высоким спросом в Китае.

Пакет помощи в связи с COVID-19 в США почти на $2 трлн, представленный избранным президентом Джо Байденом, может увеличить спрос на нефть со стороны крупнейшего в мире потребителя нефти, но худшие, чем ожидалось, данные о занятости бросают тень на эти планы.

Согласно данным таможни в четверг, импорт сырой нефти в Китай увеличился на 7,3% в 2020 году с рекордными прибылями в двух из четырех кварталов, поскольку нефтеперерабатывающие заводы увеличили объемы добычи и низкие цены вызвали накопление запасов.

Но Китай сообщил о самом большом количестве ежедневных случаев COVID-19 за более чем 10 месяцев в пятницу, завершив неделю, в результате которой более 28 миллионов человек оказались в изоляции, и это первая смерть страны от коронавируса за восемь месяцев.

Информационно-аналитический отдел TeleTrade

Согласно данным, опубликованным Управлением национальной статистики, в ноябре экономика Великобритании сократилась, но медленнее, чем ожидалось.

Масштабы удара по экономике в ноябре были намного меньше, чем во время первой блокировки в прошлом году, что Управление национальной статистики приписало тому, что предприятия приспосабливаются к правилам социального дистанцирования, а школы остаются открытыми.

Валовой внутренний продукт сократился в ноябре на -2,6% по сравнению с октябрем, но медленнее, чем прогнозы снижения на -5,7%. Это снижение отменило рост на 0,6%, зафиксированный в октябре.

После шести месяцев роста подряд экономика сократилась в ноябре.

Ноябрьский ВВП упал до -8,5% ниже уровня февраля 2020 года. За двенадцать месяцев по ноябрь ВВП снизился на -8,9%.

“Ясно, что будет еще труднее, прежде чем станет лучше, и сегодняшние цифры подчеркивают масштаб проблемы, с которой мы сталкиваемся”, - сказал министр финансов Риши Сунак.

“Но внедрение вакцин в Великобритании, которое было быстрее, чем где-либо в Европе, было поводом для надежды”, - сказал Сунак.

Несколько экономистов предупредили, что Великобритания все еще находится на пути к возобновлению рецессии, и экономика, вероятно, сократится как в последнем квартале 2020 года, так и в первые три месяца 2021 года.

В то время как в ноябре объем строительства продолжал расти, общий объем ВВП, услуг и производства снизился по сравнению с предыдущим месяцем.

Промышленное производство упало незначительно на -0,1%, но обрабатывающий сектор промышленности вырос на 0,7%. При этом объем строительства вырос на 1,9%.

Индекс услуг снизился на -3,4%, в основном из-за снижения на -44% услуг по размещению и питанию. Это было третье по величине падение за всю историю наблюдений.

Другой отчет УНС показал, что видимый торговый дефицит увеличился до 16,01 млрд фунтов стерлингов в ноябре с 13,29 млрд фунтов стерлингов в предыдущем месяце. Между тем, положительное сальдо торговли услугами увеличилось до 11,01 млрд фунтов стерлингов с 10,95 млрд фунтов стерлингов.

В результате общий торговый дефицит составил 4,99 млрд фунтов стерлингов по сравнению с дефицитом в 2,33 млрд фунтов стерлингов в октябре.

Информационно-аналитический отдел TeleTrade

Общая стоимость жилищных кредитов в Австралии с учетом сезонных колебаний в ноябре выросла на 5,6% по сравнению с предыдущим месяцем, сообщило в пятницу Статистическое бюро Австралии и составила A$23,96 млрд.

Жилищные ссуды, занимаемые владельцами, выросли на 5,5% до A$18,34 млрд, а объем инвестиционного кредитования вырос на 6,0% до A$5,61 млрд.

В годовом исчислении общее кредитование подскочило на 23,7 процента, ссуды, занимаемые собственниками, выросли на 31,4 процента, а инвестиционное кредитование выросло на 3,9%.

Срочные ссуды для физических лиц увеличились на 13,2% за месяц и на 5,8% за год до A$1,76 млрд.

Кредиты на строительство предприятий упали на -49,6% в месячном исчислении и на -62,1% в годовом исчислении до A$1,02 млрд.

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 6 765,6 | -36,36 | -0,53% |

DAX | 13 917,1 | -71,6 | -0,51% |

CAC 40 | 5 645,59 | -35,55 | -0,63% |

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 04:30 | Япония | Индекс деловой активности в секторе услуг | Ноябрь | 1% | 0.3% | -0.7% |

Доллар торговался без существенных изменений и приостановил свой недельный тренд на укрепление от трехлетнего минимума после того, как председатель Федеральной резервной системы США Джером Пауэлл заявил, что процентные ставки не будут расти в ближайшее время.

Вчерашняя публикация подробностей программы стимулирования экономики США на сумму $1,9 трлн от избранного президента Джо Байдена не оказала дополнительной поддержки доллару, при этом основные положения плана уже были ранее освещены в СМИ.

Биткойн продолжал восстанавливаться после сильного падения накануне почти на 12000 долларов с рекордных 42000 долларов, достигнутых на прошлой неделе.

Индекс доллара за неделю вырос после достижения на прошлой неделе самого низкого уровня с марта 2018 года, поскольку перспектива дополнительных стимулов оказала давление на государственные облигации США, в результате чего эталонная доходность 10-летних казначейских американских облигаций впервые с марта превысила 1%.

Многие аналитики прогнозируют, что доллар возобновит свое снижение, после падения на 7% в прошлом году по мере того, как мировая экономика будет восстанавливаться от пандемии коронавируса. Однако, стало расти беспокойство по поводу того, что повышение доходности смягчит эту слабость.

В четверг Пауэлл заявил в прямом эфире в интервью профессору Принстонского университета, что экономика по-прежнему далека от того, чего хочет ФРС, и что глава ЦБ не видит причин менять гибкий подход к монетарной политике «до тех пор, пока работа не будет выполнена хорошо и по-настоящему».

Программа покупки активов центрального банка оказала давление на доллар, поскольку она увеличивает предложение по американской валюте, уменьшая ее стоимость.

Более рискованный австралийский доллар упал на 0,3%, сдерживая рост на 0,6% на предыдущей сессии.

Китайский юань медленно рос, чему способствовало решение центрального банка Китая вывести небольшую сумму наличных из банковской системы при сохранении процентных ставок без изменений. Этот шаг укрепил мнение инвесторов о том, что Центробанк постепенно снижает свою предвзятость в денежно-кредитной политике по мере того, как экономическая активность возвращается к доковидному уровню.

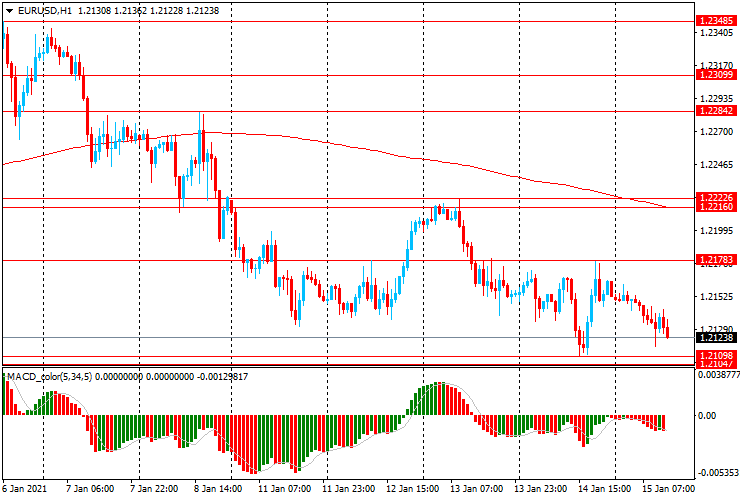

Вчера пара EUR/USD торговалась разнонаправленно в диапазоне $1.2110-$1.2175 и закрыла день без существенных изменений. Сегодня пара торговалась в узком диапазоне $1.2145-60, оставаясь вблизи вчерашней цены закрытия. На часовом графике EUR/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.2220). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

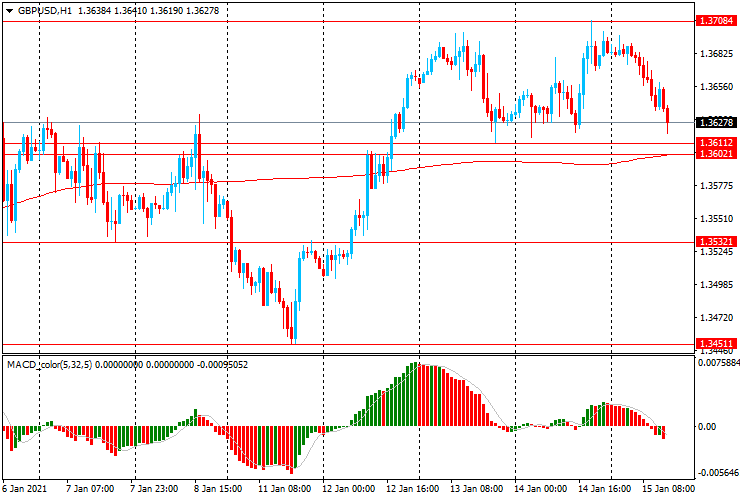

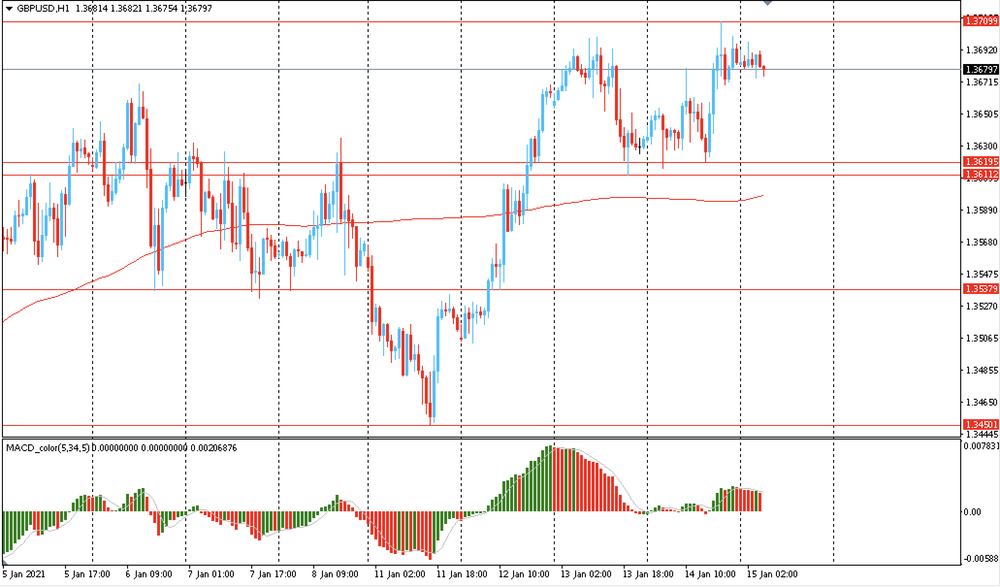

Вчера пара GBP/USD торговалась с повышением и закрыла день на положительной территории около цены $1.3680. Сегодня пара торговалась в узком диапазоне $1.3675-95, оставаясь вблизи вчерашней цены закрытия. На часовом графике GBP/USD все еще торгуется выше линии скользящей средней МА (200) Н1 ($1.3595). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на формирование коррекции.

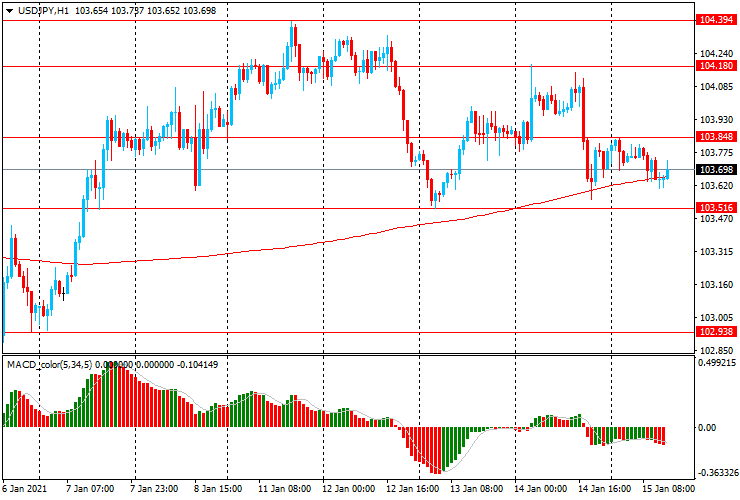

Вчера пара USD/JPY торговалась с понижением и закрыла день в красной зоне около цены Y103.75. Сегодня пара торговалась в узком диапазоне Y103.70--85, оставаясь вблизи вчерашней цены закрытия. На часовом графике USD/JPY тестирует на прочность поддержку - линию скользящей средней МА (200) Н1 (Y103.65). На четырехчасовом графике пара пока остается ниже линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

Пятница окажется весьма информативным днем недели. В 07:00 GMT Британия сообщит об изменении объема ВВП, промышленного производства, производства перерабатывающей промышленности и сальдо баланса видимой торговли за ноябрь. В 10:00 GMT еврозона заявит об изменении сальдо баланса внешней торговли за ноябрь. В 13:00 GMT в Британии выйдут данные по изменению объема ВВП от NIESR за декабрь. В 13:30 GMT США объявят об изменении объема розничной торговли за декабрь. Также в 13:30 GMT в США выйдет индекс цен производителей за декабрь и индекс активности в производственном секторе от ФРБ Нью-Йорка за январь. В 14:15 GMT США сообщит об изменении коэффициента загрузки производственных мощностей и объема промышленного производства за декабрь. В 15:00 GMT США представят индекс настроения потребителей от Университета Мичигана за январь и заявят об изменении объема запасов на коммерческих складах за ноябрь. В 18:00 GMT в США выйдет отчет по количеству активных буровых установок по добыче нефти от Baker Hughes.

Информационно-аналитический отдел TeleTrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2263 (859)

$1.2238 (186)

$1.2218 (591)

Цена на момент написания обзора: $1.2143

Уровни поддержки (открытый интерес**, контрактов):

$1.2107 (2302)

$1.2082 (1186)

$1.2052 (1105)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 5 февраля составляет 47307 контракта (согласно данным за 14 января), при этом максимальное количество контрактов привязано к страйку $1,2000 (3404);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3832 (1367)

$1.3804 (1316)

$1.3760 (1125)

Цена на момент написания обзора: $1.3662

Уровни поддержки (открытый интерес**, контрактов):

$1.3527 (777)

$1.3456 (1689)

$1.3417 (1036)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 5 февраля составляет 10801 контракта, при этом максимальное количество контрактов привязано к страйку $1,4000 (1730);

- общий открытый интерес по PUT опционам с датой экспирации 5 февраля составляет 19205 контрактов, при этом максимальное количество контрактов привязано к страйку $1,2500 (2183);

- соотношение PUT/CALL согласно данным за 14 января составило 1,78 против 1,84 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

В 11:10 GMT представитель ЕЦБ Энрия выступит с речью

В 12:00 GMT Испания проведет аукцион по продаже 6-ти и 12-ти месячных гособлигаций

В 15:00 GMT Россия опубликует данные по валютным резервам

Информационно-аналитический отдел TeleTrade

DAX -0.7%

FTSE -0.5%

Европейские фондовые индексы, вероятно, откроются в пятницу с небольшим снижением после того, как избранный президент США Джо Байден обнародовал свой план стимулирования экономики на 1,9 триллиона долларов, который вселил оптимизм в отношении дальнейшего восстановления экономики, но повысил инфляционные ожидания среди участников рынков.

Информационно-аналитический отдел TeleTrade

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Brent | 56.36 | 0.97 |

| Серебро | 25.51 | 1.03 |

| Золото | 1846.336 | -0.05 |

| Палладий | 2405.55 | 0.68 |

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 04:30 (GMT) | Япония | Индекс деловой активности в секторе услуг | Ноябрь | 1% | 0.3% |

| 07:00 (GMT) | Великобритания | Промышленное производство, г/г | Ноябрь | -5.5% | -4.2% |

| 07:00 (GMT) | Великобритания | Промышленное производство, м/м | Ноябрь | 1.3% | 0.5% |

| 07:00 (GMT) | Великобритания | Производство в обрабатывающей промышленности, м/м | Ноябрь | 1.7% | 0.9% |

| 07:00 (GMT) | Великобритания | Производство в обрабатывающей промышленности, г/г | Ноябрь | -7.1% | -4.8% |

| 07:00 (GMT) | Великобритания | ВВП, г/г | Ноябрь | -8.2% | |

| 07:00 (GMT) | Великобритания | Общее сальдо торгового баланса | Ноябрь | -1.7 | |

| 07:00 (GMT) | Великобритания | ВВП м/м | Ноябрь | 0.4% | -5.7% |

| 07:45 (GMT) | Франция | Индекс потребительских цен, м/м | Декабрь | 0.2% | 0.2% |

| 07:45 (GMT) | Франция | Индекс потребительских цен, г/г | Декабрь | 0.2% | 0% |

| 10:00 (GMT) | Еврозона | Сальдо торгового баланса, без сезонных поправок | Ноябрь | 30 | 26 |

| 13:30 (GMT) | США | Индекс цен производителей, базовое значение, м/м | Декабрь | 0.1% | 0.2% |

| 13:30 (GMT) | США | Индекс цен производителей, базовое значение, г/г | Декабрь | 1.4% | 1.4% |

| 13:30 (GMT) | США | Индекс цен производителей, г/г | Декабрь | 0.8% | 0.8% |

| 13:30 (GMT) | США | Индекс цен производителей, м/м | Декабрь | 0.1% | 0.3% |

| 13:30 (GMT) | США | Индекс активности в производственном секторе от ФРБ Нью-Йорка | Январь | 4.9 | 6 |

| 13:30 (GMT) | США | Розничные продажи, г/г | Декабрь | 4.1% | |

| 13:30 (GMT) | США | Розничные продажи за исключением автомобилей | Декабрь | -0.9% | -0.1% |

| 13:30 (GMT) | США | Розничные продажи | Декабрь | -1.1% | 0% |

| 14:00 (GMT) | Великобритания | Оценка изменения ВВП от NIESR | Декабрь | 1.5% | |

| 14:15 (GMT) | США | Использование мощностей | Декабрь | 73.3% | 73.5% |

| 14:15 (GMT) | США | Промышленное производство, г/г | Декабрь | -5.5% | |

| 14:15 (GMT) | США | Промышленное производство, м/м | Декабрь | 0.4% | 0.4% |

| 15:00 (GMT) | США | Товарно-материальные запасы | Ноябрь | 0.7% | 0.5% |

| 15:00 (GMT) | США | Индекс потребительских настроений от Reuters/Michigan | Январь | 80.7 | 80 |

| 18:00 (GMT) | США | Количество активных буровых установок по добыче нефти от Baker Hughes | Январь | 275 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.77776 | 0.62 |

| EURJPY | 126.133 | -0.09 |

| EURUSD | 1.2153 | 0.01 |

| GBPJPY | 142.015 | 0.29 |

| GBPUSD | 1.36834 | 0.37 |

| NZDUSD | 0.7222 | 0.67 |

| USDCAD | 1.26422 | -0.34 |

| USDCHF | 0.88812 | 0.08 |

| USDJPY | 103.782 | -0.08 |

Основные фондовые индексы США немного снизились на фоне данных, указавших на ослабление условий на рынке труда США. Инвесторы также продолжают следить за политической драмой в Вашингтоне.

© 2000-2024. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.