- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 14-11-2024

Как отмечает старший стратег по сырьевым рынкам TDS Дэниел Гали, карты легли хорошо задолго до выборов, и все свидетельства указывают на то, что обвал золота был вызван вакуумом ликвидности, а в центре внимания оказались выборы в США.

Золото консолидируется значительно глубже, чем обычно

"Событийный риск высвободил отложенную активность продаж, и хотя ценовые движения могут показывать перепроданность, ликвидация пока не была экстремальной. CTA продали только 10 % от своего максимального размера и могут продать еще -15 % от своего максимального размера в течение ближайших сессий в условиях продолжающегося спада.

Учитывая одновременно экстремальные сигналы по позиционированию со стороны макрофондов и шанхайских трейдеров - которые сейчас продают самыми быстрыми темпами за последние годы: за последний месяц было продано более 35 тонн условного золота на фоне сезонного подъема спроса - и все еще слабую покупательскую активность на физических рынках, мы ожидаем продолжения давления на цены золота и значительно более глубокой, чем обычно, консолидации.

В то время как ценовые движения в Серебре остаются относительно сдержанными, учитывая его более чистую структуру позиционирования, перспективы потоков CTA теперь заметно ухудшились, и наши симуляции теперь предполагают активность продаж почти в каждом сценарии для рыночных цен на предстоящей неделе, за исключением большого ралли. Серебро может догнать золото, прежде чем драгоценные металлы нащупают основание".

Президент ФРБ Ричмонда Томас Баркин отметил, что, хотя ФРС добилась значительного прогресса, предстоит еще много работы, чтобы сохранить набранный темп.

Ключевые тезисы

ФРС добивается большого прогресса, но необходимо его поддерживать.

Спрос на жилье по-прежнему превышает предложение.

На данный момент лучшим способом решения проблемы жилищного дисбаланса является увеличение объемов строительства, а не подавление спроса.

Текущий уровень безработицы - это нормально, но нормализуется ли он или ослабевает - еще предстоит выяснить.

Компании по-прежнему ощущают нехватку рабочей силы на долгосрочной основе, не увольняют сотрудников, хотя рост числа рабочих мест замедляется.

Важно, чтобы все регулирующие органы банковской сферы пришли к согласию относительно соответствующего режима.

США - единственная развитая экономика, где ВВП сейчас превышает допандемический тренд.

Драйверами роста являются эффект богатства для семей с высоким доходом, низкий уровень безработицы, повышение реальной заработной платы.

Наибольший риск для роста, вероятно, представляет уровень безработицы: цикл увольнений приведет к снижению расходов.

Значительная коррекция рынка также может заставить семьи с большим чистым капиталом замедлить темпы потребления.

Трудно оценить влияние тарифов, но в зависимости от того, что будет введено, произойдет определенное давление на издержки и перемещение рабочих мест.

Политик Банка Англии Кэтрин Манн заявила, что центральному банку следует сохранить процентные ставки на текущем уровне до тех пор, пока не снизятся повышательные риски для инфляции, в том числе связанные с избранием Дональда Трампа следующим президентом США.

Ключевые тезисы

Я ожидаю повышенной волатильности макроэкономических переменных в ближайшие годы.

Политика активизации экономики означает твердое удержание банковской ставки до тех пор, пока не появятся достаточные доказательства снижения устойчивости инфляции, после чего можно будет действовать решительно.

Я вижу необходимость в активистском, а не постепенном подходе к политике.

Политические события в США не сделали менее вероятным сценарий беспорядочной торговли с последствиями для Великобритании.

Отвечая на вопрос о выборах в США: мы ожидаем большей волатильности и повышения инфляции в результате фрагментации торговых и финансовых рынков.

Центробанки должны следить за тем, чтобы это давление на инфляцию не закрепилось.

Я не думаю, что высокие процентные ставки - это плохо для высокой производительности.

Высокая премия по доходности облигаций из-за высокой инфляции наносит больший ущерб инвестициям, чем ставка центрального банка.

- Первичные заявки на пособие по безработице превысили консенсус-прогноз и выросли до 217 тыс.

- Повторные заявки на пособие по безработице выросли до 1,873 млн за неделю, завершившуюся 1 ноября.

Как сообщило Министерство труда США (DoL) в четверг, за неделю, завершившуюся 8 ноября, количество новых заявок на страхование от безработицы выросло до 217 тысяч. Этот показатель оказался ниже прогнозов (223 тыс.) и ниже показателя предыдущей недели (221 тыс.) (без пересмотра).

Отчет также указал на сезонно скорректированный уровень безработицы среди застрахованных лиц в 1,2%, а четырехнедельная скользящая средняя (МА) снизилась до 221 тыс. человек, что на 6,250 тыс. человек меньше, чем на предыдущей неделе

Кроме того, число повторных заявок на пособие по безработице снизилось на 11 тыс. и составило 1,873 млн. за неделю, закончившуюся 1 ноября.

Реакция рынка

Ралли доллара продолжается, хотя индекс доллара США (DXY) корректируется вниз после достижения новых годовых максимумов, преодолев барьер 107,00 ранее в четверг.

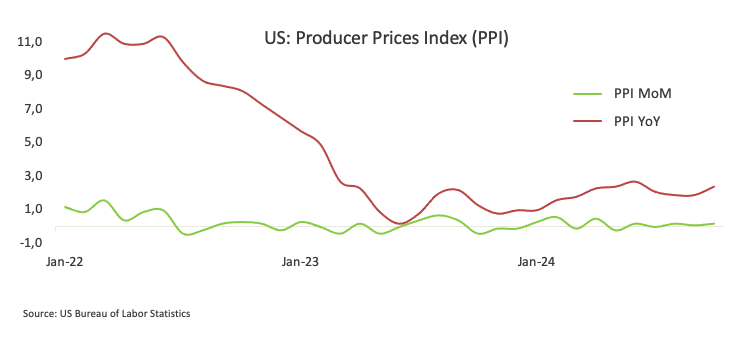

Бюро статистики труда (BLS) сообщило о росте основного индекса цен производителей (PPI) на 2,4% в октябре, что превзошло ожидания. При этом индекс цен производителей без учета продуктов питания и энергии вырос на 3,1% г/г.

В месячном исчислении общий PPI вырос на 0,2 % по сравнению с месяцем ранее (и на 0,3 % за вычетом расходов на продукты питания и энергию).

Курс доллара на валютном рынке сегодня поднялся выше отметки в 100 рублей. Об этом свидетельствуют данные Investing.com.

На открытии торгов курс пары составлял 98,25 рубля за доллар, позже она выросла и в моменте достигала максимальной отметки 100,2548 рубля (ранее пара превышала отметку 100 9 октября).

Позже курс пары скорректировался до отметки в 99,62 рубля, при этом прибавляя 1,12 рубля или 1,14% от цены открытия. Судя по всему, причиной роста является общий рост доллара США по всему спектру рынка после победы Трампа на выборах в США (торги на Трампе).

Глава комитета Госдумы по финансовому рынку Анатолий Аксаков высказал мнение о том, что Банк России, возможно, больше не будет повышать ключевую ставку. Об этом сообщает агентство ТАСС.

"Я допускаю, что ее (ставку) не будут повышать, потому что ситуация уже под контролем и инфляционные процессы будут сдерживаться", - были слова депутата.

Агентство напоминает, что в ноябре заместитель председателя ЦБ Алексей Заботкин заявлял, что ЦБ не исключает повышения ключевой ставки на декабрьском заседании, хотя еще ничего не решено.

- Пара EURCHF торгуется у основания фигуры "Треугольник".

- Пара выглядит готовой пробить нижнюю границу.

Пара EURCHF прощупывает основание модели "Треугольник", сформированной за последние три месяца (см. график ниже). Пара пробила нижнюю границу треугольника на внутридневной основе, но не на закрытии. Тем не менее, основание выглядит ослабленным и готовым быть пробитым.

Дневной график пары EURCHF

Пробой ниже минимума 0,9339 от 13 ноября, вероятно, подтвердит дальнейшее падение до следующей цели снижения на уровне 0,9132, 61,8% экстраполяции Фибоначчи от высоты треугольника вниз.

Медвежий тренд, предшествующий формированию треугольника (с 27 мая), еще больше склоняет шансы в пользу развития нисходящего движения.

Как сообщает агентство РИА Новости, цитируя данные лондонской биржи ICE, биржевые цены на газ в Европе на торгах в четверг превысили 500 долларов за тысячу кубометров впервые с 28 ноября прошлого года.

Декабрьские фьючерсы по индексу TTF открыли торги в 10.00 мск у отметки в 499,9 доллара, повысившись на +4,3% за тысячу кубометров, а позже они поднялись до 500,5 доллара (+4,5% отрасчетной цены предыдущего торгового дня).

Агентство напоминает, что средняя биржевая стоимость газа в Европе в прошлом году составляла около 460 долларов за тысячу кубометров. При этом в первом полугодии текущего года цены были в основном стабильны (около 310 долларов в 1 квартале, 355 долларов во втором квартале (примерно на уровне мая-июня 2021 года), 405 долларов в 3 квартале).

Фунт стерлингов (GBP) больше не является лучшей валютой Б10 по итогам года, его оттеснил на второе место могущественный доллар США, отмечает валютный аналитик Rabobank Джейн Фоули.

Фунт продолжает удерживать свои позиции против евро

"С начала прошлого месяца фунт стерлингов упал примерно на 1,7%, что в основном отражает популярность торговли на Трампе в недели, предшествующие выборам в США 5 ноября. Тем не менее, британский фунт продолжает удерживать свои позиции против евро.

Действительно, единая валюта является самой слабой валютой Б10 с начала прошлого месяца. Мы сохраняем наш прогноз, что пара EURGBP, скорее всего, достигнет уровня 0,8150 в 12-месячной перспективе".

Общая инфляция в Индии в октябре выросла до 6,2% г/г против 5,5% в сентябре. Инфляция впервые превысила верхнюю границу целевого диапазона РБИ 2-6% с августа 2023 года. Цены на продукты питания и напитки, составляющие 46% в индексе CPI, вновь стали основным фактором, в основном из-за роста цен на овощи, отмечает Чарли Лэй, валютный аналитик Commerzbank.

Мало признаков замедления роста

"Базовая инфляция, исключающая продукты питания и энергоносители, была лишь немного выше - 3,7% г/г против 3,5% ранее. За первые 10 месяцев года общая инфляция составила 4,9%, а базовая инфляция - 3,4%. Ожидается, что рост общей инфляции будет временным, так как хороший муссон в этом году должен привести к снижению цен на овощи и другие продукты питания до конца года.

Что касается роста, то промышленное производство в сентябре выросло на 3,1% г/г против -0,1% в августе. Обнадеживает тот факт, что производство капитальных товаров выросло на 2,8%, что свидетельствует о благоприятной инвестиционной среде. Признаков замедления внутреннего спроса не наблюдалось, так как производство потребительских товаров длительного пользования выросло на 6,5% г/г.

РБИ не будет обращать внимания на рост инфляции. Тем не менее, это заставит их обратить внимание на ожидания снижения ставки в первом полугодии 2025 года. Это также должно оказать некоторую поддержку INR. INR ослабла по отношению к USD с конца сентября. Это связано с укреплением доллара, что видно по ослаблению других азиатских валют по отношению к доллару. РБИ будет по-прежнему ориентироваться на стабильный INR, чтобы не усугублять картину инфляции".

Сегодня вечером по европейскому времени центральный банк Мексики объявит свое очередное решение по процентной ставке - что-либо, кроме очередного снижения ставки на 25 б.п., станет большим сюрпризом. В пользу этого говорит тот факт, что монетарная политика по-прежнему остается слишком ограничительной, учитывая ослабление реальной экономики. В последние месяцы становится все более очевидным, что Банк Мексики, вероятно, слишком долго оставлял ключевую процентную ставку на слишком высоком уровне, поскольку реальная экономика уже давно демонстрирует достаточно высокие показатели роста, а инфляция не приближается к целевому уровню, отмечает валютный аналитик Commerzbank Майкл Пфистер.

Осторожность Банка Мексики - хороший знак для песо

"Но теперь ситуация изменилась. Вместо роста более чем на 3% в годовом исчислении, как в 2023 году, в этом году мексиканская экономика, скорее всего, вырастет в два раза меньше. Удивительно сильный рост экономики в третьем квартале, который был частично искажен особыми факторами, не может скрыть этого. Банк Мексики, вероятно, придерживается аналогичной точки зрения, поэтому сегодня он еще больше снижает степень ужесточения денежно-кредитной политики.

Тот факт, что Банк Мексики до сих пор не пошел на более значительное снижение процентных ставок, несмотря на такую ограничительную монетарную политику, вероятно, объясняется довольно неуступчивой инфляцией. Хотя базовая ставка в последнее время сохраняет дезинфляционный тренд, общая инфляция недавно немного выросла. Поэтому сегодня Банк Мексики может также немного пересмотреть свой прогноз на четвертый квартал в сторону повышения.

Осторожность Банка Мексики - это, конечно, хороший знак для песо, но центральный банк мало что может сделать, чтобы изменить обстоятельства, которые благоприятствуют ослаблению песо. Поэтому не стоит слишком надеяться, что сегодняшнее решение сможет остановить текущую тенденцию к снижению курса".

Пара USDSGD продолжила свой бычий тренд, реагируя на движения доллара США. Пара на момент написания находилась на уровне 1,3475, отмечают валютные аналитики OCBC Фрэнсис Чунг и Кристофер Вонг.

Риск смещен в сторону повышения

"Тренд - ваш друг, а торговля на Трампе - это пока что тренд. Риски по-прежнему смещены в сторону повышения. Дневной моментум является умеренно бычьим, а RSI вырос.

Сопротивление ожидается на уровне 1,3520, поддержка - на 1,3340 (200 DMA), 1,3290 (61,8% коррекции от максимума июня к минимуму октября). S$NEER в последний раз находился на 1,25% выше среднего уровня, предполагаемого моделью."

Рынок труда Австралии немного охладился в прошлом месяце: в октябре было создано всего 16 000 новых рабочих мест, что меньше, чем ожидали аналитики, согласно консенсус-прогнозу Bloomberg. В то же время уровень безработицы остался неизменным на 4,1%, но только потому, что коэффициент участия немного снизился с 67,2 до 67,1%, отмечает валютный аналитик Commerzbank Фолькмар Баур.

AUD будет слабеть в ближайшие месяцы

"Несмотря на замедление темпов роста, уровень, на котором работает рынок труда, остается очень устойчивым. Число созданных новых рабочих мест упало ниже среднего показателя до пандемии, составлявшего около 22 000, но не стоит придавать слишком большое значение одной цифре. Средний трехмесячный показатель все еще превышает 40 000 новых рабочих мест.

Уровень безработицы, составляющий 4,1%, остается значительно ниже допандемического уровня, а уровень участия остается очень высоким. Уровень безработицы среди молодежи в возрасте 15-19 лет, которая, как правило, более чувствительна к бизнес-циклу, даже снизился до самого низкого уровня за год.

Резервный банк Австралии должен чувствовать себя оправданным в своей "ястребиной" позиции, занятой в начале месяца, когда он оставил наличную ставку без изменений на уровне 4,35%. Рынок продолжает придерживаться аналогичной точки зрения, закладывая в цену первое снижение ставки только в середине следующего года. На мой взгляд, риск заключается в более раннем замедлении экономики и более быстром снижении ставки. Поэтому в ближайшие месяцы австралийский доллар должен ослабнуть".

Будущий президент США назначит Илона Маска (вместе с Вивеком Рамасвами) главой нового офиса по эффективности правительства (независимого от Административно-бюджетного управления). Во время предвыборной кампании господин Маск заявил, что сократит расходы федерального правительства США на 2 триллиона долларов (то есть почти на треть). Не нужно быть ученым-ракетчиком, чтобы понять, что это приведет к катастрофическим последствиям для экономики США, отмечает руководитель отдела валютных и сырьевых исследований Commerzbank Ульрих Лойхтманн.

Последствия экспансивной монетарной политики для доллара США возобладают

"Совсем недавно г-н Маск очень публично отпраздновал поглощение медиа-компании, продемонстрировав, что он не верит в постепенный, осторожный подход. Оптимист может возразить, что Маск должен вести себя более осторожно, учитывая, что сейчас речь идет о серьезном деле для страны с населением 335 миллионов человек. Но я не верю, что он решится на такой интеллектуальный шаг. Возможно, именно этот момент отличает вестфальского пессимиста от нынешнего оптимизма валютного рынка.

"Кроме того, можно утверждать, что предложения, которые разработают Маск и Рамасвами, останутся лишь предложениями. До их воплощения в реальную политику должны дойти президент США и Конгресс США. Но можно задаться вопросом, зачем вообще создается такое агентство, если его предложения (которые Маск и Рамасвами, конечно же, не оставят при себе) не будут реализованы. В этом случае президент будет выглядеть нерешительным и номенклатурным - именно таким, каким он не хочет быть.

Кстати, было бы весьма умно использовать столь радикальную программу жесткой экономии для создания положительного для доллара аргумента. В конце концов, это значительно снизило бы требования к капиталу американского Минфина, а значит, и к экономике США в целом. Американские трежерис снова станут дефицитными и, следовательно, дорогими. Однако я думаю, что последствия неизбежной экспансивной реакции монетарной политики для доллара, скорее всего, возобладают, по крайней мере, на начальном этапе".

Вчерашние данные по инфляции в США не принесли много новой информации, все показатели оказались такими, как и ожидалось: Общий уровень вырос на 0,2%, а базовый - на 0,3% в месячном исчислении, отмечает валютный аналитик Commerzbank Майкл Пфистер.

Ожидается, что период "медового месяца" доллара США не продлится вечно

"Доллар США (USD) немного ослаб после релиза, так как базовая ставка оказалась ближе к границе округления в 0,2%, но это движение вряд ли стоит упоминания. В краткосрочной перспективе эти данные вряд ли заставят ФРС отказаться от очередного снижения ставок в декабре. Для этого цифры должны преподнести сюрприз в сторону увеличения; в конце концов, политики считают, что монетарная политика все еще слишком ограничительна.

С другой стороны, данные вряд ли потребуют значительного снижения ставки на 50 базисных пунктов. Короче говоря, данные не дали особых новостей для монетарной политики в ближайшие месяцы. В данный момент для доллара США более важны политические факторы. Вчера во второй половине дня доллар США продолжил укрепляться. Было трудно определить четкую причину этого, но возможно, что заявления Трампа о том, что он выберет сторонников жесткой линии на многие посты, вызывают дальнейшую эйфорию.

Это также повысит вероятность других предвыборных заявлений, что приведет к росту инфляции в среднесрочной перспективе. В настоящий момент рынок сосредоточен только на положительных для доллара США факторах этих предвыборных обещаний и игнорирует потенциальные проблемы. Однако не стоит ожидать, что этот период "медового месяца" будет длиться вечно".

Вчерашние данные по балансу текущих операций, несмотря на некоторые сюрпризы, особенно в Чехии, где рост дивидендов компенсировал сильный профицит в предыдущие месяцы, остались без особой реакции на рынках, отмечает валютный аналитик ING Франтишек Таборски.

Глобальная динамика является основным фактором для торговли

"Данные по Польше показали сокращение профицита счета текущих операций в последние месяцы, и наши экономисты обсудили причины этого. Сегодня утром вышли данные по ВВП Румынии за третий квартал, которые оказались ниже ожиданий рынка, ускорившись с 0,9% до 1,1% г/г. Позже сегодня мы также увидим первую оценку по Польше, где мы ожидаем замедления темпов роста с 2,9 до 2,5 % г/г, что ниже рыночных ожиданий.

Рынки воспользовались паузой во вчерашнем ралли доллара, что дало валютам Центральной и Восточной Европы (ЦВЕ) некоторое облегчение. Однако доллар быстро возобновил свое ралли после выхода данных по инфляции в США, которые, по нашему мнению, вновь окажут давление на валюты ЦВЕ сегодня. Местные факторы в данный момент не оказывают существенного влияния на торговлю, основной движущей силой является глобальная динамика.

Помимо данных по ВВП, сегодняшний календарь включает аукционы государственных облигаций в Польше и Венгрии, которые протестируют рынок после выборов в США. В Польше последний аукцион перед выборами показал слабый спрос, и сегодняшний аукцион протестирует бегство от рисков в преддверии выборов или из-за ухудшения местной фискальной ситуации. В Венгрии, хотя повышенная доходность должна привлечь интерес рынка, неопределенность в отношении Национального банка Венгрии и высокий курс EURHUF по-прежнему вызывают беспокойство".

Экономика еврозоны выросла на 0,4% за квартал по сентябрь 2024 года, согласно второй оценке, опубликованной Евростатом в четверг.

По предварительным данным, ВВП 26 стран союза вырос на 0,4% за тот же период.

ВВП монетарного блока вырос на 0,9% в годовом исчислении в третьем квартале против первоначальной оценки 0,9%, совпав с ожиданиями рынка.

Между тем, изменение занятости в еврозоне за 3 квартал составило 0,2% кв/кв и 1,0% г/г.

Кроме того, промышленное производство на старом континенте в сентябре упало на 2,0% м/м и 2,8% г/г, не дотянув до консенсус-прогноза рынка.

Реакция EURUSD на данные по еврозоне

Пара EURUSD торгуется в районе годовых минимумов на фоне смешанных данных по еврозоне, и на момент написания находилась на отметке 1,0519, снизившись на 0,42% за день.

Доллар США, скорее всего, будет расти, но ему вряд ли удастся прорваться выше 7,2600. В долгосрочной перспективе уровнем для мониторинга сейчас является 7,2800, отмечают валютные аналитики UOB Group.

Следующее сопротивление выше 7.2800 находится на уровне 7.3115

Прогноз на 24 часа: "Доллар США резко вырос два дня назад. Вчера мы отметили, что "стремительный рост находится глубоко на территории перекупленности, но признаков отката пока нет". Мы добавили: "В целом, похоже, что сегодня пара будет торговаться в диапазоне, вероятно, между 7,2200 и 7,2500". Хотя доллар США торговался в более широком диапазоне 7,2137/7,2490, он закрылся практически без изменений на отметке 7,2415 (-0,03%). Несмотря на диапазонную торговлю, наблюдается небольшое усиление моментума. Сегодня пара может подрасти, но поскольку моментум не силен, вряд ли ей удастся прорваться выше 7.2600. Сопротивление на уровне 7.2800 вряд ли вступит в игру. Поддержка находится на 7.2330, а затем на 7.2150".

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Мы придерживаемся позитивного прогноза по доллару США с конца прошлой недели. Отслеживая рост, мы указали вчера (13 ноября, спот 7.22470), что "уровень для мониторинга - 7.2800, а следующее сопротивление выше 7.2800 находится на 7.3115". Наше мнение не изменилось. В целом, только прорыв ниже 7.2000 будет означать, что восходящее давление ослабло".

Евро (EUR) продолжил снижение на фоне укрепления доллара, в то время как политическая неопределенность в Германии не помогает единой валюте. Евро на момент написания торговался на уровне 1,0521, отмечают валютные аналитики OCBC.

Понижательные риски сохраняются

"Между тем дифференциалы доходности EU-UST продолжают расширяться, подтверждая "справедливую стоимость" евро относительно дифференциалов доходности. Дневной моментум является медвежьим, в то время как RSI снизился. Риски по-прежнему смещены в сторону понижения. Следующая поддержка находится в области 1,0450/1,05. Сопротивление отмечено на 1,06, 1,0740 (фибо 76,4% коррекции хода от минимума к максимуму 2024 года), 1,0780 (21 DMA)".

"Что касается политики Германии, то правительство меньшинства сталкивается с экономическими и дипломатическими проблемами. Премьер-министр Шольц намерен провести вотум доверия раньше - 16 декабря вместо 15 января - но, как ожидается, проиграет. Внеочередные выборы, вероятно, будут запланированы на 23 февраля".

"В целом, евро продолжит испытывать на себе последствия выборов в США. Президентство Трампа приведет к изменениям во внешней и торговой политике США. Потенциальные тарифы в размере 20% (если они будут введены) могут ударить по Европе, где рост экономики уже замедляется, а США являются основным экспортным направлением ЕС."

Второй день подряд фиксинг CNY оказывался сильнее ожиданий. Пара USD/CNH на момент написания торговалась на уровне 7,2596, отмечают валютные аналитики OCBC.

Бычий импульс на дневном графике

"Политики пытаются передать рынкам послание о том, что недавнее движение спотовой цены USD/CNH близко к тому, чтобы проверить порог терпимости политиков к слабости CNH".

"С одной стороны, высокий уровень фиксинга может служить сдерживающим фактором против дальнейшего ослабления юаня, но с другой стороны, импульс торговли на Трампе может означать, что USD/CNH продолжит привлекать больше покупателей на просадках". Учитывая сильный тренд доллара, политики в лучшем случае могут лишь замедлить темпы обесценивания юаня".

"Для разворота тренда USD/CNH необходимо, чтобы доллар ослаб. Бычий импульс на дневном графике сохраняется, в то время как RSI находится в условиях перекупленности. Сопротивление отмечено на уровне 7,2750. Поддержка проходит на 7.22, 7.20 (200 DMA)."

Доллар США (USD) упал после публикации данных по CPI (которые в основном совпали с прогнозами), но это падение было недолгим. Бычий импульс в конечном итоге привел к тому, что доллар США достиг новых максимумов года, отмечают валютные аналитики OCBC.

Бычий импульс на дневном графике

"Ценовые движения показывают, что рынки все еще корректируют свои ожидания в отношении цикла ФРС (по мере того, как появляются новые заявления Федрезерва), инфляции в свете результатов "красной зачистки" и политики Трампа. Появляется все больше номинаций, и складывается впечатление, что Трамп сможет сразу приступить к работе в январе 2025 года, в отличие от 2016 года, когда он был менее подготовлен. Тарифные риски и неопределенность политики Трампа могут продолжать поддерживать торговлю на теме Трампа (т.е. лонги по USD, шорты по CNH) в промежуточный период."

"Вчера вечером представитель ФРС Логан заявила, что политики должны действовать более медленными темпами, учитывая неопределенность в отношении того, насколько ограничительной является монетарная политика. Ее коллега Шмид также высказался осторожно, заявив, что пока неясно, насколько еще снизятся процентные ставки и где они могут в итоге установиться. Он также предупредил, что рост государственного долга может надавить на рост экономики и привести к повышению ставок, а глубина возможного снижения ставок ФРС остается неопределенной. На этой неделе запланировано еще несколько выступлений представителей ФРС, включая Пауэлла (в пятницу)".

"Дневной импульс является бычьим, в то время как RSI вырос. Ближайшие риски перекошены в сторону повышения. Сопротивление проходит на уровнях 106,50 (максимум 2024 года), 107, 107,40 (максимум 2023 года). Поддержка отмечена на уровнях 105,60 (фибо 76,4%), 104,50/60 (21-DMA, уровень фибо 61,8% коррекции хода от максимума 2023 года к минимуму 2024 года). В течение дня ожидается релиз индекса PPI".

Моментум остается сильным; доллар США (USD) может прорваться выше 156,00, но не сможет закрепиться выше этого уровня. В долгосрочной перспективе усиление моментума предполагает дальнейшее укрепление доллара США, отмечают валютные аналитики UOB Group.

Усиление моментума предполагает дальнейшее укрепление доллара

Прогноз на 24 часа: "Доллар США вырос два дня назад. Вчера мы отметили, что "восходящий импульс очень силен", и ожидали, что доллар "продолжит расти, потенциально достигнув 155,45". Мы подчеркнули, что "с точки зрения снижения, любой откат, скорее всего, остановится выше 154,00, с незначительной поддержкой на 154,35". Наше мнение о сильном долларе подтвердилось, так как после кратковременного падения до 154,33 на Нью-Йоркской сессии он взлетел до 155,62. Моментум остается сильным, и это, вероятно, перевесит условия перекупленности. Тем не менее, хотя сегодня пара может прорваться выше 156,00, ей, вероятно, не удастся закрепиться выше этого уровня. С точки зрения снижения, уровни поддержки находятся на 155,10 и 154,70".

Прогноз на 1-3 недели: "Вчера (13 ноября) мы позитивно оценили перспективы доллара США, когда он находился на уровне 154,70. Мы отметили, что "рост моментума предполагает дальнейшее укрепление доллара в направлении 156.00". Мы добавили: "Чтобы сохранить импульс, USD должен оставаться выше уровня нашей "сильной поддержки", который сейчас находится на 153,35". Затем доллар вырос до 155,62. Наше мнение не изменилось. Если пара пробьется выше 156,00, следующая техническая цель будет находиться на 157,00. Уровень "сильной поддержки" поднялся до 154,00 с 153,35".

Дальнейшее ослабление новозеландского доллара (NZD) представляется вероятным; но любое падение может не достичь основной поддержки на уровне 0,5850. В долгосрочной перспективе вероятность падения NZD до 0,5850 возросла, отмечают валютные аналитики UOB Group.

Слабость новозеландского доллара представляется вероятной

Прогноз на 24 часа: "Вчера, когда киви находился на уровне 0,5925, мы придерживались мнения, что пара "скорее всего, будет торговаться с понижательным уклоном в направлении 0,5900". Мы также считали, что "устойчивый прорыв ниже 0,5900 маловероятен". Ожидаемая слабость превзошла наши ожидания, так как NZD упал до минимума 0,5876, закрывшись на отметке 0,5882 (-0,76%). Дальнейшее ослабление сегодня представляется вероятным, но перепроданность указывает на то, что любое снижение может не достичь основной поддержки 0.5850 (есть еще одна поддержка на 0.5865). С точки зрения роста, прорыв выше 0,5920 (незначительное сопротивление находится на 0,5905) будет означать, что NZD не будет слабеть дальше."

Прогноз на 1-3 недели: "Мы пересмотрели вчера наш прогноз с нейтрального на негативный (13 ноября, спот 0.5925), указав, что "несмотря на небольшое усиление моментума, риск для NZD, похоже, сместился в сторону понижения". Однако мы отметили, что "еще слишком рано говорить о том, что основная поддержка на уровне 0,5850 окажется в пределах досягаемости". Впоследствии киви упал до 0,5876. Усиление моментума указывает на то, что вероятность падения пары до 0,5850 также возросла. Чтобы сохранить нарастающий импульс, NZD должен оставаться ниже нашего "сильного сопротивления" на 0,5955 (вчера был на отметке 0,5975)."

Австралия опубликовала данные по занятости за октябрь. Занятость выросла на 16 тыс. человек, что оказалось меньше ожиданий и свидетельствует о замедлении темпов роста по сравнению с сильным сентябрьским показателем в 61 тыс. человек. В то же время уровень безработицы не изменился и составил 4,1%, а доля трудоспособного населения снизилась на 0,1%, отмечает валютный аналитик ING Франческо Пезоле.

Возможен возврат AUD/USD к уровню 0,6550

"Австралийский доллар не сильно пострадал от релиза и продолжает торговаться в соответствии с более широкой динамикой доллара. Интересно, что EURAUD ослаб более чем на 1% с ночи выборов. Это является сигналом того, что рынки в настоящее время предпочитают закладывать в цену более высокие риски для еврозоны, чем для Китая (и, соответственно, его прокси), когда речь идет об ожидаемой повестке дня Трампа".

"Если в ближайшие несколько дней произойдет коррекция доллара США, мы полагаем, что AUDUSD может вырасти сильнее других валют, поскольку последние данные и политические послания по-прежнему указывают на то, что Резервный банк Австралии не спешит становиться "голубиным", а рынки могут сохранять относительно оптимистичный взгляд на валюты-антиподы по сравнению с европейскими валютами. Мы считаем, что в ближайшей перспективе возможен возврат AUDUSD к уровню 0,6550".

Вице-президент Европейского центробанка (ЕЦБ) Луис де Гиндос заявил в четверг, что "все показатели базовой инфляции указывают в правильном направлении".

Дополнительные тезисы

Инфляция значительно снизилась.

Последние данные о ценах говорят о том, что мы движемся к нашей цели в 2%.

Если инфляция сблизится с нашей целью, то монетарная политика будет реагировать соответствующим образом.

Реакция рынка

Медвежье давление на евро усилилось на этих комментариях, пара EURUSD просела до свежих годовых минимумов на 1,0523 на момент написания статьи.

Евро - FAQ

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

Ожидается, что австралийский доллар (AUD) будет снижаться и, возможно, достигнет отметки 0,6460. В долгосрочной перспективе австралийский доллар, вероятно, будет снижаться и дальше, отмечают валютные аналитики UOB Group.

Поддержка на уровне 0,6440, скорее всего, останется недосягаема

Прогноз на 24 часа: "Вчера мы отметили, что AUD "находится под слабым понижательным давлением". Мы придерживались мнения, что он "может дрейфовать вниз, но устойчивый прорыв ниже 0,6500 представляется маловероятным". Хотя мы верно определили направление движения, падение оказалось более значительным, чем ожидалось - до 0,6481. Несмотря на относительно резкое падение, нисходящий моментум не слишком усилился. Сегодня мы ожидаем, что оззи продолжит снижаться, возможно, до 0,6460. Основная поддержка на уровне 0,6440, скорее всего, останется недосягаема. Для сохранения импульса AUD не должен прорваться выше 0.6530 (с незначительным сопротивлением на 0.6510)."

Прогноз на 1-3 недели: "Вчера (13 ноября, спот 0.6530) мы отметили, что недавние ценовые движения привели к "небольшому усилению импульса". Мы также подчеркнули, что "для решительного снижения AUD должен пробиться и остаться ниже 0,6500". Впоследствии он снизился до 0,8481 и закрылся на отметке 0,6485. Хотя моментум не сильно усилился, пара, скорее всего, будет снижаться и дальше. Уровни для мониторинга - 0,6460 и 0,6440. Мы будем рассматривать AUD в негативном ключе до тех пор, пока не будет пробит уровень 0.6550 (наш уровень "сильного сопротивления", вчера был на отметке 0.6600)".

Широкий краткосрочный спред по ставкам своп между долларом и евро в значительной степени оправдывает продолжающееся падение EURUSD. Однако с учетом других рыночных факторов, добавленных к оценке справедливой стоимости EURUSD на ближайшую перспективу, таких как акции и цены на сырьевые товары, появляются признаки растущей премии за риск, превышающей 1,5%. Означает ли это, что коррекция EURUSD на 1,5% и выше уже назрела? Не обязательно, отмечает валютный аналитик ING Франческо Пезоле.

Коррекция EURUSD вверх вполне вероятна

"Мы твердо уверены, что с 5 ноября мы вступили в фазу, когда отрицательная премия за риск по евро станет новой нормой, учитывая риски для еврозоны, связанные с внешней/торговой политикой Трампа. С этой точки зрения и с учетом исторической динамики премия за риск в размере 1,5% все еще является довольно сдержанной, поскольку она может легко вырасти до 4%+, если рынки будут закладывать в цену больше геополитических рисков и/или рисков, связанных с протекционизмом".

"На данный момент мы считаем, что некоторая восходящая коррекция EURUSD вполне вероятна, но мы по-прежнему полагаем, что рынки воспользуются возможностью продать пару на ралли, и устойчивое возвращение выше 1,070 не представляется нам вероятным."

"Сегодняшний календарь еврозоны включает в себя первый пересмотр данных по ВВП и занятости за 3 квартал, а также протокол октябрьского заседания ЕЦБ. В них может содержаться несколько "голубиных" намеков, хотя рынки, возможно, захотят увидеть больше доказательств замедления роста экономики или снижения инфляции, прежде чем закладывать в цены снижение ставки на 50 б.п. в декабре."

Слабость британского фунта не стабилизировалась, но основная поддержка на уровне 1,2665 пока остается недосягаемой. В долгосрочной перспективе нисходящий импульс усилился; следующая техническая цель находится на уровне 1,2665, отмечают валютные аналитики UOB Group.

Следующая техническая цель находится на 1,2665

Прогноз на 24 часа: "После того как во вторник фунт обвалился до 1,2719, вчера (в среду) мы заявили, что "ожидается продолжение снижения фунта, но пока неясно, окажется ли основная поддержка на 1,2665 в пределах досягаемости сегодня". Наше мнение не оказалось ошибочным, так как фунт упал до 1,2687, а затем немного восстановился и закрылся на отметке 1,2709 (-0,29%). Хотя слабость не стабилизировалась, нисходящий импульс немного замедлился. В сочетании с перепроданностью это указывает на то, что уровень 1,2665 пока остается недосягаемым. Сопротивление находится на 1,2735; прорыв выше 1,2765 будет означать, что слабость стабилизировалась."

Прогноз на 1-3 недели: "Два дня назад (12 ноября, спот 1.2870) мы отметили, что "небольшое усиление моментума указывает на вероятность снижения пары, но область 1.2800, как ожидается, обеспечит сильную поддержку". После резкого падения фунта ниже 1.2800 мы указали вчера (13 ноября, спот на 1.2735), что "следующая техническая цель находится на 1.2665". Мы отметили: "Мы будем продолжать ожидать ослабления пары до тех пор, пока не будет пробита отметка 1.2845 (наш "сильный уровень сопротивления")". Наше мнение не изменилось, но уровень "сильного сопротивления" с 1,2845 опустился до 1,2820. Если фунт прорвется ниже 1,2665, следующим уровнем для наблюдения станет 1,2615".

Главный совет по валютному рынку на 2025 год - доверять общему направлению укрепления доллара на фоне внутренней и торговой повестки Трампа. Ценовая динамика этой недели дала нам представление о том, что ждет валютные рынки во время второго срока Трампа. Краткосрочные коррекции доллара используются как возможность для входа в структурные длинные позиции по доллару США на более привлекательных уровнях, отмечает аналитик ING по валютным рынкам Франческо Пезоле.

Джером Пауэлл выступит в Далласе

"Палата представителей наконец-то - и это неудивительно - перешла к республиканцам, и это подтверждает, что Трамп сможет контролировать все рычаги управления, по крайней мере, до промежуточных выборов в 2026 году. Между тем, в назначении членов кабинета министров до сих пор доминировали преданные Трампу люди, что является сдвигом по сравнению с первым сроком и, вероятно, подразумевает более централизованный процесс принятия решений вокруг фигуры президента. Одним из незначительных потенциальных откатов для Трампа стало избрание Джона Туна лидером республиканского Сената".

"Несмотря на наше мнение о том, что доллар останется сильным в течение следующего года, краткосрочная картина все же выглядит несколько более нюансированной, поскольку долгосрочное позиционирование по доллару начинает выглядеть довольно натянутым, и может наметиться более широкая (хотя и не долгосрочная) коррекция доллара. Катализатором могут стать сегодняшние данные по PPI, которые имеют большее значение для базовой инфляции - предпочтительного инфляционного индикатора ФРС. Ожидается повторное ускорение основного PPI с 0,0 до 0,2% м/м, а базовый показатель останется без изменений на уровне 0,2% м/м".

"Еще одно важное событие сегодняшнего дня - выступление председателя ФРС Джерома Пауэлла в Далласе. В центре внимания будут экономические перспективы, а также сессия вопросов и ответов, где его могут спросить о последних данных по инфляции и последствиях протекционизма для монетарной политики. Понижательные риски для доллара в данном случае смещены в сторону снижения, учитывая перегруженное позиционирование, так как Пауэлл, возможно, захочет уклониться от увязывания ожидаемой политики Трампа и решений ФРС. Это может быть воспринято как несколько "голубиный" сигнал и побудить рынки к некоторому пересмотру ценообразования по кривой USD OIS, которая довольно консервативно закладывает в цены смягчение лишь на 50 б.п. к середине 2025 года. Коррекция, обусловленная позиционированием по доллару, может не вернуть DXY под отметку 106,0, и интерес к покупке доллара на падениях, вероятно, проявится в ближайшее время".

Евро (EUR) может упасть ниже минимума 1,0555; глубокая перепроданность указывает на то, что уровень 1,0500 вряд ли окажется сегодня под угрозой. В долгосрочной перспективе ожидается ослабление евро, отмечают валютные аналитики UOB Group.

Уровень 1,0500 может не вступить в игру в ближайшее время

Прогноз на 24 часа: "Два дня назад мы ожидали ослабления пары, но считали, что "основная поддержка на уровне 1,0600 может оказаться недосягаемой". После того как евро упал до минимума 1,0594, вчера мы указали, что "если только не произойдет прорыва выше 1,0660, евро может снизиться до 1,0585, прежде чем можно будет ожидать стабилизации". Мы добавили: "На этот раз следующая значимая поддержка на уровне 1.0555, скорее всего, будет недосягаема". В ходе Нью-Йоркской сессии евро ненадолго поднялся до 1,0653, а затем упал до 1,0555 и закрылся на слабой ноте на уровне 1,0563 (-0,56%). Несмотря на глубокую перепроданность, слабость все еще не стабилизировалась. Тем не менее, потенциал дальнейшего снижения может быть относительно ограниченным. От текущих уровней пара может опуститься ниже 1,0555, но следующая крупная поддержка на уровне 1,0500 вряд ли окажется под угрозой. С точки зрения роста, прорыв выше 1,0610 (незначительное сопротивление находится на уровне 1,0590) будет означать, что слабость евро стабилизировалась".

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Мы сохраняем негативный прогноз по евро с конца прошлой недели. Отслеживая падение, вчера (13 ноября, спот 1.0620) мы отметили, что "нисходящий тренд остается сильным, и в центре внимания находится отметка 1.0555". Мы отметили, что "следующая техническая цель ниже 1,0555 располагается на 1,0500". Снижение достигло отметки 1,0555 в ходе торгов в Нью-Йорке. Хотя мы по-прежнему ожидаем ослабления евро, отметим, что после резкого снижения в течение нескольких дней условия сильно перепроданы, и уровень 1,0500 может вступить в игру не так скоро. В целом, только прорыв выше 1.0670 (наш уровень "сильного сопротивления", вчера находился на отметке 1.0705) будет означать, что евро не будет слабеть дальше".

Уровень безработицы в Австралии с учетом сезонных колебаний в октябре не изменился и составил 4,1%, что соответствует консенсус-прогнозу, отмечает экономист UOB Group Ли Сью Энн.

Снижение ставки РБА в ближайшем будущем представляется маловероятным

"Уровень безработицы в октябре не изменился и составил 4,1% третий месяц подряд, а глава Резервного банка Австралии (РБА) Мишель Буллок предупредила, что рынок труда остается дефицитным, несмотря на постепенное замедление темпов найма".

"Тем временем индекс заработной платы (WPI) остался без изменений на уровне 0,8% кв/кв в 3квартале 2024 года, что оказалось ниже прогнозов рынка, ожидавшего роста на 0,9% кв/кв. Годовой рост заработной платы замедлился до 3,5 % в 3 кв. 24 г. с 4,1 % во 2 кв. 24 г.".

"Теперь все более вероятным кажется, что РБА проведет первое снижение ставки только в 1 кв. 2025 года. Мы будем ждать данных по октябрьской инфляции, которые должны выйти 27 ноября, прежде чем окончательно сформулировать наши прогнозы по ключевой ставке ЦБ."

- Пара EURCAD может держаться в области вокруг психологического уровня 1,4700.

- 14-дневный RSI указывает на устойчивый медвежий импульс, зависнув немного выше уровня 30.

- Кросс может протестировать область около "сопротивления отката" в районе уровня 1,4870.

Пара EURCAD продлила свою полосу неудач пятую сессию подряд, торгуясь вблизи уровня 1,4770 в начале европейской сессии в четверг. Технический анализ дневного графика указывает на ослабление краткосрочного импульса, при этом девятидневная экспоненциальная скользящая средняя (МА) расположена ниже 14-дневной ЕМА.

Между тем, 14-дневный индекс относительной силы (RSI), широко используемый индикатор для определения условий перекупленности или перепроданности, в настоящее время находится чуть выше отметки 30. Это говорит о сохранении медвежьего импульса без подтверждения состояния перепроданности.

Если RSI опустится ниже 30, трейдеры могут искать признаки восходящей коррекции. Отскок от уровней перепроданности может привести пару обратно к диапазону 1,4800-1,4850, где продавцы могут вновь поставить под сомнение силу любой попытки восстановления.

С точки зрения снижения, ключевая поддержка расположена на уровне 1,4700, который имеет особое значение для технических трейдеров. Эта поддержка может либо выступить в качестве буфера, потенциально замедляя дальнейшее падение, либо, в случае решительного пробоя, усилить медвежий тренд. Пробой ниже 1,4700 может открыть дверь к семимесячному минимуму 1,4587.

С точки зрения роста, пара EURCAD сталкивается с первоначальным сопротивлением в районе 1,4870, уровня, который ранее служил поддержкой, но теперь стал "сопротивлением отката". Движение выше этого уровня может означать появление осторожных бычьих настроений среди трейдеров.

Если пара EURCAD пробьется выше 1,4870, то внимание сместится к девятидневной EMA на 1,4884 и 14-дневной EMA на 1,4922. Эти ЕМА выступают в качестве динамических точек сопротивления, которые должны быть преодолены, чтобы бычий импульс закрепился.

EURCAD: Дневной график

Цена евро сегодня

В таблице ниже показано процентное изменение курса евро (EUR) по отношению к перечисленным основным валютам за сегодня. Курс евро был самым слабым против луни.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.05% | 0.09% | 0.12% | -0.03% | 0.06% | 0.12% | 0.07% | |

| EUR | -0.05% | 0.04% | 0.05% | -0.08% | 0.02% | 0.07% | 0.01% | |

| GBP | -0.09% | -0.04% | 0.02% | -0.12% | -0.02% | 0.03% | -0.02% | |

| JPY | -0.12% | -0.05% | -0.02% | -0.14% | -0.06% | -0.02% | -0.05% | |

| CAD | 0.03% | 0.08% | 0.12% | 0.14% | 0.10% | 0.16% | 0.10% | |

| AUD | -0.06% | -0.02% | 0.02% | 0.06% | -0.10% | 0.06% | 0.00% | |

| NZD | -0.12% | -0.07% | -0.03% | 0.02% | -0.16% | -0.06% | -0.07% | |

| CHF | -0.07% | -0.01% | 0.02% | 0.05% | -0.10% | -0.01% | 0.07% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к доллару США, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая валюта)/USD (валюта котировки).

По данным американской депозитарной трастовой и клиринговой корпорации Depository Trust & Clearing Corporation (DTCC), сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих валютных опционов:

EURUSD: суммы в евро

- 1.0550 1.1 млрд

- 1.0600 1.4 млрд

- 1.0650 2.5 млрд

- 1.0750 1.7 млрд

- 1.0850 1.3 млрд

GBPUSD: суммы в фунтах стерлингов

- 1.2665 438 млн

- 1.3080 576 млн

USDJPY: суммы в долларах США

- 154.50 884 млн

- 155.00 593 млн

- 156.50 596 млн

USDCHF: суммы в долларах США

- 0.8660 600 млн

AUDUSD: суммы в AUD

- 0.6500 479 млн

- 0.6600 444 млн

USDCAD: суммы в долларах США

- 1.4000 825 млн

Вот что вам нужно знать в четверг, 14 ноября:

После сдержанной динамики на Уолл-стрит в среду азиатские рынки развернулись на юг на фоне сохраняющихся опасений по поводу состояния экономики Китая, несмотря на недавние меры стимулирования, принятые для ускорения роста.

Рынки также оставались встревоженными на фоне устойчивых данных по инфляции в США, которые вызвали опасения по поводу перспектив будущего снижения ставок Федеральной резервной системой (ФРС) США. Индекс CPI в США в октябре вырос на 2,6% в годовом исчислении, превысив сентябрьский рост в 2,4% и оправдав прогноз. Годовая базовая инфляция CPI за тот же период осталась на уровне 3,3% против ожиданий в 3,3%. Месячные показатели также совпали с прогнозами.

Кроме того, ослабление оптимизма по поводу торговли на теме Трампа усиливает мрачные настроения на рынках в преддверии европейской сессии. Тем не менее, доллар США продолжает расти после победы Дональда Трампа на выборах. Доходность казначейских облигаций США получила новый толчок к росту после того, как агентство Associated Press (AP) назвало результаты выборов в Палату представителей, в которых республиканцы получили большинство.

Политика избранного президента США Трампа в области торговли и налогов рассматривается как инфляционная и оказывает поддержку доллару США, доходности казначейских облигаций/трежерис и т. д. Даже после того, как данные по инфляции повысили ставки на декабрьское снижение ставки, доллар держится вблизи годовых максимумов против своих основных конкурентов. Как показывает инструмент FedWatch от CME Group, вероятность такого шага на рынке в следующем месяце составляет около 83% по сравнению с 63%, наблюдавшимися до выхода данных.

Теперь внимание переключится на данные по индексу цен производителей (PPI) и заявкам на пособие по безработице в США, а выступления нескольких политиков ФРС, включая председателя Джерома Пауэлла, будут в центре внимания, поскольку инвесторы ожидают новых подсказок относительно траектории смягчения ФРС.

По всему спектру рынка валют японская иена стала главным отстающим в Азии, и пара USDJPY обновила четырехмесячные максимумы выше 156,00. Неопределенность в отношении повышения ставки Банка Японии (BoJ) и неослабевающий спрос на доллар США продолжают оказывать поддержку основным валютам.

Пара AUDUSD остается в проигрыше, торгуясь на самом слабом за последние три месяца уровне вблизи 0,6460. Данные по занятости в Австралии показали некоторое охлаждение на рынке труда. В преддверии выхода данных по занятости в оззи глава Резервного банка Австралии (РБА) Мишель Баллок заявила, что монетарная политика достаточно ограничительная и останется на текущем уровне до тех пор, пока банк не будет уверен в смягчении инфляции.

Пара NZDUSD следует за снижением всех сырьевых валют, а пара USDCAD вернулась к уровню 1,4000 впервые с мая 2020 года. Нефть WTI продолжает свою полосу потерь на фоне бегства от рисков и опасений по поводу спроса со стороны Китая. На момент написания статьи американская нефть тестировала порог в $68.

Пара EURUSD остается уязвимой, находясь у годовых минимумов вблизи 1,0550. Трейдеры ожидают выступления ЕЦБ и выхода ряда экономических данных по еврозоне для придания импульса торговле в преддверии событий в США.

Пара GBPUSD не может удержаться на уровне 1.2700, так как инвесторы продолжают отдавать предпочтение американской валюте. Все внимание по-прежнему приковано к выступлениям политика Банка Англии Кэтрин Манн и губернатора Эндрю Бейли, которые состоятся сегодня.

Золото сохраняет нисходящую динамику, флиртуя с двухмесячными минимумами ниже $2 560. Покупатели должны отстоять критически важную поддержку в районе $2 545, где сходятся 100-дневная простая скользящая средняя (SMA) и минимум 18 сентября.

Заместитель управляющего Банка Японии Синъити Учида заявил в четверг, что "финансовые учреждения, власти должны быть готовы к любому внезапному оттоку депозитов, учитывая цифровизацию, прогресс в ней".

Дополнительные тезисы

Растущее присутствие небанковских институциональных инвесторов заслуживает внимания, поскольку на их долю приходится почти половина финансовых посреднических операций в мире.

По мере углубления отношений между небанковскими институциональными инвесторами и банковским сектором ухудшение ситуации в небанковском секторе может перекинуться на всю финансовую систему через рынки.

Реакция рынка

На момент публикации пара USDJPY удерживалась выше уровня 156,00 после этих комментариев, поднявшись на 0,39% за день.

В четверг Народный банк Китая (ЦБ Китая) установил центральный курс USDCNY на предстоящую торговую сессию на уровне 7,1966 по сравнению с фиксингами предыдущего дня 7,1991 и 7,2326 по оценкам Reuters.

Глава Резервного банка Австралии Мишель Баллок заявила в четверг, что процентные ставки достаточно ограничены и будут оставаться на прежнем уровне до тех пор, пока центральный банк не будет уверен в инфляции.

Ключевые тезисы

Не уверены в отношении действий США, не будем принимать поспешных решений.

Мировые рынки облигаций ведут себя хорошо.

Облигации указывают на рост государственного долга.

Политика ЦБ является не настолько ограничительной, как у других, но все же достаточно ограничительноцй.

Реакция рынка

На момент написания статьи пара AUDUSD торговалась на 0,19% выше по сравнению с предыдущим днем на уровне 0,6495.

RBA FAQs

Резервный банк Австралии (РБА) устанавливает процентные ставки и управляет денежно-кредитной политикой Австралии. Решения принимаются советом управляющих на 11 заседаниях в год и на специальных экстренных заседаниях по мере необходимости. Основной задачей РБА является поддержание стабильности цен, что означает уровень инфляции в 2-3%, а также “...содействие стабильности валюты, полной занятости и экономическому процветанию австралийского народа”. Основным инструментом для достижения этой цели является повышение или понижение процентных ставок. Относительно высокие процентные ставки укрепляют австралийский доллар (AUD) и наоборот. Другие инструменты РБА включают количественное смягчение и ужесточение политики.

В то время как инфляция всегда традиционно считалась негативным фактором для валют, поскольку она снижает ценность денег в целом, в наше время, когда ослабляется трансграничный контроль за движением капитала, на самом деле происходит обратное. Умеренно высокая инфляция в настоящее время, как правило, вынуждает центральные банки повышать процентные ставки, что, в свою очередь, приводит к увеличению притока капитала от глобальных инвесторов, ищущих выгодное место для хранения своих денег. Это повышает спрос на местную валюту, которой в случае Австралии является австралийский доллар.

Макроэкономические данные отражают состояние экономики и могут влиять на стоимость ее валюты. Инвесторы предпочитают вкладывать капитал в безопасные и растущие экономики, а не в нестабильные и сокращающиеся. Больший приток капитала увеличивает совокупный спрос и стоимость национальной валюты. Классические показатели, такие как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут влиять на курс австралийского доллара. Сильная экономика может побудить Резервный банк Австралии повысить процентные ставки, что также окажет поддержку австралийскому доллару.

Количественное смягчение (QE) - это инструмент, используемый в экстремальных ситуациях, когда снижения процентных ставок недостаточно для восстановления кредитного потока в экономике. QE - это процесс, в ходе которого Резервный банк Австралии (РБА) печатает австралийские доллары (AUD) с целью покупки активов - обычно государственных или корпоративных облигаций - у финансовых учреждений, тем самым предоставляя им столь необходимую ликвидность. QE обычно приводит к ослаблению австралийского доллара.

Количественное ужесточение (QT) - это обратная сторона QE. Оно проводится после QE, когда происходит восстановление экономики и инфляция начинает расти. В то время как при QE Резервный банк Австралии (РБА) покупает государственные и корпоративные облигации у финансовых учреждений, чтобы обеспечить их ликвидностью, при QT РБА перестает покупать новые активы и прекращает реинвестировать основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Это будет положительным (или «бычьим») фактором для австралийского доллара.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 30.309 | -1.19 |

| Золото | 257.333 | -0.95 |

| Палладий | 933.33 | -1.14 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -654.43 | 38721.66 | -1.66 |

| Hang Seng | -23.43 | 19823.45 | -0.12 |

| KOSPI | -65.49 | 2417.08 | -2.64 |

| ASX 200 | -62.2 | 8193.4 | -0.75 |

| DAX | -30.53 | 19003.11 | -0.16 |

| CAC 40 | -10.15 | 7216.83 | -0.14 |

| Dow Jones | 47.21 | 43958.19 | 0.11 |

| S&P 500 | 1.39 | 5985.38 | 0.02 |

| NASDAQ Composite | -50.66 | 19230.74 | -0.26 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64859 | -0.73 |

| EURJPY | 164.223 | 0.03 |

| EURUSD | 1.05633 | -0.53 |

| GBPJPY | 197.577 | 0.29 |

| GBPUSD | 1.27087 | -0.3 |

| NZDUSD | 0.58783 | -0.74 |

| USDCAD | 1.39965 | 0.41 |

| USDCHF | 0.88592 | 0.62 |

| USDJPY | 155.459 | 0.59 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.