- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 14-11-2023

- ВВП еврозоны в III квартале сократился на 0,1% кв/кв, что свидетельствует о замедлении экономики, несмотря на агрессивное ужесточение политики ЕЦБ.

- В Великобритании данные по занятости оправдали ожидания, но средний заработок, включая бонусы, вырос больше, чем прогнозировалось, что свидетельствует о потенциальной инфляции заработной платы.

- Аналитики Rabo Bank прогнозируют возможное падение EUR/GBP ниже 0,8700, ссылаясь на слабые данные по экономике Германии и возможную техническую рецессию в Еврозоне.

Курс EUR/GBP изменился после достижения дневного максимума 0,8730, отступив к отметке 0,8700 в середине североамериканской сессии после того, как экономические данные из Еврозоны (ЕС) и Великобритании (СК) благоприятствовали последним. На момент написания статьи кросс-курс торгуется в районе 0,8700 с потерей 0,14%.

Кросс-пара приближается к 0.8700 на фоне сокращения ВВП ЕС, сильных показателей занятости в Великобритании в преддверии выхода индекса потребительских цен Великобритании

Валовой внутренний продукт (ВВП) Евросоюза в III квартале сократился на 0,1% кв/кв, как и ожидалось, по второй оценке, а в годовом исчислении составил 0,1%, совпав с прогнозами, что свидетельствует о замедлении экономики на фоне более чем на 400 базисных пунктов ужесточения политики Европейского центрального банка (ЕЦБ). Тем не менее, данные по занятости в блоке указывают на то, что нехватка рабочей силы становится сильнее, что может свидетельствовать о том, что ЕЦБ может держать дверь открытой для дополнительного ужесточения.

В Великобритании Управление национальной статистики (ONS) опубликовало данные по занятости, которые соответствовали ожиданиям, хотя средний заработок, включая бонусы, за три месяца в годовом исчислении вырос на 7,9%, превысив прогнозы в 7,4%, но оказавшись ниже августовского показателя в 8,2%. Это может потребовать дальнейших действий Банка Англии (BoE), хотя недавний комментарий его главного экономиста Хью Пилла позволил предположить, что дальнейшее повышение ставок не потребуется.

Аналитики Rabo Bank ожидают падения EUR/GBP ниже отметки 0,8700 "на фоне слабых экономических данных из Германии и нашего мнения о том, что Еврозона, возможно, уже находится в состоянии технической рецессии".

Тем временем внимание трейдеров переключилось на отчет по инфляции в Великобритании в среду: ожидается, что индекс потребительских цен в октябре в годовом исчислении снизится до 4,8% с 6,7%, а базовый индекс составит 5,8% с 6,1%. Месячный индекс потребительских цен ожидается на уровне 0,1%, что ниже сентябрьского скачка на 0,5%.

Ценовой анализ EUR/GBP: Техническая перспектива

Евро продолжает терять свои позиции по отношению к фунту стерлингов на фоне замедления экономического роста в странах блока. Таким образом, пара тестирует линию тренда поддержки трехмесячной давности, которая была ненадолго пробита 3 ноября, когда пара упала до трехнедельного минимума 0,8649, после чего покупатели отвоевали область 0,8680, вернувшись выше выше упомянутой линии тренда. Тем не менее, на момент написания статьи пара EUR/GBP тестирует последнюю, а ее устойчивый прорыв может открыть дверь для тестирования 200-дневной скользящей средней (DMA) на уровне 0,8684, а затем 50-DMA на уровне 0,8663.

- Пара USD/CHF упала более чем на 1%, закрепившись в районе 0,8915.

- Доллар США ослаб, поскольку рынки уверены, что ФРС не будет повышать ставку в декабре.

- В среду внимание рынков переключится на данные по индексу цен производителей и розничным продажам.

Во вторник пара USD/CHF продемонстрировала впечатляющую нисходящую спираль, снизившись примерно к 0,8915 и потеряв более 1%, что было вызвано главным образом ослаблением американской валюты после публикации данных по инфляции в США за октябрь.

Согласно данным Бюро трудовой статистики США (BLS), индекс потребительских цен (CPI) в США за октябрь вырос на 3,2% по сравнению с предыдущим месяцем, что оказалось ниже как предыдущих прогнозов, так и уровня предыдущего месяца. Кроме того, базовая инфляция, исключающая волатильные цены на продукты питания и энергоносители, снизилась до 4% г/г, что ниже сентябрьского показателя и прогноза в 4,1%. В месячном исчислении инфляция замедлилась до 0,2%, что ниже как показателя прошлого месяца, так и прогноза в 0,3%.

Данные по инфляции оказали непосредственное влияние на доходность государственных облигаций США: ставка по 2-летним облигациям снизилась до 4,84%, а доходность по 5- и 10-летним облигациям упала до 4,44% и 4,45%. В результате эти изменения доходности могут означать, что рынки радуются тому, что потенциальное повышение ставки Федеральной резервной системой (ФРС) в декабре может больше не рассматриваться в связи с инфляцией и охлаждением рынка труда. Теперь внимание переключается на следующий набор данных, которые дадут представление о том, как долго центральный банк будет сохранять ограничительные процентные ставки, чтобы начать формировать ожидания относительно снижения ставок.

В среду ожидается, что индекс цен производителей (PPI) замедлится до 1,9% г/г, а розничные продажи в октябре снизятся на 0,3%.

Уровни USD/CHF для наблюдения

Анализируя дневной график, можно сказать, что пара USD/CHF имеет медвежий уклон, а индикаторы указывают на усиление продавцов. Индекс относительной силы (RSI), демонстрирующий нисходящий тренд ниже своей средней линии, поддерживает эту точку зрения, так же как и индикатор конвергенции скользящих средних (MACD), который выстраивает более крупные красные бары. В более широком контексте пара также находится ниже 20- и 200-дневных простых скользящих средних (SMA), но выше 100-дневной SMA$, что указывает на то, что быки продолжают демонстрировать силу на более крупных временных рамках, несмотря на медвежий настрой, наблюдаемый в краткосрочной перспективе.

Поддержки: 0,8900 (100-дневная SMA), 0,8870, 0,8850.

Сопротивления: 0,8930, 0,8950, 0,9000 (схождение 20- и 200-дневных SMA).

Дневной график USD/CHF

-638355763078238363.png)

Индекс потребительских цен (ИПЦ) в США в октябре не изменился, впервые с июля 2022 года месячная инфляция не изменилась. Сегодняшний отчет по индексу потребительских цен еще больше укрепил мнение Wells Fargo о том, что последнее повышение ставки в этом цикле ужесточения уже позади.

Фокус внимания переключается с будущего повышения ставок на будущее снижение ставок

Более низкий, чем ожидалось, октябрьский индекс потребительских цен является обнадеживающим событием для FOMC и подтверждает наше мнение о том, что FOMC завершил цикл повышения ставок. Однако мы не считаем, что последние данные могут изменить дальнейшую динамику инфляции.

Поскольку инфляцию в октябре сдерживали такие волатильные компоненты, как бензин, туристические услуги и автотранспорт, мы ожидаем, что возвращение инфляции к 2% будет происходить медленно.

Мы полагаем, что по мере того, как 2023 год будет подходить к концу, а 2024 год - приближаться к концу, дискуссия в следующем году будет сосредоточена на вопросе о том, когда произойдет снижение ставок и прекращение количественного ужесточения.

Инфляция потребительских цен в США превзошла ожидания консенсуса в меньшую сторону. Экономисты TD Securities по-прежнему ожидают, что ФРС оставит ставки без изменений до перехода к их снижению в июне 2024 года.

Инфляционное давление в октябре ослабло

Инфляция потребительских цен удивила консенсус-прогнозом: основной индекс потребительских цен в октябре не изменился по сравнению с сентябрем и составил 0,4%, так как цены на бензин оказали значительное влияние на инфляцию в этом месяце. Цены в базовом сегменте также оказались значительно слабее, чем ожидалось, составив 0,2% за месяц. Темпы роста "суперядра" ИПЦ замедлились до самого низкого уровня за три месяца и составили 0,2% за месяц, поскольку цены на товары в октябре оказались значительно ниже ожидаемых.

Сегодняшний отчет по ИПЦ должен стать приятным облегчением для чиновников ФРС: объем производства растет высокими темпами, но ценовое давление продолжает ослабевать. Это должно позволить ФРС проявить больше терпения в ожидании, когда экономика перейдет к более медленным темпам роста.

Сегодняшние данные также подтверждают наше давнее мнение о том, что ФРС, скорее всего, прекратила повышать ставки, и мы по-прежнему ожидаем первого снижения ставки в июне 2024 года.

Октябрьский индекс потребительских цен в США оказался ниже ожиданий, и, по мнению экономистов ING, инфляция может достичь 2% к середине 2024 года.

Инфляционное давление ослабевает

Инфляция потребительских цен в США в октябре замедлилась сильнее, чем ожидалось.

Повышение стоимости заемных средств будет все больше влиять на активность и ценовую политику компаний, в то время как замедление роста арендной платы за жилье станет основным фактором дезинфляции в течение ближайших двух кварталов.

С учетом того, что инфляция в 2% станет возможной к лету следующего года, ставки на снижение ставок будут усиливаться.

См. - ФРС: дальнейшего повышения ставок не будет - Commerzbank

Для устойчивого снижения курса доллара, по мнению экономистов Citibank, должны произойти два, на первый взгляд, противоречивых события.

В ближайшие два года евро может подорожать по отношению к доллару примерно на 10%

Для устойчивого снижения курса доллара должны произойти два противоречивых события: ФРС должна оставаться активной и бдительной в снижении ставок, а экономика должна замедлиться, но не слишком сильно.

На данный момент пауза в работе ФРС, когда американские облигации торгуются в диапазоне 4,5-5,0%, может предотвратить дальнейший рост доллара, но не обязательно приведет к его существенному снижению. Однако значительное замедление роста занятости в США изменит картину как для облигаций, так и для валют.

Если Европейский центральный банк не смягчит денежно-кредитную политику, то разница в реальных процентных ставках позволит евро укрепиться по отношению к доллару США примерно на 10% в течение ближайших двух лет.

- Пара EUR/USD преодолевает барьер 1.0800 и многонедельные максимумы.

- Выше уровня 1.0800 возможен дополнительный рост.

EUR/USD набирает обороты и впервые с начала сентября преодолевает барьер 1.0800.

Четкий прорыв 200-дневной SMA, расположенной сегодня на уровне 1.0801, должен перевести перспективы пары в более конструктивное русло и открыть дверь для потенциального преодоления недельного максимума 1.0945 (30 августа).

Дневной график EUR/USD

Потребительские цены в США в октябре не изменились по сравнению с предыдущим месяцем. По мнению экономистов Commerzbank, дальнейшее повышение процентной ставки становится все более маловероятным.

Инфляция в США на удивление слабая

Потребительские цены в США в октябре, как ни странно, не изменились по сравнению с предыдущим месяцем. В годовом исчислении показатель снизился с 3,7% до 3,2%. Более важный базовый показатель, исключающий энергоносители и продукты питания, составил 0,2% в месячном исчислении. В годовом исчислении инфляция снизилась с 4,1% до 4,0%.

Сегодняшние данные должны укрепить мнение рынка о том, что ФРС больше не будет повышать ключевую процентную ставку (мы также уже некоторое время придерживаемся этого прогноза).

Выступая во вторник на мероприятии в Южной Каролине, президент Федерального резервного банка Ричмонда Томас Баркин заявил, что он не уверен в том, что инфляция находится на "плавном пути" к целевому уровню в 2%.

"Я опасаюсь, что должно произойти нечто большее для сдерживания спроса и инфляции", - добавил Баркин и отметил, что эффект от повышения процентных ставок может быть запаздывающим.

Реакция рынка

Доллар США остается под сильным давлением продаж на американской сессии во вторник после публикации слабых данных по инфляции. На момент написания статьи индекс доллара США снизился почти на 1% на дневной основе и составил 104,65.

Доллар США начал день не очень уверенно, но удержался на привычных уровнях против большинства основных конкурентов, поскольку участники рынка ожидали новостей по США и еврозоне. Как пишет главный аналитик FXStreet Валерия Беднарик, "пара EUR/USD достигла максимума на отметке 1,0730 после выхода данных по ЕС. Валовой внутренний продукт (ВВП) за III квартал был подтвержден на уровне -0,1% кв/кв, как и предполагалось ранее, а немецкий ZEW показал, что экономические настроения в ноябре улучшились. Индекс составил 9,8 по стране против -1,1 в октябре, а по ЕС - 13,8 против 2,3 ранее. Негативным моментом стало то, что оценка текущей ситуации в Германии не оправдала ожиданий, составив -79,8.

Пара немного отступила в преддверии следующего значимого показателя - индекса потребительских цен (CPI) США, хотя рынок явно ставил против доллара. Согласно официальному отчету, индекс не изменился в месячном исчислении и вырос на 3,2% по сравнению с предыдущим годом. Годовое значение базового индекса составило 4%, что несколько ниже предыдущего значения 4,1%. Такие данные снизили вероятность очередного повышения ставки в США, что сразу же привело финансовые рынки в режим "тяга к риску". Пара EUR/USD преодолела месячный максимум 1,0755 и торгуется вблизи отметки 1,0800".

Главный аналитик FXStreet комментирует технические перспективы пары:

"Дневной график пары EUR/USD демонстрирует хороший восходящий импульс, хотя пара и приостановила свое ралли в районе слабо выраженной медвежьей простой скользящей средней (SMA) 100. 200-дневная скользящая средняя развивает импульс на несколько пунктов выше краткосрочной, а 20-дневная скользящая средняя набирает бычью силу значительно ниже текущего уровня. В то же время технические индикаторы направлены почти вертикально на север и на свежие многомесячные максимумы, что свидетельствует о продолжении роста.

В ближайшей перспективе, судя по 4-часовому графику, бычьи настроения еще более усиливаются. Пара EUR/USD взлетела вверх после того, как неоднократно встречала покупателей в районе плоской 20-дневной SMA, а более длинные ма направлены на север ниже нее. Наконец, технические индикаторы сохраняют устойчивый восходящий уклон в пределах перекупленности без признаков бычьего истощения.

Уровни поддержки: 1,0755 1,0720 1,0685

Уровни сопротивления: 1.0800 1.0840 1.0890"

Макроэкономический фон для золота, по мнению стратегов ANZ Bank, выглядит благоприятным.

Ставки в США достигли своего пика

Последние данные по занятости в США показали, что уровень найма и заработной платы снижается и приближается к уровню, соответствующему общему целевому показателю инфляции ФРС в 2%. Эти тенденции, скорее всего, сохранятся, поскольку ограничительная политика ФРС отразится на экономике. Поэтому мы считаем, что ставки в США достигли своего пика.

Данные по индексу PMI в сфере услуг ISM подтверждают, что базовый спрос в США ослабевает. Это создает предпосылки для снижения доходности UST и ослабления курса доллара США, что благоприятно сказывается на инвестиционном спросе на золото.

Главный экономистБанка Англии (BoE) Хью Пилл заявил во вторник, что "в отношении инфляции наблюдается значительный прогресс".

Дополнительные комментарии

Инфляция в 5% все еще слишком высока.

Сегодняшние данные по заработной плате снизились, но не соответствуют 2%-ной инфляции на постоянной основе.

- Пара USD/JPY снизилась к отметке 150,90, потеряв 0,50%.

- Основной и базовый ИПЦ в США в октябре замедлили рост.

- Доходность казначейских облигаций США падает, ослабляя доллар США.

Во вторник пара USD/JPY резко снизилась к области 150,90, потеряв почти 0,50%. Пара снизилась на фоне слабых данных по индексу потребительских цен (CPI) в США, что способствовало снижению доходности казначейских облигаций и "ястребиным" ставкам в отношении Федеральной резервной системы (ФРС).

Бюро трудовой статистики США (BLS) сообщило, что инфляция в США в октябре снизилась до 3,2% по сравнению с аналогичным периодом прошлого года на основе изменения индекса потребительских цен (CPI). Базовый индекс потребительских цен (Core CPI), не учитывающий волатильные цены на продукты питания и энергоносители, за тот же период вырос на 4%, не дотянув до прогнозируемого аналитиками роста на 4,1%. В месячном исчислении основной ИПЦ остался неизменным, а базовый ИПЦ вырос на 0,2%.

Как реакция, доходность казначейских облигаций США с двух-, пяти- и десятилетними ставками снизилась более чем на 2% до 4,86%, 4,46% и 4,48% соответственно, что, похоже, подтолкнуло пару вверх. Теперь внимание переключается на выходящие в среду данные по индексу цен производителей (PPI) и розничным продажам за октябрь, чтобы продолжить делать ставки на следующие заседания ФРС.

Уровни USD/JPY для наблюдения

На дневном графике пара USD/JPY имеет нейтрально-медвежий уклон и находится в фазе консолидации, что говорит о перегруппировке покупателей после шестидневной победной серии. Индекс относительной силы (RSI) имеет отрицательный уклон выше своей средней линии, что указывает на ослабление давления покупателей, а индекс схождения скользящих средних (MACD) представляет собой более короткие зеленые бары. В более широком контексте, несмотря на негативные перспективы в краткосрочной перспективе, пара находится выше 20,100,200-дневной простой скользящей средней (SMA), что говорит о том, что быки уверенно контролируют ситуацию в более широком контексте.

Поддержки: 150,30 (20-дневная SMA), 150,00, 149,00.

Сопротивления: 151.00, 151.70, 152.00.

Дневной график USD/JPY

Инфляция в США, измеряемая изменением Индекса потребительских цен (ИПЦ), снизилась до 3,2% в годовом исчислении в октябре, сообщило во вторник Бюро статистики труда США (BLS).

Базовый индекс потребительских цен, который исключает волатильные цены на продовольствие и энергоносители, вырос на 4% за тот же период по сравнению с оценкой аналитиков в 4,1%. В месячном исчислении индекс потребительских цен остался неизменным, в то время как базовый индекс потребительских цен вырос на 0,2%.

"Индекс цен на жилье продолжил расти в октябре, компенсировав снижение индекса цен на бензин и приведя к тому, что скорректированный с учетом сезонных колебаний индекс остался неизменным в течение месяца", - говорится в пресс-релизе BLS. "Энергетический индекс упал на 2,5% за месяц, поскольку снижение индекса цен на бензин на 5,0% более чем компенсировало рост других индексов энергетических компонентов".

Реакция рынка на данные по индексу потребительских цен в США

Доллар США оказался под сильным давлением продаж, что привело к немедленной реакции. На момент публикации индекс доллара США снизился на 0,65% за день до 105,00, а базовая доходность 10-летних казначейских облигаций США снизилась почти на 3% за день и составила около 4,5%.

В интервью местному телеканалу TeleZueri председатель Швейцарского национального банка (ШНБ) Томас Джордан заявил, что не исключает дальнейшего повышения процентных ставок.

По словам Джордана, "если мы увидим, что текущая денежно-кредитная политика не является достаточно ограничительной для обеспечения ценовой стабильности в долгосрочной перспективе, то нам придется сделать еще один шаг в сторону повышения процентных ставок".

Во вторник представитель Банка Англии (BoE) Свати Дхингра заявила, что "инфляция цен на продукты питания может снова вырасти".

"Геополитическое давление может привести к увеличению стоимости продуктов питания", - добавила Дхингра.

Реакция рынка

Пара GBP/USD консолидируется вблизи отметки 1,2310 и в настоящее время торгуется на 0,13% выше в течение дня на уровне 1,2291.

Пара GBP/USD торгуется с небольшим повышением. Экономисты Scotiabank анализируют перспективы пары.

Графики склоняются к бычьему тренду

Технические сигналы склоняются к "бычьему" тренду после уверенного дня для фунта стерлингов в понедельник.

Очевидный чистый прирост за день сформировал третью часть бычьей модели "утренняя звезда" на дневном свечном графике, при этом основание развивается в районе поддержки 40-дневной скользящей средней по фунту (1,2207).

При пробое уровня 1,2310 возможен повторный тест уровня 1,2450.

См.: Фунт стерлингов, вероятно, останется в узком торговом диапазоне - MUFG

- DXY продолжает коррективное движение к зоне 105,50.

- Потеря уровня 105,00 открывает возможность движения к уровню 104,85.

DXY отступает третью сессию подряд и во вторник вернется к зоне 105,50.

В ближайшей перспективе возможно дальнейшее снижение. На фоне этого потеря поддержки 105,00 может привести к тестированию ноябрьского минимума 104,84 (6 ноября) перед недельным минимумом 104,42 (11 сентября), который, как представляется, укреплен временной 100-дневной SMA на уровне 104,17.

В то же время, пока индекс находится выше ключевой 200-дневной SMA, расположенной сегодня на уровне 103,61, прогноз по нему, как ожидается, останется конструктивным.

Дневной график DXY

Индекс доллара США (DXY) демонстрирует признаки технической слабости, сообщают экономисты Scotiabank.

Сопротивление выглядит более надежным в районе 105,95/106,00

Индекс доллара США (DXY) демонстрирует некоторые признаки технической слабости после того, как рост на прошлой неделе остановился чуть ниже 40-DMA.

Ослабление DXY ниже уровня 105.30 в течение дня будет еще одним негативным фактором для индекса.

Сопротивление в районе 105,95/106,00 выглядит более надежным, но на графике все еще остается открытый гэп в районе 106,50, образовавшийся в результате резкого падения индекса в начале месяца. Возможно, в какой-то момент его придется заполнить.

Пара USD/CAD торгуется с небольшим повышением. Экономисты Scotiabank анализируют перспективы пары.

Находит твердую поддержку при снижении к верхнему уровню 1,38

Настроения в отношении канадского доллара слабые, что обусловлено опасениями по поводу замедления роста экономики и низких цен на сырьевые товары, которые негативно сказываются на условиях торговли Канады. Позиционирование на рынке указывает на то, что инвесторы уже активно открывают короткие позиции по канадскому доллару, что, однако, может ограничить возможности доллара США для значительного роста, а также сделать рынки уязвимыми для позитивных сюрпризов со стороны канадского доллара.

Доллар США остается устойчивым и находит твердую поддержку при снижении к верхнему уровню 1,37.

Ценовые движения на графиках USD/CAD сохраняют конструктивный настрой (бычьи внутридневные и дневные сигналы импульса), несмотря на признаки слабости доллара в других местах.

Сопротивление - 1,3855 и 1,3895/1,3900. Поддержка - 1,3780/1,3790.

EUR/USD прощупывает техническое сопротивление на уровне 1.0725 в преддверии выхода данных по ИПЦ США. Экономисты Scotiabank анализируют перспективы пары.

Краткосрочная ценовая динамика выглядит конструктивной для евро

Краткосрочная ценовая динамика выглядит конструктивной для евро, но пара должна продолжить рост в ближайшей перспективе, чтобы укрепить шансы на продолжение ралли.

Твердая поддержка на прошлой неделе в районе 1,0660 сформировала небольшое двойное дно на внутридневном графике, и евро флиртует с бычьим триггером на уровне 1,0725. С нетехнической точки зрения реакция доллара США на данные по индексу потребительских цен, вероятно, определит, будет ли эта модель иметь продолжение или нет.

Прорыв выше должен подтолкнуть EUR/USD к новым краткосрочным максимумам в районе 1,08. Неудача, с другой стороны, скорее всего, означает возврат к верхней границе 1,06.

Сигналы бычьего тренда склоняются в пользу дальнейшего роста евро.

- EUR/JPY расширяет восходящий тренд за пределы 162,00.

- Продолжение восходящего тренда представляется вероятным в ближайшей перспективе.

EUR/JPY продвигается дальше к северу от барьера 162.00 и во вторник закрепилась на новом пике 2023 года на отметке 162.75.

В краткосрочной перспективе кроссу вполне по силам дальнейшее восходящее движение.Превышение максимума 2023 года 162,75 (14 ноября), как ожидается, столкнется со следующим значимым уровнем сопротивления не ранее вершины 2008 года 169,96 (23 июля).

Тем временем дневной RSI флиртует с областью перекупленности вблизи отметки 70, что так или иначе открывает дверь для потенциального коррекционного движения на не столь далеком горизонте.

Долгосрочные позитивные перспективы кросса выглядят благоприятными, пока он находится выше 200-дневной SMA, расположенной сегодня на уровне 152,34.

Дневной график EUR/JPY

В начале недели золото вновь смогло закрепиться на рынке. Экономисты Commerzbank анализируют перспективы"желтого металла".

В преддверии выхода данных по инфляции в США золото, скорее всего, будет держаться на плаву

Потенциал восстановления золота, скорее всего, останется ограниченным в преддверии публикации данных по инфляции в США.

Если данные будут свидетельствовать о сохранении высокого ценового давления, то рынок, скорее всего, повысит свои ожидания по процентным ставкам, что вновь окажет давление на золото.

В частности, мы видим риск того, что базовая ставка окажется выше ожиданий. Это может составить до 0,4% (м/м).

В то же время мы считаем, что препятствия для дальнейшего повышения ставки сильныв, поскольку первые признаки слабости экономики налицо. Поэтому мы сохраняем оптимизм в отношении золота в среднесрочной перспективе.

Данные по инфляции несут в себе некоторые понижательные риски для доллара, считают экономисты ING.

DXY может опуститься в район 105.20-105.40

Сегодня доллар рискует получить еще одну коррекцию, поскольку инфляция может замедлиться несколько сильнее, чем ожидалось, хотя устойчивость базовой инфляции должна предотвратить серьезную переоценку ожиданий по ставке.

Мы видим некоторые понижательные риски для доллара, учитывая потенциальный понижательный сюрприз в CPI, и DXY может опуститься к области 105,20-105,40.

Ожидаем, что поддержку получат в основном проциклические валюты, в то время как мы по-прежнему не уверены в том, что иена сможет извлечь реальную выгоду из незначительных изменений в политике США и ФРС на данном этапе.

Экономисты MUFG Bank анализируют перспективы GBP после выхода данных по занятости в Великобритании от Управления национальной статистики (ONS).

В данных по занятости есть кое-что как для "голубей", так и для "ястребов" в MPC.

Число занятых по системе PAYE в октябре выросло на 33 тыс. человек. Данные за сентябрь также были пересмотрены в сторону увеличения с -11 тыс. до +32 тыс. Данные по среднему недельному заработку показали более высокие, чем ожидалось, темпы роста общей заработной платы, которые замедлились с 7,9% до всего лишь 7,7%. Данные по заработной плате, связанной с PAYE, также замедлились: медианный годовой темп роста замедлился с 6,0% до 5,9%.

Мы считаем, что в этих данных есть что-то интересное как для "голубей", так и для "ястребов" в MPC. Хотя спрос на рабочую силу стал сильнее, в данных по вакансиям и умеренному росту заработной платы сохраняются признаки тенденции к снижению спроса на рабочую силу. В контексте резкого падения ИПЦ большинство членов MPC, вероятно, увидят здесь достаточно оснований для сохранения текущей позиции по удержанию ставки, особенно с учетом того, что примерно половина ужесточения денежно-кредитной политики еще не затронула реальную экономику.

В этом отчете по занятости недостаточно данных для значительных колебаний валютных курсов или ставок, и британский фунт, скорее всего, останется в узком торговом диапазоне, хотя и в сторону повышения, в преддверии сегодняшних данных по ИПЦ США и данных по ИПЦ Великобритании в среду.

По мнению стратега по рынкам Квек Сер Леанг и экономиста Ли Сью Энн из UOB Group, сохранение понижательного тренда в паре USD/CNH, похоже, исчерпало себя в последнее время.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы ожидали, что доллар США будет торговаться в диапазоне между 7,2770 и 7,2950. Вместо того чтобы торговаться в диапазоне, доллар вырос до максимума 7,3021. Восходящий импульс начинает усиливаться, и мы склоняемся к тому, что курс доллара будет направлен вверх. Поскольку восходящий импульс только начинает нарастать, любое продвижение вряд ли достигнет главного сопротивления на уровне 7,3320. Отметим, что существует еще одно сопротивление на уровне 7,3200. С другой стороны, прорыв уровня 7.2880 (незначительная поддержка находится на 7.2960) будет свидетельствовать о том, что восходящий тренд ослаб.

Прогноз на 1-3 недели: Наш последний обзор был подготовлен в понедельник (06 ноября, цена спот 7.2880), в котором говорилось, что после резкого падения в прошлую пятницу нисходящий импульс начинает нарастать, но доллар должен пробиться четко ниже 7.2700, прежде чем дальнейшее снижение станет маловероятным. Вчера доллар США отскочил до максимума 7,3021. Хотя наш уровень "сильного сопротивления" 7,3200 еще не пробит, нисходящий импульс более или менее угас. Текущее ценовое движение, скорее всего, является частью боковой фазы торговли, вероятно, между 7,2700 и 7,3320.

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на природный газ продолжил восходящий тренд и на этот раз повысился всего на 946 контрактов. В то же время торговые объемы прервали откат двух предыдущих дней и теперь тоже увеличились порядка на 122,4 тыс. контрактов.

Природный газ теперь вновь нацелен на уровень $3,60 и выше

В понедельник на рынке наблюдался энергичный отскок цен на природный газ. Такая динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал дальнейшего роста цены в самой ближайшей перспективе. В то же время ближайший барьер для роста находится на октябрьской вершине в районе $3,65 за MMBtu (от 27 октября).

USD/JPY в понедельник торговалась на новом циклическом максимуме в районе 151,91. Экономисты MUFG Bank анализируют перспективы пары в преддверии выхода данных по индексу потребительских цен за октябрь.

Любое укрепление доллара, вероятно, будет наиболее значительным, если сопротивление на 152,00 будет пробито

Данные по инфляции ИПЦ США будут иметь решающее значение для того, сможет ли пара USD/JPY вернуться к росту и преодолеть максимум понедельника, а также текущий циклический максимум, зафиксированный в прошлом году на уровне 151,95, что является 33-летним максимумом.

Мы считаем, что потребуется очень большой сюрприз, чтобы рынки провели переоценку своих ожиданий в отношении ставки ФРС, но повышательный сюрприз, связанный с инфляцией в сфере медицинских услуг, скорее всего, будет проигнорирован.

Любое укрепление доллара, скорее всего, будет преобладающим в паре USD/JPY, если связанное с опционами сопротивление на уровне 152,00 будет пробито.

Заместитель председателя Федеральной резервной системы (ФРС) Филипп Джефферсон заявил во вторник, что некоторые индикаторы уровня экономической неопределенности, в частности, инфляции, являются повышенными, сообщает Reuters.

"Неопределенность, связанная с устойчивостью инфляции, может потребовать более жесткой политической реакции ЦБ, чем это могло бы быть в ином случае", - добавил Джефферсон и пояснил, что решения, принимаемые в условиях неопределенности, могут выглядеть иначе, чем оптимальные в условиях определенности.

Реакция рынка

Доллар США остается под умеренным "медвежьим" давлением после этих комментариев. На момент написания статьи индекс доллара США снизился на 0,15% внутри дня и составлял 105,50.

Кит Джукс, главный глобальный валютный стратег Société Générale, анализирует, что необходимо для того, чтобы сделки по USD стали короткими.

Ключевые тезисы

Рынку нужно больше доказательств, чтобы оправдать короткую позицию по USD (сегодня в центре внимания данные по CPI США, но предзнаменования не очень хорошие: падение головной инфляции с 3.7% до 3.3% будет проигнорировано, а стабильный базовый показатель в 4.1% лишь поддержит длинную позицию и оставит рынки в ожидании подтверждения замедления роста. Это не дает мне надежды на прорыв EUR/USD на этой неделе.

Рынку в целом потребуется больше доказательств замедления темпов роста в США, прежде чем он начнет в полной мере доверять идее ослабления доллара.

По мнению стратегов UOB Group, дальнейший рост курса USD/JPY может привести пару к следующей цели 152,50 в ближайшие несколько недель.

Ключевые тезисы

24-часовой прогноз: Вчера мы отметили, что доллар США "может подняться до 151,15, прежде чем возрастет риск более устойчивого отката". Мы также подчеркнули, что "уровень 151,30 вряд ли вступит в игру". Ожидаемое укрепление доллара превзошло наши ожидания, так как он поднялся до максимума 151,38. Не исключено дальнейшее укрепление пары, но восходящий импульс не слишком силен, и пока неясно, сможет ли доллар пробиться выше максимума прошлой недели в районе 151,80. Поддержка находится на 151,10; а прорыв ниже 150,90 будет свидетельствовать об ослаблении текущего повышательного давления.

Следующие 1-3 недели: Вчера (9 ноября, спот на 150.80) мы отметили, что "восходящий импульс немного усилился". Мы добавили, что доллар "должен пробиться выше 151,30, прежде чем станет возможным устойчивое продвижение на север". После этого пара выросла до максимума на 151,38. Хотя мы предпочли бы более "импульсный" отскок от 151,30, ценовые движения указывают на то, что риск прорыва USD выше максимума прошлой недели вблизи 151,80 увеличился. Отметим, что этот уровень находится не так далеко от пика прошлого года в районе 151,95. Если доллар сможет прорваться выше этой зоны сопротивления, то он, скорее всего, продолжит рост до уровня 152,50. Для сохранения этого импульса USD в ближайшие несколько дней должен удержаться выше уровня 150,40.

- Индекс экономических настроений ZEW в Германии в ноябре повысился до 9.8.

- Пара EUR/USD держится вблизи 1.0720 после неоднозначных данных по индексу ZEW.

Индекс экономический настроений за ноябрь института ZEW Германии вырос до 9.8 против -1.1 в октябре и 5.0 ожиданий.

Индекс текущей ситуации немного поднялся до -79.9 с -79.4 ранее против оценки -80.5.

За тот же период индекс экономических настроений ZEW в еврозоне вырос до 13.8 с 2.3, зафиксированных в октябре.

Ключевые тезисы

- Экономические ожидания Германии вновь возросли.

- В то же время оценка текущей ситуации остается неизменной на низком уровне.

- Эти наблюдения подтверждают впечатление, что экономическое развитие Германии достигло дна.

- Возросшие экономические ожидания сопровождались значительно более оптимистичными перспективами промышленного сектора Германии.

Реакция рынка

Пара EUR/USD тестирует дневные максимумы выше 1.0720 (+0.24%) после публикации индексов института ZEW.

Экономика еврозоны сократилась на 0,1% в квартальном исчислении за три месяца по сентябрь 2023 г., что подтвердило как прогноз, так и предварительный показатель -0,1%, как показала вторая оценка, опубликованная Евростатом во вторник.

Годовой темп роста ВВП блока евро в третьем квартале составил 0,1% против 0,1% во втором квартале, также совпав с прогнозом 0,1%.

Кроме того, предварительные данные по изменению занятости на старом континенте за третий квартал составили 0,3% и 1,4% в квартальном и годовом исчислении соответственно.

Реакция рынка

Пара EUR/USD на момент написания торговалась на уровне 1,0717, повысившись за день на 0,20%. Данные по ВВП еврозоны совпали с ожиданиями и не оказали практически никакого влияния на курс евро.

О предварительном ВВП еврозоны

Валовой внутренний продукт, публикуемый Евростатом, представляет собой показатель общей стоимости всех товаров и услуг, произведенных в еврозоне. ВВП рассматривается в качестве широкого показателя экономической активности и состояния экономики региона. Обычно растущий тренд оказывает положительное влияние на курс евро, в то время как падающий тренд рассматривается как негативный (или медвежий).

В опубликованном во вторник ежемесячном отчете о состоянии рынка нефти Международное энергетическое агентство (МЭА) повысило прогноз роста мирового спроса на нефть на 2023 и 2024 годы.

Основные тезисы

Повышен прогноз роста мирового спроса на нефть в 2024 г. до 930 тыс. баррелей в сутки (ранее 880 тыс. баррелей в сутки).

Повышен прогноз роста мирового спроса на нефть в 2023 г. до 2,4 млн баррелей в сутки (ранее 2,3 млн баррелей в сутки).

Сокращение саудовско-российских объемов производства приведет к сохранению значительного дефицита на рынке нефти к концу года.

В условиях замедления роста спроса на нефть рынок может перейти к профициту в начале 2024 года.

Спрос на нефть в Китае в сентябре вырос до рекордного уровня в 17,1 млн баррелей в сутки.

Война между Израилем и Хамасом не оказала существенного влияния на потоки поставок нефти.

Экспорт российской нефти в октябре снизился на 70 тыс. баррелей в сутки до 7,5 млн баррелей в сутки.

Реакция рынка

Нефть марки WTI оторвалась от дневных максимумов, но удерживается выше отметки $78, торгуясь с внутридневным понижением на 0,23%.

По мнению экономистов Crédit Agricole, предстоящие экономические данные по Великобритании будут иметь большое значение для определения направления движения фунта в ближайшей перспективе.

Ключевые тезисы

Учитывая перепозиционирование рынка на возможное снижение ставки BoE и экономические прогнозы банка, многие негативные факторы, похоже, уже отражены в текущем ценообразовании фунта. Поэтому на динамику фунта в ближайшей перспективе, скорее всего, окажут большое влияние предстоящие публикации данных.

Для того чтобы фунт продолжил снижать позиции в ближайшем будущем, необходимо, чтобы предстоящие экономические данные продемонстрировали более негативную динамику, чем ожидается рынком в настоящее время.

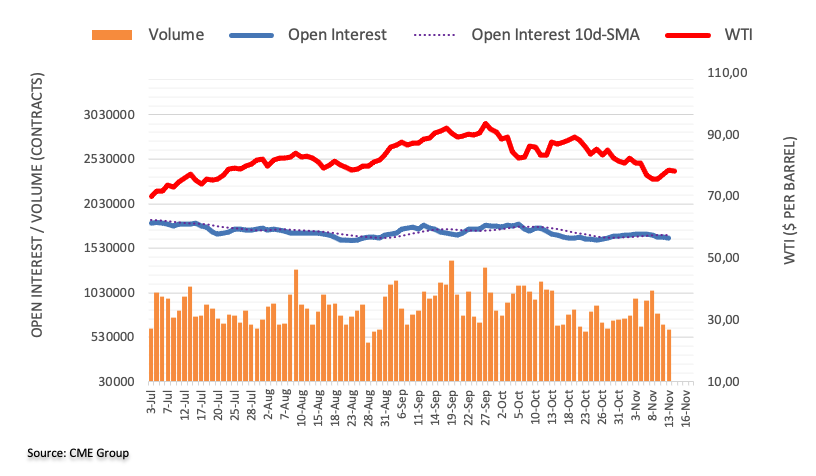

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на нефть продолжил нисходящую динамику предыдущих дней и на этот раз понизился порядка на 9,1 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и тоже сократились - уже третью сессию подряд - на этот раз примерно на 47,8 тыс. контрактов.

WTI: вероятно еще одно тестирование уровня $75.00

Цены на баррель WTI начали неделю с позитива. В понедельник они выросли. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал продолжения роста цены и возможность отскока в самой ближайшей перспективе. При этом в настоящее время цены существует вероятность нового падения цены к ноябрьским минимумам вблизи отметки $75,00 (от 8 ноября).

По мнению экономистов ING, паре EUR/USD может помочь незначительное улучшение результатов исследования ZEW в Германии.

Надеемся на проблеск надежды в показателях ZEW

Сегодня ожидается, что исследование ZEW в Германии продемонстрирует небольшое улучшение показателей. Консенсус-прогноз считает, что индекс ожиданий впервые с апреля вернется выше нулевой отметки, а показатель оценки текущей ситуации незначительно улучшится. Любые приятные сюрпризы могут оказать поддержку EUR/USD на уровне 1.0700, даже несмотря на то, что индекс потребительских цен в США станет сегодня гораздо более значимым событием для рынков.

Ожидается, что предварительные (2-я оценка) данные по ВВП еврозоны за третий квартал подтвердят отрицательный рост, но это должно оказать незначительное влияние на рынок.

Хотя техническая картина на ближайшую перспективу предполагает сохранение бычьего тренда, реакция рынка на данные по инфляции в США может определять поведение пары во второй половине дня. Прогнозируется, что годовая инфляция CPI в США снизится до 3.3% с 3.7%, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- На американской сессии в понедельник доллар США (USD) ослаб, но инвесторы воздерживались от занятия крупных позиций в преддверии выхода данных по индексу потребительских цен (CPI).

- Ожидается, что в годовом исчислении индекс потребительских цен вырастет на 3/3% в октябре по сравнению с 3.7% в сентябре. Базовый индекс потребительских цен, который исключает волатильные цены на продукты питания и энергоносители, по прогнозам, останется стабильным на уровне 4.1% за тот же период. В месячном исчислении индекс потребительских цен и базовый индекс потребительских цен вырастут на 0.1% и 0.3% соответственно.

- Инвесторы, скорее всего, отреагируют на ежемесячный показатель базового индекса потребительских цен, который не искажается базовыми эффектами. Более сильный, чем прогнозировался, показатель базового индекса потребительских цен может дать импульс доллару, в то время как его слабый показатель может спровоцировать ралли и затруднить поиск спроса на валюту.

- Инструмент CME Group FedWatch показывает, что рынки по-прежнему оценивают вероятность того, что ФРС оставит ставку без изменений в декабре, в 86%. Это говорит о том, что пара сталкивается с двусторонним риском перед выходом данных.

Курс EUR/USD стабилизировался в районе 1.0700 в начале европейской сессии вторника. Технический прогноз на ближайшую перспективу говорит о сохранении бычьего тренда, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара EUR/USD продолжает торговаться ближе к верхней границе восходящего канала регрессии, а индекс относительной силы (RSI) на 4-часовом графике остается выше 50, что отражает бычий настрой. На восходящем тренде 1.0730 (верхняя граница восходящего канала) выступает в качестве ближайшего сопротивления перед 1.0750 (61.8% коррекции последнего нисходящего тренда) и 1.0800 (статический уровень, психологический уровень).

- Ближайшая поддержка расположена на 1.0700 (50-SMA перед 1.0660 (нижняя граница восходящего канала) и 1.0640 (100-SMA, 38.2% коррекции).

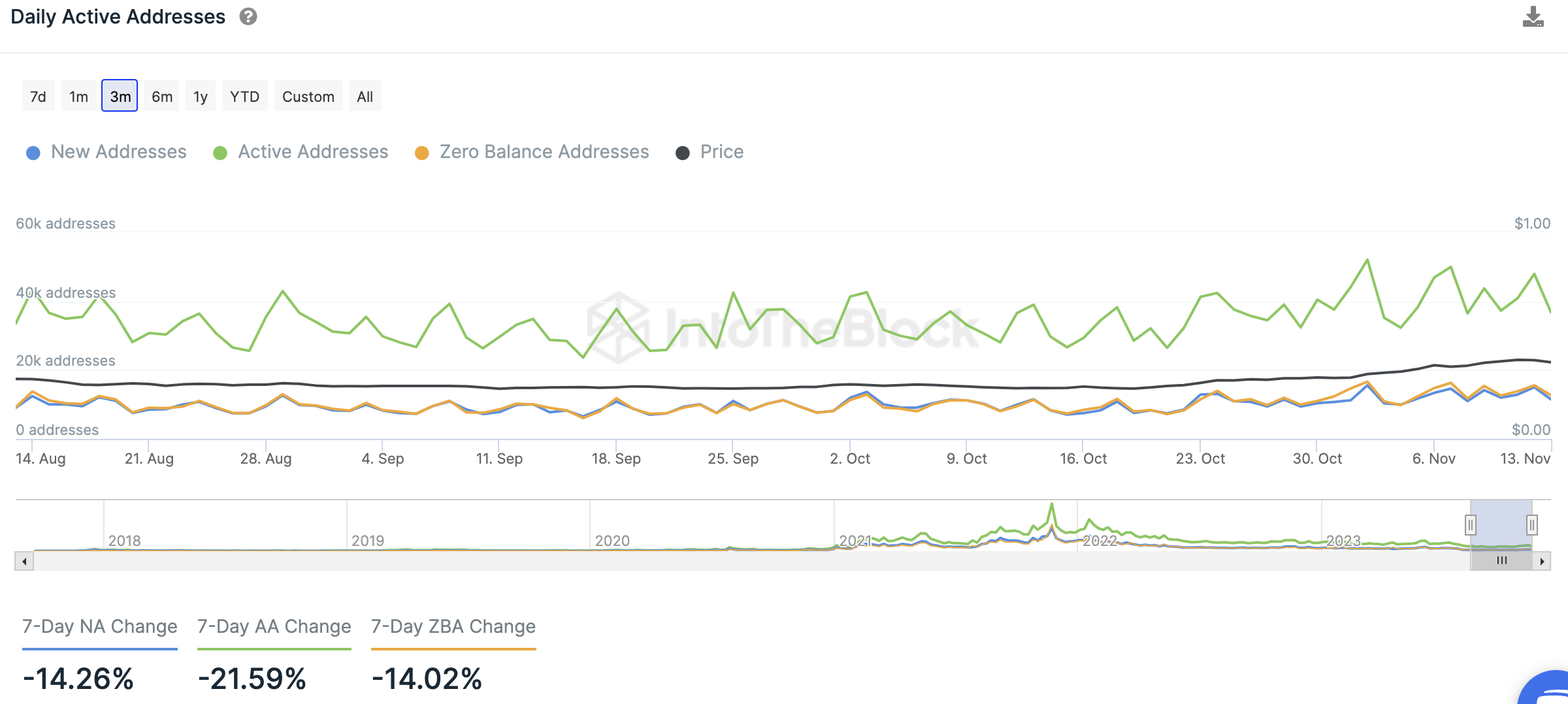

- Активные и новые адреса в сети Cardano демонстрируют медвежью дивергенцию.

- Трейдеры, скорее всего, будут продавать альткоин, поскольку потенциальная прибыль увеличивается, что видно из метрики MVRV.

- В начале вторника цена Cardano перечеркнула свой недельный рост, снизившись до 0,3617.

Держатели Cardano опасаются коррекции цены ADA, так как ончейн-метрики в сети этого токена становятся медвежьими. В краткосрочной перспективе цена ADA может снизиться, поскольку трейдеры будут фиксировать прибыль.

Цена Cardano рискует скорректироваться вниз

Развитие тренда по Cardano можно проследить, изучив ончейн-метрики. Бычьи/медвежьи перспективы видны, в частности, по таким показателям, как количество активных адресов и отношение рыночной стоимости монеты к ее реализованной стоимости (MVRV).

В случае Cardano, несмотря на рост цены ADA в период со 2 по 11 ноября, показатели активных адресов и новых адресов снижались. Это является примером "медвежьей" дивергенции, как показано на графике ниже. Данные Santiment подтверждают "медвежий" прогноз для Cardano.

%20[11.27.58,%2014%20Nov,%202023]-638355453919765499.png)

Активные адреса и цена Cardano

Новые адреса и цена Cardano

MVRV, ончейн-метрика, позволяющая определить среднюю прибыль/убыток инвесторов, купивших ADA за последний месяц, 10 ноября поднялась до локального максимума 18,61%. 14 ноября значение MVRV составляет 8,68%. Можно сделать вывод, что трейдеры, которые приобрели ADA в течение последних тридцати дней, продают и реализуют свою прибыль, поэтому данная метрика дает основания для "медвежьего" прогноза по Cardano.

%20[11.27.20,%2014%20Nov,%202023]-638355454726999837.png)

Коэффициент MVRV (30 дней) и цена

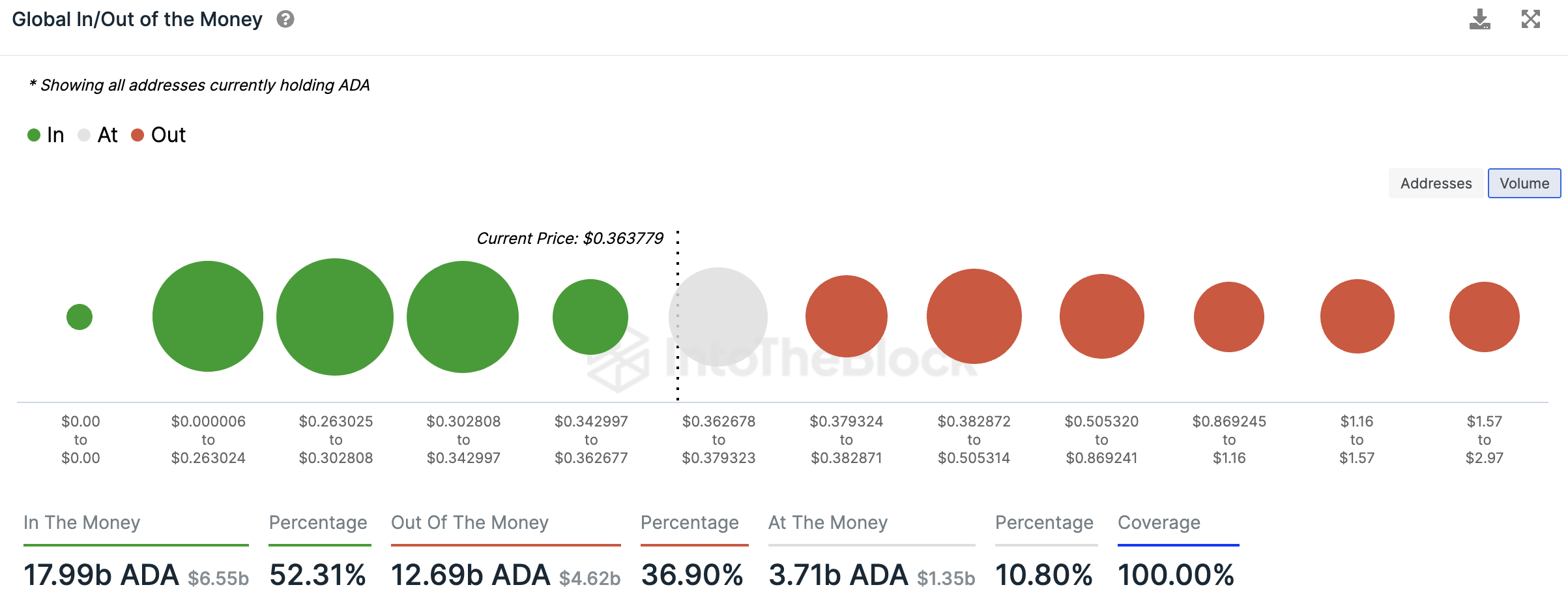

Согласно данным индикатора IntoTheBlock's Global In/Out of the Money (GIOM), который показывает объем покупателей на разных ценовых уровнях, 52,31% адресов, владеющих 17,99 млрд токенов ADA, в настоящее время находятся в зоне прибыли.

Цена Cardano, вероятно, найдет поддержку между уровнями $0,34 и $0,36, где 203 390 адресов купили 1,79 млрд токенов ADA.

ADA получает сопротивление в диапазоне от $0,36 до $0,37. Если уровень $0,37 превратится в поддержку, следующее сопротивление вступит в игру между $0,37 и $0,38, где 53 610 адресов приобрели 2,2 млрд токенов ADA, как показано на графике ниже.

Индикатор Global In/Out of the Money

Базовая инфляция в Швеции в октябре замедлилась сильнее, чем прогнозировалось. Курс шведской кроны выглядит ограниченным после публикации. Экономисты ING анализируют перспективы кроны.

Ключевые тезисы

В то время как инфляция CPIF ускорилась (меньше, чем ожидалось) с 4.0% до 4.2%, предпочтительный показатель базовой инфляции Риксбанка (CPIF без учета энергоносителей) резко замедлился с 6.9% до 6.1%.

Наша позиция по SEK ясна. Операции валютного хеджирования дают кроне преимущество перед другими проциклическими валютами в краткосрочной перспективе и при улучшении ситуации с рисками, однако эти операции в любом случае должны завершиться к февралю, а это означает, что они не являются устойчивым фактором укрепления валюты. Другими словами, очередное повышение ставки остается важным шагом на пути к укреплению SEK.

Мы по-прежнему склоняемся к тому, что Риксбанк повысит ставку на следующей неделе, хотя и признаем, что на данном этапе вероятность этого 50/50. Результаты опроса инфляционных ожиданий Prospera в среду помогут нам сделать окончательный выбор.

На данный момент ослабление шведской валюты после публикации данных по инфляции выглядит ограниченным, вероятно, в связи с ожиданиями распродажи валюты Риксбанком позднее сегодня.

Стерлинг укрепляется. Экономисты ING анализируют перспективы GBP.

Ключевые тезисы

Рост заработной платы в сентябре замедлился меньше, чем ожидалось, с 8.1% до 7.9% (ожидания: 7.3%). Данные по безработице следует отбросить ввиду проблем с качеством данных, но в целом отчет указывает на охлаждение рынка труда. Это хорошая новость для Банка Англии, и мы считаем, что рост заработной платы в частном секторе может замедлиться примерно до 4.5% к следующему лету.

Пара EUR/GBP активно тестирует 0.8700, но ей будет трудно пробиться ниже, если индекс ZEW покажет некоторое улучшение.

В преддверии выхода сегодня важных данных по инфляции в США торги парой EUR/USD в понедельник проходили довольно вяло. Экономисты Commerzbank анализируют перспективы пары.

Насколько устойчива инфляция в США?

Инфляция должна преподнести значительный сюрприз в сторону более высоких показателей, чтобы обеспечить значительный положительный импульс для доллара США.

Устойчиво высокая инфляция может не указывать на дальнейшее повышение ставки, но, по крайней мере, на "высокий уровень в течение более длительного времени". А это, в свою очередь, может, по крайней мере, предотвратить дальнейшее ослабление доллара США.

В настоящее время рынок ожидает мягкой посадки экономики США, и если этот образ будет испорчен, то доллар может оказаться под сильным медвежьим давлением.

По мнению стратегов UOB Group, в краткосрочной перспективе пара NZD/USD будет колебаться между 0,5830 и 0,5965.

Ключевые тезисы

24-часовой прогноз: Вчера мы ожидали, что NZD будет торговаться в диапазоне 0,5900/0,5940. Мы не прогнозировали высокой волатильности, в ходе которой NZD поднялся до максимума на 0,5954, а затем упал до минимума 0,5893. Существует возможность дальнейшего ослабления пары, хотя ключевая поддержка на уровне 0,5830 вряд ли окажется под угрозой. Отметим, что существует еще одна поддержка на 0,5860. Сопротивление отмечено на уровне 0,5915; а прорыв выше 0,5935 будет означать, что дальнейшее ослабление NZD исключено.

Следующие 1-3 недели: Два дня назад (8 ноября, спот 0.5935) мы отметили, что "хотя восходящий импульс ослаб, у NZD все еще есть шанс, хотя и не очень большой, подняться до 0.6055". Мы добавили, что "только чистый прорыв ниже 0,5900 будет свидетельствовать о завершении роста NZD, начавшегося в конце прошлой недели". В ходе торгов в Нью-Йорке NZD прорвался ниже 0,5900 (минимум - 0,5893). Ценовые движения указывают на то, что NZD вступил в фазу консолидации и, скорее всего, будет пока торговаться в диапазоне 0,5830/0,5965.

В ноябре EUR/USD демонстрирует приличные результаты. Экономисты Société Générale анализируют перспективы пары.

Спрэд 10-летних облигаций США и Германии вернулся ниже 200 б.п.

Ближайшее направление движения пары, вероятно, будет зависеть от реакции доходности американских облигаций на этой неделе на результаты данных по индексу потребительских цен (ИПЦ) и розничным продажам в США.

Сужение спредов по 10-летним гособлигациям США и Германии ниже отметки 200 б.п. и 2-летние форвардные спреды США/ЕС оказывают поддержку евро.

Бычья сезонность в декабре - одна из причин, по которым не следует исключать дополнительного роста пары до конца года.

Председатель Совета управляющих Швейцарского национального банка (ШНБ) Томас Джордан выступает на третьей конференции Hight-Level Conference, посвященной глобальным рискам, неопределенности и волатильности.

Ключевые цитаты

Мы без колебаний продолжим ужесточать денежно-кредитную политику, если это будет необходимо.

На следующем заседании мы рассмотрим, достаточно ли принятых на сегодняшний день мер для устойчивого поддержания инфляции в пределах диапазона ценовой стабильности.

С этой целью мы будем внимательно следить за развитием инфляции в ближайшие недели.

Реакция рынка

USD/CHF не впечатлен вышеупомянутыми комментариями и в настоящее время торгуется на уровне 0,9015, не изменившись внутри дня.

Вот что необходимо знать во вторник, 14 ноября:

Во вторник на финансовых рынках сохраняется относительное затишье, так как участники воздерживаются от активности в ожидании данных по индексу потребительских цен (ИПЦ) за октябрь из США. На европейской сессии Евростат опубликует данные по росту валового внутреннего продукта (ВВП) за третий квартал, а институт ZEW опубликует результаты исследования экономических настроений в еврозоне и Германии.

Индекс доллара США (USD), оценивающий динамику доллара по отношению к корзине из шести основных валют, в понедельник понес небольшие потери, а доходность 10-летних казначейских облигаций США закрылась практически без изменений на уровне чуть выше 4,6%. В начале вторника индекс USD остается во флэте, а доходность 10-летних облигаций колеблется в узком канале в районе отметки 4,6%. Тем временем фьючерсы на американские фондовые индексы торгуются разнонаправленно. Годовая инфляция в США, измеряемая изменением индекса потребительских цен, по прогнозам, снизилась до 3,3% в октябре с 3,7% в сентябре.

Цена доллара США на текущей неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Наиболее сильным доллар США был по отношению к новозеландскому доллару.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.16% | -0.59% | 0.10% | -0.09% | 0.10% | 0.33% | -0.03% | |

| EUR | 0.16% | -0.43% | 0.25% | 0.07% | 0.25% | 0.49% | 0.13% | |

| GBP | 0.57% | 0.41% | 0.68% | 0.49% | 0.68% | 0.91% | 0.55% | |

| CAD | -0.10% | -0.25% | -0.68% | -0.18% | 0.00% | 0.24% | -0.12% | |

| AUD | 0.09% | -0.06% | -0.49% | 0.19% | 0.19% | 0.43% | 0.07% | |

| ИЕНА | -0.11% | -0.27% | -0.70% | 0.00% | -0.20% | 0.23% | -0.13% | |

| NZD | -0.33% | -0.49% | -0.93% | -0.24% | -0.43% | -0.24% | -0.38% | |

| CHF | 0.04% | -0.12% | -0.54% | 0.14% | -0.05% | 0.13% | 0.38% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять EUR/JPY.

Пара EUR/USD стабилизировалась вблизи отметки 1.0700 в начале вторника после небольшого роста в понедельник. Ожидается, что в третьем квартале темпы роста европейской экономики составили 0,1% в годовом исчислении.

Уровень безработицы по стандартам МОТ в Великобритании за три месяца по сентябрь не изменился и составил 4,2%, сообщило во вторник Управление национальной статистики Великобритании. Инфляция заработной платы, представленная изменением среднего заработка с учетом бонусов, снизилась до 7,9% в годовом исчислении с 8,2%. Фунт стерлингов не проявил непостредственной реакции на эти данные, и на момент написания пара GBP/USD торговалась чуть ниже отметки 1.2300.

После того, как в понедельник на утренней американской сессии пара USD/JPY приблизилась к отметке 152.00, она резко снизилась, но смогла стабилизироваться выше 151.50. В начале вторника пара не может сделать решительный шаг ни в одну из сторон.

После "медвежьего" начала недели золото набрало обороты и продвинулось к отметке 1 950$, сведя на нет часть потерь предыдущей пятницы. На фоне устойчивой динамики доходности 10-летних американских облигаций курс XAU/USD перешел в фазу консолидации в районе $1 9450.

Индекс условий деловой активности от National Australia Bank немного улучшился до 13 в октябре по сравнению с результатом 11 в сентябре. Индекс делового доверия снизился до -2 с 1 за тот же период. В ходе азиатских торгов пара AUD/USD оказалась под умеренным "медвежьим" давлением и на момент написания теряла 0,2% внутри дня, достигнув отметки 0,6365.

В пятницу курс индийской рупии по отношению к доллару США упал до рекордно низкого уровня 83,4775. Экономисты Société Générale анализируют перспективы USD/INR.

РБИ, вероятно, будет управлять снижением курса INR

ЦБ Индии ожидает объяснений от Financial Technologies Group Ltd. и поставщика данных LSEG по поводу сбоя на спотовом валютном рынке.

Вероятно, РБИ будет управлять снижением курса INR, по мере того как фестиваль Дивали приводит к снижению торговой активности на валютном рынке.

Инвесторы ожидают дальнейших продаж в направлении 84.00, если отскок акций перед праздником Дивали сойдет на нет.

По данным DTCC, сегодня в Нью-Йорке в 18.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: cуммы в евро

- 1.0580 450 млн

- 1.0600 810 млн

- 1.0635 434 млн

- 1.0690 898 млн

- 1.0700 845 млн

- USD/JPY: суммы в долларах США

- 150.00 676 млн

- 151.00 413 млн

- USD/CHF: суммы в долларах США

- 0.9100 694 млн

- AUD/USD: суммы в AUD

- 0.6350 1.2 млрд

- NZD/USD: суммы в NZD

- 0.5790 623 млн

- 0.5910 876 млн

Аналитики UOB Group отмечают, что в ближайшие несколько недель пару GBP/USD ожидает дальнейшая консолидация.

Ключевые тезисы

24-часовой прогноз: Мы не ожидали резкого падения фунта, который достиг минимума на 1,2213 (мы ожидали, что пара будет торговаться в боковом направлении). Хотя резкое падение кажется чрезмерным, у фунта есть возможности для дальнейшего ослабления. Учитывая условия перепроданности, устойчивое падение ниже уровня 1.2180 представляется маловероятным (следующая поддержка находится на 1.2140). Сопротивление располагается на уровне 1.2245, а затем на 1.2270.

Ближайшие 1-3 недели: Мы продолжаем придерживаться того же мнения, что и вчера (9 ноября, спот на 1.2285). Как было отмечено, фунт, скорее всего, будет торговаться в диапазоне 1.2180/1.2400. Однако краткосрочный нисходящий импульс несколько усилился, и риск прорыва пары ниже 1,2180 возрос. При этом стоит отметить, что существует еще один сильный уровень поддержки на отметке 1,2140. Другими словами, устойчивое падение фунта стерлингов представляется маловероятным.

- Уровень безработицы в Великобритании в 3-м квартале стабилизировался на отметке 4,2%.

- Изменение числа претендентов на пособие по безработице в Великобритании составило в сентябре 17,8 тыс. человек.

- Пара GBP/USD держится вблизи отметки 1.2300 после неоднозначных данных по занятости в Великобритании.

Уровень безработицы в Соединенном Королевстве (Великобритания) в квартале, закончившемся в сентябре, не изменился и составил 4,2%, как показали последние данные Управления национальной статистики (ONS), опубликованные во вторник. Данные совпали с прогнозами рынка, ожидавшего результата 4,2% в 3-м квартале.

Дополнительные данные отчета показали, что число людей, обратившихся за пособием по безработице, в сентябре увеличилось на 17,8 тыс. человек по сравнению с предыдущим скачком на 20,4 тыс. человек.

Изменение числа занятых в Великобритании за сентябрь составило -207 тыс. человек по сравнению с -82 тыс. человек, зафиксированными в августе.

Средняя заработная плата без учета бонусов в Великобритании в сентябре выросла на 7,7% 3 мес/ г/г по сравнению с августовским повышением на 7,8%. Рынки ожидали увеличения на 7,7%. Другой показатель инфляции заработной платы, средняя заработная плата с учетом бонусов, в отчетном периоде увеличилась на 7,9% против роста на 8,2% в августе и прогноза 7,4%.

Реакция GBP/USD на отчет по занятости в Великобритании

Пара GBP/USD остается ниже уровня 1.2300 после выхода неоднозначных данных по занятости в Великобритании. На момент написания статьи пара торгуется с повышением на 0,08%, на уровне 1,2286.

- Во вторник WTI торгуется на отрицательной территории в районе 78,30 долл.

- Ежемесячный отчет ОПЕК свидетельствует о том, что спрос на нефть остается высоким, в связи с чем был пересмотрен в сторону повышения прогноз роста мирового спроса на нефть на 2023 год.

- Нефтетрейдеры будут внимательно следить за индексом потребительских цен (CPI) в США за октябрь.

Цены на американскую нефть марки Western Texas Intermediate (WTI) во вторник пока торгуются в районе 78,30 долл. Цены на WTI прервали двухдневную серию побед, поскольку инвесторы ожидают данных по инфляции в США, которые будут опубликованы позднее во вторник.

Председатель Федеральной резервной системы (ФРС) США Джером Пауэлл на прошлой неделе подтвердил, что ФРС вновь повысит ставки, если сочтет это необходимым для борьбы с инфляцией. Индекс потребительских цен (ИПЦ) за октябрь может дать некоторые подсказки относительно курса денежно-кредитной политики ФРС. Если отчет покажет более высокие показатели, это может повысить вероятность дополнительного ужесточения политики. Стоит отметить, что повышение процентных ставок увеличивает стоимость заимствований, что может замедлить экономику и снизить спрос на нефть.

С другой стороны, оптимистичный прогноз по рынку нефти может ограничить снижение WTI. Ежемесячный отчет ОПЕК свидетельствует о том, что спрос остается высоким, и ОПЕК пересмотрела в сторону повышения свой прогноз роста мирового спроса на нефть на 2023 год. Кроме того, Россия и Саудовская Аравия, ведущие экспортеры нефти, подтвердили, что сохранят добровольное сокращение добычи нефти до конца 2023 года, при этом опасения относительно экономического роста и спроса продолжают оказывать давление на рынки нефти.

Нефтетрейдеры будут внимательно следить за индексом потребительских цен (ИПЦ) в США за октябрь. Согласно прогнозам, основной индекс потребительских цен в США в октябре вырастет на 0,1% за месяц, а базовый показатель инфляции останется на уровне 0,3% за месяц и 4,1% за год. В среду будут опубликованы данные по розничным продажам и промышленному производству в Китае. Эти события могут оказать существенное влияние на цену WTI, номинированную в долларах США. Нефтетрейдеры будут ориентироваться на эти данные и искать торговые возможности по WTI.

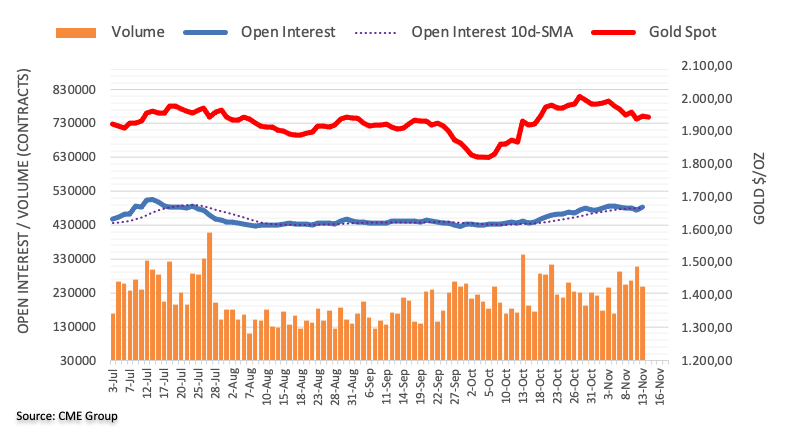

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на золото примерно на 9,4 тыс. контрактов. Торговые объемы? напротив, сократились почти на 60 тыс. контрактов.

Золото по-прежнему поддерживается 200-дневной SMA

В понедельник, в начале новой торговой недели, цены на золото продемонстрировали приличный отскок на фоне роста открытого интереса, что должно открыть двери для продолжения этого движения в ближайшей перспективе. В то же время 200-дневная SMA пока продолжает удерживать нисходящий тренд.

Министр финансов Японии Суничи Сузуки заявил в понедельник, что важно, чтобы валюты двигались стабильно, отражая фундаментальные показатели.

Дополнительные цитаты

"Важно, чтобы валюты двигались стабильно, отражая фундаментальные факторы.

Чрезмерные движения валют нежелательны.

Мы будем продолжать принимать все возможные меры в отношении движения валютных курсов.

Осознаем, что у слабой иены есть плюсы и минусы.

Не буду комментировать валютные уровни".

Во вторник Народный банк Китая (PBoC) установил центральный курс USD/CNY на предстоящую торговую сессию на уровне 7,1768 по сравнению с фиксингами предыдущего дня 7,1769 и 7,2885 по оценкам Reuters.

По мнению стратега по рынкам UOB Group Квек Сер Леанг и экономиста Ли Суе Энн, ближайшие перспективы EUR/USD выглядят нейтральными.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы отметили, что евро "скорее всего, будет расти, но вряд ли пробьется выше 1,0755". Однако после роста до 1,0725 евро резко упал до минимума 1,0658. Падение имеет возможность опуститься ниже уровня 1,0640, но следующая поддержка на уровне 1,0620 вряд ли окажется под угрозой. Если евро пробьется выше 1,0705 (незначительное сопротивление находится на уровне 1,0690), то это будет означать, что текущее понижательное давление ослабло.

Прогноз на слендующие 3 недели: В конце прошлой недели мы положительно оценили евро. После того как евро поднялся до максимума 1.0756 и отступил, два дня назад (08 ноября, цена спот на 1.0700) мы отметили, что "хотя восходящий импульс несколько ослаб, только прорыв уровня 1.0640 укажет на то, что уровень 1.0770 недосягаем". Вчера евро упал до минимума 1,0658. Хотя наш "сильный уровень поддержки" 1.0640 не был пробит, восходящий импульс более или менее ослаб. Другими словами, перспективы евро стали нейтральными. В настоящее время евро может торговаться в боковом диапазоне 1,0580/1,0750.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.306 | 0.13 |

| Золото | 1946.116 | 0.27 |

| Палладий | 979.96 | 2.52 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 17 | 32585.11 | 0.05 |

| Hang Seng | 222.95 | 17426.21 | 1.3 |

| KOSPI | -5.9 | 2403.76 | -0.24 |

| ASX 200 | -27.7 | 6948.8 | -0.4 |

| DAX | 110.61 | 15345 | 0.73 |

| CAC 40 | 42.02 | 7087.06 | 0.6 |

| Dow Jones | 54.77 | 34337.87 | 0.16 |

| S&P 500 | -3.69 | 4411.55 | -0.08 |

| NASDAQ Composite | -30.37 | 13767.74 | -0.22 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.63759 | 0.36 |

| EURJPY | 162.324 | 0.37 |

| EURUSD | 1.06989 | 0.15 |

| GBPJPY | 186.314 | 0.79 |

| GBPUSD | 1.22797 | 0.63 |

| NZDUSD | 0.58767 | -0.1 |

| USDCAD | 1.38069 | 0.15 |

| USDCHF | 0.90162 | 0.02 |

| USDJPY | 151.727 | 0.21 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.