- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 14-08-2024

Мировые рынки прогнозируют отход от нормализации к агрессивному смягчению политики ФРС, что является частью истории необычайно высоких корреляций между рынками за последние сессии, отмечает старший стратег по сырьевым товарам TDS Даниэль Гали.

Позиционирование золота становится тактически медвежьим

"Позиционирование на рынках золота становится тактически медвежьим. Позиционирование макрофондов не только раздуто. CTA остаются "максимально длинными", и хотя наше моделирование будущих цен не указывает на неизбежные риски масштабных ликвидаций, порог для начала ликвидаций с каждым днем становится все ближе к рыночным ценам, учитывая, что ценовая динамика в последние несколько месяцев оставалась в основном в границах диапазона.

Шанхайские позиции остаются раздутыми, но основная движущая сила этих позиций уменьшилась, поскольку укрепление азиатских валют сводит на нет спрос на хеджирование обесценивания валют. На физических рынках не о чем писать, и пока нет никаких признаков заметного восстановления в Азии. Настроения выглядят исключительно сильными, несмотря на существенное изменение ситуации с потоками.

Переоценка ожиданий ФРС может стать катализатором, который встряхнет некоторые позиции, что может стать катализатором последующих ликвидаций. Джексон Хоул - следующий потенциальный катализатор, но ключевое значение будут иметь данные по несельскохозяйственным отраслям на следующей неделе".

Цены на нефть отскочили в начале сегодняшней торговой сессии. Контракт на поставку в следующем месяце ICE Brent торговался выше отметки $81/барр. после сообщения API о более значительном, чем ожидалось, сокращении запасов нефти. Если данные Управления по энергетической информации (EIA) подтвердят это, то это будет седьмое недельное снижение подряд. Геополитические риски на Ближнем Востоке остаются повышенными, и рынок назначает повышенную премию за риск для нефти из-за неопределенности в отношении ответных мер Ирана против Израиля, отмечают сырьевые стратеги ING Эва Мантей и Уоррен Паттерсон.

Мировое предложение увеличится на 730 тыс. баррелей в сутки в 2024 году

"По данным API, запасы сырой нефти в США на прошлой неделе значительно сократились - на 5,2 млн баррелей, в то время как рынок ожидал сокращения всего на 0,9 млн баррелей. Запасы сырой нефти в Кушинге сократились на 2,3 млн баррелей. Товарные запасы оставались смешанными: запасы бензина снизились на 3,7 млн баррелей, а запасы дистиллятов выросли на 612 тыс. баррелей. Более распространенный отчет Минэнерго по запасам будет опубликован сегодня позднее.

Ежемесячный отчет МЭА по рынку нефти был несколько медвежьим: агентство немного пересмотрело в сторону понижения свои прогнозы по росту спроса на следующий год. Теперь оно ожидает, что мировой спрос на нефть вырастет на 950 тыс. баррелей в сутки в 2025 году, что на 30 тыс. баррелей в сутки ниже предыдущей оценки. Этот пересмотр в меньшую сторону в значительной степени обусловлен влиянием более низкого уровня потребления в Китае. Однако МЭА оставило оценку спроса без изменений - 970 тыс. баррелей в сутки на 2024 год.

Ранее ОПЕК также понизила свои прогнозы по мировому спросу на нефть как на этот, так и на следующий год; однако разница в цифрах роста спроса между МЭА и ОПЕК продолжает оставаться заметной. Что касается предложения, то, по оценкам МЭА, мировое предложение увеличится на 730 тыс. баррелей в сутки в 2024 году и на 1,9 млн баррелей в сутки в 2025 году по мере постепенного возвращения на рынок предложения ОПЕК+. Производство нефти вне ОПЕК+ увеличится на 1,5 млн баррелей в сутки как в этом, так и в следующем году".

Инфляционное давление в США продолжает ослабевать. Потребительские цены в июле выросли на 0,2% по сравнению с июнем, как в целом, так и без учета цен на энергоносители и продукты питания (базовый уровень). В то время как цены на услуги выросли немного больше, чем ожидалось, цены на товары снизились сильнее. Эти данные поддерживают наш прогноз первого снижения ставки ФРС в сентябре, отмечают экономисты Commerzbank Бернд Вайденштайнер и доктор Кристоф Бальц.

Первое снижение ставки ФРС назначено на сентябрь

"Потребительские цены в США в июле выросли на 0,2% по сравнению с предыдущим месяцем. Инфлция в годовом исчислении снизилась с 3,0 % до 2,9 %. Более важный базовый показатель, исключающий волатильность цен на энергоносители и продукты питания, также вырос на 0,2%. Инфляция в годовом исчислении снизилась с 3,3 % до 3,2 %. Таким образом, отчет совпал с ожиданиями консенсуса и нашим прогнозом.

В нашем предварительном обзоре мы указали, что, хотя общее ожидание месячного показателя в 0,2 % было реалистичным, данные, вероятно, лишь немного превысят 0,2 %. На самом деле, в месячном исчислении инфляция составила 0,15% (основной показатель) и 0,17% (базовый показатель). Это продолжает череду благоприятных отчетов по инфляции. За последние три месяца потребительские цены выросли всего на 0,4% в годовом исчислении, за исключением цен на энергоносители и продукты питания - на 1,6%.

Единственным слабым местом в отчете является то, что обычно очень волатильные (и поэтому неинформативные) цены, такие как цены на подержанные автомобили и авиабилеты, значительно сдержали рост цен, в то время как рост арендной платы, который на самом деле довольно стабилен, снова внес несколько больший вклад в инфляцию. Тем не менее, инфляция арендной платы остается на нисходящем уровне. Поэтому в ближайшие месяцы инфляционное давление должно еще больше снизиться".

Оптимизм царил на протяжении всей первой половины дня, оказывая давление на доллар США. Как пишет главный аналитик FXStreet Валерия Беднарик, "пара EURUSD поднялась выше порога 1,1000 и торговля велась до 1,1034 во время европейской сессии и в преддверии выхода данных первого уровня.

Повышение настроения было вызвано растущими спекуляциями о том, что индекс потребительских цен (CPI) в США окажет поддержку снижению процентной ставки на заседании Федеральной резервной системы США в сентябре. Релиз более низкого, чем ожидалось, индекса цен производителей в США (PPI) во вторник послужил катализатором, направив высокодоходные активы вверх.

Наконец-то вышли данные по инфляции в США, которые сначала ударили по доллару. В июле индекс CPI вырос на 2,9% в годовом исчислении, снизившись с 3% в июне. Годовой базовый индекс CPI, исключающий волатильность цен на продукты питания и энергию, вырос на 3,2%, что ниже предыдущего показателя в 3,3%, хотя и соответствует ожиданиям. Наконец, месячный общий индекс CPI и базовый индекс CPI м/м выросли на 0,2%.

Доллар США сначала упал на этой новости, так как это означало, что ФРС, скорее всего, снизит процентную ставку в сентябре. Но через несколько минут рынок понял, что новость не сильно изменила то, во что он верил до нее. В результате доллар восстановил свои позиции, но не настолько, чтобы стать бычьим. В преддверии открытия Уолл-стрит рынки все еще борются за направление, хотя интерес к риску преобладает".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Дневной график пары EURUSD показывает, что она уже преодолела вышеупомянутый внутридневной максимум, продолжив рост и сохранив положительную динамику. Пара продвинулась дальше за пределы бычьих скользящих средних, причем 20-я простая скользящая средняя (SMA) ускорилась выше 100- и 200-дневной SMA. Технические индикаторы, тем временем, приближаются к значениям перекупленности со скромными восходящими уклонами без каких-либо других признаков истощения восходящего движения.

Ближайшая картина указывает на возрождение покупательского интереса. На 4-часовом графике технические индикаторы продолжают расти, несмотря на то, что уже находятся в пределах экстремальных значений. В то же время 20 SMA ускорилась в северном направлении выше более длинных МА. Текущая область 1.1040 предлагает сопротивление перед 1.1085, следующим уровнем, на который стоит обратить внимание, если пара EURUSD сохранит свою силу.

Уровни поддержки: 1.0990 1.0950 1.0900

Уровни сопротивления: 1.1045 1.1085 1.1120"

Резервный банк Новой Зеландии (РБНЗ) принял решение снизить официальную денежную ставку (OCR) на 25 б.п. до 5,25%, начав цикл смягчения гораздо раньше, чем ожидалось, почти на год раньше собственных прогнозов РБНЗ, сообщает UOB Group

РБНЗ продолжит планомерно снижать ставку OCR

"Резервный банк Новой Зеландии (РБНЗ) сегодня (14 августа) понизил официальную денежную ставку (OCR) на 25 б.п. до 5,25%. Этот шаг стал неожиданностью, поскольку он приступил к циклу смягчения гораздо раньше, чем ожидалось.

Согласно обновленным прогнозам РБНЗ, средняя ставка OCR составит 4,62% в начале следующего года и 3,85% к концу 2025 года. Прогнозы роста были значительно пересмотрены в сторону понижения, учитывая отрицательный рост как во 2 квартале 2024, так и в 3 квартале 2024. РБНЗ считает, что в текущем квартале инфляция снизится до 2,3%, но не вернется к среднему значению 2% до середины 2026 года.

Учитывая, что более быстрое, чем ожидалось, сокращение экономики изменило баланс рисков, мы ожидаем, что РБНЗ продолжит планомерно снижать OCR на 25 б.п. на каждом заседании до конца этого года, чтобы довести OCR до 4,75% к концу года".

Данные по инфляции в Великобритании за июль оказались ниже ожиданий. Снижение базовых цен составило 0,2% м/м, в результате чего инфляция за год составила 2,2%. Базовые цены выросли на 3,3% в июле против ожидавшихся 3,4% и 3,5% в июне. Устойчивая инфляция в сфере услуг снизилась немного больше, чем прогнозировалось, но остается на высоком уровне в 5,2% г/г, отмечает главный валютный стратег Scotiabank Шон Осборн.

Небольшие падения в район 1,28 пользуются хорошей поддержкой

"Рынки по-прежнему закладывают в цены риск снижения ставки Банка Англии в сентябре менее чем на 50%, но продолжают ожидать дополнительного смягчения на 50 б.п. к концу года. Это не сильно отличается от того, что было в начале недели.

Отскок стерлинга от минимума прошлой недели немного замедлился сегодня утром, но потери не слишком значительны с технической точки зрения и, возможно, уже стабилизируются. Более широкие тенденции в паре GBPUSD остаются конструктивными после сильного разворота на прошлой неделе. Небольшие падения к области 1,28 должны привлекать покупателей".

Сегодня утром Резервный банк Новой Зеландии (РБНЗ) удивил рынки, не только снизив процентные ставки на 25 базисных пунктов, но и сообщив, что вопрос о снижении ставки на 50 базисных пунктов находится на стадии серьезного обсуждения. РБНЗ обосновал этот шаг тем, что экономика в последнее время охладилась сильнее, чем ожидалось, и что он основывает свою оценку инфляции больше на ожиданиях, которые уже вернулись к середине целевого диапазона 1-3%, отмечает валютный стратег Commerzbank Фолькмар Баур.

Решение РБНЗ окажет поддержку киви в среднесрочной перспективе

"Инфляция сама по себе все еще слишком высока, но в то же время находится на правильном пути. Центральный банк сравнил ситуацию со слабой экономикой и снижением инфляции с другими странами Б10, заявив, что Новая Зеландия более сопоставима со странами, которые уже начали снижать процентные ставки.

Как отмечалось вчера, рынок ожидал снижения ставки, в то время как аналитики в целом склонялись к тому, что центральный банк подождет. Это удивило рынок настолько, что киви потерял около 1% против доллара США сегодня утром, так это то, что центральный банк, похоже, всерьез рассматривает возможность снижения ставки на 50 базисных пунктов. Однако мне кажется, что это заявление скорее говорит рынку о том, что все возможно в любой момент.

Его не следует интерпретировать как объявление о скором ускоренном снижении ставки. Данные на данный момент не способствуют такому шагу. В отличие от австралийского доллара, например, рынок уже закладывает в цены значительный цикл снижения ставок РБНЗ. Это должно поддержать киви в среднесрочной перспективе".

Евро (EUR) торгуется на максимуме с января, поскольку рынки ожидают, что данные по CPI в США окажутся достаточно слабымии, чтобы побудить ФРС к быстрому снижению ставок в ближайшие месяцы, отмечает главный валютный стратег Scotiabank Шон Осборн.

Сопротивление перед декабрьским максимумом ожидается на уровне 1,1140

"Реальные и номинальные спрэды доходности евро/американской валюты сжимаются, поддерживая рост евро. Мы оцениваем справедливую стоимость пары на уровне 1,1054, так что евро выглядит как актив с бычьим настроем, и должен получить поддержку на небольших падениях в случае любого краткосрочного отката.

Уверенный рост евро подкрепляется бычьим выравниванием осцилляторов силы тренда на краткосрочных, среднесрочных и долгосрочных DMI. Это говорит о том, что рост евро может простираться до верхних 1,11 (200-недельная МА на 1,1068), по крайней мере, в краткосрочной перспективе. Сопротивление перед декабрьским максимумом 1.1140 практически отсутствует. Поддержка находится на уровне 1.0950/75".

Незадолго до заседания Риксбанка по ставке на следующей неделе сегодня будут опубликованы последние данные по инфляции за июль. Они прольют свет на то, будет ли Риксбанк придерживаться своей "голубиной" позиции. В конце концов, в июне он допускал возможность еще трех снижений ставки в этом году - а всего осталось четыре заседания, отмечает валютный аналитик Commerzbank Антье Праефке.

В последние месяцы ценовое давление значительно ослабло

"Теперь, когда волна бегства от рисков на рынке закончилась и крона немного восстановилась, Риксбанку следует немного меньше беспокоиться об инфляционном давлении, вызванном обменным курсом. Кроме того, ценовое давление в последние месяцы значительно ослабло, а основной показатель даже опустился ниже целевого уровня инфляции, а базовый показатель также находится на пути к целевому уровню инфляции, о чем свидетельствуют ежемесячные изменения с учетом сезонных колебаний.

Несмотря на то, что по техническим причинам общая ставка в июле, вероятно, снова немного повысится с низкого уровня 1,3% в июне, базовая ставка (2,3% в июне), скорее всего, еще больше приблизится к целевому уровню инфляции в 2%. Рынок уверен, что Риксбанк снизит ставку на следующей неделе, и даже видит возможность снижения на 50 базисных пунктов. Он ожидает 100 базисных пунктов к концу года, что означает, что он еще более "голубиный", чем сам Риксбанк.

Если сегодняшние данные оправдают ожидания рынка, то, следовательно, шведская крона должна лишь немного потерять в цене. Я бы ожидал большего движения SEK, если бы ценовые и экономические данные в ближайшие недели оказались сильнее, чем ожидалось, и заставили бы рынок пересмотреть свои ожидания. Или если на следующей неделе Риксбанк попытается несколько ослабить ожидания снижения процентной ставки, поскольку они зашли уже довольно далеко".

Канадский доллар (CAD) мало изменился за ночь, но более мягкий тон доллара США (USD) помогает CAD удерживать рост ниже недавнего краткосрочного минимума диапазона, что указывает на возможность развития некоторой силы в краткосрочной перспективе, отмечает главный валютный стратег Scotiabank Шон Осборн.

Медведи намерены протестировать поддержку 1,3675

"Пара остается выше нашей краткосрочной оценки справедливой стоимости (которая снизилась до 1,3626 сегодня утром с 1,3650 вчера). Факторы (например, интерес к риску) продолжают благоприятствовать CAD, что должно ограничить возможности для роста пары USDCAD. Рост CAD будет оказывать дополнительное давление на рекордную массу коротких позиций по CAD, накопившуюся за последние недели.

Потери пары демонстрируют некоторые признаки остановки около этой фигуры в начале торгов, но падение пары USDCAD через поддержку 1,3725 (коррекция и 40-дневная МА - теперь начальное сопротивление) предполагает дальнейшее понижательное давление на доллар в направлении 1,3675 (незначительная коррективнавя поддержка) и, потенциально, 1,36."

Оценивая текущие изменения швейцарского франка (CHF), полезно взглянуть на общую картину. С начала 2020 года швейцарский франк укрепился почти на 15 % по отношению к евро и более чем на 18% по отношению к торговым партнерам Швейцарии, отмечает руководитель отдела валютных и сырьевых исследований Commerzbank Ульрих Лойхтманн.

Нет признаков чрезмерного укрепления швейцарского франка

"Повышение курса на 18% не сказывается на швейцарских экспортерах или тех компаниях, которые конкурируют с импортом. По крайней мере, не сильно. Это объясняется тем, что динамика швейцарского франка - не более чем выражение того факта, что Швейцария оказалась практически единственной экономикой, которой удалось в значительной степени избежать глобального шока от инфляции.

Да, в результате пандемии инфляция в Швейцарии также несколько выросла. На пике Федеральное статистическое управление зафиксировало рост цен на 3,5 % (по сравнению с предыдущим годом, в августе 2022 года). Но это ничто по сравнению с тем, что было зафиксировано в других странах: 9.1% в США, 10,6% в еврозоне, 11,1% в Великобритании и т. д..

Но если внутренняя покупательная способность других валют снижалась быстрее, то вполне логично, что их покупательная способность на валютном рынке также снижалась по отношению к франку. С поправкой на эти различия в уровне инфляции номинальный эффективный валютный курс становится реальным эффективным обменным курсом. За тот же период он вырос всего на 4,6 % - почти на столько же, на сколько и реальный эффективный обменный курс евро. Это означает, что, помимо того, что Швейцария в значительной степени избежала постпандемического инфляционного шока, нет никаких свидетельств чрезмерного укрепления швейцарского франка".

Вчерашние данные по рынку труда Великобритании должны сыграть на руку Банку Англии, поскольку уровень безработицы неожиданно снизился, а давление на заработную плату одновременно ослабло. Фунт стерлингов (GBP) сначала выиграл от этих данных, но не смог удержать все свои достижения против евро. Это не должно удивлять, так как данные по инфляции, вероятно, будут иметь большее значение для фунта стерлингов на этой неделе, начиная с сегодняшних данных по инфляции за июль, отмечает стратег Commerzbank по валютным операциям Майкл Пфистер.

Инфляция может стать позитивным сигналом для британского фунта

"Консенсус Bloomberg ожидал небольшого снижения базового показателя в годовом исчислении, что и произошло, но, скорее всего, это было связано с эффектом базы, так как резкий рост в июле прошлого года больше не учитывается в расчетах.

Для такого мнения были веские причины. Например, цены на жилье в последнее время выросли сильнее, чем раньше, а реальная экономика, похоже, продолжает свое медленное восстановление, что говорит в пользу усиления инфляционного давления. Кроме того, большая часть недавней дезинфляции в базовой ставке пришлась на товары длительного пользования, и в последние месяцы тренд в этой области изменился на противоположный. Мы наблюдаем аналогичные тенденции и в других странах.

Короче говоря, сегодняшние данные поддерживают тех, кто (как и мы) ожидает, что процентные ставки останутся неизменными в сентябре, и станут еще одним позитивным сигналом для британского фунта".

После того, как на прошлой неделе внимание было сосредоточено на состоянии рынка труда в США, на этой неделе в центре внимания снова оказалась инфляция. Доллар США (USD) уже продемонстрировал некоторую слабость вчера, когда вышел индекс цен производителей (PPI), оказавшийся немного ниже ожиданий аналитиков. Отчасти это было связано с тем, что некоторые компоненты индекса цен производителей напрямую включаются в расчет дефлятора PCE, который является предпочтительным показателем инфляции для ФРС. Однако более низкий, чем ожидалось, PPI, вероятно, также подогрел надежды на то, что сегодняшние данные по потребительским ценам могут оказаться ниже ожиданий, отмечает валютный стратег Commerzbank Фолькмар Баур.

Риск больше в сторону укрепления доллара США

"Когда это произошло в прошлом месяце, это вызвало значительные движения на рынке. 10 июля, за день до последнего релиза CPI, курс EURUSD составлял 1,08. В то же время двухлетняя доходность трежерис выросла более чем на 40 базисных пунктов, а рынок ожидал двух, а не четырех снижений ставки ФРС на 25 базисных пунктов до конца года.

Риск, вероятно, больше в сторону укрепления доллара США. ФРС не будет рассматривать возможность более быстрого и агрессивного снижения ставок только потому, что инфляция быстрее приближается к 2%. Текущая годовая ставка в размере около 3% все еще слишком высока, даже если месячные ставки в последнее время были низкими. Но если, вопреки сегодняшним надеждам, инфляция окажется выше, чем ожидалось, это сделает маловероятным изменение ставки на 50 базисных пунктов в сентябре.

Наши экономисты недавно вновь заявили, что они не ожидают рецессии в США в ближайшей перспективе. В таком случае я думаю, что очень маловероятно, что ФРС пойдет на повышение ставки на 50 базисных пунктов на одном из трех оставшихся заседаний ФРС, а именно на это сейчас ориентируется рынок. И, по всей вероятности, это снижение цен не будет постепенным, а будет привязано к какому-то событию. Это может произойти не сегодня, но вполне возможно, что в какой-то момент в течение следующих нескольких недель".

Инфляция PPI в США снизила индекс доллара США (DXY) на 0,5% до 102,62. На момент написания статьи DXY торгуется на уровне 102,47, отмечает валютный аналитик DBS Филипп Уи.

Инфляция PPI в июле составила 0% м/м

"Индекс доллара США (DXY) снизился на 0,5% до 102,62, что недалеко от отметки 102,69 на закрытии 5 августа. Инфляция PPI в июле выросла на 0,1% м/м против консенсуса, предполагавшего, что она останется без изменений на уровне 0,2 % в июне.

Без учета цен на продукты питания и энергоносители базовая инфляция PPI в июле составила 0% м/м, что ниже консенсуса 0,2%, а июнь был пересмотрен до 0,3% с 0,4%. Доходность по 2-летним трежерис снизилась во вторую сессию на 8,8 б.п. до 3,93%, а доходность по 10-летним бумагам снизилась на 6,1 б.п. до 3,84%.

Рынок фьючерсов заложил в цены вероятность того, что ФРС снизит процентные ставки на 50 б.п. до 4,75-5,00% на заседании FOMC 18 сентября, в 159%".

Как сообщило сегодня агентство РИА Новости, российские акции выросли в начале торговой сессии среды, и индекс Мосбиржи снова преодолел круглый уровень в 2900 пунктов, впервые со 2 августа, как следует из данных Московской биржи.

Индекс Мосбиржи к 10.20 мск вырос на 0,71%, до 2905,04 пункта, обновляя максимумы со 2 августа. Рост имеет место на фоне падения российского рубля и ралли цен на нефть. Позитивным фактором для настроений могло послужить снижение напряженности на приграничных территориях.

Доллар США (USD) может продолжить снижение; поддержка на уровне 7,1300, вероятно, недосягаема. Хотя нисходящий моментум усилился, на данный момент неясно, достаточно ли его для того, чтобы доллар США пробил отметку 7,0635, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Медведи могут попытаться протестировать уровень 7.1300

Прогноз на 24 часа: "Наше мнение о боковой торговле вчера оказалось неверным. Вместо того чтобы торговать в боковике, доллар резко упал, закрывшись с понижением на 0,41% (7,1490). Несмотря на сильную перепроданность, доллар может продолжить снижение сегодня. Однако поддержка на уровне 7.1300, скорее всего, недосягаема (есть еще один уровень поддержки на 7.1410). Сопротивление находится на уровне 7.1580; прорыв уровня 7.1660 будет означать, что слабость стабилизировалась".

Прогноз на 1-3 недели: "Мы придерживаемся негативного мнения по доллару с конца прошлого месяца. После резкого снижения доллара до 7.0636 и отскока, в нашем обновлении от прошлого вторника (06 августа, цена спот 7.1400) мы подчеркнули, что "хотя дальнейшее ослабление доллара не исключено, минимум вблизи 7.0635 сейчас является надежной поддержкой". Мы добавили, что "прорыв уровня 7.2000 будет означать, что слабость стабилизировалась" Впоследствии USD торговался в боковике, и два дня назад (12 августа, цена спот на 7.1770) мы отметили, что "нисходящий импульс ослабевает, и вероятность прорыва USD ниже 7.0635 уменьшилась" Вчера доллар резко снизился на 0,41% (7,1490). Хотя нисходящий моментум усилился, на данный момент неясно, достаточно ли этого для прорыва USD ниже 7,0635. Тем не менее, пока не будет пробит уровень 7.1850 (уровень "сильного сопротивления", ранее находившийся на отметке 7.2000), тенденция к снижению сохраняется."

Доллар США (USD), как ожидается, будет снижаться; учитывая, что моментум не очень сильный, падение вряд ли приведет к прорыву ниже 146,00. В противном случае прорыв уровня 148,30 будет означать, что слабость доллара стабилизировалась, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Ближайшее сопротивление находится на уровне 148,30

Прогноз на 24 часа: "Вчера мы отметили, что "не наблюдается явного усиления ни восходящего, ни нисходящего моментума" Мы ожидали, что доллар "продолжит торговаться в диапазоне, вероятно, между 146,50 и 148,00" Наше мнение о диапазонной торговле не было ошибочным, так как доллар США торговался в диапазоне 146,59/147,94, закрывшись немного ниже - на 0,25% (146,82). Наблюдается небольшой рост моментума. Сегодня мы ожидаем, что доллар будет снижаться. Учитывая, что моментум не сильный, любое снижение вряд ли пробьет уровень 146,00 (незначительная поддержка находится на 146,50). Сопротивление находится на 147,55, а затем на 148,00".

Прогноз на 1-3 недели: "Наш прогноз от двух дней назад (12 августа, цена спот 146.90) остается в силе. Как было отмечено, нисходящий импульс начинает ослабевать, и прорыв уровня 148.30 (без изменения уровня "сильного сопротивления") будет означать, что слабость доллара стабилизировалась."

Сильный моментум указывает на дальнейшее укрепление новозеландского доллара (NZD), хотя он вряд ли сможет достичь значимого уровня сопротивления 0,6120, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Ближайшая поддержка находится на уровне 0.6005

Прогноз на 24 часа: "Хотя мы ожидали, что вчера NZD поднимется выше 0,6035, мы указали, что "он, возможно, не сможет закрепиться выше этого уровня" Мы также указали, что "основное сопротивление на уровне 0.6055 вряд ли появитсяв поле зрения". Сила NZD превзошла наши ожидания, так как он прорвался выше 0,6035 и 0,6055, поднявшись до максимума 0,6082. NZD закрылся на сильной ноте на уровне 0,6077 (+0,98%). Несмотря на перекупленность, сильный моментум предполагает дальнейшее укрепление NZD, хотя он вряд ли сможет достичь значимого сопротивления на 0,6120 (есть еще одно сопротивление на 0,6100). Чтобы сохранить импульс, NZD не должен пробиться ниже 0.6025 (незначительная поддержка находится на 0.6055)".

Прогноз на 1-3 недели: "Мы позитивно настроены по NZD в начале этого месяца. Отслеживая рост, в нашем последнем обзоре двухдневной давности (12 августа, цена спот 0.6000) мы подчеркнули, что "хотя NZD может продолжить рост, он должен прорваться выше 0.6035, прежде чем можно будет ожидать продвижения к 0.6055" После относительно спокойной торговли в течение нескольких дней, вчера NZD взлетел до максимума 0,6082. Ценовое движение продолжает указывать на силу NZD, даже несмотря на то, что мы признаем наличие значительного сопротивления на уровне 0.6120. Мы продолжим придерживаться позитивного взгляда на NZD при условии, что не будет пробита "сильная поддержка" на уровне 0.6005 (уровень, ранее находившийся на отметке 0.5960)".

Пара EURUSD набрала бычий импульс после выхода из недельного диапазона и достигла самого высокого уровня с начала января выше 1.1000. Как пишет аналитик FXStreet Эрен Сензегер, "ближайшие технические перспективы пары указывают на перекупленность, поскольку внимание рынка переключается на данные по инфляции в США.

На американской сессии во вторник доллар США (USD) вновь оказался под давлением продаж и открыл дверь для роста пары EURUSD. Улучшение рисковых настроений, отраженное ралли фондовых индексов в США, и продолжительное снижение доходности трежерис затруднили доллару США поиск спроса.

Во второй половине дня Бюро трудовой статистики США опубликует данные по индексу потребительских цен (CPI) за июль. В годовом исчислении прогнозируется рост CPI на 2,9 % по сравнению с июньским повышением на 3 %, в то время как базовый CPI за тот же период вырастет на 3,2 %. В месячном исчислении ожидается, что индекс CPI и базовый индекс CPI вырастут на 0,2%.

Если ежемесячный базовый индекс CPI, который не учитывает цены на волатильные товары и не искажается эффектом базы, вырастет сильнее, чем ожидалось, немедленная реакция может вызвать восстановление доллара и оказать давление на пару EURUSD. С другой стороны, пара может устремиться вверх, если месячный базовый индекс CPI окажется ниже рыночной оценки".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара EURUSD набрала бычий импульс после выхода из недельного диапазона и достигла самого высокого уровня с начала января выше 1.1000.

Индекс относительной силы (RSI) на 4-часовом графике в начале среды поднялся до отметки 80, отражая условия перекупленности. С точки зрения роста, 1.1060 (статический уровень) может рассматриваться как следующее сопротивление перед 1.1100 (психологический уровень, статический уровень).

В случае если EURUSD начнет техническую коррекцию и вернется к уровню 1.1000, поддержка будетна уровнях 1.0960 (статический уровень), 1.0940 (статический уровень) и 1.0900 (психологический уровень, статический уровень)".

Сильный моментум, вероятно, приведет к дальнейшему укреплению австралийского доллара (AUD); пока неясно, сможет ли он прорваться выше 0,6660, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Ближайшее сопротивление находится на уровне 0,6660

Прогноз на 24 часа: "Вчера мы ожидали, что AUD будет торговаться в боковом диапазоне 0,6560/0,6600. Наши ожидания оказались неверными. Вместо того чтобы торговать в боковике, AUD взлетел вверх, закрывшись с повышением на 0,74% (0,6634). Несмотря на то, что условия перекупленности высоки, сильный моментум, вероятно, приведет к дальнейшему укреплению AUD. Однако еще предстоит выяснить, сможет ли он пробиться выше 0,6660. Поддержка находится на уровне 0,6615; прорыв 0,6600 укажет на то, что AUD не будет укрепляться дальше."

Прогноз на 1-3 недели: "Два дня назад (12 августа, цена спот 0.6570) мы отметили, что "наблюдается небольшое усиление импульса, но не настолько, чтобы говорить о начале устойчивого роста" Мы считали, что AUD "должен прорваться и остаться выше 0,6600, прежде чем можно будет ожидать дальнейшего роста" Мы также считали, что "вероятность прорыва AUD выше 0,6600 увеличится в ближайшие несколько дней при условии, что 0,6520 ("сильный уровень поддержки") не будет пробит" и что "если AUD прорвется выше 0,6600, следующим уровнем для наблюдения станет 0,6660" Вчера AUD не только прорвался выше 0,6600, но и взлетел еще выше, достигнув максимума 0,6638. Восходящий импульс еще больше усилился, и, как уже говорилось два дня назад, уровень, на котором стоит сосредоточиться, - 0,6660. Если смотреть вперед, то следующим сопротивлением выше 0,6660 является значимый уровень 0,6700. С точки зрения снижения, уровень "сильной поддержки" поднялся до 0,6580 с 0,6520".

Фунт стерлингов (GBP) может прорваться выше 1,2900, но не сможет закрепиться выше этого уровня, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Медведи могут попытаться протестировать 1,2780

Прогноз на 24 часа: "Мы не ожидали вчера резкого роста фунта, так как он зафиксировал свой самый большой 1-дневный прирост за четыре месяца (1.2862, +0.76%). Мы ожидали боковой торговли. Хотя сегодня фунт может продолжить рост и прорваться выше 1.2900, перепроданность указывает на то, что он не сможет закрепиться выше этого уровня. Следующее сопротивление на уровне 1,2950 вряд ли появитсяв поле зрения. Уровни поддержки находятся на 1.2845 и 1.2820".

Прогноз на 1-3 недели: "После того как с конца прошлого месяца мы придерживались негативного мнения по GBP, вчера (13 августа, цена спот 1.2765) мы перешли на нейтральную позицию, указав, что "слабость конца прошлого месяца стабилизировалась" Мы ожидали, что фунт будет "торговаться между 1,2700 и 1,2850 в настоящее время" Мы ожидали, что фунт быстро прорвется выше 1,2850, так как в ходе торгов в Нью-Йорке он достиг максимума 1,2873. Движение цены указывает на то, что вместо торговли в диапазоне, фунт, скорее всего, продолжит отскок, потенциально до 1,2950. Однако обратите внимание, что 1,2900 также является довольно сильным уровнем сопротивления. Чтобы сохранить импульс, GBP не должен пробиться ниже 1.2780 (текущий уровень "сильной поддержки")".

Экономика еврозоны выросла на 0,3% за три месяца по июнь 2024 года, показала вторая оценка Евростата в среду.

Первая оценка показала, что ВВП старого континента вырос на 0,3% за тот же период.

Во втором квартале ВВП блока вырос на 0,6% в годовом исчислении против 0,6%, как и сообщалось в первоначальной оценке, что совпало с ожиданиями рынка.

Евро (EUR), как ожидается, будет расти и может прорваться выше максимума прошлой недели вблизи 1.1010; следующее сопротивление на 1.1050, вероятно, недосягаемо. После этого следующим уровнем для наблюдения станет 1.1070, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Следующее сопротивление находится на уровне 1.1050

Прогноз на 24 часа: "Вчера мы обнаружили "небольшое усиление моментума" Мы ожидали, что евро поднимется выше, но отметили, что "поскольку восходящий импульс пока не очень силен, любое продвижение вряд ли приведет к прорыву сопротивления на уровне 1.0960". Наше мнение о росте евро не было ошибочным, но мы не ожидали внезапного взлета, в результате которого евро вырос на 0,56 % (закрытие в Нью-Йорке на 1,0992). Мы по-прежнему ожидаем, что сегодня евро будет двигаться вверх, и хотя он может прорваться выше максимума прошлой недели вблизи 1,1010, условия перекупленности указывают на то, что следующий уровень сопротивления 1,1050, скорее всего, недосягаем. Чтобы сохранить сильный импульс, евро не должен пробиться ниже 1.0955 (незначительная поддержка на 1.0975)".

Прогноз на 1-3 недели: "Мы позитивно настроились по евро в начале прошлой недели. После того как евро взлетел до 1.1008 и отступил, мы указали в прошлый вторник (06 августа, цена спот 1.0955), что евро "все еще позитивен, но он должен преодолеть 1.1010, прежде чем можно будет ожидать дальнейшего продвижения к 1.1070" В дальнейшем евро торговался в боковике, и в нашем последнем обзоре двухдневной давности (12 августа, цена спот 1.0915) мы указали, что "если евро пробьет уровень "сильной поддержки" 1.0875, это будет означать, что вероятность его роста до 1.1010 угасла" Евро не пробил уровень 1.0875. Вместо этого он взлетел и достиг вчера максимума 1,0999. Восходящий импульс был восстановлен, и пробой уровня 1.1010 не будет удивительным. Следующий уровень для наблюдения - 1.1070. В целом, мы продолжим придерживаться позитивного взгляда на евро, пока не будет пробит уровень 1.0925 ("сильный уровень поддержки", ранее находившийся на отметке 1.0875)".

ЦБ Китая стоит перед сложным компромиссом между целями роста, валютного курса и финансовой стабильности. В ближайшей перспективе приоритет отдается росту; мы ожидаем дальнейшего снижения ставок. Давление на юань может возрасти в случае возобновления торговой войны, несмотря на недавнюю передышку в ожиданиях снижения ставки ФРС. Экономисты Standard Chartered Шуан Дин и Хантер Чан отмечают, что интервенции на рынке CGB, скорее всего, уступят место пруденциальным мерам по ограничению финансовых рисков.

Ограниченные возможности для снижения курса китайского юаня

"Народный банк Китая (ЦБ Китая) преследует множество целей, и когда эти цели противоречат друг другу, центральному банку приходится отдавать предпочтение некоторым из них, удерживая отклонения от других целей в допустимых пределах. После неожиданного снижения ставки в июле мы ожидаем дальнейшего смягчения денежно-кредитной политики в ближайшем будущем, а также ускорения бюджетных расходов и сокращения жилищного строительства, чтобы предотвратить падение роста ниже 5%.

Хотя китайский юань (CNY) недавно восстановил ранее понесенные потери по отношению к доллару США благодаря ожиданиям более быстрого снижения ставки ФРС и сужения дифференциала ставок, валюта может снова оказаться под давлением, если Трамп победит на ноябрьских выборах и введет 60-процентный тариф на китайский импорт. В этом случае мы видим ограниченные возможности для снижения курса китайского юаня, поскольку выгода от крупной девальвации представляется маловероятной, в то время как риск оттока капитала, скорее всего, будет мгновенным.

В условиях резкого снижения доходности долгосрочных государственных облигаций (CGB) ЦБ Китая все больше беспокоится о том, что небольшие банки с крупными рисками по CGB могут понести значительные убытки от пересчета рыночной стоимости при отскоке доходности. Мы ожидаем, что центральный банк перейдет к пруденциальным мерам для решения проблемы несоответствия дюрааций небольших банков, поскольку прямое вмешательство в рынок требует больших затрат и, как правило, приводит к искажениям".

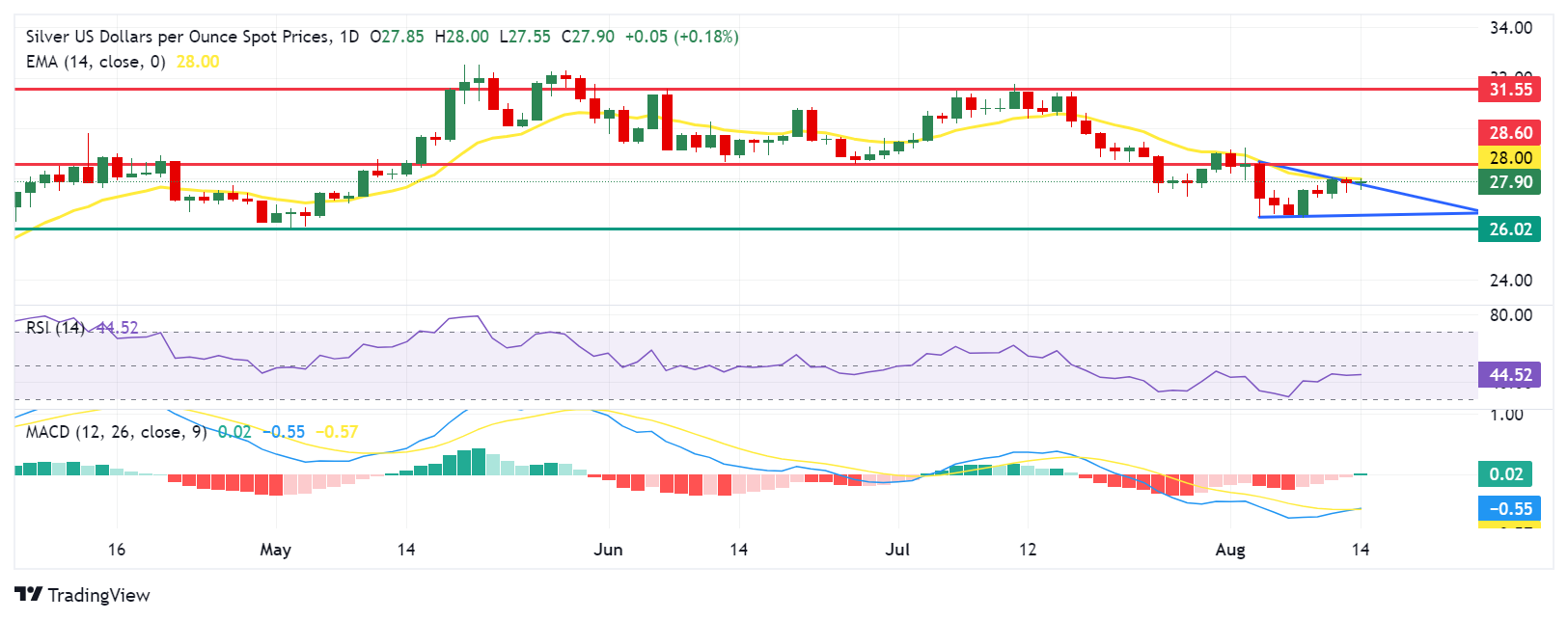

- Цена на серебро сталкивается с непосредственным сопротивлением в районе 14-дневной EMA на уровне $28,00.

- Анализ дневного графика указывает на прорыв выше нисходящего треугольника, что говорит о потенциальном развороте тренда.

- Верхняя граница нисходящего треугольника на уровне $27,75 выступает в качестве непосредственной поддержки.

Цена на серебро (XAGUSD) отступает от недавних достижений, торгуясь около $27,90 за тройскую унцию в ходе европейской сессии в среду. Анализ дневного графика показывает прорыв выше фигуры нисходящего треугольника, что считается позитивным сигналом. Этот прорыв указывает на то, что рынок может перейти от медвежьего к бычьему тренду.

Кроме того, 14-дневный индекс относительной силы (RSI) консолидируется ниже уровня 50, что указывает на нисходящий тренд. Прорыв выше уровня 50 будет свидетельствовать о зарождении восходящего тренда.

Кроме того, линия дивергенции скользящей средней (МА) пересекла сигнальную линию снизу вверх, что свидетельствует о потенциальном бычьем сигнале. Однако, поскольку обе линии остаются ниже центральной линии (нулевой линии), это указывает на то, что общий тренд остается медвежьим. Возможно, стоит дождаться дальнейших подтверждений, прежде чем принимать какие-либо важные торговые решения.

Что касается поддержки, то цена серебро тестирует верхнюю границу нисходящего треугольника в районе уровня $27,75. Возврат к нисходящему треугольнику усилит медвежий уклон и подтолкнет металлический актив к области $26,60, а затем к майскому минимуму на уровне $26,02.

С другой стороны, цены на серебро тестируют непосредственное сопротивление в районе 14-дневной экспоненциальной скользящей средней (EMA) на уровне $28,00, за которым следует "отскок от поддержки, превратившийся в сопротивление" на уровне $28,60. Прорыв выше последнего может привести пару XAGUSD к исследованию области вокруг двухмесячного максимума на уровне $31,75.

XAGUSD: дневной график

Вот что вам нужно знать в среду, 14 августа:

Фунт стерлингов остается под небольшим медвежьим давлением в первой половине дня в Европе, так как инвесторы оценивают отчет по инфляции за июль. Во второй половине дня участники рынка будут пристально следить за данными по индексу потребительских цен (CPI) в США. Тем временем в европейской экономической повестке дня будут опубликованы пересмотренные данные по валовому внутреннему продукту (ВВП) за второй квартал и промпроизводству за июнь.

После нестабильной динамики в понедельник индекс доллара США (DXY) развернулся в южном направлении на американской сессии во вторник, так как доминирующее положение заняла тяга к риску. Основные индексы Уолл-стрит продемонстрировали уверенный рост, причем Nasdaq Composite возглавил ралли, поднявшись на 2,5 %, а DXY потерял 0,5 %. В месячном исчислении прогнозируется, что индекс CPI в июле вырастет на 0,2% после снижения на 0,1% в июне. Базовый индекс CPI, исключающий волатильность цен на продукты питания и энергоносители, вырастет на 0,2% за тот же период.

Цена доллара США за эту неделю

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за эту неделю. Курс доллара США был самым слабым против оззи.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.80% | -0.63% | 0.40% | -0.20% | -0.97% | -0.20% | -0.20% | |

| EUR | 0.80% | 0.20% | 1.18% | 0.60% | -0.28% | 0.61% | 0.61% | |

| GBP | 0.63% | -0.20% | 1.25% | 0.41% | -0.49% | 0.40% | 0.42% | |

| JPY | -0.40% | -1.18% | -1.25% | -0.56% | -1.41% | -0.58% | -0.61% | |

| CAD | 0.20% | -0.60% | -0.41% | 0.56% | -0.82% | 0.00% | 0.02% | |

| AUD | 0.97% | 0.28% | 0.49% | 1.41% | 0.82% | 0.89% | 0.90% | |

| NZD | 0.20% | -0.61% | -0.40% | 0.58% | -0.00% | -0.89% | 0.01% | |

| CHF | 0.20% | -0.61% | -0.42% | 0.61% | -0.02% | -0.90% | -0.01% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать доллар США из левой колонки и двигаться вдоль горизонтальной линии к иене, то процентное изменение, отображаемое в поле, будет представлять USD (базовая валюта)/JPY (валюта котировки).

В начале среды Управление национальной статистики Великобритании сообщило, что годовой индекс CPI вырос до 2,2% с 2%. Это значение оказалось ниже ожиданий рынка в 2,3%. Кроме того, годовой базовый индекс CPI вырос на 3,3% по сравнению с июньским ростом на 3,5%. Другие детали отчета показали, что годовой PPI - на входе увеличился на 0,4%, а индекс розничных цен вырос на 3,6%, по сравнению с прогнозом аналитиков в 3,3%. После этих данных пара GBPUSD развернулась на юг и на момент написания торговалась на отрицательной территории ниже 1,2850.

Резервный банк Новой Зеландии (РБНЗ) объявил на азиатской сессии о снижении учетной ставки на 25 базисных пунктов до 5,25% по итогам августовского заседания. "Мы уверены, что инфляция вернулась в целевой диапазон, и мы можем приступить к нормализации ставок", - сказал глава РБНЗ Адриан Орр на пресс-конференции после заседания. Пара NZDUSD столкнулась с сильным давлением продаж после события в РБНЗ и на момент написания торговалась чуть выше 0,6000, где она снизилась более чем на 1% на дневной основе.

Пара USDJPY не смогла сделать решительный шаг в каком-либо направлении во вторник. Пара продолжает боковое движение чуть выше 147.00 в европейские часы в среду.

Пара EURUSD вышла из недельного торгового диапазона во вторник и набрала более 0,5%. Пара продолжает расти на европейской сессии и на момент написания торговалась на несколько пипсов выше 1.1000.

Золото пережило техническую коррекцию после роста в понедельник и во вторник понесло небольшие потери. Пара XAUUSD остается относительно спокойной и в начале среды колеблется в районе $2 470.

- Индекс потребительских цен в США, согласно прогнозам, в июле вырос на 2,9% г/г, что ниже июньского роста на 3%.

- Ожидается, что годовая базовая инфляция CPI снизится до 3,2%.

- Данные по инфляции могут повлиять на вероятность снижения ставки ФРС на 50 б.п. в сентябре.

Бюро статистики труда (BLS) опубликует долгожданные данные по индексу потребительских цен (CPI) в США за июль в среду в 15.30 мск.

Доллар США ожидает сильная волатильность, так как любые сюрпризы из отчета по инфляции в США могут существенно повлиять на ценообразование рынка в отношении ожиданий снижения процентной ставки Федеральной резервной системой (ФРС) США в сентябре.

Чего ожидать от следующего отчета по CPI?

Ожидается, что инфляция в США, измеряемая индексом CPI, в июле выросла на 2,9% в годовом исчислении, что несколько ниже роста на 3%, зафиксированного в июне. Базовая инфляция CPI, исключающая волатильность цен на продукты питания и энергию, снизилась до 3,2% с 3,3% за тот же период.

Между тем, индекс CPI в США в июле должен вырасти на 0,2% м/м после снижения на 0,1% в июне. Наконец, базовый индекс CPI, согласно прогнозам, составит 0,2%.

Разочаровывающий отчет по занятости в США, согласно которому количество рабочих мест в несельскохозяйственном секторе в июле выросло на 114 000, возродил ожидания того, что Федеральная резервная система США будет снижать учетную ставку несколько раз в этом году, начиная с сентября. По итогам заседания ФРС 30-31 июля председатель ФРС Джером Пауэлл воздержался от подтверждения снижения ставки в сентябре, но отметил, что на этом заседании "реально обсуждался" вопрос о снижении ставки. Кроме того, Пауэлл признал, что он внимательно относится к рискам по обе стороны двойного мандата.

По данным CME FedWatch Tool, в настоящее время рынки оценивают вероятность снижения ставки на 50 базисных пунктов (б.п.) в сентябре почти в 50%.

Прогнозируя данные по инфляции за июль, "мы ожидаем, что базовые цены CPI, хотя и набрали некоторый импульс, останутся в основном под контролем в июле после неожиданного сокращения в июне", - заявили аналитики TD Securities в еженедельном отчете и добавили:

"Базовая инфляция, вероятно, укрепилась в месячном исчислении, а также ожидается отскок цен на энергоносители после резкого снижения в мае/июне. Наш неокругленный прогноз базового индекса CPI на уровне 0,14% м/м предполагает большие риски в отношении округленного повышения на 0,2%".

Как отчет по индексу потребительских цен в США может повлиять на EURUSD?

Ожидания рынка относительно снижения ставки ФРС на 50 б.п. в сентябре будут подвергнуты испытанию, когда выйдут данные по инфляции за июль. Если месячный базовый индекс CPI, не искаженный базовыми эффектами и ценами на волатильные товары, вырастет на 0,3% или более, инвесторы могут склониться к снижению ставки на 25 б.п. на следующем заседании ФРС. Позиционирование рынка предполагает, что такое чтение может спровоцировать отскок доходности трежерис и помочь доллару США укрепиться против своих конкурентов при немедленной реакции.

Если базовый индекс CPI за месяц вырастет меньше, чем ожидалось, участники рынка могут сохранить надежду на снижение ставки на 50 б.п. в сентябре. При таком сценарии доллар США, скорее всего, вновь окажется под давлением продаж.

Эрен Сенгезер, ведущий аналитик европейской сессии FXStreet, предлагает краткий технический прогноз для EURUSD и поясняет: "Краткосрочная техническая картина EURUSD предполагает сохранение "бычьего" тренда, а индикатор индекс относительной силы (RSI) на дневном графике держится выше 50. Кроме того, пара совершила решительный отскок после тестирования 20-дневной SMA на прошлой неделе, что отражает нерешительность продавцов в отношении продолжительного снижения.

С точки зрения роста, 1.0950 (статический уровень) выступает в качестве промежуточного сопротивления перед 1.1000 (психологический уровень, статический уровень). Если EURUSD удастся пробить 1.1000, то следующей целью может стать 1.1140 (максимум 28 декабря 2023 года). Если смотреть на юг, то непосредственная поддержка может быть определена на уровне 1.0880 (20-дневная SMA) перед 1.0830 (200-дневная SMA) и 1.0800 (100-дневная SMA)."

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

EURUSD: суммы в евро

- 1.0800 1.1 млрд

- 1.0805 865 млн

- 1.0925 1.2 млрд

- 1.0980 683 млн

- 1.1035 1.8b

GBPUSD: суммы в фунтах стерлингов

- 1.2725 573 млн

- 1.2800 816 млн

- 1.3050 498 млн

USDJPY: суммы в долларах США

- 146.25 1.2 млрд

- 150.50 536 млн

USDCHF: суммы в долларах США

- 0.8715 1.8 млрд

- 0.8820 745 млн

AUDUSD: суммы в AUD

- 0.6670 481 млн

USDCAD: суммы в долларах США

- 1.3640 499 млн

- 1.3700 724 млн

- 1.3730 676 млн

- 1.3900 1.4 млрд

- 1.4000 490 млн

NZDUSD: суммы в новозеландских долларах

- 0.6090 1.1 млрд

Выступая на пресс-конференции в среду, премьер-министр Японии Фумио Кисида заявил, что он "не будет переизбираться на пост лидера Либерально-демократической партии (ЛДП)".

Дополнительные тезисы

Важно показать новое лицо ЛДП в гонке за лидерство.

Первый шаг к этому - моя отставка.

Буду полностью поддерживать нового лидера.

Принял это решение с учетом того, что будет лучше для общества.

Без колебаний возьму на себя ответственность как глава ЛДП за проблемы, возникшие по вине членов партии.

Мне, как уходящему в отставку лидеру, не подобает комментировать преемника".

Реакция рынка

Пара USDJPY на момент написания торговалась на уровне 146,40, снизившись на 0,26% за день.

Годовой индекс потребительских цен в Великобритании вырос на 2,2% в июле по сравнению с предыдущим месяцем. ожидаемый рост составил 2,3%.

Инфляция в Великобритании снизилась на 0,2% м/м в июле против +0,1% в предыдущем месяце.

Пара GBP/USD упала к отметке 1,2800 после публикации данных по инфляции в Великобритании.

Индекс потребительских цен (CPI) Соединенного Королевства вырос в годовом исчислении на 2,2% в июле после увеличения на 2,0% в июне, показали данные, опубликованные Управлением национальной статистики (ONS) в среду.

Показатель оказался ниже ожиданий рынка о росте на 2,3%, вернувшись к целевому показателю Банка Англии (BoE) в 2,0%.

Базовый индекс потребительских цен (без учета нестабильных цен на продукты питания и энергоносители) вырос на 3,3% в годовом исчислении в июле по сравнению с ростом на 3,5% в июне, что ниже прогнозируемого рынком значения в 3,4%.

Июльский индекс потребительских цен в сфере услуг Великобритании резко снизился до 5,2% в годовом исчислении в июле против 5,7% в июне, что все еще выше уровня 5,0%.

Между тем, индекс потребительских цен Великобритании снизился на 0,2% м/м в июле после увеличения на 0,1% в июне.

Реакция пары GBP/USD на данные по инфляции в Великобритании

Данные по индексу потребительских цен в Великобритании негативно сказались на фунте стерлингов, так как пара GBP/USD упала к отметке 1,2800. На момент написания статьи пара торговалась с понижением на 0,23% по итогам дня около 1,2825.

В среду Народный банк Китая (ЦБ Китая) установил центральный курс USDCNY на предстоящую торговую сессию на уровне 7,1415 по сравнению с предыдущим днем, зафиксированным на отметках 7,1479 и 7,1493 по оценкам Reuters.

Глава РБНЗ Адриан Орр выступил на пресс-конференции после августовского объявления о денежно-кредитной политике, представив подготовленные замечания по программному заявлению и ответив на вопросы СМИ.

Ранее РБНЗ принял неожиданное решение снизить процентную ставку на 25 базисных пунктов с 5,50% до 5,25%.

Ключевые тезисы

- Мы уверены, что инфляция, вернувшаяся в целевой диапазон, может привести к нормализации показателей.

- Мы рассмотрели ряд вариантов, консенсус был за 25 базисных пунктов.

- Хотелось бы увидеть реальные данные по инфляции.

- Прогнозы показывают, что мы возвращаемся к периоду низкой и стабильной инфляции.

- Широкий спектр индикаторов остается стабильно слабым.

- Это разумный первый шаг к смягчению денежно-кредитной политики, при этом есть все основания действовать спокойно.

- Данные, поступающие с высокой частотой, свидетельствуют об ослаблении экономики.

- Это хорошая новость о том, что ценовые намерения меняются.

Краткое изложение заявления РБНЗ о денежно-кредитной политике

- Инфляция снижается.

- Инфляция возвращается к целевому диапазону.

- Ожидается, что инфляция в сфере услуг снизится.

- Темпы дальнейшего смягчения будут зависеть от уверенности комитета в том, что поведение цен остается в соответствии с низкой инфляцией.

- Ожидается, что индекс потребительских цен останется на целевом среднем уровне в обозримом будущем.

Протокол заседания РБНЗ по процентной ставке

- Ослабление внутренней экономической активности, отмеченное в июльском обзоре денежно-кредитной политики, стало более выраженным и масштабным. Члены комитета отметили, что денежно-кредитная политика должна будет оставаться ограничительной в течение некоторого времени, чтобы обеспечить дальнейшее ослабление внутреннего инфляционного давления.

- Экономическая активность в Новой Зеландии и краткосрочные показатели инфляции в настоящее время напоминают показатели в странах, в которых центральные банки начали снижать процентные ставки.

- Таким образом, темпы дальнейшего смягчения будут зависеть от уверенности комитета в том, что поведение цен продолжает адаптироваться к условиям низкой инфляции.

- Широкий спектр высокочастотных индикаторов указывает на существенное ослабление внутренней экономической активности в последние месяцы. Последние показатели дают уверенность в том, что инфляция устойчиво вернется к целевому уровню в разумные сроки.

- Разрыв в объеме производства в настоящее время оценивается как более негативный, чем предполагалось в майском заявлении о денежно-кредитной политике, что указывает на увеличение свободных производственных мощностей.

- Ожидается, что общая инфляция потребительских цен вернется к целевому диапазону в сентябрьском квартале.

- Комитет согласился с тем, что существуют возможности для смягчения мер денежно-кредитной политики.

- Наряду с ограничительной денежно-кредитной политикой, более раннее или более значительное ужесточение бюджетной политики может привести к ограничению внутреннего спроса.

- Комитет отметил, что после майского заявления о денежно-кредитной политике баланс рисков постепенно менялся.

- Хотя внутренние финансовые условия остаются ограничительными, в последние месяцы они ослабли.

- Широкий спектр показателей указывает на то, что экономика сокращается быстрее, чем ожидалось.

- Комитет счел, что направление ocr в прогнозе отражает его точку зрения на политическую стратегию, которая наилучшим образом соответствовала бы его полномочиям.

РБНЗ обновил экономические прогнозы

- РБНЗ ожидает, что официальная денежная ставка составит 4,1% в сентябре 2025 года (против 5,4%).

- РБНЗ ожидает, что торгово-взвешенный индекс доллара I к новозеландскому доллару составит около 69,5% в сентябре 2025 года (против 71,0%).

- РБНЗ ожидает, что официальная ставка по наличным деньгам составит 4,92% в декабре 2024 года (против 5,65%).

- РБНЗ ожидает, что официальная ставка по наличным деньгам составит 3,85% в декабре 2025 года (против 5,14%).

- РБНЗ ожидает, что годовой индекс потребительских цен составит 2,4% к сентябрю 2025 года (против - 2,2%).

- Официальная денежная ставка РБНЗ составит 2,98% в сентябре 2027 года.

Реакция NZD/USD на решение РБНЗ по процентной ставке

Новозеландский доллар оказался под сильным давлением со стороны продавцов в ответ на неожиданный "голубиный" шаг РБНЗ. Пара NZD/USD в настоящее время торгуется в районе 0,6040, снизившись за день на 0,63%.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 27.851 | -0.32 |

| Золото | 246.544 | -0.2 |

| Палладий | 938.35 | 2.37 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 1207.51 | 36232.51 | 3.45 |

| Hang Seng | 62.41 | 17174.06 | 0.36 |

| KOSPI | 3.2 | 2621.5 | 0.12 |

| ASX 200 | 13.1 | 7826.8 | 0.17 |

| DAX | 85.58 | 17812.05 | 0.48 |

| CAC 40 | 25.2 | 7275.87 | 0.35 |

| Dow Jones | 408.63 | 39765.64 | 1.04 |

| S&P 500 | 90.04 | 5434.43 | 1.68 |

| NASDAQ Composite | 407 | 17187.61 | 2.43 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66307 | 0.67 |

| EURJPY | 161.406 | 0.29 |

| EURUSD | 1.09912 | 0.54 |

| GBPJPY | 188.876 | 0.51 |

| GBPUSD | 1.28607 | 0.75 |

| NZDUSD | 0.6074 | 0.91 |

| USDCAD | 1.3705 | -0.26 |

| USDCHF | 0.86435 | -0.09 |

| USDJPY | 146.845 | -0.25 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.