- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 14-06-2023

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС оставить учетную ставку без изменений на уровне 5-5,25% по итогам июньского заседания.

Ключевые цитаты

"Я по-прежнему считаю, что существует путь к достижению 2%-ной инфляции без больших потерь в занятости".

"Сильный рынок труда, который постепенно охлаждается, может способствовать мягкой посадке экономики".

"Члены FOMC полностью солидарны в необходимости достижения 2%-ной инфляции и сделают все необходимое для этого".

"Возвращение и восстановление ценовой стабильности принесет пользу многим поколениям".

"Чтобы сохранить реальные ставки по мере снижения инфляции, в будущем потребуется снизить номинальную ставку".

"Будет уместно снизить ставки, когда инфляция пойдет вниз".

"Ни один человек не внес в прогнозы снижение ставок в этом году".

"Снижение ставок в этом году будет нецелесообразным".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС оставить учетную ставку без изменений на уровне 5-5,25% по итогам июньского заседания.

Ключевые цитаты

"Мы переходим к более умеренным темпам повышения ставок".

"Когда мы увидим, что инфляция выравнивается и ослабевает, мы будем знать, что ужесточение работает".

"Потратив немного больше времени на ужесточение, мы уменьшаем вероятность того, что зайдем слишком далеко".

"Слишком рано судить о полных масштабах ужесточения в сфере кредитования, связанного с банковскими потрясениями".

"Если мы увидим больший эффект от кредитного ужесточения, мы учтем это в решениях по ставкам".

"Не видно большого прогресса в отношении базовой инфляции PCE".

"Мы хотим видеть, что базовая инфляция PCE решительно снижается".

"Мы хотим снизить инфляцию до 2% с минимальным ущербом для экономики".

"В 2021 году инфляция была вызвана высоким спросом на товары".

"В 2022 году и теперь в 2023 году многие аналитики считают, что снижение роста заработной платы важно для снижения инфляции".

"Июльское заседание будет проходить в режиме реального времени, без заранее предопределенных решений".

"Мы стараемся быть прозрачными в нашей функции реагирования".

"Мы видим, что рынок жилья достиг дна и, возможно, немного отталкивается от него".

"Мы увидим, как арендная плата будет просачиваться в инфляцию в сфере жилищных услуг".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС оставить учетную ставку без изменений на уровне 5-5,25% по итогам июньского заседания.

Ключевые цитаты

"Вопрос о скорости повышения ставок стоит отдельно от вопроса об уровне ставок".

"Мы не так далеко от конечного уровня по ставкам".

"Разумно двигаться медленнее по мере приближения к конечному пункту назначения ставок".

"Мы не знаем всех последствий банковских потрясений".

"Мы пытаемся правильно оценить их".

"К июлю мы будем иметь ценные данные за три месяца".

"Мы рассмотрим все данные, развивающиеся перспективы и примем решение в июле".

"Рынок труда удивил необычайной устойчивостью".

"Я не могу сказать, что у меня когда-либо заранее была большая уверенность в том, где ставка по федеральным фондам будет находиться в дальнейшем".

"Мы значительно приблизились к достаточно ограничительным уровням".

"Риски переусердствовать и недоусердствовать стали ближе к равновесию".

"Риски для инфляции являются повышательными".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС оставить учетную ставку без изменений на уровне 5-5,25% по итогам июньского заседания.

Ключевые цитаты

"Главный вопрос - определение степени дополнительного ужесточения".

"Возможно, имеет смысл повышать ставки, но более умеренными темпами".

"Мы не обсуждали, стоит ли переходить к подходу "каждое второе заседание".

"Мы не принимали решения по поводу июля".

"Данные с момента прошлого заседания поступали на высокой стороне ожиданий".

"Любой прогноз о снижении инфляции в этом году будет содержать большую дозу дезинфляции в сфере недвижимости".

"Дезинфляция в сфере недвижимости будет реализовываться немного медленнее, чем мы ожидали".

"Ключом к дезинфляции в сфере нежилищных услуг является ослабление условий на рынке труда".

"Нужно, чтобы ослабление условий на рынке труда продолжалось".

"Вещи, необходимые для дезинфляции, уже вступают в игру, процесс займет некоторое время".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС оставить учетную ставку без изменений на уровне 5-5,25% по итогам июньского заседания.

Ключевые цитаты

"На этом заседании, учитывая, как далеко и быстро мы продвинулись, мы посчитали разумным оставить ставки на прежнем уровне".

"Прогнозы ФРС не являются планом или решением".

"Будем продолжать принимать решения от заседания к заседанию".

"Снижение инфляции, вероятно, потребует роста экономики темпами ниже тренда и некоторого ослабления условий на рынке труда".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС оставить учетную ставку без изменений на уровне 5-5,25% по итогам июньского заседания.

Ключевые цитаты

"Твердо привержены достижению инфляции на уровне 2%".

"Без ценовой стабильности не добиться устойчивого сильного рынка труда".

"Мы проделали большой объем работы".

"Полный эффект от ужесточения еще предстоит ощутить".

"Почти все политики считают целесообразным дальнейшее повышение ставок в этом году".

"Активность в жилищном секторе остается слабой".

"Большинство политиков ожидает продолжения сдержанного роста экономики".

"Рынок труда остается очень дефицитным".

"Отмечаются некоторые признаки того, что спрос и предложение на рынке труда приходят в более сбалансированное состояние".

"Чтобы вернуть инфляцию к 2%, предстоит пройти долгий путь".

"Инфляционные ожидания находятся под контролем".

"Мы прекрасно понимаем, что высокая инфляция создает трудности".

"Мы очень внимательны к рискам, которые высокая инфляция создает для обеих сторон мандата ЦБ".

"Мы наблюдаем эффект от ужесточения нашей политики в жилищном строительстве, инвестициях".

"Потребуется время для полного осознания эффекта от ужесточения денежно-кредитной политики, особенно в отношении инфляции".

03 мая -14июня 2023 года

Экономические Последниепоказатели свидетельствуют о том, что в первом кварталеэкономическая активностьпродолжала расти умеренными темпами. В последние месяцы наблюдалось значительное увеличение числа рабочих мест, а уровень безработицы оставался низким. Инфляция остается на высоком уровне.

Банковская система США надежна и устойчива. Ужесточение условий кредитования домохозяйств и предприятий, вероятно, окажет влияние на экономическую активность, найм и инфляцию. Степень этого влияния остается неопределенной. Комитет по-прежнему уделяет большое внимание инфляционным рискам.

Комитет стремится к достижению максимальной занятости и инфляции на уровне 2% в долгосрочной перспективе. В поддержку этих целей Комитет решил повысить сохранить целевой диапазон ставки по федеральным фондам на уровне до 5-5-1/4 процента.Сохранение целевого диапазона на этом заседании позволяет Комитету оценивать внимательно следить за поступлением дополнительной информации и оценивать ее последствия для денежно-кредитной политики. При определении степени дополнительного ужесточения политики, которое может быть целесообразным для возвращения инфляции к 2 процентам, Комитет будет принимать во внимание совокупное ужесточение денежно-кредитной политики, лаг, с которым денежно-кредитная политика влияет на экономическую активность и инфляцию, а также экономические и финансовые события. Кроме того, Комитет продолжит сокращать свои запасы казначейских ценных бумаг и долговых обязательств агентств и ипотечных ценных бумаг, как описано в его ранее объявленных планах. Комитет твердо намерен вернуть инфляцию к целевому уровню в 2 процента.

При оценке надлежащей позиции денежно-кредитной политики Комитет будет продолжать отслеживать последствия поступающей информации для экономических перспектив. Комитет будет готов скорректировать курс денежно-кредитной политики, если появятся риски, которые могут помешать достижению целей Комитета. В своих оценках Комитет будет принимать во внимание широкий спектр информации, включая данные о состоянии рынка труда, инфляционном давлении и инфляционных ожиданиях, а также о финансовых и международных событиях.

За принятие решения по монетарной политике голосовали: Джером Пауэлл, председатель; Джон К. Уильямс, заместитель председателя; Майкл С. Барр; Мишель В. Боуман; Лиза Д. Кук; Остан Д. Гулсби; Патрик Харкер; Филип Н. Джефферсон; Нил Кашкари; Лори К. Логан; и Кристофер Дж. Уоллер.

Федеральная резервная система (ФРС) США объявила о том, что по итогам июньского заседания оставила ключевую процентную ставку, ставку по федеральным фондам, без изменений в диапазоне 5-5,25%. Это решение совпало с ожиданиями рынка.

В своем программном заявлении ФРС пояснила, что сохранение целевого диапазона на этом заседании даст регулятору время для оценки дополнительной информации и последствий уже принятых ранее мер для денежно-кредитной политики.

Кроме того, ФРС подтвердила, что инфляция остается повышенной и что ЦБ по-прежнему привержен возвращению инфляции к целевому уровню 2%. Что касается финансирования, центральный банк США отметил, что ужесточение условий кредитования для домохозяйств и бизнеса, вероятно, повлияет на экономическую активность, найм и инфляцию, но добавил, что масштабы этих последствий остаются неопределенными.

Между тем, сводка экономических прогнозов показала, что прогноз конечной ставки на конец 2023 года был пересмотрен в сторону повышения до 5,6% с 5,1% в марте. Аналогично, прогноз ставки на конец 2024 года вырос до 4,6% с 4,3%. В целом, прогнозы ФРС предполагают еще два повышения ставки на 25 базисных пунктов (б.п.) в этом году и снижение ставки на 100 б.п. в 2024 году. Политики также ожидают более высоких темпов роста валового внутреннего продукта в 2023 году, снижения уровня безработицы и меньшего прогресса в отношении базовой инфляции, чем они предполагали в марте.

Реакция рынка

В качестве первой реакции доллар США укрепился против своих конкурентов, и индекс доллара США поднялся выше 103,00, отыграв значительную часть внутридневных потерь.

Экономисты ANZ Bank обсуждают перспективы золота (XAU/USD).

Передышка

Вероятность того, что ФРС сделает паузу на предстоящем заседании, возросла, но сильная экономическая активность предполагает, что ФРС сохранит "ястребиный" настрой в краткосрочной перспективе. Это может привести к консолидации цены на золото.

Тем не менее, ФРС в конечном итоге завершит цикл повышения ставок во втором полугодии 2023 года, что является фактором структурной поддержки в среднесрочной и долгосрочной перспективе. Перспектива возобновления нисходящего тренда доллара США станет еще одним попутным ветром для золота.

Мы считаем, что недавнее снижение цены на золото будет способствовать новым покупкам, которые, вероятно, будут поддерживаться спекулятивным позиционированием. Мы сохраняем наш целевой ориентир по цене золота на конец этого года на уровне $2 100.

Экономисты Deutsche Bank обсуждают перспективы EUR/USD.

Среднесрочная слабость доллара зависит от "голубиного" разворота ФРС

В последние месяцы держится на плаву. Мы по-прежнему ожидаем, что следующий этап для доллара США будет стадией ослабления, поскольку ФРС в конечном итоге совершит разворот и возьмет курс на смягчение политики. Мы ожидаем, что это произойдет в 4-м квартале, а в следующем году последует снижение ставок.

Наш прогноз по EURUSD на конец года остается на уровне 1,15. Хорошие новости со стороны евро, похоже, теперь уже заложены в цены, а падение доходности в США - самый большой потенциальный драйвер для роста пары.

EUR/USD - Q3 2023 1.12 Q4 2023 1.15 Q4 2024 1.25

- Падение цены Cardano снизило стоимость альткоина более чем на 27% на прошлой неделе.

- Шансы на восстановление высоки, поскольку ADA, похоже, достиг дна.

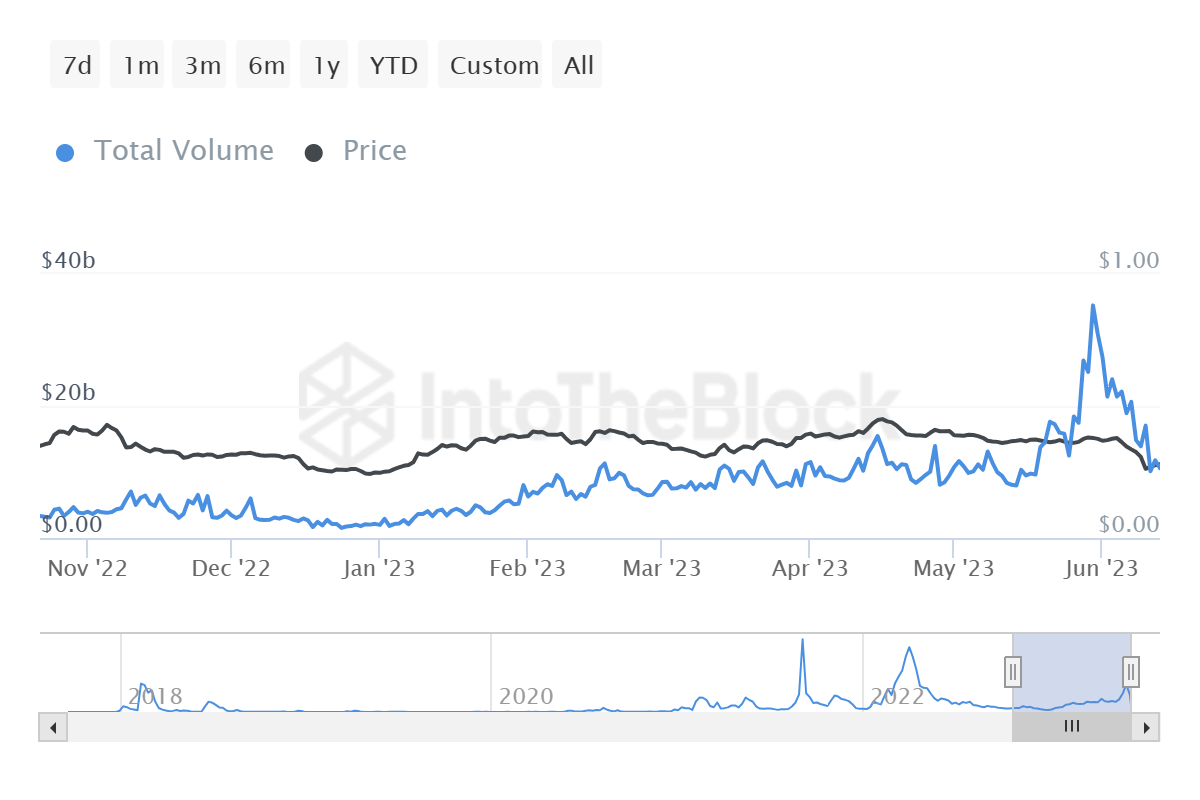

- Объемы крупных транзакций за две недели сократились на 30%.

Цена Cardano ощутимо стабилизировалась после просадки, которой она подверглась в предыдущие дни. Последствия обвала были достаточно сильными, чтобы вызвать страх у инвесторов в ADA. Но после того, как рынок достиг минимумов, на которых он сейчас находится, эти инвесторы могут обрести некоторую уверенность в том, что единственный путь отсюда - вверх.

Цена Cardano настроена на восстановление

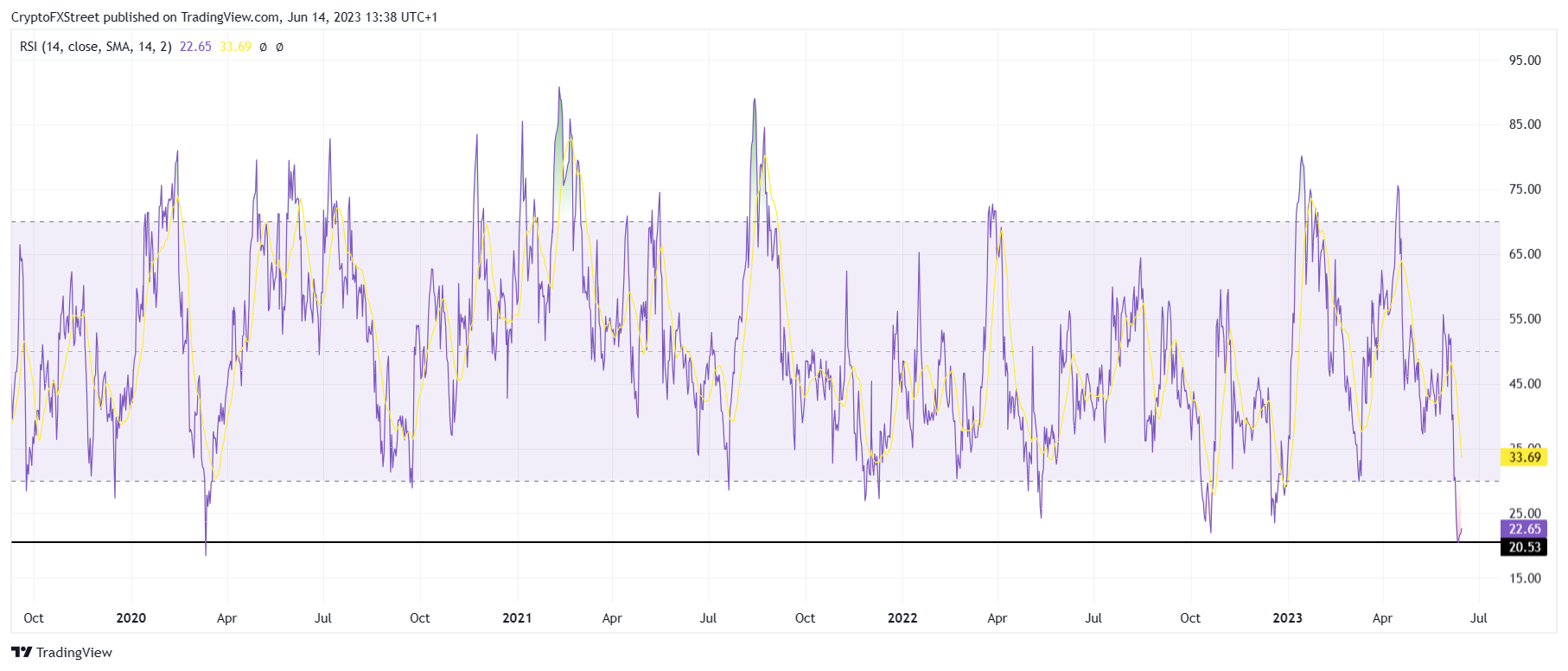

Цена Cardano торгуется в районе $0,27 после падения на 27% за неделю с 5 июня. Хотя рынок в настоящее время стабилен, медвежий импульс, сформировавшийся после обвала, привел к тому, что ADA значительно перепродан.

1-дневный график ADA/USD

Индекс относительной силы (RSI) опустился в зону перепроданности ниже отметки 30,0 и достиг циклического минимума 20,53. В последний раз индикатор находился на этом уровне в марте 2020 года, когда пандемия Covid-19 была на своем пике. Тогда криптовалютный рынок пережил крупный обвал из-за ужасных макроэкономических условий, между тем причиной нынешнего обвала стали регуляторные репрессии.

RSI. Cardano

Хотя в 2020 году рынку потребовались месяцы для восстановления, на этот раз ситуация может улучшиться гораздо быстрее. Об этом свидетельствует тот факт, что отношение рыночной стоимости к реализованной стоимости (MVRV) в настоящее время находится на годовом минимуме. Этот показатель используется для оценки прибыли/убытков инвесторов и того, есть ли возможность для изменения тенденции.

В настоящее время коэффициент MVRV находится в "зоне возможностей", за которой исторически следует восстановление цены. Обычно инвесторы в это время демонстрируют тренд на аккумулирование, чтобы зафиксировать прибыль, когда цена снова поднимется. В случае с Cardano, альткоин, похоже, достиг дна, что делает отскок наиболее вероятным сценарием.

%20[18.13.39,%2014%20Jun,%202023]-638223525177272290.png)

Коэффициент MVRV. Cardano

Однако на этот раз восстановление цены может не найти большой поддержки со стороны инвесторов, поскольку держатели ADA сейчас достаточно напуганы. Объем китовых транзакций, достигший пика в мае, за последние две недели снизился почти на 30% и, как ожидается, будет снижаться и дальше.

Активность китов Cardano

Таким образом, если самая важная когорта игроков отступает, от розничных инвесторов не стоит ожидать многого. Поэтому, пока цена Cardano не отметит достойное восстановление, поднявшись обратно выше $0,35, скептицизм среди инвесторов может сохраняться.

Оптимизм аналитиков MUFG Bank в отношении фунта стерлингов угасает после уверенного роста с начала года.

Фунт стерлингов: рост и риски

Ослабление доллара США окажет поддержку GBP/USD, и хотя повышение ставок для борьбы с инфляцией может оказаться благоприятным для фунта, в дальнейшем есть риски, что это может вызвать опасения по поводу экономического роста.

Поскольку доходность в Великобритании будет снижаться, так как Банк Англии не оправдывает текущих ожиданий, слабость фунта может проявиться в паре с евро.

EUR/GBP: Q2 2023 0.8650 Q3 2023 0.8750 Q4 2023 0.8850 Q1 2024 0.9000

GBP/USD: Q2 2023 1.2600 Q3 2023 1.2910 Q4 2023 1.2990 Q1 2024 1.2670

- Комиссия по ценным бумагам и биржам США не смогла внести достаточную ясность в вопрос, по каким критериям криптовалютные токены обозначаются как ценные бумаги.

- Криптотрейдеров интересует, каковы будут дальнейшие шаги и могут ли эти активы быть зарегистрированы как ценные бумаги и торговаться на Nasdaq.

- Аналитики считают, что классификация SEC спровоцирует делистинги на криптобиржах.

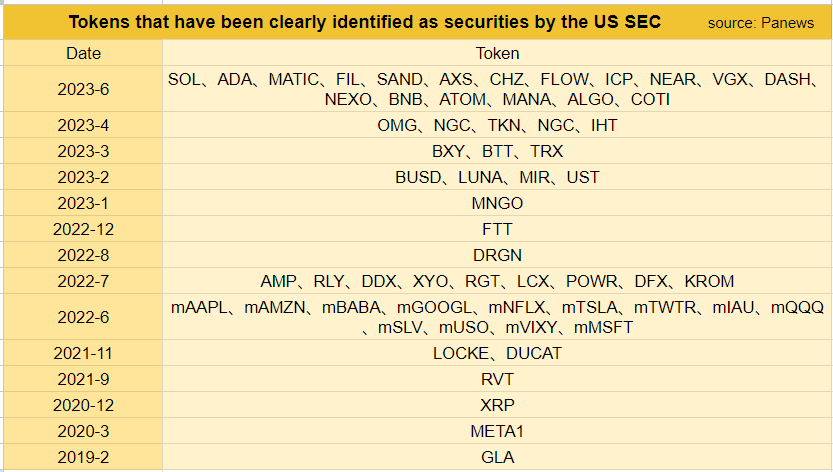

Комиссия по ценным бумагам и биржам США (SEC) 5 июня начала борьбу с цифровыми активами, подав судебные иски против бирж Binance и Coinbase. Регулятор в своих обвинениях назвал ряд криптовалют "ценными бумагами".

SEC отнесла к ценным бумагам криптовалюты с общей рыночной капитализацией в 100 миллиардов долларов. В то время как токены, отнесенные к ценным бумагам, упали в цене, их владельцы и участники криптовалютного рынка задаются вопросом, что будет дальше с этими активами и смогут ли они быть зарегистрированы и торговаться на таких биржах, как Nasdaq.

Что будет дальше с криптовалютными токенами, помеченными как ценные бумаги

SEC США назвала более 60 криптоактивов ценными бумагами и обновила список в иске против Coinbase и Binance. Непосредственным следствием действий SEC стал масштабный отток капитала из альткоинов и падение их цен.

Токены, признанные ценными бумагами Комиссией по ценным бумагам и биржам США

Биржи и социальные торговые платформы, такие как eToro и Robinhood, заговорили о делистинге активов, которые SEC отнесла к ценным бумагам.

Криптотрейдер с ником @Javacrypto_ спросил в недавнем твите, могут ли эти активы быть зарегистрированы как ценные бумаги и торговаться на таких платформах, как Nasdaq. Анализ содержания электронных писем Хинмана и внутренних сообщений руководителей SEC показал, что отсутствует ясность в отношении теста или анализа, который помог бы решить, является ли актив "достаточно децентрализованным" или нет. Обнародование этих документов лишь усилило путаницу среди экспертов и аналитиков.

Как все это повлияет на криптобиржи и трейдеров США

Ветле Лунде, старший аналитик K33 Research, сообщил Reuters, что классификация криптоактивов как ценных бумаг затронет все криптовалютные биржи США и приведет к принудительному закрытию различных торговых пар с альткоинами.

Таким образом, шаг SEC дорого обойдется как токенам, считающимся ценными бумагами, так и криптобиржам, на которых они котируются. Более того, торговля ценными бумагами может осуществляться только брокерами на регулируемых биржах с участием клиринговых домов и с использованием физических сертификатов. Это увеличивает препятствия для регистрации токенов в качестве ценных бумаг и создает новые проблемы для трейдеров, стремящихся получить доступ к ним и торговать ими.

Кроме того, классификация SEC может ударить по токенам экосистемы DeFi, таким как Solana и Cardano, которые поддерживают несколько активов на своих блокчейнах.

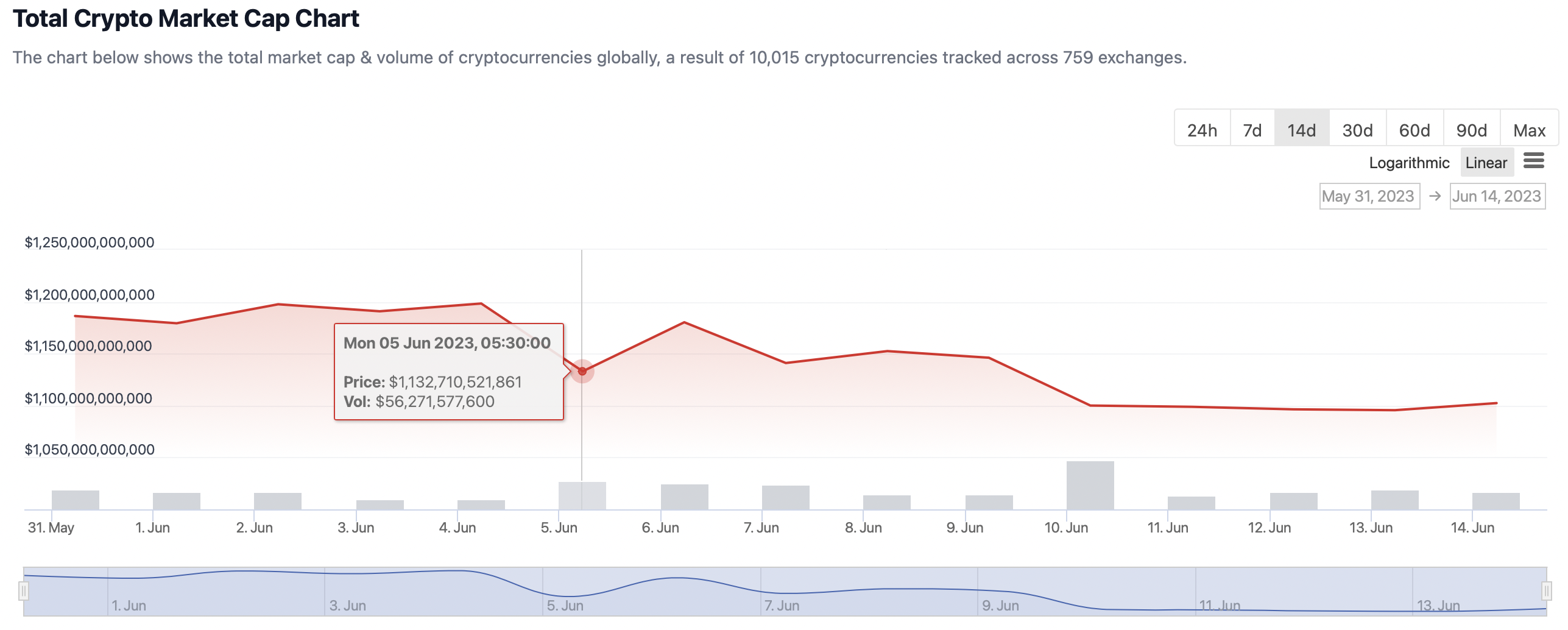

Общая капитализация рынка криптовалют снизилась на 2,65% с 5 июня до момента написания статьи, согласно данным CoinGecko.

График общей капитализации рынка криптовалют

Вероятно дальнейшее снижение капитализации рынка, так как альткоины рушатся под давлением продаж, вызванных репрессиями со стороны регуляторов.

EUR/JPY вернулась к отметке 150. Экономисты ING анализируют перспективы пары.

Некоторое независимое ужесточение политики Банка Японии станет "медвежьим" переломом в игре

Любые признаки дезинфляции в США позволят рисковым активам дольше оставаться в цене, поддерживая и спрос на EUR/JPY.

Что касается ЕЦБ, мы и рынок ожидаем еще два повышения ставки на 25 б.п. (в июне и июле) до 3,75%. Наша команда также ожидает первого снижения ставки ЕЦБ во 2-м квартале 2024 года.

Если не возникнет какой-либо финансовый кризис, то, как сейчас кажется, пара EUR/JPY может оставаться более сильной еще долгое время. В качестве альтернативы, некоторое независимое ужесточение политики Банка Японии должно стать "медвежьим" фактором для кросса.

Экономисты CIBC Capital Markets ожидают, что пара USD/MXN будет расти до конца этого года.

Два снижения ставки на 25 б.п. в 4 квартале

Мы сохраняем наш прогноз относительно двух снижений ставки на 25 б.п. в 4-м квартале. Более того, мы сохраняем наш повышательный прогноз по паре USD/MXN до конца этого года, ожидая увидеть уровень 19,00 в третьем квартале и 19,50 - к концу 2023 года.

Замедление роста экономики США в сочетании с нашими ожиданиями более узких спредов доходности между Мексикой и США остаются самыми большими рисками для MXN.

- США, Минэнерго: запасы нефти за нед. на 9 июня +7,919 млн бар. против прогноза -510 тыс. и пред. -452 тыс.

- Запасы бензина +2,108 млн против прогноза +316 тыс. и пред. +2,746 млн

- Запасы дистиллятов +2,123 млн против прогноза +1,208 млн и пред. +5,074

- Запасы в Кушинге +1,55 млн против пред. +1,72 млн

- Загрузка производственных мощностей НПЗ -2,1% против прогноза +0,1% и пред. +2,7%

- Производство остается в районе обновленных неделей ранее циклических максимумов 12,4 млн бар/д

Опубликованный накануне аналогичный отчет Института нефти API показал более скромное увеличение запасов нефти на 1,024 млн баррелей против прогноза -300 тыс., так что сегодняшний результат стал неприятной неожиданностью для быков по черному золоту. Кроме того, запасы нефтепродуктов выросли.

Цены на нефть WTI торговались перед релизом с повышением в районе $70,5 и резко просели после публикации отчета.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

По отношению к евро фунт стерлингов поднялся до уровня, который последний раз наблюдался в декабре прошлого года. Экономисты Rabobank пересмотрели свой прогноз по фунту стерлингов в сторону незначительного повышения.

Фунт может начать ослабевать, несмотря на повышение ставок

Если рынок начнет считать, что Банку, возможно, придется подтолкнуть экономику к рецессии, чтобы инфляция CPI вернулась к 2%, фунт может начать ослабевать, несмотря на повышение ставок.

Мы пересмотрели наш одномесячный прогноз по EUR/GBP до 0,86 с 0,87. Тем не менее, мы по-прежнему отмечаем риск снижения EUR/GBP до 0,90 на 12-месячном горизонте.

Экономисты Credit Suisse обсуждают решение ФРС по процентной ставке и его последствия для доллара США.

ФРС удивит повышением ставки на 25 б.п. (вероятность 25%)

ФРС может счесть, что проще просто снова повысить ставку и указать на то, что зависимость от данных является реальным фактором и доминирует над недавними высказываниями ЦБ. Очевидно, что в такой ситуации первой реакцией будет укрепление доллара США. ФРС должна будет продемонстрировать готовность продолжать ужесточение даже после сегодняшнего повышения ставок и/или существенно повысить точечный прогноз (как минимум на 25 б.п. для 2023 и 2024 годов), чтобы доллар США смог закрепить динамику первого скачка.

ФРС удерживает ставки на прежнем уровне, но с "ястребиным" посланием (вероятность 65%)

Это может включать в себя либо указание на повышение ставки на 25 б.п. в июле, либо использование других элементов, таких как точечный прогноз, для обозначения "ястребиного" настроя. Сила рынка акций - одна из причин ожидать, что рынок будет быстро убирать из цен заложенные в них ожидания цикла снижения ставки ФРС с 4 квартала 23 года и далее, как он это предполагал. Это особенно благоприятно сказывается на долларе США против таких низкодоходных валют, как JPY и CNH, и помогает поддержать нашу существующую цель по USD/JPY на отметке 145.00 в ближайшей перспективе, а также наше мнение, что USD/CNH может легко подняться к 7.30.

ФРС удерживает ставки на прежнем уровне с "голубиным" посланием (вероятность 10%)

Данный сценарий предполагает, что ФРС подчеркнет только "голубиные" элементы последних данных и даст понять, что ставки, возможно, уже достигли пика и/или имеют возможность для быстрого снижения, используя сочетание заявления о намерениях и удивительно низких точечных прогнозов. Такой исход был бы медвежьим для доллара США по всему спектру рынка.

- EUR/USD сохраняет тенденцию к росту, торгуясь выше уровня 1.0800.

- Дальнейшее повышение может привести к повторному тестированию 55-дневной SMA в ближайшей перспективе.

EUR/USD продолжает развивать внутринедельный рост и намеревается закрепить бычий прорыв ключевой отметки 1.0800 в среду.

Ожидается, что более серьезная бычья попытка роста быстро преодолеет месячный максимум на 1.0823 (от 13 июня), чтобы затем сфокусироваться на 55-дневной SMA, сегодня расположенной на 1.0878. Далее к северу находится недельная вершина 1.0904 (от 16 мая).

Если рассматривать более долгосрочную перспективу, то конструктивный прогноз по паре остается неизменным, пока она торгуется выше 200-дневной SMA, сегодня проходящей на 1.0531.

Дневной график EUR/USD

- Годовая инфляция цен производителей в США в мае выросла более медленными темпами, чем ожидалось.

- Индекс доллара США пробивается ниже 103,00, достигая новых недельных минимумов.

Индекс цен производителей (PPI) в США вырос на 1,1% в годовом исчислении в мае, по сравнению с ростом на 2,3%, зафиксированным в апреле, как показали данные Бюро статистики труда США, опубликованные в среду. Это значение оказалось ниже ожиданий рынка 1,5%. Это самый низкий уровень с декабря 2020 года.

Годовой базовый индекс цен производителей вырос на 2,8% за тот же период, по сравнению с прогнозом рынка 2,9%. В месячном исчислении общий индекс цен производителей снизился на 0,3%, а базовый индекс цен производителей вырос на 0,2%.

Реакция рынка

Доллар США упал по всему спектру рынка после выхода отчета, при этом курс DXY пробился ниже 103,00 и достиг самого низкого уровня с 22 мая. Доллар находится под давлением после выхода во вторник индекса потребительских цен в США и в преддверии заявления FOMC, которое должно быть опубликовано позднее в среду.

Экономисты Scotiabank анализируют перспективы пары GBP/USD.

Ограниченный потенциал для контртрендовых коррекций

Ястребиные ожидания в отношении ставки Банка Англии укрепляют надежную поддержку для британского фунта.

Благодаря текущему росту фунта майский максимум на 1.2678 оказался в зоне легкой досягаемости.

Сильный трендовый импульс на внутридневном, дневном и недельном осцилляторах DMI поддерживает боевой настрой в паре и указывает на ограниченный потенциал для контртрендовых коррекций, а также сулит паре продолжение роста в район 1.2750 (где на отметке 1.2758 проходит уровень Фибо 61.8% коррекции падения GBP/USD в 2021/22 гг. ).

Пара EUR/USD торгуется уверенно, но пока не может закрепиться в нижней части диапазона 1,08-1,09. Экономисты Scotiabank анализируют технические перспективы пары.

EUR/USD находит поддержку на незначительных падениях

Евро продолжает получать приличную поддержку, но рынок не смог развить убедительный рост выше уровня сопротивления Фибоначчи 1,0810 (38,2% коррекции майского снижения).

Пара получает поддержку на незначительных падениях (1.0775/80 внутри дня), но ей действительно необходимо преодолеть уровни в нижней части диапазона 1,08-1,09, чтобы оказать давление на верхнюю область этого диапазона (40-дневная скользящая средняя на уровне 1.0860 будет важной целью для дальнейшего развития бычьего тренда).

Доллар остается ослабленным, так как рынки ожидают паузы от ФРС. Экономисты Scotiabank анализируют перспективы доллара в преддверии заседания FOMC.

Другие крупные центробанки, очевидно, все еще находятся в режиме ужесточения

Вероятно, сегодня в той или иной форме будет сделано заявление, оставляющее дверь открытой для дальнейшего ужесточения, но, возможно, не слишком конкретизирующее перспективы.

Несмотря на ослабленный тон доллара США сегодня, рынки, похоже, делают ставку на "ястребиный" тон заявления и т.д. Но ФРС, возможно, не захочет слишком четко определять перспективы на данном этапе, и потребуется что-то более нейтральное в целом, чтобы удержать доллар США под давлением, учитывая, что другие ведущие центральные банки явно все еще находятся в режиме ужесточения.

- DXY остается в обороне и углубляет потери вторника.

- 100-дневная SMA укрепляет недавние минимумы в зоне 103,00.

Индекс доллара DXY сохраняет медвежий настрой вторую сессию подряд и в среду торгуется вблизи недавних минимумов в районе 103,00.

Если индекс пробьет месячный минимум в районе 103,00, это может открыть дверь для более глубокого отката к 55-дневной SMA на 102,54 и далее до майского минимума в районе 101,00.

Если смотреть на более широкую картину, то пока индекс находится ниже 200-дневной SMA(сегодня на уровне 105,35), прогноз по нему остается негативным.

Дневной график DXY

Экономисты Danske Bank обсуждают перспективы политики ФРС и ее влияние на прогноз по EUR/USD.

ФРС сохранит ставки на текущем уровне до конца года

Мы по-прежнему считаем, что планка для возобновления повышения ставок в июле будет высокой, если только инфляционное давление не ускорится явственно в течение лета, что мы считаем маловероятным.

Мы не вносим изменений в наши прогнозы и ожидаем, что ФРС сохранит ставки на текущем уровне до конца года.

Пауза в ужесточении может создать краткосрочные повышательные риски для EUR/USD, но мы по-прежнему сохраняем медвежий прогноз по паре на 2-е полугодие.

- EUR/JPY развивает внутринедельный рост и преодолевает отметку 151.00.

- Дальнейший рост может привести в ближайшей перспективе к тестированию вершины 2023 года.

EUR/JPY стремится к продолжению роста выше ключевого барьера 151.00 на торгах в среду.

Если быки продолжат продвигаться на север, то следующим актуальным уровнем сопротивления станет пик 2023 года на отметке 151,61 (от 2 мая). Преодоление этого уровня должно привести рынок к следующей важной цели в районе недельного максимума 156,83 (от 22 сентября 2008 года).

Дальнейший рост выглядит предпочтительным сценарием, пока кросс торгуется выше 200-дневной SMA, сегодня проходящей на уровне 144.35.

Дневной график EUR/JPY

Курс EUR/NOK продолжил падение с 12,00 до уровней ниже 11,50. Решение ЦБ Норвегии по ставке на следующей неделе будет ключевым фактором для курса NOK в краткосрочной перспективе, считают экономисты Nordea.

EUR/NOK снова пойдет в рост в течение лета и будет торговаться в районе 12,00.

Рынки сейчас считают, что вероятность повышения ставки на 50 б.п. на следующей неделе составляет 30%, и прогнозируют ключевую ставку в районе 4% к сентябрю. ЦБ Норвегии должен быть более "ястребиным", чем ожидают рынки, и повысить ставку на 50 б.п. на следующей неделе, чтобы укрепление NOK продолжилось. Таким образом, мы можем увидеть еще некоторое снижение курса EUR/NOK перед заседанием ЦБ по ставке.

Однако пока мы придерживаемся мнения, что летом курс EUR/NOK снова пойдет вверх и будет торговаться в районе уровня 12,00.

В последние недели австралийский доллар находится на американских горках. Экономисты Commerzbank анализируют перспективы австралийского доллара в преддверии выхода отчета по занятости в Австралии.

Ключевые тезисы

Поскольку на прошлой неделе РБА уделял больше внимания инфляции, которая в прошлом месяце преподнесла сюрприз в сторону повышения, рынок труда, скорее всего, должен преподнести сюрприз в сторону понижения, чтобы рынки усомнились в ожидаемом дальнейшем повышении ставки.

Мы ожидаем, что австралийский доллар пока сохранит позитивный настрой.

Экономисты TD Securities обсуждают решение ФРС по процентной ставке и его последствия для EUR/USD и USD/JPY.

Более ястребиный (5%)

ФРС повышает ставку на 25 б.п., но также берет на себя обязательства по дальнейшему повышению ставки, так как данные оказались более сильными, чем ожидалось. Пауэлл сигнализирует, что, вероятно, потребуется еще одно повышение процентных ставок. USD/JPY +0,50%, EUR/USD -0,20%.

Базовый вариант (55%)

ФРС повышает ставку на 25 б.п., не закрывая полностью дверь для дополнительного повышения ставок. Мы ожидаем, что председатель Пауэлл повторит, что ФРС по-прежнему зависит от данных, и что экономические данные после майского заседания FOMC не показали убедительных признаков замедления роста. USD/JPY +0,25%, EUR/USD -0,10%.

Голубиный (40%)

ФРС пропускает повышение ставки, но дает понять, что дальнейшее повышение возможно. Пауэлл отмечает, что наилучший курс - это проявить терпение, учитывая совокупность мер по ужесточению политики, а также продолжающееся сокращение предложения по кредитованию. Мягкая посадка становится все более вероятной. USD/JPY -1,0%, EUR/USD +0,60%.

Одним из наиболее последовательных взглядов Credit Suisse в течение 2023 года был бычий настрой по фунту. Экономисты банка по-новому взглянули на фунт.

Ключевые тезисы

Достижение ставки уровня 5.75% к декабрю, как предполагают рынки, может оказаться слишком медленным, и Банку Англии, возможно, придется снова начать повышать ставку с шагом в 50 б.п., как это было в последний раз в феврале. Кроме того, британский фунт может стать, а затем и остаться одной из самых высокодоходных валют G10, что может привлечь в Великобританию деньги в погоне за доходностью в период низкой волатильности мировых активов.

Мы видим возможность для широкого торгово-взвешенного фунта протестировать максимумы, возникшие после 2016 года, отмеченные в начале 2022 года, примерно на 2% выше текущих уровней.

Мы понижаем нашу ближайшую цель по EUR/GBP до 0.8450 и повышаем нашу цель по GBP/USD до 1.2800. При быстром достижении этих уровней мы, наконец, зафиксируем прибыль.

Экономист UOB Group Хо Вуэй Чен, CFA, и старший валютный стратег Питер Чиа анализируют последнее решение PBoC.

Основные тезисы

Народный Банк Китая снижает 7-дневную ставку обратного репо на 10 б.п. до 1,9% с 2,0% в преддверии объявления базовой годовой ставки MLF в четверг (15 июня). Последний раз 7-дневная ставка обратного репо и 1-летняя ставка MLF были снижены на 10 б.п. в августе 2022 года.

Ожидается, что с сегодняшним шагом ставки годовая MLF и годовая (LPR) снизятся до 2,65% 15 июня и 3,55% 20 июня, соответственно. Ставка LPR на 5 лет может быть снижена больше, чем на 10 б.п., чтобы усилить поддержку рынка недвижимости.

До конца года мы не ожидаем дополнительных снижений процентных ставок после 10 б.п. в июне, если экономические условия не продолжат ухудшаться. Тем не менее, мы сохраняем наш прогноз по снижению нормы резервных требований банков (RRR) на 25 б.п. во 2П23, чтобы высвободить больше долгосрочного финансирования в банковскую систему. Это может быть использовано для частичного замещения CNY2,9 трлн. годовых MLF со сроком погашения во 2 половине 2023.

Рынок также ожидает усиления мер по поддержке недвижимости, как было указано официальными лицами ранее в этом месяце.

Мы сохраняем наш прогноз роста для Китая на уровне 5,6% в 2023 году, а во 2кв. 23 г. - 7,8% г/г (1кв. 23: 4,5%) на фоне низкой базы во время двухмесячного локдауна Шанхая в связи с Covid-19 во 2кв. 22.

Мы считаем, что восстановление китайского юаня, скорее всего, начнется в 4 кв. 2023, когда восстановление экономики Китая наберет обороты. Наши текущие прогнозы по USD/CNY составляют 7,20 в 3 кв. 23, 7,05 в 4 кв. 23, 6,90 в 1 кв. 24 и 6,80 в 1 кв. 24.

Экономисты MUFG Bank по-прежнему сомневаются в том, что сценарий на заседании FOMC будет "пропуском", и обсуждают последствия этого для доллара США.

Ключевые тезисы

Конечно, рост точечной диаграммы в 2023 и/или 2024 годах вместе с ястребиной динамикой сегодня вечером потенциально будет противодействовать любому смягчению финансовых условий и может привести к укреплению доллара США. Но помимо самой краткосрочной реакции, вопрос заключается в том, будет ли укрепление доллара и повышение ставок продолжительным? Мы считаем это маловероятным. В конце концов, пауза - это пауза, и, скорее всего, в конечном итоге она будет рассматриваться именно как пауза, а не как "пропуск", учитывая, что поступающие данные, вероятно, будут и дальше свидетельствовать о необходимости завершения цикла ужесточения.

Мы считаем, что сегодня вечером ФРС окончательно возьмет паузу, хотя Пауэлл может попытаться убедить нас в обратном. В конечном итоге, это станет важным моментом в стимулировании ослабления доллара США.

Экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг поддерживают идею дальнейшей консолидации USD/CNH в ближайшей перспективе.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы отметили, что риск для доллара США все еще сохраняется, несмотря на то, что слабый импульс продолжает указывать на то, что 7.1800 вряд ли появится в поле зрения. Наше мнение не было ошибочным, поскольку, хотя USD и укрепился, он не пробил 7.1800 (максимум был достигнут на 7.1784). Восходящий импульс усилился, и сегодня прорыв 7.1800 не будет удивительным. Однако следующее крупное сопротивление на 7.2000 может оказаться недосягаемым. Поддержка находится на уровне 7.1630, за которым следует 7.1500".

Прогноз на следующие 1-3 недели: "Мы ожидали роста доллара США с прошлого четверга (08 июня), когда он торговался на 7.1500. В нашем последнем обзоре от двух дней назад (12 июня, спот на 7.1520) мы подчеркнули, что хотя восходящий импульс был восстановлен, еще предстоит выяснить, хватит ли у USD импульса, чтобы подняться до 7.1800 и 7.2000. Вчера (13 июня) доллар США взлетел до максимума 7.1784. Учитывая дальнейшее усиление импульса, шансы USD прорваться выше 7.2000 повысились. В перспективе, следующим уровнем, за которым следует следить выше 7.2000, является 7.2200. С другой стороны, прорыв уровня 7.1330 (уровень поддержки 7.1220) будет свидетельствовать о том, что доллар США не будет укрепляться дальше".

Ульрих Лейхтманн, руководитель отдела исследований FX и сырьевых товаров, анализирует перспективы доллара США в преддверии заседания FOMC.

Валютный рынок не должен упускать из виду очевидное противоречие между словами и делами

Если FOMC сегодня оставит целевой диапазон без изменений, то существует большая вероятность того, что пересмотр ожиданий рынка с последнего заседания был преждевременным. Однако, поскольку именно это стало причиной большей части укрепления доллара США с тех пор, причин для такого укрепления становится все меньше.

Конечно, Пауэлл может постараться сделать все возможное, чтобы повышение ставки в июле казалось вероятным. Но я надеюсь, что валютный рынок не настолько глуп, чтобы не заметить очевидного противоречия между словами и делами, которое это создаст.

Инфляция в США, измеряемая изменением индекса потребительских цен (CPI), снизилась до 4% в годовом исчислении в мае с 4.9% в апреле, сообщило во вторник Бюро трудовой статистики США (BLS). Первоначальная реакция на эти данные вызвала распродажу доллара США (USD) и помогла паре EUR/USD подняться выше. Тем не менее, рост пары был ограничен, поскольку инвесторы внесли в цену почти 80% вероятность того, что ФРС оставит процентную ставку без изменений после июньского заседания.

Ключевые тезисы

- На данный момент повышение ставки ФРС на 25 б.п. стало бы значительным ястребиным сюрпризом и вызвало бы сильное ралли в долларе США, надавив на EUR/USD сверху.

- Если ФРС приостановит повышение ставок, как и ожидалось, то пересмотренная сводка экономических прогнозов, так называемая точечная диаграмма, и комментарии председателя FOMC Пауэлла о перспективах политики могут повлиять на оценку доллара США.

- В настоящее время инструмент CME Group FedWatch Tool показывает, что вероятность того, что ФРС решит повысить ставку на 25 б.п. в июле, составляет 63%. Если точечная диаграмма подтвердит, что пауза в ужесточении не обязательно приведет к повороту политики, доллар США должен остаться устойчивым по отношению к своим конкурентам. С другой стороны, пара EUR/USD может набрать бычий импульс, если публикация покажет, что некоторые политические деятели заложили в план снижение ставки до конца года.

- Комментарии Пауэлла относительно перспектив инфляции и роста также будут тщательно изучаться участниками рынка. Озабоченный тон по поводу возможности перехода экономики США в рецессию может навредить доллару, в то время как подтверждение того, что инфляция остается некомфортно высокой, несмотря на мягкие показатели ИПЦ, может оказать противоположное влияние на валюту.

Пара EUR/USD закрепилась ниже отметки 1,08. Экономисты Société Générale анализируют перспективы пары в преддверии заседаний ФРС и ЕЦБ.

Не исключено еще одно снижение

На данный момент, даже если июльское повышение ставки не исключено, а снижение ставки во второй половине месяца практически полностью исключено, Пауэлл или "точечная диаграмма" должны быть достаточно "ястребиными", чтобы удержать доходность 2-летних ставок и доллар от падения.

Сегодняшнее решение не должно сравниться с тем, что завтра ЕЦБ, вероятно, примет решение повысить на 25 б.п. Учитывая это, EUR/USD имеет все шансы закрепить достигнутые в начале июня успехи. Однако с технической точки зрения картина не однозначна, и для того, чтобы пара смогла продолжить движение, необходимо преодолеть 1.0860/1.0900. Не исключено еще одно падение, если область сопротивления окажется слишком устойчивой, а завтра ЕЦБ спровоцирует фиксацию прибыли.

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары EURUSD:

"Пара EUR/USD отступила к области 1,0800 в начале среды после того, как во вторник коснулась самого высокого уровня за три недели выше 1,0820. Техническая картина пары указывает на то, что бычий тренд остается неизменным, но во второй половине дня движение будет определяться заявлениями Федеральной резервной системы (ФРС).

Индикатор относительной силы (RSI) на четырехчасовом графике держится выше отметки 60, отражая бычий настрой. EUR/USD, однако, паре необходимо стабилизироваться выше уровня 1.0800 (38,2% коррекции Фибоначчи последнего нисходящего тренда) и подтвердить этот уровень в качестве поддержки, чтобы продлить восходящий тренд. 1.0830 (200-периодная простая скользящая средняя (SMA)) является следующим сопротивлением перед 1.0860 (50% коррекции Фибоначчи) и 1.0900 (психологический уровень, 61,8% коррекции Фибоначчи ).

Если продавцы продолжат защищать 1.0800, то возможны дополнительные потери в направлении 1.0770 (20-периодная SMA), 1.0750 (коррекция Фибоначчи 23,6%, 100-периодная SMA, 50-периодная SMA) и 1.0700 (психологический уровень, статический уровень)".

Промышленное производство в Еврозоне выросло в апреле, показали официальные данные в среду, что предполагает, что восстановление производственного сектора пытается вернуться.

По мнению экономистов ING, "ястребиная" позиция ФРС может укрепить доллар.

ФРС сегодня удержит ставку, но даст понять, что дальнейшее ужесточение возможно

Мы ожидаем, что сегодня ФРС будет придерживаться своей позиции, но даст понять, что ужесточение возможно.

Одобрение рыночного прогнеоза будущего повышения ставки может в конечном итоге удержать доллар на сильных уровнях еще некоторое время: до тех пор, пока данные в США не изменятся в худшую сторону.

В своем последнем отчете о нефтяном рынке, опубликованном в среду, Международное энергетическое агентство (МЭА) заявило, что "мировой спрос на нефть в этом году вырастет на 2,4 млн. баррелей в сутки до рекордных 102,3 млн. баррелей в сутки".

Дополнительные тезисы

Переход к экономике, основанной на экологически чистой энергии, набирает темпы.

Пик мирового спроса на нефть может быть достигнут до конца этого десятилетия.

Этому способствует рост послепандемического восстановления, которое должно закончиться в этом году.

В 2024 году закончится постпандемическое восстановление спроса.

Ожидается, что ежегодный рост спроса на нефть снизится до 400 тыс. баррелей в сутки к 2028 году.

В мае мировое предложение нефти сократилось на 660 000 баррелей в сутки до 100,6 млн баррелей в сутки после дополнительных сокращений со стороны некоторых производителей ОПЕК+.

Низкие экономические показатели контрастируют с оживлением потребления нефти в Китае и Индии.

Мировой спрос на нефть вырастет на 6% в период с 2022 по 2028 год до 105,7 млн баррелей в сутки.

2024 год ознаменует конец восстановления спроса после пандемии, рост составит 860 000 баррелей в сутки.

Реакция рынка

Народный банк Китая (PBoC) снизил ставку репо на 10 базисных пунктов. Экономисты Commerzbank анализируют перспективы юаня (CNY) после неожиданного решения.

Неожиданное снижение 7-дневной ставки обратного репо

Вчера Народный Банк неожиданно снизил 7-дневную ставку обратного репо до 1,9% с 2%. Снижение ставки можно рассматривать как признание правительством опасений по поводу перспектив роста Китая, а также того, что политики наконец-то готовы активизировать свои усилия по поддержанию роста.

Дальнейшее смягчение денежно-кредитной политики в Китае будет продолжать оказывать давление на обменные курсы юаня.

Йена вчера упала. Экономисты ING обсуждают перспективы USD/JPY в преддверии заседания Банка Японии (BoJ) в пятницу.

Ожидания рынка относительно возможной корректировки политики быстро исчезают

USD/JPY находится в опасной близости от максимума 140,90 30 мая, что сделает иену уязвимой для движения в область 145, где японские власти начали проводить интервенции в сентябре прошлого года.

Банк Японии объявляет о своей политике в пятницу, и реакция, которую мы наблюдаем на валютном рынке, вероятно, свидетельствует о том, что ожидания рынка относительно возможных корректировок политики на заседании в эту пятницу быстро исчезают.

Фунт держится вблизи отметки 1,26 после вчерашнего отскока на 1%. Экономисты Société Générale анализируют технический прогноз GBP/USD.

1.2410 - решающая поддержка

GBP/USD недавно защитила растущую линию поддержки в районе 1.2300 (сейчас на уровне 1.2410). Она пережила устойчивый отскок и сейчас тестирует линию сопротивления с 2021 года.

Дневной MACD пытается выйти на положительную территорию, что указывает на преобладание восходящего импульса.

Следующее потенциальное препятствие расположено на максимуме прошлого месяца 1.2670/1.2750, который также является 61,8% коррекцией от 2021 года. Если пара преодолеет это сопротивление, не исключено развитие восходящего тренда.

Линия поддержки на уровне 1.2410 является решающей.

EUR/GBP снова снижается. Экономисты ING анализируют перспективы пары.

Трудно переломить бычий тренд по фунту

Движение ниже уровня поддержки 0,8540 вернет пару EUR/GBP к уровням до кризиса минибюджета (август 2022 года).

Последние данные по росту занятости и заработной платы привели к очередному повышению ожиданий по ставке Банка Англии, и к концу года ожидается ужесточение ставки на 132 б.п.

Учитывая, что короткосрочные облигации достигли вчера максимальных уровней с 2008 года, по-прежнему трудно изменить медвежью тенденцию EUR/GBP, особенно в преддверии рискового события ЕЦБ, но наш среднесрочный взгляд на пару остается бычьим.

Экономисты ANZ Bank анализируют данные по счету текущих операций Новой Зеландии и их последствия для киви.

Новая Зеландия по-прежнему демонстрирует сильный дисбаланс

Годовой дефицит текущего счета составил 8,5% от ВВП в 1 кв. 2023, сократившись с пересмотренных 9,0% в 4 квартале 2022 года (было 8,9%).

Чистая позиция Новой Зеландии по международным обязательствам сократилась на $5,5 млрд. по сравнению с 4 кварталом и составила $189 млрд. Доля ВВП сократилась на 2,3 п.п. до 48,8%.

В целом, Новая Зеландия по-прежнему демонстрирует сильный дисбаланс, но благодаря восстановлению туризма мы, похоже, уже прошли худший этап. Тем не менее, это может быть долгий путь к чему-то более устойчивому.

При прочих равных условиях, серьезный внешний дисбаланс Новой Зеландии продолжает намекать на необходимость слабого новозеландского доллара и повышения процентных ставок.

Вот что вам нужно знать в среду, 14 июня:

В середине недели рынки заняли осторожную позицию, поскольку инвесторы готовятся к объявлениям Федеральной резервной системы (ФРС) по денежно-кредитной политике. ФРС также опубликует пересмотренную сводку экономических прогнозов, так называемый точечный график, а председатель FOMC Джером Пауэлл прокомментирует перспективы политики на пресс-конференции. На повестке дня в США будет представлен индекс цен производителей (PPI) за май, а Евростат опубликует данные по промышленному производству за апрель.

Инфляция в США, измеряемая индексом потребительских цен (CPI), снизилась до 4% в годовом исчислении в мае с 4,9% в апреле, сообщило во вторник Бюро трудовой статистики США (BLS). Базовый индекс потребительских цен, который не учитывает волатильные цены на продукты питания и энергоносители, снизился до 5,3% с 5,5% за тот же период, как и ожидалось. Вероятность повышения ставки ФРС на 25 б.п. в рамках CME Group FedWatch Tool упала ниже 10% после выхода отчета по инфляции.

Предваряя июньское заседание FOMC, "мы ожидаем, что ФРС оставит ставки без изменений. В центре внимания будет коммуникация вокруг потенциального повышения ставки в июле и обновленные точечные прогнозы, - говорят аналитики Danske Bank. -ФРС вряд ли закроет дверь для повышения ставки, но мы сомневаемся, что оно произойдет".

Индекс доллара США консолидирует потери вторника ниже отметки 103,50, а фьючерсы на фондовые индексы США торгуются разнонаправленно. Между тем, доходность 10-летних казначейских облигаций США колеблется вблизи отметки 3,8%.

Пара EUR/USD поднялась до самого высокого уровня почти за месяц на отметке 1,0825 во вторник, а в среду перешла в фазу консолидации на уровне 1,0800.

GBP/USD зарегистрировала сильный рост во вторник и продолжила расти в начале среды. В последний раз пара торговалась выше отметки 1,2600.

USD/JPY закрыла третий торговый день подряд на положительной территории во вторник, но потеряла свой бычий импульс после тестирования 140,00.

Цена на золото поднялась до $1,970 на фоне первоначальной реакции на слабые данные по инфляции в США во вторник, но изменила свое направление на фоне решительного отскока доходности казначейских облигаций США в конце американской сессии. Пара XAU/USD цепляется за скромный восстановительный рост на уровне около $1,950 на европейской сессии в среду.

Биткоин по-прежнему не имеет направления и продолжает двигаться вверх и вниз в узком канале чуть ниже $26 000. Аналогично Ethereum пытается вырваться из своего недельного диапазона, колеблясь вблизи $1 750.

Экономисты ING обсуждают перспективы EUR/USD в преддверии заседаний ФРС и ЕЦБ.

ЕЦБ может столкнуться с трудностями при передаче "ястребиного" послания

Мы ожидаем, что сочетание "ястребиной" позиции ФРС и "ястребиного" повышения ставки на 25 б.п. со стороны ЕЦБ приведет к тому, что пара EUR/USD будет торговаться ближе к 1,0700, чем к 1,0800, поскольку мы ожидаем, что FOMC предложит причины для сохранения длинных позиций по доллару.

ЕЦБ, возможно, будет больше стараться донести "ястребиное" послание после того, как данные по инфляции и росту экономики оказались более слабыми.

- USD/JPY продемонстрировала умеренное восстановление от 140.00 в преддверии политики ФРС.

- Низкая инфляция в США позволила политикам ФРС сохранить процентные ставки на прежнем уровне.

- Фьючерсы на S&P500 колеблются после позитивного вторника, так как инвесторы стали осторожнее в преддверии политики ФРС.

Пара USD/JPY продемонстрировала скромное восстановление от критической поддержки 140,00 в начале европейской сессии. Актив в основном остался под давлением, так как инвесторы ожидают решения Федеральной резервной системы (ФРС) по процентной ставке, которое будет объявлено в конце нью-йоркской сессии.

Фьючерсы на S&P500 колеблются после позитивного вторника, так как инвесторы стали осторожнее в преддверии решения ФРС. Во вторник американские акции активно покупались после того, как данные по инфляции за май оказались более мягкими, чем ожидалось.

Месячный показатель базовой инфляции в США составил 0,1% по сравнению с прогнозом 0,2% и предыдущим показателем 0,4%. Кроме того, индекс потребительских цен (CPI) в годовом исчислении снизился до 4,0%, в то время как игроки ожидали снижения до 4,1% по сравнению с предыдущим значением в 4,9%. Влияние снижения цен на бензин четко прослеживается в базовой инфляции.

Кроме того, месячный и годовой базовый CPI), который не учитывает влияние цен на нефть и продукты питания, сохранил темпы на уровне 0,4% и 5,3% соответственно, как и ожидалось.

Игроки с нетерпением ждали данных по инфляции, поскольку условия на рынке труда в Америке начали смягчаться, а производственная деятельность последовательно сокращается. И теперь замедление инфляционного давления позволит председателю ФРС Джерому Пауэллу сохранить политику процентных ставок нейтральной на этот раз.

Аналитики JP Morgan Asset Management ожидают, что ФРС оставит ставку по федеральным фондам без изменений, хотя и в заявлении после заседания, и в точечном графике, вероятно, будет подчеркнуто, что бездействие на этой неделе следует рассматривать как "пропуск повышения ставки", а не как прекращение ужесточения денежно-кредитной политики".

Помимо политики ФРС, решение Банка Японии (BoJ) по процентной ставке также останется в центре внимания. Экономисты OCBC Bank ожидают, что пятничное заседание Комитета по монетарной политике (MPC) (16 июня) может оказаться слишком ранним, чтобы ожидать каких-либо изменений в политике. Тем не менее, мы по-прежнему выступаем за нормализацию политики Банка Японии на фоне усиления инфляционного давления и роста заработной платы в Японии.

Пара USD/INR с начала года держится в узком диапазоне 2,5%, между 81-83. Экономисты Commerzbank анализируют перспективы пары.

Сильный экономический импульс

Резервный банк Индии доволен относительно стабильным курсом USD/INR.

Сильные экономические показатели Индии, снижение цен на нефть и сырьевые товары, а также повышение ставок РБИ являются благоприятными факторами для индийской рупии.

Мы прогнозируем, что пара USD/INR будет держаться около уровня 82,00 к 3 кварталу 2023 года и немного снизится до 81,50 к концу 2023 года и до 81,00 к концу 2024 года.

Ожидается, что в ближайшие несколько недель пара USD/JPY будет продолжать торговаться в диапазоне 138,50-141,00, считают экономист UOB Group Ли Сью Энн и рыночный стратег Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: Мы ожидали, что вчера доллар США будет торговаться между 139,10 и 139,95. Однако после кратковременного падения до минимума 139,00, доллар взлетел до 140,30, а затем закрылся на отметке 140,21 (+0,44%). Перспективы остаются смешанными, и сегодня мы ожидаем, что доллар будет торговаться в диапазоне 139,20/140,50.

Прогноз на 1-3 недели: Наш последний прогноз был сделан в прошлый четверг (08 июня, цена спот на 139.95), где USD "скорее всего, будет торговаться между 138.50 и 141.00". На данный момент наша точка зрения не изменилась.

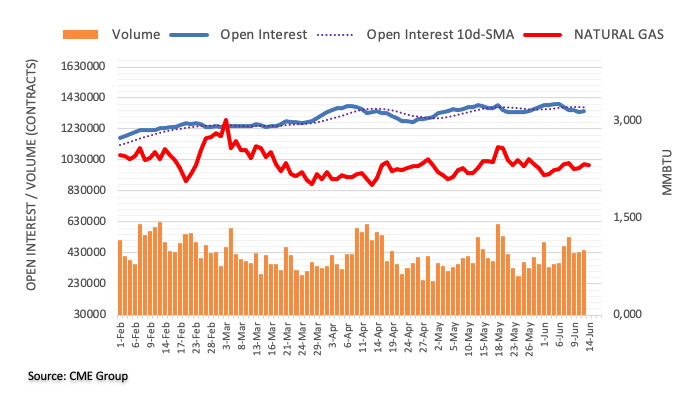

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на природный газ вырос примерно на 1,3 тыс. контрактов после 4 дней падения. В то же время торговые объемы выросли вторую сессию подряд, на этот раз почти на 15 тыс. контрактов.

Природный газ: Следующее препятствие находится на уровне $2,40

Во вторник природный газ продолжил недельное восстановление на фоне растущего открытого интереса и объемов, что позволяет говорить о продолжении движения на данный момент. Тем не менее, есть первое препятствие на месячном максимуме вблизи отметки $2,40 за MMBtu, область, укрепленная 100-дневной SMA.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: EUR

- 1.0675 514 млн

- 1.0700 1.3 млрд

- 1.0715 465 млн

- 1.0730 1.1 млрд

- 1.0750 360 млн

- 1.0770 444 млн

- 1.0800 3.4 млрд

- GBP/USD: суммы в фунтах

- 1.2700 400 млн

- USD/JPY: суммы в долларах США

- 138.00 451 млн

- 138.45 659 млн

- 138.75 361 млн

- 139.00 726 млн

- 139.50 776 млн

- 140.00 568 млн

- 141.00 539 млн

- 141.50 633 млн

- USD/CHF: суммы в долларах США

- 0.8925 642 млн

- 0.9090 481 млн

- 0.9125 579 млн

- AUD/USD: сумма в AUD

- 0.6700 961 млн

- 0.6740 338 млн

- USD/CAD: суммы в долларах США

- 1.3375 749 млн

- 1.3500 958 млн

По мнению экономиста UOB Group Ли Сью Энн и рыночного стратега Квек Сер Леанг, дальнейший рост AUD/USD, вероятно, столкнется с жестким барьером в районе 0.6820.

Ключевые тезисы

Прогноз на 24 часа: Мы ожидали, что AUD "продолжит расти" вчера. Однако мы отметили, что "условия перекупленности указывают на то, что 0,6800 вряд ли появится в поле зрения". В ходе торгов в Нью-Йорке AUD ненадолго подскочил до 0,6807, а затем откатился назад и закончил день немного выше на отметке 0,6768 (+0,26%). Условия остаются перекупленными, и это в сочетании с предварительными признаками замедления импульса говорит о том, что AUD вряд ли сможет продвинуться дальше. Сегодня AUD, скорее всего, будет торговаться в боковом диапазоне между 0,6735 и 0,6795.

Прогноз на 1-3 недели: Вчера (13 июня, цена спот 0.6755) мы придерживались мнения, что AUD "вероятно, будет укрепляться дальше до 0.6800". В ходе торгов в Нью-Йорке AUD вырос до 0,6807, а затем откатился назад и закрылся на отметке 0,6768 (+0,26%). Хотя рост AUD, начавшийся в конце прошлой недели (см. аннотации на графике ниже), все еще сохраняется, любое дальнейшее продвижение, как ожидается, столкнется с серьезным сопротивлением на уровне 0,6820. В целом, только прорыв уровня 0,6705 ("сильный уровень поддержки" вчера находился на отметке 0,6695) будет свидетельствовать о том, что AUD не будет расти дальше.

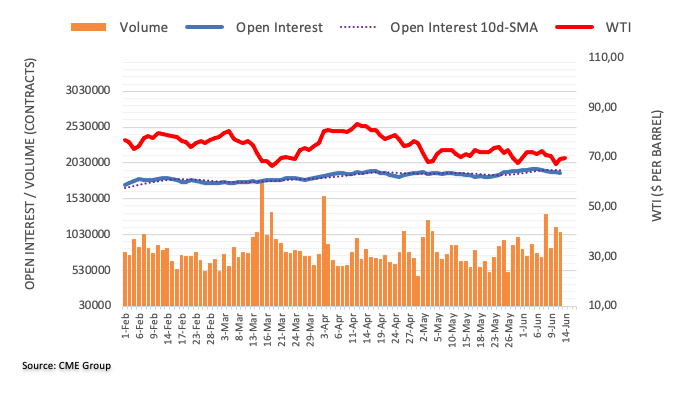

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на нефть сократился примерно на 20,6 тыс. контрактов. Торговые объемы тем временем снизились на 64,4 тыс. контрактов..

WTI может вернуться к июньскому минимуму в районе $67,00

Сильный рост цен на WTI во вторник произошел на фоне сокращения открытого интереса и объемов. Тем не менее, дальнейшее восстановление в ближайшей перспективе представляется маловероятным, что может привести к повторному тестированию июньского минимума в районе $67,00 за баррель (12 июня).

Активность в промышленном секторе в апреле потеряла тенденцию к восстановлению, показали в среду последние данные по промышленному и производственному производству в Великобритании, опубликованные Управлением национальной статистики (ONS).

Объем производства в обрабатывающей промышленности составил -0,3% м/м в апреле против -0,2% ожидаемых и 0,7% в марте, в то время как общий объем промышленного производства составил -0,3% м/м против -0,1% ожидаемых и 0,7% последних.

В годовом исчислении данные по производству в обрабатывающей промышленности Великобритании в апреле составили -0,9%, что соответствует ожиданиям -0,9%. Общий объем промышленного производства снизился на 1,9% в четвертом месяце года против ожидаемого -1,7% и предыдущего значения -2,0%.

Отдельно были опубликованы данные по торговому балансу товаров в Великобритании, который в марте составил GBP-14,996 млрд. против ожиданий GBP-16,50 млрд. и предыдущего значения GBP-16,356 млрд. Общий торговый баланс (за пределами ЕС) составил GBP-5,035 млрд. в марте против GBP-5,458 млрд. ранее.

Похожие данные

- ВВП Великобритании вырос на 0,2% м/м в апреле против 0,2% ожиданий

- ВВП Великобритании в апреле составил 0,2% м/м против 0,2% ожиданий.

- GBP/USD защищает отметку 1,2600 на ожидаемых данных по ВВП Великобритании.

Данные по валовому внутреннему продукту (ВВП) Великобритании за апрель, опубликованные в среду, показали, что британская экономика выросла на 0,2% в апреле, что совпало с ожиданиями 0,2% и последовало за сокращением на 0,3% в марте.

Между тем, индекс услуг (апрель) составил -0,1% 3M/3M против прогноза 0,1% и 0,1% ранее.

Экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг считают, что в краткосрочной перспективе тенденция к росту GBP/USD может распространиться на область 1.2680.

Ключевые тезисы

Прогноз на 24 часа: Вчера фунт стерлингов взлетел до 1-месячного максимума 1,2625, а затем закрылся на сильной ноте на уровне 1,2612 (+0,80%). Учитывая усиление восходящего импульса, GBP, вероятно, будет расти и дальше. Однако, если не произойдет всплеска импульса, основное сопротивление на уровне 1.2680, скорее всего, сегодня будет недостижимо. Риск роста сохраняется до тех пор, пока GBP остается выше 1.2540 (незначительная поддержка находится на уровне 1.2570).

Прогноз на1-3 недели: В прошлую пятницу (09 июня, цена спот на 1.2555) мы положительно оценили GBP, но отметили, что "еще предстоит выяснить, хватит ли у него импульса, чтобы вернуться к максимуму прошлого месяца вблизи 1.2680". После резкого падения GBP до 1,2487 мы отметили вчера (13 июня, цена спот на 1,2515), что "восходящий импульс начинает ослабевать, и прорыв ниже 1,2450 будет свидетельствовать о том, что 1,2680 не будет достигнут". Мы не ожидали сильного отскока до 1,2625 в ходе торгов в Нью-Йорке. Усиление импульса говорит о том, что 1.2680 может стать видимым. С другой стороны, прорыв уровня 1.2515 (уровень "сильной поддержки", ранее находившийся на отметке 1.2450) указывает на ослабление импульса.

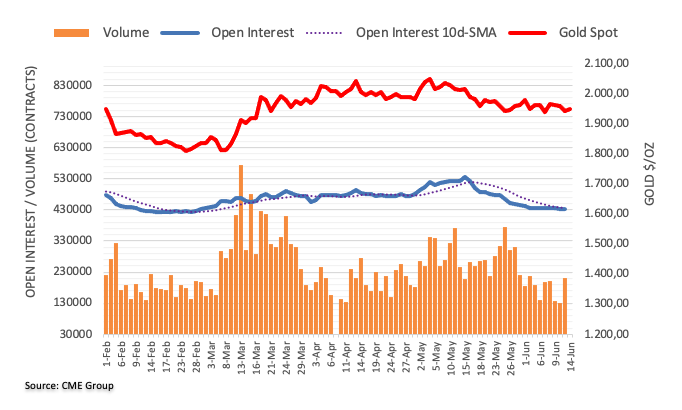

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото вырос всего на 419 контрактов после двух последовательных ежедневных падений. Торговые объемы тем временем последовали примеру и увеличились примерно на 80,3 тыс. контрактов, отменив две сессии подряд с ростом.

Золото: падение до $1930 не за горами?

Во вторник цены на золото продолжили снижение на фоне роста открытого интереса и объемов, что свидетельствует о том, что в ближайшей перспективе возможны дальнейшие потери. Тем не менее, следующий уровень поддержки находится на майском минимуме на отметке $1932 за тройскую унцию (30 мая).

По мнению экономиста UOB Group Ли Сью Энн и стратега по рынкам Квек Сер Леанг, продолжение восходящего импульса может побудить пару EUR/USD вернуться к области 1.0850 в ближайшей перспективе.

Ключевые тезисы

Прогноз на 24 часа: Мы ожидали, что вчера евро будет консолидироваться в диапазоне 1,0735/1,0800. Однако он вырос до максимума 1,0823, а затем ослаб и закрылся на отметке 1,0791 (+0,32%). Восходящий импульс улучшился, хотя и незначительно. Сегодня у евро есть шанс повторно протестировать уровень 1.0825, после чего возможен более продолжительный откат. Основное сопротивление на уровне 1.0850, вероятно, недосягаемо. Поддержка находится на уровне 1.0775; если евро прорвется ниже 1.0750, это будет означать, что текущее восходящее давление ослабло.

Прогноз на 1-3 недели: Наш последний обзор был сделан в прошлую пятницу (09 июня, цена спот на 1.0780), в котором говорилось, что восходящий импульс постепенно нарастает, но "пока не ясно, хватит ли у евро импульса, чтобы подняться до 1.0850". Вчера (13 июня) евро вырос до 1,0823, а затем ослаб. После повышения восходящий импульс улучшился, но не намного. Однако шансы на то, что евро поднимется до 1,0850, увеличились. В целом, только прорыв уровня 1.0730 (без изменения уровня "сильной поддержки") будет свидетельствовать о том, что евро не готов к росту до 1.0850.

Обзор экономических данных Великобритании

Британский экономический календарь готов порадовать трейдеров фунта в ранние часы среды ежемесячным выпуском данных по валовому внутреннему продукту (ВВП) за апрель 2023 года. Также повысят значимость этого времени данные по торговому балансу и промышленному производству за указанный период.

Стоит отметить, что вышедший накануне оптимистичный отчет по занятости в Великобритании и "ястребиные" опасения Банка Англии (BoE) также добавляют важности сегоднящним британским данным. Однако присутствие заседания Федерального комитета по открытым рынкам (FOMC) по монетарной политике может ограничить реакцию рынка на макроданные.

После того как в марте 2023 года экономическая активность сократилась на 0,3%, участники рынка будут заинтересованы в том, чтобы данные по ВВП за апрель месяц опровергли опасения относительно замедления экономического роста. Тем не менее, прогнозы предполагают, что ВВП Великобритании продемонстрирует улучшение экономической активности на 0,2% в апреле и укрепит ястребиный настрой Банка Англии.

Трейдеры GBP/USD также ожидают индекс услуг (3M/3M) за тот же период, который, вероятно, снизится и повторит отметку 0,1%, для дальнейшего анализа.

Между тем, ожидается, что производственная активность в обрабатывающей промышленности, которая составляет около 80% от общего объема промышленного производства, разочарует: -0,2% м/м за апрель по сравнению с 0,7% ранее. Кроме того, общий объем промышленного производства может снизиться на 0,1% по сравнению с предыдущим ростом на 0,7% в апреле.

Если рассматривать годовые показатели, то ожидается, что промышленное производство в апреле снизилось на -1,7% г/г против -2,0% в предыдущем месяце, в то время как ожидается, что производственная активность в обрабатывающей промышленности улучшилась до -0,9% в отчетном месяце против -1,3% в предыдущем.

В это же время будет опубликован торговый баланс Великобритании, за исключением ЕС, за февраль, который, вероятно, ухудшится до £6,509B по сравнению с предыдущим значением £5,458B.

Как это может повлиять на GBP/USD?

GBP/USD теряет импульс к росту, так как трейдеры перепроверяют "ястребиные" сигналы, прозвучавшие накануне в данных по инфляции в США и занятости в Великобритании. При этом фунт перед заседанием ФРС держится возле круглой отметки 1.2600 после максимального роста за неделю в предыдущий день и достижения пятинедельного максимума за последнее время.

Последние достижения фунта могут быть связаны с широким ослаблением доллара США на фоне снижения инфляции в США и растущих шансов на поворот политики Федеральной резервной системы (ФРС). В то же время сильные данные по числу рабочих мест за предыдущий день и ястребиные комментарии чиновников Банка Англии, а также инфляционное давление в Великобритании вселяют надежду в покупателей GBP/USD.

Тем не менее, положительный сюрприз от запланированных статистических данных по Великобритании может оказаться недостаточным, чтобы удержать GBP/USD на плаву на фоне приближающегося решения ФРС. Следовательно, в случае положительных данных по Великобритании может произойти резкий отскок фунта.

Технически, перекупленность RSI и восходящая линия сопротивления от 01 июня в районе 1.2615 на момент публикации, за которой быстро последовал предыдущий месячный максимум в районе 1.2625, ограничивают быков по GBP/USD. Также ограничивает рост пары свеча "дожи" на четырехчасовом графике, отмеченная на многодневном максимуме, что указывает на откат цен.

В ходе последних торгов сегодня Народный банк Китая (PBOC) установил курс юаня на уровне 7,1566 против прогноза 7,1550 и цены закрытия 7,1659.

О фиксинге

Китай строго контролирует курс юаня на материке.

Оншорный юань (CNY) отличается от офшорного (CNH) ограничениями на торговлю, последний контролируется не так жестко.

Каждое утро Народный банк Китая (PBOC) устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Аналитики JP Morgan Asset Management отмечают, что Федеральная резервная система, скорее всего, приостановит цикл повышения ставок на заседании Федерального комитета по открытым рынкам (FOMC) на этой неделе.

Ключевые цитаты

"Мы ожидаем, что ФРС оставит ставку по федеральным фондам без изменений, хотя и в заявлении после заседания, и в точечной диаграмме будет подчеркнуто, что бездействие на этой неделе следует рассматривать как "пропуск повышения ставки", а не как прекращение ужесточения денежно-кредитной политики.

Действительно, в сообщениях ФРС может прозвучать прямое предупреждение о возможном дальнейшем повышении ставки в июле.

В целом, однако, охлаждающих данных по инфляции и росту в период до этого заседания должно быть достаточно, чтобы убедить ФРС в отсутствии необходимости дальнейшего ужесточения".

В своем заключительном заявлении по итогам миссии по статье IV для Новой Зеландии в 2023 году Международный валютный фонд (МВФ) отметил, что "экономика Новой Зеландии находится в процессе необходимого, вызванного политикой замедления после сильного восстановления после пандемии".

Основные выводы

"В ближайшей перспективе экономика Новой Зеландии, вероятно, продолжит замедляться, поскольку ужесточение денежно-кредитной политики вступило в силу. Инфляция снижается, но еще некоторое время будет оставаться высокой. Баланс текущего счета значительно ухудшился, что отражает избыточный спрос и разовые факторы.

Макроэкономическая политика должна сохранять ограничительный уклон. Фискальная политика должна в первую очередь направлена на восстановление после наводнений и циклона, ограничивая при этом другие дискреционные расходы. Денежно-кредитная политика является адекватной и должна быть направлена на достижение целевого уровня инфляции.

Финансовый сектор остается устойчивым с достаточным уровнем капитала и ликвидности ".

Реакция рынка

Пара NZD/USD не впечатлена вышеупомянутым отчетом, торгуясь на 0,13% выше в течение дня на уровне 0,6158, на момент написания статьи.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.664 | -1.62 |

| Золото | 1942.94 | -0.72 |

| Палладий | 1348.94 | -0.29 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 584.65 | 33018.65 | 1.8 |

| Hang Seng | 117.11 | 19521.42 | 0.6 |

| KOSPI | 8.6 | 2637.95 | 0.33 |

| ASX 200 | 16.4 | 7138.9 | 0.23 |

| DAX | 132.81 | 16230.68 | 0.83 |

| CAC 40 | 40.45 | 7290.8 | 0.56 |

| Dow Jones | 145.79 | 34212.12 | 0.43 |

| S&P 500 | 30.08 | 4369.01 | 0.69 |

| NASDAQ Composite | 111.4 | 13573.32 | 0.83 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.67644 | 0.19 |

| EURJPY | 151.252 | 0.72 |

| EURUSD | 1.07892 | 0.29 |

| GBPJPY | 176.813 | 1.23 |

| GBPUSD | 1.26107 | 0.79 |

| NZDUSD | 0.61476 | 0.41 |

| USDCAD | 1.33151 | -0.39 |

| USDCHF | 0.9049 | -0.42 |

| USDJPY | 140.206 | 0.44 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.