- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 13-07-2023

- Пара XAG/USD за день выросла более чем на 2%, подскочив к области $24,70.

- После слабых данных по индексу потребительских цен в среду, слабые данные по индексу цен производителей в четверг оказали дополнительное давление на США.

- Снижение доходности казначейских облигаций США и "голубиные" ставки по политике ФРС позволили драгоценным металлам вырасти.

Пара XAG/USD демонстрирует пятый день роста подряд и достигла самого высокого уровня с середины мая в районе $24,70. В этом смысле после слабых данных по индексу потребительских цен (CPI) и индексу цен производителей (PPI) из США инвесторы воздержались от ставок на дополнительное повышение ставки Федеральной резервной системой (ФРС) в июне, что привело к повсеместному снижению доходности американских облигаций.

Индекс цен производителей (PPI) за месяц составил 0,1%, что ниже ожидаемых 0,2%, а базовый показатель оказался на уровне 2,4%, не оправдав ожиданий в 2,6%. Кроме того, снизилось число заявок на пособие по безработице в США за неделю, завершившуюся 7 июля. Число людей, впервые обратившихся за государственной страховкой по безработице, составило 237 тыс. человек, что ниже консенсус-прогноза в 250 тыс. человек и предыдущего значения в 249 тыс. человек.

Доходность казначейских облигаций США, которая может рассматриваться как альтернативная стоимость владения недоходными металлами, продолжает снижаться после опубликованных в среду слабых данных по CPI..Доходность 2-леиних трежерис снизилась до 4,86%, 5-летних - до 4%, а 10-летних - до 3,80%. Доходность 2-летних и 5-летних трежерис снижаются на 6% за неделю, а 10-летних - почти на 3%, что позволяет XAG/USD расти.

По данным инструмента CME FedWatch, инвесторы продолжают делать ставку на повышение ставки Федеральной резервной системой (ФРС) на 25 базисных пунктов в июле. Падение доходности отражает снижение шансов на дополнительное повышение ставки после июля, которые составляют около 15% против 40% в начале недели.

Уровни XAG/USD

Дневной график указывает на (очень) бычий прогноз для металла в краткосрочной перспективе. Цена торгуется выше своих основных простых скользящих средних (SMA) за 20, 100 и 200 дней, а технические индикаторы указывают на сильный "бычий" импульс. В этом смысле индекс относительной силы (RSI) указывает на север в условиях перекупленности, а индикатор расхождения скользящих средних (MACD) демонстрирует восходящие зеленые бары.

Уровни сопротивления: $25,00, $25,30, $25,60.

Уровни поддержки: $24,05, $23,50 (100-дневная SMA), $23,10 (20-дневная SMA),.

-638248594415611915.png)

В четверг в интервью CNBC президент ФРБ Сан-Франциско Мэри Дейли заявила, что пока рано объявлять о победе над инфляцией, сообщает Reuters.

Дополнительные тезисы

"Трудно сказать, что рост заработной платы приведет к снижению инфляции.

У нас все еще есть экономика с большим импульсом.

Нам необходимо поднять ставки до ограничительного уровня.

Эффект от политики должен пройти через всю систему.

Когда инфляция начнет снижаться, мы сможем начать снижать номинальную ставку, чтобы довести реальные ставки до нейтрального уровня.

Мы хотим начать движение к нейтральной ставке по мере приближения к 2% по инфляции.

Сейчас все мое внимание сосредоточено на том, нужно ли нам повышать ставку и насколько повышать ставку, чтобы инфляция действительно снизилась до 2%".

Реакция рынка

Эти комментарии не помогли доллару США проивлечь спрос. На момент написания статьи индекс доллара США снизился за день на 0,55% и составил 100,00.

Пресс-секретарь Международного валютного фонда (МВФ) заявил в четверг, что замедление экспорта и ослабление частных инвестиций приводят к замедлению темпов роста экономики Китая, сообщает Reuters.

"Общая картина роста в Китае свидетельствует о замедлении экономики, что соответствует прогнозам МВФ, сделанным в апреле, - добавил пресс-секретарь фонда. - Сдержанная инфляция в Китае обусловлена ослаблением спроса, провисанием экономики после сильного роста в первом квартале".

Реакция рынка

Похоже, что эти комментарии не оказали заметного влияния на настроения рисковиков. На момент написания статьи индекс S&P 500 вырос за день на 0,6%.

В июне Риксбанк выступил с речью, но не смог убедить рынок. Экономисты Commerzbank анализируют перспективы шведской кроны.

Потенциал роста пока отсутствует

Хотя в июне Риксбанк повысил ключевую процентную ставку, он действует недостаточно решительно в отношении инфляционных рисков по сравнению с Европейским центральным банком. Поэтому в этом году у шведской кроны, вероятно, не будет большого потенциала роста.

Только в следующем году, когда ситуация изменится в пользу Риксбанка, крона снова начнет расти.

Источник: Исследование Commerzbank

Цена на золото восстановилась и вернулась к отметке 1 950 долл. Экономисты Commerzbank анализируют перспективы"желтого металла".

Потенциал дальнейшего роста к концу года

Недавнее ослабление цены на золото, вероятно, подошло к концу, поскольку рынок значительно ослабил свои ожидания относительно дальнейшего повышения процентных ставок в США.

Мы даже видим некоторый потенциал дальнейшего роста к концу года. Ведь к этому времени должно быть ясно, что цикл повышения ставок в США завершен.

Источник: Исследование Commerzbank

Замедление инфляции усиливает "встречный ветер" для доллара США, сообщают экономисты UBS.

Инфляция продолжает снижаться

Инфляция потребительских цен в США в июне заметно замедлилась, возрождая надежды на то, что ФРС вскоре сможет положить конец своему самому быстрому с 1980-х годов циклу повышения ставок. Годовая общая инфляция за месяц составила 3%, что ниже 4% в предыдущем месяце и является самым низким показателем с марта 2021 года.

Базовая инфляция, исключающая волатильные цены на продукты питания и энергоносители, выросла на 4,8%, замедлившись по сравнению с 5,3% в мае и оказавшись ниже консенсус-прогноза экономистов. Появились даже обнадеживающие признаки того, что инфляция в секторе услуг, которая вызывала серьезные опасения у политиков, снижается. Инфляция в сфере услуг, за исключением жилищного строительства и энергетики, замедлилась до 4% в годовом выражении, что также является самым низким показателем с конца 2021 года.

Несмотря на хорошие новости по инфляции, мы считаем, что ФРС пока не будет спешить объявлять о победе. Однако эти данные подтверждают нашу базовую версию о том, что прекращение повышения ставок уже не за горами, что будет оказывать давление на доллар США.

По мнению экономистов ING,USD/CAD может в ближайшее время прорваться ниже отметки 1,3000.

Дополнительное повышение ставки Банком Канады и отсутствие возражений против дальнейших шагов в будущем означают, что CAD может продолжать пользоваться преимуществами привлекательного carry.

Стоит напомнить, что у луни самый лучший carry с поправкой на волатильность среди валют Б10. Мы не считаем это началом более широкого нисходящего тренда по доллару, но тесная корреляция USD/CAD также означает, что CAD более защищен в случае отскока доллара по сравнению с другими проциклическими валютами.

Движение ниже 1,3000, безусловно, возможно в ближайшие недели, хотя, возможно, нам придется подождать четвертого квартала этого года, чтобы увидеть устойчивую торговлю USD/CAD в районе 1,27/1,28.

Неудержимое ралли пары EUR/USD после публикации более мягких, чем ожидалось, данных по инфляции в США продолжалось в течение первой половины четверга, и в часы европейских торгов пара достигла максимума на отметке 1,1189. Как пишет главный аналитик FXStreet Валерия Беднарик, "доллар США рухнул после того, как индекс потребительских цен в США вырос на 0,2% за месяц в июне и на 3% по сравнению с годом ранее. Базовая годовая инфляция по-прежнему вызывает опасения, так как она составила 5% по сравнению с аналогичным периодом прошлого года, однако основные данные убедили спекулянтов в том, что Федеральная резервная система (ФРС) близка к завершению цикла ужесточения.

Азиатские акции продемонстрировали значительный рост, однако в часы европейских торгов этот импульс ослаб, и местные индексы показали скромный прирост. Тем временем фьючерсы на Уолл-стрит торгуются без изменений около уровней закрытия среды. Тем не менее, пара EUR/USD продолжает укрепляться и находится на несколько пунктов ниже вышеупомянутого многонедельного максимума.

Евро явно выигрывает от ослабления доллара, так как данные по Еврозоне, вышедшие в четверг, разочаровали. Промышленное производство в мае сократилось на 2,2% по сравнению с аналогичным периодом прошлого года, в то время как в месячном исчислении оно показало скромный рост на 0,2%. На другом берегу океана США опубликовали июньский индекс цен производителей (PPI), который вырос на скромные 0,1% за месяц и прибавил 2,4% за год. Инфляция в оптовом секторе не оправдала ожиданий рынка и еще больше указала на ослабление ценового давления, подтолкнув пару EUR/USD ближе к отметке 1.1200. Наконец, первичные заявки на пособие по безработице за неделю, закончившуюся 7 июля, увеличились на 237 тыс. человек, опередив ожидаемые 250 тыс".

Аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"На дневном графике пары EUR/USD видно, что индикатор Momentum сохраняет бычий уклон, находясь в зеленой зоне, в то время как индикатор относительной силы (RSI) частично теряет свою восходящую силу в пределах уровней перекупленности. Не исключена коррекция, но, учитывая общую ситуацию, она может быть довольно слабой. Между тем пара развивает импульс выше всех своих скользящих средних, причем 20-я простая скользящая средняя (SMA) является динамической поддержкой в районе 1,0950. Все скользящие средние набирают "бычью" силу, сохраняя перекос риска в сторону повышения.

В ближайшей перспективе, согласно 4-часовому графику, пара крайне перекуплена, но при этом не имеет признаков истощения восходящего движения. Индикатор Momentum утратил свою направленность, но индикатор RSI продолжает свой рост на уровне около 81. Кроме того, все скользящие средние направлены на север значительно ниже текущего уровня, что свидетельствует о доминировании быков.

Уровни поддержки: 1,1150 1,1110 1,1065

Уровни сопротивления: 1.1190 1.1240 1.1285"

Экономисты Nordea продолжают считать, что повышение ставки на 25 б.п., которое с большой вероятностью произойдет на июльском заседании, будет последним в этом цикле.

Еще одно повышение ставки на 25 б.п. в июле близко к завершению

Европейский центральный банк продолжает считать, что ужесточение политики оправдано, и очередное повышение ставки в июле представляется делом решенным.

Для того чтобы ЕЦБ остановился после июля, необходимо дальнейшее снижение инфляционных рисков и усиление влияния ужесточения политики, что остается нашим базовым сценарием.

- EUR/USD устанавливает новые максимумы 2023 года в районе 1.1190.

- Сопротивление располагается на 1.1200.

EUR/USD продлевает месячную бычью динамику и впервые с февраля 2022 года приближается к отметке 1.1200.

Ожидается, что продолжение восходящего импульса приведет к возврату к круглому уровню 1.1200 в самой ближайшей перспективе. Как только этот уровень будет пройден, на горизонте может появиться вероятность посещения максимума 2022 года на уровне 1.1495 (10 февраля).

Что касается более долгосрочной перспективы, то позитивный взгляд остается неизменным при нахождении выше 200-дневной SMA, расположенной сегодня на уровне 1.0643.

Дневной график EUR/USD

В июне тенденция дезинфляции продолжилась. Хотя это и не помешает июльскому повышению ставки ФРС, это усиливает уверенность ABN Amro в том, что это будет последнее повышение ставки.

Июньская дезинфляция не помешает июльскому повышению ставки ФРС

Хотя ФРС будет приветствовать дальнейшую дезинфляцию, июньский отчет по CPI вряд ли помешает FOMC повысить ставку еще на 25 б.п. на заседании 24-25 июля, учитывая устойчивость инфляции в сфере трудоемких услуг и более широкую устойчивость других макропоказателей в США.

Однако отчет дает нам больше уверенности в том, что июль станет последним повышением ставки в текущем цикле, а повышение ставки в сентябре выглядит маловероятным при условии сохранения текущих тенденций в данных. Мы по-прежнему считаем, что ФРС начнет снижать ставки в марте следующего года. Тем не менее, мы по-прежнему считаем, что в среднесрочной перспективе инфляция в сфере услуг будет поддерживать рост цен выше целевого уровня ФРС, и поэтому риск склоняется к тому, что ставки будут оставаться ограниченными дольше.

- DXY продолжает распродажу до диапазона 100.15/10, новых минимумов с начала года.

- Приближается тест ключевого уровня поддержки 100.00.

Дальнейшее движение вниз приведет к тому, что в четверг DXY достигнет новых минимумов 2023 года в диапазоне 100,15/10.

Продолжение падения доллара выглядит наиболее вероятным сценарием на данный момент. На фоне этого индекс теперь нацелен на психологическую отметку 100,00 в преддверии недельного минимума 99,81 (21 апреля 2022 года).

Если рассматривать более широкую картину, то пока индекс находится ниже 200-дневной SMA на уровне 104,44, прогноз по нему остается негативным.

Дневной график DXY

Рыночный стратег UOB Group Квек Сер Леанг комментирует последние ценовые события и перспективы EUR/USD.

Ключевые тезисы

Хотя пара EUR/USD поднялась выше сопротивления и достигла уровня 1,1010, затем она вновь снизилась. Однако EUR/USD не пробилась ниже 1,0800 (минимум прошлой недели 1,0832). EUR/USD сильно развернулась от 1.0832 и вчера (12 июля 2023 г.) подскочила до нового годового максимума 1.1140.

Недельный MACD, похоже, готов переместиться на положительную территорию. Это предвещает дальнейшее укрепление пары EUR/USD. На недельном графике практически нет значимых уровней сопротивления до максимума 2022 года 1,1495. Вершина конверта недельной экспоненциальной скользящей средней также находится вблизи 1,1495. Однако пока неясно, хватит ли у EUR/USD импульса, чтобы достичь этого серьезного уровня сопротивления в ближайшие пару месяцев. Обратите внимание, что на дневном графике EUR/USD уже поднялась выше верхней границы экспоненциальной скользящей средней.

На этот раз, чтобы сохранить импульс, EUR/USD должна удержаться выше уровня поддержки трендовой линии, который в настоящее время находится в районе 1,0880. Этот уровень также находится рядом с 55-дневной экспоненциальной скользящей средней. В краткосрочной перспективе уровень 1.1010 уже является достаточно сильным уровнем поддержки.

- В четверг EUR/JPY удается набирать обороты.

- Первоначальное сопротивление, похоже, развернулось вблизи 153,30.

В четверг пара EUR/JPY частично преодолевает недавнюю 7-сессионную негативную полосу.

Кросс восстановил равновесие и сумел отскочить от 4-недельных минимумов среды вблизи 153.30. В случае возвращения продавцов на рынок кросс рискует упасть до промежуточной 55-дневной SMA, которая сегодня находится на уровне 151,91.

Пока что долгосрочный позитивный прогноз для кросса выглядит благоприятным, пока он находится выше 200-дневной SMA, сегодня на уровне 145,81.

Дневной график EUR/JPY

- Инфляция производителей в США в июне выросла всего на 0,1% в годовом исчислении.

- Индекс доллара США остается на отрицательной территории ниже отметки 100.50.

Индекс цен производителей (PPI) для конечного спроса в США в июне вырос на 0,1% в годовом исчислении по сравнению с майским повышением на 0,9%, свидетельствуют опубликованные в четверг данные Бюро трудовой статистики США. Это значение оказалось ниже рыночных ожиданий в 0,4%.

Годовой базовый индекс цен увеличился за тот же период на 2,4% по сравнению с рыночным ожиданием в 2,6%. В месячном исчислении индекс PPI и базовый индекс PPI выросли на 0,1%.

Реакция рынка

Доллар США остается под умеренным "медвежьим" давлением после выхода данных, и индекс доллара США на момент написания потерял 0,25%, достигнув отметки 100,30.

- Первичные заявки на пособие по безработице снизились на 12 000 за неделю, закончившуюся 8 июля.

- Повторные заявки на пособие по безработице выросли на 11 000 за неделю, завершившуюся 1 июля.

- Индекс доллара США достиг новых минимумов, а затем отскочил выше отметки 100,30.

Первичные заявки на пособие по безработице составили 237 000 за неделю, завершившуюся 8 июля, свидетельствуют опубликованные в четверг данные Министерства труда США (DOL). Этот показатель последовал за предыдущим значением 249 000 (пересмотренным с 248 000) и оказался ниже рыночных ожиданий в 250 000.

Более подробная информация показывает, что "4-недельное скользящее среднее значение составило 246 750, что на 6 750 меньше пересмотренного среднего значения предыдущей недели".

Число заявок на пособие по безработице за неделю, закончившуюся 1 июля, выросло на 11 000 и составило 1,729 млн. человек, что хуже рыночных ожиданий (1,723 млн.). Четырехнедельное скользящее среднее значение повторных заявок составило "1 735 250, что на 10 750 меньше пересмотренного среднего значения за предыдущую неделю".

Реакция рынка:

Наряду с данными по заявкам на пособие по безработице был опубликован июньский индекс цен на продукты питания (PPI), который продемонстрировал новые признаки замедления инфляции. Индекс доллара США (DXY) после выхода отчета достиг новых месячных минимумов на уровне 100,12, а затем отскочил, сократив небольшую часть недавних потерь, и поднялся выше отметки 100,30.

- Цена на золото колеблется в районе 1 960,00 долл. в ожидании новых триггеров.

- В связи с приближающимся сезоном выхода результатов второго квартала нельзя исключать высокой волатильности в американских акциях.

- Цена на золото продемонстрировала прорыв графического паттерна фаза накопления Вайкоффа .

Цена золота (XAU/USD) демонстрирует ненаправленную динамику вблизи отметки 1 960,00 долл., поскольку инвесторы ожидают данных по индексу цен производителей США (PPI) для дальнейшего ориентира. Индекс доллара США (DXY) пытается сформировать промежуточную поддержку, поскольку инвесторы надеются, что Федеральная резервная система (ФРС) может изменить свой старый комментарий "целесообразно еще два повышения ставки" после июньского отчета по инфляции.

Фьючерсы на индекс S&P500 значительно выросли в ходе европейской сессии, что свидетельствует о высокой склонности участников рынка к риску. В связи с приближением сезона результатов второго квартала нельзя исключать высокой волатильности в американских акциях. Доходность 10-летних казначейских облигаций США выросла до уровня 3,83%.

После мягкого отчета по инфляции инвесторы переключили свое внимание на данные по индексу цен производителей в США,.

Президент ФРБ Миннеаполиса Нил Кашкари заявил, что необходимо дальнейшее повышение учетных ставок, а надзорные органы должны обеспечить готовность банков к проведению новых стресс-тестов в условиях высокой инфляции для выявления банков, подверженных риску, и определения размера дефицита капитала", - сообщает агентство Reuters.

Технический анализ золота

Цена на золото совершила прорыв фазы накопления Вайкоффа, сформированной на четырехчасовом графике, в которой запасы переходят от розничных участников к институциональным инвесторам. Драгоценный металл находится в фазе "разметки" и, как ожидается, остановится вблизи горизонтального сопротивления, построенного от максимума 19 мая на уровне $1 984,25.

Индекс относительной силы (RSI) (14) переместился в "бычий" диапазон 60,00-80,00, что указывает на силу восходящего импульса.

Четырехчасовой график золота

Потери доллара США продолжаются. Шон Осборн, главный валютный стратег Scotiabank, анализирует перспективы доллара США.

В дальнейшем доллар США будет более восприимчив к слабым отчетам по экономическим данным

Экономические данные этой недели снизили шансы ФРС на еще два повышения ставок в этом году, и, как показывает история, рынки быстро дисконтируют перспективы снижения ставок ФРС, как только наступает пик цикла повышения ставок; история также показывает, что это обычно оказывает давление на доллар США, и мы чувствуем, что находимся в этом процессе: доллар США торгуется на самом низком уровне с апреля прошлого года. В дальнейшем доллар, вероятно, будет более восприимчив к слабым отчетам по экономическим данным.

Индекс DXY снизился за неделю почти на 2% и торгуется ниже январских и апрельских минимумов на уровне 100,8. Как мне кажется, это означает, что в ближайшие недели и месяцы риски могут снизиться еще на 2-3% (что, судя по графикам, может привести к падению доллара около 5%).

Как показал протокол июньского заседания Европейского центрального банка (ЕЦБ), политики сошлись во мнении, что необходимо донести до общественности, что денежно-кредитной политике еще есть куда двигаться.

Основные тезисы (Reuters)

"Было высказано мнение, что участники рынка будут удивлены пересмотром инфляции в сторону повышения".

"Очень широкий консенсус поддержал повышение ставки на 25 базисных пунктов".

"Было подчеркнуто, что необходимо придерживаться подхода, зависящего от поступающих данных, на каждом конкретном заседании".

"Очень широкий консенсус также преобладал в пользу подтверждения прекращения реинвестирования в рамках APP с июля".

"Уровень пиковой процентной ставки по депозитам, а также продолжительность сохранения этого уровня, отраженные в прогнозах персонала, могут быть признаны недостаточными для возвращения инфляции к среднесрочному целевому уровню 2%".

"Совету управляющих следует подчеркнуть необходимость ужесточения фискальной политики".

"По прогнозам, инфляция все еще будет оставаться слишком высокой в течение слишком долгого времени, что ставит под сомнение своевременность ее возвращения к целевому уровню".

"По мнению экспертов, повышательные риски для прогноза по инфляции все еще преобладают".

"Для того чтобы прогнозы по инфляции материализовались, Совету управляющих необходимо провести как минимум два последовательных повышения процентной ставки в июне и июле".

"Снизить инфляцию с очень высоких до более умеренных уровней оказалось проще, чем добиться полного возвращения к 2%".

"Долгосрочные рыночные показатели оставались упрямо высокими".

"Было высказано мнение, что Совет управляющих может рассмотреть возможность повышения процентных ставок после июля, если это будет необходимо".

Реакция рынка

Пара EUR/USD торгуется на свежих 15-месячных максимумах в районе 1.1170 после публикации протокола ЕЦБ.

Пара USD/CAD демонстрирует ослабленный настрой, но держится в пределах диапазона среды. Экономисты Scotiabank анализируют перспективы пары.

Основной тренд по доллару является негативным, но...

Базовый тренд по доллару США является негативным, но динамика тренда здесь не столь сильна, как в некоторых других парах с долларом. Тем не менее, осцилляторы тренда на краткосрочных, среднесрочных и долгосрочных графиках настроены "по-медвежьи" для доллара США, что указывает на ограниченные возможности для его отскока и сохраняющееся давление на понижение в направлении области 1,31 в ближайшей перспективе.

Сопротивление находится на уровнях 1,3200 и 1,3250.

Пара EUR/USD быстро продвигается к отметке 1.12. Шон Осборн, главный валютный стратег Scotiabank, анализирует перспективы пары.

200-недельная скользящая средняя на 1,1183 является ближайшим важным индикатором

Уверенный рост и сильный трендовый импульс вводят в игру мою целевую область 1,12/1,13 немного быстрее, чем ожидалось.

200-недельная скользящая средняя (1,1183) является ближайшим значимым ориентиром для наблюдения. Евро не торговался выше этой отметки с конца 2021 года, и в последние годы это был довольно хороший индикатор настроя по евро. Уверенный прорыв выше этой отметки (недельное закрытие выше нее, а, возможно, два) будет свидетельствовать о том, что отскок евро сохраняет средне-/долгосрочный потенциал, и, возможно, область 1,16/1,17 окажется на радарах рынка в ближайшие месяцы.

В четверг стерлинг продолжает укрепляться. Экономисты Scotiabank анализируют перспективы GBP/USD.

Спреды поддерживают устойчивый рост

Фунт укрепляется благодаря высоким спредам доходности по отношению к доллару США.

Стерлинг растет уже шестой день подряд и за этот период прибавил 2,8%.

Пара GBP/USD торгуется вблизи своей 200-недельной скользящей средней, которая формирует поддержку на уровне 1,2887, а в качестве сопротивления ей предстоит преодолеть уровень 1,3328 (Фибо 76,4% коррекции снижения 2021/22 гг.).

В преддверии лета волатильность валют G10 достигла самого низкого уровня с начала 2022 года. По мнению экономистов Société Générale, циклы ужесточения политики ФРС убивают волатильность доллара до тех пор, пока данные не начнут предполагать, что экономика будет нуждаться в снижении ставок.

С 2003 года август был худшим месяцем для короткой позиции по волатильности

Волатильность пары EUR/USD только что достигла самого низкого уровня с начала 2022 года. Однако ужесточение кредитно-денежной политики в мире происходит за счет будущего роста экономики, и инвесторы могут почувствовать боль, когда данные нанесут ответный удар.

Инфляция в США быстро замедляется, а исторически сложилось так, что циклы ужесточения ФРС подавляют волатильность доллара до тех пор, пока данные не покажут, что экономика нуждается в снижении ставок.

И последнее, но не менее важное: август, как правило, является месяцем, когда короткие позиции по доллару - это болезненная сделка. С 2003 года волатильность EUR/USD в этом месяце повышалась в 75% случаев. Даже если история не обязательно повторится, инвесторам не стоит пренебрегать этим сезонным эффектом, особенно в условиях, когда волатильность остается под давлением продаж и надвигающейся угрозы снижения ликвидности летом.

Инфляция в США оказалась несколько ниже, чем ожидалось. Экономисты Commerzbank анализируют перспективы доллара после выхода отчета по инфляции ИПЦ США.

Небольшой сюрприз ИПЦ США - гигантский скачок EUR/USD

Большинство аналитиков ожидали, что базовый показатель составит 0,3% (м/м, с учетом сезонных колебаний), но оказалось, что он оказался чуть меньше 0,2%. "И что?" - может возникнуть вопрос. Это не означает, что проблема инфляции в США решена. В ближайшие месяцы мы можем наблюдать регресс.

После выхода данных курс доллара значительно снизился. Можно было бы спросить, может ли инфляционный сюрприз относительно небольшой абсолютной величины оправдать такую реакцию рынка. Но мы уже наблюдали подобные явления. На недавних уровнях в курс доллара США, очевидно, уже были заложены совершенно нереалистичные ожидания в отношении уровня ужесточения политики ФРС. Эту часть курса доллара пришлось довольно быстро корректировать.

Перспектива сокращения торгов carry с участием доллара США оказывает давление на валюту. Это простая часть истории. Однако есть одна сложность. Ведь важна не только конечная ставка (т.е. пик ставки), но и то, как долго процентные ставки будут оставаться на этом высоком уровне. Это означает, что сохраняется возможность дальнейшего ослабления доллара. Рыночное движение среды не обязательно должно означать окончание ослабления доллара.

Экономисты Scotiabank анализируют перспективы пары USD/CAD.

Восстановление USD/CAD пока будет ограничено областью 1.33, возможно, 1.34

По мнению экспертов, отскок цены USD/CAD, скорее всего, пока будет ограничен областью 1,33, возможно, 1,34 (максимум).

На конец года мы прогнозируем курс на уровне 1,30, но риск более глубокой просадки до 1,28 в третьем квартале, похоже, растет.

Ли Сью Энн, экономист UOB Group, анализирует последнее решение РБНЗ по процентной ставке.

Основные выводы

Как и ожидалось, Резервный банк Новой Зеландии (РБНЗ) на своем заседании в июле принял решение оставить ключевую процентную ставку без изменений на уровне 5,50%. Поскольку это решение было промежуточным, без ежеквартального заявления по денежно-кредитной политике, не было ни обновленных прогнозов, ни пресс-конференции главы РБНЗ Эдриана Орра.

Новая Зеландия вступила в техническую рецессию в 1-м квартале 2023 года, экономика сократилась на 0,1% кв/кв. При этом инфляция не оправдывала прогнозов РБНЗ в течение двух кварталов подряд. Рост базового индекса ИПЦ в 1-м квартале 2023 года снизился до 6,7% г/г. Теперь все внимание будет приковано к данным по ИПЦ за 2 кв. 2023 г., которые будут опубликованы 19 июля и, как ожидается, отразят дальнейшее снижение показателя до 6,0% или ниже.

Мы сохраняем наш прогноз по ставке ЦБ на уровне 5,50% до конца текущего года, хотя и учитываем, что в предыдущих циклах ужесточения РБНЗ делал паузу перед повторным повышением ставки. Следующее решение по денежно-кредитной политике состоится 16 августа.

Неприятный сюрприз в виде снижения инфляции ИПЦ в США в июне привел к падению доллара до новых минимумов этого года. Экономисты ING анализируют перспективы доллара.

Начало чего-то

Для большого тренда по доллару это может быть началом долгожданного циклического снижения. Отмечаются параллели с распродажей доллара в ноябре и декабре прошлого года (когда он упал на 8% за два месяца), но разница сейчас заключается в: i) позиционировании, когда спекулянты занимают не такую большую длинную позицию по доллару, как в октябре прошлого года; ii) истории роста экономики Китая и Европы, похоже, не нуждаются в такой большом переоценке, как в ноябре прошлого года.

Тем не менее, мы предпочитаем пока придерживаться "медвежьего" прогноза по доллару, ожидая, что DXY должен атаковать психологическую поддержку на уровне 100,00. Следующей целью в случае успешного прорыва будет уровень 99,00.

Сегодня следует обратить внимание на июньский индекс цен производителей и недельный показатель первичных заявок на пособие по безработице. Дальнейшее снижение индекса цен производителей и рост числа заявок на пособие по безработице могут привести к продолжению просадки доллара.

В последнем отчете по рынку нефти, опубликованном в четверг, Международное энергетическое агентство (МЭА) снизило прогноз роста спроса на нефть в 2023 году на 220 тыс. баррелей в сутки (б/с) из-за макроэкономических факторов.

Дополнительные тезисы

Мировой спрос на нефть в 2023 году вырастет на 2.2 млн. баррелей в сутки и достигнет рекордного уровня 102.1 млн. баррелей в сутки.

Со 2-го по 3-й квартал 23 года мировой спрос на нефть сезонно увеличится на 1.6 млн баррелей в сутки.

Снижение добычи Саудовской Аравией и другими основными членами ОПЕК+ компенсируется Казахстаном, Нигерией и США.

Рост спроса в 2024 г. замедлится до 1.1 млн. барр. в сутки по мере электрификации автомобилей и повышения их эффективности.

На Китай будет приходиться 70% прироста мирового спроса на нефть.

Восстановление экономики Китая теряет темпы после резкого скачка в начале года.

Экспорт российской нефти в июне снизился на 600 тыс. баррелей в сутки до 7.3 млн. баррелей в сутки, что является самым низким показателем с марта 2021 года.

Восстановление экономики Китая пока не вышло за рамки туристических услуг.

Реакция рынка

После выхода отчета МЭА нефть марки WTI приостановила рост, не дотянув до $76. В настоящее время американская нефть торгуется на $75.72 (+0.12%).

Экономисты Société Générale анализируют техническую перспективу EUR/JPY.

Краткосрочные сопротивления расположены на 155.70 и 156.90

Пара EUR/JPY пережила первую волну отката после того, как столкнулась с сильным сопротивлением вблизи отметки 158 (линия тренда, соединяющая максимумы марта/мая). В настоящее время пара приближается к промежуточной поддержке 152,20/151,60, которая соответствует 50-DMA. Дневной MACD опустился ниже своего триггера, однако все еще находится на положительной территории.

Нельзя исключать возможности отскока, если пара успешно защитит область поддержки 152.20/151.60.

Краткосрочные уровни сопротивления расположены на 155,70 (уровень Фибо 50% коррекции недавнего отката) и 156,90.

Министр коммерции Китая в четверг призвал США отменить односторонние санкции против страны.

Министерство также призвало США немедленно прекратить, как считают в министерстве, необоснованное подавление китайских предприятий.

Реакция рынка

Пара AUD/USD не подвержена влиянию напряженности между США и Китаем и на момент написания статьи торговалась с приростом +0,89% на 0.6847.

Пара EUR/CHF значительно снизилась за последние несколько дней. Экономисты Commerzbank обсуждают перспективы франка.

В конце концов, никто не любит CHF из-за интервенций ШНБ

Мы предполагаем, что дело не в том, что другие участники рынка внезапно сочли франк более привлекательным, а в том, что они ожидают, что в ситуации замешан ШНБ. Из-за этого трудно по-настоящему доверять швейцарскому франку. Потому что никто не сможет сказать, где бы он торговался, если бы не ШНБ.

Что это означает для валютного рынка: все задаются вопросом, что все остальные могут думать прямо сейчас. Вмешательство в такой сложный, часто нестабильный процесс в лице Центробанка также может означать: участникам рынка становится трудно поверить в то, что другим участникам рынка нравится франк, даже если это так. И если все так думают, то в конце концов CHF никому не понравится. Не вопреки, а благодаря вмешательству СНБ.

Официальные данные, опубликованные в четверг, показали, что промышленное производство в еврозоне в мае выросло меньше, чем ожидалось. Это свидетельствует о том, что восстановление производственного сектора теряет импульс.

Объем промышленного производства в еврозоне вырос на 0.2% за месяц, говорится в последней публикации Eurostats, по сравнению с ожидаемыми 0.3% и 1.0% ранее.

Экономисты ING анализируют прогноз по фунту.

Ключевые тезисы

В некотором смысле, фунт уже испытал на себе переоценку на фоне ястребиного Банка Англии и вряд ли покажет сильные результаты на фоне текущей медвежьей фазы доллара. Тем не менее, трейдеры теперь будут нацелены на 1.33 по GBP/USD при условии, что мы сможем закрыть неделю выше 1.30.

Кросс EUR/GBP откатился от минимума около 0.8500, что теперь может означать нижнюю границу торгового диапазона в этом квартале.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EUR/USD, этим утром пара достигла самого высокого с марта 2022 года уровня над отметкой 1.1150.

«Слабые данные по инфляции из США оказали сильное давление на доллар США (USD) в среду и способствовали впечатляющему росту EUR/USD. Индекс потребительских цен (ИПЦ) вырос в июне на 3% в годовом исчислении после роста на 4% в мае, а месячный общий индекс потребительских цен и базовый индекс потребительских цен выросли всего на 0,2% каждый. После этих данных инвесторы закладывают в цены лишь небольшую вероятность того, что Федеральная резервная система США повысит учетную ставку еще дважды в этом году, и это будет мешать доллару США привлекать спрос.

Стоит отметить, что президент ФРБ Миннеаполиса Нил Кашкари подтвердил в среду, что учетные ставки, возможно, придется повысить, если инфляция окажется более укоренившейся, чем ожидалось. Аналогичным образом, ФРБ Ричмонда Томас Баркин отметил, что он согласен с дальнейшим ужесточением политики, если поступающие данные не подтвердят, что инфляция вернется к целевому показателю 2%.

Хотя эти комментарии не помогли доллару США нащупать почву под ногами, валюта может ограничить свои потери в случае, если политики ФРС попытаются убедить рынки в том, что еще два повышения ставок в этом году по-прежнему являются наиболее вероятным сценарием, несмотря на недавнее замедление инфляции. Период "радиомолчания" ФРС начнется в субботу, и у политиков ФРС остаются четверг и пятница, чтобы направить ожидания рынка, если они вообще намерены это сделать.

Во второй половине дня в экономической повестке США будут опубликованы данные по индексу цен производителей (PPI) за июнь. В месячном исчислении прогнозируется, что индекс цен производителей вырос на 0,2% после снижения на 0,3% в мае. Отрицательное значение, вероятно, заставит доллар США остаться под давлением. Более сильные, чем ожидалось, результаты могут помочь валюте начать отскок, по крайней мере, в качестве немедленной реакции».

Пара EUR/USD набрала бычий импульс и в среду продемонстрировала впечатляющий рост. В начале европейской сессии четверга пара продолжила ралли и достигла самого высокого уровня с марта 2022 года выше 1.1150. Пара оказалась крайне перекупленной после последнего всплеска, что говорит о том, что покупатели могут дождаться технической коррекции, прежде чем делать ставки на дополнительный рост, пишет аналитик FXStreet Эрен Сенгезер

Ключевые тезисы

- Индекс относительной силы (RSI) на четырехчасовом графике держится около 80, а пара EUR/USD торгуется почти на 100 пунктов выше верхней границы восходящего регрессионного канала с начала июня, подтверждая условия перекупленности.

- В случае, если EUR/USD подтвердит 1.1160 (статический уровень от апреля 2022 года) в качестве поддержки, 1.1200 (психологический уровень, статический уровень) и 1.1270 (статический уровень от марта 2022 года) могут быть установлены в качестве следующих бычьих целей.

- В случае технической коррекции EUR/USD поддержки расположены на 1.1100 (психологический уровень, верхняя граница восходящего канала), 1.1050 (20-SMA, средняя точка восходящего канала) и 1.1000 (психологический уровень).

Пара USD/CNH может вернуться к 7/1250 после пробоя 7/1500, пишут экономист UOB Group Ли Сью Энн и рыночный стратег Куек Сер Леанг.

Ключевые цитаты

Прогноз на 24 часа: "Вчера мы указали, что если не произойдет прорыв выше 7.2260, доллар США, вероятно, пробьется ниже 7.1800. Мы также указали, что 7.1500 вряд ли появится в поле зрения. В соответствии с нашими ожиданиями, доллар США не пробился выше 7.2260. Он пробился ниже 7.1800 и упал до минимума на 7.1617. Сегодня есть шанс для USD протестировать 7.1500 до того, как риск отскока возрастет. На этот раз следующая поддержка на 7.1250 вряд ли появится в поле зрения. С другой стороны, если доллар США пробьет 7.1940 (незначительное сопротивление находится на 7.1800), это будет означать, что падение доллара США завершилось".

Прогноз на следующие 1-3 недели: "Три дня назад (10 июля), когда доллар США торговался на 7.2230, мы отмечали, что краткосрочный нисходящий импульс быстро нарастает, и риск отката доллара ниже 7.1800 вырос. Вчера (12 июля, спот на 7.2070) мы подчеркнули, что нисходящий импульс вырос ещё, и если доллар США пробьется ниже 7.1800, Фокус сместится на 7.1500. В соответствии с нашим мнением, доллар США пробился ниже 7.1800 (минимум 7.1617 на американской сессии). Внимание сместилось на 7.1500. Следующая поддержка находится на 7.1250. С другой стороны, уровень сильного сопротивления снизился до 7.2150 с 7.2500".

Как и ожидалось, Банк Канады в среду повысил ключевую ставку на 25 б. до 5%. Луни отреагировал ростом. Экономисты Commerzbank анализируют перспективы CAD.

Банк Канады сохраняет свой ястребиный тон

Банк Канады продемонстрировал настрой на ограничительную политику, не беря при этом на себя никаких обязательств в ближайшие месяцы, поэтому рынок предположил, что ЦБ может снова повысить процентные ставки, если это станет необходимым. Это означает, что повышение является наиболее вероятным в качестве следующего шага по сравнению с паузой в текущем цикле.

Рынок, похоже, воспринимает Банк Канады как ЦБ с ястребиным настроем. Теперь он будет внимательно следить за данными по инфляции в следующий вторник, чтобы решить, станет ли дальнейший шаг по ставке все более вероятным. Если это так, то рост ожиданий в отношении повышения ставок, скорее всего, поддержит CAD.

Экономисты Société Générale анализируют технические перспективы USD/CHF.

Майский минимум на 0.8820, вероятно, окажет сопротивление

Пара USD/CHF не смогла преодолеть 100-DMA в прошлом месяце, что привело к продолжительному снижению. Цена быстро приближается к нашим следующим прогнозным уровням в районе 0,8600/0,8570, что также является нижней границей многомесячного нисходящего канала.

Движение выглядит немного чрезмерным, однако сигналов значимого восходящего тренда пока не видно. Достижение этой потенциальной поддержки может привести к отскоку цены; Майский минимум на 0.8820, вероятно, окажет сопротивление медведям.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в евро

- 1.0900 705 млн

- 1,0915 1,4 млрд

- 1.0925 518 млн

- 1.0940 609 млн

- 1,0990 1,4 млрд

- 1.1050 712 млн

- 1,1080 1,3 млрд

- 1.1115 741 млн

- 1.1125 732 млн

- 1.1160 528 млн

- GBP/USD: суммы в фунтах стерлингов

- 1.2515 330 млн

- 1.2630 308 млн

- 1.2850 546 млн

- 1.2875 510 млн

- USD/JPY: суммы в долларах США

- 138.75 813 млн

- 138.95 360 млн

- 140.55 360 млн

- 141.00 947 млн

- 141.50 800 млн

- 142,00 1,3 млрд

- 143.00 546 млн

- 145.00 610 млн

- AUD/USD: суммы в австралийских долларах

- 0.6780 413 млн

- 0.6800 1.5 млрд

- USD/CAD: суммы в долларах США

- 1.3200 908 млн

- 1.3300 522 млн

- NZD/USD: суммы в NZD

- 0.6135 460 млн

В интервью итальянскому новостному каналу Sky TG24 член Совета управляющих Европейского центрального банка Игнацио Виско сказал: «Мы не очень далеки от пика по процентным ставкам».

Дополнительные цитаты

«Показатель частныого долга в Италии является одним из самых низких в Европе, финансовая стабильность не находится под угрозой».

«Банки должны откладывать средства для борьбы с рисками».

Реакция рынка

Пара EUR/USD на момент написания торговалась в районе 1.1150, поднявшись на 0.24% внутри дня.

Масато Канда, главный дипломат Японии по валютным рынкам, выступил с речью из-за восстановления иены на этой неделе.

Ключевые тезисы

Внимательно следим за движениями валютного рынка.

Есть мнение, что спекулятивные короткие позиции по иене быстро закрываются.

Есть мнение, что дефляционная норма может меняться.

Реакция рынка

На момент написания статьи пара USD/JPY торгуется на 138.35 (-0.12%).

Слабые данные по инфляции в США стали хорошей новостью для всех проциклических валют, включая евро. Экономисты ING анализируют прогноз по EUR/USD.

1.1275 – следующая цель для EUR/USD

Пара EUR/USD уверенно торгуется на новых максимумах этого года, и следующей технической целью быков будет 1,1275, поскольку пара продолжает восстанавливаться после снижения 2021-2022 годов.

Сегодня обратите внимание на протокол заседания Европейского центрального банка от 15 июня. Предположительно, ЕЦБ не увидит никаких преимуществ в попытках противостоять рыночным ожиданиям, закладывающим в цены еще два повышения ставки на 25 базисных пунктов в этом году.

Пара USD/JPY остается ослабленной и может продолжить снижение до уровня 137,15 в ближайшие несколько недель, отмечают экономисты UOB Group.

Ключевые цитаты

Прогноз на 24 часа: Вчера мы ожидали ослабления доллара. Тем не менее, мы указали, что «еще неизвестно, будет ли у него достаточно импульса, чтобы достичь следующей значимой поддержки на уровне 139,00». Мы не ожидали, что доллар США продолжит ускоряться и упадет до 138,15. Чрезмерное падение технически сильно перепродано, но мы не исключаем дальнейшего ослабления. Впрочем, чистый прорыв 137.15 сегодня станет для нас неожиданностью. Еще одна поддержка отмечена на 138.00. Сопротивление находится на уровне 139,20, за которым следует 139,70.

Следующие 1-3 недели: Вчера (12 июля, спот на уровне 139,95) мы подчеркнули, что «резкое и быстрое падение доллара США ускоряется». Мы добавили: "Следующий значимый уровень - 139,00, а затем 138,45". Хотя наш взгляд на ускорение падения оказался верным, мы не ожидали, что доллар США так быстро прорвется ниже обоих уровней (минимум на торгах в Нью-Йорке - 138,15 ). Ослабление доллара, начавшееся в понедельник , зашло сильно далеко. Обратите внимание, что доллар США потерял внушительные 4,3% за последние пять дней. Тем не менее, мы не исключаем его дальнейшего ослабления до тех пор, пока не будет пробито наше «сильное сопротивление» на уровне 140,50 (вчера было на 141,40). С точки зрения поддержки, значимый уровень располагается на 137,15.

Экономисты ANZ Bank анализируют прогноз по AUD/USD и AUD/NZD.

Ключевые тезисы

Мы ожидаем снижения доллара США, поскольку рынок начинает учитывать потенциальное снижение ставок ФРС.

Мы ожидаем роста AUD из-за прогнозируемого падения доллара США. Мы считаем, что пара AUD/USD, скорее всего, останется в диапазоне 0.66-0.68 в ближайшей перспективе, и прогнозируем, что пара достигнет 0.70 к концу года.

В ближайшей перспективе пара AUD/NZD будет торговаться в диапазоне 1.08-1.10. Любое падение ниже 1.08 может предоставить возможность для покупки из-за увеличения разницы в росте между Австралией и Новой Зеландией.

Пара USD/INR продолжает торгуется в диапазоне 81-83 с начала года. Экономисты Commerzbank анализируют перспективы рупии.

Ключевые тезисы

Общая инфляция в июне выросла до 4.8% в годовом исчислении с 4.3% ранее, что обусловлено ростом цен на продукты питания, что всё ещё в пределах целевого диапазона инфляции Резервного банка Индии (РБИ) в 2-6%. В основном это произошло из-за более высоких цен на продукты питания, которые, как ожидается, будут расти еще больше в ближайшие месяцы. Тем не менее, хорошая новость для РБИ заключается в том, что базовая инфляция, которая исключает продукты питания и энергоносители, осталась без изменений на уровне 5.2%.

Нет никаких веских причин для того, чтобы РБИ изменил курс действий на данном этапе. Он занимает выжидательную, несколько ястребиную позицию.

Сильный экономический фон и стабильная инфляционная картина способствуют стабильности рупии.

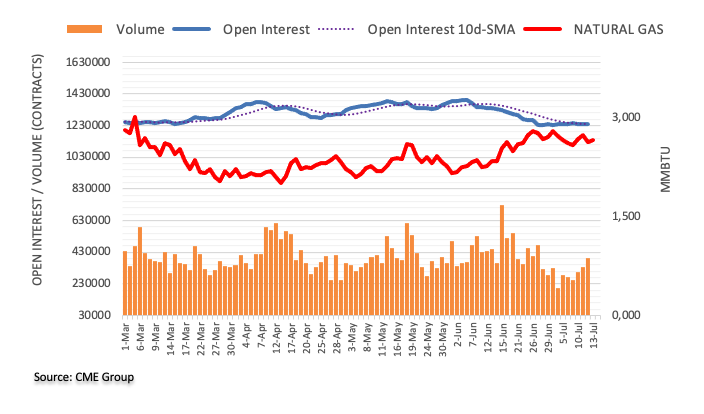

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на природный газ прервал нисходящий тренд двух предыдущих дней и на этот раз повысился порядка на 2 тыс. контрактов. В то же время торговые объемы последовали этому примеру, продолжили полосу 2-дневного роста и снова увеличились, теперь примерно на 51,5 тыс. контрактов.

Природный газ в настоящее время продолжает консолидацию

Цены на природный газ в среду развернулись после роста в течение двух дней подряд. Такая динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал снижения цены в самой ближайшей перспективе. Между тем общая консолидация пока продолжается.

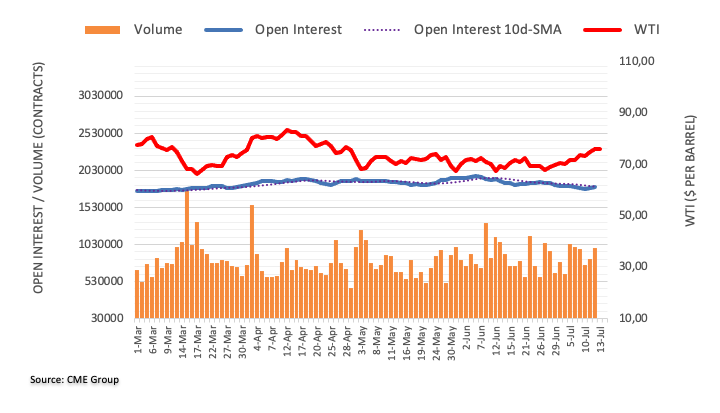

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть продолжил восходящий тренд предыдущего дня и на сей раз повысился порядка на 10 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и тоже увеличились примерно на 151,1 тыс. контрактов.

WTI теперь нацелилась на 200-дневную SMA

Цены на WTI продолжили в среду рост и превысили отметку в 75,00 долларов за баррель. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал того, что в самой ближайшей перспективе цена может попытаться бросить вызов ключевой 200-дневной SMA, сегодня проходящей в районе $77,20.

По мнению экономиста UOB Group Ли Сью Энн и рыночного стратега Квек Сер Леанга, пара NZD/USD теперь может направиться к твердому сопротивлению в районе 0.6385 в краткосрочной перспективе.

Ключевые тезисы

Прогноз на 24 часа: "Внезапный скачок новозеландского доллара, который привел к его взлету до максимума на 0.6308, стал неожиданностью (мы ожидали, что NZD будет торговаться в диапазоне). Быстрый рост, похоже, перекуплен, но у NZD есть возможность протестировать 0.6345. Основное сопротивление на 0.6385 вряд ли окажется сегодня под угрозой. Поддержка находится на 0.6280, за которым следует 0.6255".

Прогноз на следующие 1-3 недели: "Мы ожидаем, что NZD будет торговаться в диапазоне с конца прошлой недели. Вчера (12 июля) новозеландский доллар вырос до максимума на 0.6308. Ценовая динамика сместила риск вверх, к основному сопротивлению на 0.6385. В целом, только прорыв уровня сильной поддержки (сейчас на 0.6230) укажет на ослабление импульса".

Что нужно знать в четверг, 13 июля:

Доллар США понёс большие потери в среду. Инвесторы так отреагировали на слабые данные по инфляции за июнь. Индекс доллара США (DXY) торговался со снижением -1% и опустился до самого слабого уровня за 15 месяцев. Утром в четверг DXY остается под умеренным медвежьим давлением, а фьючерсы на фондовые индексы США торгуются на положительной территории. Данные по промышленному производству за май будут представлены в европейском экономическом календаре в преддверии еженедельных данных по первичным заявкам на пособие по безработице и индексу цен производителей (PPI) из США позже в тот же день.

Индекс потребительских цен (CPI) в США вырос на 3% в годовом исчислении в июне после роста на 4% в мае. В месячном исчислении индекс потребительских цен и базовый индекс потребительских цен выросли на 0.2%. Хотя чиновники ФРС Нил Кашкари и Томас Баркин отметили, что инфляция все еще слишком высока, эти комментарии не помогли доллару найти спрос. По данным инструмента CME Group FedWatch Tool, вероятность того, что ФРС снова повысит учетную ставку на 25 б.п. в декабре после июльского повышения ставки, упала ниже 20% с 33% перед данными по индексу потребительских цен.

На азиатской сессии данные из Китая показали, что положительное сальдо торгового баланса увеличилось до $70.62 млрд. с $65.81 млрд в мае. В годовом исчислении экспорт и импорт снизились на 12.4% и 6.8% соответственно.

Пара EUR/USD набрала бычий импульс и пробилась выше 1.1100. На момент написания статьи пара торговалась на самом высоком уровне с марта 2022 года на 1.1150.

Пара GBP/USD продолжила ралли и поднялась выше 1.3000 впервые за более чем 15 месяцев в начале четверга. Ранее в тот же день Управление национальной статистики Великобритании сообщило, что промышленное производство снизилось на 0.6% в месячном исчислении в мае, в то время как реальный валовой внутренний продукт сократился на 0.1%.

Банк Канады повысил учетную ставку на 25 б.п. до 5%, как и ожидалось, после июльского заседания по вопросам политики. "Канадская экономика оказалась сильнее, чем ожидалось, с большим импульсом спроса. Управляющий совет по-прежнему обеспокоен тем, что прогресс в достижении целевого показателя инфляции в 2% может застопориться, что поставит под угрозу возвращение к стабильности цен", - отметили в Банке Канады в своем программном заявлении. Пара USD/CAD в среду закрылась глубоко на отрицательной территории и продолжает снижаться до 1.3150.

Пара USD/JPY потеряла почти 200 пунктов в среду и упала до самого слабого уровня за последние три месяца около 138.00 на азиатской сессии в четверг. Пара остается в фазе консолидации на 138.50 европейским утром.

Цена на золото выросла и поднялась выше $1960. В дополнение к широкой слабости доллара США, снижение доходности 10-летних казначейских облигаций США на 3% после данных по инфляции в США обеспечило рост XAU/USD.

Биткоин не смог извлечь выгоду из улучшения рисковых настроений и закрылся на отрицательной территории в среду. На момент публикации папа BTC/USD торговалась в боковике ниже $30500. Ethereum закрылся практически без изменений в среду. Пара ETH/USD остается относительно спокойной около $1900 на европейской сессии.

Как и ожидалось, Банк Канады поднял курс на 25 базисных пунктов, что помогло обеспечить два положительных катализатора для CAD. Экономисты TD Securities анализируют перспективы луни.

Ключевые тезисы

Рынок не ставил только на повышение, поэтому есть некоторая остаточная поддержка, которая, вероятно, появится после этого. Следующим стал пониженный показатель инфляции в США. Канадский доллар, вероятно, начнёт расти на фоне слабости доллара США, что, вероятно, вызовет движение к 1.30 в ближайшем будущем.

При этом имейте в виду, что Банк Канады учитывает данные, как и другие центральные банки. В свою очередь, они вряд ли совершат еще одно повышение ставки, и это возможно окажется последним. Имея это в виду, мы также считаем, что CAD может потерять часть привлекательности на кроссах, учитывая наш прогноз замедления роста в США во втором полугодии, что, вероятно, будет иметь вторичные последствия.

Более глубокий спад доллара, которого мы ожидаем во втором полугодии, безусловно, принесет пользу канадскому доллару, но это не лучший способ сыграть на более глубоком падении доллара.

Комментируя данные по валовому внутреннему продукту (ВВП) Великобритании, канцлер Джереми Хант сказал: "В то время как дополнительные банковские каникулы повлияли на рост в мае, высокая инфляция остается тормозом для экономического роста».

«Лучший способ возобновить рост и ослабить давление на семьи — это как можно быстрее снизить инфляцию. Наш план сработает, но мы должны строго его придерживаться», — добавил Хант.

Реакция рынка

На момент написания материала пара GBP/USD торгуется в диапазоне на 1.3000 (+0.15%) на фоне вышеприведенных комментариев.

Юань ослаб с середины апреля. Экономисты Commerzbank анализируют прогноз по юаню.

Ключевые тезисы

Мы прогнозируем, что пара USD/CNY в основном останется выше 7.2 до 3-го квартала, а затем упадет примерно до ключевой отметки 7 в 4-м квартале и ниже 7 в 2024 году из-за ожидаемого ослабления доллара.

Кросс EUR/CNY, скорее всего, вырастет в ближайшей перспективе из-за дальнейшего ужесточения монетарной политики ЕЦБ.

Источник: Commerzbank Research

- Пара EUR/JPY консолидируется вблизи 154.40 в начале европейской сессии.

- Ближайший уровень поддержки расположен на 153.45, а область 154.95 рассматривается как ближайший уровень сопротивления.

- Индекс относительной силы (RSI) держится выше 60, что указывает на бычью территорию.

Пара EUR/JPY остается стабильной вблизи области 154.50 в начале европейской сессии. Кросс торгуется ниже 100-EMA с нисходящим наклоном, что указывает на то, что путь наименьшего сопротивления лежит вниз.

Согласно часовому графику, кросс EUR/JPY встретит начальный уровень поддержки 153.45 (минимум 12 июля) на пути к 153.00. Решительный прорыв ниже указанного уровня обнажит 151.00, круглый уровень и максимум 29 мая.

С другой стороны, любой рост выше 154.95 (100-EMA) бросит вызов следующему препятствию около 155.30 (минимум 10 июля), за которым последует 155.85 (минимум 6 июля). Дальше на север крест увидит ралли до 156.70, изображая максимум 10 июля.

Индекс относительной силы (RSI) держится выше 60, что указывает на позитивный настрой и на то, что у пары есть больше возможностей для дальнейшего роста.

EUR/JPY: часовой график

Экономист UOB Group Ли Сью Энн и рыночный стратег Куек Сер Леанг предполагают, что пара GBP/USD может вернуться к 1.3100 в недалеком будущем.

Ключевые тезисы

Прогноз на на 24 часа: "Вчера мы ожидали, что GBP пробьется выше 1.2950. Тем не менее, мы подчеркнули, что еще неизвестно, появится ли импульс для роста GBP к следующему крупному сопротивлению на уровне 1.3000. На американской сессии фунт вырос на один пункт выше 1.3000, прежде чем закрыться на 1.2990 (+0.45%). Условия сильно перекуплены, но только пробой 1.2930 (незначительная поддержка находится на 1,2965) укажет на то, что текущее восходящее давление ослабло. До тех пор, пока 1.2930 не будет пробит, GBP может подняться до 1.3035. Основное сопротивление на уровне 1.3100 вряд ли появится сегодня".

Прогноз на саледующие 1-3 недели: "Вчера (12 июля, спот на 1.2930) мы подчеркнули, что существует риск дальнейшего роста фунта. Мы добавили, что если пара пробьется выше 1.3000, фокус сместится на 1.3100». В конце американской сессии фунт вырос до максимума на 1.3001. Несмотря на то, что сейчас основное внимание уделяется 1.3100, условия сильной перекупленности предполагают, что может пройти несколько дней, прежде чем этот уровень появится в поле зрения. В целом, только прорыв 1.2885 («сильный уровень поддержки» вчера был на 1.2820) указывает на то, что рост фунта, начавшайся в понедельник , подошёл к концу".

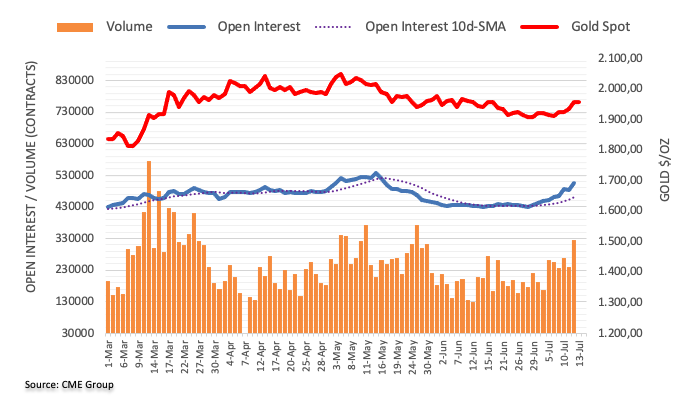

Данные CME Group по рынкам фьючерсов на золото отметили, что трейдеры возобновили восходящий тренд и добавили около 23.5 тыс. контрактов к своим открытым позициям в среду. Объемы выросли примерно на 85.7 тыс. контрактов и развернули предыдущее дневное падение.

Цены на золото сильно выросли в среду на фоне растущих открытых позиций и объемов, что свидетельствует о том, что в ближайшей перспективе драгоценный металл ожидает дополнительный прирост. Тем не менее, следующая цель роста теперь находится на июньском максимуме $1980 за тройскую унцию.

Согласно последним данным по промышленному и производственному производству Великобритании, опубликованным Управлением национальной статистики (ONS) в среду, активность в промышленном секторе в прошлом месяце показала смешанную динамику.

Объем производства в обрабатывающей промышленности составил -0.2% за месяц в мае против -0.5% ожидалось и -0.1% в апреле, в то время как общий объем промышленного производства составил -0.6% за месяц против -0.4% ожидалось и -0.2% в прошлом.

В годовом исчислении данные по производству в обрабатывающей промышленности Великобритании в мае составили -1.2%, превысив ожидаемых -1.7%. Общий объем промышленного производства упал на 2.3% в пятом месяце года, совпав с ожидаемыми -2.3% и предыдущим значением -1.6%.

Отдельно были опубликованы данные о балансе торговли товарами Великобритании, который в мае составил 18.723 млрд. фунтов стерлингов против ожиданий 14.70 млрд. фунтов стерлингов и 14.639 млрд. фунтов стерлингов ранее. Общий торговый баланс (вне ЕС) в апреле составил миллиард фунтов стерлингов против 5.035 миллиарда фунтов стерлингов в предыдущем месяце.

- ВВП Великобритании в мае составил -0.1% за месяц против ожидаемых -0.3%.

- Пара GBP/USD остается ниже 1.3000, несмотря на оптимистичные данные по ВВП Великобритании.

Британская экономика сократилась на 0.1% в мае, превзойдя ожидания -0.3% и после роста на 0.2% в апреле.

Между тем, индекс услуг (май) составил 0% за 3 месяца/3 месяца против -0.4 % оценки и 0% ранее.

Реакция рынка

Пара GBP/USD мало изменилась на данных по ВВП Великобритании. На момент публикации спот торговался с ростом +0.05% на 1.2994.

Восходящий импульс может подтолкнуть EUR/USD к области 1.1200 в ближайшей перспективе, считают экономист UOB Group Ли Сью Энн и рыночный стратег Куек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы ожидали, что евро продолжит расти, и придерживались мнения, что уровень 1.1050 может оказаться в пределах досягаемости. Хотя наш взгляд на укрепление евро был правильным, мы не ожидали, что он подскочит не только выше 1.1050, но и выше апрельского пика 1.1095 (максимум был на 1.1140). Неудивительно, что условия сильно перекуплены, но, похоже, есть остаточный импульс, чтобы поднять евро. Тем не менее, 1.1200, вероятно, сегодня недосягаем (есть еще одно сопротивление на 1.1170). Поддержка находится на 1.1110 и 1.1075".

Прогноз на следующие 1-3 недели: "В понедельник (10 июля), когда евро торговался на гораздо более низком уровне на 1.0965, мы указали, что быстрый рост импульса, вероятно, приведет к дальнейшему росту евро. Мы добавили: «Уровень, на который стоит обратить внимание, - 1.1010, а затем 1.1050». В нашем последнем прогнозе от вторника (11 июля, спот на 1.1000), мы подчеркнули, что восходящий импульс остается сильным, и если евро пробьет выше 1.1050, следующим уровнем, к которому нужно стремиться, станет максимум с начала года на 1.1095. В соответствии с нашими ожиданиями, евро вырос, но мы вчера не ожидали, что он подскочит выше 1.1050 и 1.1095 (евро вырос до максимума на 1.1140 в конце американской сессии). Излишне говорить, что импульс по-прежнему силен, и евро может вырасти до 1.1200 и 1.1250. Риск роста сохраняется до тех пор, пока евро остается выше 1.1035 (вчера уровень «сильной поддержки» был на 1.0930)".

Торговый баланс Китая за июнь, в пересчете на китайский юань, составил 491.25 млрд юаней против 452.33 млрд юаней в прошлом году.

Экспорт упал на 8.3% в отчетном периоде по сравнению с -0.8% в предыдущем.

Импорт страны упал на 2.6% против 2.3% ранее.

В долларовом выражении положительное сальдо торгового баланса Китая в июне увеличилось меньше, чем ожидалось, поскольку экспорт упал.

Сальдо торгового баланса составило +70.62 млрд. против ожиданемых +74.80 млрд. и +65.81 млрд. ранее.

Экспорт (г/г): -12.4% против -9.5% и -7.5% ранее.

Импорт (г/г): -6.8% против -4.0% и -4.5% ранее.

Согласно заявлению китайской таможни в четверг, экспорт Китая в юанях в первой половине этого года вырос на 3/7% по сравнению с годом ранее.

Импорт страны упал на 0/1% за тот же период, показали последние данные, опубликованные таможней Китая.

Они заявили, что вялый глобальный экономический рост, замедление мировой торговли и инвестиций, геополитические риски и ослабление внешнего спроса продолжают влиять на торговлю Китая.

В четверг Народный банк Китая (НБК) зафиксировал центральный курс USD/CNY на уровне 7.1527 по сравнению с фиксом среды 7.1765 и рыночными ожиданиями 7.1623.

В НБК заявили, что ЦБ инвестировал в общей сложности 3 млрд юаней в операции на открытом рынке.

Индекс деловой активности в Новой Зеландии снизился в июне до 47.5 с 48.9 в мае, против ожиданий роста до 49.8. Данные отражают то, что производственный сектор показал в июне в июне дальнейшее сокращение. Это самый низкий показатель с ноября 2022 года и ниже долгосрочного среднего значения 53.0

«Ключевые значения субиндексов производства (47.5) и новых заказов (43.8) привели к дальнейшему сокращению июньского результата. Занятость (47.0) также снизилась. Любое возвращение к долгосрочным уровням активности требует, чтобы эти значения возвращались на положительную территорию», - отмечается в отчете.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 24.126 | 4.36 |

| Золото | 1957.53 | 1.31 |

| Палладий | 1281.8 | 2.44 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -259.64 | 31943.93 | -0.81 |

| Hang Seng | 201.12 | 18860.95 | 1.08 |

| KOSPI | 12.23 | 2574.72 | 0.48 |

| ASX 200 | 26.8 | 7135.7 | 0.38 |

| DAX | 232.66 | 16023 | 1.47 |

| CAC 40 | 113 | 7333.01 | 1.57 |

| Dow Jones | 86.01 | 34347.43 | 0.25 |

| S&P 500 | 32.9 | 4472.16 | 0.74 |

| NASDAQ Composite | 158.26 | 13918.96 | 1.15 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.67868 | 1.5 |

| EURJPY | 154.011 | -0.3 |

| EURUSD | 1.11281 | 1.09 |

| GBPJPY | 179.768 | -0.92 |

| GBPUSD | 1.29875 | 0.44 |

| NZDUSD | 0.6294 | 1.6 |

| USDCAD | 1.31835 | -0.36 |

| USDCHF | 0.86689 | -1.4 |

| USDJPY | 138.415 | -1.36 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.