- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 12-06-2023

- USD/JPY демонстрирует скромный прирост в 0,22% под влиянием роста доходности казначейских облигаций США.

- Несмотря на признаки замедления экономического роста, на фоне оптимистичных настроений на американском рынке доллар восстанавливается, а DXY находится на уровне 103,722.

- Японские данные по индексу цен производителей занизили прогнозы, что повышает внимание к предстоящим данным по индексу потребительских цен США и торговому балансу Японии.

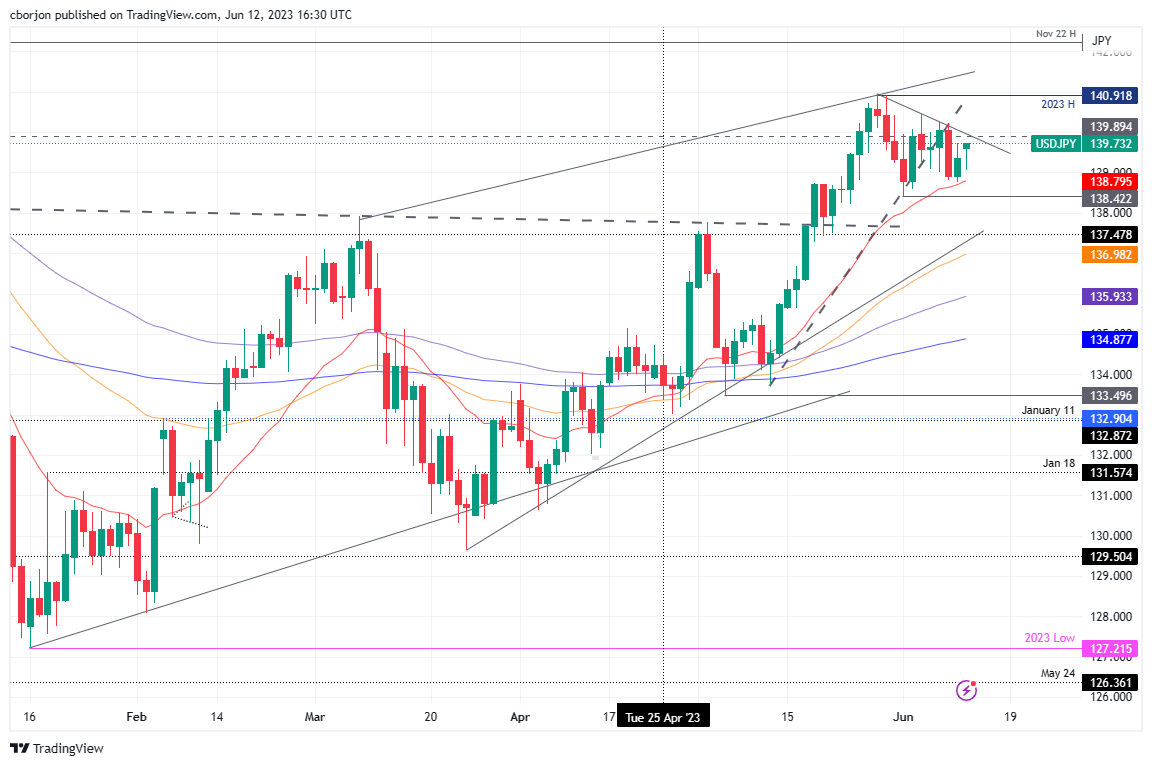

Пара USD/JPY стала положительной в начале недели благодаря росту доходности казначейских облигаций США, поскольку инвесторы готовились к решению Федеральной резервной системы США (ФРС) по монетарной политике, за которым последует решение Банка Японии (BoJ). Пара USD/JPY торгуется на уровне 139,65, демонстрируя скромный прирост в 0,22% после достижения дневного минимума 139,06.

Рост доходности казначейских облигаций США поддерживает USD/JPY

Американские акции демонстрируют оптимистичный настрой рынка, несмотря на рост доходности облигаций США. Ставка по 10-летним облигациям составляет 3,778%, увеличившись на три с половиной базисных пункта (б.п.), что является благоприятным фактором для USD/JPY. Доллар восстанавливает утраченные позиции, поднявшись на 0,16%, согласно индексу доллара США (DXY), до 103,722, не дотягивая до отметки 104,000.

С фундаментальной точки зрения, отсутствие экономической активности в США заставляет инвесторов сосредоточиться на данных за прошлую неделю. Индекс ISM для непроизводственной сферы, хотя и находится на территории роста, упал почти до 50, что указывает на продолжающееся замедление экономического роста. Это, наряду с ростом первичных заявок на пособие по безработице (IJC), превысившим прогнозы и достигшим максимальных значений с октября 2021 года, обосновало необходимость приостановки цикла ужесточения политики ФРС и ожидания предстоящих данных.

На японском фронте последние данные показали, что индекс цен производителей (PPI) за май вырос на 5,1% г/г, что ниже прогнозов в 5,6%, а месячный показатель снизился на -0,7% по сравнению с апрельским ростом на 0,3%. Годовой индекс PPI стал самым медленным с июля 2021 года после роста на 5,9% в апреле.

Предстоящие события

Во вторник экономический календарь США будет включать майский индекс потребительских цен (CPI), индекс делового оптимизма NFIB, а в среду - решение ФРС. На японском фронте в календаре будет представлен торговый баланс перед заседанием Банка Японии (BoJ) по монетарной политике.

Ценовой анализ USD/JPY: Технический прогноз

Пара USD/JPY имеет нейтральный настрой после того, как не смогла пробиться ниже/выше границ 200-пунктового диапазона на уровне 138,40/140,45. Однако, с точки зрения среднесрочной перспективы, учитывая, что дневные экспоненциальные скользящие средние (EMA) расположены ниже цены спот, пара имеет тенденцию к росту, но ей необходимо преодолеть верхнюю границу диапазона, чтобы USD/JPY смогла протестировать максимум за прошедший год (YTD) на уровне 140,92. В случае прорыва следующая остановка USD/JPY - 141,00, перед максимумом 22 ноября на 142,24. И наоборот, падение ниже 20-дневной EMA на 138,79 приведет к нижней границе диапазона на 138,40, перед 138,00.

Экономисты Commerzbank предполагают, что золото сможет восстановить свои позиции в ближайшие месяцы.

ФРС не будет повышать ставки дальше

Наши эксперты полагают, что ФРС не будет повышать ставки дальше, поскольку не хочет рисковать, слишком сильно повышая процентные ставки в свете недавнего ужесточения условий кредитования. Если наши эксперты правы, цена на золото должна вырасти в ближайшие месяцы.

Мы предполагаем, что повышение процентных ставок во второй половине года принесет свои плоды, то есть экономический импульс в США, вероятно, значительно ослабнет. По сравнению с рынком, мы ожидаем первого снижения процентных ставок лишь несколько позже, а точнее, в начале 2024 года. Поскольку это должно стать очевидным в конце года, цена на золото также должна начать устойчиво закрепляться выше отметки 2000 долларов США и даже достичь нового рекордного максимума в следующем году.

Источник: Исследования Commerzbank

Экономисты Rabobank обсуждают перспективы EUR/USD в преддверии заседаний ФРС и ЕЦБ.

Ястребиная позиция в отношении ставок должна оказать поддержку доллару США

Рынок уже настроен на два повышения ставки ЕЦБ на 25 б.п. в этом цикле. Это предполагает, что для того, чтобы евро смог добиться устойчивого роста на фоне заседания ЕЦБ на этой неделе, "ястребиные" сигналы должны быть неожиданно сильными.

По нашему мнению, ЕЦБ может сохранить свой прогноз по инфляции на 2025 год немного выше целевого уровня, чтобы нивелировать рыночные прогнозы по снижению ставок в начале следующего года. Это должно в целом поддержать евро. Однако, поскольку мы также ожидаем, что на этой неделе ФРС будет придерживаться "ястребиного курса", мы считаем, что евро будет трудно удержать рост против доллара США.

Несмотря на восстановление EUR/USD выше 1,07 в конце прошлой недели, мы сохраняем наш целевой уровень EUR/USD во 2 половине года 1,06.

Повышательные сюрпризы в показателях инфляции в Великобритании с мая были связаны с базовыми ценами на товары и продукты питания, отметила в понедельник член Комитета по монетарной политике Банка Англии (BoE) Кэтрин Манн, как сообщает Reuters.

Дополнительные тезисы

"Данные по объему производства в Великобритании и опросы предпринимателей остаются положительными после майских прогнозов Банка Англии .

Инфляция цен на услуги также вызывает обеспокоенность в отношении достижения целевого показателя CPI в 2%.

Рост заработной платы на 4% станет проблемой для возвращения CPI к 2%

Инфляционные ожидания в Великобритании остаются слишком высокими.

У меня все еще остается вопрос, насколько жесткими на самом деле являются финансовые условия в Великобритании.

Снижение инфляционных ожиданий было важным для меня, чтобы переключить свой голос на повышение ставки на 25 б.п. с 50 б.п..

Монетарная политика не очень хороша для тонкой настройки, следует сосредоточиться на инфляции.

Инфляционные ожидания сейчас на спаде".

Реакция рынка

GBP/USD остается под давлением после этих комментариев и на момент написания потеряла 0,45% к отметке 1,2510.

Луни вырос после того, как Банк Канады решил повысить ставки. Экономисты CIBC Capital Markets обсуждают перспективы CAD.

CAD будет зависеть от внешних факторов

Более четкое окончание повышения ставок ФРС должно начать ослаблять силу доллара США по отношению к зарубежным основным валютам, помогая подтолкнуть USD/CAD к 1,32 к концу третьего квартала, а в 2024 году луни ожидает еще большее укрепление.

Доллар США все еще выглядит неустойчиво сильным по отношению к другим основным валютам, а более высокая инфляция в Европе будет поддерживать угрозу дополнительного ужесточения денежно-кредитной политики еще некоторое время за рубежом, что снимет некоторый блеск с доллара США. Мы не ждем, чтобы в следующем году USD/CAD опустилсась ниже отметки 1,28, что немного меньше, чем ожидалось для некоторых других основных валют, у которых есть больше возможностей для роста.

Цены на нефть могут укрепиться позднее в 2024 году, поскольку рынки ожидают глобального экономического подъема, но в наши дни для значительного роста луни по сравнению с другими основными валютами требуется гораздо более значительное движение, учитывая сокращение канадских капитальных расходов на нефть и газ в условиях ужесточения регулирования.

Экономисты Commerzbank обсуждают направление движения EUR/USD в зависимости от прогнозов политики ЕЦБ и ФРС.

EUR/USD сначала вверх, затем вниз

Мы видим потенциал роста для евро по отношению к доллару США в краткосрочной перспективе. По нашему мнению, ФРС, скорее всего, снова снизит процентные ставки в начале следующего года, в то время как ЕЦБ, вероятно, будет удерживать уровень процентных ставок, которого он скоро достигнет. Это делает политику ЕЦБ более привлекательной на данный момент.

Однако в долгосрочной перспективе окажется, что ЕЦБ имеет меньший контроль над инфляцией, поскольку действует менее решительно, чем ФРС. Поэтому вероятное укрепление евро в ближайшие несколько месяцев не должно продлиться долго.

Экономисты CIBC Capital Markets обсуждают перспективы GBP/USD.

Риски рецессии переоценены

После того, как базовые цены выросли на целый процентный пункт с начала года, рынок существенно повысил прогнозы конечной ставки Банка Англии до 5,50%, что вызвало новые опасения по поводу рецессии. Тем не менее, мы ожидаем, что конечная ставка достигнет 5,00%, поскольку ставки, превышающие этот уровень, усилят риски рецессии.

Первые признаки снижения цен на продукты питания, в то время как на рынках труда и заработной платы намечается умеренная динамика, указывают на постепенное снижение предположений о конечной ставке в Великобритании в ближайшие несколько месяцев.

В то же время мы не ожидаем рецессии в Великобритании, поэтому ослабление опасений по поводу рецессии в сочетании с более мягким долларом США должно поддержать общую картину восстановления британского фунта.

GBP/USD - 3 кв. 2023: 1,24 | 4 кв. 2023: 1,27

Экономисты Société Générale анализируют перспективы EUR/USD в преддверии монументальной недели для решений по денежно-кредитной политике.

Заявление и пресс-конференция ЕЦБ будут направлены на повышение ставки еще на 25 б.п. в июле

ЕЦБ представляется более простым делом по сравнению с ФРС. Повышение всех ставок на 25 б.п. - это наше (и общее) мнение, которое приведет к снижению спрэда по отношению к ФРС до 175 б.п.. Теоретически это будет благоприятствовать росту EUR/USD.

Заявление и пресс-конференция ЕЦБ, скорее всего, будут направлены на повышение ставки еще на 25 б.п. в июле. Сентябрь - гораздо более близкий вопрос, но ЕЦБ будет хранить молчание о том, что произойдет после августа, и у него будет еще три релиза пCPI когда он соберется после летних каникул.

Более слабый обзор условий кредитования и оптимизм среди домохозяйств по поводу того, что инфляция затихает, могут ослабить ястребиный настрой ЕЦБ и разочаровать быков по EUR/USD.

В мае курс MXN по отношению к доллару США незначительно вырос с 18,005 до 17,718. Экономисты MUFG Bank обсуждают перспективы доллара США/МХН.

Маловероятно, что песо резко ослабнет

Мы ожидаем, что ФРС оставит свою учетную ставку без изменений, а дефолт в США будет предотвращен, что снизит риски роста для USD/MXN.

Забегая вперед, мы сохраняем наш взгляд на умеренное ослабление MXN в ближайшие кварталы под влиянием целого ряда факторов. Опасения по поводу замедления роста глобальной экономики, и особенно замедления роста в США, которое может сократить приток долларов США в Мексику.

На местном уровне опасения по поводу дополнительного вмешательства правительства в частную промышленность могут ослабить настроения. Но мы не ожидаем резкого ослабления MXN.

USD/MXN: 2 кв. 2023 17.800 3 кв. 2023 18.000 4 кв. 2023 18.200 1 кв. 2024 18.200.

С начала года глобальные акции выросли на 11,2%. Эта неделя может стать одним из самых серьезных испытаний для все более распространенного тезиса о "мягкой посадке". Экономисты UBS анализируют, как это может отразиться на акциях.

Сохраняйте осторожность в отношении акций на фоне пристального внимания к "мягкой посадке"

Мы не ожидаем, что фундаментальные данные и календарь центральных банков на этой неделе окончательно докажут тезис о "мягкой посадке" рынка. Неопределенность в отношении экономических и рыночных перспектив, скорее всего, сохранится во второй половине года, и волатильность по отдельным активам может возрасти в связи с ростом зависимости от данных и сменой лидеров на рынке.

Хотя мы не исключаем дальнейшего роста акций, если потребительские цены в США окажутся ниже ожиданий по обшему показателю на 4,1% за год (г/г) и базовому показателю на 5,1% за год, мы считаем, что инвесторам следует сохранять осторожную позицию в акциях по отношению к высокорейтинговым бумагам с фиксированным доходом.

Пара EUR/USD достигла дна в начале понедельника на уровне 1,0732, восстановившись в часы европейских торгов до пика 1,0789. Как пишет главный аналитик FXStreet Валерия Беднарик, "пара отступила от этого максимума, но удерживает скромные внутридневные прибыли и торгуется в ценовой зоне 1,0760.

Движения на валютном рынке ограничены, поскольку инвесторы ожидают данных первого уровня и решений центральных банков. В центре внимания находится индекс потребительских цен (CPI) США, который, как ожидается, вырастет на 0,2% за месяц в мае и на 4,1% по сравнению с годом ранее. Данные по инфляции выйдут во вторник, непосредственно перед решением Федеральной резервной системы (ФРС) по денежно-кредитной политике в среду. Неопределенность в отношении того, что может предпринять центральный банк, привела к нестабильной торговле в течение недели.

Спекулятивный интерес в настоящее время ожидает, по крайней мере, еще одного повышения ставки на июльском заседании. Политики могут нажать на курок на этой неделе и даже оставить дверь открытой для дополнительных повышений, особенно если показатели инфляции окажутся выше, чем ожидалось, и при сохраняющихся признаках напряженности на рынке труда.

Наконец, в четверг Европейский центральный банк (ЕЦБ) объявит о своем решении по монетарной политике. Президент Кристин Лагард и другие ожидают, что они продолжат ужесточение монетарной политики, поскольку ценовое давление в Еврозоне остается слишком высоким. От ЕЦБ не ожидается никаких сюрпризов, хотя всегда есть вероятность неожиданных заявлений.

Тем временем, в условиях отсутствия значимых событий в макроэкономическом календаре, ведущую роль играют акции. Азиатские и европейские индексы торгуются в зеленой зоне, что привело к некоторому росту американских акций перед открытием Уолл-стрит. Доходность государственных облигаций также находится под пристальным вниманием: доходность казначейских облигаций США держится около уровней закрытия пятницы".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Дневной график пары EUR/USD показывает, что она встретила покупателей около критического уровня 61,8% коррекции годового падения 2022 года на 1.0745. Пара движется вокруг медвежьей 20-дневной SMA, в то время как плоская 100-дневная SMA оказывает динамическое сопротивление на уровне 1.0810. Наконец, технические индикаторы умеренно повышаются, хотя все еще находятся ниже своих средних линий, отражая сохраняющийся оптимистичный, но осторожный настрой.

На 4-часовом графике видно, что пара остается выше своих 20- и 100-дневных SMA, причем более короткая пересекает более длинную снизу вверх, предвещая еще одну волну роста. С другой стороны, технические индикаторы повернули на юг, но держатся значительно выше своих средних линий, ограничивая бычий потенциал. Покупатели могут получить больше шансов, если пара пробьет вышеупомянутый уровень 1.0810, хотя шансы ограничены в преддверии предстоящих событий первого уровня.

Уровни поддержки: 1,0710 1,0660 1,0615

Уровни сопротивления: 1.0810 1.0850 1.0890"

Старший экономист UOB Group Джулия Го и экономист Локе Сив Тинг анализируют последнее решение ЦБ о снижении нормы резервов.

Основные тезисы

ЦБ Филиппин объявил в четверг (8 июня) о снижении нормативов резервных требований (RRR) на 250 б.п. для крупных банков до 9,5%, 200 б.п. для цифровых банков до 6,0%, 100 б.п. для сберегательных банков до 2,0%, а также 100 б.п. для сельских и кооперативных банков до 1,0%. Эти новые коэффициенты будут применяться к депозитам в национальной валюте и обязательствам банков и небанковских организаций, заменяющим депозиты, с 30 июня. Это высвободит свежие средства в размере до PHP300 млрд. в финансовую систему.

Это объявление не стало неожиданностью, поскольку глава ЦБ Фелипе Медалья намекнул на такой шаг в середине мая, а бывший глава ЦБ Бенджамин Диокно (который сейчас является министром финансов) ранее обязался снизить RRR для крупных банков до однозначного числа до окончания срока его губернаторских полномочий 3 июля этого года. Этот крайний срок - 2023 год - для снижения RRR до однозначного уровня был впервые объявлен покойным главой ЦБ Нестором А. Эспениллой-младшим в 2017 году.

Центральный банк подчеркнул, что снижение резервных требований не является каким-либо изменением в настройках денежно-кредитной политики ЦБ, а представляет собой оперативную корректировку для обеспечения стабильных условий внутренней ликвидности и кредитования. Учитывая это утверждение и ожидания устойчивого снижения инфляции в стране до целевого диапазона 2,0%-4,0% к 4 кварталу 23 года, мы придерживаемся мнения, что банк продлит паузу по ставкам до конца года. Другими словами, ставка однодневного обратного выкупа (RRP) будет оставлена без изменений на уровне 6,25% до конца года, при этом ключевым фактором колебаний будет траектория роста ставок в США.

- EUR/USD поднимается к новым многонедельным максимумам в районе 1.0790.

- Пока что существует жесткий барьер в зоне 1.0800.

EUR/USD возобновляет тенденцию к росту после заметного отката в пятницу и приближается к области 1.0800.

Ожидается, что более серьезная попытка "быков" быстро преодолеет пока что месячный максимум 1.0790 (12 июня), за которым вплотную следует круглый уровень 1.0800. Последний, в свою очередь, поддерживается временной 100-дневной SMA на уровне 1.0805.

Если рассматривать более долгосрочную перспективу, то конструктивный взгляд остается неизменным выше 200-дневной SMA, сегодня на уровне 1.0522.

Дневной график EUR/USD

Экономисты Scotiabank анализируют техническую перспективу USD/CAD.

Технический фон - сплошь медвежий для доллара, пара торгуется ниже всех основных краткосрочных, среднесрочных и долгосрочных МА, а трендовый импульс - медвежий на внутридневных, дневных и недельных графиках DMI. Обычно это довольно сильный сигнал к продолжению потерь. Но пара зацепилась за эту полосу поддержки в зоне минимума 1,33, и (в ближайшей перспективе) растет риск того, что если мы не увидим прорыва ниже в ближайшее время, доллар США может отскочить.

Последовательные дневные потери (или приросты, если на то пошло) пары редко достигают двузначных значений.

Пара AUD/USD приближается к ключевому рубежу 0,6810/0,6850. Экономисты ociété Générale анализируют технические перспективы пары.

Защита 200-DMA вблизи 0.6690 будет иметь решающее значение для продолжения восходящего движения

Дневной MACD демонстрирует положительную дивергенцию, указывающую на ослабление нисходящего импульса.

Пара недавно вернулась к 200-DMA; стоит отметить, что в апреле-мае она также прорывалась выше этой MA, но восходящий импульс не восстановился. Таким образом, защита этой MA в районе 0.6690 будет иметь решающее значение для продолжения восходящего движения.

AUD/USD приближается к пику, достигнутому в апреле в районе 0.6810/0.6850; эта зона остается ключевой зоной сопротивления. Если пара закрепится выше этого барьера, отскок, вероятно, продолжится до 0,6910 и, возможно, даже до 0,7000, 76,4% коррекции с февраля.

Восстановление EUR/USD продолжается, но для продолжения роста необходимо преодолеть уровни ниже 1,08, сообщают экономисты Scotiabank.

Инвесторы продолжают покупать на незначительных снижениях

Рост евро с минимума конца мая еще немного продолжился, так как инвесторы продолжают покупать его на незначительных коррекциях.

Возможно, для создания дополнительного импульса рост должен немного расшириться до 1,08; 1,0810 является 38,2% коррекцией майского снижения на 1,1091/1,0635. Преодоление этой отметки нацелит пару на возвращение в зону 1,09.

Поддержка находится на уровне 1.0740/50.

Кит Юкес, главный глобальный валютный стратег Société Générale, анализирует, как неделя заседаний ведущих мировых ЦБ может быть омрачена данными из США.

Возможно, данные из США имеют большее значение, чем данные ФРС/ЕЦБ?

Слабость доллара на прошлой неделе была вызвана в основном неожиланно слабыми показателей ISM и заявок на пособие по безработице, и неприятный сюрприз в виде снижения базового индекса потребительских цен (рынок ожидает результата +0,4% м/м) может пошатнуть настроения, равно как и вторая подряд неделя роста числа заявок на пособие по безработице и/или слабые данные по розничным продажам.

В отсутствие каких-либо признаков слабости в данных США, я с трудом представляю себе, как евро сможет получить значительный толчок к росту от ожидаемого повышения ставки на 25 б.п., даже сопровождаемого очень четким сигналом о том, что ЕЦБ еще не взакончил с ужесточением.

Но если бы новые макроданные поддержали идею о том, что экономика США замедляется, тот факт, что доходность 2-летних облигаций сейчас почти на 20 б.п. выше, чем она была непосредственно перед выходом данных по заняости 10 дней назад, указывает на возможность снижения доходности и доллара.

- DXY возобновляет снижение и опускается до новых минимумов.

- Следующим уровнем поддержки становится зона 103,00.

DXY оставляет позади приличное пятничное продвижение и переходит на снижение, одновременно фиксируя новые многонедельные минимумы в диапазоне 103,25/20 в понедельник.

Если индекс продолжит коррекцию, он может протестировать временную 100-дневную SMA в районе 103,00, а также предварительную 55-дневную SMA на 102,52.

Если смотреть на более широкую картину, то пока индекс находится ниже 200-дневной SMA на уровне 105,42, прогноз для него остается негативным.

Дневной график DXY

- EUR/JPY начинает неделю с позитивным настроем в районе 150.00.

- Ожидается, что дальнейшее повышение будет направлено на отметку 151.00.

EUR/JPY прервала 2-дневную полосу отката и восстанавливает восходящую динамику, торгуясь в понедельник в районе 150.00.

Если быки сохранят контроль над ситуацией, то ближайшим препятствием станет недельная вершина 151.07 (от 29 мая), а убедительный прорыв этого уровня откроет возможность продвижения цены к пику 2023 года на 151.61 (от 2 мая).

Дальнейший рост выглядит предпочтительным сценарием, пока кросс торгуется выше 200-дневной SMA, сегодня проходящей на уровне 144,26.

Дневной график EUR/JPY

Экономисты Société Générale анализируют технический прогноз по паре GBP/USD.

Поддержка 1.2300 имеет решающее значение для предотвращения более глубокого отката

Восходящее движение GBP/USD потерпело неудачу вблизи линии тренда, построенной от уровня 2021 года на 1.2670/1.2750, что привело к первоначальному откату. Эта линия остается важной зоной сопротивления.

До сих пор паре удавалось защищать линию восходящей поддержки в районе 1.2300. В настоящее время происходит отскок, однако неспособность преодолеть вышеупомянутое препятствие может означать продолжение движения вниз.

Прорыв ниже 1.2300 может привести к более глубокому снижению к 1.2130 (уровень Фибо 23,6% коррекции с сентября прошлого года) и к 200-DMA на 1.2000.

По мнению рыночного стратега Квек Сер Леанг из UOB Group, пара USD/IDR может столкнуться с давлением продаж в краткосрочной перспективе.

Ключевые тезисы

На прошлой неделе пара USD/IDR закрылась с понижением на 1,00% на отметке 14,835. Нисходящий импульс несколько усилился, и на этой неделе USD/IDR, вероятно, будет снижаться, но устойчивое падение ниже 14,740 пока представляется маловероятным. Сопротивление располагается на уровне 14 900, и далее - на 14 950.

Доллар США незначительно снизился в преддверии предстоящего заседания FOMC. По мнению экономистов MUFG Bank, ослабление доллара США связано с ожиданием того, что ФРС замедлит темпы повышения ставок.

Будет ли ФРС раскачивать лодку на предстоящей неделе?

Последним испытанием в преддверии заседания FOMC в среду станет публикация отчета по индексу потребительских цен в США за май. Если только мы не увидим значительного сюрприза в отношении базовой инфляции, мы ожидаем, что ФРС оставит ставки на этой неделе без изменений, но даст понять, что это еще не конец цикла повышения ставок, и оставит дверь открытой для еще одного повышения ставок уже в июле. Это должно помочь сдержать дальнейшее снижение доллара США.

Наиболее разрушительным исходом для валютного рынка будет еще одно повышение ставки, которое заставит рынок ставок в США заложить в цены более высокий пик текущего цикла ужесточения выше отметки 5,50%. Это может вызвать, по крайней мере, временный пересмотр популярных позиций в торгах carry.

Экономисты Crédit Agricole обсуждают свои ожидания в преддверии предстоящего заседания Европейского центрального банка (ЕЦБ) и то, как это может повлиять на евро.

Евробыки должны быть избирательными

Мы ожидаем, что повышение ставки на 25 б.п. наряду с заявлениями ЕЦБ о том, что он ожидает сохранения устойчивой инфляции в еврозоне и не считает, что финансовые условия ужесточились настолько, чтобы угрожать экономическому росту, может стимулировать дальнейшие ожидания в отношении повышения ставок и поддержать евро. Однако мы ожидаем, что евро будет укрепляться в основном против валют с "голубиными" Центробанками или банками, которые сигнализировали о пике в текущем цикле ужесточения, таких как японская иена и новозеландский доллар.

Мы подчеркиваем, что недавнее ослабление прогноза экономического роста еврозоны, наряду с возобновлением опасений по поводу будущего экономики Китая, может заставить евробыков избирательно подходить к выбору кроссов с участием евродля покупки.

Экономисты OCBC Bank обсуждают перспективы USD/JPY в преддверии пятничного заседания Банка Японии.

Все еще ищем возможности для игры на понижение

Поддержка на уровнях 138,40/50 (недавний минимум, 21 DMA).

Сопротивление на уровнях 140,20 и 142,50 (уровень Фибо 61,8% коррекции от максимума 2022 года к минимуму 2023 года).

Напомним, что на последнем заседании Банка Японии (28 апреля), как и ожидалось, было объявлено о пересмотре политики, но прогнозируемые сроки пересмотра (до 1-1,5 лет) оказались намного длиннее, чем ожидалось. Глава Банка Японии Уэда пояснил, что изменение политики все еще возможно в ходе пересмотра. Мы считаем, что Банк Японии тянет время, и это предполагает, что быкам по японской иене, возможно, придется быть более терпеливыми.

Мы сомневаемся, что Банк Японии будет использовать всю заявленную 18-месячную продолжительность пересмотра, но также кажется, что пятничное заседание (16 июня) может быть слишком ранним сроком, чтобы ожидать каких-либо изменений в политике. Тем не менее, мы по-прежнему прогнозируем нормализацию политики Банка Японии на фоне усиливающегося инфляционного давления и роста заработной платы в Японии.

Экономисты Morgan Stanley обсуждают перспективы доллара США (USD) и японской иены (JPY).

Поддержание шортов по USD/JPY является сложной задачей

Мы считаем, что доллар США имеет потенциал для дальнейшего постепенного укрепления в этом году. Мы отмечаем, что даже если мировой экономике удастся избежать полномасштабной рецессии, асимметрия в реакции центральных банков в сочетании с неутешительными темпами экономического роста указывает на то, что инвесторы, скорее всего, будут занимать оборонительную позицию на рынках. Более того, прибыльные спекулятивные торги carry с участием доллара США делают его привлекательным вариантом для инвесторов.

Ожидается, что в рамках стратегий carry доллар США будет обеспечивать доходность в размере около 2% годовых в сегменте G10 по крайней мере в 2024 году.

Мы ожидаем, что японская иена будет лидировать в G10, возможно, даже превзойдет доллар США. Ожидается, что это будет обусловлено сужением дифференциала ставок, поскольку дальнейшие корректировки программы контроля кривой доходности Банка Японии совпадают с приближением долгосрочных ставок в США к локальным ставкам. Однако удерживать короткую позицию по USD/JPY может быть проблематично из-за стоимости carry, подтачивающей прогнозируемую спотовую доходность.

Рыночный стратег Квек Сер Леанг из UOB Group предполагает, что пара USD/MYR может преодолеть ключевой уровень сопротивления 4.6360 в краткосрочной перспективе.

Ключевые тезисы

Хотя недавний рост USD/MYR, похоже, несколько замедлился, пока нет признаков возможного разворота.

На этой неделе, у USD/MYR есть возможность прорваться выше максимума прошлого месяца 4.6360, однако пара, возможно, не сможет закрепиться выше этого уровня. Следующее сопротивление на уровне 4.6600 вряд ли вступит в игру. Поддержка находится на уровне 4.6050, а прорыв ниже 4.5850 будет означать, что текущее восходящее давление ослабло.

Экономисты Commerzbank анализируют перспективы NOK после очередного инфляционного сюрприза из Норвегии.

ЦБ Норвегии придется потрудиться

Апрельские данные по инфляции уже преподнесли сюрприз в сторону повышения, а теперь и майские данные преподнесли еще один сюрприз. Как общая, так и базовая инфляция достигли 6,7% г/г.

ЦБ Норвегии уже подал сигнал о повышении ставки на предстоящем заседании центрального банка 22 июня, но оставил все двери открытыми на период после этого заседания. Последние изменения в динамике инфляции указывают на то, что июньское повышение ставки не будет последним.

Рынок явно ожидает дальнейшего повышения ставок в Норвегии. Однако ЦБ должен будет фактически оправдать все эти ожидания. Если он оправдает ожидания рынка, дав "ястребиные" комментарии и приняв "ястребиное" решение по ставке в июне, курс норвежской кроны может еще больше укрепиться в ближайшие недели.

Кит Юкес, главный глобальный валютный стратег Société Générale, анализирует, как политика ведущих центральных банков может повлиять на их соответствуующие валюты.

CAD и AUD выиграют от паузы ФРС

То, что четкий сигнал от Банка Японии не ослабил иену, говорит о том, что отсутствие изменений в монетарной политике уже заложено в цены, и это может оставить USD/JPY в диапазоне, но рынок опционов правильно оценивает, что потенциал снижения USD/JPY выше, чем потенциал повышения.

Между тем те ЦБ, кто на прошлой неделе повышал ставки (РБА и Банк Канады), должны обусловить преимущества для своих валют от паузы ФРС, и нам по-прежнему кажется перспективной пара NOK/SEK на том основании, что ожидания повышения ставок на следующей неделе могут вырасти. Однако повышение ставок Банка Англии и ШНБ уже полностью заложено в цены.

Эта неделя будет решающей. Предстоят решения центральных банков ФРС и ЕЦБ. Экономисты Commerzbank обсуждают перспективы EUR/USD.

Ключевые тезисы

Сможет ли доллар защитить завоевания, достигнутые в последние недели, будет в значительной степени зависеть от того, насколько четко ФРС обозначит возможность для будущих повышений ставок и, конечно, от того, откажется ли ЕЦБ от возможности дальнейших повышений ставок в четверг, и если да, то в какой степени.

Ввиду высокой неопределенности относительно того, как быстро и в какой степени уже осуществленное повышение ставок повлияет на реальную экономику в США и Еврозоне, вполне вероятно, что ЕЦБ и ФРС не хотят придерживаться заранее определенного курса на данном этапе. Это означает, что, возможно, к концу недели мы ничего нового не узнаем, а уровни EUR/USD около 1.07/1.08 могут превратиться в новый диапазон.

- Марк Кьюбан прокомментировал действия Комиссии по ценным бумагам и биржам США по признанию около 60 криптоактивов ценными бумагами.

-

Кьюбан попросил внести ясность в регулирование криптовалют, и его позицию поддержали другие влиятельные лица.

-

Кьюбан утверждает, что другие отрасли получили гораздо больше прозрачности от SEC в процессе регистрации, чего не хватает криптовалютам.

Марк Кьюбан, инвестор-миллиардер и американский предприниматель, прокомментировал действия Комиссии по ценным бумагам и биржам США (SEC) в отношении криптоактивов и криптобирж. Кьюбан утверждает, что регулятор не предоставил адекватной информации для регистрации цифровых активов и что "практически невозможно" определить, какие криптоактивы являются ценными бумагами.

Марк Кьюбан призывает к ясности в вопросе регулирования криптовалют

Предприниматель-миллиардер утверждает, что позиция SEC в отношении криптовалют менее прозрачна, чем в других секторах экономики. Недавно Кьюбан написал в Твиттере, что для определения того, какие криптовалюты являются ценными бумагами, требуется целая армия юристов по ценным бумагам.

Кьюбан изучил веб-страницу SEC о тесте Хауи и токенах, которые противоречат правоприменительной политике финансового регулятора. Кьюбан сообщил своим 8,8 миллионам подписчиков, что документ стоит прочитать, чтобы получить больше ясности о том, какой актив является или не является ценной бумагой.

Это веб-страница SEC о тесте Хауи и токенах, которая часто противоречит тому, что @SEC_Enforcement говорит публично. Это стоит прочитать, чтобы получить больше ясности о том, что может или не может быть ценной бумагой https://t.co/m5E9V0Pd18.

- Марк Кьюбан (@mcuban) 11 июня 2023 г.Хотя в документе нет никакой пошаговой схемы, в нем объясняется, какие требования предъявляются к криптокомпании в соответствии с федеральным законодательством США о ценных бумагах. Среди этих требований регулятор указал, в частности, необходимость раскрытия всей информации, необходимой инвесторам для принятия "обоснованных инвестиционных решений" и других "важнейших управленческих усилий", влияющих на успех предприятия.

Сенатор США Синтия Ламмис недавно обрушилась на SEC с критикой за неспособность обеспечить "эффективную правовую базу" для криптовалют и их регулирования.

Мое заявление по поводу иска SEC к Coinbase, inc. https://t.co/5KNEM0IPSV pic.twitter.com/EgRIxrIcjj

- Сенатор Синтия Ламмис (@SenLummis) 6 июня 2023 г.Позиция сенатора Ламмис совпадает с мнением Кьюбана по поводу преследования криптовалют со стороны SEC. SEC утверждает, что биржи нарушили ряд законов о ценных бумагах, в частности, участвовали в продаже незарегистрированных ценных бумаг. Теперь регулятор считает 68 криптоактивов ценными бумагами и обновил свои обвинения против двух ведущих криптобирж - Binance и Coinbase.

Экономисты ING анализируют перспективы доллара США в преддверии выхода данных по индексу потребительских цен (CPI), которые должны выйти во вторник,

Ключевые тезисы

Низкий уровень волатильности на валютном рынке будет по-прежнему благоприятствовать стратегиям carry trade, если только мы не увидим серьезных потрясений на рынке ставок в США или не проявится стресс в финансовой системе. На этом фоне доллар должен оставаться достаточно привлекательным, и его первым серьезным испытанием на этой неделе станет завтрашний майский индекс потребительских цен США.

DXY должен торговаться в узком диапазоне (103.30-104.00) до завтрашних данных по CPI, а более значительные движения произойдут позже на неделе, когда мы услышим от ФРС, ЕЦБ и Банка Японии.

Рыночный стратег Квек Сер Леанг из UOB Group ожидает, что в ближайшей перспективе пара USD/THB будет торговаться в диапазоне 34,55-34,90.

Ключевые тезисы

На прошлой неделе пара USD/THB торговалась в диапазоне 34,55/34,92, а затем обосновалась на закрытии в районе отметки 34,62 (-0,55%). На этой неделе мы ожидаем, что USD/THB продолжит торговаться в диапазоне, вероятно, между 34,55 и 34,90.

Экономисты Commerzbank обсуждают перспективы политики SNB и ее последствия для EUR/CHF.

Ключевые тезисы

Дальнейшее повышение ставки на заседании ШНБ на следующей неделе, скорее всего, станет свершившимся фактом. Однако дальнейшее значительное ужесточение после этого вряд ли выглядит правдоподобным.

Конечно, до следующего заседания ШНБ в сентябре может произойти многое, но с учетом того, что инфляция в Швейцарии в последнее время снизилась больше, чем ожидал ШНБ, и в мае была близка к верхней границе 0-2% на уровне 2.2%, необходимость в дальнейшем повышении ставок представляется ограниченной. Напротив, дальнейшее снижение инфляции, вероятно, повысит терпимость ШНБ к снижению франка, так что мы видим больше возможностей для роста EUR/CHF.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EUR/USD, пара начала новую неделю на бычьей ноте и продвинулась выше отметки 1,0750 в европейские торговые часы. Впрочем, инвесторы могут воздержаться от ставок на устойчивый рост пары в преддверии важных событий этой недели.

«Позитивная в отношении риска атмосфера на рынке затрудняет для доллара США (USD) привлечение спроса в начале понедельника, обеспечивая импульс для EUR/USD. Индекс Euro Stoxx 50 вырос почти на 1%, а фьючерсы на фондовые индексы США держатся в небольшом внутридневном плюсе в начале европейской сессии.

Во вторник будут опубликованы данные по майской инфляции в США. Согласно прогнозам, индекс потребительских цен (CPI) вырос на 4,2% в годовом исчислении, что значительно ниже прироста на 4,9%, зафиксированного в апреле. Решения по монетарной политике Федеральной резервной системы и Европейского центрального банка (ЕЦБ) в среду и четверг, соответственно, усилят волатильность на финансовых рынках во второй половине недели.

В случае если основные индексы Уолл-стрит наберут бычий импульс после открытия сессии, доллар США может остаться под давлением, и наоборот, поскольку сегодня не будет выпущено никаких важных макроэкономических данных, которые могли бы повлиять на динамику валюты».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, техническая картина предполагает, что в ближайшей перспективе можно ожидать дополнительного роста, однако инвесторы могут отойти в сторону в преддверии событий этой недели, представляющих ключевые факторы риска.

«Индикатор относительной силы (RSI) на четырехчасовом графике поднялся выше отметки 60, а 20-периодная простая скользящая средняя (SMA) сформировала бычье пересечение со 100-периодной SMA, что указывает на усиление бычьего импульса.

С точки зрения роста, отметка 1.0800/1.0810 (психологический уровень, уровень Фибоначчи 38,2% коррекции последнего нисходящего тренда) выступает в качестве первой области сопротивления перед 1.0840 (200-периодная SMA) и 1.0860 (50% коррекции Фибоначчи).

В случае возвращения EUR/USD ниже 1.0750 (100-периодная SMA, коррекция Фибоначчи 23,6%), может наблюдаться устойчивое снижение к 1.0720 (50-периодная SMA) и 1.0700 (психологический уровень, линия восходящего тренда)».

Стерлинг стал самой успешной валютой в группе валют G10 в этом году (+4,08%). Экономисты ING обсуждают перспективы GBP.

Вторник задаст ближайший тон торгов для стерлинга

Главным событием для стерлинга на этой неделе станет завтрашняя публикация данных по заработной плате за апрель и отчета по занятости за май. Мы считаем, что в любой момент могут появиться более слабые данные по заработной плате и ценам, и что рыночные ожидания в отношении ставки ЦБ (сейчас они составляют 5,50% на 24 января) могут быть резко пересмотрены в сторону понижения.

Посмотрим, дадут ли завтрашние данные управляющему Банка Англии Эндрю Бейли возможность дать отпор этим агрессивным ожиданиям ужесточения, когда он будет давать завтра показания комитету Палаты лордов. Тем не менее, ожидается, что сегодня стерлинг удержит свои достижения.

EUR/GBP в настоящее время тестирует серьезную поддержку на 0,8540/50.

Дальнейший рост может подтолкнуть USD/CNH к попытке преодолеть уровни 7.1800 и 7.2000 в ближайшие несколько недель, пишут стратег по рынкам UOB Group Квек Сер Леанг и старший валютный стратег Питер Чиа.

Ключевые тезисы

Прогноз на 24 часа: "В прошлую пятницу доллар США торговался между 7.1171 и 7.1465, выше ожидаемого нами диапазона 7.1100/7.1400. Сегодня в начале азиатских торгов доллар торговался уверенно, но, несмотря на риск роста, маловероятно, что сегодня пара пробьётся выше 7.1800. Поддержка находится на 7.1360 и 7.1200".

Прогноз на следующие 1-3 недели: "В прошлую пятницу (09 июня, спот на 7.1500) мы отметили, что если USD пробьется ниже 7.1100, это будет означать, что 7.1552 может быть промежуточной вершиной. Сегодня в начале азиатских торгов доллар не только не пробил 7.1100, но и снова поднялся выше 7.1500. Хотя восходящий импульс возобновился, еще предстоит выяснить, хватит ли у доллара импульса, чтобы подняться до 7.1800 и 7.2000. Ключевой уровень поддержки остается неизменным на 7.1100".

Экономисты Société Générale анализируют техническую перспективу пары EUR/CZK.

50-DMA вблизи 23,50 является краткосрочной поддержкой

Пара EUR/CZK сформировала серию повышающихся максимумов и минимумов после того, как в апреле ценой был достигнут минимум в районе 23,20. Он развивался в рамках небольшого основания и сейчас бросает вызов линии многомесячного нисходящего тренда.

Дневной MACD закрепился на положительной территории, что указывает на преобладание восходящего импульса.

Как только произойдет прорыв верхней границы основания в районе 23,80, EUR/CZK, вероятно, продолжит восстановление в направлении мартовского максимума на 24,10.

Ближайшей поддержкой является 50-DMA вблизи 23,50.

Что нужно знать в понедельник, 12 июня:

В начале недели основные валютные пары колеблются в узких диапазонах. Инвесторы готовятся к ключевым макроэкономическим событиям этой недели. В понедельник в США не будет никаких важных данных. Во вторник Бюро статистики труда США опубликует данные по индексу потребительских цен (CPI) за май в преддверии заявлений ФРС и ЕЦБ в среду и четверг соответственно.

Фьючерсы на фондовые индексы США торгуются с небольшим повышением в первой половине европейской сессии, а доходность 10-летних казначейских облигаций США держится на 3.75%, отражая нейтральный настрой на риск. Индекс доллара США, который оценивает динамику доллара США по отношению к корзине из шести основных валют, движется в боковике в районе 103.50.

Пара EUR/USD потеряла динамику в пятницу и уничтожила значительную часть достижений, зафиксированных в четверг. Тем не менее, пара прервала пятинедельную полосу неудач. В начале понедельника пара EUR/USD сохраняет спокойствие вблизи 1.0750.

Пара GBP/USD набрала более 100 пунктов на прошлой неделе. В начале европейской сессии пара цепляется за небольшой дневной прирост, удерживаясь выше 1.2550. Во вторник Управление национальной статистики Великобритании опубликует отчет о занятости.

Пара USD/JPY повышается в начале понедельника, но остается ниже 140.00. В пятницу Банк Японии (BoJ) обнародует решения по монетарной политике. "Пока еще рано говорить о том, что эта инфляция была устойчивой и стабильной", - сказал в интервью Bloomberg чиновник Банка Японии (BoJ) Масазуми Вакатабе.

Цена на золото в пятницу скорректировалась вниз, но закрыла неделю на положительной территории. XAU/USD колеблется в узком канале в районе $1960 на европейской сессии.

Пара USD/CAD восстановилась после разочаровывающего отчета по занятости в пятницу, но не смогла набрать бычий импульс. В понедельник пара остается под давлением ниже 1.3350.

Биткоин продолжил снижаться в выходные и в итоге на прошлой неделе потерял более 4%. BTC/USD снижается в начале понедельника и остается ниже $26000. Ethereum понес большие потери в воскресенье и завершил неделю ниже $1800. ETH/USD в начале понедельника остается под умеренным медвежьим давлением и торгуется вблизи $1750.

Экономисты CIBC Capital Markets анализируют перспективы EUR/NOK.

Ключевые тезисы

Мы ожидаем дополнительного повышения ставки на 25 б.п. в июне и сентябре, в результате чего ставка по депозитам достигнет 3.75%. Это подтверждается и другими фактами, включая устойчивый профиль активности, рост потребительских настроений и исследования рынка труда, которые продолжают указывать на дальнейшее ужесточение условий.

Более конструктивный макроэкономический фон подчеркивает мнение о том, что кросс EUR/NOK выглядит перекупленным и готовым к коррекции во втором полугодии.

ЕВРО/НОК на 11.50 в 3 кв. 2023 года и на 11.35 в 4 кв. 2023 года.

EUR/USD продолжает торговаться значительно выше отметки 1,07. Экономисты ING анализируют перспективы пары.

EUR/USD нащупает дно в области 1,05/1,07 в этом месяце

Приличный спрос на сырьевые валюты плюс переоценка реала, ранда и шекеля говорят о том, что инвесторы, возможно, готовятся к следующему важному событию - циклическому снижению доллара во второй половине этого года. Это наш базовый сценарий, а также одна из причин, по которой мы считаем, что EUR/USD нащупает дно в области 1,05/1,07 в этом месяце, а затем поднимется до 1,15+ к концу года.

Помимо данных по США и заседания ФРС, на этой неделе в центре внимания также будет находиться заседание ЕЦБ в четверг. Кажется, что ЕЦБ еще слишком рано расслабляться в вопросе инфляции, но ястребиный настрой ФРС может стать доминирующей темой, и EUR/USD может увидеть повторный тест минимума прошлой недели на уровне 1.0635.

Представитель Банка Англии Джонатан Хаскел заявил изданию Scotsman: "Нельзя исключать дальнейшего повышения процентных ставок ". Об этом сообщаетв понедельник агентство Bloomberg.

Ключевые цитаты

"Банк Англии внимательно следит за показателями динамики и устойчивости инфляции".

"Политика должна исходить из рисков инфляции".

- Комиссия по ценным бумагам и биржам США отнесла Solana к ценным бумагам.

- Инвестор в MagicEden поддержал предложение о форке, считая, что это поможет избавиться монете от ярлыка ценной бумаги, присвоенного SEC.

- Крах FTX и Alameda и действия SEC сплотили сторонников в пользу форка.

Комиссия по ценным бумагам и биржам (SEC), главный финансовый регулятор США, недавно назвала нативный токен SOL компании Solana ценной бумагой. Команда, стоящая за Solana, ответила на обвинение SEC, заявив, что токен не является ценной бумагой.

В ответ на действия SEC цена SOL сильно упала, и сообщество предложило форк для решения новой проблемы, созданной регулятором. Предложение о форке Solana получило поддержку со стороны ключевых влиятельных лиц и инвесторов в экосистеме SOL, что делает вероятным форк токена в ближайшей перспективе.

Сообщество Solana предлагает форк для решения проблем, возникших в результате репрессий SEC

HGE.ABC, инвестор в NFT-маркетплейс MagicEden на базе Solana, напомнил сообществу, что Ethereum (ETH) является форком Ethereum Classic (ETC) с июля 2016 года. Форк происходит, когда сообщество вносит изменения в протокол блокчейна или базовый набор правил.

Форк Ethereum послужил вдохновением для сообщества Solana, предлагающего сделать то же самое с SOL. Эксперт утверждает, что форк может решить новые проблемы, возникшие в связи с тем, что Комиссия по ценным бумагам и биржам США отнесла этот актив к категории ценных бумаг, а также в связи с последствиями краха FTX/Alameda в 2022 году.

Смелая, но неплохая идея. Форк solana избавит вас от проблем с ценными бумагами.

Никакие банкротства не будут сваливаться на вас в течение следующих 3 лет непрерывно. $ETH - это форк $ETC, и его дела идут хорошо.

Моргните дважды, если вы согласны https://t.co/fWxbkMQ4aI

Колин Ву, китайский журналист, утверждает, что включение Solana в список ценных бумаг SEC, вероятно, является единственным триггером готовности к форку среди членов сообщества. Фактического плана форка нет, пишет он, и сообщество неоднозначно относится к этому предложению.

Ведущий инвестор в DeFi и член клуба держателей NFT "y007ts", имеющий в Твиттере ник @capsjpeg, начал опрос в Твиттере, чтобы получить ответ на предложение о форке. 39,9% из 2 050 участников опроса поддержали форк Solana, а 17,5% предложили подождать.

Голосование по форку Solana, 39,9% за

@capsjpeg напомнил трейдерам, что две крупнейшие по рыночной капитализации криптовалюты, биткоин и Ethereum, в прошлом прошли через форки. Поэтому сторонники данной идеи в сообществе считают это решение жизнеспособным.

По мнению стратега по рынкам UOB Group Квек Сер Леанга и старшего валютного стратега Питера Чиа, пара USD/JPY, вероятно, расширит диапазон 138.50-141.00 в ближайшие несколько недель.

Ключевые тезисы

- Прогноз на 24 часа: "В прошлую пятницу мы отметили, что у доллара есть возможность протестировать уровень 138.50, прежде чем риск отскока возрастет. Однако доллар США отскочил от 138.74 до 139.72, а затем торговался преимущественно в боковике до конца сессии. Ценовые действия, вероятно, являются частью консолидации, и сегодня доллар США, скорее всего, будет торговаться между 139.00 и 139.90".

- Прогноз на следующие 1-3 недели: "Наш последний прогноз был сделан в прошлый четверг (08 июня, спот на 139.95). Мы говорили, что доллар, вероятно, будет торговаться между 138.50 и 141.00. На данный момент наша точка зрения не изменилась".

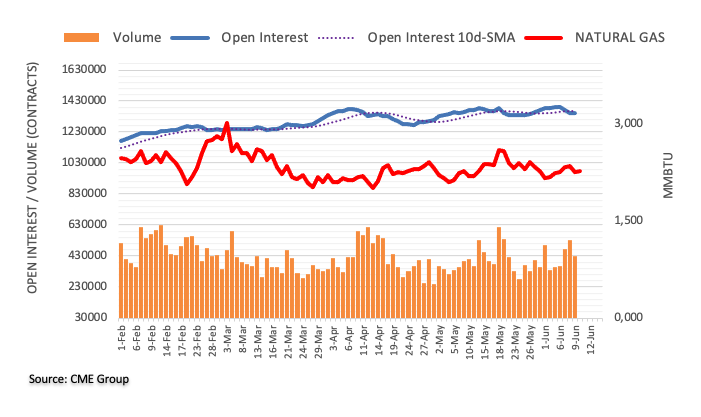

Данные CME Group по фьючерсным рынкам природного газа показали, что в пятницу трейдеры сократили открытые позиции всего на 830 контрактов, добавив к предыдущему дневному падению. В то же время объемы развернули четыре последовательных дневных роста и упали примерно на 107.3 тыс. контрактов.

Пятничный откат цен на природный газ произошел на фоне снижения открытых позиций и объемов, что позволяет говорить об отскоке в краткосрочной перспективе. В этой связи ближайший барьер для роста видится в районе $2.40 за MMBtu, где сходятся 100-SMA и месячный максимум.

После преодоления 0.6755 пара AUD/USD может направиться к области 0.6800 в ближайшей перспективе, считают стратег по рынкам UOB Group Квек Сер Леанг и старший валютный стратег Питер Чиа.

Ключевые тезисы

Прогноз на 24 часа: "В прошлую пятницу мы ожидали дальнейшего роста AUD. Однако мы отметили, что вероятность прорыва выше 0.6755 невелика. Наше мнение оказалось верным, так как AUD вырос до максимума на 0.6751. Сегодня есть шанс, что AUD пробьет 0.6755, но маловероятно, что у него будет достаточно импульса, чтобы преодолеть следующее сопротивление на 0.6800 (незначительное сопротивление находится на 0.6780). Поддержка находится на 0.6720, а затем на 0.6700".

Прогноз на следующие 1-3 недели: "В прошлый четверг (08 июня, спот на 0.6660) мы отметили, что AUD может расти и дальше, но любое продвижение вперед, как ожидается, встретит серьезное сопротивление на уровне 0.6755. После роста AUD мы заявили в прошлую пятницу (09 июня, спот на 0.6710), что вероятность прорыва AUD выше 0.6755 возросла. Мы продолжаем придерживаться того же мнения. Прорыв 0.6755 сместит фокус на 0.6800. С другой стороны, прорыв уровня 0.6670 (уровень сильной поддержки в прошлую пятницу находился на 0.6645) укажет на то, что AUD не будет продвигаться дальше".

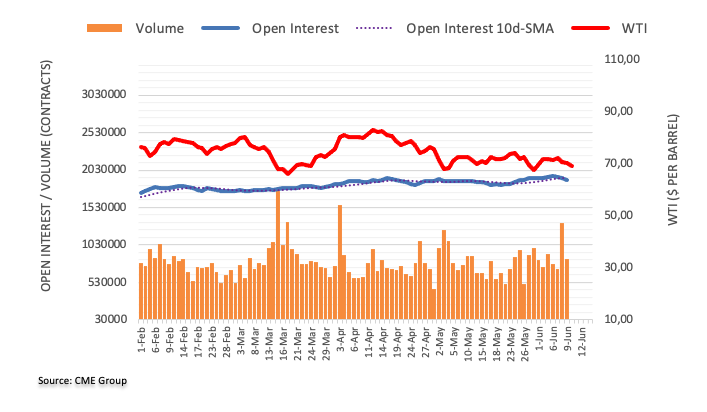

Учитывая данные CME Group по фьючерсным рынкам сырой нефти, открытые позиции в пятницу снова упали после двух сессий подряд падения, на этот раз примерно на 22.3 тыс. контрактов. При этом объемы отменили предыдущий дневной рост и упали почти на 40 тыс. контрактов.

В пятницу цены на нефть WTI снова упали. Снижение происходило на фоне сокращения открытых позиций и объемов, что лишает силы для продолжительного падения на данный момент. Тем временем, следующая значимая поддержка ожидается в районе минимума конца мая вблизи $67.00 за баррель.

По мнению стратега по рынкам UOB Group Квек Сер Леанг и старшего валютного стратега Питера Чиа, GBP/USD может продолжить рост в ближайшей перспективе.

Ключевые тезисы

Прогноз на 24 часа: "Мы ожидали, что фунт продолжит ралли в прошлую пятницу, но мы считали маловероятным, что он будет угрожать сопротивлению на 1.2680. Мы заявили, что существует еще одно сопротивление на 1.2600. Фунт вырос меньше, чем ожидалось, до 1.2590, а затем стал торговаться в боковике. Сегодня мы видим возможности для роста фунта, но вероятность того, что он будет угрожать уровню сопротивления на 1.2680, по-прежнему невелика. Небольшое сопротивление находится на 1.2615. С другой стороны, прорыв уровня 1.2505 (незначительная поддержка находится на уровне 1.2540) будет свидетельствовать об ослаблении текущего повышательного давления".

Прогноз на следующие 1-3 недели: "К нашему обновлению от прошлой пятницы (09 июня, спот на 1.2555) добавить нечего. Как было отмечено, хотя фунт, вероятно, будет расти дальше, еще предстоит выяснить, хватит ли у него импульса, чтобы вернуться к максимуму прошлого месяца вблизи 1.2680. С другой стороны, прорыв уровня 1.2450 (без изменения уровня "сильной поддержки") будет свидетельствовать о том, что 1.2680 не просматривается".

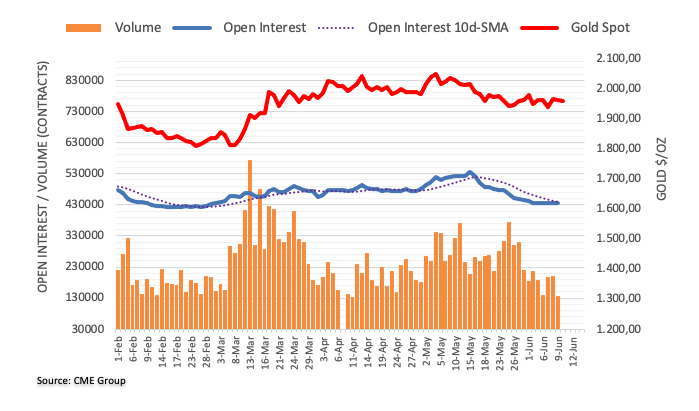

Открытые позиции на фьючерсных рынках золота упали всего на 702 контракта в пятницу, согласно данным CME Group. Объемы снизились примерно на 64.3 тыс. контрактов после двух последовательных дневных ростов.

Небольшое снижение цен на золото в пятницу произошло на фоне уменьшения открытых позиций и объемов. Тем не менее, в настоящее время дальнейшее снижение представляется маловероятным, что оставляет желтый металл подверженным риску продолжения текущей консолидации. На фоне этого металл пока что выглядит поддержанным в районе $1930 за тройскую унцию.

Рыночный стратег UOB Group Квек Сер Леанг и старший валютный стратег Питер Чиа отмечают, что тенденция к росту курса EUR/USD, похоже, набирает обороты.

Ключевые тезисы

Прогноз на 24 часа: "В прошлую пятницу мы отметили, что не исключено дальнейшее укрепление евро. Мы добавили, что поддержка находится на 1.0760, а прорыв 1.0740 будет означать, что текущее восходящее давление ослабло. Евро вырос до 1.0785, а затем упал до минимума на 1.0741. Эта динамика, вероятно, является частью консолидации, и сегодня евро, скорее всего, пара будет торговаться между 1.0730 и 1.0775".

Прогноз на следующие 1-3 недели: "В прошлую пятницу (09 июня, спот на 1.0780) мы отметили, что восходящий импульс развивается неуверенно, и пока не ясно, хватит ли у евро импульса, чтобы подняться до 1.0850. В ходе американской сессии евро упал до минимума на 1.0741. Мы продолжаем придерживаться того же мнения, но явное пробитие уровня 1.0730 (без изменения уровня "сильной поддержки") будет свидетельствовать о том, что евро не готов двигаться к 1.0850".

"Британия и другие богатые страны должны рассмотреть возможность введения налога на выбросы углекислого газа как наиболее эффективного способа сокращения выбросов парниковых газов", - заявила в понедельник руководитель Банка Англии (BoE) Кэтрин Манн.

Политик выступила в британском аналитическом центре Resolution Foundation в рамках серии выступлений, посвященных долгосрочным проблемам роста.

Ключевые тезисы

Для решения проблемы изменения климата цены на ископаемое топливо должны вырасти со среднего уровня 2010 года.

Поскольку оптовые цены на энергоносители выравниваются, сейчас самое время разработать долгосрочную стратегию как для более широкого использования рыночных механизмов, так и для перераспределения доходов.

Налоги на углерод и схемы торговли квотами на выбросы дают четкие стимулы для людей и предприятий сокращать выбросы, а также увеличивают доходы и дополняют потенциально дорогостоящие государственные расходы на зеленые технологии.

Манн был горячим сторонником повышения процентных ставок для борьбы с инфляцией, которая в прошлом году достигла пика в 11.1%.

Перспективы роста Великобритании также выиграют от более дешевого ухода за детьми и увеличения расходов бизнеса на обучение персонала, который еще не восстановился после финансового кризиса 2008 года.

В понедельник в Конфедерации британской промышленности (CBI) заявила, что британская экономика, скорее всего, полностью избежит рецессии в этом году, но глубоко укоренившиеся проблемы, такие как слабые инвестиции в бизнес, сохранятся.

В новости также говорится: "Экономика находится на пути к расширению на 0.4% в этом году и на 1.8% в следующем. По сравнению с предыдущим прогнозом сокращения на 0.4%, за которым последует рост на 1.6% в 2024 г. Падение цен на энергоносители, восстановление экономики Китая после ограничений COVID-19 и ослабление проблем в цепочке поставок стали основными причинами повышения прогноза".

Руководитель Банка Японии (BoJ) Масазуми Вакатабэ в интервью Bloomberg TV в начале понедельника сказал, что на предстоящем заседании по вопросам политики в эту пятницу сообщение ЦБ будет очень интересным .

Ключевые тезисы

- Пока еще слишком рано говорить о том, что эта инфляция была устойчивой и стабильной.

- Я полагаю, что на июньском заседании ничего не будет.

- Есть подавляющее количество аргументов в пользу сохранения текущей политики.

- Но, конечно, в дальнейшем в ЦБ могут захотеть изменить некоторые особенности политики. Тогда вопрос в том, что они скажут об изменении стратегии политики и её инструментальной части. Коммуникация будет очень интересной.

Бывший глава ФРБ Бостеона Эрик Розенгрен в начале понедельника написал в Твиттере, поделившись своим мнением о предстоящем решении ФРС по процентным ставкам.

Ключевые тезисы

- Ожидайте "ястребиный пропуск" на этой неделе.

- Участники FOMC представят резюме экономических прогнозов.

- Эти прогнозы, вероятно, покажут ястребиную точечную диаграмму, отражающую устойчивую инфляцию и более жесткие рынки труда, чем многие ожидали ранее.

В понедельник Народный банк Китая (НБК) установил справочный курс USD/CNY на уровне 7.1212, по сравнению с пятничным фиксингом 7.1115 и рыночными ожиданиями в 7.1214.

Китайский центральный банк предложил 2 млрд. юаней 7-дневного обратного репо с доходностью 2.0%. Между тем, вливания НБК по обратному РЕПО соответствовали срокам погашения.

Последние консенсус-прогнозы Института экономических исследований Новой Зеландии (NZIER) показали пересмотр в сторону понижения экономического роста на год до марта 2023 года, за которым последует замедление роста в последующие годы.

Дополнительные тезисы

Согласно прогнозам, среднегодовой рост ВВП замедлится до 0.6 процента в период до марта 2024 года, а затем ускорится до 1.4 процента в 2025 году.

Хотя спрос в экономике Новой Зеландии оставался устойчивым на протяжении большей части 2022 года, последние события указывают на признаки ослабления спроса и ослабления давления на производственные мощности.

Прогнозы расходов домашних хозяйств были пересмотрены в сторону понижения с 2024 года.

Нарушения, вызванные суровыми погодными явлениями, и продолжающееся снижение экспорта молочной продукции негативно отразились на краткосрочных перспективах экспорта.

Прогноз инфляции на год, заканчивающийся в марте 2025 года, был несколько пересмотрен в сторону понижения. Согласно прогнозам, годовая инфляция CPI снизится до 3.9 процента в 2024 году, а затем до 2.4 процента в 2025 году.

Несмотря на то, что ближайшие ожидания в отношении TWI новозеландского доллара остаются неизменными, прогнозы на последующие годы были пересмотрены в сторону понижения.

Ожидается, что в 2024-2026 годах индекс TWI для новозеландского доллара будет колебаться между 71.1 и 71.8.

Последние новости из Саудовской Аравии и Ирана оказались неоднозначными для нефтетрейдеров, которые уже испытывают трудности с матрицей спроса и предложения.

"Последнее соглашение ОПЕК+ предполагает всеобъемлющую реформу, но альянс также работает против неопределенности и настроений на рынке", - заявил в воскресенье министр энергетики Саудовской Аравии принц Абдулазиз бин Салман, сообщает Reuters.

На вопрос о том, что необходимо для достижения стабильности рынка, принц Абдулазиз сказал на арабо-китайской бизнес-конференции в столице Саудовской Аравии Эр-Рияде, что именно поэтому они заключили последнее соглашение.

С другой стороны, верховный лидер Ирана аятолла Али Хаменеи заявил в воскресенье, согласно Reuters, что сделка с Западом по ядерной программе Тегерана возможна, если ядерная инфраструктура страны останется нетронутой, на фоне тупиковой ситуации между Тегераном и Вашингтоном по возобновлению ядерного пакта 2015 года.

В прошлом месяце МАГАТЭ сообщило об ограниченном прогрессе в решении спорных вопросов с Ираном, включая повторную установку оборудования для мониторинга, первоначально установленного в соответствии с пактом 2015 года, которое Тегеран приказал убрать в прошлом году, сообщает Reuters.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 24.281 | 0.04 |

| Золото | 1960.54 | -0.28 |

| Палладий | 1322.52 | -2.37 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 623.9 | 32265.17 | 1.97 |

| Hang Seng | 90.77 | 19389.95 | 0.47 |

| KOSPI | 30.31 | 2641.16 | 1.16 |

| ASX 200 | 22.8 | 7122.5 | 0.32 |

| DAX | -40.12 | 15949.84 | -0.25 |

| CAC 40 | -9.01 | 7213.14 | -0.12 |

| Dow Jones | 43.17 | 33876.78 | 0.13 |

| S&P 500 | 4.93 | 4298.86 | 0.11 |

| NASDAQ Composite | 20.62 | 13259.14 | 0.16 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.67427 | 0.43 |

| EURJPY | 149.81 | 0.03 |

| EURUSD | 1.0749 | -0.31 |

| GBPJPY | 175.325 | 0.5 |

| GBPUSD | 1.25799 | 0.17 |

| NZDUSD | 0.61287 | 0.56 |

| USDCAD | 1.33399 | -0.12 |

| USDCHF | 0.90292 | 0.45 |

| USDJPY | 139.373 | 0.34 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.