- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 11-08-2023

- Цена серебра колеблется в узком диапазоне ниже $23.00, несмотря на укрепление доллара США.

- Индекс доллара США укрепляется на фоне значительного роста индекса цен производителей в США в июле.

- Пятилетние ожидания потребительской инфляции в США на август незначительно снизились до 2.9%.

Цена серебра (XAG/USD) продолжает колебаться в узком диапазоне около $22.70, несмотря на то, что индекс цен производителей США (PPI) в июле вырос более высокими темпами, чем ожидалось. Белый металл выглядит уязвимым на фоне стремительного скачка доллара США к 102.80, несмотря на надежды на то, что ФРС сохранит процентные ставки на прежнем уровне в рамках своей монетарной политики в сентябре.

Индекс S&P500 открылся на "медвежьей" территории, поскольку рост индекса цен производителей в США может привести к увеличению нагрузки на домохозяйства. Кроме того, инвесторы ожидают ответных мер со стороны Пекина, поскольку президент США Джо Байден запретил инвестиции в чувствительные китайские технологические сектора.

Бюро трудовой статистики США сообщило, что месячный индекс цен производителей вырос на 0.3% против ожидавшихся 0.2%. Более высокие темпы роста цен на товары и услуги у ворот фабрик обусловлены ростом стоимости услуг самыми быстрыми темпами почти за год.

В четверг инфляция в США в июле росла скромными темпами на фоне повышения стоимости аренды жилья, но соответствовала желаемому уровню ФРС в 2%. Между тем, пятилетние ожидания потребительской инфляции за август незначительно снизились до 2.9% против ожиданий и предыдущего значения в 3.0%.

Цена серебра консолидируется в узком $22.60-23.00 на часовом графике. Белый металл не может найти направление движения, несмотря на укрепление доллара США. 100-EMA на $22.90 постоянно выступает в роли препятствия для серебряных быков.

Колебания индекса относительной силы (RSI) в диапазоне 40.00-60.00 указывают на снижение волатильности.

Часовой график серебра

-638273603901735529.png)

Слабость золота вернулась к ключевому уровню поддержки $1898/1893, но стратеги Credit Suisse продолжают искать опору в этой области.

Ключевые тезисы

Мы ожидаем, что ключевая поддержка и уровень 38.2% коррекции восходящего тренда 2022/2023, 200-DMA и июньского минимума на $1900/1891 снова устоят, и сохраняем наше давнее мнение о том, что здесь будет основной уровень, а возможный ретест основного сопротивления на уровне рекордных максимумов $2063/2075 будет ожидаться.

Мы по-прежнему склоняемся к тому, что позднее в этом году возможен прорыв к новым рекордным максимумам, что откроет дверь для движения к с2150, а затем к $2355/2365.

Однако недельное закрытие ниже $1893 приведет к укреплению долгосрочного бокового диапазона и падению до следующего уровня поддержки $1810/1805.

Продолжается ли нефтяной суперцикл? Экономисты TD Securities анализируют перспективы цен на нефть.

Ключевые тезисы

Последние тенденции в области предложения энергоносителей по-прежнему подтверждают наше мнение о том, что Запад теряет контроль над предложением сырья, однако развитие глобальных свободных мощностей, вероятно, сгладит правый хвост для рынков энергоносителей в ближайший год. На первых порах это, вероятно, ограничит рост цен на нефть марки Brent, но в то же время снизит риски продолжительного роста спотовых цен на нефть выше 100 долл. за баррель в среднесрочной перспективе.

Суперцикл, возможно, и не прекращается, но его перспективы ограничиваются продолжающимся увеличением мировых резервных мощностей, так что значительный рост цен, скорее всего, приведет к увеличению предложения. Однако странам Персидского залива удалось усилить контроль над глобальными свободными мощностями, что дает основания полагать, что эта группа производителей может продолжать формировать более жесткий рынок, не опасаясь значительной потери доли рынка конкурентами.

Вместо того, чтобы предложить структурный "позитивный фактор" для цен за счет испаряющихся свободных мощностей, нефтяные рынки, скорее всего, еще некоторое время будут находиться в диапазоне повышенных цен.

Сырьевые рынки стали таким же популярным классом активов для портфельных инвесторов, как акции и облигации. Стратеги банка ANZ анализируют перспективы сырьевых рынков.

Ключевые тезисы

В последнее время сырьевые рынки находятся под давлением на фоне слабой экономической конъюнктуры. Однако, несмотря на это, на рынке наблюдаются признаки напряженности.

Товарные запасы всегда были хорошим индикатором спроса, и после неуверенного начала года на большинстве рынков наблюдаются признаки напряженности.

На товарных биржах и в цепочке поставок наблюдается явное сокращение запасов. Однако на рынке энергоносителей тенденции носят более выраженный характер. Промышленные металлы сейчас находятся на многодесятилетних минимумах, что может спровоцировать рост цен на фоне перебоев с предложением.

- Индекс потребительского доверия UoM в августе немного снизился.

- Индекс доллара США держится за скромный дневной прирост выше 102.60.

Настроения потребителей в США в августе несколько ослабли: индекс потребительского доверия Мичиганского университета (UoM) снизился до 71.2 с 71.6 в июле. Это значение оказалось лучше рыночных ожиданий, составлявших 71.

Индекс текущих условий вырос до 77.4 с 76.6, а индекс ожиданий снизился до 67.3 с 68.3.

Прогноз инфляции на один год снизился до 3.3% с 3.4%, а прогноз инфляции на 5 лет - до 2.9% с 3%.

Реакция рынка

После выхода отчета индекс доллара США остается на положительной территории выше 102.60.

Экономисты Commerzbank делятся прогнозами по ЕЦБ и ФРС и их последствиями для пары EUR/USD.

Ключевые тезисы

Поскольку ЕЦБ, в отличие от ФРС, не должен снижать ключевые ставки, у пары EUR/USD сохраняется потенциал роста в ближайшие два-три квартала.

Пока инфляция в еврозоне снижается, ЕЦБ, удерживающий ставки, выглядит более надежным борцом с инфляцией, от чего EUR/USD, вероятно, выиграет. Однако это представление изменится, если в середине следующего года инфляция в Еврозоне снова начнет расти. Тогда курс EUR/USD снова начнет ослабевать.

После публикации данных по инфляции в США цена на золото на короткое время поднялась до уровня $1930, но затем вновь упала до $1915. Экономисты Commerzbank анализируют перспективы XAU/USD.

Ключевые тезисы

Данные о динамике инфляции за месяц указывают на то, что уровень инфляции движется к целевому показателю ФРС, что свидетельствует о завершении цикла повышения ставок. При этом реальная процентная ставка в США уже положительна, если использовать рыночные инфляционные ожидания, что является плохой новостью для золота.

Золото также испытывает давление со стороны продолжающихся продаж ETF. Для того чтобы отток средств прекратился, необходимо, чтобы оставшиеся на рынке ожидания повышения ставки исчезли и уступили место ожиданиям снижения ставки. Мы ожидаем, что это произойдет в четвертом квартале.

Экономисты из Nordea ожидают, что пара EUR/USD упадёт в направлении 1.07, а затем отскочит вверх.

Ключевые тезисы

Дезинфляция оказала негативное влияние на доллар США, поскольку ожидания по процентным ставкам в США склоняются скорее к снижению, чем к повышению процентных ставок. Снижение инфляции также повысило рисковые настроения. Это не способствовало росту курса доллара США, традиционно являющегося "безопасным активом", который выигрывает в случае бегства от риска.

Вероятно, доллар США вновь начнет расти, когда вероятность "мягкой посадки" исчезнет и возобладают риски долгосрочного повышения процентных ставок.

Согласно нашему трехмесячному прогнозу, пара EUR/USD может вернуться к 1.07, после чего начнет расти.

Экономисты Commerzbank анализируют перспективы MXN после заседания Банка Мексики по монетарной политике.

Ключевые тезисы

Неизменный подход мексиканского центрального банка (Банка Мексики) является основой для продолжающегося укрепления песо в районе 17.00 по паре USD/MXN.

Как и ожидалось, Банк Мексики оставил ключевую ставку без изменений на уровне 11.25% и продолжил указывать на повышательные риски для инфляции. Это дает понять, что ЦБ хочет избежать любых спекуляций относительно начала снижения ставки ввиду значительного падения инфляции до 4.8% в последнее время (базовая инфляция составила 6.5%). Вместо этого в заявлении подчеркивается необходимость сохранения ключевой ставки на текущих уровнях в течение длительного периода времени.

Мы по-прежнему считаем возможным первое снижение ставки в конце года. Ожидаемое снижение инфляции будет продолжать улучшать реальные процентные ставки до этого времени, что фундаментально поддерживает укрепление MXN.

- Инфляция производителей в США в июле выросла на 0.8% в годовом исчислении.

- Индекс доллара США держится чуть выше уровня 102.50 после выхода данных по индексу цен производителей.

Индекс цен производителей (PPI) для конечного спроса в США в июле вырос на 0.8% в годовом исчислении по сравнению с 0.1%, зафиксированными в июне, свидетельствуют опубликованные в пятницу данные Бюро трудовой статистики США. Это значение оказалось несколько выше рыночных ожиданий, составлявших 0.7%.

Годовой базовый индекс цен увеличился за тот же период на 2.4%, что совпало с июньским показателем. В месячном исчислении PPI и базовый PPI выросли на 0.3%.

Реакция рынка

Индекс доллара США немного вырос после выхода этих данных и на момент публикации демонстрировал небольшой рост на 102.65.

Экономисты Scotiabank анализируют техническую перспективу GBP/USD.

Ключевые тезисы

Дневной график GBP/USD отражает динамику в целом за четверг, но внутридневная модель показывает, что фунт отскочил от поддержки тренда чуть ниже уровня 1.27 в конструктивном ключе - на графике 6-часовой свечи сегодня развивается бычья "утренняя звезда".

В краткосрочной перспективе фунт может укрепиться и повторно протестировать уровень сопротивления на 1.2800/1.2810.

Цена на золото упала до уровня 1920 долл. после роста к отметке 1 980 долл. в июле. Экономисты ANZ Bank анализируют технический прогноз по XAU/USD.

В медвежьем тренде

На техническом графике наблюдается продолжение широкого медвежьего тренда, при этом индекс относительной силы (RSI) движется к территории перепроданности.

Консолидация вблизи отметки 1900 долл. образует ключевой уровень поддержки. Пробитие этого уровня может спровоцировать новую волну распродаж. Тем не менее, мы не видим большой вероятности того, что цена вернется в диапазон 1800 долл.

Для повышения цены необходимо преодолеть сопротивление недавних максимумов в районе 1 980 долл. Если золото будет торговаться выше этого уровня, это может придать новый "бычий" оттенок рыночным настроениям. Мы ожидаем, что золото будет торговаться в диапазоне 1 900 - 1 980 долл. до тех пор, пока ФРС не подтвердит свой монетарный курс.

Пара USD/CAD мало изменилась, но продолжает давить на 200-дневную скользящую среднюю. Экономисты Scotiabank анализируют перспективы пары.

Поддержка находится на уровне 1,3375/1,3400

У инвесторов мало стимулов для повышения курса канадского доллара, в то время как ситуация с рисками остается сложной.

Ценовые сигналы на внутридневных и дневных графиках весьма неоднозначны, но более широкий максимум доллара США за последний месяц очевиден и генерирует сигналы бычьего трендового импульса на краткосрочных DMI.

Пара встретила некоторое сопротивление в районе 200-DMA (1,3450), поскольку на этой неделе доллару не удалось закрыться выше 1,3450 на дневной основе, но сегодня этот барьер остается под давлением.

Существует некоторое развивающееся сопротивление выше 200-DMA на уровне 1.3490/1.3500. Поддержка находится на уровне 1.3375/1.3400.

Пара EUR/USD держится в узком диапазоне вокруг уровня 1,10. Экономисты Scotiabank анализируют перспективы пары.

Долгосрочные перспективы евро остаются позитивными

Долгосрочные перспективы евро остаются позитивными, однако последние данные по позиционированию/настроениям указывают на то, что длинные позиции по евро уже немного чрезмерны, что, возможно, сдерживает способность евро к продвижению без более сильных стимулов.

Технические индикаторы подают противоречивые сигналы для евро. Краткосрочная модель торговли выглядит медвежьей после сильного разворота евро от внутридневного максимума в четверг. Однако потери не получили значимого развития, а пара по-прежнему (относительно) хорошо поддерживается растущим трендом и МА в районе 1,0925.

Восстановление индекса доллара США (DXY) остается коррективным, пока он находится ниже 200-дневной скользящей средней (DMA), считают экономисты Credit Suisse.

Недельное закрытие выше 103,57 вновь сделает основной тренд нейтральным.

Мы продолжаем рассматривать недавнее укрепление как временное и коррективное, пока оно находится ниже 200-дневной скользящей средней и июльского максимума 103,47/103,57.

Ниже краткосрочного уровня поддержки 101,74 необходимо закрепиться, чтобы увидеть немедленный риск снижения к уровню 100,55, а затем к минимумам текущего цикла 99,58/99,50. Ниже этого уровня возможен тест поддержки на уровне 61,8% коррекции бычьего тренда 2021/2022 гг. и 200-недельной средней на уровне 98,98/98,30.

Закрытие недели выше 103,57 вновь переведет основной тренд в нейтральное русло, а сопротивление будет находиться на уровне 104,70 перед 38,2% коррекцией нисходящего тренда 2022/2023 гг. и максимумом марта с начала года на отметках 105,38 и 105,88 соответственно.

Экономисты Société Générale анализируют техническую перспективу GBP/USD.

Поддержка 1.2590, сопротивление 1.2820

Пара GBP/USD откатилась к линии тренда с ноября прошлого года и находится вблизи промсежуточной поддержки 1,2590, представляющей собой минимум июня. Интересно, что при этом сформировалась фигура "Голова и плечи", которая в целом указывает на возможность снижения.

Если пара не сможет отстоять линию шеи на уровне 1.2590, то может возникнуть риск более глубокого снижения в направлении 1.2480, 23,6% коррекции с прошлого года и 1.2300.

Левое плечо на уровне 1.2820/1.2870 должно быть преодолено, чтобы свести паттерн на нет.

По мнению экономистов ING, последние ценовые движения свидетельствуют о нежелании разворачиваться в сторону доллара США.

Дезинфляция недостаточна для медведей

В США сохраняется обнадеживающая тенденция к дезинфляции, однако доллар не снижается. На наш взгляд, это связано с отсутствием привлекательных альтернатив на фоне тревожных сигналов роста в других регионах мира (например, в еврозоне и Китае).

Для существенного снижения курса доллара необходимы признаки замедления роста экономики США.

В ближайшие несколько дней DXY может консолидироваться выше уровня 102,00.

В первой половине дня в Европе пара GBP/USD выросла и поднялась выше уровня 1,2700. Как пишет аналитик FXStreet Эрен Сензегер, "однако негативный сдвиг, наблюдаемый в настроениях рисковиков, не позволяет паре набрать дальнейший бычий импульс.

Реальный валовой внутренний продукт Великобритании во втором квартале вырос на 0,4% в годовом исчислении, что оказалось лучше рыночных ожиданий роста на 0,2%, сообщило в пятницу Управление национальной статистики Великобритании. Другие данные из Великобритании показали, что промышленное производство и производство в обрабатывающей промышленности в июне выросли на 1,8% и 2,4% соответственно в месячном исчислении.

Хотя немедленная реакция рынка помогла фунту стерлингов привлечь спрос, "медвежье" открытие британского индекса FTSE 100 ограничило рост валюты. Тем временем фьючерсы на фондовые индексы США после роста на азиатской сессии перешли к отрицательной динамике, что свидетельствует об осторожной позиции рынка.

Во второй половине дня новый импульс будет придан данными по индексу цен производителей (PPI) из США. После того как в четверг Бюро статистики труда США сообщило, что индекс потребительских цен (CPI) и базовый индекс потребительских цен (Core CPI) в июле выросли на 0,2% в месячном исчислении, доллар США сохранил устойчивость против своих конкурентов. В годовом исчислении прогнозируется рост индекса потребительских цен на 0,7%. Если не произойдет значительного сюрприза, доллар США может сохранить свои позиции перед выходными, особенно если основные индексы Уолл-стрит откроются в красном цвете".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"GBP/USD сталкивается с непосредственным сопротивлением на уровнях 1,2725 и 1,2730, где 20-периодная простая скользящая средняя (SMA) и 50-периодная SMA совпадают. Выше этой области уровень 1.2760 (23,6% коррекции от последнего нисходящего тренда) может выступить в качестве промежуточного сопротивления перед уровнем 1.2800 (психологический уровень, 100-периодная SMA).

Статическая поддержка, похоже, сформировалась на уровне 1.2670 перед 1.2650 (конечная точка нисходящего тренда) и 1.2620, который обозначает минимум 3 августа".

Последние данные по индексу потребительских цен (CPI) стали для рынков золота своеобразной подтасовкой, вызвав сначала ралли, а затем падение к дневным минимумам. Экономисты TD Securities анализируют перспективы XAU/USD.

Золото достигнет уровня 2100 долл. в конце 2023 - начале 2024 года

Мы считаем, что в случае сохранения стабильности данных и повышения инфляции за счет энергоносителей золото уйдет ниже уровня поддержки 1 900 долл.

Однако в долгосрочной перспективе позиционирование и вероятные агрессивные действия по смягчению, как только данные станут убедительно негативными, должны стать катализатором активного ралли, которое может привести желтый металл на территорию $2 100 в конце 2023 - начале 2024 года.

Фунт укрепляется после выхода благоприятных данных по ВВП Великобритании. Экономисты ING анализируют перспективы британского фунта.

Хорошие данные по ВВП не являются решающим фактором для Банка Англии

Июньские данные по росту ВВП Великобритании превзошли ожидания, что позволило закрепить показатель второго квартала на уровне 0,2% кв/кв. Мы считаем, что последствия для Банка Англии, скорее всего, будут весьма ограниченными, так как цифры не сильно отличаются от его прогнозов, и основное внимание будет сосредоточено на инфляции в сфере услуг и росте заработной платы, которые выйдут на следующей неделе.

Следующая неделя является ключевой для фунта, поэтому ожидается, что в торговле фунтом будет преобладать позиционирование в преддверии выхода индекса потребительских цен и усилится волатильность.

Цены на нефть растут. Экономисты Société Générale анализируют технические перспективы нефти марки Brent.

200-DMA вблизи $81, как ожидается, станет поддержкой в ближайшей перспективе

После отскока от многомесячного основания нефть Brent продолжила рост и достигла целевого уровня на $87,50 (апрельского максимума). Не исключен первоначальный откат, однако ожидается, что 200-DMA вблизи $81 станет поддержкой в ближайшей перспективе.

Дневной MACD демонстрирует дивергенцию и пересек снизу вверх линию равновесия, что свидетельствует о восстановлении восходящего импульса.

Как только Brent закрепится выше отметки $87,50, фаза восходящего тренда может достичь уровней $93 и $96,50/97,00 (Фибо 38,2% коррекции с 2022 года).

Экономисты ING ожидают, что пара EUR/USD будет торговаться между 1,09 и 1,11.

Пока диапазон ограничен

Несмотря на благоприятную историю с дезинфляцией в США, неудивительно, что рынки не наводнили длинные позиции по EUR/USD. Их и ранее было много, а недавняя переоценка ожиданий как роста, так и ставок в Еврозоне оказывает давление на привлекательность евро.

Похоже, что пара EUR/USD будет продолжать торговаться в диапазоне 1,09-1,11 до тех пор, пока признаки замедления темпов роста экономики США не приведут к тому, что разница в ставках вновь станет благоприятной для евро.

USD/RUB в последние кварталы заметно ослабла. В настоящее время российский валютный курс определяется исключительно сальдо счета текущих операций. Экономисты Commerzbank делятся своим прогнозом по курсу USD/RUB.

Повышение ставок не имеет прямых последствий для валютного курса

В связи с санкциями курс рубля теперь отражает только потоки по счету текущих операций. Поэтому в среднесрочной перспективе рубль, скорее всего, будет обесцениваться из-за снижения положительного сальдо счета текущих операций.

Центральный банк России (ЦБ РФ) продолжает придерживаться ортодоксальной и осторожной политики, сохраняя прежний доверительный стиль денежно-кредитной политики. По крайней мере, еще одно повышение ставки представляется вполне вероятным. Однако на данный момент повышение ставок не имеет прямых последствий для валютного рынка.

Источник: Исследование Commerzbank

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: cуммы в евро

- 1.0800 593 млн

- 1.0900 1.2 млрд

- 1.0950 1.9 млрд

- 1.0980 1.3 млрд

- 1.1000 1 млрд

- 1.1025 733 млн

- 1.1100 995 млн

- GBP/USD: Суммы в фунтах

- 1.2530 311 млн

- 1.2700 472 млн

- 1.2850 404 млн

- USD/JPY: суммы в долларах

- 141.30 1.1 млрд

- 142.25 1.1 млрд

- 143.00 517 млн

- 144.00 850 млн

- 145.00 755 млн

USD/CHF: суммы в долларах

- 0.8560 500 млн

- 0.8825 463 млн

- AUD/USD: суммы в AUD

- 0.6530 590 млн

- 0.6600 882 млн

- 0.6675 1.5 млрд

- 0.6700 363 млн

- 0.6750 1.5 млрд

- 0.6800 1.1 млрд

- USD/CAD: суммы в долларах США

- 1.3320 3.8 млрд

- 1.3400 516 млн

- EUR/GBP: суммы в евро

- 0.8700 400 млн

В четверг пара EUR/USD поднялась до самого высокого за две недели уровня выше 1.1060, но не смогла сохранить свой "бычий" импульс. Как пишет аналитик FXStreet Эрен Сензегер, "завершив день практически без изменений чуть ниже уровня 1.1000, в пятницу пара держится около отметки 1.1000.

Инфляция в США, измеряемая изменением индекса потребительских цен (CPI), в июле выросла до 3,2% в годовом исчислении с 3% в июне. Месячный CPI) и базовый CPI), исключающий волатильные цены на продукты питания и энергоносители, выросли на 0,2%, совпав с июньскими показателями и ожиданиями рынка.

Мгновенная реакция вызвала кратковременное снижение курса доллара США и способствовала росту пары EUR/USD. Однако осторожная позиция рынка привела к тому, что пара растеряла свои дневные достижения.

Утренний европейский индекс Euro Stoxx снижается более чем на 1%, а фьючерсы на фондовые индексы США торгуются без изменений, не позволяя EUR/USD набрать обороты.

Во второй половине дня в американской экономике будут представлены июльский индекс цен производителей (PPI) и предварительные данные Мичиганского университета по индексу потребительского доверия за август. Прогнозируется, что годовой индекс цен производителей в июле вырастет на 0,7% после июньского повышения на 0,1%. Понижательный сюрприз в виде показаний, близких к июньским, может оказать давление на доллар США. Однако реакция рынка на данные по CPI в четверг была непродолжительной, что говорит о том, что данные по CPI вряд ли окажут длительное влияние на динамику EUR/USD в преддверии выходных".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"В четверг пара EUR/USD поднялась до самого высокого за две недели уровня выше 1.1060, но не смогла сохранить свой "бычий" импульс. Завершив день практически без изменений чуть ниже уровня 1.1000, в пятницу пара держится около отметки 1.1000.

После роста выше уровня 1.1020 (100-периодная простая скользящая средняя (SMA), 200-периодная SMA) пара EUR/USD не смогла закрыться на 4-часовом графике выше этого уровня, что подчеркивает важность данного сопротивления. Если уровень 1.1020 подтвердится в качестве поддержки, то пара может нацелиться на 1.1050 (38,2% коррекции от последнего нисходящего тренда), 1.1090/1.1100 ( 50% коррекции, статический уровень) и 1.1130 (61,8% коррекции).

1,0980 (20-периодная SMA, 50-периодная SMA) выступает в качестве первой поддержки перед 1,0950 (пробитый нисходящий трендовый канал). Закрытие на 4-часовогм графике ниже этой отметки может привлечь дополнительных продавцов и открыть дверь для продолжительного снижения к 1,0920 (конечной точке последнего нисходящего тренда)".

В четверг курс доллара США несколько снизился, что, по мнению экономистов MUFG Bank, согласуется с тем, что данные по ИПЦ усилили перспективы смягчения денежно-кредитной политики в 2024 году.

Данные по инфляции подчеркивают благоприятный прогноз

Мы, безусловно, увидели в этом отчете по индексу потребительских цен достаточно, чтобы продолжать придерживаться мнения, что инфляция продолжит медленно снижаться, и это подтверждает нашу точку зрения о том, что на данном этапе ФРС, скорее всего, завершила цикл ужесточения.

Поэтому мы полагаем, что эти данные лишь укрепят текущую диапазонную торговлю по доллару. Фактически с апреля мы колеблемся в основном в диапазоне 100-104 по DXY, и этого отчета по ИПЦ достаточно, чтобы сохранить текущие рыночные ожидания в отношении снижения ставки ФРС в следующем году. Это ограничит возможности роста доллара, в то время как слабый экономический рост за рубежом, скорее всего, ограничит возможности снижения доллара.

В своем ежемесячном отчете о состоянии рынка нефти Международное энергетическое агентство (МЭА) понизило прогноз роста мирового спроса на нефть в 2024 году до 1 млн баррелей в сутки (б/с), что на 150 тыс. б/с ниже предыдущего прогноза.

Дополнительные тезисы

В июне мировой спрос на нефть достиг рекордной отметки 103 млн баррелей в сутки, а в августе может быть достигнут еще один пик.

В 2023 году мировой спрос на нефть увеличится на 2,2 млн. баррелей в сутки, что соответствует предыдущему прогнозу.

В июле мировое предложение нефти сократилось на 910 тыс. баррелей в сутки, в том числе из-за резкого снижения добычи в Саудовской Аравии.

Российский экспорт нефти в июле остался на прежнем уровне - около 7,3 млн. баррелей в сутки.

При сохранении текущих целей ОПЕК+ запасы нефти могут сократиться на 2,2 млн. баррелей в сутки в III квартале и на 1,2 млн. баррелей в сутки в IV квартале, что может привести к дальнейшему росту цен.

Сегодня в Бразилии должны выйти данные по инфляции. Экономисты Commerzbank анализируют перспективы USD/BRL в преддверии релиза отчета.

Данные по инфляции в Бразилии будут служить индикатором для ЦБ

Сегодняшние данные по инфляции могут стать индикатором, показывающим, удалось ли ЦБ Бразилии избежать "голубиной" интерпретации своего последнего решения по ставке.

С учетом того, что впервые за последние 12 месяцев ожидается рост инфляции в годовом исчислении, даже сюрприз в сторону более низкого значения, на наш взгляд, не должен подогревать ожидания снижения ставки. Напротив, будущий цикл снижения ставок, скорее всего, уже заложен в реал, поэтому мы ожидаем, что пара USD/BRL в дальнейшем останется на текущих уровнях чуть ниже 5,00.

Пара GBP/USD держится выше ключевой поддержки от минимума конца июня 1.2590. Экономисты Credit Suisse анализируют технические перспективы пары.

GBP/USD должна удержаться над уровнем поддержки 1,2590, чтобы избежать формирования вершины

Закрытие выше сопротивления 13-дневной экспоненциальной средней и недавнего максимума в области 1.2779/93 необходимо для ослабления текущего понижательного уклона, но прорыв выше недавнего максимума "внешнего дня" на 1.2997 необходим для подтверждения более широкого восходящего тренда и возвращения к максимуму 1.3143 и, в конечном счете, к 1.3400/14.

Закрытие ниже 1,2590, напротив, приведет к формированию вершины, которая откроет медведям путь для более решительного снижения с целью тестирования растущей 200-DMA и майского минимума в районе 1,2345/07, однако здесь ожидается появление новых покупателей.

Вот что необходимо знать в пятницу, 11 августа:

Фунт стерлингов сохраняет устойчивость по отношению к основным конкурентам в начале пятницы после того, как данные из Великобритании показали, что экономика избежала стагнации во втором квартале. После волатильных событий четверга, связанных с данными по инфляции в США, индекс доллара США сохраняет устойчивость, пока инвесторы ожидают выхода данных по индексу цен производителей (PPI) за июль. В США также будет опубликован августовский индекс потребительских настроений от Мичиганского университета.

Валовой внутренний продукт (ВВП) Великобритании во втором квартале увеличился на 0,2% в квартальном исчислении. В среднегодовом исчислении ВВП за тот же период вырос на 0,4%, что оказалось выше ожиданий рынка и роста в первом квартале на 0,2%. Другие данные из Великобритании показали, что промышленное производство в июне выросло на 1,8% в месячном исчислении, по сравнению с прогнозом аналитиков 0,1%, а производство в секторе обрабатывающей промышленности выросло на 2,4%. После релиза этих позитивных данных пара GBP/USD торгуется на европейской сессии на положительной территории чуть выше отметки 1.2700.

Цена фунта стерлингов сегодня

В таблице ниже показано процентное изменение курса фунта стерлингов (GBP) по отношению к основным валютам сегодня. Наиболее сильным фунт стерлингов был по отношению к швейцарскому франку.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.09% | -0.28% | -0.06% | -0.25% | -0.04% | 0.04% | 0.06% | |

| EUR | 0.09% | -0.18% | 0.03% | -0.15% | 0.05% | 0.10% | 0.15% | |

| GBP | 0.27% | 0.19% | 0.20% | 0.03% | 0.23% | 0.28% | 0.34% | |

| CAD | 0.09% | -0.01% | -0.20% | -0.15% | 0.03% | 0.08% | 0.14% | |

| AUD | 0.25% | 0.12% | -0.06% | 0.16% | 0.16% | 0.25% | 0.27% | |

| JPY | 0.05% | -0.02% | -0.21% | 0.00% | -0.14% | 0.10% | 0.11% | |

| NZD | -0.02% | -0.10% | -0.27% | -0.07% | -0.24% | -0.04% | 0.07% | |

| CHF | -0.06% | -0.15% | -0.34% | -0.12% | -0.31% | -0.10% | -0.06% |

Карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в рамке, будет представлять собой отношение EUR к JPY.

После того как данные по индексу потребительских цен (ИПЦ) и базовому ИПЦ в США за июль оказались несколько ниже ожиданий рынка, доллар США ослаб против своих конкурентов, а индекс доллара США (DXY) упал до нового недельного минимума ниже 102,00 в начале американской сессии. Впоследствии основные индексы Уолл-стрит растеряли очки, набранные в условиях значительного роста на открытии сессии, поэтому доллару США удалось отыграть свои потери. В начале пятницы DXY держится около отметки 102,50. Фьючерсы на фондовые индексы США торгуются с небольшим повышением, а доходность 10-летних казначейских облигаций США держится выше отметки 4,1%.

После скачка выше уровня 1.1050 в четверг пара EUR/USD утратила бычий импульс и закрыла день практически во флэте. В пятницу пара торгуется в небольшом внутридневном плюсе в районе 1.1000.

USD/JPY в четверг продолжила восходящий тренд уже четвертый день подряд и зарегистрировала самое высокое за месяц дневное закрытие вблизи отметки 144,70. На европейской сессии в пятницу пара остается в фазе консолидации и колеблется в узком канале чуть выше 144,50.

Цена золота на американской сессии в четверг поднялась выше отметки $1 930, но совершила резкий разворот, завершив день на отрицательной территории вблизи отметки $1 910. В пятницу курс XAU/USD поднялся к отметке 1 920 на фоне стабильности в доходности 10-летних американских облигаций.

Биткоин после выхода данных по инфляции в США продвинулся к отметке $30 000, но не смог сохранить импульс. Пара BTC/USD остается под давлением и торгуется ниже $29 500 в первой половине дня в Европе. Ethereum третий день подряд продолжает двигаться в боковом направлении, держась вблизи отметки $1 850.

С конца июня цена на нефть значительно выросла. Экономисты Commerzbank пересмотрели свой прогноз для нефти марки Brent.

К концу года цена на нефть марки Brent составит $85

Мы повысили наш прогноз цены на нефть марки Brent на конец квартала до 90 долл. за баррель (ранее - 80 долл.).

К концу года мы по-прежнему ожидаем уровня 85 долларов. Это связано с тем, что мы ожидаем постепенного отхода от добровольного сокращения добычи Саудовской Аравией в четвертом квартале, что приведет к появлению дополнительного предложения на рынке. Кроме того, мы ожидаем, что в первой половине 2024 года в экономике США начнется мягкая рецессия, что должно снизить спрос на нефть. В Китае рост спроса также, вероятно, заметно замедлится после значительного увеличения в первой половине 2023 года.

Аналитики Credit Suisse сохраняют "бычий" настрой по USD/JPY и ожидают повторного тестирования и возможного прорыва области 145,00/12.

Движение ниже 141,43 необходимо для ослабления текущей тенденции к росту

Мы продолжаем ожидать повторного тестирования нашей промежуточной цели 145,00/12 - максимума июня и "линии шеи" к вершине конца 2022 года. Несмотря на то, что эта отметка должна снова устоять, наш основной прогноз остается "бычьим", и мы ожидаем, что в конечнм счете она будет пробита, что приведет рынок к сопротивлению на уровне 146,54/66 и, в конечном итоге, к отмеренной цели от основания на уровне 148,57.

Прорыв ниже поддержки недавнего минимума и 55-DMA на уровне 141,43 укажет на краткосрочную вершину и ослабит текущий восходящий тренд, подчеркивая вероятность дальнейшей просадки в более широком диапазоне, с поддержкой на уровне 139,00 (восходящий тренд от уровней марта).

Экономисты Commerzbank выделяют условия, необходимые для удержания пары EUR/USD в районе 1,10.

Валютный рынок не уверен в ближайших перспективах ФРС

Доллар восстановился, чему, возможно, способствовали комментарии президента ФРБ Сан-Франциско Мэри Дэйли, которая после релиза данных по инфляции подтвердила, что ФРС предстоит еще много работы. На этом фоне коррекция доллара США подчеркивает, какая степень неопределенности присутствует на валютном рынке при оценке ближайших перспектив ФРС.

Теперь внимание, вероятно, будет все больше сосредоточено на комментариях представителей ФРС. Их задача - сдержать ожидания завершения цикла повышения ставок, не подогревая при этом ожиданий скорого начала снижения ставок. Чем успешнее они справятся с этой задачей, тем дольше EUR/USD будет оставаться в области 1,10.

По мнению экономистов TD Securities, августовское заявление РБА по денежно-кредитной политике содержат информацию о том, что, по мнению Банка, ключевая ставка уже находится на пике или очень близка к нему.

На пике или очень близко к нему

Если рынок труда останется стабильным и появятся свидетельства того, что рост стоимости рабочей силы отражается на инфляции, это заложит основу для повышения ставки РБА в ноябре. Но только время покажет. На данный момент мы считаем, что ставка РБА достигнет своего пика на текущем уровне 4,10%, но признаем повышательный риск для этого прогноза. Риски повышения ставки связаны с ростом цен на недвижимость, поддерживающим потребление (через канал богатства), и ростом цен на нефть.

Учитывая наше мнение о том, что ставка РБА достигнет своего пика раньше и на более низких уровнях, чем в нашем предыдущем прогнозе 4,85%, РБА может сохранять ставку без изменений в течение более длительного времени. Теперь мы переносим дату снижения ставки со II квартала 2024 года на III квартал 2024 года.

Инфляция в Норвегии в июле полностью совпала с ожиданиями ЦБ Норвегии. Экономисты Commerzbank ожидают, что крона получит поддержку, если выйдут сильные данные.

Норвежская инфляция движется верным курсом

Общий уровень инфляции снизился более значительно, чем ожидалось, с 6,4% до 5,4%. Однако ЦБ Норвегии уделяет особое внимание базовой инфляции, скорректированной на налоги и исключающей цены на энергоносители (так называемый CPI-ATE). Снижение этого показателя с 7% до 6,4% полностью совпало с ожиданиями рынка и прогнозами ЦБ. То есть данные не дали повода усомниться в прогнозах регуятора и траектории изменения ставки.

Несмотря на то, что рынок по-прежнему ожидает лишь одного повышения ставки осенью, а не двух, о которых ЦБ говорил в июне, если предстоящие ценовые данные преподнесут положительный сюрприз, а экономические данные будут свидетельствовать об устойчивости норвежской экономики, то рынок, скорее всего, в какой-то момент согласится с мнением ЦБ Норвегии . Это, в свою очередь, окажет поддержку NOK.

Пара NZD/USD в преддверии закрытия недели держится чуть выше отметки 0,60. Экономисты ANZ Bank анализируют перспективы киви.

Умеренное постепенное укрепление в течение 2023 года

Наши прогнозы по-прежнему предполагают умеренное постепенное укрепление курса в течение 2023 года. Однако эти прогнозы основаны на ожидании того, что рынки вернутся к справедливой стоимости (которая, по нашим оценкам, составляет около 0,65), но риски перекошены в сторону того, что этого не произойдет, особенно если валютные рынки продолжат придерживаться сценария "золотой середины" в отношении способности США сдерживать инфляцию, не вызывая рецессии, что является текущей тенденцией.

В ближайшей перспективе при прорыве 0,60 в фокусе внимания окажется июньский минимум 0,5985, а за ним - минимум 2022 года на 0,5512.

С начала года курс INR не изменился по отношению к USD. Экономисты Commerzbank поделились своим прогнозом по паре USD/INR.

Рост ценового давления заставит РБИ сохранять бдительность

INR продолжает пользоваться поддержкой со стороны сильных экономических факторов. Последние отчеты по индексам PMI в обрабатывающей промышленности и сфере услуг остались на высоком уровне.

В августе РБИ оставил ставки без изменений на уровне 6,50% уже третье заседание подряд. В ближайшее время у РБИ нет стимулов для изменения политики. Он продолжит занимать выжидательную позицию. Тем не менее, ЦБ необходимо сохранять бдительность в отношении возможного разворота цен на продовольствие. Кроме того, необходимо внимательно следить за предстоящим сезоном муссонов.

Мы прогнозируем, что к III кварталу 2023 г. курс USD/INR будет держаться в районе 82,00, к концу 2023 г. снизится до 81,50, а к концу 2024 г. - до 81,00.

Источник: Commerzbank

Согласно последним данным Управления национальной статистики (ONS), опубликованным в пятницу, активность промышленного сектора Великобритании в июне улучшилась.

Объем производства в секторе обрабатывающей промышленности в июне вырос на 2,4% по сравнению с ожидавшимися 0,2% и майским результатом -0,1%, а общий объем промышленного производства составил 1,8% по сравнению с прогнозом 0,1% и снижением на -0,6% в прошлом месяце.

- Квартальный ВВП Великобритании во II квартале составил 0,2% против прогноза 0%.

- ВВП Великобритании в июне составил 0,5% м/м против прогноза 0,2%.

- Пара GBP/USD восстановилась над отметкой 1.2700 на фоне благоприятных данных по ВВП Великобритании.

За три месяца по июнь экономика Великобритании выросла на 0,2% кв/кв по сравнению с приростом на 0,1% в первом квартале 2023 года. Консенсус-прогноз рынка предполагал отсутствие роста в отчетном периоде.

В годовом исчислении ВВП Великобритании во II квартале увеличился на 0,4% против ожидавшихся 0,2% и результата 0,2% в предыдущем квартале.

В июне ВВП Великобритании увеличился на 0,5% в месячном исчислении против ожидаемого прироста на 0,2% и предыдущего значения -0,1% .

Между тем, индекс деловой активности в сфере услуг (за июнь) составил 0,1% 3M/3M против предыдущего результата 0% и прогноза 0%.

Реакция рынка

Пара GBP/USD продолжила развивать рост и вернулась к уровню 1.2700 на фоне публикации благоприятных данных по росту экономики Великобритании. На момент написания статьи курс вырос на 0,07% внутри дня и составлял1,2705.

Цена фунта стерлингов сегодня

В таблице ниже показано процентное изменение курса фунта стерлингов (GBP) за сегодня по отношению к основным валютам. Наиболее сильным фунт стерлингов был по отношению к новозеландскому доллару.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.09% | -0.27% | -0.04% | -0.11% | -0.07% | 0.10% | -0.04% | |

| EUR | 0.10% | -0.17% | 0.04% | -0.02% | 0.02% | 0.17% | 0.05% | |

| GBP | 0.26% | 0.17% | 0.22% | 0.15% | 0.19% | 0.34% | 0.23% | |

| CAD | 0.07% | -0.03% | -0.22% | -0.04% | -0.02% | 0.12% | 0.01% | |

| AUD | 0.11% | -0.02% | -0.19% | 0.02% | 0.00% | 0.18% | 0.09% | |

| JPY | 0.09% | 0.01% | -0.16% | 0.04% | 0.03% | 0.22% | 0.05% | |

| NZD | -0.07% | -0.18% | -0.34% | -0.08% | -0.18% | -0.15% | -0.11% | |

| CHF | 0.04% | -0.05% | -0.26% | 0.00% | -0.07% | -0.03% | 0.11% |

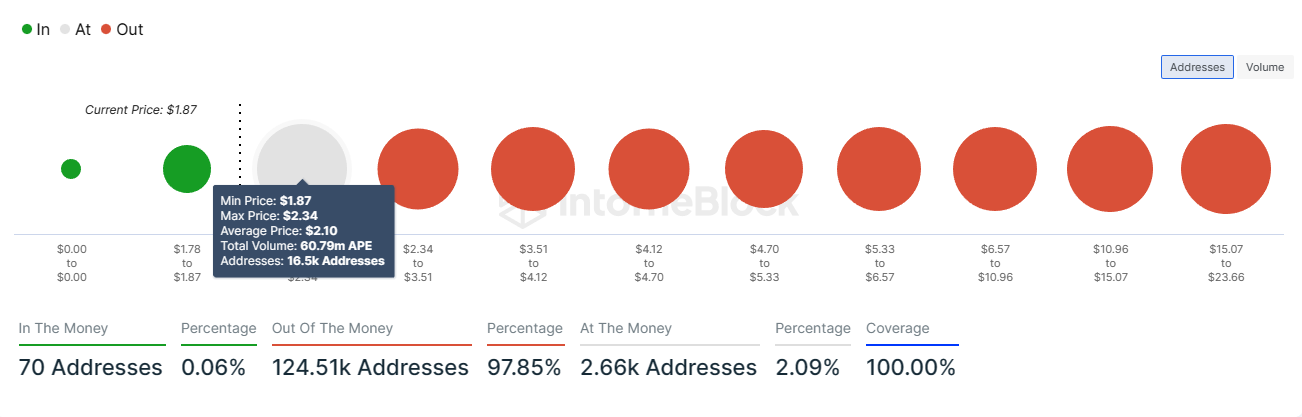

- Цена ApeCoin пока не может начать восстановление, несмотря на общее восстановление рынка альткоинов.

- Падение ниже отметки 2,00 на этой неделе привело к тому, что более 60 млн токенов APE оказались уязвимы для потерь.

- Розничные инвесторы, похоже, также теряют терпение: за 48 часов ходлеры, владеющие от 10 000 до 100 000 APE, сбросили полмиллиона токенов APE.

Цена ApeCoin - это история о разочаровывающих красных свечах, за которыми последовала некоторая стабильность, в итоге сменившаяся еще одним комплектом красных свечей. В последние несколько недель альткоину не удается запустить восстановление, и последствия этого начинают проявляться.

Снижение цены ApeCoin может привести к более серьезным потерям

Цена ApeCoin торгуется на уровне $1,87, двигаясь в боковом направлении в течение последней недели после того, как она утратила поддержку важнейшего психологического уровня $2,00. Несмотря на то что криптовалюта еще с середины апреля застряла под 50-дневной экспоненциальной скользящей средней (EMA), сейчас ситуация стала гораздо более тревожной, поскольку значительная часть запасов монеты близка к тому, чтобы столкнуться с абсолютными потерями.

1-дневный график APE/USD

Согласно индикатору Global In/Out of Money, на данный момент около 60,79 млн. токенов APE на сумму $109 млн находятся на грани вхождения в зону убытков.

ApeCoin GIOM

Следовательно, инвесторы могут продавать свои активы, чтобы нейтрализовать дальнейшие потери, поскольку альткоин далек от признаков восстановления. Скептицизм розничных инвесторов проявляется в их поведении на протяжении последних нескольких дней.

За последние 48 часов категория инвесторов, владеющая от 10 000 APE до 100 000 APE, продала более 500 000 токенов APE на сумму около миллиона долларов.

%20[06.53.44,%2011%20Aug,%202023]-638273179220719338.png)

Распределение предложения ApeCoin

Дальнейшее падение приведет к усилению продаж, так как в настоящее время восстановление APE зависит только от более широких рыночных сигналов. Токен не получает сейчас никакой поддержки со стороны рынка NFT, несмотря на то, что создан на базе NFT -коллекции Bored Ape Yacht Club (BAYC).

Согласно последнему опросу Reuters, Европейский центральный банк (ЕЦБ) вызывает сейчас неоднозначную реакцию рынка, заставляя того теряться в сомнениях относительно своих дальнейших планов. Так, незначительное большинство ожидает приостановки повышения ставок в сентябре, но при этом высокая инфляция заставляет ряд экономистов ожидать повышения ставок до конца года.

Стоит отметить, что мнения респондентов относительно того, что ставки ЕЦБ достигнут отметки 4,0%, разделились, но бездействие регулятора в сентябре оценивается как 60%, согласно фьючерсам на процентные ставки.

Основные тезисы

Инфляция не достигнет целевого уровня 2,0% ранее 2025 года, и более 90% опрошенных экономистов не видят возможности снижения ставок до второго квартала 2024 года.

53% опрошенных также ожидают повышения депозитной ставки до 4,00% в этом году, причем 33 экономиста считают, что это произойдет в сентябре, а четверо называют октябрь или декабрь.

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7.1587 против предыдущего фиксинга 7.1576 и ожиданий рынка 7.2193. Стоит отметить, что накануне USD/CNY закрылся вблизи отметки 7.2177.

Помимо фиксинга USD/CNY, ЦБ также раскрыл детали операций на открытом рынке (OMO), сообщив, что китайский центральный банк вливает 2 млрд юаней посредством 7-дневного обратного РЕПО по ставке 1,90% против предыдущей ставки 1,90%.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Глава Резервного банка Австралии (РБА) Филип Лоу сделал ряд дополнительных комментариев, выступая перед Постоянным комитетом Палаты представителей по экономике.

После первоначального заявления о готовности дополнительно повысить ставки для борьбы с инфляцией, он защитил последнее решение ЦБ о сохранении статуса-кво, сославшись на опасения в отношении того, что слишком быстрое повышение ставок может привести к росту безработицы.

По данным агентства Reuters, Лоу также заявил: "Для достижения целевого уровня инфляции в 2024 году потребовалось бы существенно повысить ставки, что не соответствует национальным интересам".

Политик также добавил, что вполне понятно, что общество считает, что пик по ставкам уже достигнут или мы близки к нему.

Читайте также: РБА Лоу: для возврата инфляции к целевому уровню в разумные сроки необходимо дальнейшее ужесточение

Этим утром глава Резервного банка Австралии (РБА) Филип Лоу и несколько его заместителей выступили перед Комитетом Палаты представителей по экономике.

Лоу выступил в защиту ужесточения денежно-кредитной политики. Согласно Reuters, он заявил, что "возможно, потребуется некоторое дальнейшее ужесточение денежно-кредитной политики, чтобы обеспечить возвращение инфляции к целевому уровню в разумные сроки".

Политик также не стал праздновать победу над инфляцией, но добавил, что ситуация развивается в правильном направлении. Лоу также подчеркнул опасения по поводу замедления роста Китая, назвав это угрозой для мировой экономики.

Он выразил уверенность в том, что инфляция достигнет целевого уровня, заявив: "Худшее уже позади".

Основные заявления

В настоящее время австралийская экономика переживает период роста ниже тренда, и ожидается, что это будет продолжаться еще некоторое время.

Согласно основному сценарию, темпы экономического роста останутся низкими до конца текущего года, а затем постепенно повысятся до 2,25% к концу 2025 года.

Мы ожидаем, что занятость продолжит расти, но темпы ее роста будут ниже темпов роста численности рабочей силы.

Согласно нашему центральному прогнозу, инфляция ИПЦ составит около 3,25% к концу следующего года и вернется в пределы целевого диапазона 2-3% к концу 2025 года.

Ставки являются ограничительными, поэтому мы находимся на стадии калибровки политики.

Неоднозначные данные по инфляции, поступившие в четверг из США, порадовали ряд представителей Федеральной резервной системы (ФРС), однако их тон был несколько осторожным.

Сначала президент Федерального резервного банка Филадельфии Патрик Харкер, как передает агентство Reuters, поддержал победу центрального банка США, отметив прогресс в области инфляции. Однако после первоначальных позитивных комментариев он также сообщил, что ожидает незначительного повышения уровня безработицы и "мягкой посадки" экономики.

Вслед за этим президент Федерального резервного банка Атланты Рафаэль Бостик также выразил благодарность ФРС за активные усилия по сдерживанию слишком высокой инфляции. Однако политик также продемонстрировал неуверенность в отношении пандемических изменений на рынке труда.

Кроме того, редактор Wall Street Journal (WSJ) Ник Тимираос поделился комментариями президента ФРБ Бостона Сьюзан Коллинз, сославшись на состоявшееся в понедельник интервью, которое ранее не было опубликовано. В этом материале редактор WSJ передает слова Коллинз о том, что ФРС находится вблизи или, возможно, уже достигла достаточно ограничительного уровня ставок.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.691 | 0.11 |

| Золото | 1912.466 | -0.15 |

| Палладий | 1287.1 | 4.53 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 269.32 | 32473.65 | 0.84 |

| Hang Seng | 2.23 | 19248.26 | 0.01 |

| KOSPI | -3.56 | 2601.56 | -0.14 |

| ASX 200 | 19.4 | 7357.4 | 0.26 |

| DAX | 143.94 | 15996.52 | 0.91 |

| CAC 40 | 111.58 | 7433.62 | 1.52 |

| Dow Jones | 52.79 | 35176.15 | 0.15 |

| S&P 500 | 1.12 | 4468.83 | 0.03 |

| NASDAQ Composite | 15.97 | 13737.99 | 0.12 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.65162 | -0.22 |

| EURJPY | 158.91 | 0.76 |

| EURUSD | 1.09825 | 0.05 |

| GBPJPY | 183.397 | 0.37 |

| GBPUSD | 1.26742 | -0.34 |

| NZDUSD | 0.60223 | -0.47 |

| USDCAD | 1.34444 | 0.18 |

| USDCHF | 0.87619 | -0.08 |

| USDJPY | 144.684 | 0.71 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.