- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 10-11-2023

Юань занял значительную долю рынка в глобальных платежах. Экономисты ANZ Bank анализируют интернационализацию юаня.

Ключевые тезисы

По состоянию на III квартал 2023 г. юань превзошел доллар США и стал основной валютой в трансграничных платежах Китая. Он также заменил евро и стал второй по величине валютой на мировом рынке торгового финансирования.

Заемное финансирование в юанях является основным фактором роста использования юаней. Многие заемщики, включая государственные и корпоративные компании, начали замещать свои долларовые долги юаневыми.

Китайские власти охотно идут на экспорт юаней, несмотря на опасения, связанные с оттоком капитала. В перспективе мы ожидаем, что юани будут занимать все большую долю рынка в условиях глобальной дедолларизации.

Мандат ЕЦБ ясен: обеспечить ценовую стабильность в Еврозоне. Экономисты Commerzbank не считают, что текущая процентная ставка ЕЦБ достаточна для снижения инфляции.

Ключевые тезисы

Борьба с инфляцией без подавления экономики. Для достижения этой цели ЕЦБ использует стратегию, которая заключается в том, чтобы не повышать процентные ставки слишком сильно, а удерживать их на этом уровне в течение длительного времени ("lower high for longer").

Однако при этом он рискует, что инфляция установится на более высоком уровне. В этом случае у центральных банкиров не останется пространства для маневра при значительном снижении ставок в ближайшие годы, и экономика будет вынуждена двигаться с включенным ручным тормозом.

Цена на нефть уже высока. Экономисты Natixis анализируют, какой максимальной цены может достичь нефть марки Brent.

Ключевые тезисы

Если конфликт на Ближнем Востоке распространится и затянется, либо в результате ответных действий стран-производителей нефти Ближнего Востока против западных стран, либо в результате более жесткого эмбарго, введенного американцами на добычу иранской нефти, то вполне возможно, что цена на нефть поднимется выше нынешнего уровня (около с90 для Brent).

Однако существует верхний предел цены на нефть - это уровень цен, который вызовет дополнительную разведку и добычу сланцевой нефти в США и Канаде.

Учитывая реакцию нефтедобывающих компаний на рост цен на нефть в прошлом, максимальная цена нефти, которая может быть достигнута, чтобы спровоцировать серьезный всплеск добычи в Северной Америке, вероятно, составляет около $120 (Brent).

Экономисты CIBC Capital Markets ожидают, что в ближайшие месяцы пара USD/BRL вновь пойдет вверх.

Ключевые тезисы

Учитывая комментарии президента Лулы о том, что расходы не будут сокращаться для достижения новой бюджетной цели на 2024 год, мы ожидаем, что пара USD/BRL возобновит рост к 5.10, а при прорыве выше этого уровня повторно протестирует 5.20 в соответствии с нашим прогнозом на конец года.

Что касается ставки Selic, то мы ожидаем, что BCB сохранит текущие темпы снижения ставки в декабре, доведя ее до 11.75% к концу 2023 г. и еще на 50 б.п. снизив ставку на первом заседании 2024 г., после чего мы ожидаем, что BCB скорректирует свою риторику (вероятно, темпы снижения ставки будут снижаться по мере материализации/сохранения фискальных рисков).

- В пятницу пара EUR/USD продолжает торговаться ниже 1.0700.

- Ожидается, что попытки "быков" встретят следующее препятствие в районе 1.0750.

В конце недели пара EUR/USD показывает скромный рост в диапазоне 1.0670/80.

Если восходящий тренд получит дополнительный импульс, то перед месячной вершиной 1.0756 (6 ноября) возникнет первоначальный барьер на 1.0700.

В то же время, пока пара торгуется ниже 200-SMA на 1.0801, ее перспективы должны оставаться негативными.

EUR/USD: дневной график

- Индекс потребительского доверия UoM в ноябре еще больше снизился.

- Индекс доллара США после выхода данных остается в дневном диапазоне в районе 106.00.

Настроения потребителей в США в ноябре продолжили ослабевать: индекс потребительского доверия Мичиганского университета (UoM) снизился до 60.4 с 63.8 в октябре. Это значение оказалось ниже ожидаемого рынком уровня 63.7.

Более подробные данные публикации показали, что индекс текущих условий упал до 65.7 с 70.6, а индекс ожиданий снизился до 56.9 с 59.3.

Прогноз инфляции на один год вырос до 4.4% с 4.2%, а прогноз инфляции на 5 лет - до 3.2% с 3%.

Реакция рынка

Индекс долла ра США не продемонстрировал немедленной реакции на эти данные и в на момент публикации торговался в районе 106.00.

Серебро опережало золото как в течение года, так и во время последнего ралли цен в октябре. Экономисты Commerzbank анализируют перспективы драгоценного металла.

Ключевые тезисы

Одним из факторов, тормозящих рост цен на серебро, предположительно является более низкий физический спрос, чем в прошлом году. По крайней мере, именно это прогнозировал Институт серебра совместно с Metals Focus еще в апреле.

Тем не менее, промышленный спрос должен продолжать расти и достигнуть рекордного уровня. На следующей неделе институт представит промежуточный отчет по рынку серебра на 2023 год. Если он подтвердит прогноз о снижении дефицита предложения в ответ на ослабление спроса, то мы не ожидаем существенной реакции цен.

Однако мы, безусловно, ожидаем роста цен в среднесрочной перспективе, учитывая, что серебро должно выиграть от "зеленого" промышленного спроса.

- Пара DXY торгуется неустойчиво чуть ниже 106.00.

- Преодоление 106.00 должно переключить внимание на 107.00.

В конце недели DXY торгуется в узком диапазоне вблизи 106.00.

В случае если покупательский интерес наберет обороты, ожидается, что индекс попытается преодолеть 106.00. Если он будет преодолен, это может создать возможности для быстрого посещения ноябрьской вершины на 107.11 (1 ноября) перед пиком 2023 года на 107.34 (3 октября).

В то же время, пока индекс торгуется выше 200-SMA на 103.59, прогноз по нему остается конструктивным.

DXY: дневной график

- Пара EUR/JPY поднимается к новым максимумам 2023 года вблизи 162.00.

- Дальнейший рост может поднять кросс до максимума 2008 года в районе 170.00.

В пятницу пара EUR/JPY возобновила рост и установила новые годовые максимумы вблизи 162.00.

В краткосрочной перспективе кросс имеет все шансы на дальнейший рост. В противовес этому, превышение максимума 2023 года 161,85 (10 ноября) приведёт к тесту сопротивления только в районе пика 2008 года на 169.96 (23 июля).

Пока что долгосрочные перспективы кросса выглядят позитивно, пока он торгуется выше 200-SMA на 152.13.

EUR/JPY: дневной график

После продолжительного периода укрепления доллара США в 2022 г., в 2023 г. для него наступила полоса неудач. Экономисты Wells Fargo анализируют перспективы доллара США.

Ключевые тезисы

Учитывая неопределенный фон в начале 2024 года, мы считаем, что доллар США будет оставаться безопасным активом, по крайней мере, в течение ближайших нескольких месяцев.

Мы прогнозируем дальнейшее укрепление доллара США как минимум до первого квартала 2024 года, а возможно, и дольше. Мы ожидаем, что укрепление доллара США будет особенно заметно по отношению к евро и британскому фунту, где резкое замедление темпов роста, а также центральные банки, которые, вероятно, достигли конца своих циклов ужесточения, являются факторами, способными оказать давление на эти валюты. Некоторые латиноамериканские валюты также могут оказаться под давлением.

Мы ожидаем, что тенденция укрепления доллара США в конце концов ослабнет и перейдет в слабость доллара США позднее в 2024 г., поскольку мы по-прежнему считаем, что в США будет наблюдаться умеренная рецессия, а ФРС смягчит денежно-кредитную политику в большей степени, чем ожидают участники финансового рынка. Тем не менее, перспективы меняются в сторону меньшей слабости доллара и меньшей силы иностранной валюты. Риски склоняются в сторону более мягкой посадки экономики США и более постепенного смягчения политики ФРС.

Мы по-прежнему считаем, что иена может стать лучшей среди валют стран G10 в 2024 г., поскольку центральные банки в конечном итоге перейдут к смягчению.

Валюты Австралии, Канады и Новой Зеландии, чувствительные к риску и сырьевым товарам, могут продемонстрировать умеренный рост в течение 2024 года, в то время как фунт и евро могут продолжать демонстрировать неудовлетворительную динамику.

Экономисты Commerzbank ожидают, что в следующем году пара EUR/USD восстановит свои позиции.

Ключевые тезисы

Мы ожидаем умеренного восстановления курса EUR/USD в 2024 году (прогноз на конец 2024 года: 1.09). Этому будет способствовать, прежде всего, доллар США, который, вероятно, пострадает от ожидаемого снижения процентных ставок в США, так же как ранее он выиграл от повышения процентных ставок.

Поддержку EUR/USD также должен оказать тот факт, что ЕЦБ, скорее всего, снизит процентные ставки в меньшей степени, чем ожидают рынки.

Доллар США подскочил в четверг на фоне сильного роста доходности американских облигаций. Экономисты Scotiabank анализируют прогноз Гринака.

Ключевые тезисы

Рост доходности, отражающий скорее растущие риски для держателей казначейских обязательств США, нежели основную силу экономических данных США, не обязательно будет поддерживать доллар США в дальнейшем.

Рост DXY предотвратил растущее техническое давление, которое привело к новым потерям ниже уровня поддержки в районе середины 105, и, похоже, что рост с уровня 106 приостановился, если не развернулся.

В целом по доллару сохраняется некоторая мягкость, но в преддверии выхода ключевых данных (CPI, розничные продажи) на следующей неделе тенденции могут устоять.

По мнению экономистов Scotiabank, стерлинг пока находит некоторую поддержку в области 1,22 по отношению к доллару США, но, похоже, его ждет слабое закрытие недели по отношению к евро.

Рост пары EUR/GBP может продолжиться

Устойчивые потери в течение недели привели к тому, что фунт вернулся к минимуму прошлой пятницы, чуть ниже 1,22. Краткосрочные тенденции выглядят мягкими, а потери за неделю указывают на то, что мягкий тон может сохраниться. Точка 1,22 может стать краткосрочной точкой опоры, а слабость ниже этой точки указывает на риск продолжения потерь и повторного тестирования области 1,20/1,21.

Высокое закрытие EUR/GBP на этой неделе должно закрепить выход из недавнего торгового диапазона и нацелить на дополнительный рост в ближайшие недели в направлении 0,89.

Глава ЕЦБ Кристин Лагард заявила в пятницу на мероприятии Financial Times, что уровень процентной ставки, если он сохранится достаточно долго, будет способствовать возвращению инфляции к целевому уровню, сообщает Reuters.

Лагард отметила, что в ближайшие месяцы возможны скачки инфляции, и добавила, что в ЦБ чувствуют дискомфорт по поводу того, что фискальные рамки ЕС до сих пор не согласованы.

Реакция рынка

Эти комментарии не вызвали реакции в евро. На момент написания статьи пара EUR/USD торговалась с приростом +0.15% на 1.0682.

Пара USD/CAD держится в районе отметки 1,38. Экономисты Scotiabank анализируют перспективы пары.

Отскок выглядит не более чем консолидацией

В условиях отсутствия внутренних данных внешние факторы будут по-прежнему оказывать ключевое влияние на направление движения рынка в краткосрочной перспективе, однако потенциал снижения курса канадского доллара с этого момента все еще выглядит ограниченным.

В краткосрочной динамике цен нет явных признаков того, что отскок доллара США не может быть продолжен еще немного, но внутридневная динамика цен застопорилась в области минимума 1,38, а незначительные сопротивления в виде скоплений оказались достаточными для того, чтобы замедлить восстановление доллара США на сегодняшний день.

На данный момент доллар США получил солидный прирост за неделю, но этот отскок выглядит не более чем консолидацией после большого медвежьего разворота прошлой недели от уровня 1,39, который по-прежнему является очень сильным сопротивлением для фондов.

Внутридневная поддержка находится на уровнях 1,3790 и 1,3750.

Пара EUR/USD консолидируется в области 1.0650. Экономисты Scotiabank анализируют перспективы пары.

Ключевые тезисы

Внутридневные ценовые сигналы указывают на то, что евро может получить основание: на шестичасовом графике в районе дневного минимума чуть ниже 1,0660 развивается бычья разворотная модель. Именно здесь спот нашел поддержку в начале недели.

Более широкие модели указывают на потенциальную бычью консолидацию в преддверии очередного рывка евро вверх после восстановления в начале ноября с низких уровней 1.05.

Внутридневная поддержка евро находится на 1.0655. Сопротивление (бычий триггер) находится на 1.0715.

Доллар последовал за ростом доходности в США после большого хвоста на аукционе 30-летних казначейских обязательств и ястребиных комментариев главы ФРС Джерома Пауэлла. Экономисты ING анализируют перспективы доллара США.

Ключевые тезисы

Динамика кривой доходности в США будет иметь большое значение для того, сможет ли доллар удержаться на достигнутом уровне. В любом случае, мы ожидали восстановления DXY до 106.00, поскольку ФРС, вероятно, будет противостоять голубиному пересмотру цен.

Восстановление доходности должно подтолкнуть доллар к росту, но мы полагаем, что для нового резкого скачка доллара потребуются некоторые подтверждения со стороны данных.

Пара USD/JPY находится на уровне чуть ниже 151,50. Экономисты Rabobank анализируют перспективы пары.

Потенциал возвращения пары USD/JPY ниже 145 во втором полугодии 2024 года

Пока не сообщалось о новых вербальных интервенциях со стороны Минфина, хотя вероятность этого повышена. Учитывая риск того, что за вербальной интервенцией могут последовать покупки иены властями, рынок, вероятно, будет очень неохотно толкать USD/JPY выше 152,00.

Медленный ход нормализации политики предполагает, что USD/JPY может продолжить торговаться выше уровня 150 в ближайшие недели.

Любое усиление спекуляций о повышении ставки позволит USD/JPY двигаться ниже в следующем году. Весенние переговоры по заработной плате, вероятно, станут определяющим фактором при принятии политических решений в 2024 году. Мы считаем, что во втором полугодии 2024 года пара USD/JPY может вернуться ниже уровня 145.

Рынок золота исчерпал себя. Стратеги Commerzbank анализируют перспективы желтого металла.

Ключевые тезисы

Последние выступления представителей ФРС, включая Джерома Пауэлла, ослабили надежды на снижение ставок в ближайшем будущем.

Если данные по инфляции в США окажутся неожиданными, цена на золото может еще снизиться в краткосрочной перспективе. Однако в принципе мы убеждены, что цикл снижения ставок в США достиг своего пика и что среднесрочные перспективы для золота позитивны.

Старший экономист UOB Group Джулия Го и экономист Локе Сив Тинг комментируют последние данные по ВВП Филиппин.

Основные выводы

В 3-м квартале 23-го года экономика Филиппин выросла на 5,9% г/г (с +4,3% во 2-м квартале 23-го года), что значительно превысило нашу оценку (+4,5%) и консенсус-прогноз Bloomberg (+4,7%). Этому способствовал рост государственных расходов, инвестиций и сохраняющийся положительный вклад чистой торговли, который компенсировал снижение потребления домохозяйств и изъятие акций из оборота. Все основные сектора экономики показали более значительный прирост, причем сектор услуг остался основным драйвером роста, за ним следуют строительство, коммунальное хозяйство и обрабатывающая промышленность.

Принимая во внимание последние благоприятные данные по росту ВВП и праздничный спрос в конце года, мы повышаем наш прогноз роста реального ВВП на 2023 год до 5,7% (с 5,0% ранее, официальная оценка: 6,0%-7,0%). Мы также повышаем прогноз роста ВВП страны на следующий год до 6,5% (с 6,0% ранее, официальная оценка: 6,5%-8,0%), что в основном обусловлено принятием более крупного государственного бюджета на 2024 г. (27 сентября), смягчением инфляционного давления при менее жесткой денежно-кредитной политике, а также ожидаемым подъемом в мировом технологическом цикле.

Поскольку инвесторы видят ценность в высокодоходном ZAR, экономисты CIBC Capital Markets ожидают снижения пары USD/ZAR к отметке 18,40.

Сохраняющийся аппетит к высокодоходным активам

Хотя рынок по-прежнему помнит о сохраняющемся давлении на производственные мощности, что может привести к риску окончательного повышения ставки (хотя мы полагаем, что мы уже подошли к концу цикла), признаки постепенного роста ведущих индикаторов, а также все еще высокая реальная доходность и высокие спрэды по отношению к UST обеспечивают потенциальный аппетит международных инвесторов.

Сохраняющийся аппетит к высокодоходным активам, хотя и при условии сохранения инфляционного давления, дает возможность USD/ZAR скорректироваться к минимумам августа в районе 18,40 в I квартале.

USD/ZAR - 4 кв. 2023: 19.15 | 1 кв. 2024: 18.40

Экономист UOB Group Хо Вуэй Чен, CFA, анализирует последние данные по инфляции в Китае.

Основные выводы

Индекс потребительских цен в Китае в октябре вернулся к дефляции и составил -0,2% г/г из-за более значительного снижения цен на продукты питания. Базовая инфляция (без учета цен на продукты питания и энергоносители) и инфляция в сфере услуг в октябре снизились на 0,6% г/г (сентябрь: 0,8%) и 1,2% г/г (сентябрь: 1,3%) соответственно.

Ослабление ценового давления отражало в целом достаточное предложение сельскохозяйственной продукции, в то время как потребительский спрос снизился после праздников. Кроме того, снижение спроса на туристические услуги после праздников привело к снижению цен на авиабилеты и туристические услуги, в результате чего цены на непродовольственные товары не изменились по сравнению с предыдущим месяцем.

Мы сохраняем наш прогноз по базовой инфляции на уровне 0,4% в 2023 году, а в 2024 году она усилится до 1,7%. Мы ожидаем, что индекс цен производителей снизится на -2,9% в 2023 году и станет положительным до 0,6% в 2024 году.

Слабый фон инфляции и роста подтверждает необходимость дальнейшего смягчения денежно-кредитной политики. Мы сохраняем нашу рекомендацию по дальнейшему снижению ставки на 10 б.п. по 1-летней LPR и на 20 б.п. по 5-летней LPR в 4 квартале 23 года, чтобы довести ставки до 3,35% и 4,00% соответственно к концу года. Также возможно дальнейшее снижение нормы резервных требований банков для обеспечения дополнительной ликвидности.

Экономисты Société Générale анализируют перспективы EUR/NOK.

11,82 - первая поддержка в ближайшей перспективе

В прошлом месяце пара EUR/NOK успешно отстояла 200-дневную скользящую среднюю (DMA) и впоследствии прорвалась выше верхней границы диапазона с августа. Это привело к продолжению отскока.

Пара постепенно поднимается к пику, достигнутому в мае в районе 12,10. Этот уровень может стать временным сопротивлением. Если пара не сможет отвоевать 12,10, то вероятен краткосрочный откат.

11,82, 23,6% коррекция от октября, является первой поддержкой в ближайшей перспективе.

По мнению стратега по рынкам UOB Group Квек Сер Леанга и старшего валютного стратега Питера Чиа, в ближайшие несколько недель USD/CNH будет торговаться в диапазоне.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы ожидали, что доллар США будет торговаться в диапазоне между 7,2770 и 7,2950. Вместо того чтобы торговаться в диапазоне, доллар вырос до максимума 7,3021. Восходящий импульс начинает усиливаться, и мы склоняемся к тому, что курс доллара будет направлен вверх. Поскольку восходящий импульс только начинает нарастать, любое продвижение вряд ли достигнет главного сопротивления на уровне 7,3320. Отметим, что существует еще одно сопротивление на уровне 7,3200. С другой стороны, прорыв уровня 7.2880 (незначительная поддержка находится на уровне 7.2960) будет свидетельствовать о том, что восходящий тренд ослаб.

Прогноз на 1-3 недели: Наш последний обзор был подготовлен в понедельник (06 ноября, цена спот 7.2880), в котором говорилось, что после резкого падения в прошлую пятницу нисходящий импульс начинает нарастать, но доллар должен пробиться четко ниже 7.2700, прежде чем дальнейшее снижение станет маловероятным. Вчера доллар США отскочил до максимума 7,3021. Хотя наш уровень "сильного сопротивления" 7,3200 еще не пробит, нисходящий импульс более или менее угас. Текущее ценовое действие, скорее всего, является частью боковой фазы торговли, вероятно, между 7,2700 и 7,3320.

В Норвегии только что были опубликованы данные по индексу потребительских цен за октябрь. Экономисты ING анализируют перспективы EUR/NOK в преддверии заседания Norges Bank 14 декабря.

Инфляция преподнесла сюрприз в виде повышения

Общая инфляция ускорилась с 3,3% до 4,0%, больше, чем ожидал рынок. Базовая инфляция также увеличилась с 5,7% до 6,0%. Помимо высокой инфляции, недавнее ослабление NOK стало довольно ястребиным сигналом в преддверии заседания Банка Норвегии 14 декабря.

Кратковременные скачки выше 12,00 в паре EUR/NOK представляют собой ощутимый риск перед заседанием ЦБ, учитывая также недавнее ускорение ежедневных покупок валюты ЦБ.

Пара GBP/USD испытывает трудности с отскоком в начале пятницы и движется в боковом направлении чуть выше уровня 1.2200 после того, как в четверг четвертый день подряд закрылся на отрицательной территории.

Как пишет аналитик FXStreet Эрен Сензегер, "валовой внутренний продукт (ВВП) Великобритании в третьем квартале вырос на 0,6% в годовом исчислении, сообщило Управление национальной статистики (ONS) в первой половине дня в Европе. Этот показатель оказался немного лучше рыночных ожиданий в 0,5% и соответствовал темпам роста во втором квартале. Другие данные по Великобритании показали, что промышленное производство в сентябре стагнировало в месячном исчислении, в то время как производство в обрабатывающей промышленности увеличилось на 0,1%. Наконец, общий объем инвестиций в бизнес в третьем квартале снизился на 4,2% в квартальном исчислении.

Эти неоднозначные макроэкономические данные не вызвали заметной реакции в паре GBP/USD.

В конце четверга доллар США (USD) укрепился против своих конкурентов после того, как председатель Федеральной резервной системы Джером Пауэлл заявил, что он не уверен в том, что ему удалось добиться достаточно жесткой политики, чтобы снизить инфляцию до целевого уровня в 2%.

Инструмент CME Group FedWatch показывает, что рынки по-прежнему считают, что вероятность того, что ФРС будет придерживаться прежней политики, составляет 90%. В случае если другие политические деятели займут аналогичную позицию и попытаются противостоять рыночным ожиданиям, доллар США может укрепиться в преддверии выходных.

В то же время фьючерсы на фондовые индексы США торгуются с небольшими изменениями. Позитивный сдвиг в настроениях по поводу риска может ограничить рост доллара США на американской сессии".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара GBP/USD испытывает трудности с отскоком в начале пятницы и движется в боковом направлении чуть выше уровня 1.2200 после того, как в четверг четвертый день подряд закрылся на отрицательной территории.

Восходящая линия тренда, 23,6% коррекции последнего нисходящего тренда, 100-периодная простая скользящая средняя (SMA) на четырехчасовом графике и 200-периодная SMA образуют сильную поддержку на уровне 1,2200. Если GBP/USD упадет ниже этого уровня и подтвердит его в качестве сопротивления, то следующими "медвежьими" целями могут стать 1,2140 (статический уровень) и 1,2100 (статический уровень).

С другой стороны, 1.2250 (50-периодная SMA) выступает в качестве динамического сопротивления перед 1.2275 (20-периодная SMA) и 1.2300 (38,2% коррекции Фибоначчи)".

Экономисты Société Générale анализируют технические перспективы EUR/GBP.

Защита уровня 0.8650 может означать продолжение восходящего движения

EUR/GBP недавно прорвался выше линии многомесячного тренда и предпринял попытку пересечь верхнюю полосу основания. Постепенно кросс закрепился выше 50-DMA и 200-DMA, что свидетельствует о восстановлении восходящего импульса. Это также подтверждается дневным MACD, который остается в положительной зоне.

Защита недавнего разворотного минимума вблизи 0,8650 может означать продолжение восходящего движения.

Следующие потенциальные препятствия расположены на 0,8785 и целевых прогнозных уровнях 0,8830/0,8875.

Доллар США укреплялся на фоне роста доходности UST на слабых итогах аукциона по размещению 30-летних облигаций, в то время как комментарии председателя ФРС Пауэлла на конференции МВФ способствовали росту курса. Экономисты OCBC анализируют перспективы доллара.

Продавать на ралли

Мы по-прежнему склоняемся к "продаже на ралли" по доллару США, поскольку ФРС, скорее всего, завершила ужесточение ставок в текущем цикле. Однако любая распродажа доллара может потребовать терпения и произойти только тогда, когда рынок перейдет к торговле ожиданиями "большего снижения ставок в 2024 году", а это будет в значительной степени зависеть от того, какие данные будут поступать.

Укрепление тенденции к дезинфляции и более существенное ослабление напряженности на рынке труда, а также данные по активности в США должны привести к сдвигу и смягчению курса доллара.

Тем не менее, доллар по-прежнему сохраняет значительное преимущество по доходности и в определенной степени является "тихой гаванью". В связи с этим доллар все еще может находить периодическую поддержку на падениях, особенно если темпы роста мировой экономики и экономики Китая замедлятся и/или усилится геополитическая напряженность или сохранится тенденция к "болееп длительным высоким ставкам".

Отскок доллара отправил EUR/USD обратно к отметке 1.0660. Экономисты ING анализируют перспективы пары.

Сегодня выступит Лагард

Мы не исключаем усиления давления на пару, поскольку последствия распродажи американских облигаций в четверг могут сказаться сегодня на европейских рынках. Дифференциал 2-летних своп-ставок по EUR/USD после событий четверга расширился и сейчас находится вблизи минимума 136 б.п., достигнутого перед заседанием FOMC.

Сегодня в центре внимания будет находиться выступление президента Европейского центрального банка (ЕЦБ) Кристин Лагард в Лондоне. Медленный переход от попыток убедить рынки в возможности очередного повышения ставки к более прямому противодействию ожиданиям по ставке может начать более отчетливо проявляться в выступлениях членов ЕЦБ. Однако влияние выступлений членов ЕЦБ на курс евро было довольно скромным, и мы сомневаемся, что ситуация изменится в ближайшее время.

Пара EUR/USD оказалась под давлением "медведей" и опустилась ниже отметки 1,0700 на поздней американской сессии в четверг. Как пишет аналитик FXStreet Эрен Сензегер, "в начале пятницы пара остается относительно спокойной, а технические прогнозы указывают на небольшой медвежий уклон.

В четверг председатель ФРС Джером Пауэлл, участвуя в дискуссии по вопросам денежно-кредитной политики, организованной Международным валютным фондом, подтвердил, что подход зависит от данных. "Мы принимаем решения на каждом заседании, основываясь на совокупности поступающих данных и их влиянии на перспективы экономической активности и инфляции", - заявил Пауэлл.

Вместе с тем Пауэлл отметил, что он не уверен в том, что ему удалось добиться "достаточно ограничительной" политики, чтобы со временем снизить инфляцию до 2%. Этот комментарий дал толчок росту курса доллара США (USD) и вызвал разворот пары EUR/USD на юг.

Тем не менее, инструмент CME Group FedWatch показывает, что рынки по-прежнему закладывают в цены 90%-ную вероятность того, что ФРС оставит учетную ставку без изменений в декабре. Позиционирование рынка предполагает, что у доллара есть больше возможностей для укрепления, если другие политики будут придерживаться аналогичной позиции.

Индекс Euro Stoxx 50 открылся в пятницу на отрицательной территории, что отражает осторожную позицию рынка. Между тем, фьючерсы на фондовые индексы США в последний раз росли в пределах 0,1% - 0,3%. Если основные индексы Уолл-стрит восстановятся после падения в четверг, то доллару США будет трудно продолжать опережать своих конкурентов. С другой стороны, негативное изменение настроений в отношении риска может оказать давление на EUR/USD в преддверии выходных".

Шведская крона на этой неделе была лучшей валютой G10 после доллара. Экономисты ING анализируют перспективы шведской кроны.

В центре внимания валютные продажи Риксбанка

Утром в Европе (около 10:00 по Гринвичу) мы наблюдали довольно характерное "бычье" ценовое движение по шведской кроне, что указывает на активность Риксбанка на валютном рынке.

Как и каждую пятницу, Риксбанк опубликует данные по хеджированию на валютном рынке - на этот раз за неделю 23-27 октября. Пороговые значения продаж составляют около 500-600 долл. и 100 евро в неделю, а еженедельный темп соответствует окончанию программы хеджирования через четыре месяца (кратчайшее возможное окно). Более высокие показатели должны быть негативными для SEK, хотя непосредственное влияние этого может быть не слишком значительным.

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Индикатор относительной силы (RSI) на 4-часовом графике отступил ниже отметки 50, а курс EUR/USD опустился ниже средней точки восходящего канала регрессии, что указывает на медвежий крен в краткосрочной перспективе.

Если EUR/USD не удастся стабилизироваться выше уровня 1,0680 (средняя точка восходящего канала), интерес продавцов может сохраниться. В этом случае 50-периодная простая скользящая средняя (SMA) будет выступать в качестве промежуточной поддержки на уровне 1,0660 перед 1,0640 (38,2% коррекции последнего нисходящего тренда) и 1,0620 (нижняя граница восходящего канала, 100-периодная SMA).

Сопротивления расположены на уровнях 1.0700 (50% коррекции Фибоначчи), 1.0730 (верхняя граница восходящего канала) и 1.0750 (61,8% коррекции Фибоначчи)".

USD/JPY, похоже, продолжает продвигаться к недавнему максимуму. Экономисты Commerzbank анализируют перспективы пары.

Мало позитивных перспектив для иены

Вряд ли стоит удивляться тому, что пара USD/JPY демонстрирует тенденцию к росту. Вопрос лишь в том, почему Банк Японии и Министерство финансов Японии считают, что обменный курс не отражает "экономических фундаментальных факторов". При нынешних курсовых разницах вложения в японскую иену просто не являются особенно привлекательными для иностранных (и отечественных) инвесторов.

До тех пор пока денежно-кредитная политика Японии не изменится коренным образом, пара USD/JPY, скорее всего, в ближайшее время снова протестирует очередной максимум. Минфин, вероятно, снова отреагирует угрозой интервенций. Но если Банк Японии не удержится от "голубиных" комментариев и Минфин действительно проведет интервенции, то это, скорее всего, лишь на время предотвратит рост валютных курсов.

Базовая инфляция в Норвегии составила 6,0% в годовом исчислении, что полностью совпадает с прогнозом ЦБ. Экономисты Nordea теперь ожидают, что регулятор повысит ставку в декабре.

Повышение ставки в декабре

Базовая инфляция в Норвегии в октябре составила 6,0% г/г по сравнению с 5,7% г/г в сентябре. Банк Норвегии ожидал именно такого показателя, в то время как консенсус-прогноз составлял 5,6%. Мы ожидали результата 5,3% г/г, так как считали, что цены на продукты питания продолжат снижаться. Мы ошиблись.

Что касается общей инфляции, то она выросла до 4,0% г/г с 3,3% г/г в сентябре. ЦБ прогнозировал 4,4% г/г.

Учитывая последние данные по ИПЦ, ЦБ, скорее всего, не будет принимать во внимание падение, которое мы наблюдали в сентябре. Это означает, что повышение ставки в декабре вполне возможно, поскольку курс норвежской кроны сейчас примерно на 4,5% слабее, чем ожидалось. Таким образом, мы ожидаем, что регулятор повысит ставку в декабре.

Продолжение восходящего тренда может привести USD/JPY к следующему барьеру на уровне 152,50 в краткосрочной перспективе, комментируют аналитики UOB Group.

Ключевые тезисы

24-часовой прогноз: Вчера мы отметили, что доллар США "может подняться до 151,15, прежде чем возрастет риск более устойчивого отката". Мы также подчеркнули, что "уровень 151,30 вряд ли вступит в игру". Ожидаемое укрепление доллара превзошло наши ожидания, так как он поднялся до максимума 151,38. Дальнейшее укрепление доллара не исключено, но восходящий импульс не слишком силен, и пока неясно, сможет ли доллар пробиться выше максимума прошлой недели в районе 151,80. Поддержка находится на уровне 151,10; прорыв ниже 150,90 будет свидетельствовать об ослаблении текущего повышательного давления.

Следующие 1-3 недели: Вчера (09 ноября, спот на 150.80) мы отметили, что "восходящий импульс немного усилился". Мы добавили, что доллар "должен пробиться выше 151,30, прежде чем станет возможным устойчивое укрепление". Затем доллар США вырос до максимума 151,38. Хотя мы предпочли бы более "импульсный" пробой 151,30, ценовые движения указывают на то, что риск прорыва USD выше максимума прошлой недели вблизи 151,80 увеличился. Отметим, что этот уровень находится не так далеко от пика прошлого года в районе 151,95. Если доллар сможет прорваться выше этой зоны сопротивления, то он, скорее всего, продолжит рост до уровня 152,50. Для сохранения бычьего импульса USD в ближайшие несколько дней должен удержаться выше уровня 150,40.

Комментарии председателя ФРС Джерома Пауэлла на заседании МВФ придали доллару дополнительный импульс. Экономисты Commerzbank анализируют перспективы EUR/USD.

Заключительный раунд комментариев центральных банков

Все зависит от данных. Например, если на следующей неделе инфляция в США окажется ниже ожиданий, то ситуация может быстро измениться. Однако сегодня это вряд ли произойдет, поскольку в календаре мало значимых данных.

Впереди еще несколько выступлений представителей центральных банков, причем речь президента ЕЦБ Кристин Лагард в 16:30 мск., вероятно, привлечет к себе повышенное внимание, хотя Лагард вряд ли будет что добавить после большого количества выступлений. Тем не менее, комментарии Пауэлла показывают, что пара EUR/USD все еще может продемонстрировать значительное движение даже в условиях отсутствия важных экономических релизов.

Дальнейшее ослабление может привести AUD/USD к области 0,6300 в ближайшей перспективе, считают аналитики UOB Group.

Ключевые тезисы

24-часовой прогноз: Вчера мы отметили, что "слабое понижательное давление может привести к снижению AUD". Мы также подчеркнули, что "любое снижение вряд ли достигнет основной поддержки на уровне 0,6350". На торгах в Нью-Йорке AUD резко упал до минимума 0,6364, а затем завершил день на слабой ноте на уровне 0,6366 (-0,56%). Хотя резкое падение приближается к уровням перепроданности, признаков стабилизации пока не наблюдается. Сегодня пара, скорее всего, пробьется ниже 0,6350, но вряд ли достигнет основной поддержки на 0,6300. Чтобы сохранить медвежий импульс, AUD должен остаться ниже уровня 0,6400 (незначительное сопротивление находится на 0,6385).

Следующие 1-3 недели: Наш прогноз от 8 ноября (спот 0,6435) предполагал, что недавнее усиление восходящего импульса ослабло, и AUD, скорее всего, будет торговаться в диапазоне между 0,6350 и 0,6525. Вчера курс пары резко снизился до 0,6364. Нисходящий импульс начинает усиливаться, и AUD, вероятно, будет торговаться с понижательным уклоном в направлении 0,6300. Нисходящий тренд сохраняется до тех пор, пока AUD остается ниже 0,6440.

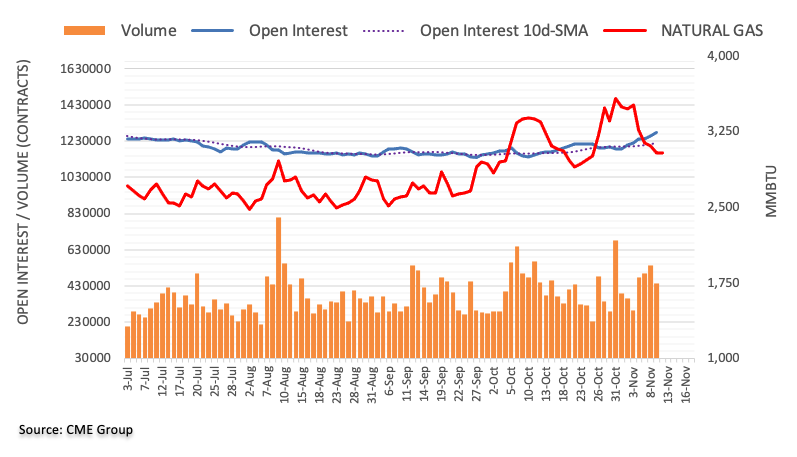

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ продолжил восходящий тренд и на этот раз повысился примерно на 18,4 тыс. контрактов. В то же время торговые объемы прервали рост трех предыдущих дней и теперь сократились порядка на 100+ тыс. контрактов.

Природный газ: поддержка проходит на уровне 3,00

В четверг цены на природный газ продолжили снижение. Такая динамика на фоне повышения показателя открытого интереса указывает на потенциал дальнейшего снижения цены в самой ближайшей перспективе. В то же время следующая поддержка сейчас находится в районе круглой отметки $3,00 и на минимумах середины октября в районе $2,90 за MMBtu.

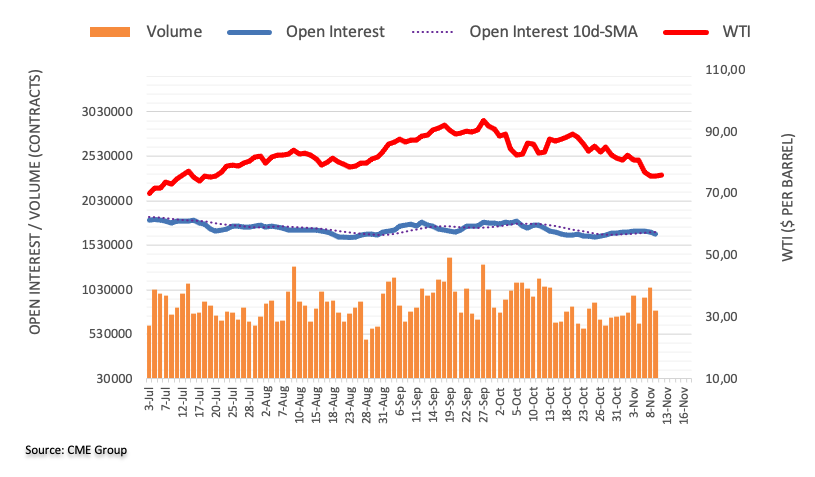

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на нефть продолжил нисходящую динамику трех предыдущих дней и на этот раз понизился порядка на 14,7 тыс. контрактов. Торговые объемы тем временем тоже сократились примерно на 252 тыс. контрактов, прервав рост двух предыдущих дней.

Цены на нефть WTI получают поддержку в районе 75,00

В четверг цены на нефть WTI незначительно снизились в рамках резкого внутринедельного падения. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал продолжения ослабления цены и возможность отскока в самой ближайшей перспективе. При этом в настоящее время цены на нефть получают поддержку в районе 75,00 долл. за баррель.

Вот что необходимо знать в пятницу, 10 ноября:

Доллар США утром пятницы перешел в фазу консолидации, после того как в конце четверга он опередил своих основных конкурентов на фоне "ястребиных" высказываний председателя Федеральной резервной системы (ФРС) Джерома Пауэлла. В преддверии выходных Мичиганский университет опубликует предварительные данные по индексу потребительских настроений за ноябрь.

Обсуждая проблемы денежно-кредитной политики в мировой экономике на заседании Международного валютного фонда (МВФ) в конце четверга, председатель ФРС Джером Пауэлл заявил, что он не уверен в том, что регулятору удалось добиться "достаточно ограничительной" политики, чтобы со временем снизить инфляцию до 2%. "Мы принимаем решения от заседания к заседанию, исходя из совокупности поступающих данных и их последствий для перспектив экономической активности и инфляции", - добавил Пауэлл. После этих комментариев доходность эталонных 10-летних казначейских облигаций США выросла почти на 3% и превысила отметку 4,6%, что оказало поддержку доллару США. В то же время основные индексы Уолл-стрит оказались под давлением "медведей" и завершили день глубоко на отрицательной территории.

Цена доллара США на текущей неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Наиболее сильным доллар США был по отношению к австралийскому доллару.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.63% | 1.21% | 1.01% | 2.39% | 1.28% | 1.67% | 0.53% | |

| EUR | -0.64% | 0.58% | 0.39% | 1.76% | 0.66% | 1.02% | -0.10% | |

| GBP | -1.23% | -0.58% | -0.19% | 1.19% | 0.08% | 0.45% | -0.69% | |

| CAD | -1.02% | -0.38% | 0.21% | 1.39% | 0.27% | 0.66% | -0.49% | |

| AUD | -2.46% | -1.80% | -1.21% | -1.41% | -1.12% | -0.76% | -1.90% | |

| JPY | -1.30% | -0.67% | -0.30% | -0.25% | 1.14% | 0.37% | -0.77% | |

| NZD | -1.68% | -1.03% | -0.43% | -0.63% | 0.76% | -0.37% | -1.14% | |

| CHF | -0.53% | 0.10% | 0.68% | 0.49% | 1.87% | 0.76% | 1.13% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR/JPY.

Темпы роста экономики Великобритании в третьем квартале составили 0,6% в годовом исчислении, сообщило в пятницу Управление национальной статистики Великобритании (ONS). Этот показатель совпал с темпами роста во втором квартале и оказался лучше рыночных ожиданий 0,5%. Другие данные из Великобритании показали, что общий объем инвестиций в бизнес в третьем квартале сократился на 4,2% в квартальном исчислении. Наконец, промышленное производство и производство в секторе обрабатывающей промышленности в сентябре выросли на 1,5% и 3% соответственно в годовом исчислении. Пара GBP/USD не продемонстрировала непосредственной реакции на эти данные и продолжила движение в боковике выше уровня 1.2200.

Пара EUR/USD поднялась выше отметки 1,0720 в ходе ранней американской сессии в четверг, после чего развернулась в южном направлении и к концу дня отступила ниже 1,0700. В первой половине дня в Европе в пятницу пара колеблется в узком канале чуть выше 1.0650.

Пара USD/JPY провела азиатскую сессию в пятницу, колеблясь под отметкой 151,50 после того, как в четверг закрыла ростом четвертый день подряд.

В заявлении по денежно-кредитной политике, опубликованном в начале пятницы, Резервный банк Австралии (РБА) отметил, что инфляция уже прошла свой пик, но отметил, что вопрос о том, "потребуется ли дальнейшее ужесточение денежно-кредитной политики для обеспечения возвращения инфляции к целевому уровню в разумные сроки, будет зависеть от поступающих данных и меняющейся оценки рисков". Пара AUD/USD никак не отреагировала на эту публикацию и на момент написания двигалась в боковом направлении вблизи отметки 0,6350.

После падения в начале четверга до нового многонедельного минимума ниже отметки $1 950, золото продемонстрировало отскок и поднялось выше отметки 1 960$ в американские часы торгов. Однако рост доходности в США затруднил сохранение бычьего импульса и привел к возврату курса XAU/USD ниже отметки $1 960.

Экономисты CIBC Capital Markets ожидают снижения курса швейцарского франка, поскольку ШНБ намерен умерить валютные интервенции.

Ослабление интервенций ШНБ снизит переоцененность швейцарского франка

Во II квартале 2022 г. ШНБ перешел к активному стимулированию укрепления швейцарского франка. Тем не менее мы ожидаем, что ШНБ будет сворачивать активность на валютном рынке, поскольку инфляционное давление остается сдержанным, а конкурентоспособность экспорта остается под вопросом, и, по оценкам ОЭСР, швейцарский франк является наиболее переоцененной валютой по отношению к евро.

Перспектива снижения активности ШНБ в сочетании с ослаблением в конечном итоге спроса на франк как на безопасную валюту-убежище указывает на постепенное снижение курса швейцарской валюты.

EUR/CHF - Q4 2023: 0,96 | Q1 2024: 0,97

По мнению стратегов UOB Group, в краткосрочной перспективе GBP/USD будет двигаться в диапазоне 1,2180-1,2400.

Ключевые тезисы

24-часовой прогноз: Мы не ожидали резкого падения фунта, который достиг минимума на 1,2213 (мы прогнозировали, что он будет торговаться в боковом направлении). Хотя резкое падение кажется чрезмерным, у пары остается возможность для дальнейшего ослабления. Учитывая условия перепроданности, устойчивое падение ниже уровня 1.2180 представляется маловероятным (следующая поддержка находится на 1.2140). Сопротивление располагается на уровне 1.2245, а затем на 1.2270.

Ближайшие 1-3 недели: Мы продолжаем придерживаться того же мнения, что и вчера (09 ноября, спот на 1.2285). Как было отмечено, пара, скорее всего, будет торговаться в диапазоне 1.2180/1.2400. Однако краткосрочный нисходящий импульс несколько усилился, и риск прорыва фунта ниже 1,2180 возрос. При этом стоит отметить, что существует еще один сильный уровень поддержки на отметке 1,2140. Другими словами, устойчивое падение фунта представляется маловероятным.

Валовой внутренний продукт (ВВП) Великобритании в третьем квартале вырос на 0,6% в годовом исчислении, как сообщило в пятницу Управление национальной статистики (ONS). Это значение совпало с результатом второго квартала и оказалось выше рыночных ожиданий 0,5%.

В месячном исчислении ВВП Великобритании вырос на 0,2%, а в квартальном - стагнировал.

Другие данные из Великобритании показали, что промышленное производство и производство в секторе обрабатывающей промышленности в сентябре выросли на 1,5% и 3% соответственно в годовом исчислении. Наконец, общий объем инвестиций в бизнес в третьем квартале сократился на 4,2% в квартальном исчислении.

Реакция рынка на данные по ВВП Великобритании

Данные по ВВП Великобритании не вызвали заметной реакции рынка. На момент публикации курс GBP/USD практически не изменился внутри дня и составлял 1.2225.

Цена фунта стерлингов сегодня

В таблице ниже показано процентное изменение курса фунта стерлингов (GBP) по отношению к перечисленным основным валютам за сегодня. Наиболее сильным фунт стерлингов был по отношению к швейцарскому франку.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.01% | -0.09% | -0.08% | 0.01% | 0.04% | -0.16% | 0.06% | |

| EUR | -0.02% | -0.09% | -0.12% | -0.05% | 0.03% | -0.17% | 0.05% | |

| GBP | 0.09% | 0.09% | -0.04% | 0.06% | 0.11% | -0.07% | 0.13% | |

| CAD | 0.08% | 0.12% | 0.01% | 0.11% | 0.15% | -0.07% | 0.15% | |

| AUD | 0.02% | 0.03% | -0.07% | -0.10% | 0.05% | -0.16% | 0.06% | |

| ИЕНА | -0.05% | -0.02% | -0.13% | -0.15% | -0.05% | -0.20% | 0.00% | |

| NZD | 0.13% | 0.17% | 0.06% | 0.04% | 0.15% | 0.20% | 0.21% | |

| CHF | -0.05% | -0.04% | -0.13% | -0.15% | -0.06% | -0.01% | -0.21% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять собой EUR/JPY.

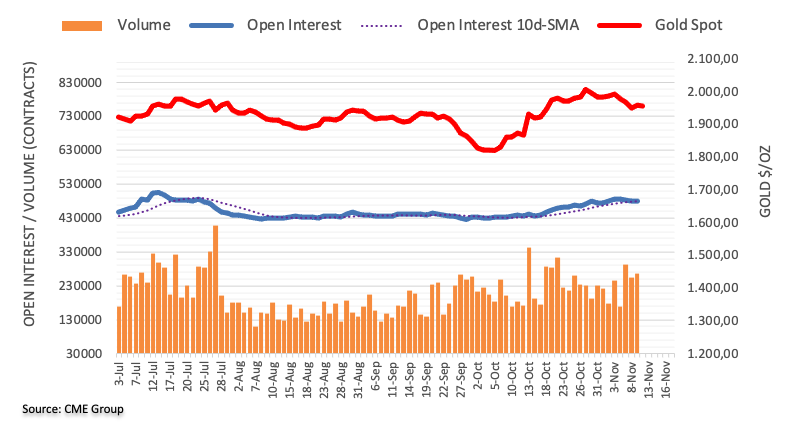

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото прервал просадку двух предыдущих дней и на этот раз повысился порядка на 1+ тыс. контрактов. Торговые объемы тем временем последовали этому примеру и увеличились примерно на 12,2 тыс. контрактов на фоне преобладающей неустойчивой динамики.

Золото: Дальнейший отскок нацелен на отметку 2000 и выше

В четверг цены на золото заметно выросли. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал дальнейшего укрепления цены в самой ближайшей перспективе. При этом вплоть до критической отметки $2000 за тройскую унцию не отмечается никаких заслуживающих внимания уровней сопротивления.

Аналитики UOB Group ожидают, что пара EUR/USD сохранит консолидационный настрой в ближайшие несколько недель.

Ключевые тезисы

24-часовой прогноз: Вчера мы отметили, что евро "скорее всего, будет расти, но вряд ли пробьется выше 1,0755". Однако после роста до 1,0725 евро резко упал до минимума на 1,0658. Падение имеет возможность продвинуться ниже 1,0640, но следующая поддержка на уровне 1,0620 вряд ли окажется под угрозой. Если пара пробьется выше 1,0705 (незначительное сопротивление находится на 1,0690), это будет означать, что текущее понижательное давление ослабло.

Следующие 1-3 недели: В конце прошлой недели мы сменили свой настрой по евро на позитивный. После того как евро вырос до максимума 1.0756 и отступил, два дня назад (08 ноября, спот на 1.0700) мы указали, что "хотя восходящий импульс несколько ослаб, только прорыв ниже 1.0640 укажет на то, что уровень 1.0770 недосягаем". Вчера евро упал до минимума на 1,0658. Хотя наш "сильный уровень поддержки" 1.0640 не был пробит, восходящий импульс более или менее ослаб. Другими словами, перспективы евро стали нейтральными. Какое-то время пара может торговаться в боковом диапазоне 1,0580/1,0750.

- Пара USD/CAD после резкого восстановления торгуется вблизи отметки 1,3800.

- Индекс доллара США пытается подняться выше отметки 106,00.

- Пара USD/CAD продолжает двигаться вверх в рамках восходящего канала.

Пара USD/CAD находится вблизи круглого уровня сопротивления 1,3800 после резкого восстановления, которое было вызвано "ястребиными" заявлениями по процентным ставкам председателя Федеральной резервной системы (ФРС) Джерома Пауэлла. Пара стремится закрепиться выше отметки 1,3800, поскольку настроения рынка в отношении риска стали более сдержанными на фоне опасений, что ФРС может продолжить повышение процентных ставок.

Пара USD/CAD продолжает двигаться вверх в рамках паттерна "Восходящий канал", где каждый откат рассматривается участниками рынка как удобная возможность для покупки. 50-дневная экспоненциальная скользящая средняя (EMA) на уровне 1,3660 продолжает оказывать поддержку "быкам" по доллару США. Горизонтальное сопротивление находится на уровне максимума 10 марта 1,3682.

Индекс относительной силы (RSI) (14) не может войти в "бычий" диапазон 60,00-80,00. Если RSI (14) удастся это сделать, это станет катализатором бычьего импульса.

В дальнейшем чистый прорыв выше максимума 27 октября 1.3880 введет в игру круглый уровень сопротивления 1.3900, за которым последует максимум от 13 октября 2022 года на 1.3978.

В альтернативном сценарии пробой ниже минимума 24 октября в районе 1.3660 приведет к снижению актива до круглого уровня поддержки 1.3600. Дальнейший прорыв может привести к падению цены до минимума 7 октября на уровне 1,3570.

Дневной график USD/CAD

-638351954005762904.png)

- Пара EUR/USD колеблется в области 1,0663-1,0675 в узком торговом диапазоне.

- Пара удерживается выше ключевой 100-часовой экспоненциальной скользящей средней (EMA), но индикатор RSI находится на "медвежьей" территории.

- Первый непосредственный уровень сопротивления возникнет на отметке 1,0725; в качестве начального уровня поддержки выступает отметка 1,0659.

Пара EUR/USD консолидирует свои потери в ходе ранней европейской сессии в пятницу. Ястребиные комментарии председателя Федеральной резервной системы (ФРС) Джерома Пауэлла в целом поддерживают курс доллара США (USD) и оказывают давление на пару. В настоящее время она торгуется около отметки 1,0669, повысившись на 0,05% внутри дня.

С технической точки зрения пара EUR/USD удерживается выше ключевой 100-часовой экспоненциальной скользящей средней (EMA), указывая на то, что путь наименьшего сопротивления лежит в северном направлении. Однако индекс относительной силы (RSI) находится на "медвежьей" территории под отметкой 50, означая, что продавцы, скорее всего, сохранят контроль над ситуацией в ближайшей перспективе.

Первым барьером для роста станет уровень 1,0725, представляющий собой слияние верхней границы полосы Боллинджера и максимума от 9 ноября. Чистый прорыв выше этой отметки откроет путь к максимуму от 6 ноября на уровне 1,0756. Далее на север следующая остановка расположена вблизи психологической круглой отметки 1,0800.

С точки зрения снижения, нижняя граница полосы Боллинджера на 1,0659 выступает в качестве начального уровня поддержки для EUR/USD. Следующий уровень находится на отметке 1.0638 (100-часовая EMA). Дополнительным барьером является 1.0600 (круглый уровень и максимум от 27 октября). Его пробой приведет к снижению до 1,0535 (минимум 27 октября), а затем до 1,0517 (минимум 1 ноября).

Четырехчасовой график EUR/USD

-638351935106570554.png)

- Цена Aptos в ближайшее время может столкнуться с волатильностью после роста почти на 50% с 18 октября.

- 24,84 млн токенов APT должны поступить на рынки 12 ноября, и некоторые их получатели будут стремиться к фиксации быстрой прибыли.

- Повторный тест уровня поддержки $6,22 представляется вероятным в рамках самого медвежьего сценария.

- Медвежий прогноз будет отменен при закрытии дневной свечи выше $8,00.

Цена Aptos (APT) входит в число лидеров ралли, начавшегося на криптовалютном рынке 18 октября. Цена стабильно росла, но затем снизилась, поскольку трейдеры ожидают, как повлияет на нее разлок токенов, запланированный на 12 ноября.

Ралли Aptos ослабевает в преддверии разблокировки токенов

Цена Aptos (APT) движется не так быстро, как на прошлой неделе, поскольку в экосистеме проекта приближается событие разблокировки токенов, намеченное на 12 ноября. В воскресенье на рынки поступят 24,48 млн ранее заблокированных токенов APT на сумму около 181,35 млн долларов США, которые будут распределены между проектом, основными вкладчиками, инвесторами и сообществом.

Разблокировка токенов Aptos, составляющих почти 10% от всего объема предложения, вызовет волатильность на рынке, поскольку некоторые из получателей, скорее всего, предпочтут погнаться за немедленной прибылью.

Разблокировка токенов Aptos

Разблокировка криптовалютных токенов обычно считается "медвежьим" событием для цен на активы. Это связано с тем, что когда разблокированные токены поступают в обращение, они увеличивают давление продаж на актив на биржевых площадках, поскольку получатели стремятся вывести прибыль.

Прогноз цены Aptos с учетом ожидаемого давления продаж

В ближайшие несколько дней цена Aptos может вернуться к психологическому уровню $7,00 на фоне усиливающегося давления продаж, поскольку инвесторы пытаются избежать попадания в ловушку в момент выхода игроков с рынка. В худшем случае падение может продолжиться до уровня поддержки $6,22.

Индекс относительной силы (RSI) и осциллятор Awesome Oscillator (AO) демонстрируют противостояние "быков" и "медведей", в котором каждая из сторон борется за доминирование в преддверии разблокировки.

1-дневный график APT/USDT

И наоборот, усиление покупательского давления может привести к тому, что цена Aptos продвинется на север до психологического уровня $8,00 или выше, чтобы протестировать уровень $9,00, который в последний раз достигался в июне.

Сегодня Народный банк Китая установил курс юаня (USD/CNY) на предстоящую торговую сессию на уровне 7,1771 по сравнению с фиксингом предыдущего дня 7,1772 и оценкой Reuters 7,2963.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

В пятницу Резервный банк Австралии (РБА) опубликовал заявление по денежно-кредитной политике, из которого следует, что инфляция в Австралии прошла свой пик, но остается слишком высокой и оказывается более устойчивой, чем предполагалось несколько месяцев назад.

Основные тезисы

"Приоритетной задачей Совета управляющих является возвращение инфляции к целевому уровню. Потребуется ли дальнейшее ужесточение денежно-кредитной политики для обеспечения возврата инфляции к целевому уровню в разумные сроки, будет зависеть от поступающих данных и меняющейся оценки рисков".

"Инфляция более устойчива, чем ожидалось, а экономика немного сильнее, чем ожидалось".

"Потенциал для дальнейших сюрпризов в сторону повышения инфляции, обусловленных как внутренними, так и внешними факторами".

"Некоторые показатели инфляционных ожиданий растут; важно остановить этот процесс".

"ЦБ учитывает, что многие домохозяйства сталкиваются с болезненным сжатием бюджетов".

"РБА повышает прогнозы по инфляции и росту ВВП, снижает прогнозы по безработице и заработной плате".

"Базовая инфляция trimmed mean в конце 2023 года составит 4,5%, в конце 2024 года - 3,25%, в конце 2025 года - 3,0%".

"Индекс потребительских цен на конец 2023 года составит 4,5%, на конец 2024 года - 3,5%, на конец 2025 года - 3,0%.

"Рост заработной платы ожидается на уровне 4,0% на конец 2023 года, 3,7% на конец 2024 года, 3,5% на конец 2025 года".

"Безработица прогнозируется на уровне 3,75% на конец 2023 года, 4,25% на конец 2024 года, 4,25% на конец 2025 года".

"Рост ВВП ожидается на уровне 1,5% в конце 2023 года, 2,0% в конце 2024 года, 2,25% в конце 2025 года".

"Прогнозы предполагают, что ключевая ставка достигнет пика в районе 4,5%, а затем снизится до 3,5% к концу 2025 года".

Член Управляющего совета Европейского центрального банка (ЕЦБ) и глава Национального банка Хорватии Борис Вуйчич в пятницу в своем интервью поделился мыслями о достижении "мягкой посадки" экономики в еврозоне без рецессии и значительной безработицы.

Ключевые цитаты

"Если наши текущие прогнозы сбудутся, то мы получим мягкую посадку экономики с низким коэффициентом жертв, то есть без рецессии и без значительного роста безработицы".

"Мы не можем быть уверены, что все так и останется, пока мы не достигнем нашей цели, но, на мой взгляд, "мягкая посадка" по-прежнему является центральным сценарием".

"Однако мы должны быть готовы либо к возможности повышения ставки, либо к ее снижению в зависимости от поступающих данных в 2024 году".

Индекс деловой активности (PMI) в производственном секторе Новой Зеландии в октябре составил 42,5 против сентябрьского показателя 45,3.

"Сегодняшний индекс PMI дает не лучший прогноз для роста показателей ВВП и занятости. В наших прогнозах по ВВП уже заложено сокращение сектора обрабатывающей промышленности во второй половине 2023 года. Есть вероятность того, что этот спад будет больше, чем мы думаем, если индекс PMI не начнет расти в последние месяцы года", - сказал старший экономист BNZ Дуг Стил.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.637 | 0.49 |

| Золото | 1958.556 | 0.39 |

| Палладий | 992.63 | -5.1 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 479.98 | 32646.46 | 1.49 |

| Hang Seng | -57.17 | 17511.29 | -0.33 |

| KOSPI | 5.46 | 2427.08 | 0.23 |

| ASX 200 | 19.5 | 7014.9 | 0.28 |

| DAX | 122.94 | 15352.54 | 0.81 |

| CAC 40 | 79.5 | 7113.66 | 1.13 |

| Dow Jones | -220.33 | 33891.94 | -0.65 |

| S&P 500 | -35.43 | 4347.35 | -0.81 |

| NASDAQ Composite | -128.96 | 13521.45 | -0.94 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.63658 | -0.49 |

| EURJPY | 161.449 | -0.09 |

| EURUSD | 1.06679 | -0.37 |

| GBPJPY | 184.975 | -0.2 |

| GBPUSD | 1.22218 | -0.5 |

| NZDUSD | 0.58936 | -0.28 |

| USDCAD | 1.38077 | 0.12 |

| USDCHF | 0.90296 | 0.43 |

| USDJPY | 151.349 | 0.28 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.