- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 10-08-2023

- Пара USD/CHF отступает от недельных максимумов и теряет 0,43% после того, как данные из США указывают на продолжающуюся дезинфляцию и охлаждение рынка труда.

- Ключевыми барьерами для роста пары являются уровень 0,8782, психологическая отметка 0,8800 и 50-дневная EMA на уровне 0,8815.

- При возможном снижении пара может нацелиться на значимый уровень 0,8700, а в случае его пробития - на минимумы с начала года на уровне 0,8554.

Пара USD/CHF отступает от недельных максимумов, но продолжает торговаться в боковом диапазоне в 40 пунктов после того, как пакет экономических данных из США показал, что процесс дезинфляции продолжается, а на рынке труда появились признаки ослабления. Таким образом, пара USD/CHF снижается на 0,43% и торгуется около отметки 0,8733.

Анализ цены USD/CHF: Техническая перспектива

Несмотря на то, что пара USD/CHF фиксирует потери, она остается нейтрально настроенной и слегка наклонена вверх, так как пара продолжает торговаться вблизи минимумов года на уровне 0,8554. На момент написания статьи, после того как был зафиксирован дневной минимум 0,8689, пара развернулась, и покупатели вернули себе 20-дневную экспоненциальную скользящую среднюю (EMA) на уровне 0,8737 после тестирования минимума прошлой недели на уровне 0,8699.

Если USD/CHF возобновит восходящий тренд выше уровня 0,8782 и преодолеет отметку 0,8800, это может усилить тест 50-дневной EMA на уровне 0,8815. Прорыв последней откроет доступ к отметке 0,8900, а затем к 100-дневной EMA на уровне 0,8926.

И наоборот, при закрытии ниже 0,8700 пара USD/CHF может протестировать годовой минимум (YTD) на уровне 0,8554.

Ценовое движение USD/CHF - дневной график

ПрезидентФедерального резервного банка Сан-Франциско Мэри К. Дэйли в четверг в интервью Yahoo! Finance заявила, что сегодняшний отчет по индексу потребительских цен является "хорошей новостью" для семей и предприятий. Она отметила, что они намерены добиваться снижения базовой инфляции.

"Мы будем внимательно следить за базовой инфляцией, которая является важным компонентом расходов, и пока она не достигла значительного прогресса, нам необходимо, чтобы она вернулась к допандемическим уровням", - заявила Дэйли.

Что касается следующего заседания FOMC, то Дейли отметила, что до него необходимо оценить еще много информации. "Пока преждевременно прогнозировать", нужно ли еще повышать ставки или же удерживать их на более длительном уровне. "Мы еще далеки от разговора о снижении ставок".

"Рабочих по-прежнему трудно найти", - сказала Дэйли. По ее словам, экономика еще не пришла в равновесие.

Реакция рынка:

Индекс доллара США снижается в четверг, но отошел от минимумов. Индекс DXY достиг дна после выхода отчета по CPI США на уровне 101,79, а затем отскочил до 102,25.

В начале августа канадский доллар вновь пострадал на фоне ослабления рыночных настроений. Экономисты Commerzbank анализируют перспективы луни.

CAD получает хорошую поддержку со стороны Банка Канады

Несмотря на слабые экономические данные и неоднозначные сигналы с рынка труда в последние месяцы, мы по-прежнему ожидаем мягкой посадки экономики. Более того, сохраняющееся давление на заработную плату и упрямо высокая базовая инфляция говорят в пользу сохранения активности Банка Канады.

Мы по-прежнему считаем, что в среднесрочной перспективе потенциал восстановления курса канадского доллара по отношению к доллару США будет умеренным. CAD должен выиграть, если разница в процентных ставках между ФРС и Банком Канады сократится или станет положительной в среднесрочной перспективе.

Пара EUR/CAD должна отразить ожидаемое нами временное укрепление евро.

Источник: Commerzbank Research

Экономисты RBC Economics не ожидают от ФРС новых повышений ставок.

Денежно-кредитная политика на текущем уровне уже является очень жесткой

Ослабление инфляционного давления в США на фоне устойчивой макроэкономической ситуации обнадеживает и порождает надежды на то, что инфляция сможет вернуться к целевому уровню ФРС в 2% без существенного ухудшения ситуации в экономике. Мы по-прежнему считаем, что это маловероятно, учитывая первые признаки того, что покупательная способность потребителей уже снижается.

Финансовые подушки безопасности домохозяйств истощаются, и просрочки по кредитам уже растут. Повышенные процентные ставки будут и дальше сдерживать спрос на кредиты, затрудняя привлечение заемных средств для поддержания расходов. Действительно, денежно-кредитная политика на ее нынешнем уровне уже является очень жесткой.

В отсутствие более значительного ускорения инфляции ФРС вряд ли пойдет на повышение процентных ставок. Мы полагаем, что ФРС будет удерживать ставки на стабильном уровне до 2024 года, ожидая появления новых признаков ослабления экономики.

Нефть марки Brent наконец-то начала расти. Экономисты Credit Suisse анализируют технические перспективы.

Тренд может оставаться боковым до уровня $87,49/$89,37

Пока основной тренд находится в области $87,49/$89,37, он остается боковым, и для того чтобы придать ему дополнительный вес, необходимо пробить уровень поддержки $83,32/$82,36 и обозначить вершину на верхней границе этого диапазона.

Недельное закрытие выше уровня 89,37 долл. приведет к формированию важного основания, свидетельствующего о переходе основной тенденции в бычью плоскость. Затем мы увидим сопротивление на уровне 38,2% коррекции нисходящего тренда 2022/2023 гг. на отметке 96,48 долл. Хотя мы ожидаем, что сначала это сопротивление будет ограничено, "отмеренная цель" от базы будет установлена значительно выше, и поэтому мы будем настороже, если со временем прорвем его, и следующим сопротивлением станет уровень $99,56, а затем 50%-ная коррекция на уровне $104,63.

Сохраняющиеся привлекательные перспективы Мексики по реальным процентным ставкам способствуют дальнейшему укреплению песо. Однако в следующем году ослабление экономики США и политические риски, вероятно, будут оказывать давление на песо. Экономисты Commerzbank скорректировали свой прогноз с учетом этих рисков.

Продолжение поддержки со стороны привлекательных реальных процентных ставок

Banxico ожидает, что инфляция вернется к целевому уровню 3% к концу 2024 года. Учитывая снижение инфляции, мы видим возможность для снижения процентных ставок к концу текущего года. Однако центральный банк продолжает подчеркивать повышательные риски для инфляции, поэтому мы ожидаем, что он сохранит привлекательную реальную процентную ставку даже после начала снижения ставок. Это говорит в пользу сохранения сильных уровней MXN на данный момент.

Развитие событий в США остается важным фактором риска для песо. Замедление темпов роста американской экономики в следующем году, вероятно, также окажет негативное влияние на перспективы Мексики и ограничит риски роста инфляции. Кроме того, сохраняющиеся структурные проблемы Мексики, вероятно, станут предметом пристального внимания по мере подготовки страны к новым выборам в июле 2024 года. В результате мы ожидаем небольшого ослабления песо в следующем году.

Источник: Исследование Commerzbank

Экономист Хо Вуэй Чен, CFA, UOB Group, комментирует недавно опубликованные результаты данных торгового баланса Китая.

Основные тезисы

В июле сокращение китайского экспорта и импорта (как в долларах США, так и в китайских юанях) усилилось. Ослабление внешнего спроса еще больше снижает перспективы восстановления экономики Китая во 2 половине 2023.

На внутреннем рынке стресс на рынке недвижимости, низкие потребительские настроения и сильные наводнения также сохраняют экономические риски в сторону снижения, поскольку рынки продолжают ждать более жесткой политики, а ежегодное выездное совещание высших должностных лиц китайского правительства, как сообщается, продолжается.

Принимая во внимание более резкое, чем ожидалось, сокращение экономики, мы пересмотрели наш прогноз снижения экспорта и импорта в текущем году до -6,0% (с 3,0%) и -7,0% (с -2,0%) соответственно. В обоих случаях тенденция ежемесячного сокращения может быть продлена до конца 2023 года, хотя ее масштабы, скорее всего, снизятся по мере того, как эффект базы станет более благоприятным.

- EUR/USD добавляет к достижениям среды к северу от 1.1000.

- Целью продолжения восходящего тренда должна стать отметка 1.1150.

EUR/USD набирает обороты и преодолевает ключевой барьер на уровне 1.1000 в четверг.

Для дальнейшего роста необходимо быстро преодолеть августовский максимум 1.1064 (10 августа), что позволит в скором времени преодолеть недельный максимум 1.1149 (27 июля). Как только он будет преодолен, ожидается ослабление понижательного давления на пару.

Если рассматривать более долгосрочную перспективу, то позитивный взгляд остается неизменным, пока пара находится выше 200-дневной SMA, расположенной сегодня на уровне 1,0766.

Дневной график EUR/USD

Волатильность цен на СПГ, наблюдавшаяся на этой неделе, сама по себе свидетельствует о том, что чувствительность к энергетике в Европе остается повышенной. Поэтому экономисты Rabobank ожидают, что курс евро будет снижаться.

EUR/USD ожидается на уровне 1,08 в трехмесячной перспективе

Хотя ожидания повышения разницы в процентных ставках являются хрестоматийным примером фактора, оказывающего поддержку валюте, в реальности повышение ставок может и не оказать поддержки валюте, если к этому добавятся опасения относительно роста экономики.

Учитывая, что повышение цен на энергоносители будет способствовать росту еврозоны в долгосрочной перспективе, мы бы поостереглись рассматривать волатильность цен на СПГ как повод для наращивания длинных позиций по евро. Поскольку ЕЦБ, возможно, уже достиг максимума по ставкам, а также с учетом экономических факторов, стоящих перед Еврозоной, мы считаем чрезмерным количеств лоногов по евро.

В трехмесячной перспективе мы видим EUR/USD на уровне 1,08.

- DXY пробивает уровень поддержки 102.00 на фоне роста индекса потребительских цен США.

- Попытки "быков" остаются ограниченными областью 102.80, или месячными максимумами.

В четверг DXY попадает под сильное давление продаж и прорывается ниже уровня поддержки 102,00, после чего вскоре отскакивает.

Похоже, что на данный момент индекс вступил в консолидационную фазу. Следующей точкой роста является пока что месячная вершина 102,84 (3 августа), а прорыв этого уровня открывает перспективы движения к ключевой 200-дневной SMA 103,37, предшествующей июльскому максимуму 103,57 (3 июля).

Если рассматривать более широкую картину, то пока индекс находится ниже 200-дневной SMA, прогноз по нему остается негативным.

Дневной график DXY

- В четверг пара EUR/JPY достигла новых максимумов, превышающих 158,00.

- Дальнейший рост может привести к тому, что в ближайшей перспективе будет рассмотрен уровень 160,00.

EUR/JPY продолжает расти пятую сессию подряд и, наконец, преодолевает ключевой рубеж 158,00, устанавливая новые максимумы на уровнях, которые в последний раз наблюдались в сентябре 2008 г. в районе 158,90.

Пока продолжение восходящего импульса выглядит вероятным, а ближайшей целью на краткосрочном горизонте является круглый уровень 160,00. Прорыв последнего не должен привести к появлению какого-либо значимого уровня сопротивления до максимума 2008 года на отметке 169,96 (23 июля).

Долгосрочный позитивный прогноз для кросса выглядит благоприятным, пока он находится выше 200-дневной SMA, сегодня на уровне 146,92.

Дневной график EUR/JPY

Потребительские цены в США в июле выросли незначительно. Полученные данные подтверждают мнение Commerzbank о том, что Федеральная резервная система не будет дальше повышать процентные ставки.

Инфляционное давление в США продолжает ослабевать

Данные за июль в США подтвердили ослабление инфляционного давления. Как и ожидалось, потребительские цены выросли всего на 0,2% за месяц, как и в июне. Базовый показатель (без учета энергоносителей и продуктов питания), который важен как индикатор тенденции, также составил всего 0,2%, как и в июне.

Мы ожидаем, что и в августе базовый показатель составит всего 0,2%, поскольку есть признаки еще более сильного снижения цен на подержанные автомобили. Вследствие значительного роста цен на бензин общий показатель может составить 0,5-0,6%, но это, скорее всего, будет лишь отклонением от нормы.

Данные, вышедшие после последнего заседания, подтверждают тупиковую позицию центрального банка США: рынок труда потерял дальнейший импульс, хотя слабости здесь отнюдь нет. Сегодняшние данные по инфляции говорят о том же: базовая инфляция еще больше ослабла. Таким образом, мы считаем, что ФРС достигла своего пика после повышения ставки 25/26 июля и что дальнейшего повышения ставки ожидать не стоит.

Отсутствие прозрачности в политике Банка Японии (BoJ) еще больше сдерживает рост курса иены, сообщает Антье Прафке, валютный аналитик Commerzbank.

Еще один аспект политики Банка Японии негативен для иены

Я бы хотел добавить еще один аспект, который, на мой взгляд, негативен для иены: тот факт, что денежно-кредитная политика Банка Японии становится все более непрозрачной.

Даже если Банк Японии хочет начать медленный отход от контроля кривой доходности с помощью своей текущей денежно-кредитной политики, чего я не знаю и не могу судить, это не может быть позитивным для иены, на мой взгляд, из-за отсутствия прозрачности.

Я всегда давал понять, что иена - это валюта, которую я не очень понимаю. Возможно, это всегда было связано с монетарной политикой Банка Японии. Однако за последние месяцы, когда все центральные банки, за исключением Банка Японии, повысили свои ключевые ставки, мне стало ясно одно: денежно-кредитная политика Банка Японии в обозримом будущем не станет позитивной для йены.

В начале европейской сессии пара EUR/USD вернулась к уровню 1.1000, так как спекулятивный интерес к доллару США снизился в преддверии выхода важных данных по США. Как пишет главный аналитик FXStreet Валерия Беднарик, "пара торговалась на уровне 1.1029 в преддверии публикации данных, при этом евро нашел поддержку в более высоких показателях азиатских и европейских индексов, которые торговались в зеленой зоне в преддверии выхода американских данных.

Макроэкономический календарь в еврозоне оставался скудным, что помогло паре сохранить рост. Наконец, в США был опубликован июльский индекс потребительских цен (CPI), который составил 0,2% за месяц и 3,2% за год, что несколько ниже ожиданий. Годовая базовая инфляция выросла на 4,7%, снизившись по сравнению с предыдущим значением 4,8%. Доллар США упал на фоне этих новостей, а пара EUR/USD достигла отметки 1,1064.

Эта новость должна ослабить опасения по поводу экономического спада в США, поскольку шансы на еще одно повышение ставки Федеральной резервной системой (ФРС) в этом году уменьшились. Тем не менее, в преддверии открытия Уолл-стрит доллар США восстановил позиции, утраченные после публикации данных, на фоне снижения фондовых рынков и роста доходности государственных облигаций".

Главный аналитик FXStreet ВАлерия Беднарик комментирует технические перспективы пары:

"С технической точки зрения дневной график пары EUR/USD показывает, что она достигла вершины в районе 20-й простой скользящей средней (SMA), но при этом технические индикаторы набрали силу, оставаясь ниже своих средних линий. 100-дневная скользящая средняя направляется на север значительно ниже текущего уровня, обеспечивая динамическую поддержку в районе 1,0025. Кроме того, пара держится выше 61,8% коррекции Фибоначчи ралли 1,0833/1,1275 на уровне 1,1005 и ниже 50% коррекции на уровне 1,1055. Возобновление покупательского интереса за пределами последней отметки должно обеспечить продолжение роста.

В ближайшей перспективе, согласно 4-часовому графику, риск смещен в сторону повышения, хотя позитивный импульс кажется ограниченным. Технические индикаторы направляются вверх в пределах положительных уровней, но теряют свою первоначальную силу. В то же время пара поднялась выше ненаправленных 20- и 200-дневных SMA, но в настоящее время борется за преодоление медвежьей 100-дневной SMA.

Уровни поддержки: 1,1005 1,0960 1,0915

Уровни сопротивления: 1.1065 1.1100 1.1145"

Инфляция в США, измеряемая изменением индекса потребительских цен (CPI), выросла до 3.2% в годовом исчислении в июле с 3% в июне, сообщило в четверг Бюро трудовой статистики США (BLS). Это значение оказалось немного ниже ожиданий рынка в 3.3%.

Инфляция базового CPI, которая исключает волатильные цены на продукты питания и энергоносители, снизилась до 4.7% с 4.8%. В месячном исчислении индекс потребительских цен и базовый индекс потребительских цен выросли на 0.2%, что соответствует оценкам аналитиков.

Реакция рынка

Доллар США попал под сильное давление со стороны продавцов. На момент написания статьи индекс доллара США снизился на 0.6% до 101.85.

Цена доллара США сегодня

В таблице ниже показано процентное изменение доллара США (USD) по отношению к основным котируемым валютам сегодня. Доллар США был самым слабым по отношению к австралийскому доллару.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.73% | -0.70% | -0.32% | -1.14% | -0.19% | -0.84% | -0.86% | |

| EUR | 0.73% | 0.02% | 0.43% | -0.41% | 0.46% | -0.11% | -0.13% | |

| GBP | 0.67% | -0.01% | 0.35% | -0.38% | 0.47% | -0.06% | -0.19% | |

| CAD | 0.30% | -0.40% | -0.40% | -0.79% | 0.08% | -0.46% | -0.50% | |

| AUD | 1.13% | 0.39% | 0.38% | 0.77% | 0.84% | 0.31% | 0.27% | |

| JPY | 0.31% | -0.10% | -0.38% | -0.01% | -0.83% | -0.54% | -0.13% | |

| NZD | 0.79% | 0.10% | 0.13% | 0.54% | -0.31% | 0.57% | 0.02% | |

| CHF | 0.77% | 0.02% | 0.05% | 0.43% | -0.38% | 0.57% | -0.08% |

- Первичные заявки на пособие по безработице увеличились на 21 000 за неделю, закончившуюся 5 августа.

- Число повторных заявок на пособие по безработице за неделю, завершившуюся 29 июля, сократилось на 8 000.

- Индекс доллара США падает после выхода индекса потребительских цен в США за июль.

Первичные заявки на пособие по безработице за неделю, завершившуюся 5 августа, составили 248 000, показали в четверг еженедельные данные Министерства труда США (DOL). Это самый высокий уровень за последние пять недель. Данные последовали за предыдущим показателем в 227 000 (без изменений) и оказались выше рыночных ожиданий в 230 000. Более подробная информация показывает, что "4-недельное скользящее среднее значение составило 231 000, что на 2 750 больше, чем непересмотренное среднее значение предыдущей недели, составившее 228 250".

Число заявок на пособие по безработице за неделю, закончившуюся 29 июля, снизилось на 8 000 и составило 1,68 млн., что лучше рыночных ожиданий в 1,71 млн. Четырехнедельная скользящая средняя составила 1 701 000, что на 9 250 меньше, чем пересмотренная средняя за предыдущую неделю.

Реакция рынка:

Наряду с заявками на пособие по безработице был опубликован индекс потребительских цен за июль. Индекс доллара США снизился с 102,10 до 101,80, продлив дневное снижение. Доходность в США снижается после выхода экономических отчетов.

Курс канадского доллара изменился незначительно. Экономисты Scotiabank анализируют перспективы луни.

CAD все дальше отклоняется от справедливой стоимости

Слабая склонность к риску, похоже, является главным препятствием для канадского доллара в настоящее время (хотя более широкий рост акций сегодня не оказывает ему очевидной поддержки), а выросшая за последние недели нефть не сильно повлияла на канадский доллар, и краткосрочные спреды практически не изменились.

В результате CAD еще больше отклонился от справедливой стоимости (1,3108), и нет никаких признаков того, что негативные настроения в CAD в ближайшее время улучшатся.

Руководитель аналитического отдела UOB Group Суан Тек Кин, CFA, и экономист Хо Вой Чен, CFA, оценивают последние меры по стимулированию экономики Китая.

Основные тезисы

Сдержанные меры стимулирования, возможно, способствовали отсутствию экономического подъема в Китае, однако существуют опасения, что экономика вполне может оказаться в ловушке ликвидности или балансовых рисков рецессии, которые подрывают эффективность монетарной политики.

Однако, на наш взгляд, основная проблема заключается в слабом доверии потребителей и бизнеса, которое продолжает сдерживать рост потребления и инвестиций, несмотря на различные меры стимулирования. В связи с этим необходимо усиление фискальной политики, в частности, меры, направленные на стимулирование спроса на недвижимость и урегулирование задолженности местных органов власти.

Мы также считаем, что существует возможность для дальнейшего смягчения монетарной политики, поскольку реальная процентная ставка в Китае остается высокой в связи с текущей тенденцией к дезинфляции. Кроме того, мы отмечаем, что в Китае сохраняются значительные возможности для роста частного потребления, учитывая стратегию двойного обращения и планируемое ослабление системы регистрации домохозяйств "хукоу".

фунт реагирует на новые слабые данные по жилищному строительству. Экономисты Scotiabank анализируют перспективы GBP.

Дальнейшее ослабление рынка жилья Великобритании

Опрос RICS по ценам на жилье в июле снизился до самого низкого уровня с 2009 года, так как повышение ставок и ужесточение условий кредитования оказали негативное влияние на активность.

Фунт немного укрепляется в течение дня, но остается в пределах своего недавнего торгового диапазона.

Поддержка находится на уровне 1,2695/1,2700. Сопротивление - 1,2785/1,2795, а 40-дневная скользящая средняя находится чуть выше - на уровне 1,2815.

См.: EUR/GBP, похоже, пока довольствуется диапазоном 0,8600-0,8650 - ING

Доллар США снижается в преддверии ожидаемого роста базовой инфляции. Экономисты Scotiabank анализируют перспективы валюты США.

Ключевые тезисы

Ожидается, что месячный рост инфляции будет умеренным, 0.2% за месяц, но темпы роста базовой инфляции повысятся с июньских 3.0% до 3.3%. Базовые цены также вырастут на 0.2% в месячном исчислении, но в годовом исчислении замедлятся до 4.7% (с 4.8%).

Если до конца года базовый CPI будет расти на 0.2% м/м, то к декабрю он еще больше замедлится (примерно до 3.5%). Учитывая ограничительный характер политики, ФРС будет проявлять осторожность в отношении чрезмерного ужесточения политики.

Рынки, возможно, сочтут скачок июльских базовых цен трудноперевариваемым, но риск повышения в ближайшие месяцы был хорошо просигнализирован, и это не должно удивить участников рынка. Уменьшение базовых цен должно смягчить воздействие на доллар США.

Индекс DXY по-прежнему отражает более широкое давление продаж на доллар США в области 102.50/102.75, и сегодняшние потери оставляют потенциально уязвимой поддержку в районе 101.75. Ожидается, что ниже этой отметки будет накапливаться еще большее ослабление доллара.

Пара USD/CAD торгуется почти без изменений внутри сессии. Экономисты Scotiabank анализируют перспективы пары.

Ключевые тезисы

На внутридневном графике наблюдается умеренный нисходящий тренд, но есть и признаки твердой поддержки при прорыве ниже 1.34.

Уровень 1.3385/1.3390 выглядит ключевым в краткосрочной перспективе. Потери спота могут увеличиться при явном прорыве ниже этого уровня к 1.3340/1.3345, но удержание выше этой точки внутри дня может означать повторный тест основного сопротивления в области 1.34.

Пара EUR/USD вновь достигла 1.10. Экономисты Scotiabank анализируют перспективы пары.

Ключевые тезисы

Благодаря уверенному росту спот закрепился выше 1.10.

Внутридневной импульс тренда является бычьим и настраивает рынок на тест ключевого сопротивления и потенциального "бычьего" триггера на 1.1040. При прохождении этого уровня в ближайшие дни можно ожидать роста до 1.1140/1.1150.

Поддержка находится на 1.0990/1.1000.

Сегодня состоится заседание Банка Мексики. Экономисты ING анализируют перспективы песо в преддверии решения по процентной ставке.

Ключевые тезисы

Сегодня ожидается заседание Банка Мексики. Это произойдет после того, как в последние недели в Бразилии и Чили произошли более значительные, чем ожидалось, сокращения процентных ставок. Изменений не ожидается, но инвесторы следят за любыми намеками на смягчение политики в этом году.

Ноябрь считается популярным месяцем для первого снижения ставки, но рыночные ожидания цикла смягчения Банка Мексики уже достаточно агрессивны и составляют 300 б.п. + в течение следующих двух лет. Тем не менее, песо должен продолжать демонстрировать хорошие показатели.

Старший экономист UOB Group Элвин Лью анализирует последнюю публикацию отчета о занятости в США за июль.

Основные тезисы

Последний отчет по рынку труда США показал, что рост числа рабочих мест в июле остается положительным, но ниже ожиданий - 187 000 (по сравнению с прогнозом Bloomberg в 200 000), в то время как данные за июнь и май были пересмотрены в меньшую сторону на 49 000. Уровень безработицы вновь снизился до 3.5% (июнь: 3.6%), поскольку число безработных сократилось еще на 116 000 до 5.8 млн. человек, а коэффициент участия в экономике остался на уровне 62.6%. Рост заработной платы уже пятый месяц подряд превышает прогноз и находится на том же уровне, что и в июне, - 0.4% м/м, 4.4% г/г.

В то время как высокие темпы роста заработной платы усилили опасения по поводу инфляции, в секторе услуг в июле наблюдалась неожиданно резкая диспропорция в создании рабочих мест, поскольку рост числа рабочих мест происходил в основном в сфере здравоохранения и социальной помощи, что опережало другие сегменты услуг.

После повышения ставки на 25 б.п. на заседании FOMC в июле мы считаем высокой вероятность того, что ФРС будет удерживать ставки без изменений в сентябре и до конца года. Мы по-прежнему ожидаем, что в 2023 г. ставки снижаться не будут, а конечная ставка ФРС на уровне 5.50% сохранится до конца текущего года. Данные для наблюдения: Головной и базовый CPI за июль (10 августа).

Экономисты Société Générale оценивают важность сегодняшних данных по инфляции для рынков.

Ключевые тезисы

Мы прогнозируем рост базовой инфляции на 0.3% м/м, что выше июньского показателя +0.2%. Не катастрофа, но и не идеал, и не то, что ожидает ФРС, зависящая от данных. Это может помочь доходности наверстать упущенное во время шквала неприятия риска в начале этой недели.

Повышение на +0.4% и более может означать хаос, в том числе "ястребиную" переоценку ФРС, распродажу казначейских облигаций (и бундов), выплаты по свопам, снижение риска в акциях/кредитах/высокобетаивных валютах и укрепление доллара.

Повышение на 0.2% или менее было бы сценарием Златовласки: риск по акциям и валютам, и бычий флэт в 2s/10s.

Пара USD/JPY впервые с 7 июля достигла 144. Экономисты Société Générale анализируют технические перспективы пары.

Ключевые тезисы

Пара USD/JPY начала уверенный отскок после удержания выше верхней части предыдущей зоны консолидации вблизи 138/137. Она приближается к июньскому пику в районе 144.50/145.00, который может стать потенциальным сопротивлением.

Дневной MACD вошел в положительную область, что свидетельствует о сохранении восходящего импульса.

Если пара закрепится выше 144.50/145.00, фаза отскока может продолжиться до 146.10 (76,4% коррекции движения от октября прошлого года) и 147.90.

50-DMA вблизи 141.50 является важнейшей поддержкой.

В июле франк продолжил укрепляться по отношению к евро. Вероятно, этому способствовала неизменная "ястребиная" позиция ШНБ. Экономисты Commerzbank анализируют перспективы CHF.

Ключевые тезисы

До тех пор пока ШНБ будет видеть инфляционные риски, он, вероятно, будет поддерживать сильный франк и при необходимости проводить интервенции на валютном рынке.

Поскольку мы также предполагаем, что опасения по поводу рецессии в еврозоне будут оказывать давление на евро, мы немного скорректировали наш прогноз по EUR/CHF в сторону понижения, но сохраняем мнение, что франк должен умеренно ослабнуть в среднесрочной перспективе.

В ближайшие месяцы ценовое давление и риск возникновения эффекта второго круга должны ослабнуть, так что ШНБ сможет в некоторой степени смириться с ослаблением франка. А поскольку ЕЦБ, скорее всего, останется достаточно "ястребиным" и, вопреки ожиданиям рынка, вряд ли снизит процентные ставки в следующем году, евро должен получить поддержку с этой стороны.

Источник: Commerzbank Research

Экономисты MUFG Bank не ожидают дальнейшего расширения спреда доходности 10-летних американских и немецких облигаций, что должно смягчить снижение курса EUR/USD.

Сильный индекс CPI может привести к тому, что 10-летняя доходность уверенно обоснуется на уровнях выше 4,00%

10-летняя доходность колеблется вокруг уровня 4,00%, скорректировавшись вниз от недавнего максимума 4,20%, что технически выглядит как очередной отскок рынка от уровней выше 4,00%. Конечно, сильные данные по CPI могут привести к тому, что рынок быстро почувствует себя увереннее на уровнях выше 4,00%.

Спред по 10-летним немецким облигациям в настоящее время составляет около 150 б.п., в то время как в апреле он был близок к 100 б.п. Текущий спред соответствует уровню (150-175 б.п.), который преобладал в 2015-2016 годах, когда пара EUR/USD торговалась около 1,1000. Наши прогнозы предполагают, что дальнейшего расширения спреда с этих уровней в пользу США не произойдет, что должно ограничить снижение курса EUR/USD в среднесрочной перспективе.

Сегодняшняя публикация данных по ИПЦ США за июль станет главным событием этой спокойной недели. Достаточной ли окажется дезинфляция для снижения курса доллара? Экономисты ING анализируют перспективы доллара.

DXY продолжит торговаться в диапазоне 101,80-102,80

Консенсус-прогноз предполагает, что сегодня основные и базовые показатели инфляции составят 0,2% м/м, что свидетельствует о приближении инфляции к целевому уровню ФРС 2%. Обычно мы считаем такой результат негативным для доллара - возникает вопрос, нужно ли ФРС удерживать ставки на текущих ограничительных уровнях 5%+ в течение длительного периода времени.

Однако данные по деловой активности в США, особенно по рынку труда и потреблению, оказались сильнее, чем ожидалось, и, вероятно, заставят ФРС дольше сохранять бдительность. А динамика цен на валютном рынке после недавней слабой публикации индекса стоимости занятости за 2 квартал 2023 года намекнула на то, что дезинфляции может оказаться недостаточно для устойчивого снижения курса доллара. Для этого, похоже, необходимо увидеть как слабые данные по активности в США (следите сегодня за заявками на пособие по безработице), так и гораздо более привлекательные условия для инвестиций за рубежом, чем те, которые сегодня предлагаются в Китае или Европе.

Ожидается, что DXY продолжит торговаться в диапазоне 101,80-102,80.

В электронном письме в четверг представитель Европейской комиссии (ЕС) заявил: "Мы принимаем к сведению указ об исходящих инвестициях, опубликованный США 9 августа. Мы будем внимательно анализировать это постановление".

"Мы находимся в тесном контакте с администрацией США и рассчитываем на продолжение сотрудничества по этой теме", - сказал представитель Комиссии.

Реакция рынка

Приведенные выше заголовки практически не оказали влияния на рынок, и на момент написания статьи пара EUR/USD торговалась с ростом +0.35% на 1.1019.

Экономист UOB Group Энрико Танувиджая и младший экономист Агус Сантосо комментируют последние данные по ВВП Индонезии.

Основные тезисы

Рост ВВП Индонезии во втором квартале 23 года оказался выше ожиданий и составил 5.17% г/г и 3,86% кв/кв. Этот показатель превзошел консенсус-прогноз в 4.93% г/г и наш прогноз в 4.8%, что свидетельствует о том, что рост за год уже в который раз превысил ожидания и сохранил оптимизм с последнего квартала прошлого года.

Положительный вклад всех компонентов расходов продолжал поддерживать импульс роста. В прошедшем квартале все компоненты расходов росли более высокими темпами, чем в предыдущем квартале, за исключением экспорта и импорта. Во втором квартале 23 года большинство секторов росло быстрее, особенно транспорт и размещение, темпы роста которых продолжали расти в течение последних 6 кварталов, что соответствует возобновлению работы, отменившему все пандемические ограничения мобильности и активности. Высокие темпы роста в этих двух секторах также соответствовали быстрому восстановлению туристического сектора, что способствовало росту заполняемости гостиниц.

Экономика Индонезии продолжает доказывать свою устойчивость в условиях растущей глобальной неопределенности, поскольку уже два квартала подряд она демонстрирует более высокие темпы роста, чем прогнозировалось. Высокий уровень внутреннего потребления и более раннее, чем ожидалось, восстановление государственных расходов, а также устойчивое увеличение инвестиционных расходов в свете усилий нынешнего правительства по снижению темпов роста, вероятно, обеспечат еще один год роста выше 5%. Мы пересмотрели наш прогноз роста ВВП на 2023 г. в сторону повышения до 5.1% с 4.9% ранее в связи с более сильным, чем ожидалось, ростом ВВП в первом полугодии 23 года.

По прогнозам, новозеландский доллар будет укрепляться, но риски смещены в сторону того, что этого не произойдет, пишут экономисты ANZ Bank.

Ключевые тезисы

Наш валютный прогноз предполагает дальнейшее постепенное укрепление киви в ближайшие кварталы, в результате чего к концу года его курс достигнет 0.63, а к концу 2024 года – 0.65.

Прогноз основан на ожидании ослабления доллара США по мере завершения цикла ужесточения в США и возвращения его к нашей аналитической оценке справедливой стоимости. Мы видим справедливую стоимость на уровне около 91.50 в терминах DXY.

Хотя мы предпочитаем привязывать наши прогнозы к справедливой стоимости, мы учитываем, что рынок пока не готов принять идею существенного ослабления доллара США. Это, скорее всего, отражает устойчивость экономики страны (что несколько удивительно, учитывая, насколько агрессивно ФРС ужесточает политику) и ощущение того, что нестабильность в других странах (особенно в Китае) повышает привлекательность доллара США.

Турецкая лира, как представляется, по-прежнему поддерживается политиками на стабильном уровне. Однако повышение ставок отстает от ожиданий рынка, а инфляция начала вновь ускоряться. В связи с этим экономисты Commerzbank пересмотрели в сторону повышения свой прогноз по курсу USD/TRY.

Ключевые тезисы

Нельзя считать, что нынешняя политика решила давние проблемы или восстановила доверие к центральному банку.

По мере ускорения инфляции перспективы реальной процентной ставки будут ухудшаться, что еще больше усилит снижение обменного курса (это и есть знакомая нам спираль инфляции). По этой причине мы значительно ослабили наши прогнозы по лире в период после выборов.

Мы существенно пересмотрели наш прогноз по курсу USD/TRY, установив целевым уровнем 27.00 на сентябрь 2023 года и 30.00 на конец 2023 года.

Источник: Commerzbank Research

Парас поднялась выше 1.1000 в первой половине дня в Европе в четверг. Технический прогноз указывает на усиление бычьего импульса, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Умеренное ослабление доллара США (USD) не позволило паре EUR/USD удержать позиции в середине недели. Однако бегство от рисков ограничили потери доллара на американской сессии и затруднили дальнейший рост пары.

- В начале четверга индекс Euro Stoxx растет почти на 1%, а фьючерсы на фондовые индексы США прибавляют 0.5-0.6%, что отражает оптимистичный настрой рынка, не позволяющий доллару найти спрос на безопасную валюту.

- Согласно прогнозам, годовой индекс потребительских цен (CPI) в США в июле вырастет на 3.3% по сравнению с 3% ростом, зафиксированным в июне. В месячном исчислении CPI и базовый CPI, исключающий волатильные цены на продукты питания и энергоносители, по прогнозам, повысятся на 0.2%.

- Небольшое повышение на 0.1% или отсутствие изменений в месячном индексе Core CPI может оказать дополнительное давление на доллар США и способствовать очередному росту пары EUR/USD в результате первоначальной реакции. С другой стороны, показатель на уровне 0.4% или выше может вернуть "ястребиные" ставки ФРС и дать толчок росту доллара США, в результате чего пара развернется на юг. По данным CME Group FedWatch Tool, рынки оценивают вероятность того, что процентная ставка ФРС к концу года будет находиться в диапазоне 5.5-5.75%, в 26%.

- Между тем ЕЦБ в своем ежемесячном экономическом бюллетене отметил, что перспективы экономического роста и инфляции в Еврозоне остаются крайне неопределенными.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пара поднялась выше уровня 1.1000, при этом техническая картина указывает на усиление бычьего импульса.

«На момент написания пара EUR/USD торговалась вблизи отметки 1.1020, где расположена 200-периодная простая скользящая средняя (SMA) на 4-часовом графике. На том же графике индикатор относительной силы (RSI) остается немного выше 60, указывая на то, что у пары еще остается пространство для роста, прежде чем она станет технически перекупленной.

Если пара EUR/USD закрепится выше 1.1020, то следующим сопротивлением станет уровень 1.1050 (уровень Фибоначчи 38,2% коррекции последнего нисходящего тренда) перед уровнями 1.1090/1.1100 (50% коррекции Фибоначчи, статический уровень) и 1.1130 (61,8% коррекции Фибоначчи).

Между тем отметка 1.1000 (коррекция Фибоначчи 23,6%) образует важную поддержку перед 1.0980 (20-периодная SMA, 50-периодная SMA) и 1.0950 (статический уровень)».

Среда была днем консолидации, без существенных движений на валютном рынке и рынке ставок, поскольку участники рынка ожидают выхода ключевых данных по ИПЦ США. Экономисты MUFG Bank анализируют, как данные по инфляции могут повлиять на курс доллара США.

Для значительной реакции ставок и валютного рынка необходим большой сюрприз

Мы полагаем, что для ощутимого движения краткосрочных ставок и курса доллара потребуется расхождение месячного показателя с консенсус-пронгозом на 0,2 пп или более.

До сентябрьского заседания FOMC у нас есть еще один отчет по ИПЦ, что несколько снижает значимость сегодняшнего отчета.

Учитывая, что на этой неделе представитель ФРБ Харкер упоминал о возможности снижения ставок в 2024 году, для значительной реакции ставок и валютного рынка, вероятно, потребуется большой сюрприз в виде расхождения с прогнозом.

В опубликованном в четверг "Экономическом бюллетене" Европейский центральный банк (ЕЦБ) раскрывает подробности развития экономической, финансовой и монетарной ситуации в еврозоне.

Основные тезисы

Инфляция продолжает снижаться, но ожидается, что она еще долго будет оставаться слишком высокой.

Ближайшие экономические перспективы еврозоны ухудшились, в основном из-за ослабления внутреннего спроса. Высокая инфляция и ужесточение условий финансирования сдерживают рост расходов.

В третьем квартале ожидается умеренный рост производства в еврозоне, в основном за счет сектора услуг.

Рынок труда остается устойчивым. Уровень безработицы в мае остался на историческом минимуме - 6.5%, и создается много новых рабочих мест, особенно в секторе услуг.

Перспективы экономического роста и инфляции остаются крайне неопределенными.

Повышательные риски для инфляции включают потенциальное возобновление роста цен на энергоносители и продовольствие, а также риски, связанные с односторонним выходом России из Черноморской зерновой инициативы.

Во втором квартале активность в мире оставалась устойчивой, однако поступающие данные опросов стали свидетельствовать о снижении темпов роста.

В июне еще более усилилось глобальное расхождение между секторами услуг и производства.

Перспективы мировой торговли на ближайшую перспективу омрачаются слабыми показателями торговли товарами, в то время как показатели торговли услугами продолжают улучшаться.

Экономист Ли Сью Энн и валютный стратег Квек Сер Леанг из UOB Group пишут, что в ближайшие несколько недель для пары USD/CNH сохранится тенденция к расширению диапазона.

Ключевые тезисы

Прогноз на 24 часа: "Вчера доллар США ненадолго вырос до 7.2442, опустился до 7.2075 и затем закрылся на 7.2281 (-0.12%). На данный момент нет четкой направленности. Сегодня мы ожидаем, что доллар будет торговаться в боковике между 7.2000 и 7.2400".

Прогноз на следующие 1-3 недели: "Согласно нашему последнему прогнозу, сделанному в прошлую среду (02 августа, спот на 7.1800), доллар США, скорее всего, будет торговаться в диапазоне 7.1300/7.2450 в течение ближайшего времени. Мы продолжаем придерживаться этой точки зрения и в настоящее время".

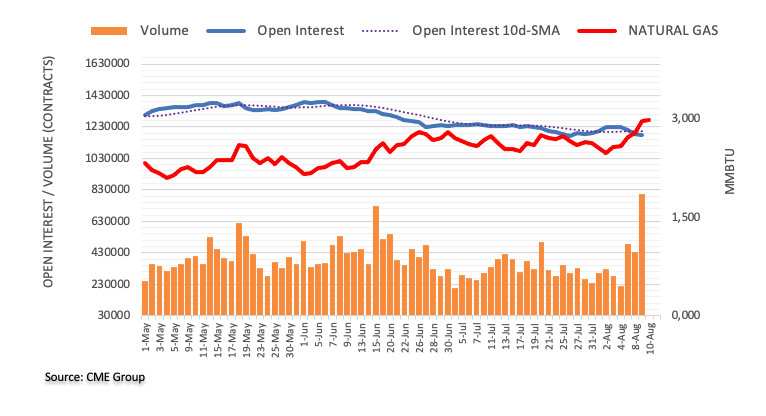

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на природный газ снова понизился, на этот раз примерно на 1,4 тыс. контрактов. В то же время торговые объемы сохранили неустойчивую динамику и теперь резко увеличились порядка на 269,1 тыс. контрактов.

Природный газ встретит сопротивление вблизи отметки $3.00

В среду цены на природный газ заметно выросли и на короткое время преодолели ключевую отметку $3,00 за MMBtu. Такая динамика на фоне понижения показателя открытого интереса указывает на весьма ограниченный потенциал дальнейшего активного роста цены в самой ближайшей перспективе. Между тем значительное увеличение объемов не исключает нового скачка цены выше ключевого рубежа $3,00 в скором времени.

Экономисты ING анализируют перспективы EUR/USD в преддверии выхода июльского индекса потребительских цен в США.

Ключевые тезисы

Курс EUR/USD сегодня будет во многом определяться публикацией индекса потребительских цен в США за июль.

Краткосрочный диапазон сейчас четко определен между 1.0925 (100-DMA) и недавним максимумом на 1.1040.

Мы считаем, что сегодняшнее число CPI может оказаться недостаточным для устойчивого прорыва области 1.1040.

По мнению экономистов UOB Group, дальнейший рост может позволить паре USD/JPY преодолеть рубеж 145,00 в краткосрочной перспективе.

Ключевые тезисы

24-часовой прогноз: Вчера доллар США вырос до максимума 143,77. Восходящий импульс усиливается, и доллар, вероятно, будет расти дальше. Не исключен прорыв выше 144,00, но основное сопротивление на уровне 145,05 вряд ли вступит сегодня в игру. Еще одно сопротивление находится на 144,40. Поддержка располагается на уровне 143,40, а затем на 143,00.

Следующие 1-3 недели: Наше мнение от понедельника (07 августа, спот 141,60) о том, что пара "может торговаться в диапазоне 140,00/141,30", было опровергнуто, когда доллар прорвался выше 143,30. Восходящий импульс снова усиливается, и доллар, вероятно, будет торговаться с повышательным уклоном в направлении основного уровня сопротивления 145,05. Однако если USD пробьется ниже 142,50 (наш "сильный уровень поддержки"), это будет означать, что наращивание восходящего давления ослабло.

Экономисты ING анализируют перспективы GBP после выхода обзора данных по ценам на жилье в Великобритании от RICS.

Пессимизм на рынке жилья начинает давать знать о себе

Опрос RICS по ценам на жилье в Великобритании показал самый высокий уровень пессимизма в отношении цен на жилье в стране с начала 2009 года. Будет интересно посмотреть, начнет ли это в большей степени отражаться на потребительском доверии и расходах в Великобритании. Мы также ожидаем, что это окажет давление на ценообразование и ожидания в отношении текущего цикла Банка Англии, где по-прежнему ожидается ужесточение еще на 50 б.п.

Пара EUR/GBP, похоже, пока довольствуется диапазоном 0,8600-0,8650. Но мы сохраняем наш прогноз о тенденции к росту в направлении области 0,88 позднее в этом году.

Экономисты Commerzbank анализируют, как политика Китая может повлиять на курс юаня.

Большинство политических мер будет направлено на стимулирование аспекта предложения

Рынки и бизнес должны привыкнуть к "новой норме", когда правительство Китая будет избегать масштабных мер стимулирования. Вместо этого будет проводиться целевое точечное стимулирование, при этом большинство политических мер будет направлено на стимулирование аспекта предложения.

Скорее всего, в ближайшие месяцы мы увидим лишь довольно умеренный толчок к росту со стороны стимулирующей политики властей. Таким образом, юань будет оставаться под давлением в течение более длительного времени.

Вот что необходимо знать в четверг, 10 августа:

В начале четверга доллару США не удается привлечь спрос, поскольку инвесторы воздерживаются от активности в ожидании релиза важных данных по индексу потребительских цен (CPI) в США. Индекс доллара США остается на отрицательной территории ниже уровня 102,50 после небольших внутридневных потерь в среду. В США также будет опубликован еженедельный отчет по первичным заявкам на пособие по безработице, а позднее в течение дня мы услышим выступления нескольких представителей Федеральной резервной системы (ФРС).

Прогнозируется, что годовой индекс потребительских цен в США в июле вырастет на 3,3%, что несколько сильнее, чем рост на 3%, зафиксированный в июне. В преддверии выхода данных по инфляции инструмент CME Group FedWatch показывает, что рынки закладывают в цены более чем 25%-ную вероятность того, что ФРС повысит учетную ставку еще один раз в этом году.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к основным валютам за сегодня. Больше всего доллар США ослаб против австралийского доллара.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.14% | -0.07% | -0.13% | -0.25% | 0.16% | -0.17% | -0.08% | |

| EUR | 0.15% | 0.07% | 0.04% | -0.08% | 0.30% | -0.01% | 0.07% | |

| GBP | 0.07% | -0.08% | -0.03% | -0.14% | 0.27% | -0.08% | 0.00% | |

| CAD | 0.11% | -0.05% | 0.03% | -0.12% | 0.26% | -0.05% | 0.03% | |

| AUD | 0.26% | 0.12% | 0.19% | 0.13% | 0.41% | 0.09% | 0.17% | |

| ИЕНА | -0.16% | -0.35% | -0.26% | -0.30% | -0.42% | -0.34% | -0.27% | |

| NZD | 0.17% | 0.02% | 0.10% | 0.04% | -0.07% | 0.32% | 0.08% | |

| CHF | 0.11% | -0.07% | 0.00% | -0.03% | -0.15% | 0.27% | -0.08% |

Таблица показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять соотношение EUR к JPY.

Тем временем доходность 10-летних казначейских облигаций США держится в районе 4%, а фьючерсы на американские фондовые индексы торгуются на положительной территории, несмотря на опасения по поводу эскалации напряженности в отношениях между США и Китаем. Вечером в среду президент США Джо Байден подписал указ, который ограничит американские инвестиции в некоторые китайские компании. В ответ на это представитель Министерства торговли Китая заявил: "Мы надеемся, что американская сторона будет уважать законы рыночной экономики и принцип честной конкуренции, воздержится от искусственного создания препятствий для глобальных экономических и торговых обменов и сотрудничества, а также от создания препятствий для восстановления мирового экономического роста".

Пара EUR/USD продолжает расти в направлении отметки 1.1000 после небольшого внутридневного прироста в среду. Позднее сегодня ожидается публикация ежемесячного экономического бюллетеня Европейского центрального банка (ЕЦБ).

Пара GBP/USD в среду второй день подряд закрылась в красном цвете, но смогла удержаться выше уровня 1.2800. В начале четверга пара торгуется в узком канале. В пятницу Управление национальной статистики Великобритании опубликует данные по валовому внутреннему продукту (ВВП) за второй квартал.

Пара USD/JPY продолжила расти и в четверг достигла самого высокого за месяц уровня вблизи отметки 144,00. Ранее сегодня из Японии поступили данные о том, что индекс цен производителей (PPI) в июле вырос на 3,6% в годовом исчислении, что оказалось ниже июньского показателя 4,1%, но несколько выше рыночных ожиданий 3,5%.

Цена на золото продолжила внутринедельное падение и в среду впервые с 11 июля опустилась ниже отметки 1 920. В начале четверга пара XAU/USD остается относительно спокойной и колеблется чуть ниже этого уровня.

После неудачной попытки вторника прорваться выше отметки 30 000, в среду биткоин снизился. На момент публикации пара BTC/USD двигалась в боковом направлении в районе 29 500. Ethereum держится на уровне около 1850 после того, как закрыл среду практически во флэте.

По мнению экономистов UOB Group, ближайшие перспективы пары NZD/USD остаются негативными.

Ключевые тезисы

24-часовой прогноз: NZD вчера торговался в диапазоне 0,6046/0,6095, после чего закрылся на 0,6052 с небольшим понижением (-0,20%). Ценовые действия выглядят как консолидация. Сегодня мы ожидаем, что NZD будет торговаться в диапазоне 0,6035/0,6085.

Следующие 1-3 недели: Мы сменили свой прогноз по NZD на негативный около недели назад. В нашем прогнозе от понедельника (07 августа, спот 0.6105) мы указали, что "вероятность дальнейшего ослабления NZD снизилась". Во вторник NZD упал до минимума на 0.6035. Понижательное давление усилилось, хотя и незначительно. Мы продолжаем придерживаться негативного прогноза NZD до тех пор, пока он остается ниже 0,6100 (наш "сильный уровень сопротивления", ранее находившийся на отметке 0,6145). Тем не менее, еще предстоит выяснить, хватит ли у NZD импульса для прорыва ниже 0,6020. В перспективе следующая поддержка находится на уровне 0,5985.

Пара EUR/CZK остается на удивление стабильной после заседания ЦБ Чехии на прошлой неделе. Экономисты ING анализируют перспективы пары.

Нулевая активность ЦБ Чехии

Может возникнуть вопрос, не проявляет ли ЦБ Чехии новой активности на рынке. Имеющиеся данные по балансу центрального банка показывают нам только прошлую неделю. Однако, как и ожидалось, эти цифры означают нулевую активность ЦБ.

Мы считаем, что сегодняшние данные по инфляции могут открыть рынку путь к тестированию парой EUR/CZK уровней выше отметки 24.30 и подтвердить, что центральный банк не против ослабления кроны.

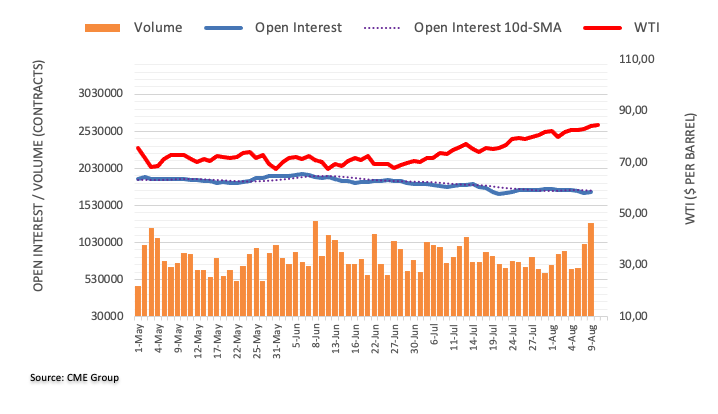

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть прервал 3-дневную полосу просадки и на сей раз повысился порядка на 2,4 тыс. контрактов. Торговые объемы тем временемпоследовали этому примеру, продолжили 2-дневный восходящий тренд и на этот раз увеличились примерно на 280,4 тыс. контрактов.

WTI теперь нацелилась на отметку 90,00 и выше

В среду цены на нефть марки WTI продолжили свое продвижение на север и достигли новых годовых максимумов, преодолев отметку 84,00 доллара за баррель. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал продолжения роста цены в самой ближайшей перспективе. Непосредственное сопротивление представлено ключевой отметкой 90,00 и далее - максимумом ноября 2022 года 93,73 (от 7 ноября).

Сегодня должны быть опубликованы данные по инфляции в США за июль. Антье Прафке, валютный аналитик Commerzbank, анализирует, как отчет по CPI может повлиять на курс доллара США.

Доллар США не сможет извлечь выгоду из данных по инфляции

По мнению наших экспертов, данные будут свидетельствовать о том, что ставка ФРС уже достигла своего пика. Это означает, что доллар США не сможет извлечь выгоду из данных, поскольку публикация не поставит под сомнение сентябрьскую паузу и в то же время закрепит мнение о том, что в ноябре дальнейших шагов не будет.

Возможно, рынок будет вполне доволен тем, что ему пока удается оставаться в летних диапазонах, а не хаотично метаться вверх и вниз из-за данных по инфляции. Конечно, эти данные могут привести к некоторым ценовым колебаниям, прежде всего, если они сильно отклонятся от ожиданий, но я думаю, что всех вполне устроят уровни EUR/USD в районе 1,10.

По мнению экономистов UOB Group, перспективы дальнейшего снижения GBP/USD на данный момент представляются незначительными.

Ключевые тезисы

24-часовой прогноз: Фунт вчера закрылся в районе 1,2721 с небольшим понижением (-0,22%). Наблюдается небольшое усиление медвежьего импульса, и сегодня фунт, вероятно, будет снижаться. Учитывая довольно слабое понижательное давление, любое снижение вряд ли приведет к чистому прорыву ниже 1,2665. Основная поддержка на уровне 1,2620 вряд ли окажется под угрозой. Если же фунт пробьется выше 1,2765 (незначительное сопротивление находится на уровне 1,2740), это будет означать, что текущее понижательное давление ослабло.

Следующие 1-3 недели: Мы придерживаемся негативного прогноза по GBP уже более недели. В нашем прогнозе от 08 августа (спот на 1.2780) мы отметили, что "нисходящий импульс ослаб еще больше" и что "шансы GBP упасть до 1.2580 уменьшились". Мы продолжаем придерживаться этого мнения и сейчас. В целом, только прорыв выше 1.2805 (наш "сильный уровень сопротивления", ранее находившийся на отметке 1.2830) будет свидетельствовать о том, что ослабление фунта стабилизировалось.

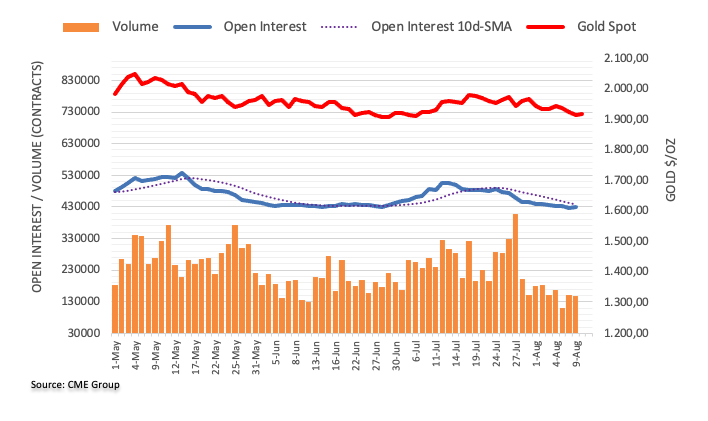

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на золото прервал 4-дневную полосу снижения и на этот раз повысился порядка на 2,3 тыс. контрактов. Торговые объемы тем временем продолжали демонстрировать волатильность и сократились примерно на 3,5 тыс. контрактов, частично отыграв предыдущий внутридневной прирост.

Золото: следующая поддержка находится на $1900

В среду цены на золото упали до новых четырехнедельных минимумов вблизи отметки $1915. Такая динамика, вкупе с повышением показателя открытого интереса, указывает на потенциал дальнейшего падения цены в самой ближайшей перспективе. Следующая поддержка находится в районе $1900.

Экономисты CIBC Capital Markets ожидают ралли норвежской кроны.

Устойчивые внутренние фундаментальные показатели сочетаются с положительной динамикой условий внешней торговли

Хотя рост ценового давления по-прежнему вызывает беспокойство, мы бы также отметили позитивный фундаментальный настрой, который подтверждает устойчивость норвежской кроны.

Устойчивые внутренние фундаментальные показатели сочетаются с позитивной динамикой условий внешней торговли.

Позитивная динамика NOK позволяет нам предположить, что со временем пара EUR/NOK вернется к уровням, которые в последний раз наблюдались в конце февраля и составляют около 10,85/90.

Экономисты UOB Group считают, что в ближайшей перспективе пара EUR/USD будет двигаться в консолидационном диапазоне.

Ключевые тезисы

24-часовой прогноз: Вчера евро торговался в относительно узком диапазоне между 1,0950 и 1,0995, после чего закрылся на отметке 1,0973 (+0,17%). Движение цены, по-видимому, является частью фазы консолидации. Сегодня евро может продолжить консолидацию, вероятно, в диапазоне 1,0945/1,1000.

Следующие 1-3 недели: Согласно нашему прогнозу от понедельника (07 августа, спот на 1.1000), евро, скорее всего, будет торговаться в диапазоне между 1.0920 и 1.1100. Хотя мы по-прежнему придерживаемся своего мнения о диапазонных торгах, относительно низкая волатильность в последние несколько дней позволяет предположить, что на данный момент пару может сдерживать более узкий диапазон 1,0920/1,1080. В перспективе, если евро прорвется ниже 1,0920, это будет означать начало нового медвежьего хода.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: cуммы в евро

- 1.0800 735 млн

- 1.0825 1.4 млрд

- 1.0850 909 млн

- 1.0890 2.3 млрд

- 1.0925 827 млн

- 1.0965 390 млн

- 1.1000 2.2 млрд

- 1.1020 2 млрд

- 1.1100 668 млн

- GBP/USD: суммы в фунтах

- 1.2485 357 млн

- 1.2560 420 млн

- 1.2600 431 млн

- 1.2740 513 млн

- 1.3095 1 млрд

- USD/JPY: суммы в долларах США

- 142.00 349 млн

- USD/CHF: суммы в долларах США

- 0.8550 500 млн

- 0.8615 500 млн

- 0.8660 865 млн

- 0.8795 500 млн

- AUD/USD: суммы в AUD

- 0.6565 1.1 млрд

- 0.6640 400 млн

- 0.6675 1.1 млрд

- EUR/GBP: суммы в евро

- 0.8625 380 млн

- Цена Shiba Inu за последние несколько дней выросла на 23% от недавних минимумов на 0,00000791, пробив все три важнейшие EMA.

- Коэффициент MVRV говорит о том, что альткоин сейчас подвержен потенциальным распродажам, так как он находится на грани того, чтобы снова войти в "опасную зону".

- Это сведет на нет всю прибыль инвесторов.

В этом месяце Shiba Inu стал одним из наиболее динамичных активов, возглавив рост криптовалютного рынка, особенно на прошлой неделе. Однако, глядя на рыночные индикаторы, можно предположить, что это не продлится долго, если держатели SHIB решат не закреплять достигнутые результаты.

Цена Shiba Inu может запустить коррекцию

За последние семь дней цена Shiba Inu продемонстрировала рост порядка на 20%. После прорыва уровня сопротивления $0,00000791 цена альткоина двигалась в рамках восходящего тренда и выросла более чем на 23% до текущей рыночной стоимости. При этом курс SHIB также пробил 50-, 100- и 200-дневные экспоненциальные скользящие средние (EMA).

1-дневный график SHIB/USD

Однако бычий настрой Shiba Inu может скоро иссякнуть, поскольку индекс относительной силы (RSI) указывает на то, что монета-мем находится в опасной близости от зоны перекупленности, располагающейся выше 70,0. Выход в эту зону указывает на потенциальную коррекцию, поскольку рынку необходимо остыть после перегрева.

Это подтверждается и отношением рыночной стоимости к реализованной стоимости (MVRV), которое приближается к порогу 15%. За этой отметкой начинается "опасная зона", которая является синонимом снижения цен. Это объясняется тем, что инвесторы в настоящее время наслаждаются прибылью и с большой долей вероятности захотят продавать актив для фиксации прибыли. Соответственно, это приведет к коррекции, что наблюдалось и в прошлом.

%20[07.09.51,%2010%20Aug,%202023]-638272327496399976.png)

Коэффициент MVRV

Это поставит под угрозу успехи, достигнутые инвесторами за последние несколько дней. Рост цены также привел к росту прибыли, в результате чего доля инвесторов, несущих убытки, снизилась до 66%.

Инвесторы в Shiba Inu, находящиеся в минусе

Поскольку потери находятся на четырехмесячном минимуме, у монеты-мема есть возможность сохранить рост, наблюдавшийся в последнее время, при условии, что инвесторы не начнут продавать актив.

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7,1576 против предыдущего фиксинга 7,1588 и ожиданий рынка 7,2023. Стоит отметить, что накануне курс USD/CNY закрылся вблизи отметки 7,2114.

Помимо фиксинга USD/CNY, ЦБ также раскрыл детали операций на открытом рынке (OMO), сообщив, что китайский центральный банк вливает 2 млрд. юаней посредством 7-дневного обратного РЕПО по ставке 1,90% против предыдущей ставки 1,90%.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

В ответ на президентский указ США о запрете определенных инвестиций в китайские технологические компании Министерство торговли Китая утром четверга выразило серьезную обеспокоенность и обозначило свое право на принятие ответных мер, сообщает Reuters.

Согласно заявлению Министерства торговли Китая: "Надеемся, что США будут уважать законы рыночной экономики и принцип честной конкуренции".

Реакция рынка

Эта новость отбросила AUD/USD от внутридневного максимума к отметке 0,6530, однако дальнейшей серьезной реакции рынка не последовало.

Отсутствие реакции рынка на новость может быть связано как с осторожными настроениями в преддверии релиза данных по инфляции в США, так и с тем, что решение США об ограничении иностранных инвестиций в Китай является смягченным вариантом объявленных ранее более жестких мер.

Вечером в среду президент США Джо Байден подписал широко ожидаемый закон, позволяющий Министерству финансов США запрещать или ограничивать определенные американские инвестиции в китайские компании, сообщает Reuters.

Три ключевых технологических сектора, упомянутых в указе, - это полупроводники и микроэлектроника, квантовые информационные технологии и некоторые системы искусственного интеллекта (ИИ).

Байдена заявил, что он объявил чрезвычайное положение для борьбы с такими странами, как Китай, "в области чувствительных технологий и продуктов, имеющих решающее значение для военных, разведывательных, наблюдательных или кибернетических возможностей".

Примечательно, что законопроект был отредактирован таким образом, чтобы смягчить ограничения для китайских технологических компаний с точки зрения получения прибыли. Ранее агентство Bloomberg уже сообщало о том, что в список попадут только те китайские компании, которые получают более 50% выручки от секторов, включающих квантовые вычисления и искусственный интеллект (ИИ).

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.661 | -0.46 |

| Золото | 1914.496 | -0.54 |

| Палладий | 1235 | 0.73 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -172.96 | 32204.33 | -0.53 |

| Hang Seng | 61.86 | 19246.03 | 0.32 |

| KOSPI | 31.14 | 2605.12 | 1.21 |

| ASX 200 | 26.9 | 7338 | 0.37 |

| DAX | 77.65 | 15852.58 | 0.49 |

| CAC 40 | 52.57 | 7322.04 | 0.72 |

| Dow Jones | -191.13 | 35123.36 | -0.54 |

| S&P 500 | -31.67 | 4467.71 | -0.7 |

| NASDAQ Composite | -162.3 | 13722.02 | -1.17 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.65287 | -0.21 |

| EURJPY | 157.678 | 0.4 |

| EURUSD | 1.09745 | 0.18 |

| GBPJPY | 182.739 | 0.02 |

| GBPUSD | 1.27176 | -0.23 |

| NZDUSD | 0.60524 | -0.17 |

| USDCAD | 1.34201 | 0.02 |

| USDCHF | 0.87678 | 0.15 |

| USDJPY | 143.669 | 0.22 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.