- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 10-07-2023

- USD/CAD формирует медвежью фигуру поглощения и пытается пробить отметку 1.3300, сигнализируя о возможном снижении.

- Пара в настоящее время нейтральна, но может опуститься дальше с ключевой поддержкой на 20-дневной EMA и потенциально опуститься до минимума с начала года.

- Если отметка 1.3300 будет восстановлена, USD/CAD может бросить вызов 50-дневной ЕМА, прежде чем столкнется со значительным сопротивлением на 200 ЕМА и 1.3400.

USD/CAD отскочила от 20-дневной экспоненциальной скользящей средней (EMA) на уровне 1.3278 после формирования медвежьей свечной модели, что указывает на ожидание дальнейшего снижения. Тем не менее, динамическая поддержка подстегнула рост курса USD/CAD, но пара не смогла преодолеть отметку 1,3300. На момент написания статьи курс USD/CAD торгуется на уровне 1,3286 после достижения дневного максимума 1,3304.

Анализ цены USD/CAD: Технический прогноз

Пара USD/CAD остается нейтрально настроенной и ограничена сильными уровнями сопротивления, такими как 50-, 200- и 100-дневные EMA, расположенными на отметках 1,3354, 1,3383 и 1,3411 соответственно. Кроме того, медвежья свечная модель предполагает, что пара может опуститься ниже, при этом 20-дневная EMA является первой поддержкой на уровне 1,3278.

Прорыв последней откроет 4-дневный минимум июля 1.3203. После его преодоления USD/CAD может продолжить падение до минимума года 1.3116.

И наоборот, если USD/CAD вернет себе отметку 1.3300, то 50-дневная EMA на уровне 1.3354 окажется под угрозой. Далее возникнет уровень сопротивления на 200-дневной ЕМА, прежде чем покупатели бросят вызов 1.3400. После прорыва USD/CAD может протестировать 100-дневную ЕМА на уровне 1.3411.

Ценовое движение USD/CAD - дневной график

- Пара USD/CHF свела на нет дневной рост, в результате которого пара подскочила до 0,8915 и остановилась на отметке 0,8870.

- Рынки все еще переваривают смешанный отчет NFP из США.

- В среду внимание будет приковано к данным по CPI, который, как ожидается, замедлился в июне.

В понедельник пара USD/CHF изменила свой курс и ликвидировала дневные достижения, отступив к области 0,8870 на отрицательной территории. Никаких важных данных опубликовано не будет, но несколько спикеров Федеральной резервной системы (ФРС) выступят с речами. Между тем, рынки продолжают оценивать пятничный отчет по занятости в несельскохозяйственном секторе США, который вышел смешанным, в преддверии данных по инфляции, которые будут опубликованы в среду.

Отчет по занятости в несельскохозяйственном секторе США вышел смешанным, внимание на данные по CPI

В пятницу Бюро статистики труда США сообщило, что число новых рабочих мест, созданных во всех несельскохозяйственных отраслях, в июне снизилось до 209 тыс. за месяц, тогда как рынки ожидали 225 тыс. Однако заработная плата в том же месяце выросла на 0,4% м/м, что выше ожидаемого уровня в 0,4%.

Как реакция, доллар столкнулся с сильным давлением продаж, так как более низкие, чем ожидалось, данные по созданию рабочих мест заставили инвесторов сделать ставку на менее агрессивную ФРС. Тем не менее, высокая инфляция заработной платы может заставить ФРС сохранить агрессивную позицию и ограничить потери доллара. Кроме того, данные по индексу потребительских цен (CPI) предоставят дополнительную информацию о перспективах инфляции в США. На данный момент рынки ожидают, что основной показатель в июне снизится до 3,1% г/г, а базовый показатель - до 5% с предыдущих значений 4% и 5,3% соответственно.

Что касается ожиданий, рынки уже заложили в цену повышение ставки на 25 базисных пунктов (б.п.) на следующем заседании в июле, в то время как вероятность еще одного повышения ставки составляет около 40%. Представители ФРС Лоретта Местер и Мэри Дэйли выступили в понедельник и проявили ястребиную позицию, заявив, что инфляция неприемлемо высока и что дальнейшее повышение ставки целесообразно, но это не помогло доллару США.

Уровни USD/CHF

Дневной график указывает на то, что в краткосрочной перспективе перспективы благоприятствуют CHF по сравнению с USD. Индекс относительной силы (RSI) направлен на юг на отрицательной территории, а расхождение схождения скользящих средних (MACD) отмечает более высокие красные бары, указывая на растущий импульс продаж. Кроме того, пара торгуется ниже 20,100 и 200-дневных простых скользящих средних (SMA).

Уровни поддержки: 0.8860, 0.8830, 0.8820.

Уровни сопротивления: 0,8915, 0,8956 (20-дневная SMA), 0,8995.

-638246021106468660.png)

Комментируя перспективы политики ФРС, президент ФРБ Сан-Франциско Мэри Дэйли заявила в понедельник: "Скорее всего, нам потребуется еще несколько повышений ставок в течение этого года, чтобы инфляция действительно устойчиво вернулась к цели ФРС в 2%".

Дополнительные тезисы

"Экономический импульс в США продолжает удивлять. В контексте этого импульса нам нужно сделать еще больше, чтобы повысить ставки.

Нам также необходимо сбалансировать риски.

Риски стали более сбалансированными"

Поскольку рынок труда по-прежнему силен, а инфляция высока, риски сделать слишком мало перевешивают риски сделать слишком много"

Целесообразно замедлить темпы повышения ставок.

Мы должны быть решительными и вдумчивыми.

Есть более длительные лаги, чем мы предполагали.

Слишком рано объявлять о победе в деле приведения спроса в равновесие с предложением.

Возможно, в этом году мы сделаем меньше или больше, чем пару повышений ставок, в зависимости от данных.

Один из уроков, извлеченных из прошлого цикла, заключается в том, что ФРС может повышать ставки, даже если баланс все еще расширяется.

Кредитное ужесточение от мартовских банковских стрессов, вероятно, меньше, чем повышение ставки на четверть пункта или 50 б.п., как я подумала".

Реакция рынка

На американской сессии в понедельник индекс доллара США остался под давлением, потеряв за день 0,2% и держась на отметке 102,06.

Ежемесячный Обзор потребительских ожиданий Федерального резервного банка Нью-Йорка показал в понедельник, что ожидания потребителей США по инфляции на один год упали до самого низкого уровня с апреля 2021 года - 3,8% в июне с 4,1% в мае.

Основные выводы

"Ожидаемая инфляция на три года вперед не изменилась и составила 3% в июне.

Ожидаемая инфляция на пять лет вперед составила 3% в июне против 2,7% в мае.

Июньские ожидания цен на жилье выросли до 2,9% против майского роста на 2,6%.

Ожидания цен на жилье самые высокие с июля 2022 года"

Ожидания по ценам на бензин снизились в июне.

Восприятие доступности кредитов улучшилось в июне.

Мнение домохозяйств о личном финансовом положении улучшилось в июне".

Реакция рынка

Индекс доллара США остается в минусе на американской сессии и торгуется в небольшом минусе ниже уровня 102,20.

Федеральная резервная система (ФРС) должна будет ужесточить денежно-кредитную политику "несколько дальше", чтобы снизить инфляцию, заявила в понедельник президент ФРБ Кливленда Лоретта Местер, сообщает Reuters.

Дополнительные тезисы

"Политика ФРС стала менее жесткой по сравнению с историей.

Повторное повышение ставок снизит риск более активных действий в будущем.

Повышение ставок ФРС замедляет экономическую активность.

Экономика оказалась сильнее, чем ожидалось.

Нарушения в цепочках поставок ослабли.

Инфляция упрямо высока, прогресс в области базовых цен застопорился.

ФРС ближе к концу кампании по ужесточению, чем к ее началу.

Рост базовой инфляции слишком высок и имеет слишком широкую основу.

Давление на заработную плату остается слишком высоким, чтобы вернуть инфляцию к 2%.

Спрос на рабочую силу по-прежнему опережает предложение.

Опасения бизнес лидеров по поводу рецессии уменьшились".

Реакция рынка

Индекс доллара США немного снизился в связи с первоначальной реакцией на эти комментарии и на момент написания потерял 0,1%, составив 102,18.

Главным событием недели станет решение Банка Канады по ставке в среду. Экономисты Scotiabank обсуждают перспективы CAD после того, как он стал одним из самых слабых показателей Б10 за последние пять дней.

CAD должен улучшиться после повышения ставки Банком Канады

В опросе Bloomberg небольшое большинство прогнозов в настоящее время склоняется в пользу повышения целевой ставки на 25 б.п. до 5,00%, но это близкий выбор; свопы склоняются к повышению ставки, а ужесточение ставки оценивается в 16-17 б.п. Большинство крупных канадских банков прогнозируют повышение ставки, включая Scotia.

Предстоящая неделя должна быть позитивной для канадского доллара, если Банк Канады выступит с заявлением. Однако реакция рынков на это решение будет зависеть от коммуникаций. Более "голубиное" решение, скорее всего, окажет негативное влияние на CAD.

В то же время, если данные по CPI США покажут ожидаемое (или более резкое) снижение базовых цен (также в среду), доллар США может значительно ослабнуть.

Заместитель председателя ФРС по надзору Майкл Барр заявил в понедельник, что инфляция все еще слишком высока, но признал, что они добились значительного прогресса, как сообщает Reuters.

"Мы очень внимательно следим за снижением инфляции до целевого уровня", - добавил Барр и пояснил, что им еще предстоит "немного поработать".

Реакция рынка

Похоже, что эти комментарии не оказали заметного влияния на динамику доллара США по отношению к своим основным конкурентам. На момент написания статьи индекс доллара США практически не изменился за день и составил 102,25.

Турецкая лира вышла из узкого диапазона после выборов этого года, в результате которых президент Тайип Эрдоган сохранил свою власть. Экономисты Commerzbank анализируют перспективы TRY на следующий год.

Лира, скорее всего, снова будет страдать от волатильности

Турецкая лира несколько стабилизировалась после того, как вновь назначенная команда руководителей объявила о возвращении к традиционной денежно-кредитной политике и начала цикл повышения ставок. Однако проблемы остаются: высокая инфляция и нелюбовь президента Тайипа Эрдогана к ортодоксальной политике означают, что лира снова будет подвержена волатильности.

Наш прогноз USD/TRY на конец 2024 года - 30,00.

Источник: Исследования Commerzbank

На этой неделе в центре внимания будут заседания РБНЗ и Банка Канады в среду и CPI США в тот же день. Кит Юкес, главный глобальный валютный стратег Société Générale, анализирует, как эти события могут повлиять на валютный рынок.

Быки по CAD/NZD нуждаются в повышении ставки Банка Канады

Мы уже видели, как более высокие, чем ожидалось, данные по CPI Норвегии вызвали дальнейший скачок NOK/SEK, что показывает, что поведение центрального банка остается доминирующим, но мы ожидаем повышения на 0,3% как базового, так и основного CPI в США.

Вероятно, нам потребуется 0,2% (предпочтительно по базовому индексу), чтобы дать EUR/USD шанс вернуться выше 1,10 (а USD/JPY продвинуться к 140). Если этого не произойдет, рынок ожидает повышения ставки Банка Канады на 25 б.п. (до 5%) и отсутствие изменений со стороны РБНЗ (5,5%). Уверенности в том, что последнее "решено", и беспокойства по поводу Китая может быть достаточно для того, чтобы NZD/CAD снова пошла вниз.

Экономисты Rabobank анализируют прогноз политики Банка Японии (BoJ) и его последствия для йены.

Стабильная политика представляется наиболее вероятным результатом июльского заседания

Несмотря на то, что наиболее вероятным исходом июльского заседания представляется стабильная политика, широко ожидается, что на нем будут повышены прогнозы по инфляции, и рынок будет продолжать надеяться, что Банк Японии может предложить какой-либо сигнал о том, когда контроль кривой доходности может быть скорректирован. Спекуляции на тему возможной корректировки могут оказать поддержку японской йене в преддверии заседания Банка Японии в этом месяце.

Мы сохраняем наш одномесячный прогноз USD/JPY 142. Тем не менее, мы смягчили некоторые из наших прогнозов по японской йене, ожидая, что корректировка политики, скорее всего, будет отложена.

USD/JPY - 1м 142.0 3м 140.0 6м138.0 9м 135.0 12м 132.0

Пара EUR/USD консолидирует достижения прошлой недели, торгуясь около 1,0950 после пика 1,0972 в пятницу. Как пишет главный аналитик FXStreet Валерия Беднарик, "доллар США получает неравномерную поддержку на всех валютных рынках, поскольку инвесторы проявляют осторожность в преддверии событий первого уровня, которые произойдут позднее на этой неделе. В центре внимания - индекс потребительских цен (CPI) США. Ожидается, что инфляция в июне снизилась до 3,1% г/г с 4% в мае. Месячный рост, однако, прогнозируется на 0,3% после 0,1% в предыдущем месяце. Наконец, базовое годовое показание прогнозируется на уровне 5%, также снизившись по сравнению с предыдущим месяцем.

В начале дня настроения на рынке ухудшились после слабых китайских данных и растущих опасений по поводу решения Пекина ограничить экспорт металлов. Китай сообщил, что годовой CPI в июне не изменился, а индекс цен производителей (PPI) в том же месяце снизился на 5,4% г/г. Кроме того, постоянное ужесточение денежно-кредитной политики со стороны основных центральных банков подогрело опасения относительно глобальной рецессии. Данные по CPI США могут принести некоторое облегчение на этой неделе, особенно если цифры окажутся ниже ожиданий.

Между тем, евро потерял импульс после выхода индикатора уверенности инвесторов Еврозоны Sentix, который снизился до -22,5 в июле с -17 в июне. В США будут опубликованы данные по оптовым запасам за май, а также выступления несколько спикеров Федеральной резервной системы (ФРС)".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Дневной график пары EUR/USD предлагает нейтрально-бычью позицию. Пара торгуется выше своих скользящих средних, при этом 20-дневная простая скользящая средняя (SMA) набирает бычью силу выше более длинной, находясь ниже текущего уровня. Технические индикаторы, тем временем, потеряли свою восходящую силу и консолидируются чуть выше своих средних линий. Положительным моментом является то, что пара развивается выше 23,6% коррекции Фибоначчи своего последнего бычьего движения на уровне 1,0920, что является непосредственным уровнем поддержки.

В ближайшей перспективе, согласно 4-часовому графику, быки сохраняют контроль. Технические индикаторы едва отступают от показателей перекупленности, но остаются значительно выше своих средних линий. В то же время скользящие средние остаются значительно ниже текущего уровня, а 20-периодная SMA набирает силу, находясь ниже плоской 100-периодной SMA. Возобновление интереса к покупкам выше уровня 1.0970 должно дать покупателям достаточно уверенности, чтобы вытолкнуть пару за порог 1.1000.

Уровни поддержки: 1.0920 1.0870 1.0820

Уровни сопротивления: 1.0970 1.1015 1.1050"

- EUR/USD находится под давлением и возвращается к 1.0950.

- Выше месячного максимума находится июньская вершина 1.1000.

В начале недели отско кEUR/USDнаходит достойное первоначальное препятствие в районе 1.0970.

Как только пара преодолеет июльский максимум 1.0973 (7 июля), она может приступить к потенциальному тестированию июньского максимума 1.1012 (22 июня) перед пиком 2023 года 1.1095 (26 апреля).

Если рассматривать более долгосрочную перспективу, то позитивный взгляд остается неизменным, пока она находится выше 200-дневной SMA, сегодня на уровне 1.0624.

Дневной график EUR/USD

Экономисты Scotiabank анализируют перспективы доллара США.

Рынки рассматривают прогноз по ставке

Июньские данные по NFP, вероятно, были достаточно сильными, чтобы закрепить повышение ставки ФРС позднее в этом месяце. Но тенденция на рынке труда США явно замедляется, и инвесторы, по крайней мере, немного меньше верят в идею повышения ставок после принятия решения в этом месяце. Декабрьские свопы снизились на 7-8 б.п. в пятницу.

Низкое закрытие доллара США в пятницу завершило тяжелую пару дней и закрепило медвежье (вне диапазона) закрытие DXY на неделе, что склоняет риски в сторону общего ослабления доллара США (или ограниченного потенциала роста, по крайней мере) в ближайшей и среднесрочной перспективе.

- USD/JPY закрепилась вблизи 142,00 на фоне резкого восстановления индекса доллара.

- Стабильные данные по занятости в несельскохозяйственном секторе за июнь и оптимистичные данные по стоимости рабочей силы являются достаточным подтверждением возобновления ужесточения политики ФРС.

- Фьючерсы на индекс S&P500 стали незначительно положительными после резкого восстановления потерь, отражая настроение рынка, ориентированного на риск.

Пара USD/JPY почувствовала промежуточную поддержку в районе 142,00 в конце лондонской сессии. Актив набрал силу, так как индекс доллара США (DXY) резко расширил свое восстановление до уровня около 102,50. Силе индекса доллара способствуют ожидания повышения процентных ставок Федеральной резервной системой (ФРС).

Фьючерсы на индекс S&P500 стали незначительно положительными после резкого восстановления потерь, что свидетельствует о значительном восстановлении настроений на рынке в отношении риска. Ожидается, что индекс доллара США продолжит свое восходящее движение, поскольку стабильные данные по занятости в несельскохозяйственном секторе за июнь и оптимистичные данные по стоимости рабочей силы являются достаточным подтверждением возобновления ужесточения политики ФРС. Доходность 10-летних казначейских облигаций США подскочила до 4,08%.

Отчет NFP за июнь, опубликованный в пятницу, сообщил о новых рабочих местах в 209 тысяч, в то время как инвесторы ожидали увеличения на 225 тысяч. В мае прирост новых рабочих мест составил 306 тысяч. Уровень безработицы снизился до 3,6%. Между тем, расходы на оплату труда сохранились на уровне 0,4% и остались выше консенсус-прогноза в 0,3%. Кроме того, годовой средний почасовой заработок остался на уровне 4,4%.

Увеличение располагаемых средств домохозяйств приведет к росту ценового давления и заставит политиков ФРС продолжить повышение процентных ставок. Инвесторы получат ясность относительно ценового давления после выхода данных по инфляции, которые будут опубликованы в среду в 15.30 мск.

Между тем, японская иена резко укрепилась против доллара США на фоне слухов о вмешательстве Банка Японии (BoJ) и японских чиновников в валютную сферу для обеспечения поддержки своей национальной валюты.

- DXY испытывает некоторое давление продаж и тестирует уровень 102,90.

- Дополнительный рост приведет к следующей цели в районе 103,50.

DXY предпринимает попытку приличного восстановления после резкого отката к области 102,20 в пятницу после публикации отчета по занятости.

Хотя в ближайшей перспективе вероятна дальнейшая консолидация, продолжение восходящего тренда, действующего с середины июня, может бросить вызов недельному максимуму 103,54 (30 июня), а затем майскому максимуму 104,69 (31 мая), который, похоже, укреплен 200-дневной SMA.

Если смотреть на более широкую картину, то пока индекс находится ниже 200-дневной SMA на уровне 104,60, прогноз для него остается негативным.

Дневной график DXY

- EUR/JPY не удается развить дневной отскок к северу от 156,70.

- Дополнительное снижение может вернуть цену к 154.00 в ближайшей перспективе.

EUR/JPY не смогла закрепить недавний ход к области 156.70 и в начале недели опустилась обратно ниже отметки 156.00.

В то же время кросс продолжает откат от максимумов этого года, отмеченных на прошлой неделе вблизи области 158.00. На этом фоне пока не следует исключать дальнейшего снижения, при этом кросс все еще сохраняет потенциал тестирования недельного минимума на 154,04 (от 20 июня).

Между тем дальнейший рост выглядит предпочтительным сценарием, пока кросс торгуется выше 200-дневной SMA, сегодня проходящей на 145,64.

Дневной график EUR/JPY

GBP/USD отступает после очередного теста уровня 1.2850. Экономисты Scotiabank анализируют перспективы фунта.

Доходность - бычий фактор

Поддержка доходности говорит о том, что потери фунта в настоящий момент вряд ли будут слишком значительными, но еще одна неудача на уровне 1.2850 вызовет интерес на графиках.

Ожидается, что данные по Великобритании во вторник будут отражать напряженность на рынках труда и все еще высокий рост заработной платы. Хорошие данные помогут замедлить падение фунта ниже 1,28.

Смотрите - GBP/USD: ключевая поддержка на уровне 1.2590 должна устоять, чтобы избежать формирования вершины - Scotiabank

Экономисты Scotiabank анализируют перспективы EUR/USD.

Тренд остается бычьим

Еще одно повышение ставки в этом месяце остается вероятным, при этом дверь для сентябрьского повышения также остается открытой. После этого ставки могут снижаться лишь медленно, что также усилит поддержку евро.

Бычий прорыв евро из июньского диапазона консолидации не зашел слишком далеко, и сегодня цена консолидируется в узком диапазоне. Впрочем, у этого движения сохраняется пространство для развития. Первоначальной целью должен быть прорыв уровня 1,10 и закрепление выше него, а затем дальнейший рост с целью повторного тестирования максимума этого года на уровне 1,1110.

GBP/USD столкнулась с проблемами после очередной неудачи на уровне 1.2850 в конце прошлой недели. Экономисты из Scotiabank анализируют технические перспективы пары.

Возможно, формируется крупная вершина

Несколько атак на область 1.2850 были легко отбиты, и внутридневные потери говорят о том, что сегодня на графике развивается еще один неудачный тест.

Возможно, формируется крупная вершина, но в игру она вступит только в том случае, если фунт опустится ниже ключевого уровня поддержки 1.2590.

Учитывая все еще сильную динамику тренда, альтернативный сценарий заключается в том, что потери будут ограничены (в районе средней/нижней части диапазона 1.27-1.28), и ралли фунта в скором времени достигнет новых циклических максимумов.

CAD дрейфует на юг после сильного закрытия в пятницу. Экономисты Scotiabank анализируют технический прогноз по USD/CAD.

Потери CAD останутся ограниченными перед решением Банка Канады в среду

Цена спот немного повышается внутри дня, но потери CAD, вероятно, останутся ограниченными в преддверии решения Банка Канады в среду.

Пятничная сессия сформировала медвежий внешний диапазон/разворотный день, при этом пик доллара США был сформирован в районе важного сопротивления (40-DMA и 50% коррекции июньского снижения). Решительный отскок от важного технического сопротивления заслуживает внимания.

Сильное сопротивление сейчас находится на уровне 1,3375/85.

Внутридневное сопротивление располагается на уровне 1.3325. Ключевая поддержка для USD (в преддверии возобновления потерь) - 1.3275.

Дебаты вокруг глобальной силы доллара на валютных рынках продолжаются, и экономисты из Morgan Stanley пишут, что доллар будет укрепляться.

Американские активы сохраняют уникальную привлекательность для мирового капитала

Американские активы сохраняют уникальную привлекательность для мирового капитала, о чем свидетельствуют недавний бум акций американских технологических компаний и растущий оптимизм в отношении повышения производительности труда благодаря искусственному интеллекту.

Между тем, доллар обеспечивает одну из самых высоких доходностей среди основных мировых валют благодаря циклу повышения ставки ФРС. В условиях слабого роста мировой экономики такая доходность, вероятно, будет способствовать укреплению доллара.

Чтобы получить подсказки о будущем направлении валютных курсов, мы будем следить за признаками улучшения инвестиционных возможностей в различных экономиках. На данный момент доллар США предлагает привлекательную доходность и остается безопасной гаванью в текущий период замедления темпов роста мировой экономики.

Экономисты MUFG считают вероятным, что Банк Японии скорректирует свою политику, изменив текущие рамки политики контроля кривой доходности YCC. Поэтому пара USD/JPY может резко упасть.

Спекуляции на тему политики YCC Банка Японии будут расти

Мы ожидаем усиления спекуляций на тему изменения политики YCC по мере приближения заседания Банка Японии 28 июля. Хотя сейчас кажется более вероятным, чем нет, что FOMC повысит ставку 26 июля, рынок уже полностью заложил в цены это событие, и нас все еще ждут ключевые данные по инфляции ИПЦ на этой неделе, которые отражают уверенный консенсус-прогноз относительно дальнейшего снижения инфляции.

Баланс рисков для базового ИПЦ, похоже, больше склоняется в сторону более слабых данных, учитывая тот факт, что инфляция, связанная с жильем, похоже, снижается. Однако иена должна найти более надежную поддержку на этих уровнях.

Ожидания относительно изменения политики YCC, возможно, начали расти на этой неделе, но они остаются низкими, поэтому сохраняется возможность изменения ожиданий, что поможет иене. Риторика Министерства финансов также указывает на то, что оно больше выступает против обесценивания иены.

Луни последовал за слабой динамикой доллара США на прошлой неделе и сдал позиции по отношению к большинству валют G10. Экономисты ING анализируют перспективы CAD в преддверии заседания Банка Канады в среду.

CAD может совершить отскок против других проциклических валют

Поскольку рынки еще не полностью заложили в цены июльское повышение ставки Банка Канады (подразумеваемая вероятность этого события составляла около 70% по состоянию на пятницу), мы можем увидеть неделю восстановления курса канадского доллара, особенно потому, что Банк Канады может быть не очень заинтересован в том, чтобы придать повышению ставки очень "голубиный" тон, и вполне может оставить дверь открытой для дальнейшего ужесточения.

Недавняя слабость доллара США едва ли выглядит устойчивой в условиях роста доходности в США и "ястребиных" заявлений ФРС, поэтому мы пока не видим серьезного потенциала снижения для USD/CAD. Между тем мы предполагаем некоторый рост луни против других сырьевых валют с высоким бета-коэффициентом (таких как AUD и NZD), если наш прогноз относительно повышения ставки Банка Канады окажется верным.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EUR/USD, пара сохраняет относительное спокойствие и торгуется в узком канале в районе 1.0950, но позднее сегодня может выиграть в результате бегства инвесторов от риска.

"Смешанные данные по рынку труда США вызвали распродажу доллара США (USD) перед выходными, и EUR/USD закрыла неделю на положительной территории. Число рабочих мест в несельскохозяйственном секторе (NFP) в США выросло на 209 000 в июне, не оправдав прогноза рынка о росте на 225 000. Хотя уровень безработицы снизился до 3,6%, как и ожидалось, доллар США не смог сохранить устойчивость против своих основных конкурентов.

Тем не менее, инвесторы не считают, что этот отчет окажет заметное влияние на июльское решение Федеральной резервной системы. Согласно инструменту FedWatch Tool от CME Group, рынки по-прежнему закладывают в цены более чем 90%-ную вероятность того, что 26 июля ФРС повысит учетную ставку на 25 базисных пунктов. Вероятность того, что центральный банк США повысит ставку еще один раз до конца года, остается практически неизменной и составляет чуть более 30%.

Между тем, некоторые осторожные комментарии чиновников Европейского центрального банка, похоже, мешают евро сохранять силу. В выступлении на выходных член Управляющего совета ЕЦБ Марио Чентено отметил, что он ожидает снижения инфляции в еврозоне под отметку 3% к концу года. " Ставки в еврозоне скоро достигнут своей наивысшей точки, но это будет скорее высокое плато, чем пик", - сказал представитель ЕЦБ Франсуа Виллеруа де Гало.

В отсутствие выхода важных данных восприятие инвесторами темы риска может определять динамику EUR/USD во второй половине дня. На европейской сессии фьючерсы на фондовые индексы США торгуются с понижением на 0,3% -0,4%. Медвежье открытие Уолл-стрит и устойчивое снижение основных фондовых индексов может поддержать доллар США и оказать давление на пару".

Экономисты MUFG Bank сохраняют длинную позицию по EUR/USD.

Ключевые тезисы

В ближайшей перспективе евро демонстрирует устойчивость к разочаровывающим экономическим данным из Еврозоны. Пара EUR/USD продолжает торговаться в направлении верхней границы диапазона этого года между 1.0500 и 1.1000. Ценовое действие дает нам больше уверенности в том, что следующее движение пары будет в сторону повышения.

Отчет по CPI США в среду является следующим ключевым событием для американских ставок и доллара США и несет понижательные риски, если появятся новые свидетельства замедления темпов роста базового показателя инфляции, а также инфляции на энергоносители и продукты питания.

Длинные позиции по EUR/USD: открытие на 1.0920, цель на 1.1370 и стоп-лосс на 1.0620.

- Настроения инвесторов в Еврозоне в июле продолжали ухудшаться.

- Пара EUR/USD удерживается в дневном диапазоне чуть выше 1.0950.

Индекс доверия инвесторов Sentix в Еврозоне снизился до -22.5 в июле с -17 в июне.

Комментируя результаты опроса, Манфред Хюбнер сказал, что в плане перспективных ожиданий также нет ничего позитивного.

Хюбнер также отметил, что индекс доверия инвесторов в Германии упал на 7.3 пункта до -28.4.

Реакция рынка

Этот отчет, похоже, не оказал заметного влияния на динамику евро. На момент написания статьи пара EUR/USD торговалась на 1.0962 без изменений.

Пара EUR/USD сохраняет относительное спокойствие и торгуется в узком канале в районе 1.0950 после впечатляющего роста пятницы. Техническая картина в паре указывает на бычий уклон в краткосрочной перспективе, и продавцы, вероятно, будут держаться в стороне, пока поддержка на 1.0920 остается непробитой.

Ключевые тезисы

- В пятницу пара EUR/USD пробила 100-SMA на четырехчасовом графике, а индекс относительной силы (RSI) поднялся выше 60, что свидетельствует о росте бычьего импульса. Кроме того, пара прорвалась выше линии нисходящего тренда, а 20-SMA завершила бычье пересечение с 50-SMA.

- На восходящем тренде статическое сопротивление, похоже, сформировалось на 1.0970 перед 1.1000 (психологический уровень, статический уровень) и 1.1040 (статический уровень).

- 1.0920 (100-SMA, Фибо 23.6% коррекция последнего восходящего тренда) выступает в качестве ключевой поддержки. Четырехчасовое закрытие ниже этого уровня может привлечь продавцов и открыть дверь для продолжительного снижения к 1.0900 (20-SMA, 50-SMA) и 1.0870 (Фибо 38.2% коррекции, линия нисходящего тренда).

По мнению экономистов HSBC, курс AUD/USD в ближайшей перспективе будет двигаться в узком диапазоне.

AUD/USD будет расти под влиянием дифференциалов краткосрочной доходности, но снижаться под влиянием настроений в отношении риска

В последние несколько месяцев дифференциалы краткосрочной доходности между Австралией и США в целом способствовали росту курса AUD/USD. Поскольку предполагаемое время возвращения инфляции в целевой диапазон по-прежнему приходится на середину 2025 года, РБА, скорее всего, будет нетерпим к повышательным инфляционным сюрпризам.

Поскольку рынки закладывают в цены снижение ставки всего на 30 б.п. к концу 2024 года (Bloomberg, 6 июля 2023 года), опасения по поводу экономического роста могут не остановить краткосрочную доходность в Австралии. Однако более широкое экономическое восстановление в материковом Китае и более радужные перспективы для ключевых экспортных товаров Австралии все еще отсутствуют, что может повлиять на рыночные настроения в отношении риска и потянуть AUD/USD вниз.

Мы ожидаем, что в ближайшей перспективе пара будет торговаться в диапазоне. Пока не улучшатся фундаментальные показатели и не закончится цикл ужесточения политики Федеральной резервной системы, AUD/USD может не получить четкого вектора движения.

На прошлой неделе доллар торговался с понижением на фоне смешанных данных из США. Однако экономисты ING по-прежнему не склонны гнаться за снижением курса доллара.

Краткосрочная медвежья тенденция по доллару остается неубедительной

Мы по-прежнему не склонны гнаться за ослаблением доллара от текущих уровней - не потому, что мы ожидаем, что поступающие данные (прежде всего, индекс потребительских цен США) удивят в сторону повышения, а потому, что доллару еще предстоит догнать некоторые недавние рыночные тенденции - в частности, повышение ставок в США - и возможности для дальнейшего "голубиного" пересмотра ожиданий на кривой доллара невелики.

Основным фактором рискаовым событием для доллара США на этой неделе является отчет по инфляции за июнь в среду. Сюрприз в виде неожиданно низкой инфляции может привести к тому, что DXY протестирует апрельские минимумы на 101,00, но мы считаем, что доллар может нащупать некоторую поддержку в период публикации CPI и стабилизироваться во второй половине недели.

Пара USD/CNH может упасть к области 7.1800 в ближайшей перспективе для, пишут экономист UOB Group Ли Сью Энн и рыночный стратег Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: "Наше мнение о том, что доллар США будет торговаться в диапазоне, оказалось неверным. Доллар упал до минимума 7.2250 на американской сесссии в прошлую пятницу, а затем продолжил снижение в начале сегодняшних азиатских торгов. Нисходящий импульс быстро нарастает, и существует риск дальнейшего падения доллара. Тем не менее, основная поддержка на 7.1800, скорее всего, сегодня недосягаема. Сопротивление находится на 7.2330 и 7.2455".

Прогноз на следующие 1-3 недели: "Наш последний обзор был сделан в прошлую среду (05 июля, спот на 7.2280), в котором USD вероятно, будет торговаться в диапазоне 7.1800/7.2800 на данный момент. В прошлую пятницу USD резко упал на 0.32% (закрытие американской сессии на 7.2320) и продолжил падение в начале азиатских торгов сегодня. Краткосрочный импульс быстро нарастает, и риск того, что доллар вернется ниже 7.1800, увеличился. Только прорыв уровня 7.2650 ("сильный уровень сопротивления") будет свидетельствовать о том, что нарастание импульса ослабло".

Наихудшими показателями среди валют G10 в этом году отличились NOK (-8,1% против доллара США), JPY (-8,0%) и SEK (-4,3%). По мнению экономистов MUFG Bank, эти валюты останутся под давлением, в то время как швейцарский франк будет сильным, поскольку ШНБ в настоящее время проводит интервенции.

CHF продолжит получать выгоду от интервенций ШНБ

ЦБ Норвегии и Швеции отреагировали на ослабление валюты, но меры, объявленные до сих пор, вряд ли сами по себе вызовут устойчивый разворот трендов на ослабление.

Принимая во внимание недавние действия политиков в Японии и Скандинавии, мы пока не уверены, что их будет достаточно для того, чтобы вызвать устойчивый разворот тенденций к ослаблению их национальных валют (JPY, NOK и SEK).

CHF имеет больше шансов продолжить получать выгоду от интервенций ШНБ.

Экономисты ING обсуждают следующее заседание Банка Англии и его последствия для британского фунта (GBP).

Широкие возможности для "голубиного" пересмотра могут надавить на стерлинг

Если 19 июля индекс инфляции CPI снова не удивит рынки, существенно превзойдя прогнозы, то Банк Англии может быть доволен повышением ставки на 25 б.п. в августе.

Рынки закладывают в цены повышение ставки на 44 б.п. в августе и на 145 б.п. в целом, что оставляет достаточно места для "голубиного" пересмотра ожиданий, что может ударить по стерлингу, еслиэкономические данные удивят в сторону понижения.

Пара EUR/GBP торгуется около недавних минимумов и может столкнуться с некоторыми повышательными рисками роста до 0,8600+ на этой неделе.

Что нужно знать в понедельник, 10 июля:

После падения в пятницу после неоднозначного отчета по занятости в США за июнь, доллар США (USD) остается устойчивым против основных конкурентов в начале понедельника. Фьючерсы на фондовые индексы США торгуются на отрицательной территории, отражая осторожные настроения в начале недели, а инвесторы ожидают комментариев официальных лиц ФРС (главы ФРБ Сан-Франциско Мэри Дэйли и главы ФРБ Кливленда Лоретту Местер).

Число занятых в несельскохозяйственном секторе (NFP) в США выросло на 209 000 в июне, сообщило Бюро статистики труда США в пятницу. Уровень безработицы снизился до 3.6% с 3.7% в мае, как и ожидалось, а годовая инфляция заработной платы, измеряемая средним почасовым заработком, осталась без изменений на уровне 4.4%, превысив прогноз аналитиков в 4.2%. Доллар США оказался под сильным давлением продаж, и индекс доллара США (DXY) упал до свежего двухнедельного минимума на 102.22 в конце пятницы. В начале европейской сессии доллар восстановился до 102.50.

Между тем, министр финансов США Джанет Йеллен отметила, что между США и Китаем все еще существуют значительные разногласия, но охарактеризовала двусторонние встречи с высокопоставленными китайскими чиновниками как "прямые" и "продуктивные". Фьючерсы на фондовые индексы США снижаются на 0.4-0.6%. Ранее данные из Китая показали, что годовой индекс потребительских цен (CPI) в июне не изменился, а индекс цен производителей (PPI) снизился на 5.4% за тот же период.

Пара EUR/USD поднялась к 1.1000 на американской сессии в пятницу, но начала новую неделю на откате. На момент написания статьи пара EUR/USD торговалась на отрицательной территории в районе 1.0950.

Пара GBP/USD воспользовалась слабостью доллара и в пятницу достигла самого высокого уровня с апреля 2022 года на 1.2851. Пара начала техническую коррекцию и снижается в направлении 1.2800.

Пара USD/JPY потеряла более 200 пунктов и прервала трехнедельную полосу побед на прошлой неделе. В понедельник пара держится на уровне 142.50. В недавно опубликованном квартальном отчете Банк Японии (BoJ) сообщил, что повысил оценку для трех из девяти экономических регионов страны.

В пятницу цена на золотосумела свести на нет недельные потери. Пара XAU/USD колеблется в узком канале чуть выше $1920 в начале понедельника. Несмотря на неоднозначные данные по рынку труда в США, доходность 10-летних трежерис держалась выше 4%, не позволяя паре набрать бычий импульс.

Биткоин в выходные снизился, но сумел удержаться выше $30000. Ethereum остается относительно спокойным около $1850 в начале недели.

По мнению экономистов UOB Group, продолжение коррекции в паре USD/JPY должно столкнуться с сильной поддержкой в районе 141,60.

Ключевые тезисы

24-часовой прогноз: Сильное падение на 1,38% (цена закрытия в Нью-Йорке -142,07) в прошлую пятницу стало для нас неожиданностью (мы прогнозировали, что USD будет торговаться в диапазоне). Стремительное падение сильно перепродано, и USD вряд ли будет слабеть дальше. Сегодня пара, скорее всего, будет консолидироваться и торговаться в диапазоне 142,00/143,30.

Следующие 1-3 недели: В прошлый четверг (06 июля, спот на 144.50) мы отметили, что "сила USD не может сохранять импульс, и шансы на рост до 145.50 кажутся низкими". После того, как доллар упал ниже нашего "сильного уровня поддержки" 143,90, в пятницу (07 июля, спот 143,90) мы отметили, что "3-недельное укрепление доллара закончилось", и мы ожидали, что он будет торговаться в диапазоне между 142,90 и 145,00. Мы не ожидали резкого отката доллара, который привел к масштабному падению на 1,38% (закрытие в Нью-Йорке - 142,07). Просадка на 1,38% является самым большим внутридневным падением за последние четыре месяца. Хотя ценовые движения указывают на возможность дальнейшего отката доллара, стоит выделить надежный уровень поддержки на 141,60 и еще один на 140,95. В целом, только прорыв ниже 144,00 (наш "сильный уровень поддержки") будет свидетельствовать о дальнейшем откате доллара США.

Ульрих Лейхтманн, руководитель отдела исследований валют и сырьевых товаров в Commerzbank, представляет себе два базовых сценария для иены.

USD/JPY в районе 160?

Первый сценарий, при котором Банк Японии переведет свою монетарную политику на умеренно ограничительный курс постепенно, но все же вовремя. При таком сценарии иена, скорее всего, будет укрепляться. Текущие уровни иены должны отражать тот факт, что Банк Японии на словах твердо придерживается своего нынешнего ультра-экспансионистского курса.

Второй сценарий, при котором инфляция выходит из-под контроля, т.е. инфляция становится настолько устойчивой, что требуется длительный период ограничительной денежно-кредитной политики, чтобы сломить инфляционный импульс. Настолько длительный и ограничительный, что это повлияет на цены JGB (японских государственных облигаций), потому что Банк Японии перестанет поддерживать государственные расходы, и неустойчивость фискальной ситуации станет проблемой.

В первом сценарии (который более вероятен) я ожидаю увидеть укрепление японской иены. При втором сценарии существует риск продолжения и значительного ослабления японской иены, включая уровни USD/JPY в районе 160.

Пара EUR/USD может торговаться выше 1.10, но коррекция выглядит более вероятной, сообщают экономисты ING.

Ключевые тезисы

На этой неделе у EUR/USD будет шанс прорваться выше 1.10, хотя мы пока не видим, чтобы пара устойчиво торговалась выше этого контрольного уровня.

Доллару еще нужно догнать рост долларовых ставок, и это может стать препятствием при попытке решительного прорыва выше 1.10.

Мы ожидаем, что на этой неделе EUR/USD будет двигаться в основном под влиянием доллара, и считаем риск отката к 1.0800 более высоким, чем риск устойчивой торговли выше 1.1000, что, однако, возможно, если CPI США окажется низким.

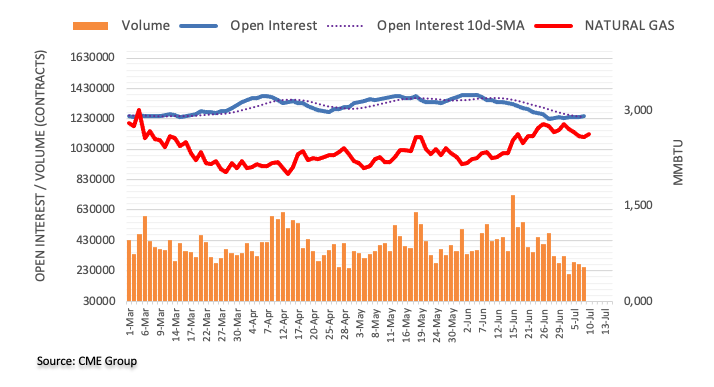

Согласно данным CME Group по фьючерсным рынкам природного газа, открытые позиции обратили вспять предыдущее дневное падение и выросли в пятницу примерно на 4.8 тыс. контрактов. С другой стороны, объемы снизились примерно на 17.1 тыс. контрактов.

Дневное падение цен на природный газ в пятницу происходило на фоне роста открытых позиций, что указывает на возможность дальнейших потерь в самом ближайшем будущем. В то же время ожидается, что медвежьи попытки встретят сопротивление в районе пока еще месячных минимумов вблизи $2.50 за MMBtu.

По мнению экономиста UOB Group Ли Сью Энн и рыночного стратега Квек Сер Леанг, в ближайшие несколько недель пара AUD/USD будет торговаться в диапазоне 0.6620-0.6750.

Ключевые тезисы

Прогноз на 24 часа: "В прошлую пятницу мы придерживались мнения, что у AUD есть возможность протестировать основную поддержку на уровне 0.6595, прежде чем станет вероятным более продолжительный отскок. Наше мнение оказалось неверным, так как AUD взлетел до максимума 0.6701 на американской сессии. Похоже, что стремительный рост был перекупленным, и AUD вряд ли продвинется дальше. Сегодня AUD, скорее всего, будет торговаться в боковике 0.6660-0.6710".

Прогноз на следующие 1-3 недели: "После падения AUD до 0.6599 мы отметили в прошлую пятницу (07 июля, спот на 0.6630), что нисходящий импульс постепенно усиливается. Мы добавили: "AUD должен пробить и остаться ниже 0.6595, прежде чем станет вероятным устойчивое снижение". Мы не ожидали стремительного роста на американской сессии, который отправил AUD к максимуму на 0.6701. Хотя наш сильный уровень сопротивления на 0.6705 еще не пробит, предварительное нарастание нисходящего импульса сошло на нет. Другими словами, AUD не готов к снижению. Вместо этого он, скорее всего, будет торговаться в диапазоне 0.6620-0.6750".

Банк Норвегии больше не отстает от ЕЦБ в своей решительности. Поэтому экономисты Commerzbank не возражают против прогноза умеренного укрепления кроны в этом и следующем году.

Ключевые тезисы

Банк Норвегии проявил смелость в июне. Он повысил ключевую процентную ставку на 50 базисных пунктов и дал сигнал о еще двух повышениях в этом году. Таким образом, на фоне ЕЦБ, он уже не выглядит менее решительным в борьбе с инфляционными рисками.

Курс норвежской кроны достиг минимумов, и в течение года он должен умеренно укрепиться по отношению к евро.

Источник: Исследования Commerzbank

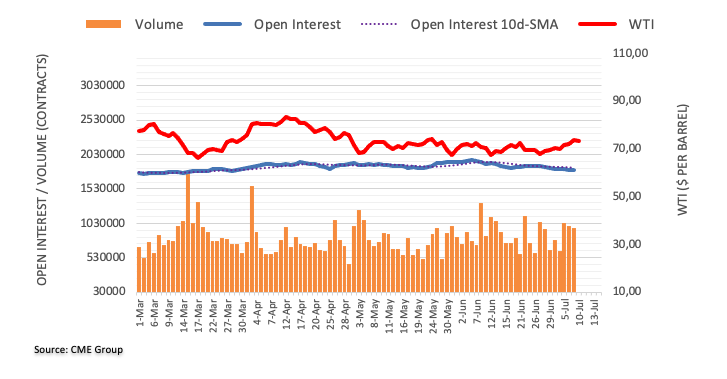

Открытые позиции на фьючерсных рынках сырой нефти падают вторую сессию подряд в пятницу (более чем на 10 тыс. контрактов), согласно данным CME Group. С другой стороны, объемы падаюь вторую сессию подряд, теперь почти на 28 тыс. контрактов.

Цены на WTI продолжили подъем в конце прошлой недели. Однако он произошел на фоне сокращения открытых позиуий и объемов, так что теперь возможна краткосрочная коррекция. Тем временем, июльские пики вблизи $74.00 за баррель пока продолжают ограничивать периодические попытки быкрв пробиться вверх.

Валютные опционы, истекающие 10 июля в 18:00 по московскому времени по данным DTCC.

EUR/USD – суммы в евро:

-

1.0800, 942 млн.

-

1.0850, 472 млн.

-

1.0920, 1.2 млн.

-

1.0970, 2.1 млрд.

-

1.0970-80, 2.1 млрд.

-

1.1000, 805 млн.

GBP/USD – суммы в фунтах стерлингов:

-

1.2770, 590 млн.

USD/JPY – суммы в долларах США:

-

143.00, 1.1 млрд.

USD/CHF – суммы в долларах США:

-

0.8955, 402 млн.

-

0.9100, 502 млн.

AUD/USD – суммы в австралийских долларах:

-

0.6685, 1.1 млрд.

-

0.6700, 331 млн.

USD/CAD – суммы в долларах США:

-

1.3250, 392 млн.

Дальнейший позитивный импульс может привести GBP/USD к области 1.2900, а выше 1.2850, отмечают экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: "Мы не ожидали сильного взлета фунта стерлингов, который привел его к максимуму на 1.2850, на один пункт выше максимума прошлого месяца на 1.2849. Резкий и стремительный рост кажется перекупленным, но пока нет признаков разворота, фунт может подняться до 1.2865, прежде чем текущее сильное восходящее давление ослабнет. Сегодня 1.2900 вряд ли появится в поле зрения. Поддержка находится на уровне 1.2805, а затем 1.2780".

Прогноз на следующие 1-3 недели: "Наш последний обзор был сделан в прошлую среду (05 июля, спот на 1.2715), в котором GBP, скорее всего, будет консолидироваться и торговаться в диапазоне 1.2630/1.2800. В прошлую пятницу GBP подскочил до максимума 1.2850. Хотя ценовая динамика сместилась в сторону повышения, фунт должен пробить и удержаться выше 1.2850, прежде чем возможно продвижение к 1.2900. Риск роста сохраняется до тех пор, пока GBP остается выше 1.2735 (уровень "сильной поддержки")".

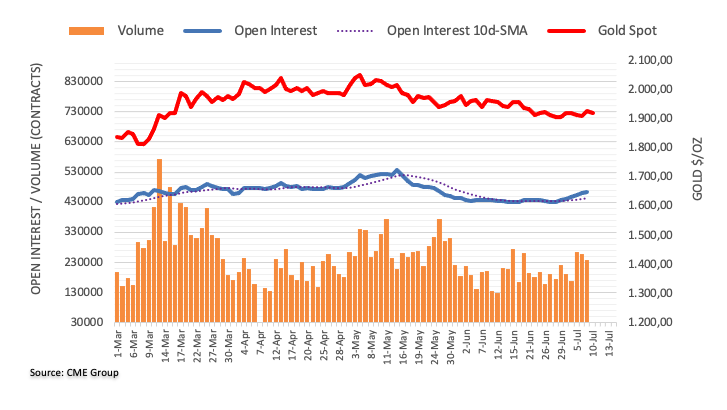

Данные CME Group по фьючерсным рынкам золота показали, что в пятницу трейдеры добавили около 3.3 тыс. контрактов к открытым позициям, что способствовало продолжению восходящего тренда. Объемы, напротив, сократились вслед за предыдущей отрицательной сессией, на этот раз примерно на 19.4 тыс. контрактов.

Заметное повышение цен на золото в пятницу произошло на фоне роста открытых позиций и предполагает, что в ближайшем будущем возможен дальнейший рост. Тем не менее, драгоценный металл сталкивается с барьером на пути к июльским вершинам на $1930 за тройскую унцию.

Экономист UOB Group Ли Сью Энн и рыночный стратег Квек Сер Леанг предполагают, что следующим уровнем для EUR/USD в ближайшей перспективе станет 1.1010.

Ключевые тезисы

Прогноз на 24 часа: "Наше мнение о том от прошлой пятницы, что евро будет торговаться в диапазоне, оказалось неверным, так как он взлетел на американской сессии и достиг максимума на 1.0973. Скачок, похоже, был перекупленным, но пока нет признаков слабости, укрепление евро, вероятно, продолжится. Учитывая условия перекупленности, июньский максимум вблизи 1.1010 вряд ли окажется сегодня под угрозой. Чтобы сохранить импульс, евро должен оставаться выше 1.0925 (незначительная поддержка находится на 1.0945)".

Прогноз на следующие 1-3 недели: "Мы придерживаемся негативного мнения по евро с конца прошлого месяца. После того как евро упал до 1.0832 и восстановился, мы в прошлую пятницу отметили (07 июля, спот на 1.0895), что если евро пробьется выше 1.0925, это будет означать, что уровень 1.0805 пропал из виду. На американской сессии евро не только прорвался выше 1.0925, но и взлетел на 0.73% (закрытие американской сессии на 1.0967), что является самым большим однодневным ростом за последние три недели. Быстрый рост импульса, вероятно, приведет к дальнейшему росту евро. Уровнем для наблюдения является июньский максимум вблизи 1.1010, а затем 1.1050. Для сохранения импульса евро должен оставаться выше 1.0870 (текущий уровень "сильной поддержки") в ближайшие несколько дней".

В ежеквартальном отчете, анализирующем региональную экономику Японии, Банк Японии (BoJ) повысил оценку для трех из девяти экономических регионов страны.

Дополнительные тезисы

Банк Японии сохраняет оценку для 6 из 9 регионов Японии.

Во всех регионах Японии наблюдалось оживление или умеренное восстановление экономики.

Во многих регионах ужесточены условия труда.

Во многих регионах малые и средние фирмы повышали заработную плату, чего не наблюдалось в последние годы.

В некоторых регионах компании рассматривали возможность повышения цен, учитывая предстоящее увеличение расходов на заработную плату.

В связи с визитом министра финансов США Джанет Йеллен Министерство финансов Китая в своем заявлении призвало США предпринять практические действия в ответ на серьезные опасения Китая по поводу экономических санкций и репрессий со стороны США.

Дополнительные тезисы

- Китайская сторона еще раз подтвердила озабоченность по поводу снятия тарифов с Китая, прекращения подавления китайских предприятий.

- Китай считает, что развитие Китая - это скорее возможность, чем вызов для Соединенных Штатов, и скорее выгода, чем риск.

- Укрепление сотрудничества между Китаем и США - это реалистичная необходимость и правильный выбор двух стран.

- Китай и США согласны поддерживать обмен информацией на высоком уровне и связи на всех уровнях в экономической сфере.

Согласно последним данным, опубликованным Национальным бюро статистики (НБС) в понедельник, годовой индекс потребительских цен (CPI) Китая не показал роста в июне по сравнению с 0.2% годового прироста, наблюдавшегося в мае.

В месячном исчислении CPI страны снизился на 0.2% в июне по сравнению с -0.2% снижением, зафиксированным в мае.

Индекс цен производителей Китая (PPI) в июне снизился на 5.4% г/г против снижения на 4.6%, зафиксированного ранее.

В понедельник Народный банк Китая (НБК) установил справочный курс USD/CNY на уровне 7.1926, по сравнению с пятничным фиксингом на 7.2054 и ожиданиями рынка в 7.2132.

НБК сообщил, что установил 7-дневную ставку обратного репо на 1.90% против 1.90% ранее.

Китайский центральный банк влил 2 млрд. юаней через 7-дневное обратное РЕПО.

Согласно последней рекомендации Новозеландского института экономических исследований (NZIER), опубликованной в понедельник, Резервный банк Новой Зеландии (РБНЗ) должен оставить официальную денежную ставку (OCR) без изменений на уровне 5.50% на заседании по монетарной политике.

Основные тезисы

- Большинство членов Теневого совета рекомендуют Резервному банку оставить официальную ставку наличности (OCR) на уровне 5.50% в предстоящем июльском обзоре монетарной политики.

- Хотя инфляционное давление по-прежнему высоко, а рынок труда остается сильным, замедление спроса и экономической активности, а также ожидания того, что предыдущие повышения OCR пройдут свой путь через экономику Новой Зеландии, заставляют воздержаться от дальнейшего ужесточения.

- Однако один из членов рекомендовал повысить ставку на 25 базисных пунктов, что отражает мнение о том, что инфляция является устойчивой.

Член Управляющего совета ЕЦБ Франсуа Вильруа де Гало заявил в выходные: "Ставки в еврозоне скоро достигнут своей высокой точки, но это будет скорее высокое плато, чем пик".

"Повышение целевого уровня инфляции центральным банком - не самое лучшее понятие", - добавил он.

Выступая в выходные, член управляющего совета ЕЦБ и глава Банка Португалии Марио Сентено заявил, что он ожидает в Еврозоне инфляции ниже 3% к концу 2023 года.

Дополнительные тезисы

- Инфляция снижается быстрее, чем поднимается.

- Нам нужно подстегнуть этот процесс и быть уверенными в том, что у нас все получится.

- Рынок труда Еврозоны является самым сильным за всю историю.

После 10 часов двусторонних встреч с высокопоставленными китайскими чиновниками в субботу министр финансов США Энет Йеллен заявила, что обсуждения были "прямыми" и "продуктивными", что позволит стабилизировать неустойчивые отношения США и Китая.

Ключевые тезисы

- У США и Китая есть существенные разногласия.

- Нечестная экономическая практика Китая и недавние карательные действия против американских фирм.

- Но мы с президентом (Джо) Байденом не рассматриваем отношения между США и Китаем через рамки конфликта великих держав. Мы считаем, что мир достаточно велик для процветания обеих наших стран.

- Я думаю, что мы достигли определенного прогресса, и я думаю, что мы можем достичь здоровых экономических отношений, которые принесут пользу нам обоим и всему миру.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.076 | 1.63 |

| Золото | 1925.15 | 0.75 |

| Палладий | 1245.1 | 0.71 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -384.6 | 32388.42 | -1.17 |

| Hang Seng | -167.35 | 18365.7 | -0.9 |

| KOSPI | -29.58 | 2526.71 | -1.16 |

| ASX 200 | -121.1 | 7042.3 | -1.69 |

| DAX | 74.86 | 15603.4 | 0.48 |

| CAC 40 | 29.59 | 7111.88 | 0.42 |

| Dow Jones | -187.38 | 33734.88 | -0.55 |

| S&P 500 | -12.64 | 4398.95 | -0.29 |

| NASDAQ Composite | -18.32 | 13660.72 | -0.13 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66903 | 1.01 |

| EURJPY | 155.836 | -0.66 |

| EURUSD | 1.09667 | 0.71 |

| GBPJPY | 182.423 | -0.6 |

| GBPUSD | 1.28382 | 0.78 |

| NZDUSD | 0.62097 | 0.88 |

| USDCAD | 1.32766 | -0.66 |

| USDCHF | 0.88916 | -0.69 |

| USDJPY | 142.1 | -1.36 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.