- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 10-04-2024

Как пишет аналитик FXStreet Пабло Пиовано, комментируя текущую ситуацию по EUR/USD, пара упала сегодня до многодневных минимумов в районе 1,0730 на фоне агрессивного укрепления доллара.

«Доходность облигаций США на различных отрезках кривой тоже набрала обороты и выросла до многонедельных максимумов в ответ на более высокие, чем ожидалось, показатели инфляции в США, измеряемые индексом потребительских цен за март.

В связи с этим ожидания июньского снижения ставки ФРС были резко снижены, и вероятность такого события сейчас составляет около 20%, если верить инструменту FedWatch от CEM Group.

Учитывая этот сценарий, похоже, изменилось отношение к Федеральной резервной системе (ФРС), которая, как ожидается, начнет цикл смягчения позже, чем первоначально прогнозировалось, возможно, в четвертом квартале. Между тем, есть предположения, что Европейский центральный банк (ЕЦБ) может начать снижение процентных ставок уже в летние месяцы.

Относительно слабые экономические показатели в еврозоне в сочетании с растущей вероятностью "мягкой посадки" в экономике США усиливают ожидания укрепления доллара в среднесрочной перспективе, особенно теперь, когда ЕЦБ может снизить ставки раньше ФРС. При таком сценарии EUR/USD может провести более значительное падение, первоначально нацелившись на годовой минимум вблизи 1,0700, а затем, возможно, на минимумы конца октября - начала ноября 2023 года ниже 1,0500».

Как пишет аналитик FXStreet Пабло Пиовано, комментируя текущую техническую ситуацию по EUR/USD, пара резко обвалилась к области 1,0730, или к многодневным минимумам, на фоне неожиданно сильного роста доллара США (USD).

«Утрата важной 200-дневной SMA на уровне 1.0831 открывает двери для дополнительных потерь в самой ближайшей перспективе. Следующая поддержка находится на апрельском минимуме 1.0724 (от 2 апреля), а затем на минимуме 2024 года 1.0694 (от 14 февраля). Далее идет ноябрьский минимум 2023 года 1,0516 (от 1 ноября), затем недельный минимум 1,0495 (от 13 октября 2023 года), основание 2023 года 1,0448 (от 3 октября) и круглая отметка 1,0400.

С точки зрения роста, EUR/USD встретит первое сопротивление в районе апрельского максимума 1.0885 (от 9 апреля), за которым последуют мартовский максимум 1.0981 (от 8 марта) и недельный пик 1.0998 (от 11 января), который предшествует психологическому барьеру 1.1000. Дальнейший рост может привести к тестированию максимума декабря 2023 года на 1,1139 (от 28 декабря).

На 4-часовом графике наблюдается возобновление медвежьего уклона. При этом первоначальная поддержка находится на уровнях 1,0724 и 1,0694. В противоположном направлении 200-SMA находится на уровне 1,0851. Индикатор MACD остался положительным, но индекс относительной силы (RSI) упал примерно до 32».

Президент США Джо Байден в ходе выступления перед прессой зашел в воды монетарной политики, заявив:

- Инфляция может отсрочить снижение ставки.

- У нас есть план по борьбе с инфляцией.

- Инфляция может задержать снижение ставки, но она будет снижена до конца года.

Впрочем, его высказывание в целом звучит более мягко, чем предполагают выдержки из него:

- "Я остаюсь при своем мнении, что до конца года ставка будет снижена. Это может отсрочить снижение на месяц или около того, я не уверен в этом, мы не знаем наверняка, что ФРС собирается делать".

В ходе последнего заседания FOMC участники Комитета выразили общую неуверенность по поводу устойчиво высокой инфляции и указали, что последние данные не повышают их уверенность в том, что инфляция будет устойчиво двигаться к целевому уровню 2%.

Кроме того, чиновники обсуждали, что представляет бОльший риск - сохранение чрезмерно ограничительной денежно-кредитной политики в течение длительного периода или преждевременное смягчение политики и недостижение целевого уровня инфляции в 2%.

Некоторые чиновники продолжали утверждать, что такие значимые факторы, как инфляция в жилищном секторе, начнут замедляться, а "несколько человек" предположили, что повышение производительности труда может обеспечить уверенный экономический рост, пока инфляция продолжает снижаться.

Тем не менее, протоколы отразили общую обеспокоенность по поводу статуса ЦБ в его борьбе с инфляцией, которая, как казалось в начале года, была под контролем.

- Индексы Уолл-стрит падают, поскольку высокая инфляция в США ослабляет надежды на снижение ставки ФРС в июне.

- Все секторы торгуются с понижением, причем больше всего пострадали сегменты недвижимости и коммунальных услуг.

- Индекс Dow Jones находится под растущим медвежьим давлением ниже уровня 38 540 с возможностью повторного тестирования области 38 035.

Рынки акций попали под удар в среду, так как неожиданно сильный отчет по инфляции в США подорвал надежды на то, что Федеральная резервная система (ФРС) может начать снижать ставки в ближайшей перспективе.

Индекс потребительских цен (CPI) в США в марте вырос на 0,4% против ожиданий замедления до 0,3 %, а годовой показатель разогнался до 3,5 % с 3,2 % в предыдущем месяце. Эти цифры подтверждают, что ценовое давление остается по-прежнему высоким, и подрывают рыночную "дорожную карту", предусматривающую три снижения ставки в 2024 году, начиная с июня.

Сдержанная реакция на данные CPI привела к падению основных американских индексов. Dow Jones несет самые большие потери, снизившись на 1,27% до 38 383 и увеличив расстояние, отделяющее его от мартовских максимумов вблизи 40 000. Индексы S&P 500 и NASDAQ упали на 1,13% до 5 150 и 16 117 соответственно.

Новости Dow Jones

Все секторы Уолл-стрит несут потери в среду. Больше всего от пересмотра ожиданий в отношении процентных ставок страдает сектор недвижимости, который падает на 4,24%, за ним следуют коммунальные услуги, снижающиеся на 2,05%. Наименее пострадавшими секторами являются энергетика, упавшая всего на 0,5%, и коммуникационные услуги с падением на 0,65%.

Home Depot (HD) лидирует по потерям с падением на 2,88% до $351,05, за ним следуют Boeing (BA) с падением на 2,75% до $173,29 и Intel (INTL), который теряет 2,65% до $38,31. Только акции Walmart (WMT) в среду находятся в "зеленой" зоне с повышением на 0,7% до $60,20.

Технический прогноз по Dow Jones

На дневном графике индекс Dow Jones формирует сильную медвежью свечу, подтверждающую негативный тренд от мартовской вершины, расположенной непосредственно под 40 000.

Сильная реакция на данные по инфляции в США подтолкнула индекс ниже уровня поддержки 38 540, а медвежье пересечение 4-часовых простых скользящих средних (SMA) 50 и 100 дает надежду медведям. При прорыве ниже этого уровня следующая цель вступит в игру на 38 033.

Бывшая поддержка на упомянутой отметке 38 540, вероятно, окажет некоторое сопротивление быкам, а выше нее блок ордеров, расположенный непосредственно под 39 000, поставит под сомнение потенциальную попытку роста.

4-часовой график индекса Доу-Джонса

- Инфляция, измеряемая индексом потребительских цен, в США ускорилась в марте.

- После выхода высоких показателей шансы на снижение ставки в июне резко упали.

- Ястребиные ожидания в отношении ставки ФРС и рост доходности казначейских облигаций США благоприятствуют доллару.

Индекс доллара США (DXY) в среду вырос до 105,20, почти на 1%. Бакс укрепился на фоне высоких данных по индексу потребительских цен (CPI) за март, которые заставили рынки отказаться от надежд на июньское снижение ставки Федеральной резервной системы (ФРС).

После впечатляющего отчета по рынку труда и высоких показателей инфляции за март чиновники ФРС могут начать сигнализировать о том, что им нужны дополнительные доказательства охлаждения экономики. Соответственно, доходность казначейских облигаций США может продолжить расти, что благоприятно скажется на долларе.

Внутридневные драйверы DXY

- Мартовский индекс потребительских цен показал, что общая инфляция в марте выросла до 3,5% г/г по сравнению с 3,2% в феврале и превысила ожидаемые 3,4%.

- Базовый индекс потребительских цен, исключающий волатильные расходы на продукты питания и энергоносители, продублировал февральское повышение, составив в марте 3,8% в годовом исчислении. И основной, и базовый индексы выросли на 0,4% за месяц, опередив прогноз аналитиков 0,3%.

- Вероятность снижения ставки ФРС в июне упала до 20%.

- Доходность казначейских облигаций США выросла: 2-летняя доходность составила 4,93%, 5-летняя - 4,56%, а 10-летняя - 4,51%. Все три показателя выросли более чем на 2%.

Технический анализ: быки по DXY наступают и восстанавливают позиции

Технические индикаторы на дневном графике показывают, что покупатели набирают обороты. Индекс относительной силы (RSI) демонстрирует положительный уклон и находится на положительной территории, что намекает на бычью силу. Индикатор MACD следует его примеру, демонстрируя растущие зеленые бары, что еще больше подтверждает позитивные настроения в отношении DXY.

Что касается простых скользящих средних (SMA), то DXY продолжает находиться выше своих 20-, 100- и 200-дневных SMA. Это свидетельствует о том, что быки заняли более высокую позицию по отношению к медведям, и добавляет вес общему позитивному прогнозу.

- Цена Arbitrum превратила ключевую зону поддержки $1,67 - $1,79 в зону сопротивления.

- Вероятен отскок в эту зону, прежде чем ARB столкнется с 20-процентной коррекцией до $1,34.

- Ончейн-метрики поддерживают эту потенциальную нисходящую траекторию.

Цена Arbitrum (ARB) прервала фазу консолидации, которая сохранялась большую часть января, февраля и марта, сигнализируя о начале потенциального нисходящего тренда после мартовского обвала. Во время этого падения ARB превратила ключевой уровень поддержки в уровень сопротивления, подтверждая продление нисходящего тренда.

Цена Arbitrum ведет нелегкую борьбу

Цена Arbitrum, начиная с обвала 16 марта, пробилась ниже уровней поддержки $1,79 и $1,67. С тех пор ARB упал на 24% и на момент написания торгуется на уровне $1,48. Обычно за пробоем ключевого уровня поддержки следует ретест, который подтверждает превращение этого уровня в сопротивление.

При таком развитии событий инвесторы могут ожидать, что цена Arbitrum запустит 13-20%-ное восходящее движение, которое повторно протестирует вышеупомянутую зону сопротивления. Если продавцы будут контролировать ситуацию, то ARB, скорее всего, столкнется с сильным отскоком, что приведет к снижению до следующего ключевого уровня поддержки $1,34, примерно на 20% ниже $1,67.

Индекс относительной силы (RSI) и осциллятор Awesome Oscillator (AO) поддерживают такое нисходящее движение, поскольку они находятся ниже своих соответствующих средних уровней 50 и 0.

3-дневный график ARB/USDT

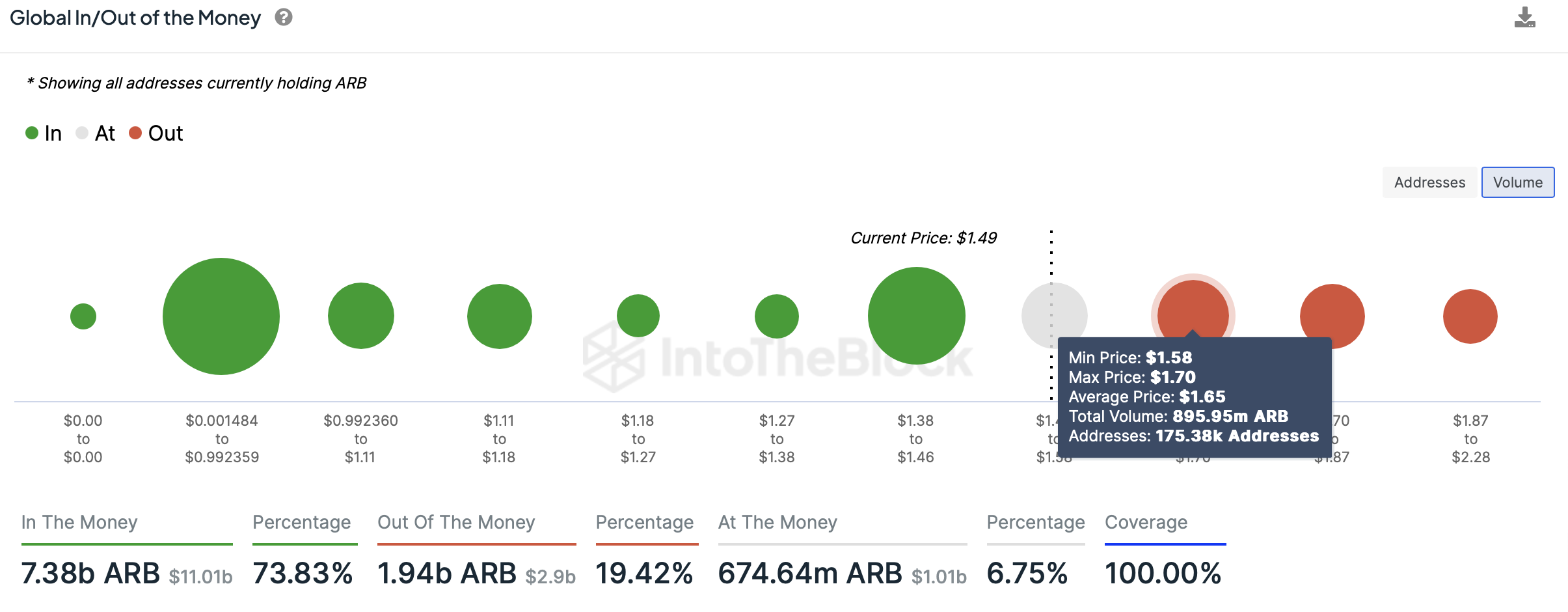

Кроме того, данные IntoTheBlock показывают, что 175 000 адресов, купивших 895 млн ARB по средней цене $1,65, находятся в положении Out of the Money. Эти инвесторы приобрели ARB между $1,58 и $1,70, что совпадает с техническим уровнем сопротивления.

В диапазоне между $1,36 и $1,45 примерно 56 400 адресов купили 2,15 млрд ARB по средней цене $1,41. Эти инвесторы все еще находятся "в деньгах" (In the Mone) и, скорее всего, продолжат аккумулирование, если цена Arbitrum опустится ниже. Интересно, что этот уровень также совпадает с технической поддержкой, отмеченной выше.

ARB и GIOM

С другой стороны, если цена Arbitrum преодолеет уровень сопротивления $1,79 и превратит его в уровень поддержки, это сделает медвежий сценарий недействительным. В этом случае ARB может предпринять попытку 12-процентного роста к психологическому уровню $2.

Тифф Маклем, глава Банка Канады, и старший заместитель главы Банка Каролин Роджерс объясняют решение Банка Канады оставить процентную ставку без изменений на уровне 5% по итогам апрельского заседания и отвечают на вопросы прессы.

Ключевые цитаты

"Мы обсуждали, когда снижать ставки, и был достигнут четкий консенсус по поводу сохранения ставки на уровне 5%".

"В Совете управляющих существуют некоторые разногласия по поводу того, когда мы увидим то, к чему стремимся".

"В целом курс канадского доллара был достаточно стабильным, если он будет двигаться, мы примем это во внимание".

"Цены на бензин имеют тенденцию то расти, то падать. Это одна из причин, почему мы уделяем особое внимание базовой инфляции".

Реакция рынка

Пара USD/CAD продолжает держаться в зеленой зоне после этих комментариев и на момент написания торговалась на уровне 1,3675, поднявшись на 0,75% внутри дня.

Тифф Маклем, глава Банка Канады, и старший заместитель главы Банка Каролин Роджерс объясняют решение Банка Канады оставить процентную ставку без изменений на уровне 5% по итогам апрельского заседания и отвечают на вопросы прессы.

Ключевые цитаты

"Июньское снижение ставки находится в пределах возможного".

"Замедление импульса произошло совсем недавно".

"Учитывая рост цен на бензин, инфляция CPI, вероятно, останется на уровне 3% в ближайшие месяцы".

"Банк все больше уверен в том, что инфляция продолжит постепенно снижаться, даже если экономическая активность будет укрепляться".

"Мы ожидаем, что базовая инфляция продолжит постепенно снижаться".

"Инфляция стоимости жилья по-прежнему очень высока, а цены на некоторые другие услуги остаются неизменно высокими".

Реакция рынка

Пара USD/CAD сохраняет бычий импульс и на момент написания торговалась на самом высоком с ноября уровне 1,3670, укрепившись на 0,72% внутри дня.

- Пара USD/JPY растет после выхода горячего отчета по инфляции в США и преодолевает уровни, которые могут послужить поводом для интервенции.

- Рост инфляции привел к повышению доходности казначейских облигаций и поддержал доллар США.

- Рынок ожидает дальнейших действий ФРС, проявляя повышенный интерес к предстоящему релизу протокола по денежно-кредитной политике.

Курс USD/JPY вырос до почти 34-летнего максимума после того, как неожиданно сильный отчет по инфляции в США привел к росту доходности казначейских облигаций США. В результате пара преодолела отметку 152,00, которая считается уровнем, способным вызвать интервенцию японских властей, но пока этого не произошло. На момент написания статьи пара торгуется в районе 152,75, укрепившись на 0,90+%.

Пара взлетела к отметке 152,70

Экономические данные США, опубликованные Бюро трудовой статистики (BLS), показали, что инфляция вновь ускоряется. Индекс потребительских цен (CPI) вырос на 0,4% за месяц и на 3,5% в годовом исчислении, превысив прогнозы, причем последний показатель также превысил предыдущее значение. Базовый индекс потребительских цен, исключающий такие волатильные статьи, как продукты питания и энергоносители, оказался выше прогнозов, но не изменился по сравнению с февральскими данными, составив 0,4% за месяц и 3,8% в годовом исчислении.

Это вызвало реакцию на финансовых рынках, доходность казначейских облигаций США резко выросла, а короткий конец кривой (2-летние трежерис) поднялся на 20 базисных пунктов. В результате индекс DXY обновил годовой максимум на 105,10, но немного отступил до 104,95.

После выхода отчета по инфляции фьючерсы на фонды ФРС на Чикагской бирже CBOT предполагают всего два снижения ставки до декабря 2024 года, и спекулянты прогнозируют, что процентные ставки остановятся на уровне 4,97%.

Пара USD/JPY резко выросла и достигла многолетнего максимума 152,73 - уровня, который в последний раз наблюдался в июне 1990 года - игнорируя при этом угрозы интервенции со стороны японских властей, включая министра финансов Судзуки, который заявил, что внимательно следит за рынком и не исключает каких-либо шагов для борьбы с чрезмерными движениями валют.

Впереди в календаре - публикация протокола заседания Федеральной резервной системы США по денежно-кредитной политике.

Анализ цены USD/JPY: техническая перспектива

С технической точки зрения, пара USD/JPY торгуется на уровнях, которые наблюдались в 1990-х годах. Следующим уровнем сопротивления станет максимум июня 1990 года на 155,78, а затем максимум 1990 года на 160,32. С другой стороны, первым уровнем поддержки станет психологический уровень 152.00, за которым последует линия Тенкан на 151.77 и минимум 5 апреля на 150.81.

- США, Минэнерго: запасы нефти за нед. на 5 апреля +5,841 млн бар. против прогноза +2,366 млн и пред. +3,210 млн – прирост 3-ю неделю подряд

- Запасы бензина +715 тыс. бар. против прогноза -1,320 млн и пред. -4,256 млн

- Запасы дистиллятов +1,659 млн бар. против прогноза -1,153 млн и пред. -1,268 млн

- Запасы в Кушинге -170 тыс. против пред. -377 тыс.

- Загрузка производственных мощностей НПЗ против прогноза и пред. +1,0%

- Производство 13,1 млн бар/д против пред. 13,1 млн бар/д и циклических постковидных максимумов 13,3 млн

Опубликованный накануне аналогичный отчет Института нефти API показал увеличение запасов нефти на 3,034 млн баррелей против прогноза +800 тыс., так что сегодняшний результат уже не стал слишком большой неприятной неожиданностью для трейдеров по черному золоту. Рост запасов бензина, вероятно, стал самым заметным аспектом отчета.

Нефть WTI перед публикацией этих данных торговалась в районе $85,25, а после релиза сначала просела, но затем сразу же отыграла падение.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

Комментируя сегодняшнее решение Банка Канады по монетарной политике, глава ЦБ Тиф Маклем заявил:

- Мы ищем доказательства того, что недавнее дальнейшее ослабление базовой инфляции будет носить устойчивый характер.

- Экономический рост, похоже, набирает обороты. Мы ожидаем, что рост ВВП будет устойчивым в этом году и еще больше усилится в 2025 году.

- Мы пересмотрели в сторону повышения наши прогнозы по росту мировой экономики. Экономический рост в США вновь превысил ожидания, и хотя в этом году ожидается замедление, экономическая активность сильнее, чем прогнозировалось ранее.

- Мы не хотим оставлять денежно-кредитную политику в таком ограничительном режиме дольше, чем это необходимо.

- В целом, данные, полученные с января, укрепили нашу уверенность в том, что инфляция будет постепенно снижаться даже по мере укрепления экономической активности.

- Что мы должны увидеть, чтобы убедиться в том, что пора снижать ставки? Короткий ответ: мы видим то, что нам нужно видеть, но нам нужно видеть это дольше, чтобы быть уверенными в том, что прогресс в направлении ценовой стабильности будет устойчивым. Текущее снижение базовой инфляции мы наблюдаем совсем недавно. Мы должны быть уверены, что это не просто временный спад.

Банк Канады сохранил сегодня ключевую процентную ставку на уровне 5,0% уже шестое заседание подряд.

Согласно сопроводительному заявлению ЦБ, регулятор повысил прогноз роста экономики на 2024 год и ожидает, что инфляция достигнет целевого уровня к 2025 году.

Кроме того, Банк Канады исключил возможность снижения ставки до тех пор, пока не появятся дополнительные признаки того, что недавнее снижение инфляции сохранится.

- "Банк Канады пересмотрел на повышение прогноз роста экономики на 2024 год до 1,5% (против 0,8% в январе), а также пересмотрел прогноз до 2,2% в 2025 году (против 2,4%), 1,9% в 2026 году".

- "Прогноз среднегодового роста ВВП на четвертый квартал составляет 1,0% (против 0,0% в январе), на первый квартал 2024 года - 2,8% (против 0,5%), на второй квартал - 1,5%."

- "Ожидается, что канадская экономика вернется к равновесию в 2026 году; потенциальный рост производства в 2024 году будет значительным, что отражает сильные процессы иммиграции."

- "Инфляция составит в среднем 2,6% в 2024 году (против 2,8% в январе), 2,2% в 2025 году (без изменений), 2,1% в 2026 году".

- "Номинальная нейтральная процентная ставка оценивается в диапазоне от 2,25% до 3,25%, что на 25 базисных пунктов выше, чем в январе".

- "Чтобы текущий рост заработной платы стал совместим с целевым уровнем инфляции в 2%, рост производительности труда должен существенно увеличиться".

- "Банк оценивает риски для инфляционного прогноза как сбалансированные, большее беспокойство вызывают повышательные риски."

Реакция рынка

Пара USD/CAD поднялась до нового максимума 2024 года в районе 1,3680 на фоне решения Банка Канады, чему способствовало сильное укрепление доллара США после выхода горячих данных по инфляции в США.

Сегодня Банк Канады оставил денежно-кредитную политику без изменений, сохранив ставку на уровне 5,0% уже шестое заседание подряд. Это решение совпало с прогнозами.

Ключевой момент заявления ЦБ:

- Хотя инфляция все еще слишком высока и риски сохраняются, в последние месяцы темпы роста общей и базовой инфляции CPI снизились. Управляющий Совет будет искать доказательства того, что этот понижательный импульс сохраняется

Другие тезисы:

- Совет управляющих особенно внимательно следит за динамикой базовой инфляции и продолжает уделять внимание балансу между спросом и предложением в экономике, а также инфляционным ожиданиям, росту заработной платы и корпоративным моделям ценообразования.

- В последнее время появились некоторые признаки того, что ценовое давление со стороны заработной платы ослабевает.

- Фраза о том, что ЦБ обеспокоен инфляционными рисками, была удалена из текста заявления.

Пара USDCAD торгуется в районе 1,3660, держась вблизи самых высоких с ноября уровней, где цена оказалась после выхода горячих данных по инфляции в США.

Банк Канады оставил денежно-кредитную политику без изменений по итогам заседания в среду.

Центральный банк сохранил ставку на уровне 5,0% уже шестое заседание подряд, что соответствует прогнозам.

Инфляция в США, измеряемая изменением индекса потребительских цен (CPI), в марте ускорилась до 3,5% в годовом исчислении против 3,2% в феврале, сообщило в среду Бюро статистики труда США (BLS). Это значение оказалось выше рыночных ожиданий 3,4%.

Годовой базовый индекс потребительских цен, исключающий волатильные цены на продукты питания и энергоносители, вырос на 3,8% за тот же период, совпав с февральским ростом. В месячном исчислении общий и базовый индексы CPI выросли на 0,4%, по сравнению с прогнозом аналитиков 0,3%.

"Индекс цен на жилье вырос в марте, как и индекс цен на бензин. В совокупности эти два индекса обеспечили более половины месячного прироста индекса по всем категориям", - отмечается в пресс-релизе BLS. "Индекс энергоносителей вырос на 1,1% за месяц. Индекс продуктов питания в марте вырос на 0,1 %".

Реакция рынка на данные по индексу потребительских цен в США

Доллар США укрепился по отношению к своим основным конкурентам в качестве немедленной реакции рынка. На момент публикации индекс доллара США вырос на 0,55% внутри дня и составлял 104,70.

- AUD/USD вошла в боковой диапазон на краткосрочных графиках.

- Пара только что сформировала медвежью свечу на максимумах диапазона и выглядит готовой к ослаблению.

- Возможно движение вниз к минимумам диапазона на уровне 0,6420.

Пара AUD/USD торгуется в районе 0,6620 в преддверии выхода ключевых данных США. Пара вошла в боковой тренд на 4-часовом графике, который используется для оценки направления краткосрочного тренда.

4-часовой график AUD/USD

В начале апреля цена коснулась нижней границы диапазона на уровне 0,6480 и отскочила. После этого началось восхождение к верхней границе диапазона.

Во вторник AUD/USD сформировала медвежью свечную модель "Падающая звезда" на вершине диапазона в районе 0,6640. Хотя следующий бар был зеленым и, следовательно, не подтвердил "Падающую звезду", тем не менее это был негативный знак. С тех пор пара торгуется в боковом направлении в районе 0,6620.

Учитывая, что AUD/USD откатилась от максимума диапазона и одновременно сформировала медвежью свечную модель, существует риск разворота, и цена снова начнет двигаться вниз к минимумам диапазона, продолжая боковой тренд.

Индикаторы MACD и RSI демонстрируют медвежью дивергенцию на максимумах от 4 и 9 апреля.Хотя цена выросла и отметила повышающийся максимум в этот период, оба индикатора не последовали за ней, что указывает на слабость.

RSI только что вышел из области перекупленности, что является еще одним медвежьим признаком. Это - рекомендация краткосрочным бычьим трейдерам закрыть свои длинные позиции и открыть короткие.

Прорыв ниже 0,6495 станет подтверждением нового движения вниз в рамках диапазона с возможной целью на минимумах диапазона 0,6420.

Кластер основных скользящих средних, вероятно, окажет цене поддержку в районе 0,6450 и может замедлить темпы распродажи.

Прорыв выше апрельского максимума 0,6645 опровергнет медвежий сценарий и может означать бычий прорыв с первоначальной целью на мартовских максимумах 0,6668.

Как сообщает ЦБ РФ на своем офциальном сайте, Эльвира Набиуллина выступила на пленарном заседании Государственной Думы, посвященном рассмотрению Годового отчета Банка России за 2023 год.

В ходе выступления она заявила, что пик инфляции удалось пройти благодаря жёсткой денежно-кредитной политике. Ниже приведены некоторые тезисы ее выступления:

- Если посмотреть на текущий рост цен, то есть от месяца к месяцу, то видно, что с июля по ноябрь этот показатель в пересчете на год был двузначным, инфляционное давление было очень сильным.

- В декабре-январе оно заметно снизилось и сейчас находится около 6%.

- Если бы мы не повысили ключевую ставку, то инфляция была бы сильно больше тех 7,4%, которые мы получили по итогам прошлого года.

- Более того, она продолжила бы ускоряться и сейчас.

Китай поручил коммерческим банкам прекратить предлагать процентные ставки по депозитам выше потолка ставки по депозитам.

Китай поручает банкам до конца апреля завершить устранение чрезмерных высокодоходных депозитов.

- Пара NZD/USD движется к 0,6100, так как ястребиный прогноз РБНЗ по процентной ставке укрепляет киви.

- РБНЗ в шестой раз подряд сохранил OCR на уровне 5,5%.

- Инвесторы ожидают данных по инфляции в США, которые повлияют на ожидания перехода ФРС к снижению ставок.

Пара NZD/USD движется к круглому уровню сопротивления 0,6100. На европейской сессии в среду киви демонстрирует силу, так как Резервный банк Новой Зеландии (РБНЗ) дал "ястребиные" рекомендации, оставив официальную денежную ставку (OCR) без изменений на уровне 5,50%.

РБНЗ удерживает официальную денежную ставку на уровне 5,50% уже шестой раз подряд. РБНЗ прокомментировал, что денежно-кредитная политика будет оставаться ограничительной для поддержания понижательного давления на инфляцию. Экономика Новой Зеландии переживает не лучшие времена, так как во второй половине 2023 года она оставалась в состоянии технической рецессии. Однако РБНЗ необходимо найти баланс, так как годовая инфляция на уровне 4,7% значительно превышает желаемый диапазон между 1% и 3%.

Между тем, инвесторы ожидают данных по индексу потребительских цен (CPI) в США за март, которые будут опубликованы в 15.30 мск. По прогнозам экономистов, ежемесячные данные по общей и базовой инфляции увеличатся на 0,3 %, что выше темпа в 0,17 %, необходимого для снижения инфляции до целевого уровня в 2 %. Это не убедит политиков Федеральной резервной системы (ФРС) рассмотреть вопрос о снижении ставок в первой половине этого года.

Привлекательность доллара США усилится, если данные по инфляции окажутся сильнее, чем ожидалось. В настоящее время индекс доллара США (DXY), который отслеживает стоимость доллара США по отношению к шести основным валютам, немного снизился до 104,00.

Пара NZD/USD продолжает рост уже третью торговую сессию в среду. Киви восстанавливается до 50% коррекции Фибоначчи (построенной от максимума 8 марта 0,6218 до минимума 1 апреля 0,5940), которая находится на уровне 0,6080. Актив остается выше 20-дневной экспоненциальной скользящей средней, которая торгуется около 0,6040, что говорит о сохранении спроса в ближайшей перспективе.

14-периодный индекс относительной силы (RSI) приближается к отметке 60,00. Если RSI удастся решительно прорваться выше этого уровня, бычий импульс будет запущен.

Дальнейший рост выше максимума 18 марта на 0,6100 приведет пару к минимуму 12 марта на 0,6135. Прорыв последней отметки приведет актив к 78,6% коррекции Фибо на уровне 0,6160.

В альтернативном сценарии движение вниз появится, если актив пробьется ниже минимума 5 апреля 0,5985. Это потянет актив к минимуму 17 ноября 0,5940, а затем к круглому уровню поддержки 0,5900.

Четырехчасовой график NZD/USD

ЕС проводит предварительный анализ возможных проблем на рынках ветроэнергетики. Проверка может привести к началу углубленного расследования со стороны ЕС.

Предварительная проверка не обязательно приведет к углубленному расследованию. Обзор касается не конкретных государственных тендеров, а рынка вообще.

Это произошло на фоне вчерашних комментариев главы ЕС по вопросам конкуренции Маргреты Вестагер, которая сообщила, что комиссия начала новое расследование в отношении китайских поставщиков ветряных турбин.

Она также отметила, что изучаются условия развития ветропарков в Испании, Греции, Франции, Румынии и Болгарии.

- Цена на нефть консолидируется вблизи отметки $85.00 в преддверии выхода данных по инфляции в США за март.

- Данные по инфляции в США дадут представление о том, когда ФРС может начать снижать процентные ставки.

- Прямое участие Ирана в войне в Газе и новые атаки Украины на российские нефтеперерабатывающие заводы могут привести к дальнейшему сокращению предложения нефти.

Фьючерсы на нефть West Texas Intermediate (WTI) на NYMEX остаются на уровне $85,00 в преддверии данных по индексу потребительских цен (CPI) в США, которые будут опубликованы в 15/30 мск.. Данные по инфляции за март повлияют на ожидания рынка относительно того, что Федеральная резервная система (ФРС) перейдет к снижению ставок на июньском заседании.

Ожидается, что данные по инфляции останутся неустойчивыми из-за роста цен на нефть, арендной платы, расходов на страхование и комиссионных за управление портфелем.

Цена на нефть корректируется после достижения нового пятимесячного максимума на уровне 87,50 доллара. Однако эскалация напряженности в ближневосточном регионе удерживает спрос на нефть на прежнем уровне. Предложение Израиля о прекращении огня не отвечает различным требованиям ХАМАС, но последняя заявила, что изучит вопрос и обратится к посредникам. Хамас хочет, чтобы Израиль вывел свои войска и позволил вернуться домой палестинцам, которые были вынуждены покинуть свои дома из-за войны в Газе.

Опасения по поводу прямого вмешательства Ирана в израильско-палестинскую войну усиливаются, поскольку израильская армия объявила, что готова вторгнуться в Рафах, последний приют для перемещенных палестинцев.

Вступление Ирана в войну в Газе значительно нарушит цепочку поставок нефти. Иран является третьим по величине производителем нефти в ОПЕК, и его непосредственное участие в войне значительно ужесточит нефтяной рынок, что положительно скажется на цене на нефть.

В восточном регионе Европы атаки беспилотников Украины на нефтяную инфраструктуру России также сохраняют опасения по поводу перебоев с поставками нефти.

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара GBP/USD немного отступила после того, как во вторник впервые за две недели поднялась выше 1,2700, но закрыла день на положительной территории. В начале среды пара держится немного ниже этого уровня, поскольку внимание рынка переключается на данные по инфляции в США за март.

Индекс относительной силы (RSI) на 4-часовом графике остается выше 60, что свидетельствует о бычьем настрое. Что еще более важно, во вторник пара GBP/USD закрылась выше уровня 1,2660, где сходятся 20-дневная, 50-дневная и 100-дневная простые скользящие средние (SMA).

С точки зрения роста, 1,2710 (50% кореркции Фибоначчи последнего нисходящего тренда) выступает в качестве первого сопротивления перед 1,2750 (61,8% корекции) и 1,2800 (78,6% коррекции).

Дневное закрытие ниже 1,2660 может отпугнуть покупателей и подготовить почву для продолжительной коррекции. При таком сценарии поддержки можно ожидать на уровне 1,2620 (23,6% коррекции) перед 1,2590 (200-дневная SMA)".

Аналитики TD Securities (TDS) предлагают краткий обзор того, что они ожидают от объявления политики Банка Канады (BoC) и как это может повлиять на канадский доллар.

Ключевые тезисы

- Мы ожидаем, что Банк Канады удержит ставки на 5.00% в апреле и будет придерживаться осторожного тона. Признаки возобновления роста не позволят ему слишком сильно опираться на недавний прогресс в отношении базовой инфляции.

- Банк Англии, вероятно, сохранит осторожный тон, ожидая новых доказательств, прежде чем сигнализировать о начале цикла смягчения. Заседание вряд ли существенно изменит курс канадского доллара, и данные останутся в центре внимания.

Аналитики BBH делятся своим мнением о публикуемых вскоре мартовских данных по инфляции в США.

Обратите особое внимание на базовый индекс потребительских цен

"Отчет по CPI за март в США - главное событие. Данные помогут определить, были ли недавние высокие показатели CPI просто шумом или признаком того, что прогресс в области инфляции затормозил. Ожидается, что общий индекс потребительских цен вырастет на 0,3% м/м и ускорился до 3,4% г/г в марте с 3,2% в феврале. Базовый CPI , согласно прогнозам, вырос на 0,3% м/м и замедлился до 3,7% г/г в марте с 3,8% в феврале. Прогнозы соответствуют модели прогнозирования инфляции ФРБ Кливленда.

Обратите особое внимание на так называемый супер базовый CPI (базовые услуги за вычетом жилья), ключевой показатель базовой инфляции. В феврале супер базовый индекс потребительских цен оставался высоким - 4,3% г/г, но месячный прирост цен снизился до 0,5% с 0,9% в январе. Дальнейшее ежемесячное замедление темпов роста супер базового CPI, вероятно, повысит уверенность ФРС в том, что инфляция устойчиво движется к 2%".

Пара EUR/USD потеряла свою динамику и закрылась во вторник без изменений после роста к 1,0900 ранее в течение дня. Как пишет аналитик FXStreet Эрен Сензегер, "в среду пара держится около отметки 1,0850, а рынки готовятся к выходу данных по инфляции в США.

Согласно прогнозам, индекс потребительских цен (CPI) в марте вырос на 3,4% в годовом исчислении, после роста на 3,2%, зафиксированного в феврале. В месячном исчислении CPI и базовый CPI, исключающий волатильные цены на продукты питания и энергоносители, по прогнозам, вырастут на 0,3%.

Инструмент CME FedWatch показывает, что в настоящее время инвесторы закладывают в цены почти 45%-ную вероятность того, что Федеральная резервная система (ФРС) предпочтет еще одно сохранение политики без изменений в июне. Позиционирование рынка предполагает, что данные по инфляции могут существенно повлиять на оценку доллара США.

Месячное значение базового CPI в 0,4 % или выше может заставить участников склониться к тому, что политика ФРС в июне не изменится, и вызвать немедленное ралли доллара, заставив пару EUR/USD повернуть на юг. С другой стороны, публикация данных на уровне 0,2% может возродить ожидания июньского снижения ставки и оказать сильное давление на доллар. При таком сценарии EUR/USD может набрать бычий импульс и выйти из недельного торгового диапазона".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара EUR/USD потеряла свою динамику и закрылась во вторник без изменений после роста к 1,0900 ранее в течение дня. В среду пара держится около отметки 1,0850, так как рынки готовятся к выходу данных по инфляции в США.

Индикатор относительной силы (RSI) на 4-часовом графике остается выше отметки 50, что указывает на небольшой бычий настрой. С другой стороны, 61,8% коррекции Фибоначчи последнего нисходящего тренда выступает в качестве первого сопротивления на уровне 1,0870. Если паре удастся пробить этот уровекнь, она может нацелиться на 1,0900 (78,6% коррекции) и 1,0950 (начальная точка нисходящего тренда).

Первую поддержку можно увидеть на 1.0840-1.0830 (50% коррекции Фибоначчи, 100-периодная SMA) перед 1.0780 (23.6% коррекции Фибоначчи)".

Morgan Stanley повысил прогноз цен на нефть марки Brent на 2 квартал до 92 долларов за баррель (с 87,50 долларов)

- На 3 квартал 2024 года до 94 долларов за баррель (с 90 долларов)

В своем прогнозе он сослался на геополитические риски и проблемы спроса и предложения:

- То, что степень геополитического риска в ключевых нефтедобывающих регионах в последнее время возросла, кажется очевидным и не вызывающим возражений

- На прошлой неделе ОПЕК+ сохранила свою политику в отношении поставок нефти без изменений и рекомендовала некоторым странам более строго соблюдать условия сокращения добычи

- Некоторое снижение объемов производства в России (удары по на российским нефтеперерабатывающим заводам, возможно, привели к остановке более 15% мощностей в России)

- Сезонный рост спроса на фоне угасания надежды на прекращение огня между Израилем и Хамасом

- Цена серебра выросла на ожиданиях снижения ставки ФРС в 2024 году.

- Низкодоходный актив, такой как серебро, дорожает на фоне снижения доходности казначейских облигаций США.

- Министр иностранных дел Израиля Исраэль Кац подтвердил, что Израиль примет ответные меры в случае нападения Ирана на его территорию.

Цена на серебро демонстрирует боковой тренд с позитивными настроениями и продолжает расти четвертую сессию подряд, зависнув около отметки $28,10 за тройскую унцию на ранней европейской сессии в среду.

Цена на серебро может еще больше вырасти на ожиданиях снижения ставок Федеральной резервной системой (ФРС) в этом году. Снижение доходности по казначейским облигациям США оказывает поддержку таким недоходным активам, как серебро. На текущий момент доходность по казначейским облигациям США составляет 4,74% и 4,36%, соответственно.

Кроме того, цены на серебро следуют за повышательным движением цен на золото, поддерживаемым ростом потребительского и промышленного спроса. Добавление Китаем 160 000 тройских унций золота в свои резервы в марте, а также закупки золота Турцией, Индией, Казахстаном и несколькими странами Восточной Европы в этом году способствуют позитивным настроениям вокруг драгоценных металлов.

Эскалация геополитической напряженности на Ближнем Востоке побуждает инвесторов обращаться к безопасным активам, таким как серебро. Министр иностранных дел Израиля Исраэль Кац выступил с предупреждением, что Израиль примет ответные меры, если Иран нападет на его территорию. Кроме того, мирные переговоры между Израилем и ХАМАС в Египте не увенчались успехом.

Инвесторы занимают осторожную позицию, ожидая возможных изменений в политике под влиянием поступающих данных. Сильные данные по рынку труда, опубликованные на прошлой неделе, могут побудить Федеральную резервную систему занять более "ястребиную" позицию, если инфляция превысит ожидания. Это потенциально может ограничить восходящий импульс цены на серебро.

Goldman Sachs опубликовал информацию о том, что на прошлой неделе хедж-фонды продавали акции самыми быстрыми темпами за последние 3 месяца. Приведенные данные получены от подразделения первичных брокерских услуг Goldman Sachs:

- Хедж-фонды продали акции по всему миру

- Это стало второй неделей распродаж подряд

- Крупнейшей распродажей с середины января 2024 года

- Почти полностью вызвана "короткими продажами"

- Цена на золото торгуется на положительной территории в районе $2 355 на ранней европейской сессии в среду.

- Ожидание снижения ставки ФРС, рост напряженности на Ближнем Востоке и покупки центральных банков могут поднять цену на золото.

- Трейдеры ожидают данных по инфляции CPI в США за март и протокола заседания FOMC в среду.

Цена на золото (XAU/USD) выросла к $2 355 в первые часы европейских торгов в среду. Росту цен на желтый металл способствуют ожидания снижения ставок Федеральной резервной системой (ФРС) в этом году, покупки центральных банков и геополитическая напряженность на Ближнем Востоке.

В среду министр иностранных дел Израиля Исраэль Кат предупредил, что Израиль примет ответные меры, если Иран совершит нападение с его территории. Ранее верховный лидер Ирана заявил, что Израиль "должен быть наказан" за очевидное нападение на здание иранского консульства в Сирии на прошлой неделе, в результате которого погибли два его высокопоставленных военных командира, сообщает Sky News. Эскалация геополитической напряженности на Ближнем Востоке может способствовать росту безопасных активов, таких как золото.

Кроме того, закупки золота крупнейшими центральными банками поднимают желтый металл почти до исторического максимума. В марте Китай пополнил свои резервы на 160 000 тройских унций золота, что стало 17-м месяцем подряд. Турция, Индия, Казахстан и некоторые восточноевропейские страны также покупают золото в этом году, наряду с Китаем.

Трейдеры будут внимательно следить за данными по индексу потребительских цен (CPI) за март и протоколом заседания FOMC, которые должны выйти в среду. Эти события могут дать некоторое представление о траектории инфляции и о том, как будет развиваться денежно-кредитная политика ФРС. Более высокие показатели инфляции могут ослабить ожидания снижения ставки ФРС в июне и ограничить потенциал роста золота. С другой стороны, более мягкие данные по инфляции могут подогреть спекуляции о снижении ставок и оказать некоторую поддержку XAU/USD.

Вот что вам нужно знать в среду, 10 апреля:

Доллар США (USD) держится уверенно, так как рынки с нетерпением ждут данных по индексу потребительских цен (CPI) за март. Позже на американской сессии Федеральная резервная система (ФРС) опубликует протокол мартовского заседания по вопросам политики. Кроме того, Банк Канады (BoC) объявит о решениях по денежно-кредитной политике, после чего губернатор Тифф Маклем расскажет о перспективах политики и ответит на вопросы прессы.

Во вторник основные валютные пары провели день, колеблясь в привычных диапазонах, поскольку инвесторы по-прежнему не хотели занимать крупные позиции перед выходом данных по инфляции в США. Согласно прогнозам, в годовом исчислении индекс потребительских цен в марте вырос на 3,4%, а базовый индекс потребительских цен - на 3,7%. В начале среды финансовые рынки остаются сдержанными, а индекс доллара США движется в боковом направлении чуть выше отметки 104,00. В то же время фьючерсы на фондовые индексы США торгуются с небольшим повышением после нестабильной ситуации в среду, а доходность 10-летних казначейских облигаций США остается ниже 4,4% после потери более 1% за предыдущий день.

Ожидается, что Банк Канады оставит ставку без изменений на уровне 5% после апрельского заседания. Пара USD/CAD не смогла найти направление движения во вторник и закрыла день практически без изменений чуть ниже 1,3600. В начале европейской сессии пара снизилась к 1,3550.

После роста к 1,0900 пара EUR/USD потеряла устойчивость и снизилась к области 1,0850 в конце вторника. Пара остается относительно спокойной вблизи этого уровня в середине недели.

Пара GBP/USD восстановила часть позиций после роста выше 1,2700 во вторник, но в итоге за день немного прибавила. Утром в Европе пара удерживает свои позиции и торгуется выше 1,2650.

Цена доллара США на этой неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Доллар США был сильнее всего по отношению к японской иене.

| USD | EUR | GBP | CAD | AUD | ИЕНА | NZD | CHF | |

| USD | -0.17% | -0.41% | -0.28% | -0.80% | 0.07% | -1.09% | 0.06% | |

| EUR | 0.17% | -0.24% | -0.11% | -0.62% | 0.24% | -0.90% | 0.23% | |

| GBP | 0.41% | 0.24% | 0.13% | -0.38% | 0.48% | -0.66% | 0.48% | |

| CAD | 0.29% | 0.11% | -0.12% | -0.50% | 0.35% | -0.78% | 0.35% | |

| AUD | 0.80% | 0.62% | 0.39% | 0.50% | 0.86% | -0.27% | 0.85% | |

| JPY | -0.07% | -0.25% | -0.47% | -0.35% | -0.87% | -1.13% | 0.01% | |

| NZD | 1.06% | 0.88% | 0.65% | 0.78% | 0.27% | 1.13% | 1.11% | |

| CHF | -0.07% | -0.25% | -0.48% | -0.35% | -0.87% | 0.00% | -1.16% |

Карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской йене, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая)/JPY валюта котировки).

Ранее в этот день Резервный банк Новой Зеландии (РБНЗ) объявил о сохранении процентной ставки на уровне 5,5%, как и ожидалось. "Ограничительная позиция денежно-кредитной политики остается необходимой для дальнейшего снижения давления на производственные мощности и инфляции", - отметил РБНЗ в своем программном заявлении. После закрытия в зеленой зоне во вторник пара NZD/USD продолжила расти на азиатской сессии и достигла самого сильного уровня с 21 марта выше 0,6070.

Пара USD/JPY продолжает двигаться вверх и вниз в очень узком диапазоне чуть ниже 152.00 в среду. Глава Банка Японии (BoJ) Казуо Уэда заявил ранее в тот же день, что он ожидает сохранения благоприятных финансовых условий на данный момент, учитывая текущие перспективы для экономической активности и цен.

Во вторник золото установило еще один новый исторический максимум выше $2 360. Пара XAU/USD в начале среды остается относительно спокойной и колеблется в узком диапазоне выше $2 350.

- Пара USD/CAD сохраняет молчание на фоне осторожности рынка в преддверии решения Банка Канады.

- Ожидается, что в среду Банк Канады сохранит текущую учетную ставку на уровне 5,0%.

- Снижение доходности казначейских облигаций США способствует ослаблению доллара США.

Пара USD/CAD, похоже, остается вялой на фоне укрепления доллара США (USD) и цен на сырую нефть. Пара снижается до отметки 1,3570 во время азиатской сессии в среду. Доллар США (USD) удерживает позиции, несмотря на снижение доходности казначейских облигаций США.

Трейдеры с нетерпением ждут публикации решения Банка Канады (BoC) по процентной ставке, ожидая, что она останется неизменной на уровне 5,0%. Кроме того, позднее на североамериканской сессии запланирована публикация данных по индексу потребительских цен (CPI) в США и протокола заседания FOMC.

Цены на сырую нефть столкнулись с препятствиями, которые потенциально могут оказать давление на канадский доллар (CAD). Тупик в переговорах о прекращении огня в Газе возродил опасения по поводу безопасности поставок с Ближнего Востока, что негативно сказалось на более значительном, чем ожидалось, увеличении запасов сырой нефти в США. Цена на нефть West Texas Intermediate (WTI) колеблется в районе 84,70 долларов за баррель.

Доллар США (USD) сталкивается с проблемами на фоне снижения доходности казначейских облигаций США. На момент написания статьи индекс доллара США (DXY) консолидируется около отметки 104,10, а доходность 2-летних и 10-летних казначейских облигаций США составляет 4,73% и 4,35% соответственно.

Президент Федерального резервного банка Миннеаполиса Нил Кашкари подтвердил приверженность центрального банка борьбе с инфляцией. Кашкари подчеркнул важность снижения текущего уровня инфляции, который колеблется в районе 3 %, до целевого уровня в 2 %.

Инвесторы занимают осторожную позицию, ожидая возможных изменений в политике под влиянием поступающих данных. Сильные данные по рынку труда, опубликованные на прошлой неделе, могут привести к более ястребиной позиции ФРС, если инфляция превысит ожидания.

После завершения апрельского заседания по вопросам политики в среду члены правления Резервного банка Новой Зеландии (РБНЗ) приняли решение сохранить официальную процентную ставку на уровне 5,50%. Это решение соответствовало ожиданиям рынка.

Краткое изложение заявления РБНЗ о денежно-кредитной политике

- Экономика Новой Зеландии продолжает развиваться в соответствии с прогнозами комитета по денежно-кредитной политике.

- Ограничительная денежно-кредитная политика по-прежнему необходима для дальнейшего снижения давления на производственные мощности и инфляцию.

- Экономический рост в Новой Зеландии остается слабым.

- Комитет уверен, что сохранение OCR на ограничительном уровне в течение длительного периода времени вернет инфляцию потребительских цен к целевому диапазону от 1 до 3 процентов в этом календарном году.

Протокол заседания РБНЗ по процентной ставке

- Члены комиссии согласились с тем, что они по-прежнему уверены в том, что денежно-кредитная политика ограничивает спрос.

- Ограничительная денежно-кредитная политика способствует ослаблению давления на производственные мощности для обеспечения возврата инфляции к целевому уровню.

- Ожидается дальнейшее снижение давления на производственные мощности, что будет способствовать продолжающемуся снижению инфляции.

- Члены комиссии согласились с тем, что они по-прежнему уверены в том, что денежно-кредитная политика ограничивает спрос.

- Показатели деловой уверенности снизились, а собственные ожидания фирм в отношении активности и инвестиций ослабли.

- Краткосрочные намерения бизнеса в отношении ценообразования снизились, но остаются на высоком уровне, что частично отражает рост как реальных, так и ожидаемых затрат.

- Продолжающийся рост чистой миграции поддерживает совокупные потребительские расходы и рост стоимости жилья.

- Комитет согласился с тем, что процентные ставки должны оставаться на ограничительном уровне в течение длительного периода.

- Участники согласились с тем, что баланс рисков практически не изменился с февраля.

- Члены комиссии согласились с тем, что по-прежнему существует ограниченная терпимость к увеличению времени достижения целевого уровня инфляции, пока инфляция остается за пределами целевого диапазона, а инфляционные ожидания и ценовые намерения остаются высокими.

- Члены комиссии согласились с тем, что сохранение инфляции в сфере услуг остается риском, а инфляция цен на товары остается высокой.

- Продолжающаяся ограничительная денежно-кредитная политика в условиях слабого глобального роста может привести к более быстрому снижению инфляции, чем ожидалось.

Глава Банка Японии (BoJ) Кадзуо Уэда в своем полугодовом отчете о валютном и монетарном контроле в среду заявил, что, учитывая текущие перспективы экономической активности и цен, он ожидает сохранения благоприятных финансовых условий на данный момент.

Ключевые цитаты

"Теперь в пределах видимости, что цель ценовой стабильности в 2 процента будет достигнута устойчивым и стабильным образом к концу прогнозного периода, описанного в Отчете о перспективах на январь 2024 года, так как различные данные и отдельная информация от фирм постепенно показали, что цикл между заработной платой и ценами стал более прочным.

Исходя из этого, Банк счел, что политика количественного и качественного смягчения денежно-кредитной политики (QQE) с контролем кривой доходности и политика отрицательных процентных ставок на сегодняшний день выполнили свою роль, и поэтому он изменил рамки денежно-кредитной политики.

В частности, Банк принял решение, среди прочих мер, установить ставку овернайт без обеспечения в качестве политической процентной ставки и поощрять сохранение этой ставки на уровне от 0 до 0,1 процента.

Учитывая текущие перспективы экономической активности и цен, Банк ожидает, что благоприятные финансовые условия будут сохранены на данный момент.

Трендовая инфляция еще не достигла 2%, поэтому необходимо поддерживать динамику экономики в направлении достижения 2% путем сохранения благоприятных монетарных условий.

Хочу тщательно изучить вопрос о том, действительно ли трендовая инфляция достигнет 2%, чтобы определить необходимую степень денежно-кредитной поддержки.

Если мы будем ждать, пока инфляция достигнет 2%, это увеличит риск превышения инфляции и заставит нас агрессивно повышать ставки.

Мы не будем менять монетарную политику только для того, чтобы напрямую реагировать на колебания валютного курса.

Возможно, нам придется изменить денежно-кредитную политику, если колебания валютных курсов приведут не только к росту цен на импорт, но и к риску повышения трендовой инфляции больше, чем ожидалось.

Мы хотим, чтобы рынок японских государственных облигаций (JGB) в конечном итоге вернулся к состоянию, когда доходность определяется рыночными ценами.

Сейчас мы наблюдаем за тем, как рынки воспримут мартовские изменения в политике, после чего мы надеемся начать сокращать объем наших покупок JGB.

Затянувшаяся дефляция и низкая инфляция в Японии затрудняют влияние на инфляционные ожидания населения посредством расширения денежной базы".

Народный банк Китая (PBoC) установил центральный курс USD/CNY на предстоящую торговую сессию вторника на уровне 7,0959 по сравнению с предыдущим днем, зафиксированным на отметках 7,0956 и 7,2300 по оценкам Reuters.

В своей последней экономической оценке китайской экономики агентство Fitch Ratings пересмотрело прогноз по рейтингу Китая на "негативный", подтвердив суверенный кредитный рейтинг на уровне "A+".

Дополнительные выводы

Пересмотр прогноза отражает усиление рисков для перспектив государственных финансов Китая.

Прогнозируется, что дефицит государственного бюджета Китая вырастет до 7,1% ВВП в 2024 году.

Полагает, что фискальная политика будет играть все более важную роль в поддержке роста в ближайшие годы.

Дефицит 2024 года будет самым высоким после дефицита в 8,6% от ВВП в 2020 году.

Прогнозируется, что рост ВВП замедлится до 4,5% в 2024 году с 5,2% в 2023 году.

Не прогнозируется длительный период дефляции, инфляция составит 0,7% к концу 2024 года и 1,3% к концу 2025 года.

В ответ на это Министерство финансов Китая заявило, что "системы Fitch неэффективно отражают положительный эффект от фискальной политики Китая".

Министерство добавило: "Возможности и решимость Китая поддерживать хороший суверенный кредитный прогноз не меняются".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 28.16 | 1.19 |

| Золото | 2352.876 | 0.66 |

| Палладий | 1086.32 | 3.76 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 426.09 | 39773.13 | 1.08 |

| Hang Seng | 95.22 | 16828.07 | 0.57 |

| KOSPI | -12.49 | 2705.16 | -0.46 |

| ASX 200 | 35.1 | 7824.2 | 0.45 |

| DAX | -242.28 | 18076.69 | -1.32 |

| CAC 40 | -70.13 | 8049.17 | -0.86 |

| Dow Jones | -9.13 | 38883.67 | -0.02 |

| S&P 500 | 7.52 | 5209.91 | 0.14 |

| NASDAQ Composite | 52.68 | 16306.64 | 0.32 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66266 | 0.35 |

| EURJPY | 164.766 | -0.05 |

| EURUSD | 1.08586 | -0.02 |

| GBPJPY | 192.346 | 0.12 |

| GBPUSD | 1.26755 | 0.16 |

| NZDUSD | 0.60563 | 0.41 |

| USDCAD | 1.35705 | 0 |

| USDCHF | 0.90327 | -0.21 |

| USDJPY | 151.753 | -0.03 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.