- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 07-08-2023

- Число занятых в несельскохозяйственном секторе за июль составило 187 тыс. человек, что ниже ожидаемых 200 тыс. человек. Однако средняя почасовая заработная плата выросла до 4,4% по сравнению с предыдущим годом, что намекает на возможное давление на заработную плату.

- Мишель Боуман намекает на дальнейшее повышение ставок для контроля инфляции. Напротив, президент ФРБ Нью-Йорка Джон Уильямс предполагает, что снижение ставок может начаться в начале 2024 года.

- По оценкам Commerzbank, курс USD/MXN достигнет отметки 17,60 в июне 2024 года и отметки 18,00 к декабрю того же года.

В понедельник пара USD/MXN немного восстановилась, но все еще торгуется вблизи максимума дня 17,1505 и держится выше цены открытия на 0,03%. На момент написания статьи пара USD/MXN торгуется по 17,0649 после достижения дневного минимума 17,0220.

USD/MXN выигрывает от "ястребиных" комментариев представителя ФРС Боуман, а также от роста доходности облигаций США

Американские акции торгуются в зеленой зоне после неоднозначного отчета по занятости в США в прошлую пятницу. Несмотря на то, что июльские данные по занятости в несельскохозяйственном секторе оказались ниже прогноза в 200 тыс. человек и составили 187 тыс. человек, это свидетельствует об охлаждении рынка труда, однако рост средней почасовой заработной платы (AHE) с 4,2% до 4,4% по сравнению с аналогичным периодом прошлого года говорит о том, что давление на заработную плату может вновь привести к росту инфляции, о чем Министерство труда США сообщит 10 августа.

Согласно прогнозам, индекс потребительских цен (CPI)) в США снизится до 3% с 3,3% в июне, а базовый CPI), исключающий волатильные статьи, замедлится до 4,7% г/г с 4,8% в июне.

Рост пары USD/MXN в понедельник был вызван "ястребиными" комментариями Мишель Боуман, которая заявила, что ФРС, вероятно, придется еще больше повысить ставки, чтобы снизить инфляцию. На "голубиной" стороне спектра президент ФРБ Нью-Йорка Джон Уильямс отметил, что снижение ставок может начаться в начале 2024 года в зависимости от экономических данных и если инфляция продолжит снижаться.

Индекс доллара США (DXY), отражающий стоимость доллара по отношению к корзине из шести валют-аналогов, держится на уровне 0,09% и составляет 102,100, что является попутным ветром для пары USD/MXN. Одной из причин укрепления доллара США (USD) является то, что доходность казначейских облигаций США восстанавливает свои позиции: ставка по 10-летним облигациям США составляет 4,082%, что на два базисных пункта выше.

Что касается мексиканской экономики, то в рамках экономического блока были опубликованы данные по индексу потребительского доверия за июль, который составил 46,2, что превысило прогнозы 44,9 и оказалось выше пересмотренного в сторону повышения июньского показателя 45,3. В конце недели, 9 августа, будет опубликован индекс потребительских цен в Мексике. Прогноз по CPI)составляет 4,78% в годовом исчислении, а в месячном исчислении ожидается 0,48%. Слабые данные по инфляции не позволят Банку Мексики (Banxico) ужесточить условия после трех последовательных заседаний по сохранению ставок без изменений.

Аналитики Commerzbank пересмотрели свои прогнозы по курсу USD/MXN на конец года, полагая, что курс USD/MXN будет находиться в районе 17.2000. Они добавили: "Ослабление экономики США и политические риски, вероятно, будут оказывать давление на песо". По их мнению, курс USD/MXN достигнет отметки 17,6000 перед всеобщими выборами в Мексике и 18,0000 к концу 2024 года.

Анализ цены USD/MXN: Техническая перспектива

Пара USD/MXN по-прежнему ориентирована на понижение, однако графическая модель "двойное дно", сформированная в районе минимумов года, может открыть двери для дальнейшего роста. Уровнями сопротивления являются четырехмесячная линия тренда, проходящая в районе 17,40, а также 100-дневная экспоненциальная скользящая средняя (EMA) на уровне 17,5093. Если покупатели USD/MXN преодолеют эти два уровня сопротивления, пара сможет бросить вызов психологическому ценовому уровню 18,00, за которым последует 200-дневная ЕМА на отметке 18,1306. С другой стороны, падение USD/MXN ниже уровня 17.0000 может привести к повторному тестированию минимума годичной давности 16.6238.

USD/CNH отслеживает дифференциалы доходности почти так же хорошо, как USD/JPY. Кит Юкес, главный глобальный валютный стратег Société Générale, анализирует валютные рынки - которые по-прежнему следят за центральными банками.

NOK/SEK имеет потенциал роста в преддверии заседания Банка Норвегии на следующей неделе

Относительная динамика ставок ЕЦБ и ФРС указывает на то, что евро остается уязвимым, если в ближайшее время не появятся более сильные европейские данные. EUR/GBP, тем временем, внимательно следит за ожиданиями по ставке, но поскольку до заседания MPC 21 сентября мы получим данные по CPI еще за два месяца, большой скачок ожиданий маловероятен, как в одну, так и в другую сторону.

USD/CNH отслеживает доходность 10-летних облигаций почти так же хорошо, как USD/JPY. Возможно, китайские власти и не хотят ослабления валюты, но вряд ли этот тренд развернется в сторону снижения до тех пор, пока доходность в США не достигнет пика. Рост USD/CNH означает усиление давления на JPY, AUD и NZD.

Наконец, NOK/SEK также внимательно следит за ожиданиями по ставке. Банк Норвегии, вероятно, повысит ставки еще на 25 б.п. на заседании на следующей неделе, и этого должно быть достаточно для поддержания спроса на NOK.

Со временем японские потоки фондов должны ослабнуть. Таким образом, экономисты CIBC Capital Markets ожидают снижения пары USD/JPY.

Доходность 10-летних JGB должна дрейфовать в сторону 100 б.п.

Со временем доходность 10-летних JGB должна приблизиться к уровню 100 б.п. - именно на этом уровне она находилась в годы, предшествовавшие "Абэномике". Это невероятно важно, поскольку японские инвесторы были крупными нетто-кредиторами остального мира именно потому, что внутренние доходности были низкими.

Повышение доходности 10-летних JGB предполагает, что за пределы страны будет вывозиться меньше капитала, и поддерживает понижательный тренд USD/JPY на прогнозном горизонте.

USD/JPY - 3 кв. 2023: 141 | 4 кв. 2023: 135

Экономисты Rabobank ожидают, что доллар США будет по-прежнему пользоваться хорошей поддержкой по отношению к евро. Тем не менее, пара USD/CHF видится ниже уровня 0,86 в одномесячном исчислении.

Ставки ЕЦБ, возможно, достигли своего пика

Мы считаем, что пара USD/CHF будет продолжать пользоваться хорошей поддержкой против евро на фоне опасений, что краткосрочные ставки в США, скорее всего, будут расти еще долгое время. Мы также считаем, что доллар может получить некоторую поддержку от бегства ои рисков. Мы также считаем, что чистая длиннная позиция по евро слишком велика, учитывая риск того, что политические ставки ЕЦБ могут достигнуть своего пика.

Тем не менее, учитывая неопределенность в отношении бюджетной ситуации в США, мы пересмотрели в сторону повышения наш прогноз по франку, который является "безопасным убежищем", и видим возможность для USD/CHF вернуться к уровню 0,86 в одномесячной перспективе.

Экономисты Société Générale анализируют техническую перспективу AUD/USD.

Прорыв выше недавнего пика 0.6900 необходим для подтверждения значимого восходящего тренда

Пара AUD/USD не смогла преодолеть слияние сопротивлений вблизи отметки 0,6900, представляющей собой пик июня, и многомесячной линии нисходящего тренда, что привело к быстрому снижению. Пара постепенно движется к потенциальной поддержке от минимума мая вблизи 0,6460/0,6410.

200-DMA стала плоской, что свидетельствует об отсутствии четкого направления. Ожидается отскок, однако для подтверждения значимого восходящего тренда необходим прорыв выше недавнего пика 0,6900.

Если пара закрепится ниже 0,6460/0,6410, падение может продолжиться. Следующие цели будут находиться на уровне 0,6350 и уровне проекции 0,6200.

- EUR/USD отскакивает от достигнутых ранее минимумов вблизи 1,0960.

- Дальнейшее восстановление продолжается с целью 1.1150.

EUR/USD сокращает ранее понесенные потери и в понедельник вновь приблизится к ключевой области 1.1000.

Дальнейший рост пары должен встретить следующее препятствие на недельном пике 1.1149 (27 июля). Если пара пробьется выше этой области, то давление продаж ослабнет и откроется дверь для вероятного движения к вершине 2023 года 1.1275 (18 июля).

Если рассматривать более долгосрочную перспективу, то позитивный взгляд остается неизменным, пока пара находится выше 200-дневной SMA, расположенной сегодня на уровне 1,0748.

Дневной график EUR/USD

Экономисты CIBC Capital Markets объясняют, почему ралли доллара США в ближайшей перспективе должно ослабевать.

Степень диссонанса между ФРС и рынком остается значительной

Усиление диссонанса между ФРС и рынком наряду с рисками ликвидности предвещает укрепление доллара США в ближайшей перспективе.

В среднесрочной перспективе продавцам доллара все же стоит обратить внимание на ралли, чтобы активизироваться.

DXY - 3 кв. 2023: 103,23 | 4 кв. 2023: 100,42

См.: Доллар США уязвим из-за ожиданий, что ФРС не потребуется дальнейшего повышения ставок в этом году - MUFG

Экономисты Société Générale анализируют техническую перспективу USD/MXN.

Движение за пределы 17,40 открывает путь к 17,80

После прорыва ниже минимумов 2022 года пара USD/MXN пережила неумолимый нисходящий тренд. Недавно пара приблизилась к промежуточной зоне поддержки 16,60/16,40, представляющей собой уровни проекции и, что более важно, линию тренда, проходящую с 2008 года.

Пара продемонстрировала первоначальный отскок и вернулась к июльскому максимуму 17,40. Дневной MACD демонстрирует положительную дивергенцию, указывающую на ослабление нисходящего импульса. Если пара преодолеет отметку 17,40, то вероятен продолжительный отскок в направлении 17,80 и графических уровней 18,00.

Доллар США возобновил рост после пятничного отката, и в настоящее время пара EUR/USD торгуется около отметки 1,0980, недалеко от дневного минимума 1,0964. Как пишет главный аналитик FXStreet Валерния Беднарик, "опасения по поводу дополнительного повышения ставок в США привели к росту доходности государственных облигаций, которая остается ниже максимумов прошлой недели. Доходность 10-летних казначейских облигаций в настоящее время составляет 4,11%, что на 5 базисных пунктов (б.п.) выше. В то же время фондовые рынки начали неделю неважно: большинство азиатских и европейских индексов потеряли позиции.

Причиной последних опасений стали "ястребиные" комментарии представителей Федеральной резервной системы (ФРС) США: глава ФРБ Атланты Мишель Боуман заявила, что ФРС должна сохранять готовность к повышению учетной ставки, если данные покажут, что прогресс в области инфляции затормозился. Кроме того, президент ФРБ Атланты Рафаэль Бостик заявил, что центральный банк должен сохранять ограничительную денежно-кредитную политику вплоть до 2024 года. Глава ФРБ Нью-Йорка Джон Уильямс в часы лондонских торгов вылил немного холодной воды, заявив, что не исключает возможности снижения ставок в начале 2024 года, добавив, что это будет зависеть от экономических данных.

Германия опубликовала данные по промышленному производству за июнь, которое снизилось на 1,5% за месяц и на 1,7% по сравнению с предыдущим годом, что не оправдало ожиданий и ударило по евро. Что касается еврозоны, то в августе был опубликован августовский показатель Sentix Investor Confidence, который улучшился с -22,5 в июле до -18,9. В календаре США значимых данных не запланировано, хотя в ближайший четверг в стране будет опубликован июльский индекс потребительских цен (CPI)".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Пара EUR/USD отступает от раннего максимума 1,1014 и торгуется ниже уровня 61,8% коррекции ралли 1,0833/1,0975 на отметке 1,1005, сохраняя перекос риска в сторону снижения. На дневном графике видно, что индикатор Momentum консолидируется в пределах отрицательных уровней, а индикатор относительной силы (RSI) развернулся вниз на уровне около 47, что свидетельствует об очередном снижении. Наконец, 20-я простая скользящая средняя (SMA) оказалась ненаправленной, находясь выше текущего уровня, а 100-я SMA оказывает динамическую поддержку на уровне 1,0920.

В ближайшей перспективе, судя по 4-часовому графику, шансы на медвежье расширение выглядят ограниченными. EUR/USD встретила покупателей в районе плоской 20-дневной SMA, в то время как 100-дневная SMA набирает обороты в сторону понижения гораздо выше текущего уровня. В то же время технические индикаторы направлены на север в пределах нейтральных уровней, что говорит об ослаблении интереса продавцов.

Уровни поддержки: 1,0960 1,0920 1,0870

Уровни сопротивления: 1.1005 1.1065 1.1105"

В своем выступлении, подготовленном для выступления на мероприятии ФРС в Атланте, глава ФРБ Мишель Боуман заявила, что для снижения инфляции до целевого уровня, вероятно, потребуется дополнительное повышение ставок, сообщает Reuters.

Боуман пояснила, что при принятии решений она будет искать доказательства того, что инфляция находится на "последовательном и значимом" пути снижения. Она также отметила, что инфляция все еще значительно превышает 2%, а условия на рынке труда остаются напряженными.

Реакция рынка

Эти комментарии не вызвали реакции рынка, и индекс доллара США на момент написания демонстрировал небольшой дневной прирост на уровне 102,10.

Канадский доллар в июле отставал от доллара США. Экономисты MUFG Bank анализируют перспективы USD/CAD.

Пара USD/CAD должна торговаться ближе к уровню 1,3000

Наша краткосрочная модель оценки, учитывающая влияние изменений спредов доходности, настроений в отношении риска и цен на энергоносители, в настоящее время указывает на то, что пара USD/CAD должна торговаться ближе к уровню 1,3000.

Вероятность более мягкой посадки в США в последнее время возросла, что создает понижательные риски для наших прогнозов по USD/CAD на ближайший год.

Мы предполагаем высокий риск рецессии/резкого замедления экономики США, что способствует росту курса USD/CAD.

USD/CAD - 3 кв. 2023 1.3100 4 кв. 2023 1.3200 1 кв. 2024 1.3300 2 кв. 2024 1.3400

- После двух дневных откатов подряд DXY вновь набирает обороты.

- Первоначальное препятствие находится на месячном максимуме 102,84.

DXY восстанавливает самообладание и возвращает себе область за ключевым уровнем 102,00, достигнутым в начале недели.

Индексу удается оставить позади часть давления продаж, наблюдавшегося во второй половине недели, и в понедельник он вновь берет рубеж 102.00 и выше. Индексу необходимо быстро преодолеть пока еще месячную вершину 102,84 (3 августа), чтобы создать условия для потенциального движения к июльской вершине 103,57 (3 июля), которая, как представляется, поддерживается близостью ключевой 200-дневной SMA.

Если рассматривать более широкую картину, то пока индекс находится ниже 200-дневной SMA (103,52), прогноз для него остается негативным.

Дневной график DXY

После того как 3 августа Банк Англии (BoE) повысил ставку на 25 б.п., курс GBP/USD упал ниже отметки 1,27. По мнению экономистов банка HSBC, после этой реакции снижение курса британского фунта может быть ограничено.

Банк Англии снизил прогнозы роста, но повысил среднесрочные прогнозы инфляции

В августе Банк Англии повысил учетную ставку на 25 б.п. до 5,25%, что стало самым высоким показателем за последние 15 лет. Решение девяти членов MPC разделилось на три части, при этом тенденция к ужесточению сохраняется.

Несмотря на пересмотр в сторону понижения прогнозов роста ВВП на 2024 и 2025 годы, MPC повысил среднесрочные прогнозы инфляции по сравнению с теми, которые были опубликованы в мае. Комитет также отметил, что высокие темпы роста заработной платы создают постоянный риск устойчивой инфляции.

Все это говорит о том, что Банк Англии сохраняет умеренный настрой на ужесточение, особенно по сравнению с Федеральной резервной системой (ФРС) США и Европейским центральным банком (ЕЦБ), которые более явно подчеркнули, что дальнейшее повышение ставок будет зависеть от данных. Эти "ястребиные" элементы, скрытые под поверхностью решения Банка Англии, могут ограничить чрезмерное снижение британского фунта.

Экономисты Société Générale анализируют техническую перспективу EUR/USD.

Защита линии тренда вблизи 1.0900/1.0830 может спровоцировать отскок

Пара EUR/USD начала более глубокий откат после того, как столкнулась с сопротивлением вблизи 1,1270 (уровень Фибо 61,8% коррекции с 2021 года). Пара отступила к линии тренда, существующей на графике с прошлого года (на уровне 1.0900/1.0830). Намечается отскок, однако для подтверждения продолжительного отскока быкам необходимо преодолеть максимум прошлой недели вблизи 1,1045.

Если пара не сможет отстоять область 1.0900/1.0830, то ожидается углубление фазы снижения. Следующие потенциальные поддержки находятся на 200-DMA вблизи 1.0725 и на 1.0630.

По мнению стратегов UOB Group, в ближайшей перспективе пара USD/IDR продолжит расти.

Ключевые тезисы

На прошлой неделе мы ожидали, что пара USD/IDR будет торговаться с повышательным уклоном в направлении 15 160. Мы указали, что "следующее сопротивление на уровне 15 219 вряд ли окажется под угрозой". В соответствии с нашими ожиданиями, курс USD/IDR вырос, но не стал угрожать уровню 15 219 (максимум - 15 208). После этого роста восходящий импульс усилился, хотя и не намного.

На этой неделе USD/IDR может сначала консолидироваться в течение нескольких дней, а затем прорваться выше уровня 15 219. Следующее серьезное сопротивление на 15 270, скорее всего, пока останется вне игры. Поддержка находится на 15 120, и далее на 15 010.

- Пара EUR/JPY начинает неделю с достаточно боевым настроем, торгуясь выше отметки 156,00.

- Следующей целью для быков остается вершина 2023, расположенная над отметкой 158,00.

EUR/JPY продолжает развивать небольшой рост пятницы, преодолевая ключевой рубеж 156,00.

На данный момент вероятным выглядит продолжение восходящего импульса, а первоначальной целью быков остается максимум 2023 года на отметке 158,04 (от 21 июля). Прорыв этого уровня расчистит паре путь к круглому уровню 160,00.

Долгосрочный прогноз по кроссу выглядит благоприятным, пока цена находится выше 200-дневной SMA, сегодня на уровне 146,73.

Дневной график EUR/JPY

Экономисты CIBC Capital Markets ожидают, что в долгосрочной перспективе пара AUD/USD будет активно расти.

Долгосрочный потенциал роста пары AUD/USD

Мы ожидаем, что в течение третьего квартала курс AUD/USD будет находиться в диапазоне, а в четвертом квартале начнется рост.

В более долгосрочной перспективе переоцененность доллара США должна позволить австралийскому доллару с высоким бета-коэффициентом укрепиться сильнее, чем валютам с более низким бета-коэффициентом.

Китайские меры стимулирования в конечном счете станут драйвером роста курса AUD/USD, хотя мы не ожидаем серьезной политической реакции.

Наконец, мы ожидаем, что новый управляющий ЦБ Баллок продолжит политику, проводимую при Лоу, поэтому смена руководства не должна повлиять на ценообразование AUD.

AUD/USD - Q3 2023: 0,66 | Q4 2023: 0,68

Ожидается, что дальнейший рост курса доллара США к MYR встретит достойное сопротивление в районе 4,5790, отмечает стратег по рынкам Квек Сер Леанг из UOB Group.

Ключевые тезисы

После того как пара USD/MYR упала до минимума на 4,5150 и отскочила, в прошлый понедельник (31 июля, спот на 4,5420) мы отметили, что "несмотря на падение до 4,5150, явного усиления импульса не наблюдается", и ожидали, что USD/MYR будет торговаться в диапазоне между 4,5250 и 4,5790. Наши ожидания оказались неверными, так как пара упала до 4,4950, а затем энергично отскочила и завершила неделю во флэте на уровне 4,5530.

Отскок набрал некоторый импульс, и на этой неделе существует возможность для дальнейшего роста курса USD/MYR. Однако маловероятно, что любое продвижение на север приведет к прорыву выше 4,5790 (незначительное сопротивление находится на уровне 4,5600). С другой стороны, если USD/MYR пробьется ниже отметки 4,5120 (незначительная поддержка находится на уровне 4,5250), это будет свидетельствовать об ослаблении нарастания импульса.

Недавний отскок доллара США в пятницу был спровоцирован выходом более слабого, чем ожидалось, отчета NFP за июль. Экономисты MUFG Bank анализируют перспективы доллара.

Неужели восстановление доллара США исчерпало себя?

На прошедшей неделе доллар США получил поддержку с стороны продолжающейся восходящей коррекции долгосрочной доходности в США и усиления бегства от рисков, что оказало более сильное давление на популярные валюты-carry развивающихся стран.

Недавнее неожиданное решение Банка Японии скорректировать YCC и решение агентства Fitch понизить кредитный рейтинг США спровоцировали рост волатильности на валютных рынках. Хотя эти последние события способствовали отскоку доллара США, мы не уверены, что это движение окажется устойчивым.

Выход более слабого отчета по NFP за июль и публикация на этой неделе отчета по инфляции ИПЦ США за июль должны укрепить ожидания того, что ФРС не придется больше повышать ставки в этом году, что будет способствовать ослаблению доллара США.

Экономисты ANZ Bank сохраняют целевой прогноз по ценам на нефть на конец года на уровне 100 долл. за баррель.

Последнее "ура" нефти?

Сокращение предложения наконец-то обуславливает дефицит на нефтяном рынке. Теперь мы ожидаем резкого сокращения запасов в ближайшие месяцы. Однако недавнее ралли цен остается зыбким.

Нехватка предложения в основном регулируется ОПЕК. Устойчивый рост цен зависит от дальнейшего повышения спроса. На данный момент, похоже, так и есть. Есть надежда, что недавно объявленные меры стимулирования экономики смогут поддержать дальнейший рост.

В среднесрочной перспективе появляются некоторые "красные флажки", которые могут остановить рост цен. Электромобили в Китае все больше сокращают потребление нефти. Мы ожидаем, что в 2023 году потери потребления нефти от использования электромобилей достигнут 260 тыс. баррелей в сутки. К концу десятилетия этот показатель достигнет 1,5 млн баррелей в сутки.

Мы сохраняем наш целевой уровень по ценам на нефть на конец года на уровне 100 долл. за баррель, однако в 2024 г. рост цен выше этого уровня выглядит маловероятным.

За последний месяц норвежская крона продемонстрировала сильный отскок. Экономисты MUFG Bank анализируют перспективы NOK.

ЦБ Норвегии будет по-прежнему чувствителен к ослаблению кроны

В последнее время поддержку кроне оказывает ослабление опасений инвесторов по поводу риска "жесткой посадки" мировой экономики.

Недавний оптимизм по поводу более мягкой посадки мировой экономики способствовал росту цен на сырьевые товары, включая нефть, что стимулировало укрепление норвежской кроны.

Кроме того, в последнее время поддержку кроне оказало решение ЦБ Норвегии ужесточить политику в связи с повышением инфляционных рисков. Поскольку базовая инфляция находится на некомфортно высоком уровне, ЦБ будет по-прежнему чувствителен к ослаблению NOK.

EUR/NOK - Q3 2023 11,10 Q4 2023 11,00 Q1 2024 10,90 Q2 2024 10,80

Несмотря на решение Fitch, на прошедшей неделе доллар США демонстрировал хорошие результаты. Экономисты Rabobank анализируют перспективы доллара США.

Доллар будет по-прежнему в большей степени ориентироваться на денежно-кредитную политику и относительную силу роста экономики в США

Решение агентства Fitch понизить кредитный рейтинг США привлекло внимание к предложению казначейских обязательств на следующей неделе, хотя привлекательность доллара США в качестве "тихой гавани" говорит о том, что влияние решения Fitch, скорее всего, будет ограниченным.

Политика ФРС остается определяющим фактором. Хотя мы считаем, что ставки по федеральным фондам, скорее всего, достигли своего пика, перспективы того, что ставки будут поддерживаться на пиковых уровнях в течение более длительного времени, поддерживают доллар США.

Поддержку доллару также может оказать тот факт, что центральные банки некоторых стран развивающихся рынков уже начали циклы снижения ставок, а также вероятность того, что в ряде других стран G10 ставки также достигают пиковых значений.

По мнению стратегов UOB Group, в краткосрочной перспективе возможно дальнейшее укрепление USD/THB.

Ключевые тезисы

Мы не ожидали сильного роста USD/THB, в ходе которого на прошлой неделе он достиг максимума на 34,81 (мы ожидали, что пара будет торговаться в диапазоне). Быстрое усиление импульса, вероятно, приведет к дальнейшему укреплению USD/THB на этой неделе.

Однако ключевое сопротивление на уровне 35,00 может оказаться недосягаемым. В целом, только прорыв ниже 34,30 будет свидетельствовать об ослаблении текущего повышательного давления.

Сможет или не сможет Банк Японии нормализовать свою денежно-кредитную политику? Экономисты Commerzbank анализируют последствия этого для японской иены.

Не может или не хочет?

Если это неспособность, а не нежелание, то ослабление иены будет оправдано гораздо больше, чем это было до сих пор.

Кстати, тот факт, что инфляция на уровне 2% уже находится в диапазоне, который члены Совета прогнозируют в последнее время, уже показал на момент публикации этих прогнозов (т.е. 31 июля), что по крайней мере один член Совета не верит, что инфляция снова опустится ниже 2%. Поэтому тот факт, что это мнение также появилось в протоколе, на самом деле не является новостью. Не все, что подается как новость, ею является.

В понедельник в интервью изданию NewYork Times, президент Федерального резервного банка Нью-Йорка Джон Уильямс заявил, что, по его мнению, процентные ставки могут начать снижаться уже в следующем году.

Дополнительные тезисы

"Инфляция снижается, как и ожидалось, и это при том, что ожидается небольшой рост безработицы по мере охлаждения экономики".

"Не исключает возможности снижения ставок в начале 2024 года, в зависимости от экономических данных".

"По моему собственному прогнозу, я ожидаю, что в следующем году уровень безработицы поднимется выше 4%".

Реакция рынка

Комментарии Уильямса, похоже, практически не повлияли на курс доллара США. Индекс доллара США флиртует с внутридневными максимумами вблизи отметки 102,30, повсившись на 0,30% внутри дня, по состоянию на момент публикации.

По мнению экономиста Ли Сью Энн и стратега по рынкам Квек Сер Леанга из UOB Group, консолидационные настроения вокруг USD/CNH пока не изменились.

Ключевые тезисы

Прогноз на 24 часа: "Мы ожидали в прошлую пятницу, что доллар США опустится до 7.1500. Наши ожидания не оправдались, доллар упал до 7.1550, а затем отскочил. Текущее движение цен, скорее всего, является частью консолидации. Сегодня мы ожидаем, что доллар США будет торговаться в диапазоне 7.1660/7.2020".

Прогноз на следующие 1-3 недели: "Наш последний обзор был сделан в прошлую среду (02 августа, спот на 7.1800), согласно которому доллар США, скорее всего, будет торговаться в диапазоне 7.1300/7.2450. На данный момент мы продолжаем придерживаться того же мнения".

Очередной неоднозначный отчет по занятости в США в пятницу сохранил ситуацию на валютных рынках нестабильной. Экономисты ING анализируют перспективы доллара США.

Ключевые тезисы

На этой неделе вряд ли произойдет то благоприятное снижение доллара, вокруг которого смогут раллировать валюты других стран. Кроме того, события в Черном море и то, как они могут отразиться на ценах на продовольствие и энергоносители, могут заставить инвесторов сдержанно отнестись к тенденциям дезинфляции.

На сегодняшний день мы сомневаемся, что выступления представителей ФРС окажут существенное влияние на доллар, и ожидаем, что DXY будет торговаться в диапазоне 101.80-102.80.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, в начале новой недели пара опустилась ниже отметки 1.1000. Комментарии представителей Федеральной резервной системы США могут повлиять на динамику доллара США (USD) и пары во второй половине дня.

«После неоднозначного отчета по занятости в США в пятницу доллар США вновь оказался под давлением "медведей", что позволило паре EUR/USD свести на нет значительную часть внутринедельных потерь. Число занятых в несельскохозяйственном секторе США в июле выросло на 187 000 человек, что оказалось ниже рыночного прогноза 200 000, а июньский рост на 200 00 был пересмотрен в сторону понижения до 185 000. Два месяца подряд рост числа рабочих мест в США составлял менее 200 тыс. свидетельствует об ослаблении условий на рынке труда и вызывает снижение интереса к доллару США.

Другие детали отчета, однако, показали, что годовая инфляция заработной платы осталась на уровне 4,4%, а уровень безработицы снизился до 3,5% с 3,6%. В свою очередь, рынки по-прежнему закладывают в цены почти 30%-ную вероятность того, что ФРС вновь повысит учетную ставку в этом году, что практически совпадает с вероятностью, существовавшей до выхода данных по рынку труда.

Позднее сегодня выступит представитель ФРС Мишель Боуман, которая в выходные утверждала, что ФРС должна сохранять готовность к повышению учетной ставки, если данные покажут, что прогресс в области инфляции затормозился. На понедельник также запланировано выступление президента ФРБ Филадельфии Патрика Харкера.

Если чиновники ФРС оставят дверь открытой для очередного повышения ставки до конца года, то доллар США может сохранить силу. С другой стороны, валюта может оказаться под давлением, что поможет паре EUR/USD укрепиться, если политики склонятся к тому, чтобы не менять ставку в этом году на фоне признаков охлаждения рынка труда».

Пара EUR/USD в начале недели упала ниже 1.1000. Пара может продолжить снижение, если пробьётся ниже 1.0960, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара EUR/USD приближается к 1.0960, где совпадают верхняя граница нисходящего регрессивного канала и 20-SMA на 4-часовом графике. Тем временем индекс относительной силы (RSI) опустился ниже 50 после роста выше 60 в конце пятницы, что указывает на усиление медвежьего импульса.

- Как только пара опустится ниже 1.0960 и закроется на 4-часовом графике ниже этой отметки, возможны дополнительные потери в направлении 1.0920 (средняя точка канала), 1.0900 (психологический уровень) и 1.0860 (нижняя граница канала).

- С другой стороны, 1.1000 (61.8% коррекции последнего восходящего тренда) выступает в качестве промежуточного сопротивления перед 1.1020 (200-SMA) и 1.1050 (50% коррекции).

Валютные опционы, истекающие 7 августа в 18:00 по московскому времени по данным DTCC, можно найти ниже.

EUR/USD – суммы в евро:

-

1.0870, 942 млн.

-

1.0900, 620 млн.

-

1.0920, 551 млн.

-

1.0950, 1.5 млрд.

-

1.1000, 458 млн.

-

1.1020, 335 млн.

-

1.1050, 383 млн.

USD/JPY – суммы в долларах США:

-

141.50, 660 млн.

-

142.00, 500 млн.

-

143.00, 901 млн.

-

144.00, 1.3 млрд.

AUD/USD – суммы в австралийских долларах:

-

0.6500, 585 млн.

-

0.6590, 325 млн.

EUR/GBP – суммы в евро:

-

0.8500, 800 млн.

-

0.8550. 1.3 млрд.

-

0.8620, 741 млн.

-

0.8650, 594 млн.

-

0.8675, 600 млн.

-

0.8700, 791 млн.

Пара NZD/USD продолжает торговаться между 0,6000 и 0,6400, как это было на протяжении большей части этого года. Экономисты MUFG Bank анализируют перспективы киви.

Восстановление цен на сырьевые товары оказывает дополнительную поддержку новозеландскому доллару

Мы ожидаем дальнейшего замедления инфляции в ближайшие месяцы, что побудит ФРС подать сигнал о паузе в цикле повышения ставок на симпозиуме в Джексон Хоул в конце августа или на сентябрьском заседании FOMC. Эти тенденции вызвали улучшение настроений инвесторов в отношении рисков и рост цен на сырьевые товары, что оказывает дополнительную поддержку новозеландскому доллару.

В то время как внешние факторы в последнее время выступают в пользу укрепления новозеландского доллара, внутренние факторы не столь благоприятны. В первом квартале экономика Новой Зеландии вступила в стадию рецессии. Ожидается, что слабые циклические показатели сохранятся в ближайшие кварталы, поскольку негативное влияние повышения ставок отразится на экономике.

Мы ожидаем, что следующим шагом РБНЗ будет снижение ставки в конце этого года или в начале 2024 г., что окажет влияние на курс киви.

- Моральное состояние инвесторов еврозоны в августе получило неожиданный толчок.

- Пара EUR/USD остается под давлением в дневном диапазоне ниже 1.1000.

Индекс уверенности инвесторов в еврозоне Sentix в августе улучшился до -18.9 против -22.5 в июле. Консенсус-прогноз рынка предполагал значение -23.4.

Экономисты Société Générale анализируют техническую перспективу GBP/USD.

Максимум прошлой недели на 1,2870 должен быть преодолен, чтобы подтвердить более масштабное движение вверх

Пара GBP/USD начала фазу отката после того, как столкнулась с сильным сопротивлением у верхней границы многомесячного канала в районе 1,3180. В настоящее время цена тестирует нижнюю границу этого канала и приближается к минимумам конца июня на 1.2600/1.2570, которые являются важнейшей поддержкой.

Ожидается первоначальный отскок, однако для подтверждения более масштабного движения вверх паре будет необходимо преодолеть максимум прошлой недели 1.2870.

Неспособность отстоять область 1.2600/1.2570 может означать риск более глубокого падения; следующие потенциальные поддержки могут находиться на уровнях 1.2480 и 1.2300 (200-DMA).

Более слабые данные по занятости в США оказали поддержку паре EUR/USD в пятницу. Экономисты ING ожидают, что пара удержится на уровне 1.0920 (100-DMA).

Ключевые тезисы

Пара, похоже, нашла поддержку в районе 100-DMA, которая сейчас находится чуть выше 1.0920. Пока она держится, некоторые последователи тренда смогут придерживаться своих "бычьих" взглядов на EUR/USD.

Похоже, что неделя на валютных рынках пройдет в смешанном ключе. Это позволяет предположить, что пара EUR/USD будет в основном находиться в диапазоне около 1.10.

Курс чешской кроны резко снизился после того, как центральный банк официально прекратил программу валютных интервенций. Экономисты Commerzbank анализируют перспективы чешской кроны.

Широкомасштабная распродажа валют развивающихся рынков (EM), скорее всего, развернется, когда рынок снова переключится на риск

Прекращение режима валютных интервенций не должно иметь большого значения, поскольку в последние месяцы интервенции и не применялись (в последний раз они использовались в октябре 2022 года). Мы придерживаемся иной интерпретации, чем комментаторы, которые считают, что данное изменение означает, что ЦБ решил "смириться с более слабым обменным курсом". Мы считаем, что распродажа чешской кроны была необоснованной и рефлекторной, и прогнозируем, что в ближайшие месяцы валюта восстановит утраченные позиции.

В последние дни не так уж много идиосинкразических факторов, объясняющих слабость кроны. Слабость по отношению к евро была отчасти отражением более широкой распродажи валют развивающихся рынков и эта тенденция, скорее всего, сменится на противоположную, когда рынок вновь переключится в режим интереса к риску.

По мнению экономистов UOB Group, пара USD/JPY пока будет находиться в диапазоне 140,00-143,30.

Ключевые тезисы

24-часовой прогноз: Мы не ожидали резкого падения, в результате которого доллар США упал до минимума 141,54 (мы ожидали, что он будет торговаться в диапазоне). Нисходящий импульс начинает усиливаться. Сегодня существует риск дальнейшего ослабления доллара. Однако снижение вряд ли приведет к прорыву ниже 140,80 (следующая отметка - 140,00). Сопротивление находится на уровне 142,25, а затем на 142,75.

Следующие 1-3 недели: В прошлую пятницу (04 августа, спот на 142,70) мы отметили, что восходящий импульс начинает ослабевать. Мы добавили, что "вероятность роста пары до 145,00 снижается". На торгах в Нью-Йорке доллар резко упал и достиг нашего "сильного уровня поддержки" 142,00 (минимум был отмечен на 141,54). Пробитие уровня "сильной поддержки" указывает на то, что недавнее усиление восходящего давления сошло на нет. В настоящее время доллар США может торговаться в широком диапазоне 140,00/143,30.

Торгово-взвешенный индекс стерлинга лишь незначительно ослаб после того, как Банк Англии "всего лишь" повысил ставку на 25 б.п. в прошлый четверг. Экономисты ING анализируют перспективы GBP.

Ключевые тезисы

- Мы ожидаем еще одного повышения банковской ставки до 5.50% (вероятно, на сентябрьском заседании), прежде чем Банк Англии будет готов перейти к формальной паузе. Все это указывает на то, что в ближайшие пару месяцев стерлинг будет находиться в диапазоне, однако мы сохраняем ожидания роста EUR/GBP до конца года.

- Что касается "кабеля", то мы рассматриваем 1.2590/1.2620 как важную поддержку и нижнюю границу диапазона этой недели.

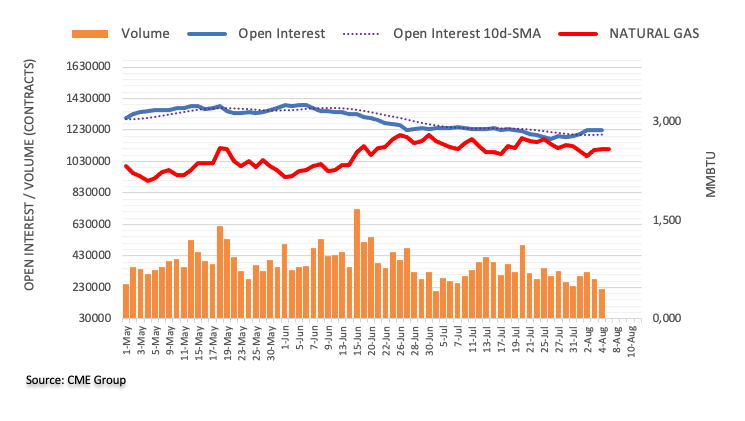

Согласно предварительным данным CME Group, в пятницу показатель открытого интереса по фьючерсам на природный газ возобновил полосу роста после короткой просадки и на этот раз повысился на 221 контракт. В то же время торговые объемы сократились вторую сессию подряд, теперь примерно на 68,2 тыс. контрактов.

Природный газ: следующий барьер находится на уровне $2,80

В пятницу цены на природный газ немного выросли. Такая динамика на фоне несущественного повышения показателя открытого интереса указывает на некоторый потенциал дальнейшего роста цены в самой ближайшей перспективе. Между тем область $2,80 (недельная вершина от 20 июля) вляется следующим препятствием для быков.

Что необходимо знать в понедельник, 7 августа:

В начале новой недели доллар США растёт. После закрытия на отрицательной территории в ответ на публикацию отчета о занятости в США за июль индекс доллара США в первой половине европейской сессии поднялся к 102.50. Индекс доверия инвесторов Sentix за август будет фигурировать в европейской экономической повестке, а июньское изменение потребительского кредита станет единственным заслуживающим внимания выпуском данных из США позднее.

В пятницу Бюро трудовой статистики США сообщило, что число занятых в несельскохозяйственном секторе США в июле выросло на 187000 человек, тогда как рынок ожидал 200000. В результате немедленной реакции доллар США оказался под умеренным медвежьим давлением. Однако некоторые ястребиные комментарии официальных представителей ФРС, похоже, помогли доллару восстановить позиции. Чиновница ФРС Мишель Боуман заявила, что ЦБ должен сохранять готовность к повышению учетной ставки, если данные покажут, что прогресс в области инфляции затормозился. Глава ФРБ Атланты Рафаэль Бостик утверждал, что ФРС должна сохранять ограничительный характер монетарной политики вплоть до 2024 года. По данным инструмента CME Group FedWatch Tool, рынки по-прежнему оценивают вероятность еще одного повышения ставки ФРС на 25 базисных пунктов до конца года почти в 30%.

Пара EUR/USD завершила предыдущую неделю практически без изменений после пятничного отскока. Однако в начале понедельника пара остается в минусе и торгуется в красной зоне ниже 1.1000.

Пара GBP/USD на прошлой неделе понесла небольшие потери и в начале новой недели начала снижаться к 1.2700.

После двухдневного снижения, в результате которого пара потеряла почти 150 пунктов, пара USD/JPY в начале понедельника восстановила свои позиции и вернулась выше 142.00. Согласно сводке мнений Банка Японии по итогам июльского заседания, один из членов Банка заявил, что Банк должен проводить регулирование кривой доходности (YCC) более гибко и таким образом подготовиться к успешному продолжению смягчения монетарной политики, оперативно реагируя на риски как роста, так и падения.

На фоне снижения доходности 10-летних казначейских облигаций США после выхода данных по рынку труда в США за июль цена золота завершила последний торговый день недели в минусе. Поскольку в начале понедельника доходность по 10-летним казначейским облигациям удерживается на выше 4%, пара XAU/USD не может развить достигнутые в пятницу успехи и торгуется ниже $1940.

Биткойн провел выходные в относительно узком канале и на момент публикации торговался в боковике в районе $29000. Ethereum не может найти направление и колеблется в узком диапазоне чуть выше $1800.

После публикации данных по занятости в несельскохозяйственном секторе доллар США заметно ослаб. Ульрих Лейхтманн, руководитель отдела валютных исследований и исследований сырьевых товаров, анализирует реакцию доллара.

Ключевые тезисы

Медведи ссылались на то, что показатель NFP - количество новых рабочих мест вне сельского хозяйства - оказался значительно ниже, чем ожидало подавляющее большинство аналитиков, и что результат предыдущего месяца также пришлось пересмотреть в сторону понижения.

А "быки" по доллару смогли заявить, что крупные сюрпризы в данных NFP не редкость и что 187 тыс. новых рабочих мест - это очень даже неплохо, что уровень безработицы неожиданно снизился за месяц и что средняя почасовая заработная плата выросла чуть более значительно, чем ожидалось.

Тот, кто считает, что позитивные аргументы в пользу доллара были не только более многочисленными, но и более убедительными, оказался бы в меньшинстве на валютном рынке в пятницу.

Пара EUR/USD до публикации торговалась в области 1.09, DXY выше 102.50. Оба уровня были близки к экстремальным значениям предыдущей недели. Поэтому неудивительно, что негативные аргументы в пользу доллара США оказались более весомыми и доминирующими, несмотря на несомненно весомые аргументы, указывающие в другую сторону.

Бета-фактор политики в отношении CNH должен немного ослабнуть, что предполагает умеренное снижение USD/CNH в ближайшей перспективе, считают экономисты CIBC Capital Markets.

Ключевые тезисы

Приближающаяся политическая поддержка и разворот переоцененного доллара США поддерживают наш прогноз курса USD/CNH на 7.08 в III квартале и 6.85 в IV квартале.

В ближайший год CNH должен расти благодаря снижению курса доллара США и возможной фискальной поддержке, однако самые большие "быки" по CNH могут быть разочарованы.

По мнению экономиста Ли Сью Энн и стратега по рынкам Квек Сер Леанг из UOB Group, перспективы дальнейшего снижения AUD/USD, похоже, пока теряют силу.

Ключевые тезисы

Прогноз на 24 часа: "В прошлый четверг AUD упал до 0.6514, а затем отскочил. В пятницу мы отметили, что условия перепроданности в сочетании с ранними признаками замедления импульса свидетельствуют о низком риске снижения, и ожидали, что AUD будет торговаться в диапазоне 0.6530-0.6595. На американской сессии AUD снизился до 0.6541, затем сильно вырос до 0.6610, а затем отступил и завершил день на 0.6571 (+0.33%). Динамика похожа на консолидацию, и сегодня мы по-прежнему ожидаем, что AUD будет торговаться в диапазоне, вероятно, между 0.6540 и 0.6600".

Прогноз на следующие 1-3 недели: "Мы придерживаемся негативной пощиции по AUD уже около 2 недель. В нашем последнем прогнозе от прошлого четверга (03 августа, спот на 0.6535) мы подчеркнули, что несмотря на сильную перепроданность, AUD может упасть к минимумам года вблизи 0.6460. В пятницу AUD отскочил до максимума на 0.6610. Нисходящий импульс начинает ослабевать, и вероятность падения AUD до 0.6460 начинает уменьшаться. Однако только прорыв уровня 0.6620 (неизменный "сильный уровень сопротивления") будет свидетельствовать о том, что AUD не будет ослабевать дальше".

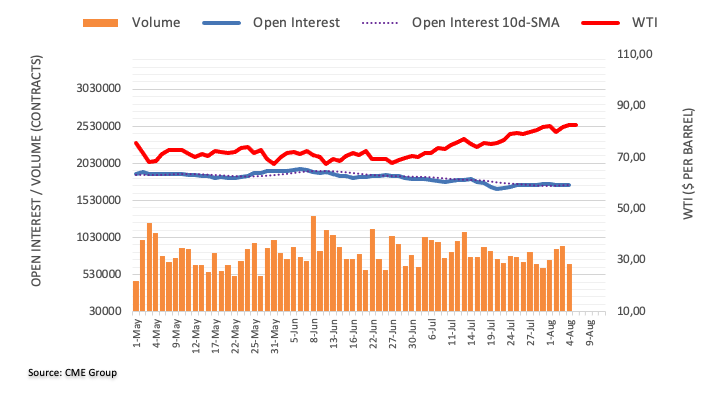

Данные CME Group по фьючерсам на сырую нефть показали, что в пятницу трейдеры сократили открытые позиции примерно на 4.4 тыс. контрактов, частично сведя на нет предыдущий дневной рост. Объемы упали примерно на 231.2 тыс. контрактов после трех последовательных дневных ростов.

В пятницу ралли в WTI продолжилось, хотя на этот раз рост происходил на фоне снижения открытых позиций и объемов. Тем не менее, ожидается, что дальнейший рост по этому сырьевому товару в ближайшей перспективе будет затруднён а цель роста останется неизменной - пик с начала года на $83.49 (12 апреля).

В краткосрочной перспективе пара GBP/USD все еще рискует упасть в район 1.2580, отмечают экономист Ли Сью Энн и стратег по рынкам Квек Сер Леанг из UOB Group.

Ключевые тезисы

Прогноз на 24 часа: "После того как фунт упал до 1.2620 и отскочил, мы отметили в прошлую пятницу, что нисходящий импульс замедлился, и это в сочетании с сохраняющейся перекупленностью дает основания полагать, что фунт вряд ли будет слабеть дальше. Мы ожидали, что фунт будет торговаться в боковике 1.2670/1.2770. Затем фунт упал до 1.2689, поднялся до 1.2791 и завершил день на 1.2752 (+0.33%). Текущее движение цен, вероятно, является частью широкого торгового диапазона. Сегодня мы ожидаем, что GBP будет торговаться между 1.2700 и 1.2800".

Прогноз на следующие 1-3 недели: "В прошлый четверг (03 августа) фунт упал до 1.2620, а затем сильно отскочил. В нашем обновлении от прошлой пятницы (04 августа, спот на 1.2715) мы отметили, что нисходящий импульс несколько ослаб, однако указали, что существует вероятность дальнейшего падения фунта до 1.2580. Мы продолжаем придерживаться того же мнения. В целом, только прорыв уровня 1.2830 (без изменения уровня "сильного сопротивления") будет свидетельствовать о том, что ослабление фунта, наблюдавшееся более недели назад, стабилизировалось".

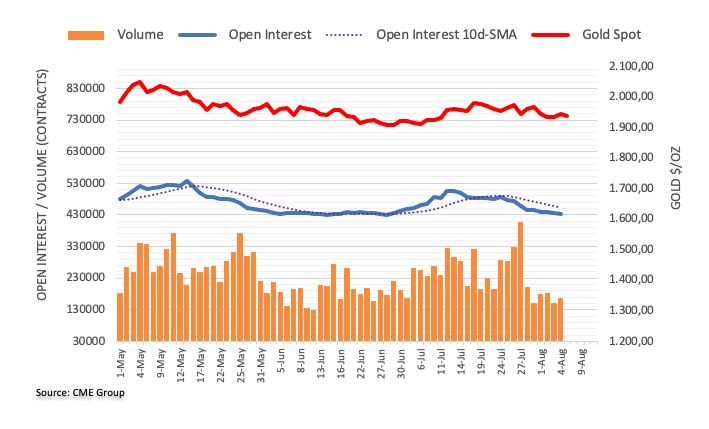

Открытые позиции на фьючерсных рынках золота в конце прошлой недели упали после ещё одной отрицательной сессии, на этот раз примерно на 2.5 тыс. контрактов, согласно данным CME Group. Объемы, напротив, выросли примерно на 13.3 тыс. контрактов, сменив предыдущий дневной откат.

Пятничный дневной рост цен на золото произошел на фоне сокращения открытых позиций, что намекает на то, что дальнейшее повышение цен пока маловероятно. В случае дальнейшего снижения ожидается, что драгоценный металл встретит следующую актуальную отметку в районе $1900 за тройскую унцию.

Объем промышленного производства в Германии в июне упал сильнее, чем ожидалось, как показали в понедельник официальные данные.

Объем промышленного производства в Германии с учетом сезонного и календарного влияния снизился на 1.5% по сравнению с предыдущим месяцем, сообщил федеральный статистический орган Destatis против -0.4% ожидаемых и -0.1% ранее.

В годовом исчислении объем промышленного производства Германии в июне снизился на 1.7% против 0% в мае.

Реакция рынка

Евро удерживается ниже 1.1000 по отношению к доллару США после публикации неблагоприятных данных по промышленному производству в Германии. На момент написания статьи пара торгуется со снижением -0.25%.

Экономист Ли Сью Энн и стратег по рынкам Квек Сер Леанг из UOB Group полагают, что в ближайшей перспективе пара EUR/USD может консолидироваться.

Ключевые тезисы

Прогноз на 24 часа: "Сильный отскок, который в прошлую пятницу привел евро к максимуму на 1.1041, стал неожиданностью (мы ожидали, что евро будет торговаться в диапазоне). Стремительный рост имеет потенциал для тестирования уровня 1.1045, прежде чем возрастет риск более продолжительного отката. Не ожидается, что основное сопротивление на 1.1100 окажется под угрозой. С другой стороны, если евро пробьется ниже 1.0955 (незначительная поддержка находится на 1.0975), это будет означать, что текущее восходящее давление ослабло".

Прогноз на следующие 1-3 недели: "После того, как евро упал до 1.0910, в нашем последнем прогнозе от прошлого четверга (03 августа, спот на 1.0940) мы писали, что валюта может ослабнуть до 1.0865. В пятницу евро сильно отскочил и поднялся выше "сильного сопротивления" на 1.1020. Пробитие этого уровня, что ослабление евро, начавшееся более недели назад, стабилизировалось. В настоящее время мы ожидаем, что евро будет торговаться в диапазоне, вероятно, между 1.0920 и 1.1100".

Народный банк Китая (НБК) установил справочный курс USD/CNY на понедельник на 7.1380 против предыдущего фиксинга на 7.1418 и ожиданий рынка в 7.1656. Стоит отметить, что накануне курс USD/CNY закрылся вблизи 7.1740.

Помимо фиксинга USD/CNY, НБК также раскрыл детали операций на открытом рынке (OMO). ЦБ ввёл 3 млрд. юаней через 7-дневные операции обратного РЕПО по ставке 1.90% против предыдущей ставки 1.90%.

Однако с учетом того, что сегодня срок погашения РР составляет 31 млрд. юаней, чистый отток средств в рамках ОМО за день составил около 28 млрд. юаней.

"Один из членов ЦБ заявил, что достижение устойчивого и стабильного уровня инфляции в 2%, похоже, стало возможным", - говорится в резюме мнений по итогам заседания Банка Японии (BoJ) по монетарной политике, состоявшегося в июле, сообщает Reuters.

В резюме мнений членов Банка Японии за июль также приводится мнение одного из них о том, что банку следует более гибко проводить регулирование кривой доходности (YCC) и таким образом подготовиться к дальнейшему смягчению монетарной политики, оперативно реагируя как на повышательные, так и на понижательные риски.

Стоит отметить, что представитель Министерства финансов Японии (МФЯ) также отметил, что, согласно краткому изложению мнений, Банк Японии должен тщательно разъяснить общественности свои намерения относительно изменений, предложенных на данном заседании.

Представитель кабинета министров также заявил, что, согласно резюме, переданному агентством Reuters, правительство ожидает от Банка Японии проведения соответствующей монетарной политики, направленной на достижение ценовой стабильности устойчивым и стабильным образом при тесном сотрудничестве с правительством.

В целом, сводка мнений Банка Японии по итогам июльского заседания выглядит "ястребиной" и оказывает давление на USD/JPY.

Британские работодатели в прошлом месяце сократили число новых постоянных сотрудников, нанимаемых через кадровые агентства, максимально с середины 2020 г. из-за опасений по поводу перспектив развития экономики, говорится в последнем опросе Конфедерации рекрутинга и занятости Великобритании (REC), финансируемой мировым гигантом KPMG, опубликованном в понедельник в Азии.

Опрос также ссылается на сложности на рынке труда для соискателей. Ключевой показатель, отражающий наем постоянного персонала, в июле упал до 43.4, что является самым низким показателем с июня 2020 года. При этом показатель найма временного персонала, рассчитанный в рамках опроса, продемонстрировал самый слабый за последние девять месяцев рост за указанный месяц.

В дополнение к данным опроса Нил Карберри, исполнительный директор REC, назвал экономическую неопределенность катализатором последних проблем на рынке труда.

В новостях также приводится отдельное исследование британской компании BDO, в котором говорится, что рост процентных ставок, сложные торговые условия и слабый спрос негативно сказались на намерениях нанимать сотрудников и уверенности бизнеса в сфере услуг и производства. В качестве обоснования можно отметить, что показатель занятости, рассчитываемый BFO, в июле прервал пятинедельный восходящий тренд, в то время как инфляция оптимизма в указанном месяце впервые за четыре месяца снизилась.

"Мы по-прежнему должны быть готовы повысить ставку по федеральным фондам на одном из будущих заседаний, если поступающие данные будут указывать на то, что прогресс в области инфляции застопорился", - говорится в выступлении чиновницы ФРС Мишель Боуман, подготовленном для Канзасской ассоциацией банкиров и опубликованном в субботу, сообщает Reuters.

Кроме того, чиновница высоко оценила последнее снижение базовой инфляции, а также встала на защиту "ястребиного" настроя ФРС, заявив, что инфляция остается значительно выше целевого уровня.

Боуман также отметила, что для определения степени повышения ставок, а также продолжительности удержания ставок на более высоких уровнях необходимо получить убедительные доказательства того, что инфляция находится на пути снижения к целевому уровню в 2%.

Помимо инфляции, в качестве благоприятных катализаторов Боуман назвала снижение потребительских расходов и ослабление кризиса на рынке труда.

Боуман не увидела резкого ухудшения условий кредитования в США после мартовских банковских потрясений.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.639 | 0.25 |

| Золото | 1942.79 | 0.42 |

| Палладий | 1256.4 | 0.22 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 33.47 | 32192.75 | 0.1 |

| Hang Seng | 118.59 | 19539.46 | 0.61 |

| KOSPI | -2.59 | 2602.8 | -0.1 |

| ASX 200 | 13.6 | 7325.3 | 0.19 |

| DAX | 58.48 | 15951.86 | 0.37 |

| CAC 40 | 54.54 | 7315.07 | 0.75 |

| Dow Jones | -150.27 | 35065.62 | -0.43 |

| S&P 500 | -23.86 | 4478.03 | -0.53 |

| NASDAQ Composite | -50.48 | 13909.24 | -0.36 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.65691 | 0.29 |

| EURJPY | 156.112 | 0.04 |

| EURUSD | 1.1011 | 0.56 |

| GBPJPY | 180.758 | -0.21 |

| GBPUSD | 1.27509 | 0.32 |

| NZDUSD | 0.60971 | 0.33 |

| USDCAD | 1.33818 | 0.22 |

| USDCHF | 0.87265 | -0.19 |

| USDJPY | 141.772 | -0.52 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.