- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 07-06-2023

- Развитие метавселенной экосистемы Shiba Inu продвигается, и в четверг будет выпущен трейлер Rocket Pond.

- Разработчики экосистемы SHIB поделились своим энтузиазмом с держателями токенов, поскольку выход трейлера метавселенной является ключевой вехой для проекта.

- Релизы из метавселенной Shiba Inu могут способствовать восстановлению токенов SHIB, BONE и LEASH.

Shiba Inu, вторая по величине монета-мем в криптоэкосистеме, готовится к ключевой вехе: выходу долгожданного трейлера метавселенной.

Разработка метавселенной SHIB идет по плану, и предстоящий трейлер может стать катализатором роста токенов экосистемы Shiba Inu (SHIB), Bone Shibaswap (BONE) и Doge Killer (LEASH).

Команда разработчиков Shiba Inu готовится к выпуску трейлера Rocket Pond

Метавселенная экосистемы Shiba Inu - это проект, который находится в разработке уже не один месяц. Проект стартовал в сентябре 2022 года, и разработчики сообщили через Twitter, что трейлер Rocket Pond, первой части метавселенной, будет выпущен в четверг.

#SHIBARMY! Мы рады сообщить, что трейлер к Rocket Pond будет выпущен завтра! Мы так взволнованы впечатляющим прогрессом, которого достиг проект, и это только начало. Приготовьтесь быть пораженными! pic.twitter.com/eJf57ensX5

- Shib - The Metaverse (@mvshib) 6 июня 2023 г.Rocket Pond - один из одиннадцати хабов в метавселенной SHIB, и его дизайн основан на удаленном горном курорте. Создатели хаба метавселенной SHIB заявили, что он будет частично открыт для пользователей к концу 2023 года.

Токены экосистемы Shiba Inu, вероятно, начнут восстанавливаться

Такое развитие событий в экосистеме Shiba Inu, вероятно, окажет положительное влияние на курсы SHIB, BONE и LEASH. Цена BONE выросла на 1,7% за последние 24 часа, а цена LEASH поднялась на 1,4% за тот же период. Однако цена SHIB упала на 1,9%.

Хотя более широкий криптовалютный рынок сражается с правоприменительными действиями Комиссии по ценным бумагам и биржам США, которая объявила войну крупнейшим криптобиржам мира, новости о развитии метавселенной могут поддержать восстановление активов, связанных с экосистемой Shiba Inu.

- Законодатель Гонконга заявил СМИ, что игровые токены не нуждаются в регулировании.

- Если игры не связаны с ценными бумагами или фьючерсами, Гонконг открыт для развития web3, сказал законодатель.

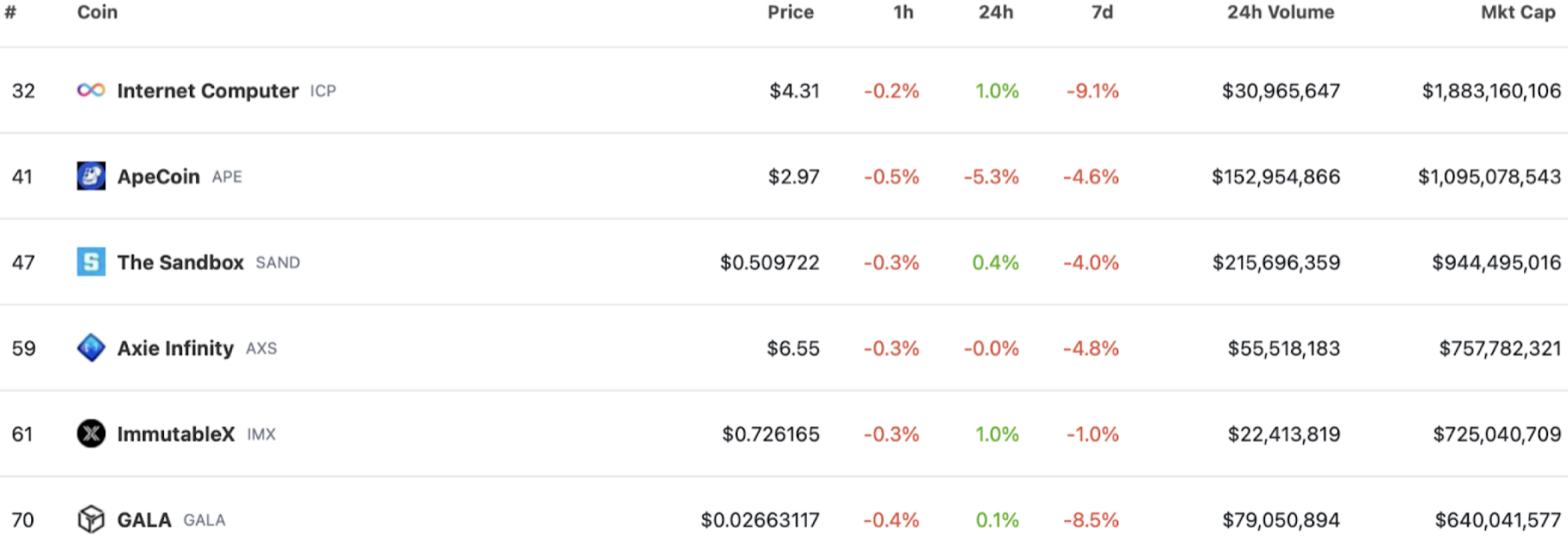

- Игровые токены Internet Computer, ApeCoin, The Sandbox, Immutable X и Gala начали восстановление в среду.

Цены на некоторые игровые токены выросли в среду после того, как законодатель Гонконга, имеющий связи с экосистемой web3, заявил, что эти активы, скорее всего, не будут регулироваться, если они не связаны с торговлей ценными бумагами или фьючерсами.

Игровые токены начинают восстанавливаться на фоне закручивания гаек регуляторами США

Репрессии Комиссии по ценным бумагам и биржам США (SEC) в отношении криптовалют привели к кровавой бане. Биткоин, Ethereum и другие альткоины восстанавливаются после новостей о репрессиях в США, в то время как позиция Гонконга в отношении криптовалют способствует развитию криптоэкосистемы.

Колин Ву, китайский репортер, сообщил своим 290 тыс. подписчиков в недавнем твите, что законодатель Гонконга заявил СМИ, что, кроме бирж и управления виртуальными активами, игровые токены, возможно, не нуждаются в регулировании.

Законодатель Гонконга сообщил СМИ, что кроме бирж и управления виртуальными активами, Гонконг не говорил о необходимости регулирования; например, игровые токены, если они не связаны с ценными бумагами и фьючерсами, не будут регулироваться... pic.twitter.com/WxpsBEZZrZ

- Wu Blockchain (@WuBlockchain) 7 июня 2023 г.По словам журналиста, до тех пор, пока разработка web3 не будет связана с ценными бумагами и фьючерсами, Гонконг относительно открыт для таких протоколов и проектов.

Противоположная позиция регуляторов США и законодателя Гонконга сигнализирует о вероятном смещении индустрии из США в Китай в долгосрочной перспективе.

Internet Computer, ApeCoin, The Sandbox, Immutable X и Gala начинают восстановление

Internet Computer (ICP), ApeCoin (APE), The Sandbox (SAND), Immutable X (IMX) и Gala (GALA) начали восстановление в среду.

Игровые токены в криптоэкосистеме

Игровые токены в криптоэкосистеме

Игровые токены ICP, SAND, IMX и GALA отыграли потери последних 24 часов. Поскольку позиция Гонконга в отношении игровых и web3-токенов смягчается, это может способствовать дальнейшему восстановлению этих игровых токенов в краткосрочной перспективе.

Экономисты ANZ Bank анализируют перспективы золота (XAU/USD).

Падение предлагает возможность для покупки с целью открытия новых длинных позиций

Сильные данные по рынку труда указывают на то, что ФРС необходимо ужесточать денежно-кредитную политику, чтобы привести инфляцию в целевой диапазон. Хотя это остается краткосрочным препятствием для золота, другие факторы оказывают ему поддержку.

Недавнее падение цены представляет собой удобную возможность для покупки и создания новых длинных позиций.

Наша цель - область $2 100 к концу 2023 года.

Экономисты MUFG Bank обсуждают перспективы доллара США.

Консолидация доллара США на текущих сильных уровнях представляется вероятной

Смешанный фон роста мировой экономики остается благоприятным для доллара США на данном этапе.

Консолидация на этих, более сильных, уровнях по доллару США кажется наиболее вероятной, учитывая возможное снижение интереса к открытию позиций в преддверии ключевых событий следующей недели, включающих данные по индексу потребительских цен (CPI) в США и заседания FOMC и Европейского центрального банка (ЕЦБ).

- США, Минэнерго: запасы нефти за нед. на 2 июня -452 тыс. бар. против прогноза +1,022 млн и пред. +4,488 млн

- Запасы бензина +2,746 млн против прогноза +880 тыс. – максимальный прирост с февраля 2023 года

- Запасы дистиллятов +5,074 млн против прогноза +1,328 млн - максимальный прирост с декабря 2022 года

- Запасы в Кушинге +1,72 млн

- Загрузка производственных мощностей НПЗ +2,7% против прогноза +0,6% - рост активности в преддверии «автомобильного сезона»

- Производство остается в районе обновленных неделей ранее циклических максимумов 12,4 млн бар/д

Опубликованный накануне аналогичный отчет Института нефти API показал более масштабное сокращение запасов нефти на 1,71 млн баррелей против прогноза +1,1 млн, так что сегодняшний результат не стал слишком большой приятной неожиданностью для быков по черному золоту. Кроме того, запасы нефтепродуктов выросли.

Цены на нефть WTI торговались перед релизом в районе дневных максимумов на $72,80 и продолжили рост после публикации отчета.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

- Банк Канады повышает учетную ставку на 25 базисных пунктов до 4,75%.

- Луни подскочил после этого решения.

- USD/CAD приближается к апрельским и майским минимумам.

Пара USD/CAD упала к отметке 1,3300 после решения Банка Канады повысить ключевую процентную ставку, что застало рынки врасплох. Курс луни растет на фоне решения Банка Канады.

Банк Канады повысил процентную ставку на 25 базисных пунктов до 4,75%, вопреки консенсус-прогнозу рынка. В своем заявлении центральный банк отметил растущую обеспокоенность по поводу того, что инфляция индекса потребительских цен "застряла существенно выше целевого уровня 2%".

Решение ЦБ последовало за неожиданным повышением ставки Резервным банком Австралии (РБА) во вторник и предваряет решения Федеральной резервной системы, Европейского центрального банка и Банка Японии на следующей неделе.

До объявления вердикта пара USD/CAD торговалась в районе 1,3390, но быстро упала до 1,3319, достигнув самого низкого уровня с 8 мая. Уклон в паре явственно является нисходящим, цена движется к критическим среднесрочным уровням поддержки. Она приближается к минимумам апреля и мая-июня на уровнях 1,3299 и 1,3314, соответственно. Следующая область поддержки - январские минимумы в районе 1,3360.

Дневной график USD/CAD

Кит Юкес, главный глобальный валютный стратег Société Générale, анализирует последние данные по росту экономики и их последствия для валютного рынка.

Самой устойчивой крупной экономикой может оказаться Япония

Вышедшие в понедельник данные по ISM в сфере услуг США, похоже, прошли незамеченными. Они были очень слабыми, но не оказали заметного влияния на ожидания по ставкам и курс доллара.

Я могу понять, почему слабые данные из США в настоящее время оказывают меньшее влияние на EUR/USD (и многие другие пары), чем обычно - США, возможно, замедляются, но европейские данные, по крайней мере, столь же плохи, и, более того, спад носит довольно общий характер.

Наиболее устойчивой крупной экономикой может оказаться Япония, и это должно оказать некоторую поддержку иене, пока рынок ожидает заседания Банка Японии на следующей неделе.

Банк Канады в среду по итогам июньского заседания объявил о повышении базовой процентной ставки на 25 базисных пунктов (б.п.) до 4,75%. Это решение оказалось выше прогноза рынка 4,5%.

В своем программном заявлении Банк Канады отметил усиление опасений в отношении того, что инфляция индекса потребительских цен (ИПЦ) может застрять значительно выше целевого уровня 2%. В качестве голубиного сигнала Банк убрал апрельскую формулировку о том, что он готов к дальнейшему повышению ставок в случае необходимости.

Хотя ЦБ отметил, что по-прежнему ожидает снижения инфляции ИПЦ до 3% летом, он отказался от упоминания постепенного снижения инфляции до 2% к концу 2024 года.

Реакция рынка

В качестве первоначальной реакции пара USD/CAD резко упала и на момент написания потеряла 0,5% внутри дня, достигнув отметки 1,3340.

Основные тезисы заявления ЦБ

"Избыточный спрос в экономике выглядит более устойчивым, чем ожидалось".

"Базовая инфляция остается упрямо высокой во всем мире, ключевые центральные банки сигнализируют о том, что ставки, возможно, придется повышать и дальше, чтобы восстановить ценовую стабильность".

"Мы продолжим оценивать, соответствует ли эволюция избыточного спроса, инфляционных ожиданий, роста заработной платы и ценового поведения корпораций достижению целевого уровня инфляции."

"Экономика Канады в первом квартале оказалась сильнее, чем ожидалось, рост потребления был неожиданно сильным и широкомасштабным."

"Активность на рынке жилой недвижимости активизировалась, рынок труда остается дефицитным".

"Банк Канады по-прежнему решительно настроен на восстановление ценовой стабильности".

В последнем прогнозе, опубликованном в среду, ОЭСР заявила, что, по ее мнению, ставка по фондам ФРС США достигнет своего пика на уровне 5,25%-5,5% во втором квартале 2023 года, после чего последуют два "скромных" снижения во втором полугодии 2024 года.

Дополнительные тезисы

ОЭСР прогнозирует рост ВВП США на 1,6% в 2023 году и 1,0% в 2024 году (ранее: 1,5% в 2023 году и 0,9% в 2024 году).

Прогнозируется рост мирового ВВП на 2,7% в 2023 году и 2,9% в 2024 году (ранее 2,6% в 2023 году и 2,9% в 2024 году).

Прогнозируется рост ВВП Китая на 5,4% в 2023 году и 5,1% в 2024 году (ранее 5,3% в 2023 году и 4,9% в 2024 году).

Рост экономики Японии составит 1,3% в 2023 году и 1,1% в 2024 году (ранее 1,8% в 2023 году и 0,9% в 2024 году).

Прогнозируется рост еврозоны на 0,9% в 2023 году и 1,5% в 2024 году (ранее 0,8% в 2023 году и 1,4% в 2024 году).

Ставки ЕЦБ достигнут пика в третьем квартале 2023 года и останутся неизменными на уровне 4,25% до конца 2024 года.

Рост экономики Великобритании составит 0,3% в 2023 году и 1,0% в 2024 году (ранее -0,2% в 2023 году и 0,9% в 2024 году).

Повышение ставок в Японии не ожидается до конца 2024 года.

В Канаде и Южной Корее дальнейшего повышения ставок не ожидается, в Австралии и Великобритании пик ставок ожидается со второго квартала 2023 года.

Банк Канады объявил в среду по итогам июньского заседания о повышении базовой процентной ставки на 25 базисных пунктов (б.п.) до 4,75%. Это решение оказалось выше прогноза рынка 4,5%.

Экономисты Commerzbank анализируют перспективы евро в преддверии решений двух центральных банков на следующей неделе.

Как долго будут преобладать позитивные для евро эффекты и в какие моменты негативные для евро аргументы станут более важными?

Мы ожидаем, что ФРС снизит процентные ставки довольно скоро (первые понижения ожидаются примерно к концу года), но ситуация является иной в случае с ЕЦБ. Поэтому в среднесрочной перспективе монетарная политика ЕЦБ должна быть более привлекательной с точки зрения валютного рынка.

В то же время мы ожидаем, что курс денежно-кредитной политики ЕЦБ будет таким, что (а) снижения базовой инфляции до уровней, близких к целевому уровню 2%, в долгосрочной перспективе ожидать не приходится, и что (б) инфляционные риски в еврозоне в принципе не исчезнут, что оправдывает премию за инфляцию и инфляционные риски, которая может оказать устойчивое давление на евро.

Мы открыто признаем: наши текущие прогнозы, предполагающие, что позитивные для евро факторы будут доминировать до конца года, являются скорее результатом интуиции, чем рационального расчета. В этой связи пожалуйста, читайте наши прогнозы по евро (1,14 в конце 2023 года, 1,08 в конце 2024 года) с некоторой осторожностью!

Экономисты Société Générale анализируют технический прогноз USD/CAD.

Ожидается краткосрочный отскок

USD/CAD с октября прошлого года двигался в рамках консолидации в диапазоне; четкий тренд отсутствует, что подчеркивается колебаниями цены вокруг 50-DMA.

Сейчас пара приближается к нижней границе своего диапазона вблизи 1.3300/1.3220, которая является важнейшей поддержкой. Защита этой зоны необходима для предотвращения более глубокого продвижения вниз.

Ожидается краткосрочный отскок; максимум апреля/мая 1.3670, вероятно, станет важным сопротивлением.

- США: баланс торговли товарами и услугами в апреле составил -$74,6 млрд

- Индекс доллара США остается в дневном диапазоне ниже 104,00.

Дефицит международной торговли товарами и услугами в США вырос в апреле на $14 млрд до $74,6 млрд, как показали данные Бюро переписи населения США и Бюро экономического анализа США, опубликованные в среду. Эти данные оказались немного ниже ожиданий рынка, ожидавшего дефицит в размере $75,2 млрд.

Реакция рынка

Данные были проигнорированы участниками рынка. Доллар США торгуется в среду на отрицательной территории , так как все внимание приковано к данным по инфляции и заседанию FOMC на следующей неделе. Индекс DXY просел на 0,15% внутри дня, торгуясь чуть ниже отметки 104,00.

- EUR/USD прерывает откат вторника и возвращается к отметке 1.0700

- Склонность к продажам по-прежнему доминирует в общих настроениях в отношении пары

EUR/USD восстанавливает восходящую динамику и преодолевает ключевой барьер на уровне 1.0700 в среду.

Пара остается под давлением, несмотря на это бычье движение, и продолжение развитии тенденции к продаже может в краткосрочной перспективе привести к вероятному тестированию майского минимума 1.0635 (от 31 мая). Если цена преодолеет уровень поддержки 1.0600, это может открыть дверь для более глубокого снижения к мартовскому минимуму 1.0516 (от 15 марта).

Для более глубокого отката к минимуму 2023 года на уровне 1.0481 (от 6 января), вероятно, потребуется резкое ухудшение перспектив, что в настоящее время не является наиболее веротяным сценарием.

Если рассматривать более долгосрочную перспективу, то конструктивный прогноз по паре остается неизменным, пока цена находится выше 200-дневной SMA, сегодня проходящей на уровне 1.0510.

Дневной график EUR/USD

CAD укрепляется в преддверии решения Банка Канады по процентной ставке. Экономисты Scotiabank ожидают, что повышение ставки будет способствовать росту курса луни.

Сужение спредов указывает на повышательные риски для канадского доллара

Мы ожидаем повышения целевой ставки овернайт на 25 б.п. с текущего уровня 4,50%.

Несколько "ястребиное" повышение (вряд ли заявление по монетарной политике окончательно закроет дверь для дальнейшего ужесточения) должно нацелить канадский доллар, по крайней мере, к средней/нижней части диапазона 1,33-1,34.

Сужение краткосрочных спредов облигаций США/Канады уже указывает на некоторый нереализованный понижательный потенциал USD/CAD, чему может способствовать ужесточение политики Банка Канады сегодня.

EUR/USD укрепляется на фоне появления устойчивой поддержки. Экономисты Scotiabank анализируют перспективы пары.

Рост выше уровня 1,07 подал незначительный сигнал двойного дна

Ястребы в ЕЦБ продолжают подчеркивать, что "еще есть над чем работать" в вопросе процентных ставок (Кнот, Шнабель), сохраняя высокие ожидания рынка в отношении повышения ставок на следующей неделе и в июле.

За последние несколько дней евро нашел надежную поддержку при ослаблении к 1.0670.

Уверенный внутридневной рост цены выше уровня 1.07 подал незначительный сигнал двойного дна, который должен привести к развитию роста до области 1.0730, а прорыв через эту зону станет сигналом дополнительного укрепления пары на 60 пунктов или около того.

Член совета управляющих Европейского центрального банка (ЕЦБ) Габриэль Махлуф заявил в среду, что ключевые ставки, скорее всего, останутся на прежнем уровне, когда они достигнут "вершины лестницы повышения процентных ставок", согласно Reuters.

"Опять же, я не собираюсь говорить, как долго это будет продолжаться, но я знаю, что некоторые люди на рынках закладывают в цены снижение ставок в конце года, и мне было бы интересно узнать, как они приходят к таким суждениям", - добавил Махлуф. Что касается перспектив по ставкам, он назвал "вопросом суждения" вопрос, нужно ли будет продолжать повышение ставок после лета.

Реакция рынка

EUR/USD торгуется в небольшом внутридневном плюсе выше отметки 1,0700 после этих комментариев.

Экономисты TD Securities обсуждают предстоящее решение Банка Канады по процентной ставке и его последствия для пары USD/CAD.

Голубиный сценарий (40%)

Ставки без изменений. Банк удерживает ставку овернайт на уровне 4,50%, так как ищет дополнительные доказательства того, что перспективы существенно изменились. В заявлении признается положительная динамика ВВП и рынка труда в первом квартале, но также отмечаются более слабые данные опросов, все еще закрепленные инфляционные ожидания, и говорится, что ожидается замедление темпов роста экономики, чтобы оправдать паузу. Банк сохраняет заявление о намерениях, оставляя возможность повышения ставки в случае дальнейшего укрепления прогнозов. USD/CAD +0.40%.

Базовый сценарий (60%)

Повышение на 25 базисных пунктов. Банк повышает ставку до 4,75% и отходит в сторону после накопления неожиданно сильных данных. Заявление имеет "ястребиный" тон, ссылается на устойчивые экономические условия, устойчивое давление базовой инфляции и снижение банковских рисков в США. Экономика остается в состоянии избыточного спроса, и дальнейшее ужесточение по-прежнему остается на повестке дня, если потребуется. USD/CAD -0,60%.

GBP/USD следует за другими основными валютами. Экономисты Scotiabank анализируют технические перспективы пары.

На этой неделе наблюдался хороший спрос на покупку фунта на снижении

На этой неделе отмечался хороший спрос на покупку фунта стерлингов на падениях, что привело к некоторой положительной динамике на дневном графике - это говорит о том, что краткосрочный минимум может быть достигнут, по крайней мере, на уровне минимума понедельника.

Рост фунта до уровня 1.2470 (40-дневная скользящая средняя) усилит позитивный настрой, по крайней мере, в краткосрочной перспективе, и поставит на повестку дня возвращение цены в район 1.2550.

Экономисты Commerzbank оценивают перспективы BRL в преддверии данных по инфляции в Бразилии.

Политические факторы пока представляют больший риск для BRL, чем инфляция

Июньское заседание Национального валютного совета, на котором будет пересмотрен целевой показатель инфляции и установлен новый на 2026 год, имеет большее значение для курса реала, чем сегодняшние данные по инфляции.

Возможные попытки правительства повлиять на "ястребиную" монетарную политику в более "голубином" направлении через целевой показатель инфляции или назначение новых директоров ЦБ, также намеченное на июнь, остаются самыми большими рисками для BRL. Однако мы узнаем, оправданы ли такие опасения и в какой степени, только на первом решении по процентной ставке после заседания Национального валютного совета и с участием новых директоров, вероятно, в августе.

- DXY теряет импульс восходящего движения вторника и возвращается ниже 104,00.

- В ближайшей перспективе вероятны дальнейшие колебания.

Индекс доллара DXY прервал приличный прирост вторника и возобновил снижение ниже ключевой поддержки 104.00 в среду.

Учитывая текущее ценовое действие, индекс может перейти в консолидационную фазу в свете отсутствия сильных катализаторов. С точки зрения снижения, июньский минимум 103,38 (от 2 июня) является ближайшей поддержкой, в то время как следующий барьер для роста находится на майском пике 104,79 (от 31 мая).

Если смотреть на более широкую картину, то пока индекс находится ниже 200-дневной SMA (сегодня на уровне 105,51), прогноз по нему остается негативным.

Дневной график DXY

- EUR/JPY торгуется выше 149,00 без убедительного настроя

- На данный момент вероятна дальнейшая консолидация

EUR/JPY продолжает торговаться ниже области 150.00 в эту среду.

В случае если быки вернут себе инициативу, непосредственное препятствие будет представлено в виде месячного максимума на отметке 150.19 (от 5 июня). Убедительное преодоление этого уровня может вернуть в поле зрения недельную вершину на 151,07 (от 29 мая), расположенную перед пиком 2023 года на 151,61 (от 2 мая).

Дальнейший рост выглядит предпочтительным сценарием, пока кросс торгуется выше 200-дневной SMA, сегодня проходящей на уровне 144.10.

Дневной график EUR/JPY

Евро продолжает страдать от ослабления инфляции в еврозоне. Экономисты ING анализируют перспективы EUR/USD.

Заявления ЕЦБ не претерпели кардинальных изменений

В то время как ослабление инфляции должно стать аргументом в пользу "голубей", коммуникация ЕЦБ не претерпела кардинальных изменений по мере того, как мы приближаемся к объявлению вердикта по монетарной политике на следующей неделе.

Вчера президент ЕЦБ Кристин Лагард повторила свой призыв к ужесточению политики, и ее "ястребиный" тон, вероятно, является ключевым фактором, удерживающим ожидания рынка в отношении ставок на уровне 40-45 б.п. на июльском заседании.

Сегодня нам предстоит следить за другими выступающими. Если не будет серьезных "голубиных" заявлений, и если повышение ставки Банка Канады не окажет положительного влияния на доллар США, мы считаем, что EUR/USD может пока оставаться в районе 1,0700.

- USD/CAD снижается второй день подряд и опускается до почти четырехнедельного минимума.

- Хорошее внутридневное повышение цен на нефть поддерживает луни и оказывает некоторое давление.

- Появление новых продаж доллара США способствует снижению в преддверии решения Банка Канады.

Пара USD/CAD привлекает родавцов после внутридневного подъема к области 1,3425 и снижается второй день подряд в среду. Нисходящая траектория продлится всю первую половину европейской сессии и приведет спотовые цены к почти четырехнедельному минимуму в районе 1,3380 в последний час.

Неплохой рост цен на сырую нефть поддерживает привязанный к сырьевым товарам луни, что, наряду с появлением новых продаж вокруг доллара США (USD), оказывает понижательное давление на пару USD/CAD. Последние данные по инфляции и рынку труда в США сохранили надежды на повышение ставки на 25 б.п. на июньском заседании FOMC. Тем не менее, "голубиная" риторика нескольких чиновников ФРС на прошлой неделе повысила ставки на скорую паузу в цикле ужесточения политики центрального банка США. Это приведет к дальнейшему снижению доходности казначейских облигаций США и заставит быков по доллару США обороняться.

Между тем, рост цен на нефть представляется ограниченным на фоне опасений, что замедление темпов роста мировой экономики приведет к снижению спроса на топливо. Эти опасения вновь появились после публикации слабых китайских данных, которые показали, что профицит торгового баланса в мае упал до 13-месячного минимума на фоне неожиданного спада экспорта. Это, в свою очередь, говорит о том, что зарубежный спрос на китайские товары остается слабым и создает дополнительные препятствия для второй по величине экономики мира. Это затмевает дополнительное сокращение предложения со стороны Саудовской Аравии/ОПЕК и может привести к ограничению роста нефти.

Трейдеры также могут воздержаться от агрессивных ставок и предпочесть выжидательную позицию в преддверии решения Банка Канады (BoC), которое будет объявлено позднее в ходе североамериканской сессии. Более сильные, чем ожидалось, данные по занятости и небольшой рост ценового давления могли повысить вероятность еще одного неожиданного повышения ставки Банком Канады. Тем не менее, последние данные по монетарной политике, а также динамика цен на нефть должны повлиять на канадский доллар (CAD) и создать краткосрочные торговые возможности по паре USD/CAD.

Технические уровни для наблюдения

Евро теряет обороты. Экономисты Credit Suisse анализируют перспективы единой валюты.

ЕЦБ прогнозирует снижение ставок на 70 б.п. в период с сентября 23 по сентябрь 24 года.

Более мягкие данные по инфляции заставляют евро терять восходящий импульс.

Тот факт, что по ЕЦБ прогнозируется повышение только на 70 б.п. снижения ставок с сентяября 23 по сентябрь 24, резко контрастирует с более агрессивными темпами снижения ставок, заложенными в кривую США.

Евро остается в роли относительного низкодоходного игрока Б10, который сейчас теряет импульс к росту ставок, который так способствовал его силе в последние 8 месяцев, но без подушки безопасности в виде резкого снижения ставок в 2024 году, которое уже было заложено в цену. Это, на наш взгляд, оставляет дверь для EUR/USD для тестирования 1.0500 в ближайшей перспективе.

Канадский доллар стал лучшей валютой Б10 за последний месяц. Экономисты ING анализируют перспективы CAD в преддверии заседания Банка Канады.

Банк Канады будет придерживаться "ястребиной" политики.

Мы отдаем предпочтение "ястребиному" тону, сигнализирующему, что если не появятся более четкие доказательства смягчения ценового давления, Банк Канады может снова повысить ставки в июле.

Ястребиный тон Банка Канады на июньском заседании, безусловно, является важным элементом для поддержания бычьего тренда по CAD.

Если Банк Канады не начнет сопротивляться ожиданиям повышения ставок летом, мы ожидаем, что CAD будет получать поддержку.

Затяжной рост доллара США в июне может сформировать основание в районе 1,33/1,34 в USD/CAD, но мы ожидаем решительного движения к 1,30 в третьем квартале и ниже этого уровня до конца года.

Экономисты Société Générale анализируют технический прогноз USD/BRL.

Нисходящий импульс все еще преобладает

Нисходящий тренд USD/BRL приостановился после формирования промежуточного минимума вблизи отметки 4,89, однако она затрудняется вернуться к 200-дневной скользящей средней (DMA) вблизи 5,17/5,20. Это указывает на то, что нисходящий импульс все еще преобладает.

Если пара не сможет защитить отметку 4,89, ожидается, что фаза снижения продолжится.

Следующие потенциальные цели расположены на уровнях проекции 4,80/4,75, что также является 76,4% коррекцией от апреля 2022 года.

- Пара EUR/USD продемонстрировала V-образное восстановление после распродажи индекса доллара США.

- Экономические неурядицы в Еврозоне привлекают понижение рейтинговых агентств.

- Шнабель отметила, что влияние ужесточения монетарной политики ЕЦБ на инфляцию, как ожидается, достигнет пика в 2024 году.

Пара EUR/USD продемонстрировала V-образное движение восстановления после того, как нашла поддержку на уровне 1,0670 на европейской сессии. Основная валютная пара поднялась выше уровня 1.0700 на фоне сильной распродажи индекса доллара США (DXY). Повышение индекса доллара США кажется ограниченным, поскольку инвесторы не уверены в том, что Федеральная резервная система (ФРС) объявит еще одно повышение процентной ставки.

Фьючерсы на индекс S&P500 удерживают номинальные потери на торгах в Лондоне. Во вторник на американских фондовых рынках наблюдался приличный покупательский интерес. Похоже, что инвесторы стали осторожнее, однако общее настроение на рынке бодрое.

Учитывая силу нисходящего движения индекса доллара США (DXY), уровень поддержки 104,00 может быть пробит. По данным инструмента CME Fedwatch, отмечается более 73%-ный шанс в пользу объявления ФРС паузы в политике на июнь.

Причиной более высоких шансов на неизменность процентной ставки являются слабые экономические перспективы экономики США. Производственная активность в США зафиксировала семь подряд ежемесячных сокращений, а сектор услуг с большим трудом выдерживает фазу сокращения. Поэтому ожидания мрачных экономических перспектив могут быть развеяны, если на некоторое время приостановить ужесточение политики.

В Еврозоне экономические неурядицы влекут за собой снижение рейтингов от рейтинговых агентств. Крупнейшая экономика Еврозоны - Германия - переживает рецессию на фоне снижения показателей валового внутреннего продукта (ВВП) за последние два квартала на фоне слабой активности на заводах. Ситуация слабой активности в условиях высокой инфляции рисует нерадостную картину для всего континента.

По поводу инфляционных ориентиров член Управляющего совета Европейского центрального банка (ЕЦБ) Изабель Шнабель сказала: "Влияние нашей более жесткой монетарной политики на инфляцию, как ожидается, достигнет пика в 2024 году". Тем временем, от президента ЕЦБ Кристин Лагард ожидают новых повышений процентных ставок.

USD/CAD отслеживает короткие ставки, что предполагает, что сегодня мы получим реакцию на заседание Банка Канады (BoC), сообщает Кит Юкес, главный глобальный валютный стратег Société Générale.

Банк Канады может позволить себе паузу

USD/CAD раньше более внимательно отслеживала разницу в долгосрочных ставках, чем краткосрочных, но, как и в некоторых других валютных парах, степень глобальной неопределенности сократила перспективы рынка.

При более низкой инфляции, чем в США, и благоприятном росте предложения рабочей силы, Банк Канады может позволить себе паузу, но для того, чтобы USD/CAD опустилась еще ниже, необходимо четкое указание на то, что пик ставок еще не достигнут.

GBP/USD набрала бычий импульс в первой половине дня в Европе и поднялась к середине 1.2400. Как пишет аналитик FXStreet Эрен Сензегер, "пара сталкивается с сильным сопротивлением на уровне 1.2440 и может пойти выше, как только этот уровень подтвердится в качестве поддержки.

Хотя в среду пара GBP/USD третий день подряд опускалась ниже отметки 1.2400, она быстро вернулась на этот уровень, а доллар США (USD) пытался сохранить свою силу. Однако недавний отскок пары, похоже, был вызван технической реакцией на фоне отсутствия фундаментальных факторов.

Во второй половине дня Бюро переписи населения США опубликует данные по торговому балансу товаров за апрель. Данные Федеральной резервной системы по изменению потребительского кредита также будут включены в экономическую повестку дня США. Тем не менее, участники рынка вряд ли будут основывать свои позиции на этих данных в преддверии важного отчета по инфляции и заседания FOMC на следующей неделе.

Следовательно, восприятие рынками рисков и технические события могут продолжать влиять на движение GBP/USD в американские торговые часы.

На момент написания фьючерсы на фондовые индексы США торговались практически без изменений в течение дня после умеренного снижения, наблюдавшегося на азиатской сессии. Если основные индексы Уолл-стрит откроются на положительной территории и продвинутся на север, GBP/USD может продлить свой отскок и наоборот".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"На момент написания пара GBP/USD торговалась вблизи отметки 1,2440, где расположен уровень 38,2% коррекции последнего нисходящего тренда. Если пара начнет использовать этот уровень в качестве поддержки, она может нацелиться на 1.2480 (200-периодная SMA, 50% коррекция Фибоначчи) и 1.2500 (психологический уровень).

1.2420 (100-периодная простая скользящая средняя (SMA), 50-периодная SMA, линия восходящего тренда) выступает в качестве первой поддержки перед 1.2400 (психологический уровень) и 1.2360 (статический уровень).

Стоит также отметить, что индикатор относительной силы (RSI) на четырехчасовом графике поднялся немного выше, отражая бычий наклон в краткосрочной перспективе".

Экономисты Credit Suisse анализируют перспективы USD/INR в преддверии заседания Резервного банка Индии (RBI).

РБИ будет проводить интервенции для обеспечения торгового диапазона 81,00-83,00 USD/INR

Мы по-прежнему считаем, что интервенции РБИ являются основным фактором, определяющим курс доллара США к индийской валюте. С октября 2022 года РБИ проводит интервенции на уровнях 81,00 и 83,00. Решение о повышении или удержании ставки 8 июня вряд ли изменит эти уровни интервенций РБИ. Поэтому мы подтверждаем наш прогнозный диапазон по USD/INR 81,00-83,00.

Мы предпочитаем продавать на ралли USD/INR вблизи 82,70 и считаем, что пара будет двигаться в направлении середины торгового диапазона.

Экономисты ING анализируют последствия повышения ставки Банка Канады (BoC) для более широкого рынка и доллара.

Ястребиная позиция Банка Канады

Мы считаем, что сегодня рынки будут с большим интересом следить за решением Банка Канады. После вчерашнего повышения ставки Резервным банком Австралии, еще один "ястребиный" сюрприз от центрального банка развитых стран в преддверии заседания FOMC может привести к возвращению некоторых "ястребиных" спекуляций, особенно учитывая экономическую близость Канады с США.

Учитывая отсутствие других событий, способствующих развитию рынка сегодня, повышение ставки Банком Канады может оказать поддержку доллару США. Но мы ожидаем "ястребиное удержание"- в этом случае переток в доллар может быть не очень существенным, поскольку этого будет недостаточно, чтобы побудить рынки пересчитать предполагаемые шансы на июньское повышение ставки ФРС, заложенные в кривую доллара.

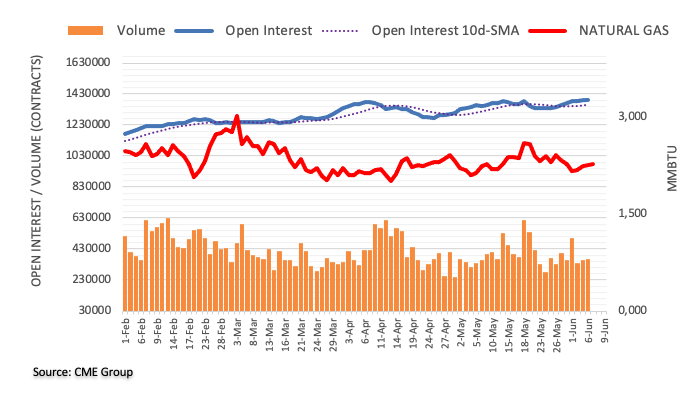

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на природный газ вырос вторую сессию подряд, теперь почти на 2 тыс. контрактов.. В то же время торговые объемы прибавили к предыдущему дневному росту и увеличились почти на 3 тыс. контрактов.

Природный газ столкнулся с первым препятствием в районе $2,43

Во вторник цены на природный газ продолжили поход на север на фоне роста открытого интереса и объемов, оставляя дверь открытой для продолжения текущего отскока в самом ближайшем будущем. Тем не менее, на данный момент существует промежуточная область сопротивления на 100-дневной SMA в районе уровня $2,43 за MMBtu.

Чиновник ЕЦБ Клаас Кнот заявил в среду: "Длительное ужесточение монетарной политики все еще может привести к стрессу на финансовых рынках".

"Инфляционные ожидания на рынках кажутся оптимистичными", - добавил он.

Реакция рынка

Вэту среду пара EUR/USD восстанавливает позиции, хотя пока что остается вблизи 1.0700.

Экономисты Société Générale анализируют технический прогноз EUR/CHF.

0.9670 является ключевой поддержкой перед 0.9600

Наметился отскок; не исключено повторное тестирование 50-дневной скользящей средней вблизи 0,9810. Будет интересно посмотреть, сможет ли пара преодолеть линию тренда, прочерченную с 2021 года вблизи уровня 0,9900; это важное препятствие.

Если пара EUR/CHF не сможет защитить уровень 0,9670, возникнет риск продолжения нисходящего тренда. Следующие потенциальные поддержки могут находиться на уровнях проекции 0,9600/0,9575.

Экономисты Commerzbank анализируют, как решение Банка Канады (BoC) по процентной ставке может повлиять на курс луни (CAD).

Неожиданное повышение ставки, вероятно, приведет к дальнейшему росту канадского доллара

Голосование за неизменную ставку в 4,5% сегодня, сопровождаемое "ястребиным" заявлением, должно оказать лишь ограниченную поддержку луни. Действительно, рынок должен почувствовать себя правым в своей оценке того, что Банк Канады продолжит цикл повышения ставок в июле. Однако, похоже, это уже заложено в цену рынка. Кроме того, рынок, вероятно, будет следить за предстоящими решениями центральных банков ФРС и ЕЦБ на следующей неделе и займет довольно осторожную позицию.

С другой стороны, неожиданное повышение ставки уже сегодня, вероятно, приведет к дальнейшему росту канадского доллара.

Пара EUR/USD с трудом набирает обороты в отсутствие выхода важных данных из Еврозоны и США на этой неделе. Как пишет аналитик FXStreet Эрен Сензегер, "пара торгуется чуть ниже 1,0700 и может пойти вверх, как только стабилизируется выше этого уровня.

В интервью газете De Tijd в среду член Совета управляющих Европейского центрального банка (ЕЦБ) Изабель Шнабель повторила, что им предстоит еще многое сделать, поскольку базовая инфляция в Еврозоне остается на высоком уровне. "Данные определят, насколько еще необходимо повысить ставки ЕЦБ", - добавила она.

В четверг у ЕЦБ начнется период блэкаута, и его представители могут выступить с заявлениями о перспективах политики. Если "ястребиное" послание повторят другие члены Совета управляющих, евро может остаться устойчивым по отношению к своим основным конкурентам. Тем не менее, поскольку рынки полностью заложили в цены повышение ставки ЕЦБ еще на 25 базисных пунктов (б.п.) на следующей неделе, рост курса EUR/USD, вероятно, останется ограниченным, если только он не будет подстегнут ослаблением доллара США (USD).

Ранее в этот день данные из Китая показали, что экспорт в мае снизился на 7,5% в годовом исчислении. В свою очередь, профицит торгового баланса второй по величине экономики мира сократился до $65,8 млрд с $90,2 млрд в апреле. Инвесторы могут занять осторожную позицию во второй половине дня после разочаровывающих данных по торговому балансу Китая. Фактически, фьючерсы на фондовые индексы США снижаются на 0,2-0,3% в ходе европейской сессии.

Негативный сдвиг в отношении к риску должен поддержать доллар США и затруднить рост пары EUR/USD. На повестке дня в США будут представлены данные по торговому балансу товаров и изменению потребительского кредита за апрель, которые вряд ли вызовут заметную реакцию рынка".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара EUR/USD продолжает торговаться ниже 20- и 50-периодных простых скользящих средних (SMA) на четырехчасовом графике. Кроме того, индекс относительной силы (RSI) опускается к отметке 40. Хотя эти технические события указывают на медвежий уклон в краткосрочной перспективе пары, верхняя граница нисходящего канала остается нетронутой в качестве поддержки на уровне 1,0670.

Если пара упадет ниже 1.0670 и начнет использовать этот уровень в качестве сопротивления, она может расширить свое падение к 1.0650 (конечная точка последнего нисходящего тренда), 1.0620 (средняя точка нисходящего канала) и 1.0600 (психологический уровень, нижняя граница нисходящего канала).

С другой стороны, EUR/USD может начать восстановление до 1.0750 (100-периодная SMA, 23,6% коррекции от последнего нисходящего тренда), если стабилизируется выше 1.0700 (психологический уровень, 20-периодная SMA, 50-периодная SMA). Только при закрытии на дневном графике выше 1,0750, следующая бычья цель может быть установлена на 1,0800 (38,2% коррекции, психологический уровень)".

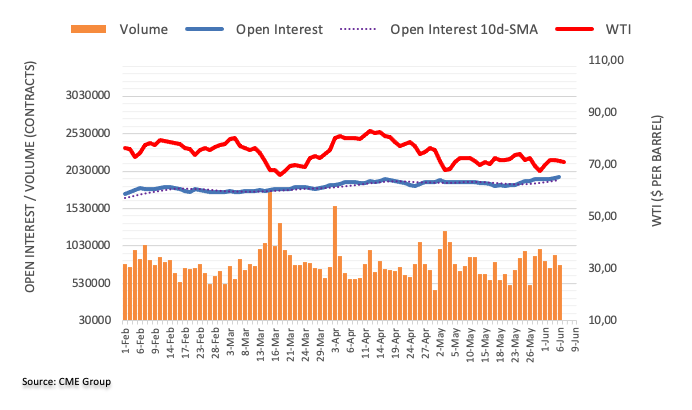

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на нефть вырос почти на15 тыс. контрактов, продлив преобладающий восходящий тренд. Торговые объемы тем временем сократились примерно на 131,3 тыс. контрактов.

WTI: снижение может повторно протестировать уровень $67,00

Корректирующее снижение цен на баррель WTI во вторник происходило на фоне роста открытого интереса, что говорит о том, что в ближайшей перспективе актив может понести дальнейшие потери. Тем не менее, у актива есть возможность вернуться к минимумам конца мая вблизи отметки $67,00 за баррель.

Brent приближается к первому сопротивлению на уровне $81. Экономисты Société Générale анализируют технические перспективы.

Недавний пик на уровне $86/87 остается ключевой зоной сопротивления

Дневной MACD начал показывать положительную дивергенцию, однако сигналов разворота тренда пока не видно. Недавний пик на уровне $86/87 остается ключевой зоной сопротивления.

В краткосрочной перспективе Brent переживает устойчивый отскок с прошлой недели и сейчас оспаривает 50-DMA. Она приближается к линии многомесячного нисходящего тренда на уровне $81. Если продолжающийся отскок ослабнет вблизи этого уровня, нисходящий импульс может возобновиться.

Прорыв ниже $70 подтвердит еще один этап нисходящего тренда; следующие потенциальные цели расположены на минимумах декабря 2021 года $65/63 и $57.

- AUD/USD ощущает жесткое сопротивление в районе 0,6680, несмотря на то, что РБА открыт для дальнейшего повышения процентных ставок.

- Австралийский ВВП за 1 квартал не оправдал ожиданий, так как более высокие процентные ставки влияют на общий рост.

- Ожидается, что баланс товаров и торговли США покажет более значительный дефицит в размере $75,2 млрд против предыдущего дефицита в $64,2 млрд.

Пара AUD/USD на европейской сессии последовательно не может подняться выше непосредственного сопротивления 0,6680. Австралийский актив не получает необходимой силы, несмотря на ястребиный комментарий Резервного банка Австралии.

Во вторник РБА неожиданно повысил официальную денежную ставку (OCR) на 25 базисных пунктов (б.п.) до 4,10%. Глава РБА Лоу отметил, что несмотря на то, что австралийская инфляция достигла своего пика, она еще очень далека от желаемого уровня. Поэтому Лоу заявил, что для поддержания давления на инфляцию необходимо дальнейшее повышение процентных ставок.

Инвесторы должны отметить, что ежемесячный индекс потребительских цен (CPI) Австралии в апреле вырос до 6,8% с 6,4%, зафиксированных в марте.

На азиатской сессии Австралийское бюро статистики представило более слабые, чем ожидалось, данные по валовому внутреннему продукту (ВВП) за первый квартал. Квартальный ВВП вырос на 0,2%, в то время как прогнозы ожидали роста на 0,3%, что было пересмотрено в меньшую сторону по сравнению с предыдущим значением в 0,6%. В годовом исчислении ВВП за первый квартал снизился до 2,3% по сравнению с прогнозом в 2,4% и предыдущей публикацией в 2,6%.

После выхода данных по ВВП Австралии за 1 квартал министр финансов Австралии Джим Чалмерс заявил, что "рост процентных ставок явно влияет на экономический рост", и добавил: "Динамика роста ослабевает".

Между тем, фьючерсы S&P500 сдали позиции, достигнутые в Азии, что свидетельствует о снижении склонности участников рынка к риску. Индекс доллара США продолжил свое восстановление до отметки 104,26, несмотря на неоднозначную оценку Федеральной резервной системой (ФРС) своей позиции по монетарной политике в июне.

В дальнейшем в центре внимания останется торговый баланс товаров и услуг США (апрель). Ожидается, что экономические данные покажут более значительный дефицит в размере $75,2 млрд по сравнению с предыдущим дефицитом в размере $64,2 млрд.

Давление на шведскую крону возобновилось. Экономисты ING анализируют перспективы EUR/SEK.

Трудно выбрать вершину для пары EUR/SEK в ближайшей перспективе

Отсутствие какой-либо поддержки со стороны Риксбанка затрудняет формирование осноавния парой EUR/SEK в ближайшей перспективе.

Шведский арендодатель SBB, испытывающий финансовые трудности, опровергает слухи о продаже своих подразделений со скидкой, однако появилось предупреждение о дефолте от кредиторов, а центральное место компании в шведском рынке недвижимости означает, что в SEK сейчас может быть заложена большая премия за риск (связанный с крахом рынка недвижимости).

Восстановление кроны в ближайшей перспективе представляется маловероятным.

Экономисты Credit Suisse анализируют USD/CAD в преддверии решения Банка Канады (BoC) по процентной ставке.

Ястребиное сдерживание или осторожное повышение?

Мы считаем "ястребиное удержание" наиболее вероятным результатом сегодняшнего заседания Банка Канады, но не исключаем повышения ставки на 25 б.п. при осторожном руководстве.

Послание о непрерывности политики, которое подразумевает наш взгляд, должно соответствовать стабильности валютного курса, в соответствии с нашим целевым уровнем 1,3450 на конец второго квартала.

Мы ожидаем, что импульсивные движения вверх по USD/CAD, связанные с неизменным результатом, будут недолгими, и будем искать возможности для снижения роста до 200-DMA (~1.3510).

В случае повышения ставки возможно быстрое падение к минимумам апреля в районе 1.3300-1.3315: Тем не менее, укрепление луни после этой точки должно оставаться труднодостижимым.

Вот что вам нужно знать в среду, 7 июня:

В середине недели основные валютные пары продолжают торговаться в привычных диапазонах, поскольку инвесторы находятся в поисках следующего значительного катализатора. Позже в этот день Банк Канады (BoC) объявит о решении по процентной ставке и опубликует программное заявление. В США выйдут данные по торговому балансу товаров и изменению потребительского кредита за апрель.

В азиатские торговые часы данные из Китая показали, что профицит торгового баланса в мае сократился до 65,81 млрд долларов с 90,21 млрд долларов в апреле. Это значение оказалось значительно ниже ожиданий рынка в 92 млрд долларов. В годовом исчислении экспорт и импорт сократились на 7,5% и 0,8% соответственно. Между тем, Австралийское бюро статистики сообщило, что реальный валовой внутренний продукт (ВВП) в первом квартале вырос на 2,3% в годовом исчислении, по сравнению с прогнозом аналитиков в 2,4%. После ралли во вторник, которое было подогрето неожиданным решением Резервного банка Австралии (РБА) повысить учетную ставку на 25 базисных пунктов, пара AUD/USD потеряла свою динамику в начале среды и в последний раз торговалась на отрицательной территории чуть выше 0,6650.

Индекс доллара США цепляется за небольшой дневной прирост выше 104,00, а фьючерсы на фондовые индексы США торгуются без изменений. Между тем, доходность 10-летних казначейских облигаций США продолжает колебаться на уровне 3,7%.

Прогнозируется, что Банк Канады оставит ставку без изменений на уровне 4,5%. Пара USD/CAD торгуется в узком канале выше 1,3400 в начале среды. Предваряя заседание Банка Канады, "мы ожидаем, что Банк Канады оставит учетную ставку на уровне 4,5%, но после более сильной, чем ожидалось, инфляции потребительских цен и ВВП, а также при сохранении надежных данных по труду, мы не исключаем неожиданного повышения процентной ставки", - говорят экономисты ING.

Пара EUR/USD закрылась на отрицательной территории во вторник и продолжает торговаться ниже уровня 1.0700 в первой половине дня в Европе.

Пара GBP/USD во вторник пыталась найти направление движения и второй день подряд закрыла день с небольшими изменениями вблизи отметки 1.2400. В начале среды пара снижается, но ей удается удержаться немного выше 1.2400.

USD/JPY снижается к 139,00 в среду. Данные из Японии показали ранее в этот день, что индекс совпадающих индикаторов немного улучшился до 99,4 в апрельской предварительной оценке с 98,8 в марте.

Цена на золото продолжает двигаться вверх и вниз в узком канале выше $1,950, так как отсутствие волатильности в доходности США затрудняет для XAU/USD формирование направленного импульса.

Биткоин набрал обороты и восстановил все свои недельные потери, поднявшись почти на 6% во вторник. Однако пара BTC/USD потеряла импульс к восстановлению и в начале среды отступила ниже отметки $27 000. Ethereum вырос на 4% во вторник и приблизился на расстояние касания к $1 900, после чего перешел в фазу консолидации.

- Цена золота предприняла попытку прорыва вниз консолидационного канала, сформировавшегося выше $1,960.00, на фоне восстановления индекса доллара США.

- Ожидания временной паузы в ужесточении политики ФРС возросли из-за слабого индекса PMI в сфере услуг США.

- Цена золота консолидируется в диапазоне $1,932-1,985 в течение последних трех недель.

Цена золота (XAU/USD) продемонстрировала резкое падение до отметки $1 960,00 на европейской сессии. Драгоценный металл пытается выйти из кризиса. Небольшой распродаже цены на золото способствовало расширение восстановления индекса доллара США (DXY).

Фьючерсы на S&P500 перенесли номинальную прибыль, полученную в Азии, на лондонскую сессию. Настроение на рынке довольно бодрое, так как инвесторы ожидают, что Федеральная резервная система (ФРС) рассмотрит нейтральную позицию по процентным ставкам в рамках монетарной политики в июне.

Ожидания временной паузы в ужесточении политики ФРС резко возросли после того, как индекс PMI в сфере услуг США, представленный агентством ISM, едва избежал сокращения. Экономические данные оказались незначительно выше порогового значения 50,0. Вялый сектор услуг и сокращение объемов производства подталкивают экономику США к рецессии.

Индекс доллара США отскочил к отметке 104,25, несмотря на то, что на улице ожидают, что расхождения в политике процентных ставок ФРС и других мировых центральных банков уменьшатся, поскольку первые, скорее всего, будут держать ставки на прежнем уровне, в то время как другие готовятся к новому повышению процентных ставок. Доходность 10-летних государственных облигаций США также немного поднялась выше 3,66%.

Технический анализ золота

Цена на золото консолидируется в диапазоне $1,932-1,985 в течение последних трех недель на четырехчасовом интервале. Драгоценному металлу сложно сделать решительный шаг на фоне отсутствия потенциального триггера. В целом, горизонтальная поддержка расположена от максимума 15 марта на отметке $1 937,39. Магическая 200-периодная экспоненциальная скользящая средняя (EMA) на отметке $1 975,47 служит сильным барьером для быков по золоту.

Колебания на территории 40,00-60,00 по индексу относительной силы (RSI) (14) указывают на ненаправленную динамику.

Четырехчасовой график золота

Экономисты Société Générale анализируют техническую перспективу USD/INR.

Неспособность отвоевать 82,95/83,30 может спровоцировать возврат к 81,80/81,60

Восходящий тренд USD/INR остановился в октябре прошлого года, и с тех пор пара развивалась в рамках сужающейся консолидации.

В последнее время пара не смогла преодолеть верхнюю границу диапазона 82,95/83,30; эта зона сдерживала многочисленные отскоки и является важнейшим препятствием. Прорыв выше этого сопротивления необходим для подтверждения следующего этапа восходящего тренда.

Наметился краткосрочный откат; не исключен повторный тест 200-DMA в районе 81,80/81,60. Это ключевая зона поддержки.

В интервью газете De Tijd в среду член Управляющего совета Европейского центрального банка (ЕЦБ) Изабель Шнабель заявила, что "ожидается, что влияние нашей более жесткой денежно-кредитной политики на инфляцию достигнет пика в 2024 году".

"Однако существует большая неопределенность относительно силы и скорости этого процесса", - поспешила добавить она.

Промышленное производство в Германии выросло в апреле, показали официальные данные в среду, предполагая, что производственный сектор может быть на пути к восстановлению.

Объем промышленного производства в экономическом локомотиве Еврозоны вырос на 0,3% за месяц, сообщил федеральный статистический орган Destatis в данных, скорректированных на сезонные и календарные эффекты, против 0,6% ожидаемых и -2,1% предыдущих.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: EUR

- 1.0600 313 млн

- 1.0620 1.1 млрд

- 1.0650 310 млн

- 1.0690 543 млн

- 1.0730 1.2b

- 1.0750 330 млн

- 1.0800 311 млн

- USD/JPY: суммы в долларах США

- 138.00 861 млн

- 139.00 1.3 млрд

- 140.00 1.1 млрд

- 140.25 320 млн

- 141.00 681 млн

- 142.00 2.9 млрд

- USD/CHF: суммы в долларах США

- 0.9025 901 млн

- 0.9100 683 млн

- AUD/USD: суммы в AUD

- 0.6600 395 млн

- 0.6620 900 млн

- 0.6650 441 млн

- 0.6700 1.3 млрд

- 0.6750 461 млн

- NZD/USD: суммы в NZD

- 0.6200 715 млн

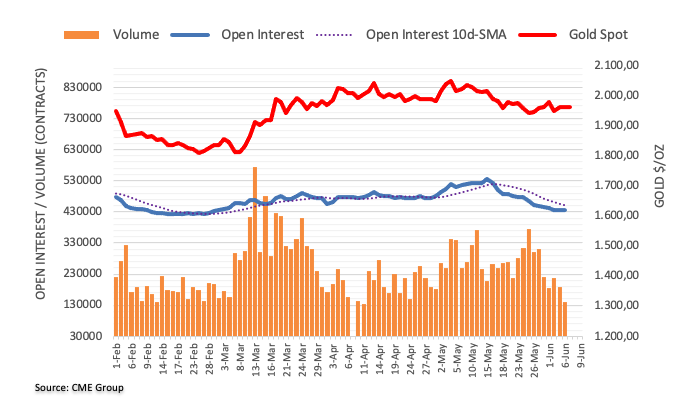

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото вырос более чем на 2 тыс. контрактов во вторник, одновременно обратив вспять нисходящий тренд, действующий с 16 мая. Торговые объемы, напротив, сократились вторую сессию подряд, теперь почти на 47 тыс. контрактов.

Золоту грозит консолидация в ближайшей перспективе

Во вторник ценовое движение в золоте было неубедительным на фоне растущего открытого интереса и снижающегося объема, что предполагает некоторую краткосрочную консолидацию вблизи текущих уровней. Тем временем, желтый металл пока остается на хорошем уровне в районе $1930 за тройскую унцию.

"Слишком рано объявлять о победе в борьбе с инфляцией", - заявил глава Резервного банка Австралии (РБА) Филип Лоу, выступая на саммите Morgan Stanley Australia Summit в начале среды в Азии.

Дополнительные комментарии

Июньское повышение ставки последовало за информацией, свидетельствующей о повышении рисков для инфляционного прогноза банка.

В зависимости от того, как будут развиваться экономика и инфляция, может потребоваться некоторое дальнейшее ужесточение денежно-кредитной политики.

Мы стремимся пройти по узкому пути, где инфляция вернется к целевому уровню, а экономика будет расти.

Пройти по этому пути все еще возможно, но он узкий и, скорее всего, будет ухабистым, риски есть с обеих сторон.

Данные свидетельствуют о том, что повышение процентных ставок работает, а инфляция снижается.

Показатель ИПЦ за апрель не изменился, что свидетельствует о тенденции к снижению инфляции.

Задача центрального банка - убедиться, что период высокой инфляции является временным; важно, чтобы нам это удалось.

Признаю, что влияние процентных ставок ощущается неравномерно по всему сообществу, но это не повод избегать их использования.

Если бы мы не ужесточили политику, стоимость жизни была бы выше долее.

Желание сохранить успехи на рынке труда не означает, что совет директоров будет мириться с сохранением более высокой инфляции.

Путь назад к 2-3% инфляции, вероятно, будет включать в себя пару лет относительно медленного роста.

Заявления с сессии вопросов и ответов

Мы попадем в беду, если признаем, что все работники должны получать компенсацию за инфляцию.

Совершенно понятно, что самые низкооплачиваемые работники должны получать компенсацию за инфляцию.

Если инфляция останется высокой, мы почувствуем сильную боль.

Что изменилось за последние месяцы, так это наша оценка рисков.

В ходе последних торгов сегодня Народный банк Китая (PBOC) установил курс юаня на уровне 7,1196 против последнего закрытия 7,1180.

О фиксинге

Китай строго контролирует курс юаня на материке.

Оншорный юань (CNY) отличается от офшорного (CNH) ограничениями на торговлю, последний контролируется не так жестко.

Каждое утро Народный банк Китая (PBOC) устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

После публикации в среду данных по валовому внутреннему продукту (ВВП) Австралии за первый квартал министр финансов страны Джим Чалмерс заявил, что "повышение процентных ставок явно влияет на экономический рост".

"Динамика роста ослабевает", - добавил он.

На пресс-конференции во вторник Чалмерс сказал, что "мы не ожидаем, что экономика перейдет в рецессию".

Торговый баланс Китая за май в китайских юанях составил CNY452,33 млрд. против CNY643,25 млрд. ожидаемых и CNY618,44 млрд. предыдущих.

Экспорт в отчетном периоде снизился на 0,8% против 9,9% ожидаемых и 16,8% предыдущих.

Импорт страны вырос на 2,3% против 4,2% ожидаемых и -0,8% предыдущих.

В долларовом выражении Китай сообщил о резком снижении положительного сальдо торгового баланса, так как экспорт упал сильнее, чем ожидалось.

Торговый баланс составил +65,81 млрд. против +92 млрд. ожидаемых и +90,21 млрд. предыдущих.

Экспорт (г/г): -7,5% против -0,4% ожидаемого и 8,5% предыдущего.

Импорт (г/г): -4,5% против -8,0% ожидаемого и -7,9% предыдущего.

В своей последней записке для клиентов аналитики Goldman Sachs повысили прогноз повышения конечной ставки Резервного банка Австралии (РБА) после того, как центральный банк удивил рынки двумя последовательными повышениями ставки.

Ключевые моменты

Теперь банк ожидает повышения ставки на 4,85% в сентябре с 4,35% по предыдущему прогнозу.

Они увидели "ястребиный" сдвиг в функции реакции РБА во время выступления Лоу сегодня ранее.

Они также отметили, что отчет по ВВП за 1 квартал показал неожиданное ускорение удельных затрат на рабочую силу.

Теперь банк ожидает повышения ставки в июле, августе и сентябре. Ранее он ожидал повышения ставки на 25 б.п. в июле.

В среду глава Банка Японии (BoJ) Кадзуо Уэда заявил: "Когда предвидится достижение ценовой цели, мы обсудим особенности политики выхода и раскроем информацию по мере необходимости".

Дополнительные тезисы

Как выход из мягкой политики может повлиять на финансы Банка Японии, будет зависеть от экономической, ценовой и финансовой ситуации на тот момент.

Банк Японии должен обеспечить устойчивость своих финансов, чтобы избежать непреднамеренного внимания рынка к его финансам и не нарушить решения по монетарной политике.

Слишком рано обсуждать конкретную стратегию того, как Банк Японии может продавать ETFs в будущем.

Между тем, министр финансов Японии Шуничи Судзуки заявил, что "правительство должно рассмотреть вопрос о том, может ли оно купить пакеты ETF Банка Японии по балансовой стоимости в качестве меры по обеспечению источника дохода".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.586 | 0.11 |

| Золото | 1963.02 | 0.09 |

| Палладий | 1406.76 | -0.07 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 289.35 | 32506.78 | 0.9 |

| Hang Seng | -9.22 | 19099.28 | -0.05 |

| ASX 200 | -86.7 | 7129.6 | -1.2 |

| DAX | 28.55 | 15992.44 | 0.18 |

| CAC 40 | 8.09 | 7209 | 0.11 |

| Dow Jones | 10.42 | 33573.28 | 0.03 |

| S&P 500 | 10.06 | 4283.85 | 0.24 |

| NASDAQ Composite | 46.99 | 13276.42 | 0.36 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66685 | 0.76 |

| EURJPY | 149.313 | -0.12 |

| EURUSD | 1.06939 | -0.19 |

| GBPJPY | 173.423 | -0.05 |

| GBPUSD | 1.24198 | -0.12 |

| NZDUSD | 0.60752 | 0.05 |

| USDCAD | 1.34006 | -0.3 |

| USDCHF | 0.90753 | 0.17 |

| USDJPY | 139.636 | 0.07 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.