- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 06-12-2023

- Генеральный директор Ripple Брэд Гарлингхаус согласился с докладом, в котором говорилось, что сообщество XRP было наиболее влиятельной силой в 2023 году.

- Боковое движение цены XRP, скорее всего, является признаком потенциального восстановления.

- Киты Ripple последовательно накапливают монеты в течение последних трех недель, что увеличивает вероятность роста цены.

Цена XRP стремится к восстановлению после того, как ей очень помогла частичная победа в судебном процессе, инициированным Комиссией по ценным бумагам и биржам (SEC). Однако генеральный директор Ripple считает, что заслуга в этом в основном принадлежит не ему или компании, а ее сторонникам.

Генеральный директор Ripple отметил заслуги армии XRP

Генеральный директор Ripple Брэд Гарлингхаус отреагировал на сообщение CoinDesk, в котором он был назван одним из самых влиятельных людей 2023 года. Он написал в твиттере:

"Награда "Самый влиятельный человек 2023 года" должна быть вручена не только Гарлингхаусу, но и всей армии XRP".

Генеральный директор Ripple уже повторял это утверждение в прошлом. Вместе с ним технический директор Дэвид Шварц также отметил, что именно "армия" XRP сделала возможной победу в суде.

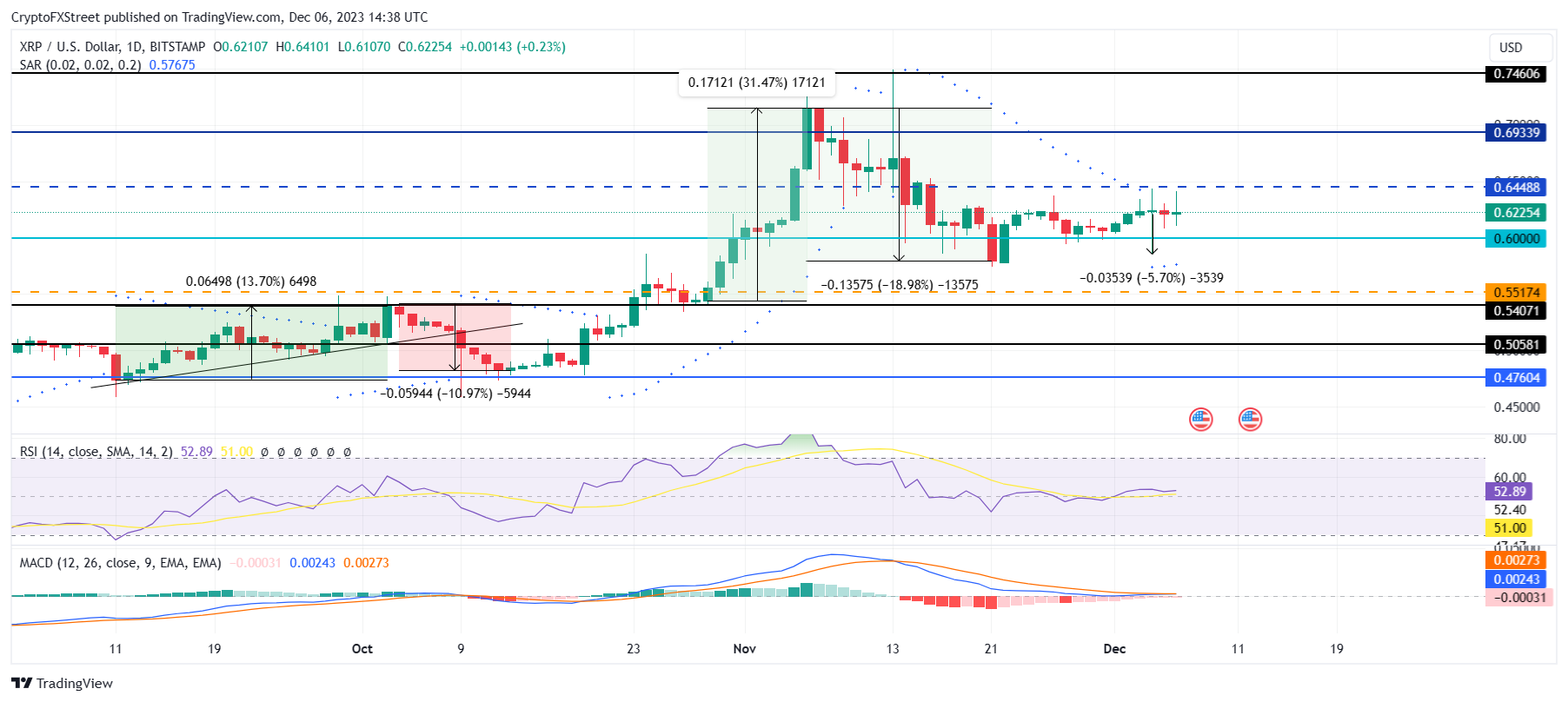

Технический анализ: XRP готовится к восстановлению

Цена XRP в настоящее время движется в боковом направлении, готовясь к восстановлению, которое намечается с начала ноября. В начале прошлого месяца цена токена скорректировалась почти на 20% после 31%-ного ралли в конце октября.

Индикаторы относительной силы (RSI) и расхождения скользящих средних (MACD) демонстрируют потенциальный бычий импульс. Индекс RSI притих выше нейтральной линии 50,0, а MACD близок к формированию бычьего пересечения.

Это должно обусловить восходящий тренд XRP, нацеленный на прорыв уровня сопротивления $0,644. Превращение этого уровня в поддержку будет иметь решающее значение для дальнейшего роста к $0,700.

1-дневный график XRP/USD

Между тем неудачный прорыв может спровоцировать потенциальное снижение, которое отправит цену XRP к $0,600. Утрата этой линии поддержки сведет на нет бычий сценарий, что приведет к падению до $0,551.

Киты Ripple поддерживают ралли

В течение последних трех недель "киты" Ripple пополняли свои кошельки, доведя свои резервы до 6,73 млрд токенов XRP. Адреса, на которых хранится от 100 000 XRP до 1 млн XRP, с 15 ноября зарегистрировали увеличение запасов на 60 млн XRP на сумму более $31 млн.

%20[20.08.51,%2006%20Dec,%202023]-638374757731134991.png)

Аккумулирование китов Ripple

Эти крупные адреса оказывают значительное влияние на динамику цен и исторически зарекомендовали себя как их катализатор. Накопление актива китами, как правило, толкает цену XRP вверх, а распродажа приводит к снижению стоимости токена. Таким образом, текущая ситуация является положительным сигналом для инвесторов в Ripple.

- Пара XAG/USD торгуется в районе $24,05, неся незначительные потери.

- Изменение занятости в США от Automatic Data Processing Inc. оказалось ниже ожиданий.

- Данные по удельным затратам на рабочую силу за 3-й квартал были пересмотрены в сторону понижения до -1,2%.

- Доллар США держится у недельных максимумов; доходность американских облигаций снижается.

Пара XAG/USD снизилась до уровня $24,05 в среду, торгуясь в небольшом минусе. Однако снижение может быть ограничено, так как негативные данные с рынка труда США могут спровоцировать дальнейшие "голубиные" ожидания в отношении Федеральной резервной системы (ФРС), что может привести к дальнейшему снижению доходности в США.

Данные по удельным затратам на рабочую силу в США за 3 квартал были пересмотрены в сторону понижения и снизились на -1,2%, что оказалось немного ниже консенсус-прогноза -0,9%. Кроме того, американская компания Automatic Data Processing Inc. (ADP) сообщила о более низких, чем ожидалось, показателях изменения занятости за ноябрь. Результат вышел на уровне 103 тыс. по сравнению с консенсус-прогнозом 130 тыс. и предыдущим значением 106 тыс., демонстрируя некоторое охлаждение темпов создания рабочих мест на рынке труда.

В пятницу трейдеры будут внимательно следить за несколькими ключевыми релизами, публикуемыми Бюро трудовой статистики США, которые позволят получить более точную картину состояния рынка труда в США. Уровень безработицы, количество занятых в несельскохозяйственном секторе и средняя почасовая заработная плата - отчеты, за которыми пристально следит ФРС, - могут повлиять на предстоящие решения банка и, скорее всего, вызовут волатильность на рынке облигаций США, а значит, и в ценах на металлы. Кроме того, тенденция в этом секторе может начать формировать график начала снижения ставок ФРС, что также задаст вектор движения доллару.

В настоящее время доходность американских облигаций демонстрирует тенденцию к снижению. 2-летняя доходность составляет 4,59%, а доходность 5-летних и 10-летних облигаций держится на 4,11% и 4,12% соответственно. Эта динамика может оказать поддержку недоходным металлам, поскольку доходность казначейских облигаций США часто рассматривается как их выгодная альтернатива.

Уровни XAG/USD для наблюдения

Индекс относительной силы (RSI) демонстрирует отрицательный уклон внутри положительной территории, а наличие растущих красных баров на графике MACD еще больше поддерживает идею о том, что на дневном графике продавцы набирают силу.

Однако цена торгуется выше 20-, 100- и 200-дневных простых скользящих средних (SMA). Такая конфигурация обычно рассматривается как надежный признак базового бычьего контроля, предполагающий, что покупатели могут сохранить доминирование над среднесрочным трендом, несмотря на краткосрочное медвежье давление.

Уровни поддержки: $23,90 (20-дневная SMA), $23,50, $23,30 (100-дневная SMA).

Уровни сопротивления: $24.50, $24.70, $25.00.

Дневной график XAG/USD

-638374764382527904.png)

ФРБ Атланты пересмотрел на повышение прежний прогноз по ВВП США на 4 квартале с 1,2% до 1,3%.

«Оценка реального роста ВВП на базе модели GDPNow (сезонно скорректированный среднегодовой темп) в четвертом квартале 2023 года составляет 1,3 % на 6 декабря, по сравнению с оценкой 1,2 % на 1 декабря. После недавних публикаций Бюро переписи населения США, Бюро экономического анализа США и Института управления поставками прогнозы роста реальных расходов на личное потребление в четвертом квартале и реальных валовых частных внутренних инвестиций в четвертом квартале увеличились с 1,8 % и -3,2 % соответственно до 1,9 % и -2,9 %, а прогноз вклада изменения реального чистого экспорта в рост реального ВВП в четвертом квартале снизился с 0,01 процентного пункта до -0,06 процентного пункта.

Следующая обновленная оценка ВВП GDPNow будет представлена в четверг, 7 декабря.

Министры нефти на встрече ОПЕК+ на прошлой неделе, должно быть, думают, что им снится кошмар. После серьезной борьбы им удалось прийти к консенсусу о сокращении добычи еще на 800 тыс. баррелей в сутки и продлении периода добровольных сокращений в 1-м квартале. Надежды, что это приведет к отскоку цен на нефть, не оправдались - вместо этого уже 5 дней подряд происходит снижение, и сейчас нефть просела ниже отметки $70. На прошлой неделе она торговалась на уровне $79,60 на фоне проходящего заседания ОПЕК.

Поддержка находится в диапазоне $68, а ниже располагается июньский минимум на $66,80.

Это уже седьмая подряд неделя снижения цен на нефть. Майский минимум составил $63,64, но это был очень кратковременный внутридневной скачок цены, поэтому область $66-68 следует расценивать как более важную поддержку.

В более широкой перспективе, падение цен на нефть очень помогает мировым центральным банкам в их продолжающейся борьбе с инфляцией.

- США, Минэнерго: запасы нефти за нед. на 1 декабря -4,632 млн бар. против прогноза -2,267 млн и пред. +1,609 млн – максимальное сокращение за 3 месяца

- Запасы дистиллятов +1,267 млн против прогноза +1,526 млн и пред. +5,22 млн

- Запасы бензина +5,421 млн против прогноза +1,027 млн и пред. +1,764 млн

- Запасы в Кушинге +1,83 млн против пред. +1,85 млн – прирост 7-ю неделю подряд, на максимуме с августа

- Загрузка производственных мощностей НПЗ +0,7% против прогноза +0,9% и пред. +0,8%

- Производство -100 тыс. до 13,1 млн бар/д против пред. 13,2 млн – отошло от новых циклических постковидных максимумов, 1-е снижение с июля

Опубликованный накануне аналогичный отчет Института нефти API показал увеличение запасов нефти на 594 тыс. баррелей против прогноза -1,0 млн, так что сегодняшний результат стал приятной неожиданностью для трейдеров по черному золоту, которые и так уже демонстрировали медвежий настрой по нефти в преддверии итогов завтрашнего заседания ОПЕК+.

Нефть WTI в преддверии релиза торговалась в районе отметки $70,50 и усилила просадку после публикации данных, несмотря на бычьи компоненты отчета.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

В среду Банк Канады принял решение сохранить ключевую процентную ставку на уровне 5%, как и ожидалось, уже третий раз подряд. Согласно заявлению Банка Канады, последние данные "свидетельствуют о том, что экономика больше не испытывает избыточного спроса". Тон заявления намекает на то, что повышения ставки не предвидится.

Банк Канады заявил, что по-прежнему обеспокоен инфляционными рисками, но воздержался от прямого указания на то, что эти риски растут. В ЦБ отмечают, что более высокие ставки сдерживают расходы, а рынок труда продолжает ослабевать.

Пресс-конференция по итогам заседания проводиться не будет. Отчет по денежно-кредитной политике будет представлен на следующем заседании Банка Канады 24 января 2024 года. В четверг заместитель главы ЦБ Тони Гравелл выступит в Региональной торговой палате Виндзора и Эссекса, и это будет первый комментарий после декабрьского заседания Банка Канады.

Основные моменты программного заявления Банка Канады:

Сегодня Банк Канады сохранил целевой уровень ставки овернайт на отметке 5%, банковскую ставку на уровне 5¼% и депозитную ставку на уровне 5%. Банк продолжает политику количественного ужесточения.

Более высокие процентные ставки явно сдерживают расходы: рост потребления в последние два квартала был близок к нулю, а инвестиции в бизнес были нестабильны, но по существу не изменились за последний год.

Рынок труда продолжает ослабевать: создание рабочих мест происходило медленнее, чем рост рабочей силы, количество вакансий еще больше сократилось, а уровень безработицы несколько повысился. Несмотря на это, заработная плата продолжает расти на 4-5 %.

В целом эти данные и индикаторы четвертого квартала свидетельствуют о том, что в экономике больше нет избыточного спроса.

Замедление темпов роста экономики приводит к снижению инфляционного давления во все более широком диапазоне цен на товары и услуги.

Учитывая дальнейшие признаки того, что денежно-кредитная политика способствует снижению расходов и ослаблению ценового давления, Совет управляющих принял решение сохранить ставку на уровне 5 % и продолжить нормализацию баланса Банка.

Совет управляющих по-прежнему обеспокоен рисками, связанными с перспективами инфляции, и по-прежнему готов к дальнейшему повышению ставки, если это потребуется.

Совет управляющих хочет видеть дальнейшее и устойчивое ослабление базовой инфляции и продолжает уделять внимание балансу между спросом и предложением в экономике, инфляционным ожиданиям, росту заработной платы и ценовому поведению корпораций.

Реакция рынка на решение Банка Канады по ставке

Канадский доллар (CAD) незначительно вырос после решения Банка Канады. Пара USD/CAD остается относительно стабильной, торгуясь в районе 1,3565, находясь в красной внутридневной зоне.

В среду Банк Канады принял решение сохранить ключевую процентную ставку на уровне 5% уже третий раз подряд. Решение совпало с прогнозом рынка.

- Евро приближается к внутридневным максимумам на уровне 1,0800.

- Слабые данные по ADP в США привели к снижению доллара США по всем направлениям.

- Слабые данные по еврозоне ограничивают восстановление евро.

Евро отыгрывает потери в преддверии открытия американской сессии в среду, чему способствует небольшое ослабление доллара США после того, как отчет ADP США показал неожиданное снижение показателя роста уровня занятости в США.

Отчет ADP подтвердил, что рынок труда США охлаждается

Число новых рабочих мест в США увеличилось на 103 000 в ноябре, что оказалось значительно ниже прогнозируемого рынком показателя 130 000. Кроме того, октябрьские данные были пересмотрены в сторону понижения с 113 00 до 106 000.

Эти данные подтверждают, что влияние ограничительных процентных ставок начинает сказываться на рынке труда. Однако влияние отчета на пару было сдержанным, поскольку на евро негативно повлияли низкие данные по заказам на продукцию немецких заводов и данные по активности в сфере услуг, опубликованные во вторник.

Если в пятницу отчет NFP по занятости подтвердит это мнение, это усилит спекуляции о том, что ФРС может начать снижать ставки в первом квартале 2024 года, и это усилит давление на доллар США.

Однако более широкая картина остается прежней. Пара сохраняет явный медвежий уклон, находясь ниже уровней 1,0800 и 1,0850. Между тем уровнями поддержки являются 1,0750 и 1,0660.

Технические уровни для наблюдения

Опрос экономистов, проведенный Reuters, показал, что незначительное большинство респондентов считает, что ФРС не будет приступать к снижению ставок по крайней мере до июля.

- 52 из 102 опрошенных экономистов считают, что ФРС будет ждать, прежде чем начинать снижение ставок, как минимум до июля

- 50 из 102 респондентов ожидают, что ФРС снизит ставки раньше

- 72 из 100 респондентов считают, что ФРС снизит ставки на 100 б.п. или меньше

- Все, кроме пяти респондентов, заявили, что цикл повышения ставок ФРС уже завершен

Экономист Citi в рамках опроса отметил, что усиление базовой инфляции нарушит нарратив о снижении ставок ФРС и отсрочит снижение ставок.

Как заявил сегодня представитель ЕЦБ и глава центрального банка Словакии Петер Казимир:

- Дальнейшее повышение ставки вряд ли потребуется, но рыночные ожидания в отношении снижения ставки в первом квартале - это "научная фантастика"

Между тем в настоящее время рынок закладывает в цены вероятность повышения ставки ЕЦБ в марте как 90%.

- Рост занятости в частном секторе в ноябре оказался ckf,ttожиданий.

- Индекс доллара США продолжает колебаться в районе 104,00.

Занятость в частном секторе США выросла на 103 000 в ноябре, как показали данные, опубликованные в среду компанией Automatic Data Processing (ADP).

- ADP, США: ноябрь, занятость +103 тыс. против прогноза +130 тыс. и пред. результата +113 тыс.(пересм. до +106 тыс.)

- Компании малого бизнеса (менее 50 сотрудников): +6 тыс. против пред. +19 тыс.

- Компании среднего размера (500 – 499 сотрудников): +68 тыс. против пред. +78 тыс.

- Крупные компании (более 499 сотрудников) +33 тыс. против пред. +18 тыс.

Изменения в оплате труда:

- - Остающиеся на прежней работе: 5,6% г/г против пред. 5,7%

- - Сменившие работу: 8,3% против пред. 8,4%

Комментируя результаты исследования, Нела Ричардсон, главный экономист ADP, отметила, что "рестораны и отели были крупнейшими создателями рабочих мест во время восстановления экономики после пандемии. Но этот подъем уже позади, и возвращение к тренду в сфере досуга и гостеприимства позволяет предположить, что в 2024 году экономика в целом будет демонстрировать более умеренный рост найма и заработной платы".

В целом, это отличный отчет о "мягкой посадке" экономики: рост числа рабочих мест продолжается без сокращения, а показатели заработной платы охлаждаются.

Реакция рынка

Доллар США практически не отреагировал на эти данные и на момент написания двигался в боковом направлении в районе 104,00.

- Отскок новозеландского доллара захлебнулся в районе 1,6175.

- В преддверии релиза отчета ADP доллар США остается в зеленой зоне.

- Пара NZD/USD формирует модель H&S с линией шеи на 1,6120.

Новозеландский доллар по-прежнему не может существенно отойти от уровня поддержки 1,6120, протестированного во вторник, а попытки роста пока сдерживаются ниже отметки 0,6175.

В центре внимания - отчет ADP по занятости в США

Умеренная тяга к риску благоприятствует киви, хотя рост доходности казначейских облигаций США поддерживает доллар в среду в преддверии публикации отчета ADP по занятости в США.

Данные вторника показали смешанную картину: индекс ISM США оказался лучше ожиданий, а индекс вакансий JOLTs подтвердил, что рынок труда охлаждается.

Техническая картина показывает, что долгосрочное ралли теряет силу, а недавняя ценовая динамика формирует модель "голова-и-плечи" (H&S), что часто является признаком смены тренда.

Линия шеи упомянутой H&S находится на уровне 0,6120, а следующие уровни поддержки располагаются на 0,6050 и 0,6000. Сопротивление отмечен на 0,6220 и 0,6340.

Технические уровни для наблюдения

Восстановление доллара США приостановилось, так как в центре внимания находятся Банка Канады и отчет ADP США.

Банк Канады оставит ставки на прежнем уровне 5%.

Ожидается умеренное повышение уровня занятости в данных ADP.

Ожидается, что Банк Канады оставит ключевую процентную ставку на уровне 5% в третий раз подряд. Инфляция подтвердила тенденцию к снижению, хотя она по-прежнему значительно превышает целевой уровень Банка Канады 2%, в то время как экономика сократилась в третьем квартале.

В своих последних выступлениях глава Банка Канады Маклем придерживался ястребиного тона, подчеркивая сильное ценовое давление и отвергая возможность снижения ставок. Инвесторы будут искать намеки на "голубиный" разворот, чтобы продавать канадские доллары.

Незадолго перед заседанием ЦБ в США выйдет отчет ADP по количеству рабочих мест за ноябрь. Ожидается, что показатель умеренно вырос, до 130 000 с 113 000. Эти данные предваряют пятничный отчет по занятости в несельскохозяйственном секторе, поэтому любое значительное отклонение от рыночного консенсус-прогноза может повысить волатильность доллара США.

Техническая картина неоднозначна, но недавнее бычье пересечение часовых SMA дает быкам некоторую надежду. Сопротивление находится на уровнях 1,3595 и 1,3620, а поддержка остается на 1,3550 и 1,3480.

Технические уровни для наблюдения

Глава Банка Англии (BoE) Эндрю Бейли в среду повторил, что процентные ставки, скорее всего, должны оставаться на текущем уровне, сообщает Reuters.

Бейли отметил, что перспективы инфляции остаются неопределенными, и добавил, что он будет по-прежнему бдительно следить за рисками для финансовой стабильности, которые могут возникнуть. Он также сказал, что состояние китайской экономики является ключевой неопределенностью.

Реакция рынка

Похоже, что эти комментарии не оказали существенного влияния на динамику фунта стерлингов по отношению к основным конкурентам. На момент написания статьи курс GBP/USD практически не изменился за день и составил 1,2595.

Банк Англии отмечает это в своем последнем отчете о финансовой стабильности от 6 декабря 2023 года:

- Ситуация с рисками остается сложной

- Банковская система хорошо капитализирована е

- Есть некоторые свидетельства того, что чистая процентная маржа достигла максимума

- Уязвимости в рыночных финансах остаются значительными

- Фунт остается уязвимым, находясь ниже отметки 1,2610.

- Слабые макроэкономические данные из США смягчают падение фунта.

- Пара GBP/USD может сформировать модель "двойная вершина" ниже 1,2600.

Попытка стерлинга восстановиться от минимума вторника 1,2575 была пресечена на уровне 1,2610 ранее в среду, в результате чего пара оказалась в боковом канале в ожидании выхода отчета по занятости ADP США.

Слабые данные по строительству оказывают давление на фунт

Ранее сегодня индекс PMI для строительной отрасли Великобритании от S&P Global/CIPS отразил снижение до 45,6 против ожиданий улучшения до 46,3 с 45,6 в октябре, что повлияло на спрос на фунт.

С другой стороны, слабые данные по JOLTs в США, опубликованные во вторник, стали дополнительным свидетельством того, что высокие процентные ставки начинают давить на рынок труда. Это подпитывает надежды на то, что ФРС может начать сворачивать цикл ужесточения в начале следующего года, что негативно сказывается на долларе.

В этом контексте пара остается стабильной, а инвесторы ожидают выхода данных ADP США и пятничных данных по занятости в несельскохозяйственном секторе США, чтобы получить дальнейшее представление о перспективах денежно-кредитной политики ФРС.

С более широкой точки зрения, технические индикаторы показывают, что пара теряет импульс. Цена пробила 4-часовую 50-дневную SMA и тестирует ключевую поддержку на уровне 1,2600. Пробой этого уровня спровоцирует формирование двойной вершины на 1,2730, что усилит давление на 1,2517 перед отмеренной целью на 1,2460.

Технические уровни для наблюдения

Во вторник пара GBP/USD снизилась второй день подряд, после чего перешла в фазу консолидации вблизи 1,2600 в начале среды. Как пишет аналитик FXStreet Эрен Сензегер, "пока участники рынка ожидают данных по изменению занятости ADP из США, технический прогноз пары указывает на медвежий уклон в ближайшей перспективе.

Доллар США (USD) продолжил опережать своих конкурентов во вторник, так как настроения на рынке оставались сдержанными в отношении рисковых активов на фоне отсутствия деэскалации геополитической напряженности на Ближнем Востоке. Между тем, последние данные из США показали, что деловая активность в секторе услуг продолжала расти ускоренными темпами в ноябре, в то время как количество вакансий с сентября по октябрь сократилось больше, чем ожидалось.

Позже в этот день данные по изменению занятости от ADP могут повлиять на оценку доллара. Аналитики прогнозируют рост занятости в частном секторе на 130 000. Опубликование данных ниже 100 000 может подтвердить ухудшение ситуации на рынке труда и оказать негативное влияние на доллар.

Инвесторы также будут внимательно следить за динамикой американских акций. На момент публикации фьючерсы на фондовые индексы США выросли на 0,1-0,3 %. Бычье открытие Уолл-стрит может вернуть тягу к риску и затруднить доллару США привлечение покупателей".

Аналитик FXStreet Эрен Сензегер комментирует техническую ситуацию по паре:

"Во вторник пара GBP/USD снизилась второй день подряд, после чего перешла в фазу консолидации вблизи 1,2600 в начале среды.

Индикатор относительной силы (RSI) на 4-часовом графике снизился к отметке 40, указывая на усиление медвежьего импульса. Как только GBP/USD подтвердит уровень 1.2600 (психологический уровень, статический уровень) в качестве сопротивления, 1.2560 (100-периодная простая скользящая средняя (SMA), 23,6% коррекции последнего восходящего тренда) может рассматриваться в качестве следующей медвежьей цели перед 1.2500 (психологический уровень, статический уровень).

Если GBP/USD стабилизируется выше 1,2600, уровни сопротивления будут расположены на 1,2650 (50-периодная SMA) и 1,2700 (психологический уровень, статический уровень)".

- Розничные продажи в еврозоне умеренно выросли в октябре.

- Пара EUR/USD продолжает колебаться в узком канале чуть ниже 1,0800.

Розничные продажи в еврозоне и ЕС в октябре выросли на 0,1% и 0,3% в месячном исчислении, соответственно, сообщил Евростат в среду. В годовом исчислении розничные продажи сократились на 1,2% в еврозоне и на 0,9% в ЕС.

"В еврозоне в октябре 2023 года по сравнению с сентябрем 2023 года объем розничной торговли увеличился на 0,8% для непродовольственных товаров, в то время как он снизился на 0,8% для автомобильного топлива и на 1,1% для продуктов питания, напитков и табака", - отметил Евростат в своей публикации.

Реакция рынка

Данный отчет не вызвал заметной реакции рынка. На момент публикации пара EUR/USD практически не изменилась за день и составила 1,0794.

- Предыдущее значение 45,6

Это знаменует собой очередное сокращение строительной активности в Великобритании с очередным резким падением объемов жилищного строительства, что оказывает давление на сектор в целом. Между тем, условия занятости также ухудшились впервые за десять месяцев, и это указывает на некоторое смягчение условий на рынке труда. Но, по крайней мере, расходы на закупки показали самое резкое снижение за последние 14 лет на фоне снижения цен на сырье и падения спроса на строительные материалы. S&P Global отмечает, что:

"Спад в жилищном строительстве бросил длинную тень на строительный сектор Великобритании, и в ноябре появились признаки слабости, распространяющейся на гражданское строительство и коммерческие работы. Активность в жилищном строительстве снижалась в течение каждого из последних 12 месяцев, и последнее сокращение по-прежнему было одним из самых быстрых со времен мирового финансового кризиса в 2009 году. Рост стоимости ипотечных кредитов и неблагоприятные рыночные условия широко упоминались как ведущие к сокращению проектов жилищного строительства. Растущие процентные ставки и неопределенные экономические перспективы Великобритании также ударили по коммерческому строительству в ноябре, в то время как отсутствие новых рабочих мест способствовало самому быстрому снижению активности в гражданском строительстве с июля 2022 года.

Улучшение условий поставок вновь стало очевидным в ноябре, связанное с увеличением доступности сырья и свободных мощностей по всей цепочке поставок. Усиление конкуренции среди поставщиков усилило понижательное давление на цены, уплачиваемые за строительные товары и материалы. Последний опрос показал, что общие цены на сырье снижаются второй месяц подряд и самыми быстрыми темпами с июля 2009 года."

- Доллар остается в умеренном плюсе, готовый протестировать сопротивление на уровне 147,50.

- Голубиные комментарии Химино из Банка Японии оказывают давление на иену.

- Позднее сегодня ADP США, вероятно, определит ближайшую динамику доллара.

Доллар США продолжает пользоваться умеренным спросом на ранней европейской торговой сессии, пара торгуется в узком диапазоне ниже области сопротивления 147,45 и выше 147,00.

Доллар растет на фоне роста доходности в США и "голубиного" настроя Банка Японии

Небольшой рост доходности казначейских облигаций США и "голубиные" комментарии заместителя управляющего Банка Японии Химино, охладившие ожидания "ястребиного" поворота в монетарной политике банка, усилили медвежье давление на иену.

Доллар США, однако, сталкивается с собственными проблемами. Во вторник данные JOLTs показали, что эффект от повышения ставок начинает распространяться на рынок труда, что усиливает спекуляции о том, что ФРС может начать снижать ставки в начале 2024 года.

Если сегодняшние данные ADP подтвердят эту теорию, мы можем увидеть дальнейшие продажи доллара США сегодня.

Однако техническая картина показывает признаки потенциального отскока. Четырехчасовые графики показывают, что пара тестирует вершину модели падающего клина прямо под 147,45, а бычья дивергенция на RSI дает надежду покупателям.

Сопротивление находится на 147,50 и 148,50. Уровни поддержки находятся на 146,30 и 146,00.

Технические уровни для наблюдения

- AUD/USD восстанавливается выше ключевой 200-дневной SMA - поддержки, превратившейся в сопротивление, в то время как доллар США поворачивает на юг.

- Дневной RSI укрепляется выше средней линии, а 21-дневная SMA на уровне 0,6535 предлагает сильную поддержку.

- Если покупатели AUD/USD вернут себе уровень 97,00, то можно ожидать ралли до 98,00.

В среду пара AUD/USD находится в режиме уверенного восстановления выше 0,6550, восстановив половину потерь предыдущего дня. Восстановление пары поддерживается отступлением доллара США по всему спектру рынка, поскольку трейдеры проявляют осторожность в преддверии выхода ключевого отчета по занятости ADP в США.

Однако оззи, похоже, может отступить перед уровнем 0,6600 на фоне возобновившихся опасений по поводу Китая. Во вторник агентство Moody's Investors Service ухудшило прогноз по кредитным рейтингам правительства Китая до негативного со стабильного.

Дальнейший рост австралийца может остаться ограниченным благодаря "голубиной" паузе Резервного банка Австралии (РБА), сделанной день назад. РБА сохранил процентную ставку на уровне 4,35% в ноябре, оставив при этом осторожный тон в отношении прогноза по процентным ставкам.

Технический анализ AUD/USD: дневной график

С краткосрочной технической точки зрения, пара вернулась к 200-дневной простой скользящей средней (SMA) на уровне 0,6575 на пути к восстановлению, опустившись во вторник ниже последней.

14-дневный индекс относительной силы (RSI) направлен на север и находится выше средней линии, что оправдывает отскок оззи.

Покупателям необходимо закрепиться выше 200-дневной SMA, чтобы начать новый восходящий тренд к максимуму 31 июля 0,6740. До этого сопротивление ожидается на 0,6700.

Сильная поддержка ожидается на 21-дневной SMA 0,6535, ниже которой отметка 0,6500 станет следующей поддержкой. Более глубокое снижение обусловит тестирование100-дневной SMA на 0,6469.

AUD/USD: дополнительные технические уровни

- Евро продолжает терять позиции после слабых данных по заказам на продукцию немецких заводов

- Вялые данные по еврозоне усиливают надежды на снижение ставки ЕЦБ в начале 2024 года

- EUR/USD приближается к важной области поддержки 1.0750.

Евро по-прежнему находится под медвежьим давлением на открытии европейских рынков в среду. Данные по объемам фабричных заказов в Германии разочаровали, усиливая опасения по поводу глубокой рецессии в еврозоне и оказывая негативное давление на евро.

Данные по производственным заказам Германии оказывают давление на евро

Объем новых заказов на продукцию, произведенную в Германии, в октябре упал на 3,7 % против ожиданий рынка,предполагавших ровного показателя, после роста на 0,2 % в сентябре.

Эти данные появились после того, как индекс PMI в сфере услуг региона показал, что активность в секторе сократилась четвертый месяц подряд в ноябре, что создает серьезные проблемы для планов ЕЦБ по ужесточению кредитно-денежной политики.

Позднее сегодня ожидаются показатели, которые отразят умеренное повышение розничных продаж еврозоны в прошлом месяце, что может дать некоторую передышку "побитому" евро, хотя основное внимание рынка приковано к данным ADP США, которые выйдут сегодня в 15.15 мск

Евро может найти покупателей на уровне 1,0750

Ближайшая тенденция остается медвежьей, хотя слияние 4-часовой 200-дневной SMA с предыдущей областью сопротивления на 1,0750 может оказать евро некоторую поддержку. Ниже этого уровня следующей целью будет 1,0660.

Сопротивление находится на 1.0850 и 1.1010.

Технические уровни для наблюдения

Пара EUR/USD вновь оказалась под медвежьим давлением на нью-йоркской сессии во вторник и впервые за три недели опустилась ниже отметки 1,0800. Как пишет аналитик FXStreet Эрен Сензегер, "в среду пара перешла в фазу консолидации и на момент написания консолидировалась в узком канале.

Хотя первоначальная реакция на неоднозначные макроэкономические данные из США привела к потере интереса к доллару США (USD), валюта смогла набрать силу, поскольку настроения на рынке оставались осторожными.

Число открытых вакансий JOLTS резко сократилось до 8,7 млн в октябре с 9,35 млн в сентябре. Положительным моментом стало повышение индекса PMI в сфере услуг ISM до 52,7 в ноябре с 51,8 в октябре, что свидетельствует о росте экономической активности в секторе услуг.

Позже на сессии ADP выпустит данные по занятости в частном секторе за ноябрь, которые, как ожидается, покажут рост на 130 000. Если данные разочаруют и окажутся ниже 100 000, доллар США, скорее всего, ослабнет против своих конкурентов. С другой стороны, положительный сюрприз может ограничить рост EUR/USD, обеспечив поддержку доллару в преддверии пятничного отчета по занятости".

Аналитик FXStreet Эрен Сензегер комментирует техническую ситуацию по паре EURUSD:

"Пара EUR/USD вновь оказалась под медвежьим давлением на нью-йоркской сессии во вторник и впервые за три недели опустилась ниже отметки 1,0800

EUR/USD сталкивается с непосредственной поддержкой на уровне 1.0760, где 200-периодная простая скользящая средняя (SMA) на четырехчасовом графике встречается с 50% коррекции Фибоначчи последнего восходящего тренда. В то же время индикатор относительной силы (RSI) на 4-часовом графике остается вблизи отметки 70, что говорит о том, что продавцы могут воздержаться от ставок на продолжительное снижение до того, как пара начнет техническую коррекцию.

Ниже 1,0760, 1,0700 (психологический уровень, 61,8% коррекции) выступает в качестве следующей поддержки. С другой стороны, 1.0800 (статический уровень) может рассматриваться как промежуточное сопротивление перед 1.0820 (200-дневная SMA) и 1.0900 (100-периодная SMA, 23,6% коррекции)".

В строительном секторе Германии сохраняется устойчивый спад новых заказов, при этом активность в сфере жилищного строительства, которая вновь показала худшие показатели, демонстрирует очередное резкое падение за месяц. Это самый низкий показатель примерно за 3 с половиной года. Условия спроса остаются сложными, а также наблюдается ускоренный спад в коммерческом строительстве и гражданском строительстве инженерных систем. HCOB отмечает, что:

“Строительный сектор Германии переживает опасный спад, при этом активность в коммерческом строительстве и гражданском строительстве в ноябре пережила резкое падение. Жилищный сегмент, лидирующий по темпам снижения, продолжает сокращать строительную активность неуклонно депрессивными темпами".

- Цены на нефть WTI торгуются на отрицательной территории, потеряв за день 0,04%.

- Агентство Moody's понизило суверенный кредитный рейтинг Китая со стабильного до негативного, ссылаясь на растущие риски для роста экономики и кризис в секторе недвижимости.

- Нефтетрейдеры обеспокоены эффективностью добровольного сокращения предложения ОПЕК+.

- Позднее в среду выйдут данные по занятости в США от ADP и изменению запасов сырой нефти от Минэнерго США.

Западная техасская смесь (WTI), эталонный сорт нефти в США, в среду торгуется около отметки 72,30.. Опасения по поводу эффективности сокращения поставок ОПЕК+ и ухудшение перспектив спроса в Китае оказывают давление на цены WTI.

В начале среды агентство Moody's понизило суверенный кредитный рейтинг Китая со стабильного до негативного. Рейтинговое агентство ссылается на растущие риски для роста экономики и кризис в секторе недвижимости в Китае. Такое развитие событий предупреждает кредиторов о том, что риск дефолта в последние годы возрос. Пессимистичные экономические прогнозы в Китае могут ограничить рост котировок WTI, поскольку Китай является крупнейшим потребителем нефти в мире.

На прошлой неделе Организация стран-экспортеров нефти и ее союзники, включая Россию (ОПЕК+), договорились о добровольном сокращении поставок примерно на 2,2 миллиона баррелей в сутки (б/с) в первом квартале 2024 года. Эти ограничения включают продление добровольных сокращений Саудовской Аравии и России на 1,3 миллиона баррелей в сутки. Однако это событие не способствовало росту цен на нефть марки WTI, поскольку инвесторы сомневаются в том, как будет оцениваться сокращение добычи.

Что касается данных, запасы сырой нефти в США за неделю, завершившуюся 1 декабря, выросли на 594 000 баррелей по сравнению с предыдущим показателем в 817 000, согласно данным Американского института нефти (API). Рыночный консенсус ожидал сокращения запасов на 2,267 млн баррелей.

В будущем нефтетрейдеры будут следить за данными по изменению занятости в США за ноябрь от ADP и изменением запасов сырой нефти от Минэнерго, которые должны выйти позднее в среду. Главным событием недели станут данные по занятости в несельскохозяйственном секторе США (NFP) в пятницу. Эти события могут существенно повлиять на цену WTI, номинированную в долларах США. Нефтетрейдеры будут ориентироваться на эти данные и искать торговые возможности вокруг цен на WTI.

Товарные стратеги TD Securities (TDS) объяснили свою стратегию торговли серебром в преддверии важнейшего пятничного релиза по занятости в несельскохозяйственном секторе США.

Ключевые цитаты

"Истощение покупок в драгоценных металлах переросло в активность продаж более быстрыми темпами, чем предполагалось изначально, отправив цены на серебро к нашей цели с понижением почти на -5%.

Фактически, наша расширенная аналитика позиционирования уже говорит о том, что алгоритмические последователи тренда ликвидировали большую часть своей чистой длинной позиции, способствуя снижению цен за последние сессии.

Тем не менее, вероятность последующей активности CTA по продаже все еще высока, и прорыв серебра ниже диапазона $23,90, вероятно, вызовет заметные короткие продажи.

Мы ожидаем, что данные по занятости в несельскохозяйственном секторе на этой неделе преподнесут сюрприз в виде повышения ставок,на начало цикла снижения ставок ФРС уже в марте, что приведет к продолжению снижения цен на драгоценные металлы, так как дискреционные трейдеры сейчас находятся в чистой длинной позиции.

В то время как мы ожидаем, что макроэкономические факторы будут оказывать давление на короткие позиции по драгоценным металлам в среднесрочной перспективе, мы расширили нашу цель до $22,50 за унцию и передвинули наш стоп до $25,35 за унцию (50% коррекции), чтобы защитить прибыль по этой тактической позиции. Учитывая, что цены на золото возглавили рост цен на драгоценные металлы, наша торговая цель на уровне $1950 за унцию остается в игре".

Предваряя решение Федеральной резервной системы (ФРС) США по монетарной политике, которое должно быть принято на следующей неделе, аналитики банковской группы Австралии и Новой Зеландии (ANZ) отметили, что "точечный прогноз может быть сокращен на 50+ б.п.". Председателю ФРС Пауэллу придется сохранять ястребиную риторику в период перехода к более низким темпам роста и инфляции, поэтому он, скорее всего, подчеркнет необходимость проявлять терпение. Долгосрочная оценка ставки по федеральным фондам может вырасти.

Дополнительные тезисы

"Продолжительное замедление инфляции повышает уверенность в том, что совокупный рост цен вернется к целевому уровню. Однако прогресс в области инфляции неравномерен в разных сферах, и потребуется время, чтобы добиться сбалансированности на уровне 2,0%.

Инфляция оказалась лучше, чем прогнозировал Федеральный комитет по открытым рынкам в сентябре. Мы ожидаем, что FOMC понизит точечный прогноз на 2023 и 2024 годы. Федфонды не достигли прогнозируемых уровней, а инфляция ниже".

По данным DTCC, сегодня в Нью-Йорке в 18.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в евро

- 1.0700 1.6 млрд

- 1.0775 614 млн

- 1.0800 3.2 млрд

- 1.0850 610 млн

- 1.0900 1 млрд

- 1.0950 638 млн

- GBP/USD: суммы в фунтах

- 1.2500 568 млн

- 1.2570 496 млн

- USD/JPY: суммы в долларах

- 146.65 525 млн

- 147.20 719 млн

- 148.00 634 млн

- AUD/USD: суммы в AUD

- 0.6400 1.3 млрд

- 0.6450 1.8 млрд

- 0.6550 417 млн

- 0.6770 591 млн

- USD/CAD: суммы в долларах США

- 1.3600 987 млн

- 1.3640 496 млн

- NZD/USD: суммы в новозеландских долларах

- 0.6100 1.9 млрд

- 0.6110 452 млн

Вот что вам нужно знать в среду, 6 декабря:

Во вторник доллар США (USD) второй день подряд опережал своих конкурентов, а индекс USD поднялся до самого высокого уровня почти за две недели. Пока инвесторы ожидают данных по изменению занятости от ADP за ноябрь, индекс USD консолидируется вблизи отметки 104,00. В США также выйдут данные по торговому балансу за октябрь и удельным затратам на рабочую силу за третий квартал. Во второй половине дня Банк Канады (BoC) объявит свое решение по процентной ставке.

Данные из США во вторник показали, что деловая активность в секторе услуг в ноябре росла более высокими темпами, чем ожидалось. В октябре число открытых вакансий сократилось до 8,7 млн с 9,35 млн в сентябре. Хотя смешанные данные ограничили рост доллара США в начале американской сессии, осторожные настроения на рынке помогли валюте укрепиться до конца дня.

Цена доллара США на этой неделе

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам на этой неделе. Доллар США был сильнее всего по отношению к австралийскому доллару.

| USD | EUR | GBP | CAD | AUD | ИЕНА | NZD | CHF | |

| USD | 0.96% | 0.90% | 0.62% | 1.44% | 0.46% | 0.81% | 0.81% | |

| EUR | -0.99% | -0.05% | -0.36% | 0.47% | -0.52% | -0.16% | -0.15% | |

| GBP | -0.94% | 0.06% | -0.30% | 0.53% | -0.44% | -0.11% | -0.09% | |

| CAD | -0.62% | 0.36% | 0.31% | 0.83% | -0.16% | 0.20% | 0.21% | |

| AUD | -1.46% | -0.48% | -0.53% | -0.85% | -1.00% | -0.63% | -0.63% | |

| ИЕНА | -0.49% | 0.50% | 0.59% | 0.18% | 1.01% | 0.33% | 0.35% | |

| NZD | -0.83% | 0.15% | 0.09% | -0.20% | 0.63% | -0.36% | -0.01% | |

| CHF | -0.84% | 0.15% | 0.09% | -0.21% | 0.64% | -0.36% | 0.00% |

Карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской йене, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая)/JPY (валюта котировки).

Тем временем, рейтинговое агентство Moody's во вторник понизило прогноз по суверенному кредитному рейтингу Китая до "негативного" со "стабильного", ссылаясь на растущие риски для роста и кризис сектора недвижимости во второй по величине экономике мира, сообщает Reuters.

Пара EUR/USD не смогла избавиться от медвежьего давления и закрыла пятый день подряд на отрицательной территории во вторник. В начале среды пара остается в минусе и торгуется ниже 1,0800. Позже в ходе сессии Евростат опубликует данные по розничным продажам за октябрь.

USD/CAD во вторник продвинулась к области 1,3600, но в начале среды утратила свою силу. Ожидается, что Банк Канады оставит ставку без изменений на уровне 5%.

GBP/USD понесла потери во вторник, но смогла стабилизироваться в районе 1,2600 в начале среды. Комитет по финансовой политике Банка Англии (BoE) опубликует заявление по итогам своего последнего заседания.

Заместитель управляющего Банка Японии (BOJ) Рёзо Химино заявил в среду, что у него нет заранее установленного графика выхода из мягкой монетарной политики. Пара USD/JPY немного снизилась после этих комментариев и на момент написания колебалась в узком канале в районе 147,00.

Золото продолжило нисходящую коррекцию после волатильности понедельника и во вторник снизилось до области $2 010. В начале среды пара XAU/USD набрала обороты и на момент написаания торговалась на положительной территории в районе $2 030.

Объем фабричных заказов в Германии неожиданно снизился в октябре, показали официальные данные, опубликованные Федеральным статистическим управлением в среду, что свидетельствует о том, что восстановление производственного сектора Германии снова находится в упадке.

В месячном исчислении объем заказов на товары "Сделано в Германии" упал на 3,7% по сравнению с ростом на 0,2% в сентябре, не оправдав прогнозов, ожидавших показателя в 0%.

Объем промышленных заказов в Германии в отчетном месяце упал на 7,3% в годовом исчислении, по сравнению с предыдущим падением на 4,3%.

Последствия для валютного рынка

Низкие немецкие данные оказывают давление на евро, пара EUR/USD теряет 0,08% за день и торгуется по 1,0785 на момент написания статьи.

Рейтинговое агентство Moody's во вторник сократило прогноз по суверенному кредитному рейтингу Китая до негативного, ссылаясь на растущие риски для роста и кризис в секторе недвижимости во второй по величине экономике мира, сообщает Reuters.

Moody's понизило долговой рейтинг Китая A1 до "негативного" со "стабильного" менее чем через месяц после того, как рейтинговое агентство понизило рейтинг США "ААА". Это событие стало предупреждением для кредиторов о том, что вероятность дефолта выросла за последний год.

Валовой внутренний продукт (ВВП) Австралии в третьем квартале 2023 года вырос на 0,2% по сравнению с ростом на 0,4% во втором квартале, сообщило в среду Австралийское статистическое бюро (ABS). Это значение оказалось ниже ожиданий в 0,4%.

Годовой ВВП в третьем квартале вырос на 2,1% по сравнению с ростом на 2,1% во втором квартале, опередив оценки роста в 1,8%.

Дополнительные детали

"Государственные расходы и капитальные инвестиции были основными факторами роста ВВП в этом квартале

Рост государственных расходов был обусловлен социальными выплатами домохозяйствам, в том числе возвратом средств из Фонда помощи при оплате счетов за электроэнергию, а также дополнительными выплатами по уходу за детьми, престарелыми и выделением фармацевтических товаров.

Инвестиции государственных корпораций выросли на 8,9%. Корпорации Содружества, штатов и территорий увеличили инвестиции в транспортные, коммуникационные и коммунальные проекты".

Народный банк Китая (PBoC) установил центральный курс USD/CNY на предстоящую торговую сессию в среду на уровне 7,1149 по сравнению с фиксингами предыдущего дня 7,1127 и 7,1476 по оценкам Reuters.

Заместитель управляющего Банка Японии (BOJ) Рёдзо Химино заявил в среду, что ЦБ будет терпеливо поддерживать мягкую политику до тех пор, пока не будет достигнута устойчивая и стабильная ценовая цель".

Дополнительные комментарии

Финансовая система Японии, вероятно, достаточно устойчива, чтобы выдержать стресс от перехода к более высоким процентным ставкам.

Необходимо принять соответствующее решение о сроках и процедуре выхода, внимательно изучив динамику заработной платы и инфляции.

Если мы не ошибемся в выборе времени выхода, процедуры, то положительный эффект от цикла "заработная плата-инфляция", вероятно, принесет пользу широкому кругу домохозяйств и компаний.

Банк Японии должен добиться ситуации, когда инфляция замедлится, но не слишком сильно.

В Японии наблюдаются устойчивые изменения в поведении цен и зарплат.

Наблюдается значительный прогресс в трансформации поведения фирм по установлению заработной платы и цен.

Рост цен начинает влиять на заработную плату.

Эффент от роста заработной платы к инфляции также несколько восстанавливается.

Если в Японии не будет происходить благотворного цикла между зарплатой и ценами, она, скорее всего, вернется к дефляционному состоянию, которое было в прошлом.

Когда Япония вернется к экономике с положительной процентной ставкой, это может улучшить баланс домохозяйств в целом.

Заместитель управляющего Банка Японии (BOJ) Рёдзо Химино заявил в среду, что у него нет никакого заранее установленного графика выхода из мягкой политики

Дополнительные комментарии

Нецелесообразно заранее устанавливать последовательность прекращения действия различных средств смягчения денежно-кредитной политики.

Помимо динамики зарплат и цен, при принятии решения о выходе из мягкой политики необходимо учитывать такие факторы, как потребление, капвложения, развитие ситуации за рубежом.

В какой-то момент нам придется принять решение, глядя на смешанные сигналы, поступающие из экономики.

Мы не можем с уверенностью сказать, насколько мы близки к устойчивому достижению нашей ценовой цели.

Есть вероятность, что побочные эффекты мягкой политики ослабнут после выхода из нее.

Данные по CPI в Токио показали признаки ослабления влияния роста цен на импорт.

Считается, что для полного проявления эффекта монетарной политики на экономику требуется более года, поэтому мы терпеливо сохраняем мягкую политику.

Сейчас у нас нет конкретных прогнозов относительно того, когда Банк Японии сможет судить об устойчивом и стабильном достижении ценовой цели.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 24.151 | -1.39 |

| Золото | 2019.166 | -0.51 |

| Палладий | 930.45 | -3.86 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -455.45 | 32775.82 | -1.37 |

| Hang Seng | -318.19 | 16327.86 | -1.91 |

| KOSPI | -20.67 | 2494.28 | -0.82 |

| ASX 200 | -63.1 | 7061.6 | -0.89 |

| DAX | 128.35 | 16533.11 | 0.78 |

| CAC 40 | 54.4 | 7386.99 | 0.74 |

| Dow Jones | -79.88 | 36124.56 | -0.22 |

| S&P 500 | -2.6 | 4567.18 | -0.06 |

| NASDAQ Composite | 44.42 | 14229.91 | 0.31 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.65517 | -0.97 |

| EURJPY | 158.894 | -0.2 |

| EURUSD | 1.07981 | -0.29 |

| GBPJPY | 185.342 | -0.21 |

| GBPUSD | 1.25943 | -0.24 |

| NZDUSD | 0.61285 | -0.53 |

| USDCAD | 1.35912 | 0.44 |

| USDCHF | 0.87493 | 0.27 |

| USDJPY | 147.161 | 0.02 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.