- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 06-11-2024

- Технические индикаторы подают сигналы об ослаблении быков: RSI находится на территории перепроданности, а MACD показывает снижающиеся зеленые бары.

- Поддержка 20-дневной SMA теперь отсутствует.

На рынке EURGBP в среду преобладали значительные потери, углубляющие медвежий тренд, который длится последние семь торговых сессий. Этот нисходящий импульс опустил пару ниже 20-дневной простой скользящей средней (SMA) и до самой низкой отметки более чем за неделю.

Индекс относительной силы (RSI), который измеряет силу или слабость ценовых движений, опустился на отрицательную территорию, и его нисходящая траектория указывает на усиление давления продаж. Текущее значение RSI, равное 45, переводит его в отрицательную зону. Индикатор схождения/расхождения скользящих средних (MACD), следящий за трендом, отображает уменьшающиеся зеленые столбики гистограммы. Это говорит о том, что давление покупателей ослабевает.

Кросс EURGBP упал и пробил 20-дневную простую скользящую среднюю (SMA), что указывает на потенциальный нисходящий тренд. Это падение привело кросс к самой низкой отметке за неделю, что еще больше указывает на медвежьи настроения. Поддержка теперь находится на уровнях 0,8330, 0,8315 и 0,8300.

Дневной график EURGBP

- США, Минэнерго: запасы нефти за нед. на 1 ноября +2,149 млн бар. против прогноза +1,8 млн и пред. -0,515 млн

- Запасы бензина +0,412 млн бар. против прогноза -0,878 млн

- Запасы дистиллятов +2,947 млн бар. против прогноза -1,137 млн – максимальный прирост с июля

- Запасы в Кушинге +0,552 млн

- Загрузка производственных мощностей НПЗ +1,4% против прогноза +0,3%

- Производство 13,5 млн бар/д против пред. 13,5 млн бар/д – на циклических постковидных максимумах

Опубликованный накануне аналогичный отчет Института нефти API показал увеличение запасов нефти на 3,313 млн баррелей против прогноза млн, однако сегодняшний результат все же стал неприятным сюрпризом для трейдеров по черному золоту.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

Банк TDS ожидает, что MPC снизит ставку на 25 б.п. большинством голосов 7-2 и оставит заявление о намерениях относительно неизменным, что подразумевает осторожный подход к дальнейшему снижению. То, как MPC отнесется к недавнему бюджету, будет иметь важные последствия для интерпретации рынком будущих шагов ЦБ. Снижение ставки Банком Англии уже хорошо заложено в цены и вряд ли станет важным драйвером для британского фунта. Рынки, вероятно, продолжат переваривать результаты выборов в США, отмечают аналитики TDS.

Три сценария для рассмотрения

"Ястребиный" (20%, +10 б.п., +15 б.п., +0,40%). MPC принимает оценки OBR по влиянию на бюджет. Он снижает ставки, оставляя заявление о намерениях неизменным, но размер повышения оценок темпов роста экономики и инфляции на прогнозном горизонте предполагает более медленные темпы снижения ставок".

"Базовый вариант (70%, -6 б.п., -8 б.п., -0,10%). MPC снижает ставки при голосовании 7-2 и сохраняет осторожное заявление о намерениях, согласно которому снижение ставок, вероятно, продолжится, но без четкого сигнала о сроках, оставляя декабрьскую паузу в силе. Прогнозы учитывают меньшее влияние недавнего бюджета на инфляцию, при этом инфляция в первый год будет более слабой, а прогнозы в других периодах останутся без изменений. Инфляция в 2- и 3-летней перспективе остается ниже целевого уровня 2%".

"Голубиный" (10%, -10 б.п., -15 б.п., -0,50%). MPC снижает ставки более решительно - 8-1 или 9-0, и указывает на стремительное снижение инфляции в последнее время как на причину быть готовым к дальнейшему снижению ставок. Хотя явного сигнала о снижении ставки в декабре не будет подано, тон заседания откроет широкие возможности для снижения ставки как в декабре, так и на последующих заседаниях".

- EURJPY возвращается к линии тренда недавнего ралли от сентябрьских минимумов.

- Если она пробьется выше, то нацелится в район 169, однако MACD подает медвежьи сигналы.

EURJPY продолжает откат к линии тренда (пунктирная линия на графике) ралли сентября-октября.

Пара находится в краткосрочном и среднесрочном восходящем тренде, что, учитывая принцип технического анализа "Тренд - твой друг", должно способствовать продолжению роста.

Дневной график EURJPY

Прорыв выше 166,69 (максимум 31 октября), вероятно, подтвердит продолжение роста.

Сопротивление на уровне 167,96 (пиковый максимум 30 июля) может стать начальной целью и барьером для дальнейшего роста.

Минимальная цель для прорыва из диапазона, однако, лежит выше, на 169,68 (уровень Фибоначчи 61,8% экстраполяции высоты диапазона в сторону повышения) (прямоугольник оранжевого цвета).

Однако индикатор схождения/расхождения скользящих средних (MACD) грозит пересечь сигнальную линию сверху вниз, что является слабым медвежьим сигналом, который может указывать на дальнейшее ослабление пары в ближайшей перспективе.

Кроме того, непосредственно под ценой находится открытый гэп, который виден только на внутридневных графиках на уровне 164,90. Гэпы имеют обыкновение заполняться. Если это так, то вероятна дальнейшая слабость с падением цены до нижней границы открытого гэпа на 164,45.

- GBPCAD падает к нижней границе медвежьей ценовой модели.

- Пробой нижней границы может означать начало нового нисходящего цикла.

GBPCAD падает к нижней границе паттерна "Восходящий клин" и уровню (красной) 50-дневной cкользящей средней (SMA) в районе 1,7826. Восходящий клин обычно является медвежьим паттерном, однако нет возможности подтвердить, что это именно такой паттерн, хотя он очень похож на него.

Дневной график GBPCAD

Решительный прорыв нижней границы может привести к снижению до уровня 200-дневной SMA около 1,7487. Дальнейшее ослабление может сделать целью 1,7364.

Прорыв ниже красной пунктирной линии на графике в районе ключевого пикового минимума 1,7719 от 3 октября станет еще одним убедительным подтверждением прорыва и разворота среднесрочного восходящего тренда.

GBPCAD несколько раз прорывался выше верхней границы паттерна "клин" (голубые круги на графике) 20 сентября и 1 ноября. Это может быть признаком бычьего истощения и ранним предупреждением о предстоящем развороте.

Индикатор схождения/расхождения скользящих средних (MACD) в последнее время находится во флэте, но, похоже, готов прорваться ниже - это слегка медвежий сигнал на графике.

Как сообщили сегодня несколько СМИ, член комитета Госдумы по бюджету и налогам Евгений Фёдоров призвал обнулить ставку ЦБ и заявил, что эта мера поможет достичь остановки инфляции.

«Главная задача сейчас — пользуясь санкциями, изменить систему отношений, обнулить процентную ставку, запустить национальный рубль, а не тот, который не позволяет купить доллары и на них купить товары, обойдя санкции, и удвоить товарную массу в стране. Это ведь резкий рост уровня жизни, потому что благосостояние измеряется не в деньгах, а в товарах, которые россияне могут купить. У нас сегодня Россия потребляет 1,5 процента мирового ВВП, а производит 3 процента. И эта несправедливая пропорция сохраняется 30 лет», — сказал Федоров.

При этом депутат пояснил, что заморозки вкладов россиян не будет.

Нулевая ставка означает, что те вклады граждан, которые они кладут, переориентируются на инвестиционную политику, то есть граждане будут вкладывать ценные бумаги и участвовать в инвестиционных объектах: строить заводы и всё прочее, как пояснимл депутат.

Пара USDJPY выросла, так как на момент написания статьи опросы склонялись в пользу Трампа. Пара на момент написания торговалась на уровне 153,91. Дневной моментум не изменился, в то время как RSI вырос. Ближайшие риски смещены в сторону повышения. Сопротивление находится на уровнях 155 и 156,50 (76,4% коррекции), поддержка - на уровнях 151,60 (200 DMA), 150,60/70 (50% коррекции от максимума июля к минимуму сентября, 100 DMA), отмечают валютные аналитики OCBC' Фрэнсис Чунг и Кристофер Вонг.

Выборы в США могут омрачить перспективы

"Помимо выборов в США, 11 ноября в Японии пройдет специальная парламентская сессия по выбору премьер-министра. Кабинет Исибы официально уйдет в отставку утром 11 ноября. Голосование за премьер-министра может занять до двух туров, где в первом туре законодатели от разных политических партий обычно голосуют за своих лидеров, что делает маловероятным для любого кандидата получить явное большинство голосов. В этом случае два лучших кандидата выходят во второй тур, для победы в котором требуется простое большинство голосов.

Предполагается, что не произойдет никаких серьезных потрясений, т. е. Исиба может победить, и правительство меньшинства может быть достаточным с оппозиционными DPP и Японской партией инноваций в качестве партнеров. Следует отметить, что эти оппозиционные партнеры ранее критиковали Банк Японии за повышение ставок. Сегодня утром в протоколе заседания Банка Японии один из членов указал, что ставка может составить 1% во второй половине 2025 года. На прошлой неделе управляющий Уэда заявил, что текущая политическая ситуация в Японии не помешает ему поднять ставки, если цены и экономика останутся в соответствии с прогнозом Банка Японии.

В других странах данные продолжают указывать на рост давления на заработную плату и расширение инфляции в сфере услуг. Нормализация политики Банка Японии и ФРС принимает разные формы (цикл сокращения ставок ФРС против цикла повышения ставок ФРС), и это должно продолжать поддерживать общее направление вниз. Однако в ближайшее время выборы в США могут омрачить прогноз. Мы также предупреждаем, что любое резкое и чрезмерное движение вверх может вскоре вызвать разговоры об интервенциях для сглаживания односторонних движений".

Евро (EUR) торгуется с понижением, реагируя на выборы в США. Пара торговалась на момент написания на уровне 1,0718, отмечают валютные аналитики OCBC' Фрэнсис Чунг и Кристофер Вонг.

Пара EURUSD находится под давлением

"Чувствительность евро к выборам в США, похоже, возросла в значительной степени. Угроза введения Трампом тарифов до 20% на весь импорт может навредить евро, так как США были крупнейшим партнером ЕС по экспорту товаров в 2023 году.

Моментум является умеренно бычьим, но RSI снизился. Сопротивление находится на 1.0830 (61,8% коррекции от минимума к максимуму 2024 года), 1.09 (50% коррекции), 1.0940 (100 DMA). Риски остаются в двух направлениях и зависят от результатов выборов в США".

Торговля Трампом" развернулась на рынке сегодня утром, о чем свидетельствуют акции, облигации, валюта и криптовалюты. В течение нескольких месяцев "торговля Трампом" основывалась на ожиданиях того, что второе президентство Трампа приведет к повышению тарифов, постоянному снижению налогов и отмене регулирования, и все это может ускорить рост и инфляцию в США в первую очередь, отмечает валютный аналитик Rabobank Джейн Фоули.

Доллар США - самая успешная валюта Б10

"Несмотря на то, что ралли уже начало сходить на нет, неудивительно, что доллар США сегодня утром демонстрирует наилучшие результаты среди валют Б10 на однодневном горизонте. Евро демонстрирует худшие результаты среди своих коллег. Второе президентство Трампа ставит перед Европой множество неудобных вопросов, связанных с тарифами, обороной и Украиной.

Слишком рано делать серьезные выводы о влиянии политики Трампа, и это приводит к нежеланию инвесторов продлевать ралли доллара США на данный момент. Сегодня днем у президента ЕЦБ Лагард есть возможность выступить. Рынок будет следить за тем, считают ли политики ЕЦБ, что результаты выборов в США окажут большее влияние на рост или инфляцию в Европе, хотя, вероятно, пройдет некоторое время, прежде чем это станет ясно.

Хотя пройдет время, прежде чем рынки получат информацию, необходимую для выработки убедительного мнения о влиянии программы Трампа на международную экономику, внутреннее инфляционное воздействие его политики предполагает укрепление доллара США до 2025 года. В то же время структурные проблемы в Европе могут оказать давление на единую валюту в среднесрочной перспективе. Мы опубликуем пересмотренные прогнозы по доллару США в ближайшие пару дней".

Доллар США (USD) торгуется с повышением, так как на момент написания статьи подсчет голосов склонился в пользу Трампа. DXY на момент написания находился на отметке 104,92, отмечают валютные аналитики OCBC' Франсес Чунг и Кристофер Вонг.

Результат Трампа может привести к усилению напряженности в торговле между США и Китаем

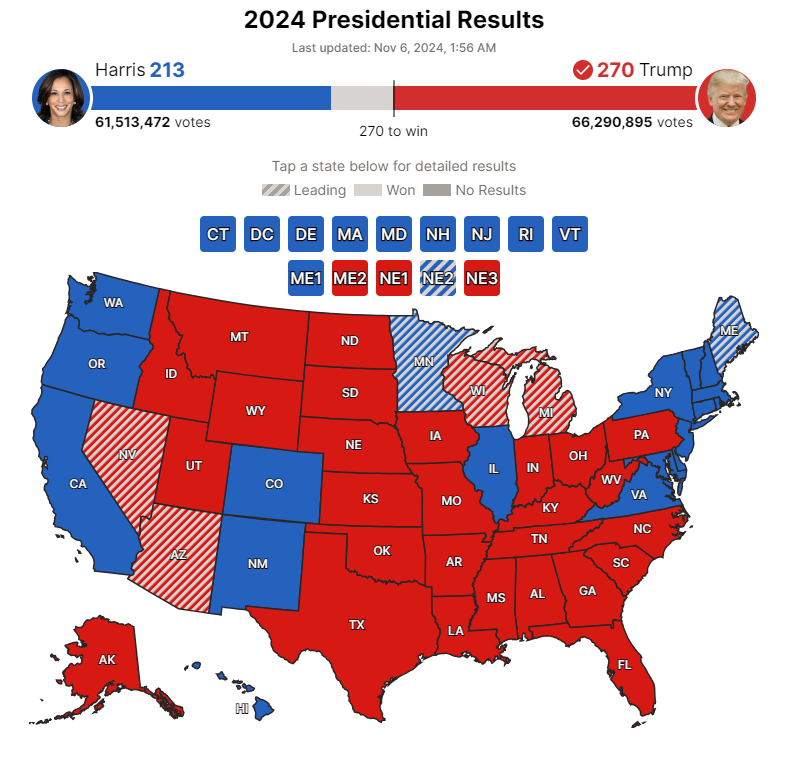

"Имеют значение 7 штатов Джорджия, Северная Каролина, Пенсильвания, Мичиган, Висконсин, Аризона и Невада (на них приходится 93 голоса выборщиков). Ранние подсчеты (на основе 79 % подсчитанных голосов) показывают, что Трамп набирает силу в Джорджии, в то время как Западная Вирджиния также перевесила в пользу Трампа. Пока рано говорить об этом, и новостной поток от подсчета голосов должен продолжать стимулировать двусторонние торги на валютных рынках внутри дня.

Дневной моментум остается медвежьим, в то время как RSI вырос от области перепроданности. Сопротивление находится на уровне 105,20. Поддержка - на уровнях 103,70/80 (21, 200 DMA, 50% коррекции), 102,90/103,10 (100 DMA, 38,2% коррекции от максимума 2023 года к минимуму 2024 года) и 102,30 (50 DMA).

Результаты выборов будут иметь последствия для валютного рынка, так как могут произойти изменения в фискальной, внешней и торговой политике. В случае избрания Трампа может усилиться напряженность в торговле между США и Китаем, что окажет повышательное давление на доллар США и доходность UST (т. е. длинное золото, короткий CNH)".

Победа республиканцевзначительно облегчает реализацию всей политической программы, отмечают экономисты ABN AMRO.

Паритет EURUSD может достигнут

"Риски очень сильно смещены в сторону понижения для роста американской и мировой экономики и в сторону повышения для инфляции в США. В то время как политика ФРС может быть более жесткой, чем наша текущая базовая линия, ЕЦБ может снижать ставки быстрее.

Республиканская победа создает предпосылки для дивергенции ставок между США и Европой. Паритет пары EURUSD вполне может достигнут. Мы опубликуем обновленный макроэкономический и рыночный базовый сценарий позднее в этом месяце".

Пара EURUSD переживает более глубокий откат после подтверждения двойной вершины, отмечают валютные аналитики BBH.

Потенциальные уровни поддержки расположены на июньских минимумах 1,0665 и 1,0600

"Пара EURUSD опустилась ниже 200-DMA (1.0870) и линии тренда, проведенной с октября 2023 года, что свидетельствует о преобладании нисходящего импульса.

Падение немного растянулось, но сигналов к отскоку пока не видно. Неспособность отбить МА на уровне 1,0870 может привести к продолжению движения вниз. Следующие потенциальные поддержки расположены на июньских минимумах 1.0665 и 1.0600".

Центральный банк Польши (NBP) объявит сегодня свое ежемесячное решение по процентной ставке. По единодушному мнению, ЦБ не изменит сегодня ни базовую ставку, ни руководство, отмечает валютный аналитик Commerzbank Тата Госе.

Инфляция в Польше снижается и приближается к целевому уровню

"Политики, вероятно, будут ссылаться на уровень инфляции в 5% (последняя общая инфляция; последняя базовая инфляция - 4,3%) как на причину не рассматривать вопрос о снижении ставки. В настоящее время курс злотого также слаб из-за роста неприятия рисков на мировом рынке, что еще больше оправдывает осторожность политики. Однако основная реальность заключается в том, что польская инфляция, как и инфляция во многих других странах ЕС, уже снизилась до уровня, близкого к целевому, с поправкой на сезонность в месячном исчислении.

Недавний скачок вверх, вызванный отменой мер по повышению цен на энергоносители и продукты питания, принятых во времена пандемии, оказал почти незначительное влияние и быстро улегся. В таких условиях нет никаких реальных оснований для сохранения процентной ставки на уровне 5,75%, особенно учитывая, что реальная экономика вступила в слабую фазу. Однако монетарная политика НБП в основном "политизирована", поскольку фракция MPC главы Адама Глапински выступает против снижения ставок с момента прихода к власти его политической оппозиции.

Мы не ожидаем ничего другого, кроме повторения этих тезисов сегодня и на пресс-конференции в четверг. Мы считаем, что искусственно поддерживаемая "ястребиная" монетарная позиция не должна положительно влиять на оценку злотого, поскольку она представляет собой сбой в правильной монетарной политике - вместо этого она должна действовать как тормоз".

Импульсивный рост в начале азиатских торгов может продлиться до 7,1550, а затем выровняться. В долгосрочной перспективе нисходящий импульс в значительной степени угас; доллар США может торговаться в широком диапазоне 7.0900/7.1800, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Доллар США будет торговаться в широком диапазоне 7,0900/7,1800

Прогноз на 24 часа: "В понедельник доллар упал до 7,0876, а затем отскочил. Вчера мы отметили: "Отскок в условиях перепроданности говорит о том, что вместо продолжения ослабления доллар, скорее всего, будет торговаться в диапазоне, вероятно, между 7.1000 и 7.1250". Затем доллар США торговался в диапазоне 7,0990/7,1169. Сегодня в начале азиатских торгов он резко вырос. Импульсивный рост может продлиться до 7.1550, прежде чем он выровняется. Сопротивление на уровне 7.1800 вряд ли появитсяв поле зрения. Уровни поддержки находятся на 7.1200 и 7.1000".

Прогноз на 1-3 недели: "В прошлую пятницу (01 ноября, цена спот на 7.1250) мы негативно отнеслись к доллару. Мы указали, что доллар "может опуститься вниз, но любое снижение, как ожидается, столкнется с надежной поддержкой на уровне 7.1000". После того как USD обвалился ниже 7.1000, мы вчера подчеркнули: "Усиливающийся нисходящий импульс в сочетании с прорывом 7.1000 говорит о том, что USD, скорее всего, будет снижаться дальше, потенциально до 7.0660". Сегодня в начале дня доллар резко подскочил. Хотя наш уровень "сильного сопротивления" на 7.1380 еще не пробит, нисходящий импульс в значительной степени угас. Перспективы здесь неоднозначные, и пока что доллар может торговаться в широком диапазоне 7.0900/7.1800".

Пара USD/CNH выросла примерно на 1%, поскольку рынки ожидают возобновления торговых войн, отмечает валютный аналитик ING Крис Тернер.

Развивающиеся рынки останутся под давлением

"В нашем анализе сценариев, проведенном до выборов, мы считали, что наилучшим вариантом для оншорной USDCNY при победе Трампа, когда местные китайские власти не допустят дальнейшего снижения курса, будет что-то вроде отметки 7,30. Мы считаем, что они не будут девальвировать юань - как это было летом 2019 года - и вместо этого ведут долгосрочную игру по сохранению юаня в качестве хранилища стоимости, чтобы конкурировать на мировой арене. Однако юань, конечно, будет оставаться под давлением.

В Европе большое внимание приковано к венгерскому форинту. Похоже, что Национальному банку Венгрии придется отказаться от цикла смягчения, чтобы сосредоточиться на поддержке форинта, так как пара EURHUF пересекает 410. Следите за действиями Национального банка Венгрии в рамках операций на открытом рынке - например, за нехваткой ликвидности на рынке в попытке ужесточить ставки овернайт и поддержать форинт. Венгерские форвардные контракты, похоже, останутся под растущим давлением.

В Латинской Америке сильно пострадал мексиканский песо (снижение на 3%). 2025 год может стать тяжелым для песо, если предполагаемый президент Трамп выскажется за отказ от продления USMCA при его рассмотрении в 2026 году. Высокая волатильность также подрывает торговлю валютой, и трудно исключить движение к 22.00 в ближайшие недели. Как BRL, так и CLP плохо пережили Трампа 1.0. Обе валюты снова окажутся под давлением, но сегодняшнее повышение ставки на 50 б.п. в Бразилии должно принести некоторую передышку".

Как сообщило агентство Интерфакс, утром в среду на Московской бирже рубль заметноподорожал к юаню, несмотря на падение цен на нефть.

По итогам первой минуты торгов курс юаня составил 13,5545 рубля (-14,95 копейки к уровню предыдущего закрытия). Юань оказался на 19,94 копейки ниже уровня действующего официального курса.

Судя по всему, рост имел место на росте вероятности того, что кандидат от республиканцев на пост президента США Дональд Трамп одерживает победу на выборах 2024 года.

По оценкам телеканала Fox News, Трамп уже набирает 277 голосов выборщиков при необходимых для победы 270. Победу экс-президента США также подтверждает прогноз издания The Hill (по его данным Трампа обеспечил себе 270 голосов выборщиков).

При этом некоторые СМИ, в частности, CNN, пока не признали Трампа победителем выборов.

Новозеландский доллар (NZD) может прорваться ниже уровня 0,5940; устойчивое падение ниже этого уровня маловероятно. В долгосрочной перспективе слабость NZD, наблюдавшаяся в начале прошлого месяца, закончилась, и пока он, скорее всего, будет торговаться в диапазоне 0,5940/0,6040, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Вероятно, пока что пара будет торговаться в диапазоне 0,5940/0,6040

Прогноз на 24 часа: "Мы ожидали, что вчера NZD будет торговаться в диапазоне 0,5955/0,5995. Вместо того, чтобы торговаться в диапазоне, NZD вырос до 0,6016, закрывшись на отметке 0,6008 (+0,58%). Внезапная резкая распродажа ранее сегодня привела к смешанным перспективам. Тем не менее, у NZD есть возможность пробить основную поддержку на уровне 0.5940, но чистый прорыв ниже этого уровня маловероятен."

Прогноз на 1-3 недели: "Мы пересмотрели наш прогноз по NZD с негативного на нейтральный два дня назад (04 ноября,цена спот на 0.5985), указав, что "слабость NZD с начала прошлого месяца закончилась". Мы также указали, что NZD "скорее всего, вошел в фазу диапазонной торговли и, как ожидается, пока будет торговаться между 0,5940 и 0,6040". Наше мнение не изменилось".

Пара USDJPY сегодня выросла более чем на 1%, реагируя на рост доходности в США, отмечает валютный аналитик ING Крис Тернер.

Широкая сила доллара будет доминировать

"Иена (JPY) также выступает в качестве ликвидного прокси для азиатских валют, которым грозит очередная торговая война. Банку Японии не понравится еще один большой рост пары USDJPY, хотя валютная интервенция выглядит маловероятной на фоне широкого роста доллара.

Мы считаем, что иена может превзойти свои позиции на кроссах, особенно если республиканцы не получат Палату представителей. При таком сценарии американские рынки акций (особенно банковские акции) могут вернуть часть своих недавних достижений. Однако на данный момент мы ожидаем, что сила доллара будет доминировать, а направление движения будет определять отметка 155".

Пара EURUSD оказалась под сильным медвежьим давлением во время азиатских торгов в среду и коснулась самого низкого уровня с конца июня вблизи 1,0700. Как пишет аналитик FXStreet Эрен Сензегер, "хотя пара восстановила часть своих дневных потерь, она все еще снижается более чем на 1% за день, торгуясь ниже 1,0800.

Новости о том, что Дональд Трамп вновь одержал победу в штатах Джорджия и Северная Каролина, спровоцировали ралли доллара США в начале среды. После захвата Пенсильвании победа Трампа практически официально подтверждена. По данным Associated Press, Дональд Трамп набрал 267 из 270 голосов выборщиков, необходимых для победы в Белом доме. В Мичигане и Висконсине, двух других ключевых штатах, которые еще не названы, Трамп по-прежнему лидирует.

Доходность 10-летних казначейских облигаций США выросла почти на 3% за день и составляет около 4,4%, что оказывает дополнительную поддержку доллару США. Фьючерсы на американские фондовые индексы на момент написания росли на 1,8-2,4%. Если потоки рисковых активов будут преобладать во второй половине дня, ралли доллара может ослабнуть, открывая возможность для отскока пары EURUSD.

В четверг Федеральная резервная система США объявит о решениях по монетарной политике и, как ожидается, снизит процентную ставку на 25 базисных пунктов".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара EURUSD оказалась под сильным медвежьим давлением во время азиатских торгов в среду и коснулась самого низкого уровня с конца июня вблизи 1,0700. Хотя пара восстановила часть своих дневных потерь, она все еще снижается более чем на 1% за день, торгуясь ниже 1,0800.

Индекс относительной силы (RSI) на 4-часовом графике остается ниже 40 после восстановления с 30, что говорит о сохранении медвежьих перспектив после технической коррекции.

1,0700 (статический уровень) выступает в качестве первой поддержки перед 1,0670 (статический уровень) и 1,0600 (статический уровень). Если пара EURUSD удастся преодолеть 1.0800 (статический уровень) и начать использовать этот уровень в качестве поддержки, то 200-дневная простая скользящая средняя (SMA) может стать следующим значительным сопротивлением на 1.0870".

Австралийский доллар (AUD) может продолжить рост, но прорыв основного уровня поддержки 0,6535 маловероятен. В долгосрочной перспективе многомесячная слабость австралийского доллара стабилизировалась; ожидается, что пока AUD будет торговаться в диапазоне 0,6535/0,6655, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Ожидается, что AUD пока будет торговаться в диапазоне 0,6535/0,6655

Прогноз на 24 часа: "Наше мнение о боковой торговле вчера оказалось неверным, так как AUD резко вырос, достигнув максимума 0,6641. Продвижение было недолгим, так как AUD резко упал с максимума. AUD может падать и дальше, но прорыв основной поддержки 0,6535 маловероятен (второстепенная поддержка находится на уровне 0,6565). Уровни сопротивления находятся на 0,6620 и 0,6640".

Прогноз на 1-3 недели: "Наш последний обзор был опубликован в понедельник (04 ноября, цена спот 0.6585), где недавняя "месячная слабость AUD стабилизировалась", и ожидается, что AUD "пока будет торговаться в диапазоне 0.6535/0.6655". Вчера AUD вырос до максимума 0,6641, а сегодня резко упал. Движение цен не дает новых подсказок, и мы по-прежнему ожидаем, что AUD будет торговаться в диапазоне 0,6535/0,6655".

Европейские политики проснутся и встретятся лицом к лицу со своими страхами в эту среду утром. Как отмечает валютный аналитик ING Франческо Пезоле, поскольку теперь кажется, что Трамп займет президентское кресло, получив сильный народный мандат, его программа по выравниванию условий торговли окажет сильное давление на открытую экономику континентальной Европы.

Евро падает на фоне возможной победы Трампа

"Евро оказался самой слабой из валют Б10 овернайт, и вы можете понять, почему. Ожидается, что Дональд Трамп расширит свою торговую войну с Китаем в первый срок на второй срок. Это происходит в период стагнации роста еврозоны и самоанализа - особенно в Германии - относительно своей будущей бизнес-модели. Планы экспорта для выхода из стагнации больше не являются вариантом для еврозоны.

Мы считаем, что худший сценарий для пары EURUSD - возобновление торговых войн, но без поддержки глобального роста, которую могло бы обеспечить продление сокращения налогов в США. При таком сценарии пара EURUSD может оказаться ниже паритета в конце 2025 года. В этом случае Европейскому центробанку придется снижать ставки до уровня аккомодации.

В краткосрочной перспективе пара EURUSD, вероятно, упала бы сегодня сильнее, если бы рынки не начали закладывать в цены победу Трампа в октябре. Но направление движения в ближайшие дни, похоже, будет в область 1.0550/0600, а пара EURUSD сейчас не может удержать рост выше 1.0800/0850".

Фунт стерлингов (GBP) может торговаться неустойчиво в широком диапазоне 1,2900/1,3040. В долгосрочной перспективе фунт стерлингов, скорее всего, будет торговаться в диапазоне 1,2900/1,3030, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Фунт, скорее всего, будет торговаться в диапазоне 1,2900/1,3030

Прогноз на 24 часа: "Резкий рост фунта, который отправил его к максимуму 1,3043, был неожиданным (мы ожидали диапазонной торговли). Фунт не смог удержаться на достигнутом уровне и сегодня упал. Перспективы неясны после сильных колебаний. Не исключена дальнейшая нестабильная торговля, вероятно, в широком диапазоне 1,2910/1,3040".

Прогноз на 1-3 недели: "Вчера (05 ноября, цена спот на 1.2955) мы отметили, что "недавнее усиление нисходящего импульса угасло". Мы ожидаем, что пока GBP будет "торговаться в диапазоне 1.2900/1.3030". Хотя фунт поднялся выше 1,3030 (максимум 1,3043), он резко упал с этого максимума. Действия цены не дают новых подсказок, и мы продолжаем ожидать, что фунт будет торговаться в диапазоне 1,2900/1,3030".

Реакцией на выборы в США на валютном рынке, как и ожидалось, стало повсеместное укрепление доллара.

Ожидайте длительного периода превосходства доллара

"Валюты Б10 не демонстрируют значительных расхождений в динамике, дневные потери составляют около 1,0-1,7%, за исключением канадского доллара, который снизился менее чем на 1%. Это отражает мнение о том, что чистая победа республиканцев позитивна для экономики США и, соответственно, канадских экспортеров, а также тот факт, что CAD будет менее подвержен влиянию тарифов на Китай и геополитических событий при новом президентстве Трампа.

Изгиб вниз и повсеместная распродажа кривой доходности казначейских облигаций отражает широко распространенные ожидания инфляционного сочетания внутренней (фискальной и миграционной) и внешней (тарифы) политики Трампа. Мы также наблюдаем некоторую динамику краткосрочных своп-ставок по доллару США, связанную с "ястребиным" пересмотром ожиданий по ставке ФРС.

В соответствии с нашими ожиданиями и консенсусом, рынки сохраняют надежды на снижение ставки ФРС на 25 б.п. до 4,75% завтра, но кривая OIS зафиксировала репрайсинг на 10 б.п. на 2025 год. Это означает, что в июне 2025 года ставка будет близка к 4,0%, что почти на 100 б.п. выше, чем в середине сентября".

Не только доллар США значительно вырос овернайт, но и евро потерял больше, чем другие валюты Б10, отмечает руководитель отдела валютных и сырьевых исследований Commerzbank Ульрих Лейхтманн.

Евро страдает на фоне победы Трампа

"Это не совпадение. Евро, скорее всего, пострадает от ограничительной торговой политики США в непропорционально большой степени. И не только из-за прямого экспорта еврозоны в США. Если США не останутся конечным поглотителем глобальных торговых потоков (или только в условиях торговли, более благоприятных для США, чем раньше), может пострадать глобальная торговля в целом. Это отразится на странах-экспортерах. А многие из них находятся в зоне евро. Например, Германия.

Кроме того, если считать, что экспорт является важным фактором роста для ряда экономик еврозоны, то следует предположить, что ограничительная торговая политика США закрепит невыгодное положение Европы по отношению к США. Это также будет негативным фактором для пары EURUSD в долгосрочной перспективе.

Поскольку все эти последствия становятся очевидными сегодня утром, пара EURUSD будет страдать не только в отдаленном будущем, но и страддает сегодня утром - вне зависимости от общего укрепления доллара".

Поскольку риск роста в 2024 году снизился, мы считаем, что фокус политики сместился на 2025 год. Постоянный комитет может одобрить планы рекапитализации банков и обмена местных долговых обязательств, но мы считаем маловероятным пересмотр бюджета на 2024 год. Дополнительное фискальное стимулирование для противодействия внешним рискам, скорее всего, будет запланировано на декабрьском CEWC, отмечают экономисты Standard Chartered Шуан Дин и Хантер Чан.

Не спешат реагировать на выборы в США

"Китайские политики, скорее всего, приберегут свои силы на следующий год, поскольку риски роста снизились. Принятый в середине октября бюджетный пакет сделал возможными дополнительные расходы в размере 1,4 млрд юаней в 4 квартале, что снизило понижательные риски. Официальный PMI в октябре вернулся на территорию экспансии, что совпадает с данными Caixin PMI и нашего исследования SMEI, что предвещает отскок активности в 4 квартале. Теперь мы видим повышательные риски для нашего прогноза роста на 2024 год в 4,8%. Высшие должностные лица правительства в последнее время стали более уверенными в достижении целевого показателя роста в 5 %".

"Постоянный комитет (ПК) Всекитайского собрания народных представителей (ВСНП) завершит свою сессию 8 ноября, сразу после президентских выборов в США. Многие участники рынка ожидают, что ПК одобрит дополнительные меры фискального стимулирования (включая пересмотр бюджета на 2024 год), при этом размер стимулирования будет зависеть от результатов выборов в США. Мы ожидаем, что ПК одобрит квоту на специальные центральные государственные облигации (CGBs) на сумму CNY 1 млн для пополнения капитала шести крупнейших банков, а также квоту на местные специальные облигации на сумму CNY 6-10 млн для долгового свопа, который будет использоваться в течение 3-5 лет. Мы считаем, что вероятность того, что квота CGB на 2024 год будет увеличена, ниже 50 %. Правительство может подождать до Центральной экономической рабочей конференции в декабре, чтобы комплексно подойти к решению проблемы внешних рисков.

Если Харрис победит на выборах, мы ожидаем, что в 2025 году дефицит официального бюджета Китая увеличится до 3,5% ВВП (4,8 млн юаней) с эффективных 3,4% (4,5 млн юаней) в этом году. В случае победы Трампа, вероятно, будут добавлены еще 1-2 млрд китайских юаней (около 1% ВВП), чтобы компенсировать потенциальное повышение тарифов США на импорт из Китая".

- Бывший президент Дональд Трамп побеждает в Пенсильвании, по данным Associated Press, и ему не хватает трех голосов выборщиков, чтобы стать президентом.

- Трамп может выиграть выборы, просто победив на Аляске или в любом другом колеблющемся штате.

- Вероятная победа Трампа благоприятствует так называемой "Торговле на Трампе", в результате которой взлетели курсы доллара США и биткоина.

Бывший президент США Дональд Трамп вот-вот официально победит на президентских выборах в США в 2024 году. По данным Associated Press, кандидат от республиканцев одержал победу в Пенсильвании, ключевом колеблющемся штате. Победа Трампа в этом ключевом штате, а также его преимущество в других, ставит его на грань победы.

Трамп уже победил в других ключевых штатах, таких как Джорджия и Северная Каролина.

Доллар США в среду взлетел более чем на 1,5 %, согласно индексу доллара США DXY. Тем временем курс Биткоина подскочил на 6 % и достиг нового исторического максимума.

Дональд Трамп выступил с речью в конференц-центре Палм-Бич на фоне того, что ему прочат победу на президентских выборах.

Основные тезисы речи Трампа:

- Мы поможем нашей стране исцелиться.

- Сегодня мы не просто так вошли в историю, это политическая победа.

- Я благодарю американский народ за честь быть избранным.

- Я буду бороться за каждого гражданина.

- Это великолепная победа американского народа.

- Сейчас мы побеждаем в Мичигане, Аризоне, Неваде и на Аляске.

- Америка дала нам беспрецедентный мандат.

- Мы вернули контроль над Сенатом.

- Придется запечатать границы.

- Хочу, чтобы люди вернулись, но они должны приехать легально.

- Мы собираемся выплачивать долги, снижать налоги.

- У Китая нет того, что есть у нас.

- Мы хотим иметь границы, безопасность.

- Мы хотим сильную армию.

Вот что вам нужно знать в среду, 6 ноября:

Доллар США (USD) набирает силу в начале среды, поскольку рынки реагируют на результаты президентских выборов в США. Доллар торгуется на самом высоком уровне с начала июля выше 105,00. В экономическом календаре США не предвидится выхода важных данных, поэтому инвесторы продолжат обращать пристальное внимание на заголовки, связанные с итогами выборов в ключевых штатах.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Курс доллара США был самым сильным в паре с евро.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 1.78% | 1.21% | 1.62% | 0.57% | 1.41% | 1.11% | 1.13% | |

| EUR | -1.78% | -0.56% | -0.13% | -1.19% | -0.36% | -0.66% | -0.63% | |

| GBP | -1.21% | 0.56% | 0.40% | -0.63% | 0.20% | -0.11% | -0.08% | |

| JPY | -1.62% | 0.13% | -0.40% | -1.03% | -0.20% | -0.52% | -0.48% | |

| CAD | -0.57% | 1.19% | 0.63% | 1.03% | 0.84% | 0.53% | 0.56% | |

| AUD | -1.41% | 0.36% | -0.20% | 0.20% | -0.84% | -0.31% | -0.27% | |

| NZD | -1.11% | 0.66% | 0.11% | 0.52% | -0.53% | 0.31% | 0.03% | |

| CHF | -1.13% | 0.63% | 0.08% | 0.48% | -0.56% | 0.27% | -0.03% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать доллару США из левой колонки и двигаться вдоль горизонтальной линии к иене, то процентное изменение, отображаемое в поле, будет представлять USD (базовая валюта)/JPY (валюта котировки).

По прогнозам, Дональд Трамп вновь победит в ключевых штатах, в которых он с большим отрывом проиграл в 2020 году. Почти все крупные новостные агентства называют Джорджию и Северную Каролину как штаты, где побеждает Дональд Трамп. Совсем недавно Fox News назвал Пенсильванию и Висконсин также штатами, где победил Трамп. По данным Decision Desk HQ, Трамп имеет все шансы стать 47-м президентом Соединенных Штатов. Кроме того, по прогнозам, республиканцы получат большинство в Палате представителей после победы в Сенате.

Источник: Decision Desk HQ

Тем временем, доходность 10-летних казначейских облигаций США выросла более чем на 3% за день, превысив отметку 4,4%, а фьючерсы на фондовые индексы США растут на 1,5-1,7%.

Пара EURUSD остается под сильным медвежьим давлением и теряет почти 2% за день, держась ниже 1,0750 в начале европейской сессии. Евростат опубликует данные по индексу цен производителей (PPI) за сентябрь позднее в ходе сессии. Выступление президента Европейского центробанка (ЕЦБ) Кристин Лагард запланировано на 17.00 мск.

Пара GBPUSD резко снижается в среду и торгуется ниже 1,2900 под давлением впечатляющей силы доллара.

Пара USDJPY набирает бычий импульс и торгуется на самом высоком уровне с конца июля выше 154,00.

Золото развернулось на юг после небольшого дневного прироста во вторник и падает к $2 700 под влиянием роста доходности казначейских облигаций США.

Пара AUDUSD остается в минусе и теряет почти 1,5% за день, торгуясь чуть ниже 0,6550. Аналогично, пара NZDUSD на момент написания торговалась с потерей 1,4% на уровне 0,5930.

Согласно официальным данным, опубликованным Федеральным статистическим управлением в понедельник, объем заказов на товары и услуги в Германии вырос в сентябре, что свидетельствует о возобновлении восстановления производственного сектора.

За месяц заказы на товары "сделано в Германии" выросли на 4,2% в сентябре после пересмотренного падения на 5,4% в августе. Данные превзошли оценки роста на 1,5%.

- Пара USDCAD укрепилась до отметки 1,3930 на ранней европейской сессии в среду, прибавляя 0,72% за день.

- Позитивный взгляд на пару преобладает на фоне торговли над 100-дневной EMA и бычьим индикатором RSI.

- Первый барьер для роста возникает на уровне 1,3972; начальный уровень противостояния расположен на отметке 1,3836.

Пара USDCAD набирает силу вблизи 1,3930 в начале европейской сессии в среду. Доллар США (USD) вырос по всем направлениям в течение дня, так как торговля на Трампе продолжает набирать обороты после того, как опросы показали, что кандидат от Республиканской партии Дональд Трамп опережает кандидата от Демократической партии Камалу Харрис на президентских выборах в США.

Согласно дневному графику, пара USDCAD в настоящее время сохраняет бычьи настроения, так как цена имеет хорошую поддержку выше ключевой 100-периодной экспоненциальной скользящей средней (МА). Кроме того, бычий импульс подкрепляется 14-дневным индексом относительной силы (RSI), который находится выше средней линии в районе 64,45, что указывает на то, что в ближайшей перспективе нельзя исключать дальнейшего роста.

Любая последующая покупка выше верхней границы полос Боллинджера на уровне 1,3972 может поднять пару USDCAD обратно к психологической отметке 1,4000. Решительный прорыв выше этого уровня может привлечь покупателей к 1,4140, недельному максимуму от 11 мая.

С другой стороны, начальный уровень поддержки для пары находится на отметке 1,3836, минимуме 5 ноября. Продолжительные потери могут открыть путь к 1,3750, минимуму 16 октября. Ключевым уровнем, за которым стоит следить, является зона 1.3700-1.3695, представляющая собой круглую фигуру и 100-дневную EMA.

Дневной график USDCAD

Canadian Dollar FAQs

Ключевыми факторами, влияющими на курс канадского доллара (CAD), являются уровень процентных ставок, установленных Банком Канады (BoC), цены на нефть, крупнейший экспорт Канады, состояние ее экономики, инфляция и торговый баланс, который представляет собой разницу между стоимостью канадского экспорта и стоимостью его импорта. К другим факторам относятся настроения на рынке – покупают ли инвесторы более рискованные активы (risk-on) или ищут безопасные убежища (risk-off), при этом тяга к риску положительна для CAD. Состояние экономики США, как крупнейшего торгового партнера Канады, также является ключевым фактором, влияющим на канадский доллар.

Банк Канады (BoC) оказывает значительное влияние на курс канадского доллара, устанавливая уровень процентных ставок, по которым банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок для всех. Основной целью Банка Канады является поддержание инфляции на уровне 1-3% путем повышения или понижения процентных ставок. Относительно более высокие процентные ставки, как правило, положительно влияют на канадский доллар. Банк Канады также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое из них является отрицательным для канадского доллара, а второе - положительным для канадского доллара.

Цена на нефть является ключевым фактором, влияющим на стоимость канадского доллара. Нефть является крупнейшим предметом экспорта Канады, поэтому цена на нефть, как правило, оказывает непосредственное влияние на стоимость канадского доллара. Как правило, при росте цен на нефть CAD также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на нефть происходит обратное. Более высокие цены на нефть также приводят к увеличению вероятности положительного торгового баланса, что также способствует росту курса канадского доллара.

Хотя инфляция всегда считалась негативным фактором для валюты, поскольку она обесценивает деньги, в наше время с ослаблением контроля за трансграничным движением капитала все стало иначе. Более высокая инфляция, как правило, заставляет центральные банки повышать процентные ставки, что привлекает больший приток капитала от глобальных инвесторов, ищущих выгодное место для хранения своих денег. Это повышает спрос на местную валюту, которой в Канаде является канадский доллар.

Выходящие макроэкономические данные отражают состояние экономики и могут оказывать влияние на канадский доллар. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на направление движения канадского доллара. Сильная экономика благоприятна для канадского доллара. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Канады повысить процентные ставки, что приведет к укреплению валюты. Однако если экономические данные будут слабыми, канадский доллар, скорее всего, упадет.

По данным американской депозитарной трастовой и клиринговой корпорации Depository Trust & Clearing Corporation (DTCC), сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих валютных опционов:

EURUSD: суммы в евро

- 1.0650 3.9 млрд

- 1.0725 1.5 млрд

- 1.0750 900 млн

- 1.0800 2.4 млрд

- 1.0880 1.2 млрд

- 1.0850 2 млрд

USDJPY: суммы в долларах США

- 153.50 729 млн

USDCHF: суммы в долларах США

- 0.8475 776 млн

- 0.8700 1.4b млрд

AUDUSD: суммы в AUD

- 0.6475 689 млн

- 0.6510 729 млн

- 0.6525 817 млн

- 0.6675 929 млн

USDCAD: суммы в долларах США

- 1.3750 904 млн

- 1.3800 555 млн

- 1.3875 420 млн

EURGBP: суммы в евро

- 0.8390 448 млн

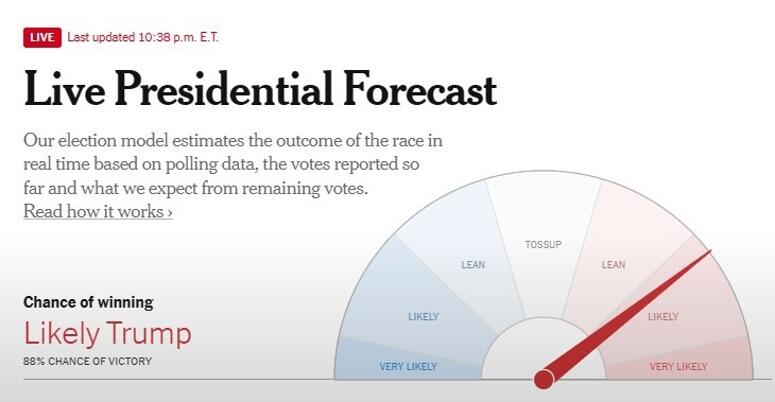

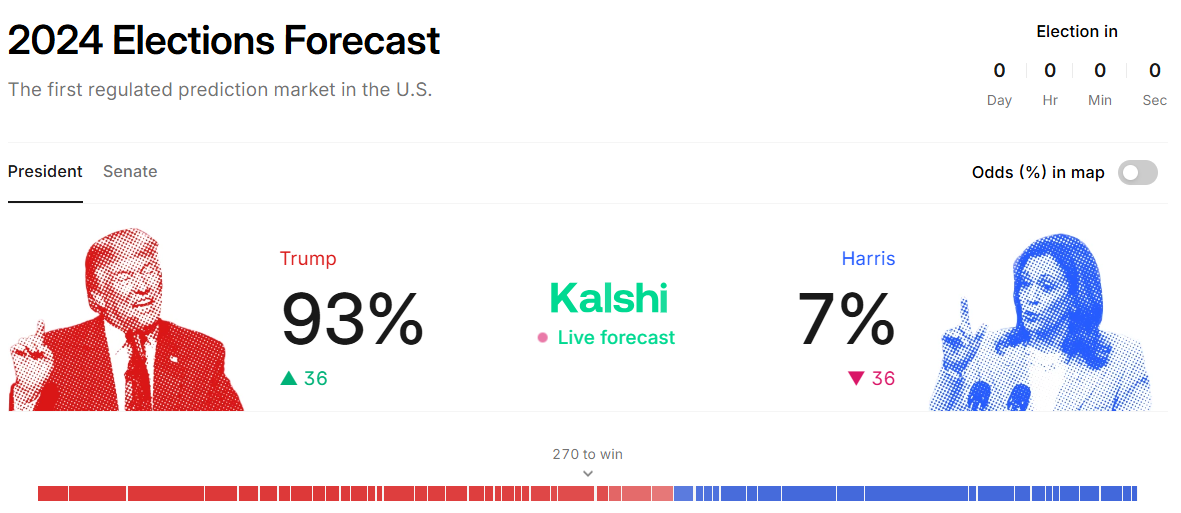

Согласно данным экзит-поллов, кандидат от Республиканской партии Дональд Трамп, скорее всего, станет 47-м президентом США, поскольку он лидирует в нескольких основных регионах с небольшим отрывом, взяв более 20 надежных красных штатов . Торгововля на Трампе снова в игре, укрепляя доллар США (USD) и мировые акции.

Текущий подсчет голосов выборщиков составляет 211 за Трампа и 145 за Харрис, а New York Times (NYT) оценивает шансы Трампа на победу в президентской гонке в 88 %.

Президентская гонка все еще остается слишком близкойв этих колеблющихся штатах, поскольку в некоторых штатах может потребоваться несколько дней, чтобы представить окончательные результаты.

Результаты экзит-поллов в Висконсине указывают на преимущество Трампа: бывший президент США набирает 51 % голосов против 48 % при 63 % подсчитанных голосов.

Однако человеческий фактор и угрозы искажений задержали подсчет голосов на некоторых избирательных участках в Висконсине. В Милуоки сотрудники избирательной комиссии пересчитывают более 30 000 бюллетеней по открепительным удостоверениям, поскольку дверцы на табуляторах для голосования не были должным образом опечатаны. Пересчет может привести к задержке результатов в Висконсине, который считается одним из семи важнейших штатов.

Экзит-поллы в Северной Каролине также показывают схожие результаты: подсчитано 88% голосов.

В Мичигане подсчитано около 30 % голосов, и Трамп имеет преимущество в 51,6 % против 46,7 %.

В округе 2 штата Небраска лидирует Харрис с 54,4 %, а поддержка Трампа составляет 38 %, при этом подсчитано 78 % голосов.

В Аризоне, где подсчитано около 50% голосов, по данным экзит-поллов, Трамп и Харрис имеют равные шансы.

Между тем, 47% избирателей в Неваде заявили, что положительно относятся к Трампу, против 48%, как сообщает Edison Research.

Джорджия, один из ключевых штатов, в котором происходят колебания, стала одним из первых штатов, где появились результаты экзит-поллов, показавшие победу Трампа. По данным CBC News, в этом штате, который имеет 16 голосов выборщиков, Трамп набирает 51,1 % голосов против 48,2% у Харрис, при подсчете 90 % ожидаемых голосов.

Некоторые СМИ уже назвали Северную Каролину и Джорджию штатами, где побеждает Трамп.

Предварительные результаты голосования в Пенсильвании, штате, где наиболее пристально следят за ходом выборов, изменились в пользу Трампа, сообщает CBC News. После подсчета 76% голосов Камала набирает 48% против 51,0% у Трампа. Штат располагает 19 избирательными голосами.

Республиканский кандидат Дональд Трамп лидирует в президентской гонке в США и, скорее всего, станет 47-м президентом, опережая кандидата от Демократической партии Камалу Харрис в большинстве регионов после победы в штате Северная Каролина . Оживление торгов на Трампе поддержало возобновление роста курса доллара США и мировых акций.

На данный момент количество голосов избирателей составляет 227 у Трампа и 189 у Харрис, при этом бывший президент США одержал победу в "колеблющихся" штатах - Аризоне, Джорджии, Мичигане, Пенсильвании и Висконсине.

Тем временем Fox News назвал республиканцев вновь контролирующими Сенат США. По данным CNN News, республиканцы выиграли ключевое место в Сенате в Огайо: кандидат, поддержанный Трампом, Берни Морено победил сенатора-демократа Шеррода Брауна, передав еще одно место GOP.

Основное внимание уделяется контролю над Палатой представителей. Если демократы получат большинство в Палате представителей, это может привести к "разделенному правительству", что вызовет тупик в политике администрации Трампа. Чтобы получить контроль над нижней палатой парламента, демократам необходимо получить всего четыре места

Однако, судя по всему, республиканцы все еще отстаивают контроль над Палатой с небольшим перевесом.

Согласно протоколу заседания Банка Канады от октября 2024 года, опубликованному в среду, совет управляющих посчитал, что давление на инфляцию будет снижаться, поэтому монетарная политика не должна быть такой жесткой.

Ключевые тезисы

В преддверии объявления ставки Банка Канады 23 октября Совет управляющих выразил мнение, что давление на инфляцию в сторону повышения будет продолжать снижаться, поэтому денежно-кредитная политика не должна быть столь жесткой.

Члены Совета управляющих рассмотрели вопрос о целесообразности снижения учетной ставки на 25 базисных пунктов. По общему мнению, необходимо сделать больший шаг.

Члены совета хотели подчеркнуть, что более значительный шаг был уместен, учитывая экономические данные, наблюдаемые с июля.

Члены комиссии обсудили, что замедление темпов роста населения будет тормозить рост общего потребления.

Члены комитета отметили, что снижение процентных ставок окажет достаточно сильное влияние на расходы на душу населения, чтобы преодолеть влияние на рост общего потребления из-за снижения темпов роста населения.

Некоторые члены отметили, что в условиях слабых прогнозов по спросу компании, ориентированные на внутренний рынок, сообщают о скромных инвестиционных планах.

По мнению Совета управляющих, если рост не превысит потенциальный, избыточное предложение может продолжать снижать инфляцию.

Члены совета обсудили риск того, что снижение процентных ставок, отложенный спрос и новые правила квалификации ипотечных кредитов могут увеличить спрос на жилье и поднять цены на него сильнее, чем ожидалось.

Члены Комиссии отметили, что в следующем году сохранится перспектива увеличения экспорта энергоносителей.

Члены отметили, что геополитические риски и риск воздействия новых потрясений были более заметны, чем обычно, для прогноза банка.

Совет управляющих согласился продолжить политику нормализации баланса, разрешив погашение облигаций со сроком погашения.

Реакция рынка на протокол заседания Банка Канады

На момент написания статьи пара USDCAD выросла на 0,03% за день и составила 1,3840.

Bank of Canada FAQs

Банк Канады (BoC), расположенный в Оттаве, является учреждением, которое устанавливает процентные ставки и управляет денежно-кредитной политикой Канады. Он проводит восемь плановых заседаний в год и специальные экстренные заседания, которые проводятся по мере необходимости. Основной задачей Банка Канады является поддержание стабильности цен, что означает поддержание инфляции на уровне 1-3%. Основным инструментом для достижения этой цели является повышение или понижение процентных ставок. Относительно высокие процентные ставки обычно приводят к укреплению канадского доллара (CAD) и наоборот. Другие используемые инструменты включают количественное смягчение и ужесточение политики.

В экстремальных ситуациях Банк Канады может прибегнуть к инструменту количественного смягчения. Количественное смягчение – это процесс, при котором Банк Канады печатает канадские доллары с целью покупки активов – обычно государственных или корпоративных облигаций - у финансовых учреждений. Количественное смягчение обычно приводит к ослаблению канадского доллара. Количественное смягчение - это крайняя мера, когда простое снижение процентных ставок вряд ли поможет достичь стабильности цен. Банк Канады использовал эту меру во время Великого финансового кризиса 2009-2011 годов, когда кредитование было заморожено после того, как банки потеряли веру в способность друг друга выплачивать долги.

Количественное ужесточение (QT) - это обратная сторона QE. Оно проводится после QE, когда происходит восстановление экономики и инфляция начинает расти. В то время как при QE Банк Канады покупает государственные и корпоративные облигации у финансовых учреждений, чтобы обеспечить их ликвидностью, при QT Банк Канады прекращает покупать новые активы и реинвестировать основную сумму, выплачиваемую по уже имеющимся облигациям. Обычно это положительно (или «бычье») влияние на канадский доллар.

Уровень безработицы в Новой Зеландии в третьем квартале вырос до 4,8% с 4,6% во втором квартале, согласно данным, опубликованным Статистическим управлением Новой Зеландии в среду. Консенсус-прогноз рынка предполагал, что показатель составит 5,0% за отчетный период.

Кроме того, показатель занятости в третьем квартале снизился на 0,5% с 0,4% в предыдущем квартале. Этот показатель оказался слабее ожиданий снижения на 0,4%.

Реакция рынка на отчет по занятости в Новой Зеландии

На момент написания статьи пара NZDUSD торговалась на 0,17% выше по сравнению с предыдущим днем на уровне 0,6005.

Employment FAQs

Условия на рынке труда являются ключевым элементом оценки состояния экономики и, следовательно, ключевым фактором оценки курса национальной валюты. Высокая занятость или низкий уровень безработицы положительно влияют на потребительские расходы и, следовательно, на экономический рост, повышая стоимость местной валюты. Более того, очень напряженный рынок труда – ситуация, при которой не хватает работников для заполнения открытых вакансий, – также может повлиять на уровень инфляции и, следовательно, на денежно-кредитную политику, поскольку низкое предложение рабочей силы и высокий спрос приводят к повышению заработной платы.

Темпы роста заработной платы в экономике являются ключевыми для политиков. Высокий рост заработной платы означает, что домохозяйства могут тратить больше денег, что обычно приводит к росту цен на потребительские товары. В отличие от более волатильных источников инфляции, таких как цены на энергоносители, рост заработной платы рассматривается как ключевой компонент базовой и устойчивой инфляции, поскольку повышение заработной платы вряд ли будет отменено. Центральные банки по всему миру уделяют пристальное внимание данным о росте заработной платы при принятии решений о денежно-кредитной политике.

Значение, которое каждый центральный банк придает состоянию рынка труда, зависит от его целей. Некоторые центральные банки имеют четкие мандаты, связанные с рынком труда, помимо контроля над уровнем инфляции. Например, Федеральная резервная система (ФРС) США имеет двойной мандат - способствовать максимальной занятости и стабильным ценам. В то же время единственный мандат Европейского центрального банка (ЕЦБ) заключается в том, чтобы держать инфляцию под контролем. Тем не менее, несмотря на все мандаты, условия на рынке труда являются важным фактором для политиков, учитывая их значение как индикатора здоровья экономики и их прямую связь с инфляцией.

В среду члены правления Банка Японии поделились своим мнением о перспективах монетарной политики, согласно протоколу сентябрьского заседания Банка Японии.

Ключевые тезисы

От мечено быстрое снижение настроений на рынках в августе 2024 года из-за опасений замедления темпов роста экономики США. Рынки Японии особенно волатильны из-за быстрой корректировки позиций.

Будущее экономики США остается неясным, что влияет на глобальную экономическую стабильность. Есть опасения по поводу потенциальной дивергенции экономических циклов в странах с развитой экономикой.

Рост в США обеспечивается за счет частного потребления, но сталкивается с неопределенностью в отношении инфляции; потенциальные риски в случае снижения высоких ожиданий в отношении ИИ.

В экономике отмечено умеренное восстановление в соответствии с прогнозом на июль 2024 года, устойчивый рост заработной платы и потребления, хотя и под влиянием внешних факторов.

Банк Японии планирует постепенное повышение ставок, с осторожностью относясь к неопределенности в экономике за рубежом, особенно в США.

Планирует повысить прозрачность отношений с участниками рынка, делая акцент на решениях, основанных на данных, а не на прогнозах, чтобы избежать неожиданностей для рынка.

Реакция рынка на протокол заседания Банка Японии

На момент написания статьи пара USDJPY выросла на 0,03% за день и составила 151,56.

Japanese Yen FAQs

Японская иена (JPY) является одной из наиболее торгуемых валют в мире. Ее стоимость в целом определяется показателями японской экономики, но более конкретно - политикой Банка Японии, разницей в доходности японских и американских облигаций, отношением трейдеров к риску и другими факторами.

Одной из задач Банка Японии является валютный контроль, поэтому его действия имеют ключевое значение для иены. Иногда Банк Японии напрямую вмешивается в валютные рынки, как правило, для снижения стоимости иены, хотя часто он воздерживается от этого из-за политических опасений своих основных торговых партнеров. Сверхмягкая денежно-кредитная политика Банка Японии в период с 2013 по 2024 год привела к снижению курса иены по отношению к основным конкурентам из-за растущих расхождений в политике Банка Японии и других центральных банков. В последнее время постепенное сворачивание этой сверхмягкой политики оказало иене некоторую поддержку.

Приверженность Банка Японии ультрамягкой денежно-кредитной политике привела к увеличению расхождений с другими центральными банками, особенно с Федеральной резервной системой США. Это способствовало расширению спреда доходности между 10-летними облигациями США и Японии, что благоприятствует росту курса доллара США по отношению к японской иене. Решение Банка Японии в 2024 году постепенно отказаться от сверхмягкой политики в сочетании со снижением процентных ставок в других крупных центральных банках приводит к сокращению этой разницы.

Японская иена часто рассматривается как безопасная гавань. Это означает, что в периоды рыночного стресса инвесторы с большей вероятностью будут вкладывать деньги в японскую валюту из-за ее предполагаемой надежности и стабильности. В неспокойные времена стоимость иены, скорее всего, будет расти по отношению к другим валютам, которые считаются более рискованными для инвестиций.

Исторические президентские выборы в Соединенных Штатах Америки подходят к концу. Избирательные участки уже закрываются, и первые результаты экзит-поллов начнут попадать в интернет и вызывать резкую реакцию в ту или иную сторону. Однако стоит помнить, что ничего еще не решено, поскольку некоторым штатам может потребоваться несколько дней, чтобы сообщить окончательные результаты.

Станет ли следующим президентом США бывший президент Дональд Трамп или нынешний вице-президент Камала Харрис, скорее всего, будет зависеть от того, что произойдет в семи "колеблющихся" штатах.

Джорджия - один из первых штатов, где появились результаты экзит-поллов, показывающие, что чаша весов склоняется на сторону Трампа. По данным Washington Post, в штате, в котором насчитывается 16 избирательных голосов, Трамп получил примерно на 10 % больше голосов, чем Харрис, при подсчете менее 1 % голосов. По данным других исследователей, преимущество кажется меньшим, но Трамп также лидирует.

Реакция рынка

Доллар США вырос, отреагировав на новости. Индекс доллара США изменил курс и на момент написания колебался вокруг отметки 103,60 после достижения дна на уровне 103,34 во вторник.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 32.645 | 0.62 |

| Золото | 274.361 | 0.23 |

| Палладий | 1076.16 | -0.17 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 421.23 | 38474.9 | 1.11 |

| Hang Seng | 439.45 | 21006.97 | 2.14 |

| KOSPI | -12.09 | 2576.88 | -0.47 |

| ASX 200 | -32.8 | 8131.8 | -0.4 |

| DAX | 108.42 | 19256.27 | 0.57 |

| CAC 40 | 35.44 | 7407.15 | 0.48 |

| Dow Jones | 427.28 | 42221.88 | 1.02 |

| S&P 500 | 70.07 | 5782.76 | 1.23 |

| NASDAQ Composite | 259.19 | 18439.17 | 1.43 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66375 | 0.88 |

| EURJPY | 165.686 | 0.19 |

| EURUSD | 1.09285 | 0.47 |

| GBPJPY | 197.711 | 0.38 |

| GBPUSD | 1.30411 | 0.72 |

| NZDUSD | 0.60059 | 0.56 |

| USDCAD | 1.38264 | -0.53 |

| USDCHF | 0.86315 | -0.05 |

| USDJPY | 151.603 | -0.3 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.