- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 06-07-2023

Майские данные по торговле Канады могут удивить большим неожиданным дефицитом торгового баланса и оказать давление на луни. Аналитики из CIBC отмечают, что данные свидетельствуют о том, что чистая торговля не внесет значительного положительного вклада в ВВП второго квартала, как это казалось до публикации.

Ключевые ntpbcs:

"Дефицит в размере $3,44 млрд. был самым большим с октября 2020 года и последовал за пересмотренным в сторону понижения профицитом в размере $0,9 млрд. в предыдущем меся.

Большое колебание по сравнению с предыдущим месяцем отразило как снижение экспорта (-3,8%), так и рост импорта (+3,0%).

Сегодняшнее значительное изменение торгового баланса говорит о том, что чистая торговля не будет большим положительным фактором для ВВП во 2 квартале, что казалось вероятным до выхода сегодняшних данных. Это не обязательно гарантирует, что предв. оценка роста месячного ВВП в мае на 0,4% является завышенной, поскольку накопление запасов может быть сильнее, чем предполагалось ранее, хотя сегодняшние данные усиливают риски снижения."

- WTI падает более чем на 1%, так как укрепление доллара США и спекуляции на тему ужесточения политики ФРС оказывают негативное влияние на сырьевые товары, номинированные в долларах.

- Смешанные сигналы от данных по рынку труда США и улучшение деловой активности усиливают перспективы повышения ставки в июне.

- Опасения рецессии, вызванные показателями деловой активности в Китае и Европе, угрожают снизить спрос на нефть.

Нефть марки Western Texas Intermediate (WTI) падает более чем на 1%, так как спекуляции на тему дальнейшего ужесточения политики Федеральной резервной системы США (ФРС) поддерживают курс доллара, что является встречным ветром для активов, номинированных в долларах. На момент написания статьи WTI торгуется на уровне $70,94 после достижения дневного максимума в $72,30.

WTI находится под давлением: Спекуляции ФРС и беспокойство мировой экономики сбивают восходящую траекторию нефти

Вышедшие в четверг данные из США дали смешанные сигналы о состоянии рынка труда. Заявки на пособие по безработице в США выросли выше прогнозов, а снижение числа вакансий, как показал отчет JOLTs, показало, что рынок труда охлаждается. Тем не менее, отчет ADP по занятости в стране за июнь, превысивший прогнозы, может удержать ФРС от второй подряд паузы в заседании.

Между тем, показатель деловой активности в США в секторе услуг улучшился. Это заставляет трейдеров ожидать повышения ставки на 25 б.п. в июне, поскольку шансы на это в CME FedWatch Tool остаются выше 90%.

Кроме того, последние протоколы заседания ФРС показали, что политики согласились приостановить текущий цикл ужесточения, несмотря на то, что большинство чиновников хотели бы повысить ставки в июне.

Между тем, глобальные показатели деловой активности в Китае и Европе вызвали опасения рецессии, что может снизить спрос на нефть.

Управление энергетической информации США (EIA) сообщило, что запасы сырой нефти в США на прошлой неделе снизились больше, чем предполагалось. Запасы снизились на 1,5 миллиона баррелей за последнюю неделю, что выше прогнозов в 1 миллион.

Министры ОПЕК и руководители нефтяных компаний на двухдневной конференции в Вене заявили, что правительствам необходимо переключить внимание с предложения на спрос.

Технические уровни WTI

- Пара AUD/USD отступила в район 0,6615, потеряв более 0,50%.

- В США в июне было создано почти 500 тысяч рабочих мест, а индекс PMI в сфере услуг ISM вырос до 53,9.

- Растущая доходность в США придает американской валюте силы.

На момент написания статьи пара AUD/USD находится в области 0,6615, потеряв за день 0,59%. В этом смысле индекс DXY восстановился, так как "ястребиные" ставки по политике ФРС укрепили доллар США благодаря росту доходности.

Изменение занятости, опубликованное Automatic Data Processing, Inc, показало, что в целом экономика США в июне пополнилась 497 тыс. новых рабочих мест, что значительно превысило ожидания в 228 тыс. и ускорилось по сравнению с предыдущим показателем в 278 тыс. С другой стороны, первичные заявки на пособие по безработице за неделю, закончившуюся 30 июня, выросли, как и ожидалось, но оказались немного выше консенсус-прогноза - 248 тыс. против 245 тыс. ожиданий. Другие данные показали, что индекс PMI в сфере услуг ISM составил 53,9 против ожидаемого 51 против предыдущего значения 50,3.

Как реакция, доходность казначейских облигаций США взлетела по всем направлениям после выхода данных. Доходность 2-летних облигаций стала лидером, подскочив до самого высокого уровня с 2007 года - 5,08%. Ставки 5 и 10-летних облигаций также выросли до 4,40% и 4,03%, соответственно, продемонстрировав рост более чем на 2,50%. Теперь внимание переключится на пятничные данные по занятости в несельскохозяйственном секторе (NFP), которые, как ожидается, упадут на 225 тыс. с предыдущих 339 тыс. В этом смысле, результат может обеспечить дальнейшую волатильность на рынке облигаций и ценовую динамику AUD/USD.

Стоит отметить, что протокол заседания FOMC (Федерального комитета по открытым рынкам) показал, что некоторые члены комитета считают целесообразным повышение ставки, так как напряженный рынок труда будет способствовать высокой инфляции. Учитывая это, повышение ставки на 25 базисных пунктов (б.п.) в июле уже заложено в цены, а вероятность дополнительного повышения ставки составляет около 40%.

Уровни AUD/USD

Согласно дневному графику, AUD/USD в краткосрочной перспективе выглядит медвежьим. Индекс относительной силы (RSI) направлен на юг, а расхождение схождения скользящих средних (MACD) находится глубоко на отрицательной территории, что указывает на то, что медведи контролируют ситуацию. Кроме того, трейдеры должны следить за областью 0,6700, где 20-, 100- и 200-дневные простые скользящие средние, похоже, сходятся.

В случае дальнейшего снижения уровни поддержки находятся на отметках 0,6600, 0,6585 и 0,6550. С другой стороны, упомянутый уровень 0,6700 является основным сопротивлением для восстановления быков со следующими целями на 0,6730 и 0,6750.

Дневной график AUD/USD

-638242564288525373.png)

- Пара USD/MXN отскочила от минимумов годичной давности, поднявшись к отметке 17,20, чему способствовали позитивные экономические данные из США.

- Данные по частному найму и позитивные настроения потребителей в США свидетельствуют об устойчивости экономики, намекая на возможность повышения ставки ФРС.

- Комментарии президента ФРБ Далласа Лори Логан еще больше поддерживают ралли USD/MXN, поскольку она высказалась за повышение ставки в июне.

Пара USD/MXN отскочила от минимумов с начала года (YTD), достигнутых под отметкой 17,00, и уверенно поднялась выше отметки 17,10 на солидных данных из США, показавших устойчивость экономики, несмотря на 500 б.п. ужесточения и ожидания более агрессивной монетарной политики. Таким образом, пара USD/MXN выросла с минимума 16,9761 до отметки 17,20 на момент написания статьи.

Экономика США демонстрирует стойкость: Катализатор скачка USD/MXN от годовых минимумов

Насыщенный экономический календарь США в четверг начался с отчета ADP по занятости в стране за июнь, который показал, что количество рабочих мест в частном секторе резко возросло до 497 тысяч, превысив прогнозы в 228 тысяч. Последний опрос потребительских настроений показал, что американцы были настроены оптимистично в отношении рынка труда в прошлом месяце, по сравнению с маем. Дальнейшие данные показали, что первичные заявки на пособие по безработице превысили оценки в 245 тыс. и выросли на 248 тыс. за неделю, закончившуюся 1 июля. Несмотря на признаки ослабления, данные по частному найму, опубликованные ADP, могут стать прелюдией к пятничным данным по занятости в несельскохозяйственном секторе США, которые будут объявлены 7 июля.

Данные JOLTs показали, что количество вакансий снизилось в мае, хотя и оставалось высоким: цифры выросли на 9,824 млн, снизившись почти на 500 тыс., и не дотянув до прогноза в 9,935 млн.

Помимо данных по рынку труда, индекс PMI для непроизводственной сферы США от ISM за июнь оказался выше прогноза 51 и поднялся до 53,9. Если углубиться в отчет, то показатель цен на товары и услуги отразил признаки дефляции.

После выхода данных фьючерсы денежного рынка показали, что вероятность повышения ставки Федеральной резервной системой (ФРС) на 25 б.п. выросла до 95%, а вероятность повышения ставки на ноябрьском заседании выросла до 38%. Вследствие этого доходность казначейских облигаций США поднялась выше 4% впервые с марта 2023 года.

Пара USD/MXN возобновила восходящий тренд на фоне роста доходности казначейских облигаций США. Кроме того, комментарии президента ФРБ Далласа Лори Логан о том, что она выступает за повышение ставки в июне, стали катализатором для USD/MXN и привели к росту курса с отметки 17,12 в направлении области 17,20.

Анализ цены USD/MXN: Технический прогноз

Курс USD/MXN остается склонным к снижению, но пара подскочила выше 20-дневной экспоненциальной скользящей средней (EMA) на уровне 17,1802. Если USD/MXN достигнет дневного закрытия выше последней, то USD/MXN может устремиться к дневному минимуму 17 мая на 17.4039, важнейшему уровню сопротивления, который, если будет пробит, может открыть путь к 50-дневной EMA на 17.4460, а затем к 17.5000. И наоборот, если USD/MXN упадет ниже 17,1802, пара может протестировать отметку 17,00.

Данные по занятости в Канаде за июнь будут представлены Статистическим управлением Канады в пятницу, 7 июля, в 15.30 мск, и по мере приближения к моменту публикации мы приводим прогнозы экономистов и исследователей из пяти крупнейших банков относительно предстоящих данных по занятости.

Ожидается, что североамериканская экономика прибавила 20 тыс. рабочих мест против -17,3 тыс. в мае, а уровень безработицы, как ожидается, повысится до 5,3%. Между тем, ожидается, что коэффициент участия остался неизменным на уровне 65,5%.

TDS

Мы ожидаем роста занятости на 25 тысяч, в результате чего уровень безработицы останется стабильным на уровне 5,2%. В сфере услуг будет наблюдаться рост занятости, а рост заработной платы, как ожидается, снизится на 0,6пп до 4,5% г/г.

RBC Economics

Мы по-прежнему ожидаем увеличения занятости на 20 тыс. человек в июне. Но с учетом роста населения, этого будет недостаточно, чтобы предотвратить новое повышение уровня безработицы до 5,3%.

NBF

После небольшой заминки в предыдущем месяце мы ожидаем возобновления роста занятости в июне. Однако ожидаемого прироста в 20 тысяч может оказаться недостаточно, чтобы предотвратить дальнейшее повышение уровня безработицы в условиях, когда рабочая сила растет высокими темпами. Действительно, мы ожидаем, что уровень безработицы вырастет с 5,2% до 5,3% при условии, что коэффициент участия увеличится на одну десятую до 65,6%.

CIBC

Мы ожидаем скромный подъем на 20 тыс. в июне, что при небольшом восстановлении уровня участия также позволит сохранить уровень безработицы на стабильном уровне 5,2%. Рост заработной платы может немного снизиться, но останется стабильным на уровне около 5% г/г. Отработанные часы в последнее время снова начали отставать от динамики занятости, отчасти потому, что количество часов, потерянных из-за болезни, снова увеличилось, и эта тенденция могла продолжиться в июне. Хотя июньского подъема может оказаться достаточно, чтобы предотвратить дальнейшее повышение уровня безработицы, основная тенденция на рынке труда все еще ослабевает. Мы по-прежнему ожидаем, что рост числа рабочих мест в оставшуюся часть года будет отставать от быстрого увеличения численности населения, и к концу года уровень безработицы поднимется примерно до 6%.

Citi

Мы ожидаем скромный отскок занятости на 15 тыс. человек в обзоре рабочей силы в июне, последнем ключевом релизе перед июльским решением Банка Канады по ставке, которое состоится через несколько недель. На майские данные по занятости, вероятно, частично повлияли некоторые технические и сезонные проблемы, так как снижение было полностью связано с самозанятостью и совпало с аналогичным снижением самозанятых работников в обзоре занятости домохозяйств в США. Это говорит о возможности наличия какой-то общей проблемы, которая могла повлиять на два аналогичных набора данных в обеих странах в мае и которая вряд ли повторится.

Число открытых вакансий на последний рабочий день мая составило 9,8 миллиона, согласно опубликованному в четверг исследованию Бюро статистики труда США (BLS) о вакансиях и текучести рабочей силы (JOLTS). Это значение последовало за 10,3 млн в апреле (пересмотрено с 10,1 млн), что оказалось ниже ожиданий рынка в 9,93 млн.

"За месяц количество принятых на работу и общее количество увольнений практически не изменились и составили 6,2 млн и 5,9 млн соответственно, - далее отмечается в публикации BLS.- В рамках увольнений количество увольнений по собственному желанию (4,0 миллиона) увеличилось, в то время как временные увольнения и сокращение (1,6 миллиона) изменились незначительно".

Наибольшее сокращение числа вакансий на 285 000 было зафиксировано в секторах здравоохранения и социальной помощи. С другой стороны, число вакансий в сфере образования и федерального правительства выросло на 45 000 и 37 000 соответственно.

Реакция рынка

Индекс доллара США продолжает свое дневное восстановление после этих данных и на момент написания демонстрировал небольшой дневной прирост вблизи отметки 103,50.

Канадский доллар занял второе место среди валют Б10 в июне. Экономисты MUFG Bank анализируют перспективы USD/CAD.

Рецессия в США, как правило, приводит к ослаблению канадского доллара

Мы считаем, что динамика CAD отражает продолжающуюся устойчивость фондовых рынков, но подозреваем, что вскоре мы можем увидеть коррекцию вниз, которая будет оказывать все большее давление на CAD. История движения CAD также указывает на то, что рецессия в США обычно приводит к ослаблению CAD.

Сильная взаимосвязь с канадской экономикой означает, что ожидания ослабления роста в Канаде усилятся, что будет способствовать снижению курса канадского доллара.

Учитывая масштабы падения USD/CAD в последнее время, мы изменили наш прогнозный профиль USD/CAD, чтобы показать более четкий путь вверх, учитывая наше мнение о пределах прочности CAD с текущих уровней.

USD/CAD - 3 кв. 2023 1,31 4 кв. 2023 1,32 1 кв. 2024 1,34 2 кв. 2024 1,35

- Индекс PMI в сфере услуг ISM США вырос до 53,9 в июне.

- Индекс доллара США продолжает расти в направлении 103,50.

Деловая активность в секторе услуг США в июне продолжала расти усиленными темпами, а индекс PMI для сферы услуг ISM вырос до 53,9 в июне с 50,3 в мае. Это значение оказалось выше рыночных ожиданий на уровне 51.

Дальнейшие подробности публикации показали, что индекс вылаченных цен снизился до 54,1 с 56,2, а индекс занятости вырос до 53,1 с 49,2.

Комментируя результаты исследования, Энтони Ньевес, председатель Комитета по исследованию деловой активности в сфере услуг Института управления поставками (ISM), отметил, что "наблюдается повышение темпов роста в секторе услуг".

"В основном это связано с ростом деловой активности, новых заказов и занятости. Увеличение производственных мощностей, сокращение отставания от графика и продолжающиеся улучшения в логистике повлияли на сроки поставок (что привело к снижению индекса поставок), - пояснил Нивес. - Большинство респондентов отмечают, что условия ведения бизнеса остаются стабильными; однако они проявляют осторожность в отношении инфляции и будущих экономических перспектив".

Реакция рынка

После выхода отчета индекс доллара США продолжил дневной подъем и на момент написания демонстрировал небольшой дневной прирост на уровне 103,40.

Последние 18 месяцев пара USD/JPY с впечатляющим постоянством отслеживала разницу в доходности между США и Японией. Экономисты Société Générale анализируют перспективы пары.

Иена не была такой дешевой с 1970-х годов

Наши стратеги по ставкам ожидают, что доходность 5-летних облигаций США упадет до 2,66% к этому времени в следующем году, что позволит USD/JPY прорваться ниже 130, если доходность JGB останется на текущем уровне, и достигнет 125, если произойдет еще одна небольшая корректировка диапазона.

Корреляции существуют для того, чтобы их нарушать, но текущий уровень USD/JPY мало связан с показателями экономики, а в реальном эффективном выражении иена сегодня дешевле по отношению к доллару США, чем когда-либо с 1970-х годов. Большие ошибки в ценообразовании могут длиться дольше, чем мы привыкли думать, но эта - экстраординарная, и как только ставки начнут вновь конвертироваться, иена, несомненно, начнет ралли.

Бразильский реал показал свою сильную сторону до сих пор в этом году. Экономисты Commerzbank анализируют перспективы BRL.

Реал должен продолжать поддерживаться привлекательной реальной процентной ставкой в обозримом будущем

Надежная денежно-кредитная политика ЦБ Бразилии говорит в пользу осторожного подхода, поэтому в обозримом будущем реал должен продолжать поддерживаться привлекательной реальной процентной ставкой. Поэтому на данный момент мы видим, что BRL находится на устойчиво высоком уровне.

Однако ближе к концу следующего года, мы опасаемся растущих сомнений в сохранении "ястребиной" позиции, поскольку срок полномочий нынешнего главы ЦБ истекает, и появляются спекуляции о более проправительственном преемнике. Это, вероятно, будет оказывать влияние на курс BRL в следующем году.

Источник: Исследования Commerzbank

- Пара EUR/USD разворачивает три последовательных дневных отката.

- Бычья попытка пары потерпела неудачу с тестом 1.0900.

Паре EUR/USD удалось оставить позади часть недавнего падения и в четверг пара торгуется с приличным приростом вблизи 1.0900.

Неспособность пары убедительно восстановиться в ближайшей перспективе может побудить продавцов заставить пару вернуться к недавним минимумам в районе 1.0830 перед промежуточной поддержкой на 100-SMA на 1.0824.

В более долгосрочной перспективе позитивный взгляд остается неизменным, пока пара находится выше 200-SMA на 1.0613.

EUR/USD: дневной график

Пара USD/MXN торговалась ниже отметки 17 в среду. Экономисты Société Générale анализируют технические перспективы пары.

Сигналы значимого отскока пока не видны

Пара USD/MXN переживает неумолимый нисходящий тренд после прорыва ниже бокового консолидационного канала 2021/2022 годов. Движение немного чрезмерно, однако сигналов к значимому отскоку пока не видно.

Следующие потенциальные поддержки расположены на уровнях проекции 16,95 и 16,60/16,40.

50-DMA на уровне 17,50 является краткосрочным препятствием. Пара должна закрепиться выше этого уровня, чтобы подтвердить продолжительный отскок.

Унылое настроение на рынке продолжало поддерживать доллар США в часы азиатских торгов, в результате чего пара EUR/USD упала до 1,0833, самого низкого уровня с середины июня. Как пишет главный аналитик FXStreet Валерия Беднарик, "пара восстановила свои позиции на европейской сессии благодаря обнадеживающим данным из Германии и в преддверии выхода данных по занятости в США. Учитывая устойчивость рынка труда, Федеральная резервная система (ФРС) опасается сходить с пути ужесточения, поскольку давление на заработную плату может удержать инфляцию выше целевого показателя центрального банка в 2%.

Фактически, Федеральный комитет по открытым рынкам (FOMC) опубликовал протокол своего последнего заседания в конце среды. Документ подтвердил "ястребиную" позицию ФРС, так как показал, что некоторые чиновники предпочли бы повысить ставки на 25 базисных пунктов (б.п.), в то время как "почти все участники" считают, что дополнительное повышение ставок было бы целесообразным. Участники рынка уже оценили жесткую позицию политиков, и протокол не вызвал немедленных ценовых движений.

Что касается данных по рынку, то в мае объем фабричных заказов в Германии вырос на 6,4% м/м, превзойдя ожидания. По сравнению с годом ранее заказы снизились на 4,3%. Что касается США, то страна опубликовала данные по сокращению рабочих мест Challenger, которые показали, что американские работодатели объявили о 40 709 сокращениях в июне, что на 49% меньше, чем 80 089 сокращений, объявленных в мае. Кроме того, индекс ADP по созданию рабочих мест в частном секторе составил 497 тыс., что более чем в два раза превысило ожидания рынка и значительно выше предыдущего показателя в 267 тыс., а первичные заявки на пособие по безработице за неделю, закончившуюся 30 июня, выросли на 248 тыс., что немного выше ожиданий в 245 тыс. Наконец, торговый баланс товаров и услуг в мае показал дефицит в размере 69 млрд. долларов. Эти данные подстегнули бегство от рисков и привели к падению мировых акций, а доллар США получил неожиданный импульс перед открытием Уолл-стрит.

Позднее в макроэкономическом календаре будут опубликованы июньские индексы PMI для сферы услуг S&P Global, официальный индекс PMI для сферы услуг ISM за тот же месяц и индекс вакансий JOLTS за май. Последний показатель приобрел актуальность в последние несколько месяцев, так как он показывает, что количество вакансий значительно превышает количество людей, ищущих работу. Такой сценарий позволяет ФРС спокойно продлить цикл ужесточения".

Аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Пара EUR/USD торгуется около 38,2% коррекции по Фибоначчи своего последнего дневного роста между 1,0634 и 1,1011 на уровне 1,0866, со следующим сопротивлением Фибоначчи на 1,0921, отступая от дневного пика на 1,0900. На дневном графике видно, что пара встретила продавцов вблизи бычьей 20-процентной простой скользящей средней (SMA), в то время как плоская 100-процентная SMA сходится со следующей поддержкой Фибоначчи, 50% коррекции на уровне 1,0821. В то же время технические индикаторы потеряли свою направленность в пределах отрицательных уровней, перераспределяя риск в сторону снижения.

В ближайшей перспективе, согласно 4-часовому графику, у EUR/USD есть возможности для продолжения снижения. Краткосрочный пик держится ниже 100-дневной SMA, а 20-дневная SMA набирает медвежью силу ниже более длинной. Кроме того, технические индикаторы потеряли свою бычью силу в пределах отрицательных уровней, что говорит о том, что покупатели доллара США обретают уверенность.

Уровни поддержки: 1.0820 1.0770 1.0725

Уровни сопротивления: 1.0920 1.0960 1.1010"

- DXY испытывает некоторое давление продаж и тестирует уровень 102,90.

- Дополнительный рост приведет к следующей цели в районе 103,50.

DXY находится под некоторым умеренным давлением продаж после трех последовательных дневных повышений в четверг.

Хотя дальнейшая консолидация кажется вероятной в ближайшей перспективе, продолжение восходящего тренда, действующего с середины июня, может бросить вызов недельному максимуму на 103,54 (30 июня) до майского максимума на 104,69 (31 мая), который, похоже, укреплен 200-дневной SMA.

Если смотреть на более широкую картину, то пока индекс находится ниже 200-дневной SMA на уровне 104,70, прогноз для него остается негативным.

Дневной график DXY

- EUR/JPY усиливает недельный рывок и пробивает отметку 156.00.

- Дальнейший откат может привести к повторному тестированию области 154.00 в ближайшей перспективе.

В четверг EUR/JPY продлевает недельное снижение до области ниже 156.00, где, похоже, появилась первоначальная поддержка.

Кросс продолжает отступать от уровней перекупленности, и пока не следует исключать дальнейшего снижения. На фоне этого кросс теперь может бросить вызов недельному минимуму на 154,04 (20 июня).

Дальнейший рост выглядит предпочтительным, пока кросс торгуется выше 200-дневной SMA, сегодня на 145.50.

Дневной график EUR/JPY

- Первичные заявки на пособие по безработице в США увеличились на 12 000 за неделю, закончившуюся 1 июля.

- Индекс доллара США держится выше 103,00 после выхода данных.

На неделе, закончившейся 1 июля, число первичных заявок на пособие по безработице составило 248 000, показали еженедельные данные, опубликованные Министерством труда США (DOL) в четверг. Эти данные последовали за данными предыдущей недели в 236 000 (пересмотренными с 239 000) и оказались немного выше ожиданий рынка в 245 000.

Дальнейшие подробности публикации показали, что предварительный уровень безработицы с учетом сезонной корректировки составил 1,2%, а 4-недельное скользящее среднее значение - 253,250, что на 3,500 меньше, чем пересмотренное среднее значение предыдущей недели.

"Предварительное число застрахованных безработных с поправкой на сезонность за неделю, закончившуюся 24 июня, составило 1 720 000, что на 13 000 меньше, чем на предыдущей неделе", - добавило Министерство труда в своем пресс-релизе.

Реакция рынка

Индекс доллара США держится выше отметки 103,00 после выхода данных.

- Занятость в частном секторе США резко выросла в июне.

- Индекс доллара США восстановился выше отметки 103,00 после выхода благоприятных данных.

Занятость в частном секторе США в июне выросла на 497 000 человек, показали данные, опубликованные в четверг компанией Automatic Data Processing (ADP). Этот показатель стал самым большим месячным ростом с февраля 2022 года и с большим отрывом превзошел ожидания рынка, ожидавшего роста на 228 000.

По словам Нелы Ричардсон, главного экономиста ADP, "рост заработной платы в этих же отраслях продолжает ослабевать, а найм, вероятно, находится на пике после резкого роста в конце цикла".

"У тех, кто остается на работе, рост заработной платы за год составил 6,4%, что ниже, чем 6,6% в мае, - отметила ADP в своей публикации. - У тех, кто меняет работу, рост заработной платы замедлился 12-й месяц подряд, до 11,2%, что является самым медленным темпом роста с октября 2021 года".

Реакция рынка

Доллар США укрепился против своих конкурентов на позитивном отчете ADP по занятости, а индекс доллара США поднялся выше 103,20 с отметки ниже 103,00 в преддверии публикации данных.

EUR/USD восстанавливается от поддержки вблизи 1,08. Экономисты Scotiabank анализируют технические перспективы пары.

EUR/USD формирует бычий разворот

Краткосрочные графики указывают на развитие отступление от области минимума 1,08. Напомним, что 40-дневная скользящая средняя находится на уровне 1,0826.

Внутридневное ценовое движение показывает, что евро формирует бычий разворот (вне диапазона на 6-часовом графике) от предыдущего минимума.

Основное трендовое сопротивление находится на уровне 1,0905; при прорыве выше этой отметки снова появляется возможность достичь уровня 1,10.

См.: EUR/USD имеет шанс вернуться ближе к уровню пика пандемии - SocGen

GBP/USD активно растет. Экономисты Scotiabank анализируют технические перспективы пары.

Пара GBP/USD сформировала перевернутую модель "Голова и плечи"

Пара GBP/USD сформировала перевернутую модель "Голова и плечи" на рубеже месяца после резкого отскока от зоны 1,26.

Внутридневной рост пробил "линию шеи" (1.2730, теперь поддержка) и, похоже, готов к повторному тестированию диапазона 1.2800/50.

Экономисты Scotiabank анализируют перспективы USD/CAD после того, как пара протестировала область 1,33 ранее в течение дня.

Рынки могут воздержаться от слишком резкого движения CAD в преддверии пятничных отчетов по данным

Сегодня Канада публикует данные по торговле товарами, но завтра данные по занятости (и заработной плате) должны оказать важное влияние на ближайшее направление движения CAD. Рынки могут воздержаться от слишком сильного движения канадского доллара в преддверии пятничных данных.

В начале дня пара ненадолго поднялась выше отметки 1,33, сохраняя в поле зрения тест отмеченного сопротивления на уровне 1,3315/25.

Краткосрочный трендовый импульс является положительным, что может ограничить возможности для потерь доллара в краткосрочной перспективе до уровня поддержки вблизи 1.33.

Ключевой уровень поддержки доллара находится на 1.3200/05.

Доллар США торгуется разнонаправленно против основных валют. Экономисты Scotiabank анализируют, как данные из США могут повлиять на доллар.

Твердые данные могут оказать поддержку доллару США

В США доминируют данные по занятости - ожидается, что данные ADP отразят увеличение числа рабочих мест в частном секторе на 225 тысяч в июне (по сравнению с 278 тысячами в мае), а недельные заявки на пособие по безработице, по прогнозам, вырастут незначительно. Мы также получим данные по торговле, окончательные данные S&P PMI в сфере услуг и составной PMI, а также июньский индекс ISM в сфере услуг.

Хорошие данные могут поднять доллар США, но краткосрочная динамика индекса DXY указывает на то, что рост становится все менее заметным, и доллару будет трудно преодолеть область 103,50.

Поддержка для индекса находится на уровне 103.00/05 и может оказаться под давлением, если данные по рынку труда разочаруют.

Экономисты MUFG Bank анализируют перспективы CHF.

ШНБ продолжает выступать за укрепление швейцарского франка

Риторика ШНБ свидетельствует о сохраняющейся обеспокоенности по поводу стабильности цен. Ястребиная риторика ШНБ, на наш взгляд, отчасти является попыткой обеспечить отсутствие восприятия дивергенции, которая может подстегнуть ослабление швейцарского франка.

Еще одно повышение ставки на 25 б.п. в сентябре на данном этапе кажется более вероятным, чем нет. Еще одно повышение ставки при сохранении базового CPI на текущем уровне (1,9%) или ниже выведет политическую ставку ШНБ в реальном выражении на положительную территорию, и он присоединится к РБНЗ, ФРС и Банку Англии.

ШНБ понизил прогноз инфляции на этот год с 2,6% до 2,2%, но повысил прогнозы на 2024 и 2025 годы на 0,2пп и 0,1пп до 2,2% и 2,1%. Это подчеркивает склонность ШНБ к дальнейшему ужесточению, что окажет поддержку швейцарскому франку.

Учитывая наш прогноз умеренного повышения курса EUR/USD и повышение ставки ЕЦБ в июле и сентябре, возможности для роста EUR/CHF будут относительно ограниченными в течение прогнозного периода.

EUR/CHF - 3 кв. 2023 0.9750 4 кв. 2023 0.9850 1 кв. 2024 1.0100 2 кв. 2024 1.0000

USD/CHF - 3 кв. 2023 0.8860 4 кв. 2023 0.8790 1 кв. 2024 0.8940 2 кв. 2024 0.9090

Пара EUR/USD в настоящее время застряла в диапазоне. Экономисты Société Générale анализируют перспективы пары.

Ключевые тезисы

Мы ожидаем, что во втором полугодии ЕЦБ будет больше ужесточать меры, чем ФРС, в первом полугодии 2023 года ФРС смягчит меры, так как США погрузятся в легкую рецессию, и у EUR/USD появится шанс вернуться ближе к пиковому уровню пандемии (1.23, январь 2021 года).

Наибольший риск заключается в том, что мы останемся в гораздо более узком диапазоне, т.е. EUR/USD будет блуждать в диапазоне 1.05-1.15 в обозримом будущем, перед лицом синхронного глобального замедления.

Если посмотреть на валюты G10 в июне, то можно увидеть, что доллар ослаб, а иена еще больше укрепилась. По мнению экономистов банка MUFG, в краткосрочной перспективе распродажа иены, скорее всего, продолжится.

Ключевые тезисы

Мы ожидаем, что пара USD/JPY в краткосрочной перспективе окажется под понижательным давлением со стороны Банка Японии и в среднесрочной перспективе японских властей и со стороны изменений в монетарной политике ФРС.

Изменение политики Банка Японии может привести к значительному укреплению иены. Однако в ближайшей перспективе, или если Банк Японии не сменит курс на июльском заседании по монетарной политике, мы видим риск дальнейшего ослабления иены.

Снижение реальной процентной ставки по иене, которое стимулировало недавнее ослабление японской валюты, также приближается к своему пределу. Рынки предупреждают об опасности выбора рыночных максимумов и минимумов, но, основываясь на опыте прошлого года, мы ожидаем, что пара USD/JPY направится к 150, если преодолеет отметку 145. Поэтому мы повысили верхнюю границу нашего прогнозного диапазона.

USD/JPY, июль-сентябрь 2023 года: 134-150; октябрь-декабрь: 132-148; январь-март 2024 года: 130-146; апрель-июнь: 128-144.

Старший экономист UOB Group Элвин Лью анализирует недавно опубликованные данные по розничным продажам в Сингапуре.

Основные тезисы

Розничные продажи в Сингапуре выросли в соответствии с ожиданиями, на 1.8% г/г в мае (снижение с пересмотренного значения 3.7% г/г в апреле) против медианного прогноза Bloomberg в 1.9% г/г. С поправкой на сезонность розничные продажи снизились на -0.2% м/м (с +0.5% м/м в апреле). За исключением продаж автомобилей, последовательное снижение было немного хуже и составило -0.4% м/м, но все же привело к росту на 1.8% г/г в мае (по сравнению с пересмотренными 4.3% г/г в апреле). Несмотря на менее устойчивый общий рост в мае (по сравнению с апрелем), объем розничных продаж в мае вырос до 4.03 млрд. сингапурских долларов по сравнению с 3.90 млрд. сингапурских долларов в апреле.

Перспективы - Мы по-прежнему ожидаем, что отечественные розничные продавцы будут пользоваться внутренней и внешней поддержкой, дополняемой крупными событиями, такими как различные спортивные мероприятия, концерты высокого уровня и мероприятия BTMICE (деловые поездки и встречи, поощрительные поездки, съезды и выставки), которые помогут закрепить дальнейшее улучшение в сфере отдыха, деловых поездок и въездного туризма, в то время как сильные условия занятости и роста заработной платы в Сингапуре, вероятно, будут способствовать дальнейшему росту внутреннего потребительского спроса.

Китай оказывает сильное влияние на азиатские валюты. Экономисты Société Générale анализируют перспективы азиатских валют.

Ключевые тезисы

В обменных курсах всегда напрямую участвуют две стороны, но косвенно на них могут влиять и другие валюты. Насколько USD/CNY зависит от сильного доллара, и насколько он зависит от слабого юаня? В той степени, в какой слабые китайские данные имеют значение для юаня, они имеют значение для всего Азиатско-Тихоокеанского региона, включая Японию, Новую Зеландию и Австралию.

Я не уверен, что в данный момент что-то может остановить USD/JPY, следуя за дифференциалом доходности, но AUD/USD, скорее всего, будет сдерживаться мягкостью юаня и неутешительным открытием торгов в Китае.

Главное событие в календаре региона ЦВЕ - заседание Национального банка Польши. Экономисты ING анализируют решение по монетарной политике и его последствия для злотого.

Ключевые тезисы

Мы ожидаем, что ставки останутся без изменений, а основное внимание будет приковано к новому прогнозу и пятничной пресс-конференции. Можно ожидать, что тон обоих выступлений будет "голубиным". За последние две недели рынок значительно изменился в этом направлении и на данный момент оценивает вероятность снижения ставок примерно на 100 б.п. до конца года. Таким образом, новости от НБП не должны стать неожиданностью для рынка, хотя можно ожидать давления в сторону еще большего снижения ставок.

В случае с злотым, несмотря на "голубиную" позицию НБП, мы не увидим большого давления на дальнейшее ослабление в этот день, а скорее стабилизацию EUR/PLN около 4.460.

Согласно последнему ежемесячному опросу Decision Maker Panel (DMP), проведенному Банком Англии, в июне британские предприятия прогнозировали инфляцию индекса потребительских цен (CPI) в 1-летней перспективе на уровне 5,7% против 5,9% в майской оценке.

Дополнительные выводы

"Реализованная инфляция цен на выходе снизилась до 6,9% в июне по сравнению с 7,6% в мае. Трехмесячная скользящая средняя показателя также снизилась с 7,6% до 7,3%".

"Компании ожидают, что инфляция цен на выходе снизится в течение следующего года. Прогноз показателя за три месяца по июнь следующего года составил 5,3% по сравнению с 5,4% за три месяца по май".

"Ожидания инфляции ИПЦ на один год вперед снизились до 5,7% в июне по сравнению с 5,9% в майской оценке. Однако трехлетние ожидания инфляции ИПЦ немного выросли до 3,7% в июне, что на 0,2 процентных пункта выше, чем в мае".

Реакция рынка

GBP/USD держится в диапазоне выше 1.2700, и на момент написания торговался на уровне 1.2712, повысившись на 0.07% внутри дня.

Экономисты OCBC Bank анализируют перспективы USD/CNH.

Ключевые тезисы

Мы продолжаем следить за фиксингом по сравнению с ожиданиями и пытаемся оценить уровень комфорта политиков в связи с недавними темпами обесценивания юаня. Но такие действия, вероятно, могут лишь замедлить темпы обесценивания юаня, но не развернуть тенденцию ослабления юаня.

Область 7.28-7.30, вероятно, рассматриваются как следующая вершина, но более важно, что НБК, скорее всего, нацелен на темпы обесценивания, чрезмерную волатильность и стадное поведение (одностороннее движение), а не на какой-то конкретный уровень. Что еще более важно, рынки ожидают мер фискального стимулирования для поддержания внутреннего спроса.

Пара EUR/USD цепляется за небольшой восстановительный рост после двухдневного падения. Рынки будут уделять пристальное внимание выходу важных данных из США, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

Бегство от риска на рынке поддерживает спрос на безопасный доллар США (USD). Кроме того, базовая доходность 10-летних трежерис впервые за четыре месяца поднялась выше 3.9%, что оказало дополнительное давление на валюту.

В начале четверга данные из Германии показали, что объем фабричных заказов вырос на 6.4% в месячном исчислении. Эти данные с большим отрывом превзошли ожидания рынка, ожидавшего роста на 1.5%, и евро удалось укрепиться.

Во второй половине дня в США будут опубликованы данные по изменению занятости ADP за июнь, еженедельные первичные заявки на пособие по безработице и количество вакансий JOLTS за май. Наконец, ISM опубликует июньский индекс PMI в сфере услуг.

Инвесторам будет нелегко ориентироваться во всех этих данных. Однако доллар может потерять силу в случае, если цифры укажут на ослабление условий на рынке труда. Значительный рост числа заявок на пособие по безработице, резкое снижение числа вакансий JOLTS до 9 миллионов или индекс занятости ISM, близкий к 45, могут заставить рынки пересмотреть вероятность того, что ФРС поднимет ставки еще как минимум два раза в этом году.

Доллар получил некоторую поддержку "ястребиного" протокола FOMC. Экономисты ING анализируют перспективы доллара в преддверии выхода данных из США.

Ястребиный протокол ФРС повышает планку для разочарования данными

Опубликованный в среду протокол заседания FOMC за июнь дал очень мало поводов усомниться в решимости ФРС продолжать повышать ставки. В некотором смысле, планка для разочарования в данных и последующей "голубиной" переоценки настроений теперь может быть поднята выше. Тем не менее, ожидайте удара по доллару, если индекс ISM в сфере услуг просядет на территорию сокращения.

Реакция доллара на сегодняшние данные может оказаться не слишком продолжительной, особенно если пятничные данные по занятости продолжат указывать на дефицит рабочей силы на рынке труда и сохранят возможность повышения ставки после июля.

Индекс ADP и данные по количеству вакансий дадут сегодня представление о состоянии рынка труда. На повестке дня также индекс ISM для сектора услуг. Антье Префке, валютный аналитик Commerzbank, анализирует, как эти данные могут повлиять на пару EUR/USD.

Сегодняшние данные вряд ли окажутся достаточными для того, чтобы обусловить устойчивый прорыв ниже 1,08

Рынок, скорее всего, будет реагировать более скептически на негативные сюрпризы, чем на приятные. Поскольку речь идет "всего лишь о больше или меньше на 25 б.п.", влияние будет умеренным; если только мы не получим настолько позитивные данные, что все сомнения в ФРС уже не будут оправданными. В этом случае уровень 1.08, вероятно, будет пробит в южном направлении.

Однако мне кажется маловероятным, что сегодняшних данных будет достаточно для того, чтобы EUR/USD опустилась ниже 1,08 на устойчивой основе. Для этого, скорее всего, потребуется настоящий ошеломляющий отчет по рынку труда в пятницу.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, этим утром пара в моменте коснулась 3-недельного минимума на 1,0833, но сейчас пытается стабилизироваться над 1.0850.

«Индикатор относительной силы (RSI) на четырехчасовом графике остается ниже 50, а 20-периодная простая скользящая средняя (SMA) продолжает клониться вниз, отражая медвежий настрой.

С точки зрения снижения, отметка 1.0840 (уровень Фибоначчи 50% коррекции последнего восходящего тренда) выступает в качестве первой поддержки перед 1.0820 (200-периодная SMA) и 1.0800 (психологический уровень, коррекция Фибоначчи 61,8%).

EUR/USD, вероятно, встретит первое сопротивление на 1.0870 (коррекция Фибоначчи 38,2%) перед 1.0900 (50-периодная SMA, 100-периодная SMA) и 1.0930 (коррекция Фибоначчи 23,6%)».

Продолжение темы консолидации в паре USD/CNH представляется наиболее вероятным сценарием в краткосрочной перспективе, комментируют экономисты UOB Group.

Ключевые тезисы

24-часовой прогноз: Сильный рост доллара США, который привел его к максимуму на 7,2649, стал для нас неожиданностью (мы ожидали, что он упадет до 7,2080). Стремительный рост, по-видимому, был чрезмерным, но пока не появилось признаков слабости, доллар все еще может протестировать сопротивление на уровне 7.2800, после чего станет возможен откат. С другой стороны, прорыв ниже 7.2350 (незначительная поддержка находится на уровне 7.2470) будет свидетельствовать о том, что текущее небольшое восходящее давление ослабло.

Следующие 1-3 недели: В нашем вчерашнем обновлении (05 июля, спот на 7.2280) нет никаких изменений. Как было отмечено, недавнее укрепление доллара США закончилось. Вероятно, доллар будет пока торговаться в диапазоне 7.1800/7.2800.

- Киты Ethereum не испытывают оптимизма по поводу будущего и продают свои активы

- Инвесторы, владеющие от 1 000 до 1 млн ETH, с января сбрасывают свои запасы ETH.

- Темпы продаж этих китов ускорились после незначительного замедления в апреле.

Цена Ethereum (ETH) продолжает оставаться ниже психологического уровня в 2000 долларов США без каких-либо тенденций к росту. Поскольку BTC продолжает боковое движение, угроза дальнейшего обвала усиливается, особенно если просядет ниже уровня поддержки в $30 000.

Киты не испытывают оптимизма по поводу будущего ETH

Цена Ethereum (ETH) остается в зависимости от капризов биткоина из-за высокой корреляции между этими двумя валютами. Но на ETH влияют и другие факторы, и активность инвесторов - один из них. Как видно на графике распределения предложения от Santiment, крупные инвесторы - известные как киты - были заняты продажей своих монет с начала 2023 года.

В частности, количество адресов, владеющих от 100 000 до 1 000 000 ETH, сократилось со 124 до 112, что составляет просадку на 9,67%. Та же тенденция наблюдается и в сегменте адресов, владеющих от 10 000 до 100 000 ETH, число которых сократилось с 1 187 до 1 135.

Адреса, владеющие от 1 000 до 10 000 ETH, которые представлены относительно большим количеством, сократились с 5 715 по состоянию на 17 апреля до 5 494 в настоящее время.

В целом, киты, владеющие от 1,000 до 1,000,000 ETH, демонстрируют относительно медвежий настрой.

%20[13.03.13,%2006%20Jul,%202023]-638242266312230027.png)

Распределение предложения ETH

Цена Ethereum борется с основными препятствиями

Цена Ethereum (ETH) опустилась ниже важного уровня поддержки в районе $1 920. Этот уровень не позволял ETH подняться выше с 7 мая по 30 июня. Недавнее падение ниже этого барьера является признаком того, что быки не контролируют ситуацию.

Кроме того, между ценой и индикаторами моментуами образовалась медвежья дивергенция. Такая ситуация возникает, когда цена формирует повышающиеся максимумы, а индикатор импульса - понижающиеся максимумы, что свидетельствует о ралли на фоне дефицита давления со стороны покупателей.

Такое несоответствие обычно вызывает распродажу актива.

Как видно, цена Ethereum упала на 4% от локальной вершины $1 974, сформированной 3 июля, и в настоящее время торгуется на уровне $1 925. Решительное закрытие 4-часовой свечи ниже $1 920, вероятно, спровоцирует распродажу на 7,70% до уровня поддержки $1 767.

4-часовой график ETH/SUDT

С другой стороны, уверенное преодоление барьера $1 920 и превращение его в уровень поддержки на дневном таймфрейме укрепит уверенность выжидающих покупателей, привлечет больше капитала и отменит медвежий сценарий.

Такое движение может стать предвестником роста, который подтолкнет ETH к $2 000 и выше.

Рубль после короткого периода консолидации в мае возобновил тенденцию к ослаблению против доллара США, наметившуюся с конца прошлого года. Экономисты MUFG Bank анализируют перспективы USD/RUB.

Нефть восстановится во втором полугодии

Ожидается, что в целом за этот год профицит сократится вдвое по сравнению с прошлогодним показателем чуть более 10% от ВВП, что отражает: i) снижение цен на энергоносители, ii) нефтяное эмбарго ЕС, iii) ограничение цен на нефть странами G7 и восстановление спроса на импорт. Россия по-прежнему в значительной степени зависит от доходов от экспорта нефти для финансирования расходов на действия в Украине.

Продолжающееся снижение цен на нефть, особенно с учетом того, что российская нефть продолжает торговаться со скидкой, усложняет ситуацию. Наш аналитик по сырьевым товарам все же ожидает, что цена на нефть восстановится во втором полугодии в ответ на ужесточение условий спроса и предложения.

Июньская распродажа рубля также совпала с ростом обеспокоенности по поводу политической и социальной стабильности в России. Мятеж наемников группировки "Вагнер" поставил под сомнение власть президента Путина на фоне негативных последствий продолжающегося конфликта в Украине.

ДОЛЛАР США/РУБ - Q3 2023 91,87 Q4 2023 94,88 Q1 2024 92,58 Q2 2024 92,82

ЕВРО/РУБ - Q3 2023 101,10 Q4 2023 106,30 Q1 2024 104,60 Q2 2024 102,10

Данные продолжают указывать на сильный экономический импульс в Индии. Экономисты Commerzbank обсуждают перспективы INR.

Нет безотлагательной необходимости в очередном повышении ставки

В последние месяцы общая инфляция снизилась и достигла 4% в мае. Этому способствовало снижение цен на продукты питания и энергоносители. Инфляция вернулась к середине целевого диапазона 2-6%, установленного РБИ. Это дает регулятору возможность сохранять статус-кво в обозримом будущем.

Безотлагательной необходимости в очередном повышении ставки нет. Тем не менее, РБИ необходимо сохранять бдительность в отношении возможного разворота цен на продовольствие. Он должен внимательно следить за предстоящим сезоном муссонов и давлением на цены.

Сильный рост экономики, стабильная инфляция и чистый приток капитала в акции способствуют относительно стабильному состоянию курса INR.

Пара USD/INR продолжает держаться в диапазоне 81-83 с начала года.

Экономисты ING анализируют перспективы EUR/USD.

Понижательные риски в преддверии выходных

Сегодня экономический календарь еврозоны очень скуден, и пара EUR/USD будет торговаться в соответствии с реакцией доллара на данные по США.

Мы подозреваем, что пара столкнется с некоторыми понижательными рисками во второй половине года после того, как протокол FOMC установил довольно высокую планку для того, чтобы дальнейшие поступающие данные смогли бы убедить рынки в необходимости понизить свои ожидания в отношении повышения ставки ФРС.

EUR/USD может опуститься ниже 1,0800 до конца недели, если данные из США окажутся сильными.

По мнению экономистов UOB Group, шансы на вероятное посещение области 145,50 парой USD/JPY сейчас падают.

Ключевые тезисы

24-часовой прогноз: Вчера мы отметили, что "ценовая динамика указывает на консолидацию", и мы ожидали, что доллар будет торговаться в диапазоне 144,20/144,80. Наше мнение о консолидации не было ошибочным, даже несмотря на то, что доллар торговался в более низком диапазоне, чем ожидалось (144,07/144,74). Похоже, что базовый настрой в паре ослаб, и сегодня доллар, скорее всего, будет снижаться. Однако ожидается, что любое снижение столкнется с сильной поддержкой на уровне 143,90. Сопротивление находится на 144,60, а затем на 144,80.

Следующие 1-3 недели: Мы продолжаем придерживаться того же мнения, что и вчера (05 июля, спот на 144,50). Как было отмечено, укрепление доллара США, начавшееся в середине прошлого месяца, утрачивает прежний импульс. Перспектива того, что рост доллара США дотянется до 145,50, кажется низкой. В целом, только прорыв ниже 143,90 (нашего уровня "сильной поддержки") будет свидетельствовать о том, что укрепление доллара США подошло к концу.

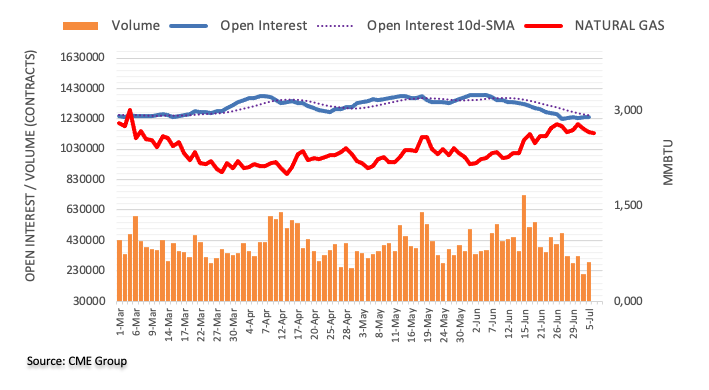

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на природный газ продолжил восходящий тренд предыдущего дня и повысился на 469 контрактов. В то же время торговые объемы развернули предыдущий дневной сильный откат и увеличились примерно на 82,2 тыс. контрактов.

Природный газ продолжает оставаться в рамках диапазона

В среду наблюдалось умеренное снижение цен на природный газ. Такая динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал дальнейшего коррекционного отката цены в самой ближайшей перспективе на фоне более широкой фазы консолидации, продолжающейся с марта.

Вот что вам нужно знать в четверг, 6 июля:

Индекс доллара США немного снижается, но удерживается выше отметки 103,00 после закрытия на положительной территории в течение трех дней подряд. В начале четверга настроение на рынке остается осторожным, фьючерсы на фондовые индексы США торгуются в красной зоне. В экономической повестке дня в США будут представлены данные по изменению занятости от ADP за июнь, еженедельные первичные заявки на пособие по безработице и данные JOLTS по открытым вакансиям за май. Кроме того, ISM опубликует июньский индекс PMI в сфере услуг.

Федеральный комитет по открытым рынкам (FOMC) вечером в среду опубликовал протокол июньского заседания. Публикация показала, что некоторые чиновники выступали за повышение ставки на 25 базисных пунктов (б.п.). "Почти все участники отметили, что в своих экономических прогнозах они считают целесообразным дополнительное повышение целевой ставки по федеральным фондам в течение 2023 года", - заявила ФРС, подтвердив "ястребиный" точечный прогноз.

Основные индексы Уолл-стрит понесли небольшие потери в среду, а доходность эталонных 10-летних казначейских облигаций США поднялась до самого высокого с марта уровня, превысив 3,9%.

Пара EUR/USD упала до свежего трехнедельного минимума ниже 1,0840 рано утром в четверг, но затем восстановилась выше 1,0860 на утренних торгах в Европе. Данные из Германии показали, что объем производственных заказов в мае вырос на 6,4% в месячном исчислении после сокращения на 0,4% в апреле. Эти данные значительно превзошли ожидания рынка, ожидавшего роста на 1,5%. Позже сегодня Евростат опубликует данные по розничным продажам за май.

Несмотря на укрепление доллара США, пара GBP/USD в среду оставалась в узком диапазоне. В начале европейской сессии она продолжает двигаться в боковом направлении, держась чуть выше отметки 1,2700.

После волатильности в среду пара USD/JPY вновь оказалась под медвежьим давлением и упала ниже 144,00.

Цена на золото в среду поднялась до 10-дневного максимума на $1,935, но на фоне роста доходности в США развернулась в южном направлении. В начале четверга пара XAU/USD немного выросла и торгуется вблизи $1,920.

USD/CAD набрал бычий импульс и в начале четверга впервые с середины июня поднялся выше 1,3300. Статистическое управление Канады опубликует сегодня данные по внешней торговле за май.

Биткоин прорвался ниже $31 000 и закрылся в среду на отрицательной территории второй день подряд. Утром в Европе пара BTC/USD совершила отскок и торгуется выше $30 500. Ethereum потерял более 1% в среду и опустился ниже $1 900, а в начале четверга вновь поднялся выше этого уровня.

Экономисты Commerzbank анализируют прогноз политики Банка Англии и ее последствия для британского фунта (GBP).

Опасения по поводу рецессии в Великобритании

Тот факт, что Банк Англии так долго колебался, означает, что в конечном итоге потребуется еще более жесткая денежно-кредитная политика, чтобы закрепить инфляционные ожидания под контролем и ограничить эффекты второго круга, которые могут оказать сильное давление на экономику.

Таким образом, хотя, с одной стороны, более ястребиный подход Банка Англии - а именно такое впечатление производил центральный банк в последнее время - является позитивным для стерлинга, опасения по поводу последствий для экономики оставляют горький привкус. И это, вероятно, затруднит рост стерлинга, независимо от дальнейшего повышения ожиданий по ставке.

Экономисты Rabobank анализируют протокол заседания FOMC от 13-14 июня.

Пауэлл выжидает

Протокол заседания FOMC от 13-14 июня показывает, что некоторые участники Комитета действительно хотели повысить ставки. Напротив, на пресс-конференции 14 июня Пауэлл заявил, что хочет более умеренных темпов ужесточения.

Между тем, члены ФРС, похоже, менее уверены в своем прогнозе рецессии. Или это давление со стороны FOMC?

И наконец, примечательно, что в протоколе не использовались слова "пропуск" или "пауза". Итак, что бы это ни было в июне: это не было ни пропуском, ни паузой в повышении ставки.

Забегая вперед, скажем, что мы по-прежнему сомневаемся в возможности второго повышения ставки после июля, пока Пауэлл придерживается более умеренных темпов цикла повышения ставок.

По мнению экономистов UOB Group, ожидается, что пара NZD/USD продолжит рост в случае прорыва уровня 0,6250.

Ключевые тезисы

24-часовой обзор: Вчера мы придерживались мнения, что "перекупленность NZD, вероятно, сохранится, но вряд ли будет угрожать максимуму прошлого месяца вблизи 0,6250". Наши ожидания не оправдались, так как NZD торговался в диапазоне 0,6178/0,6206. Текущие ценовые движения, вероятно, являются частью фазы консолидации. Сегодня мы ожидаем, что NZD будет торговаться в диапазоне между 0,6155 и 0,6200.

Следующие 1-3 недели: Вчера (05 июля, спот на 0.6190) мы отметили, что "восходящий импульс начинает усиливаться, но NZD должен пробиться выше максимума прошлого месяца вблизи 0.6250 и остаться выше него, прежде чем станет возможным дальнейшее продвижение на север". Наше мнение не изменилось. Шансы на то, что NZD совершит чистый пробой уровня 0,6250, будут сохраняться, если он останется выше 0,6125 в ближайшие несколько дней.

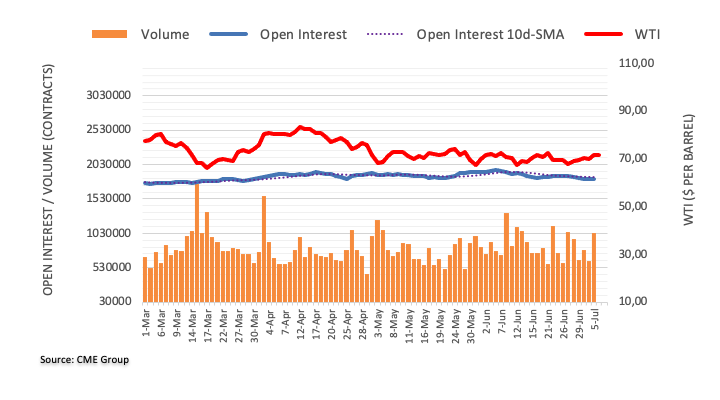

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть прервал многосессионный нисходящий тренд и теперь повысился порядка на 4,3 тыс. контрактов. Торговые объемы тем временем продолжили демонстрировать волатильность и на этот раз увеличились примерно на 401 тыс. контрактов.

Теперь WTI нацелена на область $72,60

В среду цены на WTI выросли. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал продолжения многодневного восстановления цены в самой ближайшей перспективе. При этом следующим сопротивлением для быков является недавняя недельная вершина конца июня в районе $72,60 за баррель.

Киви немного снизился в среду, став жертвой отскока доллара США на фоне того, что доходность облигаций немного выросла. Экономисты ANZ Bank анализируют перспективы NZD/USD.

Повышение доходности облигаций США может быть нивелировано

На фоне очередной недели пустого экономического календаря на местном рынке и с учетом того, что РБНЗ на следующей неделе сделает паузу, нам остается размышлять о таких вещах, как влияние эмиссии гособлигаций Новой Зеландии на киви, поскольку большинство покупателей будут иностранцами, и первые признаки того, что пара USD/CNY, возможно, уже достигла своего максимума, что потенциально ограничит снижение AUD и NZD. Таким образом, рост доходности американских облигаций может быть компенсирован.

Поддержка 0.5750/0.5900/0.6085

Сопротивление 0.6365/0.6540

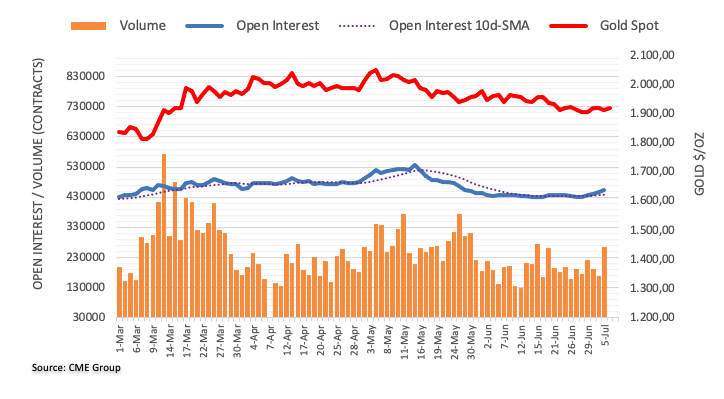

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на золото продолжил рост и на этот раз повысился порядка на 6,5 тыс. контрактов. Торговые объемы тем временем последовали этому примеру, прервали 2-дневное падение и теперь увеличились примерно на 95,3 тыс. контрактов.

Золото может вернуться к июньскому минимуму в районе $1890

В среду цены на золото немного снизились. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал дальнейшего продолжения снижения цены в самой ближайшей перспективе. Не следует исключать возможности падения цены до июньского минимума на $1893 за тройскую унцию.

По мнению экономистов UOB Group, в ближайшие несколько недель GBP/USD все еще будет оставаться в диапазоне 1,2630-1,2800.

Ключевые тезисы

24-часовой обзор: Вчера мы указали, что "у фунта есть шанс протестировать 1.2755, прежде чем риск отката возрастет". Наше ожидание не оправдалось, так как GBP торговался в относительно узком диапазоне между 1.2689 и 1.2735, а затем закрылся практически во флэте (1.2703, -0.09%). Текущие ценовые движения, вероятно, являются частью фазы консолидации, и GBP, вероятно, продолжит торговаться в диапазоне, который, как ожидается, будет находиться между 1.2670 и 1.2740.

Следующие 1-3 недели: Наше вчерашнее обновление (05 июля, спот на 1.2715) остается в силе. Как было подчеркнуто, в настоящее время британский фунт, вероятно, будет консолидироваться и торговаться в диапазоне 1.2630/1.2800.

В июне индийская рупия отыграла часть потерь предыдущего месяца. Экономисты MUFG Bank обсуждают дальнейшие перспективы INR.

Дефицит текущего счета Индии увеличится с 1-го квартала 2024 года

Мы ожидаем, что дефицит счета текущих операций Индии будет расширяться начиная с 1-го квартала 2024 года, учитывая улучшение внутреннего спроса, которое мы прогнозируем, но в конечном итоге останется управляемым на уровне около 1-2% ВВП.

Портфельные притоки капитала улучшились.

Мы сохраняем позитивный прогноз по INR в будущем году.

USD/INR - Q3 2023 81.50 Q4 2023 80.50 Q1 2024 79.50 Q2 2024 79.00

- Немецкие фабричные заказы выросли на 6,4% м/м в мае против ожиданий 1,5%.

- Объем производства на заводах Германии упал на 4,3% г/г в мае против -9,9% ранее.

- EUR/USD пользуется спросом, торгуясь вблизи 1.0860 на сильных немецких данных.

Данные по производственным заказам в Германии показали улучшение в мае, предполагая, что восстановление производственного сектора набирает обороты.

Заказы на товары с маркой "Сделано в Германии" составили 6,4% в месячном исчислении против прогноза 1,5% и предыдущего результата -0,4%, как показали последние данные, опубликованные Федеральным статистическим управлением в четверг.

В годовом исчислении объем промышленных заказов в Германии составил -4,3% в отчетном месяце по сравнению с показателем -9,9%, зафиксированным в апреле.

Последствия для FX

Общеевропейская валюта получила некоторую поддержку сильных данных по немецкому производству. На момент написания статьи пара EUR/USD торгуется на уровне 1,0861, с внутридневным повышением на 0,10%.

По мнению экономистов UOB Group, в ближайшие несколько недель пара EUR/USD может вернуться к области 1,0805.

Ключевые тезисы

24 часа: Вчера мы отметили, что евро находится под слабым понижательным давлением и может опуститься немного ниже, но "вряд ли пробьет уровень 1.0835". Мы добавили, что "еще одна поддержка располагается на уровне 1.0855". Наше мнение не было ошибочным, так как евро упал до минимума на 1.0849. Хотя значительного усиления импульса не наблюдается, риск для евро остается нисходящим. На этот раз пара может опуститься ниже 1,0835 и, возможно, протестировать следующий важный уровень поддержки на 1,0805. Риск снижения сохраняется до тех пор, пока евро остается ниже 1.0895 (незначительное сопротивление находится также на уровне 1.0775).

Следующие 1-3 недели: Вчера (05 июля, спот на 1.0880) мы указали, что евро демонстрирует понижательный уклон. Однако мы считали, что "любое снижение, скорее всего, столкнется с сильной поддержкой на уровне 1.0835, а затем на 1.0805". Нисходящий импульс усилился, и вероятность падения евро до 1,0805 возросла. В целом, только прорыв выше 1,0925 (наш "сильный уровень сопротивления", ранее был на 1,0950) будет свидетельствовать о том, что евро не будет слабеть дальше.

Член правления Швейцарского национального банка (ШНБ) Андреа Мехлер во время своего выступления в четверг сделала ряд комментариев относительно перспектив процентных ставок.

В частности, она сказала: "Нельзя исключать, что нам придется повышать процентные ставки и дальше".

Реакция рынка

На фоне этих "ястребиных" замечаний пара USD/CHF тестирует дневные минимумы вблизи отметки 0,8980, снижаясь на 0,07% внутри дня.

"Есть свидетельства того, что некоторые розничные торговцы завышают цены для покупателей", - заявил в четверг глава Банка Англии Эндрю Бейли.

Он добавил, что "действия регулирующих органов в отношении розничных цен помогут снизить инфляцию".

Реакция рынка

На момент написания статьи пара GBP/USD торговалась в районе 1,2710, снова начав привлекать покупателей, но все еще находясь в пределах недельного диапазона.

Согласно последним данным по внешней торговле Австралии, опубликованным Австралийским бюро статистики, профицит торгового баланса Австралии в мае вырос больше, чем ожидалось.

Общий торговый баланс товаров/услуг в мае составил 11,791 млн. м/м, по сравнению с прогнозом 10,500 млн. и предыдущим результатом 11,158 млн.

Дальнейшие подробности отчета показали, что майский экспорт товаров/услуг Австралии вырос на 4,0% в месячном исчислении, частично отыграв предыдущее сокращение показателя на 5,0%.

При этом майский импорт товаров/услуг вырос на 2% за месяц с учетом сезонных колебаний против 2,0%, зафиксированных в апреле.

AUD/USD не впечатлена

Несмотря на благоприятные данные по Австралии, пара AUD/USD остается под давлением в районе 0,6650.

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7,2098 по сравнению с предыдущим фиксингом 7,1968 и ожиданиями рынка 7,2510. Стоит отметить, что днем ранее USD/CNY закрылся вблизи 7,2520. Таким образом, курс китайского центрального банка к юаню (CNY) консолидирует недельный откат от годовой вершины.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Президент ФРБ Нью-Йорка, а также заместитель председателя ФРС Джон Уильямс заявил, согласно Reuters, о поддержке замедления траектории повышения ставок. Политик также подчеркнул свою зависимость от поступающих данных для будущих решений ФРС.

Член Федерального комитета по открытым рынкам (FOMC) с правом голоса также рассказал, что выступил за то, чтобы не менять ставку на июньском заседании по денежно-кредитной политике, но выразил удивление стабильным уровнем естественной ставки.

Уильямс также отметил "хорошо закрепленные" инфляционные ожидания, но добавил, что судьба инфляции зависит от ФРС.

Он также отметил необходимость для центрального банка США сбалансировать спрос и предложение, что косвенно указывает на предстоящее повышение ставок.

Дополнительные заявления

Я не удовлетворен тем, где сейчас находится инфляция.

Я вижу прогресс в отношении инфляции, но ценовое давление все еще слишком велико.

Экономика все еще демонстрирует высокий спрос на рабочую силу.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.127 | 0.78 |

| Золото | 1914.84 | -0.59 |

| Палладий | 1253.4 | 0.96 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -83.82 | 33338.7 | -0.25 |

| Hang Seng | -305.3 | 19110.38 | -1.57 |

| KOSPI | -14.31 | 2579 | -0.55 |

| ASX 200 | -25.8 | 7253.2 | -0.35 |

| DAX | -101.59 | 15937.58 | -0.63 |

| CAC 40 | -59.12 | 7310.81 | -0.8 |

| Dow Jones | -129.83 | 34288.64 | -0.38 |

| S&P 500 | -8.77 | 4446.82 | -0.2 |

| NASDAQ Composite | -25.12 | 13791.65 | -0.18 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66547 | -0.55 |

| EURJPY | 156.925 | -0.14 |

| EURUSD | 1.08548 | -0.21 |

| GBPJPY | 183.629 | 0 |

| GBPUSD | 1.27014 | -0.08 |

| NZDUSD | 0.61758 | -0.24 |

| USDCAD | 1.32788 | 0.43 |

| USDCHF | 0.8983 | 0.14 |

| USDJPY | 144.566 | 0.08 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.