- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 04-12-2024

- Мексиканский песо укрепляется на смешанных экономических данных из США.

- Экономические индикаторы Мексики свидетельствуют о замедлении темпов роста: в сентябре строительство жилья сократилось на 5,2% г/г.

- Неоднозначные заявления ФРС о будущем снижении ставок заставляют рынки гадать, а на этой неделе ожидаются новые данные из США.

Мексиканское песо демонстрирует значительный рост по отношению к доллару США после того, как смешанные экономические данные из США повысили вероятность того, что Федеральная резервная система (ФРС) может снизить процентные ставки на декабрьском заседании. USDMXN торгуется на уровне 20,26, снижаясь на 0,20%.

Экономическая повестка дня в Мексике по-прежнему отсутствовала, однако опубликованные во вторник данные по валовым инвестициям в основной капитал за сентябрь намекнули на замедление темпов роста экономики. Данные показали, что объем жилищного строительства в сентябре упал на 5,2% г/г, что стало самым значительным снижением с марта 2021 года.

Капитальные вложения в машины и оборудование показали незначительный рост всего на 0,8%, что является самым низким уровнем с момента восстановления после COVID-19 в марте 2021 года.

По другую сторону границы рынок труда США продемонстрировал хорошие показатели. Тем не менее, по данным S&P Global и Института управления поставками (ISM), деловая активность в секторе услуг снизилась.

Тем временем в новостных лентах появились выступления представителей ФРС. Президент ФРБ Сент-Луиса Альберто Мусалем заявил, что, возможно, настало время замедлить или приостановить снижение ставок. Мусалем добавил, что рынок труда соответствует полной занятости, а инфляция может сблизиться с уровнем 2% в ближайшие два года.

В то же время Томас Баркин из ФРБ Ричмонда заявил, что риски для инфляции и максимальной занятости остаются сбалансированными.

На этой неделе в Мексике выйдут данные по производству автомобилей. В США экономическая повестка дня будет включать выступления представителей ФРС, данные по первичным заявкам на пособие по безработице и количеству рабочих мест в несельскохозяйственном секторе (NFP).

Ежедневный дайджест движущих сил рынка: Мексиканскому песо способствует падение доллара США

- Согласно последнему опросу Citi Mexico, большинство экономистов полагают, что Банк Мексики снизит ставки на 25 базисных пунктов на декабрьском заседании. Аналитики прогнозируют рост экономики на 1,5% в 2024 году и на 1% в 2025 году.

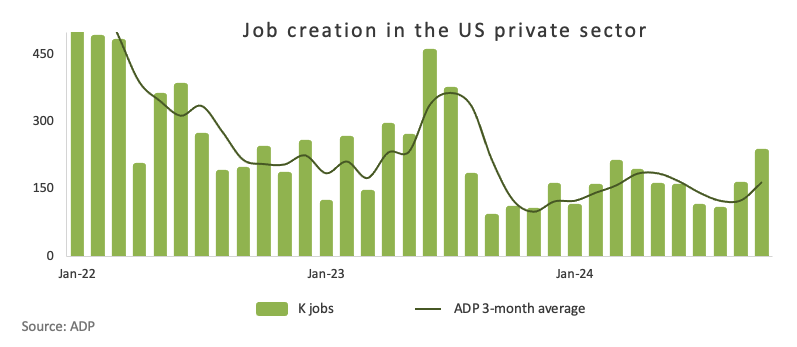

- Отчет ADP по занятости в США за ноябрь показал, что число занятых в частном секторе выросло на 145 тысяч, что ниже прогнозов в 150 тысяч и ниже пересмотренных в сторону понижения октябрьских данных с 238 тысяч до 184 тысяч.

- Индекс PMI в сфере услуг от ISM в ноябре снизился с 56 до 52,1, ниже прогнозов 55,7. Ранее индекс PMI в сфере услуг от S&P Global снизился с 57 до 56,1, не дотянув до прогнозов в 57.

- Объем заказов на товары длительного пользования в США в октябре увеличился с 0,2 до 0,3 м/м, согласно данным США.

- По данным CME FedWatch Tool, вероятность снижения ставки на 25 базисных пунктов (б.п.) на декабрьском заседании ФРС составляет 79%.

- Данные Чикагской торговой палаты по декабрьскому фьючерсному контракту на ставку по федеральным фондам показывают, что инвесторы ожидают смягчения политики ФРС на 19 б.п. к концу 2024 года.

- По данным ноябрьского опроса Банка Мексики, аналитики оценивают инфляцию на уровне 4,42% в 2024 году и 3,84% в 2025 году. Базовая инфляция останется на уровне 3,69% в 2024 и 2025 годах. ВВП прогнозируется на уровне 1,55% и 1,23% в 2024 и 2025 годах соответственно, а курс USDMXN - на уровне 20,22 до конца года и 20,71 в 2025 году.

Технические перспективы мексиканского песо: USDMXN опускается ниже 20,30 на фоне укрепления песо

Восходящий тренд USDMXN сохраняется, хотя пара упала ниже 20,50. Моментум показывает, что медведи находятся у руля, о чем свидетельствует индекс относительной силы (RSI), направленный к нейтральной линии.

Если USDMXN опустится ниже минимума 19 ноября 20,06, следующей остановкой станет отметка 20,00. При дальнейшем ослаблении пара протестирует 50-дневную простую скользящую среднюю (SMA) на уровне 19,97. Прорыв последней введет в игру 100-дневную SMA на 19,61 перед психологической фигурой 19,00.

С другой стороны, если USDMXN восстановится над 20,50, следующим сопротивлением станет годовой максимум на уровне 20,82. Если он будет преодолен, следующей остановкой станет отметка 21,00, дальше которой будет находиться пик 8 марта 2022 года на уровне 21,46, а затем максимум 26 ноября 2021 года на уровне 22,15.

Мексиканский песо - FAQ

Мексиканский песо (MXN) является наиболее торгуемой валютой среди латиноамериканских аналогов. Его стоимость в целом определяется состоянием мексиканской экономики, политикой центрального банка страны, объемом иностранных инвестиций в страну и даже объемом денежных переводов, отправляемых мексиканцами, которые живут за границей, особенно в Соединенных Штатах. Геополитические тенденции также могут повлиять на MXN: например, процесс переориентации или решение некоторых фирм перенести производственные мощности и цепочки поставок поближе к своим родным странам также рассматривается как катализатор для мексиканской валюты, поскольку страна считается ключевым производственным центром на американском континенте. Еще одним катализатором роста MXN являются цены на нефть, поскольку Мексика является ключевым экспортером этого товара.

Основной целью центрального банка Мексики, также известного как Banxico, является поддержание инфляции на низком и стабильном уровне (на уровне или близко к целевому показателю в 3%, что является средней точкой в допустимом диапазоне от 2% до 4%). С этой целью банк устанавливает соответствующий уровень процентных ставок. Когда инфляция становится слишком высокой, Banxico пытается обуздать ее, повышая процентные ставки, что удорожает заемные средства для домашних хозяйств и предприятий, тем самым снижая спрос и экономику в целом. Более высокие процентные ставки в целом позитивны для мексиканского песо, поскольку они приводят к повышению доходности, что делает страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют мексиканский песо.

Выход макроэкономических данных является ключевым фактором для оценки состояния экономики и может оказать влияние на динамику курса мексиканского песо (MXN). Сильная мексиканская экономика, основанная на высоких темпах роста, низком уровне безработицы и высоком уровне доверия, благоприятна для MXN. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Мексики (Banxico) повысить процентные ставки, особенно если эта сила экономики сопровождается высокой инфляцией. Однако если экономические данные будут слабыми, MXN, скорее всего, обесценится.

Как валюта развивающихся рынков, мексиканский песо (MXN) имеет тенденцию к росту в периоды повышения интереса к риску, когда инвесторы считают, что широкие рыночные риски низки, и поэтому стремятся к инвестициям, сопряженным с более высоким риском. И наоборот, MXN имеет тенденцию к ослаблению в периоды рыночной турбулентности или экономической неопределенности, поскольку инвесторы склонны продавать высокорискованные активы и бежать в более стабильные безопасные убежища.

- Движение GBPUSD ограничено, она колеблется между 1,2630 и 1,2700, несмотря на кратковременное пробитие верхней границы.

- Рынок ожидает отчета о количестве рабочих мест в несельскохозяйственном секторе США, удерживая GBPUSD в фазе консолидации с нейтральным RSI.

- Понижательные риски возможны, если пара упадет ниже 1.2650, с последующей поддержкой на 1.2600 и 1.2506.

Пара GBPUSD колебалась между ростом и потерями, застряв в районе диапазона 1,2630-1,2700 третий день подряд. Несмотря на преодоление отметки 1.2700, покупатели по-прежнему не могут поднять цену выше на фоне "голубиных" высказываний главы Банка Англии Эндрю Бейли.

Прогноз по GBPUSD: Технические перспективы

Нисходящий тренд GBPUSD приостановился, когда пара сделала рывок к 1,2749, а затем опустилась ниже 1,2700. Моментум показывает, что ни покупатели, ни продавцы не владеют ситуацией, а индекс относительной силы (RSI) развернулся во флэт в районе нейтральных уровней.

Это, а также консолидация GBPUSD предполагают, что пара останется сдержанной в преддверии важного отчета по количеству рабочих мест в несельскохозяйственном секторе США.

Если пара GBPUSD упадет ниже 1,2650, следующей поддержкой станет уровень 1,2600. Если она будет преодолена, следующей остановкой станет минимум 26 ноября 1,2506, за которым последует минимум 22 ноября 1,2486, а затем минимум с начала этого года 1,2299.

И наоборот, если GBPUSD поднимется выше 1,2700, ждите тест 200-дневной простой скользящей средней (SMA) на уровне 1,2818.

Ценовой график GBPUSD - дневной

Британский фунт стерлингов Сегодня

В таблице ниже показано процентное изменение курса фунта стерлингов (GBP) по отношению к перечисленным основным валютам за сегодня. Британский фунт стерлингов был самым сильным в паре с австралийским долларом.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.11% | -0.00% | 0.94% | -0.00% | 1.12% | 0.69% | 0.04% | |

| EUR | -0.11% | -0.11% | 0.82% | -0.07% | 1.00% | 0.57% | -0.08% | |

| GBP | 0.00% | 0.11% | 0.96% | 0.00% | 1.12% | 0.68% | 0.03% | |

| JPY | -0.94% | -0.82% | -0.96% | -0.94% | 0.17% | -0.27% | -0.91% | |

| CAD | 0.00% | 0.07% | -0.00% | 0.94% | 1.12% | 0.68% | 0.03% | |

| AUD | -1.12% | -1.00% | -1.12% | -0.17% | -1.12% | -0.43% | -1.07% | |

| NZD | -0.69% | -0.57% | -0.68% | 0.27% | -0.68% | 0.43% | -0.65% | |

| CHF | -0.04% | 0.08% | -0.03% | 0.91% | -0.03% | 1.07% | 0.65% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать фунт стерлингов из левой колонки и двигаться вдоль горизонтальной линии к доллару США, то процентное изменение, отображаемое в поле, будет представлять GBP (базовая валюта)/USD (валюта котировки).

- Цена на серебро агрессивно восстанавливается с отметки $30,50 после того, как данные по занятости от ADP в США немного не оправдали ожиданий.

- Инвесторы ожидают выступления главы ФРС Пауэлла, чтобы получить новые указания относительно вероятного пути процентной ставки.

- Трейдеры ожидают, что 18 декабря ФРС снизит процентные ставки на 25 б.п. до 4,25-4,50 %.

Цена на серебро (XAGUSD) V-образно восстанавливается от ключевой поддержки $30,50 на североамериканской сессии в среду и обновляет внутридневной максимум вблизи $31,20 после выхода данных по занятости в США от ADP за ноябрь. Агентство сообщило, что частный сектор принял на работу 146 тыс. человек, что немного не дотянуло до оценок в 150 тыс. человек, но было значительно ниже по сравнению с предыдущим показателем 184 тыс. человек, пересмотренным в сторону понижения с 233 тыс. человек.

Однако данные по занятости в частном секторе не оказали существенного влияния на доллар США. Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, теряет номинальную прибыль, но удерживает ключевую поддержку на уровне 106,50. Доходность 10-летних трежерис США держится на уровне 4,27%.

Исторически сложилось так, что более высокая доходность по процентным активам увеличивает альтернативные издержки, связанные с инвестициями в активы, не приносящие дохода, такие как серебро. Но в данном случае этого не происходит, что говорит о том, что геополитическая напряженность продолжает поддерживать спрос на безопасные активы.

По данным Reuters, во внутреннем заявлении ХАМАС сообщается, что группировка располагает информацией о том, что Израиль намерен провести операцию по освобождению заложников, аналогичную июньской операции Израиля в Газе, и этот шаг может сорвать перемирие между Ираном и Израилем. Привлекательность цен на серебро усиливается в условиях обострения геополитической обстановки.

В дальнейшем инвесторы будут ориентироваться на выступление председателя Федеральной резервной системы (ФРС) Джерома Пауэлла на саммите New York Times DealBook в поисках новых ориентиров по процентным ставкам. Вероятность того, что ФРС снизит процентные ставки на 25 базисных пунктов (б.п.) до 4,25%-4,50%, составляет 74%, в то время как остальные выступают за то, чтобы оставить их без изменений на текущем уровне, согласно инструменту CME FedWatch.

Технический анализ

Цена серебра стремится продлить восстановление выше 20-дневной экспоненциальной скользящей средней (EMA), которая проходит в районе $31,30.

14-дневный индекс относительной силы (RSI) колеблется в диапазоне 40,00-60,00, что указывает на боковой тренд.

Если смотреть вниз, то восходящая линия тренда в районе $29,50, проложенная от минимума 29 февраля $22,30 на дневном таймфрейме, будет выступать в качестве ключевой поддержки для цены. С точки зрения роста, горизонтальная поддержка, построенная от максимума 21 мая $32,50, будет зоной сопротивления.

Дневной график Серебра

- Цены на золото немного выросли и стабилизировались на отметке 2 650 долларов США после выхода не оправдавших прогнозов данных по занятости от ADP в США.

- Ноябрьский отчет ADP свидетельствует о замедлении роста занятости: было создано всего 146 000 рабочих мест против ожидавшихся 150 000.

- Представители ФРС сохраняют осторожность в вопросе снижения ставок на фоне высоких, но замедляющихся темпов роста занятости и устойчивой инфляции.

Цены на золото консолидируются в районе $2 650 седьмой день подряд, демонстрируя скромный рост более чем на 0,20% после того, как данные по занятости в США показали снижение числа рабочих мест в частном секторе, не оправдав прогнозов экономистов. На момент написания статьи XAUUSD торгуется на уровне 2 648 долларов США.

XAUUSD скромно растет после более слабого, чем ожидалось, роста числа рабочих мест в ноябре

Компания Automatic Data Processing (ADP) сообщила, что в ноябре штат американских компаний пополнился на 146 000 человек, что оказалось ниже прогнозов 150 000. Стоит отметить, что эти данные также оказались ниже пересмотренных показателей предыдущего месяца: октябрьские данные составили 184 000 человек по сравнению с 238 000 месяц назад.

Сегодняшние данные, в сочетании с последними данными Обзора вакансий и текучести рабочей силы (JOLTS), опубликованными во вторник, подтверждают, что рынок труда остается стабильным. Политики Федеральной резервной системы США, которые сместили приоритет своей двухмандатной политики в сторону максимальной занятости, оставив в стороне ценовую стабильность, могут с облегчением констатировать, что экономика остается сильной.

В последнее время инфляция оказалась устойчивее, чем ожидалось. За последние три месяца процесс дезинфляции в США застопорился, и цены по-прежнему далеки от достижения цели ФРС 2%.

Тем временем, спикеры ФРС выступают с комментариями. Президент ФРБ Сент-Луиса Альберто Мусалем заявил, что, возможно, настало время замедлить или приостановить снижение ставок. Мусалем добавил, что рынок труда соответствует полной занятости, а инфляция может сблизиться с уровнем 2% в ближайшие два года.

В течение дня в рамках экономической повестки дня в США состоится выступление председателя ФРС Джерома Пауэлла в районе 18:45 GMT.

Прогноз по золоту: Технические перспективы

Золото сохраняет тенденцию к росту, но последние семь дней остается в районе $2 600-$2 650. С точки зрения роста, цена ограничена 50-дневной простой скользящей средней (SMA) на уровне $2 668, если она будет пробита, это позволит ввести в игру уровень $2 700. При дальнейшем укреплении быки могут протестировать максимум с начала этого года на уровне $2 790. И наоборот, медведи могут потянуть XAUUSD к $2 600, а затем к 100-дневной SMA на $2 578.

Золото - FAQ

Золото сыграло ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сбережения и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

Президент ФРБ Сент-Луиса Альберто Мусалем заявил в среду, что на ближайших заседаниях может быть приостановлено снижение ставок, и добавил, что ЦБ держит открытыми все сценарии для декабрьского заседания.

Основные выводы

"Подождем данных, прежде чем принимать решение о декабрьском заседании ФРС".

"Ограничительная монетарная политика продолжит охлаждать инфляцию".

"Шансы на проблемы на рынке труда сейчас невелики".

"Работа по возвращению инфляции к целевому уровню еще не закончена".

"Монетарная политика является умеренно ограничительной".

"Неопределенность в отношении монетарной политики и выборов надавила на экономику".

Реакция рынка

Индекс доллара США вырос после этих комментариев и на момент написания торговался с повышением на 0,32% внутри дня в районе 106,68.

Выступая в среду перед Комитетом по экономическим и монетарным вопросам Европейского парламента, президент Европейского центробанка (ЕЦБ) Кристин Лагард заявила, что экономический рост в Еврозоне будет слабее в ближайшей перспективе, сообщает Reuters.

Основные выводы

"В дальнейшем восстановление экономики Еврозоны должно начать набирать обороты".

"Среднесрочные экономические перспективы неопределенны".

"Ожидается временный рост инфляции в четвертом квартале этого года".

"Инфляция снизится до целевого уровня в течение следующего года".

"Поэтому мы не берем на себя обязательств по выбору конкретного курса ставки".

Реакция рынка

EURUSD немного снижается после этих комментариев, и на момент написания торговалась с потерей 0,18% внутри дня на уровне 1,0490.

- Пара EURGBP остается уязвимой ниже 0,8500, так как трейдеры ожидают высокой волатильности в преддверии голосования по вотуму недоверия во Франции.

- Трейдеры считают, что процентные ставки ЕЦБ достигнут 1,75% к концу 2025 года.

- Бейли из Банка Англии заявил, что в следующем году ожидается четыре снижения ставок.

Пара EURGBP снижается и остается ниже серьезного сопротивления 0,8300 на североамериканской сессии в среду. Актив, как ожидается, останется крайне волатильным, поскольку инвесторы сосредоточены на голосовании по вотуму недоверия во Франции, которое, как ожидается, приведет к краху правительства премьер-министра Мишеля Барнье.

Возглавляемая Марин Ле Пен ультраправая партия объединилась с левым крылом и предложила вотум недоверия после того, как назвала бюджет правительства Барнье "несовершенным и вредным" для французского народа. По данным Firstpost, бюджет, о котором идет речь, предполагает повышение налогов и сокращение расходов на 60 миллиардов евро, направленное на борьбу с раздувающимся дефицитом бюджета Франции.

Участники рынка опасаются, что влияние растущего дефицита будет усиливаться, поскольку новые выборы пройдут не раньше лета.

Помимо французского политического кризиса, на евро (EUR) также надавили растущие ожидания дальнейшего снижения ставок Европейского центробанка (ЕЦБ). Ожидается, что ЕЦБ снизит ставку по депозитам до 1,75% к концу 2025 года. Политик ЕЦБ и глава Центрального банка Австрии Роберт Хольцманн поддержал снижение процентной ставки на 25 базисных пунктов (б.п.) до 3% на заседании по вопросам монетарной политики 12 декабря, как он сообщил в интервью во вторник. "При нынешнем состоянии данных я думаю, что возможно снижение на 0,25 процентных пункта, не более", - сказал Хольцманн.

Между тем, фунт стерлингов (GBP) остается устойчивым против большинства своих конкурентов, несмотря на то, что глава Банка Англии (BoE) Эндрю Бейли предсказал четыре снижения процентных ставок в 2025 году, как он заявил в интервью Financial Times (FT) на европейской сессии в среду. Бейли не дал никаких подсказок относительно вероятных действий по процентным ставкам на заседании 19 декабря, но трейдеры ожидают, что Банк Англии оставит ставки без изменений на уровне 4,75%.

Евро - FAQ

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

Фунт стерлингов (GBP) мало изменился за сессию, но ценовая динамика GBP стала более позитивной, отмечает главный валютный стратег Scotiabank Шон Осборн.

Фунт поднимается с внутридневного минимума

"Составной индекс PMI и индекс деловой активности в сфере услуг Великобритании были незначительно пересмотрены в сторону повышения по сравнению с предварительными оценками (до 50,5 с 49,9 и 50,8 с 50,0 соответственно). Глава Банка Англии Бейли отметил, что четыре снижения ставки в 2025 году остаются его базовым сценарием.

Ценовая динамика фунта стерлингов стала немного более позитивной, а сильный рост от ранних европейских минимумов сформировал бычий импульс на внутридневном графике. Однако ключевое (бычий триггер) сопротивление на уровне 1.2760/65остается далеким. Продвижение выше 1.2700 может стать сигналом к тому, что быки намерены достичь этих уровней. Поддержка находится на уровне 1.2625/30".

Пара EURUSD борется в районе отметки 1,0500 в среду, так как доллар США восстановил силу, частично поддерживаемый неприятием риска. Как пишет главный аналитик FXStreet Валерия Беднарик, "политические неурядицы во Франции и Южной Корее отразились на финансовых рынках, и большинство азиатских и европейских индексов отражают мрачные настроения, торгуясь в красном цвете.

Тем временем Гамбургский коммерческий банк (HCOB) опубликовал окончательные версии ноябрьских индексов менеджеров по закупкам (PMI) для европейских экономик. Немецкие индексы были пересмотрены в сторону понижения, однако более высокие показатели в других странах привели к повышению индексов Еврозоны. Составной индекс PMI ЕС был подтвержден на уровне 48,3 в ноябре, что несколько лучше ранее рассчитанного значения 48,1.

Кроме того, ЕС опубликовал октябрьский индекс цен производителей (PPI), который, как и ожидалось, вырос на 0,4% в месячном исчислении. Годовое значение составило -3,2%, что выше ожидаемого -3,3% и предыдущего -3,4%. Наконец, президент Европейского центробанка (ЕЦБ) Кристин Лагард даст показания перед Комитетом по экономическим и монетарным вопросам Европейского парламента в Брюсселе. Комментарии относительно будущих решений по монетарной политике могут оказать влияние на евро.

По другую сторону Атлантики Соединенные Штаты (США) опубликовали данные по заявкам на ипотеку от MBA за неделю, закончившуюся 29 ноября, которые выросли на 2,8 %, что ниже предыдущего недельного роста на 6,3 %.

В ближайшее время в США выйдет отчет ADP по изменению занятости в частном секторе. Позднее сегодня председатель Федеральной резервной системы (ФРС) Джером Пауэлл выступит с речью, и участники рынка обратят пристальное внимание на его слова и любые подсказки, которые он может дать относительно предстоящих решений по монетарной политике".

Главный Аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Пара EURUSD несет скромные внутридневные потери, но все еще торгуется в пределах привычных уровней. Дневной график показывает, что технический риск смещен в сторону снижения, так как пара продолжает торговаться ниже всех своих скользящих средних, при этом 20-периодная простая скользящая средняя (SMA) сохраняет медвежий наклон и оказывает динамическое сопротивление в районе 1,0560. Технические индикаторы, тем временем, остаются в пределах отрицательных уровней без четкой направленности.

В ближайшей перспективе, согласно 4-часовому графику, EURUSD может продолжить падение. Пара торгуется ниже медвежьих скользящих средних, встречая продавцов в районе 20 SMA. Тем временем 100- и 200-дневные скользящие средние ускорились к югу. Наконец, технические индикаторы находятся в нейтрально-медвежьем диапазоне ниже своих средних линий, что говорит в пользу продолжения нисходящего движения, но не подтверждает его.

Уровни поддержки: 1,0465 1,0420 1,0370

Уровни сопротивления: 1,0560 1,0625 1,0660"

Центробанк России допускает возможность повышения ключевой ставки в декабре, но это решение не предопределено. Об этом сообщила глава регулятора Эльвира Набиуллина на форуме ВТБ "Россия зовет!".

Агентство ТАСС передает комментарии глава Банк России Эльвира Набиуллина на форуме ВТБ "Россия зовет!":

- ЦБ допускает повышение ключевой ставки на ближайшем заседании совета директоров, но это не предопределено [заседание запланировано на 20 декабря];

- Смягчение ДКП сейчас было бы воспринято как капитуляция перед инфляцией и подтолкнуло бы ее еще выше;

- Тормозной путь до цели по инфляции в России в 4% займет весь 2025 год и захватит 2026 год;

- Нельзя ожидать, что инфляция «рассосется сама собой»

- USDCAD поднимается к отметке 1,4075 в преддверии выхода ключевых данных из США и выступления ФРС Пауэлла.

- Инвесторам следует опасаться волатильности в CAD, так как в пятницу будут опубликованы данные по занятости за ноябрь.

- USDCAD удерживает прорыв из восходящего треугольника, что указывает на дальнейший рост.

Пара USDCAD продлевает свою победную серию уже третий торговый день в среду. Пара движется вверх к отметке 1.4075 на фоне роста доллара США в преддверии выхода экономических данных США за ноябрь, включая изменение занятости ADP и индекс PMI в сфере услуг ISM, а также выступления председателя Федеральной резервной системы (ФРС) Джерома Пауэлла на американской сессии.

Индекс доллара США (DXY), который отслеживает стоимость доллара США по отношению к шести основным валютам, поднимается в район 106,60.

Инвесторы будут внимательно следить за выступлением Джерома Пауэлла на саммите New York Times DealBook, чтобы получить свежие сигналы о том, будет ли центральный банк снова снижать процентные ставки на своем заседании по вопросам монетарной политики 18 декабря. По данным инструмента CME FedWatch, существует 74% вероятность того, что ФРС снизит ключевые ставки по кредитам на 25 базисных пунктов (б.п.) до 4,25%-4,50%, в то время как остальные прогнозируют сохранение их без изменений на текущем уровне.

На этой неделе на курс канадского доллара (CAD) повлияют данные по рынку труда за ноябрь, которые будут опубликованы в пятницу, а также количество рабочих мест в несельскохозяйственном секторе США (NFP).

USDCAD удерживает прорыв графического паттерна "Восходящий треугольник", сформированного на недельном таймфрейме. Перспективы пары луни остаются сильными, так как 20-дневная экспоненциальная скользящая средняя (МА) вблизи 1,3820 наклонена вверх.

14-недельный индекс относительной силы (RSI) колеблется выше 60,00, что указывает на сильный бычий импульс.

Свежий рост появится, если актив пробьется выше ноябрьского максимума 1,4178. Этот сценарий откроет путь к максимуму апреля 2020 года 1,4265 и круглому уровню сопротивления 1,4300.

Напротив, движение вниз ниже минимума 29 октября 1,3875 введет в игру максимум 15 октября вблизи 1,3840, за которым последует круглый уровень 1,3800.

Недельный график USDCAD

Экономический индикатор

Изменение числа занятых

Изменение числа занятых, публикуемое Статистической службой Канады, отражает изменения числа трудоустроенных людей в Канаде. В целом рост индикатора положительно влияет на потребительские расходы, что стимулирует экономический рост. Высокое значение показателя является позитивным (или бычьим) фактором для CAD, а низкое – негативным (или медвежьим).

Узнать большеСледующий релиз: пт дек. 06, 2024 13:30 gmt

Частота: Ежемесячно

Консенсус-прогноз: 25тыс.

Предыдущее значение: 14.5тыс.

Источник: Statistics Canada

Почему это важно для трейдеров Статистика рынка труда Канады имеет тенденцию оказывать существенное влияние на канадский доллар, и наибольшее внимания привлекает изменений занятости. Существует прямая корреляция между числом работающих и потребление, которое оказывает влияние на инфляцию и решения Банка Канады, а также на C$. Показатели выше прогнозов позитивно влияют на CAD.

- Пара AUDUSD обвалилась к отметке 0,6400 на фоне ослабления австралийского доллара после более медленного, чем ожидалось, роста ВВП Австралии за 3-й квартал.

- Слабые данные по ВВП за 3-й квартал усилили ожидания снижения процентной ставки РБА в апреле 2025 года.

- Доллар США растет в преддверии выступления ФРС Пауэлла.

Пара AUDUSD упала более чем на 1% до уровня поддержки 0,6400 на европейской сессии в среду. Пара обвалилась, так как австралийский доллар (AUD) пострадал от более слабых, чем прогнозировалось, данных по внутреннему производству за третий квартал этого года.

Австралийское статистическое бюро сообщило, что экономика Австралии неожиданно выросла на 0,8% - медленнее, чем ожидалось - по сравнению с тем же кварталом предыдущего года и против роста на 1%, наблюдавшегося в предыдущем квартале этого года. Экономисты оценивали рост ВВП в третьем квартале в годовом исчислении на уровне 1,1%. В квартальном исчислении экономика Австралии выросла на 0,3%, что оказалось медленнее ожиданий в 0,4%, но быстрее предыдущего показателя в 0,2%.

Слабые данные по ВВП за 3 квартал усилили "голубиные" ожидания в отношении Резервного банка Австралии (РБА). Рост опасений по поводу экономического роста Австралии вызвал ожидания того, что РБА может начать снижение процентных ставок с апреля 2025 года.

Между тем, небольшое движение вверх по доллару США также надавило на пару. Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, поднимается почти до 106,60 в преддверии выступления председателя Федеральной резервной системы США Джерома Пауэлла в 18:45 GMT. Ожидается, что на заседании ФРС 18 декабря Пауэлл даст понять, будет ли центральный банк продолжать смягчение монетарной политики.

На сегодняшней сессии инвесторы также обратят внимание на изменение занятости в США (ADP) и данные индекса PMI в сфере услуг от ISM за ноябрь.

Экономический индикатор

Валовой внутренний продукт (г/г)

Отчет по валовому внутреннему продукту, публикуемый Австралийским бюро статистики, выражает совокупную стоимость всех товаров и услуг, произведенных Австралией. Это основной индикатор активности и состояния здоровья австралийской экономики. Рост значения показателя является позитивным фактором для AUD, а снижение - негативным (или медвежьим).

Узнать большеПоследние данные: ср дек. 04, 2024 00:30 gmt

Частота: Ежеквартально

Фактическое значение: 0.8%

Консенсус-прогноз: 1.1%

Предыдущее значение: 1%

Источник: Australian Bureau of Statistics

Почему это важно для трейдеров Австралийское статистическое бюро (ABS) ежеквартально публикует данные о валовом внутреннем продукте (ВВП). Он публикуется примерно через 65 дней после окончания квартала. За индикатором внимательно следят, поскольку он даёт важную картину экономики. Сильный рынок труда, рост заработной платы и рост расходов частного капитала имеют решающее значение для улучшения экономических показателей страны, что, в свою очередь, влияет на решение Резервного банка Австралии (РБА) по монетарной политике и на курс австралийского доллара. Если ВВП превышает прогноз, это считается оптимистичным для австралийского доллара, поскольку это может побудить РБА ужесточить монетарную политику.

- EURUSD снижается, поскольку инвесторы сосредоточены на политических волнениях во Франции, где надвигается голосование о недоверии премьер-министру.

- Хольцман из ЕЦБ поддерживает снижение процентной ставки на 25 б.п. на заседании 12 декабря.

- Инвесторы также обратят внимание на данные по занятости в частном секторе США и индекс PMI в сфере услуг за ноябрь.

EURUSD снижается, но удерживает ключевую поддержку 1.0500 в часы европейских торгов в среду. Основная валютная пара движется в боковом направлении, так как инвесторы ожидают вотума недоверия со стороны французских ультраправых и левых партий против премьер-министра Мишеля Барнье. Голосование усилило политическую неопределенность во второй по величине стране Еврозоны из-за растущих шансов на то, что французское правительство распадется, что негативно скажется на курсе евро (EUR).

В экономическом календаре инвесторы также обратят внимание на изменение занятости в США (ADP) и индекс менеджеров по закупкам (PMI) в сфере услуг ISM за ноябрь, которые будут опубликованы на американской сессии.

Экономисты ожидают, что частный сектор США в ноябре прибавил 150 тысяч рабочих мест, что значительно ниже 233 тыс. в октябре. Индекс PMI в сфере услуг - показатель активности в секторе услуг - предположительно снизится до 55,5 с предыдущего значения 56,0, что свидетельствует о замедлении роста.

Экономические данные повлияют на ожидания рынка относительно вероятных действий Федеральной резервной системы (ФРС) по процентной ставке на заседании по монетарной политике 18 декабря. Вероятность того, что ФРС снизит ключевую ставку по кредитам на 25 базисных пунктов (б.п.) до 4,25-4,50%, составляет 74%, а вероятность того, что ставки останутся неизменными на текущих уровнях, - 26%, согласно инструменту CME FedWatch.

На сессии в среду инвесторы также обратят внимание на Бежевую книгу ФРС и выступление председателя Джерома Пауэлла в поисках новых рекомендаций по процентным ставкам.

Между тем, ряд чиновников ФРС недавно заявили, что считают целесообразным дальнейшее снижение процентных ставок, поскольку инфляция продолжает снижаться. "Я ожидаю, что со временем будет целесообразно продолжить переход к более нейтральной политике", - заявил в понедельник президент ФРБ Нью-Йорка Джон Уильямс. Однако Уильямс не назвал целевой уровень ставки по федеральным фондам и сказал, что динамика будет зависеть от данных.

В преддверии выхода данных по занятости в частном секторе и активности в сфере услуг, доллар США (USD) демонстрирует сдержанную динамику. Индекс доллара США (DXY), который отслеживает стоимость доллара США по отношению к шести основным валютам, колеблется в районе 106,30.

Перспективы доллара США остаются в целом позитивными, поскольку избранный президент США Дональд Трамп пригрозил наложить 100-процентные тарифы на страны БРИКС. "Идее о том, что страны БРИКС будут пытаться отойти от доллара, а мы будем стоять и смотреть - КОНЕЦ", - написал Трамп в социальных сетях в выходные.

Ежедневный дайджест движущих сил рынка: EURUSD остается под давлением на фоне голосования по вотуму недоверия во Франции

- Дебаты по вотуму недоверия во Франции начнутся в 15:00 GMT. Поскольку Марин Ле Пен объявила в понедельник, что ее партия будет голосовать за отставку правительства, теперь потребуется, чтобы кто-то из левых партий изменил позицию, чтобы премьер-министр Барнье выиграл голосование и избежал падения правительства.

- EURUSD немного растет на фоне снижения доллара США. Между тем, перспективы евро (EUR) остаются слабыми, поскольку чиновники Европейского центробанка (ЕЦБ) поддерживают дальнейшее снижение процентных ставок. Трейдеры ожидают, что ЕЦБ вновь снизит ключевые ставки по займам на заседании по монетарной политике 12 декабря, но неоднозначно оценивают вероятный размер снижения процентных ставок.

- Политик ЕЦБ и глава австрийского Центробанка Роберт Хольцманн сказал в интервью газете Oberoesterreichische Nachrichten во вторник: "При нынешнем состоянии данных я думаю, что возможно снижение ставки на 0,25 процентного пункта, не более".

- Отвечая на вопрос о своих взглядах на перспективы инфляции в еврозоне, Хольцманн сказал, что видит риски для инфляции, перекошенные в сторону повышения из-за политики Трампа в отношении тарифов. Однако степень влияния будет зависеть от того, как он будет проводить свою политику.

- Напротив, член правления ЕЦБ Пьеро Чиполлоне заявил во вторник, что американские тарифы ослабят экономику, что приведет к понижению потребления и, следовательно, снижению давления на цены.

Технический анализ: EURUSD колеблется в районе 1,0500

EURUSD торгуется в узком диапазоне вблизи 1,0500 на европейской сессии в среду. Перспективы основной валютной пары остаются медвежьими, так как все краткосрочные и долгосрочные дневные EMA снижаются, указывая на нисходящий тренд.

14-дневный индекс относительной силы (RSI) остается вблизи отметки 40,00, что указывает на ослабление медвежьего импульса. Однако медвежий тренд еще не угас.

Если смотреть вниз, то минимум 22 ноября 1,0330 станет ключевой поддержкой для евробыков. С другой стороны, 50-дневная EMA вблизи 1,0750 станет ключевым барьером.

- Фунт стерлингов испытывает колебания после того, как глава Банка Англии Бейли предсказал четыре снижения процентных ставок в 2025 году, поскольку, по его мнению, процесс дезинфляции уже запущен.

- Трейдеры ожидают, что на заседании в этом месяце Банк Англии сохранит процентные ставки на уровне 4,75%.

- Инвесторы ожидают ряд экономических данных из США и выступление ФРС Пауэлла.

Фунт стерлингов (GBP) испытывает давление продаж против всех своих конкурентов в среду после того, как глава Банка Англии (BoE) Эндрю Бейли в интервью Financial Times (FT) предсказал четыре снижения процентных ставок в 2025 году.

Эндрю Бейли повторил, что процентные ставки должны снижаться постепенно, и подчеркнул, что необходимо приложить больше усилий для снижения инфляции, даже несмотря на то, что "процесс дезинфляции хорошо запущен". Отвечая на вопрос о влиянии тарифов избранного президента США Дональда Трампа на инфляцию в Соединенном Королевстве (Великобритании), Бейли сказал, что эти последствия "нелегко предсказать".

Бейли не стал рассказывать о вероятных действиях по процентным ставкам на заседании по монетарной политике 19 декабря, но трейдеры ожидают, что Банк Англии оставит процентные ставки без изменений на уровне 4,75%.

Ожидания рынка в отношении того, что Банк Англии сохранит процентные ставки на прежнем уровне, были вызваны опасениями, что инфляция в Соединенном Королевстве (Великобритании) останется устойчивой. Отчет по инфляции в Великобритании за октябрь показал, что годовой базовый индекс потребительских цен (CPI), исключающий волатильные товары, ускорился до 3,3%, а инфляция в сфере услуг выросла до 5%. Инфляция в секторе услуг внимательно отслеживается чиновниками Банка Англии для принятия решений по процентной политике.

Ежедневный дайджест движущих сил рынка: фунт стерлингов перевернулся против доллара США

- Фунт стерлингов в целом консолидируется против доллара США (USD) после того, как столкнулся с давлением продаж вблизи отметки 1,2700 в ходе торгов в Лондоне в среду. Пара GBPUSD демонстрирует некоторые колебания на фоне роста доллара США.

- Инвесторы обратят пристальное внимание на данные по количеству рабочих мест в несельскохозяйственном секторе США (NFP) в пятницу, так как Федеральная резервная система (ФРС) начала цикл смягчения политики в сентябре на фоне опасений по поводу ухудшения спроса на рабочую силу при высокой уверенности в том, что инфляция останется на устойчивом пути к целевому уровню банка в 2%.

- На сессии в среду инвесторы будут ориентироваться на выступление председателя ФРС Джерома Пауэлла на саммите New York Times DealBook в поисках новых рекомендаций по процентным ставкам. Вероятность того, что ФРС снизит процентные ставки на 25 базисных пунктов (б.п.) до 4,25-4,50 %, составляет 74%, в то время как остальные выступают за то, что ставки останутся без изменений на текущем уровне, согласно инструменту CME FedWatch.

- В среду на экономическом фронте инвесторы обратят внимание на данные по изменению занятости в США от ADP и индекс менеджеров по закупкам (PMI) в сфере услуг от ISM за ноябрь. Экономисты ожидают, что частный сектор США в ноябре прибавил 150 тыс. рабочих мест, что значительно ниже 233 тыс. в октябре. По оценкам, индекс PMI в сфере услуг за тот же период вырос медленнее - до 55,5 с предыдущего релиза 56,0. Показатель выше 50,0 сигнализирует о расширении экономической активности.

Технический анализ: Фунт стерлингов падает от 20-дневной EMA

Фунт стерлингов столкнулся с продавцами против доллара США после того, как средняя скользящая средняя (МА) достигла 20-дневной экспоненциальной скользящей средней (EMA) в районе 1,2710. Пара GBPUSD может упасть еще больше, поскольку ее прогноз остается медвежьим, а все краткосрочные и долгосрочные экспоненциальные скользящие средние (МА) наклонены вниз.

14-дневный индекс относительной силы (RSI) совершил отскок из зоны перепроданности. Однако нисходящий тренд все еще сохраняется.

Если смотреть вниз, то ожидается, что пара найдет опору в районе восходящей линии тренда в районе 1,2500, которая проложена от минимума марта 2023 года в районе 1,1800. С точки зрения роста, 200-дневная экспоненциальная скользящая средняя (МА) в районе 1,2830 будет выступать в качестве ключевого сопротивления.

Фунт стерлингов - FAQ

Фунт стерлингов (GBP) - старейшая валюта в мире (886 год нашей эры) и официальная валюта Соединенного Королевства. По данным на 2022 год, это четвертая по объему торговли иностранная валюта (FX) в мире, на ее долю приходится 12% всех транзакций, в среднем 630 миллиардов долларов в день. Его ключевыми торговыми парами являются GBP/USD, или "Кабель" (Cable), на долю которой приходится 11% валютного рынка, GBP/JPY, или "Дракон", как его называют трейдеры (3%), и EUR/GBP (2%). Фунт стерлингов выпускается Банком Англии. За эмиссию фунта отвечает Банк Англии.

Единственным наиболее важным фактором, влияющим на стоимость фунта стерлингов, является денежно-кредитная политика, проводимая Банком Англии. Банк Англии основывает свои решения на том, достиг ли он своей основной цели “ценовой стабильности” – устойчивого уровня инфляции в районе 2%. Основным инструментом для достижения этой цели является корректировка процентных ставок. Когда инфляция становится слишком высокой, Банк Англии пытается обуздать ее, повышая процентные ставки, что удорожает доступ к кредитам для населения и предприятий. В целом, это позитивно для фунта стерлингов, поскольку более высокие процентные ставки делают Великобританию более привлекательным местом для размещения своих денег мировыми инвесторами. Когда инфляция падает слишком низко, это является признаком замедления экономического роста. В этом сценарии Банк Англии рассмотрит возможность снижения процентных ставок для удешевления кредитов, чтобы предприятия занимали больше средств для инвестирования в проекты, способствующие росту.

Выходящие данные отражают состояние экономики и могут повлиять на стоимость фунта стерлингов. Такие показатели, как ВВП, индекс PMI для производственной сферы и сферы услуг, а также уровень занятости, могут повлиять на курс фунта. Сильная экономика благоприятно сказывается на стерлинге. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Англии повысить процентные ставки, что напрямую укрепит фунт. В противном случае, если экономические данные будут слабыми, фунт стерлингов, скорее всего, упадет.

Еще одним важным релизом для фунта стерлингов является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные экспортные товары, ее валюта выигрывает исключительно за счет дополнительного спроса со стороны иностранных покупателей, стремящихся приобрести эти товары. Поэтому положительный чистый торговый баланс укрепляет валюту, и наоборот.

Пара USDSGD продолжает торговаться вблизи недавних максимумов; на момент написания она держалась на уровне 1,3464, отмечают аналитики OCBC по валютным рынкам Фрэнсис Чунг и Кристофер Вонг.

Доллар США ждет катализатора для движения

"Умеренный медвежий импульс на дневном графике пока сохраняется, а RSI находится во флэте. Ожидается консолидация в ближайшей перспективе. Сопротивление нахоидтся на уровнях 1,3490, 1,3520. Поддержка - на 1.3390 (21 DMA), 1.3340 (200 DMA).

Данные по количеству рабочих мест в несельскохозяйственном секторе США в пятницу могут стать катализатором для доллара США, в то время как мы продолжаем следить за фиксингом CNY. S$NEER в последний раз был на 0,93% выше среднего уровня, предполагаемого моделью. Это по-прежнему свидетельствует о том, что SGD остается более устойчивым по отношению к аналогам в торговой корзине, но сегодня он менее устойчив (по сравнению с большей частью года)."

- Мексиканский песо торгуется с небольшими изменениями в среду после роста в предыдущий день.

- Песо помогли более сильные, чем ожидалось, данные по занятости в Мексике и идиосинкразические факторы, влияющие на его коллег.

- С технической точки зрения, USDMXN находит поддержку у основной линии тренда, консолидируясь в рамках более широкого восходящего тренда.

Мексиканский песо (MXN) в основном торгуется без изменений в ключевых парах в среду после укрепления внутри дня, чему способствовали более низкие, чем ожидалось, данные по безработице из Мексики.

Идиосинкразические факторы повлияли на каждую из основных пар с песо, при этом ключевыми темами стали рост политической нестабильности и слабые экономические данные в Европе, а также сохраняющиеся ожидания, что Федеральная резервная система (ФРС) пойдет на снижение процентных ставок в США.

Мексиканский песо растет после релиза данных по безработице

Мексиканский песо укрепился во вторник после того, как данные Национального статистического агентства Мексики (INEGI) показали, что ставка безработицы снизилась до 2,5% в октябре с 2,9% в сентябре, что значительно ниже ожиданий сохранения стабильного уровня в 2,9%. С учетом сезонной корректировки уровень безработицы снизился до 2,5% с 2,7% ранее.

Мексиканский песо вырос на треть процентного пункта по отношению к доллару США и закрылся на отметке 20,33 во вторник. Этому способствовал доллар США, который ослаб из-за продолжающихся ожиданий, что Федеральная резервная система (ФРС) снизит процентные ставки в декабре. Ряд спикеров ФРС повторили практически одно и то же сообщение: они считают, что экономика США находится в хорошем положении и поэтому процентные ставки должны продолжать снижаться. Понижение процентных ставок негативно сказывается на курсе доллара США, поскольку сокращает приток иностранного капитала.

Песо вырос на четверть процентного пункта и закрылся на отметке 21,37 к евро (EUR) во вторник, так как единая валюта столкнулась с понижательным давлением из-за повышенного политического риска во Франции, где центристскому правительству премьер-министра Мишеля Барнье грозит вотум недоверия после того, как оппозиционные партии отклонили предложенный им бюджет. В случае успеха голосование приведет к падению французского правительства и политическим потрясениям в одной из ключевых стран Еврозоны.

Против фунта стерлингов (GBP) песо закрыл вторник ростом на две десятых процента на отметке 25,77, так как ряд слабых данных по Великобритании - в последнее время в виде более низких, чем ожидалось, розничных продаж в октябре и данных по активности в ноябре - привел к тому, что рынки стали считать более вероятным снижение процентных ставок Банком Англии (BoE) до конца года.

Технический анализ: USDMXN находит поддержку у долгосрочной линии тренда

USDMXN консолидируется в диапазоне с восходящей линией тренда в качестве основания. В целом, пара растет в канале и находится в восходящем тренде на среднесрочной и долгосрочной основе.

USDMXN 4-часовой график

Пара в настоящее время торгуется вдоль поддержки от линии тренда, но, вероятно, поднимется к верхней границе диапазона около 20,70 (красная пунктирная линия), поскольку продолжает колебания.

A decisive break above the top of the range at 20.80 would be required to signal the start of a more bullish short-term trend in line with longer-term up cycles. Such a move would be likely to rally up to a target at about 21.00, where resistance will likely kick in because of its round-number and psychological significance.

Решительный прорыв выше верхней границы диапазона на уровне 20,80 станет сигналом к началу более бычьего краткосрочного тренда в соответствии с более долгосрочными восходящими циклами. Такое движение, скорее всего, приведет к ралли с целью около 21,00, где, вероятно, появится сопротивление из-за круглого числа и психологической значимости уровня.

Мексиканский песо - FAQ

Мексиканский песо (MXN) является наиболее торгуемой валютой среди латиноамериканских аналогов. Его стоимость в целом определяется состоянием мексиканской экономики, политикой центрального банка страны, объемом иностранных инвестиций в страну и даже объемом денежных переводов, отправляемых мексиканцами, которые живут за границей, особенно в Соединенных Штатах. Геополитические тенденции также могут повлиять на MXN: например, процесс переориентации или решение некоторых фирм перенести производственные мощности и цепочки поставок поближе к своим родным странам также рассматривается как катализатор для мексиканской валюты, поскольку страна считается ключевым производственным центром на американском континенте. Еще одним катализатором роста MXN являются цены на нефть, поскольку Мексика является ключевым экспортером этого товара.

Основной целью центрального банка Мексики, также известного как Banxico, является поддержание инфляции на низком и стабильном уровне (на уровне или близко к целевому показателю в 3%, что является средней точкой в допустимом диапазоне от 2% до 4%). С этой целью банк устанавливает соответствующий уровень процентных ставок. Когда инфляция становится слишком высокой, Banxico пытается обуздать ее, повышая процентные ставки, что удорожает заемные средства для домашних хозяйств и предприятий, тем самым снижая спрос и экономику в целом. Более высокие процентные ставки в целом позитивны для мексиканского песо, поскольку они приводят к повышению доходности, что делает страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют мексиканский песо.

Выход макроэкономических данных является ключевым фактором для оценки состояния экономики и может оказать влияние на динамику курса мексиканского песо (MXN). Сильная мексиканская экономика, основанная на высоких темпах роста, низком уровне безработицы и высоком уровне доверия, благоприятна для MXN. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Мексики (Banxico) повысить процентные ставки, особенно если эта сила экономики сопровождается высокой инфляцией. Однако если экономические данные будут слабыми, MXN, скорее всего, обесценится.

Как валюта развивающихся рынков, мексиканский песо (MXN) имеет тенденцию к росту в периоды повышения интереса к риску, когда инвесторы считают, что широкие рыночные риски низки, и поэтому стремятся к инвестициям, сопряженным с более высоким риском. И наоборот, MXN имеет тенденцию к ослаблению в периоды рыночной турбулентности или экономической неопределенности, поскольку инвесторы склонны продавать высокорискованные активы и бежать в более стабильные безопасные убежища.

Перекупленность может привести к повторному тестированию уровня 7,3145, после чего можно ожидать более продолжительного отката. Моментум остается сильным; следующее значительное сопротивление находится на прошлогоднем максимуме 7,3678, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Следующее значительное сопротивление находится на прошлогоднем максимуме 7,3678

Прогноз на 24 часа: "Хотя вчера мы придерживались мнения, что доллар США "может продолжить рост и прорваться выше 7.3000", мы указали, что "основное сопротивление на уровне 7.3115, скорее всего, пока недосягаемо". Мы недооценили восходящий импульс, так как доллар США взлетел до максимума 7,3145, но затем ослаб и закрылся на отметке 7,2985, увеличившись за день на 0,17 %. Несмотря на сильную перекупленность, у движения вперед, похоже, достаточно импульса для повторного тестирования уровня 7,3145, прежде чем можно будет ожидать более продолжительного отката. Сопротивление на уровне 7,3300, как ожидается, не будет достигнуто. С точки зрения снижения, поддержка находится на 7.2860, а затем на 7.2750".

Прогноз на 1-3 недели: "Вчера (03 декабря, цена спот 7.2880) мы позитивно оценили доллар США, указав на то, что "быстрое усиление импульса может привести к росту доллара до 7.3115". Мы не ожидали, что доллар США так быстро превысит техническую цель, поскольку он поднялся до максимума 7,3145. Моментум остается сильным, и теперь, когда доллар США прорвался выше 7,3145, следующий значительный уровень сопротивления находится на 7,3678, максимуме прошлого года. Для поддержания моментума доллар США не должен пробиться ниже 7,2630 (уровень сильной поддержки, вчера находился на 7,2550)".

Курс доллара США к китайскому юаню снизился, поскольку политики продолжают удерживать дневной фиксинг на уровне 7,20. Фактически, фиксинг по юаню был установлен даже выше на уровне 7,1934, чем днем ранее (7,1996). Пара на момент написания была на уровне 7,2838, отмечают валютные аналитики OCBC Фрэнсис Чунг и Кристофер Вонг.

CNH все еще может торговаться под давлением

"Картина фиксинга говорит о том, что ЦБ Китая делает все возможное, чтобы сдержать юань от чрезмерного ослабления после первого раунда резкого снижения курса после выборов в США. Тем не менее, заголовки о тарифах служили постоянным напоминанием о том, что после официального вступления Трампа в должность в январе 2025 года могут быть введены более широкие пошлины. ЦБ Китая может продолжать сдерживать юань от чрезмерного ослабления с помощью ежедневного фиксинга, но, вероятно, ему придется прибегнуть к сжатию оффшорного финансирования (если возникнет необходимость) для обеспечения более эффективной трансмиссии.

CNH все еще может торговаться под давлением ожиданий дальнейшего снижения ставок внутри страны, в то время как восстановление экономики остается неравномерным. Индекс PMI в сфере услуг Caixin оказался слабее, чем ожидалось, в то время как индекс PMI в обрабатывающей промышленности оказался сильнее, чем ожидалось. Рынок жилья также демонстрирует неоднозначные признаки стабилизации. Хотя могут быть и другие меры по поддержке отечественной экономики, они в лучшем случае являются лишь смягчающими факторами.

В то же время юань может склоняться к дальнейшему ослаблению (несмотря на некоторую краткосрочную техническую коррекцию). Бычий импульс на дневных торгах носит умеренный бычий характер, а RSI демонстрирует признаки разворота от условий перекупленности. Не исключен коррекционный откат. Поддержка находится на уровнях 7,2745 и 7,2440 (21 DMA). Сопротивление - на уровнях 7.32, 7.3450".

Чтобы продолжить снижение, доллар США должен пробить и закрыться ниже уровня 148,65, который сейчас выступает в качестве значимого уровня поддержки, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Следующий значимый уровень поддержки ниже 148,65 находится на 146,95

Прогноз на 24 часа: "В понедельник доллар США упал до 149,06, после чего произошел отскок. Вчера мы отметили, что "несмотря на резкое падение, нисходящий моментум не сильно усилился". Мы ожидали, что доллар США будет "торговаться в диапазоне между 149,00 и 150,50". Наше мнение оказалось неверным, поскольку доллар США ненадолго обвалился до 148,63, но затем резко отскочил и закрылся без изменений на отметке 149,59. Кратковременное падение не привело к усилению импульса, и мы продолжаем ожидать, что доллар США будет торговаться в диапазоне, вероятно, между 148,80 и 150,30".

Прогноз на 1-3 недели: "В конце прошлой недели мы изменили наш прогноз на негативный. Отслеживая последующее снижение, мы указали вчера (03 декабря, цена спот на 149.85), что доллар США "может продолжить снижение, но, учитывая, что нисходящий импульс не усилился, неясно, хватит ли его, чтобы достичь 148.65". Впоследствии доллар США ненадолго опустился до 148,63, но отскочил и закрылся без изменений на отметке 149,59. Явного усиления импульса по-прежнему не наблюдается, и для продолжения снижения доллару США необходимо пробить и закрыться ниже 148,65, который сейчас выступает в качестве значимого уровня поддержки. С точки зрения роста, если доллар США пробьется выше уровня 150,80 (ранее уровень сопротивления 151,30), это будет означать, что слабость доллара США стабилизировалась. Если смотреть вперед, то следующий значимый уровень поддержки ниже 148,65 находится на 146,95".

Пара USDJPY овернайт торговалась на минимуме 148,65 на фоне спроса на безопасные активы, а на момент написания держалась на уровне 150,73, отмечают аналитики OCBC по валютным рынкам Фрэнсис Чунг и Кристофер Вонг.

Риски отскока не исключены в ближайшей перспективе

"Медвежий импульс на дневном графике сохраняется, в то время как RSI показывает признаки разворота вверх от области перепроданности. Риски отскока не исключены в ближайшей перспективе. Сопротивление находится на уровнях 151.20, 152 (200 DMA), 153.30/70 (61,8% коррекции от максимума 2024 года к минимуму, 21DMA). Поддержка - на уровнях 149.50, 148.90 (100 DMA).

Данные по ценам (Токио CPI, PPI и т.д.), развитие рынка труда (снижение ставки безработицы, увеличение соотношения рабочих мест к соискателям и т.д.), ожидания роста заработной платы (премьер-министр Ишиба и профсоюзы призывают к повышению заработной платы еще на 5-6% на переговорах по заработной плате Сюнто на 2025 год) и недавние комментарии Уэды на Nikkei в выходные продолжают укреплять мнение, что Банк Японии, скорее всего, продолжит повышение ставки, причем скорее раньше, чем позже."

"Но в ближайшей перспективе пара может пока консолидироваться в свете рисков, связанных с данными по США в пятницу".

Индикаторы моментум в основном не изменились; ожидается, что новозеландский доллар (NZD) будет торговаться в диапазоне 0,5860/0,5900. В долгосрочной перспективе NZD, вероятно, будет торговаться в диапазоне между 0,5840 и 0,5950, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

NZD будет торговаться в диапазоне между 0,5840 и 0,5950

Прогноз на 24 часа: "Вчера мы заявили, что NZD "находится под слабым понижательным давлением". Хотя мы ожидали, что он понижается, мы считали, что "любое снижение вряд ли достигнет основной поддержки на уровне 0,5840". Однако вместо снижения NZD спокойно торговался между 0,5865 и 0,5905. NZD закрылся с понижением на 0,10% на отметке 0,5882. Индикаторы моментума в основном не изменились, и мы ожидаем, что сегодня NZD будет торговаться в диапазоне 0,5860/0,5900".

Прогноз на 1-3 недели: "Наш последний обзор был сделан в прошлый четверг (28 ноября, цена спот на 0.5895), в котором "текущие ценовые движения, вероятно, являются частью фазы торговли в диапазоне". Мы ожидали, что NZD будет "торговаться между 0,5840 и 0,5950". Наше мнение не изменилось".

В Чехии правительство вчера, как и ожидалось, утвердило государственный бюджет на следующий год, который, по нашим оценкам, должен привести к дефициту в 1,9% по сравнению с 2,4% ВВП в этом году, отмечает Франтишек Таборски из ING.

"Сегодня будут опубликованы данные по заработной плате за третий квартал, которая, по нашим оценкам, выросла на 4,0% г/г в реальном выражении, как и в предыдущем квартале. Центральный банк прогнозировал 3,6% в ноябре. Если говорить о Чешском национальном банке, то его глава также должен выступить на местной конференции сегодня, что может дать нам намек на декабрьское решение, которое остается неясным. Однако обычно губернатор выступает с ястребиными заявлениями, что может оказать поддержку чешской кроне.

Пара EURCZK быстро пробила отметку 25.200, уровень, который мы упоминали здесь в предыдущие дни, и текущие уровни в диапазоне 25.150-200 кажутся нам справедливыми. Если губернатор сегодня даст понять, что пауза в декабре является более вероятным сценарием, пара EURCZK может протестировать 25.100. Как и в случае с злотым, мы видим здесь тактический рост, но в дальнейшем будет больше слабости из-за геополитических причин".

Евро (EUR) торгуется в ограниченном диапазоне, колеблясь вокруг уровня 1,05. Пара на момент написания была на уровне 1,0492, отмечают валютные аналитики OCBC Фрэнсис Чунг и Кристофер Вонг.

Политическая неопределенность может продолжать оказывать влияние на евро

"Правительство меньшинства во Франции столкнулось с реальным риском развала после того, как ультраправые и левые партии подали на голосование по вотуму недоверия. Ожидается, что дебаты начнутся в 18.00 мск, а вскоре после этого начнется голосование. Для вынесения вотума недоверия требуется более половины голосов нижней палаты (288 голосов). Ни у одной партии или блока нет достаточного количества голосов, чтобы самостоятельно провести вотум недоверия. В случае успеха вотума недоверия премьер-министр Барнье и кабинет министров, скорее всего, уйдут в отставку, а правительство перейдет в режим временного правительства (его назначит президент Макрон). Выборы в законодательные органы не могут быть проведены до истечения 1 года после последних выборов, которые состоялись в июле. За это время Макрону придется назначить нового премьер-министра.

Политическая неопределенность не ограничилась Францией. В Германии канцлер Шольц, как ожидается, объявит вотум доверия 11 декабря, а Бундестаг проголосует 16 декабря. Чтобы выстоять, Шольц должен получить поддержку абсолютного большинства из 367 голосов. Если же он потерпит неудачу, то 23 февраля 2025 года в Германии пройдут выборы. Крайне правая партия Альтернатива для Германии призывает Германию покинуть Европейский союз, евро и Парижское соглашение по климату, готовясь к досрочным выборам.

Политическая неопределенность может продолжать оказывать давление на евро. Но, учитывая то, как много неопределенности было до сих пор, евро не снизился далее. Ценовые движения указывают на то, что короткие сделки по евро могут быть чрезмерными. Не исключено, что будет происходить сброс застоявшихся шортов по евро, и это может произойти на фоне неожиданных данных из Европы или неожиданных данных из США. Дневной моментум имеет слабый бычий характер, в то время как RSI находится во флэте. Торговля в боковике вполне вероятна. Поддержка ожидается на уровне 1,0450 до 1,0330. Сопротивление - на уровнях 1.0570 (21 DMA), 1.0610 и 1.0670 (38,2% коррекции от максимума октября к минимуму ноября)".

Вчерашние новости о кратковременном введении военного положения в Южной Корее стали шоком. Валютные рынки и рынки активов Кореи играют важную роль в инвестиционном мире, где корейская вона является 12-й наиболее торгуемой валютой в мире (Банк международных расчетов (BIS) 2022), а государственные облигации этой страны составляют 9-10% от индексов облигаций развивающихся рынков в национальной валюте. Так, недавно Корея отметила свое включение в мировой индекс государственных облигаций FTSE Russell. Поэтому глобальные инвесторы будут внимательно следить за развитием событий в Корее в ближайшие дни, отмечает валютный аналитик ING Чирс Тернер.

DXY привлечет покупателей ниже 106,00

"Укрепление доллара США не полностью обусловлено вторым пришествием Дональда Трампа. Правительство "хромая утка" в Германии и, возможно, во Франции сегодня, если голосование о недоверии пройдет успешно, а также новости из Кореи только добавят уверенности в том, что относительно высокие ставки (ставки по недельным депозитам в долларах США составляют 4,6%) и ликвидность делают доллар наиболее привлекательной валютой для хранения наличных средств прямо сейчас. Да, есть риск того, что макроэкономические данные США немного смягчатся и потянут за собой доллар, но занимать оборонительные позиции в таких валютах, как японская иена (ставка по депозитам 0,11%) или швейцарский франк (0,86%), может быть дорого.

Сегодня в центре внимания США находятся данные по занятости от ADP (16.15 мск) и ISM в сфере услуг (18.00 мск). Данные ADP были дискредитированы в этом году, но данные ISM периодически оказывают влияние на рынки. Кажется, нет причин для резкого снижения, и на самом деле данные JOLTS по количеству открытых вакансий, которые мы обсуждали вчера, оказались лучше, чем ожидалось.

Возможно, более интересной сегодня будет коммуникация ФРС. Председатель ФРС Джером Пауэлл выступит в дискуссии New York Times в 21.40 мск. А Бежевая книга ФРС будет опубликована в 22.00 мск. Обе публикации могут привнести немного красок в преддверии заседания FOMC 18 декабря, на котором ФРС, похоже, будет смягчать политику. Снижение ставки на 25 б.п. еще не полностью заложено в цены, и более слабые краткосрочные ставки в США могут немного ослабить доллар. Тем не менее, есть много причин полагать, что индекс доллара США привлечет покупателей ниже 106,00".

Организация экономического сотрудничества и развития (ОЭСР) предупредила об усилении рисков для роста, связанных с ростом напряженности в торговле и протекционизмом, даже после повышения прогноза глобального роста на следующий год.

Основные выводы

Рост мировой экономики в 2024 году составит 3,2% (без изменений), а в 2025 и 2026 годах - 3,3% (прогноз на 2025 год повышен с 3,2% ранее).

Прогноз роста экономики США на 2024 год повышен до 2,8% (ранее 2,6%), на 2025 год - до 2,4% (с 1,6%), на 2026 год - до 2,1%.

Ожидается сокращение японской экономики на 0,3% в 2024 году (-0,1% ранее), отскок до 1,5% в 2025 году (1,4% ранее), в 2026 году - 0,6%.

Ожидается рост экономики Китая в 2024 году составит 4,9 % (без изменений), в 2025 году - 4,7 % (ранее 4,5 %), в 2026 году - 4,4 %.

Рост еврозоны в 2024 году составит 0,8% (ранее 0,7%), в 2025 году - 1,3% (без изменений), в 2026 году - 1,5%.

Ожидается снижение ставок ФРС США до 3,25-3,50% к 1 кварталу 2026 года, ЕЦБ - до 2,0% к концу 2025 года, Банк Японии - до 1,5% к концу 2026 года.

Прогноз по росту экономики Великобритании в 2024 году снижен до 0,9% (ранее 1,1%), в 2025 году повышен до 1,7% (ранее 1,2%), в 2026 году ожидается 1,3%.

После снижения почти на 8% в период с конца сентября до середины ноября неудивительно, что курс EURUSD консолидируется. Будь то европейские политические риски, слабая активность, угроза торговых войн или растущие цены на энергоносители (запасы газа в ЕС начинают испытывать давление), есть много причин закладывать в цену снижение евро, отмечает Крис Тернер, валютный аналитик ING.

Пара EURUSD будет находиться в районе 1,0550

"Президент ЕЦБ Кристин Лагард выступит в парламенте ЕС. Мы сомневаемся, что она прольет свет на то, будет ли ЕЦБ снижать ставки на 25 или 50 б.п. 12 декабря, хотя 25 б.п. выглядит гораздо более вероятным на данный момент.

Мы считаем, что пара EURUSD будет находиться в районе 1.0550, и не будет сюрпризом, если в ближайшие дни пара EURUSD опустится к 1.0400 - если только пятничные данные по NFP в США не будут сильно ниже консенсус-прогноза в +200/220 тыс..

Сегодня на мероприятии Financial Times выступит глава Банка Англии Эндрю Бейли. Он периодически демонстрирует "голубиную" позицию, но сегодня, вероятно, у него нет для этого оснований. Понижательные риски для GBPUSD, связанные с выступлением, все же существуют - возможно, внутри дня пара достигнет 1,2590/2620".

Доллар США (USD) торговался с небольшими изменениями, пока рынки размышляли о политических рисках во Франции и Корее. DXY на момент написания был на уровне 106,51, отмечают валютные аналитики OCBC Фрэнсис Чунг и Кристофер Вонг.

Консолидация вероятна внутри дня

"На этой неделе в центре внимания остаются данные из США - ISM в сфере услуг (среда); первичные заявки на пособие по безработице (четверг); количество рабочих мест в несельскохозяйственном секторе (четверг). Велика вероятность резкого отскока NFP в ноябре после ураганов и крупных забастовок, которые могли исказить NFP за октябрь. Консенсус-прогноз ожидает +218 тысяч, в то время как среднее значение за 6 месяцев составляет 131 тысячу. Мы предупреждаем, что более низкий показатель может привести к возвращению медведей по доллару США.

Дневной моментум носит слабый медвежий характер, хотя RSI находится во флэте. Вероятна консолидация внутри дня. Ключевая поддержка ожидается на уровне 106,20 (21 DMA), если она будет пробита, то медвежий импульс может набрать обороты. Следующая поддержка находится на уровнях 105,40 (38,2% коррекции), 104,00/40 (50, 200 DMA). Сопротивление - на уровнях 106.50, 107.20".

Не наблюдается усиления ни нисходящего, ни восходящего импульса; фунт стерлингов (GBP), скорее всего, будет торговаться в диапазоне 1,2630/1,2705. В долгосрочной перспективе перспективы фунта стерлингов стали нейтральными; скорее всего, он будет торговаться в диапазоне 1,2580-1,2750, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

Вероятно, фунт будет торговаться между 1,2580 и 1,2750

Прогноз на 24 часа: "Два дня назад фунт резко упал до 1,2619, после чего произошел отскок. Вчера мы отметили, что "резкое падение кажется чрезмерным". Мы также отметили, что "вместо ослабления фунт, скорее всего, будет торговаться в диапазоне 1,2620/1,2710". После этого фунт торговался в более узком диапазоне, чем ожидалось, между 1,2638 и 1,2700, закрывшись на отметке 1,2673, немного повысившись на 0,12%. Не было отмечено усиления ни нисходящего, ни восходящего моментума. Сегодня мы продолжаем ожидать диапазонную торговлю, вероятно, между 1.2630 и 1.2705".

Прогноз на 1-3 недели: "Вчера (03 декабря), когда GBP находился на уровне 1.2660, мы пересмотрели наш прогноз с позитивного на нейтральный. Мы указали, что фунт "скорее всего, будет торговаться в диапазоне, вероятно, между 1,2580 и 1,2750". Мы продолжаем придерживаться того же мнения".

Курс USDKRW резко вырос до уровня 1444 после того, как президент Юн неожиданно объявил военное положение. Пара USDKRW на момент написания находился на уровне 1413,65, отмечают валютные аналитики OCBC Фрэнсис Чунг и Кристофер Вонг.

Пара может отступить в ближайшее время

"Пара снизилась после отмены военного положения (все за одну ночь). Основной проблемой является политическая неопределенность внутри страны, поскольку лидеры оппозиции призывают президента Юна уйти в отставку или подвергнуться импичменту. Политическая неопределенность внутри страны может временно надавить на KRW и должна ослабнуть, как только мы получим больше ясности.

При этом экономика Кореи сталкивается с двойным ударом: вялой внутренней активностью и замедлением экспорта. KRW, как правило, является валютой, очень чувствительной к изменениям на рынке. Угроза американских тарифов, опасения по поводу замедления цикла снижения ставок ФРС, ослабление юаня, а также политическая неопределенность внутри страны могут продолжать надавить на KRW.

Бычий импульс на дневных торгах носит умеренный бычий характер, в то время как RSI отходит от области перекупленности. Пара может отступить в ближайшее время. Поддержка ожидается на уровнях 1410, 1400 (21DMA) и 1385. Сопротивление - на уровнях 1425, 1445."

Глава Банка Англии Эндрю Бейли выступил с заранее записанным интервью на цифровой конференции Global Boardroom, организованной Financial Times (FT) в среду.

Ключевые тезисы

В следующем году ожидается четыре снижения ставки в Великобритании по мере ослабления инфляции.

Мы подчеркнули слово "постепенное" в прогнозе по ставкам.

Процесс дезинфляции закрепился, но нам еще предстоит пройти этот путь.

- Отчет ADP по изменению занятости покажет замедление темпов создания рабочих мест в частном секторе США в ноябре.

- Отчет ADP может предвосхитить более важный отчет по количеству рабочих мест в несельскохозяйственном секторе в пятницу.

- Доллар США рассчитывает продлить позитивное начало недели.

В среду исследовательский институт ADP опубликует ежемесячный отчет о росте числа рабочих мест в частном секторе за ноябрь. Отчет, известный как "изменение занятости от ADP", как ожидается, покажет, что американские работодатели добавили 150 тысяч рабочих мест в прошлом месяце, по сравнению с 233 тысячами в октябре.

Обычно данные ADP публикуются за два дня до официального отчета о количестве рабочих мест в несельскохозяйственном секторе (NFP), поэтому их часто рассматривают как предварительный прогноз отчета Бюро трудовой статистики (BLS) о занятости. Однако с течением времени связь между этими двумя данными стала несколько непоследовательной. Например, в то время как ADP показал прирост в 233 тыс. человек в октябре, официальное число, опубликованное BLS, составило всего 12 тыс. человек.

Занятость и ее роль в формировании политики ФРС

Данные по занятости в США заняли центральное место в определении решений по монетарной политике с тех пор, как глава Федеральной резервной системы (ФРС) Джером Пауэлл и другие представители ЦБ заявили, что инфляция убедительно движется к целевому уровню центрального банка в 2,0%.

В условиях постпандемической экономики ФРС пытается сбалансировать свой двойной мандат: максимальная занятость и ценовая стабильность. Столкнувшись с резким ростом инфляции в 2022 году, ФРС ответила повышением процентных ставок до исторических максимумов в попытке охладить экономику и взять цены под контроль.

Рынок труда сыграл решающую роль в этом уравнении. Напряженная ситуация с рабочими местами рисковала подлить масла в огонь инфляции, но в последние месяцы появились признаки улучшения экономического баланса. Этот сдвиг позволил ФРС скорректировать свою стратегию. На сентябрьском заседании ФРС удивила рынки снижением ставки на 50 базисных пунктов (б.п.) и намекнула, что на горизонте могут появиться новые снижения.

Следуя этому руководству, ФРС провела дополнительное снижение ставки на 25 б.п. на своем заседании 7 ноября. После этого председатель Пауэлл подчеркнул, что ФРС не спешит с дальнейшим снижением ставок, сигнализируя о возможной паузе в декабре. Такой "ястребиный" настрой привел к значительному снижению ожиданий рынка относительно дальнейшего снижения ставок на заседании 18 декабря.

Представители ФРС, включая Пауэлла, неоднократно отмечали, что экономика США "в хорошем состоянии".

Инструмент FedWatch от CME Group в настоящее время показывает более чем 75-процентную вероятность снижения ставки на четверть пункта позднее в этом месяце.