- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 03-09-2024

Как сообщает агентство Reuters, Россия и Монголия договорились укреплять экономические связи по итогам противоречивого визита президента Владимира Путина в Монголию

Во вторник Путин провел переговоры с президентом Монголии Хурэлсухом Ухнагийн в Улан-Баторе, где обе стороны наблюдали за подписанием соглашений о сотрудничестве в области энергетики, торговли и транспорта, а также проектов по расширению экономического коридора между Россией, Монголией и Китаем.

“Монголия выступает за развитие и расширение сотрудничества со своим вечным соседом, Российской Федерацией”, - сказал Хурэлсух во время заявлений для СМИ после переговоров. Визит Путина “имеет большое значение для обогащения дружественных отношений”, - сказал он.

Монголия расстелила красную дорожку для Путина, несмотря на то, что столкнулась с международной критикой за невыполнение своих обязательств как государства - члена МУС по приведению в исполнение ордера. Визит Путина в страну, расположенную между Россией и Китаем, стал его первым визитом в страну -член МУС с тех пор, как в прошлом году суд потребовал его ареста в связи с предполагаемым похищением детей из оккупированных районов Украины.

Поездка была официально приурочена к празднованию 85-й годовщины сражений советских и монгольских войск на Халхин-Голе против японских войск в 1939 году. Несмотря на то, что связи уже давно являются тесными, они приобрели дополнительное значение, поскольку Москва становится все более зависимой от Китая в торговле в условиях санкций, введенных США и их союзниками в связи с вторжением России в Украину в 2022 году.

“Большое внимание было уделено расширению взаимовыгодной торговли и инвестиций”, - говорится в заявлении Путина по итогам встречи. Модернизация Улан-Баторской железной дороги “позволит увеличить объемы грузоперевозок, как двусторонних, так и транзитных, между Россией и Китаем”, - сказал он.

Несмотря на масштабные потери добычи в Ливии, опубликованный в пятницу отчет СМИ, согласно которому шесть источников, близких к ОПЕК, сообщили, что восемь стран ОПЕК+ будут придерживаться своего заявления и сократят добровольные сокращения добычи с октября, вызвал серьезный откат на рынке нефти, отмечает аналитик по сырьевым рынкам Commerzbank Барбара Ламбрехт.

ОПЕК+ "заплатит" за свой отказ от сокращения добычи значительно более низкими ценами

"Цена на нефть Brent снизилась с чуть более 80 долларов до чуть менее 77 долларов за баррель. С одной стороны, окно возможностей для увеличения добычи примерно на 180 000 баррелей в день в месяц кажется благоприятным, учитывая огромный дефицит добычи.

С другой стороны, невозможно предсказать: 1) как долго продлятся потери добычи в Ливии - ООН уже пытается посредничать между сторонами конфликта; 2) действительно ли Ирак (и Казахстан) компенсируют перепроизводство с сентября и сократят добычу; и 3) действительно ли мировой спрос на нефть восстановится так сильно во второй половине года, как предполагало МЭА до сих пор.

В своем августовском отчете МЭА прогнозировало, что мировой спрос на нефть будет более чем на 1,5 миллиона баррелей в день выше, чем в первой половине года. Особый повод для скепсиса дает недавно затихший китайский импорт: плохое настроение в китайской промышленности не дает оснований надеяться на скорый поворот к лучшему. В результате существует риск того, что ОПЕК+ "заплатит" за свое свертывание сокращения в виде значительно более низких цен".

Главный валютный стратег Scotiabank Шон Осборн отмечает, что индекс PMI для обрабатывающей промышленности Великобритании от S&P Global за август был подтвержден вчера на уровне 52,5, что является самым сильным показателем за последние два года.

Рост фунта выше 1,3160 может привести к краткосрочному ралли

"Моментум роста, все еще высокий уровень заработной платы и горячие точки инфляции будут удерживать Банк Англии от действий в сентябре (на заседании по вопросам монетарной политики 19 числа заложено снижение ставки всего на 5-6 б.п.), в то время как многие другие центральные банки смягчают политику. Более медленное снижение ставок в Великобритании по сравнению с другими ведущими центральными банками должно ограничить возможности для потерь фунта в ближайшей перспективе.

Пара GBPUSD скорректировалась чуть менее чем на четверть от августовского ралли и, похоже, находит поддержку в районе 1,3120 (23,6% коррекции от ралли 1,2660/1,3266). Низкое закрытие недели в пятницу предполагает, что фунт скорее консолидируется, чем проявляет явный медвежий тренд.

Рост фунта выше 1,3160 может привести к краткосрочному ралли, в то время как толчок ниже 1,3120, вероятно, приведет к ослаблению в направлении диапазона 1,2950/1,3050."

- Пара GBPUSD опустилась ниже 1,3100, несмотря на смешанные сигналы RSI.

- RSI имеет бычий тренд, но импульс переходит к продавцам, снижаясь до нейтрального уровня.

- При падении ниже 1.3100 пара GBPUSD может протестировать максимум 17 июля на 1.3043; дальнейшее падение может достичь психологического уровня 1.3000, а затем 50-DMA на 1.2894.

- Бычий настрой возобновится, если пара GBPUSD удержится выше 1.3100, превысит пик 2 сентября на 1.3155 и устремится к вершине канала на 1.3200.

Пара GBPUSD совершила разворот и упалана ранних торгах североамериканской сессии во вторник, теряя около 0,20%, и торгуется на уровне 1,3099, ниже отметки 1,3100.

PMI обрабатывающей промышленности США от ISM за август не оправдал ожиданий, что указывает на охлаждение экономики из-за ограничительной политики ФРС. Однако подкомпонент занятости в отчете показал небольшое улучшение, что может быть прелюдией к пятничному отчету по количеству рабочих мест в несельскохозяйственном секторе.

Прогноз цен GBPUSD: технические перспективы

Пара GBPUSD резко снизилась на фоне релиза данных, собираясь пробить отметку 1,3100. Индекс относительной силы (RSI) остается бычьим, но импульс изменился в пользу продавцов, так как RSI стремится вниз, приближаясь к нейтральному уровню.

Если пара GBPUSD упадет ниже 1,3100, это может открыть путь к тестированию уровня 1,3043, максимума 17 июля, ставшего поддержкой. Падение ниже него может привести пару к тестированию уровня 1.3000, а если он будет преодолен, то 50-дневная скользящая средняя (DMA) окажется на уровне 1.2894.

Если быки хотят сохранить лидерство, они должны удержать пару GBPUSD выше 1,3100. Для возобновления восходящего тренда необходимо преодолеть пик 2 сентября на 1.3155, прежде чем оспаривать верхнюю линию тренда восходящего канала на 1.3200.

Ценовое движение GBPUSD - дневной график

Цена фунта стерлингов сегодня

В таблице ниже показано процентное изменение курса фунта стерлингов (GBP) по отношению к перечисленным основным валютам за сегодня. Курс фунта стерлингов был самым сильным в паре с оззи.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.28% | 0.40% | -1.03% | 0.41% | 1.07% | 0.88% | -0.25% | |

| EUR | -0.28% | 0.11% | -1.30% | 0.13% | 0.78% | 0.50% | -0.57% | |

| GBP | -0.40% | -0.11% | -1.43% | 0.02% | 0.67% | 0.39% | -0.67% | |

| JPY | 1.03% | 1.30% | 1.43% | 1.45% | 2.12% | 1.74% | 0.75% | |

| CAD | -0.41% | -0.13% | -0.02% | -1.45% | 0.63% | 0.28% | -0.69% | |

| AUD | -1.07% | -0.78% | -0.67% | -2.12% | -0.63% | -0.39% | -1.33% | |

| NZD | -0.88% | -0.50% | -0.39% | -1.74% | -0.28% | 0.39% | -0.95% | |

| CHF | 0.25% | 0.57% | 0.67% | -0.75% | 0.69% | 1.33% | 0.95% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать британский фунт стерлингов из левой колонки и двигаться вдоль горизонтальной линии к доллару США, то процентное изменение, отображаемое в поле, будет представлять GBP (базовая валюта)/USD (валюта котировки).

Вчера информационное агентство Reuters опубликовало первую оценку августовской добычи ОПЕК на основе опроса: суточная добыча картеля составила 26,4 млн баррелей, что на 340 тыс. баррелей меньше, чем в июле, и, таким образом, является самым низким уровнем с января, отмечает аналитик по сырьевым товарам Commerzbank Барбара Ламбрехт.

Уровень добычи ОПЕК в августе является самым низким с января

"Основной причиной этого стало значительное падение добычи в Ливии - на 290 тысяч баррелей в сутки. Это отражает не только недавние потери добычи, но и остановку нефтяного месторождения Шарара в начале месяца. Хотя Ливия является членом ОПЕК, она не связана целевыми показателями добычи. Согласно отчету Reuters, члены ОПЕК, ограниченные квотами, все еще добывают на 220 тысяч баррелей в день больше целевого уровня, что в значительной степени обусловлено Ираком.

Однако в сентябре добыча ОПЕК может снизиться еще больше: Во-первых, если добыча нефти в Ливии будет сокращена на длительный срок - 28 августа добыча сократилась до чуть менее 600 тысяч баррелей в день, а вчера было сообщено о "форс-мажоре" на другом месторождении. И во-вторых, если Ирак действительно реализует планы, которые он подтвердил во время визита генерального секретаря ОПЕК, и сократит добычу до уровня ниже 4 миллионов баррелей."

- Индекс ISM в обрабатывающей промышленности США немного вырос в августе.

- Индекс доллара США остается в дневном диапазоне выше 101,50.

Деловая активность в секторе обрабатывающей промышленности США продолжила сокращаться, хотя и более медленными темпами в августе. Индекс PMI от ISM для обрабатывающей промышленности вырос до 47,2 с 46,8 в июле. Это значение оказалось немного ниже ожиданий рынка в 47,5.

Индекс занятости PMI восстановился до 46 с 43,4 в июле, в то время как индекс новых заказов упал до 44,6 с 47,4 за тот же период. Наконец, индекс выплаченных цен, отражающий инфляцию, вырос до 54 с 52,9.

Комментируя результаты исследования, Тимоти Р. Фиоре, председатель Комитета по опросам Института управления поставками (ISM) по деловой активности в секторе обрабатывающей промышленности, сказал: "Спрос остается слабым, объем производства снизился, а объем производственных ресурсов остается благоприятным... Хотя активность в секторе по-прежнему находится на территории сокращения, она снизилась медленнее по сравнению с прошлым месяцем".

Реакция рынка

Похоже, что эти данные не оказали существенного влияния на оценку доллара США. На момент публикации индекс доллара США практически не изменился за день и составил 101,62.

Цены на золото немного снизились в начале недели, и в настоящее время оно торгуется в районе $2500 за унцию. Золото все еще удерживается в диапазоне в ожидании пятничного отчета о количестве рабочих мест в США, отмечает аналитик Commerzbank по сырьевым товарам Фолькмар Баур.

Золото может упасть еще больше

"Если отчет выйдет таким, как ожидает большинство аналитиков, согласно опросу Bloomberg, золото может упасть еще больше. Рынок фьючерсов по-прежнему оценивает примерно в 30% вероятность того, что ФРС снизит ставки на 50 базисных пунктов в сентябре.

Однако если отчет, как и ожидалось, покажет, что рынок труда продолжает охлаждаться, но не разрушаться, то эта вероятность должна быть исключена. С другой стороны, если отчет о занятости в США окажется значительно слабее, вновь появятся спекуляции о рецессии в США и более быстром снижении ставок, что окажет дополнительную поддержку золоту. Через день после отчета по занятости в США Китай также опубликует данные по своим валютным резервам.

Поскольку в последние месяцы неоднократно сообщалось, что китайский центральный банк прекратил импорт золота, увеличение золотых резервов стало бы неожиданностью, которая также оказала бы поддержку ценам на золото. Однако это вряд ли произойдет".

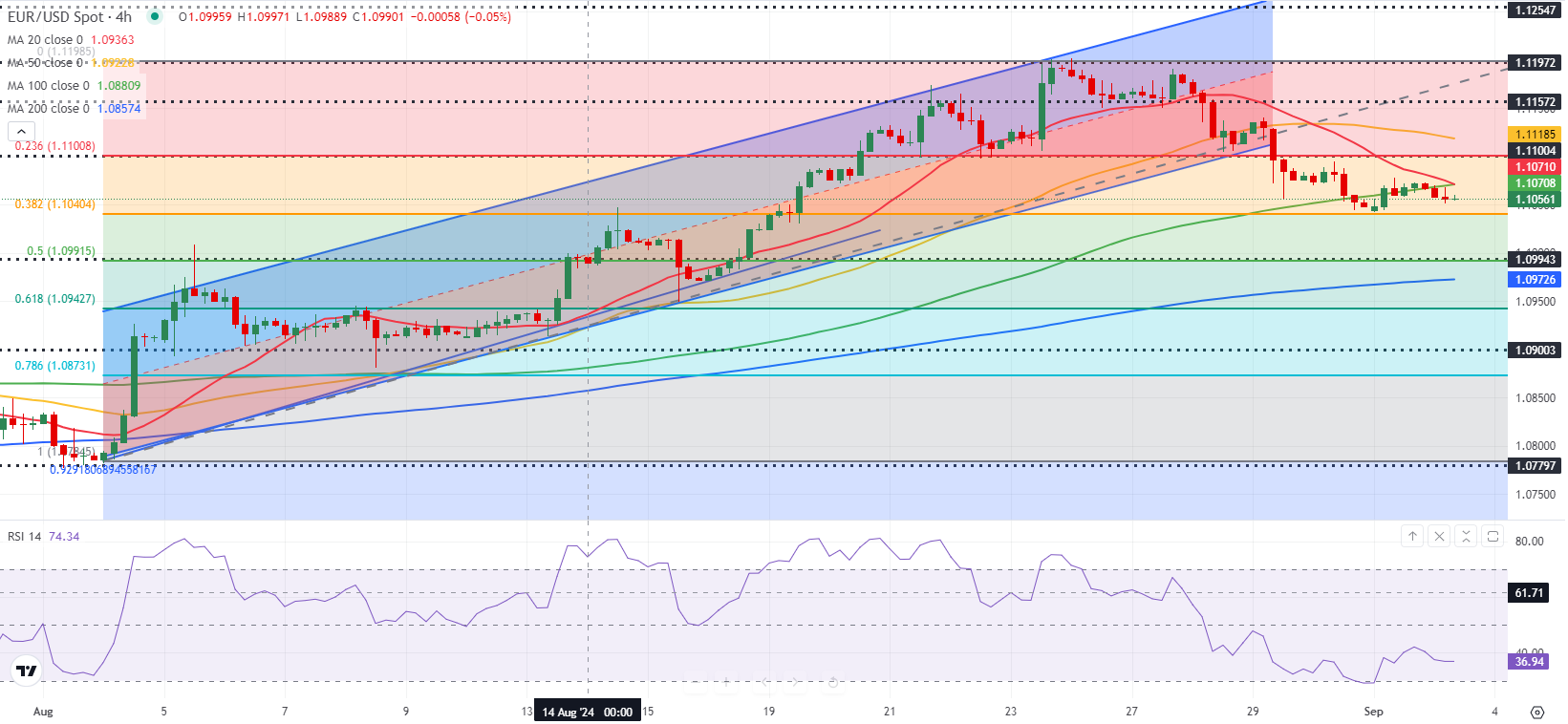

Евро (EUR) дрейфует вниз, следуя за более широким восстановлением доллара США (USD), отмечает главный валютный стратег Scotiabank Шон Осборн.

Возможности для дальнейших коррективных потерь в евро

"Евро сталкивается с риском очередного снижения ставки ЕЦБ в ближайшее время (на заседании 12 сентября заложено снижение на 25 б.п.). Однако вчерашний отчет агентства Reuters выявил разногласия среди политиков ЕЦБ по поводу дальнейших перспектив: одни все больше опасаются рецессии на фоне ослабления активности в Германии, а другие больше обеспокоены неуступчивым инфляционным давлением.

Более осторожная позиция ЕЦБ в конце года говорит о том, что потери евро в краткосрочной перспективе могут быть не слишком значительными. Пара EURUSD вернула чуть больше трети августовского ралли и, похоже, готова уступить еще немного позиций, по крайней мере, в краткосрочной перспективе.

Низкое закрытие недели в прошлую пятницу привело к появлению медвежьего сигнала недельной свечи "завеса из темных облаков", что указывает на возможность дальнейших коррективных потерь в евро. Поддержка находится на 1.0990 и (более сильная) на 1.0920/40. Сопротивление - 1.1070/75".

Как отмечает главный валютный стратег Scotiabank Шон Осборн, канадский доллар (CAD) сегодня теряет позиции вслед за основными валютами и в результате опережает своих сырьевых соперников (AUD и NZD) с изрядным отрывом.

CAD снижается на фоне угасания импульса восстановления

"Ралли канадского доллара исчерпало себя, поскольку спрос на покрытии коротких позиций ослаб, по крайней мере, на данный момент. Рынки сосредоточены на событиях в США, которые произойдут в основном на этой неделе, но для канадского доллара также существует значительный календарный риск - даже несмотря на то, что завтрашнее заседание Банка Канады, как ожидается, приведет к снижению целевой ставки Банка на 25 б.п. до 4,50%.

"Голубиное" заявление и пресс-конференция поддержат ожидания рынка, что ставки продолжат снижаться до конца года (свопы предполагают, что ожидается еще 50 б.п. смнижения после решения на этой неделе).

Коррективное укрепление доллара может расшириться до 1,3550-1.36, по крайней мере, в краткосрочной перспективе. Бычий сигнал (паттерн "молот") на недельных графиках в прошлую пятницу указывает на риск более значительного отскока доллара в ближайшие несколько недель. Сопротивление доллару может возникнуть в районе 1.3650-1.37. Поддержка находится на уровне 1.35000/05".

Пара EURUSD продолжила падение во вторник, торгуясь в районе 1,1040. Как пишет главный аналитик FXStreet Валерия Беднарик, "доллар США выигрывает от нежелания рисковать: азиатские и европейские акции стали негативными и тянут за собой фьючерсы Уолл-стрит. Спекулятивный интерес ждет новых данных из Соединенных Штатов (США), которые могут дать новое представление о том, что может предпринять Федеральная резервная система (ФРС) США на своем заседании в сентябре.

В США будет опубликован индекс менеджеров по закупкам в обрабатывающей промышленности (PMI) от ISM, который в августе ожидается на уровне 47,5, что выше июльского значения 46,8. Кроме того, S&P Global опубликует окончательную оценку августовского индекса PMI для сектора обрабатывающей промышленности, который, как ожидается, будет подтвержден на уровне 48. Показатели ниже 50 указывают на сокращение производства в секторе, и хотя они могут улучшиться по сравнению с предыдущим показателем, они все равно будут отражать сокращение объемов производства".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"С технической точки зрения, дневной график пары EURUSD показывает, что медведи набирают уверенность. Пара в настоящее время борется с умеренно бычьей 20 SMA (простой скользящей средней), встречая внутридневных покупателей при падении ниже нее. В то же время 100- и 200-дневные скользящие средние направлены вверх, держась гораздо ниже более короткой МА. Наконец, технические индикаторы продолжают набирать нисходящий импульс в пределах положительных уровней, но они все ближе к своим средним линиям. В целом, этого недостаточно, чтобы подтвердить еще одно снижение, но достаточно, чтобы отменить шансы на рост.

В ближайшей перспективе, согласно 4-часовому графику, пара EURUSD может продолжить свое падение. Пара развивает импульс ниже 20- и 100-дневной SMA, причем более короткая из них пересекает более длинную сверху вниз. 200 SMA, тем временем, остается плоской на уровне 1,0975, обеспечивая динамическую поддержку. Технические индикаторы не имеют направленной силы, но остаются ниже своих средних линий, что говорит об отсутствии покупательского интереса.

Уровни поддержки: 1.1020 1.0975 1.0940

Уровни сопротивления: 1,1090 1,1145 1,1190"

- Пара USDJPY резко упала до отметки 146.00, так как Банк Японии Уэда сделал "ястребиное" заявление по процентным ставкам.

- Глава Банка Японии Уэда подтвердил необходимость дальнейшего повышения процентных ставок в этом году.

- ФРС теперь больше сосредоточена на контроле понижательных рисков на рынке труда США.

Пара USDJPY резко снизилась до уровня 146,00 на североамериканской сессии во вторник. Актив испытывает давление продаж на фоне укрепления японской иены (JPY) после "ястребиного" комментария главы Банка Японии Кадзуо Уэды по поводу процентных ставок.

Кадзуо Уэда подтвердил в документе, представленном правительственной комиссии во вторник, что центральный банк не будет колебаться в дальнейшем повышении процентных ставок, если экономика и инфляция будут соответствовать ожиданиям, сообщает Reuters. Инфляционное давление в японской экономике продолжает сохраняться. Индекс потребительских цен (CPI) в Токио, за исключением свежих продуктов питания, опубликованный в четверг, вырос более быстрыми темпами до 2,4% в августе по сравнению с прогнозами и июльским показателем в 2,2%.

Пара USDJPY осталась под давлением, несмотря на дальнейший рост доллара США (USD). Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, поднялся к двухнедельному максимуму 102,00.

Доллар США растет на фоне осторожности инвесторов в преддверии данных по количеству рабочих мест в несельскохозяйственном секторе США (NFP) за август, которые будут опубликованы в пятницу. Участники рынка будут пристально следить за официальными данными по рынку труда, поскольку Федеральная резервная система (ФРС) США теперь больше сосредоточена на рынке труда, учитывая, что чиновники уверены в устойчивом возвращении ценового давления к целевому уровню банка в 2%.

На сегодняшней сессии инвесторы сосредоточатся на данных по PMI обрабатывающей промышленности США за август, которые будут опубликованы в 17.00 мск. Экономисты ожидают, что темпы сокращения активности в секторе обрабатывающей промышленности замедлились. Индекс PMI составит 47,5 по сравнению с июльским показателем в 46,8.

Рынкам предстоит большая неделя. Как отмечает главный валютный стратег Scotiabank Шон Осборн, трейдерам предстоит проанализировать множество данных из США, но в конце недели выйдут данные по NFP, которые станут главным ориентиром для трейдеров, желающих понять, насколько агрессивным будет широко ожидаемое снижение ставки ФРС 18 сентября.

Отскок доллара США на прошлой неделе развивается в преддверии данных NFP

"Отскок доллара США, начавшийся на прошлой неделе, сегодня немного расширился после спокойной сессии в понедельник, когда в Северной Америке был праздник. Покрытие коротких позиций по доллару США является основным мотивом его роста, хотя рисковый фон сегодня выглядит мягким на фоне общих потерь в мировых акциях. Ожидания снижения ставки ФРС не изменились - свопы по-прежнему отражают риск того, что ФРС снизит ставку более чем на 25 б.п. на заседании на следующей неделе, и продолжают учитывать цену снижения ставки на 100 б.п. в течение оставшейся части года.

Краткосрочные спреды по ставкам значительно изменились в пользу доллара. В результате, согласно моей модели, DXY выглядит умеренно переоцененным, исходя из взвешенных дифференциалов процентных ставок за 2 года. Однако графики показывают, что есть вероятность того, что отскок DXY еще немного продлится после устойчивого закрытия на прошлой неделе (технически "бычьего"). В долгосрочной перспективе снижение процентных ставок в США и замедление темпов роста, вероятно, будут оказывать давление на доллар.

На текущей сессии доллар США набирает обороты против большинства основных валют, за исключением иены и MXN. Иена демонстрирует значительный рост после того, как глава Банка Японии Уэда представил отчет правительству, в котором подтвердил, что центральный банк будет и дальше ужесточать ставки, если экономика будет развиваться в соответствии с ожиданиями. Сомнения относительно дальнейших шагов Банка Японии по ужесточению ставок возникли после волатильной реакции на июльское повышение ставок."

- Пара GBP/MXN сформировала бычий паттерн "Вымпел" с целью в районе 27,00.

- Пара находится в восходящем канале, и шансы на продолжение роста высоки.

Пара GBP/MXN сформировала бычий паттерн продолжения "Вымпел" во время восходящего тренда в рамках восходящего канала.

Модель указывает на то, что прорыв вверх, вероятно, приведет к существенному дальнейшему росту, возможно, вплоть до верхней линии восходящего канала.

Дневной график пары GBP/MXN

Вымпел", вероятно, начался с минимума 16 августа, а длинная линия во второй половине августа представляет собой "шест" паттерна, в котором в настоящее время разворачивается треугольный "вымпел".

Прорыв выше вершины паттерна на уровне 26,25 подтвердит продолжение роста к консервативной цели на уровне 0,618 от длины полюса, экстраполированной выше. Это предполагает цель роста на уровне 27,11.

Индекс относительной силы (RSI) находится ниже уровня перекупленности, что говорит о том, что у пары есть потенциал для роста, прежде чем она снова станет перекупленной.

Вчерашние данные по PMI показали незначительные признаки улучшения настроений в промышленности за август в большинстве стран, но все еще остаются ниже порога в 50. В то же время ВВП Турции за второй квартал преподнес негативный сюрприз, указывающий на ослабление моментума, отмечает валютный стратег ING Франтишек Таборски.

Рынки возвращаются к полноценной работе после праздника в США

"Сегодня утром был опубликован ВВП Венгрии за 2 квартал, а позже сегодня мы увидим данные по заработной плате в Чехии за второй квартал, которая, по нашим оценкам, выросла на 4,2% г/г в реальном выражении, что немного ниже ожиданий рынка, тогда как Чешский национальный банк ожидает 4,6%. Это может быть первый случай за последнее время, когда данные по зарплате привлекут внимание ЦБ Чехии и могут внести некоторую волатильность в летние стабильные уровни рынка.

Сегодня также ожидается снижение инфляции в Турции с 61,8 до 51,8% г/г, что также является консенсусом рынка, в основном из-за эффекта базы и более слабого роста цен на продукты питания. После праздника в США рынки вернулись к полноценной работе, и мы сохраняем наш вчерашний прогноз по валютам ЦВЕ.

PLN продемонстрировал наибольший рост в регионе после продолжения роста цен на рынке ставок в преддверии заседания Национального банка Польши в среду. Мы считаем, что у нас еще все впереди, плюс пара EURUSD продемонстрировала некоторый разворот, ограничив негативное влияние предыдущих дней. Таким образом, мы продолжаем придерживаться бычьих настроений в отношении злотого в направлении ниже 25,00 EURCZK".

Согласно отчетам прессы, президент Турции Эрдоган стремится к включению страны в группу государств БРИКС. В настоящее время она состоит из девяти государств (Бразилия, Россия, Индия, Китай, ЮАР, Египет, Эфиопия, Иран, ОАЭ) и не имеет официальной процедуры приема. Можно предположить, что Турция будет принята с распростертыми объятиями, отмечает руководитель отдела валютных и сырьевых рынков в Commerzbank Ульрих Лейхтманн.

Дефицит платежного баланса Турции нуждается в постоянном финансировании

"Китай, Россия и ОАЭ - три страны с особенно высоким профицитом счета текущих операций являются членами БРИКС. А поскольку печально известный дефицитный платежный баланс Турции нуждается в постоянном финансировании, с точки зрения Эрдогана может показаться выгодным не ставить необходимый приток капитала в зависимость от того, считают ли ориентированные на прибыль кредиторы его страну привлекательным объектом для потоков капитала с экономической точки зрения".

"Я думаю, что Турция - это экономика с необычайным потенциалом. При нормальных обстоятельствах она должна создавать условия, при которых поставщики капитала выстраиваются в очередь, чтобы инвестировать туда. Если у правительства и есть законные опасения по поводу стабильности притока капитала, то они вызваны исключительно проблемами, которые оно само создало, в частности, годами неправильной монетарной политики, которая довела инфляцию до головокружительных высот, вынудив центральный банк реагировать на это чрезвычайно высокими процентными ставками."

"В идеальном мире правительство должно было бы почувствовать нерешительность кредиторов и вынуждено было бы перейти к надежной и продолжительной борьбе с инфляцией. Любая попытка Эрдогана обеспечить приток капитала является попыткой избежать этого шага. Это может позволить финансировать дефицит платежного баланса в течение длительного времени, но не приближает турецкую политику к действительно устойчивому решению".

Отскок USDSGD соответствует нашему осторожному настрою, отмечают валютные стратеги OCBC.

Не исключен дальнейший отскок

"Движение вверх отслеживает общую более широкую динамику доллара США (USD). Дневной импульс в паре стал умеренно бычьим, а RSI вырос. Отскок продолжается. Сопротивление отмечено на уровне 1.3130/60 (21 DMA, уровень Фибо 23,6% коррекции хода от максимума к минимуму 2024 года)".

"Поддержка располагается на уровне 1.30 (недавний минимум). Не исключен дальнейший отскок, так как рынки корректируют/сокращают шорты в преддверии выхода ключевых данных по рынку труда США. S$NEER в последний раз оценивался на ~1,87% выше нашего среднего уровня, предполагаемого моделью."

Экономический календарь Великобритании на этой неделе очень беден на события, и мы ожидаем, что фунт будет двигаться в соответствии с динамикой глобальных настроений в отношении рисков, отмечает стратег ING по валютным рынкам Франческо Пезоле.

Фунт ожидает катализатора для следующего большого движения

"Сегодня член MPC Банка Англии Сара Бриден выступает на мероприятии, посвященном сотрудничеству надзорных органов, поэтому может не затронуть монетарную политику. Она занимает нейтральную позицию в спектре "ястреб-голубь" и на всех заседаниях голосовала в соответствии с мнением большинства членов MPC".

"EURGBP, вероятно, ожидает катализатора для следующего большого движения: либо прорыва ниже минимумов года 0,8380, либо возвращения в область 0,85. В целом за последние несколько месяцев мы видели больше аргументов в пользу того, что EURGBP в конечном итоге вернется к росту".

"Мы признаем, что данные Великобритании и Банк Англии не дали весомых оснований для существенного укрепления спредов ставок EUR:GBP, а значит, риски для пары в ближайшей перспективе вполне сбалансированы."

Австралийский доллар (AUD) немного снизился сегодня утром после того, как чистый экспорт оказался более слабым, а дефицит платежного баланса увеличился, отмечают стратеги OCBC.

AUD настроен на прорыв ниже 0,6730

"Это усилило подозрения в том, что завтрашние данные по ВВП за 2 квартал могут быть перекошены в сторону снижения. Тем временем дальнейшее падение фьючерсов на железную руду до 20-месячного минимума еще больше подорвало позиции AUD".

"Бычий импульс на дневном графике угасает, в то время как RSI упал. Идет коррекционный откат. Поддержка отмечена на уровнях 0.6730 и 0.6660. Сопротивление проходит на 0.6830 и 0.6870. На этой неделе в центре внимания окажется ВВП за 2 квартал (среда). Более слабые данные могут привести к тому, что AUD окажется под давлением.

EURUSD вчера нашла поддержку, и, учитывая, что часть ее слабости в конце августа, вероятно, была вызвана денежными потоками, характерными для конца месяца, уровни поддержки могут оказаться более прочными в начале сентября. Кстати, 2-летний спред EUR:USD на уровне -100 б.п. все еще на 20-25 б.п. уже, чем в конце июля, и продолжает служить техническим контраргументом для медвежьих ставок на EURUSD, отмечает стратег ING по валютным рынкам Франческо Пезоле.

EURUSD удержится выше 1,10 в краткосрочной перспективе

"Некоторые из этих "медвежьих" ставок связаны с застойной экономической ситуацией в Германии, но, похоже, инвесторы быстро успокоились относительно политической ситуации после того, как все остальные немецкие партии, похоже, решили не подпускать ультраправую AfD к власти после ее победы в Тюрингии".

"В то же время правящая коалиция выглядит все более слабой, и мы не можем исключить, что политика ЕС нанесет евро определенный ущерб в будущем. Особенно если добавить к этому вероятный турбулентный сезон бюджетов ЕС этой осенью".

"На данный момент те, кто, как и мы, прогнозируют курс EURUSD выше 1,10, будут рады некоторой поддержке в преддверии выхода ключевых данных из США позднее на этой неделе. В еврозоне календарь данных сегодня пуст, а единственным запланированным докладчиком ЕЦБ является немецкий "ястреб" Йоахим Нагель".

Стратеги OCBC комментируют перспективы евро после спокойных торгов овернайт.

EURUSD будет торговаться ниже 1,1040

"Дневной моментум носит слабый медвежий характер, в то время как RSI снизился. Поддержка проходит на 1.1040 (21 DMA), 1.10, 1.0930 (уровень Фибо 61,8% коррекции хода от максимума к минимуму 2024 года). Сопротивление отмечено на 1.12 (недавний максимум) и 1.1280 (максимум 2023 года)".

"Снижение индексов потребительских цен в еврозоне, Германии и Испании и более слабые данные PMI в производственном секторе усилили ожидания того, что ЕЦБ может снова снизить ставку на предстоящем заседании 12 сентября. Рынки заложили в цену снижение ставки почти на 25 б.п. на этом заседании и около 37 б.п. на оставшуюся часть года (еще 1,5 снижения)."

"Еще одна серия неутешительных данных может подтолкнуть рынки к мнению, что ЕЦБ будет настроен более "голубино", а евро будет торговаться ниже. На этой неделе в центре внимания находятся индекс PMI для сферы услуг, PPI (среда), розничные продажи (четверг) и ВВП (пятница)."

Волатильность валют сегодня должна вырасти, поскольку рынки США вновь открываются после длинных выходных по случаю Дня труда, а в это время выходят новые данные. Главным событием дня станет индекс деловой активности в производственной сфере ISM в США. Помните, что этот показатель остатся на территории сокращения (т. е. ниже 50) с октября 2022 года, за исключением кратковременного отскока в марте этого года. По словам валютного стратега ING Франческо Пезоле, просадка в производственном секторе уже давно была заложена в цены, и нам, вероятно, потребуется увидеть довольно слабые цифры, чтобы спровоцировать тревогу по поводу рецессии и существенно снизить курс доллара.

DXY будет оставаться в диапазоне 101,50/102,0

"Консенсус-прогноз ожидает умеренного улучшения в августе, с 46,8 до 47,5. Одним из субиндексов, за которым мы внимательно следим, является индекс уплаченных цен, который также пережил скачок весной этого года, но в последнюю пару месяцев был сдержанным. Консенсус-прогноз ожидает снижения с 52,9 до 52,0, что должно подпитать убежденность ФРС и рынка в дезинфляции".

"Наши расчеты на основе данных о спекулятивном позиционировании CFTC показывают, что доллар приблизился к нейтральному позиционированию, а совокупные чистые длинные позиции против валют G10 составляют лишь 5% от открытого интереса по состоянию на 27 августа. Это существенное сокращение по сравнению с 16% в начале июля и 24% в начале мая. Если объединить это с ожижаниями снижения ставки ФРС на 50 б.п. до конца года, то доводы в пользу еще одного крупного медвежьего хода курса доллара должны быть подкреплены довольно медвежьими ожиданиями в отношении предстоящих данных по активности в США".

"Наш американский экономист считает, что данные по занятости в пятницу окажутся на нижней границе консенсус-прогноза, но до этого времени может не быть достаточно плохих новостей, чтобы сильно ослабить доллар. Мы считаем, что до четверга DXY будет находиться во флэте в диапазоне 101,50/102,0".

Курс USDCHF восстановился до 0,8520 после того, как 29 августа коснулся минимума на 0,84 - уровня, который в последний раз наблюдался в начале года, отмечает старший валютный стратег DBS Филипп Уи.

Прогноз роста экономики Швейцарии повлияет на оценку ШНБ по инфляции

"30 августа президент Национального банка Швейцарии Томас Джордан заявил, что умеренный рост экономики страны, а также укрепление швейцарского франка повлияют на оценку инфляции центральным банком. Джордан также подчеркнул, что укрепление франка создает проблемы для швейцарской промышленности, особенно учитывая слабый спрос со стороны Европы."

"В июне ШНБ спрогнозировал инфляцию на уровне 1% или в середине целевого диапазона 1-3% до 1-го квартала 2027 года. Поэтому рынок внимательно следил за сегодняшними данными по CPI и ВВП в ожидании каких-либо негативных сюрпризов."

"Рынок OIS закладывает в цены вероятность третьего снижения ставки на 25 б.п. до 1,00% на заседании ШНБ 26 сентября как 126%".

Официальный индекс PMI для обрабатывающей промышленности снизился до минимального за шесть месяцев значения 49,1 в августе на фоне ослабления спроса. Рост промпроизводства, возможно, резко замедлился до 4% г/г; рост экспорта, вероятно, ускорился - отчасти из-за эффекта базы. Меры политики, вероятно, оказали поддержку инвестициям в оборудование и розничным продажам потребительских товаров. Дефляция PPI, возможно, ускорилась из-за низкого спроса, а инфляция CPI, вероятно, выросла из-за цен на продукты питания, отмечают макроаналитики Standard Chartered.

Импульс экономического роста замедляется

"Официальный индекс PMI для обрабатывающей промышленности еще больше снизился до 49,1 в августе с 49,4 в июле, что стало самым низким показателем с февраля. Индекс производства впервые с февраля упал ниже отметки 50, так как объем новых заказов продолжил снижаться. Рост промышленного производства, возможно, снизился до 4% г/г в августе с 5,1% в июле. При этом внешний спрос, вероятно, оставался относительно стабильным. Индекс PMI новых экспортных заказов улучшился на 0,2 пункта до 48,7".

"Индекс PMI в сфере услуг вырос на 0,2 пункта до 50,2 благодаря улучшению активности в сфере транспорта, спорта и развлечений в августе, в то время как показатели рынка капитала, недвижимости и жилищных услуг снизились. Рост розничных продаж, вероятно, сезонно восстановился до 4% г/г с 2,7% в июле. Рост инвестиций в основной капитал с начала этого года, возможно, остался стабильным".

"Мы ожидаем, что инфляция CPI в августе увеличилась на 0,1пп до 0,6% г/г благодаря росту цен на свинину и овощи. Дефляция PPI, вероятно, усилилась до 1,4% г/г на фоне снижения цен на металлы и строительные материалы в условиях ослабления спроса. Мы ожидаем, что общий рост социального финансирования останется на уровне 8,2% г/г благодаря сезонному восстановлению новых кредитов в юанях и ускоренному выпуску государственных облигаций".

Рынки были в основном спокойны на торгах овернайт, поскольку торговые площадки США были закрыты в связи с праздником Дня труда, отмечают стратеги OCBC.

На подходе много данных

"Рыночная активность может набирать обороты по мере того, как будет увеличиваться количество выходящих отчетов, а в конце недели, в пятницу, будут опубликованы данные по занятости. Большее внимание будет уделено данным по рынку труда, учитывая, что Федрезерв сместил акцент на поддержку рынка труда. Сегодня у нас есть данные по производственной активности от ISM, новым заказам, занятости".

"Хорошие и плохие данные могут сулить укрепление доллара, в то время как данные, совпадающие с прогнозами, могут вызвать более сдержанную реакцию бакса. Дневной импульс DXY стал умеренно бычьим, но рост RSI замедлился. Мы все еще видим некоторые риски дальнейшего сжатия коротких позиций".

"Сопротивление проходит на уровнях 102 (21 DMA), 102.20 (уровень Фибо 23,6% коррекции хода от максимума 2023 года к минимуму 2024 года). Поддержка отмечена на уровне 100,50. В центре внимания на этой неделе будут данные по количеству открытых вакансий JOLTS (среда), занятости ADP, занятости в сфере услуг ISM (четверг) и отчет по количеству рабочих мест в США в пятницу."

- Пара NZDUSD может развернуться вниз после ложного бычьего прорыва многомесячного диапазона.

- Пара находится в критической точке - закрытие внутри диапазона может ознаменовать неожиданный медвежий разворот.

NZDUSD изменила курс после выхода из верхней части диапазона консолидации. Возможно, пробой был "ложным", и пара начнет снижение к минимумам диапазона, однако пока рано говорить об этом.

Несмотря на текущую слабость, тренд на дневном графике остается бычьим, и, учитывая, что "тренд - твой друг", шансы на восстановление и последующий рост до более высоких максимумов по-прежнему высоки.

Поглощение 29 августа и 3 сентября максимума от 20 августа подтвердило прорыв из многомесячного диапазона. Обычно это указывает на то, что на горизонте маячит значительный рост, однако цена не смогла развить импульс, а вместо этого развернулась и начала пробиваться на юг.

Дневной график NZDUSD

Предполагается, что коррекция исчерпает свою энергию, цена нащупает основание и снова начнет расти. В конечном итоге она, вероятно, достигнет следующей бычьей цели на уровне 0,6409 (максимум декабря 2023 года). Это консервативная цель. Прорыв из диапазона фактически активировал еще одну более высокую цель на 0,6448 (экстраполированную вверх высоту диапазона с коэффициентом 0,618).

Однако, учитывая наблюдаемую слабость и возможный разворот тренда на 4-часовом графике, есть риск, что прорыв был ложным и пара начнет снижаться обратно в привычный диапазон.

Дневное закрытие ниже верхней границы диапазона - то есть ниже 0,6220 - станет еще одним подтверждением медвежьего разворота. Скользящая средняя (МА) также подаст медвежий сигнал, если закроется ниже своей сигнальной линии. Закрытие ниже 0,6194 придаст больше уверенности в этом сценарии.

EURCHF недавно прорвался выше 0,9350 и 0,94, отмечают аналитики Société Generale FX.

Дневной MACD пытается подняться выше своей триггерной линии

EURCHF недавно сформировал повышающийся минимум в районе 0,9350 (по сравнению с минимумом, достигнутым в августе на уровне 0,9210). Это указывает на то, что нисходящий моментум ослабевает.

Дневной MACD находится на отрицательной территории, но пытается подняться выше своей триггерной линии. Не исключен кратковременный отскок в направлении 0,9490 (уровень Фибо 61,8% коррекции недавнего отката).

200-DMA вблизи 0,9580/0,9600 станет важной зоной сопротивления в ближайшей перспективе. Если пара пробьет 0,9350, возникнет риск более глубокого отката.

Курс EURUSD вырос на 0,2% до 1,1072, проигнорировав победу ультраправой партии "Альтернатива для Германии" (AfD) в восточной Тюрингии, но теперь он вернулся под отметку 1,1048, отмечает старший валютный стратег DBS Филипп Уи.

ЕЦБ присоединится к ФРС в снижении ставок

"Евро подешевел в последние три дня предыдущей недели, опустившись до 1,1048 с 1,1184 на фоне ожиданий второго снижения процентной ставки на заседании Европейского центробанка 12 сентября."

"После снижения инфляции CPI в еврозоне до 2,2% г/г в августе с 2,6% в июле, рынок OIS оценивает вероятность снижения ставки по депозитам на 25 б.п. до 3,50% как 94%".

"На прошлой неделе главный экономист ЕЦБ Филипп Лейн предупредил, что миссия по возвращению к целевому уровню 2% "еще не является гарантированной", выразив беспокойство по поводу ценообразования рынка, который оценивает нейтральную ставку как 2,00-2,50% к середине 2025 года."

Standard Chartered понижает прогноз роста экономики на 2024 год до 0,0% с 0,6% на фоне более слабого роста в первом полугодии и пересмотра статистики ВВП. Экономика Японии, вероятно, будет постепенно восстанавливаться при поддержке внутреннего потребления. Standard Chartered повышает прогнозы CPI на фоне сохраняющейся неустойчивой инфляции из-за роста заработной платы и сокращения субсидий на коммунальные услуги, отмечает макроаналитик Standard Chartered Чон Хун Пак.

2-е полугодие будет лучше первого, но недостаточно сильным

"Мы понижаем наш прогноз роста ВВП на 2024 год до 0,0% с 0,6% на фоне более слабых, чем ожидалось, показателей первого полугодия и вероятного снижения импульса роста во втором полугодии. Мы ожидаем, что Банк Японии будет придерживаться "ястребиной" политики из-за опасений по поводу устойчивой инфляции и ее влияния на внутреннее потребление и инвестиции. В связи с этим мы повышаем наш прогноз CPI по инфляции на 2024 год до 2,5% с 2,4%, так как она по-прежнему остается высокой, что обусловлено ростом заработной платы и постепенной отменой государственных субсидий на энергию. Мы также пересмотрели в сторону повышения наш прогноз по индексу CPI на 2026 год до 2,0% с 1,8%".

"При этом экономика Японии постепенно восстанавливается благодаря поддержке фискальной политики и улучшению ситуации с занятостью и доходами. В результате мы пересмотрели наш прогноз роста на 2025 год до 1,3% с 1,1%. Мы также повышаем наш прогноз роста на 2026 год до 1,0% с 1,2% из-за эффекта базы".

"После пересмотра статистических данных по ВВП Управлением кабинета министров Банк Японии понизил прогноз роста экономики на 2024 финансовый год (заканчивающийся в марте 2025 года) на 0,2пп до 0,6% и подчеркнул, что пересмотр обусловлен в первую очередь изменениями в статистике ВВП, а не изменением общих экономических перспектив."

Президент РФ Владимир Путин прибыл с 2-дневным официальным визитом в Монголию по приглашению президента Монголии Ухнагийн Хурэлсуха.

Как пишет Reuters, визит имеет важное значение, поскольку Монголия находится на маршруте планируемого нового газопровода, соединяющего Россию и Китай, и потому является ключевое звено в планируемом проекте.

Россия уже не один год ведет переговоры о строительстве газопровода, по которому из Ямальского региона в Китай через Монголию будет поставляться 50 миллиардов кубометров газа в год.

Проект «Сила Сибири-2» является частью стратегии России по компенсации потери большей части продаж газа в Европе. Он станет преемником одноименного газопровода, который уже поставляет российский газ в Китай и должен выйти на проектную мощность 38 млрд кубометров в год в 2025 году.

Коммерческие расчеты между Россией и Монголией почти полностью осуществляются в альтернативных доллару и евро валютах, заявил сегодня Путин.

Также сегодня агентство Интерфакс сообщило, что Минэнерго России и министерство промышленности и минеральных ресурсов Монголии подписали соглашение о сотрудничестве в области поставок нефтепродуктов, а также об обеспечении Монголии авиатопливом.

Индекс доллара США (DXY) консолидируется в диапазоне 101,55-101,80 после трехдневного ралли с 100,55 до 101,80, отмечает старший валютный стратег DBS Филипп Уи.

Рынки, вероятно, будут колебаться сильнее

"Рынки акций и облигаций США были закрыты в понедельник в связи с праздником Дня труда. Тем не менее, фьючерсы на S&P и Nasdaq Composite сулят положительное открытие сегодня после того, как большую часть понедельника они находились на отрицательной территории. Сегодня консенсус-прогноз ожидает улучшения индекса PMI от ISM для обрабатывающей промышленности США до 47,5 в августе с 46,8 в июле".

"Однако рынки рассматривают пятничный отчет о занятости как основную поддержку для ожидаемого снижения ставки на 25 б.п. на заседании FOMC 18 сентября. Поскольку инвесторы также взвешивают этот потенциал в сравнении с другими снижениями ставок, ожидаемыми от других центральных банков, рынки, вероятно, будут сильнее колебаться после последних двух месяцев продаж доллара США."

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EURUSD, «тонкие торговые условия на фоне празднования Дня труда в США не позволили EURUSD сделать решительный шаг в каком-либо направлении в начале недели.

«Осторожный настрой рынка помогает доллару США (USD) удерживать позиции в начале вторника и не позволяет паре набирать обороты.

Во второй половине дня ISM опубликует данные по сектору PMI обрабатывающей промышленности за август. Прогнозируется, что основной индекс PMI вырастет до 47,5 с 46,8 в июле. Если эти данные окажутся выше 50 и продемонстрируют экспансию в производственном секторе, немедленная реакция рынка может помочь доллару США укрепиться.

Если заглавный индекс PMI окажется вблизи ожиданий рынка, инвесторы могут отреагировать на изменение компонента занятости. В июле индекс занятости упал до самого низкого уровня за последние четыре года и составил 43,4. Значительное восстановление этих данных может ослабить опасения по поводу ухудшения условий на рынке труда и оказать поддержку доллару США. С другой стороны, показатель ниже 45, который будет свидетельствовать о продолжающемся снижении числа занятых в секторе обрабатывающей промышленности, может оказать давление на бакс и открыть дверь для отскока EURUSD».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EURUSD, паре удалось зарегистрировать небольшой дневной прирост в понедельник, но не удалось набрать импульс восстановления. Пара остается под давлением утром в Европе во вторник и торгуется вблизи 1,1050.

«EURUSD отступила на 4-часовом графике ниже 100-периодной простой скользящей средней (SMA), расположенной в настоящее время на уровне 1.1070, и закрыла две последние свечи ниже этого уровня. Кроме того, индикатор относительной силы (RSI) остается ниже 40, что отражает отсутствие интереса со стороны покупателей.

EURUSD может столкнуться с непосредственной поддержкой на 1.1040 (уровень Фибоначчи 38,2% коррекции последнего восходящего тренда) перед 1.1000 (психологический уровень, коррекция Фибоначчи 50%) и 1.0970 (200-периодная SMA).

Сопротивление расположено на уровнях 1.1070 (100-периодная SMA), 1.1100 (коррекция Фибоначчи 23,6%) и 1.1160 (статический уровень)».

После решения Канады резко повысить налог на электромобили, произведенные в Китае, Китай начал антидемпинговое расследование в отношении канадского экспорта, отмечает макроэкономический стратег UBS Пол Донован.

На повестке дня - отчет ISM о настроениях в обрабатывающей промышленности США

"Демпинг" - это преднамеренная продажа экспортных товаров по цене ниже рыночной. Это не частое явление, но это удобный способ преследования экономического национализма. Среда экономического национализма наиболее очевидна в сфере торговли товарами, но она имеет место и в других секторах".

"Ограничения на потоки капитала были характерны для экономического национализма в прошлом. Регулирование также может быть использовано для продвижения национальных интересов (и такие рынки, как ЕС, со значительной потребительской базой среднего класса, имеют преимущество в этой области). Экономисты должны отличать разрушительные тенденции экономического национализма от более позитивных сил эффективности локализации".

"Сегодня ожидается релиз данных ISM о настроениях в производственной сфере США. Хотя вопросы якобы объективны, в ответы легко внести политическую предвзятость. В этом году результаты, как правило, оказывались ниже консенсус-прогноза. Индекс продаж в магазинах Великобритании от BRC показал скромный положительный рост стоимости продаж. В некоторых секторах товаров длительного пользования наблюдается дефляция, что, естественно, снижает общую стоимость проданных товаров".

Вот что вам нужно знать во вторник, 3 сентября:

Финансовые рынки остаются спокойными во второй торговый день недели. Сегодня инвесторы будут пристально следить за августовскими данными PMI по сектору обрабатывающей промышленности США от ISM. Поскольку длинные выходные в США и Канаде завершаются, ожидается, что в американские торговые часы условия торговли нормализуются.

Индекс доллара США (USD) понес незначительные потери в понедельник, в то время как торговые объемы оставались низкими. В начале вторника индекс держится выше отметки 101,50, а доходность 10-летних казначейских облигаций США колеблется в районе 3,9%. Между тем, фьючерсы на фондовые индексы США торгуются на отрицательной территории. Прогнозируется, что индекс PMI сектора обрабатывающей промышленности от ISM в августе вырастет до 47,5 с 46,8 в июле.

ЦЕНА Доллара США за Последние 7 дней

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за последние 7 дней. Доллар США был самым сильным в паре с иеной.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.86% | 0.39% | 1.13% | 0.15% | 0.31% | 0.06% | 0.61% | |

| EUR | -0.86% | -0.46% | 0.26% | -0.72% | -0.54% | -0.83% | -0.24% | |

| GBP | -0.39% | 0.46% | 0.75% | -0.24% | -0.09% | -0.34% | 0.22% | |

| JPY | -1.13% | -0.26% | -0.75% | -0.96% | -0.80% | -1.07% | -0.50% | |

| CAD | -0.15% | 0.72% | 0.24% | 0.96% | 0.16% | -0.09% | 0.48% | |

| AUD | -0.31% | 0.54% | 0.09% | 0.80% | -0.16% | -0.28% | 0.31% | |

| NZD | -0.06% | 0.83% | 0.34% | 1.07% | 0.09% | 0.28% | 0.57% | |

| CHF | -0.61% | 0.24% | -0.22% | 0.50% | -0.48% | -0.31% | -0.57% |

Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать доллар США из левой колонки и двигаться вдоль горизонтальной линии к иене, то процентное изменение, отображаемое в поле, будет представлять USD (базовая валюта)/JPY (валюта котировки).

В начале европейской сессии данные из Швейцарии показали, что годовой индекс потребительских цен в августе вырос на 1,1%. Данное значение последовало за июльским ростом на 1,3% и оказалось ниже ожиданий рынка 1,2%. Другие данные из Швейцарии показали, что во втором квартале ВВП вырос на 1,8% в годовом исчислении по сравнению с 0,6% в первом квартале. USDCHF в основном проигнорировала эти данные и на момент написания торговалась в боковом диапазоне выше 0,8500.

После закрытия первого дня недели на положительной территории, EURUSD не может сохранить импульс восстановления и снижается к 1,1050 в начале европейской сессии во вторник.

GBPUSD не смогла сделать решительный шаг ни в одну из сторон и завершила понедельник практически без изменений. Пара остается под давлением на европейской утренней сессии и снижается к 1,3100.

Золото в понедельник достигло самого низкого за неделю уровня $2 490, но ему удалось отыграть часть внутридневных потерь. Во вторник XAUUSD держится устойчиво, но остается ниже отметки 2500 долларов.

USDJPY в понедельник закрыла четвертый торговый день подряд на положительной территории и достигла самого высокого за почти две недели уровня выше 147,00. В начале вторника пара остается под медвежьим давлением и снижается в направлении 146.00.

- Индекс потребительских цен CPI в августе +2,0% г/г (ожидалось +2,0%) - самый медленный рост с марта 2021 года

- Индекс потребительских цен +0,4% м/м (ожидалось +0,3%)

- Базовый индекс потребительских цен +2,1% г/г против +2,2% в июле - самый медленный рост г/г с ноября 2021 г.

Замминистра финансов Южной Кореи, комментируя результаты отчета, сообщил, что инфляция, согласно прогнозам, должна стабилизироваться в нижней части диапазона 2%-3%.

Это усилило ожидания неизбежного смягчения денежно-кредитной политики на следующем заседании Банка Кореи (11 октября).

Сам Центральный банк Южной Кореи, в свою очередь, также прокомментировал сегодня данные, показавшие, что инфляция в августе достигла целевого уровня ЦБ. Он отметил, что инфляция стабилизируется быстрее, чем в других крупных экономиках, и что текущий стабильный тренд будет сохраняться.

По данным американской депозитарной трастовой и клиринговой корпорации Depository Trust & Clearing Corporation (DTCC), сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

EURUSD: суммы в евро

- 1.0950 1.5 млрд

- 1.1050 1.1 млрд

- 1.1070 823 млн

- 1.1120 1.5 млрд

- 1.1175 735 млн

- 1.1200 612 млн

USDJPY: суммы в долларах США

- 144.00 512 млн

- 145.00 1.5 млрд

- 148.50 1.1 млрд

USDCHF: суммы в долларах США

- 0.8400 475 млн

- 0.8560 903 млн

- 0.8925 500 млн

AUDUSD: суммы в AUD

- 0.6490 1.2 млрд

- 0.6500 493 млн

- 0.6675 1.1 млрд

USDCAD: суммы в долларах

- 1.3300 449 млн

- 1.3400 884 млн

- 1.3500 1.5 млрд

- 1.3620 551 млн

- 1.3750 798 млн

NZDUSD: суммы в новозеландских долларах

- 0.5930 930 млн

- 0.5970 1.5 млрд

Сегодня Народный банк Китая установил курс юаня (USD/CNY) на предстоящую торговую сессию на уровне 7,1112 по сравнению с фиксингом предыдущего дня 7,1027 и оценкой Reuters 7,1120.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Значительное повышение или понижение курса по сравнению с ожиданием обычно считается сигналом со стороны ЦБ.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 28.521 | -0.96 |

| Золото | 249.958 | -0.13 |

| Палладий | 979.25 | 1.57 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 53.12 | 38700.87 | 0.14 |

| Hang Seng | -297.1 | 17691.97 | -1.65 |

| KOSPI | 6.69 | 2681 | 0.25 |

| ASX 200 | 18 | 8109.9 | 0.22 |

| DAX | 23.93 | 18930.85 | 0.13 |

| CAC 40 | 15.47 | 7646.42 | 0.2 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.67908 | 0.41 |

| EURJPY | 162.606 | 0.66 |

| EURUSD | 1.10706 | 0.24 |

| GBPJPY | 193.088 | 0.58 |

| GBPUSD | 1.31445 | 0.15 |

| NZDUSD | 0.62315 | -0.23 |

| USDCAD | 1.34918 | 0 |

| USDCHF | 0.85148 | 0.12 |

| USDJPY | 146.891 | 0.43 |

© 2000-2025. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.