- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 01-12-2023

Канада, ноябрь S&P Global производственный индекс PMI составил 47.7 против 48.6 ранее.

- Фирмы продолжали использовать существующие запасы ресурсов там, где это было возможно, несмотря на ускорении инфляции цен на ресурсы.

- В ноябре наблюдалось одновременное падение производства и появление новых заказов.

- Инфляция цен на продукцию выросла до девятимесячного максимума в ноябре.

- Занятость в обрабатывающей промышленности незначительно выросла за последний период исследования, первый прирост за 7 месяцев.

Глобальный индекс деловой активности в производственном секторе S&P за ноябрь 2023 г. составил 49.4 против предварительных 49.4 и 50.0 ранее.

- Оценка составила 48.6.

- Новые заказы сократились.

- Производители товаров отметили, что, хотя и незначительное, снижение новых продаж было связано со слабым клиентским спросом, экономической неопределенностью и продолжающимся сокращением запасов у клиентов.

- Затраты на вводимые ресурсы росли заметно более медленными темпами.

- Занятость падает второй месяц подряд.

- PMI в производственном секторе от ISM за ноябрь 2023 г. составил 46.7 против прогноза 47.6

- 46.7 ранее.

- Уплаченные цены 49.9 против 45.1 ранее.

- Занятость 45.8 против 46.8 ранее.

- Новые заказы 48.3 против 45.5 ранее.

- Запасы 44.8 против 43.3 ранее.

- Производство 48.5 против 50.4 ранее.

До этого отчета доллар США находился на лучшем уровне дня по отношению к евро и фунту, но с тех пор упал. Рынок ожидал чего-то лучшего, чем «ожидаемые» цифры из-за вчерашнего сильного регионального PMI.

Расходы на строительство в США в октябре составили +0.6% против ожидаемых +0.4%

Законы IRA и CHIPS поддерживают стабильное строительство в США, несмотря на замедление темпов роста жилищного строительства.

Комментарии президента ФРБ Чикаго:

- Мы на пути к инфляции в 2%.

- Жилищная инфляция – это то, что я наблюдаю; если она снизится до 2%, то мы будем на правильном пути.

- Рынок труда очень силен.

- Если придут потрясения, мы разберемся.

- Самым большим риском для экономики США в наступающем году являеися обвал в Китае.

Похоже, что Гулсби скоро начнет настаивать на снижении ставок.

Комментарии Джерома Пауэлла, ФРС:

- Говорить о том, что монетарная политика является достаточно ограничительной, преждевременно.

- ФРС поднимет ставки, если это необходимо для снижения инфляции.

- ФРС принимает решения по ставке каждое заседание.

- Неопределенность в отношении экономических перспектив «необычайно повышена».

- Фонды ФРС находятся на ограничительной территории.

- ФРС добилась значительного прогресса в снижении инфляции.

- Приветствуется недавнее смягчение данных по инфляции.

- Необходимо увидеть больший прогресс в снижении инфляции до 2%

- Рост заработной платы по-прежнему высок, но замедляется до более устойчивого уровня

- Безработица выросла, но все еще исторически низкая.

- Поскольку последствия пандемии, связанные со спросом и предложением, продолжают ослабевать, неопределенность в отношении перспектив экономики необычайно возрастает.

Комментарии председателя Федеральной резервной системы:

- В этом году мы были удивлены ростом экономики.

- Инфляция все еще значительно выше целевого показателя, но движется в правильном направлении.

- Люди, ушедшие с рынка труда во время пандемии, вернулись в 2023 году, и у нас было больше иммиграции.

Несмотря на то, что ФРС продолжает проводить ограничительную политику в 2023 году, золото продемонстрировало весьма приличные результаты, и цены несколько раз достигали $2000. Стратеги TD Securities анализируют перспективы желтого металла.

Ключевые тезисы

Поскольку инфляция все еще значительно превышает целевой уровень ФРС в два процента, центральный банк США вряд ли подаст сигнал о скором смягчении. Поэтому желтый металл вполне может находиться в диапазоне, без устойчивого прорыва к нашей цели в $2100 в течение квартала или около того.

Мы считаем, что сочетание ожидаемого в ближайшие месяцы голубиного курса ФРС и очень сильных покупок со стороны официального сектора должно привести к устойчивому росту цен до уровня $2100+ в 2024 году.

Стратеги Commerzbank анализируют долгосрочные перспективы цен на электроэнергию в Германии.

Ключевые тезисы

Несмотря на недавнее падение цен на электроэнергию, они остаются высокими как по историческим, так и по международным стандартам. Учитывая высокие затраты на переход к новой энергетике, цены даже грозят вырасти в ближайшие годы.

Однако после завершения преобразований очень низкие (переменные) затраты на производство "зеленой электроэнергии" дают основания надеяться, что цены будут снижаться, даже если более высокие системные затраты, например, на резервные мощности, вероятно, нивелируют значительную часть этого преимущества.

Цены на электроэнергию, вероятно, снова снизятся, но останутся конкурентным недостатком для немецкой экономики.

FOMC снизит ставки в 2024 году, цикл смягчения составит 200 б.п., сообщают экономисты ANZ Bank.

Ключевые тезисы

Жёсткая монетарная политика и улучшение фундаментальных показателей предложения способствуют ослаблению инфляции потребительских цен и замедлению роста заработной платы.

Хотя мы не ожидаем дальнейшего повышения ФРС целевого уровня FFR, ожидается, что реальная ставка продолжит расти по мере замедления инфляции. Дополнительное ужесточение политики в реальном выражении будет продолжать оказывать понижательное давление на инфляцию вплоть до 2024 года.

Мы ожидаем, что к середине 2024 года ФРС будет уверена в том, что инфляция находится на устойчивом пути к целевому уровню 2%, и ФРС начнет снижать ставки в 3 квартале.

Мы ожидаем, что ставки снизятся на 200 б.п. от пика до впадины, а предельная ставка FFR составит 3.50%, что подразумевает положительные реальные ставки на протяжении всего цикла.

В ноябре цены на нефть упали в среднем на 10%. Экономисты ABN Amro анализируют перспективы рынка нефти.

Ключевые тезисы

В первом квартале 2024 года мы ожидаем, что добровольное сокращение добычи окажет ограниченное влияние на цены и будет компенсировано увеличением предложения со стороны производителей, не входящих в ОПЕК, таких как США и Гайана, в связи со снижением роста мирового спроса. Это вызовет рост избытка предложения и окажет понижательное давление на цены.

По нашим прогнозам, в первом квартале средняя цена на нефть марки Brent составит около $83, а к концу года мы ожидаем цену в $95, что будет обусловлено главным образом восстановлением мировой экономики по мере снижения инфляции и процентных ставок.

На следующей неделе Банк Канады (BoC) объявит о своем решении по процентной ставке. По мнению экономистов ING, существует небольшое пространство для ястребиной (хотя и кратковременной) реакции рынка.

Ключевые тезисы

Рынки оценивают возможность снижения ставки в Канаде на 100 б.п. в 2024 году, поэтому вполне вероятно, что ожидания склоняются к смягчению ястребиного тона Банка Канады на этом заседании.

В конечном счете, данные и влияние ценообразования ФРС остаются гораздо более важными для своп-кривой CAD.

CAD может вырасти на фоне "ястребиного" тона, но не стоит ожидать, что валютный эффект будет очень долгосрочным: мы не считаем луни особенно привлекательной валютой в первые месяцы следующего года, учитывая его очень высокую корреляцию с американскими данными, которые, как мы ожидаем, ухудшится в 1 половине 2024 г. Другие товарные валюты, такие как AUD и NOK, являются более привлекательными.

Пара EUR/USD снизилась ниже 1.09. Экономисты Société Générale анализируют перспективы пары.

Ключевые тезисы

10-летние облигации упали до 2/395%, увеличив коррекцию до 60 б.п. от октябрьского максимума. Снижение безубыточности на 12 б.п. до 2.09% снизило реальную доходность 10-летних облигаций на 8 б.п. до 33 б.п. Это привело к тому, что пара EUR/USD вернулась ниже 1.0950 с максимума 1.1017. Возврат ниже 1.0915 может предвещать более глубокий откат.

Падение инфляции в еврозоне до 2.4% в ноябре неизбежно усилило ожидания того, что первое снижение ставок может произойти раньше в 2024 году, чем мы прогнозируем на конец следующего года. Падение инфляции означает, что реальная учетная ставка, измеренная по ставке по депозитам, выросла до 130 б.п. Для сравнения: в США этот показатель составляет 210 б.п. (эффективная ставка ФРС 5.33% минус индекс потребительских цен 3.2%). Пока спред не сузится, темпы повышения EUR/USD должны быть постепенными.

- Индекс деловой активности в производственном секторе (ISM) в ноябре остался на уровне 46.7.

- Индекс доллара США сократил дневной прирост и упал до 103.50.

Экономическая активность в обрабатывающей промышленности США сократилась в ноябре. Это 12-е подряд сокращение, при этом производственный PMI от ISM составил 46.7, не изменившись с октября. Это значение оказалось хуже ожиданий рынка в 47.6.

Ключевые тезисы

- Производственный PMI составил 46.7% в ноябре, не изменившись с 46.7%, зафиксированного в октябре. Экономика в целом продолжала сокращаться второй месяц после месяца слабого роста, которому предшествовали девять месяцев спада и 30-месячный период роста до этого.

- Индекс новых заказов остался на территории спада на уровне 48.3%, что на 2.8 процентных пункта выше показателя в 45.5%, зафиксированного в октябре.

- Индекс производства, составляющий 48.5%, представляет собой снижение на 1.9 процентного пункта по сравнению с октябрьским показателем в 50.4%.

- Индекс цен зарегистрировал 49.9%, увеличившись на 4.8 процентных пункта по сравнению с показателем 45.1% в октябре.

- Индекс отставания заказов составил 39.3%, что на 2.9 процентных пункта ниже октябрьского показателя в 42.2%.

- Индекс занятости составил 45.8%, снизившись на 1 процентный пункт с 46.8%, зарегистрированных в октябре.

Реакция рынка

Индекс доллара США немного откатился после отчета ISM, упав к 103.50. Однако пара EUR/USD осталась вблизи дневного минимума на 1.0850.

Ульрих Лейхтманн, руководитель отдела исследований валютных рынков и сырьевых товаров, делится своим мнением о структурных сдвигах в волатильности.

Ключевые тезисы

Чем яснее становится картина по процентным ставкам, тем меньше вероятность крупных сюрпризов по процентным ставкам. Это также делает менее вероятными крупные скачки обменных курсов. Структурно волатильность снижается. Это относится не ко всем валютам. В Японии мы видим совершенно другой цикл изменения процентных ставок. В Новой Зеландии он еще не закончился, а в Швейцарии доминирует интервенционный риск, поэтому обменный курс - это в первую очередь искусственный продукт ШНБ.

Однако сохранится ли ситуация со структурно низкой волатильностью? Я так не думаю! Следующий цикл изменения процентных ставок обязательно наступит. Рынок уже ожидает снижения процентных ставок в следующем году. Они также не будут синхронизированы. Они также не будут одинаковыми по величине везде. Поэтому они, скорее всего, снова вызовут структурно высокую волатильность. Недавние скачки пары EUR/USD, вызванные ожиданиями снижения ставок ФРС и ЕЦБ, являются их предвестниками.

Поэтому я снова вижу свою роль как валютного аналитика в том, чтобы быть предостережением от игнорирования валютных рисков во времена низкой волатильности.

Доллар упал чуть более чем на 3% с октябрьских максимумов. Экономисты ING анализируют перспективы доллара США на следующий год.

Ключевые тезисы

Мы считаем, что в следующем году доллару предстоит циклический спад.

Если в валютном пространстве не возникнет огромных и неожиданных премий за риск, доминирующей тенденцией будет сближение роста в США со слабыми уровнями, наблюдаемыми в Европе и Азии, начало цикла смягчения со стороны ФРС и падение доллара на 5-10%. Это мнение зависит от того, сможет ли ФРС снизить ставки, и от того, насколько бычий тренд будет развиваться на кривой доходности в США.

Основными угрозами для нашей точки зрения на доллар являются сохранение экономической мощи США или очередной кризис в Еврозоне - вспомните, как в 2001 году пара EUR/USD не смогла подняться, несмотря на то, что ФРС снизила ставки почти на 500 б.п.

Экономист UOB Group Хо Вуэй Чен, CFA, оценивает последние данные индекса PMI в китайской экономике.

Основные тезисы

Официальные индексы PMI для производственной и непроизводственной сфер в ноябре продолжали слабеть вопреки ожиданиям консенсуса, согласно которому после праздников в честь Национального дня в октябре должно было последовать небольшое улучшение. Несмотря на то, что НБК увеличил вливания ликвидности, активность в экономике также не оживилась.

В непроизводственном секторе индекс строительной активности укрепился в ответ на меры государственной поддержки инфраструктуры и сектора недвижимости, но индекс активности в сфере услуг впервые в этом году сократился. Таким образом, экономический импульс оказался гораздо слабее, чем ожидалось.

Резкое увеличение объема вливаний ликвидности и возможное возобновление работы механизма дополнительного кредитования под залог (PSL) может отложить дальнейшее снижение ставки до 1 или даже 2 квартала 24 года. Таким образом, мы сдвигаем сроки дальнейшего снижения процентных ставок на 1 кв. 2024 г. Еще одно снижение нормы резервных требований (RRR) на 25 б.п. может быть осуществлено раньше, чтобы обеспечить дополнительную ликвидность на рынке.

Экономисты Wells Fargo ожидают, что австралийский доллар будет расти в следующем году.

Ключевые тезисы

Мы ожидаем значительного роста австралийского доллара в 2024 году.

Хотя экономический рост Австралии в следующем году должен замедлиться на фоне неопределенных перспектив Китая, мы не ожидаем откровенного спада активности. В отличие от легкой рецессии, которую мы прогнозируем для США, относительные показатели роста должны поддержать австралийскую валюту.

Более того, поскольку инфляция в Австралии находится на высоком уровне и постепенно снижается, Резервный банк Австралии возобновил повышение ставок. Нельзя исключать дальнейшего ужесточения монетарной политики, и снижение ставок маловероятно до конца следующего года. Смягчение монетарной политики в Астралии должно отставать от ФРС, поэтому относительные тенденции роста и монетарной политики должны поддержать австралийский доллар в 2024 году.

- Пара EUR/USD продолжает терять импульс ниже 1.0900.

- Дальнейшее снижение может привести к возврату к 200-SMA вблизи 1.0820.

Пара EUR/USD продолжает ослабевать и расширяет недавний пробой 1.0900 в пятницу.

Продолжение нисходящего тренда может привести к повторному тестированию незначительного уровня поддержки на недельном минимуме 1.0852 (27 ноября). Потеря этого уровня может привести к тому, что потенциальный тест критической 200-SMA на 1.0817 вернется в поле зрения скорее раньше, чем позже.

Перспективы для пары останутся конструктивными, пока она торгуется выше 200-SMA.

EUR/USD: дневной график

- DXY продолжает набирать обороты и флиртует с областью 103.60.

- Преодоление 200-SMA открывает двери для дальнейшего роста.

DXY растет уже третью сессию подряд и в конце недели колеблется в районе 103,60.

Если ключевая 200-SMA в районе 103.60 будет пройдена, индекс ждет более продолжительный рост, вначале к недельной вершине 104.21 (22 ноября), а затем к временной 100-SMA на 104.34.

В то же время, пока индекс торгуется выше 200-SMA, его перспективы, как ожидается, сменятся на бычьи.

DXY: дневной график

Экономисты TD Securities анализируют последние факторы, стимулирующие рост курса канадского доллара, и приводят доводы в пользу его укрепления по отношению к доллару США.

Ключевые тезисы

Мы проанализировали движущие силы канадского доллара и показали, что, хотя он традиционно считался нефтяной валютой, важность этого фактора со временем снизилась. На самом деле, гораздо большее значение для USD/CAD имеют рисковые настроения и широкая динамика доллара США.

Канада имеет прочные торгово-экономические связи с США и недолларовые страны в торговле исключительно с США. Мы видим, что в следующем году ситуация изменится, когда США догонят остальной мир. Что касается внутренней уязвимости, предстоящее продление ипотечного кредитования будет сдерживать потребление домохозяйств. Тем не менее, Канада столкнется с позитивным влиянием двух компенсирующих факторов, а именно роста населения и избыточных сбережений.

Мы ожидаем, что в следующем году канадский доллар будет укрепляться, исходя из нашего широкого прогноза по доллару США, но вряд ли он станет лидером среди валют G10. Мы считаем, что CAD должен отставать от курсов, особенно связанных с улучшением перспектив Китая, таких как AUD.

На этой неделе цена на золото достигла семимесячного максимума около $2050. Экономисты Commerzbank анализируют перспективы желтого металла.

Ключевые тезисы

Согласно фьючерсам на фонды ФРС, участники рынка теперь ожидают, что первое снижение ставки на 25 б.п. будет осуществлено ФРС к маю. В цену заложено снижение ставки на 50 б.п. к середине 2024 года. Мы считаем, что рынок слишком спешит: наши экономисты не ожидают первого снижения ставки ФРС до третьего квартала 2024 года. Поэтому мы считаем, что в ближайшие месяцы цена на золото может упасть, если ожидания снижения ставки в первой половине 2024 года, которые мы считаем преждевременными, будут ослаблены.

Мы уверены, что во второй половине следующего года ФРС снизит процентные ставки довольно значительно, а именно на 100 б.п., поэтому цена на золото должна подняться до нового исторического максимума в $2100.

Доллар США завершает неделю и начинает месяц негативно по отношению к большинству основных валют. Экономисты Scotiabank анализируют перспективы доллара.

Ключевые тезисы

Несмотря на то, что в четверг доллар США восстановился, факторы, препятствующие его росту - снижение доходности, сезонные тенденции в декабре и в целом медвежьи технические факторы - указывают на то, что в ближайшие несколько недель доллар будет более слабым.

В преддверии выходных на американских рынках ожидается относительно слабый календарь (только данные по расходам на строительство и ISM Manufacturing). Но календарь значительно расширен за счет выступлений Гулсби, Пауэлла и Кука из ФРС.) Это последние запланированные комментарии чиновников ФРС перед заседанием FOMC 13 декабря.

CAD продолжил рост на фоне доллара США до 1.35. Экономисты Scotiabank анализируют перспективы луни.

Ключевые тезисы

В четверг рост USD/CAD был остановлен на 1.36, и после уверенного отскока канадского доллара от внутридневного минимума доллар США будет торговаться слабо до конца недели.

Потери USD/CAD продлились и пара протестироваал область 200-DMA (1.3517), в то время как доллар стабилизировался, отсутствие более значительного отскока сохраняет технический фокус на понижение и тест области фигуры (50% коррекции ралли июля/ноября на 1.3495). Пробитие этой области приведёт пару к 1.34.

Сопротивление находится на 1.3600/1.3620 и 1.3650/1.3660.

- В пятницу кросс EUR/JPY оказался в боковике в районе 161.00.

- Далее пара упадёт к поддержке в районе 159.60.

Кросс EUR/JPY в пятницу коллеблется в районе 161.30, продлевая консолидацию в нижней части недавнего диапазона.

Продолжение нисходящего тренда может побудить кросс прорваться ниже 160.00 и вернуться к промежуточной 55-SMA на 159.58.

Пока что долгосрочный прогноз для кросса выглядит позитивным, пока он торгуется выше 200-SMA на 153.64.

EUR/JPY: дневной график

Пара GBP/USD держится выше 1.26. Экономисты Scotiabank анализируют перспективы пары.

Ключевые тезисы

Прорыв ниже 1.2625 в преддверии выходных станет сигналом к еще одному падению.

Потеря (незначительной) поддержки в районе 1.2600/1.2605 приведет к тому, что пара может упасть к 1.2550.

Сопротивление находится на 1.2665/1.2675.

Пара EUR/GBP продолжила резкое отступление, протестировав 0.86, минимум с середины сентября. После разворота фунта против евро, произошедшего в конце ноября, вероятен дальнейший рост фунта.

Экономист UOB Group Ли Сью Энн анализирует последнее решение РБНЗ по процентной ставке.

Ключевые тезисы

Как и ожидалось, Резервный банк Новой Зеландии (РБНЗ) на ноябрьском заседании принял решение оставить официальную денежную ставку (OCR) без изменений на уровне 5.50%. В сопроводительном пресс-релизе РБНЗ отметил, что процентные ставки сдерживают экономическую активность и снижают инфляционное давление, как это необходимо.

Данные по ВВП за 3 кв. 2023 г. будут опубликованы 14 декабря. Но в целом мы прогнозируем замедление роста ВВП Новой Зеландии до 0.9% в 2024 году с 1.1% в 2023 году. Что касается инфляции, то наш прогноз на 2023 год составляет 5.7%. В 2024 году мы ожидаем дальнейшего снижения инфляции до 3.0%.

Ужесточение фискальной политики будет способствовать дальнейшему снижению темпов роста, хотя большинство фискальных мер, скорее всего, будут объявлены только в мае 2024 года, а их реализация, вероятно, займет некоторое время. Тем не менее, мы считаем, что РБНЗ придется снизить ставки раньше, чем предполагают его собственные прогнозы.

Пара EUR/USD колеблется вокруг 1.09. Экономисты Scotiabank анализируют перспективы пары.

Ключевые тезисы

Окончательные данные по индексу PMI для производственной сферы Еврозоны были пересмотрены в сторону повышения до 44.2 с предварительного ноябрьского значения 43.8. Данные по Германии и Франции были пересмотрены в сторону повышения, в то время как Испания сообщила о более сильном, чем ожидалось, значении 46.3 за месяц. Однако результат Италии, составивший 44.4, оказался ниже прогнозов.

Пара EUR/USD продолжает консолидироваться.

Недавний рост выглядит перекупленным, и коррекционные потери в район 1.09 рискуют продлиться в краткосрочной перспективе, возможно, до 1.0825/1.0850.

Внутридневное сопротивление - 1.0920/1.0925.

Поддержка - 1.0880.

Экономисты ING не ожидают, что европейские валюты будут лидировать в росте по отношению к доллару США.

Европейские валюты будут отставать

Мы считаем, что история с долларом будет достаточной для роста EUR/USD в течение 2024 года - 1,15 является нашей целью на конец года - но движения должны быть относительно скромными.

EUR/USD будет трудно расти, пока Еврозона находится в рецессии. Она также столкнется с проблемой все более "голубиного" Европейского центрального банка, если наш прогноз относительно первого снижения ставки ЕЦБ в июне окажется верным. А слабый рост еврозоны, как правило, создает проблемы и для некоторых периферийных рынков государственных облигаций еврозоны.

Что касается фунта, то цикл смягчения ставки Банком Англии на 100 б.п. создаст препятствия для GBP/USD. Мы не ожидаем, что выборы в Великобритании потребуют от фунта большой премии за риск, но и сомневаемся, что они станут попутным ветром.

По прогнозам стратегов TD Securities, серебро расти в направлении $26.

Ключевые тезисы

Предстоящий разворот ястребиной монетарной политики должен помочь катализировать более благоприятные потоки в начале 2024 года, после того как станет ясно, что ФРС и другие центральные банки перейдут к более голубиной монетарной политике. Мы считаем, что фактический переход к голубиной политике начнется в июне 2024 года, но рынки должны позитивно отреагировать за много месяцев до этого.

Как только на горизонте появится экономическое восстановление, белый металл получит дополнительный импульс со стороны промышленности, что может привести к достижению целевого уровня $26 в середине 2024 года. В это время снижение процентных ставок, рост физических инвестиций, покупок ETP и промышленного спроса приведут к ужесточению рыночных условий.

Учитывая нехватку добывающих мощностей, более интенсивное использование этого металла в электромобилях и растущий спрос на солнечные батареи по мере перехода мира к экономике с нулевым балансом, в следующем году наряду со снижением ставок и циклическим ростом спроса будет действовать структурный компонент.

Пара EUR/USD вернулась к отметке 1,09. Экономисты ING анализируют перспективы пары.

Рынки сейчас закладываю в цены первое снижение ставки ЕЦБ в апреле, и далее переоценка в сторону более "голубиного" курса будет затруднена. Однако это не обязательно окажет давление на EUR/USD, если краткосрочные дифференциалы вновь синхронизируются с парой.

Спред 2-летних свопов EUR-USD сейчас находится на уровне 178 б.п., что является самым низким показателем с декабря 2022 года, когда EUR/USD находилась на уровне 1,05.

Смотрите: Предстоящий этап денежно-кредитной политики должен быть довольно благоприятным для евро - Commerzbank

Пара EUR/GBP снизилась к нижней границе диапазона 0,86-0,87. Экономисты MUFG Bank анализируют перспективы пары.

Риски смещены в сторону снижения

Рынок сейчас ставит на то, что Банк Англии снизит ставку на 25 б.п. в августе следующего года, что позже, чем ЕЦБ и ФРС.

Изменение настроя ЕЦБ, учитывая недавние данные о более быстром снижении инфляции, оставляет EUR/GBP возможность для дальнейшего падения, поскольку расхождение в инфляционных ожиданиях и, следовательно, ожиданиях по политике еще больше увеличивается.

За последние пять торговых дней пара EUR/GBP пробила свои 50-, 100- и 200-DMA, поэтому риски на данный момент смещены в сторону снижения.

Возобновление медвежьего давления в паре USD/CNH должно пока столкнуться с ключевым препятствием на уровне 7.1100, комментируют экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: Мы ожидали, что вчера доллар США будет торговаться в боковом диапазоне 7,1250/7,1550. Наше мнение о боковой торговле не было ошибочным, хотя доллар торговался в более широком диапазоне 7,1232/7,1569, прежде чем закончить день с небольшими изменениями на отметке 7,1459 (+0,04%). Ценовое движение не предлагает новых подсказок, и мы по-прежнему ожидаем, что доллар будет консолидироваться, вероятно, между 7,1280 и 7,1585.

Прогноз на 1-3 недели: Наш вчерашний прогноз (30 ноября, цена спот на 7.1335) остается в силе. Как было отмечено, слабость доллара, проявившаяся две недели назад, сохраняется, и уровень для мониторинга по-прежнему находится на 7.1100. Однако если доллар пробьет уровень 7.1660 (вчерашний уровень "сильного сопротивления", не изменился), это будет означать, что слабость доллара стабилизировалась.

Рынки облигаций завершили ноябрь бурным ростом. Экономисты Société Générale анализируют сезонные факторы декабря.

Сезонность может отрицательно повлиять на ралли облигаций в конце года

Растянутые технические графики и медвежий уклон в сезонности облигаций могут побудить инвесторов зафиксировать прибыль на случай возобновления роста доходности в декабре. Однако этого может оказаться недостаточно, чтобы поднять доллар с минимумов.

Сезонные факторы говорят о медвежьем настрое доллара в декабре против целого ряда валют.

Среднее падение DXY за последние 10 лет составляет 0,8%, сезонно бычьими являются евро, SEK, GBP, CHF, CEE, KRW. Разнонаправленными являются AUD, CAD, JPY, MXN, ZAR, INR.

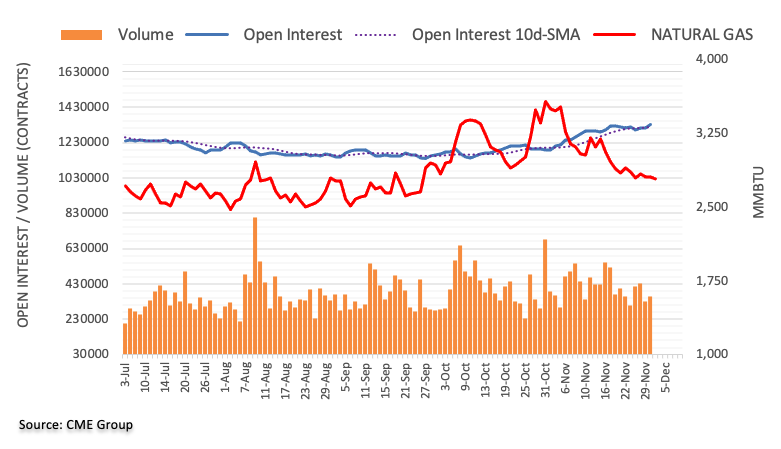

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ вырос примерно на 19,5 тыс. контрактов. В то же время торговые объемы возобновили восходящий тренд и увеличились примерно на 32,4 тыс. контрактов.

Природный газ: следующая поддержка - $2.600

Цены на природный газ, похоже, вступили в консолидационную фазу в нижней части месячного диапазона. Неубедительное ценовое движение четверга сопровождалось ростом открытого интереса и объемов, что предполагает дальнейшую боковую торговлю в ближайшей перспективе. В то же время ключевая 200-дневная SMA в районе $2,600 за MMBtu пока продолжает удерживать пару от дальнейшего падения.

Снижение курса доллара США было значительным - мы вступили в последний месяц 2023 года, и в ноябре произошло резкое падение доллара на 3,0%. Экономисты MUFG Bank отмечают, что в декабре для пары EUR/USD существует сезонный фактор, который является весьма убедительным.

Вполне убедительная сезонная тенденция для EUR/USD в декабре

Сезонная тенденция в декабре для EUR/USD весьма убедительна - за последние 20 лет 14 декабрей были отмечены ростом EUR/USD, а средний прирост за эти 14 лет составил впечатляющие 2,6%. Если исключить декабрь 2008 года (+10,1%), то средний прирост за остальные 13 случаев все равно был значительным - 2,0%. Более того, в 8 из 11 случаев, когда пара EUR/USD росла в ноябре, за этим следовал декабрьский рост.

Но это не значит, что мы можем игнорировать фундаментальные факторы, и, конечно, перспективы того, что сезонный уклон будет очевиден в декабре 2023 года, улучшатся, если мы начнем наблюдать замедление экономической активности в США. Без этого оптимизм инвесторов по поводу недавнего снижения инфляции может не сохраниться.

Цена на золото достигла семимесячного максимума на фоне ожиданий снижения ставки. Экономисты Commerzbank анализируют перспективы желтого металла.

Текущие ожидания снижения ставки ФРС на 50 б.п. к середине 2024 года, скорее всего, не оправдаются

На этой неделе на рынке золота продолжился подъем, и цена золота почти вернулась к майскому годовому максимуму. Однако потенциал дальнейшего роста, вероятно, ограничен. Это связано с тем, что текущие ожидания снижения ставки ФРС на 50 б.п. к середине 2024 года, скорее всего, не оправдаются.

Соответственно, мы также предполагаем коррекцию на рынке золота. Она может быть вызвана выходом отчета по рынку труда в США в конце недели.

USD/CAD продолжает снижение и торгуется ниже 1,3550. Экономисты Société Générale анализируют технические перспективы пары.

Недавний разворотный максимум на уровне 1,3760 может оказать сопротивление

USD/CAD недавно пробила восходящий канал с июля и отступила от 50-DMA, что свидетельствует о восстановлении нисходящего импульса. Это также подчеркивается дневным MACD, который вышел на отрицательную территорию.

Пара дрейфует в направлении следующих уровней проекции 1.3500/1.3480; эта область может быть промежуточной поддержкой. Вероятен первоначальный отскок, однако недавний разворотный максимум на 1.3760 может оказать сопротивление.

Неспособность защитить 1.3500/1.3480 может обусловить падение к сентябрьским минимумам 1.3385 и 1.3280.

Экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг ожидают, что пара USD/JPY будет торговаться между 146,65 и 149,30 в ближайшей перспективе.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы придерживались мнения, что "существует возможность для снижения доллара до 146,50, прежде чем станет возможным более устойчивое восстановление". Однако доллар сильно отскочил от 146,82 до 148,51. Сильный отскок кажется чрезмерным, и доллар вряд ли будет расти дальше. Сегодня доллар, скорее всего, будет торговаться в диапазоне 147,00/148,50.

Прогноз на 1-3 недели: После того как два дня назад доллар упал до 146,65, вчера (30 ноября, цена спот на 147,10) мы указали, что "нисходящий импульс быстро нарастает, и доллар, скорее всего, продолжит слабеть". Наше мнение быстро оказалось ошибочным, так как доллар сильно отскочил и преодолел наше "сильное сопротивление" на уровне 148,40 (максимум 148,51). Наращивание импульса ослабло. В настоящее время доллар, скорее всего, будет торговаться в диапазоне между 146,65 и 149,30, а затем пойдет на снижение.

На этой неделе EUR/CHF понесла резкие потери и опустилась ниже отметки 0,95. Экономисты ING анализируют перспективы пары.

Если EUR/CHF упадет слишком резко, ШНБ, вероятно, переключится с продажи валюты на ее покупку

Мы не видим оснований для существенного снижения EUR/CHF. Да, Швейцарский национальный банк (ШНБ) снижает курс за счет продаж валюты, но мы считаем, что желание ШНБ укрепить швейцарский франк будет ослабевать. Это связано с тем, что разница в инфляции с основными торговыми партнерами быстро сокращается, а это означает меньшую необходимость в укреплении швейцарского франка для поддержания стабильного реального обменного курса.

Мы считаем, что большую часть следующего года пара EUR/CHF будет держаться около отметки 0,95. Если курс EUR/CHF упадет слишком резко, ШНБ, вероятно, превратится из продавца валюты в ее покупателя.

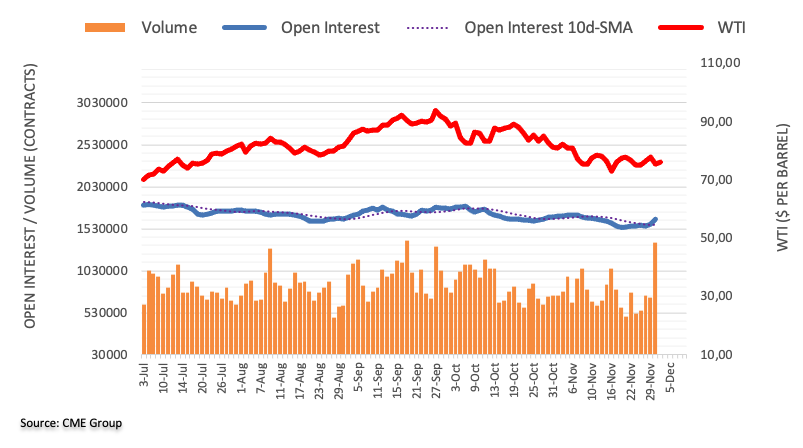

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на нефть продолжил восходящую динамику предыдущих дней и на этот раз повысился порядка на 65,2 тыс. контрактов. Торговые объемы тем временем возобновили восходящий тренд и увеличились примерно на 664,2 тыс. контрактов, что стало самым большим внутридневным приростом с 3 апреля.

WTI: падение к $72,00, похоже, не за горами

Цены на нефть WTI заметно снизились в четверг. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал продолжения снижения цены в самой ближайшей перспективе. При этом ближайшей целью является ноябрьский минимум 72,22 доллара за баррель (от 16 ноября).

Сегодня, когда валютный рынок будет оставаться крайне чувствительным к любым данным по экономической активности, центральное место займет производственный отчет ISM США за ноябрь. Экономисты ING анализируют перспективы доллара.

Доллар вновь обретает преимущество

Сегодня в центре внимания будут данные ISM по производственному сектору за ноябрь. Рынок Форекс будет оставаться очень чувствительным к любым данным по экономической активности, но есть ощущение, что быки по доллару пережили риски, связанные с потребительскими расходами и PCE, так что сегодняшние данные ISM могут не оказать большого влияния - если только не будет каких-либо больших сюрпризов. Кстати, мнение о том, что производственный сектор находится в фазе сокращения, уже устоялось.

Мы ожидаем некоторой консолидации доллара в ближайшие дни, но при этом сохранятся повышательные риски, поскольку доллар вновь начнет использовать свое преимущество по ставкам.

По прогнозам, в ближайшие несколько недель пара AUD/USD будет торговаться в диапазоне 0,6530-0,6665, считают экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: Вчера мы ожидали, что AUD будет торговаться в диапазоне между 0,6595 и 0,6650. Однако, поднявшись до максимума 0,6650, AUD резко упал до 0,6571, а затем отскочил. Это ценовое движение не привело к усилению нисходящего импульса. Мы по-прежнему ожидаем, что AUD будет торговаться в диапазоне, хотя и более низком - 0,6565/0,6640.

Прогноз на 1-3 недели: Мы придерживаемся позитивного взгляда на AUD с середины прошлого месяца (см. примечания на графике ниже). Вчера (30 ноября, цена спот 0.6625) мы указали, что AUD должен пробиться и остаться выше 0.6680 в ближайшее время, иначе шансы на дальнейший рост быстро уменьшатся. Затем AUD упал ниже нашего уровня "сильной поддержки" 0,6575 (минимум был 0,6571). Прорыв уровня "сильной поддержки" указывает на то, что рост AUD закончился. В дальнейшем AUD, скорее всего, будет торговаться в диапазоне, вероятно, между 0,6530 и 0,6665.

USD/CAD держится в районе 1,3550. Экономисты ING анализируют перспективы пары.

Давление на Банк Канады с целью смягчения "ястребиного" курса усиливается

Мы сомневаемся, что безработица в Канаде будет резко расти в ближайшей перспективе, но давление на Банк Канады с целью смягчения его "ястребиного" курса все равно усиливается.

Мы ожидаем снижения ставки в Канаде на 150 б.п. в следующем году, но ближайшие перспективы луни остаются строго привязанными к данным из США, с которыми он сильно коррелирует.

Мы считаем, что район 1,35-1,37 - это диапазон для USD/CAD до конца этого года.

Доллар США восстановился к концу месяца, но новозеландский доллар устоял. Экономисты ANZ Bank анализируют перспективы киви.

Относительная стабильность в паре NZD/USD

Киви опередил конкурентовна фоне того, что доллар США скорректировался вверх, подстегнутый ростом доходности американских облигаций и скачками в конце месяца. Это привело к относительной стабильности в паре NZD/USD.

Поскольку рынки процентных ставок сейчас полностью игнорируют РБНЗ и вместо этого цепляются за глобальные настроения (несмотря на явные различия, на которые указал РБНЗ), повышение местных ставок не является текущей поддержкой для NZD, но потенциал их роста (или не такого быстрого снижения, как ставки в США) может стать мощным союзником в ближайшие недели, если ФРС будет проявлять "голубиную" позицию и если доходность в США продолжит падать.

Евро оказался под сильным давлением после опубликованных в четверг данных по инфляции за ноябрь. Экономисты Commerzbank анализируют перспективы евро.

Как быстро или медленно ЕЦБ будет действовать на этот раз?

Если инфляционный шок действительно пройдет по всему миру, то в нескольких валютных зонах должно произойти снижение процентных ставок. Но это не должно быть плохой новостью для евро.

Политика ЕЦБ в отношении процентных ставок обычно довольно медленная и осторожная. Такой стиль монетарной политики в фазе общего снижения процентных ставок должен иметь не менее положительный для евро эффект, если в следующем году ЕЦБ последует за своими коллегами из стран G10 (особенно ФРС) с некоторой задержкой - на этот раз в области снижения процентных ставок. В целом, предстоящий этап денежно-кредитной политики должен быть довольно благоприятным для евро.

Однако рынок смотрит на это по-другому. Он уже полностью заложил в цены первое снижение процентной ставки ЕЦБ в апреле следующего года, в то время как первое снижение ставки ФРС произойдет не раньше лета следующего года (хотя и не с высокой степенью уверенности).

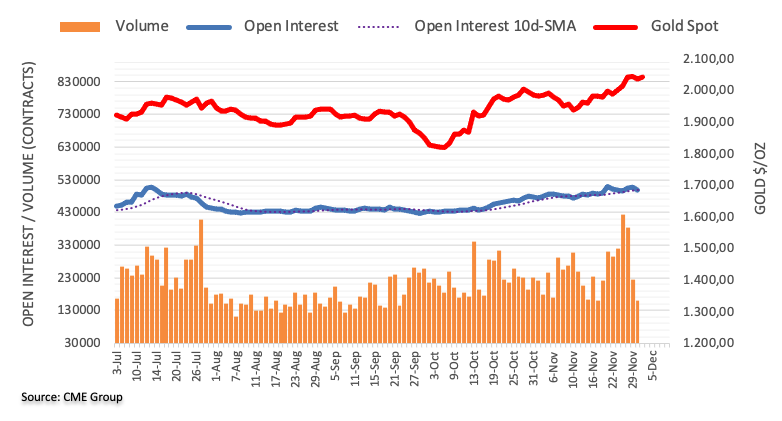

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото прервал рост двух предыдущих дней и на этот раз понизился порядка на 8,7 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и сократились третий день подряд, теперь примерно на 65 тыс. контрактов.

Золото: следующим сопротивлением будет $2070

В четверг цены на золото совершили короткий рывок. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал дальнейшего снижения цены в самой ближайшей перспективе и оставляют дверь открытой для продолжения восходящего тренда. Следующей бычьей целью для драгоценного металла остается максимум 2023 года в районе $2067 за тройскую унцию (от 4 мая).

В пятницу пара EUR/USD восстанавливает положительную динамику и частично отыгрывает падение до недельного минимума, вызванное ослаблением инфляции в Еврозоне. Как пишет аналитик FXStreet Хареш Менгани, "согласно опубликованным в четверг срочным оценкам Евростата, рост Гармонизированного индекса потребительских цен (HICP) Еврозоны замедлился сильнее, чем ожидалось, до 2,4% г/г в ноябре с 2,9% в предыдущем месяце. Кроме того, базовый индекс HICP вырос на 3,6% в годовом исчислении за отчетный месяц, что ниже октябрьского значения в 4,2% и не соответствует ожиданиям рынка в отношении роста на 3,9%. Эти данные заставили трейдеров заложить в цены первое снижение ставки Европейским центральным банком (ЕЦБ) и оказали сильное влияние на единую валюту. Тем не менее, представители ЕЦБ заявили, что, возможно, еще слишком рано снижать процентные ставки. Это, наряду с ограниченной ценовой динамикой доллара США (USD), выступает в качестве попутного ветра для пары в начале европейской сессии.

Макроэкономические данные США, опубликованные в четверг, указали на то, что инфляция в октябре продолжала оставаться умеренной, а рост рынка труда замедлился. Министерство торговли США сообщило, что индекс цен расходов на личное потребление (PCE) в октябре не изменился. За 12 месяцев индекс зарегистрировал наименьший рост в годовом исчислении с марта 2021 года и замедлился с 3,4 до 3,0 % в октябре. Кроме того, базовый показатель - предпочтительная мера инфляции Федеральной резервной системы (ФРС) - в октябре вырос на скромные 0,2 %, а годовой рост составил 3,5 %. Еще один отчет показал, что число заявок на пособие по безработице на прошлой неделе выросло до 218 тысяч, а за неделю, завершившуюся 18 ноября, пособие по безработице получили 1,93 миллиона человек - максимально за два года. Это дает ФРС больше стимулов удерживать ставки на стабильном уровне и, возможно, начать их снижение в 2024 году, что сдерживает недавнее восстановление доллара с многомесячного минимума, установленного в среду.

Тем не менее, президент ФРБ Нью-Йорка Джон Уильямс и президент ФРБ Сан-Франциско Мэри Дэйли отвергли ожидания быстрого перехода к снижению ставок и оставили дверь открытой для дальнейшего ужесточения, если прогресс в области инфляции остановится. Это, наряду с преобладающим на рынке осторожным настроением, служит попутным ветром для безопасного доллара и может удержать трейдеров от агрессивных бычьих ставок по паре EUR/USD. Частный опрос показал, что деловая активность в производственном секторе Китая неожиданно выросла в ноябре. Однако официальные данные, опубликованные за день до этого, указали на сохраняющуюся слабость в этом секторе. Смешанные экономические сигналы из второй по величине экономики мира влияют на настроения инвесторов в преддверии выступления председателя ФРС Джерома Пауэлла. Инвесторы будут ожидать новых сигналов по процентным ставкам, которые повлияют на динамику цены доллара и придадут значимый импульс основным валютам.

В преддверии ключевых событий, выход индекса PMI для производственной сферы от ISM в США может создать краткосрочные торговые возможности для пары EUR/USD. Тем не менее, на данный момент цена, похоже, прервала двухдневную полосу неудач и остановила коррективное падение этой недели от области 1.1015, самого высокого уровня с 10 августа".

Аналитик FXStreet Хареш Менгани комментирует технические перспективы пары:

"С технической точки зрения, пара EUR/USD сумела отстоять уровень 23,6% коррекции Фибоначчи от ралли октября-ноября. Это, в свою очередь, требует некоторой осторожности перед открытием позиций на более глубокое коррективное снижение. Кроме того, осцилляторы на дневном графике удерживаются на положительной территории, что благоприятствует бычьим сделкам и предполагает, что путь наименьшего сопротивления для пары остается в сторону повышения.

Тем не менее, любое последующее движение вверх может натолкнуться на сопротивление в районе 1,0945-1,0950. Чистый пробой этой области должна позволить быкам предпринять новую попытку покорить психологическую отметку 1,1000. Некоторые последующие покупки могут поднять пару EUR/USD к августовскому месячному максимуму в районе 1.1065 на пути к отметке 1.1100 и следующему значимому препятствию в районе 1.1150 (максимум свинга 27 июля).

С другой стороны, зона 1.0880-1.0875 (уровень 23,6% коррекции) может продолжить оказывать поддержку, в пробой этого уровня позволит паре EUR/USD опуститься до уровней 1.0820-1.0810. Эта зона включает в себя 200-дневную простую скользящую среднюю (SMA) и уровень 38,2% коррекции, за которым вплотную следует 100-дневная SMA, находящаяся в настоящее время в районе 1,0785. Неспособность отстоять указанные уровни поддержки может изменить краткосрочную тенденцию в пользу медвежьих трейдеров".

Вот что вам нужно знать в пятницу, 1 декабря:

Настрой рынков в отношении риска в пятницу остается вялым, а азиатские акции торгуются преимущественно с понижением, несмотря на ралли Уолл-стрит накануне. Индекс PMI для производственной сферы Китая от Caixin неожиданно вырос до 50,7 в ноябре, но не смог впечатлить рынки, так как производственная активность в других ключевых регионах Азии остается низкой из-за слабого глобального спроса.

Фьючерсы на американский индекс S&P 500 остаются неактивными, поскольку инвесторы оценивают свои ожидания относительно снижения процентной ставки Федеральной резервной системы (ФРС) США. В четверг стало известно, что базовый индекс цен на товары личного потребления (PCE) в США вырос в октябре на 3,0 % в годовом исчислении, прервав трехмесячную полосу роста на 3,4%. В месячном исчислении базовая инфляция PCE не показала роста в отчетном месяце, не оправдав прогноза повышения на 0,1% по сравнению с показателем 0,4%, зарегистрированным в сентябре.

Президент ФРБ Нью-Йорка Джон Уильямс заявил в четверг, что "балансируя между рисками слишком высокой инфляции и ослабления экономики, и основываясь на том, что я знаю сейчас, я считаю, что мы находимся на пиковом уровне целевого диапазона ставки по федеральным фондам или вблизи него".

Снижение инфляции в США укрепило ожидания "голубиного" курса ФРС, в то время как "голубиные" комментарии представителей ЦБ также сыграли свою роль. Доллар США вернулся в красную зону вместе с доходностью казначейских облигаций США, прервав предыдущий отскок, вызванный закрытием коротких позиций в конце месяца.

Рынки по-прежнему закладывают в цены вероятность снижения ставки в марте следующего года как 48% по сравнению с 22% на прошлой неделе, как показал в пятницу инструмент FedWatch от CME Group.

На момент написания индекс доллара США держится вблизи отметки 103,30, консолидируя недельные потери, в то время как доходность 10-летних казначейских облигаций США зализывает раны вблизи отметки 4,33%.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Доллар США был самым слабым по отношению к евро.

| USD | EUR | GBP | CAD | AUD | ИЕНА | NZD | CHF | |

| USD | -0.12% | -0.05% | -0.08% | 0.03% | 0.11% | 0.03% | -0.05% | |

| EUR | 0.12% | 0.05% | 0.03% | 0.14% | 0.21% | 0.14% | 0.07% | |

| ФУНТ СТЕРЛИНГОВ | 0.05% | -0.06% | -0.03% | 0.09% | 0.16% | 0.08% | 0.01% | |

| CAD | 0.09% | -0.02% | 0.04% | 0.12% | 0.19% | 0.11% | 0.05% | |

| AUD | -0.03% | -0.15% | -0.09% | -0.11% | 0.07% | 0.00% | -0.08% | |

| ИЕНА | -0.11% | -0.19% | -0.17% | -0.20% | -0.05% | -0.06% | -0.14% | |

| NZD | -0.03% | -0.14% | -0.08% | -0.11% | 0.00% | 0.08% | -0.08% | |

| CHF | 0.04% | -0.07% | -0.01% | -0.04% | 0.08% | 0.15% | 0.07% |

Тепловая карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в поле, будет представлять EUR/JPY.

Теперь все внимание приковано к выступлению председателя ФРС Джерома Пауэлла, которое состоится позднее в ходе американских торгов. Пауэлл должен появиться в 19 мск. и 22 мск. на двух отдельных мероприятиях, организованных колледжем Спелмана в Джорджии. Его комментарии будут внимательно изучаться в поисках новых намеков на дальнейший курс Банка в области процентных ставок. Это будет последнее публичное выступление Пауэлла перед заседанием ФРС 12-13 декабря. В субботу ФРС вступает в режим "радиомолчания".

Кроме того, на американской сессии будут опубликованы данные по индексу PMI в производственном секторе США от ISM, которые могут повлиять на динамику доллара США.

Большинство основных валют получают поддержку благодаря возобновившемуся ослаблению доллара США. Евро (EUR) кажется наиболее сильным в преддверии открытия европейской сессии. Пара EUR/USD удерживается выше уровня 1,0900, достигнув ранее в среду шестидневных минимумов на отметке 1,0879 после того, как ожидания снижения процентной ставки Европейского центрального банка (ЕЦБ) усилились на фоне более слабых данных по инфляции в еврозоне. Позднее сегодня трейдеры будут с нетерпением ждать окончательных данных по индексу деловой активности в производственном секторе еврозоны, а затем - выступления президента ЕЦБ Кристин Лагард.

Пара GBP/USD восстанавливается в направлении 1,2650, нащупав опору на фоне ястребиных комментариев Банка Англии. В четверг "ястреб"-диссидент Меган Грин, которая была несогласна с позицией Банка Англии, заявила: "...возможно, придется проводить ограничительную политику в течение длительного периода времени, чтобы вернуть инфляцию к уровню 2% в среднесрочной перспективе". Сегодня ожидается выход окончательных данных по индексу PMI для производственной сферы Великобритании от S&P Global, но они вряд ли окажут влияние на фунт стерлингов.

Валюты-антиподы не нашли вдохновения в сильных данных по индексу PMI Китая от Caixin и ослаблении доллара США, так как на рынке царит осторожное настроение. AUD/USD тестирует уровень 0,6600, развернувшись после роста к 0,6630, в то время как NZD/USD находится во флэте вблизи 0,6150.

Японская иена частично отыграла внутринедельный рост против доллара США, и USD/JPY вернулась выше 148,00. USD/CAD зализывает раны вблизи 1,3550, ожидая выхода важных данных по занятости в Канаде.

Нефть WTI восстанавливает позиции в районе $76 после разочарования решением ОПЕК+. Саудовская Аравия, Россия и другие члены ОПЕК+ договорились о добровольном сокращении добычи на первый квартал 2024 года. Однако Ангола отвергла новую квоту на добычу, предоставленную ей альянсом.

Цена на золото возвращается к отметке 2 050 долларов, получая поддержку со стороны "голубиных" ожиданий в отношении решения ФРС.

Экономисты Commerzbank сохраняют прогноз по курсу USD/TRY на уровне 35,00 к концу 2024 года.

Доверие - это долгий и трудный процесс

Курс турецкой лиры в некоторой степени стабилизировался после того, как вновь назначенная команда менеджеров продолжила проводить жесткое ужесточение денежно-кредитной политики и реформы финансового сектора. Тем не менее, потребуется гораздо больше времени, чтобы инфляция полностью вернулась к целевому уровню, таким образом, рынок по-прежнему не уверен в поддержке президента Тайипа Эрдогана.

Мы сохраняем "символический прогноз" по паре USD/TRY - рост до 35,00 к концу 2024 года.

Падение ниже 1,2600 может привести к более глубокой коррекции GBP/USD в ближайшей перспективе, считают экономисты UOB Group.

Ключевые тезисы

24-часовой прогнозы: Мы ожидали вчера, что пара будет торговаться в диапазоне 1,2655/1,2720. Однако, поднявшись до максимума 1,2710, фунт упал до минимума на 1,2604. Несмотря на снижение, явного усиления нисходящего импульса не наблюдается. Сегодня мы по-прежнему ожидаем, что пара будет торговаться в диапазоне, вероятно, между 1,2600 и 1,2690.

Следующие 1-3 недели: Вчера (30 ноября, спот на 1.2695) мы отметили, что, несмотря на рост фунта до максимума 1.2733 в среду, "восходящий импульс не слишком усилился". Тем не менее, мы считали, что у пары "есть возможность для роста к 1,2745, прежде чем возрастет риск отката". Мы не ожидали, что фунт упадет до минимума 1,2604. Этот минимум был всего на несколько пунктов выше нашего "сильного уровня поддержки" 1,2600. Восходящий импульс начинает ослабевать. Для того чтобы оживить затухающий импульс, фунт должен пробить и удержаться выше отметки 1,2690 в ближайшие пару дней. В противном случае нас не удивит прорыв ниже 1.2600, который будет означать, что GBP, скорее всего, откатится в ближайшие дни.

По мнению экономистов UOB Group, в краткосрочной перспективе EUR/USD может отступить к области 1,0810.

Ключевые тезисы

24-часовой прогноз: Вчера мы отметили, что "условия перекупленности в сочетании с замедлением импульса указывают на то, что пара, скорее всего, продолжит торговаться в боковом направлении". Наше мнение оказалось неверным, так как евро упал до минимума 1,0877, а затем завершил день на слабой ноте 1,0886 (-0,75%). Несмотря на то, что резкое падение, похоже, было чрезмерным, сохраняется вероятность того, что евро может опуститься до 1,0865, прежде чем можно будет ожидать восстановления. Ключевая поддержка на уровне 1,0810 вряд ли окажется под угрозой. Сопротивление находится на 1.0915, а затем на 1.0940.

Следующие 1-3 недели: Два дня назад евро поднялся до 3,5-месячного максимума 1,1017. Вчера (30 ноября, спот на 1.0975) мы указали, что, несмотря на рост, восходящий импульс не слишком усилился. Мы добавили: "Несмотря на то, что евро настроен на рост, еще предстоит выяснить, хватит ли ему импульса, чтобы прорваться выше ключевого сопротивления 1.1065". На торгах в Лондоне евро резко упал и пробился ниже нашего "сильного уровня поддержки" 1,0925. Восходящий импульс угас, а нисходящий немного усилился. Теперь пара может опуститься к 1,0810. На данный момент вероятность того, что она прорвется ниже 1,0810, невелика. С другой стороны, если евро пробьется выше 1,0985, это будет означать, что он, скорее всего, будет торговаться в диапазоне, а не опустится к 1,0810.

- Аналитик Bloomberg Джеймс Сейффарт говорит, что окно для одобрения спотовых ETF на BTC находится в диапазоне между 5 и 10 января 2024 года.

- По мнению Сейффарта, SEC планирует одобрить все заявки на ETF сразу.

- Как считается, финансовые консультанты ждут одобрения спотовых биткоин-ETF, чтобы предложить BTC клиентам.

Спотовые биржевые биткоин-ETF стали ключевым катализатором движения рынков, задавая тон цене биткоина и остальных криптовалют. Эксперты не теряют оптимизма по поводу того, что одобрение все же будет получено, несмотря на многочисленные задержки.

Окно одобрения спотовых биткоин-ETF откроется между 5 и 10 января

Окно утверждения спотовых BTC-ETF было привязано к жесткому дедлайну 17 ноября, но SEC пропустила его без единого слова. Недавние откровения эксперта по ETF Джеймса Сейффарта указывают на то, что может быть установлен новый жесткий срок - между 5 и 10 января следующего года.

Окно для потенциального одобрения #Bitcoin ETF, похоже, будет между 5 и 10 января 2024 года. Я разговаривал с @thomasg_grizzle & @ScottW_Grizzle сегодня утром и пришел к этому выводу. https://t.co/sOU950QlXj pic.twitter.com/y9JYdEpjNH

- Джеймс Сейффарт (@JSeyff) 30 ноября 2023 г.Сейффарт, специалист Bloomberg Intelligence по ETF, пришел к такому выводу после того, как определил, что дедлайн по заявкам Hashdex и Franklin Templeton находится в районе между 5 и 8 января. Это означает окно с 5 по 10 января, когда все двенадцатьзаявок на спотовые BTC-ETF могут быть одобрены.

Это совпадает с датой, которую Сейффарт и его коллега Эрик Балчунас предсказывали уже несколько месяцев - 10 января. Это также исключает любую возможность одобрения в декабре, и Сейффарт и Балчунас все еще оценивают вероятность такого исхода как 90%.

Финансовые консультанты ждут одобрения биткоин ETF, чтобы предложить BTC клиентам

Тем временем Рик Эдельман, основатель компании Edelman Financial Services, управляющей активами стоимостью 250 миллиардов долларов, говорит, что финансовые консультанты ждут одобрения спотовых BTC-ETF, чтобы начать предоставлять биткоины клиентам.

В недавнем интервью Эдельман предсказал бурный рост спотовых ETF на BTC, отметив, что в настоящее время биткоин рекомендуют до 12% консультантов, а 47% владеют этим активом и считают его инновационной технологией с потенциалом "обеспечить запредельную доходность инвестиций". Он также посоветовал осторожно выделять на криптовалюты около 1% своего портфеля.

По его словам, сейчас "советники понимают, что им приходится иметь дело с конфликтом, когда они владеют биткоином, но не рекомендуют его клиентам", и это является проблемой.

Из вышеупомянутых 47 % консультантов, владеющих BTC, большинство ждут появления спотовых BTC-ETF, чтобы начать предлагать биткоин своим клиентам.

Заместитель управляющего Резервного банка Новой Зеландии (РБНЗ) Кристиан Хоксби заявил в пятницу, что "высокая и устойчивая базовая инфляция оставляет мало места для ошибок".

Дополнительные комментарии

Необходимо серьезно отнестись к тому, что некоторые показатели инфляционных ожиданий выросли.

Новой Зеландии необходим период очень слабых расходов.

Подавляющее большинство заемщиков в состоянии обслуживать свои долги при текущих уровнях процентных ставок.

Индекс менеджеров по закупкам (PMI) в производственном секторе Китая от Caixin неожиданно вырос до 50,7 в ноябре по сравнению с октябрьским результатом 49,5. Консенсус-прогноз рынка предполагал значение 49,8.

Основные тезисы (Caixin)

Производство возвращается к экспансии на фоне устойчивого роста общего объема новых заказов.

Темпы сокращения занятости замедлились.

Деловое доверие выросло до четырехмесячного максимума.

"Спрос продолжил расти, так как показатель новых заказов остается на территории экспансии четвертый месяц подряд, достигнув максимума с июня. По сравнению с потребительскими товарами и промежуточными товарами, спрос и предложение инвестиционных товаров были слабее", - прокомментировал Ван Чжэ, экономист Caixin Insight Group.

"Зарубежный спрос оставался слабым, а показатель новых экспортных заказов сокращался пятый месяц подряд", - добавил Ван.

В четверг Национальное бюро статистики Китая (NBS) опубликовало официальный индекс менеджеров по закупкам (PMI) в производственном секторе, который снизился до 49,4 против 49,5, зафиксированных в октябре. Рынки ожидали, что в отчетном месяце показатель составит 49,7.

Сегодня Народный банк Китая установил курс юаня (USD/CNY) на предстоящую торговую сессию на уровне 7,1104 по сравнению с фиксингом предыдущего дня 7,1018 и оценкой Reuters 7,1458.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

- Производственный сектор Австралии продолжает сокращаться.

- Индекс PMI для производственной сферы Австралии снизился до 47,7 в ноябре, что стало девятым подряд месячным снижением.

Данные по индексу менеджеров по закупкам в производственном секторе Австралии за ноябрь показали, что основной индекс снизился девятый месяц подряд до 47,7 в месячном исчислении, по сравнению с официальным октябрьским значением 48,2.

Объем заказов и уровень производства в обрабатывающей промышленности снизились двенадцатый месяц подряд, а отсутствие давления на производственные мощности привело к тому, что занятость в секторе сократилась впервые за три года.

По словам Уоррена Хогана, главного экономического советника Judo Bank, "индекс PMI для производственной сферы Австралии в ноябре еще больше снизился и стал самым низким показателем за всю 8-летнюю историю исследования за исключением периодов локдауна. Индекс PMI упал ниже отметки 48, что в целом соответствует "мягкой посадке" для производственного сектора и экономики в целом".

Об индексе PMI в производственном секторе Австралии

Индекс менеджеров по закупкам в производственном секторе (PMI), ежемесячно публикуемый Judo Bank и S&P Global, является опережающим индикатором, отражающим деловую активность в производственном секторе Австралии. Данные собираются на основе опросов руководителей компаний частного сектора. Ответы на вопросы опроса отражают изменения, если таковые имеются, в текущем месяце по сравнению с предыдущим, и могут предвосхищать тенденции в официальных рядах данных, таких как валовой внутренний продукт (ВВП), промышленное производство, занятость и инфляция. Индекс варьируется в диапазоне от 0 до 100, при этом уровень 50.0 сигнализирует об отсутствии изменений по сравнению с предыдущим месяцем. Показания выше 50 указывают на то, что активность в обрабатывающей промышленности в целом расширяется, что является благоприятным фактором для австралийского доллара (AUD). Показатель ниже 50 означает, что активность производителей товаров в целом снижается, что является "медвежьим" фактором для оззи.

- Индекс потребительского доверия в Новой Зеландии от ANZ продолжил восстановление от рекордных минимумов.

- Текущие условия улучшились, в то время как индекс будущих условий по-прежнему снижается.

Индекс потребительского доверия в ноябре вырос на 4 пункта до 91,9, свидетельствуя об улучшении ситуации, но все еще остается низким. Несмотря на улучшение ситуации, ритейлеры по-прежнему испытывают значительные трудности в связи со снижением расходов на розничную торговлю, поскольку потребители по-прежнему настроены мрачно.

Ожидания потребителей на 12 месяцев вперед снизились на 3 пункта до -21%, в то время как прогноз на 5 лет вырос до 9% с 5%.

Ожидания в отношении инфляции ИПЦ на два года вперед немного выросли - с 4,5 до 4,6 %, поскольку потребители опасаются долгосрочной инфляции в Новой Зеландии.

По данным ANZ Research, Резервный банк Новой Зеландии (РБНЗ) видит смешанную картину в этом отчете по потребительскому доверию. Готовность новозеландцев тратить деньги остается низкой, что поможет ослабить инфляционное давление, однако инфляционные ожидания остаются высокими, а прогресс в этой сфере в последние месяцы был незначительным.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 25.267 | 1.1 |

| Золото | 2035.976 | -0.43 |

| Палладий | 1007.59 | -1.13 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 165.67 | 33486.89 | 0.5 |

| Hang Seng | 49.44 | 17042.88 | 0.29 |

| KOSPI | 15.48 | 2535.29 | 0.61 |

| ASX 200 | 52 | 7087.3 | 0.74 |

| DAX | 48.98 | 16215.43 | 0.3 |

| CAC 40 | 43.13 | 7310.77 | 0.59 |

| Dow Jones | 520.47 | 35950.89 | 1.47 |

| S&P 500 | 17.22 | 4567.8 | 0.38 |

| NASDAQ Composite | -32.27 | 14226.22 | -0.23 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.6605 | -0.17 |

| EURJPY | 161.36 | -0.03 |

| EURUSD | 1.08892 | -0.73 |

| GBPJPY | 187.093 | 0.18 |

| GBPUSD | 1.26252 | -0.52 |

| NZDUSD | 0.61556 | -0.01 |

| USDCAD | 1.35604 | -0.17 |

| USDCHF | 0.87519 | 0.16 |

| USDJPY | 148.189 | 0.71 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.