- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 01-09-2023

Конец недели на основных европейских биржах выдался неоднозначным. DAX колебался вверх и вниз, закончив неделю позитивно.

Дневное закрыте:

- Stoxx 600, флэт.

- Германия, DAX, +0.6%.

- Франция, CAC, -0.3%.

- Великобритания, FTSE 100, +0.4%.

- Испания, Ibex, -0.6%.

- Италия, FTSE MIB, -0.6%.

На неделе:

- Stoxx 600, +1.5%.

- Германия, DAX, +1.3%.

- Франция, CAC, +0.9%.

- Великобритания, FTSE 100, +1.8%.

- Испания, Ibex, +1.2%.

- Италия, FTSE MIB, +1.6%.

Сегодня было третье неудачное ралли подряд в Stoxx 600.

- Пара USD/JPY торгуется почти без изменений на 145/46 после падения до трехнедельного минимума на 144.44.

- Данные по занятости в несельскохозяйственном секторе США за август превысили прогнозы, но уровень безработицы оказался ниже, что сдерживает рост пары.

- Рост доходности казначейских облигаций США оказывает небольшую поддержку доллару.

Курс доллара США восстанавливается против иены после падения до трехнедельного минимума на 144.44 на фоне напряженного графика экономических событий в США. Доходность казначейских облигаций США растет, что способствует укреплению доллара. Пара USD/JPY торгуется на 146.196 (+0.45%).

Самый напряженный экономический день в США завершился. Последний отчет по занятости, а именно Nonfarm Payrolls за август, оказался выше прогнозов в 177 тыс. человек, и экономика прибавила 187 тыс. человек, не изменившись по сравнению с июльскими данными. Несмотря на то, что отчет был хорошим, доллар должен был продемонстрировать более активное укрепление, но этого не произошло. Уровень безработицы приблизился к прогнозу ФРС США в 4.1% на 2023 год, составив 3.8% в годовом исчислении, против оценки рынков в 3.5%, что является самым высоким показателем с февраля 2022 года.

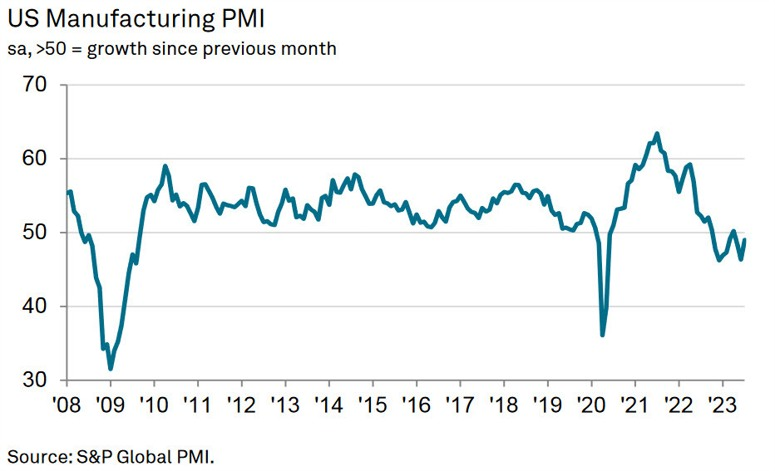

Деловая активность в обрабатывающей промышленности улучшилась, о чем свидетельствует индекс PMI ISM Manufacturing за август, который вырос на 47.6, побив июльское падение на 46.4, и превысив оценки в 47. Большинство подкомпонентов индекса выросло, за исключением новых заказов, которые должны были улучшиться, поскольку запасы на заводах остались на более низком уровне.

В Японии активность в обрабатывающей промышленности снизилась, что объясняется издержками, о чем свидетельствуют данные индекса PMI для производственной сферы Jibun Bank, который упал до 49.6, что ниже 49.7 предыдущего месяца, и уже третий месяц индекс находится ниже порога в 50, который отделяет расширение от сокращения.

Учитывая фундаментальный фон, пара USD/JPY остается бычьей, но при условии валютной интервенции со стороны японских властей, которые сохраняют бдительность. В этой связи министр финансов Японии Сунъити Судзуки заявил, что рынки должны сами определять курс валют, хотя резкие колебания нежелательны, и добавил, что внимательно следит за движением валют.

Ценовая динамика показывает, что пара опустилась до более низкого минимума, чем 144.53, что открыло возможность для более глубокой коррекции, но если продавцы не вмешаются и не потащат USD/JPY к 145.00, быки сохранят контроль над рынком. Следующее сопротивление находится на 146.00, а затем на годовом максимуме (YTD) на 147.38.

- Расходы на строительство в США за июль 2023 года составили +0.7% против ожидаемых +0.5%.

- Общие расходы на строительство составили $1.9726 трлн против $1.9384 трлн в прошлом месяце.

- Расходы на строительство в годовом исчислении +5.5% против +3.5% ранее.

- Частное строительство +1.0% против +0.5% ранее.

- Жилищное строительство +1.4% против +0.9% ранее.

Жилищное строительство снизилось на 5.5% по сравнению с прошлым годом, но в следующем году оно должно восстановиться. Что делает эти цифры такими трудными, так это то, что миллиарды долларов правительства и поддерживаемых государством долларов идут на расходы по законам IRA и CHIPS.

Экономика Канады неожиданно сократилась во втором квартале, о чем свидетельствуют данные, опубликованные в пятницу. Аналитики CIBC отмечают, что снижение потребления, скорее всего, будет препятствовать любому будущему повышению процентных ставок Банком Канады.

Ключевые тезисы

Лесные пожары, возможно, и давят на показатели, но канадская экономика вряд ли горяча, если говорить о росте. Это ставит под сомнение заявления о том, что она сможет избежать влияния повышения процентных ставок.

Первый квартал этого показал себя экономическим фиаско, и во втором квартале ВВП сократился, что делает последнее повышение ставки излишним и практически исключает дальнейшее повышение ставки на следующей неделе.

Удручающий отчет дополнила предварительная оценка ВВП за июль, которая показала, что после снижения в июне месяц оказался флэтом, что создает предпосылки для слабого третьего квартала, в котором рост уровня безработицы, вероятно, будет оказывать дополнительное давление на потребительскую активность.

Вышедшие сегодня данные показали, что число занятых в несельскохозяйственном секторе в августе выросло на 187 тыс. человек, превзойдя ожидания. Аналитики TD Securities считают, что последние данные по рынку труда и потребительским ценам должны быть расценены чиновниками ФРС как хорошие новости. Они по-прежнему считают, что июль станет последним повышением ставки в рамках цикла ужесточения политики ФРС.

Ключевые тезисы

Это уже третий отчет подряд, в котором рост занятости фиксируется на уровне ниже 200 тыс. человек. С другой стороны, уровень безработицы неожиданно подскочил на три десятых до 3.8% на фоне увеличения численности рабочей силы. Средняя почасовая заработная плата впервые с февраля превзошла ожидания в сторону понижения.

Вышедшие на этой неделе данные подтверждают идею о том, что экономика постепенно теряет темпы роста, поскольку продолжает нормализовываться после быстрого ужесточения монетарной политики и ослабления сильного шока предложения, вызванного ковидом.

Мы считаем, что данные по рынку труда и потребительским ценам на этой неделе должны быть оценены чиновниками ФРС как хорошие новости, и продолжаем считать июль последним месяцем повышения ставки в рамках цикла ужесточения политики ФРС.

В ближайшие несколько месяцев данные, скорее всего, останутся нестабильными, и рынки вряд ли будут двигаться по прямой линии.

- Индекс PMI для производственной сферы ISM в августе восстановился, но остался ниже 50.

- Индекс доллара США держится за небольшой дневной прирост выше 103.50.

Экономическая активность в производственном секторе США в августе продолжила сокращаться, хотя и более медленными темпами, чем в июле. Индекс PMI для производственной сферы от ISM вырос до 47.6 с 46.4 в июле. Это значение оказалось немного лучше рыночных ожиданий в 47.

Индекс новых заказов снизился до 46.8 с 47.3, а индекс занятости вырос до 48.5 с 44.4. Наконец, инфляционный компонент, индекс цен на товары и услуги, вырос до 48.4 с 42.6.

"Спрос остается низким, однако производственные показатели соответствуют новым, сокращенным уровням выпуска, судя по данным заказов компаний, участвующих в дискуссии", - отметил Тимоти Р. Фиоре, председатель Института управления поставками.

"Цены в целом стабильны. В августе объем валового внутреннего продукта (ВВП) в обрабатывающей промышленности сократился на 62% по сравнению с 92% в июле, что является положительной тенденцией для экономики", - добавил Фиоре.

Реакция рынка

Индекс доллара США никак не отреагировал на этот отчет и на момент публикации торговался на 103.70.

Лоретта Дж. Местер, глава ФРБ Кливленда, в пятницу после выхода отчета NFP (Nonfarm Payrolls) заявила, что рынок труда остается сильным, несмотря на признаки восстановления баланса. Она преуменьшила рост уровня безработицы в 3.8%, заявив, что этот уровень все еще низкий.

Выступая на мероприятии в Германии, Местер отметила, что основные дебаты в ФРС ведутся по поводу того, насколько жесткой и длительной должна быть политика. Она пояснила, что при определении ставки ФРС должна взвешивать риски.

Что касается инфляции, то Местер отметила, что она остается повышенной, но признала, что в этом направлении достигнут определенный прогресс.

Итоговый индекс PMI США в производственном секторе США за август от S&P Global составил 47.9 против предварительной оценки 47.0 и 49.0 ранее.

Были опубликованы производственные данные Канады за август. Глобальный индекс деловой активности S&P в Канаде за август 48.0 против 49.6 ранее. Индекс уже четвёртый месяц подряд выходит ниже 50 и самый низкий показатель с июня 2020 г. Также, данные показали пятое подряд снижение новых заказов, что является самым низким показателем с марта.

Комментируя результаты последнего опроса, Пол Смит, директор по экономике S&P Global Market Intelligence, сказал: "Производственный сектор Канады в августе продолжал испытывать трудности, при этом объемы производства и новые заказы падали устойчивыми темпами. Фирмы отреагировали сокращением закупок и использования существующих запасов, а также сигнализировали о некоторых опасениях по поводу потенциального падения спроса, которое сохранится в предстоящие месяцы".

Несмотря на дальнейшие признаки стабильности поставок продукции и дальнейшее падение спроса на ресурсы, инфляционное давление усилилось, поскольку компании по всей цепочке поставок продолжают перекладывать на своих клиентов более высокие операционные расходы.

Подобное сохранение инфляции, хотя и на гораздо более низком уровне, чем обычно наблюдалось с начала пандемии, естественно, будет вызывать беспокойство у политиков. Однако такие опасения несколько компенсируются новостями о том, что сокращение рабочих мест продолжалось в августе – и в наибольшей степени с июня 2020 года. Поэтому этого последнего признака слабости на рынке труда вполне может быть достаточно, чтобы Банк Канады взял паузу в своей политике. цикл ужесточения денежно-кредитной политики.

- Пара EUR/USD развернула падение четверга и приблизилась к 1.0900.

- Ближайший барьер для роста пока остается вблизи 1.0950.

Пара EUR/USD сумела развернуть часть резкого отката четверга и в пятницу постепенно приближается к 1.0900.

Несмотря на дневной откат, текущая динамика пары пока говорит в пользу продолжения похода на север. При этом следующим препятствием является недельная вершина на 1.0945 (30 августа), а затем промежуточная 55-SMA на 1.0965 и 1.1000.

В то же время пара, скорее всего, сохранит бычий настрой, пока торгуется выше 200-SMA на 1.0816.

EUR/USD: дневной график

- Во втором квартале канадская экономика неожиданно сократилась.

- После выхода данных по ВВП Канады канадский доллар падает.

- Пара USD/CAD подскочила к 1.3550, несмотря на ослабление доллара США после выхода NFP.

После выхода отчетов по занятости в США и Канаде за второй квартал пара USD/CAD преодолела 1.3520 и подскочила до 1.3556, приблизившись к максимумам четверга.

Реальный ВВП Канады во втором квартале неожиданно сократился на 0.2% в годовом исчислении против ожиданий роста на 1.2%. Данные по росту ВВП в первом квартале были пересмотрены в сторону понижения с 3.1% до 2.6%.

Неутешительные данные оказали влияние на курс луни, который после публикации ослаб. На следующей неделе состоится заседание Банка Канады (BoC), и ожидается, что изменения в политике не произойдет, особенно учитывая данные по росту. Рост USD/CAD был ограничен из-за слабости доллара США после выхода официального отчета по занятости в США.

Число занятых в несельскохозяйственном секторе в июле увеличилось на 187000 человек, превысив ожидания рынка в 170000 человек. Уровень безработицы вырос с 3.5% до 3.8%. Средняя почасовая заработная плата увеличилась на 4.3% по сравнению с прошлым годом, что ниже ожидаемого уровня в 4.45%. Индекс доллара США упал до 103.25, достигнув нового дневного минимума, но затем сократил потери и поднялся до 103.50.

В начале пятницы пара USD/CAD достигла дна на 1.3489, самого низкого уровня с 16 августа. Затем он умеренно восстановился, получив импульс к росту после выхода данных.

В настоящее время пара растет после падения в течение четырех дней подряд и удерживается выше 20-SMA на 1.3515.

На недельном графике USD/CAD продолжает снижаться и находится на пути к первому недельному снижению после шести недель роста подряд.

- Канадская экономика сокращается на 0,2% против ожиданий роста на 1,2%.

- USD/CAD остается на положительной территории выше 1.3500 после выхода данных и NFP США.

Реальный валовой внутренний продукт (ВВП) Канады во втором квартале сократился на 0,2% в годовом исчислении, сообщило в пятницу Статистическое управление Канады. Данное значение последовало за ростом на 2,6% (пересмотрено с 3,1%), зафиксированным в первом квартале, и оказалось хуже рыночных ожиданий, предполагавших рост на 1,2%.

В квартальном исчислении реальный ВВП стагнировал по сравнению с прогнозом аналитиков, ожидавших роста на 0,3%. В первом квартале рост составил 0,6% (пересмотрено с 0,8%).

В месячном исчислении реальный ВВП сократился в июне на 0,2% в соответствии с ожиданиями. В мае рост экономики составил 0,2% (пересмотрено с 0,3%).

Реакция рынка

После выхода данных курс луни на рынке ослаб. Канадская экономика не только неожиданно сократилась во втором квартале, но и предыдущие показатели были пересмотрены в меньшую сторону.

Пара USD/CAD незначительно выросла до новых дневных максимумов выше уровня 1,3520. В то же время в США был опубликован официальный отчет по занятости, который спровоцировал снижение доллара США, что способствовало ограничению роста пары.

Число рабочих мест в несельскохозяйственном секторе (NFP) в США выросло на 187000 в августе, сообщило в пятницу Бюро статистики труда США (BLS). Это значение оказалось выше ожиданий рынка в 170000.

Уровень безработицы вырос до 3.8% с 3.5% в июле, а уровень участия в рабочей силе увеличился до 62.8% с 62.6%. Кроме того, инфляция заработной платы, измеряемая изменением среднего почасового заработка, снизилась до 4.3% в годовом исчислении с 4.4%.

Реакция рынка

Доллар США оказался под умеренным давлением продаж после отчета о занятости в США. На момент написания индекс доллара США торговался со снижением -0.3% на 103.30.

- В пятницу индекс DXY торгуется неубедительно вблизи отметки 103,50.

- Приступы слабости могут привести к падению индекса ниже 103,00.

DXY продолжает оставаться в районе 103,50 после сильного отскока в четверг до зоны 103,70.

Возобновление распродаж может заставить индекс вернуться к ключевой 200-дневной SMA на уровне 103,05 перед недельным минимумом 102,93 (30 августа). Ниже находятся временные 100-дневная и 55-дневная SMA на уровнях 102,52 и 102,38 соответственно.

Пока индекс находится выше ключевой 200-дневной SMA, прогноз по нему, как ожидается, будет оставаться конструктивным.

Дневной график DXY

- EUR/JPY дополняет сильный откат четверга и тестирует отметку 157.30.

- Непосредственно перед ним находится недельный минимум в районе 156,80.

Дальнейшее давление продаж заставит EUR/JPY дополнить потери четверга и в пятницу зафиксировать многодневные минимумы вблизи 157,30.

Если нисходящее движение получит дополнительный импульс, то кросс рискует упасть к незначительной поддержке на уровне недельного минимума 156,86 (23 августа), которая пока что поддерживается предварительной 55-дневной SMA (156,90).

Долгосрочные позитивные перспективы кросса выглядят благоприятными, пока он находится выше 200-дневной SMA, сегодня на уровне 147,98.

Дневной график EUR/JPY

- Пара AUD/USD колеблется ниже 0.6500 в преддверии выхода данных по рынку труда США.

- Опубликованный в среду отчет ADP по занятости в США показал, что спрос на рабочую силу в августе оставался слабым.

- Ожидается, что во вторник РБА сохранит процентные ставки без изменений на 4.10%.

Пара AUD/USD стремится к прорыву, а инвесторы заняли выжидательную позицию в преддверии выхода данных по занятости в несельскохозяйственном секторе США (NFP), которые будут опубликованы в 15:30 по Москве. Оззи продолжает колебаться ниже психологического сопротивления на 0.6500, однако нельзя исключать прорыв после выхода данных по рынку труда США.

Фьючерсы на индекс S&P500 демонстрируют неплохой рост на европейской сессии, демонстрируя оптимистичный настрой рынка. Опубликованный в среду отчет ADP по занятости в США показал, что спрос на рабочую силу в августе оставался низким из-за замедления найма в секторе досуга и гостиничного бизнеса. Кроме того, темпы роста заработной платы были низкими, поскольку компании активно работали над удержанием текущей рабочей силы.

Индекс доллара США (DXY) держится в районе 103,60, поскольку инвесторы нуждаются в четком представлении о текущем состоянии рынка труда. Ожидается, что NFP США задаст тон сентябрьской монетарной политике Федеральной резервной системы (ФРС). По данным инструмента CME Fedwatch, ожидается, что ФРС оставит процентные ставки без изменений на уровне 5,25-5,50%, однако Пауэлл может повторить "ястребиный" комментарий относительно перспектив процентных ставок.

Тем временем австралийский доллар не смог воспользоваться неожиданно благоприятным индексом PMI для производственной сферы Caixin за август. Экономические данные оказались выше порога в 50, отделяющего сокращение от роста, и составили 51,0 против прогноза в 49,3 и предыдущей публикации в 49,2. Австралийский доллар не укрепился, несмотря на то, что он является косвенным индикатором экономических перспектив Китая.

В дальнейшем основное внимание будет приковано к решению по процентной ставке Резервного банка Австралии (РБА), которое будет объявлено во вторник. Согласно опросу Reuters, глава РБА Филип Лоу оставит процентную ставку без изменений на уровне 4,10%, но сохранит возможность дальнейшего повышения.

Последние данные опроса экономистов Reuters о перспективах РБА:

- 34 из 36 экономистов считают, что РБА оставит денежную ставку без изменений на следующей неделе

- 21 из 35 экономистов ожидают повышения ставки РБА до 4,35% или выше к концу года

- Остальные 14 экономистов больше не прогнозируют повышения ставок в течение года

- Ожидается, что в начале пятницы ценовая динамика доллара США останется довольно приглушенной.

- В пятницу ожидается выход данных по занятости в несельскохозяйственном секторе США и производственной активности ISM.

- Индекс доллара США оторвался от своего недельного минимума, хотя любой встречный ветер может прервать летнее ралли доллара США.

Доллар США (USD) сейчас находится в состоянии "пан или пропал" после волатильной недели, когда данные по доллару США раз за разом меняли его курс. Трейдеры, оглядывающиеся назад, чтобы оценить возможный результат в конце этой пятницы, увидели, что данные среды, когда JOLTS и ВВП не оправдали ожиданий, склонили чашу весов в пользу ослабления доллара США и более быстрого снижения ставки ФРС США. В четверг чаша весов окончательно перевернулась в другую сторону, когда предпочтительный индикатор инфляции ФРС - индекс расходов на личное потребление (PCE) - доказал, что инфляционные силы все еще присутствуют.

После выхода данных по занятости в несельскохозяйственном секторе США (NFP) за август и публикации данных Института управления поставками (ISM) по производственному сектору трейдеры получат четкое представление о том, куда склонится чаша весов в конце этой насыщенной событиями недели. Решающим фактором станет изменение NFP, и ожидается, что оно окажется в диапазоне от 120 до 230 тыс. Любой показатель ниже 120 тыс. будет расценен как сокращение, что повысит ставки на скорое снижение ставок и, как следствие, ослабление доллара США. Любое число, превышающее 230 тыс., будет расценено как напряженность на рынке труда, что подтвердит позицию ФРС по отказу от снижения процентных ставок в ближайшее время. Это приведет к значительному укреплению доллара США.

Технический анализ индекса доллара США: вверх или вниз

Доллар США, как ожидается, не будет делать никаких движений до главного события этой пятницы - августовского NFP. Ожидается очень узкий диапазон с возможным легким тоном снижения доллара США, вызванным горсткой трейдеров, которые будут пытаться заранее позиционировать себя, полагая, что NFP будет слабее. Это связано с тем, что ранее на этой неделе число частных рабочих мест ADP также было слабым. Поддержка на уровне 103 находится здесь и либо вызовет очередной отскок, либо будет пробита, что приведет к снижению индекса доллара США в ближайшие недели.

С другой стороны, 103,74, максимум 31 августа, становится уровнем, который необходимо преодолеть, чтобы остановить падение. Как только этот уровень будет пробит , и индекс закрепится над ним, ожидайте резкого роста к 104,00, где 104,35 (пик 29 августа) является идеальным кандидатом на формирование двойной вершины. Если доллар продолжит свой рост, то ожидайте тестирования 104,47 - максимума за полгода.

С другой стороны, летнее ралли DXY должно быть сломлено, поскольку только один элемент сейчас поддерживает доллар США. Это 200-дневная SMA, и это может означать еще большую слабость, если DXY начнет торговаться ниже нее. Двойной пояс поддержки на уровне 102,38 и 100-дневная и 55-дневная SMA являются последними линиями обороны перед тем, как доллар США столкнется с существенной и долгосрочной девальвацией.

Кроме того, в своем сегодняшнем выступлении главный экономист Банка Англии Хью Пилл заявил, что нужно быть особенно осторожным в отношении того, чтобы позволить установиться динамике устойчивой инфляции.

Ккк заявил сегодня представитель ЕЦБ Борис Вуйчич:

- Экономическая активность замедляется быстрее, чем мы прогнозировали

- Смягчение экономического роста может помочь быстрее снизить инфляцию

- Но устойчивость рынка труда по-прежнему представляет повышательный риск для инфляции

- Пара USD/CHF торгуется с понижением около отметки 0,8830 на фоне снижения индекса потребительских цен Швейцарии.

- Доллар США (USD) пытается сохранить завоевания предыдущего дня.

- Инвесторы ожидают выхода данных по США, стремясь получить дополнительные сигналы об экономической ситуации в стране.

Пара USD/CHF торгуется ниже отметки 0,8830, отступая от достигнутых накануне успехов в ходе европейской сессии в пятницу. Швейцарский франк получает поддержку по отношению к доллару США (USD), что объясняется публикацией индекса потребительских цен Швейцарии (г/г) за август, который показал, что инфляция в стране сохранилась на уровне 1,6% против ожиданий рынка о снижении до 1,5%.

Индекс доллара США (DXY), отражающий динамику курса доллара по отношению к шести другим основным валютам, на момент написания статьи находился в районе 103,60. Однако в четверг доллар США (USD) укрепился благодаря опубликованным в четверг данным по инфляции в США, которые рассматриваются Федеральной резервной системой (ФРС) в качестве предпочтительного показателя инфляции. Однако участники рынка ждут новый импульс к ужесточению денежно-кредитной политики на сентябрьском заседании ФРС США.

Как уже было сказано, индекс цен базового потребления (PCE) в США в июле вырос до 4,2%, как и ожидалось рынком, с 4,1% ранее. Первичные заявки на пособие по безработице в США за неделю, завершившуюся 25 августа, снизились до 228 тыс. против ожидавшегося роста до 235 тыс. с предыдущего значения 232 тыс.

Доллар США (USD) испытывает понижательное давление в преддверии предстоящей публикации макроэкономических данных из США. На сегодня запланирован выход данных по NFP США, а также индекса PMI для производственной сферы от ISM. Эти данные могут дать дополнительные сигналы о перспективах развития экономики, что может помочь трейдерам по USD/CHF выработать стратегию ставок.

- USD/JPY несет потери на фоне новых фискальных мер Китая и благоприятного индекса PMI Поднебесной.

- ЦБ Китая снизил норму требований к валютным резервам до 4%, чтобы замедлить темпы ослабления китайского юаня.

- В преддверии выхода экономических данных из США доллар теряет недавно набранные очки.

Пара USD/JPY в ходе европейской сессии в пятницу торгуется ниже отметки 145.40, второй день подряд неся потери. Пара испытывает понижательное давление после заявления Народного банка Китая относительно новых фискальных мер.

Центральный банк принял решение снизить с 15 сентября норму резервных требований к валюте (FX RRR) до 4% с 6% ранее. Это позволит местным банкам увеличить объемы доступных для испольтзования долларов США (USD) для замедления темпов ослабления китайского юаня.

Кроме того, оптимизму на рынке способствовали оптимистичные данные по индексу деловой активности в производственном секторе Китая от Caixin за август. По сравнению с консенсус-прогнозом 49,3 индекс PMI составил 51,0 против июльского значения 49,2.

Индекс доллара США (DXY), отражающий динамику доллара США (USD) по отношению к шести другим основным валютам, на момент написания статьи торгуется ниже отметки 103,50. Доллар США отступает от достигнутых накануне уровней в преддверии предстоящих публикаций макроэкономических данных из Соединенных Штатов (США). Эти данные включают отчет NFP США и индекс PMI для производственной сферы от ISM, которые должны быть опубликованы позднее в течение дня.

Тем не менее, доллар получил поддержку в виде данных по инфляции в США, опубликованных в четверг и считающихся предпочтительным показателем инфляции для Федеральной резервной системы (ФРС). Базовый индекс цен на товары личного потребления (PCE) в США за месяц вырос до 4,2% в июле, согласно консенсусу рынка, против 4,1% ранее. Первичные заявки на пособие по безработице в США за неделю, завершившуюся 25 августа, составили 228 тыс. против ожиданий 235 тыс. и предыдущего значения 232 тыс.

Предыдущий 42,7

Отчет просто указывает на очередное сокращение производства в еврозоне, при этом дела в Германии выглядят хуже всего. И это не очень хороший знак для еврозоны в целом, когда Германия является основой экономики, а производственный сектор является ключевым фактором. Но, по крайней мере, на данный момент, в августе, признаки падения ослабевают. HCOB отмечает:

“Эти цифры не так ужасны, как могут показаться на первый взгляд. Очевидно, что общий производственный индекс PMI, находящийся на уровне 43,5, свидетельствует о довольно заметной слабости в этом секторе. Тем не менее, все двенадцать субиндексов выросли или остались практически неизменными, показывая, что нисходящая тенденция последних нескольких месяцев начинает ослабевать по всем направлениям.

Предприятия по-прежнему воздерживаются от крупных сокращений персонала, даже несмотря на существенное падение объемов производства в течение пяти месяцев. Это не сулит ничего хорошего для производительности или выпуска продукции на душу населения, но обеспечивает некоторую стабильность экономике в целом, поскольку люди не теряют своих доходов.

Судя по ценовым компонентам PMI, компании смогли сохранить часть сокращений производственных затрат для себя с весны этого года, тем самым увеличив свою маржу прибыли. Однако опыт 2020 и 2021 годов показывает, что по мере продвижения вверх это имеет тенденцию к обратному развитию и маржа страдает.

Движущей силой спада стал цикл сокращения запасов. Однако есть предварительные признаки того, что этот процесс близится к завершению, поскольку компании "ослабили давление на педаль газа", когда дело дошло до сокращения объема закупок в августе.

Германия остается негативным фактором среди крупных стран еврозоны. Это подпитает дискуссию о том, что Германия является "больным человеком" Европы, даже несмотря на то, что страна продолжает оставаться одной из самых диверсифицированных экономик”.

- Swift и Chainlink объявили об успешном завершении эксперимента по совершению операций для учреждений между разными блокчейнами.

- Успех эксперимента, вероятно, послужит "бычьим" катализатором для цены LINK.

- Цена LINK выросла внутри дня почти на 2%.

Swift, гигант в сегменте межбанковских систем передачи информации, объявил о сотрудничестве с Chainlink еще в июне. По состоянию на 31 августа Swift опубликовал отчет и сообщил, что эксперимент по совершению операций для учреждений и организаций между разными блокчейнами был успешно завершен.

Успех эксперимента и "бычьи" ончейн-метрики могут стать катализаторами, которые, вероятно, поспособствуют восстановлению цены LINK.

Эти катализаторы, вероятно, окажут поддержку LINK

Компания Swift опубликовала результаты серии своих экспериментов, которые показывают, как можно использовать инфраструктуру для осуществления процессов передачи токенизированной стоимости между различными блокчейнами в экосистеме. Как сообщается в пресс-релизе, полученные результаты способны устранить проблемы, которые в настоящее время тормозят рост токенизации активов на мировом рынке.

В своем отчете Swift утверждает, что 97% институциональных инвесторов считают, что данная разработка и успешный эксперимент могут стимулировать управление активами в отрасли и снизить издержки. Это также означает, что эксперимент Swift открывает возможность для большего числа инвесторов перемещать стоимость через ряд разных блокчейнов, используя Chainlink в качестве партнера.

Важная ончейн-метрика, отражающая объем предложения токена на биржах, намекает на "бычью" дивергенцию. По данным криптовалютного трекера Santiment, предложение Chainlink на биржах снизилось почти на 15,5%. Это "бычий" фактор, который поддерживает вероятность восстановления цены альткоина.

Предложение Chainlink на биржах (Santiment)

На момент написания статьи цена LINK на бирже Binance начала восстановление и составляла $5,970, укрепившись внутри дня почти на 2%.

Предыдущее значение 45,3

Основное значение является 39-месячным минимумом, поскольку производственная активность в Великобритании сильно пострадала в августе. Ожидается, что производственные заказы сократятся из-за более высоких ставок, а спрос также пострадает из-за более слабых внутренних и экспортных условий. S&P Global отмечает:

“Август ознаменовался дальнейшим углублением спада в производственном секторе Великобритании. Индекс деловой активности упал до 39-месячного минимума, поскольку объем производства и новые заказы сократились темпами, редко наблюдаемыми, за исключением крупных периодов экономического стресса, таких как глобальный финансовый кризис 2008/09 годов и карантинные меры в связи с пандемией.

Производители сообщили об ослаблении экономического фона, поскольку спрос страдает от растущих процентных ставок, кризиса стоимости жизни, потерь в секторе экспорта и опасений по поводу перспектив рынка. В то время как это ощущается во всей обрабатывающей промышленности, особенно сильно страдают компании В2В.В результате производители промежуточных товаров столкнулись с самым резким падением объема производства, новых заказов и занятости.

Экономический спад также вынуждает компании занимать более оборонительную позицию. Закупочная активность, запасы на складе и численность персонала были сокращены в августе, поскольку производители стремились контролировать затраты, защищать маржу и работать гораздо более экономично и эффективно.

Положительной стороной экономического спада является то, что затраты на сырье сейчас снижаются самыми быстрыми темпами с января 2016 года, а инфляционные проблемы в цепочке поставок уменьшаются, что должно способствовать снижению инфляции цен на товары в ближайшие месяцы. Таким образом, данные опроса предполагают, что политики будут все больше сосредотачиваться на опасениях по поводу состояния экономики на фоне того, что они обдумывают необходимость дальнейшего повышения ставок”.

Как пишут аналитики forexlive.com, пара USDCAD, наконец, запустила откат. Ждать ли его развития, или он сменится новым ралли?

На дневном графике USDCAD уже много недель продолжает расти и почти достигла ключевого сопротивления 1,3664. В последнее время пара отступила и сейчас тестирует 21-МА. Именно здесь покупатели могут снова вступить в игру. Прорыв ниже скользящей средней может продлить коррекцию к отметке 1,34, где в качестве дополнительной поддержки будет выступать пробитая линия тренда.

На 4-часовом графике уже долгое время наблюдается дивергенция по MACD, что обычно является признаком ослабления импульса, за которым часто следуют откаты или развороты. В данном случае прорыв ниже линии тренда открывает дверь для разворота, но сначала паре необходимо пробить поддержку в районе круглой отметки 1,35. Фактически, именно здесь можно ожидать появления покупателей.

На часовом графике отмечается еще одна дивергенция прямо в районе уровня поддержки. Это должно стать еще одним подтверждением того, что отскок действительно намечается, и следующей целью пары должно стать сопротивление на 1,3553. Именно здесь в игру могут вступить продавцы с целью прорыва ниже уровня поддержки 1,35. Если цена пробьется выше этого сопротивления, покупатели вернут контроль над ситуацией, и пара, вероятно, поднимется до новых максимумов.

Сегодня в центре внимания рынка будет главный релиз недели - отчет NFP по занятости в США. Плохие данные, скорее всего, ослабят доллар США в краткосрочной перспективе, но если они окажутся очень плохими, рынок может начать опасаться рецессии, и доллар вскоре восстановится. Хорошие данные, скорее всего, будут связаны со сценарием "мягкой посадки" экономики и также могут оказаться "медвежьими" для доллара. В целом, на данный момент картина неоднозначна, поскольку ожидается, что ФРС возьмет паузу на сентябрьском заседании, и мы можем получить гораздо более плохие экономические данные до следующего заседания в ноябре.

Пара EUR/USD нащупала поддержку и стабилизировалась в районе 1.0850 в начале пятницы после резкого снижения в четверг. Как пишет аналитик FXStreet Эрен Сензегер, "если пара вернется к отметке 1.0900 позднее в течение дня, она сможет продолжить рост в преддверии выходных.

Инвесторы начали воздерживаться от прогнозирования очередного повышения ключевой ставки Европейского центрального банка (ЕЦБ) в сентябре, что привело к потере интереса к евро в четверг. Позднее данные из США показали, что индекс цен расходов на личное потребление (PCE) оказался в основном в соответствии с рыночными оценками, а еженедельные первичные заявки на пособие по безработице снизились на 228 тыс. против 232 тыс.

Несмотря на то, что вероятность того, что Федеральная резервная система (ФРС) оставит ставку без изменений, после выхода этих данных сохранялась на уровне около 50%, доллар США набрал силу и оказал давление на пару EUR/USD. Учитывая отсутствие динамики доходности американских облигаций, восстановление доллара США могло быть подогрето фиксацией прибыли в последний торговый день августа в четверг.

Прогнозируется, что в августе число занятых в несельскохозяйственном секторе (NFP) в США увеличится на 170 000 после менее ожидаемого июльского роста на 187 000. Если NFP окажется на уровне 150 000 или ниже и не оправдает ожиданий рынка третий месяц подряд в августе, доллар США может вновь оказаться под давлением продаж и позволить EUR/USD восстановить свои позиции.

Позитивный сюрприз (если показатель NFP окажется выше 200 00) может стимулировать доллар США и заставить EUR/USD оставаться под медвежьим давлением до выходных.

В конце дня в США также выйдет отчет по индексу PMI для производственной сферы от ISM. Однако инвесторы вряд ли будут открывать позиции, основываясь на показателях индекса PMI после выхода отчета о занятости в США".

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пара нащупала поддержку и стабилизировалась вблизи отметки 1.0850 после резкого падения в четверг. Однако для развития роста и привлечения технических покупателей паре необходимо преодолеть отметку 1.0900.

«Индикатор относительной силы (RSI) на 4-часовом графике в начале пятницы развернулся во флэт вблизи отметки 50, демонстрируя, что продавцы пока воздерживаются от активности.

С точки зрения роста, EUR/USD сталкивается с сильным сопротивлением на уровне 1,0890-1,0900, где на 4-часовом графике сходятся 100-периодная простая скользящая средняя (SMA) и уровень Фибоначчи 23,6% коррекции последнего нисходящего тренда. Закрытие цены выше этого уровня может привлечь технических покупателей и открыть дверь для продолжительного восстановления в направлении 1,0930 (статический уровень) и 1,0960 (коррекция Фибоначчи 38,2%, 200-периодная SMA).

Тем временем первая поддержка расположена на уровне 1.0840 (50-периодная SMA), она прикрывает отметку 1.0800 (психологический уровень) и 1.0770 (конечная точка нисходящего тренда)».

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: cуммы в евро

- 1.0700 454 млн

- 1.0725 1.5 млрд

- 1.0750 1.9 млрд

- 1.0800 1.1 млрд

- 1.0850 375 млн

- 1.0875 376 млн

- 1.0900 1.1 млрд

- 1.0935 938 млн

- 1.0950 611 млн

- 1.1000 1.3 млрд

- 1.1050 381 млн

- GBP/USD: суммы в фунтах

- 1.2600 395 млн

- 1.2800 690 млн

- USD/JPY: суммы в долларах

- 145.00 1.3 млрд

- 145.50 968 млн

- 146.00 616 млн

- 146.40 1.2 млрд

- 147.00 487 млн

- USD/CHF: суммы в долларах

- 0.8835 355 млн

- 0.8900 343 млн

- AUD/USD: суммы в AUD

- 0.6480 320 млн

- 0.6520 360 млн

- 0.6550 883 млн

- 0.6590 460 млн

- USD/CAD: суммы в долларах США

- 1.3400 614 млн

- 1.3565 391 млн

- EUR/GBP: суммы в евро

- 0.8615 487 млн

- 0.8775 479 млн

Вот что необходимо знать в пятницу, 1 сентября:

Доллар США сохраняет устойчивость после ралли в среду, поскольку инвесторы воздерживаются от активности в преддверии выхода ключевых данных. В США будут опубликованы отчет по рынку труда за август, включающий данные по занятости в несельскохозяйственном секторе и инфляции заработной платы, а также индекс PMI в производственном секторе от ISM. В начале американской сессии Статистическое управление Канады также опубликует данные по росту валового внутреннего продукта за второй квартал.

В четверг в США вышли данные о том, что базовый индекс цен на товары личного потребления (PCE) в июле вырос на 4,2% в годовом исчислении по сравнению с 4,1% в июне. Кроме того, еженедельные первичные заявки на пособие по безработице снизились до 228 000 и оказались лучше рыночных ожиданий в 235 000. После выхода этих данных индекс доллара США (DXY) продолжил внутридневное восстановление и вырос почти на 0,5% в четверг, прервав трехдневную полосу потерь. В начале пятницы DXY консолидируется выше уровня 103,50. В то же время доходность 10-летних казначейских облигаций США продолжает двигаться в боковом направлении вблизи отметки 4,1%, а фьючерсы на фондовые индексы США торгуются во флэте.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Сильнее всего доллар США проявил себя против австралийского доллара.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.03% | 0.09% | 0.05% | 0.47% | 0.03% | 0.40% | -0.11% | |

| EUR | 0.04% | 0.13% | 0.07% | 0.49% | 0.04% | 0.42% | -0.06% | |

| GBP | -0.09% | -0.12% | -0.04% | 0.40% | -0.06% | 0.32% | -0.20% | |

| CAD | -0.05% | -0.08% | 0.05% | 0.43% | -0.03% | 0.35% | -0.15% | |

| AUD | -0.47% | -0.51% | -0.37% | -0.43% | -0.46% | -0.08% | -0.58% | |

| JPY | -0.03% | -0.03% | 0.09% | 0.03% | 0.45% | 0.40% | -0.11% | |

| NZD | -0.40% | -0.42% | -0.29% | -0.35% | 0.07% | -0.38% | -0.49% | |

| CHF | 0.11% | 0.06% | 0.20% | 0.14% | 0.57% | 0.11% | 0.49% |

Таблица показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в окне, будет представлять EUR/JPY.

На азиатской сессии данные из Китая от Caixin показали, что индекс деловой активности PMI в производственном секторе вырос в августе до 51 с 49,2, что свидетельствует об экспансии активности.

В четверг пара EUR/USD оказалась под сильным "медвежьим" давлением и растеряла значительную часть завоеваний, достигнутых в первой половине недели. Инвесторы воздерживались от ожиданий повышения ключевой ставки Европейского центрального банка (ЕЦБ) на 25 базисных пунктов в сентябре после публикации данных по инфляции в еврозоне, что привело к утрате интереса к евро. В начале пятницы пара притихла и держится ниже уровня 1.0850.

Пара USD/CAD завершила первые четыре дня недели на отрицательной территории и в начале пятницы достигла самого низкого за две недели уровня 1,3490. На момент написания пара торговалась чуть выше отметки 1.3500. Согласно прогнозам, во втором квартале рост канадской экономики составил 1,2% в годовом исчислении.

Пара GBP/USD развернулась на юг и опустилась ниже уровня 1.2700 в четверг. В начале пятницы пара остается под давлением и торгуется вблизи отметки 1.2650.

Пара USD/JPY в начале пятницы остается относительно спокойной, держась в районе 145,50. Ранее сегодня из Японии поступили данные о том, что капитальные расходы во втором квартале выросли на 4,5%, не дотянув до ожидаемого рынком значения +5,4%.

Несмотря на широкомасштабное укрепление доллара, цена на золото в четверг снизилась лишь незначительно, поскольку доходность казначейских облигаций США не смогла набрать обороты. В первой половине дня в Европе пара XAU/USD консолидирует свои внутринедельные достижения, торгуясь в районе $1 940.

Биткоин оказался под сильным "медвежьим" давлением и опустился в район $26 000, корректируя недельный восходящий тренд. Ethereum потерял в четверг более 3% и на момент написания торговался ниже отметки $1650.

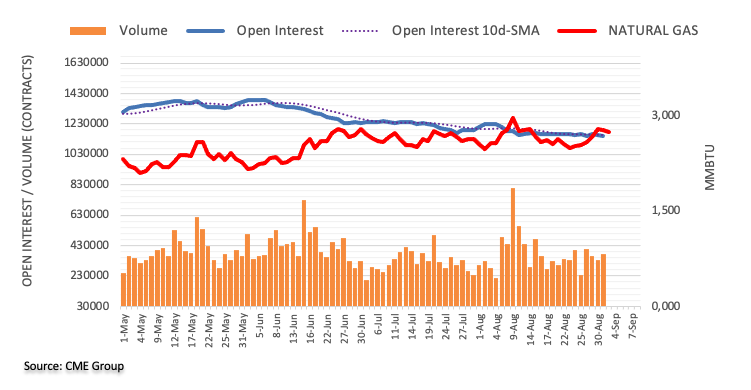

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ понизился вторую сессию подряд, на этот раз примерно на 10,6 тыс. контрактов. В то же время торговые объемы прервали 2-дневный нисходящий тренд и увеличились порядка на 35 тыс. контрактов.

Природный газ: рост сдерживается отметкой $3,00

В четверг цены на природный газ выросли до многодневных максимумов.Такая динамика на фоне понижения показателя открытого интереса указывает на весьма ограниченный потенциал дальнейшего развития хода цены в самой ближайшей перспективе. При этом рост продолжает сдерживаться ключевой отметкой $3,00 за MMBtu, которая пока остается сильным сопротивлением.

ПредставительЕвропейского центрального банка (ЕЦБ) Франсуа Вильруа де Гало высказал свое мнение о перспективах процентных ставок центрального банка.

Ключевые цитаты

Инфляция достигла своего пика в апреле и, похоже, начала снижаться.

Однако этот обнадеживающий признак еще далеко не достаточен.

На следующем и последующих заседаниях по ставкам наши возможности и варианты будут открыты.

Мы очень близки к пику процентных ставок.

Но еще далеко до того момента, когда можно будет рассматривать вопрос о снижении ставок.

Удержание ставок на высоком уровне достаточно долгое время имеет большее значение, чем их уровень.

Реакция рынка

Пара EUR/USD на момент написания торговалась на уровне 1,0847, повысившись внутри дня на 0,08%.

В пятницу агентство Reuters со ссылкой на четыре осведомленных источника сообщило, что Китай, скорее всего, активизирует действия по оживлению сектора недвижимости страны.

Основные тезисы

Предложения по возрождению сектора недвижимости в Китае включают ослабление ограничений на покупку жилья.

Китайские предложения по возрождению сектора недвижимости включают отмену предельных верхних ограничений на цены на новые дома.

Эти меры должны быть приняты в связи с тем, что существующая политика не смогла поддержать подъем сектора в начале этого года.

Реакция рынка

Пара AUD/USD не воодушевилась оптимизмом в отношении Китая и торгуется сейчас в районе 0,6456, потеряв за день 0,40% .

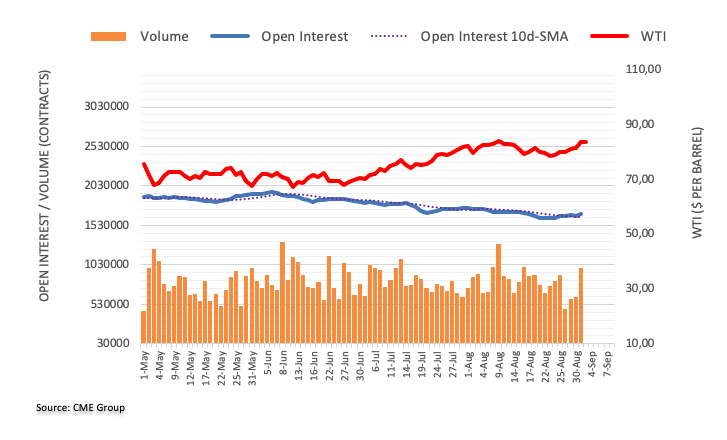

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на нефть возобновил восходящий тренд и повысился порядка на 29,1 тыс. контрактов. Торговые объемы тем временем увеличились третью сессию подряд, теперь примерно на 367,3 тыс. контрактов.

WTI нацелилась на максимум 2023 года в районе 85,00

В четверг цены на нефть WTI продолжили многосессионное ралли и закрылись выше отметки $83,00 за баррель, что соответствует трехнедельному максимуму. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал продолжения роста цены в самой ближайшей перспективе, первоначально - к максимуму этого года на уровне $84.85 (от 10 августа).

- AUD/USD консолидирует первый внутринедельный прирост за семь недель в рамках двухнедельного "бычьего" канала.

- Позиционирование перед выходом NFP дало передышку покупателям австралийца.

- 100-SMA ограничивает снижение перед нижней линией канала.

- Быки должны сохранять осторожность ниже 1,5-месячной нисходящей линии сопротивления.

AUD/USD теряет набранные на этой неделе очки, пока рынки ожидают выхода данных по занятости в США за август.

При этом пара не только демонстрирует осторожные настроения в преддверии ключевых релизов/событий, но и оправдывает медвежьи сигналы MACD.

В связи с этим пара AUD/USD, скорее всего, продолжит свое ослабление, теряя очки, набранные в процессе первого внутринедельного роста за семь недель. Однако схождение нижней линии двухнедельного восходящего трендового канала с предыдущей линией сопротивления от середины июля вблизи 0,6440-35 бросает вызов продавцам AUD/USD.

В том случае, если пара сохранит медвежий настрой после прохода отметки 0,6435, круглый уровень 0,6400 и предыдущий месячный минимум в районе 0,6365 выступят в качестве последней линии обороны быков.

Между тем верхняя линия указанного канала сдерживает немедленное восстановление AUD/USD в районе 0,6540. Выше нее в качестве дополнительной проверки для покупателей может выступить 200-SMA.

Стоит отметить, что нисходящая линия сопротивления от 14 июля, которая на момент публикации находится вблизи отметки 0,6610, представляется крайне важной для покупателей AUD/USD.

AUD/USD: Четырехчасовой график

Тренд: Ожидается ограниченное снижение

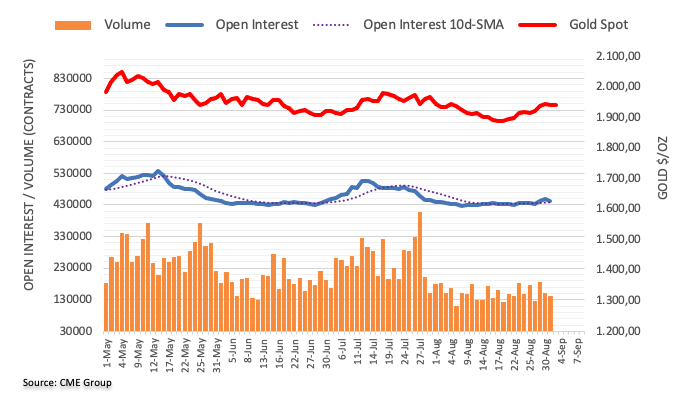

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото прервал 2-дневную полосу роста и на этот раз понизился порядка на 4,3 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и сократились вторую сессию подряд, теперь примерно на 11,3 тыс. контрактов.

Золото: следующий барьер находится выше $1950

В четверг цены на золото продемонстрировали небольшое снижение. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал дальнейшего отката цены в самой ближайшей перспективе. Следующим барьером для быков по драгметаллу является 100-дневная SMA на уровне $1954.

Министр финансов Японии Сюнъити Судзуки в пятницу провел очередную вербальную интервенцию, вновь заявив, что "резкие движения валютного курса являются нежелательными".

Дополнительные комментарии

Динамика валютных курсов должна определяться рынком.

Курсы валют должны отражать фундаментальные показатели.

Реакция рынка

На момент написания пара USD/JPY колеблется в районе 145,50, оставаясь во внутридневном флэте.

Согласно последним данным Caixin, опубликованным в пятницу, индекс менеджеров по закупкам (PMI) в производственном секторе Китая вернулся на территорию экспансии и составил в августе 51,0 по сравнению с июльским значением 49,2. Результат удивил рынок, так как ожидалось, что индекс составит 49,3.

Основные моменты (согласно Caixin)

В августе условия работы производителей улучшились.

Увеличились объемы производства и новых заказов.

Занятость возвращается к росту.

Впервые с февраля выросли затраты на входе.

"Небольшой рост цен сдержал давление дефляции, логистика оставалась бесперебойной, запасы сырья сократились, и производители сохраняли оптимизм, хотя и в ограниченной степени", - отметил Ван Чжэ, экономист Caixin Insight Group.

"В перспективе влияние сезонных факторов будет постепенно ослабевать, но проблема недостаточного внутреннего спроса и слабых ожиданий может сформировать порочный круг на более длительный период времени", - добавил Ван.

Напомним, в четверг Национальное статистическое бюро Китая опубликовало официальный индекс менеджеров по закупкам (PMI) в производственном секторе, который в августе вырос до 49,7 против 49,3 в июле. Консенсус-прогноз рынка предполагал результат 49,4.

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7,1788 против предыдущего фиксинга 7,1811 и ожиданий рынка 7,2967. Стоит отметить, что накануне курс USD/CNY закрылся вблизи отметки 7,2595.

Помимо фиксинга USD/CNY, ЦБ также раскрыл детали операций на открытом рынке (OMO), сообщив, что китайский центральный банк вливает 101 млрд юаней через 7-дневные операции обратного РЕПО по ставке 1,80% против предыдущей ставки 1,80%.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Cогласно данным ФРБ Сент-Луиса, инфляционные ожидания в США, измеряемые на основании показателя breakeven rate (средней ожидаемой инфляции на горизонте обращения 10- и 5-летних трежерис), уже четвертый день подряд остаются под давлением, снизившись до самого низкого уровня с 19 июля.

5-летние и 10-летние инфляционные ожидания упали до 2,15% и 2,24%, соответственно.

Неспособность чиновников ФРС порадовать рынки "ястребиным" сюрпризом в Джексон-Хоуле в сочетании с неоднозначными макроданными из США в последнее время вызывает опасения относительно разворота курса политики ФРС. Однако сегодняшние данные по занятости в США за август будут иметь важное значение в этом вопросе.

Рынок прогнозирует повышение показателя Nonfarm Payrolls (NFP) на 170 тыс. в противовес ранее ухудшившимся результатам занятости от JOLTS и ADP.

Если показатели занятости в США будут свидетельствовать об укреплении рынка труда, то чиновники ФРС могут отстоять свою позицию, предполагающую "более высокий уровень ставок на более длительный срок", что, в свою очередь, может позволить доллару США сократить внутринедельные потери и окажет давление на рисковые активы.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 24.427 | -0.76 |

| Золото | 1939.896 | -0.21 |

| Палладий | 1229.56 | -0.32 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 285.88 | 32619.34 | 0.88 |

| Hang Seng | -100.8 | 18382.06 | -0.55 |

| KOSPI | -4.95 | 2556.27 | -0.19 |

| ASX 200 | 7.6 | 7305.3 | 0.1 |

| DAX | 55.15 | 15947.08 | 0.35 |

| CAC 40 | -47.7 | 7316.7 | -0.65 |

| Dow Jones | -168.33 | 34721.91 | -0.48 |

| S&P 500 | -7.21 | 4507.66 | -0.16 |

| NASDAQ Composite | 15.66 | 14034.97 | 0.11 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64842 | 0.18 |

| EURJPY | 157.756 | -1.21 |

| EURUSD | 1.08416 | -0.77 |

| GBPJPY | 184.406 | -0.79 |

| GBPUSD | 1.26722 | -0.36 |

| NZDUSD | 0.59658 | 0.35 |

| USDCAD | 1.35091 | -0.19 |

| USDCHF | 0.88302 | 0.55 |

| USDJPY | 145.521 | -0.43 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.