- Аналитика

- Новости и инструменты

- Новости рынков

- Индекс CPI в США в ноябре рос более быстрыми темпами, отдаляясь от целевого показателя ФРС

Индекс CPI в США в ноябре рос более быстрыми темпами, отдаляясь от целевого показателя ФРС

- Индекс потребительских цен в США в ноябре вырастет на 2,7% г/г.

- Базовая инфляция CPI в прошлом месяце осталась на уровне 3,3%.

- Ожидается, что ФРС снизит процентные ставки на 25 б.п. в декабре.

В среду в 16.30 мск Бюро статистики труда (BLS) представит отчет по индексу потребительских цен (CPI) за ноябрь, который является ключевым показателем инфляции.

Рынки находятся в предвкушении, так как релиз может вызвать значительные колебания курса доллара США и повлиять на планы Федеральной резервной системы (ФРС) по процентным ставкам на ближайшие месяцы.

Что ожидать от следующего отчета по CPI?

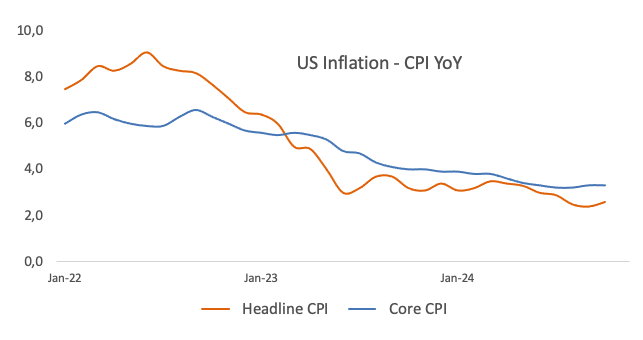

Ожидается, что инфляция в США, измеряемая индексом CPI, в ноябре выросла на 2,7% в годовом исчислении, что немного выше роста на 2,6%, зафиксированного в предыдущем месяце. Базовая годовая инфляция CPI, исключающая волатильность цен на продукты питания и энергию, по прогнозам, останется на уровне 3,3% в течение того же периода.

В месячном исчислении общий CPI и базовый CPI, согласно прогнозам, вырастут на 0,3%.

Предваряя октябрьский отчет по инфляции, аналитики TD Securities заявили: "Мы ожидаем, что базовая инфляция в ноябре останется практически неизменной, зарегистрировав очередное повышение на 0,3% м/м. Рост цен на товары, как ожидается, объяснит большую часть сильной динамики, в то время как замедление инфляции в сфере жилья, вероятно, обеспечит некоторое облегчение. В годовом исчислении общая инфляция CPI, как ожидается, увеличится до 2,7%, в то время как базовая инфляция, вероятно, останется без изменений на уровне 3,3%".

В своем последнем выступлении на мероприятии, организованном New York Times 4 декабря, председатель Федеральной резервной системы США Джером Пауэлл сообщил, что подход центрального банка к будущим корректировкам процентных ставок может стать более взвешенным, благодаря более сильным, чем ожидалось, показателям экономики в этом году.

Говоря о росте экономики, Пауэлл отметил, что его показатели превзошли предыдущие прогнозы, что позволяет ФРС занять более осторожную позицию в поисках "нейтральной" процентной политики. Он признал, что "экономика сильна, и она сильнее, чем мы думали в сентябре", даже несмотря на то, что инфляция оказалась немного выше, чем ожидалось.

Пауэлл пояснил, что этот фон определяет перспективы ФРС в ходе подготовки к предстоящему заседанию 17-18 декабря, на котором, как ожидали рынки, произойдет очередное снижение ставки.

Как отчет по индексу потребительских цен в США может повлиять на EURUSD?

Ожидается, что будущая администрация Трампа займет более жесткую позицию в отношении иммиграции, более мягкий подход к фискальной политике и повторное введет тарифы на импорт из Китая и Европы. В совокупности эти факторы, вероятно, окажут повышательное давление на инфляцию, потенциально побуждая ФРС приостановить или даже прекратить текущий цикл смягчения политики ФРС, тем самым оказывая дополнительную поддержку доллару США.

Тем не менее, учитывая постепенное охлаждение рынка труда в США и вероятное сохранение устойчивой инфляции, ноябрьский отчет по инфляции вряд ли существенно изменит позицию ФРС в отношении монетарной политики.

В настоящее время рынки закладывают в цены примерно 85%-ную вероятность того, что ФРС понизит ставки на 25 базисных пунктов в декабре, согласно инструменту FedWatch от CME Group.

Пабло Пиовано, старший аналитик FXStreet, дает краткий технический прогноз по EURUSD: "Декабрьский максимум 1,0629 (6 декабря) служит начальным сопротивлением, за которым следуют промежуточная 55-дневная SMA 1,0776 и более значимая 200-дневная SMA 1,0842".

Пабло добавляет: "С точки зрения снижения, если цена спот пробьется ниже декабрьского минимума 1,0460, это может подготовить почву для потенциального тестирования дна 2024 года на уровне 1,0331 (22 ноября)".

Экономический индикатор

Индекс потребительских цен (г/г)

Индекс потребительских цен, публикуемый Бюро трудовой статистики, определяет изменение цен выбранной корзины товаров и услуг за данный период. Покупательская сила доллара США снижается из-за инфляции. Индекс потребительских цен является ключевым индикатором для оценки инфляции и изменения покупательских предпочтений. Положительный результат укрепляет USD, негативный - ослабляет.

Узнать большеСледующий релиз: ср дек. 11, 2024 13:30

Частота: Ежемесячно

Консенсус-прогноз: 2.7%

Предыдущее значение: 2.6%

Источник: US Bureau of Labor Statistics

Почему это важно для трейдеров

Fed FAQs

Денежно-кредитная политика в США определяется Федеральной резервной системой (ФРС). У ФРС есть две задачи: достижение стабильности цен и содействие полной занятости. Ее основным инструментом для достижения этих целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает процентные ставки, увеличивая стоимость заимствований по всей экономике. Это приводит к укреплению доллара США, поскольку делает США более привлекательным местом для размещения своих средств международными инвесторами. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, чтобы стимулировать заимствования, что оказывает давление на доллар.

Федеральная резервная система (ФРС) проводит восемь заседаний по вопросам политики в год, на которых Федеральный комитет по открытым рынкам (FOMC) оценивает экономические условия и принимает решения по денежно-кредитной политике. В заседании FOMC принимают участие двенадцать должностных лиц ФРС – семь членов Совета управляющих, глава Федерального резервного банка Нью-Йорка и четверо из оставшихся одиннадцати президентов региональных резервных банков, которые избираются сроком на один год на основе ротации.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.