- Аналитика

- Новости и инструменты

- Новости рынков

- Отчет ADP, как ожидается, покажет, что рост числа рабочих мест в частном секторе США в ноябре замедлился

Отчет ADP, как ожидается, покажет, что рост числа рабочих мест в частном секторе США в ноябре замедлился

- Отчет ADP по изменению занятости покажет замедление темпов создания рабочих мест в частном секторе США в ноябре.

- Отчет ADP может предвосхитить более важный отчет по количеству рабочих мест в несельскохозяйственном секторе в пятницу.

- Доллар США рассчитывает продлить позитивное начало недели.

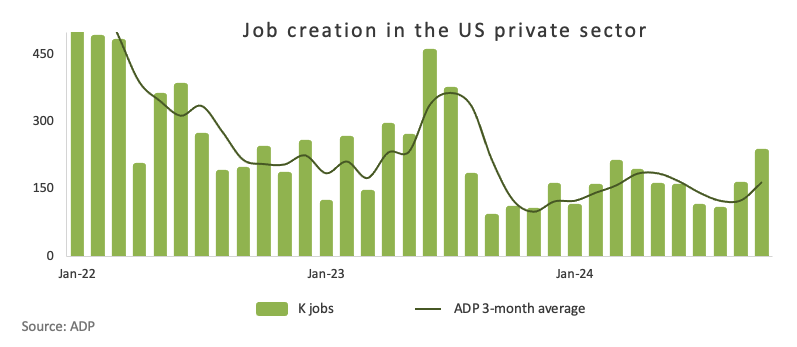

В среду исследовательский институт ADP опубликует ежемесячный отчет о росте числа рабочих мест в частном секторе за ноябрь. Отчет, известный как "изменение занятости от ADP", как ожидается, покажет, что американские работодатели добавили 150 тысяч рабочих мест в прошлом месяце, по сравнению с 233 тысячами в октябре.

Обычно данные ADP публикуются за два дня до официального отчета о количестве рабочих мест в несельскохозяйственном секторе (NFP), поэтому их часто рассматривают как предварительный прогноз отчета Бюро трудовой статистики (BLS) о занятости. Однако с течением времени связь между этими двумя данными стала несколько непоследовательной. Например, в то время как ADP показал прирост в 233 тыс. человек в октябре, официальное число, опубликованное BLS, составило всего 12 тыс. человек.

Занятость и ее роль в формировании политики ФРС

Данные по занятости в США заняли центральное место в определении решений по монетарной политике с тех пор, как глава Федеральной резервной системы (ФРС) Джером Пауэлл и другие представители ЦБ заявили, что инфляция убедительно движется к целевому уровню центрального банка в 2,0%.

В условиях постпандемической экономики ФРС пытается сбалансировать свой двойной мандат: максимальная занятость и ценовая стабильность. Столкнувшись с резким ростом инфляции в 2022 году, ФРС ответила повышением процентных ставок до исторических максимумов в попытке охладить экономику и взять цены под контроль.

Рынок труда сыграл решающую роль в этом уравнении. Напряженная ситуация с рабочими местами рисковала подлить масла в огонь инфляции, но в последние месяцы появились признаки улучшения экономического баланса. Этот сдвиг позволил ФРС скорректировать свою стратегию. На сентябрьском заседании ФРС удивила рынки снижением ставки на 50 базисных пунктов (б.п.) и намекнула, что на горизонте могут появиться новые снижения.

Следуя этому руководству, ФРС провела дополнительное снижение ставки на 25 б.п. на своем заседании 7 ноября. После этого председатель Пауэлл подчеркнул, что ФРС не спешит с дальнейшим снижением ставок, сигнализируя о возможной паузе в декабре. Такой "ястребиный" настрой привел к значительному снижению ожиданий рынка относительно дальнейшего снижения ставок на заседании 18 декабря.

Представители ФРС, включая Пауэлла, неоднократно отмечали, что экономика США "в хорошем состоянии".

Инструмент FedWatch от CME Group в настоящее время показывает более чем 75-процентную вероятность снижения ставки на четверть пункта позднее в этом месяце.

Однако предстоящие данные по занятости могут повлиять на эти шансы. Более сильный, чем ожидалось, отчет по изменению занятости от ADP может поддержать идею сохранения ставок на прежнем уровне, укрепляя доллар США за счет сохранения ограничительной позиции ФРС. Напротив, более слабый отчет может возродить спекуляции относительно очередного снижения ставок, что может поставить под сомнение недавнюю силу доллара США.

Тем не менее, любая реакция на отчет ADP может оказаться мимолетной. Инвесторы, скорее всего, будут ждать пятничного отчета по количеству рабочих мест в несельскохозяйственном секторе (NFP), который традиционно дает более полное представление о рынке труда, прежде чем предпринимать значительные шаги.

Когда выйдет отчет ADP и как он может повлиять на индекс доллара США?

Отчет ADP по занятости за ноябрь будет опубликован в среду в 16.15 мск. Ожидается, что в частном секторе США за месяц появилось 150 тысяч новых рабочих мест.

Пока рынки ожидают отчета, индекс доллара США (DXY) пытается консолидироваться после очень удачного начала недели, отскочив от минимумов прошлой недели в районе 105,60 и ненадолго вернув себе область 106,70.

С технической точки зрения, Пабло Пиовано, старший аналитик FXStreet, отмечает: "Индекс доллара США (DXY) продолжает уверенное восхождение, и следующей основной целью является недавний максимум цикла чуть выше уровня 108.00 22 ноября. После этого он нацелится на вершину ноября 2022 года - 113,14 (3 ноября)".

"С точки зрения снижения, любой откат сначала встретит поддержку на недельном минимуме 105,61 (29 ноября), затем на критической 200-дневной SMA, которая в настоящее время находится на уровне 104,04, и на ноябрьском минимуме 103,37 (5 ноября). Дальнейшее снижение может привести к тестированию 55-дневной и 100-дневной SMA на 103,95 и 103,29, соответственно. Более глубокое отступление может даже приблизить индекс к нижней границе 2024 года - 100,15, зафиксированной 27 сентября", - добавляет Пабло.

Наконец, Пабло заключает: "Индекс относительной силы (RSI) на недельном графике находится в районе отметки 58 и направлен вверх. В то же время индекс средней направленности движения (ADX) немного потерял импульс, опустившись ниже отметки 44, но все еще свидетельствует о наличии устойчивого восходящего тренда".

Employment FAQs

Условия на рынке труда являются ключевым элементом оценки состояния экономики и, следовательно, ключевым фактором оценки курса национальной валюты. Высокая занятость или низкий уровень безработицы положительно влияют на потребительские расходы и, следовательно, на экономический рост, повышая стоимость местной валюты. Более того, очень напряженный рынок труда – ситуация, при которой не хватает работников для заполнения открытых вакансий, – также может повлиять на уровень инфляции и, следовательно, на денежно-кредитную политику, поскольку низкое предложение рабочей силы и высокий спрос приводят к повышению заработной платы.

Темпы роста заработной платы в экономике являются ключевыми для политиков. Высокий рост заработной платы означает, что домохозяйства могут тратить больше денег, что обычно приводит к росту цен на потребительские товары. В отличие от более волатильных источников инфляции, таких как цены на энергоносители, рост заработной платы рассматривается как ключевой компонент базовой и устойчивой инфляции, поскольку повышение заработной платы вряд ли будет отменено. Центральные банки по всему миру уделяют пристальное внимание данным о росте заработной платы при принятии решений о денежно-кредитной политике.

Значение, которое каждый центральный банк придает состоянию рынка труда, зависит от его целей. Некоторые центральные банки имеют четкие мандаты, связанные с рынком труда, помимо контроля над уровнем инфляции. Например, Федеральная резервная система (ФРС) США имеет двойной мандат - способствовать максимальной занятости и стабильным ценам. В то же время единственный мандат Европейского центрального банка (ЕЦБ) заключается в том, чтобы держать инфляцию под контролем. Тем не менее, несмотря на все мандаты, условия на рынке труда являются важным фактором для политиков, учитывая их значение как индикатора здоровья экономики и их прямую связь с инфляцией.

Экономический индикатор

Отчет ADP по уровню занятости в частном секторе

Доклад о занятости населения от ADP отражает изменение числа работников в США. Увеличение значения этого индикатора положительно сказывается на потреблении, стимулируя рост экономики, и укрепляет USD, в то время как снижение результата ослабляет доллар США.

Узнать большеСледующий релиз: ср дек. 04, 2024 13:15

Частота: Ежемесячно

Консенсус-прогноз: 150тыс.

Предыдущее значение: 233тыс.

Источник: ADP Research Institute

Почему это важно для трейдеров Трейдеры часто считают данные о занятости из отчета от ADP, крупнейшего в Америке поставщика данных о заработной плате, предвестником отчета Бюро статистики труда о занятости в несельскохозяйственном секторе (обычно публикуемого двумя днями позже) из-за корреляции между ними. Обычно оба ряда данных легко сопоставляются, но по отдельным месяцам расхождение может быть значительным. Еще одна причина, по которой валютные трейдеры следят за этим отчетом (та же, что и в случае с NFP) – устойчивый рост показателей занятости увеличивает инфляционное давление, а вместе с ним и вероятность того, что ФРС повысит процентные ставки. Если цифры превышают консенсус, доллар растёт.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.