- Аналитика

- Новости и инструменты

- Новости рынков

- Анонс: индекс CPI Канады вырастет на 1,8% в сентябре, что подстегнет Банк Канады к дальнейшему смягчению политики

Анонс: индекс CPI Канады вырастет на 1,8% в сентябре, что подстегнет Банк Канады к дальнейшему смягчению политики

- Ожидается, что в сентябре индекс потребительских цен в Канаде вырастет на 1,8% г/г.

- В этом году Банк Канады снизил учетную ставку на 75 базисных пунктов.

- Канадский доллар значительно сдал позиции в октябре.

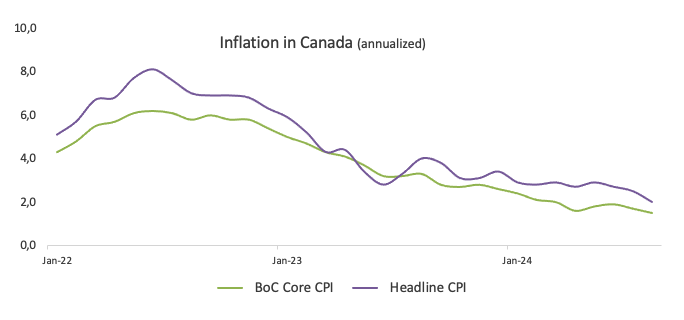

Во вторник Статистическое управление Канады опубликует данные по инфляции, представленные индексом потребительских цен (CPI) за сентябрь. Согласно прогнозам, общий индекс CPI в прошлом месяце мог вырасти на 1,8% в годовом исчислении (г/г).

Наряду с основными данными, Банк Канады опубликует базовый индекс CPI, который исключает более волатильные компоненты, такие как продукты питания и энергия. В августе базовый индекс CPI снизился на 0,1% в месяц и вырос на 1,5% по сравнению с годом ранее. Тем временем общий индекс CPI вырос на 2,0% за последние двенадцать месяцев - самый низкий уровень с февраля 2021 года - и снизился на 0,2% по сравнению с предыдущим месяцем.

Данные по инфляции находятся под пристальным вниманием с точки зрения их потенциального влияния на канадский доллар (CAD), особенно в свете текущего цикла смягчения политики Банка Канады. Стоит напомнить, что в этом году Банк Канады снизил процентную ставку на 25 базисных пунктов на заседаниях в июне, июле и сентябре, доведя базовую процентную ставку до 4,25%.

На валютном рынке канадский доллар дешевеет последние девять дней, в результате чего пара USDCAD впервые с начала августа достигла отметки 1,3800.

Чего мы можем ожидать от уровня инфляции в Канаде?

Аналитики расходятся во мнениях относительно того, как будет развиваться ценовое давление в Канаде в сентябре, хотя и сходятся во мнении, что внутренние основные цены пока будут находиться ниже целевого уровня Банка Канады. Если не произойдет неожиданного сюрприза, то базовый дезинфляционный тренд, скорее всего, побудит Банк Канады сохранить курс на смягчение, начатое в июне.

После снижения ставки 4 сентября глава Банка Канады Тифф Маклем заявил, что снижение ставки на 25 базисных пунктов было уместным, хотя добавил, что чиновники Банка Канады обсуждали различные сценарии, включая замедление темпов снижения ставки и даже снижение на 50 базисных пунктов.

Что касается инфляции, Маклем предположил, что дальнейшее снижение ставок вполне вероятно в свете прогресса Банка Канады в снижении инфляции до целевого уровня 2%. В интервью, данном в Торонто 24 сентября, Маклем подчеркнул важность поддержания инфляции вблизи середины контрольного диапазона 1%-3%. Он также подчеркнул необходимость устойчивого сдерживания базовой инфляции, которая, как он отметил, остается немного выше 2%.

В свете предстоящего релиза аналитики TD Securities отметили: "Мы ожидаем падения CPI до 1,9% из-за значительного влияния бензина, что будет компенсировано стабилизацией основных товаров и сильными компонентами путешествий. Согласно нашему прогнозу, CPI за 3-й квартал не дотянет до июльских прогнозов Банка Канады, но, учитывая снижение цен на нефть и скромный рост базовых показателей Банка Канады в сентябре, мы не считаем, что это оправдывает переход к снижению ставки на 50 б.п.".

Когда выйдут данные по CPI Канады, и как они могут повлиять на USDCAD?

Во вторник в 15:30 мск. Канада опубликует данные по индексу CPI за сентябрь, и реакция канадского доллара будет зависеть только от того, насколько неожиданными окажутся цифры. Если данные не будут сильно отличаться от ожиданий, они вряд ли повлияют на прогноз по ставкам Банка Канады.

USDCAD начала месяц с заметной тенденцией к росту, достигнув в понедельник двухмесячных максимумов в районе 1,3800. Внутримесячное повышение пока происходит на фоне сильного отскока доллара США (USD), который удерживает валюты, связанные с риском, под давлением.

Пабло Пиовано, старший аналитик FXStreet, отмечает, что продолжение восстановления может привести к тому, что USDCAD бросит вызов вершине 2024 года 1,3946 (от 5 августа), а также отметке 1,4000, которую последний раз быки посещали в мае 2020 года.

"В противоположном направлении предварительные уровни поддержки отмечены в районе 100-дневной и 55-дневной SMA на 1,3655 и 1,3618, соответственно, перед более значимой 200-дневной SMA 1,3612. Прорыв ниже этого уровня может вызвать дальнейшее ослабление, потенциально нацеленное на следующую поддержку на сентябрьском основании 1,3418 (от 25 сентября), а также на недельный минимум 1,3358 (от 31 января)", - добавляет Пабло.

Экономический индикатор

Базовый индекс потребительских цен от Банка Канады, м/м

Базовый индекс потребительских цен Банка Канады, ежемесячно публикуемый Банком Канады, отражает изменения цен для канадских потребителей путем сравнения стоимости фиксированной корзины товаров и услуг. Он считается показателем базовой инфляции, поскольку исключает восемь наиболее волатильных компонентов: фрукты, овощи, бензин, мазут, природный газ, проценты по ипотеке, междугородние перевозки и табачные изделия. Показатель м/м сравнивает цены на товары в отчетном месяце с предыдущим. Как правило, высокие показатели являются «бычьими» для канадского доллара (CAD), а низкие - «медвежьими».

Узнать большеСледующий релиз: вт окт. 15, 2024 12:30

Частота: Ежемесячно

Консенсус-прогноз: -

Предыдущее значение: -0.1%

Источник: Statistics Canada

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.