- Аналитика

- Новости и инструменты

- Новости рынков

- CPI Канады продемонстрирует ослабление ценового давления, что подтолкнет Банк Канады к дальнейшему смягчению политики

CPI Канады продемонстрирует ослабление ценового давления, что подтолкнет Банк Канады к дальнейшему смягчению политики

- Индекс потребительских цен в Канаде в июле, как ожидается, продолжит терять динамику.

- Банк Канады может продолжить цикл смягчения во второй половине года.

- В августе канадский доллар демонстрирует устойчивость по отношению к своему американскому коллеге.

Во вторник в Канаде будут опубликованы последние данные по инфляции. Статистическое управление Канады представит отчет по индексу потребительских цен (CPI) за июль. Прогнозы предполагают сохранение дезинфляционных тенденций в общем индексе CPI, в то время как очередной рост базового показателя, как это произошло в июне, может добавить некоторую волатильность в релиз.

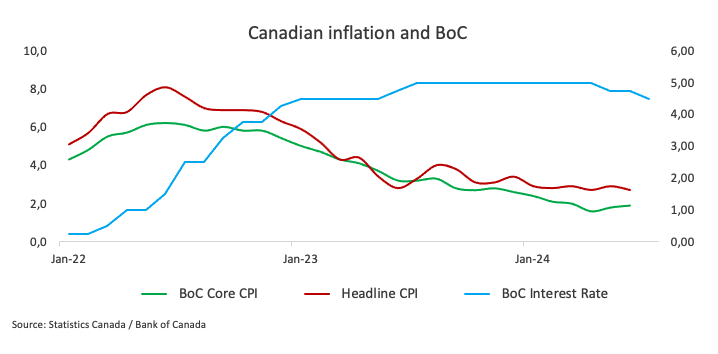

Наряду с данными по CPI, Банк Канады также представит свой базовый индекс потребительских цен, который исключает такие волатильные компоненты, как продукты питания и энергия. В июне базовый индекс потребительских цен Банка Канады снизился на 0,1% по сравнению с майским показателем и вырос на 1,9% за последние двенадцать месяцев, в то время как основной индекс CPI вырос на 2,7% за последний год и снизился на 0,1% по сравнению с предыдущим месяцем.

Эти данные находятся под пристальным вниманием, так как они могут повлиять на курс канадского доллара (CAD) в краткосрочной перспективе и сформировать ожидания в отношении монетарной политики Банка Канады, особенно после того, как центральный банк снизил ставку на дополнительные 25 базисных пунктов (б.п.) до 4,50% в июле.

На валютном рынке канадский доллар набрал позитивную динамику после достижения 5 августа минимумов этого года вблизи 1,3950 в паре с долларом США. Нисходящий тренд USDCAD пока уверенно защищен ключевой 200-дневной SMA вблизи 1,3600.

Чего мы можем ожидать от уровня инфляции в Канаде?

Аналитики ожидают, что ценовое давление в Канаде сохранит тенденцию к снижению в июле, хотя, скорее всего, останется выше целевого уровня центрального банка. Ожидается, что потребительские цены будут следовать недавней тенденции, наблюдаемой в США, где более низкие, чем ожидалось, данные по CPI подогрели спекуляции о снижении процентной ставки Федеральной резервной системой (ФРС) США на 50 б.п. в сентябре. Несмотря на то, что эти ожидания впоследствии развеялись в связи с сильными макроэкономическими данными США, ФРС, по прогнозам, снизит процентную ставку на 25 б.п. в следующем месяце.

Если предстоящие данные оправдают эти ожидания, инвесторы могут предположить, что Банк Канады может продолжить смягчение денежно-кредитной политики, понизив процентную ставку еще на четверть пункта, что может привести к ее снижению до 4,25% на заседании 4 сентября.

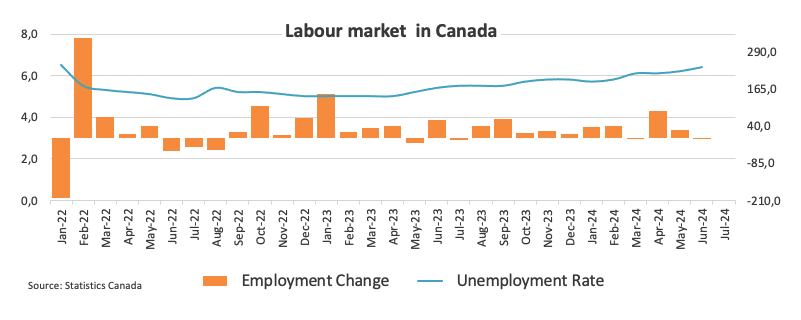

Согласно протоколу июльского заседания, представители Банка Канады выразили обеспокоенность по поводу ослабления потребительских расходов в 2025 и 2026 годах по сравнению с ожиданиями. Снижение стоимости заимствований могло бы стимулировать расходы, но домохозяйства все равно столкнутся с бременем обслуживания долга, что затруднит восстановление. Рост экономики не синхронизирован с ростом населения, что приводит к избыточному предложению и провисанию рынка труда. Это может ослабить рынок труда и снизить уровень потребления, что повлияет на экономический рост и инфляцию.

После снижения процентной ставки в прошлом месяце, глава Банка Канады Тифф Маклем заявил, что в экономике наблюдается избыточное предложение, а провисание рынка труда способствует понижательному давлению на инфляцию. Он отметил, что, по его оценке, в экономике уже существует достаточное избыточное предложение, и подчеркнул, что вместо увеличения избыточного предложения необходимо сосредоточиться на ускорении экономического роста и создании новых рабочих мест, чтобы поглотить этот избыток и добиться устойчивого возвращения инфляции к целевому уровню 2%".

Аналитики TD Securities прокомментировали: "Рынки обратят внимание на июльский CPI, чтобы получить окончательную информацию о базовом ценовом давлении в преддверии сентябрьского решения Банка Канады. TD прогнозирует снижение инфляции на 0,2пп до 2,5% г/г, хотя более сильная динамика базовой инфляции должна придать отчету смешанный оттенок".

Когда выйдут данные по CPI Канады и как они могут повлиять на USDCAD?

Во вторник в 15:30 мск. Канада опубликует индекс потребительских цен (CPI) за июль. Реакция канадского доллара будет во многом зависеть от изменений в ожиданиях относительно монетарной политики Банка Канады. Однако если данные не преподнесут значительных сюрпризов, ожидается, что Банк Канады сохранит текущий подход к смягчению, в некоторой степени повторяя позицию других центральных банков, таких как ФРС.

USDCAD начал месяц с боевым настроем и поднялся до годовых максимумов в районе 1,3950. Однако канадской валюте удалось нащупать почву под ногами, и на момент написания статьи спотовый курс активно корректировался в паре с долларом США (USD).

Пабло Пиовано, старший аналитик FXStreet, считает, что USDCAD получает поддержку в виде критической 200-дневной SMA в районе 1.3600. Прорыв этого уровня может спровоцировать дальнейшее ослабление к следующей поддержке мартовского основания 1,3419 (от 8 марта), предшествующей недельному минимуму 1,3358 от 31 января.

Ближайшее сопротивление находится на максимуме 2024 года 1,3946 (от 5 августа), а также на ключевом рубеже 1,4000 (от 11 июня).

Пабло также отметил, что значительное повышение волатильности канадского доллара, скорее всего, будет зависеть от неожиданных данных по инфляции. Если индекс CPI окажется ниже ожиданий, это может подкрепить аргументы в пользу очередного снижения процентной ставки Банком Канады на предстоящем заседании, что приведет к росту USDCAD. С другой стороны, если инфляция превысит ожидания, канадский доллар может получить лишь незначительную поддержку.

Экономический индикатор

Базовый индекс потребительских цен от Банка Канады, г/г

Базовый индекс потребительских цен публикуется Банком Канады и не учитывает такие волатильные компоненты, как фрукты, овощи, бензин, топливное масло, природный газ, проценты по ипотеке, междугородное транспортное сообщение и табачные изделия. Данный показатель считается ключевым индикатором инфляции в Канаде. В целом его высокие показатели предполагают ястребиную реакцию Банка Канады и потому являются позитивными (бычьими) для CAD.

Узнать большеПоследние данные: вт июл. 16, 2024 15:30

Частота: Ежемесячно

Фактическое значение: 1.9%

Консенсус-прогноз: -

Предыдущее значение: 1.8%

Источник: Statistics Canada

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.