- Аналитика

- Новости и инструменты

- Новости рынков

- Wall Street: Основные фондовые индексы преимущественно в плюсе

Wall Street: Основные фондовые индексы преимущественно в плюсе

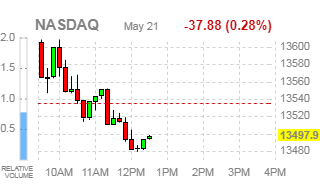

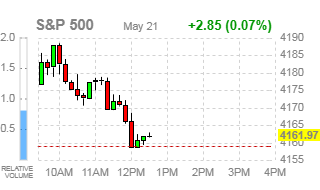

Основные фондовые индексы США преимущественно повышаются, так как оптимизм по поводу роста американской экономики усилился после выхода последнего обзора деловой активности США, затмив сохраняющиеся опасения по поводу ускорения инфляции. Между тем, индекс Nasdaq Composite после позитивного старта переместился в красную зону, поскольку акции компаний технологического сектора снова оказались под давлением из-за очередного падения цены биткойна, а также ротации из акций роста в акции стоимости.

Обзор IHS Markit показал, что деловая активность в частном секторе США продемонстрировала беспрецедентный рост в начале мае. Согласно отчету, совокупный индекс менеджеров по закупкам (PMI) вырос до 68.1 в мае с 63.5 в апреле. Это стало новым рекордным значением. Росту индикатора способствовали ускорения темпов роста активности, как в производственном секторе, так и сфере услуг. Производственный индекс PMI в США вырос до 61.5 в первой половине этого месяца. Это был самый высокий показатель с тех пор, как в октябре 2009 года исследование было расширено и охватило все отрасли обрабатывающей промышленности, а в апреле оно составило 60.5. Экономисты ожидали, что показатель снизится до 60.2. В то же время индекс деловой активности IHS Markit для сектора услуг вырос до 70.1, самого высокого уровня с начала этой серии в октябре 2009 года, с окончательного значения 64.7 в апреле. Экономисты ожидали, что показатель упадет до 64.5.

Между тем, данные, опубликованные Национальной ассоциацией риэлторов (NAR ), показали, что продажи существующих домов в США неожиданно продолжили снижаться в апреле. Согласно NAR, продажи существующих домов упали на 2.7% до 5.85 млн. в годовом исчислении после падения на 3.7% до 6.01 млн. в марте. Спад удивил экономистов, которые ожидали, что продажи существующих домов вырастут до 6.09 млн. Продажи домов на вторичном рынке снижаются третий месяц подряд, но все равно выросли на 33.9% по сравнению с тем же месяцем год назад. Как отметил Лоуренс Юн, главный экономист NAR, падение продаж главным образом отражает тот факт, что предложение жилья продолжает отставать от спроса.

Поддержку рынку также оказывает солидная отчетность Deere (DE). В компании сообщили, что по итогам последнего квартала заработали $5.68 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $4.38 на одну акцию. Ее квартальная выручка также превзошла ожидания Уолл-стрит. Deere повысила свои прогнозы прибыли на весь 2021 год. Стоимость акций DE повысилась на 1.8%.

Большинство компонентов DOW в плюсе (20 из 30). Лидер роста - The Boeing Co. (BA; +3.07%). Аутсайдер - Apple Inc. (AAPL; -1.40%).

7 из 11 секторов S&P в минусе. Наибольшее снижение показывает циклический потребительский сектор (-0.66%). Больше всего вырос финансовый сектор (+0.53%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 63.74 | +1.80 | +2.91% |

Золото | 1874.10 | -7.80 | -0.41% |

Dow | 34188.00 | +160.00 | +0.47% |

S&P 500 | 4157.50 | +3.25 | +0.08% |

Nasdaq 100 | 13414.75 | -71.75 | -0.53% |

10-летние облигации США | 1.628 | -0.006 | -0.37% |

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.