- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- NZD/JPY enfrenta leves ganancias, cotizando en 91.60.

- La perspectiva a corto plazo sigue siendo neutral a alcista, con soporte en la SMA de 20 días deteniendo temporalmente la caída.

- Se necesita una ruptura por encima de 92.20 para confirmar la tendencia alcista.

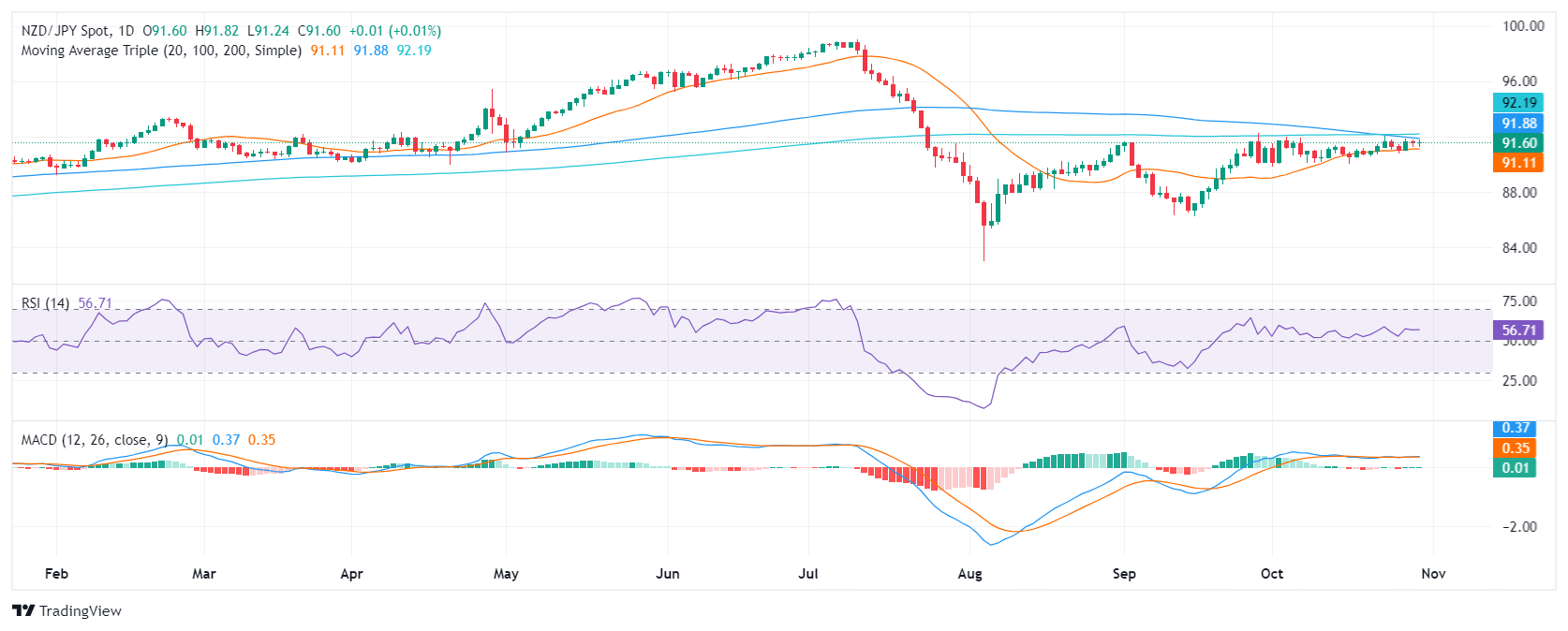

En la sesión del miércoles, el par NZD/JPY mostró un modesto movimiento al alza, alcanzando 91.60. El panorama técnico general sugiere un sesgo neutral a alcista para el corto plazo, debido a señales mixtas de los indicadores técnicos. Además, un cruce bajista entre las medias móviles simples (SMA) de 20, 100 y 200 días también podría cambiar la perspectiva.

El Índice de Fuerza Relativa (RSI) se sitúa actualmente en 58, indicando una presión de compra en aumento. El Indicador de Convergencia/Divergencia de Medias Móviles (MACD) muestra barras verdes planas, sugiriendo una postura neutral entre compradores y vendedores. Esta confluencia de indicadores destaca un posible cambio en el equilibrio de poder, pero con alguna evidencia de que la presión de compra está ganando impulso.

Los traders deben observar el área de 91.50 donde las SMA de 20, 100 y 200 días están a punto de confirmar un cruce bajista que podría desencadenar una venta masiva. Sin embargo, la SMA de 20 días ha demostrado ser una barrera fuerte, por lo que los vendedores podrían tener dificultades para superarla.

Soportes: 91.60, 91.30 y 91.15

Resistencias: 91.80, 92.00, 92.30

Gráfico diario del NZD/JPY

- Microsoft Corporation (MSFT) sube un 0.26% tras dar a conocer su informe de ganancias.

- La compañía obtuvo ingresos por 65.6 mil millones de dólares, superando las proyecciones de los analistas.

Las acciones de Microsoft iniciaron la jornada marcando un mínimo del día en 432.10$, encontrando compradores que llevaron el precio de los títulos a un máximo no visto desde el 20 de septiembre en 438.50$. Al momento de escribir, los valores de Microsoft cotizan sobre 435.06, ganando un 0.58% en el horario extendido.

Microsoft supera las estimaciones de los analistas al publicar su reporte de ganancias

La compañía líder en desarrollo de software, Microsoft (MSFT), obtuvo ingresos por 65.6 mil millones de dólares, por encima de los 64.55 mil millones de dólares esperados por el mercado. De igual forma, la empresa reportó una ganancia por acción de 3.3$, superando los 3.1$ proyectados por los analistas.

Tras estos resultados, los títulos de Microsoft (MSFT) suben un 0.26% en el horario extendido, reflejando la confianza de los inversionistas en la empresa.

Niveles técnicos de Microsoft

Las acciones de Microsoft formaron un soporte de corto plazo en 408.17$, dado por el mínimo del 8 de octubre. La siguiente área de soporte la observamos en 385.58$, punto pivote del 5 de agosto. Al alza, la resistencia más cercana se encuentra en cuatro 441.50$, cercano al retroceso del 61.8% de Fibonacci. La siguiente zona de resistencia clave está en 468.35$, punto pivote del 5 de julio.

Gráfico diario de Microsoft

- El Oro alcanza un nuevo ATH en 2.790$, impulsado por la incertidumbre electoral y el crecimiento económico constante de EE.UU.

- El PIB del tercer trimestre de EE.UU. y los datos de empleo de ADP muestran resiliencia económica, limitan las ganancias del Oro mientras los rendimientos del Tesoro caen.

- En lo que va del año, los precios del Bullion han subido más del 35%, los analistas proyectan más ganancias, potencialmente alcanzando los 3.000$ para 2025.

El precio del Oro se disparó a un récord de 2.790$ durante la sesión norteamericana, ya que los inversores siguen inciertos sobre el resultado de las elecciones presidenciales de EE.UU. Los datos económicos optimistas en EE.UU. pusieron un límite al avance del metal precioso, ya que la economía creció de manera constante mientras el mercado laboral se mantuvo robusto.

El XAU/USD cotiza en 2.785$, con una ganancia de más del 0,40%, y está ligeramente por debajo del máximo histórico (ATH) después de que el metal amarillo rebotara desde los mínimos diarios de 2.771$. Los rendimientos de los bonos del Tesoro de EE.UU. decepcionaron durante la sesión, ya que la confianza de los inversores mejoró con la expectativa de que la Fed lograría su escenario de aterrizaje suave.

Los datos de Estados Unidos (EE.UU.) mostraron que la economía continuó creciendo de manera constante mientras el mercado laboral se mantuvo robusto. El Producto Interior Bruto (PIB) del tercer trimestre de 2024 cayó por debajo de las estimaciones. El informe de cambio de empleo de ADP para octubre mostró que las empresas privadas contrataron más personal de lo previsto.

Al mismo tiempo, las ventas de viviendas pendientes en EE.UU. se dispararon debido a que los compradores aprovecharon la combinación de tasas hipotecarias más bajas y más opciones de inventario, comentó Lawrence Yun, Economista Jefe de la Asociación Nacional de Agentes Inmobiliarios (NAR).

Las elecciones en EE.UU. están alcanzando su punto álgido a medida que nos acercamos al 5 de noviembre, el Super Tuesday. La Vicepresidenta Demócrata Kamala Harris y el expresidente Donald Trump se enfrentan en una carrera reñida, según mostraron las encuestas.

Hasta ahora, el precio del Bullion ha subido más del 35%, su mayor ganancia en doce meses, y está en camino de su mejor desempeño anual desde 1979. Fuentes citadas por Reuters comentaron que el Oro podría alcanzar los 3.000$ para 2025 debido a "preocupaciones en los mercados emergentes, entradas en ETF de oro y ajustes post-electorales en el mercado."

El Oro sigue respaldado por los flujos de refugio seguro en medio del conflicto en curso en Oriente Medio, aunque funcionarios israelíes comentaron que Hezbollah está listo para distanciarse de Hamas en Gaza, y las FDI están cerca de finalizar sus operaciones terrestres.

Resumen diario de los mercados: El precio del Oro prolonga su racha positiva

- El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a una cesta de seis divisas, cae un 0,18% a 104,08.

- El cambio de empleo nacional de ADP para octubre aumentó en 233.000, superando las estimaciones de 115.000 y la cifra de septiembre de 159.000.

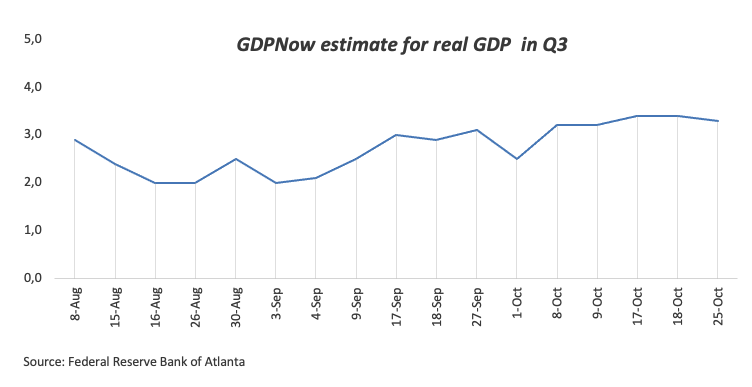

- La Oficina de Análisis Económico de EE.UU. (BEA) informó que la economía de EE.UU. creció un 2,8% trimestre a trimestre (QoQ) en el tercer trimestre de 2024, por debajo de la lectura final del segundo trimestre y las estimaciones del 3%.

- Las ventas de viviendas pendientes en septiembre aumentaron un 7,4% mes a mes (MoM), superando las estimaciones y las cifras de agosto. En términos anuales, las ventas crecieron un 2,6%, rebotando desde la contracción del -3% de agosto.

- El modelo GDP Now de la Fed de Atlanta sugiere que la economía creció un 2,8% en el tercer trimestre de 2024.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una flexibilización de 49 pb por parte de la Fed para fin de año.

Perspectiva técnica del XAU/USD: El precio del Oro sube a un pico histórico de 2.790$

La tendencia alcista del precio del Oro se mantiene intacta, con el metal amarillo alcanzando un récord de 2.790$. Una ruptura de este último expondrá la cifra de 2.800$, seguida de los niveles psicológicos de 2.850$ y 2.900$.

Por otro lado, si los vendedores intervienen y empujan los precios por debajo de 2.750$, el siguiente soporte sería 2.700$. A continuación, el máximo del 26 de septiembre, que se convirtió en soporte en 2.685$, seguido de la media móvil simple (SMA) de 50 días en 2.603$.

El impulso sugiere que el metal sin rendimiento podría consolidarse ya que el Índice de Fuerza Relativa (RSI) se mantiene alcista, apuntando más alto, rompiendo el último pico. Esto significa que los compradores están ganando fuerza.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El índice bursátil S&P 500 cae un 0.50% el día de hoy.

- Super Micro Computer (SMCI) se desploma un 32.68% por la renuncia de Ernst and Young como su firma contable.

- Las acciones de Qorvo Inc (QRVO) pierden un 27.31% tras publicar su informe trimestral.

El S&P 500 marcó un máximo de la sesión en 5850 encontrando vendedores agresivos que arrastraron el índice a un mínimo del día en 5805. Al momento de escribir, el S&P 500 opera sobre 5.809, cayendo un 0.50% al cierre de la sesión.

Super Micro Computer y Qorvo Inc arrastran al S&P 500 a terreno negativo

La compañía especializada en ofrecer soluciones de radiofrecuencia y energía, Qorvo Inc (QRVO), reportó ingresos por 1.05 mil millones de dólares, superando las estimaciones de 1.03 mil millones de dólares. De igual forma, presentó una ganancia por acción de 1.88$ frente a los 1.84$ proyectados por los analistas. La empresa redujo sus proyecciones para el siguiente trimestre, detonando ventas masivas y llevando el precio de su acción a mínimos no vistos desde el 23 de marzo de 2020 en 71.31, perdiendo un 27.31% al cierre del mercado.

En la misma sintonía, Super Micro Computer (SMCI) dio a conocer que Ernst & Young renunció como auditor de la compañía. La firma contable señaló que la información que ha recibido por parte de SMCI los ha llevado a no estar dispuestos a estar asociados con los estados financieros preparados por la gerencia. Tras darse a conocer la noticia las acciones de SMCI se han desplomado un 32.68%, llegando a mínimos del 18 de enero, concluyendo la sesión en 33.07$.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó a la baja en una resistencia de corto plazo dada por el máximo del 25 de octubre en 5.860. La siguiente resistencia clave se encuentra en 5.879, máximo histórico alcanzado el 17 de octubre.

A la baja el primer soporte de corto plazo lo observamos en 5.761, punto pivote del hoy 23 de octubre que confluye con el retroceso al 50% de Fibonacci. El siguiente soporte está en 5.672, mínimo del 2 de octubre.

Gráfica de 4 horas del S&P 500

- El AUD/USD rebota desde mínimos de varias semanas en medio de la debilidad del USD.

- Una ruptura por encima de la SMA de 200 días en 0.6630 podría señalar una perspectiva más positiva para el par.

- El tono cauteloso del RBA y los riesgos persistentes de inflación sugieren que las tasas de interés pueden mantenerse estables en el futuro previsible.

- El próximo informe NFP de EE.UU. podría pesar sobre el Dólar y proporcionar soporte al AUD/USD.

El AUD/USD rebotó desde mínimos de varias semanas el miércoles, impulsado por la debilidad generalizada del Dólar estadounidense. El par subió un 0,25% a 0.6575, rompiendo una racha de tres días de pérdidas.

En cuanto a los datos de EE.UU., el informe de empleo ADP de septiembre superó las expectativas del mercado en octubre, pero una revisión a la baja en el crecimiento del PIB del tercer trimestre hizo que el USD cayera. Por otro lado, las cifras de inflación del tercer trimestre de Australia se enfriaron pero aún se mantienen elevadas.

Resumen diario de los mercados: El Dólar australiano sube por la debilidad de los datos económicos de EE.UU., consolidación del USD

- El AUD/USD subió el miércoles, impulsado por datos económicos mixtos de EE.UU., que limitaron las ganancias del USD.

- El par subió a 0.6600, apuntando a la SMA de 200 días en 0.6627, una ruptura por encima de la cual señalaría un cambio a una perspectiva más constructiva.

- Los datos recientes de Australia mostraron que la inflación se enfrió al 2,8% en el tercer trimestre desde el 3,8% en el segundo trimestre, cayendo justo por debajo del 2,9% esperado.

- El indicador de inflación subyacente se mantiene elevado en 3,5% interanual en el tercer trimestre, lo que no da al RBA un impulso inmediato para bajar las tasas de interés.

- El informe de empleo ADP de EE.UU. mostró un aumento de 233.000 en las nóminas del sector privado en octubre, superando las expectativas de un aumento de 115.000.

- El Producto Interno Bruto del tercer trimestre de EE.UU. creció a un ritmo del 2,8%, más fuerte que el de sus pares globales pero por debajo de las expectativas del mercado.

- Para las reuniones del Comité Federal de Mercado Abierto (FOMC) de la próxima semana, los mercados ya han descontado un recorte de 25 puntos básicos.

Perspectiva técnica del AUD/USD: Par en modo de consolidación, pero la perspectiva es bajista

El Índice de Fuerza Relativa (RSI) diario está actualmente en 34, lo que está cerca del área de sobreventa. El RSI sugiere que la presión de compra se está recuperando ya que está subiendo bruscamente, ya que la venta podría haberse extendido demasiado. El MACD está en rojo y plano, lo que da más evidencia de una consolidación en curso.

El análisis técnico indica una perspectiva bajista para el AUD/USD, con el RSI por debajo de 30 y el histograma del MACD en rojo. Los niveles de soporte se encuentran en 0.6550, 0.6530 y 0.6500, mientras que la resistencia se sitúa en 0.6680, 0.6700 y 0.6750. Sin embargo, las condiciones de sobreventa pueden proporcionar un respiro, mientras el par es observado de cerca antes de las publicaciones de datos clave de EE.UU. que podrían impactar la trayectoria de ambas divisas.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Peso mexicano se debilita debido a los fuertes datos de EE.UU. y la incertidumbre política vinculada a la reforma judicial de México.

- El PIB del tercer trimestre de México supera las previsiones, pero los datos de empleo ADP de EE.UU. y el crecimiento resiliente del PIB impulsan al USD.

- Los operadores están atentos a los próximos datos, incluyendo la confianza empresarial de México y el índice de precios PCE y las nóminas no agrícolas de EE.UU.

El Peso mexicano extendió sus pérdidas frente al Dólar estadounidense por cuarto día consecutivo el miércoles y cayó un 0,62% a pesar de que la economía de México creció por encima de las estimaciones. En EE.UU., un informe estelar de empleo ADP y un robusto crecimiento del PIB en el tercer trimestre impulsaron al Dólar. Por lo tanto, el USD/MXN se cotiza en 20,18 después de rebotar desde un mínimo diario de 20,00.

El Instituto Nacional de Estadística Geografía e Informática (INEGI) reveló que las cifras del Producto Interno Bruto (PIB) de México para el tercer trimestre de 2024 superaron sorprendentemente las estimaciones. Mientras tanto, la agitación política vinculada a la reforma judicial de México continuó, ya que ocho de los once jueces de la Corte Suprema anunciaron su renuncia efectiva en agosto de 2025.

Al otro lado de la frontera, los datos insinuaron que el escenario de aterrizaje suave de la Reserva Federal (Fed) de EE.UU. continuaba ganando tracción. El cambio de empleo ADP de EE.UU. para octubre superó la marca, desestimando los temores de que el mercado laboral se esté debilitando. Mientras tanto, los datos del PIB de EE.UU. para el tercer trimestre de 2024 cayeron por debajo de las estimaciones y la lectura del segundo trimestre.

De cara a la semana, el calendario económico de México incluirá la publicación de la confianza empresarial y el PMI manufacturero de S&P Global. Al otro lado de la frontera, la agenda de EE.UU. incluirá el indicador de inflación favorito de la Fed, el índice de precios del gasto en consumo personal (PCE) subyacente y las nóminas no agrícolas (NFP).

Resumen diario de los mercados: El Peso mexicano se desploma tras los fuertes datos del PIB en México y EE.UU.

- El PIB de México para el tercer trimestre de 2024 creció un 1% intertrimestral, superando el consenso del 0,8% y el crecimiento del 0,2% del segundo trimestre. En términos anuales, el PIB creció un 1,5%, por encima de las previsiones del 1,2%, pero cayó por debajo del 2,1% alcanzado en el trimestre anterior, lo que indica la desaceleración económica en curso.

- Por lo tanto, la desaceleración económica en curso y la desinflación podrían abrir la puerta para que el Banco de México (Banxico) reduzca los costos de los préstamos en la reunión de noviembre.

- Los futuros del mercado monetario sugieren que se espera que Banxico recorte entre 175 y 200 puntos básicos en los próximos 12 meses.

- El cambio de empleo nacional ADP en octubre aumentó en 233.000, por encima de las estimaciones de 115.000 y los 159.000 de septiembre.

- La Oficina de Análisis Económico de EE.UU. reveló que la economía de EE.UU. creció un 2,8% interanual en el tercer trimestre de 2024, por debajo de la lectura final del segundo trimestre y las estimaciones del 3%.

- Otros datos mostraron que las ventas de viviendas pendientes en septiembre aumentaron un 7,4% intermensual, por encima de las estimaciones y las cifras de agosto. En términos anuales, las ventas crecieron un 2,6%, frente a la contracción del -3% de agosto.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una reducción de 49 pb por parte de la Fed para fin de año.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma mientras el USD/MXN supera los 20,15

El USD/MXN prolongó su tendencia alcista y probó el máximo anual de 20,22, ya que los compradores parecen reacios a empujar el tipo de cambio más allá de esa área. Si superan ese nivel, el siguiente sería el nivel psicológico de 20,50, el máximo del 28 de septiembre de 2022 en 20,57 y el pico del 2 de agosto de 2022 en 20,82. Una vez superado, la siguiente parada sería el máximo del 8 de marzo de 2022 en 21,46.

Por otro lado, si los vendedores llevan el USD/MXN por debajo de 20,00, el primer soporte sería el mínimo diario del 24 de octubre de 19,74, seguido por la media móvil simple (SMA) de 50 días en 19,62.

Los osciladores indican que los compradores están ganando fuerza, como lo muestra el Índice de Fuerza Relativa (RSI) por encima de su línea neutral, superando los máximos anteriores alcanzados el 10 de septiembre y el 22 de agosto.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

El rally del Dólar continuó dando algunas señales de posible agotamiento el miércoles, a pesar de los alentadores datos de creación de empleo en el sector privado de EE.UU. y más evidencia de una economía estadounidense resiliente.

Esto es lo que necesitas saber el jueves, 31 de octubre:

El Índice del Dólar estadounidense (DXY) retrocedió a mínimos de tres días y perforó el soporte de 104.00 en medio de la debilidad generalizada en los rendimientos de EE.UU. en todo el espectro. Los datos del PCE ocuparán el centro del escenario, seguidos por las solicitudes iniciales de subsidio por desempleo semanales, ingresos y gastos personales, el PMI de Chicago, los recortes de empleo de Challenger y el Índice de Coste del Empleo.

El EUR/USD ganó impulso adicional y desafió la SMA crítica de 200 días cerca de 1.0870, subiendo por tercer día consecutivo. Las ventas minoristas y los precios de importación de Alemania se publicarán en primer lugar, seguidos por la tasa de inflación preliminar en la zona euro, así como la tasa de desempleo.

El GBP/USD se vio bajo presión tras dos avances diarios consecutivos y una subida a máximos de cuatro meses en los bonos a 10 años del Reino Unido. El discurso de Breeden del BoE será el único evento en la agenda del Reino Unido.

El USD/JPY vio otra sesión de comercio lateralizado en medio de una prudencia constante antes de la decisión de tasas de interés del BoJ y la publicación de datos vitales de EE.UU. La decisión de tasas de interés del BoJ será el evento destacado, seguido por el Informe de Perspectivas Trimestrales del BoJ. Además, se publicarán los resultados avanzados de la producción industrial junto con las cifras semanales de inversión en bonos extranjeros, los inicios de viviendas y las órdenes de construcción.

El AUD/USD recuperó la sonrisa y revirtió tres retrocesos diarios consecutivos, quedando justo por debajo del obstáculo clave de 0.6600. Las ventas minoristas se publicarán en Australia, seguidas por las cifras de crédito hipotecario, los precios de exportación e importación y los datos de crédito al sector privado.

Los precios del WTI subieron a máximos semanales gracias a un informe semanal alcista de la EIA y la especulación de que la OPEP+ podría retrasar sus planes de aumentar la producción de petróleo en diciembre.

Los precios del oro mantuvieron su tendencia alcista bien establecida, alcanzando un pico histórico cerca de la marca clave de 2.800$ por onza troy. Los precios de la plata, por otro lado, desvanecieron el robusto repunte del martes y se desinflaron muy por debajo de la marca de 34.00$ por onza.

El precio del Dólar estadounidense sube ante al peso colombiano rebotando desde un mínimo de dos días en 4.328,23, donde atrajo compradores que llevaron el cruce a un nuevo máximo de casi trece meses en 4.418,60.

El USD/COP se negocia al momento de escribir en 4.416,50, ganando un 0.49% diario.

El Peso colombiano se deprecia ante una mejora en el informe de empleo ADP de Estados Unidos

- El USD/COP estableció un nuevo máximo no visto desde el 6 de octubre en 4.418,60, reflejando la fortaleza del Dólar frente a las monedas emergentes.

- El informe de empleo de ADP de EE.UU. arrojó un incremento de 233.000 posiciones nuevas superando las 115.000 estimadas.

- El Banco de la República de Colombia publicará su decisión de tipos de interés el jueves, se espera un recorte de 75 puntos básicos a 9.50% desde un 10.25%.

Los tipos de interés FAQs

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

- El Dólar estadounidense cae a pesar de que los datos de empleo de ADP de octubre muestran que las nóminas del sector privado aumentaron en 233.000, superando las expectativas.

- El crecimiento del PIB de EE.UU. en el tercer trimestre del 2.8% no alcanza las previsiones del mercado, pero se mantiene fuerte en medio de la desaceleración económica global.

- La atención se centra en el informe de NFP del viernes, que podría afectar negativamente al Dólar estadounidense.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de seis divisas, perdió terreno el miércoles tras la publicación de datos económicos mixtos. El informe de cambio de empleo de ADP de septiembre superó las expectativas del mercado en octubre, pero una revisión a la baja en el crecimiento del PIB del tercer trimestre hizo que el USD cayera.

Sin embargo, los inversores siguen cautelosos antes del informe de Nóminas no Agrícolas (NFP) del viernes, que podría pintar un panorama diferente del mercado laboral.

Motores del mercado y movimientos diarios del mercado: El Dólar estadounidense se mantiene firme con las sólidas cifras de empleo de ADP

- El cambio de empleo de ADP en EE.UU. superó las expectativas con un aumento de 233.000 en octubre, lo que podría limitar las pérdidas del USD.

- La lectura del cambio de empleo de ADP de septiembre se revisó al alza a un aumento de 159.000, lo que apoya aún más al Dólar estadounidense.

- El Producto Interno Bruto del tercer trimestre de EE.UU. creció a un ritmo del 2.8%, más fuerte que sus pares globales pero por debajo de las expectativas del mercado.

- Los mercados de futuros ahora casi valoran completamente un recorte de tasas de un cuarto de punto por parte de la Fed la próxima semana.

- Se espera que el informe de NFP del viernes muestre una disminución significativa en las nóminas, lo que podría perjudicar la demanda especulativa del Dólar estadounidense.

Perspectiva técnica del DXY: El DXY se consolida, podría probar la SMA de 200 días

El índice DXY se está consolidando y podría estar listo para volver a visitar la SMA de 200 días en 103.50. El Índice de Fuerza Relativa (RSI) está disminuyendo pero se mantiene cerca del territorio de sobrecompra, mientras que la Convergencia/Divergencia de Medias Móviles (MACD) está imprimiendo barras verdes más pequeñas.

Los niveles clave de soporte son 104.50, 104.30 y 104.00, mientras que la resistencia se encuentra en 104.70, 104.90 y 105.00.

- El Dow Jones sube mientras la economía de EE.UU. crece un 2,8% en el tercer trimestre, sugiriendo un aterrizaje suave a pesar de no alcanzar ligeramente el ritmo del 3% del segundo trimestre.

- ADP informa de fuertes ganancias de empleo en octubre, indicando una robusta demanda laboral.

- Visa lidera las ganancias del DJIA tras superar las expectativas de ganancias, mientras que Caterpillar lucha después de no alcanzar las estimaciones de BPA para el tercer trimestre.

El Promedio Industrial Dow Jones (DJIA) avanzó durante la sesión norteamericana, con los alcistas apuntando a una ruptura por encima de 42.500 mientras los rendimientos de los bonos del Tesoro de EE.UU. caían. La economía en EE.UU. creció por debajo de las estimaciones pero a un ritmo saludable. Al mismo tiempo, los datos de empleo revelados por Automatic Data Processing (ADP) mostraron que el mercado laboral se está fortaleciendo tras anunciar un informe de empleo sobresaliente.

La Oficina de Análisis Económico de EE.UU. reveló que la economía creció un 2,8% intertrimestral en el tercer trimestre de 2024, según su lectura preliminar. Aunque no alcanzó la marca y el 3% del segundo trimestre, las cifras sugieren que la economía está en camino de lograr un aterrizaje suave, ya que la Reserva Federal (Fed) reduce los costos de los préstamos para estimular el mercado laboral.

En cuanto a esto, el informe de Cambio de Empleo Nacional de ADP mostró que las empresas privadas añadieron 233.000 personas a la fuerza laboral en octubre, superando las estimaciones de 115.000. Nela Richardson, economista jefe de ADP, dijo en un comunicado, "Incluso en medio de la recuperación del huracán, el crecimiento del empleo fue fuerte en octubre." Mientras tanto, los rendimientos de los bonos de EE.UU. retrocedieron después de alcanzar un máximo de tres meses de 4,337% y cayeron un 0,65% o tres puntos básicos (pbs) a 4,248%.

Después de los datos, la herramienta CME FedWatch muestra probabilidades de un recorte de tasas de 25 pbs por parte de la Fed alcanzando el 97%, por debajo del 98% de un día antes. Esto dejaría las tasas en el rango de 4,50%-4,75%.

Noticias del Dow Jones

La sesión de ganancias continuó con Visa (V) liderando el grupo en el DJIA después de que la compañía anunciara las ganancias fiscales del cuarto trimestre de 2024. Visa reveló que las ganancias por acción (BPA) fueron de 2,71 $, por encima de las estimaciones de 2,58 $, mientras que los ingresos aumentaron a 9.600 millones $, superando las previsiones de 9.480 millones $. Al mismo tiempo, la compañía recortó 1.400 empleos.

Caterpillar (CAT) se desplomó antes de recuperarse ya que la compañía reveló ganancias del tercer trimestre por debajo de lo esperado. Las ganancias por acción (BPA) ajustadas fueron de 5,17 $, por debajo de las estimaciones de 5,34 $, aunque los ingresos aumentaron a 16.110 millones $, superando las estimaciones de 16.080 millones $. La compañía proyecta que las ventas y los ingresos serán ligeramente inferiores a lo esperado al final del último trimestre.

Al momento de escribir, Visa lidera el DJIA, ganando un 3,68% a 292,25 $. Boeing (BA) ganó un 2,07% a 156,14 $, y Amazon (AMZN) subió un 1,62% a 193,93 $. Los rezagados son International Business Machines (IBM) perdiendo un 1,95% a 206,33 $, seguido de Nike (NKE) cayendo un 1,76% a 77,02 $, e Intel (INTC) bajando un 1,72% a 22,51 $.

Pronóstico de precios del Dow Jones

El Dow Jones se consolida alrededor de 42.300 pero no puede romper decisivamente la marca de 42.400, lo que abriría la puerta para desafiar los 42.500.

Al comienzo de la sesión, los vendedores empujaron al DJIA hacia un mínimo de 42.122 cerca del mínimo del 25 de octubre de 42.043, aunque los compradores compraron la caída antes de que el índice probara la media móvil simple (SMA) de 50 días en 41.907. Después de eso, el Dow Jones recuperó algo de terreno, aferrándose a ganancias mínimas.

Si los compradores recuperan los 42.500, busquen una prueba del pico del 23 de octubre en 42.830 antes de probar los 43.000 y el máximo histórico en 43.322.

De lo contrario, si el Dow extiende sus pérdidas por debajo de 42.000, el primer soporte sería la SMA de 50 días, antes de 41.500.

El impulso sigue siendo alcista como lo muestra el Índice de Fuerza Relativa (RSI), que perforó por encima de su línea neutral. Sin embargo, se ha consolidado, lo que sugiere que ni los compradores ni los vendedores están en control.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dólar sube un 0.38% en el día frente al Peso chileno, llegando a máximos de casi tres meses.

- El empleo en el sector privado de Estados Unidos sube a 233.000 posiciones en octubre, superando las estimaciones de los analistas.

- El Producto Interior Bruto preliminar de Estados Unidos se sitúa por debajo de las expectativas del mercado.

- La producción industrial de Chile registra una caída de un 0.3% en octubre.

El USD/CLP estableció un mínimo del día en 942.54, donde encontró compradores agresivos que llevaron el cruce a un máximo de casi tres meses no visto desde el 2 de agosto. Al momento de escribir, el Dólar estadounidense cotiza en 960.08 frente al Peso chileno, ganando un 0.38% el día de hoy.

El Peso chileno llega a mínimos de casi tres meses tras un repunte del empleo en el sector privado de EE.UU.

Con base en información presentada por la Oficina de Análisis Económico, el Producto Interior Bruto de Estados Unidos se expandió un 2.8% a una tasa anualizada durante el tercer trimestre del año. Esta cifra es inferior al 3% precio y estimado por los analistas.

En este contexto el empleo en el sector privado de EE.UU. aumentó en 233.000 personas en octubre, superando las 115.000 previstas y las 159.000 registradas en septiembre.

Por otro lado, el Instituto Nacional de Estadísticas de Chile dio a conocer la producción industrial anualizada, registrando una caída de un 0.3% en septiembre tras un incremento de un 5.2% alcanzado en agosto.

Niveles técnicos en el USD/CLP

El Peso chileno formó un soporte de corto plazo dado por el mínimo del 24 de octubre en 940.90. La siguiente zona de soporte está en 894.25, punto pivote del 30 de septiembre.

Al alza, la zona de resistencia clave se encuentra en 989.40, máximo alcanzado el 16 de abril. El Índice de Fuerza Relativa está en 68.84, por encima de la línea media de 50 favoreciendo en el corto plazo a los compradores con claras intenciones de llegar al nivel clave de 990.00.

Gráfico diario del Peso chileno

- El Dólar canadiense sube ligeramente frente al Dólar estadounidense tras datos económicos mixtos.

- El débil crecimiento del PIB de EE.UU. y la fuerte cifra de cambio de empleo de ADP apoyan al USD en la sesión del miércoles.

- Las expectativas del NFP apuntan a una disminución en las nóminas debido a los huracanes y la huelga de Boeing, lo que podría debilitar al USD.

El par USD/CAD cotiza de manera neutral el miércoles cerca de 1.3915. El Dólar canadiense está ganando algo de terreno frente a su contraparte estadounidense a pesar de los datos económicos mixtos de EE.UU. Un crecimiento del Producto Interno Bruto (PIB) más débil de lo esperado en el tercer trimestre y un fuerte informe de cambio de empleo de ADP para octubre están moviendo los mercados en la sesión del miércoles.

Sin embargo, la disminución de las ofertas de empleo JOLTS del martes y las expectativas de un recorte de tasas por parte de la Reserva Federal (Fed) han pesado sobre el Dólar estadounidense. Se espera que la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) y el informe de Nóminas no Agrícolas (NFP) a finales de esta semana proporcionen una mayor dirección al par USD/CAD en medio de la volatilidad continua del mercado.

Resumen diario de los mercados: El Dólar canadiense en terreno neutral tras los datos de EE.UU.

- Los fuertes datos de empleo de ADP de octubre (233K vs. 115K esperados) fortalecen al Dólar estadounidense frente al Dólar canadiense.

- El crecimiento del PIB de EE.UU. del tercer trimestre del 2.8% no cumple con las expectativas pero sigue siendo robusto en el contexto de una desaceleración económica global. El mercado esperaba un 3.0%.

- El informe JOLTS del martes mostró una disminución en las ofertas de empleo en septiembre, lo que genera preocupaciones sobre el mercado laboral y presiona al Dólar estadounidense.

- Los mercados de futuros ahora valoran completamente un recorte de tasas de 25 pb por parte de la Fed la próxima semana, con posibilidades de un recorte adicional en diciembre disminuyendo.

- Se espera que el Índice de Precios del Gasto en Consumo Personal (PCE) muestre una continua disminución de las presiones de precios el jueves.

- Se espera que el informe de NFP del viernes muestre una disminución significativa en las nuevas nóminas, lo que podría pesar sobre el Dólar estadounidense.

- El consenso de Bloomberg para el NFP de octubre es de 110K frente a los 254K de septiembre y un número no oficial de 127K.

Perspectiva técnica del USD/CAD: El impulso alcista se mantiene, fuerte resistencia en 1.3920

El Índice de Fuerza Relativa (RSI) del Loonie está en el área de sobrecompra profunda con un valor de 75 y una pendiente ligeramente descendente, lo que sugiere que la presión de compra está disminuyendo. Además, el Moving Average Convergence Divergence (MACD) está plano y verde, lo que sugiere que la presión de compra es al menos neutral.

Los compradores potencialmente tomarán un respiro en la próxima sesión y usarán el soporte de 1.3900 para consolidar la operación del Dólar australiano en las próximas sesiones.

La miembro del consejo del BCE, Isabel Schnabel, argumentó que el Banco Central Europeo no necesita bajar las tasas de interés a un nivel que estimule la economía, ya que cree que es poco probable que la inflación caiga por debajo del objetivo del 2% del banco.

Citas Clave

La desinflación sigue en curso, lo que nos permitió bajar las tasas aún más en octubre, pero la lucha contra la inflación aún no está ganada.

Un enfoque gradual para eliminar las restricciones sigue siendo apropiado.

La tasa neutral está sujeta a una alta incertidumbre.

No hay necesidad de ir por debajo de la neutral.

El riesgo de una desviación significativa y persistente del objetivo de inflación sigue siendo pequeño.

- El USD/MXN sube a 20.22, su nivel más alto en 25 meses.

- El Dólar se debilita tras el decepcionante PIB de EE.UU. pero se mantiene al alza frente al Peso mexicano por la incertidumbre respecto a las elecciones estadounidenses.

- La economía mexicana creció un 1.5% anual en la lectura preliminar del tercer trimestre.

El USD/MXN registra ganancias por cuarta jornada consecutiva, elevándose desde el mínimo diario de la mañana europea en la zona de 20.00 hasta un nuevo máximo de 25 meses en 20.22 tras la apertura de Wall Street.

El Dólar estadounidense desciende tras los datos mixtos del ADP y el PIB de EE.UU.

El Índice del Dólar estadounidense (DXY) ha reaccionado a la baja tras la publicación de los importantes datos de Estados Unidos que se publicaban hoy. El billete verde ha retrocedido a 103.98, su nivel más bajo en tres días.

El Producto Interior Bruto (PIB) de EE.UU. decepcionó a los mercados al mostrar un crecimiento del 2.8% en la lectura interanual del tercer trimestre, por debajo del 3% esperado.

Por su parte, el informe de empleo privado ADP mostró que se crearon 233.000 puestos de trabajo en octubre, muy por encima de los 159.000 de septiembre y de los 115.000 estimados.

México mejora su crecimiento económico mientras sigue atento a las encuestas sobre la carrera electoral estadounidense

El Producto Interior Bruto (PIB) de México creció un 1.5% interanual en la lectura preliminar del tercer trimestre después de avanzar un 2.1% en el segundo trimestre, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI). La cifra supera las expectativas del mercado, que esperaba un 1.2%.

Aunque la economía mexicana muestra un crecimiento continuo desde inicios de 2021, este es su menor ritmo de avance desde el tercer trimestre de ese año.

Por otra parte, los inversores están pendientes estos días de las últimas encuestas electorales de Estados Unidos. Casi todos los medios apuntan a un empate entre Donald Trump y Kamala Harris. El New York Times da una ventaja muy ligera a la candidata demócrata, pero Trump gana terreno en estados como Georgia y Arizona, donde la diferencia en intención de voto es de dos puntos. El nerviosismo en los mercados irá en aumento en lo que queda de semana hasta el martes 5 de noviembre, fecha de la cita electoral.

USD/MXN Niveles de precio

Con el Dólar estadounidense cotizando en estos momentos sobre 20.16 frente al Peso mexicano, ganando un 0.46% en el día, la tendencia apunta claramente al alza, ya que se ha sobrepasado la zona de 20.15 donde previamente estaba situado el máximo de 2024. Si el USD/MXN supera el actual techo de 20.22, el siguiente objetivo estará en 20.57, máximo de septiembre de 2022. Más arriba espera la región de 20.99/21.00, techo de julio de 2022 y zona psicológica.

A la baja, el primer soporte espera en la media móvil de 100 períodos en el gráfico de una hora en 19.97. Más abajo, el mínimo de la semana pasada en 19.75 puede ejercer como barrera de contención.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Tras dos descensos significativos, la tasa de inflación alemana volvió a subir en octubre, del 1.6% al 2.0%. Esto se debe en parte a las tasas interanuales más altas en los precios muy volátiles de la energía y los alimentos, pero la tasa de inflación subyacente también ha aumentado. Con un 2.9%, sigue estando muy por encima del objetivo del 2% del BCE, y en vista del continuo fuerte aumento de los costos laborales, es probable que caiga solo lentamente en los próximos meses, señala el economista de Commerzbank, el Dr. Ralph Solveen.

La inflación general vuelve al 2%, la tasa subyacente sigue siendo significativamente más alta

"La caída de la tasa de inflación alemana por debajo del 2% ha demostrado ser solo temporal. Según la estimación preliminar de la Oficina Federal de Estadística, volvió a subir en octubre del 1.6% al 2.0%. Un factor que contribuyó fue el aumento de las tasas interanuales de los precios de la energía y los alimentos. Pero incluso la tasa de inflación subyacente, que excluye estos dos subcomponentes a menudo muy volátiles, subió en octubre del 2.7% al 2.9% después de haber caído ligeramente en los meses anteriores."

La alta tasa de inflación subyacente sigue principalmente el continuo fuerte aumento de los precios de los servicios. La comparación interanual aquí ha estado marginalmente por debajo del 4% desde la primavera; en octubre aumentó ligeramente al 4.0%. El factor decisivo para el fuerte aumento de los precios de los servicios es probablemente el notable aumento de los costos salariales. Dado que los salarios han aumentado significativamente hasta hace poco, el único factor que puede frenar los precios es la débil economía, que gradualmente reducirá la inflación de los servicios."

"La inflación de los bienes (excluyendo energía y alimentos) parece al menos estar estabilizándose. En octubre, subió del 1.2% al 1.5%, el segundo aumento consecutivo. La tendencia de los precios en las etapas preliminares también argumenta en contra de una nueva disminución significativa, especialmente dado que los costos salariales más altos tienden a indicar precios en aumento aquí también. Por lo tanto, es probable que la tasa de inflación subyacente caiga solo lentamente en los próximos meses. La tasa de inflación general incluso es probable que aumente ligeramente en los próximos meses debido a los efectos de base en los precios de la energía."

- El GBP/USD rebota desde el soporte del canal ascendente, supera 1.3000 y alcanza un máximo de 1.3039 tras la publicación del presupuesto de otoño del Reino Unido.

- Los compradores deben superar el pico del 18 de octubre en 1.3070 para probar 1.3100 y la SMA de 50 días en 1.3138.

- El soporte clave se encuentra en el cierre del 29 de octubre en 1.3014 y la SMA de 100 días en 1.2974, seguido por el mínimo de octubre en 1.2936.

La Libra esterlina borró algunas de sus pérdidas anteriores, subiendo por encima de su precio de apertura frente al Dólar estadounidense, después de que la Canciller del Reino Unido, Rachel Reeves, revelara su presupuesto de otoño. El GBP/USD cotiza por encima de 1.3000, prácticamente sin cambios.

Según el Financial Times, el presupuesto de otoño fue bien recibido por los mercados. Los rendimientos de los bonos del Reino Unido están cayendo, y el Cable apuntó más alto después de que el nuevo Gobierno laborista anunciara su primer presupuesto en 14 años.

Pronóstico del precio del GBP/USD: Perspectiva técnica

El GBP/USD rebotó en la parte inferior de una línea de tendencia del canal ascendente, extendiendo sus ganancias después de que la Canciller Reeves terminara su discurso. Inicialmente, el par superó 1.2970 y subió más, superando la cifra de 1.3000 y alcanzando un máximo de 1.3039.

Desde un punto de vista técnico, el GPB/USD no está fuera de peligro, ya que los vendedores continuaron limitando el avance del par. Los compradores deben superar el pico del 18 de octubre en 1.3070, para mantener la esperanza de probar 1.3100. Una vez que se superen esos niveles clave de resistencia, la media móvil simple (SMA) de 50 días sería la siguiente en 1.3138.

De lo contrario, si los vendedores empujan el tipo de cambio por debajo del cierre diario del 29 de octubre en 1.3014, expondría el nivel psicológico de 1.3000 como el próximo soporte. Una ruptura de este último expondrá la SMA de 100 días en 1.2974, antes de que el GBP/USD caiga hacia el mínimo de octubre de 1.2936.

Gráfico del precio del GBP/USD – Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Libra esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.34% | 0.10% | -0.11% | 0.05% | -0.30% | -0.09% | -0.14% | |

| EUR | 0.34% | 0.44% | 0.23% | 0.39% | 0.03% | 0.24% | 0.20% | |

| GBP | -0.10% | -0.44% | -0.20% | -0.05% | -0.41% | -0.20% | -0.22% | |

| JPY | 0.11% | -0.23% | 0.20% | 0.14% | -0.21% | -0.01% | -0.04% | |

| CAD | -0.05% | -0.39% | 0.05% | -0.14% | -0.36% | -0.15% | -0.17% | |

| AUD | 0.30% | -0.03% | 0.41% | 0.21% | 0.36% | 0.21% | 0.18% | |

| NZD | 0.09% | -0.24% | 0.20% | 0.01% | 0.15% | -0.21% | -0.03% | |

| CHF | 0.14% | -0.20% | 0.22% | 0.04% | 0.17% | -0.18% | 0.03% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El Dow Jones sube un 0.30% el día de hoy.

- El Nasdaq 100 pierde un 0.10% en el día.

- El S&P 500 sube un 0.06% temprano en la sesión.

El Dow Jones cotiza a la baja en la apertura del miércoles, firmando su segunda sesión consecutiva a la baja junto con los principales índices accionarios.

El Promedio Industrial Dow Jones abrió en 42.296, mientras que el índice tecnológico Nasdaq 100 comenzó las negociaciones en 20.599. El S&P 500 inició la jornada en 5.845, lastrado por un PIB de EE.UU. que no cumplió con las expectativas de los analistas.

El Dow Jones cotiza con ganancias animado por Visa

El Promedio Industrial Dow Jones presenta una subida de un 0.31%, cotizando en 42.418, manteniéndose dentro del rango operativo de la sesión anterior.

Las acciones de la compañía de pagos internacionales, Visa (V), suben un 3.44%, alcanzando un nuevo máximo histórico en 295.78$ tras superar las estimaciones de los analistas al presentar ingresos por 9.6 mil millones de dólares y una ganancia por acción de 2.71$ frente a los 2.58$ proyectados por el mercado.

El fabricante líder de equipos de construcción y minería, Caterpillar Inc (CAT), publicó su reporte trimestral el día de hoy, obteniendo ingresos por 16.1 mil millones de dólares, por debajo de los 16.37 mil millones de dólares esperados por los analistas. De igual forma, registra una ganancia por acción de 5.17$, inferior a los 5.35$ proyectados por el mercado. Tras estas cifras, la acción de CAT pierde un 3.03%, alcanzando mínimos no vistos desde el 23 de septiembre en 367.20$

Super Micro Computer arrastra al Nasdaq 100 a terreno negativo

El índice tecnológico Nasdaq 100 cae un 0.31% temprano en la sesión mientras los inversionistas centran su atención en el reporte de ganancias de Meta Platforms (META) y Microsoft (MSFT) al cierre del mercado.

La empresa tecnológica enfocada en ofrecer soluciones para centros de datos, Super Micro Computer hoy ha dado a conocer que la firma contable Ernst & Young ha renunciado como responsable de llevar su contabilidad pública ante preocupaciones sobre transparencia e integridad con la compañía. Tras darse a conocer la noticia, las acciones de Super Micro Computer pierden un 26.68%, cotizando en niveles no vistos desde el 19 de enero.

Por otro lado, los inversionistas estarán atentos a los reportes trimestrales de Microsoft (MSFT) y Meta Platforms (META) al concluir la sesión americana. Se espera que Microsoft (MSFT) obtenga ingresos por 64.55 mil millones de dólares y una ganancia por acción de 3.1$, mientras que Meta Platforms (META) registre ingresos por 40.18 mil millones de dólares y un beneficio por acción de 5.21$.

El S&P 500 opera con ganancias marginales apoyado por Garmin

El índice bursátil S&P 500 sube un 0.06% el día de hoy, impulsado por un excelente reporte trimestral de Garmin.

La compañía enfocada en ofrecer soluciones para el sector náutico aviación y deportivas, Garmin (GRMN) presenta una ganancia de un 22.53% tras obtener ingresos por 1.59 mil millones de dólares y una ganancia por acción de 1.99%, superando ampliamente las expectativas de los analistas.

En medio de este contexto, se ha publicado el Producto Interior Bruto de Estados Unidos correspondiente al tercer trimestre, el cual se situó en un 2.8% por debajo del previo y estimado por el consenso del 3%.

Análisis técnico del Dow Jones

El Promedio Industrial Dow Jones reaccionó al alza en un soporte de corto plazo dado por el mínimo del 25 de octubre en 42.047 en convergencia con el retroceso al 23.6% de Fibonacci. El siguiente soporte clave lo encontramos en 41.821, punto pivote del 7 de octubre.

Al alza, la próxima resistencia está en 42.596, máximo del 25 de octubre que confluye con el retroceso al 50% de Fibonacci. La siguiente zona de resistencia clave se ubica en 43.036 máximo del 22 de octubre

Gráfico de 3 horas del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El GBP/JPY es alcista, pero podría haber comenzado un período de consolidación después de un furioso rally en octubre.

- El RSI en territorio de sobrecompra mientras el MACD está en verde y subiendo.

- El par podría comerciar lateralmente entre 197.00 y 199.00.

El par de divisas GBP/JPY disminuyó levemente el miércoles ya que los inversores parecen estar tomando un respiro. Sin embargo, la perspectiva sigue siendo alcista y los compradores deben mantener la línea de 199.00.

El indicador del Índice de Fuerza Relativa (RSI) ha cruzado recientemente en territorio de sobrecompra, lo que sugiere que la tendencia alcista en el par puede estar sobreextendida y que es probable un retroceso o corrección. Sin embargo, el Indicador de MACD está en verde y subiendo, lo que sugiere que la presión de compra está aumentando. La perspectiva general es alcista, con el par esperado a continuar comerciando al alza en el corto plazo, pero no se debe descartar un período de comercio lateral.

Los operadores pueden considerar tomar beneficios o ajustar sus posiciones en consecuencia para navegar este posible cambio de mercado. Esa posible consolidación podría tener lugar entre los límites de 197.00 y 199.00.

GBP/JPY gráfico diario

La economía estadounidense creció un 2,8% en el tercer trimestre de 2024, aproximadamente en línea con las expectativas. En particular, aumentaron el consumo privado y la inversión en equipos. Esto continúa la fuerte expansión de los últimos trimestres. Vemos esto como una confirmación de nuestra evaluación de que la economía estadounidense no caerá en una recesión a pesar de las altas tasas de interés clave, porque las condiciones generales de financiamiento siguen siendo bastante favorables, señalan los economistas de Commerzbank, el Dr. Christoph Balz y Bernd Weidensteiner.

La economía estadounidense sigue creciendo con fuerza

"Esto se aplica en particular a las compras finales privadas nacionales (PDFP), es decir, el producto interior bruto excluyendo la inversión en inventarios, el gasto gubernamental y el comercio exterior. El presidente de la Reserva Federal, Powell, ha enfatizado esta cifra en varias ocasiones porque proporciona una señal más clara de la tendencia en la demanda. En el tercer trimestre, las PDFP aumentaron un 3,2%."

"Este es uno de una serie de seis trimestres con un crecimiento bastante estable y fuerte entre el 2,5% y el 3,5%. Aunque las tasas de interés clave son bastante altas, las condiciones de financiamiento en la economía en general siguen siendo favorables en vista de los precios récord de las acciones y las bajas primas de riesgo."

"Las cifras de hoy confirman nuestra evaluación de que la economía estadounidense debería evitar una recesión. Dicho esto, es poco probable que pueda mantener el alto ritmo de crecimiento visto en los últimos trimestres, ya que el nivel extremadamente alto de inmigración, que también apoyó la demanda, no es probable que se repita. Además, el mercado laboral se está enfriando en tendencia, por lo que el consumo privado debería perder impulso. Sin embargo, una perspectiva más precisa para 2025 solo será posible después de las elecciones."

- El EUR/GBP exhibe un rendimiento volátil en medio del anuncio del primer presupuesto del Partido Laborista del Reino Unido.

- La administración del Reino Unido ha anunciado planes de gasto significativos para varios sectores.

- El Euro se desempeña fuertemente gracias al crecimiento del PIB del tercer trimestre de la Eurozona y la alta inflación alemana.

El EUR/GBP tambalea cerca de un máximo intradía alrededor de 0.8350 en la sesión de Nueva York del miércoles. El cruce opera de manera volátil en medio del anuncio de la Declaración de Pronóstico de Otoño del Reino Unido por parte de la Canciller de Hacienda Rachel Reeves.

En el primer anuncio presupuestario bajo la administración laborista, Reeves ha anunciado aumentos de impuestos sobre la herencia y los vuelos en jets privados, y aumentará los impuestos sobre varios componentes como pasajeros aéreos, alcohol y tabaco.

El gobierno ha anunciado planes de gasto de gran envergadura como: alivio del 40% en las tasas comerciales para las industrias minoristas y de hospitalidad hasta un límite, mayor inversión en viviendas asequibles, establecimiento de la industria de vehículos eléctricos (EV) y 11 proyectos de hidrógeno verde.

Mientras tanto, la Oficina de Responsabilidad Empresarial (OBR) ha revisado al alza la previsión del Índice de Precios al Consumo (IPC) al 2.5% en 2024, desde el 2.2% anunciado en marzo.

El cruce se desempeña fuertemente en las horas de negociación norteamericanas debido al optimismo del Euro (EUR). El par de divisas compartido se fortaleció tras la publicación de los datos preliminares del Producto Interior Bruto (PIB) de la Eurozona, que mostraron que el crecimiento económico fue más rápido de lo esperado en el tercer trimestre del año. La producción económica de la Eurozona aumentó un 0.9% interanual, más rápido que las estimaciones del 0.8% y el crecimiento del 0.6% en el trimestre anterior.

Mientras tanto, la inflación alemana más alta de lo previsto también ha fortalecido al Euro, un escenario desfavorable para las apuestas moderadas del Banco Central Europeo (BCE). El Índice Armonizado de Precios al Consumo (HICP) anual de Alemania creció a un ritmo más rápido del 2.4% que las estimaciones del 2.1% y la lectura de septiembre del 1.8%.

La ministra de Hacienda del Reino Unido, Rachel Reeves, está presentando el Presupuesto de Otoño.

Puntos clave

"Aumentará las contribuciones al seguro nacional de los empleadores en 1,2 puntos porcentuales."

"Reducirá el umbral para pagar el seguro nacional a 5.000 libras por parte de los empleadores."

"Aumentará la asignación de empleo para las pequeñas empresas."

"He tenido que tomar decisiones fiscales muy difíciles."

"Congelará el impuesto sobre el combustible el próximo año."

"Las medidas sobre el impuesto de sucesiones recaudarán más de 2 mil millones de libras esterlinas."

"Aumentaremos el impuesto sobre la industria de bebidas azucaradas."

"Recaudará 1 mil millones de libras esterlinas a través del impuesto sobre bebidas azucaradas y aumentos en los impuestos sobre el tabaco y el alcohol."

"Introducirá un impuesto fijo sobre todos los líquidos para vapear a partir de octubre de 2026."

"Extenderá la congelación del umbral del impuesto de sucesiones hasta 2030."

"Incluirá las pensiones heredadas en el impuesto de sucesiones a partir de 2027."

"Aumentará el impuesto sobre los pasajeros aéreos en no más de 2 libras para vuelos de corta distancia en clase económica."

"Aumentará el impuesto sobre los vuelos en jets privados hasta en un 50%."

"Proporcionará un alivio del 40% en las tasas comerciales para las industrias minorista y de hospitalidad hasta un límite."

"El gasto diario a partir de 2024-25 crecerá un 1,5% en términos reales."

"Aumentando el presupuesto básico de las escuelas en 2,3 mil millones de libras esterlinas."

"Aumentará el gasto en defensa en 2,9 mil millones de libras esterlinas."

"Proporcionará un apoyo de 3 mil millones de libras esterlinas al año a Ucrania durante el tiempo que sea necesario."

- La inflación en Alemania subió a un ritmo superior al previsto en octubre.

- El EUR/USD se mantiene por encima de 1.0800 tras los datos del IPC alemán.

La inflación en Alemania, medida por la variación del Índice de Precios al Consumo (IPC), subió al 2% anual en octubre desde el 1.6% en septiembre, según la estimación preliminar de Destatis del miércoles. Esta lectura superó la expectativa del mercado de 1.8%.

En términos mensuales, el IPC subió un 0.4% después de mantenerse sin cambios en septiembre.

El Índice Armonizado de Precios al Consumo en Alemania, el indicador preferido de inflación del Banco Central Europeo, aumentó un 2.4% anual, subiendo notablemente desde el incremento del 1.8% registrado en septiembre.

Reacción del mercado

El EUR/USD se recuperó ligeramente de los mínimos de la sesión tras estos datos y se vio por última vez cotizando plano en el día cerca de 1.0820.

La canciller del Reino Unido, Rachel Reeves, dijo en la Declaración de Previsión de Otoño que la Oficina de Responsabilidad Presupuestaria (OBR) espera que el Índice de Precios al Consumo (IPC) sea del 2.5% en 2024, frente al 2.2% anunciado en marzo.

La OBR prevé un IPC del 2.6% en 2025, frente al 1.5% previsto en marzo.

Puntos clave

"Las previsiones de la OBR muestran un crecimiento del PIB del 1.1% en 2024 (previsión de marzo 0.8%)."

"Las previsiones de la OBR muestran un crecimiento del PIB del 2.0% en 2025 (previsión de marzo 1.9%)."

"Las previsiones de la OBR muestran un crecimiento del PIB del 1.6% en 2029."

"El presupuesto impulsará el crecimiento a largo plazo."

Reacción del mercado

El GBP/USD sigue bajo presión y se vio por última vez perdiendo un 0.55% en el día a 1.2945.

- El empleo en el sector privado aumentó a un ritmo más fuerte de lo esperado en octubre.

- El Índice del Dólar registra pequeñas ganancias diarias ligeramente por debajo de 104.50.

El empleo en el sector privado de EE.UU. aumentó en 233.000 puestos en octubre y los salarios anuales subieron un 4,6%, informó el miércoles Automatic Data Processing (ADP). Esta lectura siguió al aumento de 159.000 (revisado desde 143.000) registrado en septiembre y superó ampliamente la expectativa del mercado de 115.000.

Evaluando los hallazgos del informe, "incluso en medio de la recuperación del huracán, el crecimiento del empleo fue fuerte en octubre," dijo Nela Richardson, economista jefe de ADP. "A medida que cerramos el año, la contratación en EE.UU. está demostrando ser robusta y ampliamente resiliente."

Reacción del mercado

El Índice del Dólar DXY subió con la reacción inmediata y se observó registrando pequeñas ganancias diarias cerca de 104.40.

La Libra esterlina (GBP) se negocia un poco más suave antes del primer presupuesto del Canciller Reeves (8.30ET) para el Partido Laborista. Los lineamientos generales de los planes fiscales del gobierno han sido señalados a los medios y mercados, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

La GBP cae antes del presupuesto del gobierno laborista

"La mezcla anticipada de aumentos de impuestos y mayor endeudamiento para invertir en prioridades clave de políticas (salud e infraestructura, por ejemplo) está siendo calificada como positiva para el crecimiento por la Oficina de Responsabilidad Fiscal. La combinación de una política fiscal que fomenta el crecimiento más una política monetaria más estricta del BoE puede ser favorable para la GBP a mediano plazo, asumiendo que los mercados encuentren creíbles los planes de Reeves."

"La caída de la GBP desde el máximo intradía en la zona baja de 1.30 deja una apariencia negativa en el gráfico a corto plazo a través de una sesión de rango exterior bajista en el gráfico de 6 horas. La caída interrumpe la mejora gradual en el Cable vista desde el rebote de la semana pasada desde la zona baja de 1.29 y corre el riesgo de renovar el impulso bajista en la libra, si se mantiene durante la sesión."

"El soporte está en 1.2940 y 1.2900/10. La resistencia está en 1.3025."

- La economía mexicana creció a un ritmo del 1.5% anual en la lectura preliminar del tercer trimestre, mejorando previsiones.

- El Peso mexicano cae frente al Dólar estadounidense a mínimos del 2024.

El Producto Interior Bruto (PIB) de México creció un 1.5% interanual en la lectura preliminar del tercer trimestre después de avanzar un 2.1% en el segundo trimestre, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI). La cifra supera las expectativas del mercado, que esperaba un 1.2%.

Aunque la economía mexicana muestra un crecimiento continuo desde inicios de 2021, este es su menor ritmo de avance desde el tercer trimestre de ese año.

El PIB intertrimestral aumentó un 1%, superando el 0.2% anterior y el 0.8% estimado por el consenso. Este es el mayor avance visto en el indicador desde el tercer trimestre de 2023.

Peso mexicano reacción

El Peso mexicano vuelve a ceder terreno este miércoles, con el USD/MXN alcanzando nuevos máximos del 2024 en 20.16. Al momento de escribir, el par cotiza sobre 20.13, ganando un 0.33% diario.

Los informes de datos del PIB del tercer trimestre de Francia, España y Alemania superaron todas las expectativas, elevando el crecimiento preliminar de la zona euro al 0,4% en el trimestre, el doble de las expectativas, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

El EUR se fortalece con datos de crecimiento más fuertes de lo esperado

"La economía creció un 0,9% en el año. Mientras tanto, los datos de inflación a nivel estatal en Alemania fueron más fuertes de lo esperado, lo que sugiere que los datos nacionales preliminares a las 9ET corren el riesgo de ser más altos que el pronóstico del 0,2%. Los datos fuertes elevaron los rendimientos europeos y provocaron una nueva reevaluación de las expectativas de relajación del BCE para diciembre (31-32 puntos básicos de relajación previstos, frente a los 35 puntos básicos de ayer). Eso todavía parece demasiado."