- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El EUR/USD no logró avanzar hacia 1.0600, pero se mantiene estable.

- Los mercados estadounidenses con poco volumen debido a las festividades redujeron los volúmenes de mercado el jueves.

- Las horas reducidas en EE.UU. también reducirán los volúmenes el viernes, pero la inflación del IAPC de la UE podría provocar un movimiento.

El EUR/USD se mantuvo justo al sur de la zona de 1.0600 el jueves, sin lograr extender la reciente recuperación alcista del Euro pero sin perder terreno tampoco. Los volúmenes de mercado fueron limitados el jueves con los mercados estadounidenses cerrados por el Día de Acción de Gracias, y el viernes también verá una liquidez reducida durante la sesión estadounidense para cerrar la semana de negociación.

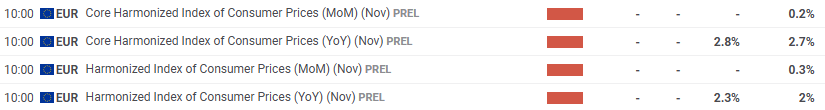

Un nuevo lote de cifras de inflación pan-UE se publicará el viernes, lo que podría hacer que el Euro suba al entrar en el fin de semana, sin embargo, los operadores del Euro han tenido pocas razones para ofertar por el EUR/USD últimamente. Las cifras clave para el Euro serán la inflación del Índice Armonizado de Precios al Consumo (IAPC) pan-UE. Se prevé que la inflación subyacente del IAPC aumente al 2,8% interanual en noviembre desde el 2,7% anterior, lo que complicará las cosas para varios funcionarios del Banco Central Europeo (BCE) que han aparecido en los medios esta semana tratando de calmar a los inversores con promesas de más recortes de tasas en diciembre y de cara a 2025.

En el lado del Dólar, el informe de empleos de Nóminas no Agrícolas (NFP) de EE.UU. del próximo viernes, programado para el 6 de diciembre, será la cifra importante a observar. El NFP de la próxima semana cobrará una importancia renovada para los operadores ahora que la vigilancia de señales de recortes de tasas por parte de la Reserva Federal (Fed) ha pasado a un segundo plano últimamente. Sin embargo, un gran movimiento en cualquier dirección en las cifras del NFP podría sacudir las tasas del Tesoro, provocando nuevos temores de demasiados o muy pocos recortes de tasas de cara a 2025.

Pronóstico del precio del EUR/USD

El muy necesario respiro alcista del Euro el miércoles dio a los alcistas del Euro la oportunidad de poner más distancia entre ellos y el último mínimo del par por debajo de 1.0400, pero no por mucho. El EUR/USD está preparado para una batalla con la zona de 1.0600, y aunque logre una victoria en el nivel técnico clave, el impulso alcista adicional se encontrará con una media móvil exponencial (EMA) de 50 días que desciende rápidamente a través de 1.0750.

Gráfico diario del EUR/USD

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- El GBP/USD se mantiene cerca de 1.2700 con una agenda tranquila el viernes.

- Los datos son escasos a ambos lados del Atlántico para cerrar la semana de negociación.

- El FSR del BoE es poco probable que mueva la aguja el viernes, los mercados esperan el NFP de la próxima semana.

El GBP/USD tuvo una sesión tranquila el jueves, operando con poco volumen y manteniéndose cerca de la zona de 1.2700. Los mercados estadounidenses estuvieron cerrados el jueves por la festividad de Acción de Gracias, y el viernes también verá horas de negociación reducidas en EE.UU., manteniendo la segunda mitad de la semana de negociación con volúmenes bajos en general.

El último Informe de Estabilidad Financiera del Banco de Inglaterra (BoE) se publicará en los mercados temprano durante la próxima sesión del mercado estadounidense del viernes. Es muy poco probable que la publicación impulse mucho el momentum en los mercados de Cable. Sin embargo, los operadores deben estar atentos a picos de volatilidad con bajo volumen. Con EE.UU. programado para tener horas de negociación reducidas el viernes, la liquidez general del mercado será aún menor de lo habitual, lo que facilita que órdenes de gran tamaño impacten las ofertas.

La agenda de datos económicos de la próxima semana augura igual de mal para la Libra esterlina. Muy pocos datos relevantes están programados para su publicación la próxima semana en el Reino Unido, mientras que los operadores se prepararán para esperar el informe de empleos de Nóminas no Agrícolas (NFP) de EE.UU. del próximo viernes, programado para el 6 de diciembre. El NFP de la próxima semana cobrará una importancia renovada para los operadores ahora que observar señales de recortes de tasas por parte de la Reserva Federal (Fed) ha pasado a un segundo plano últimamente. Sin embargo, un gran movimiento en cualquier dirección en las cifras del NFP podría sacudir las tasas del Tesoro, provocando nuevos temores de demasiados o muy pocos recortes de tasas de cara a 2025.

Pronóstico del precio del GBP/USD

La tendencia del GBP/USD tiene un sesgo bajista, aunque la Libra esterlina ha mostrado cierta recuperación. Para que los compradores recuperen el control, necesitan romper por encima de 1.2714, el máximo del 20 de noviembre, y la Media Móvil Simple (SMA) de 200 días en 1.2818. Si estos niveles se superan, avanzar hacia 1.3000 será un desafío debido a una reciente formación de 'cruz de la muerte' entre las SMA de 50 días y 100 días.

Los vendedores deben cerrar por debajo de 1.2600 para una continuación bajista, lo que expondría el mínimo del 26 de noviembre en 1.2506, seguido por el mínimo de la semana pasada de 1.2486. En general, aunque el GBP/USD tiene un ligero alza a corto plazo, persisten riesgos significativos a la baja.

Gráfico diario del GBP/USD

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- Salesforce Inc (CRM) registra una caída semanal de un 3.51%, llegando a mínimos del 21 de noviembre.

- El consenso del mercado espera que la compañía obtenga ingresos por 9.35 mil millones de dólares.

Los valores de Salesforce alcanzaron un máximo semanal en 347.85$, donde atrajeron vendedores que llevaron el precio de la acción a un mínimo de la semana en 328.88$. El día de hoy, el mercado se encuentra cerrado debido a las festividades del Día de Acción de Gracias en Estados Unidos.

Los analistas proyectan un crecimiento sostenido en los ingresos de Salesforce Inc

La empresa especializada en ofrecer soluciones empresariales integradas, Salesforce Inc (CRM), dará a conocer su reporte financiero el próximo martes al cierre del mercado. De igual forma, los inversionistas estarán atentos a las actualizaciones de Agentforce, una inteligencia artificial que permite crear agentes autónomos para la toma de decisiones, el objetivo de la compañía es monetizar esta herramienta en el corto plazo.

En este contexto, se espera que Salesforce Inc obtenga ingresos por 9.35 mil millones de dólares y una ganancia por acción de 2.44$ para el tercer trimestre. Estas cifras representan un incremento interanual de un 7.1%. CRM presenta un rendimiento de un 12.34% en el mes y un 28.84% desde enero del presente año.

Niveles técnicos de Salesforce Inc

CRM estableció un máximo histórico el 12 de noviembre en 348.86$, formando una resistencia de corto plazo. A la baja, el soporte más cercano lo observamos en 316.48$, mínimo del 19 de noviembre. La siguiente zona de soporte clave se encuentra en 303.07$, punto pivote del 6 de noviembre.

Gráfico de 3 horas de Salesforce Inc

- El NZD/USD cayó a 0.5895 el jueves.

- El par fue rechazado en la SMA de 20 días y los indicadores perdieron algo de impulso, pero puede tener el impulso para conquistar la SMA.

- Mientras el par se mantenga por debajo de la SMA de 20 días, la perspectiva a corto plazo será negativa.

El NZD/USD cayó ligeramente en la sesión del jueves, alcanzando un mínimo de 0.5895, antes de recuperar algo de terreno. En general, el impulso parece ser mixto. El par ha estado en una tendencia bajista desde finales de septiembre, y la perspectiva a corto plazo sigue siendo negativa mientras se mantenga por debajo de la media móvil simple (SMA) de 20 días.

Los indicadores técnicos presentan señales contradictorias. El índice de fuerza relativa (RSI) está actualmente en 47, lo que indica que está en territorio negativo y sugiere que hay presión de venta. Por otro lado, el histograma de convergencia/divergencia de medias móviles (MACD) es verde y está en aumento, lo que indica que la presión de compra está aumentando. Esta divergencia sugiere que, aunque puede haber algo de presión de venta, también hay un interés comprador significativo en el mercado.

A pesar de enfrentar resistencia en la SMA de 20 días, el NZD/USD mantiene el impulso de las ganancias recientes, con indicadores que sugieren tanto presión de compra como de venta. Sin embargo, la tendencia bajista continúa mientras el par se mantenga por debajo de la mencionada SMA. Cuando los operadores estadounidenses regresen del feriado de Acción de Gracias, el par podría ver una mayor volatilidad que podría determinar la dirección del par.

Gráfico diario del NZD/USD

- El AUD/USD se mantiene neutral alrededor de 0.6490 el jueves.

- Las preocupaciones sobre la guerra comercial entre EE.UU. y China y las próximas sanciones a los chips de IA pesan sobre el AUD/USD.

- La debilidad del Dólar sigue apoyando al Dólar australiano.

El AUD/USD se mantiene mixto alrededor de 0.6495 en la sesión del jueves, revirtiendo las ganancias iniciales. La reciente debilidad del Dólar estadounidense (USD) ha ayudado a mantener a flote al Dólar australiano. Sin embargo, los compradores se han vuelto cautelosos en medio de la guerra comercial entre Estados Unidos (EE.UU.) y China. EE.UU. está listo para revelar más sanciones a los chips de Inteligencia Artificial (IA) contra China el lunes, lo que está pesando sobre el AUD/USD, debido al sentimiento de aversión al riesgo que se ha desencadenado.

El Dólar australiano (AUD) ha ganado soporte debido a la debilidad del Dólar estadounidense, a pesar de los datos económicos mixtos de Australia y un Banco de la Reserva de Australia (RBA) de línea dura.

Qué mueve el mercado hoy: El Dólar australiano presionado mientras persisten las preocupaciones comerciales entre EE.UU. y China.

- El AUD/USD se ha beneficiado últimamente de la debilidad del USD, que parece estar en un período de consolidación.

- Los fundamentos del Dólar estadounidense permanecen, con los mercados valorando una Reserva Federal (Fed) menos moderada y datos económicos sólidos que limitan las pérdidas del USD.

- Por otro lado, el Dólar australiano podría ver algunas ganancias por la postura de línea dura del RBA, pero las perspectivas económicas mixtas de Australia podrían limitar el alza.

- Los mercados ven el primer recorte de tasas del RBA en el segundo trimestre de 2025, mientras continúan confiando en un recorte de la Fed en diciembre.

- Además, los temores de una guerra comercial entre EE.UU. y China también podrían afectar al Dólar australiano, ya que China es uno de sus principales socios comerciales.

Perspectiva técnica del AUD/USD: La perspectiva es negativa a corto plazo a pesar de los signos de una leve recuperación

El par AUD/USD sigue bajo presión ya que los indicadores técnicos continúan apuntando a un sesgo bajista, con el Índice de Fuerza Relativa (RSI) por debajo de la marca de 50, pero el indicador de Convergencia/Divergencia de Medias Móviles (MACD) muestra algunos signos de presencia alcista. Sin embargo, a corto plazo, la perspectiva sigue siendo negativa a menos que el par logre recuperarse por encima de la SMA de 20 días. Si se supera este nivel, podría señalar una posible reversión de tendencia y abrir la puerta a más ganancias en el AUD/USD.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- La Bolsa Mexicana sube un 0.34% en el día, extendiendo las ganancias del día de ayer.

- El Dólar cae un 1.05% frente al Peso mexicano, alcanzando mínimos del 20 de noviembre.

- Las acciones de Genomma Lab, repuntan un 4.08% en la jornada del jueves.

La Bolsa Mexicana de Valores (BMV) opera con ganancias marginales de un 0.34%, cotizando al momento de escribir en 50.010. El Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores reaccionó al alza en un soporte de corto plazo dado por el mínimo del 26 de noviembre en 49.562. Al norte, la resistencia más cercana se encuentra en 50.931, máximo del 25 de noviembre que converge con el retroceso al 23.6% de Fibonacci. La siguiente resistencia clave la observamos en 52.594, punto pivote del 7 de noviembre.

Los títulos de Gentera SAB y Genomma Lab lideran las ganancias en la Bolsa Mexicana

La empresa líder en cuidado personal, Genomma Lab (LAB/B), sube un 3.69% en el día, alcanzando máximos no vistos desde el 19 de noviembre en 24.24 pesos mexicanos. Por otro lado, las acciones de Gentera SAB (GENTERA) repuntan un 4.14% al momento de escribir, llegando a máximos del 22 de noviembre en 25.69 pesos mexicanos

GENTERA reaccionó al alza en un soporte de corto plazo dado por el mínimo del 27 de noviembre en 23.85 pesos mexicanos. El siguiente soporte clave se encuentra en 23.38 pesos mexicanos, mínimo del 6 de noviembre. Al alza, la resistencia importante la observamos en 28.00 pesos mexicanos, punto pivote del 7 de noviembre.

Gráfico de tres horas de GENTERA

Los mercados estadounidenses tomaron el jueves libre por la festividad de Acción de Gracias, manteniendo al Dólar a raya y preparando a los operadores de la sesión europea para una nueva ronda de cifras preliminares de inflación del IAPC paneuropeo para noviembre.

Esto es lo que necesita saber el viernes 29 de noviembre:

El Índice del Dólar estadounidense (DXY) cayó en un día plano el jueves, cotizando lateralmente cerca de la zona de 106.00, ya que los volúmenes de mercado reducidos por las vacaciones quitaron el viento de las velas de la sesión del mercado estadounidense. El índice de mercado amplio del Dólar ha disminuido desde los máximos de más de un año establecidos a finales de la semana pasada, pero apresurarse demasiado a una postura bajista del USD podría pillar desprevenidos a los operadores a corto plazo con un repunte hacia el lado alto.

El EUR/USD también cotizó lateralmente durante la mayor parte de la acción del mercado del jueves, cojeando justo al sur de la zona de 1.0600. Los operadores del Euro estarán atentos a la amplia agenda de datos económicos europeos del viernes, pero las cifras clave para el Fiber serán la inflación del Índice Armonizado de Precios al Consumo (IAPC) paneuropeo. Se prevé que la inflación subyacente del IAPC aumente a 2.8% interanual en noviembre desde el 2.7% anterior, lo que complicará las cosas para varios funcionarios del Banco Central Europeo (BCE) que han aparecido en los medios esta semana tratando de calmar a los inversores con promesas de más recortes de tasas en diciembre y de cara a 2025.

El GBP/USD luchó por avanzar en cualquier dirección, pero el Cable aún logró acercarse a la zona de 1.2700 el jueves. El Reino Unido tiene una agenda de datos limpia el viernes, aunque se espera que el Banco de Inglaterra (BoE) publique su último Informe de Estabilidad Financiera.

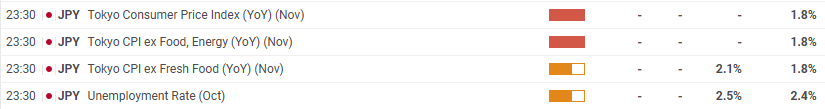

El USD/JPY recuperó algo de terreno perdido el jueves después de un rebote limpio de la media móvil exponencial (EMA) de 200 días cerca de 150.50 durante la sesión de mercado de mitad de semana. Sin embargo, el impulso alcista sigue ausente mientras los operadores del Yen se preparan para las cifras de inflación japonesas temprano el viernes. Se espera que la inflación subyacente del Índice de Precios al Consumidor (IPC) de Tokio aumente a 2.1% para el año terminado en noviembre, en comparación con el 1.8% del período anterior. Aunque el aumento de la inflación ayudará a acercar al Banco de Japón (BoJ) a aumentar las tasas de interés extremadamente bajas, los inversores han notado que también se espera que la tasa de desempleo de Japón aumente a 2.5% en noviembre desde el 2.4%, un movimiento que dará a los responsables de la política monetaria del BoJ, conocidos por su postura moderada, todo el combustible que necesitan para seguir manteniendo las tasas en el sótano por un período indefinido.

El AUD/USD permaneció atascado cerca del nivel de 0.6500, y una agenda de datos tranquila para los antípodas significa que el Aussie probablemente permanecerá atascado cerca de los mínimos recientes. El AUD/USD cayó más del 7% de arriba a abajo desde los máximos de septiembre cerca de 0.6940, y los alcistas del Aussie están luchando por desarrollar un impulso significativo.

- EUR/AUD cae un 0,20%, influenciado por las expectativas de relajación de la política del BCE.

- Los indicadores técnicos muestran un cambio a neutral mientras el EUR/AUD invalida el patrón de cabeza y hombros.

- Las resistencias clave se encuentran en 1.6254 (SMA de 50 días) y 1.6300; los soportes se sitúan en 1.6168 y 1.6003.

- Los niveles de soporte se observan en 1.6200, 1.6168 y 1.6003.

El Euro sufrió un golpe y cayó frente al Dólar australiano, ya que los operadores parecían convencidos de que el Banco Central Europeo (BCE) reduciría los costos de endeudamiento en la próxima reunión. Las probabilidades de que el BCE recorte 50 puntos básicos permanecen, ya que la mayoría de las economías de la Eurozona siguen deprimidas. Al momento de escribir, el EUR/AUD cotizaba en 1.6231, bajando un 0,20%.

Pronóstico del precio del EUR/AUD: Perspectiva técnica

El EUR/AUD cambió de un sesgo bajista a uno neutral. Una vez que los precios superaron la línea de cuello del patrón de cabeza y hombros (H&S), el H&S fue invalidado, lo que indica que los toros estaban ganando impulso.

En su camino hacia el norte, el EUR/AUD encontró aceptación en 1.6200 antes de extender sus ganancias, pero los toros deben recuperar la media móvil simple (SMA) de 50 días en 1.6254 para mantener sus esperanzas de probar 1.6300.

Por el contrario, si los osos intervienen y empujan el EUR/AUD por debajo de la línea de cuello del H&S por debajo de 1.6200, esto podría allanar el camino para una mayor caída. En ese caso, el primer soporte sería el mínimo del 27 de noviembre de 1.6168, seguido por el mínimo diario del 25 de noviembre en 1.6003.

Gráfico de precios del EUR/AUD – Diario

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- El Dólar canadiense se mantiene mayormente plano cerca de territorio familiar el jueves.

- Las cifras del PIB de Canadá se publicarán el viernes y atraerán la atención de los operadores del CAD.

- Los volúmenes de mercado son notablemente bajos con los mercados de EE.UU. cerrados por el Día de Acción de Gracias.

El Dólar canadiense (CAD) cotizó con poco volumen el jueves, manteniéndose en el nivel de 1.4000 frente al Dólar mientras los mercados globales se desaceleran en la segunda mitad de la semana de comercio con volúmenes de mercado generales reducidos por la falta de flujo de las instituciones estadounidenses. Los mercados de EE.UU. están cerrados en observancia del Día de Acción de Gracias hoy, y un día acortado para los mercados estadounidenses el viernes también augura mal para movimientos de mercado consistentes para concluir la semana.

Canadá publicará actualizaciones de las cifras de crecimiento del Producto Interior Bruto (PIB) el viernes, dejando a los operadores del CAD en espera el jueves. Aun así, las cifras de la cuenta corriente de Canadá fueron mejores de lo esperado, ayudando a que el CAD se posicione ligeramente más alto en el día.

Resumen diario de los mercados: El Dólar canadiense se apoya en los mercados festivos

- El Dólar canadiense gana una décima de punto porcentual el jueves de Acción de Gracias.

- Los flujos de mercado se han secado con EE.UU. de vacaciones. Los volúmenes del viernes probablemente también serán limitados.

- La cuenta corriente de Canadá fue de -3.23 mil millones en el tercer trimestre, mejor que los -9.3 mil millones esperados y rebotando desde los -4.7 mil millones revisados del trimestre anterior, que inicialmente se publicaron en -8.4 mil millones.

- El viernes, se espera que el crecimiento del PIB del tercer trimestre de Canadá se reduzca a solo 1.0% anualizado, frente al 2.1% anterior.

- En términos mensuales, se pronostica que el PIB de Canadá suba a 0.3% mensual en septiembre en comparación con la cifra plana de 0.0% de agosto.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense (CAD) está viendo un rebote tibio después de tocar un mínimo de 55 meses esta semana. El CAD ha ganado un punto de apoyo intradía frente al Dólar estadounidense, arrastrando al par USD/CAD de vuelta al nivel de 1.4000. El par sigue atrapado en el extremo superior tras una corrida alcista del Dólar en el mercado general. Aun así, los operadores técnicos tendrán cada vez más dificultades para ignorar el creciente potencial de un giro cíclico en los gráficos a largo plazo.

Gráfico diario USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Índice del Dólar DXY cotiza cerca de 106.00 neutral.

- Los mercados de EE.UU. permanecen cerrados el jueves por las celebraciones de Acción de Gracias.

- Los datos económicos pueden empujar a la Fed a no apresurarse a recortar tasas.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas, cotiza cerca de 106.00 el jueves, inclinado al alza por la fortaleza del Dólar estadounidense (USD).

Se espera una liquidez reducida ya que la mayoría de los principales mercados estarán cerrados en Estados Unidos, con el Día de Acción de Gracias y el Black Friday, resultando en dos días de negociación muy tranquilos para el resto de la semana.

El Índice del Dólar estadounidense (DXY) sigue siendo alcista, respaldado por datos económicos sólidos y una postura de línea dura de la Reserva Federal (Fed). A pesar de la reciente toma de beneficios y la incertidumbre geopolítica, la tendencia alcista se mantiene intacta.

Resumen diario de los mercados: El Dólar estadounidense se mantiene estable, se espera un final de semana tranquilo

- Las festividades de Acción de Gracias y Black Friday en EE.UU. han llevado a una liquidez reducida y una pausa en la actividad comercial.

- Con solo dos días de negociación restantes esta semana, se espera que los movimientos del mercado sean moderados.

- Esta semana, las minutas del Comité Federal de Mercado Abierto (FOMC) de noviembre sugirieron una Fed cautelosa sin prisa por recortar tasas.

- El sólido crecimiento económico, el gasto resistente de los hogares y la fuerte confianza del consumidor apoyan un ciclo de flexibilización cauteloso de la Fed.

- Los Gastos de Consumo Personal (PCE) de octubre subrayaron la inflación persistente y la necesidad de cautela, lo que puede empujar a la Fed a considerar menos recortes.

- Mientras tanto, las probabilidades de un recorte en diciembre por parte de la Fed siguen siendo altas pero moderadas.

Perspectiva técnica del índice del Dólar DXY: La perspectiva sigue siendo alcista a pesar de la consolidación

A pesar de los retrocesos temporales debido a la toma de beneficios y la incertidumbre global, la tendencia alcista se mantiene intacta. Los indicadores técnicos, incluyendo el Índice de Fuerza Relativa (RSI) y la Convergencia/Divergencia de Medias Móviles (MACD), sugieren consolidación, ya que luchan por ganar tracción. Sin embargo, el DXY sigue respaldado por el área de 106.00-106.50, que ha demostrado ser resistente y podría prevenir más pérdidas. Al alza, se encuentra una resistencia clave en 107.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Peso mexicano se fortaleció después de la llamada entre Trump y Sheinbaum, revirtiendo algunas de las pérdidas provocadas por las amenazas anteriores de Trump.

- Las minutas de Banxico reflejan la posibilidad de más ajustes en las tasas de interés basados en el panorama de la inflación.

- El indicador de inflación favorito de la Fed sugiere que los precios se mantienen altos, justificando su enfoque gradual.

El Peso mexicano se recuperó frente al Dólar estadounidense el jueves después de haber sido presionado por las amenazas arancelarias de Trump. Las noticias positivas relacionadas con una llamada entre el presidente electo de Estados Unidos (EE.UU.) y la presidenta de México, Claudia Sheinbaum, pesaron sobre el par exótico mientras el Peso se recuperaba y recortaba las pérdidas semanales. El USD/MXN cotiza en 20.41, con una caída del 0.72%.

La llamada entre Sheinbaum y Trump reveló que ambos países encontraron un terreno común para resolver los problemas que los involucran. En su red social Truth, Trump indicó que "tuvo una conversación maravillosa con la nueva presidenta de México, Claudia Sheinbaum Pardo. Ella ha acordado detener la migración a través de México." Añadió que discutieron cómo podrían trabajar "para detener el masivo flujo de drogas hacia EE.UU."

Tras la publicación, el USD/MXN comenzó a deslizarse después de alcanzar un nuevo máximo anual (YTD) de 20.82 el lunes.

En el frente de la política monetaria, el Banco de México (Banxico) reveló en sus minutas que el escenario inflacionario permitirá más ajustes en las tasas de interés.

Al otro lado de la frontera, el indicador preferido de la Reserva Federal (Fed) para la inflación, el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente, aumentó un 2.8% interanual en octubre, frente al 2.7% de septiembre y en línea con las estimaciones de los analistas. Esto justifica el enfoque gradual de los responsables de la política monetaria de la Fed, adoptado desde la última reunión a principios de noviembre.

Para esta semana, la agenda de México sigue siendo ligera, aunque incluirá las cifras del Balance Fiscal. Sin embargo, los operadores del USD/MXN deben estar atentos a los desarrollos políticos, incluidos los mensajes en redes sociales del presidente electo de EE.UU., Donald Trump.

Resumen diario de los mercados: El Peso mexicano seguirá siendo volátil – Banxico

- Los miembros de la junta de Banxico señalaron que el Peso mexicano se negoció ampliamente, depreciándose notablemente y exhibiendo volatilidad principalmente debido a la incertidumbre sobre las elecciones en EE.UU.

- Agregaron que los riesgos de inflación están inclinados al alza, mencionando una mayor depreciación del tipo de cambio. Reconocieron que el panorama de la inflación aún requiere una postura de política restrictiva.

- En el informe trimestral del banco, la gobernadora de Banxico, Victoria Rodríguez, comentó que monitorearon la reciente volatilidad del peso y agregó que no ha habido necesidad de intervenir en el mercado de divisas.

- El informe trimestral reveló que Banxico actualizó el crecimiento de la economía mexicana al 1.8% en 2024, frente al 1.5%. No obstante, el banco central mantuvo su proyección del Producto Interno Bruto (PIB) para 2025 en 1.2%.

- La herramienta FedWatch del CME sugiere que los inversores ven un 66% de probabilidad de un recorte de tasas de 25 puntos básicos (pb) en la reunión de diciembre del banco central de EE.UU., frente al 59% de un día antes.

- Los datos de la Junta de Comercio de Chicago, a través del contrato de futuros de la tasa de fondos federales de diciembre, muestran que los inversores estiman una reducción de 24 pb de la Fed para finales de 2024.

Perspectiva técnica del USD/MXN: El Peso mexicano se recupera mientras el USD/MXN cae por debajo de 20.50

El USD/MXN sigue sesgado al alza a pesar de haber alcanzado un mínimo diario de 20.20. A pesar de recuperar algo de terreno, se mantiene por debajo de la cifra psicológica de 20.50, lo que significa que los alcistas no están fuera de peligro. Si quieren extender la tendencia alcista, necesitan recuperar 20.50, seguido del máximo anual de 20.83, antes de la marca de 21.00. Una vez que se superen esos niveles, los alcistas apuntarán al pico del 8 de marzo de 2022 en 21.46, seguido del máximo del 26 de noviembre de 2021 en 22.15.

Por el contrario, si los bajistas arrastran el tipo de cambio por debajo de 20.00, el siguiente soporte sería la media móvil simple (SMA) de 50 días en 19.90. Los niveles clave de soporte se encuentran por debajo de este último, con la SMA de 100 días en 19.45, antes de la cifra psicológica de 19.00.

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dow Jones gana un 0.27% en el día.

- El Nasdaq 100 sube un 0.46% diario.

- El S&P 500 repunta un 0.30% en la sesión del jueves.

El Dow Jones presenta una ganancia diaria de un 0.30% en medio de una sesión acotada por las festividades del Día de Acción de Gracias en Estados Unidos, en sintonía con los principales índices bursátiles.

El Promedio Industrial Dow Jones inició las negociaciones en 44.735, mientras el índice tecnológico Nasdaq 100 abrió en 20.744. El S&P 500 comenzó a operar en 6.000, manteniendo la perspectiva alcista.

El Dow Jones firma su segunda semana consecutiva con ganancias

El Promedio Industrial Dow Jones opera actualmente en 44.832, subiendo un 0.27%, acercándose marginalmente al máximo histórico establecido el día de ayer en 45.006.

Ante una jornada con escaso volumen y pocos participantes, el Dow Jones se recupera de la ligera caída de un 0.26% sufrida el día de ayer. El índice registró nuevos máximos históricos tres sesiones consecutivas durante esta semana, reflejando el apetito al riesgo de los inversionistas tras un avance significativo de paz en Oriente Medio.

Los compradores apuntan al máximo histórico del Nasdaq 100 en 21.229

El índice tecnológico Nasdaq 100 gana un 0.48% en la sesión del jueves, negociándose actualmente en 20.669, oscilando dentro del rango operativo de la sesión anterior.

En medio de una semana cargada de datos económicos y reportes empresariales, el Nasdaq 100 firma su segunda semana consecutiva con ganancias, subiendo un 0.37% en la semana que concluye el día de hoy. El siguiente objetivo al alza está en 21.229, máximo histórico alcanzado el 11 de noviembre.

El S&P 500 cotiza al alza en sintonía con los principales índices accionarios

El índice S&P 500 retoma la senda ganadora el día de hoy, en medio de una jornada con escaso volumen. La perspectiva alcista se mantiene intacta en el índice, con claras intenciones de superar el máximo histórico alcanzado el 11 de noviembre en 6.026.

El foco de los inversionistas estará puesto la siguiente semana sobre el ISM manufacturero PMI, el informe de empleo ADP, el PMI de servicios ISM y las nóminas no agrícolas.

Análisis técnico del Dow Jones

El Dow Jones formó una resistencia de corto plazo, dada por el máximo histórico alcanzado el día de ayer en 45.006. La primera zona de soporte la observamos en 42.850, mínimo del 19 de noviembre. La siguiente zona de soporte clave se encuentra en 41.641, punto pivote del 4 de noviembre.

Gráfico de 4 horas del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- EUR/CAD cayó un 0,30% el jueves para cotizar cerca de 1.4770.

- El cruce enfrentó rechazo en la convergencia de las SMA de 20 y 200 días en torno a 1.4800, completando un cruce bajista.

- El cruce bajista tiende a ser una señal bajista, insinuando una mayor debilidad en el par.

El EUR/CAD cayó un 0,30% el jueves, alcanzando aproximadamente 1.4770. La convergencia de las Medias Móviles Simples (SMA) de 20 y 200 días alrededor de 1.4800 fue rechazada por el cruce, lo que resultó en un cruce bajista. Este cruce bajista puede sugerir más debilidad en el par.

Los indicadores técnicos, como el Índice de Fuerza Relativa (RSI) y la Convergencia/Divergencia de Medias Móviles (MACD), corroboran el momentum bajista en la reciente acción del precio del EUR/CAD. El RSI, actualmente en territorio negativo, muestra una creciente presión de venta con una pendiente descendente, sugiriendo un aumento en el sentimiento bajista. Mientras tanto, el MACD, aunque plano, permanece en rojo, indicando una presión de venta sostenida.

El par EUR/CAD ha estado enfrentando una fuerte resistencia en la confluencia de sus SMA de 20 y 200 días, lo que ha llevado a un cruce bajista. Esto señala una posible debilidad en el par en las próximas sesiones, ya que puede invalidar sus últimos intentos de recuperación.

Gráfico diario de EUR/CAD

- El GBP/USD mantiene una tendencia a la baja pero muestra signos de sesgo alcista a corto plazo.

- Los niveles de resistencia a vigilar incluyen 1.2714 y la SMA de 200 días en 1.2818.

- Los soportes clave se encuentran en 1.2600 y más abajo en el mínimo del 26 de noviembre de 1.2506.

- Osciladores como el Índice de Fuerza Relativa (RSI) insinúan un sentimiento bajista continuo a pesar de un reciente repunte.

El GBP/USD se consolida en torno a los máximos semanales, registrando pérdidas modestas del 0,05% en torno a 1.2670 debido a las condiciones de baja liquidez ya que los mercados de EE.UU. permanecen cerrados por el Día de Acción de Gracias.

El Dólar ha estado presionado durante los últimos días debido a los flujos de fin de mes y el reequilibrio, señaló ING. Aunque los datos de EE.UU. fueron optimistas el miércoles, los participantes del mercado digirieron la retórica arancelaria de Trump.

Pronóstico del precio del GBP/USD: Perspectiva técnica

La tendencia del GBP/USD sigue sesgada a la baja, aunque la Libra ha recuperado algo de terreno. Si los compradores quieren recuperar el control, primero deben superar 1.2714, el máximo del 20 de noviembre, seguido por la media móvil simple (SMA) de 200 días en 1.2818, que se ha vuelto plana. Si esos dos niveles de resistencia son superados, el camino de los compradores hacia 1.3000 no será fácil después de que la SMA de 50 días cruzó por debajo de la SMA de 100 días y aceleró hacia la formación de una 'cruz de la muerte'.

Por el contrario, los vendedores deben lograr un cierre diario por debajo de 1.2600 para una continuación bajista. Una ruptura de este último expondrá el mínimo del 26 de noviembre de 1.2506, antes del mínimo de la semana pasada de 1.2486.

Osciladores como el Índice de Fuerza Relativa (RSI) siguen sesgados a la baja a pesar de haber subido durante tres días consecutivos. El GBP/USD se inclina al alza a corto plazo, pero los riesgos a la baja permanecen.

Gráfico del precio del GBP/USD – Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.11% | -0.01% | 0.23% | -0.04% | 0.03% | 0.19% | 0.13% | |

| EUR | -0.11% | -0.11% | 0.14% | -0.15% | -0.08% | 0.08% | 0.02% | |

| GBP | 0.01% | 0.11% | 0.25% | -0.02% | 0.04% | 0.19% | 0.13% | |

| JPY | -0.23% | -0.14% | -0.25% | -0.28% | -0.20% | -0.09% | -0.12% | |

| CAD | 0.04% | 0.15% | 0.02% | 0.28% | 0.08% | 0.22% | 0.16% | |

| AUD | -0.03% | 0.08% | -0.04% | 0.20% | -0.08% | 0.16% | 0.10% | |

| NZD | -0.19% | -0.08% | -0.19% | 0.09% | -0.22% | -0.16% | -0.07% | |

| CHF | -0.13% | -0.02% | -0.13% | 0.12% | -0.16% | -0.10% | 0.07% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

Banxico ha publicado hoy las Minutas de la reunión de política monetaria celebrada el pasado 14 de noviembre, destacando la fortaleza del mercado laboral y los riesgos al alza a corto plazo de la inflación del sector servicios.

Minutas de Banxico

La mayoría de miembros del Comité señaló que en el tercer trimestre de 2024, según la información oportuna, la actividad productiva nacional habría registrado una tasa de crecimiento mayor que en los tres trimestres previos, en los cuales permaneció prácticamente estancada.

Se anticipa que el crecimiento de la economía en 2025 y 2026 siga siendo moderado.

La mayoría sostuvo que persiste la incertidumbre sobre los alcances y el rumbo que tomará la política económica en Estados Unidos.

Se indicó que el mercado laboral mantiene signos de fortaleza. Todos notaron que la tasa de desocupación se mantiene en niveles bajos. Uno destacó la escasez de mano de obra en varias regiones del país. Otro resaltó que la tasa de participación se ubica en niveles similares a los registrados antes de la pandemia. No obstante, todos mencionaron que la creación de empleos se ha desacelerado. La mayoría observó que los salarios continuaron creciendo a tasas elevadas. No obstante, algunos precisaron que estas se han moderado.

Todos notaron que la inflación general aumentó en octubre. Señalaron que ello obedeció al incremento de la inflación no subyacente, mientras que la subyacente continuó disminuyendo. De este modo, la mayoría coincidió en que el proceso de desinflación ha continuado en México. La mayoría destacó que ante la reducción que continuó presentando la inflación subyacente, esta se ubicó en 3.80% en octubre. Resaltó que este componente ha mantenido una trayectoria a la baja por 21 meses consecutivos. Todos coincidieron en que la inflación de servicios continuó mostrando persistencia. Uno externó que se mantiene en niveles elevados. Advirtió que este componente es el que mejor refleja las presiones internas. No obstante, todos destacaron que en octubre se ubicó por debajo de 5%, en 4.98%. La mayoría señaló que lo anterior no había ocurrido desde julio de 2022. La mayoría mencionó que los pronósticos para la inflación general se ajustaron al alza en el corto plazo. Todos consideraron que el balance de riesgos respecto de la trayectoria prevista para la inflación en el horizonte de pronóstico permanece sesgado al alza. Entre los riesgos al alza, la mayoría mencionó la posibilidad de una mayor depreciación cambiaria.

La mayoría aseveró que, tras conocerse el resultado de la elección en Estados Unidos, hubo una corrección en el mercado cambiario.

La Junta de Gobierno evaluó el comportamiento de la inflación y de sus determinantes, así como de las expectativas de inflación. Consideró la naturaleza de los choques que han afectado al componente no subyacente y la previsión de que sus efectos sobre la inflación general se disipen en los siguientes trimestres. Tomó en cuenta la trayectoria que ha seguido el componente subyacente y que se prevé que este continúe descendiendo. Valoró que, si bien el panorama inflacionario aún amerita una postura restrictiva, la evolución que ha presentado implica que es

adecuado reducir el grado de apretamiento monetario. Así, con la presencia de todos sus miembros, decidió por unanimidad reducir en 25 puntos base el objetivo para la Tasa de Interés Interbancaria a un día a un nivel de 10.25%.

Hacia delante, prevé que el entorno inflacionario permita ajustes adicionales a la tasa de referencia. Tomará en cuenta la perspectiva de que los choques globales continuarán desvaneciéndose y los efectos de la debilidad de la actividad económica. Considerará la incidencia de la postura monetaria restrictiva que se ha mantenido y la que siga imperando sobre la evolución de la inflación a lo largo del horizonte en el que opera la política monetaria. Las acciones que se implementen serán tales que la tasa de referencia sea congruente, en todo momento, con la trayectoria requerida para propiciar la convergencia ordenada y sostenida de la inflación general a la meta de 3% en el plazo previsto. El Banco Central reafirma su compromiso con su mandato prioritario y la necesidad de perseverar en sus esfuerzos por consolidar un entorno de inflación baja y estable

Reacción del Peso mexicano

El USD/MXN cotiza tras la publicación de las Minutas de Banxico alrededor de 20.35, perdiendo un 1.32% en el día.

- El Dólar sube un 0.04% diario frente al Peso chileno, manteniéndose en un rango lateral por las últimas cuatro sesiones.

- El Instituto Nacional de Estadísticas de Chile (INE) publicará mañana la tasa de desempleo y la producción industrial de octubre.

- Los inversores estarán atentos al PMI manufacturero NBS de China, a publicarse el viernes posterior al cierre del mercado.

El USD/CLP registró un mínimo del día en 975.40, encontrando compradores que han llevado la paridad a un máximo diario en 978.40. Actualmente, el USD/CLP opera sobre 978.10, subiendo un 0.04% en el día.

El Peso chileno se consolida en medio de las festividades por el Día de Acción de Gracias

Las divisas emergentes presentan un volumen escaso el día de hoy debido a la celebración del Día de Acción de Gracias en Estados Unidos. En este contexto el Peso chileno no presenta una variación importante en su cotización, permaneciendo dentro de una consolidación lateral en las últimas cuatro jornadas.

Por otro lado, el INE dará a conocer la tasa de desempleo de Chile correspondiente al mes de octubre, el viernes. El consenso espera que se mantenga sin cambios en un 8.7%, en línea con el registro previo.

Los inversionistas fijarán su atención en el PMI manufacturero NBS de China, los analistas estiman un ligero incremento a 50.3 en su lectura de noviembre frente al 50.2 alcanzado en octubre.

Niveles técnicos en el USD/CLP

El USD/CLP reaccionó al alza en un soporte de corto plazo dado por el mínimo del 21 de noviembre en 969.80. La siguiente zona de soporte clave la observamos en 940.90, punto pivote del 24 de octubre cercano al retroceso al 50% de Fibonacci. Al norte, la resistencia importante se encuentra en 990.40 máximo del 26 de febrero.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/CHF ha roto por debajo de un nivel clave, poniendo en duda la tendencia alcista.

- Otros malos presagios también están apareciendo, sugiriendo la posibilidad de un cambio bajista en la tendencia.

El USD/CHF está en riesgo de inclinarse hacia una tendencia bajista y revertir su tendencia alcista a corto y mediano plazo, ya que extiende su retroceso por debajo de un nivel clave. Otros "malos presagios" también hacen su aparición en el gráfico de precios, sugiriendo un riesgo de más caídas.

USD/CHF Gráfico Diario

El USD/CHF ha encontrado soporte en la media móvil simple (SMA) de 200 días (verde) en 0.8822 y aunque aún podría montar una recuperación desde su nivel actual y así rescatar la tendencia alcista, la evidencia está aumentando para una posible reversión y el inicio de una nueva tendencia bajista. Dado que "la tendencia es tu amiga", tal reversión sugeriría un sesgo bajista dominando.

El par ha roto por debajo del mínimo de 0.8801 del 9 de noviembre y aunque no logró cerrar por debajo del nivel, la ruptura sigue siendo una indicación bajista.

El par formó un patrón de reversión de dos barras (rectángulo rojo en el gráfico) en los máximos del 22 y 23 de noviembre, lo cual es bajista. Esto ocurre cuando una vela verde larga que alcanza un pico es seguida por una vela roja larga de tamaño similar. Es un signo de reversión en el sentimiento y una señal de más caídas por venir.

El indicador de impulso del Índice de Fuerza Relativa (RSI) ha formado un patrón de Doble Techo (elipse roja) que es bajista para el impulso y, en consecuencia, también para el precio.

Una ruptura por debajo del mínimo de 0.8797 del 27 de noviembre confirmaría un cambio en la tendencia a corto plazo y más caídas hacia los objetivos en 0.8748 (máximo del 14 de agosto) y 0.8615 (mínimo del 4 de noviembre).

Dicho esto, si el precio se mantiene por encima del mínimo del 27 de noviembre y se recupera, podría señalar una reanudación de la tendencia alcista.

Si es así, una ruptura por encima del máximo de 0.8958 del 22 de noviembre probablemente confirmaría una continuación hasta el siguiente objetivo en 0.9000 (número redondo y área psicológica), seguido por 0.9050 (máximo del 2 de julio).

El Dólar estadounidense se ha estabilizado este jueves frente al Peso colombiano. El USD/COP se mueve en un estrecho rango entre un máximo diario de 4.394,30 y un mínimo del día de 4.371,56.

El USD/COP cotiza al momento de escribir alrededor de 4.387,50, prácticamente plano en el día.

Poca actividad para el Peso colombiano el Día de Acción de Gracias

- El festivo estadounidense de Acción de Gracias reduce el volumen de operaciones en el USD/COP.

- Sin datos por publicarse en la agenda de EE.UU. el foco gira a la dialéctica comercial de Donald Trump sobre los aranceles.

- Colombia publica mañana viernes su tasa de desempleo de octubre. En septiembre, el paro se redujo al 9.1%, su nivel más bajo en diez meses.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/JPY sube por un Euro más fuerte, pero no logra consolidar las ganancias debido a datos contradictorios de la Eurozona.

- El Yen se beneficia de las crecientes expectativas de que el BoJ suba las tasas de interés en diciembre, aumentando las entradas de capital al Yen.

- Los legisladores en Japón están debatiendo un presupuesto suplementario que podría entregar ayudas en efectivo a los hogares y avivar la inflación.

El EUR/JPY sube hasta justo por debajo del nivel de 160.00 el jueves después de que los datos de la encuesta publicada por la Comisión Europea sugirieran que las expectativas de inflación persistente podrían mantener las tasas de interés más elevadas de lo que se pensaba anteriormente en la Eurozona. Esto apoya al Euro (EUR) ya que las tasas de interés más altas favorecen las entradas de capital extranjero. Sin embargo, los datos de inflación alemana más débiles contradicen los hallazgos de la encuesta y mantienen a la moneda única bajo presión.

"La encuesta de la Comisión Europea cambió poco en noviembre y sigue siendo consistente con un crecimiento débil en el mejor de los casos, mientras que los componentes de precios sugieren que las presiones inflacionarias siguen siendo persistentes," dijo Elias Hilmer, economista asistente en Capital Economics sobre los datos.

Mientras tanto, el Yen japonés (JPY) cotiza mixto. Por un lado, está presionado por el riesgo político debido a la frágil posición del partido gobernante, mientras que por otro lado sigue apuntalado por las expectativas de que el BoJ subirá las tasas de interés a finales de año.

Riesgo político para el Yen

El jueves, el parlamento japonés convocó una sesión extraordinaria para comenzar una deliberación de 24 días sobre el presupuesto suplementario, así como sobre las leyes que rigen la financiación de los partidos.

Se espera que el presupuesto suplementario ayude a los hogares afectados por la inflación con ayudas en efectivo, mientras que los responsables de la política también debatirán nuevas leyes sobre la recaudación de fondos de los partidos políticos después de un escándalo de alto perfil, en el que se descubrió que miembros del partido gobernante LDP del primer ministro Shigeru Ishiba habían acumulado fondos privados de recaudación de fondos, según Kyodo News. Su partido gobierna Japón con una frágil minoría junto a su socio menor, el partido Momeito.

Si se aprueba el presupuesto, podría impulsar más la inflación, aumentando las posibilidades de que el Banco de Japón (BoJ) suba su tasa de interés ultra baja de 0.25%. Las tasas de interés más altas son positivas para el Yen porque aumentan las entradas de capital extranjero.

El gobernador del BoJ, Kazuo Ueda, repitió recientemente que una subida de tasas en diciembre aún era posible, citando preocupaciones sobre la debilidad del Yen. Los mercados están valorando ahora una probabilidad de aproximadamente el 60% de una subida de tasas de 25 puntos básicos en Japón el próximo mes, frente al 50% de hace solo una semana, según Trading Economics.

La inflación alemana no cumple con las expectativas

El EUR/JPY ve limitada su subida el jueves después de que los datos preliminares del Índice de Precios al Consumidor (IPC) de Alemania para noviembre, recién publicados, cayeran por debajo de las expectativas de los economistas, afectando al Euro. Los datos contradicen los datos de la encuesta anterior de la Comisión Europea y aumentan las posibilidades de que el Banco Central Europeo (BCE) comience una fase más agresiva de recortes de tasas de interés en la Eurozona.

El IPC general de Alemania subió un 2.2% en noviembre, por debajo del 2.3% esperado, y el IPC subyacente se mantuvo en el 2.4%, cayendo por debajo del 2.6% esperado.

Los operadores ahora esperan los datos del IPC de Tokio en Japón el viernes para obtener nuevas pistas sobre la dirección de la política monetaria en Japón, con implicaciones para la dirección del Yen japonés y sus pares.

- El precio de la plata rebota fuertemente debido a una nueva escalada en la guerra entre Rusia y Ucrania que ha impulsado su demanda de refugio seguro.

- Rusia atacó 14 objetivos en Ucrania, lo que resultó en un apagón nacional.

- El Dólar estadounidense rebota ya que se espera que la Fed recorte las tasas de interés con cautela.

El precio de la plata (XAG/USD) recupera sus pérdidas intradía y sube hasta cerca de 30,15 $ en la sesión norteamericana del jueves después de registrar un nuevo mínimo de 11 semanas alrededor de 29,65 $. El metal blanco rebota ya que una nueva escalada en la guerra entre Rusia y Ucrania ha mejorado su demanda de refugio seguro.

Las tensiones entre Ucrania y Rusia se intensificaron después de que Rusia lanzara sus misiles balísticos de alcance intermedio (IRBM) para atacar 17 objetivos en Ucrania, incluidos instalaciones militares, instalaciones de la industria de defensa y sus sistemas de apoyo en respuesta a su ataque en el interior de Rusia a través de los misiles ATACMS de Estados Unidos (EE.UU.) la semana pasada, dijo el presidente ruso Vladimir Putin en una cumbre de seguridad en Kazajistán el jueves.

Según el ministerio de energía en Kiev, este es el undécimo asalto a gran escala de Rusia a los suministros de energía de Ucrania este año, lo que causó el apagón nacional, informó CNN.

Históricamente, el atractivo de refugio seguro de los metales preciosos como la plata aumenta en tiempos de incertidumbre en los mercados globales o riesgos geopolíticos elevados.

Mientras tanto, el Dólar estadounidense (USD) rebota en un día de bajo volumen de operaciones ya que los mercados de Estados Unidos (EE.UU.) están cerrados por el Día de Acción de Gracias. El Índice del Dólar estadounidense (DXY), que sigue el valor del billete verde frente a seis divisas principales, rebota cerca de 106,30 después de una fuerte corrección en los últimos tres días. El índice USD rebota ante las expectativas de que el crecimiento proyectado en los datos de inflación del Índice de Precios del Gasto en Consumo Personal (PCE) para noviembre obligue a los funcionarios de la Reserva Federal (Fed) a actuar con cautela en los recortes de tasas de interés.

Análisis técnico de la plata

El precio de la plata rebota fuertemente después de deslizarse cerca de la línea de tendencia ascendente alrededor de 29,50 $, que se traza desde el mínimo del 29 de febrero de 22,30 $ en un marco de tiempo diario. Aún así, la perspectiva del precio de la plata es bajista ya que un cruce bajista, representado por la media móvil exponencial (EMA) de 20 y 50 días alrededor de 31,30 $, apunta a una escalada en la tendencia a la baja.

El metal blanco se debilitó después de la ruptura del soporte horizontal trazado desde el máximo del 21 de mayo de 32,50 $.

El Índice de Fuerza Relativa (RSI) de 14 días oscila en el rango de 40.00-60.00, lo que sugiere una tendencia lateral.

Plata gráfico diario

- El USD/MXN cae el jueves a 20.20, mínimo de ocho días.

- El Dólar estadounidense pierde impulso frente al Peso mexicano el Día de Acción de Gracias.

- El foco del día está en las Minutas de Banxico que se publicarán a las 15.00 GMT.