- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El mercado pone especial atención a un posible recorte de tasas del Banco Central Europeo que estimule la economía en la región.

- Los inversores observan con atención la transferencia de las medidas de China a la demanda real de cobre.

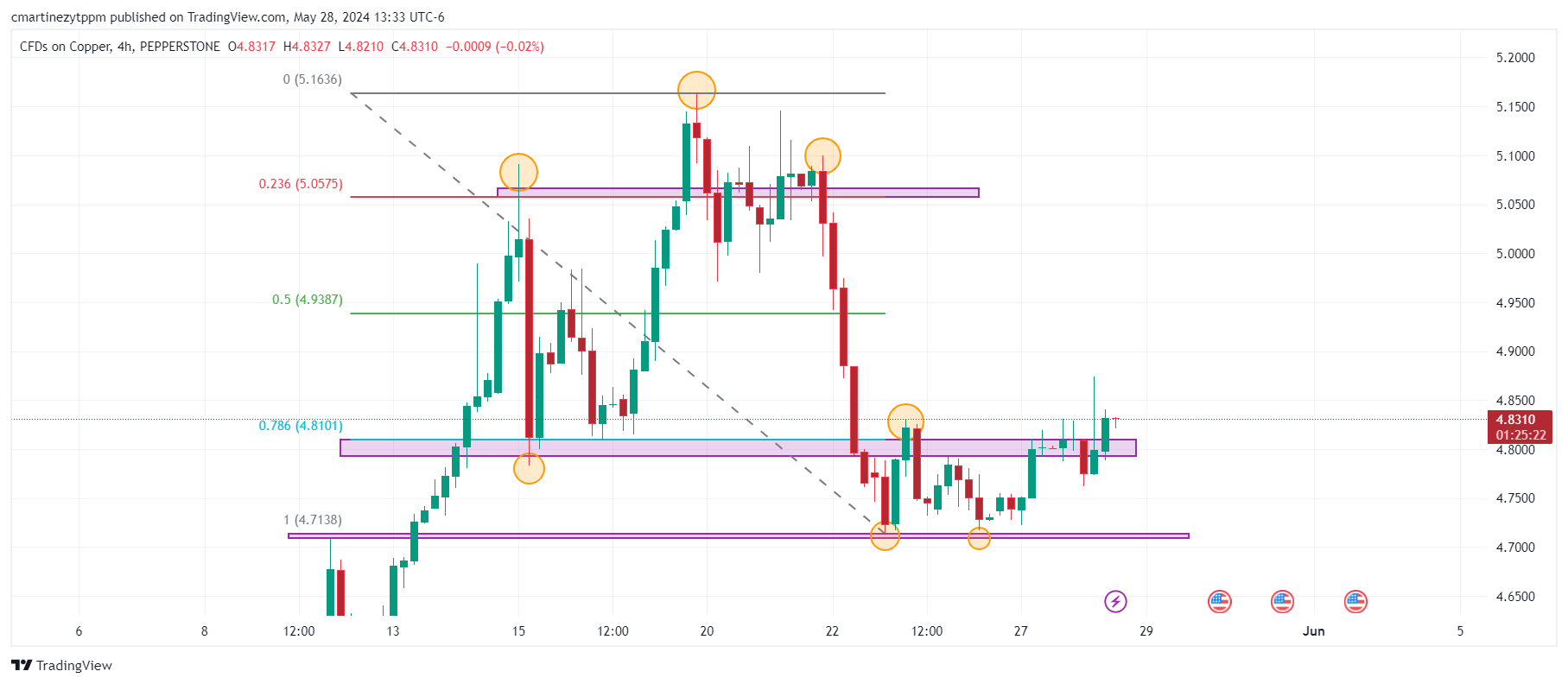

El cobre inició la sesión europea marcando un mínimo del día en 4.72 $, encontrando compradores que llevaron al metal a un máximo diario en 4.87 $. Actualmente, el cobre cotiza en 4.83 $, ganando 0.65% en el día.

Los inversores estarán atentos ante un posible recorte de tasas por el Banco Central Europeo en su reunión de junio

El precio del cobre ha presentado un interés comprador fuerte en las últimas sesiones debido a un conjunto de factores, entre los que destacan, las perspectivas de recorte de tasas de interés por parte del Banco Central Europeo (ECB) en su próxima reunión el 6 de junio. La intención del ECB consiste aplicar una política monetaria expansiva para acelerar la economía, favoreciendo sectores clave como la construcción, donde el cobre tiene un rol clave. Otro factor a considerar son las medidas de China para ayudar al sector inmobiliario. Normalmente, este tipo de estímulos tardan en transferirse a la demanda real.

Los inventarios registrados en la Bolsa de Futuros de Shangai (ShFE) de cobre se mantienen elevados, por encima del promedio para esta época del año.

Niveles técnicos en el cobre

El cobre ha formado un primer soporte en 4.71 $, confirmado por el mínimo del 22 de mayo. La resistencia más cercana la observamos en 4.95 $, dada por los puntos pivote en convergencia con el 50% de retroceso de Fibonacci. La siguiente resistencia está en 5.05 $, punto pivote del 21 de mayo, en confluencia con el 23.6% de retroceso de Fibonacci.

Gráfica de 4 horas en el cobre

- El Oro gana más del 0.30% a pesar de la presión de los altos rendimientos de los bonos del Tesoro de EE.UU.

- Las declaraciones de línea dura de los funcionarios de la Fed, incluida la gobernadora Michelle Bowman, moderan el aumento del Oro.

- Los operadores de XAU/USD están atentos a la publicación de los datos de inflación del PCE subyacente de EE.UU.

El precio del Oro subió modestamente al final de la sesión norteamericana, registrando ganancias de alrededor del 0.15% en medio de altos rendimientos de los bonos del Tesoro de EE.UU. que hacen menos atractivo mantener el metal sin rendimiento. En consecuencia, el Dólar borró sus pérdidas anteriores, limitando el rally del Oro. El XAU/USD cotiza en 2.357$, por encima de su precio de apertura en un 0.28%.

Wall Street cotiza con pérdidas, mientras que el rendimiento de la nota del Tesoro a 10 años sube bruscamente a su nivel más alto desde principios de mayo. Esto provocó un aumento en los rendimientos reales, que generalmente se correlacionan inversamente con los precios del Oro, poniendo un límite al avance del metal amarillo.

Los funcionarios de la Reserva Federal (Fed) cruzaron las líneas el martes, entregando un mensaje de línea dura. En el frente de los datos, la confianza del consumidor del Conference Board (CB) mejoró en mayo, pero los temores de recesión han resurgido.

Más adelante en la semana, los operadores se preparan para la esperada publicación del Índice de Precios del Gasto en Consumo Personal (PCE) de abril, la medida de inflación preferida de la Reserva Federal (Fed). Se espera que la cifra subyacente sea del 2.8% interanual, mientras que se prevé que el PCE general aumente un 0.3% intermensual.

Movimientos del mercado en el resumen diario: El precio del Oro oscila alrededor de los 2.350$

- Los precios del Oro se mantienen en verde pero cotizan por debajo de los máximos de tres días alcanzados en 2.364$ en medio de elevados rendimientos del Tesoro de EE.UU.

- El rendimiento de la nota del Tesoro a 10 años de EE.UU. es del 4.538%, subiendo siete puntos básicos y respaldando al Dólar. El Índice del Dólar DXY, que sigue el desempeño del billete verde frente a una cesta de pares, cotiza a 104.61, subiendo un 0.03%.

- La gobernadora de la Fed, Michelle Bowman, dijo que habría apoyado esperar para ralentizar el ritmo de endurecimiento cuantitativo o una desaceleración más gradual en la reducción del balance.

- Por último, el presidente de la Fed de Minneapolis, Neel Kashkari, declaró que no cree que nadie haya descartado más aumentos de tasas y añadió que anticipa no más de dos recortes de tasas en 2024.

- La confianza del consumidor del Conference Board de EE.UU. mejoró en mayo después de tres meses de caídas, subiendo a 102.0 desde 97.0, superando las estimaciones de 95.9.

- A pesar de la mejora, Dana Peterson, economista jefe del Conference Board, escribió, "una posible resurgencia de las preocupaciones de recesión."

- La percepción de los estadounidenses sobre la probabilidad de una recesión en EE.UU. en los próximos 12 meses volvió a aumentar en mayo.

- Los futuros de la tasa de fondos federales estiman solo 25 puntos básicos de recortes de tasas de interés en 2024, según datos proporcionados por la Junta de Comercio de Chicago (CBOT).

Análisis técnico: El precio del Oro se mantiene firme mientras los compradores pierden impulso

La tendencia alcista del oro sigue en pie, pero el rally muestra signos de agotamiento, con el impulso comenzando a desvanecerse. El RSI muestra que los compradores están a cargo pero perdiendo impulso a medida que el RSI se aplana.

Por lo tanto, si el XAU/USD no logra mantener las ganancias por encima de 2.350$, eso ejercerá presión a la baja sobre el metal amarillo, exponiendo niveles de soporte clave.

El primer soporte sería la cifra psicológica de 2.350$. Una vez despejado, el siguiente objetivo sería el mínimo del 8 de mayo de 2.303$, seguido por el mínimo del ciclo del 3 de mayo de 2.277$.

Por otro lado, si el XAU/USD se mantiene por encima de 2.350$, se esperan más ganancias. El próximo objetivo sería 2.400$, seguida del máximo del año hasta la fecha de 2.450$ y luego la marca de 2.500$.

PRECIO del Dólar Estadounidense Hoy

La tabla a continuación muestra el cambio porcentual del Dólar Estadounidense (USD) frente a las principales monedas listadas hoy. El Dólar Estadounidense fue el más fuerte frente al Yen Japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.01% | 0.05% | 0.14% | 0.09% | 0.07% | 0.06% | -0.16% | |

| EUR | 0.01% | 0.07% | 0.15% | 0.08% | 0.09% | 0.12% | -0.17% | |

| GBP | -0.05% | -0.07% | 0.08% | 0.01% | 0.04% | 0.05% | -0.24% | |

| JPY | -0.14% | -0.15% | -0.08% | -0.06% | -0.06% | -0.02% | -0.30% | |

| CAD | -0.09% | -0.08% | -0.01% | 0.06% | -0.01% | 0.01% | -0.27% | |

| AUD | -0.07% | -0.09% | -0.04% | 0.06% | 0.01% | 0.03% | -0.28% | |

| NZD | -0.06% | -0.12% | -0.05% | 0.02% | -0.01% | -0.03% | -0.28% | |

| CHF | 0.16% | 0.17% | 0.24% | 0.30% | 0.27% | 0.28% | 0.28% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Dólar Estadounidense de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el Yen Japonés, el cambio porcentual que se muestra en el cuadro representará USD (base)/JPY (cotizada).

El Dólar logró recuperar algo de tracción al final del día y recortó la mayoría de sus pérdidas diarias en medio de un rebote decente en los rendimientos de EE.UU. y la disminución de las expectativas de un recorte de tasas por parte de la Fed en septiembre.

Esto es lo que necesitas saber el miércoles 29 de mayo:

El Índice del Dólar (DXY) rebotó desde mínimos de varios días cerca de 104.30 gracias al fuerte regreso de los rendimientos de EE.UU. El 29 de mayo, se esperan las solicitudes de hipotecas semanales seguidas por el Libro Beige de la Fed. Además, está previsto que hable Williams de la Fed.

El EUR/USD no logró mantener el movimiento temprano hacia la vecindad de la región de 1.0900, sucumbiendo finalmente al rebote del Dólar. Se espera que la confianza del consumidor de Alemania, medida por GfK, se publique el 29 de mayo junto con la tasa de inflación preliminar para el mes de mayo.

El GBP/USD volvió a probar el nivel de 1.2800 por primera vez desde mediados de marzo, aunque ese movimiento perdió fuerza hacia el final de la sesión americana. No hay publicaciones de datos programadas en el Canal de la Mancha el 29 de mayo.

La recuperación tardía del Dólar y el rebote decente en los rendimientos de EE.UU. a lo largo de la curva llevaron al USD/JPY a alcanzar máximos de varias semanas más allá de 157.00. En Japón, se publicará el índice de Confianza del Consumidor el 29 de mayo, seguido por el discurso de Adachi del BoJ.

El AUD/USD terminó la sesión del martes con pérdidas marginales después de avanzar a máximos de cuatro días cerca de 0.6680. El 29 de mayo, se espera el índice líder de westpac junto con el indicador mensual del IPC del RBA.

Los precios del WTI subieron aún más y superaron la marca clave de 80.00$ por barril, principalmente con la esperanza de que la OPEP+ mantenga sin cambios sus recortes de producción de crudo en la reunión del cartel durante el fin de semana.

Los precios del Oro subieron y rompieron por encima de 2.360$ por onza troy a pesar del rebote del Dólar y los rendimientos de EE.UU., mientras que la prudencia seguía en aumento antes de la publicación del PCE de EE.UU. más adelante en la semana. La Plata ganó más impulso y avanzó por tercera sesión consecutiva, esta vez superando 32.00$ por onza.

- El USD/CHF cayó en la sesión del martes y se situó en 0.9110.

- A pesar de que el índice de confianza del consumidor en EE.UU. y los precios de la vivienda superaron las expectativas, el USD sigue débil.

- La Reserva Federal mantiene una postura cautelosa, pidiendo paciencia al mercado, lo que mantiene bajas las probabilidades de recortes de tasas en junio o julio.

El par USD/CHF está cotizando a la baja, a pesar de las señales optimistas de la economía estadounidense, específicamente en el mercado de la vivienda y los datos de confianza del consumidor. En el Frente suizo, su calendario económico permaneció vacío al inicio de la semana.

Se informó que el índice de confianza del consumidor de EE.UU. subió a 102, superando las previsiones, mientras que los índices de precios de viviendas S&P/Case-Shiller también superaron las expectativas y aumentaron un 7.4% interanual en marzo.

Mientras tanto, los inversores siguen centrados en los datos económicos clave, específicamente, las próximas cifras del índice de precios del gasto en consumo personal (PCE) y las revisiones del PIB del primer trimestre, que se publicarán el jueves y viernes para proporcionar una mayor dirección al mercado. El informe del Libro Beige de la Reserva Federal (Fed) del miércoles también podría ser considerado por los inversores para hacer apuestas sobre el momento del ciclo de relajación.

Análisis técnico del USD/CHF

En el análisis diario, el RSI se encuentra en territorio positivo pero muestra un ligero descenso en la última sesión, indicando un pequeño cambio de impulso que podría favorecer a los vendedores a corto plazo. Al mismo tiempo, el indicador de convergencia/divergencia de medias móviles (MACD) muestra barras verdes decrecientes, indicando un debilitamiento del impulso alcista.

Gráfico diario del USD/CHF

- El Dow Jones se ve arrastrado por las caídas en el sector salud y biotecnología.

- Reequilibrio de las acciones tras el regreso de los mercados estadounidenses después del feriado.

- Inversores atentos a señales de recortes de tasas por parte de una Fed cautelosa.

El Promedio Industrial Dow Jones (DJIA) perdió terreno el martes después de que los mercados estadounidenses volvieran a la acción tras un fin de semana largo. El Dow Jones fue el más afectado de los principales índices estadounidenses, cayendo tres cuartos de punto porcentual mientras los inversores se retiran de las acciones de servicios de salud y biotecnología listadas en el Dow Jones.

Las cuatro acciones relacionadas con la salud listadas en el Dow Jones cayeron bruscamente el martes, arrastrando al principal índice bursátil a territorio negativo. La confianza del consumidor y las perspectivas de inflación del Conference Board se aceleraron en mayo, destacando las dificultades que enfrenta la Reserva Federal (Fed) para realizar recortes de tasas tan rápido y furioso como los inversores continúan esperando. Con la actividad económica continuando desafiando las previsiones de una desaceleración que aún no se ha materializado, y los temores de inflación de los consumidores anclando la inflación realizada más alta, las opciones de la Fed para recortar las tasas de interés se han visto obstaculizadas de cara al futuro.

El Índice de Confianza del Consumidor del CB subió a 102 el martes, desde el revisado anterior de 97.5, y superando la previsión de 96. Las expectativas de inflación a 12 meses del consumidor del CB también subieron a 5.4%, con la proporción de aquellos que esperan tasas más altas aumentando a 56.2%.

Los inversores estarán atentos al Producto Interno Bruto (PIB) anualizado del primer trimestre de EE.UU. del jueves, que se espera que se reduzca a 1.3% frente al 1.6% anterior. La inflación del Gasto en Consumo Personal (PCE) subyacente de EE.UU. del viernes se prevé que se mantenga en 0.3% intermensual en abril.

Noticias del Dow Jones

El Dow Jones está significativamente más bajo en comparación con sus índices pares de EE.UU., perdiendo más de 300 puntos mientras las acciones de salud envían al tablero de acciones a su nivel más bajo desde principios de mes. Más de dos tercios del DJIA están en rojo el martes, con pérdidas lideradas por tres de los cuatro valores asociados a la salud listados.

Merck & Co Inc. (MRK) cayó un -2.7% a 126.00$ por acción, seguido de cerca por la firma de biotecnología Amgen Inc. (AMGN), que perdió -7 puntos, cayendo un -2.33% y bajando desde 300.00$ por acción por primera vez desde principios de mes. Johnson & Johnson (JNJ) también cayó un -1.81% a 144.31$ por acción.

Perspectiva técnica del Dow Jones

El Promedio Industrial Dow Jones cayó por debajo de 38,800.00 el martes mientras el índice pierde más de 300 puntos y no muestra signos de desaceleración. El índice ha caído casi nueve décimas de punto porcentual en el día, y ahora está un 3.5% por debajo de los máximos históricos justo por encima de 40,000.00.

A pesar de cotizar profundamente en territorio alcista por encima del promedio móvil exponencial (EMA) de 200 días en 37.220,31, el Dow Jones está preparado para una mayor caída técnica mientras el índice cae por debajo del EMA de 50 días en 38.907,10.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El gráfico diario muestra señales de sobrecompra, pero la tendencia general favorece a los alcistas.

- Tras alcanzar máximos de varios años por encima de 96.70, el NZD/JPY muestra una posibilidad de una corrección técnica saludable.

- El par tiene un fuerte nivel de soporte en 95.00, un punto crucial que los compradores deben defender para contener posibles pérdidas.

En la sesión del martes, el par NZD/JPY subió a 96.62, su nivel más alto desde julio de 2007. La perspectiva ha cambiado a cautelosa, con señales de una posible reversión en el impulso, ya que los indicadores muestran señales de sobrecompra, pero la perspectiva alcista general sigue intacta.

Basado en los indicadores del gráfico diario, el RSI refleja consistentemente condiciones de sobrecompra, situándose profundamente en el umbral de sobrecompra. Esto sugiere una posible corrección a la baja del precio. Paralelamente, el MACD evidencia un impulso positivo continuo con sus barras verdes planas.

Gráfico diario del NZD/JPY

Observando el gráfico horario, el RSI demuestra una menor fuerza en comparación con la vista diaria y ya ha comenzado a descender. En línea con esto, el histograma del MACD sugiere un impulso negativo, como lo revela la presencia de barras rojas.

Gráfico horario del NZD/JPY

En un contexto más amplio, el NZD/JPY actualmente exhibe una fuerte tendencia alcista, como se muestra por su posición por encima de las SMAs de 20, 100 y 200 días. Esto indica que las ganancias a corto plazo del par de divisas están superando tanto sus promedios a mediano como a largo plazo.

A medida que se avecina una corrección, cualquier movimiento a la baja que mantenga al par por encima de sus SMA podría considerarse correctivo, con el primer fuerte soporte visto alrededor de 95.00.

- USD/MXN sube más del 1%, impulsado por fuertes indicadores económicos de EE.UU.

- El presidente de la Fed de Minneapolis, Neel Kashkari, insinúa continuas subidas de tasas, espera solo dos recortes en 2024.

- Los próximos datos del PCE de EE.UU. y las elecciones Generales de México están preparados para impactar el par USD/MXN.

El Peso mexicano se debilitó frente al Dólar estadounidense el martes, ya que los mercados financieros reanudaron el comercio a plena capacidad. Un calendario económico ligero en México mantiene a los operadores inclinados hacia la dinámica del Dólar, que fue impulsado por comentarios agresivos de la Fed junto con un renovado optimismo de los consumidores estadounidenses. El USD/MXN se negocia en 16.81, ganando un 1.05%.

El presidente de la Fed de Minneapolis, Neel Kashkari, acaparó los titulares durante el día al decir que no cree que nadie haya descartado aumentos de tasas, y agregó que no prevé más de dos recortes para 2024. En cuanto a los datos, la confianza del consumidor del Conference Board (CB) mejoró en mayo, aunque los temores de recesión se reavivaron.

Dana M. Peterson, economista jefe del Conference Board, señaló, "La encuesta también reveló un posible resurgimiento de las preocupaciones sobre una recesión. La probabilidad percibida de una recesión en EE.UU. en los próximos 12 meses volvió a aumentar en mayo, con más consumidores creyendo que la recesión es ‘algo probable’ o ‘muy probable’."

A pesar de eso, el Dólar estadounidense fue impulsado por el aumento en los rendimientos de los bonos del Tesoro de EE.UU., con el rendimiento de la nota a 10 años subiendo cinco puntos y medio básicos a 4.522%, mientras que el Índice del Dólar estadounidense (DXY) se mantuvo sin cambios en 104.50.

Mientras tanto, los operadores se preparan para la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) de abril, el indicador de inflación preferido de la Reserva Federal (Fed). Eso, junto con las Elecciones Generales de México el domingo, podría dictar el camino del USD/MXN hacia la segunda mitad del año, ya que la moneda mexicana sigue siendo una de las más fuertes frente al Dólar estadounidense.

Resumen diario de los mercados: El Peso mexicano retrocede por comentarios de la Fed y la suba de los rendimientos de EE.UU.

- Los datos de la semana pasada mostraron que las perspectivas económicas de México se están volviendo inciertas, ya que la inflación general de mediados de mayo aumentó mientras que los precios subyacentes disminuyeron.

- La desaceleración económica de México, como lo muestra el último informe del Producto Interior Bruto (PIB) y un déficit comercial en expansión, podría ejercer presión sobre el Peso mexicano.

- La encuesta de Citibanamex de mayo mostró que la mayoría de los economistas estiman que Banxico recortará las tasas el 27 de junio del 11% al 10.75%. Se espera una inflación general del 4.21% y subyacente del 4.07% en 2024.

- El calendario de México incluirá la tasa de desempleo, el balance fiscal, las reservas de divisas y las elecciones generales el 2 de junio.

- La confianza del consumidor del Conference Board de EE.UU. mejoró en mayo después de tres meses de caídas. Se situó en 102.0, frente a 97.0, y superó las estimaciones de 95.9.

- En la semana que viene, el calendario económico de EE.UU. incluirá la segunda estimación del Producto Interior Bruto (PIB) del primer trimestre de 2024, las solicitudes de desempleo de la última semana y la publicación del PCE subyacente.

- A pesar de eso, los futuros de la tasa de fondos federales estimaron solo 25 puntos básicos de relajación hacia el final del año después de que S&P Global revelara que la actividad empresarial de EE.UU. está cobrando impulso.

Análisis técnico: El Peso mexicano cae mientras el USD/MXN sube por encima de 16.75

La tendencia bajista del USD/MXN sigue intacta, pero los compradores están ganando impulso, ya que el par prueba la SMA de 100 días en 16.76. El indicador momentum muestra que los toros están ganando tracción, ya que el RSI está a punto de superar la línea media de 50 para volverse alcista.

Los compradores que superen decisivamente la SMA de 100 días en 16.70 podrían abrir la puerta a más ganancias. La próxima resistencia sería la SMA de 50 días en 16.89, la cifra psicológica en 17.00 y la SMA de 200 días en 17.14.

Por otro lado, una continuación bajista ocurriría si los vendedores mantienen el tipo de cambio por debajo de la SMA de 100 días, lo que podría allanar el camino para una caída al mínimo de 2023 de 16.62, seguido por el mínimo del ciclo del 21 de mayo en 16.52 y el mínimo del año hasta la fecha de 16.25.

- Estados Unidos sostiene conversaciones con Moderna para proteger a avicultores contra la gripe H5N1.

- NVIDIA registra una ganancia del 7.07% en el día, operando en 1.141 $.

El Nasdaq 100 inició la sesión europea marcando un máximo en 18.915, encontrando vendedores que llevaron al índice al mínimo del día en 18.778. Actualmente, el Nasdaq 100 cotiza en 18.850, perdiendo 0.18% diario. Entre las compañías que registran pérdidas el día de hoy se encuentra Moderna, que cotiza en 149.01 $, perdiendo un 10.48% en el día.

Estados Unidos toma medidas ante la gripe aviar H5N1

EE.UU. está comenzando a fabricar vacunas contra la gripe aviar H5N1 para que trabajadores avícolas, veterinarios y técnicos en laboratorios puedan usarla, señalaron funcionarios del gobierno. La Administración de Alimentos y Medicamentos de Estados Unidos ha estimado que el 20% del suministro de leche en el país muestra signos del virus, destacando que es probable una propagación más amplia. Estados Unidos mantiene una estrecha comunicación con los fabricantes de vacunas ARNm Moderna (MRNA) y Pfizer (PFE) para afrontar la situación.

Las buenas noticias continúan para los inversionistas de NVIDIA, después de superar las expectativas del mercado en su último reporte de ganancias, anunciaron un split de 10 a 1 en sus acciones, efectivo a partir del 10 de junio. Esta estrategia pretende atraer más inversionistas minoristas al disminuir el precio de su acción.

Niveles técnicos en el Nasdaq 100

El índice se mantiene oscilante, aunque respetando el primer soporte de corto plazo en 18.840, que coincide con el retroceso al 50% de Fibonacci. La resistencia más cercana la encontramos en 18.880 dado por el retroceso al 23.6% de Fibonacci. La siguiente resistencia está en 18.920, máximo de la sesión del día de hoy.

Gráfico de 15 minutos del Nasdaq 100

- Los mercados estadounidenses regresan tras un largo fin de semana, los comentarios de la Fed dominarán.

- El Dólar canadiense retrocede mientras los inversores desestiman los datos de bajo nivel del CAD.

- Canadá vio un aumento en la inflación de materiales industriales y materias primas en abril.

El Dólar canadiense (CAD) está ampliamente más débil el martes, recortando algunas de las ganancias obtenidas al inicio de la semana de negociación. Los comentarios de la Fed están listos para dominar los titulares mientras los inversores se preparan para la larga espera de los datos del Producto Interior Bruto (PIB) y la inflación del Gasto en Consumo Personal (PCE) de EE.UU., que se publicarán el jueves y el viernes, respectivamente.

Canadá reportó un aumento en la inflación industrial en abril sin mucha reacción del mercado, ya que los inversores se centran en las declaraciones de los funcionarios de la Reserva Federal (Fed). El sentimiento general del mercado se vio afectado la semana pasada después de que los mercados se vieron obligados a revalorizar las probabilidades de un recorte de tasas en septiembre, y los operadores buscan señales más firmes de planes de recorte de tasas por parte de los planificadores centrales de la Fed.

Movimientos diarios del mercado: La inflación a nivel de productor en Canadá vuelve a aumentar

- Los precios de productos industriales de Canadá subieron un 1.5% intermensual en abril, revirtiendo la caída pronosticada al 0.6% desde el 0.9% anterior.

- El índice de precios de materias primas de Canadá también se aceleró en abril, subiendo un 5.5% frente al 4.3% del mes anterior (revisado a la baja desde el 4.7%). Las previsiones medianas del mercado esperaban una cifra del 3.2%.

- Los comentarios de los funcionarios de la Fed continúan dominando el mercado mientras los inversores siguen esperando señales de recortes de tasas a pesar de la firme postura cautelosa de los responsables de la política monetaria.

- La cuenta corriente de Canadá programada para el jueves será eclipsada por el PIB del primer trimestre de EE.UU., mientras que las reacciones del mercado al PIB del primer trimestre de Canadá el viernes serán completamente absorbidas por la inflación del índice de precios del PCE de EE.UU.

- Los mercados esperan una desaceleración en el PIB de EE.UU., mientras que se prevé que la inflación del PCE de EE.UU. se mantenga en línea con las cifras anteriores, pero las esperanzas de recortes de tasas podrían estar distorsionando el panorama.

Precio del Dólar Canadiense Hoy

La tabla a continuación muestra el cambio porcentual del Dólar Canadiense (CAD) frente a las principales monedas listadas hoy. El Dólar Canadiense fue el más fuerte frente al Yen Japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.14% | -0.05% | 0.05% | 0.01% | -0.10% | -0.09% | -0.31% | |

| EUR | 0.14% | 0.09% | 0.17% | 0.13% | 0.04% | 0.09% | -0.15% | |

| GBP | 0.05% | -0.09% | 0.10% | 0.03% | -0.04% | -0.00% | -0.25% | |

| JPY | -0.05% | -0.17% | -0.10% | -0.03% | -0.13% | -0.08% | -0.31% | |

| CAD | -0.01% | -0.13% | -0.03% | 0.03% | -0.11% | -0.06% | -0.31% | |

| AUD | 0.10% | -0.04% | 0.04% | 0.13% | 0.11% | 0.05% | -0.22% | |

| NZD | 0.09% | -0.09% | 0.00% | 0.08% | 0.06% | -0.05% | -0.25% | |

| CHF | 0.31% | 0.15% | 0.25% | 0.31% | 0.31% | 0.22% | 0.25% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Dólar Canadiense de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el Dólar Estadounidense, el cambio porcentual mostrado en el cuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense choca con una barrera, retrocede

El Dólar canadiense (CAD) está ampliamente más débil el martes, perdiendo peso en todos los ámbitos y manteniéndose plano frente al golpeado Yen japonés (JPY) como el par de mejor rendimiento del día para el CAD. A pesar de la debilidad generalizada del Dólar canadiense, los retrocesos siguen siendo limitados, con el CAD negociándose dentro de una quinta parte de un porcentaje frente a casi todos sus principales pares.

El USD/CAD rebotó para probar 1.3650 después de detener una caída por debajo de 1.3620, y el nivel de 1.3600 se está consolidando como una barrera técnica en lugar de un objetivo para la presión bajista. El par sigue bajando un 0.8% desde el pico de la semana pasada, justo por encima de 1.3740, y las velas diarias están atrapadas en una congestión técnica cerca de la EMA de 50 días en 1.3642.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- La fuerte confianza del consumidor y los datos del sector de la vivienda no desencadenaron movimientos en el USD.

- El próximo punto destacado será el informe del Libro Beige de la Fed del miércoles, donde los mercados obtendrán una perspectiva más clara sobre la salud de la economía estadounidense.

- Las revisiones del PCE y del PIB son los puntos destacados de la semana.

El Índice del Dólar estadounidense (DXY) está descendiendo lentamente mientras los mercados de EE.UU. se preparan para la publicación de datos económicos esta semana. El martes, EE.UU. informó de una fuerte confianza y datos del sector de la vivienda, pero el USD sigue débil antes de los datos de alto nivel que se publicarán durante la semana.

A pesar de algunas leves pérdidas y de que los mercados continúan abandonando las esperanzas de un recorte de tasas de interés en junio o julio, la resiliente economía estadounidense permite a la Fed mantener su postura cautelosa, lo que amortigua al Dólar estadounidense. El Producto Interior Bruto (PIB) del jueves y el Gasto en Consumo Personal (PCE) marcarán el ritmo de las apuestas sobre las próximas decisiones de la Reserva Federal (Fed). Las probabilidades actuales predicen un primer recorte en septiembre.

Movimientos diarios del mercado: DXY experimenta modestas pérdidas pesar de los sólidos datos, el foco sigue en la Fed

- La confianza del consumidor del Conference Board ha resultó más alto de lo esperado en 102, frente a los 96 anticipados.

- Además, el índice de precios de la vivienda S&P/Case-Shiller superó las expectativas con un 7.4% interanual en marzo.

- Se prevé que el Gasto en Consumo Personal (PCE) de abril, el indicador de inflación preferido de la Fed, se mantenga en 2.7% interanual para la inflación general y en 2.8% para la subyacente. Se espera que el PIB del primer trimestre sea revisado al alza.

- El resultado de estos datos seguirá moldeando las expectativas sobre el ciclo de relajación, dictando el ritmo del USD.

Análisis técnico del DXY: El Dólar estadounidense experimenta una presión de venta sostenida y un comando bajista

Los indicadores del gráfico diario continúan mostrando un creciente y constante impulso bajista en el DXY. El RSI mantiene una pendiente negativa y permanece en una zona de venta, indicando una presión de venta prevaleciente. Esto es aún más evidente con las barras rojas del indicador de convergencia/divergencia de las medias móviles (MACD) que muestran un impulso bajista.

En términos de SMAs, a pesar de que el DXY opera por debajo de la SMA de 20 días y muestra la eficiencia a corto plazo de los bajistas, continúa permaneciendo por encima de las SMA de 100 y 200 días, lo que sugiere que los alcistas tienen una fuerza relativa en un plazo más extendido.

- GBP/USD mantiene ganancias en 1.2786, sube un 0.14% desde el máximo diario.

- La línea de tendencia de resistencia y el RSI sobrecomprado sugieren una posible corrección.

- El patrón envolvente bajista a corto plazo indica posible presión a la baja.

La Libra esterlina demostró su resiliencia frente al Dólar el martes, manteniendo sus ganancias mientras los operadores en el Reino Unido y EE.UU. regresaban después de un largo fin de semana. El GBP/USD se cotiza actualmente en 1.2786, mostrando un aumento constante del 0.14% desde su máximo diario de 1.2800.

Análisis del Precio del GBP/USD: Perspectiva Técnica

El GBP/USD probó la cifra de 1.2800, pero una confluencia de indicadores técnicos con una línea de tendencia de resistencia descendente trazada desde los máximos de julio de 2023 y el máximo del ciclo del 21 de marzo en torno a 1.2803, empujó al par GBP/USD de vuelta a los precios actuales. El momentum está a favor de los compradores, pero el RSI está a punto de volverse sobrecomprado, lo que sugiere que el par podría dirigirse hacia una corrección.

En el corto plazo, el gráfico horario del GBP/USD ha formado un patrón de velas 'envolvente bajista', una indicación de que se está gestando una caída. Además, el impulso alcista se está desvaneciendo a medida que el RSI apunta hacia la línea media de 50, que, una vez cruzada, podría ejercer presión a la baja sobre el par.

Los niveles de soporte clave se encuentran en el mínimo del día actual de 1.2762, seguido por la confluencia del promedio móvil simple (SMA) de 50 en 1.2759, seguido por la confluencia del SMA de 100 y el punto de pivote S1 en torno a 1.2736/39, antes del SMA de 200 en 1.2716.

Por el contrario, si los compradores intervienen y empujan al precio por encima de 1.2803, busque una nueva prueba del máximo del año hasta la fecha en 1.2893.

Acción del Precio del GBP/USD – Gráfico Horario

- El USD/MXN sube a máximos de dos días en 16.74.

- El Dólar repunta tras el buen dato de confianza del consumidor del Conference Board.

- El foco del día estará en los discursos de los miembros de la Fed, Mary Daly y Lisa D. Cook.

El USD/MXN ha oscilado este martes entre un mínimo de tres días alcanzado al mediodía europeo en 16.63 y un máximo de dos días probado a media sesión americana en 16.74. Al momento de escribir, el par cotiza sobre 16.71, ganando un 0.30% en el día.

El Dólar rebota al alza tras el dato de confianza del consumidor del CB

El Índice del Dólar (DXY) ha repuntado a máximos del día en 104.57 tras el dato del índice de sentimiento del consumidor del Conference Board estadounidense, que subió a 102.00 en mayo desde los 97.5 puntos de abril. En todo caso, el rebote al alza del billete verde no ha tenido continuación y ahora se mueve alrededor de 104.44.

En contraste, el índice de negocios de la Fed de Dallas cayó a -19.4 puntos en mayo frente a los -14.5 de abril, registrando así su nivel más bajo en cuatro meses.

Los operadores del par esperan ahora las declaraciones de Mary Daly, presidenta de la Fed de San Francisco, y de Lisa D. Cook, miembro de la Junta de Gobernadores de la Reserva Federal.

Por su parte, México ha publicado hoy los datos del Producto Interno Bruto (PIB) del cuarto trimestre de 2023. El comunicado apunta que "durante el cuarto trimestre de 2023, el PIB de la economía fue de 33.288.587 millones de pesos corrientes y representó un incremento del 8% a tasa anual.

USD/MXN Niveles de precio

El USD/MXN no acaba de definir su tendencia a corto plazo. En caso de seguir avanzando al alza, la resistencia inicial espera en 16.75, máximo de la semana pasada registrado el 24 de mayo. Por encima, la barrera clave está en la zona de 17.00.

A la baja, el mínimo de la semana pasada en 16.52 será el soporte inicial antes de que el par pueda acelerar una caída hacia 16.26, suelo de 2024 probado el 9 de abril.

- El S&P 500 está operando en 5.306, sin cambios significativos respecto a la sesión anterior.

- Los inversores se enfocan en el PIB de Estados Unidos y en las declaraciones de las autoridades de la Fed.

El S&P 500 abrió la sesión europea marcando un máximo diario en 5.320, encontrando vendedores agresivos y llevando el mercado a un mínimo del día en 5.298. Al momento de escribir, el índice cotiza en 5.306, perdiendo un 0.22% diario.

El foco de esta semana estará sobre el PIB de Estados Unidos

Los inversionistas estarán atentos al dato del Producto Interior Bruto preliminar que se dará a conocer el 30 de mayo. El mercado espera un crecimiento del 1.3% en la lectura preliminar del primer trimestre frente al 1.6% del estimado anterior. En caso de superar las expectativas del consenso, se espera una subida en los índices bursátiles ya que significaría que la economía estadounidense está recuperándose. De lo contrario, los vendedores llevarían el índice a niveles inferiores.

Las autoridades de la Fed darán sus discursos en el transcurso de esta semana, entre los que destacan, Lisa D. Cook, miembro de la Junta de Gobernadores de la Reserva Federal con derecho a voto, John Williams, vicepresidente de la Junta de Gobernadores de la Reserva Federal y Raphael Bostic, miembro del Comité Federal de Mercado Abierto.

Niveles técnicos en el S&P 500

La primera resistencia en el corto plazo la encontramos en 5.320, máximo del día de hoy. El primer soporte técnico se ubica en 5.300, número cerrado en confluencia con el 50% de retroceso de Fibonacci. El segundo soporte está en 5.275 dado por los puntos pivote en convergencia con el retroceso al 78.6% de Fibonacci.

Gráfico de una hora del S&P 500

- El USD/CAD se recupera desde 1.3600 mientras el Dólar estadounidense se fortalece debido a la disminución de las expectativas de recorte de tasas de la Fed.

- Los funcionarios de la Fed quieren ver una disminución de la inflación durante meses antes de bajar las tasas de interés.

- Se espera que el BoC comience a deshacer la postura de política monetaria restrictiva a partir de junio.

El par USD/CAD encuentra un soporte temporal cerca del nivel redondo de 1.3600 en la sesión americana del martes. El par encuentra interés comprador mientras el Dólar estadounidense muestra algunos signos de recuperación después de registrar un nuevo mínimo semanal. El Índice del Dólar estadounidense (DXY), que sigue el valor del USD frente a seis monedas principales, se recupera desde 104.35.

El interés comprador en el Dólar estadounidense es impulsado por la disminución de las apuestas que se inclinaban hacia un movimiento de recorte de tasas por parte de la Reserva Federal (Fed) en el marco actual de tasas de interés en la reunión de septiembre. Esto también ha impactado el sentimiento de mercado de riesgo. El S&P 500 ha abierto ligeramente negativo. Los rendimientos de los bonos del Tesoro estadounidense a 10 años se recuperan hasta el 4.48%. La disminución de las perspectivas de recorte de tasas de la Fed es un escenario favorable para los rendimientos de los bonos estadounidenses.

La razón detrás de que los operadores reduzcan las apuestas de recorte de tasas de la Fed es la incertidumbre sobre el progreso en el proceso de desinflación. El informe del Índice de Precios al Consumidor (IPC) de abril mostró que la inflación se desaceleró después de permanecer obstinadamente alta durante tres meses. Sin embargo, los funcionarios de la Fed creen que la desaceleración de las presiones sobre los precios en abril no parece ser duradera.

Los responsables de la política monetaria de la Fed quieren ver una disminución de la inflación durante meses para ganar confianza en que las presiones sobre los precios volverán de manera sostenible a la tasa deseada del 2%. Esta semana, los inversores se centrarán en los datos del Índice de Precios del Gasto en Consumo Personal (PCE) subyacente de abril, que se publicarán el viernes. Se estima que la medida de inflación preferida de la Fed haya crecido de manera constante en términos mensuales y anuales en un 0.3% y 2.8%, respectivamente. Un crecimiento constante de la inflación aumentaría la probabilidad de que las tasas de interés se mantengan en niveles más altos.

Mientras tanto, el Dólar canadiense podría estar bajo presión ya que los inversores esperan que el Banco de Canadá (BoC) comience a reducir las tasas de interés a partir de la reunión de junio. Los participantes del mercado esperan que la situación para un recorte de tasas esté madura ya que los datos del IPC subyacente preferido del BoC, que excluye ocho componentes volátiles, han bajado al 1.6% en términos anuales. Además, las ventas minoristas de Canadá están contrayéndose desde los últimos tres meses.

- La Confianza del Consumidor del CB se recuperó por encima de 100.00 en mayo.

- El Índice del Dólar subió hacia el área de 104.50 tras conocerse los datos.

El sentimiento del consumidor en EE.UU. mejoró en mayo, con el Índice de Confianza del Consumidor del Conference Board subiendo a 102.00 desde 97.5 en abril. El Índice de Expectativas subió a 74.6 desde 68.8 en el mismo período.

Evaluando los resultados de la encuesta, "la evaluación de los consumidores sobre las condiciones comerciales actuales fue ligeramente menos positiva que el mes pasado," señaló Dana M. Peterson, Economista Jefe del Conference Board. "Sin embargo, el fuerte mercado laboral continuó reforzando la evaluación general de los consumidores sobre la situación actual. Las opiniones sobre las condiciones actuales del mercado laboral mejoraron en mayo, ya que menos encuestados dijeron que era difícil conseguir empleo, lo que compensó una ligera disminución en el número de quienes dijeron que había abundancia de empleos."

Reacción del mercado

El Índice del Dólar se recuperó de los mínimos de la sesión tras este informe y se vio por última vez perdiendo un 0.07% en el día a 104.52.

- EUR/USD sube aún más a 1.0880 mientras el Dólar estadounidense extiende su caída.

- El Dólar estadounidense se debilita a pesar de que los inversores ven a la Fed normalizando la política en el último trimestre del año.

- Los responsables políticos del BCE se niegan a comprometerse con más recortes de tasas después de junio.

EUR/USD marca un nuevo máximo semanal en 1.0880 en la sesión europea del martes. El EUR/USD se fortalece en medio de la debilidad del Dólar estadounidense (USD) y la creciente incertidumbre sobre el ritmo al que el Banco Central Europeo (BCE) reducirá las tasas de interés clave después de la reunión de junio.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar estadounidense frente a seis monedas principales, extiende su caída a 104.40. El Dólar estadounidense se enfrenta a la presión a pesar de que las expectativas de los inversores de que la Reserva Federal (Fed) reduzca las tasas de interés a partir de la reunión de septiembre se han desvanecido significativamente. La herramienta FedWatch de CME muestra que la probabilidad de que la Fed mantenga el marco de política actual en septiembre ha aumentado al 50% en comparación con el aproximadamente 35% visto una semana antes.

Las sólidas perspectivas económicas de Estados Unidos (EE.UU.) y la orientación de línea dura de los responsables políticos sobre las tasas de interés han obligado a los operadores a reducir sus apuestas sobre recortes de tasas. Esta semana, la especulación del mercado sobre los recortes de tasas de la Fed estará guiada por los datos del índice de Precios del Gasto en Consumo Personal (PCE) subyacente de abril, que se publicarán el viernes. Se estima que los datos de inflación del PCE subyacente, que es la medida de inflación preferida por la Fed, se hayan mantenido estables en términos mensuales y anuales.

Motores de los mercados: EUR/USD capitaliza la debilidad del Dólar estadounidense

- EUR/USD extiende su racha ganadora por tercer día de negociación consecutivo el martes. El par EUR/USD salta a 1.0880 mientras se profundiza el debate sobre el camino de los recortes de tasas por parte del Banco Central Europeo. El BCE está listo para entregar un recorte de tasas de interés en su reunión de política monetaria del 6 de junio, salvo sorpresas. Por lo tanto, los inversores discuten hasta qué punto y a qué ritmo el BCE flexibilizará su política monetaria después de junio.

- Los responsables políticos del BCE se niegan a comprometerse con un camino predefinido de recortes de tasas y prefieren depender de los datos. Mientras tanto, la especulación del mercado sobre los recortes de tasas del BCE para todo el año también se ha visto afectada, ya que algunos responsables políticos han advertido que la adopción de una política de flexibilización agresiva podría reavivar las presiones sobre los precios. Los inversores ahora esperan que el BCE reduzca los costos de endeudamiento clave una vez más después de junio. Hace una semana, los inversores esperaban tres recortes de tasas en 2024, mientras que al comienzo del año esperaban seis recortes de tasas.

- El lunes, el responsable político del BCE y gobernador del banco central francés, François Villeroy de Galhau, dijo en una entrevista con el periódico alemán Boersen Zeitung que el recorte de tasas de junio es un hecho y las discusiones giran en torno a qué tan lejos y rápido bajarán las tasas de interés. Villeroy rechazó las sugerencias de un recorte de tasas cada trimestre y dijo: "No digo que debamos comprometernos ya en julio, pero mantengamos nuestra libertad sobre el momento y el ritmo."

- El mismo día, el economista jefe del BCE, Philip Lane, dijo en un discurso en Dublín que el ritmo al que se reducirán las tasas de interés depende de la fortaleza de la demanda subyacente de inflación, informó Reuters. La ausencia de sorpresas al alza en la inflación y la demanda permitirá al BCE desplegar un enfoque agresivo de recorte de tasas, mientras que los riesgos al alza para la inflación y la demanda obligarían al BCE a reducir las tasas de interés gradualmente.

- Esta semana, el principal desencadenante para la acción del precio del Euro será los datos preliminares de inflación de la Eurozona para mayo, que se publicarán el viernes. Los datos de inflación proporcionarán nuevas pistas sobre si el BCE extenderá el ciclo de recortes de tasas hasta julio. Pero antes de eso, los inversores se centrarán en la lectura preliminar de inflación de mayo para Alemania, que se publicará el miércoles. Se espera que la inflación mensual general y armonizada haya crecido a un ritmo más lento del 0.2%. Se estima que la inflación general anual se haya acelerado al 2.7% desde el 2.4% en abril.

Análisis Técnico: EUR/USD marca un nuevo máximo semanal en 1.0880

EUR/USD sube a 1.0880 antes de los datos cruciales de inflación de la Eurozona/EE.UU. El par indica una fortaleza más amplia ya que mantiene firmemente la ruptura del patrón de gráfico de triángulo simétrico formado en un marco de tiempo diario.

La perspectiva a corto plazo del par de divisas compartido sigue siendo firme ya que cotiza bien por encima de todas las EMAs de corto a largo plazo.

El RSI de 14 períodos ha caído en el rango de 40.00-60.00, lo que sugiere que el impulso, que se inclinaba hacia el alza, se ha moderado por ahora.

Es probable que el par de divisas principal recupere un máximo de dos meses alrededor de 1.0900. Una ruptura decisiva por encima de este nivel llevaría al par hacia el máximo del 21 de marzo en torno a 1.0950 y la resistencia psicológica de 1.1000. Sin embargo, un movimiento a la baja por debajo de la EMA de 200 días en 1.0800 podría empujarlo aún más abajo.

El Euro FAQs

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa. El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla. Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única. Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado. Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

- El Dólar mantiene la perspectiva bajista favoreciendo a monedas emergentes.

- En la agenda del día de hoy se contemplan los discursos de Neel Kashari, Mary C. Daly y Lisa D. Cook.

El USD/CLP abrió en 902.75 encontrando presión vendedora y llevando el par a un mínimo del día en 896.23 durante la sesión europea. Actualmente, está operando en 900.06, perdiendo 0.26% en el día.

El Dólar mantiene la perspectiva bajista en espera del discurso de Neel Kashkari

El índice del Dólar (DXY) abrió el día de hoy en 104.56, marcando un mínimo del día en 104.33 durante la sesión europea. En estos momentos está cotizando en 104.39 con intenciones de explorar niveles inferiores. La tendencia bajista actual en el Dólar ha favorecido a la apreciación reciente de la mayoría de monedas emergentes.

Los inversionistas tendrán su atención ante posibles movimientos en el Dólar durante los discursos de Neel Kashkari, presidente del Banco de la Reserva Federal de Minneapolis, Mary C. Daly, presidenta de la Reserva Federal de San Franciso y Lisa D. Cook, miembro de la Junta de Gobernadores de la Reserva Federal. En declaraciones recientes ha mencionado que “necesita observar varios meses con un progreso en la inflación antes de realizar una baja de tipos”.

Niveles técnicos en el Peso chileno

Observamos una clara tendencia bajista en el USD/CLP. La resistencia más cercana en el mediano plazo, la encontramos en 912.85, máximo del 23 de mayo, en confluencia con el retroceso al 50% de Fibonacci El primer soporte en el mediano plazo lo encontramos en 875.00, mínimo de la sesión del 29 de Diciembre, en convergencia con el 23.6% del retroceso de Fibonacci. El siguiente soporte está en 838.89, punto pivote del 2 de noviembre del 2023.

Gráfico diario del USD/CLP

El precio del Dólar estadounidense frente al Peso colombiano ha caído este martes desde un máximo diario de 3.870,51 a un mínimo de dos días en 3.848,60.

Al momento de escribir, el USD/COP cotiza sobre 3.852,22, cayendo un 0.49% en el día.

El Peso colombiano pendiente de la aprobación del proyecto de ley para empliar el cupo de endeudamiento en Colombia

- A la espera de los datos de los discursos de los miembros de la Fed, Mary Daly, Neel Kashkari y Lisa D. Cook, el Peso colombiano está ganando terreno el martes.

- En Colombia crece la tensión después que el presidente Gustavo Prieto anunciara el viernes que si el Congreso no aprueba el proyecto de ley para ampliar el cupo de endeudamiento, la nación podría entrar en cesación de pagos, decretándose una emergencia económica para el país.

- El dato más relevante que se publicará en Colombia esta semana es la tasa de desempleo de abril. En marzo, la tasa cayó al 11.3% desde el 11.7% de febrero, su nivel más bajo en tres meses.

- El AUD/USD salta a 0.6670 con la vista puesta en los datos de inflación de Australia para abril.

- El Dólar estadounidense no logra sacar provecho de la disminución de las expectativas de recorte de tasas de la Fed.

- Los funcionarios de la Fed quieren ver un progreso significativo en el proceso de desinflación antes de pasar a recortes de tasas.

El par AUD/USD continúa su racha ganadora por tercera sesión de negociación el martes. El AUD/USD continúa subiendo hacia 0.6670 mientras el Dólar estadounidense sigue enfrentándose a presión de venta. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis monedas principales, cae a 104.35 en medio de un ambiente de mercado optimista.

Después de un fin de semana prolongado debido al feriado del lunes por el Día de los Caídos, se espera que el S&P 500 abra con un tono cautelosamente alcista. Los rendimientos de los bonos del Tesoro a 10 años de EE.UU. han caído bruscamente a 4.45% a pesar de que los inversores pierden confianza en que la Reserva Federal (Fed) comience a reducir las tasas de interés desde sus niveles actuales en la reunión de septiembre.

La herramienta FedWatch del CME muestra que la probabilidad de que la Fed mantenga el marco de política actual en septiembre ha aumentado ligeramente por encima del 50% desde el 34% registrado hace una semana. Las expectativas disminuidas de que la Fed comience a bajar las tasas de interés clave son el resultado de la orientación de línea dura sobre las tasas de interés por parte de los responsables políticos.

Los funcionarios de la Fed han estado reiterando que las tasas de interés deben permanecer en sus niveles actuales durante mucho tiempo hasta que obtengan pruebas suficientes de que la inflación volverá de manera sostenible a la tasa deseada del 2%. En la sesión europea, el presidente del Banco de la Fed de Minneapolis, Neel Kashkari, enfatizó la espera de un progreso significativo en la inflación antes de bajar las tasas de interés. Kashkari agregó que más aumentos de tasas siguen en la agenda si la inflación no baja.

Mientras tanto, el Dólar australiano mantiene su fortaleza a pesar de que los datos de ventas minoristas nacionales no cumplieron con las expectativas. Los datos mensuales de ventas minoristas para abril aumentaron a un ritmo más lento del 0.1% desde el consenso del 0.2%. En marzo, las ventas minoristas se contrajeron un 0.4%.

De cara al futuro, los inversores se centrarán en los datos mensuales del Índice de Precios al Consumidor (IPC) para abril, que se publicarán el miércoles. Se estima que los datos de inflación se hayan desacelerado al 3.4% desde la lectura anterior del 3.5%.

- El Peso Mexicano baja el martes a medida que el sentimiento del mercado se torna amargo debido a una perspectiva variable de las tasas de interés globales.

- El bombardeo de Israel a un campamento de tiendas en Rafah sigue manteniendo las tensiones en la región.

- El MXN mantiene una tendencia alcista a largo plazo gracias a una perspectiva de tasas de interés más altas.

El Peso Mexicano (MXN) baja en sus pares más negociados el martes a medida que el sentimiento del mercado disminuye debido a la continua incertidumbre respecto a la perspectiva de las tasas de interés globales, mientras que las acciones de Israel en Rafah mantienen vivas las tensiones en el Medio Oriente. Los mercados bursátiles asiáticos cerraron a la baja, con el Shanghai Composite cayendo un 0.46%, el Nikkei un 0.11% y el ASX200 perdiendo un 0.28%.

El USD/MXN se cotiza a 16.68 en el momento de escribir, el EUR/MXN se negocia en 18.14 y el GBP/MXN en 21.30.

El Peso Mexicano baja a medida que disminuye el sentimiento

El Peso Mexicano se negocia marginalmente a la baja en sus pares clave el martes, ya que el entorno de baja volatilidad persiste. Los operadores están mayormente en modo de espera y observación antes del lanzamiento clave de la semana: los datos del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. de abril, el indicador preferido de inflación de la Reserva Federal (Fed) de EE.UU., que se publicarán el viernes.

Los datos de desempleo de México para abril están programados para el jueves y las elecciones presidenciales mexicanas son el domingo. En este momento, se espera que la candidata del partido Morena, Claudia Sheinbaum, suceda a Manuel López Obrador como presidente, manteniendo el statu quo.

MXN respaldado por el diferencial de tasas de interés

El Peso mexicano está en una tendencia alcista general en sus pares clave, ayudado por el diferencial de tasas de interés entre México y sus principales contrapartes. Las altas tasas de interés del 11.00% en México continúan favoreciendo al Peso, que se beneficia de los flujos de inversión.

Una encuesta reciente de Citibanamex mostró que la mayoría de los economistas esperaban que Banxico recortara las tasas de interés en junio. Sin embargo, la subgobernadora de Banxico, Irene Espinosa, dijo recientemente que las tasas de interés deberían mantenerse en su nivel actual debido a las continuas presiones inflacionarias. La inflación general de mediados de mayo en México mostró un aumento al 4.78%, superando el 4.63% del mes anterior, confirmando presiones inflacionarias persistentes y respaldando las opiniones restrictivas de Espinosa.

Análisis Técnico: USD/MXN se negocia en un patrón de espera

El USD/MXN – o el número de Pesos que se pueden comprar con un Dólar estadounidense – se negocia plano después de romper por debajo de la línea de tendencia gris de la recuperación desde el mínimo del 21 de mayo. A pesar de la ruptura, la nueva tendencia alcista a corto plazo permanece intacta y aún favorece las posiciones largas sobre las cortas.

Gráfico de 4 horas del USD/MXN

Una ruptura por encima de 16.76 (máximo del 23 de mayo) probablemente confirmaría una continuación de la joven tendencia alcista hacia un posible objetivo en los mínimos del rango anterior alrededor de 16.85.

El MACD ha cruzado por debajo de su línea de señal roja, dando una señal de venta y posiblemente indicando una mayor debilidad. Una ruptura por debajo del mínimo de oscilación en 16.62 podría indicar una posible continuación hacia el mínimo del 21 de mayo en 16.52.

Dado que las tendencias a mediano y largo plazo son bajistas, también existe el riesgo de que el par continúe bajando debido a corrientes a más largo plazo.

- El Dólar estadounidense extiende su caída el martes con los mercados estadounidenses saliendo de un largo fin de semana.

- Toda la atención está puesta en los discursos de la Fed y en las importantes emisiones del Tesoro a lo largo de la curva.

- El Índice del Dólar se debilita aún más por debajo de 104.50 y empieza a verse sombrío.

El Dólar estadounidense (USD) extiende su reciente caída el martes mientras los mercados estadounidenses vuelven a la actividad tras un largo fin de semana debido al feriado bancario del Día de los Caídos el lunes. El Dólar baja a medida que un sentimiento de riesgo en el mercado marca el inicio de la semana, complementado con comentarios del Ministro de Finanzas japonés Shun’ichi Suzuki. Suzuki advirtió contra los especuladores que están apostando por una mayor devaluación del Yen japonés, diciendo que Japón está listo para tomar medidas más grandes y firmes para tener un tipo de cambio estable, informó Bloomberg.

En el frente de los datos económicos, el Tesoro de EE.UU. subastará cuatro emisiones de bonos en varias maduraciones a lo largo de la curva de rendimiento, y tres miembros de la Reserva Federal (Fed) de EE.UU. harán comentarios el martes.

Movimientos diarios del mercado: Señales en la vivienda y manufactura

- A las 14:00 GMT, se publicará la confianza del consumidor de Conference Board de mayo, con el número anterior en 97.0 y una previsión de 96.0.

- A las 14:30 GMT, la Fed de Dallas publicará su índice de negocios manufactureros de mayo. Los datos de abril mostraron una contracción a -14.5, con una mejora a -12.5 prevista para mayo.

- El Tesoro de EE.UU. tendrá cuatro subastas de bonos el martes:

- A las 15:30 GMT, se asignarán tanto un bono a 3 meses como uno a 6 meses.

- A las 17:00 GMT, se emitirán una nota a 2 años y una a 5 años.

- Tres portavoces de la Fed están programados para el martes:

- La gobernadora de la Reserva Federal, Michelle Bowman, ya emitió comentarios el martes por la mañana durante las horas asiáticas. Reiteró que sigue siendo importante que la Fed se mantenga en la reducción de su balance.

- El presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, hablará a las 13:55 GMT en un panel en el Foro Internacional de Política Monetaria de Barclays-CEPR.

- Alrededor de las 17:00 GMT, la presidenta del Banco de la Reserva Federal de San Francisco, Mary Daly, participará en una discusión de panel sobre inteligencia artificial (IA) y la economía en el Banco de la Reserva Federal de San Francisco, junto con la gobernadora de la Reserva Federal, Lisa Cook.

- Los mercados de renta variable chinos estuvieron bajo presión el martes después de su rally del lunes. Las acciones europeas suben un cuarto de punto porcentual durante las horas de negociación europeas. Los futuros de acciones estadounidenses también están operando en verde antes de la campana de apertura.

- La herramienta Fedwatch del CME está valorando un 99.1% de probabilidad de que no haya cambios en la tasa de política para junio. Los futuros de septiembre están en un punto muerto, con una carrera muy reñida con un 48.4% de probabilidades de mantener las tasas sin cambios frente a un 46.4% de probabilidades de un recorte de tasas de 25 puntos básicos (pbs) y un 4.7% de probabilidades de incluso un recorte de 50 pbs. Un marginal 0.4% valora un aumento de la tasa de interés.

- La nota del Tesoro estadounidense a 10 años de referencia se negocia alrededor del 4.45% en un rango estrecho antes de la campana de apertura de EE.UU.

Análisis Técnico del Índice del Dólar: Probando soporte vital

El Índice del Dólar (DXY) está jugando un juego peligroso el martes, probando niveles de soporte importantes y retrocediendo por tercer día consecutivo. Antes de la campana de apertura de EE.UU., el DXY está probando la SMA de 200 días en 104.41. Con la SMA de 100 días muy cerca, en 104.32, se abre mucho espacio para una caída en picado si los mercados comienzan a deshacer sus posiciones largas en Dólares.

Al alza, el índice DXY necesita recuperar niveles clave que perdió la semana pasada: la SMA de 55 días en 104.88 y el gran nivel redondo de 105.00. Más arriba, los siguientes niveles a considerar son 105.12 y 105.52.

A la baja, la SMA de 200 días en 104.41 y la SMA de 100 días alrededor de 104.32 son la última línea de defensa. Una vez que ese nivel se rompa, aparecen 104.30 y 103.00. Si la caída del Dólar estadounidense persiste, el mínimo de marzo en 102.35 y el mínimo de diciembre en 100.62 son niveles a considerar.

- NZD/USD se fortalece por la debilidad del Dólar estadounidense y el anuncio de estímulos de China para revitalizar el sector inmobiliario.

- La especulación del mercado sobre la reducción de tasas de interés por parte de la Fed a partir de septiembre se ha debilitado.

- NZD/USD se acerca a la resistencia crucial de 0.6220.

El par NZD/USD actualiza máximos de 10 semanas en 0.6165 en la sesión europea del martes. El NZD/USD se fortalece por múltiples vientos de cola, como la debilidad del Dólar estadounidense y el anuncio de China de nuevas medidas de estímulo para impulsar la demanda en su atribulado sector inmobiliario.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar estadounidense frente a seis monedas principales, ha extendido su caída a 104.50. El Dólar estadounidense no logra capitalizar las expectativas disminuidas sobre que la Reserva Federal (Fed) comience a reducir las tasas de interés a partir de la reunión de septiembre. La disminución de la especulación del mercado sobre recortes de tasas de la Fed en septiembre es el resultado de un sólido panorama económico de Estados Unidos y la postura de línea dura de los responsables de la política monetaria sobre las tasas de interés.

Mientras tanto, el Dólar neozelandés se fortaleció después de que Shanghái, en China, anunciara varias medidas para revitalizar el sector inmobiliario en crisis. La administración reconoce que reducir los requisitos de pago inicial, bajar las tasas hipotecarias mínimas y flexibilizar las restricciones sobre la compra de viviendas mejorará la situación. Siendo un proxy de la economía china, el atractivo del Dólar neozelandés mejora.

Los inversores esperan la publicación del presupuesto de Nueva Zelanda, que indicará la escala de gastos, préstamos y recaudación de ingresos por parte del gobierno.

El NZD/USD se acerca a la resistencia horizontal trazada desde el máximo del 22 de febrero alrededor de 0.6220. El NZD/USD se fortaleció después de un cruce alcista de las EMAs de 20 y 50 días alrededor de 0.6020, lo que sugiere que se ha desencadenado una tendencia alcista.

El RSI de 14 períodos se desplaza cómodamente en el rango alcista de 60.00-80.00, indicando que el impulso se ha inclinado hacia el alza.

Un movimiento al alza por encima de la resistencia de nivel redondo de 0.6200 llevará al activo al máximo del 15 de enero cerca de 0.6250, seguido por el máximo del 12 de enero cerca de 0.6280.

Por el contrario, una nueva caída aparecería si NZD/USD rompe por debajo del máximo del 4 de abril alrededor de 0.6050. Esto arrastraría al par hacia el soporte psicológico de 0.6000 y el máximo del 25 de abril en 0.5969.

Gráfico diario del NZD/USD

- El precio del petróleo extiende su subida ya que la incertidumbre antes de la reunión de la OPEP+ neutraliza el impacto de la disminución de las perspectivas de recorte de tasas de la Fed.

- La disminución de las apuestas de recorte de tasas de la Fed no logra aumentar el atractivo del Dólar estadounidense.

- Los funcionarios de la Fed creen que la desaceleración en el informe del IPC de abril no será duradera.

El West Texas Intermediate (WTI), futuros en NYMEX, sube hacia el máximo semanal cerca de 79.25$ en la sesión europea del martes. El precio del petróleo extiende su racha ganadora por tercera sesión consecutiva ya que la incertidumbre entre los inversores antes de la reunión de la OPEP+ programada para el 2 de junio compensa el impacto de la disminución de las apuestas inclinadas hacia la reducción de las tasas de interés por parte de la Reserva Federal (Fed) a partir de la reunión de septiembre.

Los inversores advierten que la oferta de petróleo podría reducirse aún más si los miembros de la OPEP extienden el recorte actual de dos millones de barriles por día. Esto elevará los precios del petróleo debido a las preocupaciones de suministro en un mercado ya ajustado.

Mientras tanto, la especulación del mercado sobre un recorte de tasas de la Fed en la reunión de septiembre ha disminuido significativamente y los inversores ahora esperan que el banco central comience a reducir las tasas de interés en el último trimestre de este año. El fracaso del informe del Índice de Precios al Consumidor (IPC) de abril de Estados Unidos (EE.UU.) en generar confianza entre los responsables de la política monetaria de que el progreso en el proceso de desinflación se ha reanudado después de estancarse durante tres meses consecutivos ha obligado a los operadores a reducir las apuestas de recorte de tasas.

Una fuerte disminución en las perspectivas de recorte de tasas de la Fed no ha logrado aumentar el dólar estadounidense. El Índice del Dólar Estadounidense (DXY), que rastrea el valor del Dólar frente a seis monedas principales, extiende su caída a 104.40.

De cara al futuro, los inversores se centrarán en los datos del Índice de Precios del Gasto en Consumo Personal (PCE) subyacente de EE.UU. para abril, que se publicarán el viernes. Se estima que la medida de inflación preferida de la Fed ha crecido de manera constante en términos mensuales y anuales en 0.3% y 2.8%, respectivamente. Esto debilitaría aún más el caso de recortes de tasas de la Fed en septiembre.

- Los precios del Gas Natural caen casi un 2% en medio de informes de que los partidos de oposición israelíes discuten planes para destituir al Primer Ministro Benjamin Netanyahu.

- Irlanda, Noruega y España han reconocido oficialmente al estado palestino mientras continúan los ataques sobre Rafah.

- El Índice del Dólar estadounidense retrocede aún más, poniendo a prueba las últimas líneas de defensa.

El precio del Gas Natural (XNG/USD) está probando el mínimo de esta semana el martes después de que los precios cayeran el lunes debido a una toma de ganancias extensa. La caída del martes se produce a raíz de los titulares que indican que la oposición en Israel planea reunirse el miércoles para buscar formas de destituir al Primer Ministro Benjamin Netanyahu. Las tensiones aumentan en Israel después de que varias naciones del mundo expresaran su preocupación tras el ataque a un campo de refugiados en Rafah, que mató al menos a 45 personas.

Mientras tanto, el Índice del Dólar estadounidense (DXY) se relaja aún más el martes antes del inicio oficial de la semana para los mercados estadounidenses después de un feriado bancario el lunes por el Día de los Caídos. El retroceso se produce después de las advertencias del Ministro de Finanzas japonés Shun’ichi Suzuki, quien se opuso a cualquier intento de devaluar aún más el Yen japonés diciendo que todas las medidas están a su disposición para asegurar un tipo de cambio estable. La agenda económica de EE.UU. está programada para comenzar con una serie de datos y cuatro miembros de la Reserva Federal de EE.UU. (Fed).

El Gas Natural se cotiza a 2.77$ por MMBtu en el momento de escribir este artículo.

Noticias y motores del mercado del Gas Natural: Aumemta la tensión y presión sobre EE.UU.

- El martes por la mañana, testigos informaron a Reuters que los tanques han llegado a las afueras de la ciudad de Rafah.

- El líder de la oposición israelí Yair Lapid, el presidente de Yisrael Beytenu Avigdor Liberman y el presidente de New Hope Gideon Sa'ar se reunirán el miércoles para discutir la creación de un gobierno alternativo y la destitución del Primer Ministro israelí Benjamin Netanyahu de su cargo, informa KAN citando fuentes.

- La agencia de noticias Axios informó que EE.UU. aún está evaluando si Israel violó una línea roja con los ataques en Rafah.

- La investigación de Power and Gas de Bloomberg calculó que, a pesar de los problemas actuales en el suministro, el bloque europeo aún está en camino de alcanzar un inventario de almacenamiento de gas al 100% antes de la temporada de invierno.

Análisis Técnico del Gas Natural: EE.UU. atrapado en su apoyo a Israel

El Gas Natural está bajando con rumores de una posible formación de coalición de oposición que podría tomar el poder del actual Primer Ministro Benjamin Netanyahu, un evento que podría desescalar la situación en la región. Después de la masacre de Rafah durante el fin de semana, la desaprobación internacional está creciendo e incluso EE.UU. está viendo cómo sus argumentos para apoyar a Israel están empezando a agotarse. Si una nueva coalición tomara el control del gobierno, la ofensiva actual en Gaza podría terminar y ser retirada, aliviando las tensiones en la región.

3.00$ fue un nivel que superó fácilmente el miércoles.3.07$ (máximo del 6 de marzo de 2023) sigue siendo clave ya que los precios no lograron cerrar por encima de él. Más arriba, el nuevo máximo del año hasta la fecha en 3.16$ es el nivel a vencer.

A la baja, la media móvil simple (SMA) de 200 días está actuando como primer soporte cerca de 2.53$. Si esa área de soporte no se mantiene, entonces el nivel crucial cerca de 2.14$ debería hacer el truco antes de 2.11$, donde se encuentran tanto la SMA de 55 días como la de 100 días.

Gas Natural: Gráfico Diario

El Índice de Inflación Mediana Ponderada de Japón, una medida clave de la tendencia inflacionaria del país, subió un 1.1% en abril, desacelerándose desde un aumento del 1.3% en marzo, según los últimos datos publicados por el Banco de Japón (BoJ) el martes.

Los datos están entre los indicadores observados de cerca como un indicador de si los aumentos de precios se están ampliando.

Mientras tanto, las tres mediciones clave de la inflación subyacente del banco central cayeron por debajo del 2% en abril por primera vez desde agosto de 2022, mostraron los datos.

El Banco de Japón FAQs