- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par AUD/JPY cotiza actualmente en torno a 97.90, lo que refleja un descenso del 0.55% en la sesión del miércoles.

- A pesar de que el RSI MACD diario del AUD/JPY insinúa una pérdida de impulso, los compradores siguen imponiéndose.

- Sin embargo, en el gráfico horario, el RSI insinúa una mayor actividad vendedora.

En la sesión del miércoles, el par AUD/JPY cayó a 97.90 y perdió un 0.55%. Las perspectivas técnicas a corto plazo apuntan a un cambio de mando de los osos a los toros, mientras que la tendencia general alcista sigue siendo positiva.

En el gráfico diario, el índice de fuerza rRelativa (RSI) para el par AUD/JPY se mantiene en terreno positivo, aunque con tendencia bajista. A pesar de la reciente caída del RSI, teniendo en cuenta que aún se sitúa por encima de la marca de 50, la presión compradora supera en cierta medida a la presión vendedora en las condiciones imperantes en el mercado. Sin embargo, una tendencia bajista continuada, indicada por la pendiente negativa del RSI desde su reciente máximo, significa un debilitamiento del impulso comprador.

Por otra parte, la disminución de las barras verdes en el histograma de divergencia de convergencia de medias móviles (MACD) indica un posible cambio de tendencia. Un histograma MACD a la baja generalmente significa que el impulso positivo está disminuyendo, lo que indica que los vendedores podrían estar listos para tomar el control.

AUD/JPY gráfico diario

En el gráfico horario, el RSI fluctúa en territorio negativo, señalando una mayor actividad vendedora. Sin embargo, en el gráfico horario, el RSI se adentra en la zona de sobreventa, lo que suele indicar una posible corrección alcista de los precios a corto plazo. Asimismo, el MACD horario muestra un debilitamiento del impulso bajista, tal y como sugieren las barras rojas decrecientes, lo que podría indicar una corrección al alza a corto plazo.

Gráfico horario del AUD/JPY

En retrospectiva, mientras que los datos diarios ilustran una tendencia alcista, los datos horarios presentan que los osos tomaron el control, pero una ligera corrección al alza no debería ser descartada para el resto de la sesión. El par se mantiene por encima de las medias móviles simples clave de 20,100 y 200 días, lo que indica un sentimiento alcista a largo plazo, a pesar de los destellos bajistas a corto plazo.

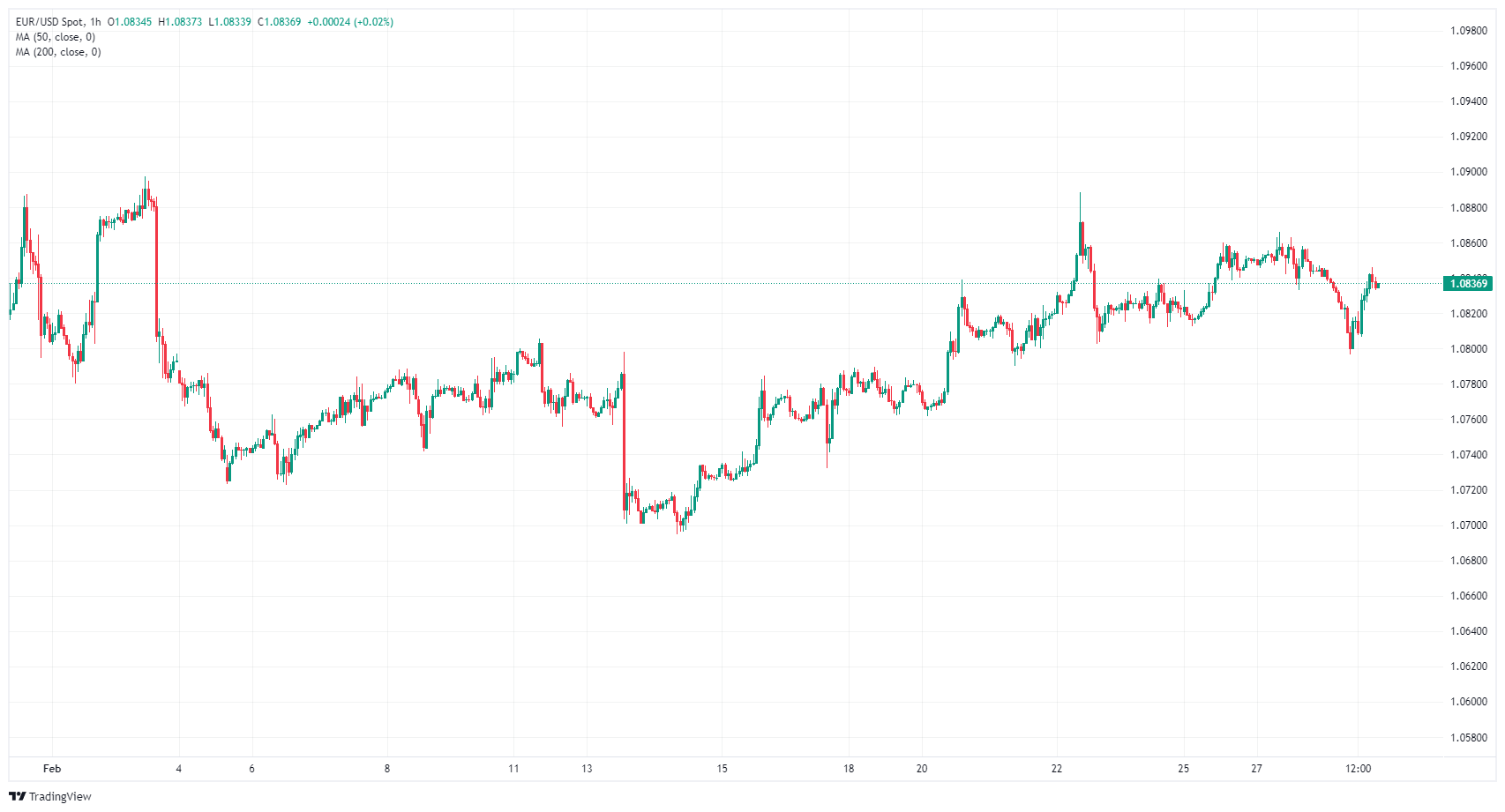

- El EUR/USD cayó por debajo de 1.0800 después de que el sentimiento de la UE no diera en el blanco.

- El PIB de EE.UU. arrojó resultados mixtos, lo que volvió a situar al EUR/USD en su nivel de referencia.

- La inflación PCE de EE.UU. será la publicación clave de esta semana.

El par EUR/USD cayó a primera hora del viernes, después de que los indicadores de sentimiento europeos se situaran por debajo de lo esperado, y de que las cifras del Producto Interior Bruto (PIB) de EE.UU. se mantuvieran en territorio conocido a mediados de semana.

El jueves se publicarán las ventas minoristas alemanas y el Índice de Precios al Consumo (IPC), seguidos de cerca por el Índice de Precios al Consumo Personal (PCE) de Estados Unidos. El viernes completará la semana la inflación del Índice Armonizado de Precios al Consumo (IPCA) paneuropeo, así como el Índice de Gerentes de Compras (PMI) del sector manufacturero ISM estadounidense de febrero.

Resumen diario de los movimientos del mercado: El EUR/USD vuelve a acercarse a 1.0800 tras unos datos mixtos

- El indicador del sentimiento económico europeo cayó a 95.4 en febrero, frente a los 96.7 esperados. En enero se situó en 96.1 tras una ligera revisión desde 96.2.

- El PIB trimestral de EE.UU. se situó en el 1.7%, por encima de la previsión del 1.5%.

- A pesar del aumento intertrimestral, el PIB anualizado estadounidense del cuarto trimestre retrocedió al 3,2% frente a la previsión del 3.3% tras las revisiones a la baja del crecimiento del primer trimestre de 2023.

- Se espera que las ventas minoristas alemanas se recuperen ligeramente, con una previsión del -1.5% interanual frente al -1.7% del periodo anterior.

- Se prevé que el IPC interanual alemán se sitúe en el 2.6%, por debajo del 2.9% anterior.

- El IPC subyacente anualizado de febrero en Estados Unidos se situaría en el 2.8% interanual, frente al 2.9% anterior.

Precios del Euro hoy

La siguiente tabla muestra la variación porcentual del euro (EUR) frente a las principales divisas. El euro fue la moneda más débil frente al dólar estadounidense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.09% | 0.21% | 0.35% | 0.80% | 0.14% | 1.26% | 0.03% | |

| EUR | -0.07% | 0.14% | 0.27% | 0.74% | 0.06% | 1.19% | -0.05% | |

| GBP | -0.22% | -0.14% | 0.14% | 0.60% | -0.09% | 1.05% | -0.20% | |

| CAD | -0.35% | -0.28% | -0.14% | 0.45% | -0.22% | 0.91% | -0.30% | |

| AUD | -0.82% | -0.74% | -0.60% | -0.46% | -0.69% | 0.46% | -0.80% | |

| JPY | -0.13% | -0.06% | 0.08% | 0.22% | 0.68% | 1.15% | -0.11% | |

| NZD | -1.27% | -1.20% | -1.08% | -0.93% | -0.46% | -1.20% | -1.29% | |

| CHF | -0.03% | 0.07% | 0.19% | 0.33% | 0.76% | 0.11% | 1.24% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

El par EUR/USD cayó a un mínimo intradía de 1.0796 antes de recuperarse en un giro técnico familiar, ya que el par ronda 1.0800. El nivel de 1.0840 es el punto clave del par el miércoles. Entre 1.0860 y 1.0840 hay una zona de fuerte oferta.

Las velas diarias siguen atascadas en la media móvil simple (SMA) de 200 días cerca de 1.0830, y el EUR/USD continúa a la deriva en las ofertas medias a pesar de una recuperación alcista desde el último mínimo de oscilación en 1.0700. El par sigue bajando casi un 3% desde el máximo de diciembre en 1.1140.

EUR/USD gráfico horario

EUR/USD gráfico diario

Preguntas frecuentes sobre el Euro

¿Qué es el Euro?

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día.

El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria

El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla.

Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única.

Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga.

Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

¿Cómo afecta la balanza comercial al Euro?

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

- El Oro se mantiene en 2.030$, impulsado por la caída de los rendimientos del Tesoro estadounidense y las recientes cifras de crecimiento económico.

- Los indicadores económicos mixtos de EE.UU. y las declaraciones de la Fed sobre la flexibilización de la política monetaria mantienen atentos a los inversores en Oro.

- La SMA de 50 días limita las ganancias del Oro, ya que los índices de Wall Street reflejan un sentimiento de cautela en el mercado.

El precio del Oro se mantiene estable cerca de 2.030$ el miércoles, registrando una ganancia del 0.17% después de que la Oficina de Análisis Económico de EE.UU. (BEA) revelara que la economía del país se expandió. La caída de los rendimientos de los bonos del Tesoro estadounidense ha mantenido al metal amarillo cerca de los máximos mensuales y semanales actuales, con el tope de la media móvil simple (SMA) de 50 días.

En Wall Street, la mayoría de los índices cotizan a la baja. El Producto Interior Br uto (PIB) para el último trimestre de 2023 se expandió un poco por debajo del consenso y de la lectura preliminar, mientras que los inventarios minoristas y mayoristas fueron mixtos.

Los presidentes regionales de la Reserva Federal (Fed), Susan Collins y John Williams, darán declaraciones. Repitieron comentarios anteriores sobre la flexibilización de la política monetaria a finales de año y subrayaron que no han alcanzado el objetivo del 2% para la inflación subyacente.

Resumen diario de los movimientos del mercado: Oro al alza por la caída de los rendimientos en EE.UU

- La presidenta de la Fed de Boston, Susan Collins, declaró: "Creo que probablemente será apropiado empezar a relajar la política monetaria a finales de este año", y añadió: "Cuando esto ocurra, un enfoque metódico y previsor de reducción gradual de los tipos debería proporcionar la flexibilidad necesaria para gestionar los riesgos y promover al mismo tiempo la estabilidad de los precios y el máximo empleo."

- El Presidente de la Fed de Nueva York, John Williams, declaró: "Aunque la economía ha recorrido un largo camino para lograr un mayor equilibrio y alcanzar nuestro objetivo de inflación del 2%, aún no hemos llegado a él", y añadió que tendría que evaluar "los datos, las perspectivas económicas y los riesgos, a la hora de valorar la senda adecuada para la política monetaria que mejor logre nuestros objetivos."

- El martes, la gobernadora de la Reserva Federal, Michelle Bowman, dijo que no tiene prisa por recortar los tipos, dados los riesgos al alza de la inflación que podrían frenar el avance o provocar un rebrote de la presión sobre los precios.

- Bowman dijo que la inflación disminuiría "lentamente", y añadió que seguirá siendo "cautelosa en mi enfoque a la hora de considerar futuros cambios en la orientación de la política."

- El Producto Interior Bruto (PIB) del último trimestre de 2023 se situó en el 3.2% interanual, ligeramente por debajo de la estimación preliminar del 3.3%.

- Los inventarios de ventas minoristas estadounidenses aumentaron un 0.3% intermensual en enero, por debajo del 0,4% del dato del mes anterior, mientras que los inventarios mayoristas descendieron un -0.1% intermensual, por debajo de las estimaciones del 0.1%.

- Datos anteriores publicados en la semana:

- Los pedidos de bienes duraderos en Estados Unidos cayeron un -6.1% intermensual, por encima de la contracción del -4.5% prevista y de la caída del -0.3% observada en diciembre.

- El índice de precios de la vivienda S&P/Case Shiller de diciembre subió un 6.1% interanual, superando las estimaciones del 6% y la lectura del 5.4% de noviembre.

- Las ventas de viviendas nuevas en Estados Unidos subieron un 1.5%, de 0.651 millones a 0.661 millones, menos de los 0.68 millones esperados.

- El índice manufacturero de la Fed de Dallas para febrero se contrajo -11.3, aunque mejoró en comparación con la contracción de -27.4 de enero, lo que sugiere que la actividad empresarial se está recuperando.

- El Índice del Dólar (DXY), que mide el valor del billete verde frente a las seis divisas principales, sube hasta 103.95, ya que la incertidumbre sobre los datos económicos estadounidenses ha aumentado el atractivo de los activos refugio.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años se sitúa en el 4.284%, dos puntos básicos menos.

- Los especuladores sobre los tipos de interés han descartado un recorte de los tipos de la Fed en marzo y mayo. Para junio, las probabilidades de un recorte de tipos de 25 puntos básicos se sitúan en el 49.7%.

- Los inversores prevén una relajación de 85 puntos básicos a lo largo de 2024.

El Oro está cotizando lateralmente, ya que el XAU/USD no ha logrado romper por encima del nivel de resistencia psicológica de 2.035$ durante los últimos 12 días. Sin embargo, el sesgo alcista se mantiene intacto, y si los compradores recuperan el nivel de 2.035$, eso podría abrir la puerta para desafiar la cifra psicológica de 2.050$. Los siguientes niveles de resistencia clave serían el máximo del 1 de febrero en 2.065,60$, por delante del máximo del 28 de diciembre en 2.088,48$.

Por otro lado, si el Oro cae por debajo del mínimo del 16 de febrero en 2.016,15$, el XAU/USD se hundiría hacia el máximo diario del 27 de octubre en 2.009,42$. Una vez superado, se expondrían niveles de soporte técnico clave como la SMA de 100 días en 2.009,42$, seguida por la SMA de 200 días en 1.967,45$.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar recuperó algo de impulso alcista en un contexto de creciente cautela antes de la publicación de las cifras de la inflación estadounidense medida por el PCE el jueves. El renovado fortalecimiento del dólar estadounidense pesó en el sentimiento y provocó algunos movimientos correctivos en el complejo de riesgo.

Esto es lo que hay que saber el jueves 29 de febrero:

El Dólar recuperó el equilibrio e impulsó al Índice del Dólar estadounidense (DXY) a recuperar la zona más allá de la barrera de 104.00 a pesar de los menores rendimientos. El 29 de febrero, toda la atención se centrará en la inflación medida por el PCE, junto con los ingresos personales, el gasto personal, las ventas pendientes de viviendas y las habituales solicitudes semanales iniciales de subsidio de desempleo. Además, está previsto que hablen Bostic, Goolsbee y Mester de la Fed.

El par EUR/USD cotizó a la defensiva por segunda sesión consecutiva, aunque logró rebotar desde mínimos cercanos a 1.0800. El 29 de febrero se publicará la tasa de inflación preliminar medida por el IPC en el conjunto de la Eurozona, seguida de las ventas minoristas de Alemania, la tasa de inflación flash y el informe sobre el mercado laboral.

El par GBP/USD retrocedió a mínimos de varios días cerca de 1.2620 debido al renovado interés comprador por el Dólar. El 28 de febrero se publicarán los datos de aprobación de hipotecas y préstamos hipotecarios.

El USD/JPY mantuvo su agitación semanal por encima de la barrera de 150.00. El 29 de febrero se publicarán las cifras semanales habituales de inversión en bonos extranjeros, seguidas de datos preliminares de producción industrial, ventas minoristas, viviendas iniciadas y el discurso de Hajime del BoJ.

El AUD/USD se desinfló hasta mínimos de dos semanas por debajo de 0.6500, manteniendo su comercio por debajo de la SMA de 200 días. En cuanto a los datos, en Oz se publicarán el crédito a la vivienda y el avance de las ventas minoristas el 29 de febrero.

Los precios del WTI cotizaron en una sesión volátil tras alcanzar un nuevo máximo de 2024 en torno a 79.60$ por barril, ya que los operadores valoraron otra acumulación inesperada de inventarios en EE. UU., la probabilidad de que la Fed retrase los recortes de tipos y la persistente crisis en Oriente Próximo y el Mar Rojo, todo ello unido a la especulación sobre la continuación de los recortes de suministro por parte de la OPEP+.

Los precios del Oro se aferraron a sus ganancias diarias en torno a la región de los 2.030$, mientras que los precios de la Plata extendieron su tramo a la baja, dejando la puerta abierta a una posible prueba de la marca de los 22.00$ por onza más pronto que tarde.

- El Peso mexicano retrocede ligeramente frente al dólar, los operadores se centran en las próximas perspectivas de política monetaria de Banxico.

- El mercado anticipa 75 puntos base de recorte de tasas por parte de Banxico en la primera mitad de 2024, con miras a un cambio a 10.50%.

- Los datos económicos de EE.UU. y los discursos de los funcionarios de la Reserva Federal son el telón de fondo para los movimientos del MXN frente al USD.

El Peso mexicano baja frente al Dólar estadounidense el miércoles, registrando pérdidas modestas antes del informe del Banco de México (Banxico) del cuarto trimestre de 2023, que actualizaría la visión de la política monetaria y las proyecciones. Los datos de Estados Unidos mostraron que la economía se expandió a un ritmo más lento, mientras que los inversores se preparan para un informe crucial sobre la inflación en Estados Unidos. El par USD/MXN opera en 17.09, subiendo un 0.21% en el día.

La agenda económica de México es ligera, a excepción de la publicación de Banxico. Las expectativas de que el banco central mexicano flexibilice la política monetaria en marzo siguen siendo altas, y los participantes del mercado estiman 75 puntos básicos de flexibilización en los próximos seis meses. Esto significa que los tipos de interés mexicanos, actualmente en el 11.25%, bajarían al 10.50% en el primer semestre de 2024.

Al otro lado de la frontera, en Estados Unidos se publicarán los datos del Producto Interior Bruto (PIB) del cuarto trimestre de 2023 y los inventarios minoristas y mayoristas de enero. Mientras tanto, los responsables políticos de la Reserva Federal (Fed) harán declaraciones, encabezados por los presidentes regionales de la Fed , Raphael Bostic, Susan Collins y John C. Williams.

Resumen diario de los mercados: El Peso mexicano baja antes del informe de Banxico del cuarto trimestre de 2023

- Se espera que la economía mexicana se ralentice debido al aumento de los tipos de interés fijado por Banxico en el 11.25%. Esa es la principal razón que provocó el cambio de tres de los cinco gobernadores del Banco Central Mexicano, que apuntan a la primera bajada de tipos en la reunión del 21 de marzo.

- En ese caso, el peso mexicano podría depreciarse, abriendo la puerta a nuevas subidas del par USD/MXN.

- El último informe sobre la inflación en México mostró que la inflación general y la subyacente siguieron descendiendo hacia el objetivo de Banxico del 3%, más o menos un 1%, mientras que el crecimiento económico superó las estimaciones pero terminó por debajo del 3.3% del tercer trimestre.

- Los datos económicos de México se publicaron durante la semana del 26 de febrero al 1 de marzo.

- La balanza comercial de enero reveló que el país registró un déficit comercial de 302 millones de dólares.

- El Índice de Precios al Consumo (IPC) de México en la primera quincena de febrero fue del 4.45%, por debajo del 4.9% interanual.

- El IPC subyacente de México se desaceleró del 4.78% al 4.63% anual.

- El PIB de México para el cuarto trimestre de 2023 superó las estimaciones del 2.4% interanual y alcanzó el 2.5%, por debajo del 3.3% del tercer trimestre de 2023.

- Los problemas económicos comerciales entre México y EE.UU. podrían depreciar la moneda mexicana si el gobierno mexicano no resuelve su disputa sobre el acero y el aluminio con Estados Unidos. La Representante de Comercio de EE.UU., Katherine Tai, advirtió que EE.UU. podría volver a imponer aranceles a estas materias primas.

- Al otro lado de la frontera, el Producto Interior Bruto (PIB) del último trimestre de 2023 no alcanzó las estimaciones, aunque se situó en el 3,2% interanual, por debajo del 4,9% del tercer trimestre.

- Los inventarios de ventas minoristas de EE.UU. aumentaron un 0.3% intermensual en enero, por debajo del 0.4% del mes anterior, mientras que los inventarios mayoristas descendieron un -0.1% intermensual, por debajo de las estimaciones del 0.1%

- En enero, los pedidos de bienes duraderos de EE.UU. descendieron significativamente hasta el -6.1% intermensual, superando la contracción prevista del -4.5% y marcando una caída más pronunciada en comparación con el descenso del -0.3% de diciembre.

- En diciembre, el índice S&P/Case-Shiller de precios de la vivienda indicó un descenso mensual del -0.3%, lo que supone una ligera aceleración del ritmo de contracción desde el -0.2% de noviembre. En términos anuales, los precios de la vivienda subieron un 6.1%, superando tanto las expectativas como la tasa de crecimiento del mes anterior.

- Los operadores del mercado habían recortado las probabilidades del primer recorte de tipos de 25 puntos básicos (pb) en junio, situándolas en el 49%, frente al 53% de hace un día, mientras que el 39% de los inversores esperaban que la Fed mantuviera los tipos sin cambios en el nivel actual del 5.25%-5.50%.

El USD/MXN cotiza por encima de la media móvil simple (SMA) de 50 días, que se sitúa en 17.06, después de que el par registrara tres días de pérdidas. Los estudios del índice de fuerza relativa (RSI) están a punto de tornarse alcistas, lo que podría exacerbar un tramo alcista hacia la zona de 17.10. Una vez superada, el objetivo podría ser 17.20. Si los compradores recuperan la SMA de 200 días, en 17.25, y la SMA de 100 días, en 17.33, se producirían nuevas subidas.

Por otro lado, si el USD/MXN cae por debajo de la SMA de 50 días, habrá que esperar a que se ponga a prueba la marca de 17.00. Si se rompe esta última, los inversores podrían perder terreno. Una ruptura de este último, y el par caería para probar mínimos anuales de 16.78, seguido por el mínimo del año pasado de 16.62.

Acción del precio USD/MXN - Gráfico diario

Preguntas frecuentes sobre Banxico

¿Qué es el Banxico?

El Banco de México, también conocido como Banxico, es el banco central del país. Su misión es preservar el valor de la moneda de México, el Peso mexicano (MXN), y fijar la política monetaria. Para ello, su principal objetivo es mantener una inflación baja y estable dentro de los niveles objetivo (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%).

¿Cómo influye la política monetaria del Banco de México en el Peso mexicano?

La principal herramienta del Banxico para orientar la política monetaria es la fijación de tasas de interés. Cuando la inflación esté por encima del objetivo, el banco intentará controlarla aumentando las tasas, encareciendo el endeudamiento de dinero para los hogares y las empresas y enfriando así la economía. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que generan mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, tasas de interés más bajas tienden a debilitar al MXN. El diferencial de tasas con el Dólar, o cómo se espera que Banxico fije las tasas de interés en comparación con la Reserva Federal (Fed) de Estados Unidos, es un factor clave.

¿Con qué frecuencia se reúne el Banco de México durante el año?

Banxico se reúne ocho veces al año y su política monetaria está muy influenciada por las decisiones de la Reserva Federal estadounidense (Fed). Por lo tanto, el comité de toma de decisiones del banco central suele reunirse una semana después que la Reserva Federal. Al hacerlo, Banxico reacciona y en ocasiones anticipa las medidas de política monetaria fijadas por la Reserva Federal. Por ejemplo, después de la pandemia de Covid-19, antes de que la Fed subiera las tasas, Banxico lo hizo primero en un intento de disminuir las posibilidades de una depreciación sustancial del Peso mexicano (MXN) y evitar salidas de capital que pudieran desestabilizar al país.

El presidente de la Reserva Federal (Fed) de Nueva York, John Williams, señaló el miércoles que es probable que la Fed comience a recortar los tipos de interés en 2024, aunque en la segunda mitad del año.

Principales datos

- Las presiones inflacionistas han caído en medio de una mejora generalizada.

- El camino de vuelta al 2% de inflación es probablemente desigual.

- Los próximos datos económicos determinarán la política monetaria.

- Sigue plenamente comprometido con la consecución del objetivo de inflación del 2%.

- Aún queda camino por recorrer antes de alcanzar el 2%.

- El desempleo actual del 2.7% se sitúa en torno al nivel a largo plazo.

- La economía y el mercado laboral siguen siendo fuertes, los desequilibrios están disminuyendo.

- John Williams, de la Fed, prevé que la inflación se sitúe entre el 2.0% y el 2.25% en 2024, para alcanzar finalmente el 2.0% en 2025.

- Prevé un crecimiento del 1.5% este año y un máximo de desempleo en torno al 4%.

- Existen riesgos tanto al alza como a la baja.

- Se espera un mayor descenso de las reservas de la Fed, y se prestará atención a la conveniencia de revisar el endurecimiento cuantitativo.

- El debate sobre los recortes de tipos es una señal de progreso en materia de inflación.

- Es demasiado pronto para saber si la Fed está extrayendo las señales adecuadas de la inflación inmobiliaria.

- Es probable que la Fed recorte los tipos a finales de año.

- Las secuelas de la pandemia siguen afectando a la economía, pero se mantiene el optimismo.

- El USD/JPY cotiza ligeramente al alza, sorteando las preocupaciones por la intervención y el impacto de los datos económicos estadounidenses.

- El análisis técnico muestra un potencial de continuación de la tendencia alcista si los compradores recuperan el nivel de 151.00.

- Se han identificado los principales niveles de soporte, y una caída por debajo de 150.26 posiblemente indique un cambio hacia 150.00 y más abajo.

El USD/JPY se mantiene moderado durante la sesión norteamericana, cotizando en torno a 150.71, subiendo un 0.13% el miércoles. Los datos económicos publicados en Estados Unidos mantienen al par dentro de los niveles conocidos, a pesar de las amenazas de las autoridades japonesas de intervenir en los mercados de divisas.

Análisis del precio del USD/JPY: Perspectiva técnica

Como muestra el gráfico diario del USD/JPY, el sesgo alcista se mantiene intacto. El índice de fuerza relativa (RSI) es alcista pero plano, una indicación de consolidación, en torno al máximo actual del año hasta la fecha de 150.88. Si los compradores desean prolongar la tendencia alcista, deberán recuperar la zona de 151.00, por lo que podrían desafiar el máximo del año pasado de 151.91.

Por el contrario, si los vendedores entran en el mercado y llevan el tipo de cambio por debajo de la Tenkan-Sen en 150.26, esto expondría el nivel 150.00. La tendencia bajista se observaría por debajo del Senkou Span A en 149.32, seguido por 149.00 y el Kijun-Sen en 148.39.

USD/JPY Acción del precio - Gráfico diario

- El DXY registra ganancias y se sitúa actualmente en 103.90, tras alcanzar un máximo de 104.20.

- La segunda estimación del PIB estadounidense del cuarto trimestre se situó en el 3.2%, por debajo de lo esperado.

- Las expectativas de que la Fed retrase los recortes favorecen al Dólar.

El Índice del Dólar estadounidense (DXY) cotiza en torno a 104.00, experimentando su primera subida significativa desde mediados de febrero tras alcanzar los 104,20 a principios de la sesión. Esta subida puede atribuirse en gran medida a la caída de las divisas en respuesta a una postura moderada del Banco de la Reserva de Nueva Zelanda (RBNZ), que parece estar eclipsando las suaves revisiones del Producto Interior Br uto (PIB) del cuarto trimestre de EE.UU..

Mientras tanto, la Reserva Federal (Fed) de EE.UU. mantiene una postura notablemente coherente y reacia a recortar los tipos prematuramente, lo que indica un sesgo de línea dura a través de sus funcionarios. La sensibilidad del mercado a esta postura ha reducido las expectativas de un recorte inminente de los tipos, con unas probabilidades para marzo de cero, mayo del 20% y junio en torno al 50%. Esto parece estar proporcionando un colchón al Dólar.

Resumen diario de los mercados: El Dólar avanza mientras los mercados revisan a la baja las perspectivas de recorte de tipos

- EE.UU. informó de que la tasa de crecimiento anualizada del PIB se revisó a la baja hasta el 3.2%, ligeramente por debajo del consenso del 3.3%.

- Para seguir haciendo apuestas sobre las próximas decisiones de la Fed, los participantes del mercado esperan ahora la publicación del índice de precios del gasto en consumo personal (PCE), que se publicará el jueves.

- Las expectativas de los mercados sobre las medidas decisivas de la Fed han convergido. El mercado anticipa ahora sólo 75 puntos básicos de flexibilización total en 2024, frente a los 150 puntos básicos de principios de año, lo que coincide con las previsiones de tipos de la Fed.

En el gráfico diario, el índice de fuerza relativa (RSI) muestra una pendiente positiva en territorio positivo, lo que indica que los compradores han comenzado a ganar impulso. No obstante, los toros luchan por capturar más terreno, lo que sugiere un posible agotamiento de su impulso.

La divergencia de convergencia de medias móviles (MACD) refleja un conjunto de barras rojas decrecientes. Esto nos indica que, a pesar de la fuerza compradora en el mercado, se aprecia una palpable presión vendedora. Si nos fijamos en las medias móviles simples (SMA), el índice se encuentra por debajo de las SMA de 20 y 100 días, lo que confirma la perspectiva bajista a corto plazo. Por el contrario, su posición por encima de la SMA de 200 días implica que los alcistas mantienen su fuerza en los plazos más amplios.

En resumen, los indicadores técnicos actuales sugieren un equilibrio precario entre las fuerzas compradoras y vendedoras con un sesgo bajista a corto plazo, que podría estar empezando a menguar. Sin embargo, la visión a largo plazo sigue siendo alcista, como demuestra la posición del par por encima de la SMA de 200 días.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

La presidenta de la Reserva Federal (Fed) de Boston, Susan Collins, sigue esperando que la Fed empiece a relajar su política monetaria a finales de este año, pero los avances en materia de inflación se han ralentizado y los responsables políticos deben esperar a tener más pruebas de que el camino hacia el 2% sigue despejado.

Aspectos más destacados

Necesito ver más pruebas de que el proceso desinflacionista continuará antes de normalizar cuidadosamente la política.

Se necesita más tiempo para discernir si la economía se encuentra de forma sostenible en la senda de la estabilidad, manteniendo al mismo tiempo un mercado laboral saneado.

Quiero ver pruebas continuas de que el crecimiento salarial no está contribuyendo a la inflación.

Para volver al 2% probablemente sea necesario moderar el ritmo de crecimiento de la demanda.

Busco unas expectativas de inflación bien ancladas y una moderación ordenada de la demanda de mano de obra.

Deseo ver descensos continuados de la inflación de los precios de la vivienda y de la inflación de los servicios no relacionados con la vivienda.

Ha desaparecido la amenaza de que la inflación se mantenga por encima del 2%.

- EIA registró un nuevo aumento de las reservas de petróleo crudo.

- El API también informó de un aumento en el recuento de barriles a última hora del martes.

- La OPEP sopesa oficialmente extender los topes de producción del primer trimestre hasta el segundo trimestre.

El petróleo crudo estadounidense WTI (West Texas Intermediate) continuó en alza durante la jornada del miércoles, superando brevemente 79.00$, antes de retroceder debido a otro sorpresivo aumento en los inventarios de petróleo crudo, según datos de la Administración de Información de Energía (EIA). El aumento de barriles registrado por la EIA se sumó a otro aumento informado por el Instituto Americano del Petróleo (API) que se conoció a última hora del martes.

Según la EIA, las existencias de crudo en EE.UU. para la semana finalizada el 23 de febrero aumentaron en 4.199 millones de barriles, por encima de la previsión de 2.743 millones y sumándose al aumento de 3.514 millones de la semana anterior. Esto también se suma al recuento semanal de existencias de petróleo crudo del API para el mismo periodo, que añadió otros 8.428 millones de barriles frente a los 7.168 millones de la semana anterior.

Ante el aumento de los inventarios, la Organización de Países Exportadores de Petróleo (OPEP) ha prorrogado hasta junio los topes de producción del primer trimestre, y el cártel del petróleo crudo sopesa formalmente prorrogar las reducciones de bombeo hasta el segundo trimestre. El consorcio está tratando de reforzar los precios del crudo frenando la oleada de oferta de petróleo crudo que bombean a los mercados los países no pertenecientes a la OPEP, en concreto EE.UU., que recientemente se ha convertido en el mayor exportador de petróleo crudo a Europa.

Perspectiva técnica del WTI

El W TI probó brevemente sus precios más altos desde finales de noviembre, marcando un máximo diario de 79.27$ antes de volver a caer a la baja el miércoles.

El WTI continúa encallado en la media móvil simple (SMA) de 200 días en 77.67$. El petróleo crudo de EE.UU. está luchando para desarrollar un mayor impulso alcista, pero todavía está en torno al 9% desde el último mínimo en 72.00$ a principios de febrero.

Gráfico horario del WTI

Gráfico diario del WTI

- El USD/CAD fracasa en su recuperación por encima de 1.3600 debido al PIB mixto del cuarto trimestre en EE.UU..

- La cuenta corriente de Canadá decepcionó las expectativas.

- El PIB canadiense del jueves se verá eclipsado por el PCE estadounidense.

El USD/CAD experimentó un repunte temprano el miércoles por encima de la zona de 1.3600 y retrocedió a la congestión reciente después de que las cifras del Producto Interior Bruto (PIB) de EE.UU. fueran mixtas en su publicación. El jueves, los mercados se centrarán en el índice de precios del gasto en consumo personal (PCE) de EE.UU. como indicador de inflación de la Reserva Federal (Fed).

En Canadá, la cuenta corriente del cuarto trimestre fue peor de lo esperado, pero la cifra se recuperó de la caída anterior. El PIB canadiense del cuarto trimestre también se publicará el jueves, pero quedará totalmente eclipsado por la actualización de la inflación del PCE estadounidense.

Resumen diario de los movimientos del mercado: El USD/CAD desmejora, pero sigue al alza

- La cuenta corriente de Canadá del cuarto trimestre se situó en -1.620 millones, por debajo de la previsión de recuperación de -1.250 millones, pero aún así mejoró con respecto a los -4.740 millones del trimestre anterior, que se revisaron a la baja desde -3.220 millones.

- El PIB estadounidense del cuarto trimestre se aceleró en términos intertrimestrales hasta el 1.7% desde el 1.5% anterior.

- El PIB anualizado del cuarto trimestre bajó al 3,2%, frente al 3,.3% previsto, después de que las últimas revisiones del PIB del primer trimestre hicieran bajar la media anual.

- Las primeras cifras del índice PCE de EE.UU. fueron ligeramente superiores a las esperadas, con un aumento del índice PCE subyacente intertrimestral para el cuarto trimestre hasta el 2.1% desde el 2.0% previsto, y un aumento de los precios del PCE hasta el 1.8% desde el 1.7% previsto.

- Los mercados se centrarán en el índice de precios PCE estadounidense del jueves, previsto para las 13:30 GMT.

- Se prevé que el índice de precios PCE subyacente para el año finalizado en enero descienda hasta el 2.8% desde el 2.9% anterior.

- Se espera que el PIB canadiense anualizado del cuarto trimestre repunte hasta el 0.8% desde el -1.1% anterior.

Cotización del Dólar canadiense hoy

A continuación, se muestra la variación porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas para el día de hoy. El Dólar Canadiense fue la moneda más débil frente al Dólar Estadounidense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.08% | 0.21% | 0.24% | 0.74% | 0.19% | 1.31% | 0.09% | |

| EUR | -0.06% | 0.15% | 0.17% | 0.69% | 0.12% | 1.25% | 0.03% | |

| GBP | -0.21% | -0.15% | 0.03% | 0.54% | -0.03% | 1.11% | -0.12% | |

| CAD | -0.24% | -0.18% | -0.05% | 0.51% | -0.05% | 1.05% | -0.12% | |

| AUD | -0.76% | -0.70% | -0.55% | -0.52% | -0.58% | 0.57% | -0.66% | |

| JPY | -0.18% | -0.15% | 0.02% | 0.06% | 0.57% | 1.15% | -0.09% | |

| NZD | -1.33% | -1.28% | -1.14% | -1.10% | -0.58% | -1.16% | -1.25% | |

| CHF | -0.09% | -0.03% | 0.12% | 0.15% | 0.63% | 0.09% | 1.23% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

El USD/CAD repuntó el miércoles, cruzando brevemente el nivel de 1.3600 antes de volver a niveles técnicos recientes. El par alcanzó un nuevo máximo de diez semanas en 1.3606, pero 1.3580 sigue siendo una barrera difícil de superar.

Las velas japonesas diarias siguen trazando un patrón de subidas a medida que el impulso encalla en la media móvil simple (SMA) de 200 días en 1.3478. A pesar de la congestión a corto plazo, el USD/CAD ha cerrado en verde en todas menos una de las últimas ocho semanas consecutivas.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El EUR/USD cae ante los signos de resistencia de la economía estadounidense, a pesar del ligero ajuste del PIB al 3.2% interanual.

- Se prevé que el índice de inflación de la Fed, el PCE, muestre una desaceleración, lo que podría afectar a las expectativas de recorte de tipos.

- El sentimiento económico de la Eurozona cae, poniendo de relieve el estancamiento mientras los operadores esperan las cifras de inflación de la Eurozona.

El Euro tropieza por segundo día consecutivo contra el Dólar, mientras los inversores evalúan los últimos datos de Estados Unidos, que revelan que la economía sigue fuerte. En el momento de escribir estas líneas, el par EUR/USD retrocedió un 0.12%, operando en 1.0830.

EUR/USD cae mientras el PIB de EE.UU. muestra que la economía pierde impulso, los datos de inflación en el punto de mira

La Oficina de Análisis Económico de EE.UU. (BEA) publicó la segunda estimación del Producto Interior Bruto (PIB) para el último trimestre de 2023, que se situó una décima por debajo de la lectura preliminar del 3.3%, con una tasa interanual del 3.2%. Aunque la economía sigue siendo robusta, los datos recientes sugieren que la economía está perdiendo impulso, ya que las ventas minoristas y los pedidos de bienes duraderos disminuyeron en enero.

La atención de los operadores del EUR/USD se centra en la publicación de las cifras de inflación de enero. El indicador de inflación preferido por la Reserva Federal (Fed) es el Gasto en Consumo Personal (PCE). El consenso sitúa el PCE en el 2.4% interanual y el PCE subyacente en el 2.8%, con una ralentización en ambos casos en comparación con los datos de diciembre.

Si los datos se suavizan, habrá que esperar una revalorización más agresiva de las expectativas de recorte de tipos por parte del mercado de swaps, que convergió hacia las previsiones de la Fed de tres recortes de tipos hacia finales de 2024.

Al otro lado del charco, la economía de la Eurozona se estanca, ya que el sentimiento económico volvió a caer en febrero, de 96.1 a 95.4, por debajo de las estimaciones de mejora hasta 96.7. Según los analistas de ING, "la economía de la eurozona lleva estancada desde finales de 2022, y las encuestas han mostrado que no se está produciendo ninguna mejora significativa en el primer trimestre" Mientras tanto, los operadores estarían atentos a la publicación de los últimos datos de inflación de la eurozona, con estimaciones para el Índice Armonizado de Precios al Consumo (IAPC) en el 2.5%, mientras que el IAPC subyacente se situaría en el 2.9%.

Desde el punto de vista técnico, el par EUR/USD cotiza en lateral, aunque en los últimos días se ha mantenido por encima de la media móvil de 200 días (DMA), situada en 1.0827. Un cierre diario por encima de ese nivel podría allanar el camino para probar la DMA de 50 en 1.0878 antes de probar 1.0900. Por otro lado, un cierre diario por debajo de dicho nivel podría abrir el camino para probar 1.0800.

- El USD/MXN recobra impulso este miércoles y sube a máximos de dos días en 17.11.

- El débil PIB de EE.UU. modera el impulso del dólar frente a las principales divisas, aunque avanza frente al peso mexicano.

- El crecimiento económico de México en el tercer trimestre de 2023 facilita el impulso del par.

El USD/MXN ha recuperado terreno este miércoles. Tras abrir la jornada alrededor de 17.05, el dólar ha avanzado frente al Peso mexicano, elevándose tras la apertura de Wall Street a nuevos máximos de dos días en 17.11.

Los datos mixtos del PIB de EE.UU. y México condicionan al dólar

Estados Unidos ha publicado hoy el Producto Interior Bruto (PIB) preliminar del cuarto trimestre de 2023. El crecimiento de la economía estadounidense se ha moderado al 3.2% desde el 3.3% previsto del primer estimado, decepcionando expectativas.

El Índice del Dólar ha descendido tras el dato del PIB, cayendo a los alrededores de 103.90/103.90 tras haber subido en la mañana europea a 104.24, su nivel más alto en ocho días. La subida de la primera parte del día fue impulsada por el sentimiento de aversión al riesgo y la confianza en el retraso de los recortes de tipos de la Fed al menos hasta junio. La herramienta FedWatch de CME Group no prevé un primer recorte de tasas de interés por parte de la Fed al menos hasta junio, cuando sitúa las posibilidades de que se produzca una rebaja en el 53.0%.

México ha publicado hoy los resultados trimestrales preliminares del PIB. Durante el tercer trimestre de 2023, el Producto Interior Bruto subió un 7.8% anual, elevándose a 32.066.157 millones de pesos y superando el 7.2% del segundo trimestre.

El foco del mercado estará ahora en los datos estadounidenses que se publicarán el jueves y viernes, ya que generarán volatilidad en el mercado. Mañana se dará a conocer la inflación del PCE de enero, que se espera suba un 0.4% mensual frente al 0.2% de diciembre. El viernes estará centrado en el PMI manufacturero del ISM de febrero. México, por su parte, publicará el jueves la tasa de desempleo de enero, que se prevé crezca al 2.8% desde el 2.6% de diciembre.

USD/MXN Niveles de precio

Con el USD/MXN cotizando al momento de escribir sobre 17.10, ganando un 0.20% diario, la resistencia principal ante una extensión del avance continúa estando en 17.15, techo de la pasada semana. Más arriba, el USD/MXN se encontrará con una barrera en 17.22, máximo del 13 de febrero. Por encima, el cruce encontrará un muro de contención en 17.28 (nivel más alto de febrero).

A la baja, el soporte inicial espera en la zona de 17.00/16.99, donde encontramos un nivel psicológico y un mínimo de seis semanas. Si quiebra esta región, el par podría alargar su descenso hacia el soporte situado en 16.78, mínimo del 2024 alcanzado el pasado 8 de enero.

Los economistas de HSBC ven modestos riesgos a la baja para el Euro (EUR) y la Libra esterlina (GBP).

Es probable que el BCE y el BoE giren más explícitamente hacia la relajación de la política monetaria en los próximos meses

Esperamos que el inicio de los ciclos de bajadas de tipos en 2024 sea ligeramente negativo tanto para el Euro como para la Libra esterlina, incluso si los mercados han descontado actualmente las bajadas de tipos, como en ciclos anteriores.

Esperamos la primera bajada de tipos de la Fed y el BCE en junio, mientras que agosto es más probable para el BoE. No es probable que ni el BCE ni el BoE lleven a cabo recortes de tipos idiosincrásicos, pero ambos podrían terminar con un ciclo más moderado que el de la Fed, lo que lastraría sus divisas.

Al mismo tiempo, se espera que la economía mundial se ralentice este año, por lo que es poco probable que el sentimiento de riesgo mejore significativamente. Por tanto, el soporte para ambas divisas será limitado.

Dadas las circunstancias, esperamos que tanto el Euro como la Libra esterlina se debiliten modestamente frente al Dólar en 2024.

El Banco de la Reserva de Nueva Zelanda (RBNZ) mantuvo sin cambios su tasa de ffectivo Oficial (OCR). Los economistas de Danske Bank analizan las perspectivas del NZD/USD tras la decisión.

El RBNZ mantiene los tipos estables

El Banco de la Reserva de Nueva Zelanda (RBNZ) mantuvo sin cambios su política monetaria. A diferencia de otros bancos centrales del G10 que están a punto de iniciar sus respectivos ciclos de recorte de tipos, los mercados han especulado con una subida adicional de los tipos por parte del RBNZ, pero el tono del anuncio de hoy ha sido claramente moderado, lo que sugiere que el nivel actual de los tipos se considera suficientemente restrictivo.

Esperamos que el NZD/USD siga bajando durante el próximo año, con un objetivo a 12 meses en 0.5700.

- Los principales índices de Wall Street abrieron en territorio negativo el miércoles

- El crecimiento del PIB estadounidense del cuarto trimestre se revisó a la baja hasta el 3.2%.

- El jueves se publicarán los datos de inflación PCE y de solicitudes de subsidio de desempleo.

El Promedio Industrial Dow Jones (DJIA) baja un 0,5% a 38.772,15, el S&P 500 (SPX) pierde un 0.25% a 5.066,10 y el Nasdaq Composite (IXIC) retrocede un 0.45% a 15.968,73, tras la campana de apertura del miércoles.

Noticias de acciones

El sector energético sube un 0,6% y es el sector principal del S&P 500 que mejor se comporta en las primeras operaciones. El sector tecnológico y el de servicios de comunicación pierden un 0,6%.

Las acciones de eBay Inc. (EBAY) suben más de un 7%, hasta los 47.50$, como las que más suben del S&P 500. Por otro lado, UnitedHealth Group Inc. (UNH) pierde casi un 5% a 489.20$.

Como reflejo de la cautela del mercado, el índice de volatilidad CBOE (VIX), medidor del miedo en Wall Street, subió más de un 2%, hasta 13.72 puntos.

Evaluando los últimos acontecimientos en los mercados financieros, "entre las acciones, hubo algunos movimientos modestos, con el S&P 500 (+0.17%) cerrando justo por debajo de su máximo histórico, tras haber estado básicamente en una banda estrecha desde los resultados de Nvidia la semana pasada. Actualmente pierde un -0,21% en la semana, lo que significa que aún necesita recuperarse un poco para alcanzar el récord conjunto de 16 avances semanales en los últimos 18 (actualmente está en 15/17 por primera vez desde 1989)", afirmó Jim Reid, responsable mundial de economía e investigación temática de Deutsche Bank, y continuó:

"Los valores de pequeña capitalización siguieron obteniendo mejores resultados, con el Russell 2000 subiendo un 1.34%, en contraste con el Dow Jones, que bajó un 0.25%. Los valores tecnológicos registraron un rendimiento marginalmente superior, con el NASDAQ subiendo un +0.37% y el Magnificent 7 un +0.22%. Muestra el signo de los tiempos que Apple anunciara ayer el cierre de su unidad de coches eléctricos que creó en 2014 y que en su momento prometió la conducción autónoma en un plazo razonable. El hecho de que lo hicieran en parte para desviar recursos a la IA muestra cómo pueden cambiar las tendencias.

Preguntas frecuentes sobre el S&P 500

¿Qué es el S&P 500?

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

¿Cómo se eligen las empresas que se incluirán en el S&P 500?

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

¿Cómo puedo operar con el S&P 500?

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

¿Qué factores impulsan al S&P 500?

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El precio del dólar en Colombia cotiza al momento de escribir alrededor de 3,934.00, ganando un 0.10% en el día.

El USD/COP ha caído a mínimos de tres días en 3,929.10 en la apertura del miércoles, elevándose poco después a un máximo diario de 3,941.49, aunque no ha mantenido el impulso.

El dólar pendiente del dato de empleo de Colombia del jueves

Estados Unidos ha publicado hoy el Producto Interior Bruto (PIB) preliminar del cuarto trimestre de 2023. El crecimiento de la economía estadounidense se ha moderado al 3.2% desde el 3.3% previsto del primer estimado, decepcionando expectativas.

El Índice del Dólar ha descendido tras el dato del PIB, cayendo a los alrededores de 104.00 tras haber subido en la mañana europea a 104.24, su nivel más alto en ocho días, impulsado por el sentimiento de aversión al riesgo y la confianza en el retraso de los recortes de tipos de la Fed al menos hasta junio.

La herramienta FedWatch de CME Group no prevé un primer recorte de tasas de interés por parte de la Fed al menos hasta junio, cuando sitúa las posibilidades de que se produzca una rebaja en el 53.2%.

El foco del mercado estará en los datos estadounidenses que se publicarán el jueves y viernes, ya que moverán los pares del dólar. Mañana se dará a conocer la inflación del PCE de enero, que se espera suba un 0.4% mensual frente al 0.2% de diciembre. El viernes estará centrado en el PMI manufacturero del ISM de febrero.

Colombia publicará este jueves su tasa de desempleo de enero, después que en diciembre el paro subiera al 10%, su nivel más alto en siete meses.

El FOMC ha mantenido los tipos en suspenso desde su última subida, en julio. Los economistas de ABN Amro siguen esperando que la Fed empiece a recortar los tipos a partir de junio.

El límite superior del FFR alcanzará el 4.25% a finales de 2024, y el 3% a mediados de 2025

Esperamos que la Fed empiece a recortar los tipos en junio, con el riesgo algo inclinado hacia recortes más tempranos.

Incluso con los recortes de tipos a partir del próximo año, se espera que la política monetaria siga siendo restrictiva a lo largo de 2024 e incluso en 2025.

Esperamos que el límite superior del tipo de los fondos federales alcance el 4.25% a finales de 2024, y el 3% a mediados de 2025.

La Fed también parece dispuesta a reducir su endurecimiento cuantitativo algo antes de lo previsto, aunque de forma gradual y bien programada.

- La Libra esterlina se enfrenta a una fuerte venta a medida que el sentimiento del mercado se vuelve volátil.

- Dave Ramsden, del BoE, quiere ver durante cuánto tiempo persistirán las presiones sobre los precios.

- El Dólar estadounidense avanza a la espera de los datos del índice de precios PCE subyacente.

La Libra esterlina (GBP) se debilita a última hora de la sesión europea del miércoles, ya que el sentimiento del mercado se mantiene volátil antes de los datos fundamentales del índice de precios del gasto en consumo personal (PCE) de Estados Unidos para enero. El par GBP/USD retrocede a pesar de las expectativas de que el Banco de Inglaterra (BoE) comenzará a reducir los tipos de interés más tarde que la Reserva Federal (Fed). Esto sirve de soporte a la libra esterlina, ya que unos tipos de interés más altos suelen atraer mayores entradas de capital extranjero.

Los inversores consideran que el BoE se planteará un cambio en la orientación de la política monetaria más tarde que otros bancos centrales, ya que las presiones sobre los precios en la economía del Reino Unido son tenaces debido al elevado crecimiento de los salarios, lo que supone una ventaja para la Libra esterlina. Los responsables políticos del BoE han advertido de que el ritmo de desaceleración de las ganancias medias es la mitad del necesario para lograr la estabilidad de precios.

De cara al futuro, la Libra esterlina se guiará por las expectativas de los mercados de recortes de tipos por parte del BoE. Los inversores bursátiles esperan que el BoE comience a reducir los tipos de interés a partir de agosto, ya que ello apoyará al mercado bursátil en general. Este podría ser el momento en el que la inflación se dispare de nuevo tras haber descendido hasta el 2%, según las previsiones del BoE, reveladas en la última declaración de política monetaria.

Resumen diario de los movimientos en los mercados: La Libra esterlina se desploma tras el desánimo de los mercados

- La Libra esterlina cae con fuerza tras no poder reconquistar la resistencia del nivel redondo de 1.2700 en medio de un estado de ánimo cauteloso en el mercado.

- Los inversores se mantienen al margen a la espera de los datos fundamentales del índice de precios PCE subyacente de enero en Estados Unidos, que se publicarán el jueves.

- Este dato crucial sobre la inflación dará más pistas sobre el momento en que la Reserva Federal (Fed) podría empezar a reducir los tipos de interés.

- Las previsiones de los participantes en el mercado muestran que el dato de inflación subyacente se desaceleró hasta el 2.8% desde el 2.9% de diciembre en tasa interanual.

- El Índice del Dólar estadounidense (DXY), que valora al Dólar frente a seis divisas principales, sube hasta la resistencia crucial de 104.00.

- En el ámbito nacional, la libra esterlina se guiará por las expectativas del mercado de recortes de tipos por parte del Banco de Inglaterra.

- Los responsables políticos del BoE están menos interesados actualmente en bajar los tipos de interés, ya que necesitan más pruebas de que la inflación descenderá hasta el objetivo del 2%.

- El martes, el vicegobernador del BoE, Dave Ramsden, que votó a favor de mantener los tipos de interés en el 5,25% en la última reunión de política monetaria, dijo que quiere ver cuánto tiempo persistirá la inflación.

- Dave Ramsden añadió que la duración de la persistencia de la inflación determinará cuánto tiempo se mantendrán los tipos de interés en el 5.25%.

- Las presiones sobre los precios en la economía del Reino Unido son tenaces debido al mayor crecimiento de los salarios y a la inflación de los servicios.

- Estos indicadores clave de la inflación han bajado bruscamente, pero el ritmo de descenso sigue siendo inconsistente, con la inflación disminuyendo hacia el objetivo del 2%.

La Libra esterlina cae con fuerza tras enfrentarse a una dura resistencia cerca de 1.2700. El par GBP/USD se enfrenta constantemente a barricadas cerca de la frontera descendente del patrón de triángulo descendente formado en un marco de tiempo diario, con la línea de frontera superior trazada desde el máximo del 28 de diciembre en 1.2827. El soporte horizontal del triángulo se traza desde el mínimo del 13 de diciembre cerca de 1.2500.

Un patrón de triángulo descendente demuestra indecisión entre los participantes del mercado, pero con un ligero sesgo a la baja debido a la formación de máximos más bajos y mínimos planos.

El par retrocede hacia las medias móviles exponenciales (EMA) de 20 y 50 días, que se negocian en torno a 1.2630. Mientras tanto, el índice de fuerza relativa (RSI) de 14 periodos se mantiene dentro de la región de 40.00-60.00, lo que indica una fuerte contracción de la volatilidad.

Preguntas frecuentes sobre el BoE

¿Qué hace el Banco de Inglaterra y cómo repercute en la Libra?

El Banco de Inglaterra (BoE) decide la política monetaria del Reino Unido. Su principal objetivo es lograr la estabilidad de los precios, es decir, una tasa de inflación constante del 2%. Su instrumento para lograrlo es el ajuste de las tasas básicos de préstamo. El BoE fija el tipo al que presta a los bancos comerciales y al que los bancos se prestan entre sí, determinando el nivel de los tipos de interés en la economía en general. Esto también influye en el valor de la Libra esterlina (GBP).

¿Cómo influye la política monetaria del Banco de Inglaterra en la Libra esterlina?

Cuando la inflación supera el objetivo del Banco de Inglaterra, éste responde subiendo los tipos de interés, lo que encarece el acceso al crédito para los ciudadanos y las empresas. Esto es positivo para la Libra esterlina, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales inviertan su dinero. Cuando la inflación cae por debajo del objetivo, es señal de que el crecimiento económico se está ralentizando, y el Banco de Inglaterra considerará la posibilidad de bajar los tipos de interés para abaratar el crédito con la esperanza de que las empresas pidan prestado para invertir en proyectos que generen crecimiento, lo que es negativo para la Libra esterlina.

¿Qué es el Quantitative Easing y cómo influye en la Libra?

En situaciones extremas, el Banco de Inglaterra puede aplicar una política denominada Quantitative Easing (QE). El QE es el proceso por el cual el BoE aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. El QE es una política de último recurso cuando la bajada de los tipos de interés no logra el resultado necesario. El proceso de QE implica que el Banco de Inglaterra imprima dinero para comprar activos, normalmente bonos del Estado o bonos corporativos con calificación AAA, de bancos y otras instituciones financieras. El QE suele traducirse en un debilitamiento de la Libra esterlina.

¿Qué es el Endurecimiento Cuantitativo y cómo influye en la Libra esterlina?

El endurecimiento cuantitativo (QT) es el reverso del QE, y se aplica cuando la economía se está fortaleciendo y la inflación empieza a subir. Mientras que en el QE el Banco de Inglaterra (BoE) compra bonos del Estado y de empresas a las instituciones financieras para animarlas a conceder préstamos, en el QT el BoE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo para la Libra esterlina.

El Índice del Dólar estadounidense (DXY) se recupera por encima de 104.00. Los economistas de Scotiabank analizan las perspectivas del Dólar.

Los diferenciales se han movido modestamente a favor del USD en el último mes

Aunque los mercados siguen reevaluando los riesgos de recorte de tipos de la Fed en los próximos meses (los swaps de la Fed implican ahora sólo 75 puntos básicos de relajación hasta finales de año, aproximadamente la mitad de lo que se preveía a principios de febrero), esto no es un motor obvio de las ganancias del USD porque los recortes de tipos implícitos de otros bancos centrales también se han reducido drásticamente.

Los diferenciales se han movido sólo marginalmente (5-6 puntos básicos para los diferenciales a 2 años) a favor del USD durante el mes pasado y el DXY sigue cotizando por encima de mi valor razonable estimado (basado en los diferenciales de rendimiento ponderados por el DXY), que hoy se sitúa en 103,04 puntos.

En otras palabras, puede haber poco potencial para que las ganancias del USD sigan desarrollándose.

- El precio del Oro rebota bruscamente a pesar de que los responsables de la Fed mantienen un discurso de línea dura.

- El Dólar se mantiene firme a medida que disminuyen las expectativas de recortes de tipos de la Fed.

- Los inversores esperan los datos de la inflación subyacente del PCE de EE.UU. para obtener una nueva orientación.

El precio del Oro (XAU/USD) descubre un fuerte interés de compra en los inicios de la sesión americana a pesar de que los responsables políticos de la Reserva Federal (Fed) no están interesados en bajar los tipos de interés en cualquier momento en la primera mitad de 2024. El aumento de los tipos de interés es negativo para el Oro, ya que incrementa el coste de oportunidad de mantener el metal precioso.

Para obtener nuevas pistas sobre el calendario de los recortes de tipos, los inversores se centrarán en los datos del índice de precios del gasto en consumo personal (PCE) de Estados Unidos para enero, que se publicarán el jueves. Las expectativas del mercado de recortes de tipos se reducirán si los datos de inflación subyacente resultan más sólidos de lo esperado. Este resultado podría desencadenar un movimiento a la baja en el precio del Oro.

En el frente geopolítico, las tensiones entre Israel y Hamás se intensificaron, ya que ambas naciones han restado importancia a las expectativas de un alto el fuego. Mientras tanto, Hamás, apoyado por Palestina, afirmó haber disparado varios cohetes hacia el norte de Israel.

Los datos de pedidos de bienes duraderos en EE.UU. para enero, publicados el martes, no lograron catalizar las ganancias en el precio del Oro. Los nuevos pedidos de bienes duraderos cayeron un 6,1%, mientras que los inversores preveían un descenso del 4,5%. La debilidad de la demanda de bienes duraderos indica unas malas perspectivas para el gasto del Consumidor.

Resumen diario de los movimientos en los mercados: El precio del Oro rebota mientras que el Dólar se mantiene firme

- El precio del Oro rebota por encima de 2.030$ mientras se intensifican las tensiones geopolíticas.

- Los inversores se centran principalmente en los datos del índice de precios PCE subyacente de Estados Unidos para enero, que se publicarán el jueves.

- El dato de la inflación subyacente dará pistas sobre cuándo podría plantearse la Reserva Federal un cambio moderado en la orientación de su política monetaria.

- Se espera que el índice de precios PCE subyacente crezca un 0.4% intermensual en enero, frente al 0.2% de diciembre. En términos interanuales, se prevé que el dato de inflación subyacente se haya desacelerado hasta el 2.8% desde el 2.9% de diciembre.

- Las presiones persistentes sobre los precios permitirían a los responsables políticos de la Fed argumentar a favor de mantener los tipos de interés restrictivos en el primer semestre de 2024.

- La mayoría de los responsables políticos de la Fed quieren ver más pruebas que confirmen que la inflación volverá de forma sostenible al objetivo del 2% antes de recortar los tipos.

- En la actualidad, las expectativas del mercado de recortes de tipos coinciden considerablemente con las de los responsables de la Fed, que no ven necesidad de apresurarse a reducir los tipos de interés.

- La herramienta FedWatch de CME muestra que los tipos de interés se mantendrán sin cambios en la horquilla del 5.25%-5.50% en las reuniones de política monetaria de marzo y mayo. Para la reunión de junio, los operadores ven un 50% de posibilidades de un recorte de tipos de 25 puntos básicos (pb).

- El martes, la Gobernadora de la Reserva Federal, Michelle Bowman, también se mostró partidaria de mantener estables los tipos de interés, ya que un recorte prematuro podría frenar el avance de la inflación hacia el 2% o reavivar las presiones sobre los precios.

- Michelle Bowman añadió que las fuertes lecturas de la inflación en enero y la rigidez del mercado laboral sugieren una ralentización del avance de la inflación hacia el 2%.

- Mientras tanto, el repunte del Dólar estadounidense se ha detenido por un momento, ya que la segunda estimación del Producto Interior Bruto (PIB) del cuarto trimestre indica que la economía creció un 3.2%, frente a las expectativas del 3.3%.

- El Índice del Dólar (DXY), que mide el valor del billete verde frente a seis divisas principales, se dispara por encima de 104.00, ya que la incertidumbre sobre los datos económicos estadounidenses ha aumentado el atractivo de los activos refugio.

El precio del Oro sube hacia la frontera bajista del patrón del Triángulo Simétrico, que se traza desde el máximo del 28 de diciembre en 2.088$. La frontera ascendente del patrón gráfico se sitúa desde el mínimo del 13 de diciembre en 1.973$.

El triángulo podría romperse en cualquier dirección. Sin embargo, las probabilidades favorecen marginalmente un movimiento en la dirección de la tendencia antes de la formación del triángulo - en este caso, hacia arriba. Una ruptura decisiva por encima o por debajo de las líneas que delimitan el triángulo indicaría que la ruptura está en marcha.

El índice de fuerza relativa (RSI) de 14 periodos oscila en la zona de 40.00-60.00, lo que indica indecisión entre los inversores.

Preguntas frecuentes sobre el PIB

¿Qué es el PIB y cómo se registra?

El Producto Interior Bruto (PIB) de un país mide la tasa de crecimiento de su economía durante un periodo de tiempo determinado, normalmente un trimestre. Las cifras más fiables son las que comparan el PIB con el trimestre anterior (por ejemplo, el segundo trimestre de 2023 con el primero de 2023) o con el mismo periodo del año anterior (por ejemplo, el segundo trimestre de 2023 con el segundo de 2022).

Las cifras trimestrales anualizadas del PIB extrapolan la tasa de crecimiento del trimestre como si fuera constante para el resto del año. Sin embargo, pueden ser engañosas si las perturbaciones temporales afectan al crecimiento en un trimestre pero es poco probable que duren todo el año, como ocurrió en el primer trimestre de 2020 con el estallido de la pandemia de coronavirus, cuando el crecimiento se desplomó.

¿Cómo influye el PIB en las divisas?

Un resultado del PIB más alto suele ser positivo para la moneda de una nación, ya que refleja una economía en crecimiento, que tiene más probabilidades de producir bienes y servicios que puedan exportarse, así como de atraer una mayor inversión extranjera. Del mismo modo, cuando el PIB cae suele ser negativo para la moneda.

Cuando una economía crece, la gente tiende a gastar más, lo que provoca inflación. El banco central del país tiene entonces que subir los tipos de interés para combatir la inflación, con el efecto secundario de atraer más entradas de capital de inversores mundiales, lo que ayuda a la apreciación de la moneda local.

¿Cómo influye el aumento del PIB en el precio del Oro?