- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El XAG/USD cae más del 1% a 31.60$ después de alcanzar un máximo anual de 32.71$ a principios de la semana.

- El no cerrar por encima de 31.75$ podría ver a la plata cotizando entre 31.00$ y 31.70$, con potencial para una mayor debilidad.

- Una ruptura por encima de 32.00$ podría llevar a probar el máximo anual de 32.71$, con 33.00$ como el próximo nivel clave de resistencia.

Los precios de la plata cayeron el viernes, terminando la sesión con una baja de más del 1% después de alcanzar un récord anual de 32.71$ el 26 de septiembre. La incapacidad de los compradores para mantener las ganancias por encima de 32.00$ exacerbó la caída hacia 31.60$, pero se mantuvieron con ganancias semanales de más del 1,50%.

XAG/USD Perspectiva técnica

La plata tiene un sesgo alcista a pesar de caer a un mínimo de cuatro días de 31.37$, pero un cierre diario por debajo del pico del 13 de julio de 31.75$ abre el alcance para cotizar dentro del rango de 31.00$-31.70$.

El Índice de Fuerza Relativa (RSI) sigue siendo alcista, pero a corto plazo, los vendedores podrían empujar los precios hacia el mínimo del 23 de septiembre de 30.36$. En caso de una mayor debilidad, el siguiente objetivo sería la media móvil de 50 días (DMA) en 29.64$.

Por el contrario, si el XAG/USD sube nuevamente por encima de 32.00$, esto podría allanar el camino para probar el máximo anual de 32.71$ antes de desafiar los 33.00$ antes del pico del 1 de octubre de 2012 en 35.340$.

Plata Acción del Precio – Gráfico Diario

- El XAU/USD cae a 2.646$ después de que los datos de inflación de septiembre sugieran un progreso hacia el objetivo del 2% de la Fed.

- El rendimiento del Tesoro estadounidense a 10 años cae cinco puntos básicos, mientras que el Índice del Dólar estadounidense baja un 0,16% a 100.41.

- Los riesgos geopolíticos aumentan a medida que Israel ataca Líbano, pero el Oro no gana impulso ya que los operadores recogen beneficios.

El Oro cayó a un mínimo de tres días por debajo de 2.650$ después de que la Oficina de Análisis Económico (BEA) de EE.UU. revelara que la inflación de septiembre continuó evolucionando hacia el objetivo de la Reserva Federal (Fed). Aunque esto justificaba una mayor flexibilización por parte de la Fed, el metal dorado no logró ganar tracción ya que los analistas especularon que los operadores estaban recogiendo beneficios. El XAU/USD cotiza en 2.646$, con una caída de casi el 1%.

Anteriormente, la BEA reveló que la medida de inflación preferida de la Fed, el Índice de Precios del Gasto en Consumo Personal (PCE), está ligeramente más cerca del objetivo del 2% del banco central, según los datos de agosto. Mientras tanto, el PCE subyacente aumentó una décima de punto porcentual en comparación con los datos de julio.

Tras los datos, el rendimiento del bono del Tesoro estadounidense a 10 años cayó cinco puntos básicos a 3.749%. En consecuencia, el Dólar cayó ya que el Índice del Dólar estadounidense (DXY) bajó un 0,16% a 100.41.

Después de los datos, las probabilidades de una flexibilización de 50 puntos básicos (pb) en la reunión de noviembre aumentaron, según la herramienta CME FedWatch.

Dada la reacción del mercado, se esperaba que los precios del Oro pudieran alcanzar otro récord histórico. Sin embargo, el XAU/USD se desplomó por debajo del mínimo diario del 26 de septiembre de 2.654$, abriendo la puerta a un retroceso más profundo.

Otros datos revelaron que el Sentimiento del Consumidor de la Universidad de Michigan para septiembre mejoró en su lectura final.

Aparte de esto, se avecina una escalada en el conflicto de Oriente Medio entre Israel y Hezbollah. Israel afirmó haber golpeado la sede principal de Hezbollah en el sur de Beirut el viernes. Un funcionario israelí dijo que el gobierno espera no proceder con una invasión terrestre de Líbano, pero no lo descartaría.

Reuters reveló que los ETF de Oro vieron modestas entradas netas la semana pasada y aún no han contribuido completamente al repunte del Oro, aunque los analistas esperan más actividad de los ETF en los próximos meses.

Resumen diario de los mercados: El precio del Oro cae a medida que la inflación de EE.UU. se acerca al objetivo del 2%

- El PCE de EE.UU. en agosto se situó en 2,2% interanual, por debajo del 2,5% del mes anterior y ligeramente inferior a la estimación del consenso.

- El PCE subyacente aumentó modestamente como se esperaba, del 2,6% al 2,7% interanual para el mismo período.

- El Sentimiento del Consumidor de la Universidad de Michigan (UoM) para septiembre mejoró de 69,0 a 70,1. Las expectativas de inflación a un año bajaron del 2,8% al 2,7%, mientras que las expectativas a cinco años aumentaron del 3% al 3,1%.

- Los participantes del mercado han descontado completamente al menos un recorte de tasas de 25 pb por parte de la Fed. Sin embargo, las probabilidades de un recorte de 50 pb han disminuido al 54,7%, desde una probabilidad del 60% hace dos días, según la herramienta CME FedWatch.

Análisis técnico del XAU/USD: El precio del Oro cae y se mantiene alrededor de 2.650$

El precio del Oro alcanzó un máximo histórico de 2.685$ y sigue sesgado al alza. Sin embargo, los compradores no lograron alcanzar nuevos máximos históricos, abriendo la puerta a un retroceso. El impulso a corto plazo favorece a los vendedores ya que el Índice de Fuerza Relativa (RSI) sale de la zona de sobrecompra, apuntando hacia la marca de 60.

Si el XAU/USD cae por debajo de 2.650$, busque una prueba del máximo diario del 18 de septiembre en 2.600$. Los siguientes niveles clave de soporte a probar serán el mínimo del 18 de septiembre de 2.546$, seguido por la media móvil simple (SMA) de 50 días en 2.488$.

Por el contrario, si el XAU/USD extiende su repunte más allá del máximo anual actual (YTD) de 2.685$, la siguiente resistencia sería la marca de 2.700$. A continuación, estaría el nivel de 2.750$, seguido por 2.800$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

¿Qué acaba de pasar?

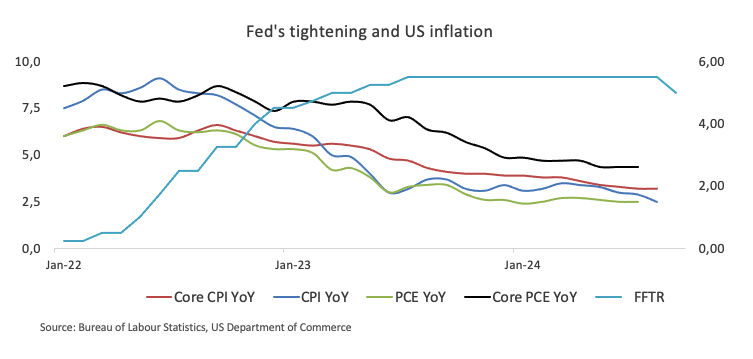

El Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. de agosto, o PCEPI como lo llama la Reserva Federal de EE.UU. (Fed), registró una tasa anualizada del 2,2% interanual el 27 de septiembre, la cifra más baja de este indicador clave de inflación desde marzo de 2021. Este es un paso importante para que la Fed pueda reclamar la 'victoria' sobre la inflación, ya que los índices de precios continúan acercándose al objetivo general del banco central de EE.UU. de una inflación anual del PCE del 2%.

A pesar de la cifra positiva de la inflación general del PCEPI en agosto, persisten varios obstáculos para los objetivos de política de la Fed. El PCEPI subyacente, una medida de la inflación del PCE que excluye los precios de los alimentos y la energía, que están sujetos a estacionalidad y volatilidad, aumentó al 2,7% interanual en agosto, lo que implica que las presiones subyacentes sobre los precios aún persisten.

¿Por qué importa la inflación del PCE?

El PCEPI es un indicador clave en el amplio conjunto de métricas de la Fed. La Fed prefiere en general el PCEPI sobre el ampliamente seguido Índice de Precios al Consumidor (CPI), porque la cesta de bienes y servicios utilizada para rastrear el PCEPI se ajusta de manera más regular e incluye el gasto de bolsillo tanto para comunidades urbanas como rurales. Las métricas de inflación del CPI solo consideran los gastos de los consumidores en regiones urbanas, y el índice CPI se actualiza semestralmente, en comparación con el rebalanceo trimestral del PCEPI. Debido a esto, la Fed da un mayor peso a los cambios en los números del PCEPI al establecer objetivos y debatir cambios de política.

¿Qué sucede a continuación?

Con las cifras del PCEPI continuando su avance hacia los objetivos de precios de la Fed (aunque de manera inestable), la Fed y los mercados globales se centrarán en la próxima ronda de cifras clave de empleo y trabajo de EE.UU. La Fed también buscará señales de confirmación en otros indicadores de inflación, como la cifra mensual del CPI, para confirmar que la inflación continuará en la dirección preferida.

Indicador económico

Gasto de consumo personal - índice de precios (YoY)

El gasto personal en consumo publicado por la Bureau of Economic Analysis, Department of Commerce es una estimación de la cantidad de dinero que los consumidores gastan en un mes. Es un indicador significativo de la inflación. Un resultado superior a las expectativas es alcista para el dólar, mientras que una lectura inferior al consenso es bajista.

Leer más.Última publicación: vie sept 27, 2024 12:30

Frecuencia: Mensual

Actual: 2.2%

Estimado: 2.3%

Previo: 2.5%

Fuente: US Bureau of Economic Analysis

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

El precio del dólar estadounidense sube frente al peso colombiano marcando a un máximo diario en 4.193,00, después de llegar a mínimos de dos días en 4.148.75.

El USD/COP opera al momento de escribir sobre 4.173,88, ganando un 0.07% diario.

Colombia dará a conocer su tasa de desempleo el lunes

- El Departamento Administrativo Nacional de Estadística de Colombia publicará el próximo lunes su tasa de desempleo, la cual se sitúa actualmente en 9.9%, su nivel más bajo de 2024.

- El Índice de Precios al Consumo de Estados Unidos subió un 2.2% interanual en agosto, ligeramente por debajo del 2.3% esperado por el mercado y del 2.5% registrado en julio.

- La Confianza del Consumidor de la Universidad de Michigan se incrementa a 70.1, superando las expectativas de los analistas que la ubicaban en 69.3.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- Las señales de inflación en EE.UU. se están enfriando con la lectura del PCE por debajo de las expectativas.

- El sentimiento del consumidor ha repuntado, indicando expectativas económicas más brillantes.

- El USD podría ver una caída adicional si los mercados se mantienen firmes en la apuesta de un recorte de 50 pb en noviembre.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas principales, se mantiene débil tras la publicación de los datos del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. de agosto. La inflación general del PCE, la medida de inflación preferida por la Reserva Federal (Fed), fue más suave de lo esperado, mientras que la inflación subyacente del PCE coincidió con las expectativas.

Los inversores estarán atentos a los datos entrantes para continuar colocando sus apuestas sobre la próxima decisión de la Fed. Ahora la atención se centra en los datos del mercado laboral de septiembre.

Resumen diario de los mercados: El Dólar estadounidense cae por los datos débiles del PCE

- El mercado está comenzando a reducir sus apuestas de relajación de la Fed, con el mercado valorando ahora una relajación total de 175 pb en los próximos 12 meses frente a los 200 pb al inicio de esta semana.

- El Índice de Precios del Gasto en Consumo Personal (PCE) general subió un 2,2% interanual en agosto, por debajo de las expectativas del mercado del 2,3%.

- El Índice de Precios del Gasto en Consumo Personal (PCE) subyacente, excluyendo alimentos y energía, aumentó un 2,7%, coincidiendo con las estimaciones del consenso.

- La confianza del consumidor en EE.UU. mejoró en septiembre con el Índice de Sentimiento del Consumidor de la Universidad de Michigan subiendo a 70,1 desde 66 en agosto.

- La expectativa de inflación a cinco años se mantuvo estable en 3,1%, lo que indica que los consumidores no esperan que la inflación aumente significativamente en los próximos años.

- Aunque las apuestas moderadas disminuyeron un poco, los mercados están valorando un recorte de 50 pb para la próxima reunión de noviembre, lo que parece debilitar al USD.

Perspectiva técnica del DXY: El DXY señala un impulso bajista, resistencia en 101.00

El análisis técnico indica que el índice DXY sigue siendo vulnerable a nuevas caídas, ya que el Índice de Fuerza Relativa (RSI) y el Promedio Móvil de Convergencia/Divergencia (MACD) continúan su tendencia a la baja y luchan por ganar impulso. El nivel de 101.00 sigue actuando como una fuerte resistencia, limitando el potencial alcista del Dólar estadounidense.

Los soportes se encuentran en 100.50, 100.30 y 100.00, mientras que las resistencias están en 101.00, 101.30 y 101.60. La incapacidad del índice para superar el nivel de 101.00 sugiere que el impulso bajista podría persistir en el corto plazo.

El Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El par EUR/GBP comerció lateralmente el viernes, borrando las ganancias diarias y estabilizándose en 0.8335.

- El RSI y el MACD sugieren que la presión de venta es constante pero continúan mostrando condiciones de sobreventa.

- El par parece estar consolidando los fuertes movimientos a la baja del lunes.

El EUR/GBP ha estado en un declive constante durante los últimos días de negociación y los bajistas se tomaron una pausa. El viernes, el cruce inicialmente saltó a 0.8350 y luego se estabilizó en 0.8330, lo que da más argumentos de que los compradores están luchando.

El Índice de Fuerza Relativa (RSI) está cerca del área de sobreventa, lo que sugiere que la presión de venta es intensa, mientras que el histograma del Promedio Móvil de Convergencia/Divergencia (MACD) es rojo y plano, lo que respalda el caso de consolidación en el corto plazo.

El par EUR/GBP parece enfrentar presión bajista a corto plazo, con los bajistas dominando actualmente el mercado. Una caída por debajo del nivel de soporte de 0.8300 podría desencadenar nuevas caídas. Sin embargo, las señales de sobreventa de los indicadores técnicos sugieren la posibilidad de una corrección al alza. Para que los alcistas recuperen el control, sería necesario una ruptura por encima del nivel de resistencia de 0.8400.

Gráfico diario del EUR/GBP

- El Peso mexicano extendió sus pérdidas por segundo día consecutivo mientras el USD/MXN alcanzó un pico de 19.74.

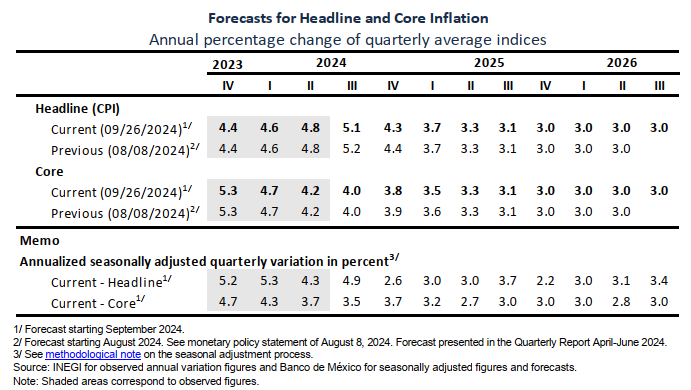

- Banxico recorta tasas al 10.50%, debilitando al Peso mientras la actividad económica se enfría y las proyecciones de inflación aumentan para 2024.

- La inflación del PCE de EE.UU. bajó, pero el PCE subyacente se mantiene dentro del rango de confort de la Fed del 2%-3%.

El Peso mexicano perdió fuerza el viernes frente al Dólar estadounidense después de que los datos de inflación en Estados Unidos (EE.UU.) bajaran y no lograran apuntalar la moneda mexicana. Sin embargo, la reciente decisión del Banco de México — conocido como Banxico — de bajar las tasas de interés debilitó al Peso. Al momento de escribir, el USD/MXN se cotiza en 19.72, ganando un 0.50%.

El indicador de inflación favorito de la Reserva Federal, el Índice de Precios del Gasto en Consumo Personal (PCE), fue más bajo de lo esperado en agosto, según la Oficina de Análisis Económico (BEA) de EE.UU. El mismo informe mostró que el PCE subyacente, que excluye elementos volátiles como alimentos y energía, subió una décima, pero se mantiene dentro del rango del 2% al 3%.

Otros datos mostraron que el Gasto Personal y los Ingresos Personales mostraron signos de desaceleración, mientras que el Sentimiento del Consumidor de la Universidad de Michigan para septiembre, en su lectura final, mejoró.

En México, Banxico decidió recortar las tasas de interés del 10.75% al 10.50% en una votación dividida 4-1 el jueves, con el Subgobernador Jonathan Heath disintiendo después de votar por mantener las tasas sin cambios.

Los funcionarios reconocieron que la actividad económica se está debilitando, lo que ejerce presión sobre el mercado laboral, que ha mostrado signos de enfriamiento. Banxico revisó al alza sus expectativas de inflación para las cifras generales y subyacentes en 2024, pero mantuvo su estimación de que la inflación alcanzará el objetivo para finales de 2025.

A pesar de revisar la inflación, el banco declaró, "[L]a naturaleza de los choques que han afectado al componente no subyacente y la proyección de que sus efectos sobre la inflación general seguirán disipándose en los próximos trimestres," añadiendo que "aunque el panorama de la inflación aún requiere una postura de política monetaria restrictiva, su evolución implica que es adecuado reducir el nivel de restricción monetaria."

La Balanza Comercial mostró que la economía de México registró un déficit cinco veces mayor de lo esperado, ejerciendo presión sobre el Peso.

Resumen diario de los mercados: El Peso mexicano se desploma por la decisión de Banxico y los datos de inflación de EE.UU.

- La agitación política en México se calma mientras los participantes del mercado se preparan para el cambio de presidente el 1 de octubre, un día festivo en México. El discurso de la Presidenta Electa Claudia Sheinbaum será observado en busca de pistas sobre su plan económico.

- La Balanza Comercial de México registró un déficit de -4.86 mil millones de $ en agosto, más que los -0.5 mil millones de $ esperados por el consenso.

- El PCE de EE.UU. en agosto fue del 2.2% interanual, bajando desde el 2.5% y una décima menos de lo esperado por el consenso.

- El PCE subyacente subió modestamente, como se esperaba, del 2.6% al 2.7% en el mismo período.

- El Sentimiento del Consumidor de la Universidad de Michigan en septiembre mejoró de 69.0 a 70.1. Las expectativas de inflación a un año bajaron del 2.8% al 2.7%, y para un período de cinco años subieron del 3% al 3.1%.

- Se espera que Banxico reduzca los costos de endeudamiento en 175 puntos básicos hacia finales de 2025, según los mercados de swaps.

- El Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a una cesta de seis pares, se mantiene prácticamente sin cambios en 100.50.

- Los participantes del mercado han descontado completamente al menos un recorte de tasas de 25 puntos básicos por parte de la Fed. Sin embargo, las probabilidades de una flexibilización de 50 puntos básicos son del 54.7%, menor que la probabilidad del 60% de hace dos días, según la herramienta CME FedWatch.

Análisis técnico del USD/MXN: El Peso mexicano cae mientras el USD/MXN sube por encima de 19.65

El USD/MXN reanudó su tendencia alcista, alcanzando un máximo diario de 19.74, tras la serie de datos en México y EE.UU. El Índice de Fuerza Relativa (RSI) se mantiene alcista, insinuando que el momentum favorece a los compradores.

Por lo tanto, el USD/MXN podría dirigirse a más ganancias. La primera resistencia sería el máximo de la semana actual de 19.75. Una vez superado, la siguiente parada sería el pico del 12 de septiembre en 19.84, seguido del nivel de 20.00. Si esos dos niveles se despejan, el máximo anual (YTD) actual de 20.22 quedará expuesto.

Por otro lado, si el USD/MXN lucha por romper 19.75, podría allanar el camino para precios más bajos. El primer soporte sería el nivel de 19.50, seguido del mínimo del 24 de septiembre en 19.23, antes de que el par se dirija hacia el mínimo del 18 de septiembre en 19.06. Una vez superados esos niveles, la cifra de 19.00 emerge como la siguiente línea de defensa.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El precio del Dólar gana un 0.40% diario, consolidándose en el rango operativo de la sesión anterior.

- La balanza comercial de México aumentó su déficit en agosto a 4.868 millones de dólares.

- El Banco de México flexibilizó su política monetaria al reducir 25 puntos básicos los tipos de interés a un 10.50% desde un 10.75%, el día de ayer.

El USD/MXN marcó un máximo de la sesión en 19.71 $, encontrando vendedores agresivos que llevaron la paridad a un mínimo del día en 19.52 $. En estos momentos, el precio del Dólar estadounidense cotiza frente al Peso mexicano en 19.70 $, subiendo un 0.25% diario.

El Dólar estadounidense reacciona al alza tras los datos económicos de Estados Unidos

El Índice de Consumo Personal (PCE) registró un incremento de un 2.2% interanual en agosto, a la par del índice de Confianza del Consumidor de la Universidad de Michigan, el cual se ha incrementado a 70.1 en septiembre, superando el 69.3 esperado por el mercado. El Índice del Dólar (DXY) ha caído un 0.04%, cotizando en 100.52. Tras la publicación de las noticias, el Dólar estadounidense registra una apreciación de un 0.40% frente al Peso mexicano.

México publica su balanza comercial de agosto tras la resaca de Banxico

El Banco de México recortó el día de ayer su tasa de interés en 25 puntos básicos para ubicarla en 10.50%, alcanzando su nivel más bajo desde diciembre de 2022. La autoridad en política monetaria destacó en su informa que la inflación general anual disminuyó de 5.57% en julio a 4.66% en la primera quincena de septiembre, confirmando que la inflación subyacente mantuvo su tendencia bajista.

Con base en información presentada el día de hoy por el Instituto Nacional de Estadística y Geografía (INEGI), la balanza comercial de México registró un déficit comercial de 4.688 millones de dólares en agosto, que se compara con el déficit de 1.278 millones $, en el mismo mes de 2023. Durante los primeros ocho meses de 2024, la balanza comercial registró un déficit de 10.438 millones de dólares. El mismo periodo de 2023 el déficit fue de 8.428 millones $.

Tras la noticia, el Peso mexicano se mantiene estable operando dentro del rango de la sesión previa, cotizando sobre 19.70$.

USD/MXN Niveles de Precio

El USD/MXN reaccionó a la baja ante una resistencia de corto plazo ubicada en 19.75, dada por el máximo del 26 de septiembre, rechazando el extremo superior de un canal alcista.

El soporte más cercano lo observamos en 19.23, mínimo del 24 de septiembre que converge con el retroceso al 23.6% de Fibonacci y con el extremo inferior de un canal alcista. El siguiente soporte clave está en 19.07, punto pivote del 18 de septiembre.

Gráfico diario del USD/MXN

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Según informó el Financial Times, citando fuentes con conocimiento del asunto, Arabia Saudí tiene la intención de abandonar su objetivo de precio no oficial de 100 $ por barril, lo que le permitiría aumentar la producción de petróleo. No hay un objetivo de precio anunciado oficialmente, señala Carsten Fritsch, analista de materias primas de Commerzbank.

El retiro gradual de los recortes voluntarios de producción parece probable

"Según los cálculos del FMI, Arabia Saudí necesita un precio del petróleo de casi 100 $ para equilibrar el presupuesto nacional. Debido a los recortes de producción y la consiguiente reducción de los volúmenes de exportación, el precio requerido había seguido aumentando. Arabia Saudí ya no está dispuesta a ceder cuota de mercado a otros productores y también tiene suficientes opciones de financiación alternativas para capear un período de precios del petróleo más bajos. Por lo tanto, es probable que se produzca un retiro gradual de los recortes voluntarios de producción a partir de principios de diciembre."

"Dos fuentes de la OPEP+ dijeron ayer que el aumento de producción planeado seguiría adelante. Para Arabia Saudí, estamos hablando de 1 millón de barriles por día; para la OPEP+ en su conjunto, 2.2 millones de barriles por día. Dado que algunos países, como Irak y Kazajistán, no han reducido su producción según lo acordado, es probable que el aumento real de la producción esté más cerca de 1.6-1.7 millones de barriles por día."

"Si esta cantidad realmente llega al mercado gradualmente a partir de diciembre, el mercado del petróleo podría enfrentar un considerable exceso de oferta el próximo año. El precio del petróleo reaccionaría a esto con una caída adicional del precio. Entonces habría riesgos a la baja para nuestra previsión del precio del petróleo de 80 USD el próximo año."

- El GBP/USD cotiza en 1.3403, con una caída del 0.08%, cerca de su pico de dos años.

- El impulso se desvanece con una posible divergencia negativa, pero una ruptura por encima de 1.3437 podría apuntar a 1.3450 y 1.3500.

- Una caída por debajo de 1.3312 podría ver más descensos hacia el mínimo del 23 de septiembre de 1.3248.

La Libra esterlina registró pérdidas mínimas frente al Dólar, pero se mantiene cerca de los niveles máximos de dos años el viernes. La Oficina de Análisis Económico de EE.UU. reveló que la inflación está a punto de alcanzar el objetivo del 2% de la Fed. Al momento de escribir, el GBP/USD cotiza en 1.3403, con una caída del 0.08%.

Perspectiva técnica del GBP/USD

El par tiene un sesgo alcista, aunque la tendencia ha perdido algo de fuerza ya que los compradores no lograron llevar el GBP/USD a un nuevo máximo histórico en 2024.

A medida que la acción del precio continúa subiendo, el impulso se ha desvanecido. El Índice de Fuerza Relativa (RSI) sigue bajando, mientras que los precios al contado apuntan más alto. Por lo tanto, podría estar formándose una divergencia negativa, pero los vendedores deben empujar los precios por debajo de la línea de tendencia superior de un canal ascendente.

Si el GBP/USD extiende sus ganancias más allá del pico del 1 de marzo de 2022 de 1.3437, la siguiente resistencia sería 1.3450, seguida de 1.3500.

Por el contrario, si el par cae por debajo del mínimo del 25 y 26 de septiembre de 1.3312, se esperan más pérdidas. El siguiente soporte sería el mínimo del 23 de septiembre en 1.3248, seguido de la cifra de 1.3200.

Acción del Precio del GBP/USD – Gráfico Diario

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

- El Dólar estadounidense pierde un 0.47% frente al Peso chileno, manteniéndose dentro del rango operativo del día de ayer.

- El cobre cede un 0.43%, luego de alcanzar máximos no vistos desde el 10 de julio en 4.6228 $.

El USD/CLP estableció un máximo diario en 905.91, encontrando vendedores agresivos que llevaron la paridad a un mínimo del día en 900.73. Al momento de escribir, el Dólar estadounidense opera en 901.65 frente al Peso chileno, cayendo un 0.47% diario.

El cobre se dispara a máximos de once semanas tras las medidas económicas del Banco Popular de China

El USD/CLP se aprecia por séptima sesión consecutiva, aproximándose al mínimo de cuatro meses, alcanzado el 28 de mayo, ubicado en 896.23. Por otro lado, el cobre retrocede un 0.43%, tras llegar a niveles no vistos desde el 10 de julio y marcar un nuevo máximo del mes en 4.6828 $ por libra.

La subida en los precios del cobre refleja el incremento en la demanda de China, el mayor consumidor del metal en el mundo. El cobre cotiza al alza por tercera semana consecutiva, registrando una ganancia mensual de un 10.08%.

A principios de esta semana, el gobernador del Banco Popular de China, Pan Gongsheng, declaró una reducción de la tasa de recompra a 7 días al 1.5% desde el 1.7%, así como los pagos iniciales para segundas viviendas al 15% desde un 25%. Estas medidas son adicionales a la disminución al 8% del coeficiente de reserva bancario, con el objetivo de incrementar la actividad económica del país.

Niveles técnicos en el USD/CLP

El USD/CLP continúa con la tendencia bajista, reaccionando a la baja desde una resistencia en 951.88, dada por el máximo del 10 de septiembre. La siguiente resistencia importante la observamos en 961.00, punto pivote del 2 de agosto.

El soporte más cercano se encuentra en 893.23 dado por el mínimo del 28 de mayo. El siguiente soporte clave está en 881.85, punto pivote del 20 de mayo.

Gráfico diario del Peso chileno

- El USD/JPY cae aún más a 142.50 debido a múltiples vientos en contra.

- La victoria de Ishiba en las elecciones de PM en Japón ha fortalecido al Yen japonés.

- La moderación de las presiones inflacionistas en EE.UU. ha pesado sobre el Dólar estadounidense.

El par USD/JPY se desploma a cerca de 142.50 en la sesión norteamericana del viernes. El activo se debilita ya que la victoria del exministro de defensa de Japón, Shigeru Ishiba, en la contienda por el cargo de Primer Ministro ha fortalecido al Yen japonés (JPY).

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.02% | 0.11% | -1.54% | 0.11% | -0.47% | -0.53% | -0.50% | |

| EUR | 0.02% | 0.12% | -1.53% | 0.09% | -0.45% | -0.54% | -0.47% | |

| GBP | -0.11% | -0.12% | -1.64% | -0.02% | -0.57% | -0.63% | -0.59% | |

| JPY | 1.54% | 1.53% | 1.64% | 1.66% | 1.10% | 1.02% | 1.10% | |

| CAD | -0.11% | -0.09% | 0.02% | -1.66% | -0.59% | -0.63% | -0.59% | |

| AUD | 0.47% | 0.45% | 0.57% | -1.10% | 0.59% | -0.06% | -0.02% | |

| NZD | 0.53% | 0.54% | 0.63% | -1.02% | 0.63% | 0.06% | 0.04% | |

| CHF | 0.50% | 0.47% | 0.59% | -1.10% | 0.59% | 0.02% | -0.04% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

Un fuerte repunte del Yen sugiere que los participantes del mercado esperan que la victoria del nuevo PM Shigeru Ishiba sea favorable para nuevas subidas de tasas de interés por parte del Banco de Japón (BoJ). En sus comentarios anteriores, Ishiba dijo a Reuters que el banco central estaba "en la senda correcta de la política" con las subidas de tasas hasta ahora.

Mientras tanto, una fuerte debilidad del Dólar estadounidense (USD) tras la publicación de los datos del índice de precios del gasto en consumo personal (PCE) de Estados Unidos (EE.UU.) para agosto, más suaves de lo esperado, también ha provocado una mayor caída del activo. La inflación anual del PCE se desaceleró a 2,2%, más rápido que las estimaciones del 2,3% y la lectura de julio del 2,5%. El índice de precios del PCE subyacente, que excluye los precios volátiles de alimentos y energía y es la medida de inflación preferida por la Reserva Federal (Fed), aumentó según lo esperado en un 2,7%.

El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, cae cerca del mínimo del año (YTD) de 100.20. Más debilidad en el Dólar estadounidense resultaría en un nuevo ciclo bajista.

Una mayor desaceleración de las presiones inflacionistas en EE.UU. ha aumentado las expectativas de que la Fed podría recortar las tasas de interés en 50 puntos básicos (pb) nuevamente en noviembre. La Fed giró hacia la normalización de la política con una subida de tasas de 50 pb, mayor de lo habitual, la semana pasada debido a las crecientes preocupaciones sobre el deterioro del crecimiento del empleo.

- La confianza del consumidor en EE.UU. mejoró más de lo anticipado en septiembre.

- La encuesta de la Universidad de Michigan mostró que la expectativa de inflación a cinco años se mantuvo en 3.1%.

La confianza del consumidor en EE.UU. mejoró en septiembre, con el índice de sentimiento del consumidor de la Universidad de Michigan subiendo a 70.1 desde 66 en agosto. Esta lectura superó la expectativa del mercado de 69.3. "El sentimiento parece estar ganando impulso a medida que las expectativas de los consumidores para la economía mejoran", dice el informe.

El índice de condiciones actuales mejoró a 63.3 desde 61.3, y el índice de expectativas de los consumidores subió a 74.4 desde 72.1.

Los detalles de la encuesta revelaron que la expectativa de inflación a cinco años se mantuvo en 3.1%.

Reacción del mercado

El informe dio un modesto impulso al Dólar estadounidense, ayudando al USD a recuperar algo de terreno después de la fuerte caída resultante de las cifras de inflación más suaves de lo anticipado.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. Dólar estadounidense fue la divisa más fuerte frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.05% | 0.06% | -1.61% | 0.11% | -0.47% | -0.54% | -0.54% | |

| EUR | 0.05% | 0.10% | -1.56% | 0.12% | -0.41% | -0.50% | -0.46% | |

| GBP | -0.06% | -0.10% | -1.66% | 0.03% | -0.52% | -0.59% | -0.57% | |

| JPY | 1.61% | 1.56% | 1.66% | 1.73% | 1.16% | 1.08% | 1.14% | |

| CAD | -0.11% | -0.12% | -0.03% | -1.73% | -0.59% | -0.64% | -0.62% | |

| AUD | 0.47% | 0.41% | 0.52% | -1.16% | 0.59% | -0.07% | -0.05% | |

| NZD | 0.54% | 0.50% | 0.59% | -1.08% | 0.64% | 0.07% | 0.02% | |

| CHF | 0.54% | 0.46% | 0.57% | -1.14% | 0.62% | 0.05% | -0.02% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

- El AUD/USD rompe la parte superior de un rango y sube.

- Ha alcanzado un objetivo alcista inicial y existe el riesgo de que pronto pueda retroceder.

El AUD/USD rompe por encima de los máximos de su rango y sigue al alza el viernes.

Está en una tendencia alcista a corto plazo que, dado el principio de que "la tendencia es tu amiga", es más probable que se extienda que no.

Gráfico diario del AUD/USD

El próximo objetivo al alza es 0.6988 (máximo del 14 de febrero de 2023), seguido por 0.7156 en un caso alcista (máximo del 2 de febrero de 2023).

El par no está sobrecomprado según el indicador de momentum Índice de Fuerza Relativa (RSI) y por lo tanto tiene margen para más alza.

El AUD/USD ha alcanzado un objetivo inicial al alza basado en la extrapolación del rally de agosto desde la base de la corrección de principios de septiembre, subiendo un 61,8% de Fibonacci. Este objetivo se sitúa alrededor de 0.6115 y ya ha sido superado. Esto podría indicar que la tendencia no tiene más recorrido al alza y el par retrocederá. Aún no hay señales en la acción del precio de que esto esté a punto de ocurrir.

- El USD/CAD se mantiene por debajo de 1.3500 tras la publicación de los datos de inflación del PCE de EE.UU. y del PIB canadiense.

- La inflación del PCE de EE.UU. se desaceleró a un ritmo más rápido de lo esperado, hasta el 2,2% en agosto.

- La economía canadiense se expandió a un ritmo mejor de lo esperado, del 0,2% en julio.

El USD/CAD continúa oscilando por debajo de la resistencia psicológica de 1.3500 en la sesión de Nueva York del viernes, a pesar de la publicación del informe de inflación del Gasto en Consumo Personal (PCE) de Estados Unidos (EE.UU.) para agosto, lo que sugiere que la inflación está en camino de volver al objetivo del banco del 2%.

El Índice de Precios del PCE anual se situó en 2,2%, más bajo que las estimaciones de 2,3% y la lectura de julio de 2,5%. En el mismo período, la inflación del PCE subyacente, que excluye los precios volátiles de alimentos y energía, aumentó un 2,7%, como se esperaba. Esto impulsaría las expectativas del mercado de que la Reserva Federal (Fed) realice otro recorte de tasas de interés de 50 puntos básicos (pb) en noviembre.

De cara al futuro, los inversores centrarán su atención en una serie de datos del mercado laboral de EE.UU., que se publicarán la próxima semana. Los participantes del mercado se centrarán en ellos para conocer el estado actual del crecimiento del empleo. La semana pasada, la Fed realizó un recorte de tasas de interés mayor de lo esperado, de 50 pb, reduciendo las tasas de interés al rango de 4,75%-5,00% en medio de crecientes preocupaciones sobre el debilitamiento de la demanda laboral.

La próxima semana, los inversores también se centrarán en los datos del Índice de Gerentes de Compras (PMI) de Manufactura y Servicios del ISM de EE.UU. para septiembre, que proporcionarán el estado actual de la salud económica.

Mientras tanto, el crecimiento mensual del Producto Interior Bruto (PIB) canadiense para julio ha sido superior, del 0,2%, en comparación con las expectativas de 0,1% y un rendimiento plano en junio. Los datos del PIB canadiense mejor de lo esperado probablemente no proporcionarán una razón a los responsables de la política del Banco de Canadá (BoC) para pausar el ciclo de flexibilización de la política, que comenzó en junio. El BoC ya ha recortado las tasas de interés en 75 pb, hasta el 4,25%.

- El EUR/GBP parece haberse estancado después de retroceder al alza desde los mínimos del 24 de septiembre.

- El par puede estar reanudando su tendencia bajista y podría romper a la baja.

El EUR/GBP se estanca en su retroceso desde los mínimos del 24 de septiembre y reanuda su sesgo bajista.

El par está en una tendencia bajista a corto y mediano plazo que, dada la teoría del análisis técnico de que "la tendencia es tu amiga", es más probable que continúe.

EUR/GBP Gráfico Diario

Dicho esto, el EUR/GBP ha alcanzado ahora el primer objetivo bajista para el movimiento bajista que comenzó en el máximo del 5 de agosto y esto podría indicar el final de su declive. El objetivo es la extrapolación del 61,8% del movimiento inicial a la baja durante agosto antes del canal que se formó a principios de septiembre.

Una ruptura por debajo del mínimo de 0.8317 del 24 de septiembre reconfirmaría una continuación de la tendencia bajista hacia el próximo objetivo en 0.8287, el mínimo de agosto de 2022.

El Índice de Fuerza Relativa (RSI) salió de la sobreventa después del rebote del 24 de septiembre y esto podría indicar el riesgo de que una corrección más fuerte aún pueda desarrollarse al alza.

- El GBP/JPY se vende tras la derrota de Sanae Takaichi en la segunda vuelta de la elección de liderazgo del partido gobernante japonés.

- Takaichi había advertido que si era elegida, restringiría al BoJ de aumentar las tasas de interés.

- La Libra retrocede después de que Bailey indica un retorno constante a un entorno de tasas más normal.

El GBP/JPY cae casi un punto y medio porcentual para cotizar en los 191,50 el viernes después de la noticia de que el exministro de defensa japonés Shigeru Ishiba venció a su oponente Sanae Takaichi para ganar la segunda vuelta de la carrera de liderazgo del partido gobernante LDP. Ishiba ganó por 215 votos contra los 194 votos de Sanae Takaichi.

El Yen japonés se había debilitado por las preocupaciones de que Takaichi pudiera ganar después de que ella dijo que si era elegida no permitiría que las tasas de interés subieran porque un Yen débil era positivo para las exportaciones. Su derrota ahora significa que no podrá restringir las subidas de tasas.

La reacción inmediata del Yen fue fortalecerse en todos sus pares. La expectativa de tasas de interés más altas es positiva para la moneda ya que reduce las salidas de capital hacia divisas que ofrecen mayores rendimientos.

El GBP/JPY se vio sometido a más presión después de que el Yen japonés subiera tras la publicación de los datos de inflación de Tokio a primera hora del viernes. Los datos mostraron que el Índice de Precios al Consumo (IPC) de Tokio subió un 2,2% en septiembre, que aunque inferior al 2,6% anterior, estaba en línea con la previsión del BoJ y la mediana. El gobernador del BoJ, Kazuo Ueda, había dicho que si los datos de inflación cumplían con las previsiones del banco, seguirían adelante con los planes de aumentar las tasas de interés.

Mientras tanto, la Libra esterlina sigue en una posición más débil después de que el gobernador del Banco de Inglaterra (BoE), Andrew Bailey, dijera a principios de la semana que veía las tasas de interés continuando su descenso gradual. Las tasas de interés más bajas son negativas para la Libra ya que reducen las entradas de capital.

"Creo que el camino para las tasas de interés será descendente, gradualmente, hacia la tasa 'neutral'," dijo Bailey el martes. La tasa de interés neutral es el nivel de equilibrio a largo plazo, o el nivel "ideal" para las tasas de interés en la economía.

Sus comentarios se producen después de una votación ajustada de cinco a cuatro en la reunión de agosto del BoE que respaldó una reducción de un cuarto de punto por parte del banco, bajando los costos de los préstamos al 5,00%. Los mercados financieros, mientras tanto, están descontando una caída al 4,5% para finales de 2024, y más baja al 3,5% para finales de 2025.

El GBP/JPY se vio impulsado el miércoles, sin embargo, después de que la responsable de política monetaria del BoE, Megan Greene, fuera más de línea dura que Bailey cuando dijo que un "enfoque cauteloso y constante para la flexibilización de la política monetaria es apropiado."

Greene añadió "Creo que los riesgos para la actividad están al alza, lo que podría sugerir que la tasa neutral a largo plazo es más alta y, todo lo demás igual, nuestra postura de política no es tan restrictiva como habíamos pensado." Greene fue una de los cuatro en el MPC que votaron por mantener las tasas en agosto.

La OPEP publicó esta semana su perspectiva a largo plazo para el mercado del petróleo hasta 2050, señala Carsten Fritsch, analista de materias primas de Commerzbank.

La previsión de demanda probablemente resulte demasiado alta

"Muestra que la OPEP está convencida de que la demanda de petróleo aumentará hasta mediados de siglo. En ese momento, se espera que el consumo global alcance los 120,1 millones de barriles por día. Al final de esta década, la OPEP espera que la demanda alcance los 112,3 millones de barriles por día."

"La previsión de la OPEP es, por lo tanto, más de 6 millones de barriles por día más alta que la de la AIE, que espera que la demanda comience a disminuir después de 2029. La OPEP asume que la movilidad eléctrica avanzará a un ritmo mucho más lento que la AIE. Se espera que el número total de vehículos aumente de 1,2 mil millones en 2023 a 2,9 mil millones en 2050."

"De estos, se espera que el 70% todavía tenga un motor de combustión interna. La OPEP ve obstáculos para los vehículos eléctricos en las redes eléctricas, las capacidades de producción de baterías y el acceso a minerales críticos. Por lo tanto, la previsión de demanda de la OPEP depende de su suposición sobre las ventas de vehículos eléctricos. Si estas aumentan más rápido de lo que la OPEP supone, es probable que la previsión de demanda resulte demasiado alta."

Se esperaba que el Banco de Inglaterra y la Fed recortaran las tasas ligeramente menos que el BCE. Esto cambió después del informe de empleo de EE.UU. a principios de agosto. Las expectativas de la Fed se han desacoplado de las del Banco de Inglaterra y se han alineado con las del BCE. Más interesante, sin embargo, es el mayor desacoplamiento en las últimas semanas. El mercado ahora espera que la Fed haga más que el BCE este año, es decir, que persiga una política monetaria más 'activa', como lo diría mi jefe, señala el analista de FX de Commerzbank, Michael Pfister.

Es probable que el EUR/USD no pueda mantenerse más alto a largo plazo

"Nuestros economistas anticipan aproximadamente el mismo número de recortes de tasas que se esperan de la Fed, mientras que es probable que el BCE recorte significativamente menos. En consecuencia, no solo se espera la diferencia en la política monetaria ya descontada, que ha llevado al EUR/USD al nivel de 1.12, sino que es probable que la brecha se amplíe aún más en los próximos meses."

"Esto también es importante porque, como ya se mencionó, las condiciones subyacentes difieren significativamente. En EE.UU., estamos viendo una economía real más fuerte y expectativas de inflación más altas al mismo tiempo, mientras que en la zona euro la economía real se está debilitando y el mercado espera una ligera presión inflacionaria en el mejor de los casos."

"La política monetaria más moderada asociada de la Fed debería asegurar que el EUR/USD suba aún más si nuestros economistas tienen razón. En vista de la economía real de EE.UU. significativamente más fuerte, sin embargo, tengo mis dudas sobre si el EUR/USD podrá mantener los niveles más altos a largo plazo."

La balanza comercial de México incrementó su déficit en agosto a 4.868 millones de dólares desde el superávit de 72 millones de dólares de julio, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI). La cifra ha decepcionado las expectativas de un déficit de 500 millones, situándose como el peor balance registrado por el indicador en un año.

Peso mexicano reacción

El Peso mexicano ha perdido tracción este viernes frente al Dólar estadounidense. Al momento de escribir, el USD/MXN cotiza sobre 19.60, perdiendo un 0.18% en el día.

Indicador económico

Balanza Comercial, Pesos

La balanza comercial que publica INEGI es la diferencia en el valor de sus exportaciones e importaciones. Las exportaciones pueden dar un reflejo importante sobre el crecimiento de México. Un resultado superior al consenso del mercado es alcista para el peso , mientras que un resultado menor que el esperado es bajista.

Leer más.Última publicación: vie sept 27, 2024 12:00

Frecuencia: Mensual

Actual: $-4.868B

Estimado: $-0.5B

Previo: $-0.072B

Fuente: National Institute of Statistics and Geography of Mexico

El CNY se apreció un 0,5% durante la noche por las esperanzas de estímulo en China, y el CNH lo hizo mejor con un 1,0% de ganancia, señala el analista de divisas de DBS, Philip Wee.

El Índice Compuesto de Shanghái tiene su mejor subida semanal en casi 16 años

"El CNY se apreció un 0,5% (el CNH lo hizo mejor con un 1,0% de ganancia) durante la noche por las esperanzas de estímulo en China."

"A pesar de las dudas de que el estímulo revertiría la desaceleración de China, el Índice Compuesto de Shanghái subió un 9,7 %, su mejor aumento semanal en casi 16 años, hasta un máximo de tres meses de 3001."

"El USD/CNH offshore cayó de 7,10 a 6,98, cerrando por debajo de 7,00 por primera vez desde mayo de 2023. El USD/CNY onshore se quedó rezagado en 7,01."

Los dos países consumidores más importantes de Oro han estado enviando señales muy diferentes recientemente. Mientras que India informó un aumento significativo en las importaciones de Oro en agosto, las importaciones de Oro de China se desplomaron, señala Carsten Fritsch, analista de commodities de Commerzbank.

Es probable que la demanda de Oro en India disminuya

"Según el Consejo Mundial del Oro, India importó 140 toneladas de Oro, lo que fue tres veces más que en el mes anterior y, según los datos del banco central, la mayor cantidad en 3½ años. El aumento de las importaciones fue provocado por la fuerte reducción del impuesto de importación del 15 por ciento al 6 por ciento, lo que aparentemente más que compensó el aumento de precios."

"Además, las compras pueden haberse adelantado en previsión de la temporada de festivales y bodas. En China, el aumento significativo de los precios visiblemente amortiguó la demanda. Según datos del departamento de estadísticas de Hong Kong, las importaciones netas de Oro de China desde Hong Kong cayeron un 76% a poco más de 6 toneladas en agosto. La última vez que fueron más bajas fue en abril de 2022, cuando los confinamientos por el coronavirus afectaron la demanda y las importaciones de Oro en China."

"Suiza no exportó nada de Oro a China en absoluto en agosto, según informó la Administración Federal de Aduanas de Suiza la semana pasada. Por el contrario, las exportaciones de Oro suizo a India aumentaron bruscamente. Sin embargo, dado el precio local récord, es probable que la demanda de Oro allí también disminuya tan pronto como el efecto de la reducción de impuestos se desvanezca."

El jueves, el precio del Oro subió a un nuevo récord de 2.685 $ por onza troy. Los datos sobre la posición especulativa en el mercado mostraron que las posiciones netas largas especulativas en Oro subieron a su nivel más alto desde febrero de 2020 en la última semana de reporte. No sería sorprendente si más inversores se han subido al carro desde entonces. Sin embargo, esto también aumenta el riesgo de una corrección, señala el analista de materias primas de Commerzbank, Carsten Fritsch.

El Oro sube a nuevos máximos históricos, la Plata sigue

"Es difícil explicar el aumento de precios de los últimos días con expectativas de recorte de tasas, ya que estas no han aumentado más y ayer incluso se redujeron un poco. Probablemente por eso el precio ha bajado de su récord mientras tanto. El precio también podría subir porque los inversores están comprando Oro en anticipación de un mayor aumento de precios. En este contexto, hablamos de una burbuja racional hace unos meses."

"Los datos sobre la posición especulativa en el mercado, que serán publicados por la CFTC esta noche después del cierre de la negociación, podrían proporcionar alguna visión sobre esto. Las posiciones netas largas especulativas en Oro subieron a su nivel más alto desde febrero de 2020 en la última semana de reporte. No sería sorprendente si más inversores se han subido al carro desde entonces. Sin embargo, esto también aumenta el riesgo de una corrección si estos inversores decidieran salir nuevamente."

"La Plata ha subido recientemente a la estela del Oro. Ayer, alcanzó 32,7 $ por onza troy, su nivel más alto desde diciembre de 2012. La relación Oro/Plata cayó entonces a 82, su nivel más bajo desde mediados de julio. Es probable que la Plata se haya beneficiado adicionalmente de las extensas medidas de estímulo en China, que fueron anunciadas esta semana y también causaron que los precios de los metales básicos subieran bruscamente."

El tercer recorte de tasas de interés del Banco Nacional Suizo no sacó al USD/CHF de su rango de un mes entre 0.84 y 0.8550, señala el analista de FX de DBS, Philip Wee.

El SNB no quiere que el EUR/CHF encuentre nuevos mínimos

"El SNB bajó la tasa de política monetaria en 25 puntos básicos al 1,00% y dejó la puerta abierta para más flexibilización en los próximos trimestres con su nueva previsión de que la inflación desacelerará al 0,6% en 2025 desde el 1,2% en 2024."

"En junio, el SNB proyectó una desaceleración modesta de la inflación al 1,1% desde el 1,3% basado en su suposición de una tasa de política estable del 1,25% durante el horizonte de previsión."

"El SNB señaló su disposición a intervenir en los mercados de divisas, reforzando sus preocupaciones sobre la fortaleza del CHF como una fuente significativa de desinflación y presión para las industrias suizas en medio de una débil demanda de Europa. Es probable que el SNB no quiera que el EUR/CHF registre un nuevo mínimo anual por debajo de 0,93."

El Índice del Dólar (DXY) se depreció un 0,4% hasta 100.56 durante la noche, mantueniéndose por debajo de 101 por novena sesión, señala el analista de FX de DBS, Philip Wee.

JPY desafía al débil USD esta semana

"En los primeros cuatro días de la semana, excepto por el JPY (-0,7%), las divisas en la cesta del DXY se apreciaron, lideradas por el CAD (+0,8%), GBP (+0,7%), CHF (+0,5%) y EUR (+0,1%). Los índices bursátiles estadounidenses se recuperaron gracias a datos de EE.UU. mejores de lo esperado."

"El Departamento de Comercio de EE.UU. actualizó sus estimaciones del PIB, citando un crecimiento más rápido en 2021, 2022 y principios de 2023. También eliminó la recesión técnica en 1S22; la contracción trimestral en 2T22 se revisó a una expansión."

"Los índices Dow, S&P 500 y Nasdaq Composite subieron un 0,6%, 0,4% y 0,6%, respectivamente. El S&P cerró en un nuevo récord histórico de 5745."

Los precios de la Plata (XAG/USD) cayeron el viernes, según datos de FXStreet. La Plata se cotiza a 31,74 $ por onza troy, una caída del 0,87% desde los 32,02 $ que costaba el jueves.

Los precios de la Plata han aumentado un 33,37% desde el comienzo del año.

| Unidad de medida | Precio de la plata hoy en USD |

|---|---|

| Onza troy | 31,74 |

| 1 gramo | 1,02 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 83,83 el viernes, frente a 83,47 el jueves.

(Se utilizó una herramienta de automatización para crear esta publicación.)

El indicador de sentimiento económico (ESI) publicado por la Comisión Europea ha descendido a 96.2 puntos en septiembre desde los 96.5 revisados de agosto. La cifra ha decepcionado las expectativas del mercado, que esperaba que se mantuviera sin cambios.

La confianza del consumidor, por su parte, ha mejorado a -12.9 puntos desde los -13.5 del mes anterior, tal como se estimaba. Este es su mejor resultado en 31 meses, concretamente desde febrero de 2022.

El clima empresarial ha empeorado en septiembre a -0.76 frente a los -0.62 previos, su peor registro desde septiembre de 2020, en plena segunda ola de la pandemia de covid.

Euro reacción

El Euro reaccionó a estos datos con un repunte a la zona de 1.1170, cerca de los máximos diarios de 1.1177 registrados en la apertura del viernes. Sin embargo, el EUR/USD ha perdido tracción en los últimos minutos, cotizándose ahora sobre 1.1162, cediendo un 0.13% diario.

El mercado del Oro sigue subiendo de récord en récord; no obstante, es probable que el alto nivel de precios ralentice la demanda física de Oro, señala Barbara Lambrecht, Analista de Commodities de Commerzbank.

El mercado del Oro sigue subiendo cada vez más

"El interés de los inversores en ETF también se ha despertado nuevamente: desde principios de agosto, las participaciones en ETF de Oro rastreadas por Bloomberg han estado aumentando casi continuamente; desde el mínimo a mediados de mayo, ahora han aumentado en casi un 4%."

"No obstante, no esperamos que la tendencia alcista en el precio del Oro continúe a este ritmo, en parte porque consideramos que las esperanzas de tasas de interés son exageradas. Además, es probable que el alto nivel de precios ralentice la demanda física de Oro."

- El USD/CHF cotiza a la baja dentro de un rango formado desde agosto.

- Está en una tendencia lateral y se requeriría una ruptura decisiva para darle direccionalidad.

El USD/CHF continúa cotizando arriba y abajo dentro de un rango. Probablemente esté en una tendencia lateral, que dado el principio de que "la tendencia es tu amiga" es probable que perdure.

Gráfico de 4 horas del USD/CHF

El USD/CHF se está moviendo actualmente a la baja dentro del rango y probablemente alcanzará al menos hasta 0.8415, los mínimos del 25 de septiembre. Un movimiento particularmente bajista podría incluso caer hasta el suelo de 0.8400. Después de eso, probablemente se recuperará y continuará la tendencia lateral.

El indicador de impulso de la convergencia/divergencia de medias móviles (MACD) está por debajo de la línea de señal y de las líneas cero, indicando bajismo.

Una ruptura decisiva del rango, ya sea al alza o a la baja, cambiaría el modo de consolidación dentro del rango. La parte superior del rango se encuentra en 0.8550 (máximo del 12 de septiembre); la parte inferior en 0.8375 (mínimo del 6 de septiembre). Una ruptura decisiva sería aquella acompañada por una vela más larga de lo habitual que cerrara cerca de su máximo en el caso de una ruptura alcista y cerca de su mínimo en un caso bajista. Eso, o tres velas consecutivas alcistas o bajistas que rompieran por encima o por debajo de los niveles.

Dada la tendencia anterior al rango era bajista, las probabilidades marginalmente favorecen una ruptura a la baja. Se esperaría que tal movimiento llegara tan bajo como 0.8318, la extrapolación de Fibonacci del 61,8% de la altura del rango extrapolado a la baja.

Ha sido una semana tranquila en el calendario del Reino Unido, pero los débiles indicadores económicos de la eurozona han golpeado al EUR/GBP, señala Francesco Pesole, estratega de FX de ING.

GBP/USD podría empezar a parecer caro pronto

"Vimos al par probar el nivel de 0.8320 a principios de esta semana, y aunque seguimos viendo un buen caso para un rebote más allá del corto plazo, ya que la relajación del Banco de Inglaterra podría estar subestimada, probablemente necesitemos alguna sorpresa inflacionaria en la eurozona para evitar que se pruebe el 0.8300 pronto."

"El diferencial de tasas de swap EUR:GBP colapsó a medida que los mercados aumentaron las apuestas de que el sombrío panorama de la eurozona obligará al BCE a realizar recortes mayores que el BoE, y ahora está en -155pb, el más amplio desde diciembre de 2023. Eso debería mantener algo de presión sobre el par en el corto plazo."

"En el cable, los nuevos máximos de 1.34+ también están justificados por el diferencial de tasas de política, aunque las expectativas de un recorte de 50pb por parte de la Fed podrían estar equivocadas, y el GBP/USD podría empezar a parecer caro pronto."

- El USD/CAD exhibe cautela por debajo de 1.3500 a la espera de los datos de EE.UU. y Canadá.

- Los economistas estiman que la economía canadiense creció un 0,1% en julio.

- La inflación del PCE de EE.UU. influirá en las expectativas del mercado sobre la perspectiva de tasas de interés de la Fed.

El par USD/CAD cotiza con cautela por debajo de la resistencia psicológica de 1.3500 en la sesión europea del viernes. El activo del Loonie está marginalmente al alza a pesar de una ligera caída en el Dólar estadounidense (USD), lo que sugiere una debilidad en el Dólar canadiense (CAD) antes de los datos mensuales del Producto Interior Bruto (PIB) de julio, que se publicarán a las 12:30 GMT.

Se estima que la economía canadiense apenas creció después de permanecer plana en junio. Se espera que el Banco de Canadá (BoC) extienda su ciclo de flexibilización de políticas debido a la tendencia de desaceleración de la inflación y al debilitamiento de las condiciones del mercado laboral.

Al mismo tiempo, la publicación principal será el índice de precios del gasto en consumo personal (PCE) de Estados Unidos (EE.UU.) para agosto. Se estima que la inflación del PCE subyacente, un indicador de inflación preferido por la Reserva Federal (Fed), haya crecido un 2,7%, más rápido que el 2,6% en julio año tras año.

Los datos de inflación subyacente influirán significativamente en la perspectiva de tasas de interés de la Fed para el último trimestre del año. Los participantes del mercado financiero esperan que la Fed reduzca las tasas de interés en 75 puntos básicos, en conjunto, en las dos reuniones de política restantes.

El USD/CAD cotiza en un punto de inflexión por encima del soporte inmediato de 1.3400. El principal formó un nuevo mínimo oscilante cerca de 1.3400 en un marco de tiempo diario, lo que sugiere una tendencia bajista. Un cruce bajista, representado por las medias móviles exponenciales (EMAs) de 20 y 50 días cerca de 1.3600, indica más caídas por delante.

El Índice de Fuerza Relativa (RSI) de 14 días entrega un movimiento de cambio de rango en el territorio de 20.00-60.00 desde 40.00-80.00, lo que sugiere que los retrocesos serían considerados como oportunidades de venta por los inversores.

En adelante, una mayor corrección del principal por debajo del soporte inmediato de 1.3400 lo expondría al mínimo del 31 de enero de 1.3360 y al mínimo del 9 de junio de 1.3340.

En un escenario alternativo, un movimiento de recuperación por encima del soporte psicológico de 1.3500 llevaría al activo hacia el mínimo del 5 de abril de 1.3540, seguido por el máximo del 20 de septiembre de 1.3590.

USD/CAD gráfico diario

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.