- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- EUR/USD ligeramente a la baja encontrando soporte a pesar del giro moderado del BCE y las señales mixtas de los funcionarios de la Fed.

- Los funcionarios del BCE señalan la posibilidad de un recorte de tipos en junio, añadiendo un tono moderado a las perspectivas políticas en medio de las discusiones sobre la inflación salarial.

- Los mercados están a la espera de los datos de la inflación subyacente del PCE y del PIB de EE.UU., con la postura dividida de la Fed sobre los recortes de tipos en el punto de mira.

El Euro recorta parte de sus pérdidas iniciales frente al Dólar estadounidense, pero se mantiene en números rojos, ya que el par EUR/USD cotiza en 1.0227, perdiendo un 0.03%. Los recientes comentarios moderados del Banco Central Europeo (BCE) contradicen la división entre los responsables políticos de la Reserva Federal estadounidense, que siguen buscando pruebas de la evolución del proceso de desinflación.

El EUR/USD se estabiliza ante las posturas opuestas de los bancos centrales

El DXY, que mide una cesta de divisas estadounidenses frente a otras seis, se mantiene casi sin cambios en 104,29. La caída de los rendimientos de los bonos del Tesoro estadounidense impidió que el EUR/USD cayera por debajo de 1,0800, lo que podría haber abierto la puerta a nuevas pérdidas.

Mientras tanto, los responsables políticos del BCE se habían vuelto moderados. El martes, el funcionario del BCE Yannis Stoumaras declaró que existe un consenso cada vez mayor para un recorte de tipos en junio, mientras que Madis Muller se hizo eco de algunos de sus comentarios, indicando que el BCE se está acercando a la fase en la que puede bajar los tipos.

El economista jefe del BCE, Philip Lane, declaró el martes que la inflación salarial -una medida que el BCE sigue muy de cerca para informar su política- estaba "en camino" de volver a niveles normales.

Los responsables de la Reserva Federal, divididos

En Estados Unidos, los responsables de la Fed siguieron sentando las bases de una política expansiva, pero hay división entre los miembros del Comité Federal de Mercado Abierto (FOMC). Raphael Bostic, de la Fed de Atlanta, señaló que espera un recorte de tipos en lugar de dos en 2024. Por su parte, la gobernadora de la Fed, Lisa Cook, afirmó que relajar la política demasiado pronto aumenta el riesgo de que la inflación se consolide.

El presidente de la Fed de Chicago, Austan Goolsbee, inclinado hacia el lado moderado, espera tres recortes, aunque afirma que necesita más pruebas de que la inflación "está bajando".

Los inversores, atentos a las cifras del PCE estadounidense y a otros datos económicos

En la agenda económica estadounidense, los inversores estarán atentos a la publicación de las cifras del Producto Interior Bruto (PIB) para el último trimestre de 2023, las solicitudes de subsidio por desempleo y el indicador de inflación preferido por la Fed, el PCE subyacente.

Análisis del precio del EUR/USD: Perspectivas técnicas

La ruptura del EUR/USD por debajo de la media móvil de 200 días (DMA) en 1.0836 despejó el camino para desafiar 1.0800, pero los volúmenes escasos mantuvieron el tipo de cambio por encima de 1.0810, el mínimo del día. No obstante, el índice de fuerza relativa (RSI) sigue siendo bajista y apunta a la baja. Dicho esto, el sesgo del par sigue siendo bajista. Si los vendedores arrastran los precios por debajo de 1,0800, el par podría desafiar el mínimo del 14 de febrero en 1.0694.

Por otro lado, si los compradores recuperan 1.0836, la zona de DMA de 200, el par seguirá subiendo hasta la zona de DMA de 100 en los 1.0873, antes de 1.0900.

- En el gráfico diario, los indicadores señalan un posible cambio hacia un momentum negativo.

- En el gráfico horario, el RSI y el MACD recuperan terreno negativo.

- Los alcistas necesitan mantener con seguridad la SMA de 20 días para evitar nuevas caídas.

En la sesión del miércoles, el par EUR/JPY cotiza con leves pérdidas en 163.75. A pesar de las incertidumbres, el sentimiento general del mercado parece favorecer a los compradores, dada la posición dominante del par por encima de sus medias móviles simples (SMA) clave de 20,100 y 200 días. Sin embargo, el índice de fuerza relativa (RSI) y la divergencia de convergencia de medias móviles (MACD) señalan un próximo cambio en el impulso, insinuando un aumento de la presión vendedora.

En el gráfico diario, los indicadores del RSI se mantienen en territorio positivo, con una tendencia bajista que podría indicar un posible cambio hacia una tendencia negativa. Por otro lado, el MACD imprime barras verdes decrecientes, reforzando aún más el debilitamiento del impulso alcista.

EUR/JPY gráfico diario

En cuanto al gráfico horario, los valores del RSI muestran una pendiente positiva, señalando un mayor impulso comprador. El mínimo en 31 muestra claramente que el sentimiento del mercado ha cambiado a una postura bajista el miércoles, pero mientras tanto, los indicadores parecen consolidarse. Además, las barras rojas del histograma MACD) confirman la presencia de un impulso negativo.

EUR/JPY gráfico horario

- Los precios del Oro suben, apuntando a 2.200$, impulsados por las expectativas de un recorte de tipos de la Fed.

- La caída de los rendimientos del Tesoro estadounidense hasta el 4.19% y el ligero descenso de los rendimientos reales aumentaron el atractivo del oro como valor refugio.

- Los operadores estuvieron atentos al discurso del gobernador de la Fed, Christopher Waller, y a los próximos datos del PCE subyacente en busca de posibles pistas sobre la dirección de la política monetaria.

Los precios del Oro subieron de manera constante durante la sesión norteamericana del miércoles, ya que los compradores apuntaron a la cifra de 2.200$. El escaso calendario económico de Estados Unidos impulsó a los inversores a comprar el metal amarillo, ante las crecientes especulaciones de una bajada de tipos en junio por parte de la Reserva Federal (Fed). En el momento de redactar este informe, el par XAU/USD cotizaba a 2.192$, con ganancias del 0.63% o 13$.

La caída de los rendimientos del Tesoro estadounidense apuntala el precio del metal sin rendimiento. El rendimiento de los bonos del Tesoro estadounidense a 10 años se sitúa en el 4.19%, cuatro puntos básicos menos. En consecuencia, los rendimientos reales estadounidenses bajaron del 1.914% del martes al 1.87% en el momento de redactar este informe, lo que supone un viento en contra para el Dólar.

El Índice del Dólar estadounidense (DXY), que mide el rendimiento del billete verde frente a las otras seis divisas, cotiza plano en 104,30, lo que supone un viento en contra para el metal no rentable.

La agenda económica estadounidense es escasa, con tan sólo un discurso del gobernador de la Fed, Christopher Waller, hacia las 22:00 GMT. Lo más destacado de la semana será la publicación, el viernes, del indicador de inflación preferido por la Fed, el informe de gastos de consumo personal subyacente (PCE).

Además, en el calendario económico de la semana en curso figurarán el sentimiento de los consumidores de la Universidad de Michigan, las solicitudes iniciales de subsidio de desempleo y la publicación de la lectura final del Producto Interior Bruto (PIB) el jueves.

Resumen diario de los movimientos del mercado: El Oro avanza ante la caída de los rendimientos reales en EE.UU

- Los operadores del mercado monetario prevén un 70% de posibilidades de que la Reserva Federal recorte los tipos en un cuarto de punto porcentual en junio, situando el tipo de los fondos federales (FFR) entre el 5.00% y el 5.25%.

- Los funcionarios de la Reserva Federal siguen dispuestos a recortar los tipos, pero hay división entre la junta del Comité Federal de Mercado Abierto (FOMC). El presidente de la Fed de Atlanta, Raphael Bostic, señaló que espera un recorte de tipos en lugar de dos en 2024. Por su parte, la gobernadora de la Fed, Lisa Cook, se hizo eco de los comentarios de Bostic y añadió que relajar la política demasiado pronto aumenta el riesgo de que la inflación se consolide.

- El presidente de la Fed de Chicago, Austan Goolsbee, sigue siendo moderado y espera tres recortes, aunque dijo que necesita más pruebas de que la inflación está bajando.

- Los operadores del Oro esperan la publicación del indicador de inflación preferido por la Reserva Federal, el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente. Se estima que el índice crecerá un 2,8% anual en febrero, y que las cifras mensuales se ralentizarán del 0,4% al 0,3% mensual.

Análisis técnico: El precio del Oro supera los 2.190$ con los compradores apuntando a máximos históricos

El precio del Oro reanudó su tendencia alcista el miércoles después de caer a un mínimo semanal de 2.163$ el lunes, capitalizado por los compradores, que elevaron los precios del metal amarillo cerca de la cifra de 2.200$. El índice de fuerza relativa (RSI), apuntando al alza, sugiere que el impulso alcista se consolida, Si los operadores superan el nivel mencionado, se vislumbra una prueba del máximo histórico en los 2.223$.

Por otro lado, si los vendedores empujan los precios por debajo del máximo del 4 de diciembre, que se convirtió en soporte en 2.146$, eso podría exacerbar una venta masiva y enviar los precios del XAU/USD en picado hacia los 2.100$. El siguiente soporte sería el máximo del 28 de diciembre, en 2.088$.

Preguntas frecuentes sobre la Fed

¿Qué hace la Reserva Federal y cómo afecta al dólar?

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero.

Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

¿Con qué frecuencia celebra la Reserva Federal reuniones de política monetaria?

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria.

El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

¿Qué es el Quantitative Easing (QE) y cómo afecta al USD?

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

¿Qué es el Quantitative Tightening (QT) y cómo afecta al Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El GBP/USD sube hasta 1.2632, navegando entre la escasa liquidez y un calendario económico ligero a ambos lados del Atlántico.

- Los pedidos de bienes duraderos en EE.UU. superan las expectativas, mientras que la preocupación de los consumidores por la inflación atenúa la confianza de los consumidores.

- Los mercados se centran en el próximo discurso del gobernador de la Fed, Waller, y en los datos de la inflación subyacente del PCE para conocer posibles recortes de tipos.

La Libra esterlina se aferra a unas ganancias del 0.05% frente al Dólar estadounidense tras alcanzar un mínimo diario de 1.2605. En los mercados financieros prevalecen las condiciones de escasa liquidez, en medio de una semana reducida por la celebración del Viernes Santo. En el momento de redactar este informe, el par GBP/USD cotiza en 1.2632.

GBP/USD se mantiene ligeramente al alza en una sesión de escasa actividad, con los inversores pendientes de los principales discursos y de los datos de inflación

La agenda económica a ambos lados del Atlántico sigue siendo escasa, aunque los últimos datos de Estados Unidos (EE.UU.) mostraron un aumento de los pedidos de bienes duraderos del 1.4% en febrero, por encima de las estimaciones del 1.1%. Otros datos mostraron que la confianza del consumidor estadounidense no alcanzó las estimaciones de 107, situándose en 104.7 en marzo. Dana M. Peterson, Economista Jefe de The Conference Board, comentó: "Los consumidores siguieron preocupados por los elevados niveles de precios, que predominaron en las respuestas por escrito".

Más tarde, se espera que el gobernador de la Fed, Christopher Waller, cruce las noticias en torno a las 22:00 GMT. En su último discurso, Waller afirmó que la Fed no tiene prisa por recortar los tipos, lo que ha propiciado una revalorización de una Fed menos moderada, como muestra la herramienta FedWatch de CME. Los mercados monetarios ven un 70% de probabilidades de que la Fed recorte los tipos de interés en 25 puntos básicos en junio.

Aparte de esto, los operadores del GBP/USD están pendientes de la publicación de la medida de inflación preferida por la Fed, el índice de precios del gasto en consumo personal subyacente (PCE). Si la inflación desciende, podrían alimentarse las especulaciones de recorte de tipos de la Fed, pero las cifras deben tomarse con cautela, ya que el presidente de la Fed, Jerome Powell, hablará a las 15:30 GMT.

Al otro lado del charco, los operadores están atentos a la publicación de las últimas cifras del Producto Interior Bruto (PIB) para el cuarto trimestre el jueves, junto con las cifras de la cuenta corriente para el mismo período.

Análisis del precio del GBP/USD: Perspectivas técnicas

El par GBP/USD ha registrado velas de peonza consecutivas, lo que sugiere indecisión entre los inversores. Al alza, la media móvil de 100 días (DMA) en 1.2639 limita las subidas de la Libra esterlina, mientras que la DMA de 200 en 1.2589 actúa como fuerte soporte dinámico para los compradores. Para una reanudación alcista, una ruptura de la DMA de 100 podría exponer la DMA de 50 en 1.2678 antes de probar 1.2700. Por otro lado, si los vendedores recuperan 1.2600 y la DMA de 200, habrá que esperar una prueba de los 1.2505, el máximo del 14 de noviembre convertido en soporte.

- El NZD/JPY opera neutral luego de ser rechazado por la SMA de 20 días.

- En el gráfico diario, el RSI insinúa una débil tracción compradora.

- En el gráfico horario, el RSI insinúa una débil presión compradora.

El par NZD/JPY actualmente cotiza en 90.90, mayormente neutral luego de recortar las ganancias diarias. Desde una perspectiva más amplia, la posición del par por encima de las medias móviles simples (SMA) de 100 y 200 días sugiere que a pesar del debilitamiento del impulso de compra, los toros siguen afirmando su control. Los compradores deben apuntar a la SMA de 20 días para seguir subiendo.

En el gráfico diario, la dinámica actual del par NZD/JPY muestra una tendencia neutral a negativa, ya que los compradores están luchando por ganar tracción. El índice de fuerza relativa (RSI) se encuentra en territorio negativo. Esta tendencia se acentúa aún más por las barras rojas de la divergencia de convergencia de medias móviles (MACD), que revela un impulso de venta constante y una tracción de compra debilitada.

NZD/JPY gráfico diario

En el gráfico horario, el RSI se situó recientemente en 41, también en territorio negativo. Al igual que en el gráfico diario, el histograma MACD en el gráfico horario también muestra barras rojas planas, lo que indica un débil impulso del mercado.

NZD/JPY gráfico horario

En conclusión, tanto el gráfico diario como el horario indican una tendencia negativa para el NZD/JPY con una débil presión compradora. No obstante, a mayor escala, el par se mantiene por encima de las medias móviles simples de 100 y 200 días, insinuando que los alcistas aún podrían tener un mayor control del mercado. Las perspectivas negativas del mercado podrían confirmarse aún más si las SMA de 20 y 100 días completan un cruce bajista en torno a la zona de 91.00.

El Dólar mantuvo su postura constructiva y extendió el ánimo consolidativo en torno al extremo superior del rango reciente, todo ello en un contexto de pequeños retrocesos en los activos asociados al riesgo. En torno al USD/JPY, la preocupación por una posible intervención en el mercado de divisas siguió en aumento, mientras el contado se acercaba a la barrera de 152.00.

Esto es lo que hay que saber del jueves 28 de marzo:

Las ganancias adicionales mantuvieron al Dólar en terreno positivo y elevaron al Índice del Dólar estadounidense (DXY) hasta cerca de 104.50. El 28 de marzo se publicará la tasa final de crecimiento del PIB del cuarto trimestre, junto con las solicitudes iniciales de subsidio de desempleo, las ventas pendientes de viviendas y el sentimiento del consumidor de Michigan.

El EUR/USD cotizó a la defensiva y se sumó a las pérdidas anteriores, dejando la puerta abierta a otra posible visita a la zona de 1.0800. Alemania estará en el centro del debate el 28 de marzo con la publicación de las ventas minoristas, y el informe del mercado laboral para el mes de marzo.

El GBP/USD se movió en un rango ajustado en la zona de mínimos de 1.2650, en medio de las ganancias del Dólar y de una mayor presión a la baja en el espacio vinculado al riesgo. El discurso de Catherine Mann del BoE, los resultados anualizados de la producción de automóviles y las cifras finales de la tasa de crecimiento del PIB se publicarán el 28 de marzo.

El USD/JPY alcanzó un nuevo máximo anual cerca de 152.00 antes de volver a la zona roja. En el calendario nacional, el 28 de marzo se publicará el resumen de opiniones del BoJ y las cifras semanales de inversión en bonos extranjeros.

El par AUD/USD aceleró sus pérdidas y se acercó a la zona clave de 0.6500 en medio de nuevas subidas del Dólar y el mal comportamiento del complejo de materias primas. El 28 de marzo se publicarán las expectativas de inflación del Instituto de Melbourne, así como las ventas minoristas, el crédito a la vivienda y el crédito al sector privado.

Los precios del WTI alternaron ganancias con pérdidas en un contexto de inventarios de petróleo crudo en EE.UU. mayores de lo previsto, geopolítica y especulación sobre la ausencia de noticias en la próxima reunión de la OPEP+ (3 de abril).

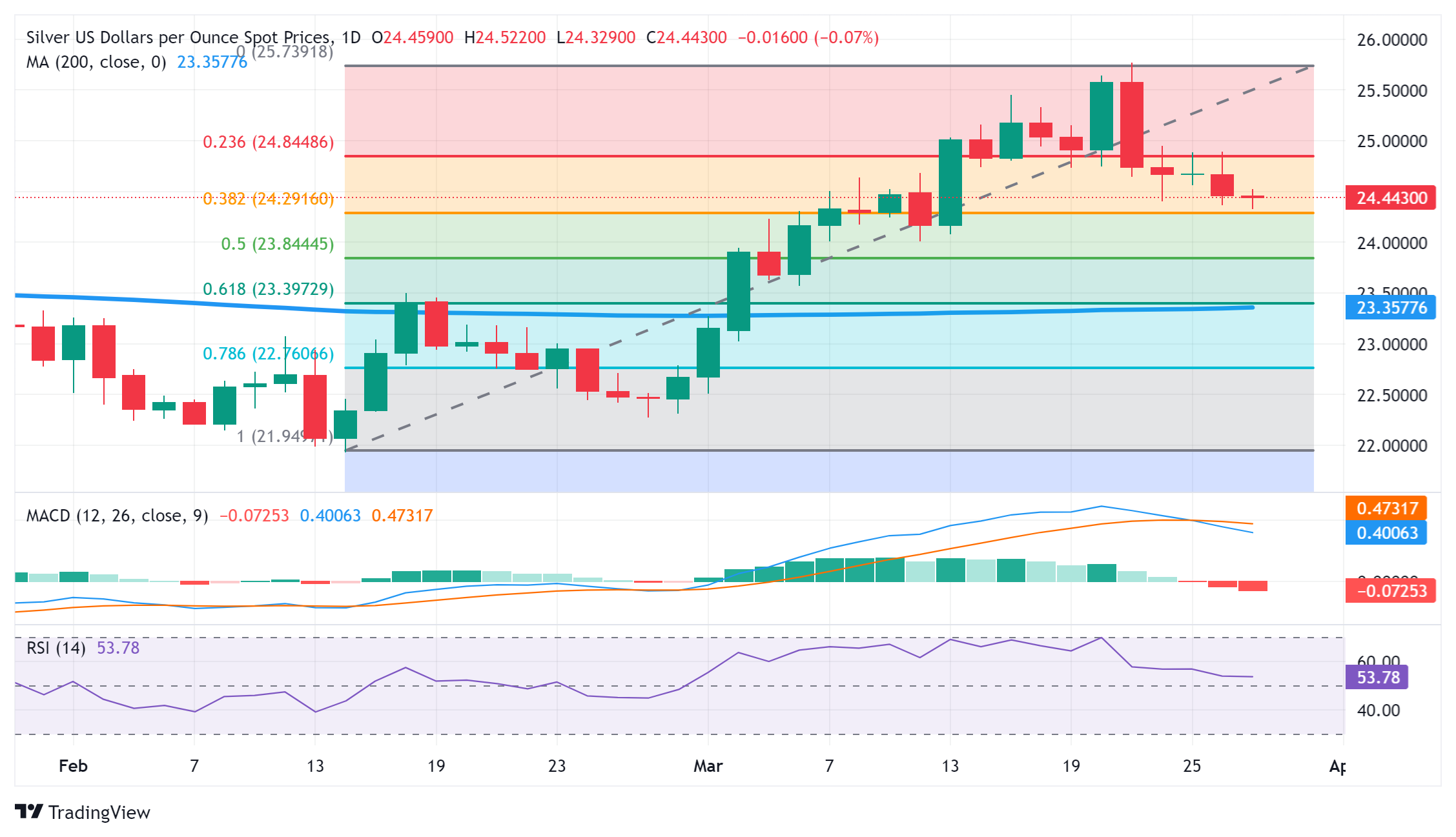

El retroceso adicional de los rendimientos estadounidenses llevó a los precios del Oro a volver a probar la zona de 2.200$ por onza troy, mientras que los precios de la Plata invirtieron cuatro sesiones consecutivas de pérdidas.

- El Dólar canadiense avanza y retrocede en la sesión previa a las vacaciones.

- Un Dólar estadounidense algo más fuerte y las advertencias de Rogers del BoC sobre la baja productividad del país han lastrado al Dólar canadiense.

- La tendencia general del USD/CAD sigue siendo positiva, con 1.3615 como límite para los alcistas por ahora.

El Dólar canadiense (CAD) avanza y retrocede, sin una dirección clara en la sesión del miércoles en los EE.UU., con el Dólar estadounidense teniendo la sartén por el mango en una sesión de negociación baja de volumen antes de las vacaciones de Pascua.

El Dólar canadiense abrió la jornada con el pie izquierdo, tras los comentarios de la Vicegobernadora Senior del Banco de Canadá, Carolyn Rogers, quejándose de la baja productividad y los pobres niveles de inversión. El CAD, sin embargo, logró recortar algunas pérdidas gracias al rebote de los precios del petróleo durante la sesión europea y ahora está prácticamente plano en el gráfico diario.

La Administración de Información de Energía de EE.UU. informó de un aumento inesperado de las reservas de petróleo durante la semana del 22 de marzo. Estas cifras han frenado el rebote de los precios del crudo y han aumentado la presión negativa sobre el Dólar canadiense.

A falta de publicaciones macroeconómicas de primer orden para hoy, la atención se centra en el gobernador de la Fed, Christopher Walles, quien se espera que hable sobre política monetaria en el Club Económico de Nueva York a última hora del miércoles.

Resumen diario de los movimientos del mercado: El USD/CAD se mueve con cautela a la espera de los datos de inflación del PCE en EE.UU

- En una sesión tranquila, el Dólar estadounidense y el dólar canadiense se mueven lateralmente al alza.

- Las existencias de petróleo crudo de la EIA aumentaron en 3.165 millones de barriles en la semana del 22 de marzo, frente a las expectativas del mercado de un descenso superior a los 1.275 millones de barriles.

- Rogers, Vicegobernador Principal del Banco de Canadá, ha advertido de que la baja productividad va a ser un obstáculo para el crecimiento económico.

- El martes, las publicaciones macroeconómicas estadounidenses mostraron cifras mixtas, con un aumento de los pedidos de bienes duraderos por encima de las expectativas, mientras que la confianza del consumidor del Conference Board se contrajo inesperadamente.

- Según la herramienta FedWatch de CME Group, los mercados valoran en más de un 60% la posibilidad de que la Reserva Federal comience a recortar los tipos en junio, lo que mantiene limitado a los alcistas del dólar.

- El dato más destacado de la semana será el índice de precios PCE de EE.UU., el indicador de inflación elegido por la Fed, que se espera que se haya acelerado a un ritmo anual del 2.5% en febrero, frente al 2.4% del mes anterior.

- Se espera que el índice de precios PCE subyacente aumente un 2.8% anual y un 0.4% mensual en febrero, frente al 2.8% y el 0.3%, respectivamente, de enero.

Precios del Dólar estadounidense esta semana

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas cotizadas esta semana. El Dólar estadounidense fue la divisa más débil frente a la Libra esterlina.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.15% | -0.28% | -0.20% | -0.18% | 0.00% | -0.19% | 0.80% | |

| EUR | 0.15% | -0.13% | -0.04% | 0.00% | 0.15% | 0.03% | 0.95% | |

| GBP | 0.28% | 0.12% | 0.08% | 0.12% | 0.27% | 0.15% | 1.08% | |

| CAD | 0.19% | 0.04% | -0.09% | 0.03% | 0.18% | 0.06% | 0.99% | |

| AUD | 0.18% | 0.02% | -0.12% | -0.02% | 0.16% | -0.04% | 0.97% | |

| JPY | -0.02% | -0.14% | -0.17% | -0.16% | -0.17% | -0.13% | 0.82% | |

| NZD | 0.12% | 0.02% | -0.10% | -0.05% | 0.00% | 0.16% | 0.96% | |

| CHF | -0.81% | -0.96% | -1.09% | -1.00% | -0.97% | -0.81% | -0.95% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El USD se mantiene en terreno positivo, con la resistencia de 1.3615 limitando a los alcistas por el momento

El USD/CAD sigue cotizando dentro de un canal ascendente, registrando máximos y mínimos más altos, aunque con una acción del precio limitada por debajo de una importante zona de resistencia en 1.3615. El retroceso de Fibonacci del 50% de la venta masiva de finales de 2023 y la resistencia de la línea de tendencia están desafiando a los toros en este nivel.

A la baja, los intentos bajistas están limitados en 1.3550 hasta el momento, con las próximas zonas de soporte en 1.3525 y la base del canal en 1.3440.

Gráfico de 4 horas del USD/CAD

En general, el Dólar canadiense sigue sesgado al alza, pero parece necesitar un impulso adicional para romper por encima de los máximos recientes. El índice de precios PCE de EE.UU. y los comentarios de Powell de la Fed se publicarán el Viernes Santo, y los bajos volúmenes de negociación podrían impulsar el impacto de estos eventos.

Indicador económico

Gastos en consumo personal de Estados Unidos - Índice de precios (mensual)

El Gasto en Consumo Personal (PCE), publicado mensualmente por la Oficina de Análisis Económico de EE.UU., mide los cambios en los precios de los bienes y servicios adquiridos por los consumidores en EE.UU.. El dato mensual compara los precios del mes de referencia con los del mes anterior. Las variaciones de precios pueden hacer que los consumidores cambien de un bien a otro, y el deflactor del PCE puede tener en cuenta estas sustituciones. Por ello, es el indicador de inflación preferido por la Reserva Federal. En términos generales, una lectura alta es alcista para el Dólar estadounidense (USD), mientras que una lectura baja es bajista.

Más información.Próxima publicación: 29/03/2024 12:30:00 GMT

Frecuencia: Mensual

Fuente: Oficina de Análisis Económico de EE.UU

- La postura de la Fed respecto a la inflación señala cautela, no pánico, ante unas previsiones de inflación más elevadas.

- Los inversores esperan los nuevos datos para formarse nuevas expectativas sobre el calendario del ciclo de relajación.

- El viernes se publicarán las cifras del PCE de febrero, que serán clave para la cotización del Dólar.

El Índice del Dólar estadounidense (DXY) cotiza actualmente con leves ganancias en 104.3, un nivel cercano al máximo del viernes de 104.50. Los inversores parecen mantenerse al margen a la espera de nuevos estímulos para hacer sus apuestas sobre el calendario del ciclo de relajación de la Reserva Federal (Fed).

Dicho esto, la Reserva Federal se mostró menos agresiva la semana pasada y adoptó una postura prudente respecto al ciclo de relajación que se prevé que comience en junio. Esta postura se produce tras una revisión al alza de las previsiones de inflación y las garantías del presidente Jerome Powell de que el banco evitará reaccionar de forma exagerada a dos meses de cifras de inflación elevadas. Sin embargo, el Dólar estadounidense logró despejar todas las pérdidas posteriores a la Fed, principalmente porque la economía estadounidense se mantiene resistente.

Resumen diario de los movimientos del mercado: El DXY sube ligeramente mientras los inversores se preparan para los datos del PCE

- Las declaraciones de los portavoces de la Fed están en el punto de mira después de la reunión del FOMC, Waller dará declaraciones más tarde en la sesión.

- Según la herramienta FedWatch de CME, las probabilidades de que la relajación comience en junio se sitúan cerca del 60%.

- Se espera que el gasto en consumo personal (PCE) haya aumentado un 2.5% anual, mientras que el índice subyacente se situaría en el 2.8%. El resultado del indicador de inflación preferido por la Fed dictará el ritmo del Dólar a corto plazo.

- Los rendimientos de los bonos del Tesoro de EE.UU. están cayendo, con el rendimiento a 2 años en el 4.56%, el rendimiento a 5 años en el 4.19%, y el rendimiento a 10 años en el 4.20%.

Análisis técnico del DXY: El DXY está bajo control de los toros mientras los indicadores se aplanan

El índice de fuerza relativa (RSI) refleja actualmente una posición plana en territorio positivo, lo que indica una presión compradora estable. La divergencia de convergencia de medias móviles (MACD) muestra barras verdes planas, lo que sugiere que el impulso comprador se mantiene intacto. Además, la colocación del índice por encima de sus medias móviles simples (SMA) de 20, 100 y 200 días confirma el sesgo alcista a largo plazo.

El aplanamiento de los indicadores se produce tras una semana de ganancias del 1%, lo que podría empujar al DXY a una fase de consolidación mientras los inversores esperan nuevos impulsos fundamentales. Mientras tanto, si el índice se mantiene por encima de sus principales SMA, las perspectivas serán halagüeñas.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Dow Jones lidera las ganancias en la sesión previa a las vacaciones del jueves.

Los índices de Wall Street cotizan mixtos tras una apertura positiva en medio de un frágil sentimiento de mercado.

Los inversores se mantienen al margen a la espera de los datos del índice de precios PCE del viernes.

El índice Dow Jones de Industriales (DJIA) lidera las subidas de los principales índices bursátiles estadounidenses en una sesión tranquila, en la que la atención se centra en los datos de la Fed y del índice de precios del consumo humano (PCE).

El índice Dow Jones cotiza casi un 0.5% por encima de los 39.465 puntos, pero aún a una distancia significativa del máximo histórico de 39.900 alcanzado la semana pasada. El índice S&P 500 sube un 0.24%, mientras que el índice tecnológico Nasdaq-100 cotiza con pérdidas marginales tras una apertura positiva.

Noticias del Dow Jones

La mayoría de los sectores pertenecientes al índice Dow Jones registran ganancias el miércoles, con los servicios públicos y el sector inmobiliario superando a los demás con avances del 1.91% y el 1.61% respectivamente. En el lado negativo, sólo el sector de Tecnología y Servicios de Comunicación están en números rojos, con una caída del 0.5% cada uno y cediendo las ganancias del martes.

La farmacéutica Merck & Co (MRK) lidera las ganancias del miércoles con un repunte del 3.96%, cotizando a 130.43$, seguida de Intel (INTC) con una subida del 2.48% hasta 43.03$. Entre los pocos perdedores, Salesforce (CRM) pierde un 2,22% en el día, cotizando a 299.03$ y Visa (V) cae un 0.9% a 278.13$.

El calendario de esta semana es escaso, con tan sólo una conferencia el miércoles del gobernador de la Reserva Federal (Fed), Christopher Waller, digna de mención. El plato fuerte de la semana es el índice de precios de consumo personal del viernes, que se espera que proporcione nuevas pistas sobre los planes de política monetaria de la Fed y el discurso del presidente Powell poco después.

Perspectivas técnicas del Dow Jones

Desde una perspectiva técnica, el sesgo general para el índice Dow Jones sigue siendo alcista, con la esperanza de que la reducción de los costes de los préstamos mantenga limitado a los bajistas.

La anterior zona de resistencia, ahora convertida en soporte, y la media móvil simple (SMA) de 50 en 4 horas, que converge en 39.250, limitan por ahora los intentos bajistas. Por debajo de aquí, los próximos objetivos bajistas se sitúan en el nivel de 39.000 y el soporte de la línea de tendencia en 38.775.

Al alza, las resistencias en el máximo anterior de 39.900 y el nivel psicológico de 40.000 podrían ofrecer un impulso significativo a los alcistas.

Gráfico de 4 horas del índice Dow Jones

Preguntas frecuentes sobre el Dow Jones

¿Qué es el Dow Jones?

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

¿Qué factores influyen en el índice Dow Jones?

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

¿Qué es la teoría de Dow?

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

¿Cómo puedo operar con el DJIA?

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El calendario y el ritmo de los recortes de tipos de la Fed son factores determinantes a largo plazo para el Oro, según los estrategas de ANZ Bank.

El FOMC necesita más confianza en que la inflación está volviendo al 2% antes de considerar recortes

Actualmente, el FOMC necesita más confianza en que la inflación está volviendo al 2% antes de considerar recortes.

Creemos que los recortes comenzarán a partir de julio de 2024. Los mercados prevén recortes a partir del segundo semestre de 2024. Dicho esto, el retroceso de las expectativas del mercado de marzo a junio puede limitar el repunte de los precios.

El Yen japonés (JPY) sigue languideciendo. Los economistas de Scotiabank analizan las perspectivas del USD/JPY.

Es posible un rápido movimiento al alza del JPY

Prevemos que el par USD/JPY retroceda hasta 140.00 en el segundo semestre. Esto se basa principalmente en la respuesta negativa del USD a una política monetaria más flexible de la Fed.

El oneroso carry hace que las posiciones largas en el yen resulten prohibitivas, a menos que los participantes en el mercado consideren que el yen está preparado para repuntar con fuerza y en poco tiempo.

Es posible que el yen suba rápidamente, pero quizá sólo cuando los operadores estén convencidos de que el giro de la política monetaria de la Fed es inminente.

- El EUR/USD reanuda su tendencia bajista a corto plazo, posiblemente debido a los comentarios divergentes de los banqueros centrales.

- Los responsables del BCE se muestran más moderados que sus homólogos de la Reserva Federal.

El par EUR/USD retrocedió el miércoles debido a la divergencia de los comentarios de los responsables de la Reserva Federal (Fed) de EE.UU. y del Banco Central Europeo (BCE).

Los responsables del BCE apuntan ahora a una alta probabilidad de que el banco recorte los tipos de interés en junio, mientras que los comentarios contradictorios de los responsables de la Fed sugieren que un retraso por parte de la Fed sigue siendo plausible. Esto está debilitando al Euro y deprimiendo el EUR/USD, ya que unos tipos de interés más bajos tienden a reducir las entradas de capital extranjero.

El EUR/USD cae mientras el lenguaje del BCE se vuelve más moderado

El martes, Madis Muller, miembro del Consejo de Gobierno del BCE, dijo que "estamos más cerca de un punto en el que el BCE puede empezar a recortar los tipos".

Añadió que "los datos pueden confirmar la tendencia de la inflación para la reunión de junio del BCE".

Justo antes de su intervención Fabio Panetta, miembro del Consejo de Gobierno del BCE, afirmó que la inflación se estaba acercando rápidamente al objetivo y que, por tanto, estaba surgiendo un "consenso" para un recorte de los tipos. Su opinión era similar a la del gobernador del Banco de Grecia, Yannis Stournaras.

El economista jefe del BCE, Philip Lane, declaró el martes que la inflación salarial -una medida que el BCE sigue muy de cerca para informar su política- estaba "en camino" de volver a niveles normales.

Estos comentarios moderados siguen a los del presidente del Banco de Francia, Francois Villeroy de Galhau, que dijo que abril podría ser incluso el mes de un primer recorte. Junto con los comentarios de la presidenta del BCE, Christine Lagarde, en la última reunión de política monetaria del BCE, en la que afirmó que el BCE revisaría su política de tipos de interés en junio, los indicios apuntan a una conclusión convincente.

La Fed parece más dividida

En cambio, la Reserva Federal parece más dividida. Mientras que el presidente de la Reserva Federal , Jerome Powell, parece seguir abogando por un recorte de tipos en junio, y la previsión oficial de la Fed es de tres recortes del 0.25% en su tipo de los fondos federales en 2024, algunos miembros individuales se han desviado del guión oficial.

El martes, el Gobernador del Banco de la Reserva Federal de Atlanta, Raphael Bostic, dijo que la Fed debería tomarse las cosas con calma y que ahora sólo esperaba un recorte de tipos en 2024.

Su opinión se hizo eco de la de su colega Lisa Cook, miembro de la junta de gobernadores de la Fed, que abogó por que la Fed adopte un "enfoque cuidadoso" de la flexibilización a lo largo del tiempo para "garantizar que la inflación vuelva de forma sostenible al 2,0%".

Mencionó la inflación de la vivienda, que sigue siendo bastante elevada, aunque su opinión era que caería por la menor demanda de alquileres.

El lunes, el presidente de la Fed de Chicago, Austan Goolsbee, declaró que la persistencia de la inflación de la vivienda seguía sorprendiéndole, pero que creía que se reduciría con el tiempo.

"El principal rompecabezas ha sido la vivienda", dijo Goolsbee, uno de los principales componentes de la cesta del gasto de los consumidores que ha representado una gran parte de las recientes lecturas de la inflación general, según Reuters.

En cuanto a la inflación en EE.UU., los datos del índice de precios del consumo personal subyacente (PCE) de febrero, considerado el indicador de inflación preferido de la Fed, se consideran el próximo acontecimiento oracular para determinar cuándo la Fed podría recortar los tipos de interés.

Una lectura de la inflación por encima de lo esperado, en línea con los indicadores más recientes de la inflación en los EE.UU., podría retrasar aún más el momento en que se espera que la Fed recorte los tipos de interés, con consecuencias negativas para el EUR/USD.

Análisis técnico: El EUR/USD retoma la tendencia bajista

El EUR/USD tocó máximos del martes en 1.0860 y volvió a caer, en línea con la tendencia bajista dominante a corto plazo.

Euro frente al Dólar estadounidense: gráfico de 4 horas

Una ruptura decisiva por debajo de los mínimos de la onda B en torno a 1.0795 señalaría una continuación de la tendencia bajista hacia el siguiente objetivo en 1.0750 y, a continuación, los mínimos de febrero en torno a 1.0700.

Una ruptura decisiva se caracteriza por una vela roja bajista larga que atraviesa limpiamente el nivel y cierra cerca de su mínimo, o tres velas bajistas seguidas que superan el nivel.

Alternativamente, un movimiento por encima del nivel de 1.0950 pondría en duda la validez de la tendencia bajista a corto plazo.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN se hunde a mínimos desde diciembre de 2015 en 16.56.

- El Dólar sube frente a las principales divisas pero no contra el Peso mexicano

- La tasa de desempleo de México cayó al 2.5% en febrero mejorando el 2.8% previsto.

El USD/MXN ha sufrido un fuerte retroceso este miércoles. El par comenzó la jornada escalando a un máximo diario de 16.68 pero tras la apertura europea comenzó a ceder terreno, cayendo tras la apertura de Wall Street a 16.56, su nivel más bajo desde diciembre de 2015.

El Dólar sube contra sus principales contrapartes pero no frente al Peso mexicano

El Índice del Dólar (DXY) se ha fortalecido en la presente jornada favorecido por el sentimiento de aversión al riesgo que domina los mercados en las últimas horas y por el convencimiento de que la Fed no comenzará a recortar sus tasas de interés hasta las reuniones de junio o julio. La herramienta FedWatch de CME Group sitúa en estos momentos en el 63.8% las posibilidades de un recorte de tasas de la entidad, por debajo del 64.4% establecido ayer.

Sin datos relevantes en el calendario estadounidense hoy miércoles, el foco pasará a mañana y pasado. Este jueves se revelará el PIB final del cuarto trimestre de 2023, esperándose un crecimiento del 3.2%. El viernes, el dato clave será la inflación subyacente del gasto en consumo personal (PCE) de febrero, que se prevé se mantenga en el 2.8% anual ya visto en enero.

La tasa de desempleo de México cae al 2.5% en febrero, su nivel más bajo en once meses

El Instituto Nacional de Geografía y Estadística (INEGI) ha publicado hoy los datos de desempleo de México para el mes de febrero. La tasa de paro ha caído al 2.5% desde el 2.9% de enero, mejorando las expectativas de una reducción al 2.8%. Este es el nivel más bajo de desocupación en once meses.

Por otra parte, el Peso mexicano se está viendo fortalecido por las declaraciones de la gobernadora de Banxico, Victoria Rodríguez Ceja, quien señaló que los recortes de tasas iniciados el pasado jueves se harán con cautela, ya que el entorno sigue siendo incierto. La mandataria insitió en una entrevista a El Financiero que se analizará la inflación y la información disponible en cada reunión y que no es conveniente apresurarse en la rebaja de tipos.

Niveles de precio del USD/MXN

Con una tendencia claramente bajista en todos los gráficos temporales, el quiebre de la zona crítica de 16.62 donde estaba el mínimo de julio de 2023 puede arrastrar al USD/MXN a 16.47, suelo de diciembre de 2015. Por debajo esperará un importante soporte en las cercanías de 16.35, ya que a su alrededor se aglutinan los mínimos de septiembre, octubre y noviembre de 2015.

Al alza, es necesaria una recuperación por encima de 16.77, máximo de esta semana probado el 25 de marzo, para avanzar hacia la resistencia situada en 16.94, techo del 19 de marzo. Por encima esperaría el fuerte nivel psicológico de 17.00.

¿Se está calentando de nuevo la inflación? Los economistas de ABN Amro creen que no.

La Fed empezará a bajar los tipos a partir de junio

La conclusión es que las presiones sobre los precios siguen apuntando a una desinflación significativa, especialmente en el caso de los alquileres de vivienda, ya que desde hace medio año las rentas de los nuevos arrendamientos crecen a tasas inferiores a la tendencia anterior a la pandemia. Esto tarda tiempo en repercutir en la inflación, y las relaciones anteriores sugieren un retraso de alrededor de un año. La otra presión clave es el crecimiento salarial, pero también parece relativamente benigno.

Se prevé que la inflación sea algo más alta a corto plazo, pero esto refleja en gran medida la subida de los precios del petróleo antes de lo que habíamos previsto; nuestra previsión de inflación para final de año se mantiene esencialmente sin cambios.

En nuestra opinión, la desinflación va por buen camino, por lo que creemos que la Fed sigue en el buen camino para empezar a bajar los tipos a partir de junio.

- El EUR/JPY sigue bajando y ha formado un patrón bajista llamado "Measured Move".

- Se compone de tres ondas - la onda C parece estar en pleno desarrollo.

- El gráfico bajista de 4 horas se hace eco de la debilidad técnica observada en el gráfico semanal.

El par EUR/JPY bajó más de un tercio, cotizando en 163.75 el miércoles, debido a una probable intervención de las autoridades japonesas para fortalecer el Yen japonés (JPY) y a los comentarios moderados de los responsables de la fijación de tipos del Banco Central Europeo (BCE).

En el gráfico de 4 horas se observa un movimiento bajista ABC que parece que aún tiene recorrido a la baja.

Euro frente al yen japonés: gráfico de 4 horas

Si la onda C tiene la misma longitud que la onda A, como suele ser el caso, el movimiento medido podría extenderse a la baja hasta un objetivo situado en torno a 162.40, justo por debajo de la media móvil simple (SMA) de 200-4 horas.

El par acaba de completar un largo patrón de velas japonesas Marubozu, de color rojo bajista, que añade un tono bajista adicional al gráfico. Incluso si hay un retroceso después de la venta, es probable que sólo llegue hasta el punto medio de la vela Marubozu en 163.90 antes de continuar a la baja.

La tendencia a corto plazo sigue siendo incierta, pero una ruptura por debajo de los mínimos de la onda A en 163.32 confirmaría la tendencia bajista y la continuación de la onda C.

La divergencia bajista aguda con el indicador de fuerza relativa (RSI) en el gráfico semanal, como se informó en un artículo anterior, es una prueba más que apoya más a la baja.

- El petróleo WTI retrocede por debajo de los 82$ tras el aumento de las reservas estadounidenses.

- Los operadores del petróleo se mantienen alcistas, pero el aumento de las reservas estadounidenses está provocando una revalorización.

- El índice del Dólar estadounidense supera 104.00 y los alcistas se aferran a sus posiciones.

Los precios del petróleo están retrocediendo el miércoles, con los operadores jadeando después de ver la impresión de la noche del Instituto Americano del Petróleo (API), que vio un aumento masivo de 9.337 millones en las reservas estadounidenses. Una cifra que no hay que pasar por alto, ya que significa que los actuales recortes de producción de la OPEP podrían resultar insuficientes para mantener los precios bien sostenidos. Por su parte, la analista de materias primas Natasha Kaneva, de JP Morgan, afirmó que los futuros del Brent podrían dispararse hasta los 100$ después de que Rusia pidiera recientemente a los productores que limitaran su producción para cumplir los acuerdos de recorte de producción de la OPEP+.

El dólar, por su parte, se encuentra en aguas tranquilas y estable por encima de 104.00 cuando se mide por el índice del dólar estadounidense (DXY). Los operadores están construyendo una fortaleza por encima de 104.00 con el fin de defender el nivel antes de las cifras del Producto Interior Bruto de EE.UU. del jueves y el Índice de Precios de Gastos de Consumo Personal (PCE) del viernes. Las expectativas del mercado apuntan a un dato optimista del PCE, por lo que el dólar podría repuntar durante el fin de semana, ya que los inversores podrían reducir el número de recortes de los tipos de interés para 2024.

El petróleo (WTI) cotiza en 80.88$ por barril, y el Brent a 85.00$ por barril en el momento de escribir estas líneas.

Noticias del petróleo y movimientos del mercado: La EIA confirma

El API de EE.UU. informó de una sorprendente acumulación de 9.337 millones de barriles tras la reducción de 1.519 millones de barriles de la semana anterior.

Este miércoles, a las 14:30 GMT, la Administración de Información de Energía de EE.UU. dará a conocer su cambio de existencias, con expectativas de una reducción de 1.275 millones de barriles.

Bloomberg informa de que Libia ha nombrado a Khalifa Abdul Sadiq ministro interino de Petróleo, en sustitución de Mohamed Oun. Oun fue suspendido a la espera de una investigación tras posibles infracciones que le llevaron a desatender los derechos del Estado libio, eludir la ley y despilfarrar dinero público.

El petróleo podría registrar nuevas ganancias si la OPEP+ prolonga los actuales recortes de producción hasta, posiblemente, finales de 2024.

Análisis técnico del petróleo: más acumulación significa más producción de EE.UU.

Los precios del petróleo están retrocediendo un poco después de la asombrosa acumulación de reservas de EE.UU.. Esto le quita el viento a Rusia, que intentó impulsar los precios del petróleo al alza limitando su producción de petróleo recientemente antes de la reunión de la OPEP+ de la próxima semana. La pelota está ahora en el tejado de la OPEP, con la posibilidad de prolongar los actuales recortes de producción sobre la mesa.

Los alcistas del petróleo verán aparecer 86 $ como próximo tope. Más arriba, 86.90$ siguen el ejemplo antes de apuntar a 89.64$ y 93.98$ como niveles máximos.

A la baja, tanto los 80.00$ como los 80.60$ deberían actuar como soporte, con la media móvil simple (SMA) de 200 días como nivel para atrapar cualquier caída cerca de los 78.55$. Las SMA de 100 y 55 días se encuentran cerca de 75.64$ y 77.15$, respectivamente. Si a esto le añadimos el nivel fundamental cerca de 75.27$, parece que la caída es muy limitada y está bien preparada para resistir la presión vendedora.

Preguntas frecuentes sobre el petróleo WTI

¿Qué es el petróleo WTI?

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

¿Qué factores determinan el precio del petróleo WTI?

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

¿Cómo influyen los inventarios en el precio del petróleo WTI?

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

¿Cómo influye la OPEP en el precio del petróleo WTI?

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

El rebote del USD/CAD desde la zona de 1.3550 alcanzada el martes ha vuelto a extenderse hasta la zona baja de 1.3650. Los economistas de Scotiabank analizan las perspectivas del par.

El soporte se mantiene en 1.3550

Las ganancias al contado desde el mínimo intradía del martes han devuelto al USD a los recientes máximos del rango en torno a 1.3600/1.2610, pero la subida de los fondos ha dado al impulso un matiz ligeramente más positivo en el gráfico intradía, lo que inclina los riesgos a que el USD se mantenga firme o quizás se fortalezca un poco más.

A primera vista, la resistencia en torno a esta cifra ha sido sólida, pero el CAD necesita trabajar más para eliminar el riesgo de que el rebote del USD se extienda (potencialmente hacia los mínimos de 1.3700).

El soporte sigue siendo 1.3550 y (más firme) en 1.3450/1.3455.

- El USD/JPY baja de 152.00 a medida que aumentan las expectativas sobre la intervención del BoJ.

- El Yen japonés se mantiene débil a pesar de que el BoJ abandona los tipos de interés negativos.

- El Dólar estadounidense se fortalece antes de los datos de la inflación subyacente del PCE en Estados Unidos.

El par USD/JPY encuentra una intensa presión vendedora cerca de los máximos históricos de 152.00 en la última sesión americana del miércoles. El par cae con fuerza después de que el Ministerio de Finanzas de Japón informara de que el Banco de Japón, el Ministerio de Finanzas (MoF) y la Agencia de Servicios Financieros (FSA) tienen previsto celebrar una reunión tripartita.

Esto ha aumentado las esperanzas de una intervención sigilosa de las autoridades japonesas en el ámbito de las divisas para limitar una mayor caída del yen japonés. Además, los comentarios de Masato Kanda, alto diplomático en materia de divisas, de que "no descartará ninguna medida para responder a los movimientos desordenados de las divisas" han reforzado las expectativas de una intervención de Japón contra los movimientos excesivos de las divisas.

El yen japonés se ha visto sometido a importantes presiones en las últimas sesiones, a pesar de que el BoJ ha abandonado los tipos de interés negativos. Parece que los inversores confían menos en la normalización de la política del BoJ debido a la ausencia de pruebas sobre una espiral de crecimiento salarial. Aparte de eso, los inversores esperan que el movimiento del BoJ hacia una mayor normalización de la política sea muy lento.

Mientras tanto, el Dólar estadounidense se muestra optimista a la espera de los datos del índice de precios del gasto en consumo personal (PCE) de Estados Unidos para febrero, que se publicarán el Viernes Santo. Se espera que el volumen de operaciones siga siendo bajo en esa sesión, ya que los mercados estadounidenses de renta variable y renta fija permanecerán cerrados.

Se estima que la inflación subyacente anual del PCE ha crecido un 2.8%, con un crecimiento mensual que ha descendido al 0.3% desde el 0.4% de enero. El Índice del Dólar estadounidense (DXY) está lejos de recuperar el máximo mensual de 104.50.

- El Franco suizo recortó sus ganancias iniciales tras el cambio de sentimiento de los mercados.

- El Franco había subido después de que la encuesta ZEW mostrara que los inversores suizos se mostraban optimistas sobre las perspectivas económicas.

- La encuesta mostró un aumento del sentimiento por segundo mes consecutivo.

- El USD/CHF alcanza un objetivo alcista clave y se da la vuelta, iniciando potencialmente un retroceso.

El Franco suizo (CHF) cotiza a la baja el miércoles tras un cambio en el sentimiento del mercado y una subida generalizada del Dólar estadounidense (USD). El Franco suizo había cotizado al alza en la mayoría de los pares clave durante los primeros compases de la sesión europea, después de que la publicación de una encuesta entre los inversores suizos mostrara respuestas optimistas con respecto a las perspectivas de la economía suiza por segundo mes consecutivo.

El Franco suizo recibe un impulso después de que la encuesta de inversores reflejara optimismo

La publicación de la encuesta suiza ZEW - Expectativas para marzo mostró que los inversores se mostraron, en general, positivos en sus respuestas, con un margen de 11.5, frente al 10.2 de febrero.

El resultado marca el segundo mes positivo consecutivo, después de que los resultados cayeran y se mantuvieran por debajo de cero en marzo de 2022. Se cree que la encuesta refleja el optimismo de los inversores tras la reducción del 0.25% de los tipos de interés por parte del Banco Nacional Suizo (SNB) en su reunión de marzo, según Tradingeconomics.com.

-638471314742002383.png)

Encuesta ZEW suiza - Expectativas: gráfico a 5 años

Análisis técnico: El Franco suizo alcanza el primer objetivo de ruptura y retrocede

El par USD/CHF -el número de francos suizos que se pueden comprar con un Dólar estadounidense (USD)- rompió por encima del nivel clave de 0.9000 y alcanzó un máximo de 0.9063 el miércoles, antes de retroceder.

El par parece estar retrocediendo dentro de una tendencia alcista establecida a corto plazo, que comenzó después de que el USD/CHF saliera del rango en el que había estado cotizando durante la mayor parte de febrero y la primera mitad de marzo.

Dólar estadounidense frente al franco suizo: gráfico de 4 horas

El par acaba de alcanzar el objetivo de la ruptura del rango en torno a 0.9050, calculado tomando toda la altura del rango y extrapolándola al alza.

El indicador de convergencia/divergencia de medias móviles (MACD) muestra una divergencia bajista con el precio en el máximo reciente en comparación con el máximo del 22 de marzo.

Aunque el precio siguió subiendo, el MACD no lo hizo. Esto es un signo de debilidad subyacente (marcado con un círculo).

El índice de fuerza relativa (RSI), otro indicador, se encuentra en sobrecompra, señal de que los operadores no deberían aumentar sus apuestas alcistas. Si baja y sale de sobrecompra será una señal para cerrar las apuestas alcistas y ponerse corto en el par.

Si el retroceso se extiende a la baja, es probable que primero caiga hasta el soporte de los máximos del 22 de marzo y el último máximo más alto en 0.9020.

Más allá de eso, se considera que el par continúa con la tendencia alcista a corto plazo que se formó antes del rango y su ruptura al alza. El próximo objetivo alcista podría ser el nivel de 0.9100.

Sería necesaria una caída más profunda por debajo de 0.8960 para cuestionar el dominio de la tendencia alcista y sugerir la posibilidad de una reversión.

Una ruptura dentro del rango, confirmada por un movimiento por debajo de 0.8890, sería necesaria para marcar un cambio de tendencia a corto plazo y el inicio de una caída más profunda.

El primer objetivo de un movimiento de este tipo serían los mínimos del rango en torno a 0.8715.

Preguntas frecuentes sobre el franco suizo

El franco suizo (CHF) es la moneda oficial de Suiza. Se encuentra entre las diez divisas más negociadas a nivel mundial, alcanzando volúmenes que superan con creces el tamaño de la economía suiza. Su valor viene determinado por el sentimiento general del mercado, la salud económica del país o las medidas adoptadas por el Banco Nacional Suizo (SNB), entre otros factores. Entre 2011 y 2015, el franco suizo estuvo vinculado al Euro (EUR). Esta vinculación se eliminó bruscamente, lo que provocó un aumento de más del 20% en el valor del franco, causando una agitación en los mercados. Aunque la vinculación ya no está en vigor, las fortunas del CHF tienden a estar muy correlacionadas con las del Euro debido a la gran dependencia de la economía suiza de la vecina Eurozona.

El franco suizo (CHF) se considera un activo refugio, o una divisa que los inversores tienden a comprar en momentos de tensión en los mercados. Esto se debe al estatus percibido de Suiza en el mundo: una economía estable, un sector exportador fuerte, grandes reservas del banco central o una postura política de larga data hacia la neutralidad en los conflictos mundiales hacen de la moneda del país una buena elección para los inversores que huyen de los riesgos. Es probable que los tiempos turbulentos refuercen el valor del CHF frente a otras divisas en las que se considera más arriesgado invertir.

El Banco Nacional Suizo (SNB) se reúne cuatro veces al año -una vez cada trimestre, menos que otros grandes bancos centrales- para decidir sobre la política monetaria. El banco aspira a una tasa de inflación anual inferior al 2%. Cuando la inflación es superior al objetivo o se prevé que lo sea en un futuro próximo, el banco intentará controlar el crecimiento de los precios subiendo el tipo de interés oficial. Unos tipos de interés más elevados suelen ser positivos para el franco suizo (CHF), ya que dan lugar a rendimientos más altos, lo que hace del país un lugar más atractivo para los inversores. Por el contrario, unos tipos de interés más bajos tienden a debilitar el CHF.

La publicación de datos macroeconómicos en Suiza es clave para evaluar el estado de la economía y puede influir en la valoración del franco suizo (CHF). La economía suiza se mantiene estable en términos generales, pero cualquier cambio repentino en el crecimiento económico, la inflación, la cuenta corriente o las reservas de divisas del banco central puede desencadenar movimientos en el CHF. En general, un crecimiento económico elevado, una tasa de desempleo baja y una confianza alta son buenos para el CHF. Por el contrario, si los datos económicos apuntan a un debilitamiento del impulso, es probable que el CHF se deprecie.

Como economía pequeña y abierta, Suiza depende en gran medida de la salud de las economías vecinas de la Eurozona. La Unión Europea en sentido amplio es el principal socio económico de Suiza y un aliado político clave, por lo que la estabilidad macroeconómica y de la política monetaria de la eurozona es esencial para Suiza y, por tanto, para el franco suizo (CHF). Con tal dependencia, algunos modelos sugieren que la correlación entre las fortunas del Euro (EUR) y el CHF es superior al 90%, o casi perfecta.

- El AUD/USD cede a mediados de semana después de que Australia publicara una inflación inferior a la esperada en febrero.

- La caída de los precios del mineral de hierro, la mayor exportación del país, pesa aún más.

- El Dólar registra ganancias generalizadas tras la publicación de otros datos sólidos en Estados Unidos.

El par AUD/USD retrocede más de dos décimas en la zona de 0.6615 el miércoles, después de que los datos de la inflación australiana publicados durante la noche debilitaran al Dólar australiano (AUD).

El par se vio debilitado aún más por la fortaleza generalizada del Dólar estadounidense (USD) y una caída de más del dos y medio por ciento en los precios del mineral de hierro, la principal exportación de Australia.

El índice mensual de precios al consumo australiano mostró que la inflación subió un 3.4% en febrero en comparación con el año anterior, por debajo de las expectativas del 3.5%, pero igual al 3.4% registrado en enero, según los datos de la Oficina Australiana de Estadística.

Los datos de inflación, inferiores a lo previsto, habrán adelantado las estimaciones sobre cuándo es probable que el Banco de la Reserva de Australia (RBA) recorte los tipos de interés. Las expectativas previas eran de un recorte en agosto, según Reuters. Unos tipos de interés más bajos son negativos para las divisas, ya que reducen las entradas de capital extranjero.

Sin embargo, el Dólar estadounidense ha subido en general este miércoles, y el Índice del Dólar estadounidense (DXY), que sigue la evolución de la divisa frente a una cesta ponderada por el comercio, ha subido una décima al cierre de esta edición.

No parece haber un catalizador claro para la subida, aunque los datos estadounidenses del martes fueron positivos en general, ya que mostraron un aumento mayor de lo esperado en los pedidos de bienes duraderos en febrero. Esto se suma a la lista de datos mayoritariamente positivos procedentes de EE.UU. y da a los responsables de la Reserva Federal algo para considerar si empiezan o no a recortar los tipos de interés. En la situación actual, los datos parecen aconsejar un aplazamiento de los recortes apresurados, lo que apoya al dólar.

El miércoles, el mineral de hierro se vendió con fuerza, lo que pesó aún más sobre el AUD/USD, dada su importancia en el comercio australiano. El mineral de hierro cotizaba a 107.50 la tonelada en el momento de la publicación, según Tradingeconomics. Según Hellenic Shipping News, la materia prima se vio arrastrada a la baja por una combinación de perspectivas negativas en China, el mayor socio exportador de Australia, y una caída de la demanda tras la reposición de existencias.

Como dato positivo, el índice adelantado Westpac de febrero registró una subida modesta del 0.08%, tras el descenso del 0.09% del mes anterior.

El USD/COP cotiza en estos momentos sobre 3.865,14, ganando un 0.19% en el día.

El precio del Dólar estadounidense contra el Peso colombiano abrió la jornada del miércoles con un repunte a 3.899,19, techo diario. En la última hora, el par ha caído a nuevos mínimos de dos meses en 3.831,50.

El foco del día está en los datos de desempleo de Colombia

- Los operadores del USD/COP están muy pendienes hoy estará del dato de desempleo de Colombia, que se publicará a las 15.00 GMT. En enero, el desempleo alcanzó el 12.7%, su nivel más alto en un año.

- Otros eventos que pueden repercutir en el precio del Dólar en Colombia son los datos estadounidenses que se conocerán entre el jueves y el viernes. Mañana, EE.UU. revelará el PIB final del cuarto trimestre de 2023, esperándose un crecimiento del 3.2%. El viernes, el dato clave será la inflación subyacente del gasto en consumo personal (PCE) de febrerp, que se prevé se mantenga en el 2.8% anual ya visto en enero.

- Los mercados colombianos estarán cerrados este jueves y viernes por los festivos de Semana Santa.

USD/COP Gráfico diario

-638471433644574301.png)

- El Dólar estadounidense rompe la racha de pérdidas de esta semana y recupera terreno.

- Los operadores están a la espera de los datos del PIB y de la inflación PCE de esta semana.

- El Índice del Dólar estadounidense se mantiene por encima de 104.00 y se espera que defienda este nivel antes de los datos fundamentales.

En el Dólar estadounidense (USD), los alcistas se aferraron a sus posiciones el miércoles, manteniendo las ganancias recientes y poniendo fin a la racha de pérdidas de esta semana. En realidad, los mercados no están viendo un motor principal para el cambio de tendencia, por lo que este movimiento debe tomarse con cautela. El Dólar podría cotizar en un rango estrecho hasta que se publiquen datos económicos importantes esta semana, como el Producto Interior Bruto (PIB) de EE.UU. el jueves y el índice de precios del gasto en consumo personal (PCE), el indicador de inflación preferido de la Fed, el viernes.

El miércoles, en EE.UU., el calendario será muy apretado, ya que sólo la Asociación de Banqueros Hipotecarios publicará sus solicitudes semanales de hipotecas. Los mercados podrán escuchar a un funcionario de la Fed, Christopher Waller, que pronunciará un discurso sobre las perspectivas económicas de EE.UU. en el Club Económico de Nueva York. Conocido por ser un halcón, cualquier cambio en el número de recortes de los tipos de interés o en el calendario podría ser importante para la valoración del Dólar.

Resumen diario de los movimientos del mercado: Más ligero que la luz

- La Asociación de Banqueros Hipotecarios ha publicado el índice semanal de solicitudes de hipotecas de esta semana a las 11:00 GMT. La cifra anterior mostraba una contracción del 1.6% en comparación con la semana anterior, y esta semana no ha sido diferente, con una contracción del 0.7%.

- El Tesoro estadounidense emite otro bono, esta vez a 7 años, a las 17:00 GMT.

- Christopher Waller, miembro de la Fed, hablará sobre las perspectivas económicas de Estados Unidos en el Economic Club de Nueva York hacia las 22:00 GMT.

- Las acciones están en general en verde, salvo en China, donde tanto el índice Hang Seng (índice HSI) de Hong Kong como el índice Shenzhen han retrocedido más de un 1%. Las acciones europeas y estadounidenses se anotan un 0.25% de media.

- Según la herramienta FedWatch de CME Group, las expectativas para la reunión de la Fed del 1 de mayo se sitúan en el 88.3% para mantener sin cambios el tipo de los fondos federales, mientras que las probabilidades de un recorte de tipos se sitúan en el 11.7%.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años se negocia en torno al 4.22%, un poco menos que el máximo del martes (4.27%).

Análisis técnico del Índice del Dólar estadounidense: Trincheras y fortalezas en torno a 104.00

El Índice del Dólar estadounidense (DXY) se está atrincherando (o al menos los alcistas del Dólar lo están haciendo) por encima de 104.00 puntos. Los operadores utilizan palas y horcas para asegurarse de que el Dólar estadounidense no retrocede por debajo de 104.00, con la idea de que tanto los datos del PIB como los del PCE superarán las expectativas, favoreciendo un Dólar estadounidense más fuerte. Parece que los mercados están convencidos de que la economía estadounidense seguirá creciendo y de que volverá la inflación. Esto, a su vez, significa que la Fed no necesitaría recortar los tipos de interés tres veces este año, ya que la economía estaría en vías de un aterrizaje suave.

Ese primer nivel fundamental para el DXY se sitúa cerca de 104.60, donde alcanzó su punto máximo el rally de la semana pasada. Más arriba, 104.96 sigue siendo el nivel a batir para abordar 105.00. Una vez por encima de ahí, 105.12 es el último punto de resistencia por ahora antes de que el Índice de Fuerza Relativa (RSI) cotice en niveles de sobrecompra.

El soporte de la media móvil simple (SMA) de 200 días en 103.74, la SMA de 100 días en 103.48 y la SMA de 55 días en 103.64 no logran mostrar su importancia como soporte porque los operadores no esperaron una caída a esos niveles para un cambio de tendencia. La gran cifra de 103.00 parece que permanecerá incontestada durante más tiempo, después de que el descenso que se produjo tras la reunión de la Fed de la semana pasada se diera la vuelta mucho antes de alcanzarla.

Preguntas frecuentes sobre los bancos centrales

¿Qué hace un banco central?

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

¿Qué hace un banco central cuando la inflación se sitúa por debajo o por encima del objetivo previsto?

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

¿Quién decide la política monetaria y las tasas de interés?