- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El WTI bajó a 80.00$ por barril el miércoles, continúa oscilando en un rango irregular.

- Los recuentos de petróleo crudo de la EIA informaron otro aumento semanal de los suministros de barriles en EE.UU.

- Los mercados de energía continúan esperando que se materialice un aumento de la demanda en verano.

El petróleo crudo West Texas Intermediate (WTI) de EE.UU. cayó nuevamente a 80.00$ por barril el miércoles después de que la Administración de Información de Energía (EIA) informara otro aumento inesperado en el cambio semanal de existencias de petróleo crudo en EE.UU., derribando las expectativas de los comerciantes de barriles que esperaban una disminución neta en los suministros de petróleo crudo en EE.UU.

Según la EIA, el cambio de existencias de petróleo crudo en EE.UU. acumuló 3.591 millones de barriles adicionales de petróleo crudo para la semana que terminó el 21 de junio, muy por encima de la previsión de una disminución de 3 millones de barriles y superando la reducción de 2.547 millones de barriles de la semana anterior. Los mercados de petróleo crudo en EE.UU. se estremecieron después de otro aumento semanal, enviando al WTI de vuelta a la zona de 80.00$ en reacción.

Los mercados de energía aún mantienen la esperanza de un aumento de la demanda de combustibles fósiles en verano debido al aumento de los costos de refrigeración, así como a la temporada de conducción de verano. Esto sigue a un aumento fallido de la demanda de petróleo crudo en China que no se materializó, así como a la temporada de conducción del feriado del Día de los Caídos en EE.UU. que tampoco logró hacer una mella significativa en los suministros de petróleo crudo en EE.UU.

Perspectivas técnicas para el WTI

El WTI continúa operando en un rango irregular entre 80.00$ y 81.50$, con una zona de oferta considerable que mantiene el impulso alcista limitado más allá de 81.50$. La acción del precio intradía está chocando contra la media móvil exponencial (EMA) de 200 horas que sube a través de la zona de 80.00$.

Las velas japonesas diarias continúan oscilando alrededor de la zona de 81.00$, y la consolidación continua abre el camino para una reversión bajista hacia el lado bajo de la EMA de 200 días en 78.91$. Un empuje a la baja dejará las ofertas del WTI expuestas a una mayor caída hacia el mínimo de principios de junio por debajo de 73.00$ por barril.

Gráfico horario del WTI

Gráfico diario del WTI

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

- El USD/CHF se dispara, alcanzando máximos no vistos desde mediados de junio y poniendo a prueba la crucial SMA de 100 días en 0.8975.

- La fortaleza del USD se mantuvo persistente, en gran parte debido a los elevados rendimientos del Tesoro.

- El mercado sigue apostando por una probabilidad del 60% de un recorte de tasas de la Fed en septiembre.

El par USD/CHF continuó beneficiándose de los crecientes rendimientos del Tesoro de EE.UU. el miércoles y desestimó los débiles datos de vivienda. El calendario económico suizo permaneció vacío durante la sesión, dejando al par a merced de las tendencias del mercado en general y los datos de EE.UU.

Las últimas cifras de ventas de nuevas viviendas de mayo sufrieron un golpe, con las ventas cayendo a 619.000 unidades, lo que provocó una disminución aproximada del 11.3% desde las anteriores 698.000, sorprendiendo al mercado, ya que la expectativa se situaba en unas más favorables 640.000 unidades. Al mismo tiempo, los rendimientos del Tesoro de EE.UU. a 2, 5 y 10 años se informaron en 4.74%, 4.33% y 4.31% respectivamente, fomentando la atractividad del USD.

Aunque el mercado sugiere una probabilidad del 60% de un recorte de tasas de la Fed de 25 puntos básicos en septiembre, según lo medido por la herramienta FedWatch del CME, la Reserva Federal insinuó solo un recorte en 2024. Funcionarios de la Fed, incluida la gobernadora Michelle Bowman, han afirmado su postura de línea dura, expresando opiniones de que un recorte de la tasa de política, en este momento, podría ser prematuro. Además, eventos económicos significativos que probablemente afecten las expectativas del mercado incluyen la publicación de las revisiones del Producto Interior Bruto (PIB) del primer trimestre, que se espera se mantenga estable en 1,3% el jueves, y la publicación del informe de Gasto en Consumo Personal (PCE) de mayo el viernes, el indicador de inflación preferido de la Fed.

Análisis técnico del USD/CHF

Desde una perspectiva de análisis técnico, el posicionamiento del par indica señales alentadoras, habiéndose establecido con éxito por encima de la SMA de 20 días y 200 días y tratando de negociar la media de 100 días, lo que, si se logra, podría solidificar su perspectiva positiva. Además, el RSI y el MACD subieron a terreno positivo, añadiendo más argumentos para la perspectiva positiva.

Gráfico diario del USD/CHF

- El USD/JPY alcanza un pico de varios años en 160.83, superando el nivel clave de 160.00 en medio de la fortaleza del USD.

- Los técnicos muestran una fuerte tendencia alcista con RSI en sobrecompra, el momentum de compra es fuerte.

- Niveles de resistencia: 161.00, 162.00, 164.87 (máximo de noviembre de 1986), 178 (máximo de abril de 1986).

- Soporte encontrado en 158.75 (mínimo del 24 de junio), Tenkan-Sen en 157.82, Senkou Span A en 157.53, Kijun-Sen en 157.24.

El USD/JPY se disparó durante la sesión del miércoles después de que el par alcanzara un máximo de 38 años por encima de la cifra psicológica de 160.00, vista como la línea en la arena para que las autoridades japonesas y el Yen japonés intervengan en el espacio de divisas. Sin embargo, la falta de acción llevó a los alcistas del Dólar estadounidense a empujar la tasa de cambio más alto, y al momento de escribir, el par se negociaba en 160.83, lo que representaba un aumento del 0.73%.

USD/JPY Análisis del Precio: Perspectiva técnica

El USD/JPY tiene un sesgo alcista y extendió sus ganancias más allá de la barrera psicológica de 160.00 por segunda vez desde el 29 de abril, cuando el par imprimió un máximo anual de 160.32. Esto ha reavivado los temores de que las autoridades japonesas o el Banco de Japón (BoJ) puedan intervenir para detener la depreciación del Yen.

El momentum favorece a los compradores, con el Índice de Fuerza Relativa (RSI) en condiciones de sobrecompra. Sin embargo, debido a la fuerza de la tendencia alcista, la mayoría de los técnicos usan 80 como condiciones "extremadamente" sobreextendidas.

La próxima resistencia serían los niveles psicológicos de 161.00, 162.00, y así sucesivamente, antes de probar el máximo de noviembre de 1986 de 164.87, seguido por el máximo de abril de 1986 de 178.

Por el contrario, si el USD/JPY cae por debajo de 160.00, el primer soporte sería el mínimo del 24 de junio de 158.75, seguido por el Tenkan-Sen en 157.82. Una vez que esos niveles sean superados, la próxima parada sería el Senkou Span A en 157.53, y luego el Kijun-Sen en 157.24.

USD/JPY Acción del Precio – Gráfico Diario

- El Peso mexicano cae por segundo día consecutivo frente al Dólar estadounidense.

- El USD/MXN alcanza un máximo diario de 18.36 antes de recortar ganancias mientras Wall Street se torna positivo.

- Se espera que Banxico mantenga las tasas de interés sin cambios en 11.00 % en medio de una fuerte depreciación del Peso y un reciente repunte de la inflación.

- Los comentarios de línea dura de la gobernadora de la Fed, Michelle Bowman, apoyan al USD.

El Peso mexicano extendió sus pérdidas por segundo día consecutivo frente al Dólar después de que este último subiera bruscamente. Esto fue impulsado por el salto del par USD/JPY, que se intercambia a un máximo de 38 años mientras los rendimientos de los bonos del Tesoro de EE.UU. avanzan, ya que los operadores se preparan para la publicación de datos cruciales de inflación en Estados Unidos (EE.UU.). El USD/MXN se negocia a 18.33, con un aumento del 1.30 %.

El sentimiento cambió positivamente cuando Wall Street se tornó positivo durante la última hora, recortando las ganancias del par USD/MXN después de alcanzar un máximo diario de 18.33. La agenda económica de México sigue siendo escasa mientras los inversores se preparan para la política monetaria del Banco de México (Banxico) del jueves.

Se espera que Banxico mantenga las tasas de interés sin cambios en 11.00% después de que la moneda mexicana experimentara una fuerte depreciación tras las elecciones del 2 de junio, junto con el repentino aumento de la inflación a mediados de junio.

La encuesta de Citibanamex mostró que la mayoría de los economistas esperan que las tasas se mantengan sin cambios en 11.00%, aunque esperan que el banco central recorte las tasas hasta agosto.

Además de eso, los inversores están atentos a los miembros del gabinete de la presidenta electa Claudia Sheinbaum el jueves.

Mientras tanto, el USD/MXN experimentó ganancias consecutivas patrocinadas por los comentarios de línea dura de los funcionarios de la Reserva Federal (Fed), en particular de la Gobernadora Michelle Bowman. Ella dijo que las tasas se mantendrán estables por "algún tiempo" y que si el proceso de desinflación se estanca, está abierta a otra subida de tasas de interés.

Resumen diario de los movimientos del mercado: El Peso mexicano cae mientras los operadores esperan la decisión de Banxico

- La agenda económica de México incluirá la Balanza Comercial de mayo el jueves, junto con la Tasa de Desempleo.

- La encuesta de Citibanamex mostró que los economistas descontaron menos recortes de tasas por parte del banco central, estimando que las tasas se reducirán a 10.25% en 2024, frente al 10.00%. En cuanto al USD/MXN, el consenso estima que el tipo de cambio terminará el año en 18.70, frente a 18.00 en el informe anterior.

- En cuanto al crecimiento económico, el consenso revisó a la baja el Producto Interior Bruto (PIB) para 2024 del 2.2% al 2.1% anual.

- La herramienta FedWatch del CME muestra probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en un 56.3%, menor que el 59.5% del martes.

Análisis técnico: El Peso mexicano cae mientras el USD/MXN se recupera por encima de 18.20

La tendencia alcista del USD/MXN sigue en juego, pero el par exótico seguirá siendo volátil durante el resto de la sesión y el jueves mientras los operadores esperan la decisión de Banxico. El impulso favorece a los compradores, según el Índice de Fuerza Relativa (RSI), es alcista.

Para una continuación alcista, los compradores necesitan empujar el tipo de cambio USD/MXN más allá del nivel psicológico de 18.50. Una vez despejado, la siguiente parada sería el máximo del año hasta la fecha de 18.99, seguido por el máximo del 20 de marzo de 2023 de 19.23, seguido de un aumento a 19.50.

Por otro lado, si el USD/MXN cae por debajo de 18.00, el siguiente nivel de soporte clave sería la media móvil simple (SMA) de 50 días en 17.37 antes de probar la SMA de 200 días en 17.23. Una vez superados esos dos niveles, la siguiente parada sería la SMA de 100 días en 17.06.

Indicador económico

Inflación subyacente, 1º mitad del mes

El indicador de inflación subyacente publicado por el Banco de Mexico captura los movimientos de precios durante la primer mitad del mes. Generalmente, una lectura elevada es alcista pare el peso mexicano, mientras que una lectura inferior es bajista.

Leer más.Última publicación: lun jun 24, 2024 12:00

Frecuencia: Mensual

Actual: 0.17%

Estimado: 0.18%

Previo: 0.15%

Fuente: National Institute of Statistics and Geography of Mexico

- Los rendimientos del Tesoro estadounidense suben mientras los datos de inflación global generan temores; el rendimiento de los bonos a 10 años sube al 4.320%.

- Los datos de inflación de Canadá y Australia son más altos de lo esperado, contribuyendo al aumento global de los rendimientos.

- El enfoque se desplaza al informe del PCE de mayo en EE.UU., con expectativas de una ligera disminución tanto en la inflación general como en la subyacente.

Los rendimientos del Tesoro estadounidense subieron el miércoles después de que algunos países revelaran datos de inflación, que fueron más altos de lo esperado y aumentaron los temores de que el próximo informe del Índice de Precios del Gasto en Consumo Personal (PCE) de mayo en Estados Unidos podría ser elevado.

Los elevados rendimientos de EE.UU. pesaron sobre el Oro, empujando los precios a un mínimo de dos semanas

El martes, los datos de Canadá mostraron que la inflación fue más alta de lo esperado, lo que provocó un aumento en los rendimientos de los bonos globales. El miércoles, el Índice de Precios al Consumo (IPC) de Australia subió a su nivel más alto en seis meses, alcanzando el 4%, muy por encima del objetivo de inflación del Banco de la Reserva de Australia (RBA).

El enfoque de esta semana estará en el indicador preferido de la Fed para la inflación, el PCE de mayo, que se espera disminuya del 2.7% al 2.6% interanual, mientras que se anticipa que el PCE subyacente sea del 2.6% en los doce meses hasta mayo, frente al 2.8% anterior.

Otras publicaciones de datos significativos incluyen la lectura final del Producto Interior Bruto (PIB) del primer trimestre de 2024, los pedidos de bienes duraderos y las solicitudes iniciales de subsidio de desempleo.

El rendimiento de los bonos del Tesoro estadounidense a 10 años ha subido siete puntos básicos hasta el 4,320%, su nivel más alto desde mediados de junio. Esto empujó los precios del Oro hacia un mínimo de dos semanas de 2.293$ antes de estabilizarse en torno a 2.297$.

Los datos de la Junta de Comercio de Chicago (CBOT) muestran que los operadores esperan una flexibilización de 36 puntos básicos (pbs), según el contrato de futuros de la tasa de fondos federales de diciembre de 2024. Mientras tanto, la herramienta FedWatch del CME muestra probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en septiembre del 56.3%, menor que el 59.5% del martes.

Los tipos de interés FAQs

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

- El Dólar australiano es uno de los mejores desempeños de la sesión, favorecido por las cifras del IPC de mayo más altas de lo esperado.

- Tras las cifras del IPC de mayo más altas de lo esperado, el mercado observa de cerca más indicaciones de inflación para posibles acciones del RBA.

- Si el RBA mantiene una postura de línea dura, el riesgo a la baja para el Dólar australiano es limitado.

La sesión del miércoles observó un aumento en el Dólar australiano (AUD), ya que subió hasta 0.6690 frente al Dólar estadounidense, antes de retroceder hasta 0.6650. Los datos de inflación australianos recientemente publicados, que resultaron más altos de lo esperado, beneficiaron al Dólar australiano frente a sus pares, pero el Dólar también está operando con vigor.

En Australia, a pesar de los signos de una economía más débil, la inflación persistentemente alta actúa como un obstáculo para los posibles recortes de tasas del Banco de la Reserva de Australia (RBA), lo que podría limitar la presión a la baja sobre el Dólar australiano.

Resumen diario de los mercados: El Dólar australiano muestra resistencia en medio de cifras del IPC más altas de lo esperado

- En el frente de los datos, el Índice de Precios al Consumo (IPC) de Australia en mayo fue más alto de lo esperado. El titular se situó en el 4.0% interanual frente al 3.8% esperado y al 3.6% del mes anterior.

- Esto marcó el tercer mes consecutivo de aceleración al nivel más alto desde noviembre, moviéndose aún más por encima del rango objetivo del 2-3%.

- Como resultado de estos desarrollos, el mercado de swaps ahora está valorando casi un 40% de probabilidades de una subida de tasas de 25 puntos básicos el 24 de septiembre, extendiéndose a casi un 50% para el 5 de noviembre.

- En la última reunión, la gobernadora delRBA, Michelle Bullock, afirmó que el RBA "hará lo necesario" para devolver la inflación al objetivo y prevé un período más largo antes de que la inflación vuelva de manera sostenible al rango objetivo.

- En consecuencia, con el RBA descartando recortes de tasas y con los mercados potencialmente considerando subidas de tasas, el riesgo a la baja para el Dólar australiano se mantendrá limitado.

Análisis técnico: El AUD/USD busca mantener el interés comprador en la media de 20 días

Desde un punto de vista técnico, la perspectiva sigue siendo bastante neutral sin direcciones claras. El RSI continúa por encima de 50 pero se mantiene plano. El Indicador de MACD continúa en la esfera negativa con una serie de barras rojas. La anticipación se centra en que los compradores mantengan el AUD/USD por encima de la SMA de 20 días, una línea defensiva clave que podría dictar el impulso futuro del par.

Los tipos de interés

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

- El Oro cae presionado por un USD fuerte y el aumento de los rendimientos del Tesoro.

- El DXY alcanza un nuevo pico mensual en 106.13, el rendimiento a 10 años sube 5.5 pb.

- Bowman de la Fed insinúa una política estable y posibles subidas si la inflación se tambalea.

- Se espera que el próximo informe del PCE muestre una leve disminución de la inflación.

El precio del Oro cayó más del 0.70% el miércoles mientras el Dólar se dispara, respaldado por los altos rendimientos del Tesoro de EE.UU., antes de la publicación del informe del Índice de Precios del Gasto en Consumo Personal (PCE) el viernes. Los inversores están comenzando a descontar una menor flexibilización por parte de la Reserva Federal (Fed), patrocinando el último tramo alcista del Dólar. El XAU/USD cotiza a 2.301$ después de alcanzar un máximo diario de 2.323$.

El Índice del Dólar estadounidense (DXY) alcanzó un nuevo máximo mensual de 106.13 debido al aumento de los rendimientos en EE.UU. El rendimiento del bono del Tesoro a 10 años gana cinco puntos y medio básicos (pb) en 4.304%.

La gobernadora de la Fed, Michele Bowman, declaró el martes que la política monetaria se mantendrá estable durante "algún tiempo" y añadió que sería necesario un aumento de tasas "si el progreso en la inflación se estanca o incluso se revierte."

Esta semana, la atención se centrará en el indicador preferido de la Fed para la inflación, el PCE de mayo, que se espera que caiga del 2,7% al 2,6% interanual, mientras que el PCE subyacente se prevé en 2,6% interanual, por debajo del 2,8%.

Se publicarán otros datos, como la lectura final del Producto Interior Bruto (PIB) del primer trimestre de 2024, los pedidos de bienes duraderos y las solicitudes iniciales de subsidio por desempleo.

Motores del mercado: El precio del Oro amplía sus pérdidas ante un Dólar estadounidense fuerte

- El lunes, la presidenta de la Fed de San Francisco, Mary Daly, adoptó una postura moderada al decir: "En este momento, la inflación no es el único riesgo que enfrentamos," expresando preocupaciones sobre el mercado laboral.

- La gobernadora de la Fed, Lisa Cook, fue neutral el martes, diciendo que lo más probable es que la inflación caiga "bruscamente" el próximo año, añadiendo que sería necesario flexibilizar la política para mantener el doble mandato de la Fed más equilibrado.

- El jueves, la agenda económica de EE.UU. incluirá la publicación del PIB del primer trimestre, que se espera termine en 1.4% trimestral, por debajo del 3.4% del cuarto trimestre del año pasado.

- Se espera que los pedidos de bienes duraderos de mayo se contraigan del 0.7% al -0.1%.

- Según la herramienta CME FedWatch, las probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en septiembre son del 56,3%, por debajo del 59,5% del martes pasado.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en solo 35 puntos básicos (pb) hacia finales de año.

Análisis técnico: El precio del Oro respeta la línea de cuello del patrón de hombro-cabeza-hombro, marca un nuevo mínimo por debajo de 2.300$

El precio del Oro sigue con un sesgo bajista ya que el patrón de gráfico de hombro-cabeza-hombro sigue en juego. El precio al contado del XAU/USD no ha podido romper la línea de cuello, validando el patrón de gráfico, lo que sugiere que se espera una mayor caída.

Por lo tanto, el próximo soporte del XAU/USD sería 2.300$. Una vez despejado, el metal sin rendimiento caería a 2.277$, el mínimo del 3 de mayo, seguido del máximo del 21 de marzo de 2.222$. Más pérdidas se encuentran por debajo, con los vendedores apuntando al objetivo del patrón de Hombro-Cabeza-Hombro de 2.170$ a 2.160$.

Por el contrario, si el Oro recupera 2.350$, eso expondrá niveles de resistencia clave adicionales como el máximo del ciclo del 7 de junio de 2.387$, antes de desafiar la cifra de 2.400$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar recuperó más tracción y subió a máximos de varias semanas gracias a la divergencia de la política de la Fed frente a algunos de sus pares del G10 y a los comentarios de línea dura de la Fed, mientras que los mínimos de varias décadas en el Yen japonés también contribuyeron a las ganancias del Dólar.

Esto es lo que necesitas saber el jueves 27 de junio:

El índice del Dólar (DXY) sumó al avance del martes y logró recuperar el área más allá de la barrera de 106.00 junto con un mayor aumento en los rendimientos de EE.UU. El 27 de junio, la tasa de crecimiento del PIB del primer trimestre será el centro del debate, secundada por los pedidos de bienes duraderos, la balanza comercial de bienes avanzada, las ventas de viviendas pendientes y las solicitudes iniciales de subsidio por desempleo semanales.

El EUR/USD se mantuvo bien a la defensiva y cayó a nuevos mínimos mensuales cerca de 1.0660 debido al avance del Dólar hacia el norte. El índice final de confianza del consumidor de la EMU, el sentimiento económico y el sentimiento industrial se publicarán el 27 de junio.

El GBP/USD coqueteó con sus mínimos mensuales cerca de 1.2620 en el contexto de una mayor mejora del Dólar y la postura generalizada de oferta en la galaxia vinculada al riesgo. El informe de estabilidad financiera (FSR) del BoE se publicará el 27 de junio.

El USD/JPY avanzó a picos de varias décadas bien al norte de la barrera de 160.00 en medio de una creciente prudencia sobre una posible intervención en el mercado de divisas por parte del BoJ. Se esperan las ventas minoristas y las cifras semanales de inversión extranjera en bonos el 27 de junio.

El AUD/USD registró modestas ganancias ante las expectativas de que el RBA podría mantener su postura restrictiva por más tiempo, todo en respuesta a cifras de inflación más altas de lo esperado en Australia. Las expectativas de inflación del consumidor se publicarán el 27 de junio junto con el discurso de Hauser del RBA.

Los precios del WTI se mantuvieron atrapados dentro de su rango cerca de 81.00$ tras otro aumento inesperado en los suministros de petróleo crudo de EE.UU. y persistentes preocupaciones sobre la demanda.

Los precios del Oro volvieron a visitar el área por debajo de la marca de 2.300$ por onza troy, bajando por segunda sesión consecutiva debido a la fortaleza del Dólar y los mayores rendimientos. La Plata extendió su tendencia bajista y alcanzó nuevos mínimos de seis semanas cerca de 28.60$.

- El índice Dow Jones se mantiene en la zona de 39.000,00 en medio de mercados tranquilos a mitad de semana.

- Los comentarios de la Fed continúan presionando las esperanzas de recortes de tasas.

- Los inversores se preparan para esperar los datos clave del jueves y viernes.

El Promedio Industrial Dow Jones (DJIA) se mantiene justo por encima de 39.000,00 en un miércoles de negociación tibia, mientras los mercados se preparan para esperar los datos clave en la segunda mitad de la semana de comercio. Los funcionarios de la Reserva Federal (Fed) han señalado repetidamente la necesidad de paciencia con las tasas de política. El banco central de EE.UU. sigue buscando señales más firmes de que la inflación continuará disminuyendo hasta el objetivo anual del 2% de la Fed. La notable falta de desaceleración económica y un mercado laboral aún ajustado dejan a la Fed con poca necesidad de apresurarse a recortar las tasas. Varios funcionarios de la Fed han advertido que podría no haber recortes de tasas en 2024, mientras que el gráfico de puntos mediano de la Fed sobre las expectativas de tasas sugiere solo un recorte de un cuarto de punto para el año.

La notable falta de datos el miércoles deja a los inversores inquietos y esperando una serie de puntos de datos clave de EE.UU. programados para su publicación el jueves y viernes. Los pedidos de bienes duraderos de EE.UU., una revisión del Producto Interior Bruto (PIB) del primer trimestre de EE.UU. y las solicitudes iniciales de subsidio por desempleo se publicarán el jueves. El viernes concluirá la semana de comercio con una nueva publicación de las cifras de inflación del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. para mayo.

Los inversores con esperanzas puestas en al menos un recorte de tasas de un cuarto de punto por parte de la Fed en septiembre buscarán cifras económicas de EE.UU. suaves pero no demasiado suaves. Un resultado demasiado bueno significa que la Fed será aún menos probable de realizar un recorte temprano de tasas, mientras que un calendario de datos demasiado malo significará que EE.UU. se dirige a una recesión, dejando a los mercados ansiosos por recortes de tasas soñando con un término medio feliz.

Noticias sobre el Dow Jones

El Dow Jones sube escasamente 30 puntos al entrar en la recta final de la sesión del mercado estadounidense del miércoles. El índice bursátil principal se mantiene gracias a firmes ganancias en los favoritos del mercado, pero la mayoría de los valores que componen el Dow Jones están en rojo el miércoles, con dos tercios de las acciones listadas ligeramente en rojo.

Amazon.com Inc. (AMZN) subió casi un 4.5% el miércoles, acercándose a 195.00$ por acción, mientras que Apple Inc. (AAPL) lucha por mantenerse al ritmo, subiendo un 2.3% a 214.00$ por acción. En el lado negativo, Amgen Inc. (AMGN) y Travelers Companies Inc. (TRV) caen alrededor de un 1.7% cada una, con Amgen cayendo por debajo de 315.00$ por acción y Travelers Companies cayendo a 205.00$ por acción.

Perspectiva técnica del Dow Jones

El Dow Jones se mantiene dentro del rango de toque de las ofertas de cierre del día anterior cerca de 39.100,00 el miércoles. El DJIA sigue por debajo del pico de la semana pasada cerca de 39.600,00, pero un suelo a corto plazo se ha fijado en los mínimos tempranos del miércoles justo por encima de 38.900,00.

Las velas japonesas diarias continúan manteniéndose justo por encima de la media móvil exponencial (EMA) de 50 días en 38.878,00 mientras los postores intentan arrastrar el índice de gran capitalización de vuelta hacia los máximos históricos establecidos en mayo, justo al norte de la zona de 40.000,00.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Nasdaq 100 se ha consolidado entre 19.800 y 19.468 durante las últimas jornadas.

- Moderna (MRNA) registra una minusvalía del 9.02%, junto con Constellation Energy (CEG) que baja un 6.11% en el día.

El Nasdaq 100, marcó un máximo del día durante la sesión europea en 19.806, encontrando vendedores y llevando el índice a un mínimo diario en 19.639. Al momento de escribir, el Nasdaq 100 opera en 19.706, ganando un 0.02% diario.

Las acciones de Moderna caen a pesar de la aprobación de una vacuna por la FDA

Moderna Inc (MRNA) marca una pérdida 9.02%. en el día, operando en 125.50 $, a pesar de la aprobación de la Administración de Alimentos y Medicamentos de EE.UU. (FDA) para una vacuna con tecnología de ARNm contra el virus respiratorio (VRS) sincitial que para adultos de 60 años o más. Esta aprobación representa la primera vacuna con ARNm aprobada para una enfermedad diferente a la del COVID-19.

Por otro lado, Constellation Energy (CEG), opera en 208.53 $, perdiendo 6.52% en la jornada del día de hoy.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 formó una primera resistencia en 19.800, dada por los puntos pivote del 21 de junio. El soporte más cercano se encuentra en 19.570, en convergencia con el retroceso al 23.6% de Fibonacci. En siguiente soporte se sitúa en 19.400, mínimo del 12 de junio.

Gráfico de 1 hora del Nasdaq 100

Los mercados centran su atención en el deflactor del PCE de EE.UU. del viernes, señala el analista de DBS Philip Wee.

Todas las miradas están puestas en el deflactor del PCE de EE.UU. del viernes

"El Índice del Dólar (DXY) subió un 0.2% hasta 105.63 durante la noche, pero se mantuvo en el rango de 105.10-105.90 establecido tras la reunión de la Reserva Federal del 12 de junio. Al momento de escribir, el DXY estaba casi tocando los 106.00 (+0.36%)."

"El mismo comportamiento comercial también fue evidente en el rendimiento del Tesoro estadounidense a 10 años, que se fortaleció 1.6 puntos básicos hasta el 4.25%, dentro de un rango de 4.20-4.30% para el período comparable."

"Todas las miradas estarán puestas en el deflactor del PCE de EE.UU. del viernes, que se espera refleje la caída de la inflación del IPC de hace quince días. Además, la reciente preocupación de la Fed por el aumento de la tasa de desempleo en EE.UU. al 4% en mayo no ha pasado desapercibida.

- El Dólar estadounidense extendió su recuperación hasta el miércoles, alcanzando 106.00, su nivel más alto desde principios de mayo.

- El aumento de los rendimientos del Tesoro de EE.UU. dio soporte a la moneda estadounidense.

- El punto culminante de la semana sigue siendo los datos de inflación del PCE de junio que se publicarán el viernes.

La sesión del miércoles presenció al Dólar estadounidense, representado por el Índice del Dólar estadounidense (DXY), subir a 106.00, un nivel observado por última vez a principios de mayo.

El panorama económico en EE.UU. sigue mostrando resiliencia. Se notan algunas señales de desinflación, pero aún se mantiene, lo que hace que la Reserva Federal (Fed) no adopte completamente el ciclo de relajación.

Motores de los mercados: El Dólar se eleva por el aumento de los rendimientos del Tesoro, todas las miradas están puestas en el PCE

- El dato destacado del miércoles fueron las Ventas de Nuevas Viviendas de mayo, que mostraron una caída de aproximadamente el 11.3% a 619.000 unidades desde 698.000 unidades en la publicación anterior y por debajo de las 640.000 esperadas.

- Simultáneamente, los rendimientos del Tesoro de EE.UU. están subiendo, con tasas a 2, 5 y 10 años reportadas en 4.74%, 4.33% y 4.31%, respectivamente.

- Las expectativas de un posible recorte de tasas de la Fed en septiembre siguen siendo altas, las probabilidades de la herramienta Fedwatch del CME son del 60% para un recorte de 25 puntos básicos.

- El jueves se realizará la revisión del Producto Interior Bruto (PIB) del primer trimestre, que se espera se mantenga estable en 1.3%.

- El evento significativo del viernes seguirá siendo el informe de los Gastos de Consumo Personal (PCE) de mayo, un indicador de inflación preferido por la Fed.

- Se proyecta que tanto el PCE general como el subyacente se suavicen al 2.6% interanual, cayendo desde el 2.7% y 2.8%, respectivamente, en abril.

Análisis técnico del DXY: El impulso alcista continúa, el DXY apunta al alza

La perspectiva técnica sigue siendo sólidamente optimista con indicadores firmemente en verde. El RSI mantiene un nivel por encima de 50, mientras que se desarrollan barras verdes en el MACD, lo que sugiere una acumulación de fuerza entre los alcistas. La inclinación progresiva de estos indicadores demuestra que el DXY podría estar preparándose para un aumento adicional.

Además, el Índice DXY mantiene una posición por encima de las medias móviles simples (SMA) de 20, 100 y 200 días, confirmando una perspectiva persistentemente positiva. Con el Índice alcanzando niveles no vistos desde principios de mayo y con indicadores mostrando una propensión a un incremento adicional, el DXY está orientado hacia más ganancias. El nivel de 106.50 es el próximo objetivo para los alcistas.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El Dólar canadiense tuvo un desempeño mixto, debilitándose frente al Dólar.

- Canadá informó de una posible contracción en el comercio mayorista en mayo.

- Los discursos de la Fed seguirán dominando los titulares hasta la publicación de datos de alto impacto a finales de la semana.

El Dólar canadiense (CAD) se muestra mixto el miércoles, con un desempeño mediocre y cotizando a la baja frente al Dólar estadounidense, mientras los discursos de la Fed continúan pesando en el enfoque de los inversores. Los mercados esperan una serie de cifras económicas clave en la segunda mitad de la semana de negociación.

Los pedidos de bienes duraderos de EE.UU., las solicitudes iniciales de subsidio por desempleo y las cifras del Producto Interior Bruto (PIB) de EE.UU. están programados para el jueves. El viernes se publicarán el PIB mensual de Canadá y el Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. para el mes de mayo.

Statistics Canada (Statscan) advirtió de una contracción en las actividades de comercio mayorista en mayo, que sigue a un aumento moderado en las cifras de abril. La estimación preliminar de Statscan es un adelanto de la cifra final que se publicará el 15 de julio.

Motores de los mercados: El Dólar canadiense se agita el miércoles, se debilita frente al Dólar

- Las ventas mayoristas de Canadá probablemente se contrajeron un 0.9% en mayo, según una estimación preliminar de Statscan.

- Una disminución en la actividad empresarial upstream ejercerá una nueva presión sobre la próxima publicación del PIB de Canadá el viernes, que se prevé aumente un 0.3% mensual en abril después del 0.0% anterior.

- Las ventas de viviendas nuevas en EE.UU. en mayo también disminuyeron el miércoles, situándose en -11.3% mensual. Esta es la corrección a la baja más pronunciada desde julio de 2022, ya que la actividad inmobiliaria sigue siendo débil.

- La información sobre la prueba de resistencia bancaria de EE.UU. se publicará más tarde el miércoles.

- Los mercados esperan la revisión del PIB de EE.UU. para el primer trimestre el jueves, que se espera se mantenga estable en el 1.3% intertrimestral.

Precio del Dólar Canadiense hoy

La tabla a continuación muestra el cambio porcentual del Dólar Canadiense (CAD) frente a las principales monedas listadas hoy. El Dólar Canadiense fue el más fuerte frente al Yen Japonés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0,22% | 0,41% | 0,26% | -0,09% | 0,61% | 0,61% | 0,21% | |

| EUR | -0,22% | 0,19% | 0,04% | -0,31% | 0,41% | 0,40% | 0,00% | |

| GBP | -0,41% | -0,19% | -0,16% | -0,49% | 0,22% | 0,20% | -0,16% | |

| CAD | -0,26% | -0,04% | 0,15% | -0,34% | 0,37% | 0,36% | -0,02% | |

| AUD | 0,09% | 0,30% | 0,48% | 0,34% | 0,71% | 0,71% | 0,35% | |

| JPY | -0,62% | -0,41% | -0,22% | -0,38% | -0,71% | -0,01% | -0,41% | |

| NZD | -0,62% | -0,40% | -0,21% | -0,36% | -0,72% | 0,03% | -0,37% | |

| CHF | -0,24% | -0,02% | 0,17% | 0,02% | -0,32% | 0,39% | 0,39% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Euro de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el Yen Japonés, el cambio porcentual que se muestra en el cuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El Dólar canadiense cae de nuevo a 1.3700 frente al Dólar

El Dólar canadiense (CAD) se mostró mixto el miércoles. Subió alrededor de cuatro décimas de uno por ciento frente al Yen japonés y el Dólar neozelandés. Sin embargo, perdió un tercio de un por ciento frente al Dólar australiano y retrocedió un cuarto de un por ciento frente al Dólar estadounidense.

El USD/CAD subió al nivel de 1.3700 el miércoles, ya que el Dólar canadiense retrocede frente al Dólar. El par estableció brevemente un mínimo de varias semanas esta semana antes de regresar a una zona de congestión familiar.

La acción del precio intradía se detiene en la media móvil exponencial (EMA) de 200 horas en 1.3692, y las velas japonesas diarias han roto una racha de pérdidas a corto plazo. La EMA de 50 días en 1.3675 proporciona soporte técnico, y el par continúa consolidándose en un patrón de consolidación a medio plazo por encima de la EMA de 200 días en 1.3582.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

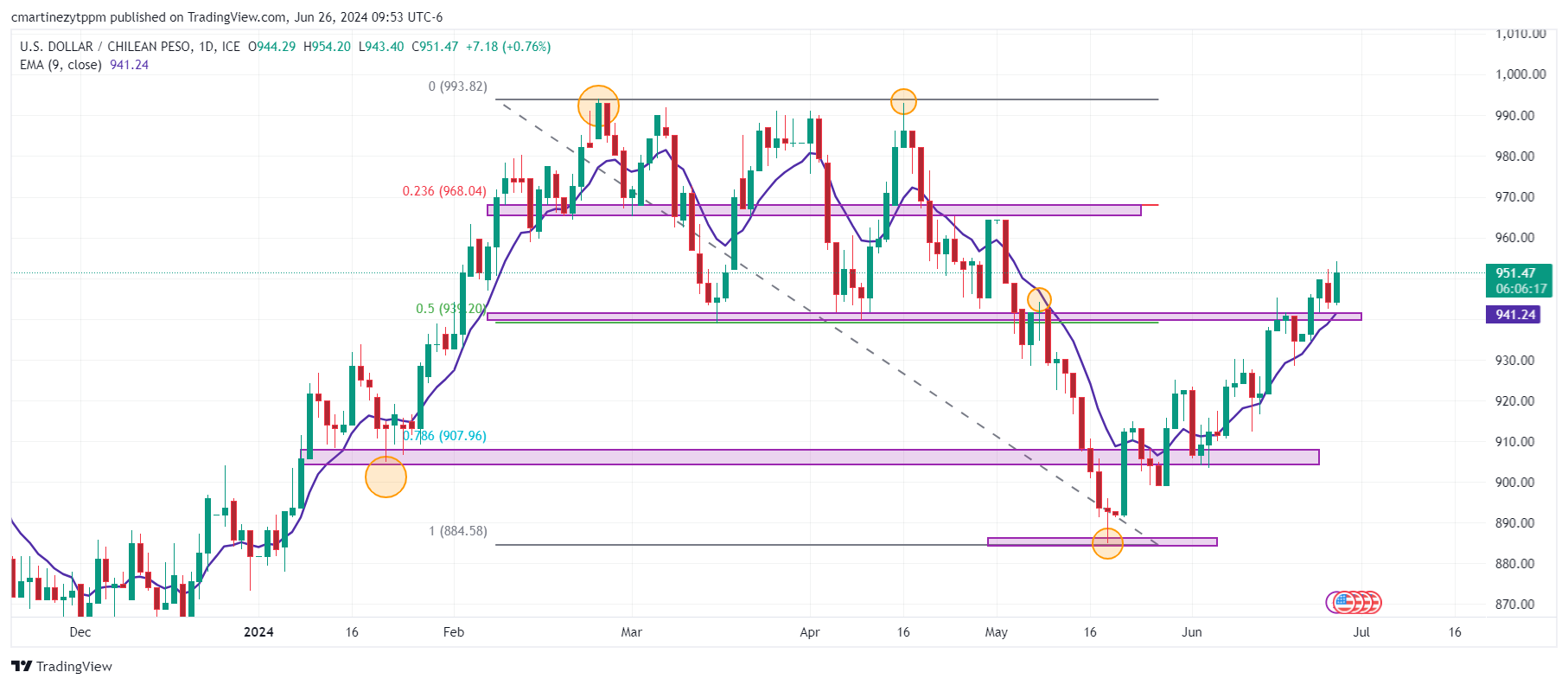

- El USD/CLP retoma la tendencia alcista y alcanza niveles no vistos desde el 2 de mayo.

- El Índice del Dólar (DXY) registra máximos de nueve semanas y se fortalece ante monedas de países emergentes.

El USD/CLP inició la sesión europea registrando un mínimo del día en 943.40, donde encontró compradores que llevaron el par a un máximo diario en 954.20. Actualmente, el precio del Dólar estadounidense frente al Peso chileno cotiza en 953.29 ganando un 0.95% en el día.

El Índice del Dólar (DXY) repunta y llega a máximos de nueve semanas

EL DXY opera al alza por segunda sesión consecutiva, cotizando en 106.04 ganando 0.38% el día de hoy. El Dólar mantiene la tendencia alcista que inició el 7 de junio, llegando a niveles no vistos desde el 1 de mayo.

Por otro lado, el cobre cotiza en 4.34, perdiendo un 0.30% el día de hoy. El metal mantiene la tendencia bajista alcanzando mínimos de 10 semanas.

Niveles técnicos en el USD/CLP

La Media Móvil Exponencial que actualmente se encuentra en 941.43, ha servido como soporte en el corto plazo, siguiendo la tendencia alcista. El siguiente soporte lo encontramos en 905.00, mínimo del 5 de junio que confluye con el retroceso al 78.6% de Fibonacci. La resistencia más cercana se sitúa en 965.00, máximo del 24 de abril.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El GBP/USD cae después de luchar en 1.2700, tras los débiles datos de vivienda de EE.UU. y un Dólar fuerte.

- La perspectiva técnica muestra un impulso bajista con un patrón de 'estrella vespertina' y el RSI indicando más caídas.

- Los niveles clave de soporte son la DMA de 50 días en 1.2636, 1.2600 y la DMA de 200 días en 1.2555.

- Para una reversión alcista, el GBP/USD necesita superar 1.2700 y despejar la resistencia en 1.2730/40.

La Libra esterlina perdió terreno frente al Dólar el miércoles tras la publicación de los datos de vivienda de EE.UU., que destacan la debilidad del sector, mientras que el Dólar cotiza en torno a máximos de 8 semanas, como lo muestra el Índice del Dólar (DXY). El GBP/USD cotiza en 1.2642, bajando un 0.34%.

GBP/USD Análisis del Precio: Perspectiva técnica

En el artículo del martes, escribí, "El par formó un patrón de ‘penetración alcista’, insinuando que los traders podrían desafiar la próxima resistencia vista en 1.2700, pero los compradores siguen reacios a llevar el GBP/USD hacia ese nivel."

El GBP/USD no pudo alcanzar 1.2700 y ha caído por debajo del mínimo del martes de 1.2670, operando en un nuevo mínimo semanal de 1.2627, después de que emergiera un patrón de gráfico de tres velas ‘estrella vespertina’.

El impulso apoya a los vendedores, como lo muestra el RSI, que sigue bajista y apunta hacia abajo.

Por lo tanto, el camino de menor resistencia del GBP/USD es hacia abajo. Enfrentará el próximo nivel de soporte en la DMA de 50 días en 1.2636. Una vez superada esa área, seguirá la marca psicológica de 1.2600, antes de la DMA de 200 días en 1.2555.

Para una continuación alcista, los traders deben reclamar 1.2700 y despejar una línea de tendencia de soporte anterior convertida en resistencia en torno a 1.2730/40.

GBP/USD Acción del Precio – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.30% | 0.47% | 0.59% | 0.25% | -0.06% | 0.58% | 0.29% | |

| EUR | -0.30% | 0.16% | 0.27% | -0.08% | -0.35% | 0.29% | -0.01% | |

| GBP | -0.47% | -0.16% | 0.10% | -0.23% | -0.52% | 0.15% | -0.21% | |

| JPY | -0.59% | -0.27% | -0.10% | -0.34% | -0.65% | 0.01% | -0.32% | |

| CAD | -0.25% | 0.08% | 0.23% | 0.34% | -0.34% | 0.35% | 0.02% | |

| AUD | 0.06% | 0.35% | 0.52% | 0.65% | 0.34% | 0.65% | 0.35% | |

| NZD | -0.58% | -0.29% | -0.15% | -0.01% | -0.35% | -0.65% | -0.33% | |

| CHF | -0.29% | 0.01% | 0.21% | 0.32% | -0.02% | -0.35% | 0.33% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El Oro se debilita después de que varios funcionarios de la Reserva Federal expresaran su reticencia a recortar las tasas de interés aún.

- Sin embargo, el mercado sigue viendo una alta probabilidad de un recorte en septiembre.

- El XAU/USD retrocede después de que una ruptura al alza invalide el patrón de hombro-cabeza-hombro ortodoxo.

El Oro (XAU/USD) baja a alrededor de 2.310$ el miércoles mientras los inversores reflexionan sobre los comentarios de los funcionarios de la Reserva Federal (Fed), quienes siguen mostrando reticencia a recortar las tasas de interés en medio de una inflación persistentemente alta. La expectativa de que las tasas de interés se mantendrán elevadas es negativa para el Oro, ya que mantiene alto el costo de oportunidad de mantener el activo sin rendimiento de cupón.

El Oro desciende fuerte y constantemente por los comentarios de línea dura de la Fed

El Oro baja modestamente el miércoles tras una caída de más de medio punto porcentual el día anterior. Varios funcionarios de la Fed subieron al estrado uno tras otro y dijeron que creen que aún es demasiado pronto para recortar las tasas de interés.

La gobernadora de la Fed, Lisa Cook, dijo que "en algún momento, será apropiado recortar las tasas," pero añadió que mantenerlas en su nivel actual era la estrategia correcta en este momento "para responder a las perspectivas económicas."

La gobernadora de la Fed, Michelle Bowman, dijo el martes que aún no era apropiado recortar las tasas de interés. Los datos de inflación tendrían que estar moviéndose de manera más sostenible hacia el objetivo del 2,0% de la Fed antes de que fuera el momento de "bajar gradualmente la tasa de política." Al mismo tiempo, añadió que las estimaciones básicas indicaban que la inflación estaba en camino hacia el objetivo siempre y cuando la Fed mantuviera la política como está "por algún tiempo."

El lunes, la presidenta de la Fed de San Francisco, Mary Daly, dijo que no creía que la Fed debiera recortar las tasas antes de estar más segura de que la inflación se dirigía hacia el 2,0%. Sin embargo, también advirtió que no se debía enfocar demasiado en la inflación en detrimento del mercado laboral. Si el desempleo continuaba aumentando, la Fed podría tener que recortar las tasas para apoyar a las empresas y mantener el empleo, según Reuters.

Las probabilidades basadas en el mercado de un recorte de tasas en (o antes de) la reunión de septiembre de la Fed han bajado durante la noche del 67% al 66%, según la herramienta FedWatch del CME, que calcula las probabilidades utilizando los precios de los futuros de los fondos de la Fed. Tal recorte sería un evento alcista para el Oro.

De interés clave para los operadores de Oro será el Índice de Precios de Consumo Personal (PCE) de EE.UU. para mayo, que se publicará el viernes, el indicador de inflación preferido de la Reserva Federal (Fed). Un resultado más bajo de lo esperado aumentaría las posibilidades de que la Fed proceda con un recorte de tasas temprano y apoye el precio del Oro. Lo contrario sería el caso si la inflación aumenta.

Análisis Técnico: El Oro baja hacia un soporte clave

El Oro baja hacia un soporte clave y la línea de cuello de un posible patrón de techo en 2.279$ – una ruptura por debajo de ese nivel señalaría un fuerte movimiento a la baja.

XAU/USD Gráfico Diario

El par XAU/USD ha estado formando un patrón bajista de Cabeza y Hombros (H&S) durante los últimos tres meses. Sin embargo, la ruptura al alza del 20 de junio ha puesto en duda la validez del patrón. Dicho esto, aún es posible un patrón de techo más complejo que podría resultar bajista.

Si es así, entonces una ruptura por debajo de la línea de cuello del patrón en 2.279$ proporcionaría la confirmación de una reversión a la baja, con un objetivo conservador en 2.171$, y un segundo objetivo en 2.105$.

Al mismo tiempo, también es posible que el Oro encuentre soporte y continúe al alza. La ruptura original del Oro por encima de la línea de tendencia y la SMA de 50 días se suponía que alcanzaría un objetivo inicial y conservador en los 2.380$ (máximo del 7 de junio), y aún es posible que alcance ese objetivo a pesar del retroceso.

Sin embargo, requeriría una ruptura por encima de 2.350$ para confirmar un movimiento hacia el máximo del 7 de junio. Una ruptura adicional por encima de ese nivel podría indicar una continuación hacia el máximo de mayo – y de todos los tiempos – en 2.450$.

Una ruptura por encima de ese nivel confirmaría una reanudación de la tendencia alcista más amplia.

Existe el riesgo de que la tendencia sea ahora lateral tanto a corto como a mediano plazo. A largo plazo, el Oro sigue en una tendencia alcista.

Indicador económico

Gasto de consumo personal - índice de precios (YoY)

El gasto personal en consumo publicado por la Bureau of Economic Analysis, Department of Commerce es una estimación de la cantidad de dinero que los consumidores gastan en un mes. Es un indicador significativo de la inflación. Un resultado superior a las expectativas es alcista para el dólar, mientras que una lectura inferior al consenso es bajista.

Leer más.Próxima publicación: vie jun 28, 2024 12:30

Frecuencia: Mensual

Estimado: 2.6%

Previo: 2.7%

Fuente: US Bureau of Economic Analysis

- El Dólar estadounidense se mantiene firmemente al alza frente a casi todos sus principales pares.

- Se avecina un calendario de datos ligero mientras los mercados digieren los comentarios de línea dura de la Fed.

- El índice del Dólar estadounidense rompe 106.00 y se dirige al alza

El Dólar estadounidense (USD) está superando a otras divisas el miércoles por segundo día consecutivo con algo de ayuda de los funcionarios de la Reserva Federal de EE.UU. (Fed), quienes parecen haberse vuelto más de línea dura. La gobernadora de la Reserva Federal, Michelle Bowman, encendió la chispa al decir que una subida de tasas sigue siendo una opción mientras ve demasiados riesgos potenciales que aún podrían impulsar la inflación al alza. Su tesis se hizo realidad solo unas horas después, cuando el país vecino, Canadá, publicó cifras de inflación muy elevadas.

En el frente económico, un calendario bastante ligero antes de la estimación final del Producto Interior Bruto (PIB) del jueves y la publicación del Índice de Precios de Consumo Personal (PCE) del viernes. Aun así, los operadores deberán estar atentos al informe de la Prueba de Resistencia Bancaria, que se publicará a las 20:30 GMT, en el que la Fed analiza cuán saludables son los balances financieros de los bancos estadounidenses en caso de estrés en el mercado financiero.

Digest diario de los mercados: Los datos de vivienda siguen relajándose

- El Yen japonés está cediendo bajo la presión del Dólar, con el USD/JPY superando el nivel 160.00 y marcando un máximo de varias décadas.

- Los mercados se asustaron por los comentarios de la Gobernadora de la Reserva Federal, Michelle Bowman, el martes, quien dijo que está "dispuesta a aumentar la tasa objetivo en una reunión futura si el progreso de la inflación se estanca o retrocede", mientras que "espera que la inflación en EE.UU. se mantenga elevada durante algún tiempo, aún viendo una serie de riesgos inflacionarios al alza".

- A las 11:00 GMT, el Índice semanal de solicitudes de hipotecas de la Asociación de Banqueros Hipotecarios (MBA) se publicó y pasó de 0.9% a 0.8%.

- Los datos de ventas de nuevas viviendas para mayo vieron una caída de casi 11.3%, de 698.000 unidades a solo 619.000, no alcanzando el consenso de 640.000 unidades.

- El Tesoro de EE.UU. se dirige a los mercados para asignar una Nota a 5 años en los mercados a las 17:00 GMT.

- El informe de la Prueba de Estrés Bancario de la Fed se publicará cerca de las 20:30 GMT.

- Las acciones no están disfrutando de esta fortaleza del Dólar estadounidense y están cayendo tanto en Europa como en EE.UU.

- La herramienta Fedwatch del CME respalda ampliamente un recorte de tasas en septiembre a pesar de los recientes comentarios de los funcionarios de la Fed, con probabilidades ahora en 59.5% para un recorte de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad de 34.1%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad de 6.4%.

- El rendimiento a 10 años de EE.UU. se negocia en 4.28%, en máximos de esta semana.

Análisis Técnico del Índice del Dólar: Más fuerte debido a razones externas

El Índice del Dólar estadounidense (DXY) está avanzando por segundo día consecutivo y está rompiendo su patrón lateral. El DXY ahora se negocia justo por debajo del máximo de mayo y podría repuntar aún más, si los próximos datos de EE.UU. superan nuevamente las expectativas. Claramente, los recientes mensajes de línea dura de los funcionarios de la Fed están asustando a los mercados por el temor de haber perdido cualquier señal que indicara que un aumento de la inflación está nuevamente en marcha.

Al alza, el primer nivel a observar es 105.88, que provocó un rechazo a principios de mayo y el viernes de la semana pasada. Más arriba, el mayor desafío sigue siendo 106.52, el máximo del año hasta la fecha desde el 16 de abril. Un repunte a 107.20, un nivel no visto desde abril de 2023, necesitaría ser impulsado por un aumento sorpresa en la inflación de EE.UU. o un cambio repentino de línea dura por parte de la Fed.

A la baja, 105.52 es el primer soporte antes de una trifecta de las SMAs. Primero está la SMA de 55 días en 105,23, protegiendo la cifra redonda de 105.00. Un poco más abajo, cerca de 104.66 y 104.48, tanto la SMA de 100 días como la de 200 días forman una doble capa de protección para soportar cualquier caída. Si esta área se rompe, 104.00 podría salvar la situación.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El USD/MXN ha alcanzado máximos de tres días en 18.33.

- El Dólar estadounidense medido por el Índice DXY salta por encima de 106.00.

- Las ventas de viviendas nuevas de Estados Unidos se desploman un 11.3% en mayo.

El USD/MXN ha cotizado este miércoles entre el mínimo diario alcanzado en la apertura europea en 18.06 y el máximo de tres días alcanzado horas después en 18.33. El débil dato estadounidense de ventas de viviendas nuevas ha llevado al par a la zona 18.20 en la sesión americana, donde gana un 0.58% en el día.

El Dólar alcanza máximos de ocho semanas por encima de 106.00

El Índice del Dólar (DXY) ha reaccionado a los datos con un leve retroceso por debajo de 106.00 que en todo caso no ha debilitado al billete verde, que sigue inmerso en una fuerte tendencia alcista, ya que minutos antes ha alcanzado un máximo de ocho semanas en 106.13.

La venta de viviendas nuevas en Estados Unidos se desplomó un 11.3% durante el mes de mayo después de subir un 2% en abril, según ha publicado la Oficina del Censo. Esta es la mayor caída registrada por el indicador desde junio de 2022. El dato positivo es que el dato de abril ha sido revisado al alza desde -4.7% al +2% actual.

México espera su 'Súper Jueves': Decisión de tasas de Banxico y dato de desempleo de mayo

Los operadores del USD/MXN aguardan la jornada del jueves, cuando México revelará varios datos relevantes. En primer lugar, a las 12.00 GMT se publicará la balanza comercial de mayo y la tasa de desempleo del mismo mes. Se espera que el paro suba al 2.7% desde el 2.6% de abril. Finalmente, a las 19.00 GMT, Banxico dará a conocer su decisión de tipos de interés, aunque no se espera ninguna variación del 11% actual, sobretodo después de que la inflación de la primera parte de junio fuera más alta de lo esperado.

USD/MXN Niveles de precio

La renovación del impulso alciasta se toparía con una resistencia en 18.68, techo de la semana pasada, antes de intentar extenderse a 18.99/19.00, máximo del mes y nivel redondo, respectivamente.

A la baja, el soporte inicial se encuentra en el mínimo del lunes, 17.87, antes de encontrar contención alrededor de la zona de 17.40/50, donde están los mínimos del 5 y 6 de junio. Más abajo, otro soporte espera en la media móvil de 100 alrededor de 17.09.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/USD cae por debajo de 1.0700 mientras la Fed mantiene una orientación de línea dura sobre las tasas de interés.

- Michelle Bowman, gobernadora de la Fed, no ve recortes de tasas este año.

- Los inversores se centrarán en el PCE subyacente de EE.UU. y en los datos preliminares de inflación de las principales economías de la Eurozona esta semana.

El EUR/USD cae por debajo del soporte de nivel redondo de 1.0700 en la sesión americana del miércoles. El par EUR/USD mantiene a la defensiva ya que las perspectivas a corto plazo del Euro se debilitan en medio de la incertidumbre sobre las elecciones legislativas de la Unión Europea (UE) y la creciente especulación de que el Banco Central Europeo (BCE) podría realizar recortes de tasas subsecuentes.

Los temores sobre las elecciones en la Eurozona se intensificaron después de que el presidente francés Emmanuel Macron convocara a elecciones anticipadas cuando su partido sufrió una derrota en los resultados preliminares del partido de extrema derecha de Marine Le Pen, el Reagrupamiento Nacional (RN). El Euro podría enfrentar más presión si el continente compartido ve un cambio importante en la política.